- На сайт ФНС России

Решения по жалобам

Уважаемые пользователи!

Интернет-сервис «Решения по жалобам» создан в целях предоставления информации

о результатах рассмотрения Федеральной налоговой службой жалоб (обращений) налогоплательщиков.

В сервисе указанная информация отражается в виде решений ФНС России без указания информации,

доступ к которой ограничен законодательством Российской Федерации.

Налоговый орган, вынесший решение:

Нормативно – правовой акт:

Статья нормативно – правового акта:

Период вынесения решения:

Дата публикации:

15 февраля 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1872@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

20 февраля 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1960@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Дата публикации:

15 марта 2023

Дата и номер решения:

от 10 февраля 2023 КЧ-3-9/1860@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

22 февраля 2023

Дата и номер решения:

от 26 декабря 2022 КЧ-3-9/14823@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

23 декабря 2022

Дата и номер решения:

от 14 декабря 2022 КЧ-3-9/14043@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Статьи НК РФ:

15.25 КОАП РФ

Дата публикации:

09 марта 2023

Дата и номер решения:

от 27 октября 2022 КЧ-2-9/1346@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Дата публикации:

12 октября 2022

Дата и номер решения:

от 06 июня 2022 КЧ-4-9/6874@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на прибыль организаций

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

21 июля 2021

Дата и номер решения:

от 15 июня 2021 КЧ-4-9/8335@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

19 мая 2021

Дата и номер решения:

от 13 апреля 2021 КЧ-4-9/4958@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Вид налога:

Налог на доходы физических лиц

Дата публикации:

15 июня 2021

Дата и номер решения:

от 07 апреля 2021 КЧ-4-9/4643@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ

Дата публикации:

13 мая 2021

Дата и номер решения:

от 14 февраля 2021 519

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

10 февраля 2021

Дата и номер решения:

от 15 января 2021 КЧ-4-9/253@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

06 ноября 2020

Дата и номер решения:

от 03 сентября 2020 КЧ-3-9/6194@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

29 октября 2020

Дата и номер решения:

от 02 сентября 2020 КЧ-4-9/14169@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

Дата публикации:

21 сентября 2020

Дата и номер решения:

от 01 сентября 2020 КЧ-3-09/6173@

Налоговый орган, вынесший решение:

Центральный аппарат ФНС России

Нормативно – правовые акты:

Налоговый кодекс Российской Федерации (НК РФ)

О сервисе

Как получить вычет по НДФЛ

Физлица имеют право на получение стандартных, социальных, имущественных и инвестиционных вычетов при расчете и уплате НДФЛ (п. 3 ст. 210 НК РФ). Некоторые виды вычетов могут быть предоставлены работодателем, то есть при удержании НДФЛ из зарплаты бухгалтер сразу учтет вычет и уменьшит на него налоговую базу. Он сделает это, если работник представит соответствующее заявление и документы, то есть получение вычета на работе носит заявительный характер. Основным документом для оформления стандартного вычета является заявление сотрудника, в остальных случаях – уведомление о праве на вычет, которое выдает ФНС после проверки подтверждающих документов, поданных налогоплательщиком в контролирующий орган.

Как заполнить декларацию 3-НДФЛ на инвестиционный вычет, мы писали здесь

То есть вычет при расчете зарплаты применяется не всегда. В этом случае можно самостоятельно заявить свое право на вычет и вернуть излишне уплаченный НДФЛ из бюджета, направив декларацию 3-НДФЛ по итогам года в налоговую инспекцию. Сделать это можно как лично в инспекции, так и через личный кабинет налогоплательщика (ЛК), зарегистрировавшись на официальном сайте налоговой. Второй вариант экономит много сил и времени, а также дает неоспоримые преимущества, о которых мы поговорим ниже.

Какие сведения можно получить через ЛК налогоплательщика

ЛК — удобный инструмент для взаимодействия физлица и налоговой инспекции. Зарегистрироваться в нем можно, обратившись в любую налоговую инспекцию с документом, удостоверяющим личность, и получив логин и пароль.

Вот так выглядит главная страница личного кабинета:

Перечислим также функции личного кабинета:

Подходя к главной теме статьи, отметим, что в ЛК можно также получать сведения о ходе камеральной налоговой проверки декларации 3-НДФЛ. Ход камеральной проверки в личном кабинете обозначается термином «статус». Статус камеральной налоговой проверки декларации может быть разным. Какие значения он может принимать, рассмотрим ниже.

А для начала ответим на вопрос, что означает камеральная проверка? В ходе камеральной проверки рассматривается соблюдение законодательства о налогах и сборах на основе представленной налогоплательщиком декларации и иных документов, а также документов, имеющихся в распоряжении налогового органа. Таким образом, любая декларация проходит камеральную проверку.

Этапы, которые необходимо пройти для возврата излишне уплаченного НДФЛ путем подачи 3-НДФЛ в налоговый орган:

- представление декларации 3-НДФЛ и прочих необходимых документов в налговый орган. С отчетности за 2020 год введен новый бланк формы 3-НДФЛ, в состав которого уже входит заявление на возврат излишне уплаченного налога. Ранее такое заявление надо было подавать отдельно. В личном кабинете налогоплательщика вы будете заполнять не сам бланк декларации, а лишь вносить свои данные в ячейки, поэтому трудностей с актуальным бланком при подаче через ЛК быть не должно. К необходимым дополнительным документам относятся, например, договор, чеки и лицензия из медицинского учреждения, если заявляется социальный вычет.

- камеральная проверка декларации 3-НДФЛ в течение 3 месяцев

- подтверждение парва на возврат или запрос пояснений при выявленных несоответствиях

- при положительном решении – возврат НДФЛ

Для тех, у кого нет возможности воспользоваться личным кабинетом, приведем ссылку на актуальный бланк декларации 3-НДФЛ

Как заполнить 3-НДФЛ, читайте в статье

Еще о порядке проведения камеральной проверки 3-НДФЛ мы писали здесь

Что значит статус камеральной проверки «В процессе»

В личном кабинете налогоплательщика можно отслеживать статус камеральной проверки, то есть получать сведения о ходе камеральной проверки.

Как узнать статус камеральной проверки в личном кабинете:

Как уже упоминалось, 3 месяца — максимальный срок проведения, то есть камеральная проверка завершена может быть и раньше, хотя это очень редкий случай. Из этого логично заключить, что статус камеральной проверки – в процессе – означает не что иное, как факт, что налоговики проверяют декларацию на соответствие законодательству и прочим документам, имеющимся в их распоряжении. Здесь важно отслеживать срок статуса камеральной налоговой проверки «В процессе»: если он превышает 3 месяца и 10 рабочих дней (срок для вынесения решения), это повод обратиться в налоговый орган за уточнением причин задержки.

Что значит статус камеральной проверки «Завершена»

Есть еще один блок в личном кабинете налогоплательщика, где можно проверить ход камеральной проверки декларации не только за последний год, но и за предыдущие налоговые периоды:

Статус камеральной проверки – завершена – означает, что вынесено некое решение по результатам проверки. И что дальше, когда камеральная проверка завершена, зависит именно от принятого решения. Налоговый орган может подтвердить сумму заявленного налогового вычета в полном объеме, подтвердить частично или отказать. Результат появляется под статусом камеральной проверки:

При подтверждении на главной странице появятся сведения о переплате налога и возможность написать заявление на возврат излишне уплаченного налога. Написать заявление можно, нажав на кнопку «Мои налоги» на главной странице.

Завершение камеральной проверки еще не означает получения денежных средств на свой счет. Возврат от налоговой также следует контролировать по срокам исполнения и в случае задержки выплат обратиться в налоговый орган.

Что значит статус камеральной проверки «Данные отсутствуют»

Как еще узнать, прошла ли камеральная проверка? Можно также обратиться в налоговую по телефону или лично посетив инспекцию. Но так как дозвониться до них бывает весьма проблематично, а личное посещение может быть не слишком удобно ввиду территориального расположения, ЛК налогоплательщика все-таки самая удачная альтернатива прежним способам общения с налоговой.

Итак, налогоплательщик решил проверить статус камеральной проверки 3-НДФЛ, выполнил все описанные выше шаги и под статусом проверки декларации увидел следующую надпись:

Фраза «Данные о результате камеральной проверки отсутствуют» обычно указывается в паре со статусами «На рассмотрении» или «В процессе». То есть говорит только о том, что проверка пока не завешена, поэтому и данных по ней пока нет.

***

Ход камеральной проверки 3-НДФЛ можно отслеживать в личном кабинете налогоплательщика на официальном сайте налоговой инспекции. Нужно только предварительно зарегистрироваться в нем. Ход проверки имеет несколько статусов: принята, в процессе, завершена.

***

Еще больше материалов по теме — в рубрике «Налоговые проверки».

Акт налоговой проверки — это обобщение письменных материалов и доказательств, выявленных в ходе контрольных мероприятий. Сам по себе он не считается ненормативным актом, влекущим какие-либо последствия для налогоплательщика, поскольку лишь фиксирует установленные налоговиками обстоятельства, которые в дальнейшем проверяются при рассмотрении материалов налоговой проверки.

Получение акта камеральной налоговой проверки не стоит расценивать как окончательное решение по проверке. Любой акт может быть обжалован, а штрафные санкции — уменьшены как минимум в два раза, если есть смягчающие обстоятельства.

- Что такое акт камеральной налоговой проверки

- Действия при получении акта

- Составление возражений

- Какие решения может принять налоговый орган

В случае обнаружения нарушений в представленной декларации налоговый орган обязан составить акт камеральной проверки (п. 5 ст. 88 НК РФ). Это своего рода оформление результатов камеральной проверки. В акте излагается ход проверки, перечисляются мероприятия налогового контроля и пункты, по которым налоговый орган выявил нарушения. На данном этапе не стоит переживать, все доводы в акте налогоплательщик имеет право оспорить или попросить уменьшить сумму штрафа.

Срок для составления акта, после окончания камеральной налоговой проверки, составляет 10 рабочих дней (пп 2. п. 1 ст. 100 НК РФ). И еще 5 дней налоговой дается на его вручение. Вручить акт налоговая может любым удобным способом: по ТКС, лично, отправить почтой.

Акт может быть составлен на бумаге или в электронном виде. У налогоплательщика есть месяц на то, чтобы направить возражения по акту. Срок отсчитывается со следующего дня после получения акта (п. 6 ст. 100 НК РФ). Если налогоплательщик пропустил срок обжалования акта и не предоставил возражения, то налоговая может вынести окончательное решение без налогоплательщика. Но и такое решение можно обжаловать.

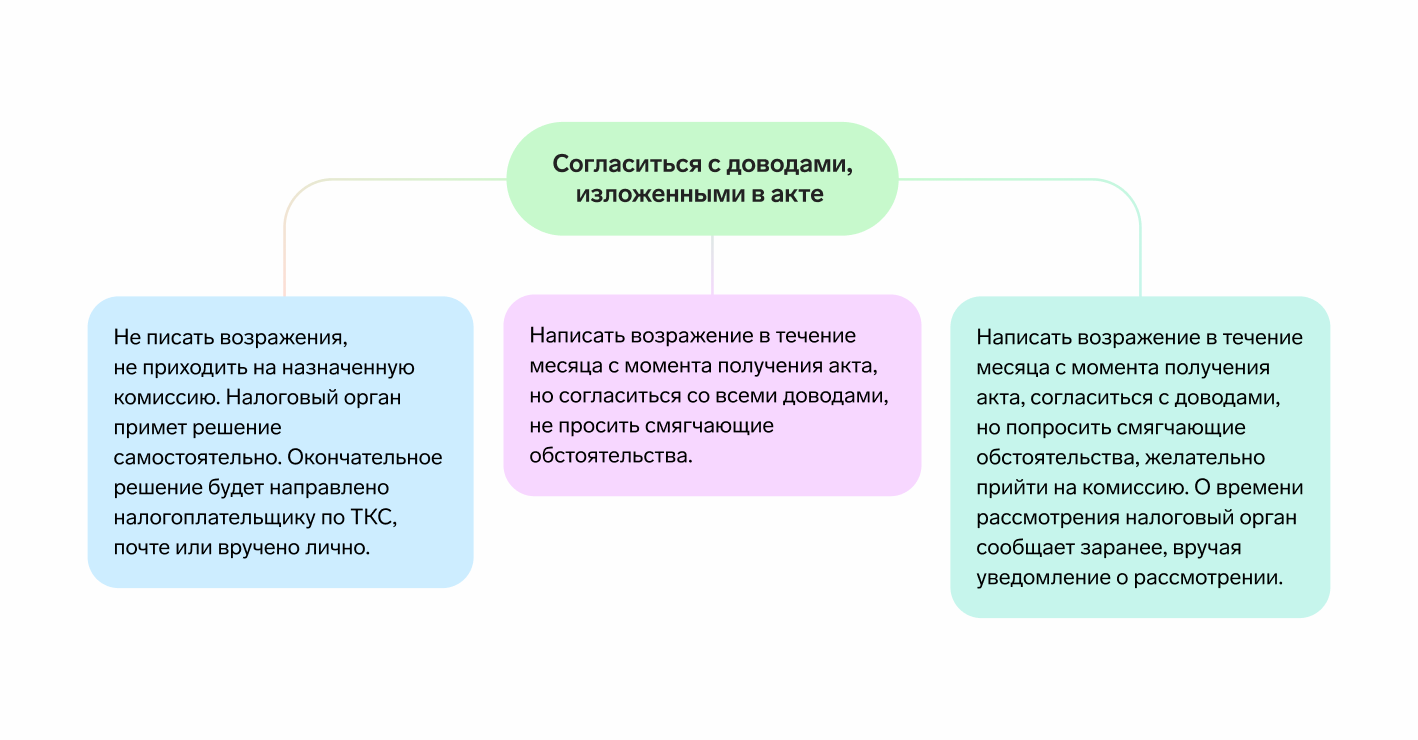

Они будут зависеть от того, согласитесь вы с доводами, изложенными в акте, или нет.

Если вы соглашаетесь с доводами, изложенными в акте

Даже в этом случае можно проверить список смягчающих обстоятельств и уменьшить сумму штрафа как минимум в два раза. А если указать несколько обстоятельств, то сумма снизится в несколько раз, но данное решение остается за налоговым органом.

В случае, если налогоплательщик не получил акт, но получил решение по акту (то есть решение принято без ознакомления налогоплательщика с материалами проверки), любое решение налоговых органов в таком случае может быть полностью аннулировано. Для этого необходимо подать жалобу в вышестоящий налоговый орган или судебную инстанцию.

Какие смягчающе обстоятельства уменьшают сумму штрафа

Согласно ст. 112 НК РФ, к таким обстоятельствам относятся:

- совершение правонарушения в результате стечения тяжелых личных или семейных обстоятельств;

- совершение правонарушения под влиянием угрозы или принуждения или в силу материальной, служебной или иной зависимости;

- тяжелое материальное положение физлица, привлекаемого к ответственности за совершение налогового правонарушения;

- иные обстоятельства, которые могут быть признаны смягчающими судом или налоговым органом.

Под иными обстоятельствами следует понимать:

- незначительная просрочка (перечисление налога или представление декларации, расчета с опозданием на «незначительное» количество дней);

- признание налогоплательщиком вины, отсутствие задолженности на момент принятия решения, устранение ущерба, самостоятельное выявление и устранение ошибок и т.д.;

- осуществление налогоплательщиком благотворительной деятельности, социальная направленность деятельности налогоплательщика (налогоплательщик-сельхозпроизводитель, градообразующее предприятие и т.д.);

- тяжелое финансовое положение (ликвидация предприятия, реорганизация налогоплательщика, банкротство, неведение хозяйственной деятельности);

- сезонный характер работ и т.д.;

- тяжелое материальное положение физлица (пенсионер, отсутствие дохода и т.д.);

- серьезные проблемы со здоровьем (инвалидность, тяжелое заболевание, болезнь во время совершения правонарушения и т.д.);

- совершение правонарушения в силу стечения обстоятельств (личные и семейные обстоятельства и т.д.);

- несоразмерность деяния тяжести наказания (отсутствие неблагоприятных экономических последствий, ущерба бюджету, добросовестное исполнение налогоплательщиком своих обязанностей, наличие постоянной переплаты, отсутствие умысла на совершение правонарушения и т.д.).

Если хотя бы один пункт выполняется, то сумма штрафа может быть уменьшена в два раза, если выполняются несколько пунктов, то сумма может быть уменьшена по каждому пункту.

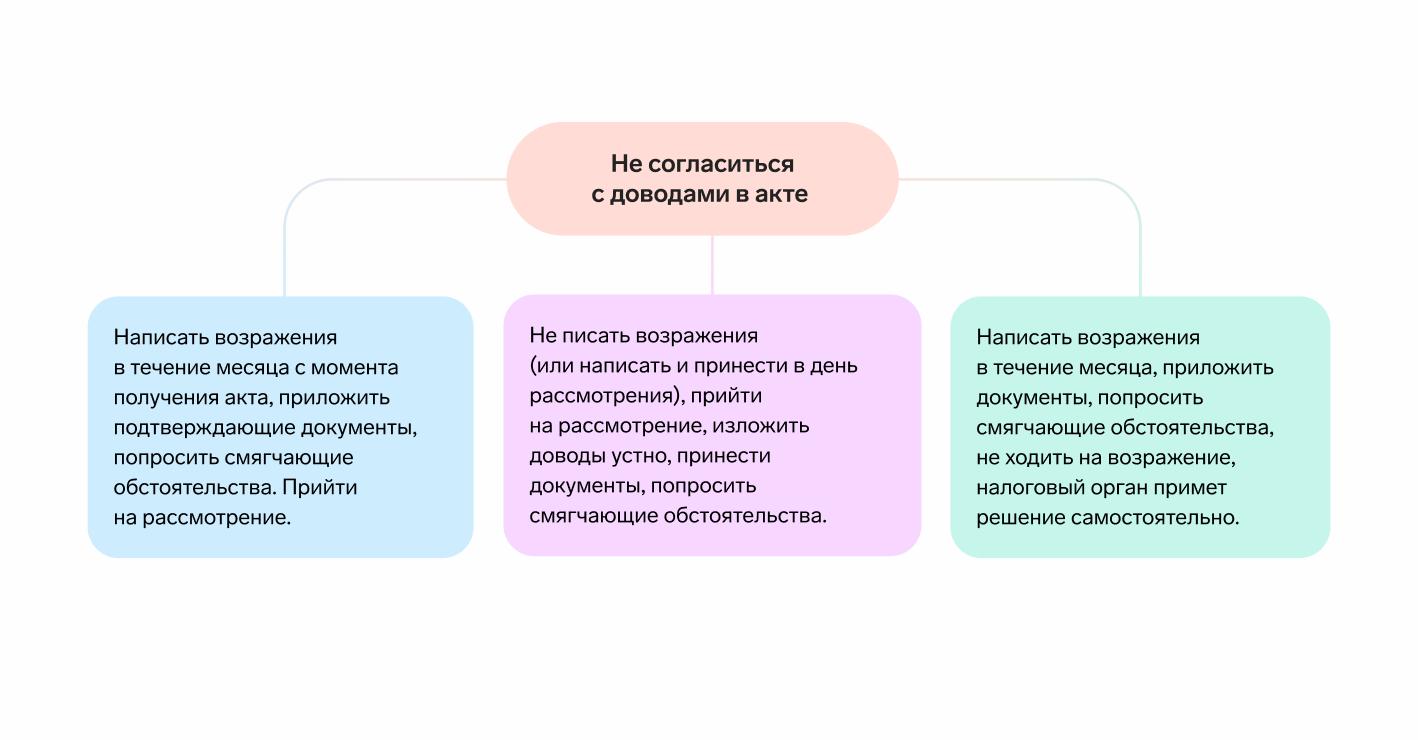

Если вы не соглашаетесь с доводами в акте

На отправленные возражения налоговый орган не дает ответа. Решение по акту принимается на рассмотрение комиссией. Дата рассмотрения указывается отдельно в уведомлении, которое вручается одновременно с актом лично или по ТКС. Налогоплательщик имеет право присутствовать на рассмотрении.

Предоставление возражений — право, а не обязанность налогоплательщика. Но мы рекомендуем воспользоваться этим правом.

Официально установленной формы обжалования нет, можно воспользоваться любой понравившейся в интернете.

Возражения подаются в ту налоговую, которая проводила проверку. Для этого в шапке профиля следует указать реквизиты:

- название и адрес налоговой;

- паспортные данные лица, подающего возражения;

- реквизиты обжалуемого акта.

В основной части документа необходимо отразить:

- название документа;

- факты, выводы, нарушения, с которыми не согласен налогоплательщик;

- причины, по которым налогоплательщик считает указанный факт, вывод или нарушение необоснованным (неподтвержденным);

- ссылки на нормы права, подтверждающие доводы налогоплательщика (судебная практика, разъясняющие письма).

В выводе можно подвести итог, попросить смягчающие обстоятельства, указать итоговые доначисления или их отсутствие, приложить подтверждающие документы и перечислить их.

По результатам рассмотрения налоговый орган может принять следующие решения:

- О проведении дополнительных мероприятий налогового контроля на срок до месяца. В этот месяц налоговый орган может проводить осмотры, допросы, выставлять требования налогоплательщику и контрагенту и т.д. Со всеми контрольными мероприятиями налоговый орган обязан ознакомить организацию.

- Решение о привлечение налогоплательщика к налоговой ответственности. Может быть обжаловано в вышестоящем налоговом органе или судебной инстанции. Сроки обжалования указаны в решении на последней странице.

- Решение об отмене привлечения налогоплательщика к налоговой ответственности.

В случае если акт получен по камеральной налоговой проверке по НДС с возмещением, налоговой орган, кроме решения о привлечении (об отмене в привлечении), одновременно принимает решение о возмещении налога, о частичном возмещении, об отказе в возмещении налога.

Перечень фирм, в которых будет проводиться плановая проверка налоговой (выездная или камеральная), известен заранее — вы можете узнать, ждать ли проверяющих в текущем году. В этой статье мы рассказали, где искать план проверок и как им пользоваться.

Рекомендуем прочесть подробную статью о видах проверок, том, какие документы могут запросить инспекторы, как подготовиться к их визиту и что делать, если с результатами проверки вы не согласны.

Плановая проверка налоговой: какой она может быть и почему проводится

Плановые проверки бизнеса осуществляются 1 раз в 3 года (

п. 2 ст. 9 Федерального закона N 294-ФЗ). Их цель — убедиться, что вы ведете деятельность в соответствии с законодательными требованиями.

Фирмы, которые оказывают образовательные, медицинские и некоторые другие услуги, разрешено проверять чаще — 2 и более раза за 3 года (

п. 9 ст. 9 Федерального закона N 294-ФЗ). Перечень таких сфер и периодичность проверки устанавливает Правительство РФ.

Внимание! В 2021 году плановые проверки малого бизнеса запрещены. В соответствии с

Постановлением Правительства РФ от 8 сентября 2021 года №1520 мораторий был продлен на 2022 год, но он не распространяется на бизнесы с лицензией и тех, чья деятельность представляет потенциальную опасность для жизни людей.

Плановая проверка налоговой может быть:

- Камеральная. В этом случае инспекторы не придут в ваш офис, магазин или ресторан, а проверят соответствие налоговому законодательству удаленно. Они изучат сданные декларации, могут запросить дополнительные документы у вас и ваших контрагентов, допросить свидетелей, провести экспертизу. О начале такой проверки не предупреждают, она может длиться до трех месяцев.

- Выездная. Сотрудники налоговой посетят представительство фирмы, могут провести инвентаризацию, осмотр, изъять образцы товаров и документы, допросить свидетелей или инициировать экспертизу. Проверка длится до шести месяцев, в зависимости от ее вида.

Как узнать о плановой проверке налоговой: пошаговое руководство

Если ваша фирма не является субъектом малого предпринимательства, проверьте, запланирована ли проверка в этом году. Порядок действий такой:

- Заходите на

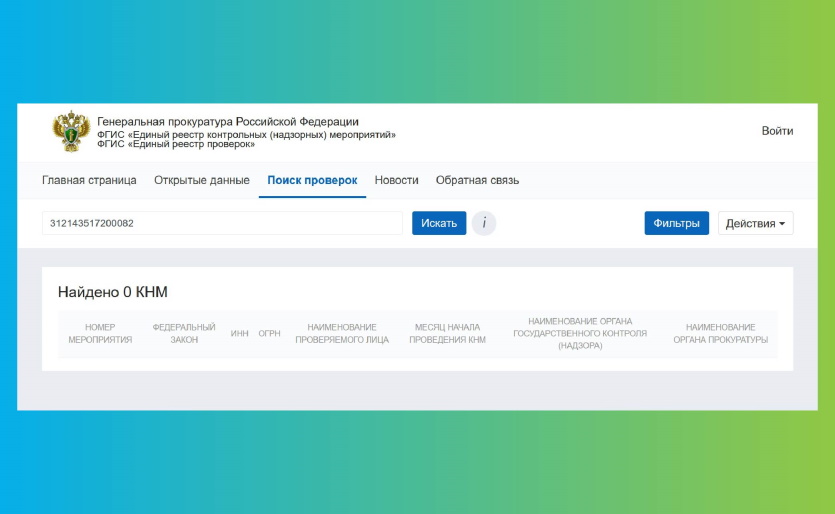

сайт «Единого реестра проверок», который администрирует Генпрокуратура РФ. - Вводите свой ИНН, ОГРН или название организации в строку поиска.

- Получаете результат. Если проверка запланирована, вы узнаете, кем и когда она будет проводиться, а также получите номер контрольного мероприятия. Если нет, система сообщит, что ничего не найдено.

Если в графике плановой проверки нет, инспекторы не имеют права ее проводить. Результаты такой проверки будут признаны недействительными (

ст. 20 Федерального закона № 294-ФЗ), а должностные лица, допустившие нарушение, получат предупреждение или штраф от 3 000 до 5 000 рублей (

ч. 1 ст. 19.6.1 КоАП РФ).

У нас есть также отдельная статья о видах плановых проверок и руководство по подготовке к плановой проверке налоговой для владельцев бизнеса. Прочтите их, чтобы получить полную информацию по теме!

Какими бывают налоговые проверки

Налоговики проводят два вида проверок:

1. Камеральная — заочная проверка налогоплательщика на основании представленных деклараций. Камералят по-умолчанию каждый раз, когда компания или предприниматель отчитались в ИФНС по тому или иному налогу. О камеральной проверке ФНС не уведомляет.

Длится камералка максимум три месяца и завершается составлением акта, если выявлены нарушения. Если во время проверки инспектор обнаружил неточности или ошибки, ФНС может потребовать от налогоплательщика пояснение, подачу уточненной декларации, выставить недоимку или штраф, а также внести компанию в план выездных проверок.

2. Выездная. Со слов самих же налоговиков — это крайняя мера (письмо ФНС от 15.04.2022 № ЕД-18-2/882@). Такую проверку ФНС затевает, когда налогоплательщика заподозрили в умышленном нарушении налогового законодательства.

Предупреждать о визите в рамках выездной проверки налоговики не обязаны, но могут прислать решение о проверке по почте или в личном кабинете налогоплательщика. Приезжающие налоговые инспекторы проверяют первичку, могут осмотреть территорию и помещения, где ведется деятельность и опросить персонал.

Как узнать о проверке контрагента

Работать с добросовестными поставщиками хочется всем. И даже когда поставки идут без сбоев, сервис отлажен, персонал приветлив, а посетителей угощают кофе, нельзя быть уверенным в отсутствии «серых» налоговых схем у партнера. Особенно важна кристальная честность перед ФНС для компаний и предпринимателей, работающих на общей системе налогообложения, то есть для тех, кто платит НДС и возмещает его.

Так как узнать о взаимоотношениях налоговиков и поставщика? Прошел ли последний проверку ФНС?

Проверить контрагента до заключения договора в сервисе Контрагент.рф. Точность проверки 97%.

Камералка

О том, что камералят вашего контрагента, в общем случае вы можете только догадываться, НДС — отдельная тема. Система проверки деклараций по НДС, обобщения информации по ним и риск-контроля (АСК-НДС 2) проверяет не только сведения, которые подали вы, но и данные ваших контрагентов, и сопоставляет их.

Кроме того в распоряжении ФНС появилась ИАС КБ — информационно—аналитическая система контрольного блока. Это подсистема предназначенная для поиска схем уклонения от уплаты налогов. О ее применении в частности можно узнать из письма ФНС от 3 июня 2021 года № ЕА-4-15/7774. ИАС КБ выдает сведения о рисках в более простой и понятной пользователю форме. Фактически пишет — вот тут разрыв, этого налогоплательщика стоит тщательно проверить.

Если налоговики обнаружат несоответствия, вы получите требование по встречке со ссылкой на ст. 93.1 НК.

Это могут быть и ошибки в декларации, некорректные данные по одной и той же операции, иотсутствие продаж у поставщика, соответствующих вашим покупкам. Но о таких проблемах вы узнаете уже из запроса ФНС, налогоплательщикам нельзя заглянуть в АСК-НДС 2 или в ИАС КБ, чтобы заранее узнать об ошибках или расхождениях.

Выездная проверка

Если у поставщика выездная проверка, и выяснилось, что, например, утеряна первичка, существует вероятность, что о своих неприятностях контрагент сообщит вам сам. Он может попросить дубликаты или заверенные копии договоров, накладных, счетов-фактур, УПД и т. д. Предоставить их и в ваших интересах.

Заявление на вычеты

Весть о неблагонадежности поставщика может прилететь, когда будут проверять и вас. Налоговики тщательно следят за заявленными вычетами и основаниями для их применения. И отсутствие информации о продаже вам — повод для отказа в возмещении НДС.

Для налогоплательщика — это крайне неприятная ситуация, которая повлечет недоимку, пени и к тому же фактически включит в «черный список» в системе проверке ФНС.

Иногда проблема решается созвоном бухгалтеров обеих сторон, сверкой данных и подачей корректирующей декларации. Хуже — когда достучаться до поставщика не удается (изменился юрадрес, контакты, сменился бухгалтер или руководитель) и концов не отыскать. Кроме того, внезапно может оказаться, что контрагент действительно недобросовестный.

Если вы однажды неправомерно (в глазах ФНС) возместите НДС, будете замечены в сделках с недобросовестными контрагентами — попадете под пристальное наблюдение со стороны налоговиков, а число запросов к вам будет расти, как и риск выездной проверки. Поэтому узнавать о своем поставщике максимум информации нужно еще до заключения договора.

Выходит, что узнать о проверке можно или от самого поставщика или от ФНС. Самостоятельно получить информацию не получится? Не совсем так.

Получи проверку контрагента бесплатно!

Регистрируйся на Новой Платформе.

Как узнать о проверке и избежать недобросовестного контрагента

Существует много платных и бесплатных сервисов, позволяющих проверять контрагентов. Подробно о них мы рассказали здесь. Достаточно знать ИНН потенциального или уже состоявшегося партнера, и вы узнаете:

- величину уставного капитала компании;

- есть ли недоимки по налогам, взносам, неуплаченные пени и штрафы;

- сведения из бухгалтерской отчетности;

- платежеспособен ли контрагент.

Потенциальные риски проведения проверок можно вычислить. Ведь есть даже описанные критерии для проведения той же выездной проверки (приказ ФНС от 30.05.2007 № ММ-3-06/333@). Например:

- Отражение убытков в течение нескольких налоговых периодов подряд.

- Низкая налоговая нагрузка (ниже среднеотраслевой).

- Максимальное приближение суммы расходов к сумме доходов и другие.

Большинство этих критериев можно рассчитать и проверить, исходя из общедоступных данных (например, отчетности). Однако, даже когда проанализируете все сведения, вы не увидите полной картины по НДС. А большинство проблемных контрагентов свои проблемы с налоговиками, конечно, предпочтут замолчать.

Более полная аналитика по контрагенту доступна в сервисе Контрагент.рф. В режиме онлайн вы узнаете, замешана ли компания в применении неправомерной налоговой выгоды по НДС, как она проходила проверки, «засветилась» ли в сомнительных схемах, имеет ли проблемы с возмещением и т.д.

База сервиса построена не только на аналитике сведений из общедоступных источников, но и из скрытых. Таких как акты проверок, данные финмониторинга, сведения о проверках, полученные от налогоплательщиков, которые уже их прошли и столкнулись с недобросовестными контрагентами.

А еще вы можете загрузить в систему ваши книги покупок и продаж и сразу проверить их на наличие вероятных рисков, доступна синхронизация с 1С.

Получи проверку контрагента бесплатно!

Регистрируйся на Новой Платформе.