Добавить в «Нужное»

Актуально на: 24 декабря 2021 г.

Отпуска

Резерв на оплату отпусков

Резерв на оплату отпусков – это источник выплаты отпускных, компенсаций за неиспользованный отпуск и уплаты взносов во внебюджетные фонды, который работодатель создает в текущем периоде для использования в будущем. В нашей консультации мы расскажем, как формируется резерв предстоящих расходов на оплату отпусков в бухгалтерском учете.

Кто обязан создавать резерв отпусков

Резерв предстоящих расходов на оплату отпусков обязаны создавать все организации, за исключением тех, которые могут вести упрощенный бухучет (п. 3 ПБУ 8/2010, ст. 4, ст. 5 Федерального закона от 06.12.2011 № 402-ФЗ). Создавая резерв отпусков, организации тем самым обеспечивают заинтересованных пользователей информацией о величине обязательства по оплате отпусков работникам на отчетную дату.

Как часто создавать резерв

Резерв отпусков создается на отчетную дату. Этой датой для организации могут быть:

- последнее число каждого месяца. Этот вариант наиболее предпочтительный, но и более трудоемкий;

- последнее число каждого квартала. По соотношению «затраты-эффект» этот вариант можно признать наиболее оптимальным;

- 31 декабря. Вариант самый простой, но доступен он только тем организациям, которые составляют отчетность лишь по итогам года.

Какую дату для расчета резерва выбрать, организация решает сама и закрепляет это в своей Учетной политике.

Резерв по отпускам в бухгалтерском учете и отчетности

Резерв на оплату отпусков на отчетную дату формируется по дебету тех же счетов учета, на которых организация отражает начисление заработной платы.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начислен резерв на оплату отпусков | 20 «Основное производство» 25 «Общепроизводственные расходы» 26 «Общехозяйственные расходы» 44 «Расходы на продажу» 08 «Вложения во внеоборотные активы» и др. |

96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков» |

Сумма резерва отпусков в бухгалтерском балансе организации будет отражена по строке 1540 «Оценочные обязательства» в величине, равной на отчетную дату кредитовому сальдо счета 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков».

Резерв на оплату отпусков: проводки по использованию

Отпускные и компенсации за неиспользованные дни отпуска, а также исчисленные с этих сумм взносы во внебюджетные фонды начисляются за счет резерва следующим образом:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начислены отпускные (компенсация за неиспользованный отпуск) за счет резерва | 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков» | 70 «Расчеты с персоналом по оплате труда» |

| Начислены взносы во внебюджетные фонды за счет резерва | 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков» | 69 «Расчеты по социальному страхованию и обеспечению» |

Если организации не хватило средств начисленного резерва, то начисление отпускных и компенсации за неиспользованный отпуск со взносами в части, превышающей остаток по счету 96, будет отражаться в общем порядке по дебету счетов учета затрат 20, 25, 26, 44 и др.

Как рассчитать резерв отпусков

В нормативных документах по бухгалтерскому учету отсутствует конкретный порядок расчета величины резерва на оплату отпусков. Поэтому этот алгоритм организация разрабатывает самостоятельно и закрепляет его в своей Учетной политике (Приложение 3 к Письму Минфина от 20.05.2015 N 02-07-07/28998).

Можно рассмотреть несколько способов определения величины резерва на оплату отпусков. Они будут рассмотрены ниже.

Но в любом случае, сперва необходимо распределить всех работников организации по группам. Принцип следующий: в одну группу объединяются те работники организации, начисление заработной платы которым отражается на одном и том же счете учета затрат. Это значит, что работники основного производства, чья заработная плата начисляется по дебету счета 20 «Основное производство», будут объединены в одну группу, а работники, чья деятельность связана с продажей товаров, — в другую, если их заработная плата начисляется по дебету счета 44 «Расходы на продажу».

Далее можно переходить к одному из 3 предлагаемых способов определения размера резерва отпусков.

Способ 1

Резерв (кредитовое сальдо счета 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков») рассчитывается исходя из среднего дневного заработка каждого конкретного работника.

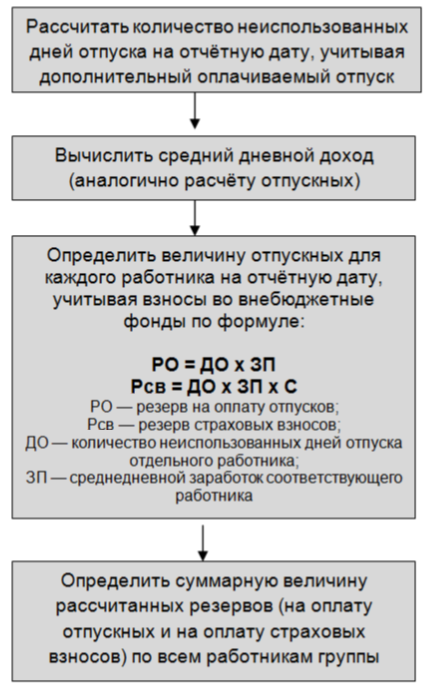

Для этого на каждую отчетную дату (конец месяца, квартала или года, как определила организация) для каждой группы работников необходимо сделать следующее:

Шаг 1. Определить количество неиспользованных дней отпуска, включая дополнительный оплачиваемый отпуск, на которое имеет право каждый работник на эту отчетную дату.

Шаг 2. Рассчитать средний дневной заработок каждого работника соответствующей группы. Применяется общий порядок расчета среднего заработка для определения величины отпускных и компенсации за неиспользованный отпуск.

Шаг 3. Рассчитать величину отпускных, причитающихся конкретному работнику на отчетную дату, с учетом взносов во внебюджетные фонды по формуле:

Шаг 4. Сложить по всем работникам группы величину рассчитанных отпускных с учетом взносов во внебюджетные фонды.

Полученная величина и будет являться суммой резерва на оплату отпусков по каждой конкретной группе на отчетную дату. Сумма резервов по всем группам должна соответствовать кредитовому сальдо счета 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков».

По результатам инвентаризации остатка резерва, доначисляется резерв по дебету счетов учета затрат 20, 25, 26, 44, 08 и кредиту счета 96. Излишне зарезервированные в прошлом году и не использованные в отчетном году суммы резерва отпусков включаются в состав прочих доходов организации по дебету счета 96 и кредиту счета 91 «Прочие доходы и расходы», субсчет 91.1 « Прочие доходы».

Способ 2

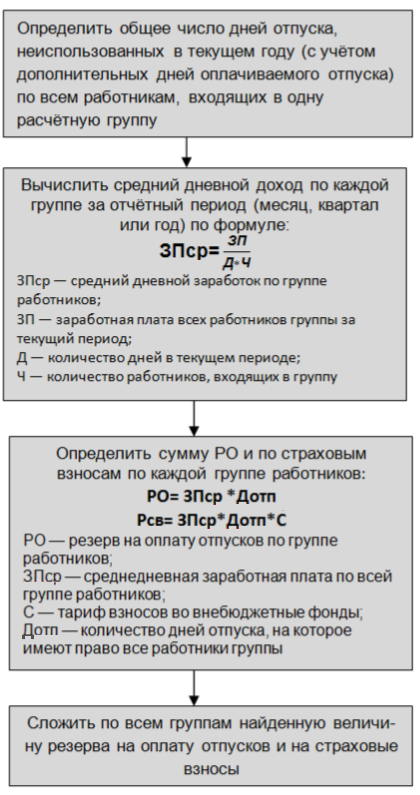

Порядок расчета суммы резерва отпусков может быть упрощен путем определения среднего заработка не конкретного работника, а всех работников соответствующей группы.

В этом случае для определения величины резерва необходимо:

Шаг 1. Определить общее количество неиспользованных дней отпуска, включая дополнительный оплачиваемый отпуск, на которое имеют право все работники одной группы на эту отчетную дату.

Шаг 2. Рассчитать средний дневной заработок по каждой группе работников за отчетный период (месяц, квартал или год) по формуле:

Шаг 3. Определить сумму резерва по каждой группе работников по формуле:

Шаг 4. Сложить по всем группам найденную величину резерва на оплату отпусков.

Как и в первом способе, найденная сумма будет являться величиной резерва на оплату отпусков по каждой конкретной группе на отчетную дату. Общая сумма резервов по всем группам должна соответствовать кредитовому сальдо счета 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков» на конец отчетного периода.

Способ 3

Третий способ расчета величины резерва предполагает определение норматива отчислений в резерв, который рассчитывается по итогам прошлого года. Этот норматив будет определяться как доля расходов на отпускные и компенсации работникам каждой группы в общей величине расходов на оплату труда этой группы за год.

Для этого необходимо:

Шаг 1. На 31 декабря предыдущего года определить норматив отчислений в резерв на оплату отпусков по группе работников по формуле:

Этот норматив будет неизменен в течение всего текущего года, даже если организация будет корректировать величину резерва ежемесячно или ежеквартально.

Шаг 2. На каждую отчетную дату текущего года рассчитывать сумму отчислений в резерв по группе работников по формуле:

Шаг 3. Сложить по всем группам найденную величину резерва на оплату отпусков. На указанную сумму начисляется (доначисляется или корректируется) резерв по дебету счетов 20, 25, 26, 44, 08 и кредиту счета 96.

Дополнительную информацию по теме можно найти в Готовом решении: Как создавать и использовать резерв по оплате отпусков в бухгалтерском учете

Резервы по отпускам в бухгалтерском и налоговом учете используют для накопления отпускных отчислений работникам. Расчеты можно сделать несколькими способами.

Кто обязан создавать

Обязанность создать оценочное обязательство по отпускам в бухгалтерском учете предписывает ПБУ 8/2010, утвержденное Приказом Минфина № 167н от 13.12.2010. Резерв отпусков — это оценочное денежное выражение обязательства работодателя по выплате отпускных сумм работников, сформированное на определенную дату.

Другими словами, что такое резерв отпусков простым языком — это отложенные средства, которые будут потрачены в будущем. В нашем случае сотрудник планирует отдыхать через несколько месяцев, а суммы будущих отпускных мы уже сейчас признаем в расходах и откладываем на будущее.

Правила его формирования организация определяет самостоятельно и предусматривает в своей учетной политике. При его создании в расходах признается сумма оценочного обязательства, а не выплата отпускных. Последние будут начисляться за счет оценочного обязательства. Для их учета используется счет 96 плана счетов бухучета, к которому открывается отдельный субсчет «Резерв на оплату отпусков».

| Операция | Дебет | Кредит |

|---|---|---|

| Зарезервированы денежные средства на будущую оплату отпусков | 20, 25, 26, 44 | 96 |

| Начислены отпускные | 96 | 70 |

| Выплачены начисленные суммы | 70 | 51, 50 |

Все ли организации обязаны создавать в бухучете резерв на оплату отпусков — да, это обязаны делать все компании, за исключением тех, кто вправе вести бухучет в упрощенной форме. Право ведения упрощенного бухгалтерского учета установлено законом о бухучете № 402-ФЗ для следующих организаций:

- субъектов малого предпринимательства;

- некоммерческих организаций;

- участников проекта «Сколково».

Подробнее: какие компании попадают в категорию малых предприятий

Методики создания оценочного обязательства в бухучете

Необходимо как минимум один раз в год создать резерв на оплату отпусков по ПБУ 8/2010, пункт 15, по состоянию на 31 декабря (то есть отчетную дату).

В таком случае на 31 декабря единовременно резервируется сумма отпускных, которую предполагается выплатить в будущем году одной проводкой. Например, допустимо взять объем выплат, аналогичный выплатам за отчетный год.

Такой принцип формирования резерва на оплату отпусков в бухгалтерском учете является наиболее простым для бухучета, но некорректен для признания расходов, поскольку на отчетную дату у компании еще нет обязательств к выплате отпускных сумм сотрудникам: к примеру, работник уволится, компания примет нового сотрудника, и оценка окажется неверной.

Более правильным является равномерное признание расходов на формирование оценочного обязательства в течение всего года. Если использовать такой метод, то необходимо оценить сумму неиспользованных дней отдыха по состоянию на 31 декабря и ежемесячно определять стоимость накопленных отпусков и делать доначисление резервируемых сумм. Оцените возможную сумму накоплений на будущий год и включайте эту величину равномерно:

- ежемесячно (разделив на 12);

- ежеквартально (разделив на 4).

Оценив, какие бывают методы расчета резерва на оплату отпусков, их трудоемкость, организация вправе самостоятельно закрепить в учетной политике правила создания оценочного обязательства.

Это важно: как правильно составлять учетную политику для целей налогового учета

Налоговый учет

Отвечая на вопрос, кто обязан создавать резервы по отпускам в налоговом учете, обратимся к положениям, содержащимся в статье 324.1 НК РФ. В налоговом учете создание такого оценочного обязательства является правом, а не обязанностью компании. Но если вы хотите избежать учета временных разниц, то есть смысл принять решение о том, чтобы предусмотреть начисление отпускного оценочного обязательства в налоговом учете. В этом случае в расходах тоже засчитываются отчисления в резерв, но не учитываются отпускные и начисленные на них страховые взносы.

Порядок создания описан в Налоговом кодексе в статье 324.1. Если компания примет решение о его формировании, то в учетной политике необходимо отразить:

- сам факт принятия решения;

- способ резервирования;

- максимальное отчисление на текущий налоговый период;

- процент отчисления.

Процент отчисления рассчитайте по формуле:

Ежемесячные отчисления рассчитывайте так:

На конец каждого года необходимо провести инвентаризацию оценочного обязательства. Для этого:

- Определяется количество неиспользованных дней отдыха у каждого сотрудника.

- Исходя из расчета средней зарплаты для резерва отпусков определяется прогнозное значение сумм отпускных.

- Сравнивается оценка и фактически полученный остаток на конец года.

- Если фактически начисленная сумма меньше расчетной, то ее доначисляют, отнеся сумму превышения к расходам на оплату труда.

- Если фактическое начисление окажется выше инвентаризационной оценки, то излишнюю часть списывают и включают во внереализационные доходы.

По теме: особенности проведения инвентаризация за 2022 год

Для облегчения учета и минимизации временных разниц следует принять решение о создании оценочного обязательства и в налоговом учете. Причем стоит разработать правила его создания в бухучете, аналогичные тем, которые установлены в Налоговом кодексе.

Минфин в 2012 году в Письме № 03-03-06/4/29 высказал мнение, что компенсацию неиспользованного отпуска нельзя начислять за счет резерва, а следует включать в затраты в момент начисления. Такая позиция является спорной, поскольку суммы, за которые выплачивается компенсация, уже были включены в расходы при формировании оценочного обязательства. Следование ей ведет к завышению расходов, к тому же создает временную разницу с бухгалтерскими данными.

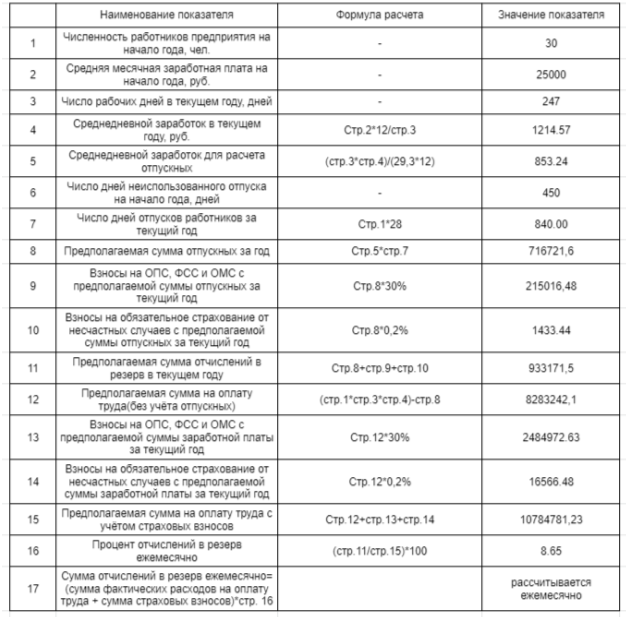

Пример расчета отпускного оценочного обязательства

ООО «Ppt.ru» создает оценочное обязательство на выплату отпускных. По состоянию на 31.12.2022:

- остаток начисленного ранее оценочного обязательства составляет 410 000 руб.;

- численность работников — 50 человек;

- средняя месячная зарплата — 25 000 руб.;

- количество неиспользованных отпускных дней — 450.

Пример, как формируется таблица резерва отпусков:

Сумму превышения фактически начисленного и расчетного резервирования отпускных сумм учитываем 31.12.2022 в составе внереализационных доходов в размере:

410 000 — 39991,74 = 10068,26 руб.

Другие способы расчетов

Еще один способ, как рассчитать среднедневной заработок сотрудника, исчисленный по правилам расчета среднего заработка для оплаты отпусков на дату расчета резерва, — расчет по каждому сотруднику отдельно. Для исчисления используйте следующую формулу:

При этом необходимо зарезервировать и средства, необходимые для уплаты страховых взносов. Считается такой резерв так:

Оба значения (резерва и запаса расходов на взносы) суммируются. Все данные берутся на день расчетов.

Особенности формирования оценочного обязательства в бюджетном учреждении

Бюджетные и автономные учреждения при отражении операций используют собственный план счетов, установленный Приказом Минфина № 157н от 01.12.2010. Минфин в Письме № 02-07-07/28998 от 20.05.2015 рекомендует проводки и примеры резерва отпусков в бюджетном учреждении в 2023 году: определяется оценочное обязательство ежемесячно исходя из данных о неиспользованных днях отдыха на последний день месяца.

Производить расчет резерва отпусков на 2023 год в бюджетном учреждении предлагается одним из трех методов.

Метод 1. Персонально по каждому сотруднику:

Метод 2. По учреждению в целом:

Метод 3. По отдельным категориям (например, отдельно по каждому структурному подразделению),

где К1, К2… Кn — неиспользованные дни отдыха по каждой категории сотрудников,

ЗП1, ЗП2… ЗПn — средняя дневная зарплата по каждой категории сотрудников.

Пример, как формируется резерв отпусков в бюджете на 2023 год

Средняя дневная зарплата сотрудников — 1000 руб.

Число неиспользованных отпускных дней на 31.12.2022 — 125.

Сумма резервируемых отпускных на 01.01.2023 составит:

| Операция | Дебет | Кредит |

|---|---|---|

|

Зарезервированы денежные средства на будущие отпускные платежи по выплатам работникам, |

040120211 (010961211) |

040161211 |

|

по страховым взносам |

040120213 (010961213) |

040161213 |

|

Начислены отпускные |

040161211 |

030211730 |

|

Начислены страховые взносы на оплату дней отдыха |

040161213 |

0303XX730 |

Вам в помощь образцы, бланки для скачивания

Создание резерва на оплату отпусков является правом налогоплательщика, а не его обязанностью. Однако такое резервирование необходимо для равномерного распределения затрат на оплату отдыха сотрудников. В нашей статье обсудим правила создания и использования резерва.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Порядок формирования резерва на оплату отпусков установлен Налоговым кодексом РФ, в частности, ст. 324.1 НК РФ. И хотя в налоговом учете это не обязанность налогоплательщика, а право, «плюс» создания этого резерва в том, что его наличие позволит равномерно в течение всего налогового периода списывать расходы на оплату отпускных своим работникам. А это означает, что часть отпускных может быть учтена в целях налогообложения прежде, чем будет выплачена.

Правило первое. Указываем создание резерва в «налоговой» учетной политике.

Правило второе. Определяем следующие показатели:

- способ резервирования,

- предельную годовую сумму резерва,

- ежемесячный процент отчислений в резерв (Письмо Минфина РФ от 07.04.2016 № 03-03-06/2/19828). Обязательно указываем их в налоговой учетной политике.

Правило третье. Рассчитываем процент ежемесячных отчислений в резерв по формуле: предполагаемый размер отпускных за год / сумма предполагаемых расходов на оплату труда за год х 100%. Сумма резерва должна включать и предполагаемую сумму страховых взносов, начисляемых на сумму отпускных (п. 1 ст. 324.1 НК РФ).

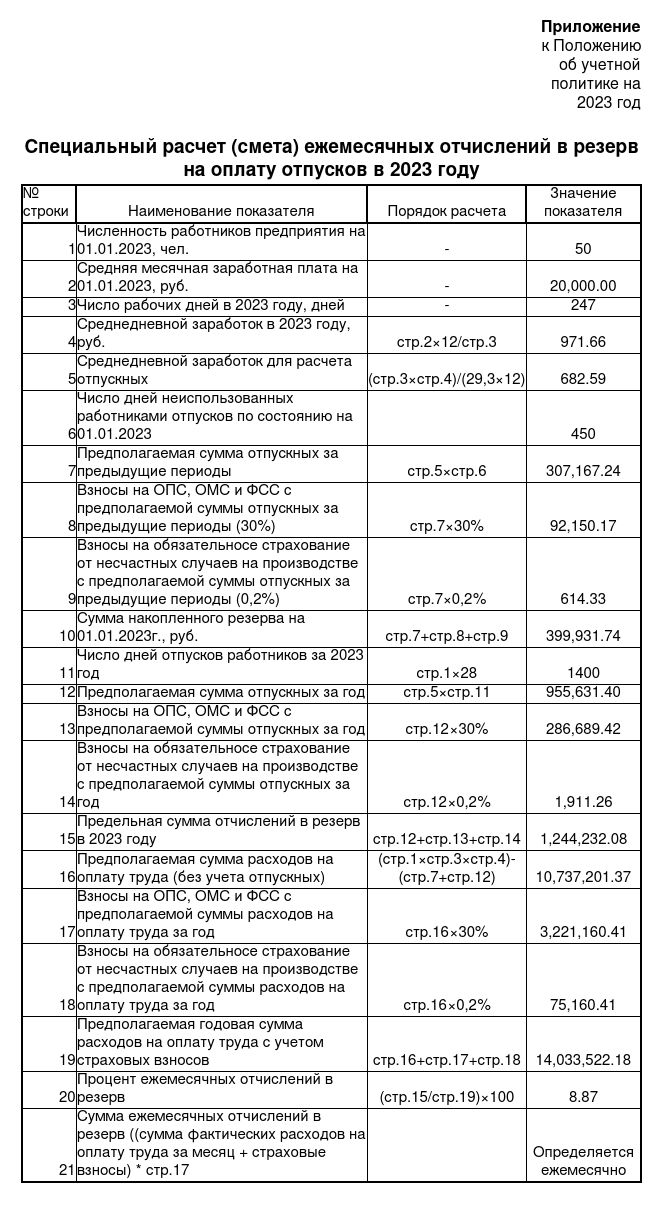

Правило четвертое. Составляем специальный расчет (смету) ежемесячных отчислений в резерв исходя из сведений о предполагаемой годовой сумме расходов на оплату отпусков (Письмо Минфина от 25.10.2016 № 03-03-06/2/62147). Рассчитываем ежемесячные отчисления по формуле: сумма фактических расходов на оплату труда, включая обязательные страховые взносы / процент отчислений в резерв на оплату отпусков х 100%.

Обратите внимание, что при планировании размера расходов на оплату труда за год суммы, которые вы предполагаете выплачивать внештатникам, учитывать не надо, так как отпуск таким лицам не положен, поскольку трудовое законодательство на них не распространяется (ст. 11 ТК РФ).

Правило пятое. Отчисления в резерв учитывайте как расходы на оплату труда на конец каждого месяца (п. 24 ч. 2 ст. 255 НК РФ). Начисленные отпускные в течение года в составе расходов списываются за счет созданного резерва. Когда сумма резерва, начисленного с начала года, станет равна предполагаемой сумме расходов на оплату отпусков за год (п. 24 ст. 255, п. п. 1, 2 ст. 324.1 НК РФ), отчисления в резерв не нужно рассчитывать и включать в налоговые расходы.

Правило шестое. Фактические расходы на оплату отпусков, включая сумму начисленных страховых взносов, в течение года не нужно учитывать в налоговых расходах (п. 2 Письма Минфина от 01.04.2013 № 03-03-06/2/10401).

Что касается выплаченной за неиспользованный отпуск компенсации (включая сумму начисленных страховых взносов), то ее за счет резерва списывать нельзя, она признается в расходах на оплату труда (Письмо Минфина от 03.05.2012 № 03-03-06/4/29 и УФНС России по г. Москве в Письме от 04.06.2014 № 16-15/054509). Так как исходя из буквальной трактовки ст. 255 НК РФ расходы в виде среднего заработка, сохраняемого работникам на время отпуска (п. 7 ч. 2 ст. 255 НК РФ), и денежные компенсации за неиспользованный отпуск (п. 8 ч. 2 ст. 255 НК РФ) являются разными видами расходов на оплату труда.

Правило седьмое. По состоянию на 31 декабря текущего года проводим обязательную инвентаризацию резерва на оплату отпусков. Сделать необходимо следующее:

1. Посчитать, сколько дней отпусков, запланированных на текущий год, работники фактически не использовали.

2. Определить среднюю дневную сумму расходов на оплату труда работников, которые не использовали отпуск.

Этот показатель рассчитывается в соответствии с Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ от 24.12.2007 № 922.

3. Рассчитать сумму расходов на оплату не использованных в текущем году отпусков (с учетом страховых взносов) по формуле: (количество дней неиспользованных отпусков х средняя дневная сумма расходов на оплату труда работников, которые не использовали отпуск) + суммы страховых взносов на обязательное социальное страхование, начисленные на получившуюся величину (обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний).

4. Выяснить, остались ли у вас неиспользованные суммы резерва.

Этот показатель представляет собой разницу между суммой резерва, начисленного за год, и сумму фактических расходов на оплату отпусков за год (Письма Минфина РФ от 09.07.2004 № 03-03-05/2/46, МНС РФ от 15.03.2004 № 02-5-10/13, УМНС РФ по г. Москве от 27.05.2004 № 26-12/36389, Постановления Президиума ВАС РФ от 26.04.2005 № 14295/04, ФАС Северо-Западного округа от 02.08.2004 № А56-49757/03).

В случае превышения фактической суммы отпускных и начисленных на них страховых взносов над суммой резерва, сумма превышения учитывается в составе расходов на 31 декабря текущего года. Если же резерв больше отпускных, то в налоговом учете признается доход в сумме возникшей разницы (п. 3 ст. 324.1 НК РФ).

В случае выявления неиспользованной суммы резерва ее надо учесть в составе внереализационных доходов текущего налогового периода (абз. 2 п. 3 ст. 324.1 НК РФ, Письма Минфина РФ от 29.10.2012 № 03-03-10/121 (направлено для сведения Письмом ФНС РФ от 12.12.2012 № ЕД-4-3/21167@), от 06.06.2012 № 03-03-10/62, от 20.03.2012 № 03-03-06/1/131).

Остаток резерва можно перенести на следующий год, но только в том случае, если в следующем году вы будете создавать резерв на оплату отпусков.

Если создание резерва в следующем году не входит в планы бухгалтера, то всю сумму фактического остатка резерва надо включить в состав внереализационных доходов текущего налогового периода (п. 5 ст. 324.1, п. 7 ст. 250 НК РФ, Письма Минфина РФ от 29.10.2012 № 03-03-10/121 (направлено для сведения Письмом ФНС России от 12.12.2012 № ЕД-4-3/21167@), от 06.06.2012 № 03-03-10/62, от 20.03.2012 № 03-03-06/1/131).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Как сформировать резерв с учетом остатка резерва предыдущего периода

Пример 1

Компания «Альфа» создала в 2017 году резерв предстоящих расходов на оплату отпусков в размере 150 000 руб.

Бухгалтер Петров за год отгулял всего 14 дней отпуска. Сумма отпускных, рассчитанная на 28 дней исходя из среднего заработка Петрова (с учетом страховых взносов), составила 20 000 руб. Остальные работники отгуляли отпуск полностью. Общая сумма начисленных остальным работникам (за исключением Петрова) отпускных (с учетом страховых взносов) составила 100 500 руб.

В следующем году организация планирует создавать резерв на оплату отпусков. Необходимо определить, какую сумму резерва можно перенести на следующий год.

1. По состоянию на 31 декабря количество неиспользованных дней отпуска из числа запланированных составит:

28 дн. (установленная продолжительность отпуска) – 14 дн. (фактический период отпуска) = 14 дн.

Тут может возникнуть вопрос: необходимо ли для расчета показателя «количество неиспользованных дней отпуска» учитывать дни, не отгулянные каждым работником с начала его приема на работу в организацию или с начала года, в целях налога на прибыль? Дело в том, что сумма уточненного резерва, согласно п. 4 ст. 324.1 НК РФ, определяется с учетом неиспользованных дней отпуска работников. В указанной норме не указано, за какой период необходимо определять количество таких дней. Арбитражная практика говорит о возможности учета всех неиспользованных дней за весь период работы работника (Постановление ФАС Поволжского округа от 07.02.2012 № А65-6806/2011). Однако применение такого значения увеличивает сумму уточненного резерва, что может привести к занижению налоговой базы по налогу на прибыль. При этом контролирующие органы рекомендуют использовать для расчета неиспользованные отпуска текущего года без учета прошлых лет (Письмо Минфина РФ от 28.10.2013 № 03-03-06/1/45507). Таким образом, во избежание споров с налоговыми органами для расчета уточненного резерва следует руководствоваться количеством дней неиспользованного отпуска за текущий период.

2. Сумма расходов на оплату неиспользованных дней отпуска, рассчитанная исходя из среднего дневного заработка Петрова (с учетом страховых взносов), составит:

14 дн. x (20 000 руб. / 28 дн.) = 10 000 руб.

Сумма 10 000 руб. представляет собой остаток резерва, который можно перенести на следующий год.

3. Сумма неиспользованного резерва составит:

150 000 руб. (сумма созданного резерва) – (100 500 руб. (сумма отпускных работников, за исключением Петрова) + 10 000 руб. (сумма отпускных Петрова) + 10 000 руб. (сумма отпускных Петрова, приходящаяся на следующий год, т.е. остаток резерва)) = 29 500 руб.

Сумма 29 500 руб. – это та часть резерва, которую необходимо включить во внереализационные доходы на 31 декабря.

По результатам инвентаризации может оказаться, что сумма фактических расходов на оплату отпусков (с учетом страховых взносов) превышает сумму сформированного за год резерва. В этом случае, образовавшуюся разницу, не покрытую за счет резерва, надо списать в расходы на оплату труда текущего года на основании п. п. 7, 16 ст. 255 НК РФ (абз. 3 п. 3 ст. 324.1 НК РФ, Постановление ФАС Западно-Сибирского округа от 23.06.2011 № А81-5014/2010).

Пример 2. Организация в соответствии с учетной политикой, сформировала резерв на оплату отпусков за 2017 год в размере 150 000 руб. В течение года на работу принимались новые сотрудники, которым предоставлялись оплачиваемые отпуска. В связи с этим фактически на оплату отпусков организация израсходовала 170 000 руб.

Возникшую разницу в размере 20 000 руб. (150 000 руб. – 170 000 руб.) организация может включить в расходы 31 декабря.

Как учесть отчисления в резерв на оплату отпусков

Если фонд заработной платы учреждения формируется в том числе за счет средств, полученных от приносящей доход деятельности, оно вправе формировать резервы предстоящих расходов на оплату ежегодных отпусков. Но только тех, которые оплачиваются за счет средств, полученных от указанной деятельности.

При этом должны быть соблюдены порядок и условия формирования резерва, установленные ст. 324.1 НК РФ (см. Письмо Минфина РФ от 12.12.2019 №03-03-06/3/97181).

Как рассчитать размер отчислений в резерв? Как правильно использовать сумму начисленного резерва? Что делать, если на конец года суммы начисленного резерва не хватило или, наоборот, осталась недоиспользованная сумма?

Для чего создаются резервы в целях налогообложения?

В статье 25 НК РФ предлагается два варианта учета отпускных в составе расходов на оплату труда:

- либо на основании п. 7 (как расходы в виде среднего заработка, сохраняемого работникам на время отпуска, предусмотренного законодательством РФ);

- либо на основании п. 24 (в виде отчислений в резерв на предстоящую оплату отпусков работникам, осуществляемых в соответствии со ст. 324.1 НК РФ).

Создание любого резерва в налоговом учете преследует цель равномерного включения предстоящих затрат в расходы, уменьшающие облагаемую базу по налогу на прибыль.

Например, работники учреждения, задействованные в приносящей доход деятельности, идут отдыхать «неравномерно» (как правило, количество отдыхающих в летний период гораздо выше, чем в другие времена года). В этом случае размер облагаемой базы по налогу на прибыль может существенно колебаться, а в период массовых отпусков может даже образоваться убыток. Во избежание подобной ситуации и целесообразно создавать указанный резерв.

Порядок формирования резерва

Порядок учета затрат на формирование резерва предстоящих расходов на оплату отпусков отражен в ст. 324.1 НК РФ. Налогоплательщик, принявший решение о создании резерва, обязан закрепить в учетной политике для целей налогообложения:

- способ резервирования;

- предельную сумму отчислений в резерв;

- ежемесячный процент отчислений в резерв.

Для этих целей необходимо составить специальный расчет (смету), в котором отражается расчет размера ежемесячных отчислений в указанный резерв, исходя из сведений о предполагаемой годовой сумме расходов на оплату отпусков (Отпускплан), включая сумму страховых взносов с этих расходов (СВотпуск).

При этом процент отчислений в названный резерв определяется как отношение предполагаемой годовой суммы расходов на оплату отпусков к предполагаемому годовому размеру расходов на оплату труда (ОТплан) вместе со страховыми взносами (СВОТ).

Расчет ежемесячного процента можно выразить формулой:

% = (Отпускплан + СВотпуск) / (ОТплан + СВОТ) х 100%.

Так как в расчете участвуют суммы страховых взносов, следует учитывать предельную базу, которая в 2020 году составляет: по взносам на обязательное социальное страхование на случай болезни и в связи с материнством – 912 000 руб.; по взносам на обязательное пенсионное страхование – 1 292 000 руб. (см. Постановление Правительства РФ от 06.11.2019 №1407).

Напомним, что взносы на случай временной нетрудоспособности и в связи с материнством не начисляются на суммы выплат и других вознаграждений, превышающие предельную величину базы. Пенсионные взносы после того, как превышена база, взимаются по меньшему тарифу – 10% (вместо 22%).

Минфин в Письме от 08.09.2008 №03-03-06/1/511 отметил: общая величина расходов на оплату труда (ОТплан) должна включать и предполагаемую годовую сумму расходов на оплату отпусков (Отпускплан). В отсутствие других разъяснений многие авторы бухгалтерской литературы нередко ссылаются на названное письмо. Полагаем, что это не совсем верно – показатель ОТплан должен учитываться отдельно от суммы предполагаемых отпускных.

Ведь в дальнейшем при определении размера ежемесячных отчислений в резерв умножаться на процент будет сумма расходов на оплату труда без учета отпускных.

Пример. На 2020 год учреждение запланировало, что по приносящей доход деятельности расходы на оплату труда равны 6 000 000 руб., на оплату отпусков – 600 000 руб.

В 2020 году тарифы страховых взносов с фонда оплаты труда составляют: на ОПС – 22%, на ОСС – 2,9%, на ОМС – 5,1% (ст. 426 НК РФ).

Деятельность учреждения относится к первому классу профессионального риска[1], и тариф взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний – 0,2% (ст. 1 Федерального закона №179-ФЗ[2]).

Итого: общая ставка страховых взносов – 30,2% (22 + 2,9 + 5,1 + 0,2).

В учетной политике на 2020 год отражено, что предельная сумма отчислений в резерв на оплату отпусков равна предполагаемой годовой сумме на оплату отпусков плюс страховые взносы.

На основании этих данных был рассчитан ежемесячный процент отчислений в резерв и составлена смета (в произвольной форме).

Расчет (смета) резерва на оплату отпусков на 2020 год

|

Номер строки |

Показатель |

Значение, руб. |

|

1 |

Предполагаемая сумма отпускных за год |

600 000 |

|

2 |

Сумма страховых взносов с предполагаемой суммы отпускных за год (строка 1 x 30,2%) |

181 200 |

|

3 |

Предельная сумма отчислений в резерв (строка 1 + строка 2) |

781 200 |

|

4 |

Предполагаемая сумма расходов на оплату труда за год |

6 000 000 |

|

5 |

Сумма страховых взносов с предполагаемой суммы расходов на оплату труда за год (строка 4 x 30,2%) |

1 812 000 |

|

6 |

Предполагаемая годовая сумма расходов на оплату труда с учетом страховых взносов (строка 4 + строка 5) |

7 812 000 |

|

7 |

Процент ежемесячных отчислений в резерв ((строка 3 / строка 6) x 100%) |

10% |

Рассчитанный процент отчислений в резерв необходимо ежемесячно умножать на сумму фактических расходов на оплату труда за месяц (с учетом страховых взносов). Полученный результат будет учитываться для целей налогообложения согласно п. 24 ст. 255 НК РФ.

Нужно следить, чтобы сумма резерва, накопленного нарастающим итогом с начала года, не превысила предельную сумму, установленную в учетной политике. Если это произойдет, то в следующем месяце отчисления в резерв не производятся.

Воспользуемся данными примера 1.

В 2020 году ежемесячные отчисления в резерв составят:

|

Месяц |

Фактические расходы на оплату труда (без учета отпускных), руб. |

Страховые взносы, руб. (графа 2 x 30,2%) |

Сумма отчислений в резерв, руб. ((графа 2 + графа 3) x 10%) |

Сумма резерва на конец месяца, руб. |

|

1 |

2 |

3 |

4 |

5 |

|

Январь |

500 000 |

151 000 |

65 100 |

65 100 |

|

Февраль |

500 000 |

151 000 |

65 100 |

130 200 |

|

Март |

500 000 |

151 000 |

65 100 |

195 300 |

|

Апрель |

550 000 |

166 100 |

71 610 |

266 910 |

|

Май |

550 000 |

166 100 |

71 610 |

338 520 |

|

Июнь |

400 000 |

120 800 |

52 080 |

390 600 |

|

Июль |

200 000 |

60 400 |

26 040 |

416 640 |

|

Август |

300 000 |

90 600 |

39 060 |

455 700 |

|

Сентябрь |

650 000 |

196 300 |

84 630 |

540 330 |

|

Октябрь |

650 000 |

196 300 |

84 630 |

624 960 |

|

Ноябрь |

650 000 |

196 300 |

84 630 |

709 590 |

|

Декабрь |

650 000 |

196 300 |

71 610* |

781 200 |

|

Итого |

6 100 000 |

1 842 200 |

781 200 |

* Предельная сумма отчислений в резерв – 781 200 руб. Отчисления в резерв в январе – ноябре составили 709 590 руб., поэтому в декабре они равны 71 610 руб. (781 200 – 709 590).

Таким образом, в расходах на оплату труда будут учтены суммы начисленного резерва (нарастающим итогом):

– за I квартал – 195 300 руб.;

– за полугодие – 390 600 руб.;

– за девять месяцев – 540 330 руб.;

– за год – 781 200руб.

В соответствии с п. 24 ст. 255 НК РФ отчисления в резерв предстоящих расходов на оплату отпусков включаются в состав расходов на оплату труда.

В случае создания налогоплательщиком резерва суммы фактически осуществленных затрат с учетом расходов на начисление страховых взносов необходимо списывать за счет указанного резерва (см. Письмо Минфина РФ от 01.04.2013 №03-03-06/2/10401).

Иными словами, учреждение будет уменьшать облагаемую базу по налогу на прибыль на сумму отчислений в резерв, рассчитанную на основании сметы, а не на сумму отпускных, начисленных по факту.

Итак, создание любого резерва в налоговом учете преследует цель равномерного включения предстоящих затрат в расходы, уменьшающие облагаемую базу. При этом если значительная часть отпусков приходится на лето, то резервирование помогает сэкономить на налоге на прибыль в первой половине года, ведь часть отпускных будет учтена в расходах до того, как они фактически выплачены.

Определим выгоду от создания резерва на оплату отпусков, сравнив ситуацию из примера 2 с ситуацией, когда резерв не создавался, а отпускные в течение года были начислены в размере 600 000 руб., в том числе за июнь – 100 000 руб., за июль – 300 000 руб., за август – 200 000 руб.

В расходах для целей исчисления налога на прибыль затраты, связанные с начислением отпускных, будут учтены следующим образом (нарастающим итогом):

– за I квартал – 0 руб.;

– за полугодие – 130 200 руб. (100 000 руб. + 100 000 руб. х 30,2%);

– за девять месяцев – 781 200 руб. ((300 000 руб. + 300 000 руб. х 30,2%) + (200 000 руб. + 200 000 руб. х 30,2%) + 130 200 руб.);

– за год – 781 200 руб.

|

Отчетный (налоговый) период |

«Отпускные» расходы*, уменьшающие налоговую базу |

Разница, возникающая между двумя налоговыми базами** (графа 2 – графа 3) |

Разница между суммами авансовых платежей по итогам отчетного (налогового) периода* * * (графа 4 х 20 %) |

|

|

При создании резерва |

Без создания резерва |

|||

|

1 |

2 |

3 |

4 |

5 |

|

I квартал |

195 300 |

0 |

195 300 |

39 060 |

|

Полугодие |

390 600 |

130 200 |

260 400 |

52 080 |

|

Девять месяцев |

540 330 |

781 200 |

-240 870 |

-48 174 |

|

Год |

781 200 |

781 200 |

0 |

0 |

*Вместе со страховыми взносами.

**Здесь сравниваются базы по налогу на прибыль при создании резерва на оплату отпусков и без создания такового. Разница образуется «внутри» года, а по итогу года она равна нулю. Это связано с тем, что всего и в том, и в другом случае «отпускные» расходы были учтены в одной и той же сумме, только разными способами.

* * *В данном случае отпуск пришелся на июнь – август, что привело к экономии при уплате авансовых платежей по итогам I квартала и полугодия.

В конце года не забудьте провести инвентаризацию резерва

В конце налогового периода НК РФ обязывает налогоплательщика провести инвентаризацию резерва (абз. 1 п. 3 ст. 324.1 НК РФ). Дело в том, что по итогам года может быть выявлено следующее:

– сумма, фактически перечисленная работникам в счет оплаты ежегодного отпуска, превышает сумму резерва;

– сумма резерва, отнесенная на расходы, окажется больше фактических затрат.

Это происходит потому, что в течение года за счет резерва налогоплательщик учитывает предполагаемые, а не действительные затраты на оплату отпусков. При этом численность работников в течение года может меняться (одни уволились, другие приняты). Напомним, что по истечении шести месяцев непрерывной работы у последних возникает право на отпуск (ст. 122 ТК РФ).

Кроме того, в расчет сумм ежемесячных отчислений в резерв включается зарплата вновь принятых работников, а размер процента остается неизменным.

Какие дополнительные расчеты необходимо сделать бухгалтеру по ее результатам инвентаризации?

При недостаточности средств фактически начисленного резерва, подтвержденного инвентаризацией на последний день налогового периода, налогоплательщик обязан по состоянию на 31 декабря года, в котором резерв был начислен, включить в расходы сумму фактических затрат на оплату отпусков и, соответственно, сумму страховых взносов, по которым ранее не создавался указанный резерв (абз. 3 п. 3 ст. 324.1 НК РФ).

Воспользуемся данными примера 2 и предположим, что работники учреждения находились в отпусках с июня по август и за этот период им были начислены отпускные в размере не 600 000 руб., как планировалось, а 650 000 руб., страховые взносы на эти отпускные (30,2 %) – 196 300 руб.

Всего за год был начислен резерв на оплату отпусков – 781 200 руб.

В конце года по результатам инвентаризации резерва было обнаружено, что сумма, фактически перечисленная работникам в счет оплаты ежегодного отпуска, превышает величину резерва, то есть средств фактически начисленного резерва недостаточно. Поэтому сумма 65 100 руб. (650 000 + 196 300 – 781 200) подлежит включению в расходы на оплату труда.

Недоиспользованныесуммы резерва на последнее число текущего налогового периода подлежат обязательному включению в состав налоговой базы этого периода (абз. 2 п. 3 ст. 324.1 НК РФ). На основании п. 7 ст. 250 НК РФ данные суммы отражаются в составе внереализационных доходов.

Воспользуемся данными примера 2 и предположим, что работники учреждения находились в отпусках с июня по август и за этот период им были начислены отпускные в размере не 600 000 руб., как планировалось, а 520 000 руб., страховые взносы на эти отпускные (30,2%) – 157 040 руб.

При этом учреждение посчитало нецелесообразным создание резерва на оплату отпусков на следующий год.

В конце года по результатам инвентаризации резерва было обнаружено, что остался недоиспользованный резерв в размере 104 160 руб. (781 200 – 520 000 – 157 040). Эта сумма подлежит включению во внереализационные доходы.

Пунктом 5 ст. 324.1 НК РФ установлено: сумма остатка указанного резерва на конец года включается для целей налогообложения в состав внереализационных доходов текущего налогового периода в случае, если при уточнении учетной политики на следующий налоговый период налогоплательщик посчитает нецелесообразным формировать резерв предстоящих расходов на оплату отпусков.

Перенос остатка недоиспользованного резерва на следующий год

Если учреждение не меняет учетную политику в отношении создания резерва на оплату отпусков на следующий налоговый период, то на конец отчетного налогового периода оно может иметь определенный результатами инвентаризации остаток недоиспользованного резерва (Письмо Минфина РФ от 11.01.2013 №03-03-06/1/4, Постановление Президиума ВАС РФ от 26.04.2005 №14295/04).

На основании п. 4 ст. 324.1 НК РФ резерв предстоящих расходов на оплату отпусков работникам должен быть уточнен исходя:

– из количества дней неиспользованного отпуска;

– из среднедневной суммы расходов на оплату труда работников (с учетом установленной методики расчета среднего заработка);

– из обязательных отчислений страховых взносов.

Таким образом, при проведении инвентаризации резерва на оплату отпусков следует учитывать планируемое количество дней отпуска в расчете за год, которое сравнивается с фактически использованными днями отпуска за год (см. письма Минфина РФ от 02.09.2014 №03-03-06/1/43925, от 28.10.2013 №03-03-06/1/45507, от 11.01.2013 №03-03-06/1/4).

Неиспользованные дни отпуска за конкретный календарный год могут быть определены только по состоянию на последний день календарного года. Таким образом, уточнение резерва предстоящих расходов на оплату отпусков в течение налогового периода (на конец каждого отчетного периода) не производится.

Если по итогам инвентаризации сумма рассчитанного резерва в части неиспользованного отпуска (определенная исходя из среднедневной суммы расходов на оплату труда и количества дней неиспользованного отпуска на конец года) (НО) превышает фактический остаток неиспользованного резерва на конец года (ОНР), то сумма превышения подлежит включению в состав расходов на оплату труда.

То есть если НО > ОНР, то разница = расходы на оплату труда.

Воспользуемся данными примера 5, согласно которому сумма недоиспользованного резерва составила 104 160 руб. При этом учреждение планирует создание резерва на следующий год.

Предположим, что трое работников учреждения не полностью отгуляли очередной отпуск. Вместо 28 календарных дней они были в отпуске только 8 дней. Средний дневной заработок этих работников для оплаты отпуска равен 1 500 руб.

Сумма рассчитанного резерва в части неиспользованного отпуска – 90 000 руб. (3 чел. х 1 500 руб. x (28 – 8) кал. дн.). Вместе со страховыми взносами она составит 117 180 руб. (90 000 руб. + 90 000 руб. х 30,2%).

Таким образом, НО (117 180 руб.) > ОНР (104 160 руб.). Разница в размере 13 020 руб. (117 180 – 104 160) будет учтена в расходах на оплату труда.

Остаток резерва, который переходит на следующий год, составит 117 180 руб.

Если по итогам инвентаризации резерва предстоящих расходов на оплату отпусков сумма рассчитанного резерва в части неиспользованного отпуска оказывается меньше фактического остатка неиспользованного резерва на конец года, то отрицательная разница подлежит включению в состав внереализационных доходов.

То есть если НО , то разница = внереализационный доход.

Воспользуемся данными примера 6 с той лишь разницей, что не трое, а двое работников учреждения не полностью отгуляли очередной отпуск.

Сумма рассчитанного резерва в части неиспользованного отпуска – 60 000 руб. (2 чел. х 1 500 руб. x (28 – 8) кал. дн.). Вместе со страховыми взносами она составит 78 120 руб. (60 000 руб. + 60 000 руб. х 30,2%).

Таким образом, НО (78 120 руб.) ОНР (104 160 руб.). Разница в размере 26 040 руб. (104 160 – 78 120) будет учтена во внереализационных доходах.

Остаток резерва, который переходит на следующий год, составит 78 120 руб.

* * *Итак, если фонд заработной платы учреждения формируется в том числе за счет средств, полученных от предпринимательской деятельности, то с учетом того, что доходы (расходы), полученные (произведенные) в рамках целевого финансирования и от предпринимательской деятельности, учитываются отдельно, учреждение вправе формировать резервы предстоящих расходов для оплаты ежегодных отпусков в отношении оплаты отпусков за счет средств, полученных от предпринимательской деятельности. При этом должны быть соблюдены порядок и условия формирования резерва, установленные ст. 324.1 НК РФ.

Если такие резервы учреждением сформированы и принятый им способ резервирования отражен в учетной политике для целей налогообложения, то расходы в виде отчислений в указанные резервы учитываются при формировании базы по налогу на прибыль организаций в составе расходов на оплату труда в порядке, установленном ст. 324.1 НК РФ (Письмо Минфина РФ от 12.12.2019 №03-03-06/3/97181).

Создание указанного резерва в налоговом учете целесообразно, если основная доля «отпускных» расходов приходится на вторую половину года. В этом случае можно уменьшить налоговую базу первых отчетных периодов и, соответственно, уменьшить размер авансовых платежей, уплачиваемых по итогам названных периодов.

[1] См. Классификацию видов экономической деятельности по классам профессионального риска, утв. Приказом Минтруда РФ от 30.12.2016 № 851н.

[2] Федеральный закон от 22.12.2005 №179-ФЗ «О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2006 год». Страховые взносы в 2020 году уплачивались в порядке и по тарифам, которые установлены данным документом (см. Федеральный закон от 25.12.2018 №477-ФЗ).

Как снять с учета иностранную организацию

В зависимости от обстоятельств ликвидация иностранной организации, то есть снятие ее с учета в налоговом органе, возможна как в добровольном порядке, так и по инициативе самих налоговиков. Рассмотрим, какой порядок когда применяется.

Резерв на оплату отпусков (РО) — источник для покрытия расходов, которые будут осуществлены в будущем.

Простыми словами: накопления организации для покрытия будущих расходов, при условии, что расходы можно посчитать и они наступят обязательно — это и есть резерв на оплату отпусков. На 2022 год резерв на оплату отпусков нужно было создавать в 2021 году.

Для чего создаётся резерв?

РО создаётся как источник финансирования компенсаций за неиспользованный отпуск, отпускных, ежегодных выплат за выслугу лет и взносов во внебюджетные фонды.

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Кто создаёт резерв отпусков

Интересный факт — с позиции бухучёта создание резерва рассматривается как обязанность организации, а с позиции налогового учёта — право организации. Разъяснения можно найти в ПБУ 8/2010 — создавать РО должны все юридические лица, кроме организаций, применяющих упрощённые способы ведения бухучёта.

Важно! Не путать с УСН.

В п. 5, ст. 6 402-ФЗ от 06.12.2011 перечислены субъекты, не имеющие права на применение упрощённых способов формирования бухгалтерской отчётности.

Как часто создаётся резерв

Создавая резерв, предприятие выбирает 1 подходящий для себя вариант из 3 возможных:

- последнее число каждого месяца. Это самый трудоёмкий вариант, т.к. пересчитывать резерв нужно будет ежемесячно. Подходит для организаций, в которых происходит частое увольнение сотрудников;

- последнее число каждого квартала. Можно сказать, это самый приемлемый вариант, учитывая соотношение «эффект-затраты»;

- 31 декабря. Самый лёгкий вариант.

ВАЖНО! Формирование резерва на конец года разрешено тем организациям, которые составляют отчётность по итогам года.

Подытожим — резерв отпусков создается на отчётную дату. В учётной политике обязательно нужно отразить способ создания РО.

Как рассчитать резерв отпусков

Ни налоговый кодекс, ни ПБУ не дают чётких указаний по расчёту резерва. Каждая организация вынуждена сама устанавливать порядок определения величины РО. Есть общие рекомендации Минфина для бюджетных учреждений (Письмо от 20.05.2015 №02-07-07/28998), как определить величину резерва отпусков.

- Сперва сотрудников организации нужно поделить на группы по принципу: в одну группу попадают работники, доход которых учитывается на одном и том же счёте учёта затрат.

Например: если доход работников учитывается по дебету 44 счёта, то они относятся к одной группе, а работники, чья зарплата учитывается по дебету 20 счёта (основное производство) попадают в другую группу.

- Рассчитываем величину РО и не забываем про взносы во внебюджетные фонды.

Для определения величины РО нужно выбрать способ расчёта:

Способ 1

Используя схему ниже, на каждую отчётную дату, которая закреплена в учётной политике (конец месяца, квартали или года) для каждой группы работников нужно рассчитать РО (исходя из величины среднего дневного дохода, приходящегося на каждого работника).

Способ 1

Полученная величина и будет являться суммой резерва на оплату отпусков по каждой конкретной группе на отчётную дату.

Способ 2

Немного упростим задачу, рассчитаем РО не по каждому сотруднику, а сразу по всем работникам, относящихся к одной группе.

Этапы расчёта такие:

Способ 2

Как и в первом способе,найденная сумма является величиной резерва на оплату отпусков по каждой конкретной группе на отчётную дату.

Общая сумма резервов по всем группам должна соответствовать кредитовому сальдо счёта 96 «Резервы предстоящих расходов», субсчёт «Резерв на оплату отпусков» на конец отчётного периода.

Способ 3

Самый простой способ расчёта РО — по итогам прошлого года.

Рассчитывается по формуле:

Резерв отпусков = общее число неиспользованных дней отпуска * средний дневной заработок по организации + суммы страховых взносов на получившуюся величину

В любом случае нужно определить, остались ли у организации неиспользованные суммы резерва за прошлый год (Письмо Минфина РФ от 09.07.2004 № 03-03-05/2/46, МНС РФ от 15.03.2004 № 02-5-10/13, УМНС РФ по г. Москве от 27.05.2004 № 26-12/36389, Постановления Президиума ВАС РФ от 26.04.2005 № 14295/04, ФАС Северо-Западного округа от 02.08.2004 № А56-49757/03).

НР = сумма резерва, начисленного за год – фактические расходы на оплату отпусков за год,

где НР — недоиспользованная сумма резерва.

Зарегистрируйтесь в интернет-бухгалтерии «Моё дело»

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ

Образец расчёта резерва по отпускам

Пример 1:

Фирма создает резерв на предстоящую оплату отпусков. Исходя из расчётов бухгалтера, отчисления в резерв за текущий месяц составили:

- работники основного производства — 50 000 руб.;

- административный персонал — 25 000 руб.;

- менеджеры отдела продаж — 17500 руб.;

Бухгалтер сделает в учёте записи:

- Дебет 20 Кредит 96 – 50 000 руб. — отчисления на резерв отпусков по работникам основного производства;

- Дебет 26 Кредит 96 – 25 000 руб. — то же по административному персоналу;

- Дебет 44 Кредит 96 – 17500 руб. — отчисления в РО по менеджерам отдела продаж;

Пример 2:

ООО «Альфа» создает РО по состоянию на 31.12.2020:

- с прошлого года осталась сумма недоиспользованного резерва — 500 000 руб.;

- численность работников — 30 человек;

- средний месячный доход — 25 000 руб.;

- количество неиспользованных отпускных дней — 450.

Пример расчёта резерва в бухгалтерском и налоговом учёте:

Пример расчёта

Если недоиспользованная сумма фактически начисленного и рассчитанного резерва на последнее число периода (месяц, квартал, год)превышает сумму отпускных, то положительная разница учитывается в составе внереализационных доходов.

Что относят к оценочным обязательствам

Чтобы обязательство было признано оценочным, оно должно соответствовать ряду признаков (ПБУ 8/2010):

- Обязательства появились в прошлом и избежать расходов не получится. Например, отпускные — избежать выплаты отпускных точно не удасться.

- Выполнение обязательств снижает доход предприятия.

- Размер оценочного обязательства возможно заблаговременно определить. То есть, создавать резерв можно только в том случае, если размер трат можно подсчитать.

Отпускные выплаты соответствуют всем заявленным признакам, соответственно, они относятся к оценочным обязательствам и должны быть отражены в бухучёте.

Как резервы учитываются в бухучёте

Логично, если будущие затраты будут отражены по счёту учёта резервов предстоящих расходов (кстати, это подтверждается ПБУ 8/2010).

Оценочные обязательства фиксируются на счёте 96 «Резервы предстоящих расходов». Обязательства могут входить как в сумму конкретных расходов, так и в сумму прочих расходов.

Проводки для отчисления в резерв:

ДТ 20 (08,23, 25, 26, 44) КТ 96 «Резервы предстоящих расходов»

Начисление отпускных или компенсации за неиспользованные дни отпуска будет отражено:

- ДТ 96 «Резервы предстоящих расходов» КТ 70 — начислены отпускные (компенсации);

- Дебет 96 субсчет «Резерв на оплату отпусков» Кредит 69- начислены страховые взносы на сумму отпускных за счет резерва.

Персональный налоговый календарь в нужный момент напомнит о том, что подходит время сдавать отчёт

Узнать подробнее

Часто задаваемые вопросы

Что такое резерв?

Это своего рода “подушка безопасности” при появлении у организации непредвиденных расходов. Резерв позволяет создать в текущем периоде финансовые накопления для использования их в будущем.

Какой штраф, если организация не создаёт резервы на оплату отпусков?

Статьёй 120 НК РФ предусмотрены штрафные санкции за грубое нарушение правил учёта доходов и расходов.

Если нарушение совершено только в пределах одного налогового периода, то штраф составит 10.000 рублей, если нарушения продолжаются дальше, то штраф составит 30.000 рублей.

Еще и должностные лица получат взыскание в размере от 5.000 до 10.000 рублей (статья 15.11 КоАП).

Если организация делает отчисления в резерв, а в учётной политике это не зафиксировала?

Важно! Суммы резерва занижают налогооблагаемую базу. При обнаружении этого нарушения налоговые органы вправе не признать расходы, относимые на сумму резерва, что приведет к доначислению налога. Дополнительно п.п. 2, 3 ст. 120 НК РФ занижение налоговой базы влечёт штраф в размере 20% от суммы неуплаченного налога, но не менее 40.000 рублей.

Если резерва недостаточно для выплаты отпусков? Как отразить в учёте?

Если созданного РО недостаточно, то отпускные (компенсация) начисляются в дебет счёта затрат 20 (08, 23, 26, 44). Важно помнить, что порядок расчёта величины РО определяет сама организация.

Если осталась неизрасходованная сумма резерва?

Оставшиеся с прошлого года суммы резерва и неиспользованные в отчётном году, включаются в состав прочих доходов организации по дебету 96 счёта и кредиту 91 счёта «Прочие доходы и расходы», субсчёт 91.1 « Прочие доходы».

Что делать, если в 2021 году организация не создавала резерв по отпускам, а в 2022 решила создать?

В таком случае, организация должна внести изменения в свою учётную политику и отразить эти изменения в годовой отчётности (ПБУ 1/2008).