«1С:Зарплата и Управление персоналом» (далее будем использовать краткое название 1С 8.3 ЗУП) позволяет готовить и формировать в рамках автоматизации управления зарплатой форму расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФ РФ и на обязательное медицинское страхование в ФОМС плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ или отчет РСВ в 1С). Из этой статьи можно узнать, как это сделать.

Чтобы сформировать РСВ, необходимо правильно выполнить четко определенную последовательность действий. Процесс формирования отчета РСВ в 1С 8.3 ЗУП условно можно разбить на три шага

- Подготовить информацию для отчета РСВ в 1С 8.3 ЗУП: выполнить настройки и ввод необходимых данных;

- Сформировать отчет РСВ в 1С ЗУП в автоматическом режиме;

- Представить отчет в ПФР.

А сейчас немного более подробно про каждый из этих шагов:

Шаг 1: Подготовить информацию для отчета РСВ в 1С 8.3 ЗУП

Чтобы отчет РСВ был корректно сформирован, в 1С 8.3 ЗУП требуется ввести корректную информацию. Источником информации для формирования РСВ в 1С 8.3 ЗУП являются:

- Сведения об организации: требуется правильно указать полное наименование организации, ИНН, КПП, регистрационные данные ПФР и фонда социального страхования, ФИО руководителя организации, коды ОКВЭД (в отчет попадает ОКВЭД из поля ОКВЭД ред. 2). Информацию вводят в справочнике «Организации»: раздел «Настройка», группа «Организация», команда «Реквизиты организации» (если в информационной базе ведется учет только по одной организации) или «Организации» (если в информационной базе ведется учет по нескольким организациям);

- Территориальные условия организации или обособленного подразделения организации. Если организация находится в особых территориальных условиях, (например, в районе крайнего сервера или приравненных к ним) тогда на закладке «Основные сведения» справочника «Организации» указывается значение территориальных условий. Если в районе с особыми территориальными условиями находится обособленное подразделение организации, тогда значение территориальных условий указывается в справочнике «Подразделения»;

- Данные работников организации: ФИО, страховой номер индивидуального страхового счета и статус застрахованного лиц;

- Тариф страховых взносов. Информацию о тарифе страховых взносов указывают в реквизите «Вид тарифа». Реквизит «Вид тарифа» доступен в форме ввода «Учетная политика» справочника «Организации»: раздел «Настройка», группа «Организация», команда «Реквизиты организации» или «Организации», ссылка «Учетная политика»;

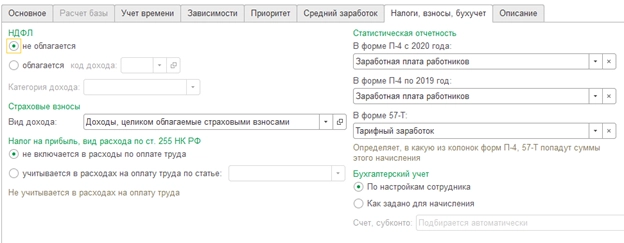

- Вид дохода для целей обложения страховыми взносами. Информация о виде дохода задается для начислений. Вид дохода для целей обложения взносами задается на закладке «Налоги, взносы, бухучет» каждого вида начисления в разделе «Настройка», команда «Начисления»;

- Документы «Начисление зарплаты и взносов», документы «Договор (работы, услуги)», «Договор авторского заказа» и «Акт приемки выполненных работ» (если по договорам установлен порядок оплаты по актам выполненных работ). Ввод документов доступен в разделе «Зарплата»;

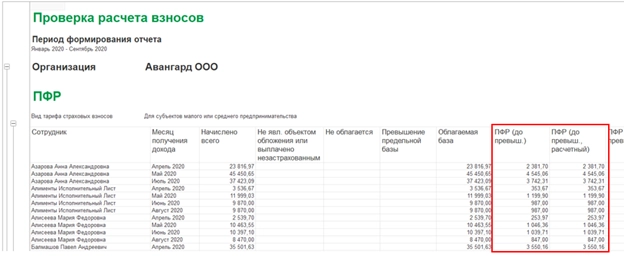

- Сформировать отчет «Проверка расчета взносов» (раздел «Налоги и взносы», «Отчеты по налогам и взносам»). Взносы, не соответствующие расчетной базе, будут выделены красным. Как правило, такие ошибки возникают вследствие ввода разовых начислений после введения документа «Начисление зарплаты и взносов». В таком случае необходимо в документе за месяц, где имеется расхождение, пересчитать взносы путем нажатия на соответствующую кнопку.

Шаг 2: Сформировать отчет РСВ в 1С 8.3 ЗУП

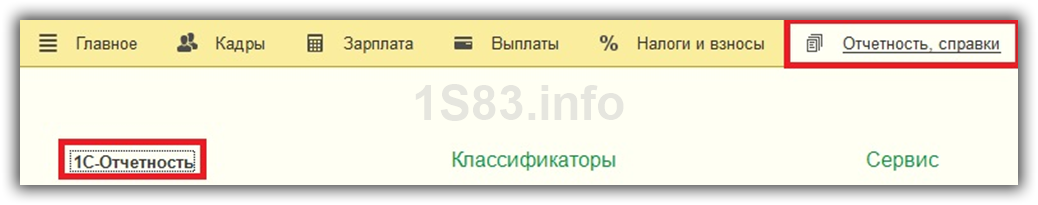

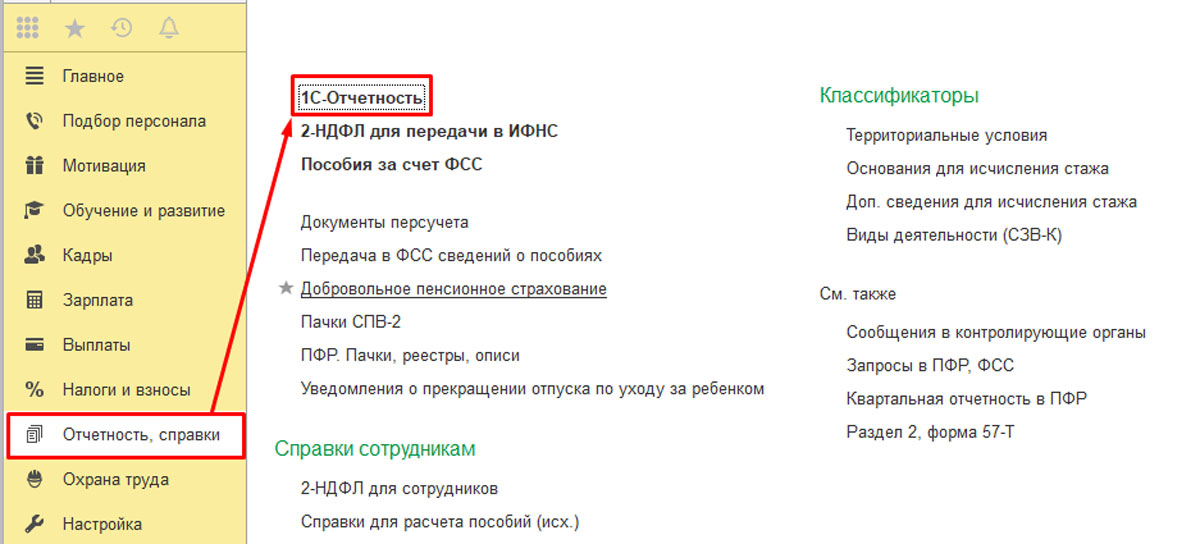

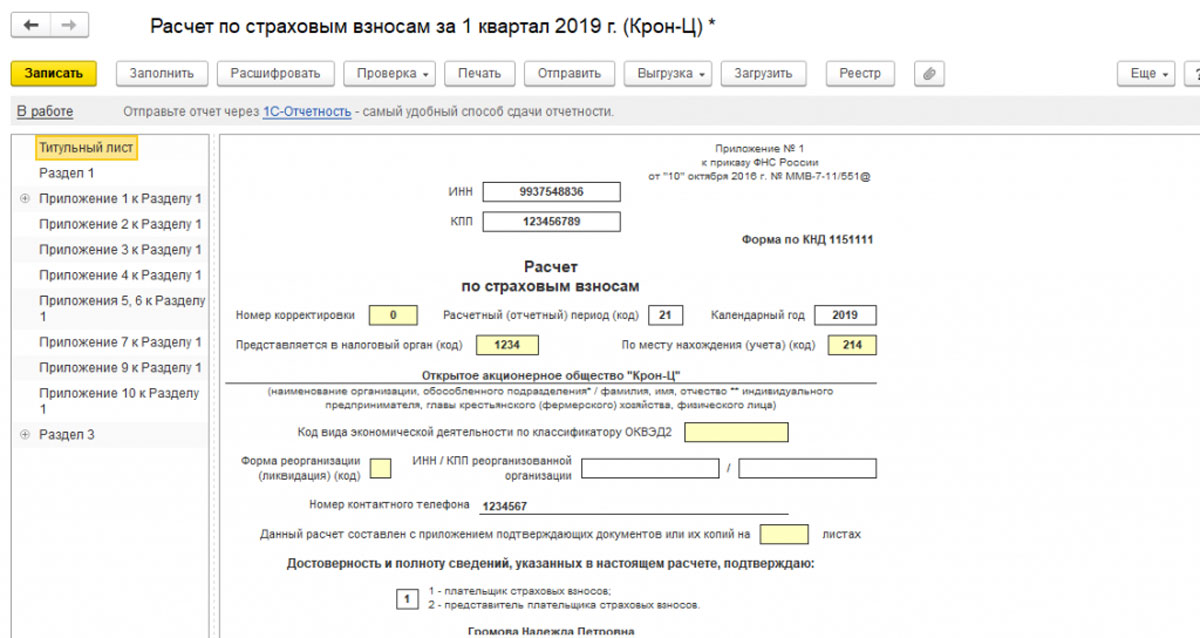

Формирование отчета РСВ в 1С 8.3 ЗУП производится в режиме работы «1С-Отчетность» (Рис.1). Режим «1С-Отчетность» запускается из раздела «Отчетность, справки», команда «1С-Отчетность». Подключение к сервису «1С-Отчетность» осуществляется в рамках сопровождения программных продуктов 1С базовых версий, в рамках договора 1С:ИТС для ПРОФ и КОРП, а также по собственным тарифам.

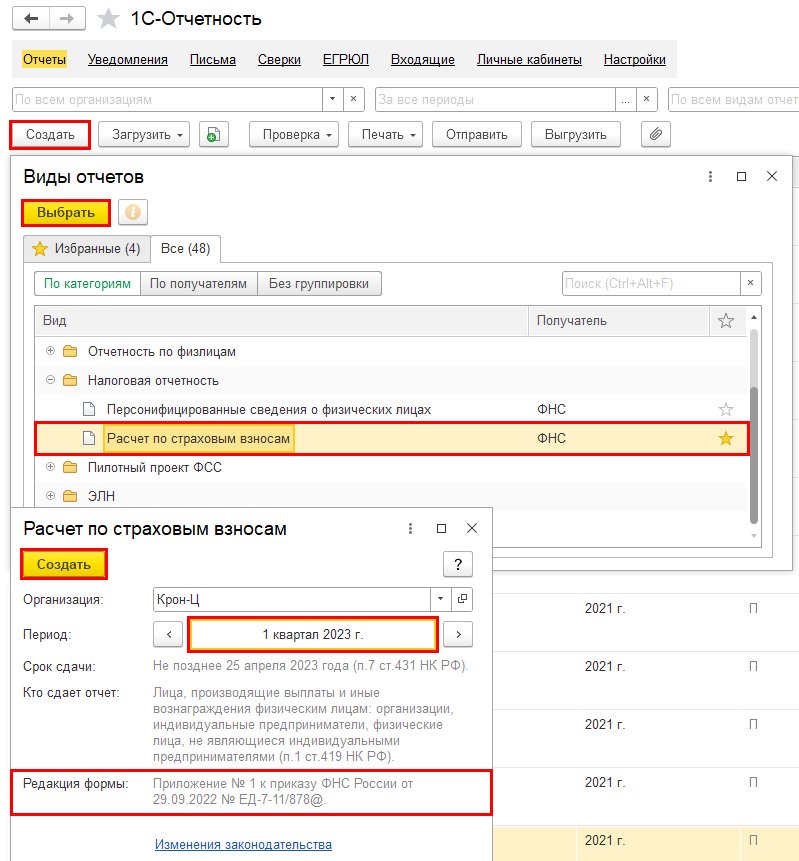

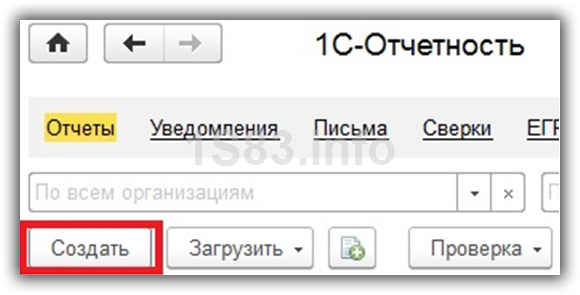

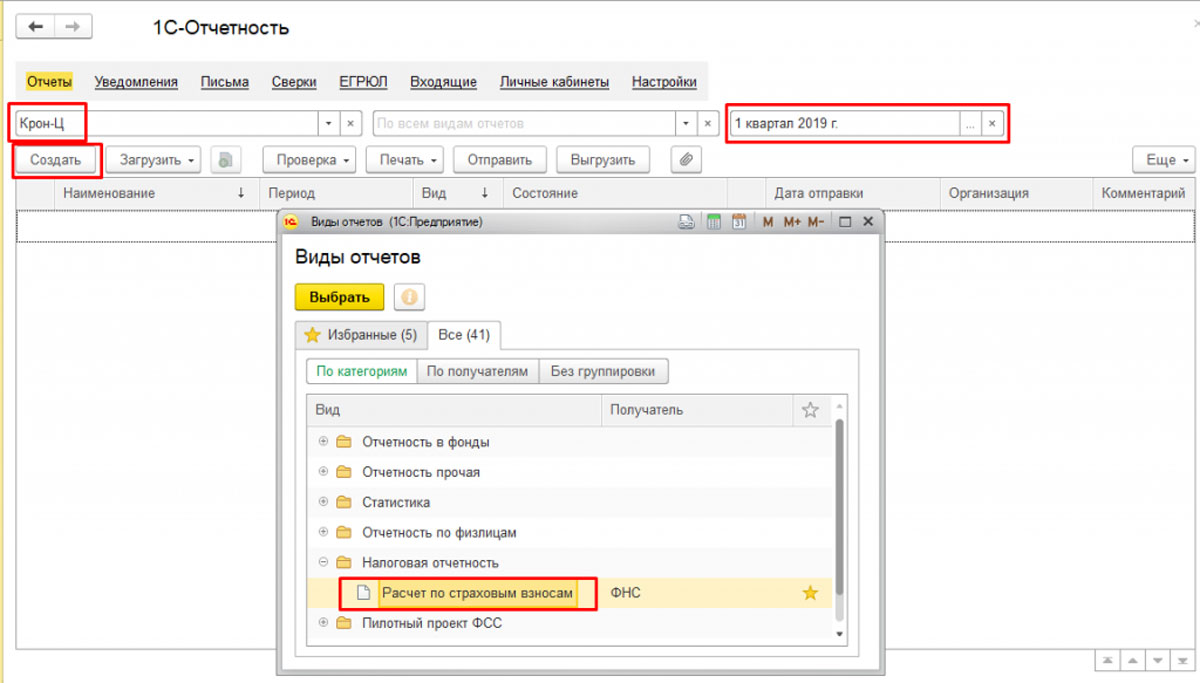

Чтобы сформировать РСВ в режиме «1С-Отчетность», необходимо (Рис.2):

- Выбрать организацию, по которой производится заполнение РСВ (если в информационной базе ведется учет по нескольким организациям);

- Выбрать текущий отчетный период, за который формируется РСВ;

- Выбираем организацию, по которой хотим сформировать отчет (если учет ведется не по одной организации), устанавливаем нужный нам отчетный период, в примере – «1 кв. 2019 г.», нажимаем кнопку «Создать» и в папке «Налоговая отчетность» выбираем «Расчет по страховым взносам».

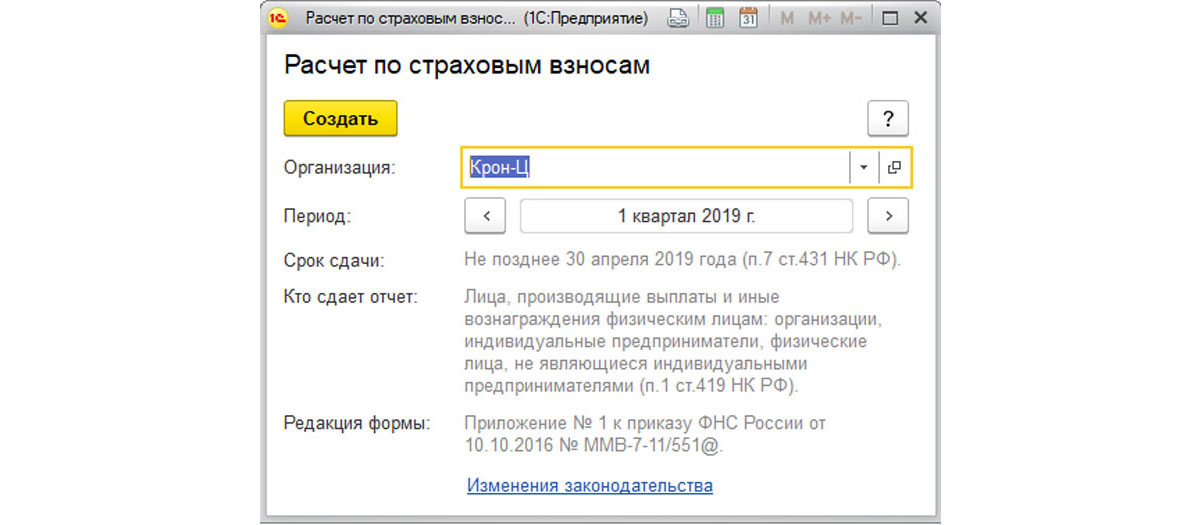

После нажатия на кнопку «Выбрать» на экране появится форма создания нового экземпляра отчета «Расчет по страховым взносам».

Далее нажмем «Создать» и на экран выводится его форма.

Для автоматического заполнения отчета по данным информационной базы нужно нажать на кнопку «Заполнить».

Получить бесплатную консультацию по формированию или корректировкам РСВ

Шаг 3: Отправить отчет в ПФР

Чтобы отправить сформированный РСВ требуется:

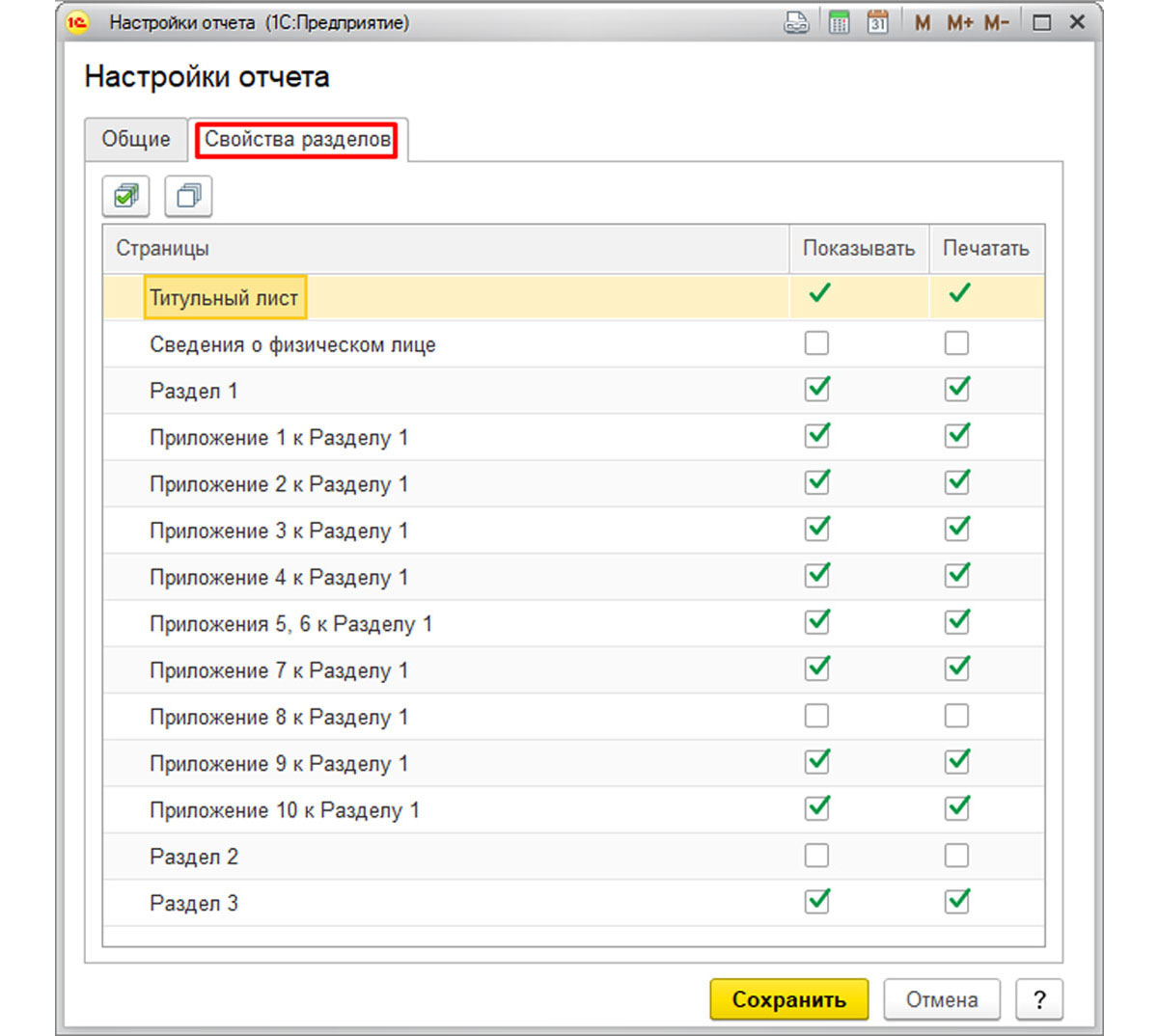

- Настроить состав заполнения РСВ;

- Проверить расчет заполнения РСВ;

- Распечатать или выгрузить отчет РСВ в электронном виде для направления расчета по электронным каналам связи. Под настройкой состава заполнения РСВ понимается исключение из состава расчета необязательных разделов, которые не заполняются и не предоставляются, если отсутствуют соответствующие показатели. Чтобы настроить состав заполнения РСВ необходимо войти в режим просмотра всех разделов РСВ, нажать на кнопку «Еще», выбрать команду «Настройка» и на закладке «Свойства разделов» (рис.5) убрать флажки в колонках «Показывать» и «Печатать» для исключаемых разделов РСВ.

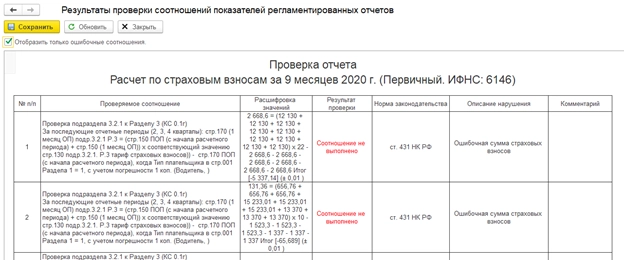

Чтобы проверить расчет РСВ на наличие ошибок нужно нажать на кнопку «Проверка» (рис. 6). Отчет может быть проверен как алгоритмами, предусмотренными в 1С 8.3 ЗУП, так и внешними программами, установленными на компьютере пользователя.

Кнопка «Проверить выгрузку» проверяет факт заполненности полей с реквизитами в отчете. Если какой-то реквизит не введен или введен неверно, она выдаст соответствующее сообщение. Например, если не заполнен ОКВЭД организации, нужно зайти в настройки организации и внести данные. Чтобы обновленные данные попали в отчет нужно нажать на кнопку «Еще» и выбрать команду «Обновить».

Кнопка «Проверить контрольные соотношения» проверяет следующие данные:

- Сумма взносов на обязательное пенсионное страхование по каждому сотруднику из раздела 3 отчета должна быть равна общей сумме взносов на обязательное пенсионное страхование из Подраздела 1.1. по всей организации. Также данная сумма должна совпадать со сданной в отчете за предыдущий период. Если предыдущий период был перерасчитан и не сдана корректирующая форма, то отчет за текущий период тоже не будет принят;

- Соответствие ФИО и СНИЛС работника данным в ИНФС. В случае смены работницей фамилии без замены СНИЛСа отчет проверку не пройдет;

- Сверка с отчетом 6-НДФЛ. В данном случае проверяется следующее контрольное соотношение: разница суммы начисленных доходов (стр.020 Раздела 1) и суммы начисленных доходов в виде дивидендов (стр.025 Раздела 1) должна быть больше или равна сумме выплат в стр.030 Приложения 1 к Разделу 1 Расчета по страховым взносам (соотношение применяется к отчетному периоду по налоговому агенту в целом, с учетом всех обособленных подразделений).

Чтобы распечатать сформированную РСВ, нужно нажать на кнопку «Печать», расположенную в форме сведений РСВ, или нажать на кнопку «Печать» в режиме просмотра разделов отчета РСВ.

Для выгрузки отчета РСВ в 1С для отправки по электронным каналам связи нужно нажать на кнопку «Выгрузить» и выбрать папку сохранения сформированных файлов. Имена файлам будут присвоены автоматически.

Оперативно настроим 1С:ЗУП для корректного формирования РСВ

Как сделать корректировку РСВ в 1С 8.3 ЗУП

Если после сдачи отчетности по страховым взносам будет обнаружено, что при формировании отчетности были допущены ошибки, тогда при помощи документа «Перерасчет страховых взносов» (рис. 7) (раздел «Налоги и взносы», команда «Перерасчеты страховых взносов») можно исправить допущенные ошибки.

Обязанности сдать корректирующий отчет РСВ возникает у налогоплательщика если сумма начисленных взносов занижена либо сведения не указаны или указаны не полностью.

Корректирующая РСВ формируется в программе так же, как и исходная форма. В ней необходимо указать период отчета, номер корректировки, включить разделы аналогичные разделам исходной декларации, внести верные данные и исключить неверно поданные данные.

Рассмотрим особенности исправлений по разделу 3. Если возникла необходимость добавить ранее непредставленные сведения, следует заполнить нужные данные в подразделах 3.1 и 3.2 уточненного расчета без указания корректировки. При необходимости исключить из расчета ошибочные сведения – раздел следует отметить как корректировочный, в подразделе 3.1 указать лицо, чьи данные подлежат корректировке. В подразделе 3.2 строки 190–300 заполняются нулевыми значениями. Если нужно изменить сведения о сотруднике или о суммах взносов, необходимо исключить ошибочные сведения способом, указанным в пункте 2, и добавить измененные данные путем внесения их в раздел 3 без указаний на корректировку.

Все компании с хотя бы одним сотрудником в штате обязаны сдавать в ИФНС расчёт по страховым взносам. Эти сведения необходимы для отслеживания численности и уровня дохода работников. У многих возникают сложности с формированием этого отчёта, поэтому мы подготовили практический материал об особенностях создания расчёта по страховым взносам в программе «1С: ЗУП 8.3.1».

Этап I. Подготовительный

Начисления доходов сотрудникам в программах 1С — это основа для формирования отчёта «Расчёт по страховым взносам». Доходом сотрудника могут быть следующие начисления:

- заработная плата;

- премии ежемесячные;

- квартальные;

- годовые;

- пособия по временной нетрудоспособности;

- отпускные;

- и так далее.

В программе «1С: ЗУП 8.3.1.» учёт производится по документам начисления. Элементы справочника «Способы отражения зарплаты в бухгалтерском учёте» (раздел Настройки → Отражение зарплаты в бухгалтерском учёте) синхронизируются с такими же элементами справочника в программе «1С: БП 8.3.0.».

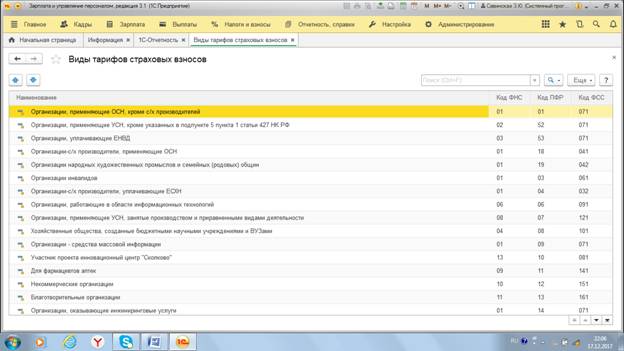

Чтобы правильного отразить и сформировать страховые взносы в программе, следует произвести соответствующие настройки тарифов (раздел Зарплата → См. также → Виды тарифов страховых взносов). Рис. 1.

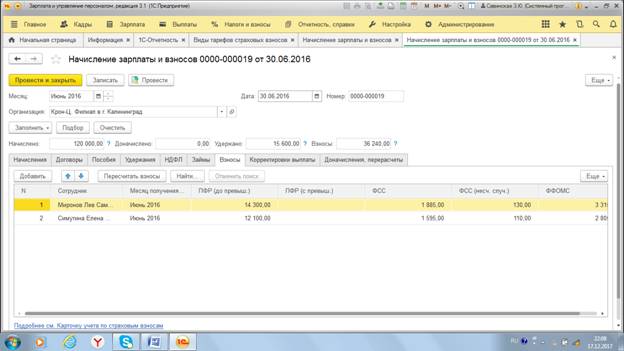

Расчётом базы начисления страховых взносов является документ «Начисление зарплаты и взносов» (раздел Зарплата → Начисление зарплаты и взносов). Рис. 2.

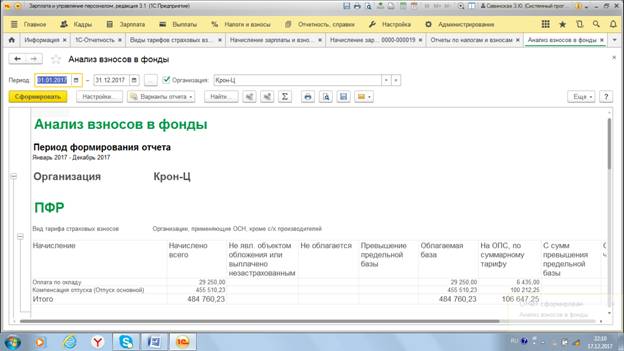

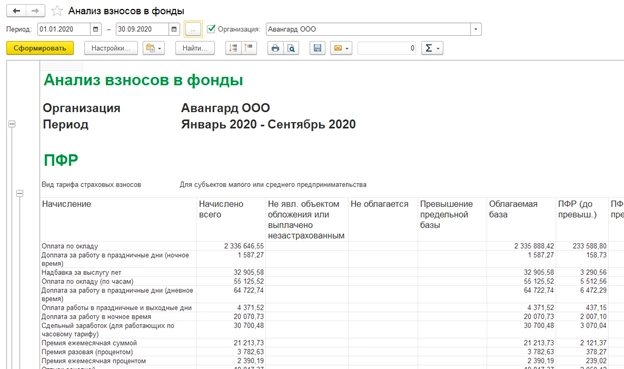

Нажмите на копку «Создать», чтобы создать документ и указать период начисления зарплаты и взносов. Затем нажмите кнопку «Заполнить», чтобы отразить сотрудников, которым производиться «Начисление зарплаты и взносов». Для получения информации о базе начисления страховых взносов можно использовать отчёт «Анализ взносов в фонды» (раздел Налоги и взносы → Отчёты по налогам и взносам → Анализ взносов в фонды). Рис. 3.

Сформированные начисления зарплаты и страховые взносы отражаются в документе «Отражение зарплаты в бухучёте». В нём отображается начисленный доход и страховые взносы по каждому сотруднику на месяц начисления.

Для правильного отражения страховых взносов в отчёте «Расчёт по страховым взносам», необходимо корректно указать статус застрахованного лица (раздел Кадры → Сотрудники → ссылка Страхование или в справочнике «Физические лица»). В личной карточке сотрудника или физического лица нужно указать дату изменения статуса.

Этап II. Формирование отчёта

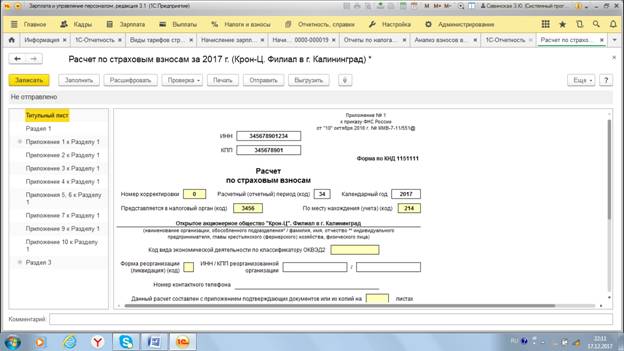

После того как мы произвели в программе «1С: ЗУП 8.3.1.» все необходимые настройки и начисления, необходимо перейти к формированию отчёта «Расчёт по страховым взносам». Он заполняется в разделе Отчётность → Справки-1С отчётность. По кнопке «Создать» выбираем отчёт «Расчёт по страховым взносам» и указываем период формирования отчёта. Документ состоит из титульного листа и разделов по отражению информации по расчётам страховых взносов. Раздел 1 содержит данные об обязательствах плательщиков страховых взносов. Он заполняется по данным десяти Приложений, которые к нему относятся. В данном разделе должны отражаться суммарные данные о страховых взносах, необходимые для уплаты в бюджет. Более подробные данные о назначении взносов формируются в приложениях к этому разделу.

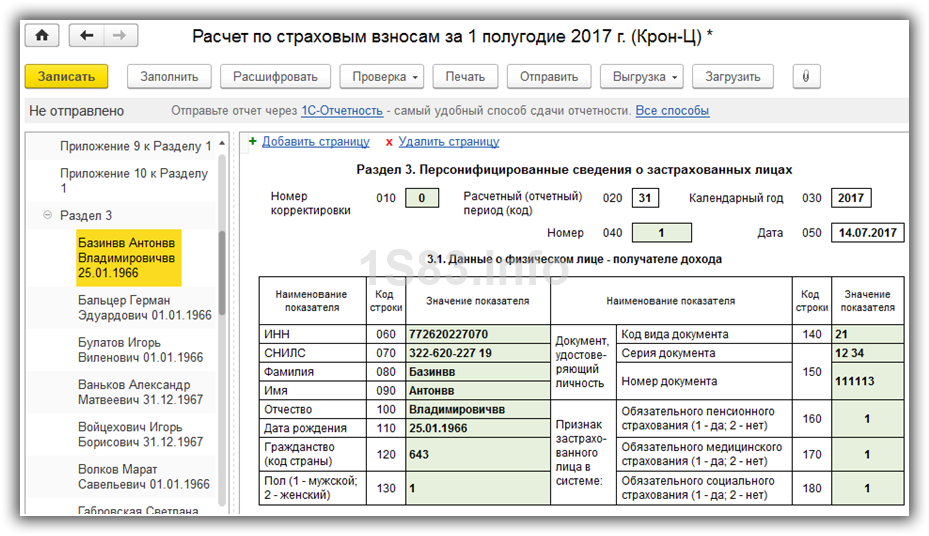

Раздел 2 «Расчёта по страховым взносам» предназначен для крестьянских (фермерских) хозяйств (КФХ). Раздел 3 содержит персонифицированные сведения о физических лицах, то есть перечень личных данных о физических лицах. Так, помимо ФИО и СНИЛС, предусмотрены ИНН, даты рождения, гражданства сотрудника, данных о документе, удостоверяющем личность сотрудника. Данные этого раздела формируются по итогам последних трех месяцев отчётного года.

Случаи, когда заполняется раздел 3 отчёта «Расчёт по страховым взносам»:

- Если осуществляются расчёты сотрудникам по трудовым либо гражданско-правовым договорам.

- При нахождении сотрудника в отпуске без сохранения заработка.

- При уходе сотрудника в декретный отпуск — в расчёте по страховым взносам раздела 3 на сотрудницу, находящуюся в декретном отпуске, отчёт формируется без заполнения подраздела 3.2 о выплатах.

- Если в организации есть всего один работник, в том числе директор, являющийся учредителем.

- Если в расчётном квартале велись начисления и выплаты по уволенным сотрудникам.

Титульный лист, Раздел 1, Подразделы 1.1 и 1.2, Приложения 1, Приложение 2 и Раздел 3 составляют все организации и индивидуальные предприниматели, плательщики страховых взносов, производящие выплаты физическим лицам. Рис. 4.

Оставшиеся разделы и приложения формируются по необходимости, при наличии сведений для заполнения.

В программе «1С:ЗУП 8.3.1.» отчёт «Расчёт по страховым взносам» формируется автоматически, при соблюдении условий правильного и своевременного формирования зарплаты в программе.

Для корректного формирования отчёта «Расчёт по страховым взносам», нужно обновить программу до актуальной версии. С января 2017 года ИФНС ввёл новые условия для приёмки отчёта: личные данные физических лиц должны полностью совпадать с данными базы ИФНС. Если данные по сотрудникам не будут совпадать с данными базы ИФНС, то отчёт не будет принят ИФНС.

В данной статье мы выделили основные моменты, на которые следует обратить внимание при формировании отчёта «Расчёт по страховым взносам». Подводя итоги, хочется отметить, что корректное ведение учёта начисления и выплаты заработной платы и других начислений, является преимуществом для правильного формирования данного документа. Желаем вам успешной сдачи годовой отчётности!

Уважаемые читатели, сдавайте отчётность без проблем! Наши консультанты имеют огромный опыт работы в программах 1С и готовы вам помочь с формированием любого отчёта. Закажите консультацию здесь.

Понравилась статья — ставьте лайк, делитесь с коллегами.

Работайте в 1С с удовольствием!

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

С 01.01.2023 вступила в силу новая форма расчета по страховым взносам, утв. приказом ФНС России от 29.09.2022 № ЕД-7-11/878@. Форма «Расчет по страховым взносам» обязательна для представления в ИФНС всеми организациями и ИП, которые являются плательщиками страховых взносов и осуществляют выплаты и иные вознаграждения физическим лицам. Новую форму расчета по страховым взносам необходимо применять с отчетности за I квартал 2023 года. Эксперты 1С рассказывают о формировании нового РСВ в программе «1С:Зарплата и управление персоналом 8» редакции 3.

В связи с объединением ПФР и ФСС в единый Социальный фонд России с 01.01.2023 для страхователей введены новые формы расчета по страховым взносам (РСВ) и персонифицированных сведений о физических лицах, порядки их заполнения и форматы представления в электронном виде (приказ ФНС России от 29.09.2022 № ЕД-7-11/878@).

Организации и индивидуальные предприниматели — плательщики страховых взносов представляют в ИФНС расчет по страховым взносам ежеквартально не позднее 25-го числа месяца, следующего за истекшим расчетным (отчетным) периодом (ранее — не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431 НК РФ)).

Расчет по страховым взносам с 2023 года в «1С:Зарплате и управлении персоналом 8»

Начиная с версий 3.1.23.458 и 3.1.24.308 в программе «1С:Зарплата и управление персоналом 8» в соответствии с приказом ФНС России от 29.09.2022 № ЕД-7-11/878@ реализованы форма и формат электронного представления Расчета по страховым взносам. С версий 3.1.23.585 и 3.1.24.408 — автоматическое заполнение отчета.

Для создания отчета необходимо воспользоваться сервисом 1С-Отчетность (рис. 1).

Рис. 1. Новая форма «Расчет по страховым взносам» c 2023 года

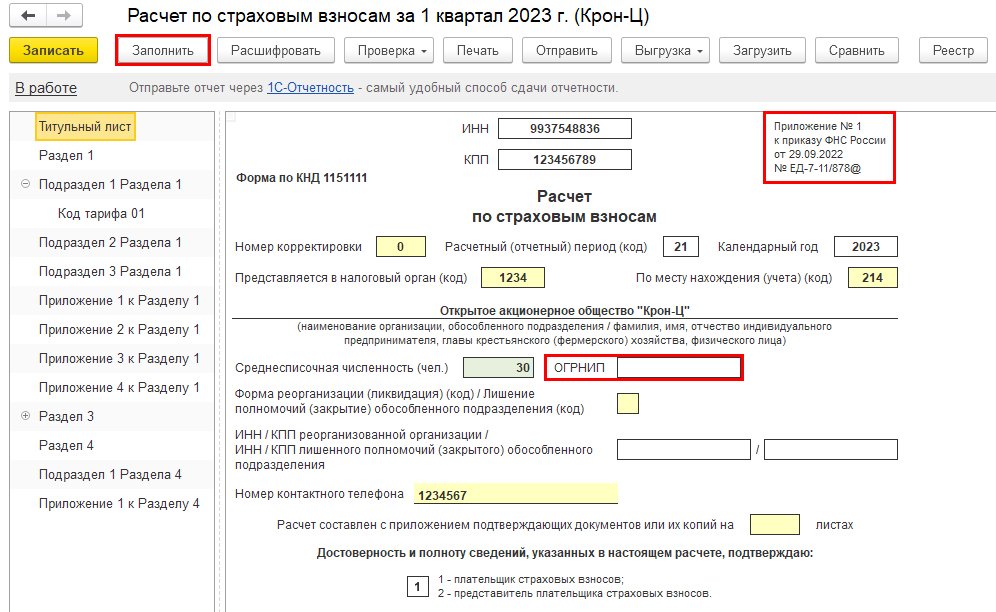

Заполнение отчета происходит автоматически по кнопке Заполнить, согласно отраженным документам и внесенным данным в программу (рис. 2). Поля, выделенные желтым цветом, можно заполнить вручную.

Обратите внимание, для корректного заполнения отчета в программе «1С:Зарплата и управление персоналом 8» редакции 3 необходимо проверить личные данные физических лиц, а также провести все начисления и выплаты за отчетный (расчетный) период.

Рис. 2. Заполнение расчета по страховым взносам

На Титульном листе появилось новое поле с ОГРНИП (рис. 2).

Номер ОГРНИП заполняется в карточке Организация. При заполнении расчета по страховым взносам для ИП и глав крестьянских (фермерских) хозяйств введенный номер отобразится автоматически.

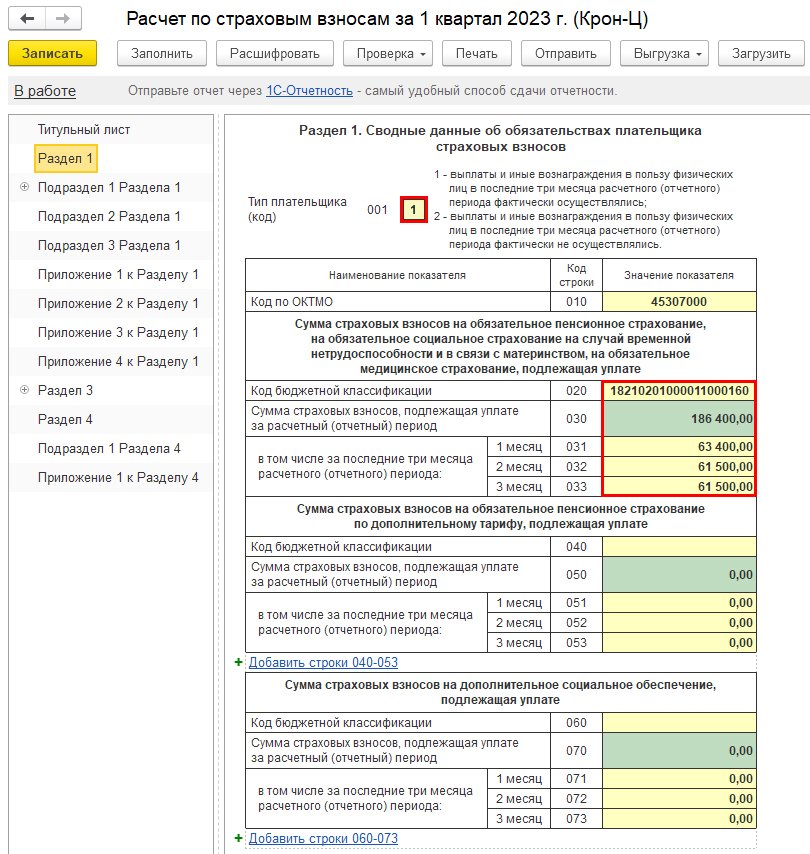

В Разделе 1 объединены в единую базу суммы страховых взносов, подлежащие уплате за расчетный (отчетный) период. Также в раздел включены таблицы с суммами страховых взносов на ОПС по дополнительным тарифам и на дополнительное социальное обеспечение. Автоматическое заполнение Раздела 1 в учетных решениях «1С:Предприятие 8» поддерживается начиная с версии 3.1.23.649 (рис. 3). О сроках поддержки заполнения РСВ в учетных решениях 1С см. в «Мониторинге законодательства».

Рис. 3. Заполнение Раздела 1

Для организаций и ИП Раздел 1 является обязательным для заполнения и представления в ИФНС.

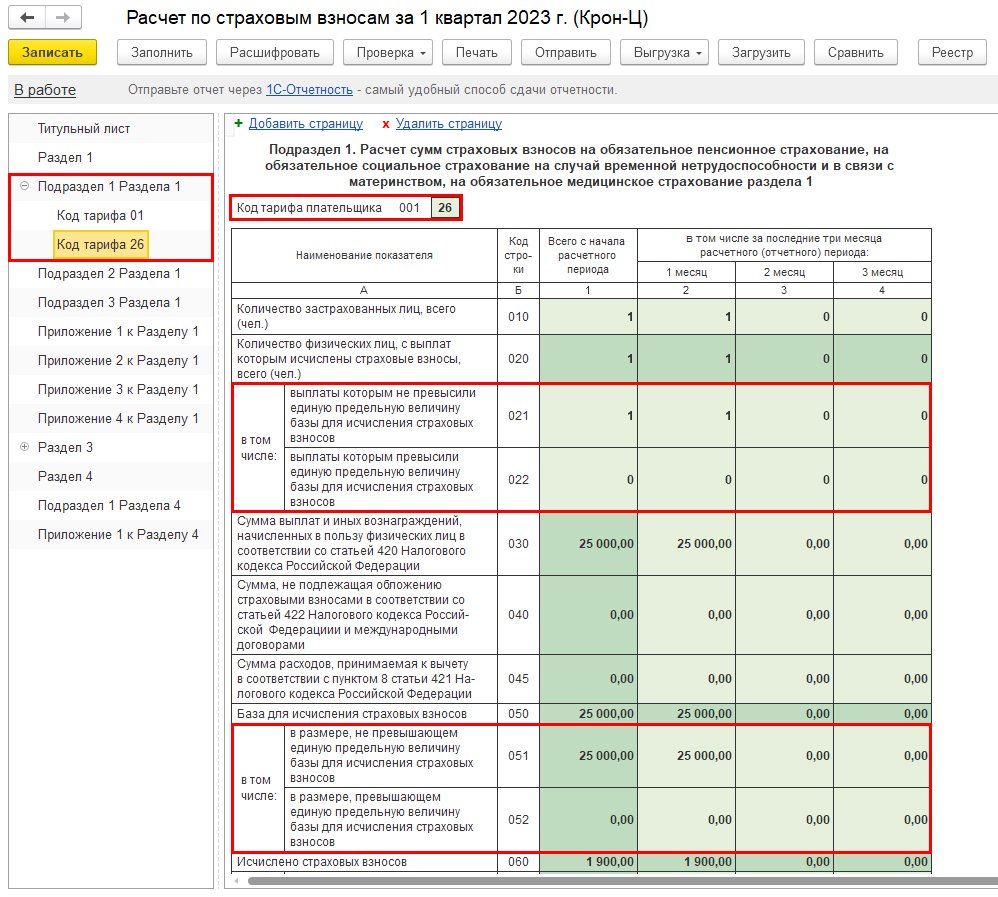

Подраздел 1 Раздела 1 новой формы расчета по страховым взносам заменил Подразделы 1.1, 1.2 (Приложение 1) и Приложение 2. Для организаций и ИП Подраздел 1 также является обязательным для заполнения и представления в ИФНС. Если в течение расчетного (отчетного) периода применялось несколько видов тарифа страховых взносов, то в отчет будет включено соответствующее количество Подразделов 1 Раздела 1 по каждому тарифу.

Пример

В организации ОАО «Крон-Ц» в январе 2023 года был заключен договор с 09.01.2023 по 31.01.2023 со студентом, работающим в студотряде.

Если в настройках учетной политики Организации в программе «1С:Зарплата и управление персоналом 8» редакции 3 установлен флаг Есть студенты студотрядов, тогда внутри документа Договор (работы, услуги) появится возможность установки флага Заключен со студентом, работающим в студотряде. Также внутри карточки сотрудника в разделе Страхование появится возможность установки флага Студент, работающий в студотряде.

После оплаты договора суммы вознаграждения и исчисленных страховых взносов будут включены в отчет и автоматически отразятся на новой странице Подраздела 1 Раздела 1 с новым кодом тарифа — 26 (рис. 4).

Сумма исчисленных страховых взносов будет рассчитана, исходя из Ставки единого тарифа — 7,6 % ( рис. 4).

Рис. 4. Заполнение Подраздела 1 Раздела 1 новой формы расчета по страховым взносам по Примеру

В Подраздел 1 Раздела 1 добавлены новые строки 021 и 022. Из количества физических лиц, с выплат которым исчислены страховые взносы (строка 020), необходимо указать количество лиц, выплаты которым не превысили единую предельную величину базы и которым превысили (рис. 4).

Базу для исчисления страховых взносов (строка 050), а также суммы исчисленных страховых взносов (строка 060) необходимо указать в размерах, не превышающих и превышающих единую предельную величину (строки 051, 052, 061, 062), рис. 4.

Подраздел 2 Раздела 1 новой формы расчета по страховым взносам заменил Подразделы 1.3.1 и 1.3.2. Подраздел 2 необходимо заполнять организациям, которые начисляют взносы на ОПС по дополнительным тарифам.

Подраздел 3 Раздела 1 новой формы расчета по страховым взносам заменил Приложение 1.1. Подраздел 3 необходимо заполнять организациям, применяющим тарифы в соответствии со статьей 429 НК РФ, по взносам на дополнительное соцобеспечение членов летных экипажей и отдельных категорий работников (угольная промышленность).

Приложение 1 к Разделу 1 новой формы расчета по страховым взносам заменило Приложение 3. Из Приложения 1 исключены (Федеральный закон от 14.07.2022 № 321-ФЗ): строка 010 — средняя численность работников/среднесписочная численность работников (чел.)и столбец «По итогам девяти месяцев года, предшествующего году перехода на уплату страховых взносов по пониженным тарифам».

Приложение 1 необходимо заполнять IT-организациям и организациям, осуществляющим деятельность в сфере радиоэлектронной промышленности. Приложение 1 заполняется вручную.

Приложения 2, 3 и 4 новой формы РСВ заменили соответствующие Приложения 4, 5 и 7 прежней формы. Приложения 2, 3 и 4 заполняются вручную.

Раздел 2 является обязательным для заполнения главами К(Ф)Х. В Раздел 2 добавлена единая сумма страховых взносов, подлежащая уплате за расчетный (отчетный) период.

В Подразделе 1 Раздела 2 необходимо отражать каждый период членства каждого члена К(Ф)Х, в том числе главы хозяйства, если в течение расчетного (отчетного) периода член К(Ф)Х вступал в хозяйство несколько раз.

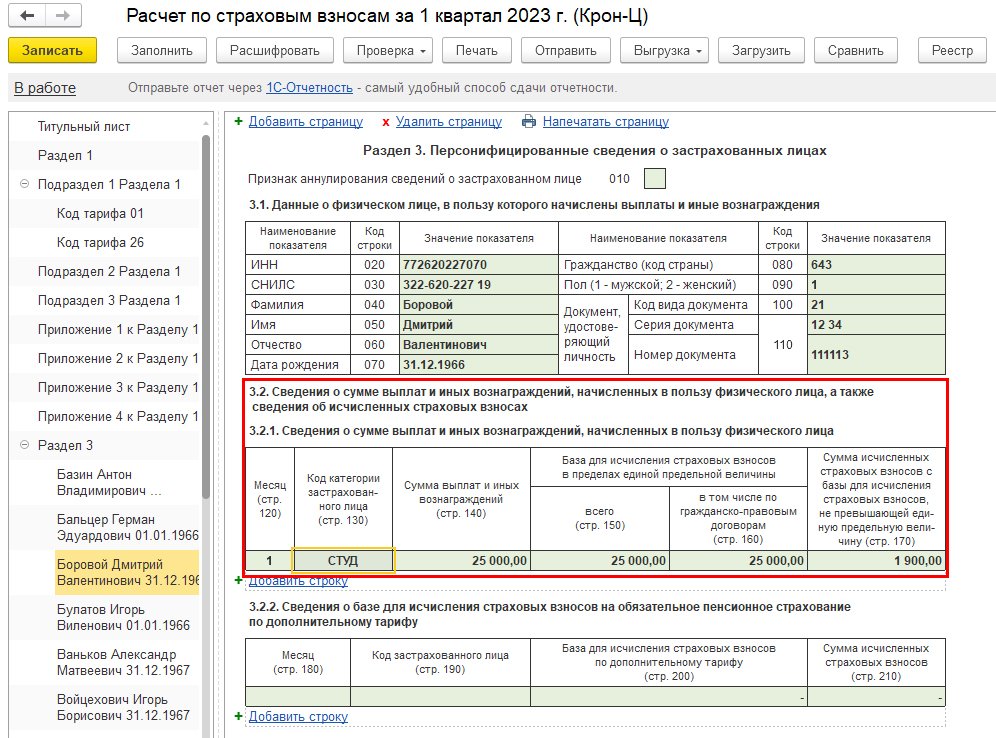

В Разделе 3 изменились наименования подраздела 3.2 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, а также сведения об исчисленных страховых взносах» и строк 150, 170 (см. рис. 5).

Для организаций и ИП Раздел 3 является обязательным для заполнения и представления в ИФНС.

Согласно приведенному выше Примеру в программе «1С:Зарплата и управление персоналом 8» редакции 3 после оплаты договора студенту студотряда в Разделе 3 новой формы расчета по страховым взносам автоматически отразится новый Код категории застрахованного лица (строка 130) — СТУД (рис. 5).

Сумма исчисленных страховых взносов (строка 170) будет рассчитана, исходя из Ставки единого тарифа — 7,6 % (рис. 5).

Рис. 5. Заполнение Раздела 3 новой формы расчета по страховым взносам по Примеру 2

Новый Раздел 4 и соответствующие подразделы являются обязательными для заполнения организациями, производящими выплаты и иные вознаграждения в пользу прокуроров, сотрудников Следственного комитета Российской Федерации, судей федеральных судов, мировых судей:

- Раздел 4 содержит суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, подлежащие уплате;

- Подраздел 1 Раздела 4 содержит расчет сумм страховых взносов;

- Приложение 1 к Разделу 4 содержит сведения о физических лицах и суммах выплат, необходимые для применения соответствующих тарифов страховых взносов.

Раздел 4 и соответствующие подразделы заполняются автоматически по данным в программе.

О поддержке контрольных соотношений РСВ в учетных решениях «1С:Предприятие 8» в соответствии с письмами ФНС России от 10.03.2023 № БС-4-11/2773@ и от 15.03.2023 № БС-4-11/2952@ см. в «Мониторинге законодательства» здесь и здесь.

От редакции. В 1С:Лектории 09.03.2023 состоялась онлайн-лекция эксперта 1С Аллы Назаровой «Единый тариф страховых взносов с 2023 года, расчет и отчетность (формы РСВ и ЕФС-1)». См. видеозапись онлайн-лекции на сайте 1С:ИТС на странице 1С:Лектория:

- А. Назарова. Единый тариф страховых взносов с 2023 года, расчет и отчетность (формы РСВ и ЕФС-1);

- А. Назарова. Ответы на вопросы.

В последнее время поступает немало вопросов о Расчете страховых взносов, и в основном – как проверить правильность его заполнения и какие инструменты учетной системы могут в этом быть полезны? Отвечаем на эти вопросы на примере программы «1С:Зарплата и управление персоналом 8», ред. 3.1.

Проверка перед заполнением РСВ

Перед заполнением Расчета по страховым взносам (далее РСВ) важно проверить сведения, на основе которых формируется отчет. В первую очередь, следует рассмотреть корректность данных, указанных в карточке организации – именно по этим сведениям формируется титульный лист (раздел «Настройка» – «Организации»). В справочнике должны быть корректно заполнены наименование организации в соответствии с учредительными документами, ИНН, КПП, код налогового органа, ОКВЭД2 и данные, кто подписывает отчетность (руководитель или представитель).

Далее следует удостовериться в правильности выбранного и применяемого тарифа страховых взносов в программе, который указан в учетной политике организации (раздел «Настройка» – «Организации» – закладка «Учетная политика и другие настройки» – ссылка «Учетная политика»). Страховые взносы исчисляются согласно указанному тарифу, в отчете эти сведения отображаются по строке «Код тарифа плательщика» в Приложении 1.

Для корректного учета доходов физических лиц для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в РСВ следует уточнить настройки начислений (раздел «Настройка» – «Начисления»). На вкладке «Налоги, взносы, бухучет» по строке «Страховые взносы» проверяем и при необходимости уточняем вид дохода для исчисления страховых взносов.

Эти данные используются при заполнении показателей расчета базы для начисления страховых взносов в приложении 1, приложении 2 к разделу 1 расчета, разделе 3.

Расчет страховых взносов в программе производится с помощью документа «Начисление зарплаты и взносов» – суммы начисленных страховых взносов по каждому физическому лицу отражаются на закладке «Взносы». При проведении документа фиксируются суммы исчисленных взносов, на основании которых в расчете заполняются сведения о суммах начисленных страховых взносах в приложении 1, приложении 2 к разделу 1 расчета, разделе 3. Поэтому документ по расчету зарплаты – один из самых важных при учете страховых взносов в базе.

Для проверки персонифицированных сведений физических лиц отчета (раздел 3) можно воспользоваться отчетом «Личные данные сотрудников» (раздел «Кадры» – «Кадровые отчеты» – «Личные данные сотрудников»).

После проверки всех сведений можно формировать Расчет по страховым взносам (раздел «Отчетность, справки» – «1С-Отчетность»).

Проверка заполненного РСВ

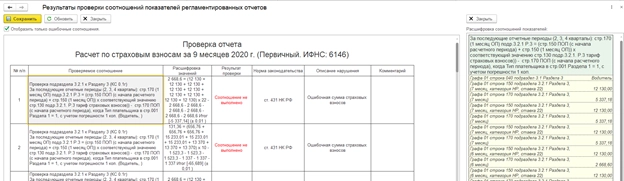

Первое, с чего следует начать анализ заполненных сумм в отчете – это выполнить проверку контрольных соотношений формы. Для этого следует нажать кнопку «Проверка» – «Проверить контрольные соотношения». После выводится результат проверки контрольных соотношений (далее – КС) показателей.

Также можно расшифровать соотношение показателей – для этого дважды нажимаем на интересующее КС и справа высветится расшифровка.

При этом, если дважды нажать на интересующую сумму в расшифровке – программа покажет в самой форме РСВ эту сумму.

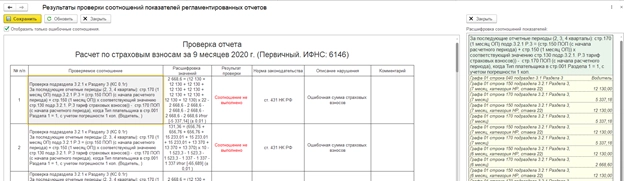

Получить данные о сформированной базе для начисления страховых взносов можно с помощью отчета «Анализ взносов в фонды» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам» – «Анализ взносов в фонды»).

Отчет демонстрирует суммы облагаемой и необлагаемой базы, начисленных страховых взносов в разрезе начислений и видов тарифов.

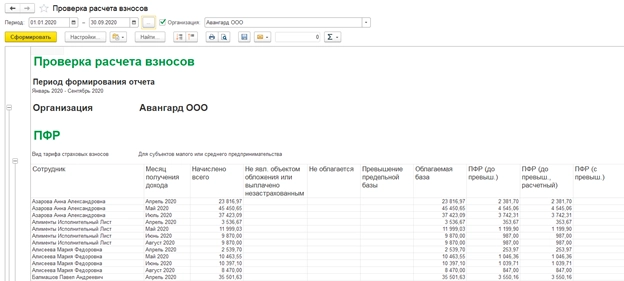

Проанализировать суммы исчисленных страховых взносов по сотрудникам позволяет аналитический отчет «Проверка расчета взносов» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам» – «Проверка расчета взносов»).

Отчет формирует информацию о суммах взносов в разрезе месяцев, сотрудников и видов страховых взносов. Обратите внимание на столбцы ПФР (до превыш.) и ПФР (до превыш. расчетного), ФОМС и ФОМС (расчетный), ФСС и ФСС (расчетный) – именно они позволяют выявить ошибку в расчете взносов.

«Расчетный» – это столбец с суммой взноса, которая высчитана программой математически. То есть база для начисления взносов, умноженная на ставку взноса. А столбец левее – это та сумма взноса, которая зафиксирована в документах базы. Поэтому если суммы в отчете подсвечены красным, это означает, что сумма взносов расчетная и зафиксированная в базе не соответствуют друг другу.

Исправить ошибку несложно, достаточно посмотреть, в каком месяце ошибочная сумма и пересчитать взносы в документе «Начисление зарплаты и взносов» за этот месяц.

Жизнь не стоит на месте, так же как и вносимые изменения в законы нашей страны. Так, начиная с 2017 года, расчет по страховым взносам сдается по форме КНД 1151111. Данные изменения утверждены приказом федеральной налоговой службы РФ № ММВ-7-11/551@ от 10 октября 2016. Ранее в контролирующий орган сдавался отчет по форме РСВ-1 ПФР от 16 января 2014 года. Естественно, отчет по форме КНД 1151111 появился в программах 1С ЗУП и Бухгалтерия.

Заполнение «Расчет по страховым взносам» в 1С

Все производимые действия будут выполняться в программе 1С 8.3 ЗУП 3.1. Для программы 1С 8.3 Бухгалтерия принцип тот же самый.

Для начала разберемся, где в 1С 8.3 Расчет по страховым взносам. Перейдите в меню «Отчетность, справки» выберите пункт «1С-Отчетность». В бухгалтерии: «Отчеты» — «Регламентированные отчеты».

Перед вами появится окно с перечнем ранее созданных отчетов. Создайте новый.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

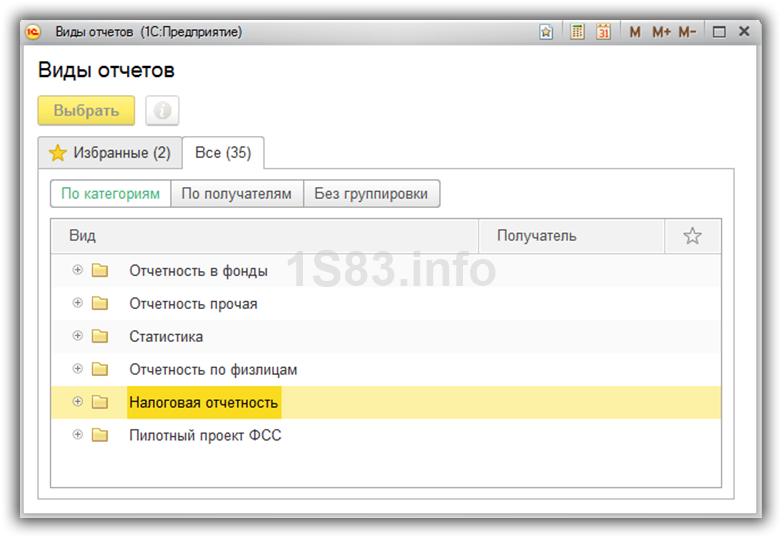

В открывшемся окне перейдите на закладку «Все».

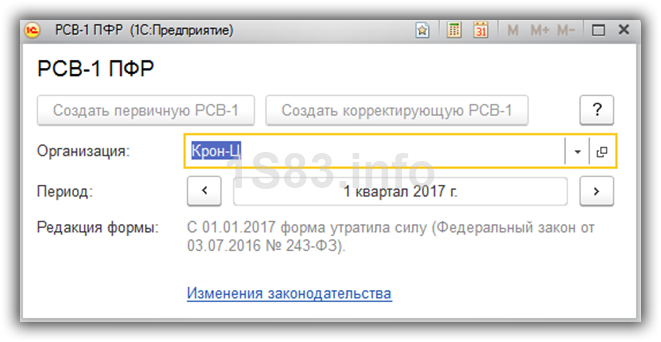

Прежний отчет по расчету страховых взносов находился в группе «Отчетность в фонды» и назывался «РСВ-1 ПФР». Если его выбрать сейчас, то программа просто не даст вам его сформировать за период, начиная с 2017 года. Так же здесь будет указана причина – отчет утратил силу.

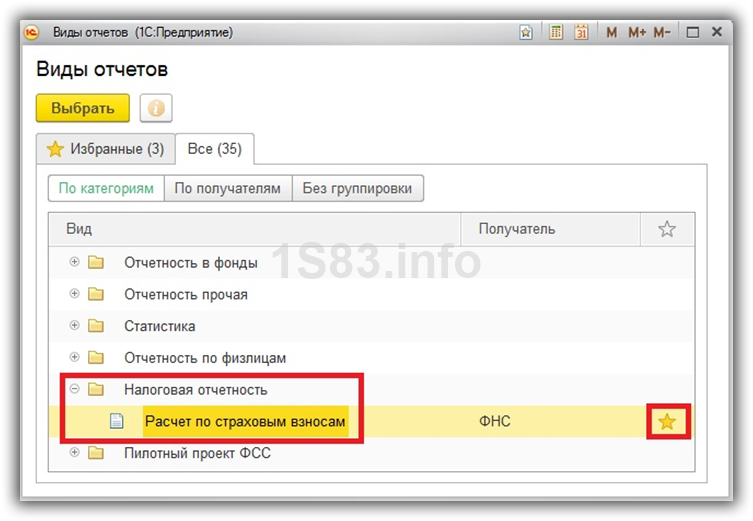

Новая форма отчетности расположена в группе «Налоговая отчетность». Рекомендуем добавить его в избранное, нажав на знак звезды двойным кликом левой кнопки мыши. Не актуальный отчет «РСВ-1 ПФР» из избранного желательно удалить во избежание путаницы.

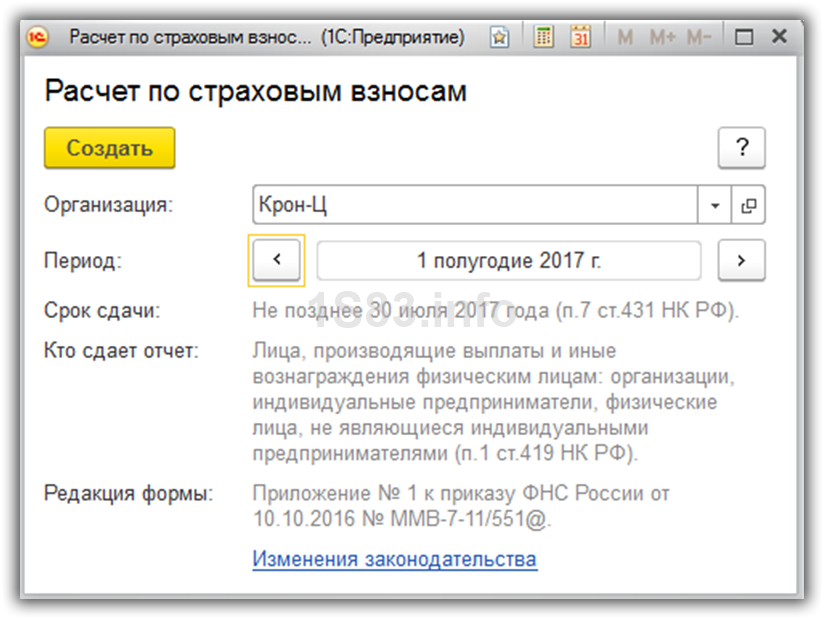

После выбора «Расчета по страховым взносам» появится окно, где нужно указать организацию и период. Кроме того тут располагается справочная информация по срокам сдачи, ответственным и изменениям законодательства.

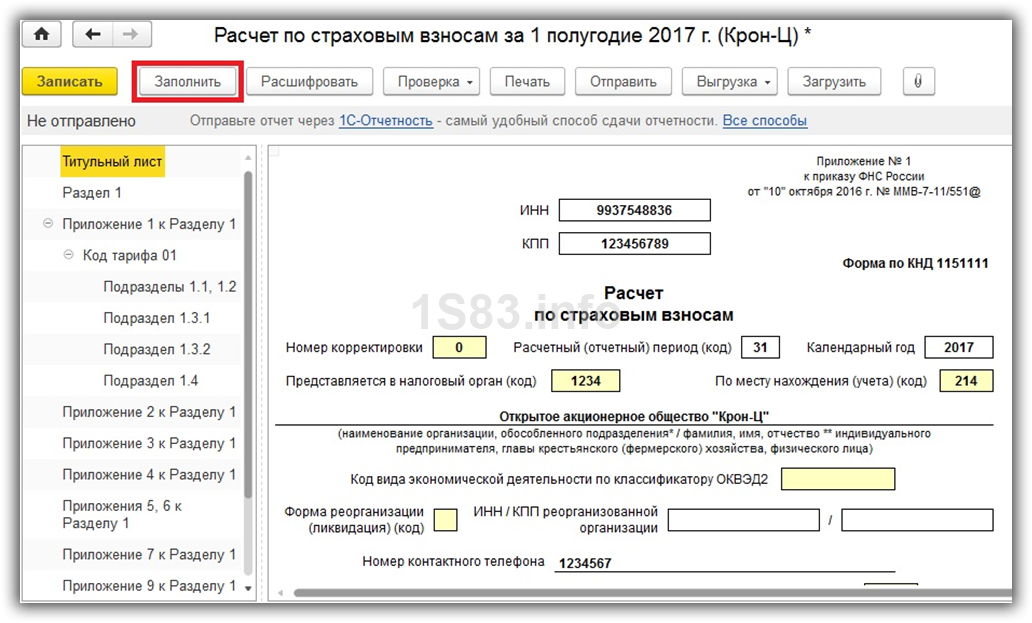

Далее откроется сама форма отчетности расчета по страховым взносам. В верхней части окна нажмите «Заполнить».

Желтые и светло-зеленые поля отчета доступны для редактирования. Тем не менее при возникновении неточностей и ошибок рекомендуется редактировать не сам отчет, а данные в программе, на основании которых он был сформирован.

Описание разделов отчета

- Титульный лист обязателен к заполнению всеми ответственными за сдачу данного отчета.

- В разделе 1 отражаются суммарные данные о страховых взносах, которые необходимо уплачивать в бюджет. Подробные данные о назначении данных взносов располагаются в соответствующих приложениях данного раздела.

- Раздел 2 в нашем примере не отображается, так как он формируется крестьянскими (фермерскими) хозяйствами. Он станет доступным в том случае, когда на Титульном листе указан код по месту нахождения учета «124».

- В разделе 3 содержится детальная информация о физических лицах с указанием их паспортных данных, ИНН, СНИЛС и прочего.

Рекомендуем всегда следить за актуальностью программы во избежание в дальнейшем проблем с контролирующими органами.