Прежде чем продать компанию с учетом стоимости всех ее активов, давайте выясним, возможно реальная ее стоимость в условиях рыночной конкуренции будет совсем иная? Чтобы не потерять прибыль от продажи бизнеса, перед совершением сделки рассчитайте его рыночную стоимость.

Рыночная стоимость – что это такое

Итак, рыночная стоимость – эта та примерная цена, на которую можно ориентироваться при продаже бизнеса на рынке, в условиях здоровой конкуренции. Она зависит от ряда факторов, речь о них пойдет далее. Но прежде, чем приступить к расчету, нужно собрать и проанализировать очень много информации о самой компании.

Топ-менеджменту компании как правило, грамотно произвести расчет практически невозможно ввиду сложности вычислений – для этого привлекаются профессиональные оценщики. Стоимость бизнеса оценивается по той прибыли, которую он приносит за определенный период (с учетом имеющегося на момент оценки имущества) и которую способен принести в перспективе (учитываются все активы и применяемые технологии производства).

Когда рыночную стоимость оценивать обязательно

Существует ряд случаев, когда определять рыночную стоимость бизнеса следует обязательно! Так, пригласить специальных оценщиков нужно будет в случае, если:

- бизнес выступает в качестве объекта залога (берете крупный кредит или заем);

- вы решили застраховать свой бизнес;

- компания объявляет себя банкротом и требуется установить ее реальную стоимость;

- за акции компании рассчитались не деньгами, а иным имуществом. Также если в уставный капитал компании внесены взносы (или его часть) в вещественной форме.

- продается предприятие или его часть (здесь имеется ввиду любое изменение типа собственности);

- отчуждение бизнеса (или его части) в пользу государственной (муниципальной, региональной) собственности, а также проведение сделок с их имуществом и т.д.

Вообще таких обязательных ситуаций для компании, при которых следует рассчитывать рыночную стоимость, немало – не следует ограничиваться вышеприведенным списком.

Когда еще придется рассчитывать рыночную стоимость компании

Вам придется прибегнуть к помощи оценщиков (или самостоятельно произвести необходимые расчеты), если вы:

- Разрабатываете стратегический план развития компании на долгосрочную перспективу и, в связи с этим, вам необходимо принять важные управленческие решения (например, о выходе на международный уровень, об экспортных поставках, расширении бизнеса в других странах, открытии/закрытии филиала или представительства и т.д.);

- Решили вложить инвестиции в иной бизнес? Вам также понадобится произвести расчет его стоимости.

- Расчет также понадобится если вы хотите приобрести готовый бизнес или продать свой собственный (или его часть), либо просто его ликвидировать?

- Выкупаете долю акционера (или вкладчика) вашей компании? Да, и в этом случае придется заказать расчет рыночной стоимости компании у оценщиков.

Что показывает рыночная стоимость предприятия

Рыночная стоимость компании не только поможет понять, сколько же стоит ваш бизнес на определенный момент на рынке в условиях конкуренции, но и даст ответы на такие вопросы, как:

- Являются ли методы управления предприятием эффективными и следует ли их изменить и в каком направлении.

- Нужно ли модернизировать предприятие (обновить оборудование, избавиться или нарастить часть активов, изменить количество персонала путем автоматизации производства и т.д.).

- Считается ли компания привлекательной для внешних и внутренних инвесторов, стоит ли инвестировать свободные финансовые средства в иной бизнес, или требуется обратиться в кредитные учреждения за кредитом (займом).

- Есть ли у компании слабые места и как их можно усилить.

Вообще, рыночная стоимость компании – это реальная цифра, факты, которыми можно оперировать при принятии управленческих решений о будущем компании.

С чего начать

Во-первых, найти профессиональных оценщиков и заключить с ними договор на оказание соответствующих услуг.

Важно! Дать обоснованное заключение о стоимости компании могут только профессионалы. Ведь для этого нужно провести огромную работу по ознакомлению со всеми активами предприятия, провести соответствующие расчеты и многое другое.

Далее профессиональный оценщик непосредственно приступает к работе: собирает сведения в открытых и доступных источниках (СМИ, Интернет, данные налоговых органов, внутренняя документация и базы данных бухгалтерии и т.д.) об активах и обязательствах компании, о стоимости их на рынке. Причем эти данные собираются и анализируются не за один отчетный период, а за несколько лет – нужно проследить в динамике развитие и рост компании. Это делается для того, чтобы оценщик смог спрогнозировать дальнейшее развитие компании в будущем.

Самым важным этапом считается проведение расчетов: оценщики должны рассчитать рыночную стоимость каждого актива компании, экономические показатели (ликвидность, рентабельность, финансовую устойчивость) и уже на основе полученных данных определить рыночную стоимость всего предприятия

Важно! При определении итоговой цифры для отчета следует учитывать состояние рынка в данной отрасли.

Какие факторы непосредственно влияют на определение итоговой рыночной стоимости бизнеса

- Есть ли спрос на производимую компанией продукцию.

- Является ли предприятие полезным для потребителей.

- Есть ли чистая прибыль у компании или она убыточна (данный показатель оцениваются в динамике за несколько лет и анализируются темпы роста чистой прибыли (убытка)).

- Насколько ликвидными являются активы предприятия.

- Есть ли у компании неоплаченные налоги, пени, штрафы, введены ли в отношении ее какие-либо ограничения или санкции.

- Наличие конкурентов в сфере деятельности, их размер и значимость на рынке производства и потребления и т.д.

Все эти факторы оказывают значительное влияние при определении рыночной стоимости – поэтому важно подойти к расчету со всей серьезностью и лучше всего – довериться профессионалам. Самостоятельно оценить рыночную стоимость своего бизнеса очень сложно.

Способы и методы расчета: какие лучше и проще применить?

Выделяют два главных метода по расчету рыночной стоимости компании. Выбор того или иного метода зависит от наличия стабильного дохода компании. Чтобы оценить этот фактор – следует проанализировать данные бухгалтерской (финансовой) отчетности за несколько лет, а именно – отчет о финансовых результатах.

Доходный метод

Доходный метод осуществляется на основе ожидания максимальных доходов компании в перспективе. Формула расчета проста:

Рыночная стоимость = Чистая прибыль / Коэффициент капитализации

Примените этот метод, если вы стабильно получаете доходы.

Пример. Компания «Московский садовод» решила увеличить производство и взять потребительский кредит для приобретения новых посевных площадей. Продукция компании пользуется стабильным спросом, компания за несколько лет стабильно получала доход и наращивала объемы производства. Рассчитывать рыночную стоимость компании мы будем доходным методом.

Для начала рассчитаем коэффициент капитализации:

Коэффициент капитализации = Обязательства долгосрочные и краткосрочные / Собственный капитал

Для расчета данные возьмем из финансовой отчетности.

За 2020 год краткосрочные и долгосрочные обязательства компании составили 810 656 тыс. руб. и 96 399 тыс. руб. соответственно, а величина собственного капитала – 4 260 950 тыс. руб. Чистый доход по итогам года равен 361 208 тыс. руб.

Коэф капитализации= ((810 656+96 399) / (4 260 950) = 0,21

Рыночная стоимость компании= (361 208) / (0,21 ) = 1 720 038 тыс.руб.

Метод подходит как для крупных компаний, так и для малого и среднего бизнеса.

Затратный метод

Нет постоянного дохода? Примените затратный метод. Необходимо найти рыночную стоимость каждого актива обособленно, из их суммы следует вычесть все обязательства компании. Подметод чистых активов учитывает сумму всех обязательств. Второй подметод – сумму, получаемую после продажи всех активов обособленно.

Отрицательной чертой затратного метода считается то, что он не учитывает стоимость интеллектуальной собственности, иные нематериальные активы, от которых зависит успех компании в перспективе – энтузиазм и желание работников расти и достигать успехов, работа в команде и т.д. Поэтому считается, что наиболее достоверные результаты дает именно доходный метод расчета.

Иные методы

Оценщики используют не только два вышеописанных метода. На практике их гораздо больше.

- Метод коэффициентов. Метод часто используют компании, которые имеют маленькие активы, но большие прибыли. Здесь нужно сравнивать оборот дохода, прирост чистой прибыли, EBITDA, EBIT с показателями аналогичных компаний за одинаковый период. Сравниваются сделки с похожими компаниями, во внимание берется соотношение рыночной цены акции компании и ее чистой прибыли в расчете на одну ее акцию. Определяется потенциал развития компании и отрасли в целом, оценивается стоимость компании в долгосрочной перспективе. Минусом метода считается сложность расчета, поиска аналогичных сделок и компаний, сложный процесс сбора данных для анализа.

- Метод дисконтированных денежных потоков используют компании, которые находятся на начальном этапе развития бизнеса и не имеют еще дохода (или он минимальный). Технические производственные предприятия этот метод не применяют. Стоимость компании рассчитывается из суммы свободного денежного потока будущих периодов с учетом будущих рисков. При этом ставка дисконтирования определяется из средневзвешенной стоимости капитала. Минусы: реальная стоимость компании завышена, неточный расчет – основан на многих допущениях (например, о возможных темпах роста).

Как мы видим, четкой и единой формулы, как и метода определения рыночной стоимости компании не существует. Для каждой компании расчет индивидуален, он меняется во времени. Поэтому и привлекаются профессиональные оценщики. Однако для внутреннего пользования вы можете делать расчет самостоятельно. Важно постараться учесть все факторы, которые тем или иным образом влияют на реальную стоимость бизнеса.

Прежде чем продать компанию с учетом стоимости всех ее активов, давайте выясним, возможно реальная ее стоимость в условиях рыночной конкуренции будет совсем иная? Чтобы не потерять прибыль от продажи бизнеса, перед совершением сделки рассчитайте его рыночную стоимость.

Рыночная стоимость – что это такое

Итак, рыночная стоимость – эта та примерная цена, на которую можно ориентироваться при продаже бизнеса на рынке, в условиях здоровой конкуренции. Она зависит от ряда факторов, речь о них пойдет далее. Но прежде, чем приступить к расчету, нужно собрать и проанализировать очень много информации о самой компании.

Топ-менеджменту компании как правило, грамотно произвести расчет практически невозможно ввиду сложности вычислений – для этого привлекаются профессиональные оценщики. Стоимость бизнеса оценивается по той прибыли, которую он приносит за определенный период (с учетом имеющегося на момент оценки имущества) и которую способен принести в перспективе (учитываются все активы и применяемые технологии производства).

Когда рыночную стоимость оценивать обязательно

Существует ряд случаев, когда определять рыночную стоимость бизнеса следует обязательно! Так, пригласить специальных оценщиков нужно будет в случае, если:

- бизнес выступает в качестве объекта залога (берете крупный кредит или заем);

- вы решили застраховать свой бизнес;

- компания объявляет себя банкротом и требуется установить ее реальную стоимость;

- за акции компании рассчитались не деньгами, а иным имуществом. Также если в уставный капитал компании внесены взносы (или его часть) в вещественной форме.

- продается предприятие или его часть (здесь имеется ввиду любое изменение типа собственности);

- отчуждение бизнеса (или его части) в пользу государственной (муниципальной, региональной) собственности, а также проведение сделок с их имуществом и т.д.

Вообще таких обязательных ситуаций для компании, при которых следует рассчитывать рыночную стоимость, немало – не следует ограничиваться вышеприведенным списком.

Когда ещё придётся рассчитывать рыночную стоимость компании

Вам придется прибегнуть к помощи оценщиков (или самостоятельно произвести необходимые расчеты), если вы:

- Разрабатываете стратегический план развития компании на долгосрочную перспективу и, в связи с этим, вам необходимо принять важные управленческие решения (например, о выходе на международный уровень, об экспортных поставках, расширении бизнеса в других странах, открытии/закрытии филиала или представительства и т.д.);

- Решили вложить инвестиции в иной бизнес? Вам также понадобится произвести расчет его стоимости.

- Расчет также понадобится если вы хотите приобрести готовый бизнес или продать свой собственный (или его часть), либо просто его ликвидировать?

- Выкупаете долю акционера (или вкладчика) вашей компании? Да, и в этом случае придется заказать расчет рыночной стоимости компании у оценщиков.

Что показывает рыночная стоимость предприятия

Рыночная стоимость компании не только поможет понять, сколько же стоит ваш бизнес на определенный момент на рынке в условиях конкуренции, но и даст ответы на такие вопросы, как:

- Являются ли методы управления предприятием эффективными и следует ли их изменить и в каком направлении.

- Нужно ли модернизировать предприятие (обновить оборудование, избавиться или нарастить часть активов, изменить количество персонала путем автоматизации производства и т.д.).

- Считается ли компания привлекательной для внешних и внутренних инвесторов, стоит ли инвестировать свободные финансовые средства в иной бизнес, или требуется обратиться в кредитные учреждения за кредитом (займом).

- Есть ли у компании слабые места и как их можно усилить.

Вообще, рыночная стоимость компании – это реальная цифра, факты, которыми можно оперировать при принятии управленческих решений о будущем компании.

С чего начать

Во-первых, найти профессиональных оценщиков и заключить с ними договор на оказание соответствующих услуг.

Важно! Дать обоснованное заключение о стоимости компании могут только профессионалы. Ведь для этого нужно провести огромную работу по ознакомлению со всеми активами предприятия, провести соответствующие расчеты и многое другое.

Далее профессиональный оценщик непосредственно приступает к работе: собирает сведения в открытых и доступных источниках (СМИ, Интернет, данные налоговых органов, внутренняя документация и базы данных бухгалтерии и т.д.) об активах и обязательствах компании, о стоимости их на рынке. Причем эти данные собираются и анализируются не за один отчетный период, а за несколько лет – нужно проследить в динамике развитие и рост компании. Это делается для того, чтобы оценщик смог спрогнозировать дальнейшее развитие компании в будущем.

Самым важным этапом считается проведение расчетов: оценщики должны рассчитать рыночную стоимость каждого актива компании, экономические показатели (ликвидность, рентабельность, финансовую устойчивость) и уже на основе полученных данных определить рыночную стоимость всего предприятия

Важно! При определении итоговой цифры для отчета следует учитывать состояние рынка в данной отрасли.

Какие факторы непосредственно влияют на определение итоговой рыночной стоимости бизнеса

- Есть ли спрос на производимую компанией продукцию.

- Является ли предприятие полезным для потребителей.

- Есть ли чистая прибыль у компании или она убыточна (данный показатель оцениваются в динамике за несколько лет и анализируются темпы роста чистой прибыли (убытка)).

- Насколько ликвидными являются активы предприятия.

- Есть ли у компании неоплаченные налоги, пени, штрафы, введены ли в отношении ее какие-либо ограничения или санкции.

- Наличие конкурентов в сфере деятельности, их размер и значимость на рынке производства и потребления и т.д.

Все эти факторы оказывают значительное влияние при определении рыночной стоимости – поэтому важно подойти к расчету со всей серьезностью и лучше всего – довериться профессионалам. Самостоятельно оценить рыночную стоимость своего бизнеса очень сложно.

Способы и методы расчета: какие лучше и проще применить?

Выделяют два главных метода по расчету рыночной стоимости компании. Выбор того или иного метода зависит от наличия стабильного дохода компании. Чтобы оценить этот фактор – следует проанализировать данные бухгалтерской (финансовой) отчетности за несколько лет, а именно – отчет о финансовых результатах.

Доходный метод

Доходный метод осуществляется на основе ожидания максимальных доходов компании в перспективе. Формула расчета проста:

Рыночная стоимость = Чистая прибыль / Коэффициент капитализации

Примените этот метод, если вы стабильно получаете доходы.

Пример. Компания «Московский садовод» решила увеличить производство и взять потребительский кредит для приобретения новых посевных площадей. Продукция компании пользуется стабильным спросом, компания за несколько лет стабильно получала доход и наращивала объемы производства. Рассчитывать рыночную стоимость компании мы будем доходным методом.

Для начала рассчитаем коэффициент капитализации:

Коэффициент капитализации = Обязательства долгосрочные и краткосрочные / Собственный капитал

Для расчёта данные возьмём из финансовой отчётности.

За 2020 год краткосрочные и долгосрочные обязательства компании составили 810 656 тыс. руб. и 96 399 тыс. руб. соответственно, а величина собственного капитала — 4 260 950 тыс. руб. Чистый доход по итогам года равен 361 208 тыс. руб.

Коэффициент капитализации = ((810 656 + 96 399) / (4 260 950) = 0,21

Рыночная стоимость компании = (361 208) / (0,21 ) = 1 720 038 тыс. руб.

Метод подходит как для крупных компаний, так и для малого и среднего бизнеса.

Затратный метод

Нет постоянного дохода? Примените затратный метод. Необходимо найти рыночную стоимость каждого актива обособленно, из их суммы следует вычесть все обязательства компании. Подметод чистых активов учитывает сумму всех обязательств. Второй подметод – сумму, получаемую после продажи всех активов обособленно.

Отрицательной чертой затратного метода считается то, что он не учитывает стоимость интеллектуальной собственности, иные нематериальные активы, от которых зависит успех компании в перспективе – энтузиазм и желание работников расти и достигать успехов, работа в команде и т.д. Поэтому считается, что наиболее достоверные результаты дает именно доходный метод расчета.

Иные методы

Оценщики используют не только два вышеописанных метода. На практике их гораздо больше.

- Метод коэффициентов. Метод часто используют компании, которые имеют маленькие активы, но большие прибыли. Здесь нужно сравнивать оборот дохода, прирост чистой прибыли, EBITDA, EBIT с показателями аналогичных компаний за одинаковый период. Сравниваются сделки с похожими компаниями, во внимание берется соотношение рыночной цены акции компании и ее чистой прибыли в расчете на одну ее акцию. Определяется потенциал развития компании и отрасли в целом, оценивается стоимость компании в долгосрочной перспективе. Минусом метода считается сложность расчета, поиска аналогичных сделок и компаний, сложный процесс сбора данных для анализа.

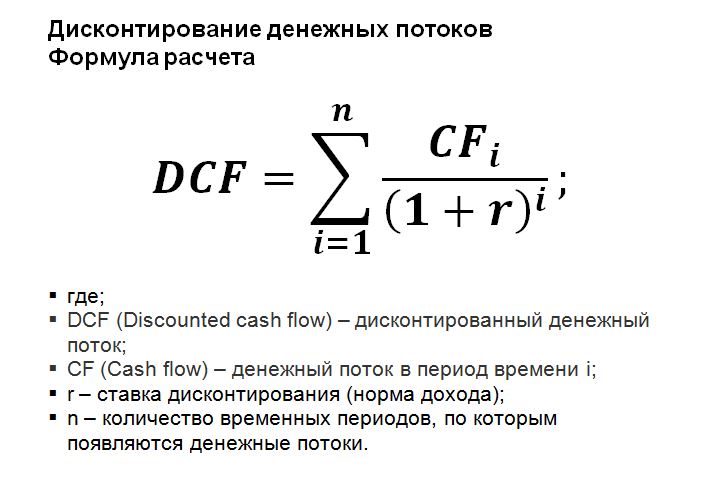

- Метод дисконтированных денежных потоков используют компании, которые находятся на начальном этапе развития бизнеса и не имеют еще дохода (или он минимальный). Технические производственные предприятия этот метод не применяют. Стоимость компании рассчитывается из суммы свободного денежного потока будущих периодов с учетом будущих рисков. При этом ставка дисконтирования определяется из средневзвешенной стоимости капитала. Минусы: реальная стоимость компании завышена, неточный расчет – основан на многих допущениях (например, о возможных темпах роста).

Заключение

Как мы видим, чёткой и единой формулы, как и метода определения рыночной стоимости компании не существует. Для каждой компании расчет индивидуален, он меняется во времени. Поэтому и привлекаются профессиональные оценщики. Однако для внутреннего пользования вы можете делать расчет самостоятельно. Важно постараться учесть все факторы, которые тем или иным образом влияют на реальную стоимость бизнеса.

Оригинал статьи опубликован в журнале «Управляем предприятием»

Определение рыночной стоимости может потребоваться во множестве ситуаций. Сделать это можно несколькими способами. В зависимости от способа подбирается формула.

Понятие рыночной стоимости

Рыночная стоимость представляет собой примерную цену, по которой объект может быть продан в условиях свободного рынка с учетом конкуренции. При ее определении нужно принимать во внимание множество факторов, включая такие непредсказуемые, как поведение участников на рынке. Расчету стоимости предшествует анализ всей информации.

Какие существуют проблемы оценки рыночной стоимости арестованного имущества?

Рыночная стоимость предприятия – это определение стоимости компании на основании ее прибыли. Оценка производится двумя способами:

- На основании имущества организации.

- На основании имеющихся активов и используемых технологий, которые принесут деньги предприятию в перспективе.

Оценка предполагает наличие объекта и субъекта. Объект – это само предприятие. Субъект – это тот, кто определяет рыночную стоимость. Как правило, это профессиональные оценщики.

Когда определять рыночную стоимость обязательно

Собственники бизнеса или его руководители могут проводить оценку предприятия по доброй воле и собственному желанию, поскольку это помогает принимать эффективные решения в управлении. Но есть ряд ситуаций, когда определение рыночной стоимости предусмотрено законодательными требованиями. Итак, оценка необходима:

- при совершении сделок, в которых фигурирует федеральное, муниципальное, региональное имущество;

- если стоимость объекта спорна (с точки зрения, например, налоговой службы, при конфискации, ипотеке, при делении брачного имущества и др.);

- при всех типах изменения собственности – продаже предприятия или его части;

- при всех способах реструктуризации;

- если расчет за долю в уставном капитале или за акции производится не деньгами, а иными средствами;

- при различных операциях с акциями (дополнительной эмиссии, выкупе у держателей, конвертации ценных бумаг в акции);

- при совершении страхования предприятия;

- и др.

СПРАВКА! Закон определяет около 30 ситуаций, в которых определять рыночную стоимость нужно обязательно и безоговорочно. Во всех остальных случаях оценка бизнеса лежит в рамках желания его владельцев или менеджеров.

Задачи определения рыночной стоимости

Рыночная стоимость рассчитывается с учетом следующих задач:

- Повышение эффективности работы предприятия.

- Оценка рыночной стоимости акций на фондовом рынке.

- Определение стоимости при планах на продажу компании.

- Необходимость выделения доли одного из участников.

- Ликвидация организации.

- Подготовка к поглощению организации.

- Разработка плана развития компаний.

- Достижение финансовой устойчивости.

- Анализ возможностей предприятия по кредитованию с залогом.

- Страхование активов.

- Принятие управленческих решений.

- Разработка инвестиционных проектов.

Управленческий состав обязательно должен знать о рыночной стоимости предприятия. Без этого невозможно принятие обоснованных решений.

Решения, на которые влияет информация о рыночной стоимости бизнеса, могут быть разной степени радикальности, но все они, как правило, несут исключительно важный смысл, например:

- модернизация управленческой сферы, подбор более эффективных и современных методов;

- уточнение параметров для составления адекватных бизнес-планов;

- выявление «слабых мест» с целью их усиления;

- поиск выгодных инвестиций;

- создание привлекательной базы для инвесторов;

- анализ платежеспособности предприятия;

- выяснение потенциальной стоимости в качестве залога.

ВАЖНО! Вся информация о рыночной стоимости активов поступает в форме конкретных цифр, подтвержденных с помощью современных аналитических методов оценивания. Цифры – это факты, а не предположения, а фактами можно оперировать и действовать предметно, опираясь исключительно на конкретику.

Принципы определения рыночной стоимости

При расчете рыночной стоимости имеет смысл придерживаться следующих принципов:

- Принцип полезности. Предполагает, что рыночную стоимость имеет только тот объект, который имеет пользу. Если объект бесполезен, то и стоимость он будет иметь отрицательную.

- Принцип замещения. Предполагает сопоставимость цен на аналогичные предметы. К примеру, один товар имеет определенную стоимость. Следовательно, предмет с аналогичными характеристиками будет иметь аналогичную стоимость. Данный принцип позволяет облегчить процедуру расчета.

- Принцип ожидания. Предполагает определение стоимости на основании ожидаемых доходов.

- Принцип вклада. На рынке может появиться фактор, который влияет на размер стоимости. Его нужно учитывать при расчетах.

- Принцип максимальной производительности. Предполагает изменение производственных факторов.

Также следует отметить следующие принципы:

- Зависимости. Стоимость объекта зависит от контекста. К примеру, рыночная стоимость земли определяется районом, в котором она находится.

- Соответствия. Рыночная стоимость повышается в том случае, если объект будет применен в соответствии с рыночными ожиданиями.

- Спроса и предложения. Чем больше спрос, тем больше цена. Чем больше предложений, тем ниже цена. Если на объект совсем нет спроса, стоимость его будет максимально низкой.

- Конкуренции. Чем больше стоит объект, тем больше конкуренции в этой области.

- Изменения. Рыночная стоимость – это показатель, который постоянно изменяется.

Очевидно, что рыночная стоимость определяется на основании множества факторов. Однако есть формулы, по которой можно ее рассчитать.

В каких случаях земельный участок или другую недвижимость можно продать по цене ниже кадастровой или рыночной стоимости?

Этапы выяснения рыночной стоимости

Обоснованное заключение о рыночной стоимости предприятия могут дать только квалифицированные специалисты, имеющие соответствующую подготовку. Они знакомятся с активами организации, изучают их, затем делают расчеты по специальным алгоритмам и, наконец, формулируют выводы. Эта работа проходит поэтапно.

- 1 этап оценки «Подготовительный»

Руководство или собственник предприятия решают выяснить его рыночную стоимость и находят профессиональных оценщиков. С ними заключается договор, в котором согласовываются объемы работы. Эксперт вникает в специфику сферы деятельности данной организации, изучает современное состояние соответствующего рыночного сегмента. - 2 этап оценки «Накопительный»

Оценщик набирает данные для изучения и анализа:- непосредственно из документации предприятия;

- в открытых информационных профильных источниках;

- из СМИ;

- из собственных баз данных и т.п.

- 3 этап оценки «Аналитический»

Чтобы понять, с какими показателями сравнивать полученные данные, эксперт должен изучить текущее состояние рынка. После этого следует углубиться в прошлые экономические показатели данной организации, сравнить их с настоящими и на этой основе спрогнозировать их в перспективе, учтя максимум возможных факторов. - 4 этап оценки «Расчетный»

Этот этап можно назвать ключевым. Оценщик устанавливает стоимость каждого актива – имущественного или нематериального. Затем на основе баланса выводятся различные финансовые показатели – рентабельность, ликвидность. После выяснения уровня капитализации можно произвести расчет рыночной стоимости по формуле, согласно выбранному методу. - 5 этап оценки «Отчетный»

Вывод о текущем финансовом статусе организации оформляется в отчет, который и будет сдан заказчику. При формировании итоговой цифры обязательно учитывается современное состояние рынка в данной сфере.

Как определяется рыночная стоимость основного средства?

Способы определения стоимости и формулы

Существует три метода определения рыночной стоимости:

- Доходный метод. Его основа – ожидаемый максимальный доход предприятия. При этом используется следующая формула: V=D/R. D здесь – это чистый доход, R – коэффициент капитализации. Последний определяется на основании количества обязательств организации.

- Затратный метод. Актуален в том случае, если у компании нет стабильного дохода. Метод подходит для корректирования баланса. Как произвести расчеты? Нужно найти рыночную стоимость активов, а затем вычесть из нее сумму обязательств компании. Данный способ можно подразделить еще на два метода. Метод чистых активов: из рыночной стоимости вычитается сумма обязательств. Способ ликвидационной стоимости: сумма, получаемая после продажи активов по отдельности.

- Сравнительный метод. Рассматриваемый способ практически не применяется. Связано это с тем, что результаты его являются весьма приблизительными.

Как правило, предприятия используют один из первых двух методов. Точное определение способа зависит от того, есть ли у предприятия стабильный доход.

Как определяется рыночная цена сделки в целях налогового контроля?

Пример

Рассмотрим пример. Компания «Алиса» желает определить свою рыночную стоимость. Организация получает стабильный доход, а потому для расчета выбран доходный метод. Сначала рассчитывается коэффициент капитализации. Для этого используется следующая формула:

(Долгосрочные + краткосрочные обязательства)/собственный капитал

В результате мы получаем коэффициент, равный единице.

За отчетный период компания получила 1 000 500 рублей. Следовательно, стоимость ее будет аналогичной (1 000 500*1).

Какие факторы влияют на рыночную стоимость?

При анализе рыночной стоимости рекомендуется учесть все факторы, которые влияют на ее образование:

- Спрос. Подразумевает предпочтения потребителей. Данный фактор предполагает учет всех возможных рисков.

- Полезность компании. Организация признается полезной только в том случае, если она приносит пользу собственнику. Как правило, польза – это доходность. При увеличении полезности увеличивается и рыночная стоимость.

- Прибыль. Это разница между доходом и расходом.

- Время. Предполагает период, через который планируется получение прибыли. Многие предприятия имеют отсроченную прибыль. К примеру, компания ввела в производство новую технику. Нужно это для увеличения прибыли. Однако доход увеличится только в перспективе.

- Существующие ограничения. К примеру, это могут быть ограничительные меры, введенные государством. Чем больше ограничений, тем меньше рыночная стоимость.

- Риски. Имеются в виду риски отсутствия доходов в дальнейшем.

- Ликвидность. Большая ликвидность активов положительно влияет на стоимость предприятия.

- Конкуренция. Наибольшую рыночную стоимость имеют компании, имеющие большой спрос и работающие в сфере небольшой конкуренции. Большое количество конкурентов снижает рыночную стоимость.

- Соотношение предложения и спроса. Спрос определяется платежеспособностью инвесторов, возможностью привлечения сторонних средств, а также множеством других факторов.

Как можно заметить, на рыночную стоимость влияет очень много факторов. Нет такой формулы, которая могла бы учесть все необходимые параметры. Формула регулирует нечто обобщенное, тогда как расчет стоимости выполняется в индивидуальном порядке. По этой причине рекомендуется доверить расчет рыночной стоимости профессиональным оценщикам. Специалисты могут адекватно проанализировать ситуацию на рынке, учесть все многообразие факторов. Однако возможна и самостоятельная оценка для внутренних нужд предприятия.

Оценка стоимости организации используется при оформлении страховых договоров, продаже фирмы и при выборе стратегии развития компании. Нередко руководитель просит бухгалтера выявить рыночную цену фирмы, в этом случае важно знать, как правильно это сделать.

По сути, стоимость организации наглядно показывает итоги ее деятельности. Во время подсчета анализируются возможности конкурентов нужного сегмента рынка, оцениваются все активы организации, устанавливается, насколько эффективна деятельность фирмы, и выявляются имеющиеся и возможные в будущем доходы.

Расходный подход является одним из основных подходов к оценке стоимости организации. Аналитик сервиса «Эксперт» Екатерина Карсакова расскажет, как высчитывать стоимость организаций с его помощью. Для этого используется метод стоимости чистых активов.

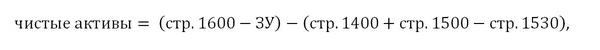

– Стоимость чистых активов – это разность суммы активов и пассивов, принимаемых к расчету. Для подсчета используются внеоборотные активы и оборотные активы за исключением стоимости собственных акций, выкупленных у акционеров, и задолженности участников по взносам в уставный капитал, – рассказывает Екатерина Карсакова. – В состав пассивов, принимаемых к расчету, включаются долгосрочные и краткосрочные обязательства, кредиторская задолженность, задолженность учредителям по выплате доходов и резервы предстоящих расходов.

Для расчета чистых активов используется следующая формула:

где ЗУ – задолженность по взносам в уставный капитал (в форме отдельно не выделяется, но включается в состав дебиторской задолженности).

Данная формула закреплена в методике, утвержденной Приказом Минфина РФ и Федеральной комиссии по рынку ценных бумаг от 29.01.2003 г. N 10н, 03-6/пз.

Бухгалтерам не следует забывать, что балансовая стоимость активов обычно не соответствует рыночной стоимости, поэтому перед подсчетом необходимо произвести их переоценку. После определения реальной стоимости активов из нее вычитается текущая стоимость всех обязательств, тем самым рассчитывается оценочная стоимость собственного капитала.

С помощью формулы и данных из вашей бухгалтерской отчетности вы можете собственными силами выявить стоимость организации. Для автоматизации процесса вы можете использовать сервис «Эксперт». В нем существует специальная функция, которая быстро высчитывает рыночную стоимость организаций.

Вы можете почитать другие материалы о финансовом здоровье вашего предприятия и управлении им и узнать, как улучшить финансовое здоровье предприятия, как на него влияет доля собственного капитала, как подсчитать своими силами чистые активы, и какая стоимость капитала является оптимальной.

«Эксперт» – сервис от компании СКБ Контур, позволяющий отслеживать динамику изменений доли собственного капитала. Вы сможете регулярно получать актуальные отчеты о финансовом состояниипредприятия, выявлять вероятность выездной налоговой проверки, возможность банкротства, уровень кредитоспособностии стоимостью бизнеса. С помощью индивидуальных советов по улучшению бизнеса«Эксперт» расскажет, какие необходимо сделать шаги для улучшения финансовых показателей фирмы и увеличения прибыли.Подробнее о сервисе «Эксперт» можно узнать на сайтепроекта или позвонить по телефону 8 800 333-88-93

Содержание

:

- Зачем считать стоимость бизнеса?

- Подходы в оценке стоимости бизнеса — и как по ним считать

- Оценка исходя из затраченных на бизнес средств

- Оценка по общей стоимости и производительности активов

- Оценка на основе средних рыночных показателей

- Оценка через опыт конкурентов

- Оценка исходя из ожидаемого свободного денежного потока в обозримом будущем

- Что такое рыночная стоимость компании?

- Что такое инвестиционная стоимость?

- Что такое текущая (справедливая) стоимость?

- Что такое ликвидационная стоимость?

- Как повысить стоимость бизнеса перед продажей?

Зачем считать стоимость бизнеса?

Часто стоимость бизнеса считают, если есть планы по продаже, покупке или консолидации двух или более бизнесов. Реже — при ликвидации и банкротстве. Подобная задача может возникнуть перед владельцем или менеджментом и в других целях. Например, если необходимо:

- оценить максимальный потенциал компании в рамках планируемого привлечения кредита;

- выяснить позиции компании среди конкурентов для разработки долгосрочной стратегии развития;

- выяснить наличие оснований для выполнения условных обязательств компании перед менеджментом, например, выплат в рамках опционов, варрантов и т.д.

Поставленные цели предопределяют подход в оценке стоимости компании и методику расчета. В нашем случае цель определена — это продажа.

Подходы в оценке стоимости бизнеса — и как по ним считать

Рассмотрим, по каким показателям оценивают компанию. Если не привязываться к отраслевой специфике, обычно на практике применяются следующие подходы.

Оценка исходя из затраченных на бизнес средств

На первый взгляд, самый очевидный и логичный способ, как оценить компанию перед продажей. Цена компании здесь равна объему понесенных операционных затрат, то есть в нее включается все, что вкладывалось в создание, развитие и функционирование бизнеса до момента принятия решения о продаже.

Но такой подход приемлем, только если компания не практикует серые схемы — или же их доли составляют незначительный объем в операциях компании, поскольку он предполагает не только формальное наличие всей подтверждающей финансовой документации, но и соответствие этих расходов среднеотраслевым цифрам.

При этом способе в расчетах обычно не учитывается стоимость нематериальных активов, таких как идеи, разработки, права на репутацию бренда и т.д.

Оценка по общей стоимости и производительности активов

Этот подход подойдет компании, у которой на балансе крупные материальные активы, такие как средства производства или недвижимость. Если в вопросе формирования ценообразования по средствам производства более весомый фактор будет иметь производительность оборудования, то по недвижимости — ее локация.

Оценка на основе средних рыночных показателей

Подразумевает использование отраслевых мультипликаторов, по которым рассчитывается средняя стоимость бизнеса для той или иной сферы. Например, средняя цена продажи банковской структуры обычно составляет 1,2-1,5 коэффициента его капитала, страховой компании — 1,6-1,7 коэффициента страховых премий за последние и предстоящие пять лет. Для стоматологической клиники это рыночная стоимость оборудования с дисконтом 15-20% — за текущую моральную старость оборудования по сравнению с его новыми рыночными аналогами — плюс ожидаемый денежный поток в предстоящие три года.

Оценка через опыт конкурентов

Поскольку отраслевые мультипликаторы по большей части относятся к инструментам профессионального сообщества финансистов, этот метод можно считать самым простым. В единую базу собирают информацию о продаже аналогичного, близкого по масштабам и качеству, бизнеса, выводят среднюю цифру и применяют дисконт в размере 10-15%.

Запас в размере 10-15% покрывает просчеты в оценке качества компании по части, например, уникальности опыта и привилегированной локации бизнеса конкурентов, влияния известных и непредвиденных внешних факторов.

Оценка исходя из ожидаемого свободного денежного потока в течение обозримого будущего

Этот подход можно считать более «модельным» по сравнению с предыдущими. Здесь, с оглядкой на специфику отрасли, более весомый коэффициент будет иметь срок обозримого будущего — инвестиционного горизонта потенциального покупателя. Именно этот показатель будет определять уровень ставки дисконтирования всех будущих свободных денежных потоков — величины, выраженной в процентах, которая позволяет спрогнозировать ожидаемую стоимость средств в будущем по сравнению с оценкой на данный момент.

После прояснения подходов по оценке бизнеса логично перейти к методикам расчета. Общеизвестны четыре методики, как оценить стоимость компании — это расчет через ликвидационную, инвестиционную, текущую и рыночную стоимость. Если разложить их в порядке возрастания, то это неравенство приобретет следующий вид:

Ликвидационная стоимость < Инвестиционная стоимость < Текущая стоимость < Рыночная стоимость

В зависимости от внешней конъюнктуры рыночная стоимость временно может поменяться местами с текущей, а текущая — с инвестиционной. Идейное противостояние обычно возникает между двумя методиками расчета — инвестиционной и текущей (справедливой) стоимостями.

Многие оценщики порой их отождествляют — так как в обеих методиках применяются одинаковые ставки дисконтирования будущих денежных потоков по бизнесу, что в корне неверно. Как правильно оценить компанию, рассмотрим далее.

Что такое рыночная стоимость компании?

Как оценить стоимость компании для продажи по этому методу? Если исходить из реальной практики, определение рыночной стоимости не требует специфических расчетов, поскольку ее можно сформировать как среднеарифметическое значение сумм, предложенных потенциальными инвесторами за продаваемый бизнес в течение 90 календарных дней, а в некоторых случаях — в течение 180 дней.

Как показывает опыт, подобная методика в большинстве случаев устраивает все заинтересованные стороны.

Что такое инвестиционная стоимость?

Под инвестиционной стоимостью понимается настоящая стоимость всех будущих предполагаемых свободных денежных потоков от бизнеса, дисконтированных по ставке выше, чем ставка по альтернативным возможностям инвестирования — альтернативной ставке дисконтирования или же ставке по упущенной выгоде. При этом дальность будущего равна инвестиционному горизонту каждого инвестора.

Очевидно, что эта ставка у каждого инвестора разная — даже по объектам инвестиций, совпадающих по всем параметрам.

Фото: Unsplash

Приведем простой пример, как оценить компанию для продажи на базе инвестиционной стоимости. Допустим, два не аффилированных между собой инвестора одновременно просматривают покупку одного и того же объекта коммерческой недвижимости (А), который сдается под крупную сеть розничной торговли. На данный момент имеются действующие контракты аренды без права расторжения сроком на семь лет с ежегодными арендными платежами в размере 7 млн рублей, с возможностью продажи объекта в последний год аренды за 93 млн рублей. У одного инвестора есть альтернативная возможность инвестирования в объект (B) по ставке 11% годовых, а у другого — в объект (C) под 12% годовых. У обоих объектов инвестиционные горизонты и риск-параметры максимально совпадают с объектом (A).

Рассчитаем инвестиционную стоимость объекта (A) для каждого из инвесторов по формуле:

Формула дисконтирования

Если, в качестве ставки дисконтирования применить ставку 11,5%, которая на 0,5% выше альтернативной ставки инвестирования в объект (B), то инвестиционная стоимость объекта (A) для первого инвестора равна 72 598 968, 83 руб. Для второго же инвестора при ставке 12,5%, которая на 0,5% выше альтернативной ставки инвестирования в объект (С), инвестиционная стоимость объекта (A) будет равна 69 153 871, 58 руб.

Как видно из приведенного примера, один и тот же объект имеет разную инвестиционную стоимость именно из-за разных альтернативных возможностей инвестирования, которые в дальнейшем составляют основу ставок дисконтирования.

При этом вполне закономерно, что маржа в размере 0,5%, составляющая разницу между ставкой дисконтирования и альтернативной ставкой инвестирования, будет увеличиваться с учетом дополнительных нюансов объекта (A) как компенсация за его локацию, техническое состояние, юридический статус и т.д.

Что такое текущая (справедливая) стоимость?

Это настоящая стоимость всех будущих предполагаемых свободных денежных потоков бизнеса, дисконтированных по средневзвешенной ставке. Дальность этого будущего в данном случае равна не инвестиционному горизонту каждого инвестора, а максимальному полезному жизненному циклу того или иного актива.

При этом средневзвешенная ставка должна рассчитываться из ставок альтернативных публичных и непубличных инструментов, которые максимально отражают характеристики бизнеса, который планируется оценить. Альтернативными публичными инструментами могут послужить:

- доходности до погашения (YTM) высокодоходных облигаций или евробондов с невысокими международными кредитными рейтингами;

- средняя общая доходность по акциям компаний, котирующихся на публичном организованном рынке, которые являются представителями отрасли, к которой относится оцениваемый бизнес;

- средняя общая доходность бумаг на сырьевые товары.

Из непубличных оптимальными инструментами для сравнения могут быть:

- ставки долгосрочной аренды коммерческой недвижимости;

- ставки краткосрочной аренды торговых точек формата самообслуживания, кеш-энд-керри, павильон, ларек;

- ставки долгосрочного лизинга промышленного и текстильного оборудования, и т.д.

Определив перечень альтернативных инструментов, их ставкам необходимо присвоить коэффициент в зависимости от того, насколько тот или иной инструмент по своей характеристике приближен к оцениваемому бизнесу. После того как мы получаем расчетную ставку по каждому инструменту, эти значения суммируются, и в итоге получается средневзвешенная ставка для дальнейшего дисконтирования.

Для примера, как оценить стоимость бизнеса для продажи по методу справедливой стоимости, рассмотрим среднюю кондитерскую мастерскую в Москве со средним чеком 500 руб., средней чистой выручкой 120 тыс. руб. в день, или 43,2 млн руб. в год, и полезным жизненным циклом в 10 лет. Среднеотраслевая ставка доходности на активы в этой нише составляет от 20-27% годовых. Рассчитаем, какова будет текущая (справедливая) стоимость этой кондитерской.

В качестве альтернативных инструментов можно выбрать условные доходности на активы средних российских кондитерских производителей. Для простоты расчетов примем, что масштабы бизнеса нижеуказанных производителей максимально близки к нашей кондитерской мастерской. В связи с этим коэффициенты, применяемые по каждому производителю, будут одинаковыми. На практике, естественно, они могут различаться.

| Кондитерские фабрики | Доходность на активы* | Применяемый коэффициент | Расчетная ставка по производителю |

| Кондитерская компания «Князев» | 19% | 0,125 | 2,375% |

| Кондитерская фабрика «Натуральные сладости» | 23% | 0,125 | 2,875% |

| Кизнерская кондитерская фабрика | 27% | 0,125 | 3,375% |

| Кондитерская фабрика «Золотая Русь» | 35% | 0,125 | 4,375% |

| Кондитерская фабрика имени Н.К. Крупской | 22% | 0,125 | 2,750% |

| Кондитерская фабрика «Красный Октябрь» | 17% | 0,125 | 2,125% |

| Кондитерская фабрика «Колос» | 27% | 0,125 | 3,375% |

| Кондитерская фабрика «Галан» | 28% | 0,125 | 3,500% |

| Итого | 24,75% |

* Рассчитаны как средневзвешенные доходности на активы за последние 10 лет из публичных источников

Текущая (справедливая) стоимость нашей кондитерской мастерской при дисконтировании среднегодовой чистой выручки в размере 43,2 млн руб. по ставке 24,75% будет равна 155 424 789,19 руб. (формула расчета см. рисунок выше). Важно отметить, что при определении справедливой стоимости ставка дисконтирования для всех заинтересованных инвесторов будет одинакова и не будет различаться — как в случае с инвестиционной стоимостью.

Читайте также:

Как купить готовый бизнес: юридические особенности при оформлении сделки

Что нужно учитывать, чтобы выгодно купить или продать бизнес

Как дать оценку компании?

Что такое ликвидационная стоимость?

Это чистая стоимость активов, которую можно выручить при продаже компании. Ее используют в том числе для того, чтобы оценить стоимость капитала компании. При этом все активы бизнеса рассматриваются под углом их превращения в ликвидность в моменте или в самые короткие сроки.

Эти сроки могут отличаться в зависимости от отраслевой специфики, но по стандартам международной финансовой отчетности обычно закладывается от 1 до 30, в исключительных случаях — до 90, календарных дней.

Как повысить стоимость бизнеса перед продажей?

Казалось бы, вопрос — как оценить бизнес для продажи? — требует ответа с финансовыми расчетами, но на самом деле это не так. Как мы определили выше, базовую стоимость бизнеса в основном определяют такие параметры, как объем предполагаемых свободных денежных потоков и исключительное конкурентное преимущество. Стоимость бизнеса можно относительно повысить, если за три года до предполагаемой продажи компании осуществить комбинацию из нескольких несложных управленческих решений:

- Если бизнес оформлен на индивидуального предпринимателя, переведите его на баланс юридического лица.

- Если бизнес формально разведен по разным мелким компаниям, что, к сожалению, часто встречается в России, объедините их на балансе одного юридического лица, если даже в этом есть отрицательный налоговый эффект на текущий момент.

- Проведите аудит по международным стандартам финансовой отчетности. С учетом нынешних обстоятельств в России в качестве аудиторов можно привлечь представителей из бывшей большой четверки.

- Максимально снизьте на балансе компании долю дебиторской задолженности, а также долю налоговых и забалансовых обязательств и требований.

- Поддерживайте операционную маржу бизнеса на среднеотраслевом уровне.

- Показывайте нисходящую динамику административных расходов, если только повышенные административные расходы не связаны с расширением масштаба бизнеса.

Но несмотря на все действия, конечная цена, которую владелец бизнеса получит за свою компанию, будет результатом переговоров с потенциальным собственником. И зачастую главный вопрос заключается в исключительной конкурентоспособности продаваемой компании. Если покупатель действительно заинтересован в компании, то, скорее всего, согласится с ценой, даже если она превышает предварительную оценку в разы.

Фото на обложке: Unsplash.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!