Оборачиваемость оборотных средств формула и расчет

Как понять, нужно ли что-то кардинально менять в закупочной или ассортиментной политике, или она проводится эффективно? Для этого не нужно высчитывать разные показатели и сравнивать большое количество данных. Достаточно рассчитать показатели оборачиваемости оборотных средств и посмотреть их динамику. Даже одного показателя может быть достаточно — коэффициента оборачиваемости в динамике хотя бы за полугодие или год.

Отслеживая динамику этого показателя, можно совершенно точно не упустить момент, когда управление закупками и ассортиментом стало менее эффективным. Почему именно оборачиваемость материальных оборотных средств является таким важным показателем? Потому что она показывает суть процесса торговли или производства, которая заключается в следующем цикле: Деньги — Товар для реализации — Деньги”. Скорость этого превращения, а точнее, сколько раз за период происходит этот оборот из денег в товар и опять в деньги и есть оборачиваемость. Чем она выше, тем быстрее окупаются вложенные средства, тем быстрее компания получает прибыль.

Оборачиваемость оборотных средств формула

, где

, где

Коб — коэффициент оборачиваемости, В — Выручка за определенный период (не включая НДС), Со — средний объем оборотных средств за период. Показатель Со рассчитывается как сумма оборотных средств на начало периода и на конец, разделенная пополам.

Например, если в течение года было реализовано бытовой техники на сумму 1 200 тыс. руб. (без НДС), а средний объем оборотных средств составлял 600 тыс. руб., то коэффициент будет равен 2.

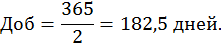

Также для анализа полезен расчет оборачиваемости оборотных средств в днях или длительность оборота, которая рассчитывается по формуле:

, где

, где

Доб — длительность оборота, Коб — коэффициент оборачиваемости, а Дп — длина рассматриваемого периода в днях. В приведенном выше числовом примере с бытовой техникой длительность оборота будет равна:

Таким образом, длительность оборота в примере выше равна полгода. Это значит, что вложенные в оборот финансовые средства вернутся с прибылью через полгода.

Норматив оборачиваемости оборотных средств не имеет строго определенных рамок или границ. Он будет разным в зависимости от сферы деятельности, спроса на продукцию и даже от расположения магазина. Например, в оптовой торговле товарами ежедневного потребления этот показатель может быть достаточно высоким.

Какие показатели сравнивать для эффективного анализа

Показатель оборачиваемости оборотных средств исчисляется не реже одного раза в квартал и сравнивается в динамике. Так же имеет смысл сравнивать между собой коэффициенты оборачиваемости у аналогичных предприятий, например, у разных торговых точек одного предприятия. Управление оборачиваемостью оборотных средств предприятия начинается со сравнения этих показателей в динамике. Неплохо было бы сравнить показатели по оборачиваемости с аналогичными данными конкурентов, если эти данные в открытом доступе.

В качестве одного из пути ускорения оборачиваемости оборотных средств в целом по предприятию можно использовать изменения ассортимента. Для этого коэффициент оборачиваемости рассчитывается по отдельным видам продукции. Полученные коэффициенты сравниваются между собой и на основе этого можно вывести условный средний или минимальный коэффициент. Если по каким-то наименованиям продукции этот показатель получается ниже, то стоит существенно сократить количество данного товара или отказаться от него совсем. В производственных предприятиях такая продукция снимается с производства или сокращаются объемы ее выпуска.

Если же именно эта продукция имеет стратегическую выгоду, то можно предпринять меры и мероприятия по ускорению оборачиваемости оборотных средств. Также оборачиваемость целесообразно повышать не только по каждому виду продукции, но и по предприятию в целом — чем выше коэффициент оборачиваемости, тем выше прибыльность предприятия. На оборачиваемость влияют:

- Стоимость и типы материалов, применяемых в производстве;

- Темпы производства и длительность производственного цикла;

- Объемы выпуска или объемы продаж;

- Квалификация сотрудников предприятия (и в производстве, и в торговле).

Улучшая эти составляющие и параметры, можно ускорить оборачиваемость и увеличить значимые показатели деятельности предприятия.

Это продолжение материала. Читайте первую часть тут.

Грамотный финанализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Показатели оборачиваемости средств

Коэффициенты оборачиваемости выступают показателями деловой активности предприятия, позволяют оценить эффективность управления активами и капиталом предприятия.

Основой для их расчета выступает выручка от продаж продукции или услуг, ее отношение к среднегодовому размеру активов, дебиторской и кредиторской задолженности.

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Оборачиваемость активов

Оборачиваемость активов – финансовый показатель степени интенсивности использования организацией всей совокупности имеющихся активов.

Формула оборачиваемости активов:

Оборачиваемость активов = Выручка / Среднегодовая стоимость активов

Данные о выручки можно получить из “Отчета о финансовых результатах”, данные о величине активов – из Баланса (сальдо баланса).

Для расчета среднегодовой величины активов находят их сумму на начало и конец года и делят на 2.

Исходя из номеров строк бухгалтерского баланса и Отчета о финансовых результатах, формулу коэффициента оборачиваемости активов по Форме 1 и Форме 2 можно отобразить следующим образом:

Оборачиваемость активов по балансу:

Оборачиваемость активов = (стр. 2110) /((стр. 1600 на начало года по + стр. 1600 на конец года) / 2)

где:

Стр. 2110 — выручка из формы 2;

Стр. 1600 — активы из формы 1.

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства.

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки.

При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов.

Оборачиваемость оборотных средств (активов)

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Согласно бухгалтерскому балансу, оборотные активы включают: запасы, денежные средства, краткосрочные финансовые вложения и краткосрочную дебиторскую задолженность, включая НДС по приобретенным ценностям.

Показатель характеризует долю оборотных средств в общих активах организации и эффективность управления ими.

Формула оборачиваемости оборотных средств:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость оборотных активов

При этом оборотные активы берутся как среднегодовой остаток (т.е. значение на начало года плюс на конец года делят на 2).

Оборачиваемость оборотных средств по балансу:

Оборачиваемость оборотных средств = стр.2110/(стр.1200 на начало года +стр.1200 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1200 — оборотные активы из формы № 1.

Нормативное значение коэффициента не установлено.

Значение показателя колеблется в зависимости от сферы деятельности компании.

Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. Именно поэтому принято сравнивать предприятия по отраслям, а не всем вместе.

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов.

Оборачиваемость собственного капитала

Коэффициент оборачиваемости собственного капитала – показатель характеризующий скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия.

Показатель оборачиваемости собственного капитала используется для оценки различных аспектов функционирования предприятия:

-

Коммерческий аспект – эффективность системы продаж;

-

Финансовый аспект – зависимость от заемных средств предприятия;

-

Экономический аспект – интенсивность использования собственного капитала.

Рассматриваемый коэффициент может иметь значение для действующих и потенциальных инвесторов, партнеров, кредиторов, а также играть важную роль с точки зрения процедур внутрикорпоративной оценки качества менеджмента и анализа бизнес -модели.

Формула оборачиваемости собственного капитала:

Оборачиваемость оборотных средств = Выручка /Среднегодовая стоимость капитала

Оборачиваемость собственного капитала по балансу:

Оборачиваемость собственного капитала = стр. 2110 / 0,5 × (стр. 1300 на начало года + стр. 1300 наконец года)).

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1300 – строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Данный показатель относится к группе коэффициентов деловой активности и для него не существует однозначно принятого нормативного значения.

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо.

Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Формула коэффициента оборачиваемости дебиторской задолженности:

Оборачиваемость дебиторской задолженности = Выручка / Средний остаток дебиторской задолженности

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Оборачиваемость дебиторской задолженности = стр.2110/(стр.1230 на начало года +стр.1230 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1230 — дебиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность.

Снижение значения данного коэффициента говорит о задержке оплаты контрагентов.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками.

Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Оборачиваемость кредиторской задолженности рассчитывается как отношение стоимости приобретенных ресурсов к средней за период величине кредиторской задолженности.

Формула коэффициента оборачиваемости кредиторской задолженности:

Оборачиваемость кредиторской задолженности = Покупки / Средняя величина кредиторской задолженности

Поскольку показатель покупок в бухгалтерской отчетности не содержится, применяется упрощенный расчетный вариант:

Покупки = Себестоимость продаж + (Запасы на конец периода – Запасы на начало период)

На практике часто используется более условный вариант расчета, когда вместо покупок берут выручку за период:

Оборачиваемость кредиторской задолженности = Выручка/Средняя величина кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности = стр.2110/(стр.1520 на начало года +стр.1520 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1520 — кредиторская задолженность из формы № 1.

Определенного нормативного значения у коэффициента нет.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Для кредиторов предпочтителен более высокий коэффициент оборачиваемости, в то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности.

Оборачиваемость запасов

Оборачиваемость запасов показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов.

Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

При этом под запасами в данном случае понимаются и товарные запасы (запасы готовой продукции) и производственные запасы (запасы сырья и материалов).

Формула коэффициента оборачиваемости запасов:

Оборачиваемость запасов может рассчитываться двумя способами.

1. как отношение себестоимость продаж к среднегодовому остатку запасов:

Оборачиваемость запасов (коэффициент) = Себестоимость продаж / Среднегодовой остаток запасов

Среднегодовой остаток рассчитывается как сумма запасов по бухгалтерскому балансу на начало и конец года деленная на 2.

Коэффициент оборачиваемости запасов = стр.2120/(стр.1210 на начало года + стр.1210 на конец года)*0,5

где:

Стр. 2120 — себестоимость продаж из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

2. как отношение выручки от продаж к среднегодовому остатку запасов:

Оборачиваемость запасов = Выручка / Среднегодовой остаток запасов

Коэффициент оборачиваемости запасов = стр.2110/(стр.1210 на начало года + стр.1210 на конец года)*0,5

где:

Стр. 2110 — выручка из формы № 2;

Стр. 1210 — кредиторская задолженность из формы № 1.

Для показателей оборачиваемости запасов нормативов не существует.

Высокая оборачиваемость запасов говорит о рациональности их использования.

Если значение снижается, то это говорит о том, что:

-

предприятие накапливает излишек запасов;

-

у предприятия плохие продажи.

Если значение коэффициента увеличивается, то это говорит о том, что:

-

у предприятия увеличивается оборачиваемость складских запасов;

-

увеличиваются продажи.

Рыночные показатели

Анализ рыночной активности предприятия позволяет сделать вывод об эффективности его финансово-хозяйственной деятельности, рациональности дивидендной политики и самое главное – привлекательности для акционеров или инвесторов.

Базовая прибыль на акцию

Главным показателем, учитываемым при анализе рыночных коэффициентов предприятия, является базовая прибыль на акцию.

Базовая прибыль на акцию показывает, сколько рублей прибыли компания заработала за период на одну акцию.

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет.

Базовая прибыль на акцию рассчитывается в отношении держателей обыкновенных акций компании и является частным от деления прибыли или убытка, относящихся к данному классу акционеров, на средневзвешенное количество обыкновенных акций в обращении за период.

Дивидендный доход

Также важный показатель – это дивидендный доход, приходящийся на каждую денежную единицу инвестиций в обыкновенную или привилегированную акцию и характеризующий процент возврата на вложенный в акции капитал.

Дивидендная доходность представляет собой способ измерения объема денежного потока, получаемого за каждый рубль, вложенный в акционерный капитал.

Другими словами, дивидендная доходность фактически, представляет собой окупаемость инвестиций в акции и измеряет “отдачу” от дивидендов.

Дивидендный доход рассчитывается как отношение величины годового дивиденда на акцию к цене акции, выраженное чаще всего в процентах.

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия.

Реальная стоимость предприятия

Потенциальных инвесторов обычно очень интересует коэффициент реальной стоимости предприятия.

Он рассчитывается как отношение рыночной стоимости предприятия к балансовой стоимости предприятия.

Рыночная стоимость предприятия (бизнеса), – это самая вероятная цена, по которой его могут продать в день оценки при следующих условиях: отчуждение происходит на открытом рынке с имеющейся конкуренцией, участники сделки поступают разумно и обладают полной информацией о предмете купли-продажи, а на его стоимость не влияют никакие форс-мажорные обстоятельства.

Если значение коэффициента реальной стоимости предприятия больше или равно 1, то компания привлекательна для инвестора.

В заключение приведем необходимую информацию по основным финансовым коэффициентам для каждой группы показателей деятельности компании в табличном виде:

Шпаргалка для главного бухгалтера

|

Коэффициенты финансовой деятельности |

Смысл |

Формула |

Нормативное значение коэффициента |

Анализ значения коэффициента |

|

Показатели ликвидности |

||||

|

Коэффициент абсолютной ликвидности |

Какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество |

(Денежные средства + краткосрочные финансовые вложения)/ Текущие обязательства |

не менее 0,2, то есть нахождение коэффициента в пределах от 0,2 до 0,5 |

Значение от 0,2 до 0,5 компания способность компании погасить краткосрочные долги в кратчайшие сроки по первому требованию кредиторов |

|

Коэффициент текущей ликвидности |

Способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов |

Оборотные активы/ Краткосрочные обязательства |

не ниже 1 |

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. |

|

Коэффициент быстрой ликвидности |

Какую долю текущей (краткосрочной) задолженности, компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства. |

(Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/ Текущие обязательства |

не менее 1 |

Если коэффициент равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Если значение меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами. |

|

Показатели рентабельности |

||||

|

Рентабельность оборотных средств |

Отражает эффективность оборотных средств применения в процессе изготовления продукции |

Чистая прибыль/ оборотные средства |

более 1 |

Значение больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием. Отрицательный результат демонстрирует неправильную организацию производства |

|

Рентабельность активов |

Показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании |

Прибыль за период/ средняя величина активов за период х 100% |

В зависимости от деятельности компании. Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании – 15-20%, для торговой фирмы – 15-40%. |

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании |

|

Рентабельность продаж |

Показывает, прибыльная или убыточная деятельность предприятия и определяет долю прибыли в каждом заработанном рубле |

Чистая прибыль/ Выручка х 100% |

Специальных нормативов для рентабельности продаж нет |

Коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% – среднерентабельно, от 20 до 30% – высокорентабельно. Коэффициент свыше 30% говорит о сверхрентабельности. |

|

Рентабельность собственного капитала |

Показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие |

Чистая прибыль/ Собственный капитал х 100% |

значение коэффициента от 10 до 12% для бизнеса в развитых странах. Для российской экономики считается нормой 20-процентное значение |

Следует сравнивать значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты |

|

Показатели оборачиваемости активов |

||||

|

Оборачиваемость активов |

Показывает степень интенсивности использования организацией всей совокупности имеющихся активов |

Выручка/ Среднегодовая стоимость активов |

Определенного норматива для показателей оборачиваемости не существует, поскольку они зависят от отраслевых особенностей организации производства |

Если величина коэффициента оборачиваемости активов составила 1,5, то это значит, что на каждый рубль активов приходится 1,5 руб. выручки. При показателе меньше 1 оборачиваемость активов низкая, а полученные доходы не покрывают расходы на приобретение активов. |

|

Оборачиваемость собственного капитала |

Показывает скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия |

Выручка/ Среднегодовая стоимость капитала |

Данный показатель относится к группе коэффициентов деловой активности и для него не существует нормативного значения |

Значение коэффициента оборачиваемости собственного капитала от 10 и выше показывает, что собственный капитал предприятия используется эффективно и дела у компании в общем случае идут хорошо. Низкие значения показателя (менее 10) отражают то, что собственный капитал предприятия недостаточно эффективно используется, и имеют место возможные проблемы в бизнесе. |

|

Оборачиваемость оборотных активов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств |

Выручка/ Среднегодовая стоимость оборотных активов |

Нормативное значение коэффициента не установлено. Максимальные значения коэффициента имеют торговые предприятия, а минимальное – фондоёмкие научные предприятия. |

Более высокое значение по сравнению с конкурентами говорит об интенсивном использовании оборотных активов |

|

Оборачиваемость материально-производственных запасов |

Показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов. |

Себестоимость продаж/ Среднегодовой остаток запасов; или Выручка/ Среднегодовой остаток запасов |

Для показателей оборачиваемости запасов нормативов не существует. |

Высокая оборачиваемость запасов говорит о рациональности их использования. Если значение снижается, то это говорит о том, что:

Если значение коэффициента увеличивается, то это говорит о том, что:

|

|

Оборачиваемость дебиторской задолженности |

Измеряет скорость погашения дебиторской задолженности организации и показывает, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей |

Выручка/ Средний остаток дебиторской задолженности |

Определенного нормативного значения у коэффициента нет |

Чем выше коэффициент оборачиваемости дебиторской задолженности, тем выше скорость оборота денежных средств между предприятием и покупателями товаров, работ и услуг. То есть покупатели быстрее погашают свою задолженность. Снижение значения данного коэффициента говорит о задержке оплаты контрагентов. |

|

Оборачиваемость кредиторской задолженности |

Измеряет скорость погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности |

Покупки /Средняя величина кредиторской задолженности; или Выручка/Средняя величина кредиторской задолженности |

Определенного нормативного значения у коэффициента нет. |

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием. Для кредиторов предпочтителен более высокий коэффициент оборачиваемости. В то время как самой организации выгодней низкий коэффициент, позволяющий иметь остаток неоплаченной кредиторской задолженности в качестве бесплатного источника финансирования своей текущей деятельности. |

|

Рыночные показатели |

||||

|

Прибыль на 1 акцию |

Показывает сколько рублей прибыли компания заработала за период на одну акцию |

Прибыль или убыток/ средневзвешенное количество обыкновенных акций в обращении за период |

Нормативного значения у коэффициента нет |

Если базовая прибыль на акцию растет, то это значит, что инвестиции используются эффективно и прибыль компания растет. |

|

Дивидендный доход |

Показывает окупаемость инвестиций в акции и измеряет “отдачу” от дивидендов |

Годовой дивиденд на акцию/ цена акции х 100% |

Нормативного значения у коэффициента нет |

Чем выше значение этого показателя, тем выгодней для акционера дальнейшие инвестиции в деятельность предприятия |

|

Коэффициент рыночной (реальной стоимости) предприятия |

Показывает вероятную цену, по которой можно продать предприятие в день его оценки |

Рыночная стоимость предприятия/ балансовая стоимость предприятия |

Нормативного значения у коэффициента нет |

Если значение больше или равно 1, то компания привлекательна для инвестора. |

Для чего анализируется интенсивность использования имеющихся у предприятия ресурсов?

Как провести такой анализ?

В чем преимущество комплексного подхода к проведению такого анализа?

Какие особенности расчета и оценки различных показателей нужно при этом учитывать?

Поиск внутренних резервов — ключевой фактор повышения эффективности бизнеса. А чтобы найти такие резервы, оценивается интенсивность использования имеющихся ресурсов предприятия. В статье рассмотрим методику и практический алгоритм проведения анализа интенсивности использования менеджментом предприятия активов и капитала.

Для чего анализируется интенсивность использования ресурсов компании

Как повысить эффективность любого бизнеса? Интенсифицировать его, т. е. увеличить интенсивность использования материальных, трудовых, финансовых и всех остальных ресурсов компании. Главная цель интенсификации — получить максимальный финансовый результат при наименьшем количестве использованных ресурсов.

Оценить уровень интенсивности использования ресурсов можно с помощью расчета и анализа показателей их оборачиваемости, которые характеризуют деловую активность любого предприятия. Оценка показателей оборачиваемости позволяет выявить сильные и слабые стороны организации бизнеса и определить пути повышения его эффективности.

Оборачиваемость ресурсов рассматривается в двух измерителях:

• скорость оборота (в разах) — это количество оборотов, сделанных конкретным видом ресурсов за определенный период времени;

• период оборота (в днях) — это средняя продолжительность одного оборота, когда возмещаются вложенные в ресурсы компании средства.

Цель оценки оборачиваемости ресурсов в конечном итоге — снизить издержки обращения, так как чем меньше продолжительность одного оборота конкретного вида ресурсов, тем меньше на каждый оборот приходится затрат. Следовательно, ускорение оборачиваемости позволяет повысить интенсивность использования ресурсов предприятия и сократить хозяйственные затраты.

Оценка интенсивности использования ресурсов компании может проводиться по-разному в зависимости от масштабов и специфики бизнеса. Самым эффективным является комплексный анализ оборачиваемости ресурсов компании. Подробно рассмотрим алгоритм его проведения.

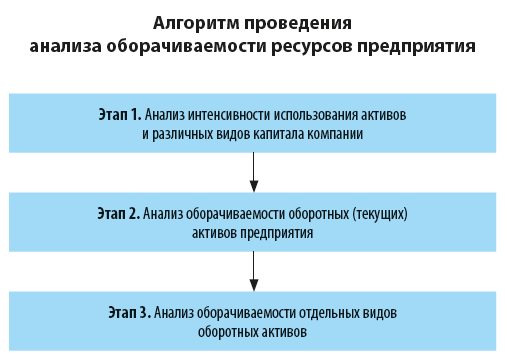

Как провести анализ оборачиваемости ресурсов предприятия

Проанализировать оборачиваемость ресурсов предприятия можно в три этапа.

Этап 1. Проанализируйте интенсивность использования активов и различных видов капитала компании

На этом этапе оценки оборачиваемости ресурсов предприятия рассчитайте следующие 5 показателей:

1. Коэффициент оборачиваемости активов (kОА).

Характеризует уровень интенсивности использования менеджментом предприятия всех активов компании и рассчитывается по формуле:

kОА = В / (½ × (Ан + Ак)), (1)

где В — выручка от реализации за определенный период (стр. 2110 отчета о финансовых результатах);

А — величина активов предприятия на начало и конец определенного периода соответственно (стр. 1600 бухгалтерского баланса).

2. Коэффициент оборачиваемости внеоборотных активов (kВА).

Внеоборотные активы — это ключевой ресурс любого предприятия, поэтому интенсивность их использования оценивается отдельно. Для этого рассчитывается коэффициент оборачиваемости внеоборотных активов. Его также называют показателем фондоотдачи. Коэффициент оборачиваемости внеоборотных активов отражает интенсивность использования основных производственных фондов предприятия и рассчитывается по формуле:

kВА = В / (½ × (ОСн + ОСк)), (2)

где ОС — величина основных средств предприятия на начало и конец определенного периода соответственно (стр. 1100 бухгалтерского баланса).

Далее рассчитайте показатели оборачиваемости различных видов капитала (собственного, инвестированного и заемного).

3. Коэффициент оборачиваемости собственного капитала (kСК).

Коэффициент оборачиваемости собственного капитала отражает эффективность использования средств, инвестированных собственниками в бизнес, и характеризует уровень риска вложения средств потенциальными инвесторами в конкретное предприятие. Рассчитывается по формуле:

kСК = В / (½ × (СКн + СКк)), (3)

где СК — величина собственного капитала предприятия на начало и конец определенного периода (стр. 1300 бухгалтерского баланса).

При оценке этого коэффициента есть свои сложности. С одной стороны, высокое значение этого показателя говорит об эффективном использовании средств собственников, что является положительным фактом. Однако это может также означать высокую долю заемных средств в структуре капитала предприятия, что снижает финансовую устойчивость компании и увеличивает риски для кредиторов.

И наоборот, низкое значение отражает высокую финансовую устойчивость и эффективную структуру капитала компании, но ставит под сомнение эффективное использование менеджментом предприятия средств, доверенных им собственниками бизнеса.

Чтобы повысить качество оценки, наряду с коэффициентом оборачиваемости собственного капитала рассчитайте и проанализируйте и другие коэффициенты в комплексе.

4. Коэффициент оборачиваемости инвестированного капитала (kИК).

Инвестированный капитал предприятия — это средства, вложенные собственниками и долгосрочными инвесторами в бизнес. Коэффициент оборачиваемости инвестированного капитала отражает скорость оборота средств, инвестированных в собственное развитие предприятия, и рассчитывается по формуле:

kИК = В / (½ × ((СКн + СКк) + (ДОн + ДОк)), (4)

где ДО — долгосрочные обязательства предприятия на начало и конец определенного периода соответственно (стр. 1400 бухгалтерского баланса).

При оценке этого показателя учитывайте наличие и этап осуществления инвестиционных проектов, например, по модернизации основных производственных фондов. Так, при осуществлении реальных инвестиций в действующее предприятие коэффициент оборачиваемости инвестированного капитала в ходе инвестиций будет снижаться, так как новое имущество предприятия не сразу будет приносить максимальную отдачу в виде выручки от реализации.

5. Коэффициент оборачиваемости заемного капитала (kЗК).

Заемный капитал предприятия отражает величину средств, вложенных долгосрочными инвесторами и краткосрочными кредиторами компании в бизнес. Коэффициент оборачиваемости заемного капитала показывает, насколько интенсивно используются заемные средства предприятия, и рассчитывается по следующей формуле:

kЗК = В / (½ × ((ДОн + ДОк) + (КОн + КОк)), (5)

где КО — величина краткосрочных обязательств предприятия на начало и конец определенного периода соответственно (стр. 1500 бухгалтерского баланса).

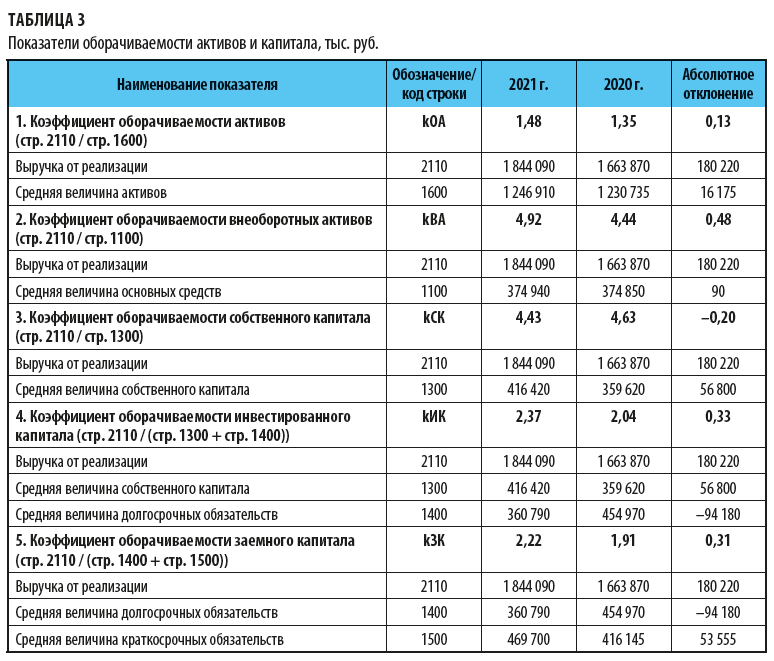

Покажем, как провести анализ, на примере предприятия «Лотоc». Информационная база для анализа интенсивности использования ресурсов предприятия — финансовая (бухгалтерская) отчетность: бухгалтерский баланс и отчет о финансовых результатах.

Этап 1. Проанализируем интенсивность использования активов и различных видов капитала предприятия.

Для этого, используя данные финансовой отчетности, рассчитаем следующие показатели:

• коэффициент оборачиваемости активов (формула 1);

• коэффициент оборачиваемости внеоборотных активов (формула 2);

• коэффициент оборачиваемости собственного капитала (формула 3);

• коэффициент оборачиваемости инвестированного капитала (формула 4);

• коэффициент оборачиваемости заемного капитала (формула 5).

Полученные результаты представлены в табл. 3.

По результатам анализа можем сделать следующие выводы:

• коэффициент оборачиваемости активов увеличился с 1,35 до 1,48 оборота (на 0,13 оборота);

• коэффициент оборачиваемости внеоборотных активов увеличился с 4,44 до 4,92 оборота (на 0,48 оборота);

• коэффициент оборачиваемости собственного капитала снизился с 4,63 до 4,43 оборота (на 0,20 оборота);

• коэффициент оборачиваемости инвестированного капитала увеличился с 2,04 до 2,37 оборота (на 0,33 оборота);

• коэффициент оборачиваемости заемного капитала увеличился с 1,91 до 2,22 оборота (на 0,31 оборота).

Динамика анализируемых показателей свидетельствует о росте оборачиваемости активов и капитала предприятия и, следовательно, о повышении интенсивности их использования, что является важным позитивным фактом для компании.

Единственный показатель с отрицательной динамикой — коэффициент оборачиваемости собственного капитала. Это обусловлено тем, что собственный капитал предприятия увеличивается большими темпами, чем выручка от реализации. Эта ситуация свидетельствует о некритичном замедлении развития бизнеса.

Итак, по результатам расчета и анализа показателей оборачиваемости активов и капитала предприятия в динамике мы получили первичную и наиболее общую оценку степени интенсивности использования ресурсов предприятия.

Этап 2. Проанализируйте оборачиваемость оборотных (текущих) активов предприятия

На этом этапе рассчитайте размер экономии или перерасхода средств, вложенных в оборотные активы компании.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 8, 2022.

Денежные обороты: скорость обращения денег

Интенсивный кругооборот денег в стране обусловлен изобилием сделок купли-продажи. Скорость обращения денег – показатель среднегодового количества денежных оборотов, обусловленных использованием средств на приобретение услуг, готовых товаров.

Скорость обращения денег: расчет

Скорость обращения денег (V) рассчитывается как отношение годового ВВП (Y) к среднегодовой массе денег (M): V=Y/M.

В краткосрочной перспективе показатель скорости является постоянным, в долгосрочном периоде – это изменчивая величина, которую можно регулировать. На скорость денежного обращения влияет:

- банковская инфраструктура страны;

- техническое оснащение учреждений, участвующих в денежных схемах;

- экономическая активность.

Чем совершеннее спутниковые, компьютерные связи, техническое оснащение банковских структур, тем интенсивнее оборачиваются деньги и меньше их требуется для стабильного функционирования хозяйства.

Денежная масса, необходимая для платежных операций, зависит от востребованности денег, предложения банками.

Денежные обороты: изменение скорости обращения денег

Изменение скорости обращения денег обусловлено увеличением либо снижением объемов производства – при наращивании производства скорость растет, при сокращении – замедляется. Косвенно обращение денег зависит от фаз экономического цикла. Так, в кризис оборот денежной массы снижается.

При условии стабильности цен в стране может прослеживаться:

- замедление денежных оборотов – признак снижения ВНП;

- ускорение оборачиваемости денег – критерий подъема ВНП.

При ускорении инфляции денежные обороты равнозначно увеличиваются.

Существенное изменение показателя интенсификации движения денежной массы может быть вызвано качественным преобразованием системы обращения денег.

Скорость обращения денег: факторы движения

Для исчисления оборачиваемости денег в экономике используется показатель, определяющий скорость обращения денег. Факторы, влияющие на коэффициент скорости:

- Общеэкономические. Условия – циклическое развитие экономики, движения цен.

- Монетарные:

- изменение структуры платежного кругооборота;

- развитие кредитных сделок;

- интенсивность взаимных расчетов;

- уровень процентных ставок;

- темпы развития производственных объемов;

- экономическое положение в РФ.

Ускоряет денежный кругооборот развитие платежных, расчетных систем. Показатель интенсификации денежной массы отображает уровень инфляции.

При экономическом подъеме оборачиваемость денег будет снижаться.

Время выдачи

3 минуты – 3 дня

Реклама

МФК «Лайм-Займ» (ООО)

Реклама

ООО МФК «Мани Мен»

Реклама

ООО МКК «Академическая»

Реклама

ООО МФК «Вэббанкир»

Оборотные средства фирмы, например, материальные запасы, незавершенное производство, денежные средства, полностью потребляются в производстве продукции и услуг, затем снова происходит их приобретение тем или иным путем. Эти средства постоянно находятся в обороте, в движении. В финансовом анализе существует ряд показателей, характеризующих этот процесс. Среди них выделяется коэффициент оборачиваемости оборотных средств.

Какие существуют способы пополнения оборотных средств?

Оборотные средства и их финансовый анализ

Показатели оборачиваемости оборотных средств аналитики рассматривают в комплексе. Коэффициент оборачиваемости – это величина, показывающая скорость оборота, интенсивность использования тех или иных активов или обязательств, деловую активность фирмы.

Как рассчитать коэффициент оборачиваемости материальных оборотных средств?

По отношению к оборотным средствам, называемым так же оборотными активами, исчисляют скорость оборачиваемости:

- оборотных активов;

- запасов;

- дебиторской задолженности и др.

На заметку! В финансовом анализе также часто используют расчет коэффициентов общей оборачиваемости активов, собственного капитала.

Запасы и дебиторская задолженность входят в состав оборотных средств. Расчет их оборачиваемости – частный случай коэффициента оборачиваемости оборотных средств.

Чтобы определить коэффициент оборачиваемости оборотных средств, необходимо выручку разделить на их величину.

Оборотные средства берутся по среднегодовому остатку: значение на начало года плюсуется с конечным годовым значением и делится на 2. Брать данные только на начало или на конец года неверно – образуется значительная погрешность в вычислениях.

Как рассчитать коэффициент оборачиваемости дебиторской задолженности?

Коэффициент является базой для других важных аналитических показателей по оборотным средствам. К примеру, оборачиваемость их в днях можно рассчитать делением числа дней периода на коэффициент оборачиваемости. Если производственный цикл не прерывается, предприятие работает постоянно, берут 365 дней, в других случаях принято вычитать выходные дни.

Результат покажет, за сколько дней предприятие получит ту же выручку, что и величина оборотных средств, т.е., иными словами, через какой промежуток времени фирма увидит вложения в оборотные активы в виде выручки, окупит их.

Популярно также исчисление показателя, обратного коэффициенту оборачиваемости, когда оборотные средства делят на выручку за период. Это так называемый коэффициент загрузки средств в обороте. Он показывает, сколько оборотных средств вложено для получения 1 рубля выручки. Чем ниже значение, тем лучше используются оборотные средства. Для корректного отражения показателя его переводят в копейки – умножают значение на 100.

Расчет коэффициента оборачиваемости с примером

Итак, коэффициент оборачиваемости оборотных средств можно выразить формулой

Коб ОС = В / ОС ср

Данные для расчета берем из бухгалтерской отчетности за период. Цифры в примере условные. Пусть выручка небольшой торговой точки за год (без НДС) 5000000 руб., оборотных средств на начало периода числилось 435000 руб., на конец периода — 510000 руб.

Средний остаток оборотных средств: ОС ср = (435000 + 510000) / 2 = 472500 руб. Коб ОС = 5000000 / 472500 = 10,58 – достаточно высокий показатель, характерный для торговой точки.

Из этих данных можно исчислить обратный показатель загрузки средств в обороте. К загр. = 472500 / 5000000 * 100 = 9 копеек. Столько вложено средств, чтобы получить один рубль выручки.

Специфика этой торговой точки – работа по сменам, круглый год. Длительность оборота, исчисленная на основе коэффициента оборачиваемости, равна Д об = 365 / 10,58 = 34,50 дня. За этот период фирма накопит выручку, равную величине оборотных активов.

Экономический смысл коэффициента оборачиваемости

Увеличение коэффициента оборачиваемости по сравнению с предыдущим периодом означает, что предприятию нужно меньше ресурсов, чтобы поддерживать экономическую активность. Часть финансов, необходимая для пополнения оборотных средств, высвобождается, и появляется возможность для интенсификации производства товаров, работ, услуг.

Нормального значения показателя как такового не существует. Анализ ведется с учетом:

- схожих показателей по отрасли;

- динамики внутри самой фирмы.

Если значение показателя низкое, это свидетельствует об излишках накопленных оборотных средств, которые не приносят экономических результатов.

Резервы повышения оборачиваемости, увеличения коэффициента оборачиваемости предприятие может изыскать:

- в снижении объема МПЗ до минимума, необходимого для непрерывной работы;

- в интенсивной работе по увеличению продаж готовой продукции, товара;

- в управленческих мерах по снижению дебиторской задолженности.

Эти, как и любые иные меры, способные снизить объем оборотных средств, ведут к увеличению их оборачиваемости, повышению коэффициента оборачиваемости до оптимальных значений.

Тезисно

- Коэффициент оборачиваемости оборотных средств показывает количество оборотов этих средств за определенный период, как правило, полугодие или год.

- Он вычисляется делением выручки на среднюю стоимость оборотных средств.

- Рассчитывается как по всем оборотным средствам, так и по каждому виду отдельно – в зависимости от целей анализа.

- На основе этого показателя рассчитывается ряд других, детализирующих оборот средств, показателей.

- Анализируют коэффициент в динамике за несколько лет и в сравнении с аналогичными данными по отрасли.

- Низкий коэффициент показывает, что оборотные средства используются неэффективно, плохо «движутся», приносят низкую прибыль.

- Повысить коэффициент оборачиваемости можно за счет ликвидации запасов оборотных средств, оптимизации их количества. Другим эффективным способом является работа по снижению дебиторской задолженности.