Добавить в «Нужное»

Как рассчитать среднемесячную заработную плату

Зарплаты руководящего состава государственных и муниципальных учреждений, унитарных предприятий, а также внебюджетных фондов не могут быть заоблачными по сравнению со среднемесячной заработной платой работников (ст. 145 ТК РФ). Если говорить точнее, то госорганы, органы местного самоуправления и учредители перечисленных учреждений и предприятий теперь устанавливают предельный уровень соотношения среднемесячной зарплаты руководителей, их заместителей, главных бухгалтеров и среднемесячной заработной платы работников этих организаций. А несоблюдение таких соотношений может стать основанием для расторжения трудового договора с руководителем соответствующего учреждения / предприятия (п. 1 ч. 2 ст. 278 ТК РФ).

Расчет среднемесячной заработной платы: формула

Чтобы определить значение предельного соотношения, прежде нужно понять, как считается среднемесячная заработная плата работников, а также как посчитать среднемесячную заработную плату руководителя, заместителя, главного бухгалтера. Кстати, в основе расчетов лежит простое среднее арифметическое.

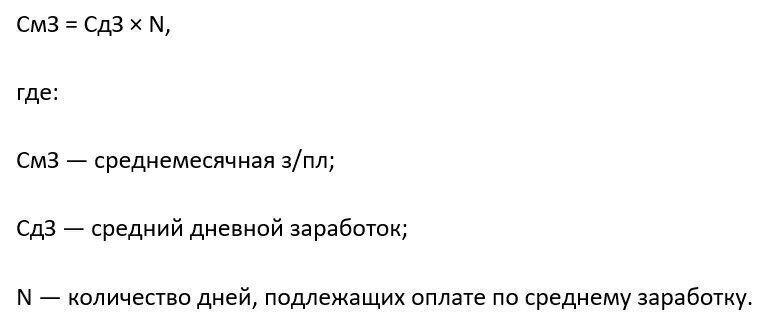

Рассчитывается среднемесячная заработная плата работников по формуле (п. 20 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922):

Как вы понимаете, в расчете среднемесячной заработной платы работников не учитываются выплаты руководителю, его заместителям, главному бухгалтеру при определении суммы начисленной зарплаты. И эти же сотрудники не учитываются при подсчете среднесписочной численности на предприятии.

Теперь о том, как рассчитать среднемесячную заработную плату руководящих работников. Для них расчет среднемесячной зарплаты делается отдельно по каждой должности.

Если руководитель, заместитель руководителя, главный бухгалтер работает в организации менее года, то вместо 12 месяцев в формуле используется количество фактически отработанных им полных календарных месяцев.

Зная, как рассчитывается среднемесячный заработок по работникам и отдельно по каждому представителю руководящего состава, вы всегда сможете определить нужное «зарплатное» соотношение в учреждении. И сравнить его с предельными значениями.

Форум для бухгалтера:

Среднемесячная зарплата выплачивается руководителю по тем же основаниям, что и обычным работникам. Разбираем, как правильно ее рассчитать и какие нюансы необходимо принять во внимание.

Зачем необходимо рассчитывать среднемесячную заработную плату

Есть несколько ситуаций, когда необходимо рассчитать среднемесячную зарплату:

- работник собрался в отпуск, необходимо сделать соответствующие выплаты;

- компания намерена компенсировать работнику неиспользованные дни отпуска;

- бухгалтер рассчитывает выходное пособие;

- компания оплачивает обучение с отрывом от производства и пр.

Полный список причин, когда бухгалтер считает среднюю з/пл, содержится в ТК РФ.

Расчет средней зарплаты при командировке

Еще одна причина, по которой рассчитывается средняя з/пл — определение предельного соотношения выплат директору и рядовому персоналу. Расскажем об этом в следующем разделе.

Что такое предельное соотношение и зачем оно нужно

Размер финансового вознаграждения рядового сотрудника может значительно отличаться от выплат директорам учреждений. Это закономерно: руководитель и главбух имеют солидный опыт, несут серьезную нагрузку, да и уровень их ответственности несопоставим с ответственностью обычных работников.

Вполне логично, что и доходы будут различаться. Но есть такие ситуации, когда законодательство устанавливает лимит соотношения доходов. Другими словами, з/пл директора учреждения может превышать з/пл обычного сотрудника до установленного законом предела.

Новые правила расчета зарплаты 2019

Закон № 347-ФЗ от 03.07.2016 определил перечень организаций, которые обязаны соблюдать этот самый лимит соотношений.

Важно!

Требование касается государственных учреждений, которые финансируются из бюджетов разного уровня.

Так, для директоров ФГУП и их замов лимит варьирует в пределах от 1 до 8, для руководителей гос. внебюджетных фондов требования иные — от 1 до 10.

Чтобы найти предельную величину, необходимо предварительно рассчитать показатели среднемесячного заработка работников, осуществляющих деятельность на управленческих постах, и остальных работников, на основании чего определяется соотношение зарплат.

Обратите внимание!

Расчет предельного уровня соотношения средней заработной платы необходимо производить по итогам календарного года.

Формула расчета среднего месячного заработка

Существует общепринятый порядок расчета средней з/пл. Подробнее о нем можно узнать, ознакомившись со статьей 139 Трудового кодекса.

Важно!

В любых ситуациях среднюю з/пл определяют, исходя из фактически начисленного сотруднику заработка и времени, которое он фактически отработал за двенадцать календарных месяцев, истекших до периода, в котором бухгалтер рассчитывает среднемесячную зарплату.

Расчет среднемесячной заработной платы руководителей, их заместителей вычисляем по формуле:

Важно!

Бухгалтер должен понимать, что указанный выше расчет осуществляется в отношении каждой единицы управленческого персонала. Если же сотрудник совмещает должности, то в расчет включаются как выплаты по основному месту деятельности, так и доплата за совмещение. В случае же совместительства к расчету принимается только оплата основной деятельности.

При определении размера среднемесячного заработка во внимание принимаются следующие выплаты

Учет премий при расчете средней заработной платы

Как обеспечить конфиденциальность доходов руководителей

В большинстве компаний стараются сохранить в тайне сведения о заработке сотрудников, сумме премиальных администрации и основного персонала, о размере окладов, расчете отпускных или компенсаций.

Разглашение данной информации внутри предприятия ведет к созданию недовольства, конфликтам сотрудников. Так, некоторые организации при трудоустройстве просят подписать документ о неразглашении информации о зарплате коллегам.

Но наиболее остро стоит проблема с сохранением конфиденциальности размера выплат ТОП-менеджменту. Когда расчет зарплаты ведет штатная бухгалтерия, «засекретить» данную информацию не получится, потому что бухгалтер-расчетчик точно будет в курсе. А уже от него информация, чисто по-дружески, может стать доступной кому-то еще. И так далее.

В 1С-WiseAdvice обеспечивается полная сохранность конфиденциальных файлов. Никто из сотрудников компании-клиента не будет знать, сколько зарабатывают руководители.

Подведем итог

Расчет среднемесячной зарплаты руководителя осуществляется по тем же принципам, что и рядовым сотрудникам компании.

В госучреждениях необходимо соблюсти баланс между соотношениями зарплат руководителя и линейного персонала. Контрольные показатели установлены законодательством.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

Чем фонд оплаты труда отличается от фонда заработной платы

Фонд заработной платы (ФЗП) состоит только из основных выплат, связанных с выполнением трудовых функций:

- выплаты по окладу, тарифу или сдельным расценкам;

- доплаты за особые условия труда;

- премии за трудовые показатели.

Фонд заработной платы можно представить в виде формулы:

ФЗП = Заработная плата + Премии за трудовые показатели.

Фонд оплаты труда (ФОТ) более широкий показатель, чем ФЗП. Помимо заработной платы и премий за трудовые функции он включает:

- начисленные компанией суммы оплаты труда независимо от источника их финансирования;

- стимулирующие и компенсирующие выплаты, в том числе компенсации по оплате труда в связи с повышением цен и индексацией доходов в пределах норм, предусмотренных законодательством;

- суммы, начисленные работникам за непроработанное время, в течение которого за ними сохраняется заработная плата в соответствии с порядком, предусмотренным внутренними регламентами компании или законодательством (отпуска, простои, больничные и т. д.).

Величина ФОТ зависит от численности работников, размера окладной и сдельной части заработной платы, величины премиальных выплат.

Фонд оплаты труда можно представить в виде формулы:

ФОТ = ФЗП + Стимулирующие поощрения + Компенсирующие выплаты + Иные выплаты за непроработанное время.

То есть если к выплатам, производимым из ФЗП, прибавить, например, премии за выслугу лет, компенсации за неиспользованный отпуск, материальную помощь, получим величину ФОТ.

Фонд оплаты труда и фонд заработной платы взаимосвязаны между собой, но не идентичны. Совпадение их возможно, когда компания экономит на социальных и других выплатах своим работникам.

Данный подход не бесспорен. Многие экономисты считают ФЗП и ФОТ тождественными понятиями. Обоснованность такого мнения подтверждается и нормативными документами.

Так, Приказ Росстата от 27.11.2019 № 711 определяет под ФЗП начисленные организациями суммы оплаты труда в денежной и неденежной формах за отработанное и неотработанное время, компенсационные выплаты, связанные с режимом работы и условиями труда, доплаты и надбавки, премии и единовременные поощрительные выплаты, систематическую оплату питания и проживания.

Три условия, необходимые для качественного анализа фонда заработной платы

Анализ расходов на оплату труда нужен для:

- понимания их структуры;

- оценки достаточности персонала, что показывает экономия или перерасход ФЗП;

- понимания объективной стоимости привлеченной трудовой силы;

- оценки реального уровня расходов на оплату труда и их доли в общей величине расходов;

- построения эффективной системы оплаты труда.

Для анализа расходов на оплату труда нужно выполнить три условия:

1) наличие внутренних регламентов, учетной политики в части ведения зарплаты;

2) тождество данных в документации;

3) учет зарплаты в соответствии с требованиями законодательства.

Рассмотрим влияние данных условий на качество анализа фонда заработной платы.

Наличие внутренних регламентов, учетной политики в части ведения заработной платы

На многих предприятиях отсутствуют какие-либо регламенты в отношении проработки нюансов учета заработной платы, нет положений по оплате труда и премированию.

Мало того, что это требования законодательства. Вопрос и в том, что без регламентных норм зачастую сложно разобраться в начислениях, подтвердить их обоснованность.

Особенно много проблем возникает со сложными системами премирования. Как показывает практика, желание руководства эффективно простимулировать работников за их трудовые достижения приводит к тому, что получаются громоздкие и слабо прописанные системы премирования.

В таких ситуациях сложно выявить динамику, сделать прогнозы и детальную аналитику.

Тождество данных в документации

Данные о заработной плате должны быть одинаковые в следующих документах:

- штатном расписании;

- трудовых договорах (контрактах) и дополнительных соглашениях;

- ведомостях на заработную плату.

Между тем на практике эти документы часто содержат совершенно разные цифры.

ПРИМЕР

Принимая в организацию нового работника, ему установили оклад в размере 20 000 руб. При этом штатное расписание содержало устаревшие данные — 18 000 руб. Через некоторое время руководитель поднял работнику оклад до 22 000 руб. Эту сумму за минусом положенных удержаний (НДФЛ) стал получать сотрудник. То есть она проходила в ведомостях на выплату заработной платы.

Штатное расписание при этом так и не изменили, не оформили дополнительное соглашение к трудовому договору. В результате в разных документах содержались разные данные о заработной плате работника:

- в штатном расписании — 18 000 руб.;

- в трудовом договоре — 20 000 руб.;

- в ведомостях по начислению заработной платы — 22 000 руб.

Комментарий: такой разброс данных отрицательно скажется на контроле заработной платы и точности планирования. Могут возникать определенные злоупотребления в отношении выплат.

Учет зарплаты в соответствии с требованиями законодательства

Расчеты по заработной плате ведут на бухгалтерском счете 70 «Расчеты с персоналом по оплате труда» в разрезе каждого работника предприятия. По кредиту счета 70 отражают начисление заработной платы. Этот счет корреспондирует со счетами учета расходов:

- 20 «Основное производство»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу» и др.

Анализируя фактические выплаты по заработной плате, нужно обратиться к суммам, начисленным по кредиту счета 70 в корреспонденции со счетами учета расходов.

ПРИМЕР

В производственной компании «Ладога» учет ведут, применяя автоматизированную систему учета «1С». При этом на предприятии осуществляют производство бумажных пакетов с ведением расходов на счете 20 «Основное производство» и торговую деятельность с ведением расходов на счете 44 «Расходы на продажу».

Общехозяйственные расходы учитывают на счете 26 «Общехозяйственные расходы».

Заработная плата выплачивается через банк. Производится удержание НДФЛ (аналитика на счете 68.01 «Расчеты по НДФЛ»), и по исполнительным листам (учет на счете 76 «Расчеты с разными дебиторами и кредиторами»). Для анализа расходов на оплату труда в отчетном месяце финансист обратился к ведомостям на оплату труда и данным автоматизированного бухгалтерского учета (отчет «Анализ счета 70»).

Общая сумма начислений по ведомостям составляет 302 765,87 руб.

Из компьютеризированной системы «1С» выгружена следующая информация по счету 70 «Расчеты с персоналом по оплате труда» за май 2021 г.:

|

Корреспондирующий счет |

Дебет |

Кредит |

|

Начальное сальдо |

114 247,76 |

|

|

20 |

206 832,00 |

|

|

26 |

56 000,00 |

|

|

44 |

51 933,87 |

|

|

51 |

198 712,36 |

|

|

68 |

37 643,00 |

|

|

76 |

11 950,44 |

|

|

Оборот |

248 305,80 |

314 765,87 |

|

Конечное сальдо |

180 707,83 |

По данным выгрузки за анализируемый период работникам компании начислена следующая заработная плата:

- работники производства — 206 832 руб.;

- работники торговли — 51 933,87 руб.;

- управленческие работники — 56 000 руб.

Общая сумма составила 314 765,87 руб.

Налицо разрыв в данных бухгалтерской базы и ведомостей по заработной плате в сумме 12 000 руб. (314 765,87 руб. – 302 765,87 руб.).

Финансист не аудитор и не внутренний контролер, однако он не вправе игнорировать вскрывшиеся факты злостных нарушений.

Такое расхождение будет свидетельствовать о наличии злоупотреблений (начислили в базе и выплатили больше заработной платы, чем фактически полагается работнику) или ошибок (в бухгалтерской базе или ведомостях), которые следует исправить.

Игнорирование требований законодательства может привести к штрафу за нарушение методологии бухгалтерского учета. Однако здесь более важно то, что учет будет непрозрачным в первую очередь для собственников бизнеса.

Анализируем фонд заработной платы

Анализируя расходы на заработную плату, оценивают различные фактические и расчетные показатели, сопоставляют их с прогнозными данными. На основании проведенного анализа делают выводы, формулируют предложения.

Для анализа заработной платы важно понимать:

- насколько точно выполняются плановые показатели, какова сумма экономии/перерасхода заработной платы;

- каковы причины этой экономии/перерасхода;

- какой удельный вес занимают расходы на заработную плату в общем объеме производственных расходов;

- повышается ли уровень заработной платы (если повышается, то как это соотносится с ростом/снижением выручки);

- какова структура фонда заработной платы, средняя зарплата;

- какое соотношение темпов роста производительности труда и средней зарплаты.

Анализ удельного веса расходов на оплату труда

Для оценки роста/снижения уровня заработной платы в компании проанализировали удельный вес расходов на оплату труда в общей величине расходов и применительно к величине выручки (табл. 1).

|

Таблица 1. Анализ удельного веса расходов на оплату труда, руб. |

|||||

|

Показатель |

2018 г. |

2019 г. |

Изменение, % |

2020 г. |

Изменение, % |

|

Расходы на оплату труда |

738 780 |

880 698 |

119,2098 |

999 505 |

113,4901 |

|

В том числе: окладная часть |

458 780 |

460 698 |

100,4181 |

464 505 |

100,8264 |

|

премиальная часть |

280 000 |

420 000 |

150,0000 |

535 000 |

127,3810 |

|

Общая величина расходов предприятия |

6 178 080 |

6 310 356 |

102,1411 |

6 390 028 |

101,2626 |

|

Удельный вес зарплаты, % |

0,1196 |

0,1396 |

х |

0,1564 |

х |

|

В том числе: окладная часть |

0,0743 |

0,0730 |

х |

0,0727 |

х |

|

премиальная часть |

0,0453 |

0,0666 |

х |

0,0837 |

х |

|

Выручка |

8 124 510 |

8 392 575 |

103,2995 |

8 501 148 |

101,2937 |

Согласно табл. 1 расходы на оплату труда растут высокими темпами:

- 2019 г. — рост составил 119,2098 %;

- 2020 г. — 113,4901 %.

Рост выручек отстает от роста заработной платы. Максимальное повышение выручки составляет 103,2995 %.

Это указывает на существенный рост расходов на оплату труда. Данный вывод подтверждает и увеличение удельного веса расходов на оплату труда в общей сумме расходов компании (с 0,1196 до 0,1564 %).

При более детальном анализе и выделении конкретных причин роста заработной платы видно, что окладная часть зарплаты практически не меняется. Рост — менее 1 %. Он вполне соотносится с ростом выручки. А вот премиальная часть увеличивается существенно:

- 2019 г. — на 150 %;

- 2020 г. — на 127,3810 %.

Об этом свидетельствует и рост удельного веса премий в общей сумме расходов (с 0,0453 до 0,0837 %).

Такой существенный рост премий требует дальнейшего глубокого анализа. Нужно понять, почему они так выросли, насколько это обоснованно.

Анализ перерасхода/экономии фонда заработной платы

Чтобы выявить экономию или перерасход по заработной плате, нужно сравнить фактические и плановые показатели. Разница между ними будет представлять собой суммовую экономию или перерасход.

Стоит учесть, что суммовая экономия/перерасход как абсолютное значение не может быть показательна без учета степени выполнения плана по производству продукции.

Даже если окладная часть не зависит от выполнения плана и остается неизменной, то есть премии за достижение соответствующих показателей, переменная часть зарплаты, которая меняется пропорционально объемам выпущенной продукции.

В компании провели анализ перерасхода/экономии фонда заработной платы за май 2021 г. (табл. 2). Для этого сопоставили плановые и фактические показатели.

|

Таблица 2. Анализ перерасхода/экономии ФЗП за май 2021 г., руб. |

|||||||||

|

Должность |

Количество штатных единиц/май 2021 г. |

Оклад/апрель 2021 г. |

Увеличение зарплаты, % |

Оклад/май 2021 г. |

Надбавки, премии/май 2021 г. |

Всего май 2021 г., руб. |

Экономия/перерасход— май 2021 г. |

||

|

% |

руб. |

план |

факт |

||||||

|

Руководство |

|||||||||

|

Генеральный директор |

1 |

60 000 |

0 |

60 000 |

3 |

1800 |

61 800 |

61 800 |

0 |

|

Технический директор |

1 |

50 000 |

0 |

50 000 |

3 |

1500 |

51 500 |

51 500 |

0 |

|

Итого |

2 |

х |

х |

х |

3300 |

113 300 |

113 300 |

0 |

|

|

Бухгалтерия |

|||||||||

|

Главбух |

1 |

45 000 |

0 |

45 000 |

2 |

675 |

45 675 |

50 000 |

–4325 |

|

Бухгалтер |

3 |

32 000 |

1 |

32 320 |

4 |

1293 |

100 839 |

102 000 |

–1161 |

|

Итого |

4 |

х |

х |

х |

1968 |

146 514 |

152 000 |

–5486 |

|

|

Служба управления персоналом |

|||||||||

|

Начальник |

1 |

35 000 |

0 |

35 000 |

3 |

1050 |

36 050 |

40 000 |

–3950 |

|

Специалист |

2 |

32 000 |

0 |

32 000 |

3 |

960 |

65 920 |

67 000 |

–1080 |

|

Итого |

3 |

х |

х |

х |

2010 |

101 970 |

107 000 |

–5030 |

|

|

Отдел закупок и продаж |

|||||||||

|

Начальник |

1 |

35 000 |

0 |

35 000 |

5 |

1750 |

36 750 |

35 000 |

1750 |

|

Специалист |

5 |

28 000 |

0 |

28 000 |

5 |

1400 |

147 000 |

145 000 |

2000 |

|

Итого |

6 |

х |

х |

х |

3150 |

183 750 |

180 000 |

3750 |

|

|

Цех по переработке сырья |

|||||||||

|

Начальник |

1 |

42 000 |

2 |

42 840 |

5 |

2142 |

44 982 |

54 000 |

–9018 |

|

Мастер |

3 |

35 000 |

2 |

35 700 |

5 |

1785 |

112 455 |

124 800 |

–12 345 |

|

Аппаратчик |

28 |

30 000 |

2 |

30 600 |

5 |

1530 |

899 640 |

1 012 000 |

–112 360 |

|

Итого |

32 |

х |

х |

х |

5457 |

1 057 077 |

1 190 800 |

–133 723 |

|

|

Склад |

|||||||||

|

Начальник |

1 |

28 000 |

0 |

28 000 |

2 |

560 |

28 560 |

28 560 |

0 |

|

Кладовщик |

3 |

25 000 |

2 |

25 500 |

2 |

510 |

78 030 |

78 030 |

0 |

|

Итого |

4 |

х |

х |

х |

1070 |

106 590 |

106 590 |

0 |

|

|

Итого по предприятию |

51 |

х |

х |

х |

х |

16 955 |

1 709 201 |

1 849 690 |

–140 489 |

|

Производственный персонал |

32 |

х |

х |

х |

х |

5457 |

1 057 077 |

1 190 800 |

–133 723 |

|

Административный персонал |

19 |

х |

х |

х |

х |

11 498 |

652 124 |

658 890 |

–6766 |

За счет депремирования отдела закупок и продаж в анализируемом периоде была достигнута экономия по выплате заработной платы в сумме 3750 руб. Однако в целом по предприятию перерасход составил 140 489 руб.

Основная сумма перерасхода приходится на производственный персонал — цех по переработке сырья. Сумма перерасхода по данному подразделению составляет 133 723 руб.

В относительных величинах в целом по предприятию допущено превышение расходов на зарплату на 108,2196 % (1 849 690 руб. / 1 709 201 руб. × 100 %).

Анализ причин перерасхода показал, что данные выплаты обоснованные, связаны с выполнением срочного заказа и сверхурочными работами. В ходе этих работ заказ по срочному контракту выполнили досрочно, было достигнуто превышение плана выпуска готовой продукции на 109,8 %.

При таких обстоятельствах руководство компании утвердило допущенный перерасход заработной платы.

Анализ ФЗП, скорректированного на коэффициент выполнения плана

Прогнозная величина заработной платы может корректироваться на соответствующий коэффициент выполнения плана. В этом случае фактические и базовые показатели сравнивают после такой корректировки.

Плановый фонд переменной заработной платы составляет за отчетный период 660 000 руб. Фактический расход на оплату труда в периоде — 713 045 руб.

Коэффициент перевыполнения плана выпуска продукции равен 1,1515.

Прежде чем сравнивать фактические и прогнозные величины, нужно скорректировать прогноз фонда переменной заработной платы на коэффициент выполнения плана. Этот показатель будет равен 759 990 руб. (660 000 руб. × 1,1515).

В данном случае фактический расход заработной платы не превысит скорректированные плановые данные.

Анализ ФЗП в разрезе подразделений, должностей

По динамике величины средней заработной платы можно судить о росте или снижении уровня оплаты на одного работника, а также о соответствии уровня оплаты труда на предприятии среднерыночным значениям. Этот анализ более показателен, если его провести в разрезе подразделений, должностей.

Может быть не показательной сумма средней зарплаты в целом по предприятию, если разрыв между оплатами руководителей и простых работников очень большой.

Заработная плата управляющего директора составляет 300 000 руб. Зарплата простых рабочих не превышает 20 000 руб. Численность всего персонала — 30 человек. В таком случае средний заработок в целом по предприятию будет достаточно высокий:

(29 чел. × 20 000 руб. + 300 000 руб.) / 30 чел. = 29 333,33 руб.

Если заработную плату руководителя повысить на 10 %, существенно повысится и средняя зарплата по предприятию.

Без детального анализа будет казаться, что уровень оплаты на предприятии высокий, заработная плата повышается. По факту положение будет иным.

В данной ситуации объективнее структурировать заработную плату так, чтобы отдельно анализировать оплату труда производственного и управленческого персонала.

Анализ средних показателей ФЗП

Показатель средней заработной платы может быть разным. Выделяют среднегодовую, среднемесячную, среднедневную и среднечасовую заработную плату.

Среднегодовая заработная плата определяется отношением годового ФЗП к численности персонала за год. Для расчета других средних показателей заработной платы будут рассчитываться данные за соответствующий период — месяц, день, час.

Для расчета среднечасовой заработной платы взяли:

- показатель месячного фонда заработной платы — 728 620 руб.;

- итоговую сумму отработанных в данном периоде рабочих часов по всем работникам предприятия — 3940 ч.

Среднечасовая заработная плата в анализируемом периоде составит:

728 620 руб. / 3940 ч = 184,93 руб.

Анализируя динамику величины средней заработной платы, можно выяснить, растет или снижается оплата труда в разрезе подразделений и структур предприятия.

Для анализа уровня оплаты труда на предприятии была сформирована табл. 3.

|

Таблица 3. Анализ динамики величины средней заработной платы, руб. |

||||||

|

Показатель |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

2020 г. |

2020 г. к 2016 г., % |

|

Средняя зарплата по производственному персоналу |

37 128 |

39 257 |

40 987 |

41 587 |

42 019 |

113,1733 |

|

Средняя зарплата по торговому персоналу |

31 061 |

30 928 |

30 424 |

30 982 |

31 485 |

101,3651 |

|

Средняя зарплата персонала автотранспортного цеха |

36 890 |

38 129 |

40 258 |

36 900 |

38 200 |

103,5511 |

|

Средняя зарплата управленческого персонала |

34 500 |

36 201 |

36 980 |

37 986 |

40 786 |

118,2203 |

Как видно из табл. 3, ежегодно повышается средняя заработная плата производственного персонала. Итоговый рост за четыре года составил 113,1733 %.

Средняя заработная плата торгового персонала практически не выросла. За весь период рост составил 101,3653 %.

Средняя зарплата персонала автотранспортного цеха росла два года подряд, а затем снизилась практически до базового уровня 2017 г. В результате итоговый рост средней зарплаты за анализируемый период составил 103,5511 %. Это небольшая величина.

Средние зарплаты управленческого персонала увеличились на 118,2203 %.

Казалось бы, сдерживание роста оплаты труда — положительный фактор для финансов предприятия. Однако это не совсем так. Явное отставание уровня зарплаты от финансовых результатов, производственных планов, уровня инфляции приведет к социальной напряженности в коллективе, падению престижности работы, отсутствию инициативности и малой производительности труда.

Поэтому задача дальнейшего анализа — выяснить объективные причины роста средней зарплаты отдельных подразделений и структур компании и причины неповышения (незначительного повышения) уровня заработной платы.

Анализ соотношения темпов роста производительности труда и средней заработной платы

Стоит учесть, что рост выручки или производительности труда должен опережать рост средней заработной платы. Это экономически обоснованно.

В таком случае коэффициент опережения будет выражаться соотношением индекса роста производительности труда и индекса средней заработной платы.

Средняя заработная плата в текущем периоде выросла на 1,045 по сравнению со средней зарплатой прошлого периода. Производительность труда при этом увеличилась на 1,038.

В данном случае коэффициент опережения будет равен 1,0067 (1,045 / 1,038).

На основе информации о расходах на оплату труда можно получить следующие знаковые показатели:

- величина прибыли, приходящейся на 1 руб. затрат на оплату труда;

- размер выручки, которую генерирует 1 руб. расходов на оплату труда.

Каждый из показателей дает важную аналитическую информацию.

Заключение

Заработная плата занимает существенный удельный вес в общей величине расходов предприятия, поэтому анализ данной статьи затрат имеет важное значение для оценки финансового результата организации.

В ходе анализа важно оценить абсолютное значение перерасхода/экономии заработной платы компании, соотнести полученные значения с перевыполнением/недовыполнением плана продаж (плана производства).

Средний размер заработной платы отразит среднюю величину расходов компании на оплату труда одного работника. Динамика этого показателя покажет, растет или снижается оплата труда в среднем по предприятию.

Фонд заработной платы предприятия представляет собой сумму расходов на оплату труда независимо от источников финансирования выплат.

Статья опубликована в журнале «Планово-экономический отдел» № 6, 2021.

|

Формула проверки средней заработной платы по организации может выглядеть, например, следующим образом: сумма начисленного дохода согласно полю 112 разд. 2 формы 6-НДФЛ / количество физических лиц, получивших доход, по полю 120 разд. 2 формы 6-НДФЛ / число месяцев в отчетном периоде. Полученный результат необходимо сравнить с данными Росстата. |

Заработная плата – это вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты и стимулирующие выплаты (ст. 129 ТК РФ).

Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже МРОТ. При этом в субъекте РФ региональным соглашением о минимальной заработной плате может устанавливаться размер минимальной заработной платы в субъекте РФ с учетом социально-экономических условий и величины прожиточного минимума трудоспособного населения, но не ниже установленного МРОТ (ст. ст. 133, 133.1 ТК РФ).

Каков средний размер заработной платы по отраслям

Формирование официальной статистической информации о среднемесячном доходе от трудовой деятельности осуществляется Росстатом на основе федеральных статистических наблюдений за деятельностью юридических лиц, а также выборочных обследований рабочей силы, доходов населения и участия в социальных программах, бюджетов домашних хозяйств, личных подсобных хозяйств, проводимых на основе представительной (репрезентативной) выборки, позволяющей полно и адекватно отразить данные о доходах от трудовой деятельности по субъектам РФ (п. 4 Постановления Правительства РФ от 11.07.2015 N 698).

Распространение официальной статистической информации осуществляется путем ее опубликования в официальных изданиях субъектов официального статистического учета, средствах массовой информации и размещения для всеобщего доступа в информационно-телекоммуникационных сетях, в том числе в сети Интернет (ч. 11 ст. 5 Федерального закона от 29.11.2007 N 282-ФЗ “Об официальном статистическом учете и системе государственной статистики в Российской Федерации”).

Информацию о статистических показателях среднего уровня заработной платы по виду экономической деятельности в городе, районе или в целом по субъекту РФ можно получить из следующих источников (п. 5 Приложения N 2 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@):

1) официальные интернет-сайты территориальных органов Росстата. Информация об адресах интернет-сайтов находится на официальном интернет-сайте Росстата;

2) сборники экономико-статистических материалов, публикуемые территориальными органами Росстата (статистический сборник, бюллетень и др.);

3) по запросу в территориальный орган Росстата или налоговый орган в соответствующем субъекте РФ (инспекция, управление ФНС России по субъекту РФ);

4) официальные интернет-сайты управлений ФНС России по субъектам РФ после размещения на них соответствующих статистических показателей. Информация об адресах интернет-сайтов управлений ФНС России по субъектам РФ находится на официальном интернет-сайте ФНС России.

Информация Росстата предоставлена по начисленной заработной плате, то есть с учетом НДФЛ. Данные публикуются о средней заработной плате по России, отдельным регионам и отдельным отраслям экономики.

Как проверить уровень заработной платы организации

Среднемесячная заработная плата в расчете на одного работника за год может определяться по формуле: фонд оплаты труда за год / среднесписочная численность работников за год / 12 месяцев.

Используются данные об общей сумме доходов работников, приходящихся на фонд оплаты труда, а также сведения о среднесписочной численности работников.

Данные о фонде оплаты труда налоговые органы могут получить, например, из расчета по форме 6-НДФЛ, а сведения о среднесписочной численности – из расчета по страховым взносам (п. 3 ст. 80 НК РФ, п. 3.11 Порядка заполнения формы расчета по страховым взносам, утв. Приказом ФНС России от 18.09.2019 N ММВ-7-11/470@).

Следовательно, при проведении самостоятельного расчета можно сравнить полученные данные с информацией Росстата и оценить риски несоблюдения указанного критерия для целей налогового контроля.

Также стоит отметить, что обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода отражается в поле 110 разд. 2 расчета по форме 6-НДФЛ с указанием обобщенной по всем физическим лицам суммы дохода, начисленной по трудовым договорам (контрактам) в поле 112, а общее количество физических лиц, которым в отчетном периоде начислен облагаемый налогом доход, – в поле 120 (п. 4.3 Порядка, утв. Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@).

Таким образом, формула проверки средней заработной платы по организации может выглядеть также следующим образом: сумма начисленного дохода согласно полю 112 разд. 2 формы 6-НДФЛ / количество физических лиц, получивших доход, по полю 120 разд. 2 формы 6-НДФЛ / число месяцев в отчетном периоде. Полученный показатель сравнивается со средним уровнем заработной платы по виду экономической деятельности своего региона, и выявляется соответствие либо отклонение.

Правомерность указанного порядка расчета подтверждается и в Приложении к титульному листу N 1.1 Контрольных соотношений показателей форм налоговой и бухгалтерской отчетности, приведенных в Письме ФНС России от 23.03.2021 N БС-4-11/3759@ (далее – Контрольные соотношения), касающихся показателей формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ.

Так, проверяется средняя заработная плата в ее соотношении со средней заработной платой в субъекте РФ по соответствующей отрасли экономики.

В случае если средняя заработная плата больше МРОТ, но меньше средней заработной платы в субъекте РФ по соответствующей отрасли экономики за предыдущий налоговый период (календарный год), то указанное может свидетельствовать о занижении суммы налоговой базы.

Как указано в документе, средняя заработная плата определяется в целом по налоговому агенту на основании данных Приложений “Сведения о доходах и соответствующих вычетах по месяцам налогового периода” Приложений N 1 к расчетам 6-НДФЛ (бывшие справки 2-НДФЛ), то есть механизм расчета аналогичен механизму, изложенному выше.

Чем грозит заниженный размер заработной платы по сравнению со среднеотраслевой

Последствиями выплаты заработной платы ниже среднеотраслевой могут быть:

1) включение организации в план выездных налоговых проверок. Выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте РФ является одним из критериев самостоятельной оценки рисков для налогоплательщиков, который используется налоговыми органами при планировании выездных налоговых проверок (п. 5 Приложения N 2 к Приказу ФНС России N ММ-3-06/333@);

2) вызов на основании письменного уведомления в налоговые органы налогоплательщиков или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов (пп. 4 п. 1 ст. 31 НК РФ).

Ранее также осуществлялся вызов должностных лиц организации на межведомственную комиссию по легализации налоговой базы и базы по страховым взносам (Письмо ФНС России от 25.07.2017 N ЕД-4-15/14490@ (отменено Письмом ФНС России от 07.07.2020 N БС-4-11/10881@)). Предметом рассмотрения таких комиссий являлись вопросы правильности формирования налоговой базы и базы для исчисления страховых взносов, а также полноты уплаты налогоплательщиками (налоговыми агентами, плательщиками страховых взносов) НДФЛ и страховых взносов. При этом отбору для рассмотрения на заседании комиссии подлежали налогоплательщики – налоговые агенты, выплачивающие заработную плату ниже среднего уровня по видам экономической деятельности в регионе. Особое внимание обращалось на налоговых агентов, выплачивающих заработную плату ниже регионального прожиточного минимума.

Вместе с тем не исключено, что фактически работа налоговых органов в этом направлении может продолжаться, учитывая право налоговых органов вызывать должностных лиц организации и индивидуальных предпринимателей для дачи пояснений.

Так, при наличии информации у налогового органа о факте нарушения законодательства о налогах и сборах налоговый орган после завершения полного комплекса мероприятий налогового контроля и сбора доказательной базы вызывает налогоплательщика, допустившего такое нарушение, в целях побуждения его к добровольному (самостоятельному) устранению выявленного нарушения. По результатам дачи необходимых пояснений оформляется протокол, который содержит указания на предмет встречи и претензии, предъявляемые налогоплательщику. Указанный протокол не является основанием для возложения на налогоплательщика каких-либо обязанностей либо для привлечения налогоплательщика к ответственности за совершение налогового правонарушения (п. 1 Письма Минфина России от 12.11.2019 N 03-02-08/87183);

3) направление налоговым органом в соответствии с п. 3 ст. 88 НК РФ требования о представлении пояснений или внесении исправлений в расчет 6-НДФЛ, поскольку выплата заработной платы менее среднеотраслевой заработной платы в субъекте РФ за предыдущий налоговый период может свидетельствовать о занижении суммы налоговой базы.

Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налоговым органом установлен факт нарушения законодательства о налогах и сборах, то налоговый орган рассматривает вопрос о проведении иных мероприятий налогового контроля с целью выявления возможного занижения налоговой базы (п. 1.7 Приложения к Контрольным соотношениям).

Таким образом, несмотря на отсутствие нормативно закрепленной обязанности выплачивать заработную плату не менее средней заработной платы по отраслям (установлена обязанность выплачивать не ниже МРОТ либо минимальной заработной платы в субъекте РФ) существуют риски вызова налогоплательщика в налоговый орган для уточнения налоговых обязательств, рассмотрения такого налогоплательщика для последующего включения в план выездных налоговых проверок либо направления требования о представлении пояснений или внесения исправлений в расчет 6-НДФЛ и организации дополнительных мероприятий налогового контроля в установленных случаях.

Необходимо учесть, что заработная плата ниже среднеотраслевого уровня не является подтверждением выплаты “серой” заработной платы. В случае спора суд также может прийти к выводу, что свидетельские показания работников не подтверждают выводы о занижении работодателем налогов (Постановление ФАС Московского округа от 02.06.2010 N КА-А40/5347-10). Таким образом, налоговый орган не вправе доначислить НДФЛ и страховые взносы только по факту выплаты заработной платы ниже среднеотраслевого уровня.

Источник: КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Расчет соотношения заработной платы руководителей

Расчет соотношения заработной платы руководителей

Подборка наиболее важных документов по запросу Расчет соотношения заработной платы руководителей (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы

Путеводитель по кадровым вопросам. Заработная плата. Ответственность за невыплату заработной платыНапример, предельный уровень соотношения среднемесячной заработной платы руководителей, их заместителей, главных бухгалтеров внебюджетных фондов РФ, территориальных фондов ОМС, государственных и муниципальных учреждений, ГУП, МУП, формируемой за счет всех источников финансового обеспечения и рассчитываемой за календарный год, и среднемесячной зарплаты работников таких фондов, учреждений, предприятий (без учета зарплаты соответствующего руководителя, его заместителей, главного бухгалтера) определяется государственным органом, органом местного самоуправления, организацией, которые осуществляют функции и полномочия учредителя соответствующих фондов, учреждений, предприятий, согласно абз. 2 – 4 ч. 2 ст. 145 ТК РФ (ч. 2 ст. 145 ТК РФ).

“Сложные вопросы изменений трудового законодательства в 2021 году”

(Шестакова Е.В.)

(Подготовлен для системы КонсультантПлюс, 2021)Предельный уровень соотношения среднемесячной заработной платы руководителей, заместителей руководителей, главных бухгалтеров государственных и муниципальных учреждений, формируемой за счет всех источников финансового обеспечения и рассчитываемой за календарный год, и среднемесячной заработной платы работников таких учреждений (без учета заработной платы соответствующего руководителя, его заместителей, главного бухгалтера) определяется государственным органом, органом местного самоуправления, организацией, осуществляющими функции и полномочия учредителя соответствующих учреждений.

Нормативные акты

“Трудовой кодекс Российской Федерации” от 30.12.2001 N 197-ФЗ

(ред. от 19.12.2022, с изм. от 11.04.2023)

(с изм. и доп., вступ. в силу с 01.03.2023)Предельный уровень соотношения среднемесячной заработной платы руководителей, их заместителей, главных бухгалтеров государственных внебюджетных фондов Российской Федерации, территориальных фондов обязательного медицинского страхования, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий, формируемой за счет всех источников финансового обеспечения и рассчитываемой за календарный год, и среднемесячной заработной платы работников таких фондов, учреждений, предприятий (без учета заработной платы соответствующего руководителя, его заместителей, главного бухгалтера) определяется государственным органом, органом местного самоуправления, организацией, осуществляющими функции и полномочия учредителя соответствующих фондов, учреждений, предприятий, в размере, не превышающем размера, который установлен:

Постановление Правительства РФ от 24.12.2007 N 922

(ред. от 10.12.2016)

“Об особенностях порядка исчисления средней заработной платы”20. Для исчисления среднемесячной заработной платы руководителей, заместителей руководителей, главных бухгалтеров государственных внебюджетных фондов Российской Федерации, территориальных фондов обязательного медицинского страхования, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий (далее – фонды, учреждения, предприятия), формируемой за счет всех источников финансового обеспечения и рассчитываемой за календарный год, и среднемесячной заработной платы работников фондов, учреждений, предприятий (без учета заработной платы руководителя, заместителей руководителя, главного бухгалтера) в целях определения предельного уровня их соотношения: