Фонд оплаты труда — это одна из статей расходов предприятия. Здесь отражают планируемые начисления персоналу. Правильный расчет ФОТ повышает эффективность работы предприятия и рентабельность производства.

ФОТ рассчитывают по всем видам выплат, которые положены сотрудникам конкретного предприятия. Вот что входит в ФОТ (фонд оплаты труда) предприятия:

- фонд зарплаты (ФЗП) — расходы на фиксированную часть вознаграждений работников;

- премиальный фонд (ПФ) — расходы на поощрения, надбавки и компенсации.

Если в организации отсутствуют дополнительные выплаты (то есть зарплата состоит только из оклада), то ФЗП и ФОТ фактически совпадают.

Подробнее:

- что входит в фонд оплаты труда;

- как формируется ФОТ.

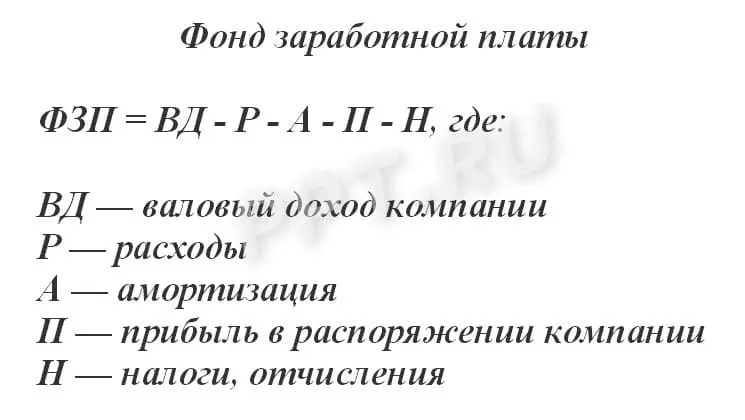

Как рассчитывают фонд заработной платы (ФЗП)

Поскольку фонд заработной платы — это плановый показатель, при его определении используется среднее значение зарплаты по всей организации. А его высчитывают из фактических показателей предшествующего года.

Общий алгоритм, как посчитать фонд оплаты труда за год:

- Определить среднюю зарплату по организации.

- Установить среднесписочную численность.

- Сложить эти показатели и умножить на 12.

- Вычислить премиальную часть.

- Просуммировать годовую зарплату и планируемое премирование.

Пример расчета ФЗП

Приведем пример, как рассчитать фонд заработной платы, и возьмем для образца маленькую фирму, которая в прошлом расчетном периоде состояла из:

- директора с окладом 60 000 рублей;

- менеджера с окладом 30 000 рублей;

- охранника с окладом 15 000 рублей.

На выплаты затратили:

(60 000 + 30 000 + 15 000) × 12 = 1 260 000.

Сумму, затраченную на вознаграждение труда всех сотрудников, делят на их среднесписочную численность (ССЧ) того года и на 12 месяцев.

Поскольку сотрудников у нас трое, мы получим среднюю зарплату по фирме, равную 35 000 рублей.

Так выглядит формула годового фонда оплаты труда предприятия:

ФЗП = средняя з/п × ССЧ × 12.

Среднесписочная численность берется на текущий момент. И если директор нанимает еще одного работника, то ФЗП на следующий расчетный период составит:

35 000 × 4 × 12 = 1 680 000.

Но зарплатные расходы планируют не только на год, но и на меньшие периоды. Тогда вместо ССЧ следует использовать количество затраченных человеко-часов. Инструкция по расчету фонда оплаты труда за месяц:

- Просуммировать среднемесячное значение начислений персоналу.

- Умножить усредненный показатель на число сотрудников.

- Если среднее значение неизвестно, то следует сложить все начисления служащим по расчетной ведомости и разделить на количество работников.

Расчет ФОТ за месяц на нашем примере:

(60 000 + 30 000 + 15 000) / 3 = 35 000 — средний показатель;

35 000 × 3 = 105 000 — ФОТ на месяц.

Как рассчитать премиальную часть фонда оплаты труда

По правилам, фонд оплаты труда состоит из постоянной части и переменной — премиальной. Премиальные расходы рассчитывают аналогичным образом, что и зарплатные. Но не факт, что у компании будут такие ресурсы в следующем году. Остается сложить две получившиеся суммы, чтобы получить ФОТ.

Приведем пример расчета для выплаты премий.

Предположим, что директор потратил в минувшем году на дополнительные выплаты 540 000 рублей. В среднем на каждого работника пришлось 15 000 рублей в месяц (540 000 / 3 / 12). На четверых понадобится уже 15 000 × 4 × 12 = 720 000 рублей в год.

Таким образом ФОТ = 1 680 000 + 720 000 = 2 400 000 рублей.

Для наглядности по отдельности прибавляют годовые планы по следующим выплатам:

- премии (ежемесячные и за особые заслуги);

- надбавки (за стаж, за интенсивность, за условия труда);

- материальная помощь;

- отпускные.

Итог не изменится, но руководитель сможет проследить, из чего складывается структура ФОТ.

В законодательных и локальных нормативах организации разъясняется, входят ли больничные в фонд оплаты труда, — нет, с 2021 года все выплаты по временной нетрудоспособности выплачиваются ФСС (Федеральный закон от 29.12.2020 N 478-ФЗ, ПП РФ № 2375 от 30.12.2020). Исключением является та часть больничного, которую работодатели выплачивают за счет собственных средств, — первые 3 дня нетрудоспособности.

Еще один вариант, как считать ФОТ, — это учет планового объема продукции и плановой цены ее единицы для работника при сдельной форме расчетов. Формула выглядит так:

ФОТ = ОПпл × ЦЕДпл.

Если фирма решила изготовить за год 500 000 единиц товара и за выпуск каждой надо платить рабочим по 100 рублей, то на зарплату уйдет 50 000 000 рублей.

Зная, что такое ФОТ и как рассчитать этот показатель, из каких компонентов он складывается, у руководства появляется возможность вести эффективное планирование. Это позволит предотвратить текучесть кадров и одновременно оптимизировать издержки.

Дополнительно:

- заработная плата: функции и формы оплаты труда;

- проводки по заработной плате.

Гончарова Алина

Юрист

Юрист сайта “Правовед.ру”, автор научных статей по юриспруденции.

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Что такое ФЗП (фонд заработной платы) — это денежные средства, предназначенные для выплат сотрудникам, связанных с выполнением трудовых обязанностей.

Что такое фонд заработной платы и чем он отличается от фонда оплаты труда

Выплаты сотрудникам за работу — одна из самых крупных статей расходов компании. Минимальный размер оплаты труда устанавливается законодательством, следовательно, зарплату следует ежегодно индексировать.

Иногда бухгалтер путает ФЗП и ФОТ, т. к. ФОТ — более распространенная аббревиатура. Эти ФОТ довольно часто используются при составлении отчетности, запрашиваются налоговыми органами, трудовой инспекцией и другими государственными организациями при проведении проверок.

При планировании расходов обычно учитывается только ФЗП (расшифровка — фонд заработной платы), т. е. сколько ежемесячно или ежегодно придется заплатить работникам за труд. Сюда входят начисления по трудовым и коллективным договорам и премиальные, которые рассчитываются исходя из трудовых показателей. Например, для торговых представителей предусмотрены минимальные оклады, а основной их заработок — это процент с продаж. Конечно, такие выплаты спрогнозировать сложно: они зависят от сезона и от специфики деятельности компании. Тем не менее, определенную сумму следует закладывать в расходы при планировании бюджета.

Кроме того, каждому сотруднику положен оплачиваемый отпуск согласно графику, составляемому в начале года. Отпускные — это тоже расходы работодателя, но они выплачиваются не за труд.

Никто не застрахован и от потери трудоспособности. Первые три дня больничного оплачивает организация, но эти суммы к заработной плате не относятся.

Во многих компаниях проводятся ежегодные медицинские осмотры. Их оплата включается в расходы. Таким образом, существуют много примеров выплат, которые являются экономически обоснованными, с них удерживается НДФЛ, на них начисляются страховые взносы, но эти суммы не относятся к вознаграждению за работу.

Основные отличия фонда оплаты труда (ФОТ) и фонда заработной платы (ФЗП) заключаются в составе выплат. В ФОТ входят:

- социальные выплаты (больничные за счет работодателя, льготное рабочее время для несовершеннолетних и др.);

- отпускные;

- тринадцатая зарплата и другие премии, не связанные с трудовыми показателями;

- оплата командировок;

- компенсация проезда, питания, расходов на медицинские осмотры;

- оплата простоя;

- другие виды выплат, не связанные с выполнением трудовых обязанностей.

Что включают в фонд заработной платы

В ФЗП входят суммы, начисленные по итогам расчетного периода за фактически отработанное время до вычета налогов. Общий фонд начисленной заработной платы работников включает в себя элементы: суммы заработка, начисленного за отработанное время или за объем выполненной работы; премии, начисляемые за выполнение трудовых показателей; компенсации, связанные с условиями труда.

Все эти средства относятся к расходам работодателя. Любые выплаты социального характера в фонде заработной платы не учитываются.

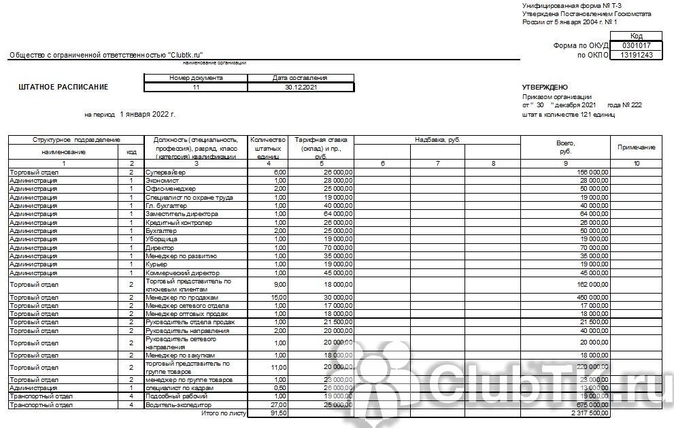

Документом, содержащим сумму месячного ФЗП, является штатное расписание. От структуры компании зависит, кто устанавливает фонд заработной платы. Чаще всего этим занимается руководитель при содействии специалистов кадровой и финансовой службы.

Штатное расписание — это документ с указанием количества работников и их тарифных ставок. Унифицированная форма № Т-3 утверждена Постановлением Госкомстата № 1 от 05.01.2004. Поскольку штатное расписание обычно составляется на длительный период (от нескольких месяцев до года), в него включаются и вакантные ставки, т. е. должности, которые на момент составления документа свободны, но в дальнейшем планируется принять на них сотрудников.

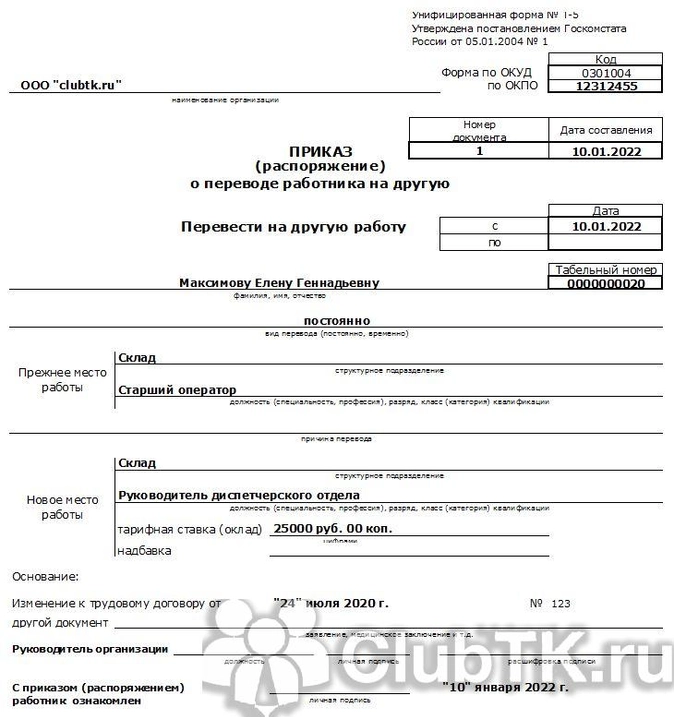

В штатном расписании общий фонд заработной платы — это итоговая сумма по документу, которая корректируется при необходимости. В бухгалтерской программе изменение тарифных ставок оформляется документом «Кадровый перевод».

Как рассчитывают ФЗП

Классическая схема предусматривает суммирование всех выплат сотрудникам за выполнение трудовых обязанностей с поправкой на коэффициент среднесписочной численности. Перед тем как рассчитать фонд заработной платы, следует вычислить этот показатель:

ССЧгод = ССЧ1 + ССЧ2 + … + ССЧ12.

Таким образом, складываются показатели за каждый месяц. Месячное значение рассчитывается, исходя из количества занятых работников.

К примеру, на 1 апреля в организации числятся 20 сотрудников, оформленных на полную ставку. 15 апреля один из них уволился, а 20 апреля были приняты 2 сотрудника. То есть первые 15 дней числились 20 чел., 4 дня — 19 чел., а оставшиеся 11 дней — 21 чел.

Рассчитаем ССЧ:

ССЧ4 = (20 × 15 + 19 × 4 + 11 × 21) / 30 = 20 чел.

Формула расчета ФЗП выглядит так:

ФЗПгод = ЗПср × ССЧгод × 12,

где: ЗПср — средняя сумма выплат сотрудникам за работу.

Существует еще формула фонда часовой заработной платы, в которой учитывается количество отработанных человеко-часов, определяемое по табелю учета рабочего времени:

ФЗПчас = ЗПтар × Кч/час,

где:

- ЗПтар — заработная плата, начисленная по часовой тарифной ставке. Сюда включаются доплаты за работу в ночное время и компенсации, связанные с условиями труда;

- Кч/час — количество отработанных человеко-часов.

Примеры расчетов

Рассчитаем ФЗП на основании следующих данных:

- ССЧ — 24 чел.;

- менеджеры с окладом 50 000 руб. — 13 чел.;

- инженеры с окладом 60 000 руб. — 12 чел.

ЗПср = (13 × 50 000 + 12 × 60 000) / 24 = 57 083,33 руб.

ФЗП = 57 083,33 × 24 × 12 = 16 440 000 руб.

Для планирования затрат по подразделениям рассчитывается фонд заработной платы в разрезе должностей рабочих или служащих.

Предположим, по инженерам ССЧ составила 11 человек. Рассчитаем ФЗП:

ЗПср(инж) = (60 000 × 12) / 11 = 55 000 руб.

ФЗПинж. = 55 000 × 11 × 12 = 7 260 000 руб.

Пример расчета для организации, где установлена почасовая система оплаты труда:

- часовая тарифная ставка — 500 руб./час.;

- среднее количество отработанных человеко-часов за месяц — 1760.

ФЗП = 500 × 1760 × 12 = 10 560 000 руб.

Ссылки на документы откроются в вашем комплекте СПС КонсультантПлюс.

Если нужного документа в комплекте нет – закажите его. Это бесплатно!

(сервис доступен для клиентов АПИ и компаний Нижегородской области)

Полагаем, что для расчета средней заработной платы целесообразно воспользоваться Указаниями по заполнению форм федерального статистического наблюдения <2> (далее — Указания) (в частности, формы П-4 «Сведения о численности и заработной плате работников»). В целях обеспечения сопоставимости данных о заработной плате по видам экономической деятельности в фонд заработной платы включаются (п. 83.1 Указаний):

- начисленные организациями суммы оплаты труда в денежной и неденежной формах за отработанное время;

- начисленные суммы оплаты труда за неотработанное время (в частности, оплата труда за период очередного, дополнительного, учебного отпусков, средний заработок на период обучения работников, направленных на профессиональную подготовку (курсы повышения квалификации и т.д.), за время исполнения государственных или общественных обязанностей, время медицинского обследования, время простоя по вине работодателя либо причинам, не зависящим от работодателя и работника, доплаты до среднего заработка, начисленные сверх сумм пособий по временной нетрудоспособности, и пр.);

- компенсационные выплаты, связанные с условиями труда и режимом работы;

- доплаты и надбавки, премии, единовременные поощрительные выплаты

- оплата питания и проживания, имеющая систематический характер.

Фонд оплаты труда рассчитывается путем суммирования за выбранный период расчета (месяц, квартал, год либо иной период) всех выплат, имеющих отношение к оплате труда в организации.

Формула расчета средней заработной платы следующая:

СЗП = ФОТ / ССЧ / КМ,

где СЗП — средняя зарплата организации на одного работника;

ФОТ — фонд оплаты труда за период;

ССЧ — среднесписочная численность работников за период;

КМ — количество месяцев, за которые учитывается заработная плата.

Таким образом, средняя заработная плата по организации рассчитывается путем деления фонда заработной платы работников, начисленной за рассчитываемый период, на среднесписочную численность работников организации за данный период и число месяцев в периоде, за который учитывается заработная плата.

Среднесписочная численность работников также рассчитывается в зависимости от выбранного периода, она может быть среднемесячной, среднеквартальной или среднегодовой. Среднесписочная численность работников определяется на основании списочной численности работников, которая приводится на определенную дату, например на последнее число отчетного периода (п. 77 Указаний).

Пример 1. Среднесписочная численность работников учреждения за 2018 год составила 100 человек, годовой фонд оплаты труда — 38 680 000 руб.

Среднемесячная заработная плата по учреждению за 2018 год — 32 233 руб. (38 680 000 руб. / 100 чел. / 12 мес.).

Если в учреждении есть сотрудники, работающие неполное рабочее время, среднесписочная численность работников определяется в соответствии с п. 79.3 Указаний. Так, работники, которым согласно законодательству РФ установлена сокращенная продолжительность рабочего времени (работники в возрасте до 18 лет, работники, занятые на работах с вредными и опасными условиями труда, женщины, которым предоставлены дополнительные перерывы в работе для кормления ребенка, работники, являющиеся инвалидами I и II групп), а также лица, работавшие неполное рабочее время по инициативе работодателя, учитываются в среднесписочной численности работников как целые единицы.

В остальных случаях лица, работавшие неполное рабочее время в соответствии с трудовым договором, штатным расписанием или переведенные с их письменного согласия на работу на неполное рабочее время, при определении среднесписочной численности работников учитываются пропорционально отработанному ими времени. Расчет средней численности этой категории работников производится в следующем порядке.

Шаг 1. Исчисляется общее количество человеко-дней, отработанных этими работниками, путем деления общего числа отработанных человеко-часов в отчетном месяце на продолжительность рабочего дня исходя из продолжительности рабочей недели, например:

— 40 часов — на 8 часов (при пятидневной рабочей неделе) или 6,67 часа (при шестидневной рабочей неделе);

— 36 часов — на 7,2 часа (при пятидневной рабочей неделе) или 6 часов (при шестидневной рабочей неделе);

— 24 часа — на 4,8 часа (при пятидневной рабочей неделе) или 4 часа (при шестидневной рабочей неделе).

Шаг 2. Определяется средняя численность не полностью занятых работников за отчетный месяц в пересчете на полную занятость путем деления отработанных человеко-дней на число рабочих дней по календарю в отчетном месяце. При этом за дни болезни, отпуска, неявок на работу, приходящиеся на рабочие дни по календарю, в число отработанных человеко-часов условно включаются часы по предыдущему рабочему дню (в отличие от методологии, принятой для учета количества отработанных человеко-часов).

Пример 2. В учреждении 5 работников в августе 2019 года были заняты на работе неполное рабочее время: 2 работника отработали по 4 часа в день (каждый из них — по 22 рабочих дня), 3 работника — по 3,2 часа в день (22, 10 и 5 рабочих дней соответственно).

Первые из названных сотрудников, работающих неполное рабочее время, учитываются за каждый рабочий день как 0,5 человека (4 ч / 8 ч), вторые — как 0,4 человека (3,2 ч / 8 ч).

Средняя численность не полностью занятых работников — 1,7 человека ((0,5 чел. x 22 раб. дн. + 0,5 чел. x 22 раб. дн. + 0,4 чел. x 22 раб. дн. + 0,4 чел. x 10 раб. дн. + 0,4 чел. x 5 раб. дн.) / 22 раб. дн. в августе). Они учитываются при определении среднесписочной численности работников.

Соответственно, если в учреждении есть сотрудники, работающие неполный рабочий день, для исчисления среднесписочной численности работников суммируются среднесписочная численность работников с полным рабочим днем и среднесписочная численность работников с неполным рабочим временем.

Стоит отметить, что в таблице, которой руководствуются налоговики для анализа показателей уровня заработной платы, используются показатели численности работников по данным форм 2-НДФЛ, 6-НДФЛ и расчета по страховым взносам. Поскольку в этих формах нет информации о том, работают ли сотрудники в учреждении полный рабочий день или неполное рабочее время, результат о среднемесячной заработной плате по подсчетам учреждения и налоговых инспекторов может быть различным. При необходимости учреждение может представить в налоговую инспекцию пояснения.

Более подробно с данным материалом Вы можете ознакомиться в СПС КонсультантПлюс

{Статья: Как рассчитать среднемесячную зарплату по учреждению? (Чернов С.А.) («Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение», 2019, N 11) {КонсультантПлюс}}

Зарплата сотрудников – одна из важных статей расходов бизнеса. Однако фонд оплаты труда (ФОТ) включает в себя не только непосредственно ее, но и другие выплаты. Зная размер ФОТ, собственнику проще планировать и оптимизировать расходы.

Что включает в себя ФОТ

-

Зарплату штатных сотрудников

-

Премии за достижение целевых показателей

-

НДФЛ

-

Отпускные, больничные (три дня, оплачиваемых работодателем), командировочные

-

Стимулирующие выплаты: «северные», 13-я зарплата, надбавки за стаж и пр.

-

Материальную помощь

-

Доплаты за сверхурочную работу, совмещение и пр.

Сумма всех этих выплат и составляет ФОТ

Не входят в ФОТ

– Страховые взносы

– Годовые премии

– Материальная помощь по рождению ребенка, к юбилею сотрудника или фирмы и пр.

– Возмещение стоимости путевок

– Оплата труда исполнителей по договорам ГПХ

Расчет ФОТ необходим для:

-

Анализа структуры расходов: узнать удельный вес ФОТ в общем объеме производственных расходов

-

Принятия кадровых решений о расширении или сокращении штата

-

Расчета себестоимости товара или услуги

-

Составления бюджета

- Предоставления в некоторые банки при оформлении заявки на кредит

Как рассчитать фонд оплаты труда

ФОТ можно рассчитать на любой период, а также отдельно по каждому сотруднику, отделу или всему коллективу. Чаще всего используется ФОТ на год.

ФОТ на год – это плановый показатель, поэтому в расчет берется среднее значение за прошедший год. Корректировку на возможное повышение зарплаты делать не нужно. Для расчета понадобятся расчетная ведомость компании, табель учета; штатное расписание.

Расчет делается по формуле: ФОТ = Ср.ЗП х Штат х 12 (где Ср.ЗП – сумма всех выплат сотрудникам компании (включаемых в ФОТ), поделенные на 12; Штат – среднесписочная численность сотрудников).

При почасовой или сдельной оплате труда ФОТ считается иначе:

– В первом случае учитываются сумма ставок почасовых работников и количество рабочих часов.

– Во втором случае за расчет берутся объем продукции, цена за единицу продукции и надбавки за перевыполнение плана.

При подсчете стоимости труда работников или себестоимости товара/услуги надо учитывать н только Фонде оплаты труда, но и страховые взносы. Общая ставка для всех видов страхования — 30%, но с суммы, которая превышает МРОТ, малый и средний бизнес может платить 15%.

ВАЖНО: Страховые взносы начисляются на зарплату до вычета НДФЛ.

Вознаграждение, выплачиваемое сотрудникам, — одна из основных статей затрат для любого бизнеса, независимо от сферы деятельности и масштаба. Поэтому при управлении финансами нужно обратить особое внимание на эту область. Рассмотрим, как производить расчет фонда заработной платы работников предприятия.

Виды выплат в пользу сотрудников

Напомним, фонд заработной платы — это сумма заработной платы работникам, которая начислена по трудовым и коллективным договорам, а также по другим локальным актам предприятия, содержащим нормы трудового права РФ, за определенный период (месяц, квартал, год).

Все виды вознаграждений, которые бизнесмен платит своим работникам, можно разделить на три группы:

1. Основные выплаты, связанные с трудовым процессом. Их обычно объединяют под общим наименованием «фонд заработной платы» (ФЗП):

- выплаты по окладу, тарифу или сдельным расценкам;

- доплаты за особые условия труда;

- премии за трудовые показатели.

2. Дополнительные выплаты, связанные с работой. Вместе с перечисленными выше эти платежи образуют фонд оплаты труда (ФОТ):

- премии за выслугу лет;

- отпускные, компенсация за неиспользованный отпуск;

- больничные, декретные и другие подобные выплаты;

- компенсация питания, проезда, мобильной связи;

- компенсация затрат на жилье для иногородних сотрудников.

Если никаких дополнительных выплат в пользу сотрудников не производится, то ФЗП и ФОТ будут совпадать. Но это только теоретическое допущение, т.к. на практике какие-либо из перечисленных платежей всегда присутствуют.

3. Прочие выплаты, не связанные с трудовой деятельностью. Их обычно не включают в ФОТ, а относят к социальным расходам:

- премии к юбилею и по другим подобным основаниям;

- материальная помощь;

- компенсация путевок, занятий спортом, затрат на лечение;

- пособия, которые выплачиваются за счет средств ФСС, ПФР, ФОМС, и другие выплаты за счет средств государственных внебюджетных фондов.

Учет ФЗП и ФОТ

Если говорить об источниках информации по выплатам в пользу сотрудников, то в первую очередь речь идёт о бухучете. Однако бухгалтерские регистры далеко не всегда содержат всю необходимую для управления информацию.

Важно!

Всем собственникам и руководителям компаний необходимо различать понятия бухгалтерского и управленческого учета. Поясним основные отличия:

- В первую очередь бухучет ориентирован на потребности государственных органов и других внешних пользователей. Для чиновников, которые разрабатывают его правила, бизнес-цели компании-налогоплательщика вторичны.

- Регламенты бухучета одинаковы для всех предприятий, без учета отрасли и тем более — индивидуальной специфики. Поэтому в большинстве случаев для полноценного контроля за бизнесом необходимо вести управленческий учет.

- Если говорить конкретно о ФОТ, то представление затрат на него в управленческом учете может существенно отличаться от бухгалтерских данных. Речь идет как об отнесении затрат на те или иные счета (производственные, коммерческие, управленческие расходы и т.п.), так и об их группировке по направлениям бизнеса. Все отклонения от бухгалтерских регламентов нужно отразить в Положении об управленческой учетной политике.

- Далеко не все бизнесмены платят своим сотрудникам полностью белую зарплату. Это тоже является причиной возникновения разниц между двумя видами учета.

Планирование ФЗП и ФОТ

Проще всего планировать ФЗП. Если не предполагаются существенные кадровые изменения, то можно отталкиваться от фактических показателей.

Для сотрудников с фиксированным окладом для расчета ФЗП используются данные о среднемесячном заработке (СЗ) и среднесписочной численности (Числ). Формула расчета будет выглядеть следующим образом:

ФЗПо = СЗ х Числ х 12

Для сотрудников, зарплата которых основана на почасовом тарифе, формула расчета фонда заработной платы на год выглядит по-другому:

ФЗПт = Сст х Ч, где

Сст – сумма ставок всех «почасовиков»

Ч – годовое количество рабочих часов

Для «сдельщиков» расчет будет основан на расценках за единицу (Р) и плановом объеме выпуска (В). Также здесь нужно отдельно указать надбавки (Н) и премии (П), т.к. они обычно не входят в сдельный тариф.

ФЗПс = Р х В + Н + П

Пример 1

Среднесписочная численность сотрудников ООО «Альфа», работающих «на окладе» — 30 чел. Плановая среднемесячная зарплата на 2019 год с учетом надбавок — 45 000 руб. Плановый выпуск на год — 50 000 изделий, тариф за 1 изделие — 400 руб., премия для «сдельщиков» за выполнение плана — 10% от «базовой» суммы.

ФЗПо = 30 х 45 000 х 12 = 16 200 тыс. руб.

ФЗПс = 50 000 х 400 + (50 000 х 400) х 10% = 22 000 тыс. руб.

ФЗП = 16 200 + 22 000 = 38 200 тыс. руб.

Планировать другие составляющие затрат на персонал сложнее. Если отпускные еще возможно спрогнозировать на основе графика, то заранее точно оценить потребность в социальных выплатах практически невозможно.

Поэтому здесь обычно используют нормативный метод оценки. При формировании годового бюджета утверждают определенный процент от выручки, в который должны «вписаться» все затраты на персонал. Затем из полученной суммы вычитают расчетный ФЗП. За счет оставшихся средств и производится финансирование дополнительных и социальных расходов.

Пример 2

Плановая выручка ООО «Альфа» на 2019 год — 220 000 тыс. руб. Норматив затрат на персонал (без учета страховых взносов) — 20%.

ФОТ = 220 000 х 20% = 44 000 тыс. руб.

Следовательно, на дополнительные и социальные расходы может быть направлена сумма

ДР = 44 000 – 38 200 = 5 800 тыс. руб.

Оптимизация расходов на персонал

Все предприниматели стремятся оптимизировать свои затраты, особенно в сложной экономической ситуации. Естественно, внимание руководителей обращается и на выплаты в пользу работников. Но просто снижать заработную плату и стимулирующие выплаты весьма опасно. Нельзя отрицать важность нематериальных стимулов, но все-таки основным мотивирующим фактором для работников является именно уровень оплаты труда.

Адекватный уровень вознаграждения дает возможность привлечь квалифицированных сотрудников и рассчитывать на их высокую эффективность. Напротив, снижение выплат демотивирует работников и может провоцировать их на противоправные действия. Иными словами, работодатель имеет право ожидать от сотрудников качественного выполнения трудовых обязанностей ровно в той степени, в какой уровень зарплаты соответствует рыночным показателям.

Поэтому вместо снижения расходов на персонал лучше пересмотреть систему мотивации:

- премиальные и другие дополнительные выплаты должны побуждать работников совершать действия, максимально полезные для организации;

- для наиболее квалифицированных и ценных сотрудников необходимо разработать специальные меры материального стимулирования.

Также, чтобы уменьшить расходы на персонал, можно «поработать» с резервами по снижению налогов с различных видов выплат в пользу сотрудников, чем, к слову, и занимаются специалисты 1C-WiseAdvice, работающие в направлении аутсорсинга расчета зарплаты.

Наши клиенты получают не просто «правильно рассчитать-выплатить-вовремя отчитаться», а гораздо больше:

- снижение налоговых рисков (вероятность возникновения претензий/доначислений/штрафов со стороны налоговых органов почти 0%);

- сокращение затрат за счет снижения налоговых потерь и уменьшения «зарплатных» налогов (все используемые нами стратегии находятся в рамках действующего законодательства);

- безупречную репутацию компании как работодателя.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога