Как найти среднюю прибыль

Для человека, связанного с вложениями и инвестициями, важно знать и оценивать динамику прибыли. Необходимо пользоваться таким методом определения средней прибыли, который дает наиболее четкое представление об этом показателе.

Инструкция

Понаблюдайте и проанализируйте картину доходности за последние 6 месяцев. Понятно, что акции, сырье и другие финансовые инструменты не могут гарантировать постоянного прироста капитала. Он может колебаться и быть, к примеру, таким: 17%, 5%, -3%, 37%, 51% и 7%. Исключение составляют облигации, депозиты и инструменты, имеющие фиксированную доходность.

Для описания прибыльности используется показатель средней прибыли, который вычисляется несколькими методами, порой, не всегда точно. Простой или стандартный метод определения средней прибыли предполагает использование расчета среднего арифметического значения. Для показателей доходности приведенного выше примера следует, что среднее арифметическое будет составлять:(17 + 5 – 3 + 37 + 51 + 7)/6 = 19. Т.е., средняя месячная доходность составит 19%. Убедитесь, так ли это на самом деле. Предположите, что вы вложили 100 р. Тогда в соответствии с вышеупомянутой ежемесячной доходностью вы получите сумму, равную примерно 284 р. Иными словами, при средней доходности в 19% в течение 6 месяцев вы получили в конце периода 284 р при вложенных 100 р.

Сравните результаты ваших вычислений с реальной ежемесячной прибылью. Проведя несложные вычисления, вы обнаружите, что реальный капитал на конец периода составил 263,77 р, тогда как, согласно арифметическому методу определения средней доходности, он равен 284 р, т.е. приблизительно на 7,1% больше. Так легко убедиться, что стандартный метод не отражает действительности и дает преувеличенные показатели от вашей инвестиционной деятельности.

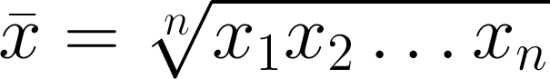

Чтобы реально оценить среднюю прибыль за конкретный период, используйте формулу среднего геометрического или пропорционального значения, а не среднего арифметического. Для рассматриваемого примера средняя месячная прибыль в процентах при корректном вычислении будет равна: (1,17*1,05*0,97*1,37*1,51*1,07)^(1/6) = 15,8263%, а не 19%, что ниже показателей при стандартном подсчете. Проверив арифметическими расчетами достоверность этого метода, вы убедитесь, что получили реальное значение, равное 263,77 р.

Используйте на практике полученный опыт. Поинтересуйтесь о методе вычисления средней прибыльности, например, собственных активов. Имейте в виду, что заинтересованные организации (от ПИФ до персональных брокеров) могут воспользоваться ситуацией и предоставить вам неверные сведения, что особенно важно при работе с внушительными объемами денежных средств.

Правильно оценивайте вашу среднюю прибыль за определенный период и обязательно уточняйте способ определения этого показателя, не позволяя себя обманывать.

Войти на сайт

или

Забыли пароль?

Еще не зарегистрированы?

This site is protected by reCAPTCHA and the Google Privacy Policy and Terms of Service apply.

Как рассчитать доходность инвестиций? — этот вопрос интересует каждого инвестора. Главная цель инвестирования — получение дохода, поэтому всегда интересно, сколько ты заработал и какая у тебя доходность. По доходности сравнивают ПИФы, акции, облигации, депозиты, недвижимость и многие другие инструменты. У любого инвестора, трейдера или управляющего интересуются его эффективностью. Банки, управляющие компании и брокеры, когда рекламируют свои услуги, любят заманивать клиентов высокими процентами. Доходность — один из самых главных показателей, по которому можно оценить эффективность вложений и сравнить с другими альтернативами инвестиций. Итак, разберемся, что же такое доходность инвестиций и как ее считать.

Как рассчитать доходность инвестиций? — этот вопрос интересует каждого инвестора. Главная цель инвестирования — получение дохода, поэтому всегда интересно, сколько ты заработал и какая у тебя доходность. По доходности сравнивают ПИФы, акции, облигации, депозиты, недвижимость и многие другие инструменты. У любого инвестора, трейдера или управляющего интересуются его эффективностью. Банки, управляющие компании и брокеры, когда рекламируют свои услуги, любят заманивать клиентов высокими процентами. Доходность — один из самых главных показателей, по которому можно оценить эффективность вложений и сравнить с другими альтернативами инвестиций. Итак, разберемся, что же такое доходность инвестиций и как ее считать.

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

Как рассчитать доходность инвестиций?

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Пример расчета доходности инвестиций.

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

Пример расчёта доходности: (120+5)/100 — 1 ∗ 100% = 25%.

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Пример расчета доходности:

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

Пример расчета доходности, если бы мы владели акцией 3 года:

3√125/100 — 1 ∗ 100% = 7,72%

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Доходность по этой формуле очень просто вычислить в Ecxel. Для этого выберите функцию СТЕПЕНЬ, в строке Число введите частное от деления 125/100, в строке Степень введите 1/n, где вместо n укажите количество лет, за скобками добавьте -1.

Доходность по этой формуле очень просто вычислить в Ecxel. Для этого выберите функцию СТЕПЕНЬ, в строке Число введите частное от деления 125/100, в строке Степень введите 1/n, где вместо n укажите количество лет, за скобками добавьте -1.

В ячейке формула будет выглядеть следующим образом =СТЕПЕНЬ(125/100;1/3)-1. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».

В ячейке формула будет выглядеть следующим образом =СТЕПЕНЬ(125/100;1/3)-1. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

К примеру, первый год доходность +20%, второй год -10%, третий год +30%. В числах это будет так: 1,2, 0,9, 1,3. Доходность получается 3√1,2*0,9*1,3 — 1 *100%= 11,9%.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Поделиться в соцсетях

Подписаться на Telegram

Н. В. Дьячкова, обозреватель «Федерального агентства финансовой информации».

Многократно

увеличить эффективность деятельности торговой фирмы на первый взгляд

довольно просто. Надо всего лишь «заложить» в товарную наценку величину

предполагаемой прибыли. Вот только достижение желаемого результата во

многом зависит от того, какой метод расчета этой надбавки будет выбран.

Четыре правила

Небольшие

магазины и палатки обычно определяют торговую наценку расчетным

способом – «вручную», поскольку не каждый из них может позволить себе

дорогостоящее программное обеспечение. Роскомторг еще в 1996 году своим

письмом от 10 июля 1996 г. № 1-794/32-5 утвердил

«Методические рекомендации по учету и оформлению операций приема,

хранения и отпуска товаров в организациях торговли». В них

комитет предложил несколько вариантов расчета реализованной торговой

наценки: по общему товарообороту; по ассортименту товарооборота; по

среднему проценту; по ассортименту остатка товаров. Эксперты журнала

«Московский бухгалтер» рассмотрели подробнее указанные способы.

Одинаковый процент на весь ассортимент

Способ

расчета валового дохода по общему товарообороту используют в случае,

когда единый процент торговой надбавки применяют ко всем товарам. При

таком варианте сначала устанавливают валовой доход, а потом уже

наценку.

Бухгалтер должен применить формулу, которая приведена в документе:

ВД = Т x РН / 100,

где Т – общий товарооборот; РН – расчетная торговая надбавка.

Торговую надбавку считают по другой формуле:

РН = ТН / (100 + ТН).

В данном случае: ТН – торговая надбавка в процентах. Под товарооборотом понимают общую сумму выручки.

Пример1

В ООО «Бирюса» остаток товаров по

продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500

руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42)

– 3100 рублей. В июле получено продукции по покупной стоимости без

учета НДС на сумму 37 000 руб. Согласно приказу руководителя

организации на все товары бухгалтер должен начислить торговую наценку в

размере 35 процентов. Ее размер на поступившие в июле товары составил

12 950 руб. (37 000 руб. х 35%). Фирма выручила от реализации в

июле 51 000 рублей (в том числе НДС – 7780 руб.). Расходы на продажу –

5000 руб.Рассчитаем реализованную торговую наценку по формуле РН = ТН / (100 + ТН):

35% / (100 + 35%) = 25,926%.

Валовой доход будет равен:

ВД = Т x РН / 100

51 000 руб. х 25,926% / 100% = 13 222 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 50 Кредит 90-1

– 51 000 руб. – отражена выручка от продажи товаров;

Дебет 90-3 Кредит 68

– 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

– 13 222 руб.– списана сумма торговой наценки по реализованным

товарам;Дебет 90-2 Кредит 41

– 51 000 руб.– списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44

– 5000 руб.– списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 442 руб. (51 000 руб. – 7780 руб. – (–13 222 руб.) – 51 000 руб.

– 5000 руб.) – получена прибыль от продажи.

Каждому товару – свой процент

Этот

вариант нужен тем, у кого на разные группы товаров надбавка не

одинаковая. Сложность здесь в следующем, каждая из групп включает

продукцию с одной и той же наценкой, поэтому необходимо вести

обязательный учет товарооборота. Валовой доход (ВД) в таком случае

определяют по следующей формуле:

ВД = (Т1 x РН + Т2 x РН + … + Тn x РН) / 100,

где Т – товарооборот и РН – расчетная торговая надбавка по группам товаров.

Пример2

Бухгалтер ООО «Бирюса» имеет следующие данные:

Остаток товаров на 1 июля, руб.

Получено товаров по покупной стоимости, руб.

Торговая наценка,%

Сумма наценки, руб.

Выручка от продажи товаров, руб.

Расходы на продажу, руб.

Товары группы 1

4600

12 100

39

4719

16 800

3000

Товары группы 2

7900

24 900

26

6474

33 200

Итого:

12 500

37 000

11 193

50 000

Нужно определить расчетную торговую надбавку по каждой группе товаров:

Для группы 1 расчетная торговая надбавка составит:

РН = ТН / (100 + ТН);

39% / (100 + 39) = 28,057%.

Для товаров группы 2:

РН = ТН / (100 + ТН);

26% / (100 + 26) = 20,635%.

Валовой доход (сумма реализованной торговой наценки) будет равен:

(16 800 руб. х 28,057% + 33 200 руб. х 20,635%) / 100 = 11 564 руб.

В бухгалтерском учете фирмы необходимо оформить проводки:

Дебет 50 Кредит 90-1

– 50 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7627 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

– 11564 руб. – списана сумма торговой наценки, относящейся к реализованным товарам;

Дебет 90-2 Кредит 41

– 50 000 руб. – списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44

– 3000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 937 руб. (50 000 руб. – 7627 руб. –(–11 564 руб.) – 50 000 руб. –

3000 руб.) – прибыль от продажи.

Простейшая наценка

Надбавку по среднему проценту может

применять любая фирма, учитывающая товар по продажным ценам. Валовой

доход по среднему проценту рассчитывают по формулам:

ВД = (Т x П)/100,

где П – средний процент валового дохода, Т – товарооборот.

Средний процент валового дохода будет равен:

П = (ТНн + ТНп – ТНв) / (Т + ОК) х 100.

Показатели, приведенные в формуле, означают следующее:

ТНн – торговая надбавка на остаток продукции на начало отчетного периода (сальдо счета 42);

ТНп – наценка на поступившие за это время товары;

ТНв

– на выбывшие (дебетовый оборот счета 42 «Торговая наценка» за отчетный

период). Под выбытием в данном случае понимают возврат товаров

поставщикам, списание порчи и т. п;

ОК – остаток на конец отчетного периода (сальдо счета 41).

Пример 3

Бухгалтер ООО «Бирюса» выявил остаток

товаров на 1 июля (сальдо по счету 41). По продажной стоимости он

составил 12 500 рублей. Сумма торговой наценки по этому остатку

равна 3100 рублей. В течение месяца получено по покупной

стоимости товара на 37 000 рублей (без учета НДС). Наценка, начисленная

на поступившую в июле продукцию – 12 950 рублей. За месяц получен

доход от продажи в сумме 51 000 рублей (в том числе НДС – 7780 руб.).

Остаток товаров на конец месяца составил 11 450 рублей

(12 500 руб. + 37 000 + 12 950 – 51 000). Расходы на продажу

– 5000 рублей.Рассчитать реализованную торговую наценку нужно следующим образом. Сначала

узнаем средний процент валового дохода:П = (ТНн + ТНп – ТНв) / (Т + ОК) x 100;

(3100 руб. + 12 950 – 0) / (51 000 + 11 450) х 100% = 25,7%.

Сумма валового дохода (реализованной торговой наценки) составит:

(51 000 руб. х 25,7%) / 100% = 13 107 руб.

В бухгалтерском учете необходимо сделать проводки:

Дебет 50 Кредит 90-1

– 51 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

– 13 107 руб. – списана сумма торговой наценки по проданным товарам;

Дебет 90-2 Кредит 41

– 51 000 руб. – списана продажная стоимость;

Дебет 90-2 Кредит 44

– 5000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 327 руб. (51 000 руб. – 7780

руб. – (–13 107 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от

продажи (финансовый результат).

Посчитаем, что осталось

При подсчете

валового дохода, по ассортименту остатка бухгалтеру необходимы данные о

сумме торговой наценки. Для получения этих сведений, следует вести учет

начисленной и реализованной надбавки по каждому наименованию товара. В

конце каждого месяца проводят инвентаризацию, определяя эти

суммы.

Расчет валового дохода по ассортименту остатка товаров проводят по формуле:

ВД = (ТНн + ТНп – ТНв) – ТНк.

Показатели означают следующее:

ТНн – торговая надбавка на остаток товаров на начало отчетного периода (сальдо счета 42 «Торговая наценка»);

ТНп – торговая надбавка на продукцию,

поступившую за отчетный период (кредитовый оборот счета 42 «Торговая

наценка» за отчетный период);

ТНв – торговая надбавка на выбывшие товары (дебетовый оборот счета 42 «Торговая наценка»);

ТНк – наценка на остаток в конце отчетного периода.

Пример 4

Сумма торговой наценки, относящейся к

остатку товаров на 1 июля (сальдо по счету 42), – 3100 рублей.

Начисленная надбавка на продукцию, поступившую в июле – 12 950 рублей.

За месяц фирма выручила от продажи 51 000 рублей. Наценка по остатку

товаров на конец месяца по данным инвентаризации (сальдо по счету 42) –

2050 рублей. Расходы на продажу – 5000 рублей. Рассчитаем реализованную

торговую наценку:ВД = (ТНн + ТНп – ТНв) – ТНк;

(3100 руб. + 12 950 – 0) – 2050 = 14 000 руб.

В бухгалтерском учете необходимо оформить проводки:

Дебет 50 Кредит 90-1

– 51 000 руб.– отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

– 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

– 14 000 руб. – списана сумма торговой наценки по проданным товарам;

Дебет 90-2 Кредит 41

– 51 000 руб. – списана продажная стоимость проданного;

Дебет 90-2 Кредит 44

– 5000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

– 1220 руб. (51 000 руб. – 7780 руб.– (–14 000 руб.) – 51 000 руб.

– 5000 руб.) – получена прибыль от продажи.

Подводим итоги

Для

расчета налога на прибыль, необходимо знать покупную стоимость товаров.

Ее можно определить исходя из величины реализованной торговой наценки

при использовании любого из этих способов (за исключением метода по

среднему проценту). Однако не стоит забывать о возможных отклонениях

покупной стоимости в бухгалтерском и налоговом учетах. Например, в

бухгалтерском учете проценты за кредит включают в стоимость товаров.

Для налогового учета такие проценты входят в состав внереализационных

расходов.

При способе определения наценки по

среднему проценту покупная стоимость проданного товара в бухгалтерском

учете может не совпадать с таким же показателем в налоговом учете. Это

происходит из-за того, что у каждой группы своя надбавка. При расчете

реализованной наценки в бухгалтерском учете все данные усредняются, а в

налоговом учете выручку от продажи уменьшают на стоимость приобретенных

товаров (ст. 268 НК). Последняя определяется в соответствии с учетной

политикой.

Как посчитать прибыль от продаж: виды и формулы

13.10.2021

Автор: Academy-of-capital.ru

Рейтинг:

|

(Голосов: 3, Рейтинг: 4.33) |

Из этого материала вы узнаете:

- Виды прибыли

- Факторы, влияющие на прибыль от продаж

- Общие формулы расчета прибыли от продаж

- Анализ прибыли от продаж

- Способы увеличить прибыль от продаж

-

Шаблон расчета 5 ключевых показателей

Скачать бесплатно

Основная задача бизнеса — получать доход, который покроет инвестиции и производственные издержки, гарантируя выплаты персоналу и акционерам. Хорошо, если при этом останутся средства на развитие и «сухой остаток», предназначенный владельцу. Это возможно только в случае, когда прибыль от продаж выше расходов.

Существуют различные методики, как посчитать прибыль от продаж. Выбор того или иного способа зависит от целей, стоящих перед владельцем компании. Но мало подставить цифры в готовые формулы, нужно еще уметь их понимать и анализировать. Всему этому научит вас наша статья.

Виды прибыли

Что такое прибыль? Если просто, это разница между доходами и расходами. Но между разными видами прибыли есть некоторые различия, которые зависят от условий ее формирования:

- Валовая прибыль – это разница между выручкой и себестоимостью (либо закупочной ценой) товара. Тут важно знать, как считать прибыль с учетом НДС и других налоговых ставок.

- Операционная прибыль – доход, полученный в результате основной деятельности компании за минусом операционных расходов, но без учета налоговых выплат.

- Чистая прибыль – это те средства, которые предприятие получает после вычета из выручки всех расходов: себестоимости товара, зарплаты, налогов, амортизации оборудования, на рекламу и т. д.

- Маржинальная прибыль – это та, которая покрывает постоянные затраты предприятия.

- Нераспределенная прибыль – доход, который остается на счетах компании после оплаты всех обязательств: налоговых, зарплатных, кредитных и т. д. Такая прибыль не тратится, а составляет резервный фонд.

- Балансовая прибыль – это чистая прибыль организации до налоговых вычетов.

- Бухгалтерская прибыль – это положительная разница между доходами и расходами на основе бухгалтерской отчетности.

- Экономическая прибыль – все средства, которые остаются после вычета расходов из доходов предприятия с учетом неявных затрат, например непредусмотренных издержек.

Также определяют прибыль по конечному результату, а именно:

- запланированная;

- максимальная или минимальная от запланированной;

- упущенная прибыль (убыток).

По способу формирования прибыль разделяют на следующие виды:

- результат финансовой деятельности;

- результат производственной деятельности, продажа продукта;

- результат инвестиционных вложений (депозиты, ценные бумаги).

По срокам получения прибыль делится на такие категории:

- нормированная;

- сезонная;

- чрезмерная;

- предельная (добавочная).

Остановимся на каждом виде прибыли более подробно.

Факторы, влияющие на прибыль от продаж

Чтобы иметь возможность увеличивать прибыль, необходим ее постоянный анализ. Это дает понимание внешних условий, которые влияют на финансовую эффективность компании. Растут или падают доходы? Как посчитать прибыль от продаж? Какие внутренние и внешние факторы играют роль?

Внутренние:

- выручка от продаж;

- стоимость товара;

- объем реализованной продукции (услуг);

- себестоимость проданных товаров (услуг);

- расходы на продвижение (маркетинг, реклама, т.д.);

- расходы на реализацию товара;

- расходы, прямо не относящиеся к продажам, например на обеспечение административного ресурса.

Важно понимать, что выгоднее продавать рентабельный товар. Так можно обеспечить компании получение более высокой прибыли. Реализация нерентабельного товара даже в больших количествах в финансовом плане эффективной не будет.

Как вариант, можно увеличить долю рентабельных товаров в общем ассортиментном ряду. Неходовая продукция может привести к убыткам, если она занимает большую часть товарной линейки вашего предприятия.

Каждый владелец бизнеса должен представлять, как посчитать прибыль от продаж. Если в магазине представлены в большем объеме товары с высокой себестоимостью, то, соответственно, прибыль, получаемая от их продажи, будет ниже. Поэтому стремление к минимизации себестоимости, например, за счет косвенных затрат на производство такого товара, положительно скажется на финансовом результате компании.

Понятно, что и корректировка цены на товары будет влиять на прибыль. Чем выше цена, тем больше выручка. Снижение цен при условии, что другие факторы не менялись, приведет к падению прибыли.

Таким образом, предприниматель может влиять на условия формирования своих доходов внутри компании. Внешние же факторы, как правило, не поддаются изменениям. Что именно к ним относится? Наиболее распространенные факторы:

- траты на амортизацию;

- стоимость сырья для производства продукции;

- ставки налогообложения;

- ставки по кредитам в банках;

- форс-мажорные обстоятельства (например, природные);

- деятельность конкурентов.

Показатели прибыли зависят от этих факторов косвенно, так как они влияют на себестоимость товаров. Поэтому будет корреляция и с окончательной доходностью предприятия.

Общие формулы расчета прибыли от продаж

Чтобы знать, как посчитать прибыль от продаж, надо начать, к примеру, с показателей выручки. Ее мы определяем через умножение цены единицы продукции на количество проданного товара.

Каждый вид прибыли можно рассчитать из показателей первичного дохода.

1. Выручка рассчитывается так: TR = P × Q, где:

- TR (total revenue) – общая выручка в руб.;

- P (price) – цена единицы товара в руб.;

- Q (quantity) – количество товара в руб.

2. Маржинальная прибыль рассчитывается: MP = TR – VC, где:

- MP (marginal profit) – маржинальная прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- VC – соотношение переменных затрат к объему реализованной продукции в руб.

3. Валовая прибыль рассчитывается: GP = TR – TCтехн, где:

- GP (gross profit) – валовая прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- TCтехн (total cost) – себестоимость товара с учетом технологии производства в руб.

4. Полученная прибыль от продаж рассчитывается: RP = TR – TC, где:

- RP (realization profit) – полученная прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- TC (totalcost) – себестоимость товара в руб.

5. Балансовая прибыль рассчитывается: BP = RP – OE + OR, где:

- BP (balanced profit) – балансовая прибыль в руб.;

- RP (realization profit) – полученная от продаж прибыль в руб.;

- OR (other revenue) – остальной доход в руб.;

- OE (other expenses) – остальные расходы в руб.

6. Операционная прибыль рассчитывается: OP = GP – АЕ – ВЕ, где:

- GP (gross profit) – валовая прибыль в руб.;

- АЕ (administrative expenses) – управленческие расходы в руб.;

- ВЕ (business expenses) – коммерческие расходы в руб.

7. Чистая прибыль рассчитывается: NP = BP – T, где

- NP (net profit) – чистая прибыль в руб.;

- BP (balanced profit) – балансовая прибыль в руб.;

- T (taxes) – налоговые выплаты в руб.

Благодаря этим показателям можно посчитать прибыль от продаж по установленным формулам.

Анализ прибыли от продаж

Постоянный мониторинг показателей прибыли позволяет добиться улучшения финансового результата компании. Сокращение расходов и наращивание производства, оптимизация издержек и изменение себестоимости продукта положительно влияют на повышение прибыли. Все это возможно только при постоянном и тщательном анализе доходов предприятия.

Есть несколько методов, которые помогают проанализировать показатели.

- Горизонтальный анализ (по временным периодам)

Этот способ позволяет сравнить прибыль компании по периодам, например весенние месяцы 2020 г. с этим же периодом 2021 г. Полученные цифры наглядно показывают, есть ли развитие в доходах организации. Кроме того, учитываются внешние факторы. Например, в 2020 г. из-за COVID-19 были ограничения по работе общепита. Вывод о развитии бизнеса можно сделать, если показатели прибыли в 2021 г. стали больше, даже несмотря на кризис в работе фирмы в 2020 г.

Если при сравнении вдруг фиксируется падение выручки, предпринимаются своевременные действия по улучшению показателей или как минимум выводу их на прежний уровень.

- Вертикальный анализ (анализ структуры доходов и расходов)

Благодаря этому методу можно посчитать чистую прибыль от продаж. Налоги, косвенные затраты, себестоимость товара, кредитные выплаты, постоянные расходы – все это составляет структуру прибыли. Так, если чистая прибыль компании по обработке дерева в мае 2021 г. составила 4 млн руб., а в июне – 5 млн руб., может показаться, что дела у нее идут неплохо. Однако при структурном анализе становится понятно, что прибыль в мае составила 12 % от выручки, а в июне – всего лишь 7 %. Поэтому, если посчитать чистую прибыль от продаж в процентах, видно, что доходы компании уменьшились.

Секреты продаж от Сергея Азимова и Бориса Жалило

Это могло произойти из-за повышения стоимости сырья. Когда влияет погодный фактор, можно считать это временным снижением. Хуже, если доходы стали падать по причине заниженной валовой прибыли. Тогда нужно принимать меры и вносить изменения в бизнес-процессы.

- Конкурентный анализ

Для развития собственного бизнеса и увеличения прибыли необходимо проводить аналогии своих показателей с показателями конкурентов. Не всегда данные о прибыли в компаниях закрыты. Возможна ситуация, когда новый сотрудник рассказывает о цифрах своего бывшего работодателя. Конечно, если он не имеет договорных обязательств по неразглашению информации. При конкурентном анализе интересны результаты операционной прибыли.

Могут помочь сторонние консультанты по финансовой деятельности. Они не имеют права раскрывать подробности и цифровые показатели своих клиентов, но подсказать направление движения к увеличению прибыли относительно конкурентов могут.

Можно воспользоваться статистикой Росстата. Ежегодно высчитываются средние показатели по разным отраслям. Так можно определить место своей компании на рынке относительно конкурентов.

Контроль над коэффициентами доходов позволяет понимать динамику бизнеса. Когда показатели валовой прибыли хорошие, но есть отставания по маржинальной прибыли, следует обратить внимание на косвенные расходы. Допустим, урезать зарплату руководителю. Если в целом финансовый результат неудовлетворительный, бизнес-процессы подлежат серьезному пересмотру вплоть до ликвидации компании.

Способы увеличить прибыль от продаж

Нет такой организации, которая не хотела бы увеличить прибыль. Самый действенный метод – наращивание объемов продаж. Этот способ уместен в любой сфере деятельности.

Однако нужно грамотно подходить к реализации такого метода. Часто большинство предпринимателей для повышения финансовой эффективности стараются уменьшить расходы и увеличить продажи. Только очень сложно сохранить качество продукта при минимизации затрат на его производство. Дополнительно влияет растущая стоимость сырья и услуг транспортного сервиса. Поэтому логично уменьшать не прямые, а косвенные расходы.

Повышение прибыли – сложная задача. Снижение расходов не всегда будет обозначать рост прибыли. Если производитель пошел по пути экономии на накладных расходах, он рискует получить падение спроса на продукцию. Например, не всем покупателям может понравиться товар в пакете, если до этого он был в коробке.

Также увеличение прибыли может зависеть напрямую от снижения цены на продукцию. Конечно, это даст эффект в виде роста продаж за счет привлечения большого количества клиентов. Однако такой результат может оказаться временным, и финансовое положение компании в целом не улучшится.

Еще один метод максимизации прибыли связан с мотивацией сотрудников. Любой человек знает, как посчитать свою прибыль от продаж, если условиями трудового договора будет определена система поощрений. Ощущая себя частью команды, сотрудник будет стараться увеличить свой доход и тем самым положительно влиять на общий финансовый результат компании.

Одним из самых эффективных способов влияния на прибыль следует признать экономию всех ресурсов.

К современным методам можно отнести модернизацию производственных процессов. Но реальный результат получится только в случае, когда автоматизация и механизация идет параллельно с улучшением условий труда персонала.

Прибыль во многом определяет результативность деятельности любой компании. Бизнес всегда стремится увеличить доходы за счет снижения затрат на производство продукции. Поэтому важно не просто высчитывать свою прибыль, но и грамотно использовать эту информацию для развития всего предприятия.

Для вычисления средней прибыли, используйте геометрическое среднее ([a1·a2·a3]^[1/n]), а не арифметическое ([a1+a2+a3]/n).

Если прибыль за 3 месяца была 1%, 2,% и 3% соответственно, то средняя месячная прибыль за весь период составляет 2%. Кажется, все правильно. Но это не так!

Для любого человека, связанного с инвестициями, важно знать, с какой скоростью растет прибыль. Будь то трейдеры, брокеры или инвесторы, каждой из групп необходимо каким-то образом измерять среднюю доходность.

Читайте такжеЧто такое «аваль» (не банк)

Аваль — не только один из крупнейших банков Украины, а еще и финансовый термин, который заверяет поручительство заемщика.

В Украине слово «аваль» а…

Т.к. акции, сырье, и другие финансовые инструменты (кроме облигаций, депозитов и других инструментов с фикс. доходностью) не предоставляют никакую гарантию по приросту капитала, доходность их колеблется. Вполне реально получить такую картину доходности в течение 6-ти последовательных месяцев: 15%, 6%, -3%, 36%, 51% и 9%. Но как в таком случае описать прибыльность одним показателем? Какова средняя прибыльность от таких результатов? В этой статье мы порассуждаем про методы вычисления средней прибыли.

Стандартный метод вычисления средней прибыли

Простой метод вычисления средней прибыли использует среднее арифметическое значение. Для показателей доходности из примера выше, среднее арифметическое будет следующим:

(15 + 6 – 3 + 36 + 51 + 9)/6 = 19%

Итого, при стандартном вычислении средней доходности за полгода, средняя месячная доходность в течение периода составила 19%. Давайте проверим, так ли это. Предположим, что мы изначально вложили 100 грн.

- 100+19%=119

- 119+19%=141,61

- 141,61+19% = 168,52

- 168,52+19% = 200,53

- 200,53+19% = 238,64

- 238,64+19% = 283,98 ~ 284 грн.

Т.е., при постоянной доходности в 19% в течение 6 месяцев мы получаем в конце периода 284 грн., при том, что вложили 100. Теперь давайте сравним результат вычислений с реальными доходами помесячно:

- 100+15% = 115

- 115+6% = 121,9

- 121,9-3% = 118,24

- 118,24+36% = 160,81

- 160,81+51% = 242,82

- 242,82+9% = 264,68 ~ 265 грн.

В то время как реальный капитал по завершении периода составил 265 грн., согласно арифметическому методу вычисления средней доходности, капитал составил 284, т.е. почти на 7% больше. Таким образом получается, что стандартный метод вычисления средней прибыли не отражает действительности; это метод преувеличивает реальные показатели от инвестиционной деятельности.

Правильный метод вычисления средней доходности

Читайте такжеТрейдер: кто такой, его роль, виды трейдеров Трейдер — это участник финансового рынка, который совершает операции с целью получения прибыли.

Появление финансовых рынков привело к появлению новой…

Для того, чтоб правильно вычислить среднюю прибыль за период, необходимо использовать геометрическое среднее значение (оно же — среднее пропорциональное). При вышеупомянутых данных о месячных доходах, средняя месячная прибыль при правильном вычислении будет равна:

(1,15*1,06*0,97*1,36*1,51*1,09)^(1/6) = 17,6124%

Т.е. на самом деле, средняя месячная доходность за период составила 17,61%, что существенно меньше показателей при стандартном просчете, если номиналы измеряются в сотнях тысяч. Давайте проверим правильность этого метода:

- 100+17,6124% = 117,61

- 117,61+17,6124% = 138,33

- 138,33+17,6124% = 162,69

- 162,69+17,6124% = 191,34

- 191,34+17,6124% = 225,04

- 225,04+17,6124% = 264,68

Как видите, этот метод вычисления средней доходности привел в точности к реальному номинальному значению.

Практическое применение знаний

Теперь, когда вы знаете о правильном методе вычисления средней прибыльности, задайте себе и/или менеджеру ваших активов следующие вопросы:

- какова средняя месячная прибыльность за последний год?

- каким способом вы вычисляете среднюю доходность?

Имейте ввиду, что завышенную среднюю доходность за период могут использовать все, кому это выгодно и где это уместно: от заманчивой рекламы ПИФов, до вашего персонального брокера. Естественно, относительная разница между средней доходностью просчитанной с помощью арифметического и геометрического средних невелика, но если речь идет о миллионах, то эта «небольшая» разница имеет большое значение.

Вывод

Читайте такжеСложные проценты (реинвестирование, капитализация) Сложные проценты начисляют проценты на проценты; ваш вклад растет с невероятной скоростью экспоненты, превращая ваш стартовый капитал в сверхприбыльну…

Умейте правильно оценить вашу среднюю доходность за период. Используйте геометрическое (пропорциональное) среднее, а не арифметическое. Если вам кто-то говорит о показателях средней доходности, спросите, каким способом вычислялась эта средняя доходность и не давайте себя обмануть.

Россия напала на Украину. Это не спец-операция, а настоящая война. Гибнут мирные жители и дети. Не сидите молча. Российские СМИ врут. Если бездействовать то русское общество скоро будет вообще без прав и свобод.

← Понравилась статья? Лайкни и поделись с друзьями.

Россия напала на Украину. Это не спец-операция, а настоящая война. Гибнут мирные жители и дети. Не сидите молча. Российские СМИ врут. Если бездействовать то русское общество скоро будет вообще без прав и свобод.