Добавить в «Нужное»

Как рассчитать средний заработок за 3 месяца

Задача определить средний заработок за последние три месяца встает перед теми работодателями, у которых есть уволенные работники, решившие встать на учет в органе службы занятости и запросившие справку о среднем заработке (п. 2 ст. 3 Закон РФ от 19.04.1991 N 1032-1, ст. 62 ТК РФ). Она нужна для назначения пособия по безработице.

Для указанных целей средний заработок исчисляется за 3 месяца, предшествующих месяцу увольнения (п. 3 Порядка, утв. Постановлением Минтруда от 12.08.2003 N 62). То есть если, к примеру, работник был уволен 14 ноября 2016 года, то средний заработок надо будет исчислить за период с 1 августа по 31 октября 2016 года.

При этом из этих 3 месяцев исключаются периоды, в течение которых (п. 4 Порядка, утв. Постановлением Минтруда от 12.08.2003 N 62):

- за работником сохранялся средний заработок (командировки, оплачиваемые отпуска и т.д.);

- работнику выплачивались пособия по временной нетрудоспособности;

- работник был освобожден от работы с сохранением среднего заработка по любым основаниям.

Соответственно, выплаты, полученные сотрудником за перечисленные периоды, в расчете не учитываются.

Если так получилось, что указанные 3 месяца полностью состоят из исключаемых периодов, то рассчитать средний заработок надо из других ближайших 3 календарных месяцев, в которых у работника были отработанные дни (п. 5 Порядка, утв. Постановлением Минтруда от 12.08.2003 N 62).

Далее чтобы ответить на вопрос, как вычислить средний заработок за 3 месяца, разберемся с суммами, исходя из которых делается расчет.

Из каких выплат рассчитывается средний заработок за 3 месяца

При определении суммы среднего заработка учитываются все выплаты, входящие в систему оплаты труда: зарплата, надбавки, доплаты, премии, иные вознаграждения (п. 2 Порядка, утв. Постановлением Минтруда от 12.08.2003 N 62). И одновременно не учитываются выплаты, которые не являются оплатой труда, включая выплаты социального характера.

Порядок расчета

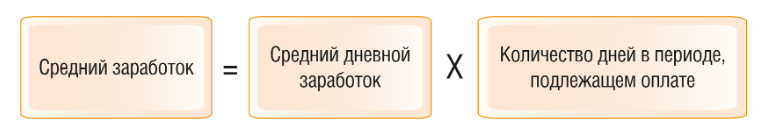

В общем случае средний заработок для целей определения пособия по безработице считается по формуле:

Пример. Сумма выплат менеджера Николаева О.С. за 3 месяца составила 63500 руб. Расчетный период – с 1 августа 2016 года по 31 октября 2016 года. Сотрудник отработал 61 день. Количество рабочих дней по графику организации – 66.

Тогда средний заработок составит: 22901,64 руб. (63500 руб. / 61 дн. х 66 дн. / 3).

Расскажем о расчете среднего заработка для заполнения справки и о выплатах, участвующих в расчетах.

Для регистрации в качестве безработного и получения государственной поддержки в период отсутствия работы, сотруднику потребуется справка о среднем заработке. Это связано с тем, что пособие устанавливается в процентном отношении к доходу безработного, исчисленному за последние три месяца по последнему месту службы. Бывает, что такую справку просят предоставить и другие организации. Например, органы соцзащиты, центр занятости для назначения различных пособий.

Поэтому сотрудник или бывший сотрудник может прийти в бухгалтерию за справкой о зарплате. Форма этого документа не утверждена на федеральном уровне, но и произвольно заполнить ее не получится: обычно центр занятости выдает бланк и просит предоставить необходимые данные по выданной памятке для бухгалтера.

Справки о доходах и другие документы в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит справку и выведет на печать.

Попробовать бесплатно

В некоторых субъектах РФ форма такой справки разработана и закреплена законодательно. Например, в Республике Коми форма справки утверждена приказом департамента труда и соцзащиты населения города Москвы от 24 декабря 2018 года № 1721.

Когда бывший сотрудник обращается за справкой, работодатель вправе потребовать от него заявление (ст. 62 ТК РФ), после чего в течение 3-х дней обязан выдать правильно оформленный документ, даже если сотрудник работал в компании 10 лет назад, но это его последнее место работы.

Порядок исчисления среднего заработка для определения размера пособия по безработице и стипендии, выплачиваемой гражданам в период профессиональной подготовки, переподготовки и повышения квалификации по направлению органов службы занятости, утвержден Постановлением Минтруда Российской Федерации от 12 августа 2003 года № 62.

Как определить расчетный период для справки

Расчетный период — это последние три календарных месяца (с 1-го до 1-го числа), предшествующие месяцу увольнения (п. 3 Постановления). Например, если сотрудника увольняют 13 мая, то расчетный период — с 1 февраля по 30 апреля. При этом есть определение ВС РФ, которое разрешает включать в расчетный период месяц увольнения, когда он отработан до последнего дня. Но только если средний заработок, рассчитанный таким образом, окажется больше, чем рассчитанный по стандартным правилам (Определение ВС РФ от 08.06.2006 N КАС06-151).

Из расчетного периода исключены дни сохранения среднего заработка (командировки, отпуска, донорские), время рабочих простоев, болезней, декретов и пр. В случаях, когда в течение всего расчетного периода человек не работал, не получал выплат или все они были исключены в соответствии с п. 4 Порядка, можно взять для расчета ближайшие 3 месяца, в которых были отработанные дни.

Какие выплаты входят в расчет

Перечень включаемых в расчет среднего заработка выплат дан в п. 2 Порядка. Это и зарплата, и премии, и вознаграждения, и доплаты, и выплаты, связанные с условиями труда и так далее. Перечень остается открытым, так как закон разрешает включать и другие виды денежных переводов в соответствии с действующими в компании системами оплаты труда.

Как мы говорили выше, следует исключить только выплаты, перечисленные в п. 4 Порядка: командировочные и отпускные, пособия по болезни, беременности, уходу за ребенком и пр. Также исключаются все выплаты и компенсации, не связанные с оплатой труда, например оплата питания.

Для учета премий есть дополнительные правила, которые зависят от их вида:

- Ежемесячные премии — учитываем по одной премии за каждый показатель. Например, если за выполнение полана продаж в течение месяца начислено две премии, то в расчет берем наибольшую из двух.

- Квартальные или полугодовые премии — одна премия за каждый показатель в размере месячной части за каждый месяц расчетного периода.

- Годовые — 1/12 за каждый месяц, попавший в расчетный период.

Если в расчетном периоде или после него было повышение зарплаты, то предыдущие выплаты в расчетном периоде надо проиндексировать.

Как считать средний заработок

Средний заработок зависит от режима труда и определяется согласно пунктам 7 или 8 Постановления.

Для стандартного варианта с поденной рабочей неделей используется формула (п. 7):

СЗ = СДЗ × СМД, где

- СЗ — средний заработок

- СДЗ — средний дневной заработок. Этот параметр исчисляется путем деления суммы заработной платы, фактически начисленной за расчетный период, на количество фактически отработанных в этот период дней.

- СМД — среднемесячное число рабочих дней в расчетном периоде. Это количество рабочих дней в расчетном периоде по графику организации, деленное на 3. Его округляем до сотых долей. Например, СМД за расчетный период апрель-июнь 2021 года для 40-часовой рабочей недели будет равен 20,67 = (22 + 19 + 21) / 3.

При не полностью отработанном времени средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы на количество рабочих дней по календарю 5-дневной (6-дневной) рабочей недели, приходящихся на время, отработанное в расчетный период.

Для суммированного учета рабочего времени используется средний часовой заработок (п. 8) и считается он по формуле:

СЗ = СЧЗ × СМЧ, где

- СЧЗ — средний часовой заработок. Этот параметр рассчитывается делением суммы фактической зарплаты в расчетном периоде на количество отработанных в периоде часов.

- СМЧ — среднемесячное число рабочих часов в расчетном периоде в зависимости от установленной продолжительности рабочей недели. Считаем так: сумму рабочих часов за 3 месяца (по графику организации) делим на 3. Например, СМЧ за расчетный период апрель-июнь 2021 года будет равен (при соответствии производственному календарю):

- 164,67 = (175 + 152 + 167) / 3 при 40-часовой рабочей неделе;

- 148,13 = (157,4 + 136,8 + 150,2) / 3 при 36-часовой рабочей неделе;

- 98,53 = (104,6 + 91,2 + 99,8) / 3, при 24-часовой рабочей неделе.

Расчет зарплаты — это просто!

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн

Попробовать бесплатно

Как составить справку

Обязательной для всех формы справки нет, но есть рекомендованная Министерством труда и соцзащиты РФ. Она утверждена письмом от 10 января 2019 № 16-5/В-5. При этом справку можно составить в произвольной форме, если она содержит сведения, необходимые для определения размера и сроков выплаты пособия по безработице, основания для отказа в ее принятии отсутствуют.

Заполнение всех реквизитов справки является обязательным. Исправления не допускаются. В соответствии с действующим законодательством ответственность за достоверность сведений, указанных в бумаге, несут руководитель и главный бухгалтер фирмы.

В справке указываются:

- Сведения о работодателе: наименование, юрадрес, ИНН, ОКВЭД;

- Сведения об уволенном работнике: ФИО, даты приема и увольнения, график работы (полные, неполные дни, количество рабочих часов);

- Сведения о сумме среднего заработка за последние 3 месяца цифрами и прописью;

- Документы, подтверждающие расчет: лицевые счета, платежные поручения, ведомости, РКО;

- Прочие реквизиты: подписи с расшифровкой, дата составления, телефон, печать (при наличии).

Образец справки о средней заработной плате

В каких случаях работнику полагается среднемесячная зарплата

Перечень ситуаций, когда выплаты работнику рассчитываются исходя из расчета среднего размера заработка, определен ТК РФ. К числу наиболее распространенных и чаще всего встречающихся в деятельности обычной организации ситуаций, требующих расчета среднего заработка, относят:

- выплату отпускных (ст. 114 ТК РФ);

- выдачу компенсации за неиспользованный отпуск — при увольнении или за часть отпуска свыше 28 календарных дней (ст. 126, 127 ТК РФ);

- выезд работника в командировку (ст. 167 ТК РФ);

- оплату работникам периодов обучения с отрывом от работы (ст. 173–176, 187 ТК РФ);

- выплату выходных пособий (ст. 178 ТК РФ).

Помимо этого, исходя из среднемесячной заработной платы рассчитываются со следующими категориями сотрудников:

|

Сотрудники |

Статья ТК РФ |

|

Занятые коллективными переговорами или подготовкой проекта коллективного договора (соглашения) с освобождением от основной работы. При этом средний заработок за такими работниками может сохраняться до 3 месяцев |

39 |

|

Временно переведенные на иную работу, чем та, что предусмотрена трудовым договором |

72.2 |

|

Вынужденные прекратить трудовой договор из-за несоблюдения правил его заключения (если нарушения допущены не по вине работника) – в таком случае полагается выходное пособие в размере среднемесячной зарплаты |

84 |

|

Не выполнившие трудовые нормы и трудовые обязанности по вине работодателя |

155 |

|

Вынужденные простаивать по вине работодателя – в такой ситуации выплачивается не менее 2/3 среднего заработка |

157 |

|

Члены комиссий по трудовым спорам |

171 |

|

Руководитель, его зам или главбух, уволенные при смене собственника в размере 3-кратного среднемесячного заработка |

181 |

|

Переводимые на ниже оплачиваемую работу по состоянию здоровья |

182 |

|

Направленные на обязательные медосмотры |

185 |

|

Работники, проходящие диспансеризацию (с 01.01.2019) |

185.1 |

|

Доноры |

186 |

|

Работники при приостановлении деятельности организации |

220 |

|

Переводимые на другую работу беременные женщины и женщины, имеющие детей в возрасте до 1,5 лет |

254 |

|

Женщины, кормящие детей – при оплате перерывов для кормления |

258 |

|

Родители детей-инвалидов при оплате дополнительных выходных и в некоторых других случаях |

262 |

Рассчитать средний заработок понадобится при заполнении справки о безработице. По какой формуле рассчитать пособие и как правильно заполнить такую справку, рассказали эксперты КонсультантПлюс. Получите бесплатный пробный доступ к системе и смотрите рекомендации.

Как рассчитать среднемесячный заработок: общий порядок

Общий и единый для всех указанных случаев порядок расчета среднего заработка закреплен в ст. 139 ТК РФ. Главное правило: при любом режиме работы среднюю зарплату считают, исходя из фактически начисленного работнику заработка и фактически отработанного им времени за 12 календарных месяцев, истекших до периода, в котором требуется расчет среднемесячной заработной платы. Эти 12 месяцев именуются расчетным периодом.

Более детально порядок расчета прописан в положении «Об особенностях порядка исчисления средней заработной платы», которое утверждено постановлением Правительства РФ от 24.12.2007 № 922. Расскажем подробнее о том, как рассчитать среднемесячную зарплату. Последние изменения в данный документ вносились в 2016 году, поэтому на него нужно ориентироваться при расчете среднего заработка в 2022 г.

О том, как рассчитать среднюю численность, читайте в статье «Как рассчитать среднесписочную численность работников?».

Расчет среднего заработка: формула

Расчет среднего заработка для тех или иных выплат всегда делают исходя из среднего дневного заработка.

Общую формулу расчета среднего заработка можно представить так:

СмЗ = СдЗ × N,

где:

СмЗ — среднемесячная заработная плата;

СдЗ — средний дневной заработок;

N — количество дней, подлежащих оплате по среднему заработку.

Подробнее о том, как рассчитывать средний дневной заработок в разных ситуациях, читайте в следующих статьях:

- «Среднедневной заработок для расчета отпускных»;

- «Расчет среднего заработка для командировки».

Особенности расчета среднего дневного заработка

Основная особенность расчета среднего заработка за день состоит в том, что установлены разные правила его расчета:

- для выплаты отпускных и компенсаций за неиспользованные отпуска;

- всех иных случаев.

Расчет среднего заработка (кроме ситуаций с отпусками):

СдЗ = зарплата за расчетный период / фактически отработанные в расчетном периоде дни.

Расчетный период – 12 месяцев (ст. 139 ТК РФ). Если сотрудник отработал менее 12 месяцев, то расчетный период равен фактическому периоду работы.

При оплате отпусков, в т. ч. неиспользованных, которые предоставляются в календарных днях:

СдЗ = зарплата за расчетный период / 12 / 29,3.

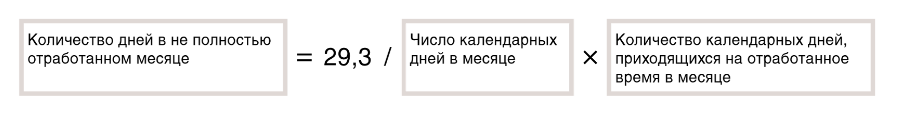

Если некоторые месяцы из 12 отработаны не полностью или были периоды, которые нужно исключить из расчетного (о них мы скажем ниже), расчет среднего заработка за день производят так:

СдЗ = зарплата / (29,3 × полные календарные месяцы + отработанные, календарные дни в неполных календарных месяцах).

Количество календарных дней в неполных календарных месяцах определяется следующим образом:

29,3 / число календарных дней в месяце × отработанные календарные дни.

Пример

Допустим, работник проболел с 17 по 31 октября 2022 г. Тогда количество дней в частично отработанном октябре: 29,3 / 31 (календарные дни октября) × 16 (отработанные календарные дни за период с 1 по 16 октября) = 15,12 дней.

Предположим, что за 12 месяцев с ноября 2020 года по октябрь 2021 года работнику начислено 494 600 руб. Все остальные 11 расчетных месяцев он отработал полностью. Тогда средний дневной заработок в ноябре равен:

494 600 / (29,3 × 11 + 11) = 1 483,95 руб.

Если отпуск предоставляется в рабочих днях, расчет среднего заработка для отпускных вычисляют так:

СдЗ = зарплата / на число рабочих дней по календарю 6-дневной рабочей недели.

Выплаты, которые учитываются при расчете среднего заработка

В расчет среднего заработка берут все выплаты, предусмотренные системой оплаты труда организации, в том числе:

- заработную плату — повременную, сдельную, в процентах от выручки, выданную в денежной или натуральной форме;

- различные стимулирующие надбавки и доплаты, а также все выплаты по условиям труда – подробнее о них читайте здесь;

- премии и другие подобные вознаграждения;

- прочие выплаты, применяемые у работодателя (п. 2 положения № 922).

В то же время в расчете среднего заработка не участвуют выплаты социальной направленности, такие как матпомощь, оплата питания, проезда, коммуналки и др.

Периоды, исключаемые из расчетного периода

Мы уже сказали, что расчетный период — это 12 календарных месяцев, предшествующих периоду, в котором осуществляется расчет среднего заработка. Однако отдельные периоды, а также начисленные за них суммы при расчете исключаются. Это периоды, когда:

- за работником сохранялся средний заработок (не исключают только перерывы для кормления ребенка);

- работнику выплачивалось больничное или декретное пособие;

- работник не работал из-за простоя, в котором повинен работодатель, или по причинам, не зависящим от работодателя и работника;

- работник не участвовал в забастовке, но и не работал из-за нее;

- работнику предоставлялись выходные по уходу за ребенком-инвалидом;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без нее (п. 5 положения № 922).

Ситуации, когда в расчетном периоде не было зарплаты

Если в расчетном периоде зарплата работнику не начислялась, расчет среднего заработка ведут по зарплате, начисленной за предыдущие 12 месяцев. В том случае, когда у работника нет зарплаты (отработанного времени) до начала расчетного периода, но она имеется в месяце расчета, средний заработок определяют по суммам, начисленным за этот месяц. Если же зарплаты нет и в месяце расчета, среднюю зарплату рассчитывают, исходя из назначенной тарифной ставки или оклада.

Узнайте больше о неоплачиваемом отпуске в материале «Как пойти в отпуск без сохранения заработной платы».

Особые правила учета премий

При расчете среднемесячной заработной платы разные премии учитываются по-разному, в зависимости от того, за какой период они начислены (п. 15 положения № 922).

При ежемесячном премировании в расчет включают не более 1 премии в месяц за каждый премируемый показатель, например, 1 премию за количество привлеченных клиентов и 1 — за объем реализации. В итоге за расчетный период может быть учтено не более 12 премий каждого вида.

Если премии начисляются за период больше месяца, но меньше расчетного периода, например, за квартал или полугодие, они учитываются в фактически начисленном за каждый показатель размере. А если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода — в размере месячной части за каждый месяц расчетного периода.

Премии за год и единовременное вознаграждение за выслугу лет (стаж работы) берут в расчет полностью, независимо от времени их начисления.

В не полностью отработанном расчетном периоде премии учитываются пропорционально отработанному времени. Премии, начисленные за фактически отработанное время, учитывают полностью.

Случаи, когда зарплата повышалась

Повышение размеров оплаты труда в организации влияет и на среднемесячную заработную плату работника. При этом важно, в каком периоде происходит рост зарплат:

- Если повышение приходится на расчетный период, индексируют все выплаты за время, предшествующее повышению. Коэффициент индексации рассчитывается путем деления новой тарифной ставки, оклада и т. п. на тарифные ставки, оклады, действовавшие в каждом из 12 расчетных месяцев.

- Если зарплата увеличивается после расчетного периода, но до наступления случая, для которого нужно посчитать средний заработок, повышается сам средний заработок. Поправочным коэффициентом здесь является отношение нового размера оплаты труда к прежнему.

- Если повышение осуществляется уже в период сохранения среднего заработка, увеличивается только его часть с даты повышения и до окончания данного периода. Индексирующий коэффициент считают так же, как во втором случае.

См. также «Индексация зарплаты в 2022 году: как, на сколько и какой штраф».

Правила расчета среднего заработка для оплаты пособий

В заключение хотим обратить внимание читателя на следующее. Понятие среднего заработка используется не только трудовым законодательством, но и законодательством о соцобеспечении. Так, по среднему заработку оплачиваются больничные, декретные, детские пособия. Однако считают этот заработок иначе — в порядке, установленном законом «Об обязательном соцстраховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ.

С 2021 годапервые 3 дня больничного рассчитывает и оплачивает работодатель, а последующие дни больничного – ФСС напрямую оплачивает сотруднику.

Не запутаться в подсчетах вам поможет наша памятка. Переходите в материал и бесплатно изучите этот материал.

Подробнее о расчете среднего заработка для соцвыплат читайте в следующих статьях нашего сайта:

- для больничного — здесь;

- для пособия по уходу за ребенком — здесь;

- для декретных выплат — тут.

Если вам нужно рассчитать среднеденвной заработок для выплаты выходного пособия, воспользуйтесь разъяснениями экспертов КонсультантПлюс. Получите пробный доступ и бесплатно переходите к расчетному примеру.

Итоги

Правила расчета среднего заработка (среднемесячной заработной платы), описанные нами выше, применяются исключительно для случаев, перечисленных в начале статьи, в том числе при расчете среднего заработка при сокращении работника для выплаты ему выходного пособия, а на социальные пособия, пособия по безработице не распространяются.

Подробнее о соцвыплатах вы можете узнать в нашей рубрике «Пособия».

ЕЩЁ КАЛЬКУЛЯТОРЫ:

Калькулятор среднесписочной численности работников

Калькулятор командировочных

Калькулятор сверхурочных часов

Как пользоваться калькулятором

Инструкция по использованию калькулятора расчёта средней заработной платы

- Укажите расчётный период — любое количество месяцев, предшествующих дате расчёта.

- Укажите дату, на которую ведётся расчёт, способ учёта рабочего времени, исключаемые дни.

- Внесите заработную плату и премии за выбранные месяцы. При внесении з/п за первый месяц, данные для удобства автоматически проставляются по всем нижеследующим месяцам.

- Нажмите «РАССЧИТАТЬ». Вы получите данные о среднедневном заработке со всеми деталями расчёта.

О калькуляторе расчёта средней з/п

Калькулятор расчета средней заработной платы окажется полезным для самостоятельных подсчетов, а также с целью проверки правильности расчетов, сделанных бухгалтерией. Расчет заработной платы по показателям среднего заработка может потребоваться для начисления зарплаты на периоды:

- приостановления деятельности предприятия;

- длительного простоя;

- нахождения работника в командировке;

- простоя во время забастовки (письмо Минфина РФ №149КВ от 23.01.1996 года).

Помимо этого по показателям среднего заработка начисляются выходные пособия работникам при их увольнении в результате ликвидации предприятия или сокращения штатов.

К сведению! Любое событие, повлекшее за собой необходимость применения средних показателей для начисления заработной платы, будет называться моментом возникновения права на сохранение среднего заработка.

Калькулятор не применяется для расчета выплат и пособий по отпускам, листам нетрудоспособности и периодам декрета. Данные выплаты, хотя и осуществляются исходя из среднего заработка, на самом деле исчисляются по другой методике, включающей в себя подсчет выплат, не входящих в оплату труда.

Правовая регламентация

Все бухгалтерские операции, так или иначе связанные с расчетами средних показателей заработка, регламентируются одноименным Постановлением Правительства РФ №922 в редакции от 10 декабря 2016 года.

Так, при расчете принимаются во внимание все виды выплат в рамках оплаты труда. Уточним, что именно труда, поскольку любые надбавки на питание, проезд, материальная помощь любого вида, различные компенсации будут исключены из общего дохода, полученного в результате трудовой деятельности.

За расчетный период принимаются последние 12 месяцев до фиксации начала периода появления прав на средний заработок.

Из 12-месячного срока исключаются временные промежутки, в течение которых работник фактически не исполнял своих трудовых обязанностей. Так, подлежит исключению время:

- подтвержденной нетрудоспособности работника;

- отпуска работницы по беременности и родам;

- простоя предприятия по вине самого предприятия, либо по причинам, не зависящим от его воли, например в случае забастовки, в которой работник хотя и не принимал участия, но и не имел возможности исполнять свои трудовые функции;

- предоставляемое в качестве дополнительных выходных для осуществления ухода за детьми-инвалидами;

Соответственно, из расчета среднего заработка исключаются и суммы, полученные работниками в вышеуказанные периоды.

Учет премиальных

В ходе калькуляции средних значений заработка премиальные и другие виды дополнительных вознаграждений принимаются во внимание по особому алгоритму.

Так, берется в расчет одна премия по какому-либо одному показателю за каждый месяц из рассчитываемых. То есть если предположить, что работник получил два дополнительных вознаграждения за один месяц, но по разным показателям, например, одну за перевыполнение плана, другую – за рацпредложение, то в расчет возьмется только одна из них.

Таким же образом в расчет принимаются:

- премии и любые другие вознаграждения, выданные по итогам двух и более (до 12) месяцев;

- премии и иные виды вознаграждений, выданные по годовым итогам в период исчисляемых 12 месяцев. Время начисления годовых премий при этом значения иметь не будет, главное, чтобы период, за который выдавалась премия, входил в последние 12 месяцев;

- единовременные выплаты за выслугу лет.

Отсутствие зарплаты

При отсутствии у работника каких-либо выплат в течение периода калькуляции (12 мес.) или за временной промежуток, превышающий этот период, бухгалтерия должна взять за основу ежемесячные зарплаты работника за предшествующий период. Таким образом, если с 1.06.2017 года по 1.06. 2018 года работник не получал зарплату или вообще не работал, то за калькуляционный будет взят временной промежуток с 1.06.2016 года по 1.06. 2017 года.

Если у работника не было выплат до начала расчетного периода, то за основу бухгалтерия возьмет зарплату в том месяце, с которого у работника появилось право на сохранение средней заработной платы.

В случае же, когда выплаты не имели место и на период возникновения случая, дающего право на сохранение среднемесячного заработка, калькуляция будет осуществляться исходя из назначенного работнику оклада.

Расчеты в случае повышения заработной платы

Калькуляция средней заработной платы в случае увеличения оклада, осуществленного работодателем или в результате принятия рамочных законодательных актов, будет производиться с учетом того, когда именно имело место повышение зарплаты.

- Если зарплата была увеличена в срок расчетного периода, то среднемесячный заработок будет рассчитываться с учетом повышающего коэффициента, исчисляемого по схеме: должностной оклад в месяц повышения делится на должностной оклад до повышения. Разница и будет являться коэффициентом, расчет которого заложен в систему калькулятора.

- Если зарплата была увеличена после окончания расчетного периода, но до наступления случая, дающего право на сохранение среднемесячной зарплаты, то будет повышен средний заработок за расчетное время.

- Если заработная плата была повышена после наступления события, дающего право на сохранение средней заработной платы, то средний заработок будет повышен со дня повышения заработной платы по день окончания права на сохранение среднего заработка.

Сам факт повышения зарплаты повлечет за собой и увеличение не только должностных окладов, но и других видов вознаграждений, напрямую проистекающих из размера оклада.

Последнее обновление:

22 июля 2022

Калькулятор среднедневного заработка

Многие выплаты, включая больничные и отпускные, рассчитывают по среднему заработку. Чтобы его высчитать, используют сложные формулы. А тем, кто не любит математику, поможет калькулятор среднедневного заработка — бесплатный онлайн-инструмент, доступный безо всякой регистрации.

Часто пользуетесь калькулятором?

Добавьте в избранное, чтобы не потерять!

Нажмите

Ctrl+D

Как работает калькулятор

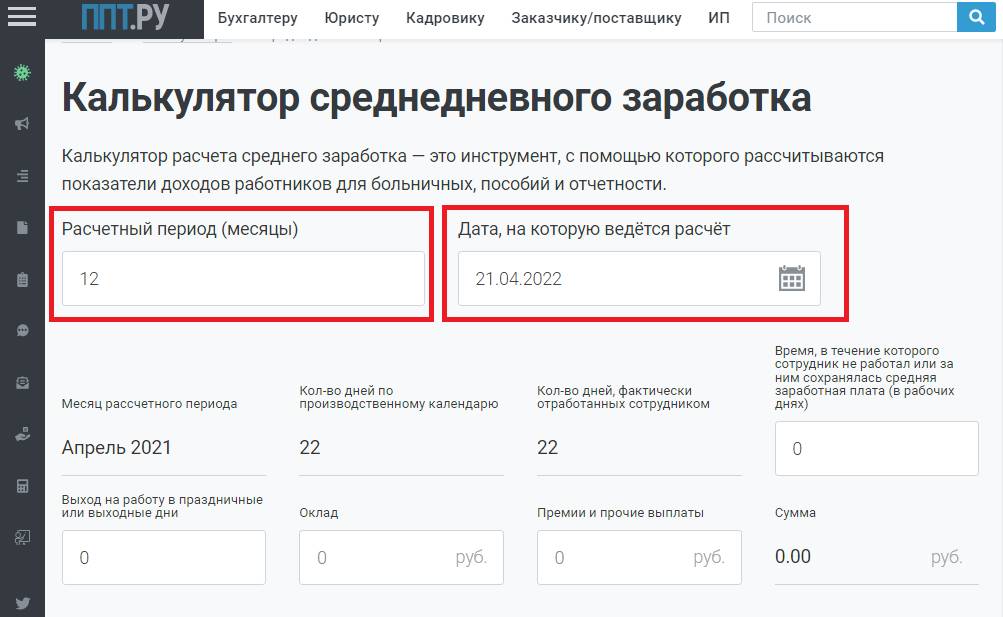

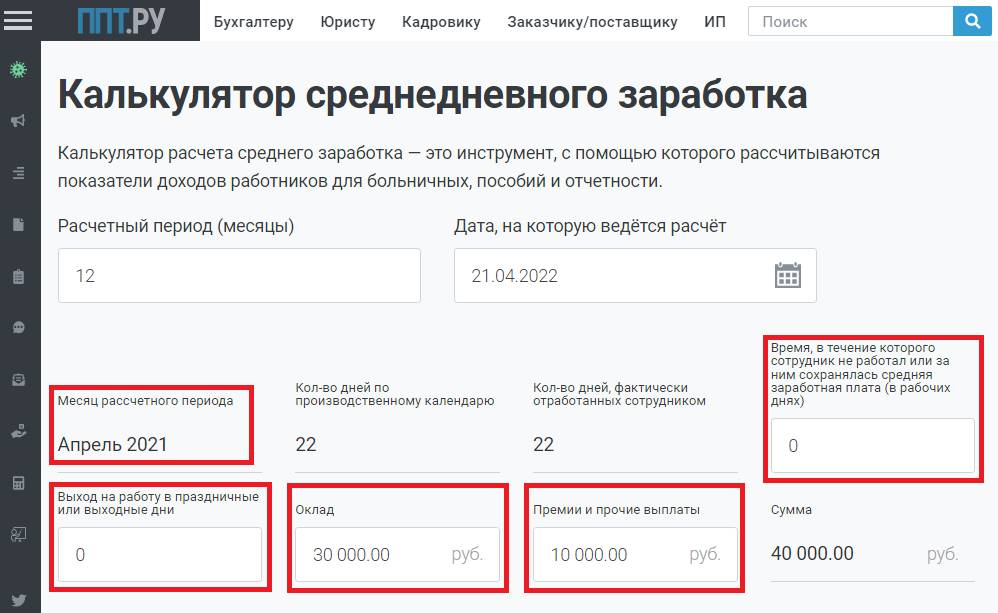

Шаг 1. Выберите дату, на которую требуется произвести расчет среднемесячного заработка в калькуляторе онлайн, и количество месяцев, которые надо учесть (расчетный период).

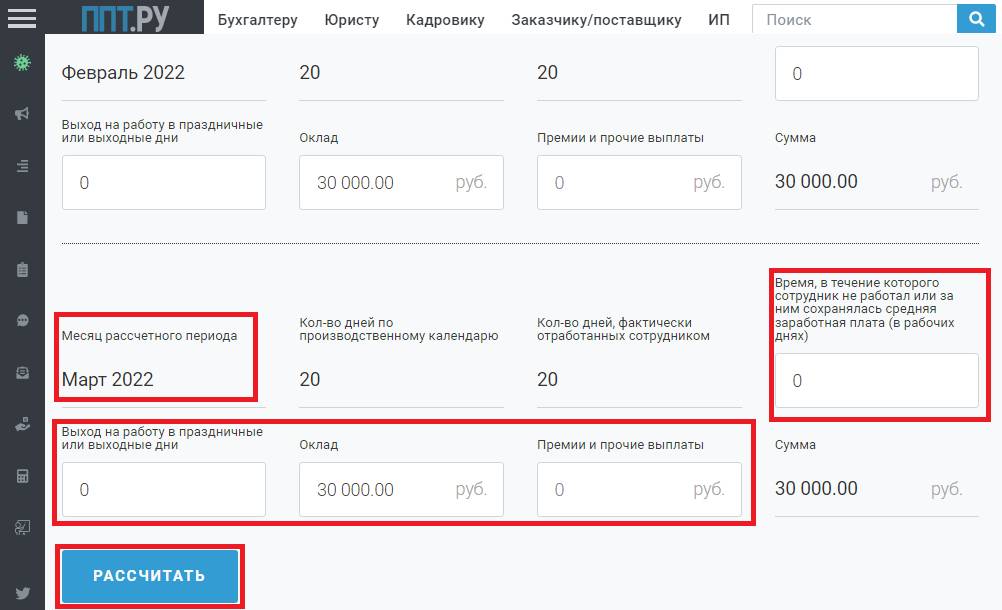

Шаг 2. В каждом месяце для расчета среднего заработка онлайн введите данные о полученных суммах. Если в месяце работник не выходил на работу в праздничные дни, у него не было нерабочих дней — оставьте поля пустыми.

Шаг 3. Запишите данные для всех 12 месяцев (часть информации подтягивается автоматически) и в конце нажмите кнопку «Рассчитать».

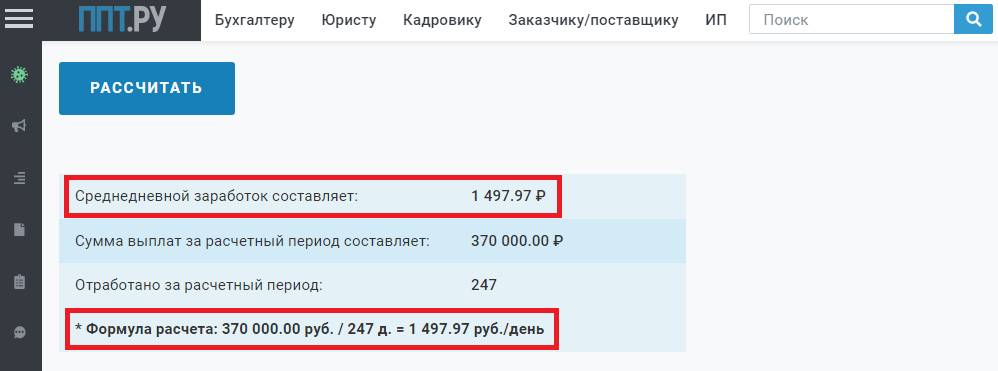

Шаг 4. Перед вами средняя сумма заработной платы за прошедший год. Если интересно, то посмотрите и использованную формулу.

Общие положения о среднем заработке

Ключевые понятия и правила, по которым работает онлайн-калькулятор расчета среднего заработка для компенсации при увольнении в 2023 году и других выплат, возникающих в рамках трудовых отношений, закреплены в Постановлении Правительства РФ № 922 от 24.12.2007. Речь идет о расчете следующих платежей:

- выплата на период очередного трудового отпуска;

- суммы на период дополнительных, учебных, отпусков;

- заработная плата на период служебной командировки;

- компенсация отпуска при увольнении;

- выплата на период простоев по вине работодателя;

- иные виды начислений, исчисляемые по среднему заработку.

Расчет средней заработанной суммы в рамках трудовых отношений исчисляется за 12 календарных месяцев, предшествующих месяцу, в котором наступил случай. Например, в нашем примере, как рассчитать средний заработок в калькуляторе онлайн, работник уходит в отпуск в апреле 2022 года, потому понадобятся сведения за период с 01.04.2021 по 31.03.2022.

Периоды, на которые выпали:

- дни болезни (травма, декрет, болезнь детей и родственников);

- дни отпуска (оплачиваемые и неоплачиваемые);

- дни простоя (за исключением времени простоя по вине работника);

- дни ухода за ребенком-инвалидом;

- дни пребывания в командировке;

- иные дни, в течение которых за работником сохраняется средняя дневная зарплата в полном объеме или частично, — в расчет не идут.

Кстати, такие же периоды исключают, когда используют калькулятор расчета среднего заработка для пособия по безработице: это предусмотрено постановлением Правительства РФ от 14.09.2021 № 1552.

База для расчета

Не все виды начислений учитываются для определения усредненного показателя. Нельзя включать выплаты социального характера, все виды материальной помощи, отдельные категории компенсаций в пользу работника (компенсация стоимости питания, проезда, отдыха, путевок, проезда к местам отдыха, командировочных расходов и др.).

В утвержденных правилах, как рассчитать среднедневной заработок при увольнении или в других ситуациях, заявлено, что учитывать следует те виды начислений, которые предусмотрены положением по оплате труда в организации. Среди них:

- должностной оклад;

- стимулирующие надбавки;

- премии;

- доплаты за переработку, работу в ночное время;

- выплаты за совмещение должностей;

- территориальные и районные надбавки;

- иные виды выплат в рамках вознаграждений за труд, предусмотренные действующей системой об оплате труда.

Чтобы определить среднюю зарплату, необходимо разделить расчетную базу на количество дней в расчетном периоде.

Общая формула, как рассчитать среднемесячный доход за 12 месяцев, выглядит следующим образом:

Эту формулу используют в том числе для определения среднедневного заработка при расчете компенсации при увольнении, никаких специальных правил для этой ситуации не введено.

Отпуск: особенности расчета

При исчислении отпуска база и период определяются в аналогичном порядке. Структура выплат, включаемых в расчет, та же: вознаграждения за работу, предусмотренные системой оплаты труда, включаем, а социальные выплаты и отдельные виды компенсаций исключаем.

Но временной отрезок надо определить по особым правилам. За каждый полностью отработанный месяц, приходящийся на расчетный период, учитываем среднее количество дней — 29,3. Это аналогичный усредненный показатель дней для расчета отпускных ((365 дней в году — 14 праздничных дней) / 12 месяцев).

Если же месяц отработан не полностью, то используйте формулу:

Пример.

В апреле работник находился в командировке с 1-е по 10-е числа. Остальные дни он отработал полностью. База для начисления отпуска — 1 000 000 руб.

Производим исчисление:

1. 29,3 / 30 дн. в апреле × (30 дн. — 10 дн. командировки) = 19,5 дн. за не полностью отработанный месяц.

2. Затем количество дней за каждый месяц из 12 календарных суммируются.

3. 19,5 дн. (за месяц, отработанный не полностью) + 29,3 × 11 мес. (за остальное время) = 341,8 дн.

4. Средний дневной заработок: 1 000 000 / 341,8 = 2925,69 руб.

Чтобы определить сумму отпускных, необходимо полученный показатель среднедневного заработка умножить на количество дней отпуска, за исключением праздничных дней.

Считаем заработок для командировки

Для определения суммы выплаты на время пребывания в служебной командировке сначала определите базу для начисления и расчетный период.

В базу включите аналогичные категории выплат, а материальную помощь, пособия, компенсации проезда, проживания, отдыха, питания исключите. Учитывайте суммы, которые начислялись в предшествующие 12 месяцев.

В расчетный период включите только фактически отработанное время. Дни болезни, других командировок, отпусков, простоев и прочее неотработанное время не учитывайте.

Определив нужные показатели, разделите базу на количество отработанных дней. Полученный среднедневной заработок необходимо умножить на количество дней пребывания в служебной командировке.

В продолжительность командировки включаются дни, проведенные в пути (к месту командирования и обратно), дни простоя или задержек. За выходные и праздничные дни, в которые сотрудник не работал, находясь в командировке, средний заработок не начисляется.

Пособия по болезни

Для исчисления пособий по болезни или производственной травме следует действовать в соответствии с положениями Федеральный закон от 29.12.2006 N 255-ФЗ. Этот норматив существенно отличается от правил, закрепленных постановлением № 922. Разберемся в отличиях.

Что входит в расчет при определении средней зарплаты для пособий? Чтобы исчислить пособие, потребуется определить все те же расчетные показатели: базу для начисления и расчетный период. Но эти показатели исчисляются особым образом.

База для начисления включает в себя все виды вознаграждений за труд, с которых начислены и уплачены страховые взносы по временной нетрудоспособности и материнству (ВНиМ). Это и должностной оклад, и премиальные надбавки, и территориальные доплаты, компенсационные надбавки и прочие виды выплат, назначаемые в рамках трудовых отношений с работником. База жестко ограничена, она не должна превышать установленного лимита по страховым взносам ВНиМ на соответствующие календарные годы. Действующие лимиты:

- с 01.01.2017 — 755 000 руб.;

- с 01.01.2018 — 815 000 руб.;

- с 01.01.2019 — 865 000 руб.;

- с 01.01.2020 — 912 000 руб.;

- с 01.01.2021 — 966 000 руб.;

- с 01.01.2022 — 1 032 000 руб.

Расчетный период для пособий равен двум календарным годам, предшествующим году, в котором наступил страховой случай (болезнь, декрет, травма). Например, если листок нетрудоспособности выдан в 2022 году, то в расчет будут включены 2020 и 2021 годы.

Из расчетного периода исключите все дни, за которые работнику не начислялись вознаграждения за труд. Например, отпуск без сохранения заработной платы, декретный отпуск или отпуск по уходу за ребенком, продолжительность болезни, травмы или уходы за больным родственником.

За полностью отработанные два года расчетный период составит 730 дней, даже если выпал високосный год (см. п. 3 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).

Пример, как рассчитать средний дневной заработок для больничного.

Пусть Иван Пэпэтэшин оформил больничный листок с 11 по 20 апреля 2022 года. За предшествующие годы его заработная плата составила:

- в 2020 г. — 895 000 руб., что не превышает 912 000 руб. — предельной базы по взносам на ВНиМ в 2020 году;

- в 2021 г. — 970 000 руб., что превышает 966 000 руб. — предельной базы по взносам на ВНиМ в 2021 году, следовательно, в подсчет включается сумма, равная установленному лимиту.

База для расчета больничного — 1 861 000 руб. (895 000 руб. + 966 000 руб.).

Средний дневной заработок Пэпэтэшина для оплаты больничного пособия равен 2549,32 руб. (1 861 000 руб. / 730 дн.).

Пример расчета, исходя из МРОТ

Если бы у Морковкина за прошедшие 2 года не было зарплаты или он получал ее ниже МРОТ, то расчет осуществляется исходя из действующего МРОТ.

В этом случае минимальный среднедневной заработок из МРОТ в 2023 году используется в формуле:

МРОТ на дату начала болезни × 24 / 730.

Не забудьте учесть районный коэффициент, если он утвержден!

Если работник после расторжения трудового договора решит встать на биржу труда, то рассчитывать средний заработок за 3 месяца для центра занятости в 2023 году обязаны сотрудники центра (за редким исключением, когда у работника не имелось дохода, на который начислялись страховые взносы). От работодателя требуется только справка с размерами выплат.

.png)