Как рассчитать аннуитетный платеж по кредиту

Аннуитет — график погашения кредита, предполагающий выплату основного долга и процентов по кредиту равными суммами через равные промежутки времени. Это один из самых простых способов для расчета графика платежей, позволяющий точно определить сумму ежемесячных выплат и спланировать бюджет.

- равномерной и понятной финансовой нагрузкой — проще запомнить одну цифру, чем каждый раз носить с собой график платежей;

- доступностью — кредит c аннуитетом можно взять в любом банке;

- высокой вероятностью одобрения — требования к заемщикам мягче чем при выборе дифференцированного платежа.

Как рассчитать аннуитетный платеж

Есть несколько способов самостоятельно выполнить расчет аннуитетного платежа: вручную или в онлайн-сервисах

с помощью кредитного калькулятора. Для расчета надо знать всего три параметра: сумму, процентную ставку и срок займа.

При ручном подсчете с помощью обычного калькулятора или программы MS Excel вам придется самостоятельно выводить формулы и подставлять в них значения. Онлайн-калькуляторы на сайтах банков — простой и наглядный инструмент, который мгновенно пересчитывает сумму ежемесячного платежа при изменении суммы, ставки или срока кредита. Он позволяет быстро сравнить условия разных банков и продуктов и выбрать наиболее выгодное предложение.

Формула расчета аннуитета вручную

- Pеп — размер ежемесячного платежа,

- Oск — остаток суммы кредита,

- ПС — месячная процентная ставка (рассчитывается как ставка по кредиту /100 *12),

- ПП (-1) — процентные периоды до окончания срока кредита (в месяцах).

Для расчета возьмем кредит на сумму 20000 рублей под 12% годовых, оформленный на 36 месяцев.

Рассчитаем процентную ставку в месяц (ПС) = 12/(100*12) = 0,01

Тогда

После выполнения расчетов получим:

Теперь можно определить переплату за весь период займа. Для этого размер ежемесячного взноса умножается на количество месяцев, а затем из полученного значения вычитают тело кредита — сумму основного долга, который вы получаете наличными.

Получается 3 904 руб.

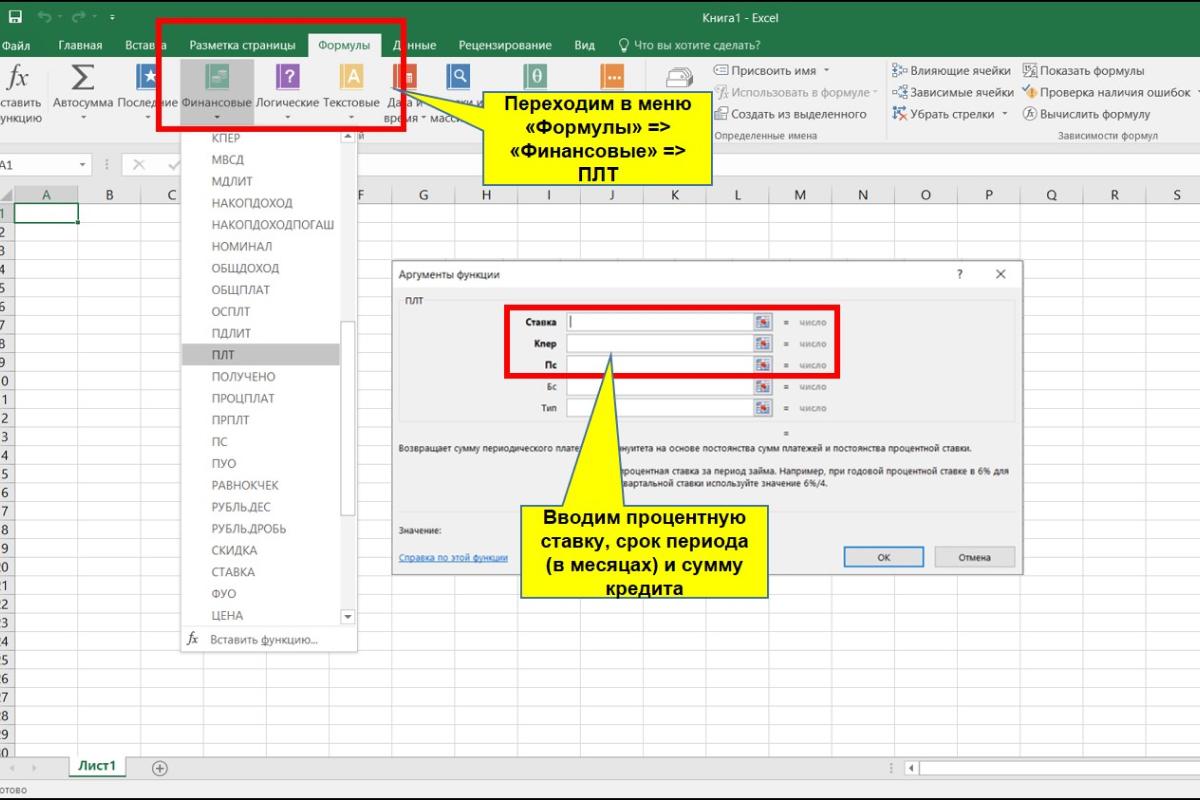

Расчет графика платежей на компьютере

В Excel также можно выполнить расчет аннуитетного графика через финансовую функцию ПЛТ. Для этого нужно заполнить необходимые значения в мастере аргументов функции — окно появляется при нажатии кнопки fx.

Кпер — это срок кредита в месяцах, Пс — тело кредита.

Итоговым значением будет 664 руб., что аналогично результату ручного подсчета.

Как выглядит кредитный калькулятор

Выполнить действия гораздо быстрее и получить итоги в развернутом виде позволяют кредитные калькуляторы на банковских сайтах и финансовых ресурсах.

Стандартный калькулятор состоит из 4 ячеек, у каждой могут быть выпадающие списки:

- Тип платежей (с возможностью выбора аннуитетного или дифференцированного варианта).

- Размер кредита (в рублях).

- Ставка по кредиту в процентах (в год или месяц).

- Срок займа (в годах или месяцах).

Многие калькуляторы могут учитывать дату выдачи средств, досрочное погашение и другие дополнительные параметры.

Алгоритм действий простой:

- выбираем тип платежей «Аннуитетный»;

- вносим желаемую сумму в ячейку «Размер кредита»;

- прописываем приемлемую процентную ставку в ячейке «Ставка по кредиту»;

- указываем период кредитования (лучше в месяцах);

- нажимаем кнопку «Рассчитать».

Сервис рассчитает сумму ежемесячного взноса с разбивкой по основному долгу и процентами переплату. Итоги будут предложены в виде таблицы с графиком платежей.

Для наглядности вставим в ячейки калькулятора те же данные из предыдущего примера.

Калькулятор выдал сумму аннуитетного взноса в размере 664,29 руб. (второй столбец «Всего»).

| Год, месяц | Всего (с учетом д.п.) | В погашение долга | В погашение процентов | Остаток после платежа |

|---|---|---|---|---|

|

1 год 0 месяц |

-20000 |

0,0 |

0,0 |

20000 |

|

1 год 1 месяц |

664,29 |

464,29 |

200,00 |

19 535,71 |

|

1 год 2 месяц |

664,29 |

468,93 |

195,36 |

19 066,78 |

|

1 год 3 месяц |

664,29 |

473,62 |

190,67 |

18 593,17 |

|

1 год 4 месяц |

664,29 |

478,35 |

185,93 |

18 114,81 |

|

1 год 5 месяц |

664,29 |

483,14 |

181,15 |

17 631,67 |

|

1 год 6 месяц |

664,29 |

487,97 |

176,32 |

17 143,70 |

|

1 год 7 месяц |

664,29 |

492,85 |

171,44 |

16 650,86 |

|

1 год 8 месяц |

664,29 |

497,78 |

166,51 |

16 153,08 |

|

1 год 9 месяц |

664,29 |

502,76 |

161,53 |

15 650,32 |

|

1 год 10 месяц |

664,29 |

507,78 |

156,50 |

15 142,54 |

|

1 год 11 месяц |

664,29 |

512,86 |

151,43 |

14 629,68 |

Все 3 способа дают один и тот же результат, но кредитный калькулятор — бесспорно, самый удобный.

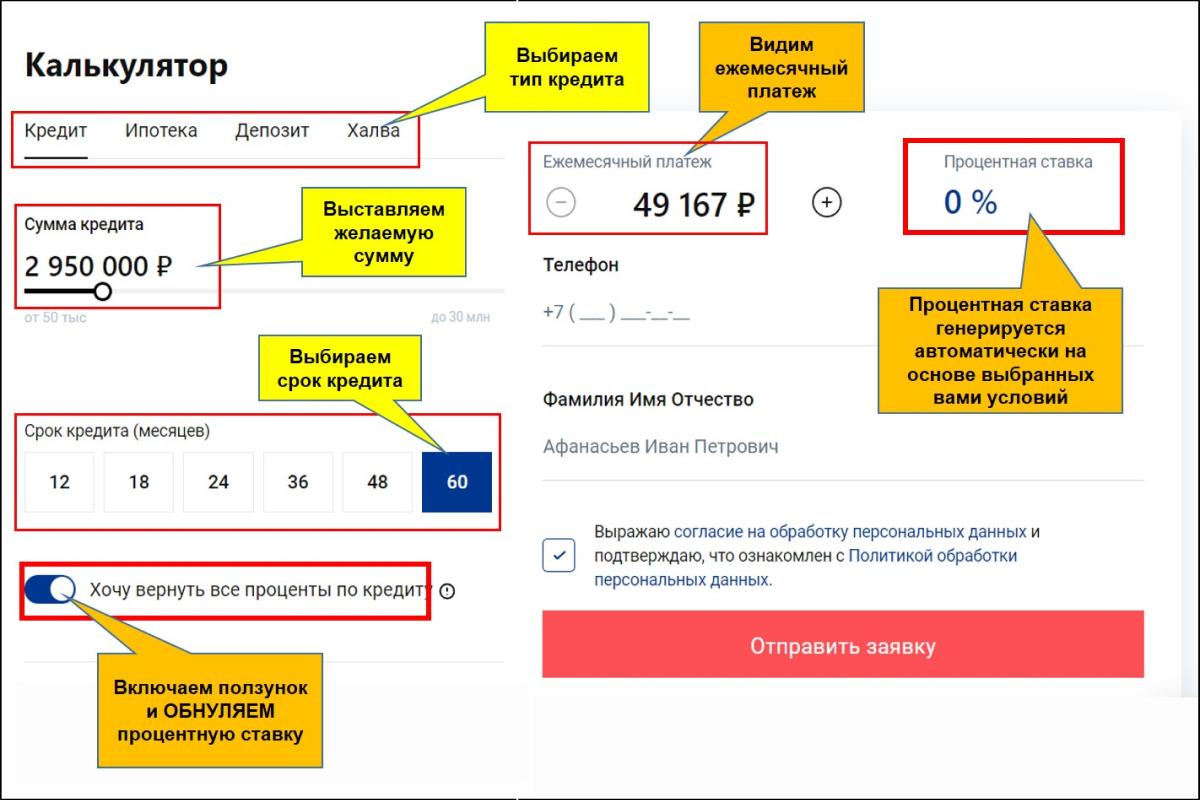

Рекомендуем выполнять вычисления на калькуляторе того банка, где вы планируете брать займ. Инструмент уже учитывает конкретные условия кредитования (суммы, сроки, действующие ставки), что гарантирует точный расчет. Так, в калькуляторе Райффайзен Банка — всего 2 поля с бегунками, ставки предлагаются автоматически в зависимости от суммы кредита. Поэтому не придется долго разбираться в ячейках и цифрах — достаточно одним движением поменять значения и сравнить результаты. Определившись с условиями кредита, на этой же странице можно подать заявку на оформление.

Эта страница полезна?

96

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

- Для чего нужно уметь рассчитывать аннуитетный платеж

- Чем аннуитетный платеж отличается от других

- Формула расчета аннуитетных платежей по кредиту

- Другие способы рассчитать аннуитетный платеж

- Воспользоваться специальной функцией в ПО Excel

- Воспользоваться кредитным онлайн-калькулятором

Для чего нужно уметь рассчитывать аннуитетный платеж

Взять кредит в наше время – не проблема. Интернет пестрит банковскими предложениями на любой «вкус и цвет». Но как разобраться во всем этом многообразии и рассмотреть в мутной воде айсберг целиком, а не только его верхушку?

Сайты-агрегаторы кредитных предложений, как правило, предоставляют лишь общие условия:

- размер процентной ставки;

- срок займа;

- максимальную сумму;

- способ погашения – аннуитетный или дифференцированный.

Если последний пункт не указан, то будьте уверены, что речь идет об аннуитетном графике. Этот тип погашения наиболее распространен и предлагается по умолчанию.

Однако из этой информации не очевидно, насколько обременительным будет ежемесячный платеж. Еще сложнее понять, каков будет итоговый размер переплаты.

Сразу предупредим, что банальное умножение процентной ставки на сумму и срок займа в годах даст неверный и сильно завышенный ответ.

Представим, что банк предлагает вам оформить потребительский кредит на сумму 50 000 рублей по ставке 18% годовых на 18 месяцев. Если посчитать способом, указанным выше, то получим ежемесячный платеж – 3527 рублей, а общую переплату – 13 500 рублей.

То есть за полтора года заемщик заплатит «сверху» 27% от суммы займа? Это очень много, и логика подсказывает, что в подсчете скрывается грубая ошибка.

Причина довольно очевидна. Расчет не учитывает, что с каждым месяцем долг уменьшается, а при погашении кредита процент всегда начисляется на остаток долга. Соответственно, с каждым разом размер переплаты будет уменьшаться.

Отсюда вывод – умение правильно рассчитать аннуитетный платеж позволит грамотно спланировать бюджет. А снизить нагрузку на него поможет правильный выбор кредитного предложения.

Для этого не нужно долго искать в интернете, просто ознакомьтесь с тарифами Совкомбанка. Среди них вы обязательно найдете подходящее предложение. Знали ли вы, к примеру, что владельцы универсальной Халвы могут вернуть на свой счет сумму переплаты?

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту и доставим курьером.

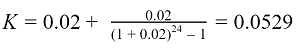

Чем аннуитетный платеж отличается от других

Главная особенность аннуитетного графика погашения – одинаковые платежи в течение всего срока кредита при неизменной процентной ставке. Но это не значит, что с каждой выплатой тело кредита сокращается на одну и ту же величину. Это характерно как раз для дифференцированной схемы.

При аннуитетном погашении кредита с каждой выплатой изменяется соотношение между суммой погашения долга и суммой начисленных процентов. Первый показатель постоянно растет, а второй сокращается.

Аннуитетные и дифференцированные платежи: в чем разница

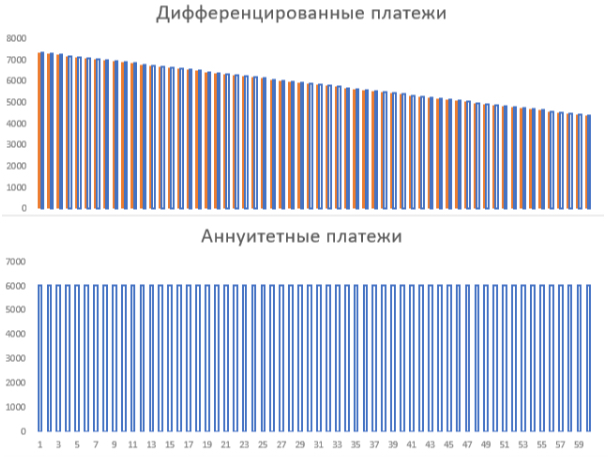

Формула расчета аннуитетных платежей по кредиту

Любая программа и любой кредитный калькулятор опираются на одну и ту же формулу. Она довольно проста, хотя и сложнее, чем для дифференцированной схемы погашения кредита.

ЕП = С × ПС × (1 + ПС)ⁿ / ((1 + ПС)ⁿ – 1), где

ЕП – размер ежемесячного платежа,

С – сумма займа,

ПС – месячная ставка по займу в долях от единицы, которая вычисляется по формуле: годовая ставка / 12 мес. / 100%,

n – срок кредита (в месяцах).

Чтобы воспользоваться этой формулой, потребуется многофункциональный калькулятор с функцией возведения числа в степень. Если у вас такого нет, можно найти онлайн-версию.

Применим формулу расчета аннуитетных платежей к ранее описанной задаче.

ПС = 18% / 12 / 100% = 0,015

ЕП = 50 000 (руб.) × 0,015 × (1 + 0,015)18 / ((1 + 0,015)18 – 1) = 3191 руб.

Чтобы вычислить переплату, умножаем полученную сумму на число платежей (18) и вычитаем сумму займа. Она составит 7433 рубля.

Таким образом, реальная переплата составит 14,8% от суммы кредита.

Как посчитать переплату по кредиту

Другие способы рассчитать аннуитетный платеж

К счастью, можно обойтись и без «мозгового штурма».

Воспользоваться специальной функцией в ПО Excel

Если у вас есть под рукой компьютер, но нет интернета, на помощь придет старая добрая электронная таблица.

Среди функционала программы есть специальный блок для расчета финансовых задач. Для этого нужно зайти во вкладку «Формулы» в верхней строке основного меню.

Нажмите кнопку «Финансовые», и перед вами откроется полный список всех релевантных функций. Найдите среди них формулу «ПЛТ». Она предназначена как раз для вычисления размера кредитного платежа.

Перед вами откроется небольшое меню, в котором имеется пять полей для ввода исходных данных. Два нижних нас не интересуют, их можно оставить пустыми.

В графе «Ставка» вводим месячную процентную ставку в долях от единицы (формула в предыдущей главе). В поле «Кпер» указываем срок займа в месяцах, в поле «Пс» – сумму кредита.

Важно: если вы введете годовую ПС и срок кредита в годах, то получите неверный ответ. Отталкиваться нужно от периодичности выплат по долгу. Практически всегда речь идет о ежемесячной периодичности.

Далее нажимаем «Ок» и получаем в выбранной ячейке искомое значение. Зная сумму ежемесячного платежа, несложно рассчитать размер переплаты.

Воспользоваться кредитным онлайн-калькулятором

Самый простой способ, если под рукой есть интернет. В глобальной сети таких предложенией – огромное разнообразие.

Однако калькулятор калькулятору рознь. Не все они интуитивно понятны. Чтобы не тратить время, можно воспользоваться кредитным калькулятором Совкомбанка. Он один из самых простых в использовании.

Нужно лишь задать срок и желаемую сумму. Кредитный калькулятор автоматически сгенерирует годовую ставку и размер месячного платежа. Обратите внимание, что владельцы Халвы могут в один клик обнулить переплату по займу.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Таким образом, аннуитетный платеж – это не сложно. Его расчет займет не более 5 минут любым способом.

Эта короткая процедура может уберечь вас от навязанных и необоснованных расходов. Воспитывайте в себе финансовую дисциплину и получайте реальную выгоду от взаимодействия с кредитными организациями.

Тенденции развития современного общества привели к тому, что те понятия, которые не так давно использовались главным образом в учебниках по экономической теории, стали все чаще встречаться в повседневной жизни. Одним из таких терминов является аннуитет, который все более активно стали использовать в сфере кредитования. Данный инструмент является достаточно выгодным, поэтому есть смысл познакомиться с его отличительными особенностями и способами расчета более подробно. Об этом и пойдет речь в данной статье.

Что такое аннуитет?

Аннуитет это – схема платежей, в соответствие с которой они производятся в одинаковом размере в соответствие с конкретным графиком выплат (а именно на постоянной основе через равные промежутки времени). Таким образом, можно представить аннуитет как поток одинаковых платежей, которые осуществляются через равные временные интервалы.

По аннуитетному виду платежа предполагается что выплаты осуществляются равными суммами через равные промежутки времени. Сумма аннуитетного платежа состоит из двух частей:

- Процентная часть, которая идет на оплату процентов пользования заемными средствами.

- Остаточная часть, которая направляется на оплату основного долга по кредиту.

Аннуитет позволяет сделать величину платежа, который включает в себя не только проценты за период, но и часть основного долга, постоянной. Это дает возможность плательщику заранее оценить свои силы и запланировать выплаты определенной суммы денежных средств в течение оговоренного срока.

Основным отличием от так называемого дифференцированного платежа является то, что при использовании последнего в первую очередь выплачивается полная сумма начисленных за использование кредитных средств процентов, а потом уже основной долг.

Отметим, что принцип аннуитета используется не только в кредитовании, но и для лизинговых платежей.

Какие выделяют виды аннуитета?

Для лучшего понимания использования аннуитета следует рассмотреть, какие его виды существуют. Так, можно отметить наличие следующей классификации:

- отложенный – в данном случае первая выплата производится в конце начального периода;

- немедленный – платеж осуществляется в начале нулевого периода.

Если говорить об аннуитете, используемом в сфере кредитования, то здесь имеет место отложенный аннуитет.

Кроме этого, распространенно выделение различных видов стоимости аннуитета, а именно:

- приведенная;

- будущая стоимость аннуитета.

Такое деление обусловлено стремлением определить максимально объективную ценность денежных средств, которые направлены на кредитование. Как будущая, так и текущая стоимость аннуитета рассчитывается определенным образом с использованием конкретных формул. Проводимый расчет текущей стоимости аннуитета зависит от ряда факторов.

Стоит отметить, что в силу теории о том, что с течением времени денежные средства могут обесцениваться в силу инфляции, имеет место такое понятие, как настоящая стоимость аннуитета. Также здесь играет роль упущенная выгода, ведь если бы кредитор оставил выданные денежные средства у себя, то он имел бы возможность получать доход в виде процентов по вкладу.

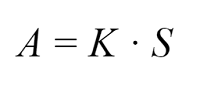

Формула расчета аннуитетного платежа

Формула аннуитетного платежа:

где:

- A – ежемесячный аннуитетный платеж;

- K – коэффициент аннуитета;

- S – сумма кредита.

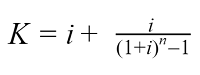

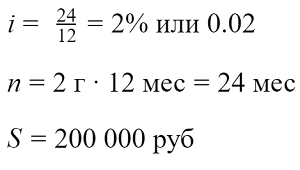

Расчет коэффициента аннуитета:

где:

- K – коэффициент аннуитета;

- i – месячная процентная ставка по кредиту (годовая ставка деленная на 12 месяцев);

- n – количество периодов (месяцев), в течение которых выплачивается кредит.

Знание рассмотренной формулы позволяет провести требуемые расчеты, которые при наличии полных исходных данных не представляют собой особых сложностей. Очевидно, что для применения ее на практике необходимо учитывать некоторые принципиальные моменты. В их числе можно отметить, в первую очередь, принцип, по которому определяются доли основного долга и начисленных процентов в итоговом размере платежа. Для этого применяется определенная методика, которая предполагает прохождение несколько этапов расчета. Мы не будем на ней подробно останавливаться, отметим лишь общий принцип, в соответствии с которым производится расчет размера процентов и аннуитетного платежа, так же как и основного долга в виде разницы между этими двумя величинами для каждого месяца периода. При этом учитывается, что размер основного долга от месяца к месяцу снижается. Последний платеж требует отдельной корректировки в силу применения в процессе расчетов округлений.

Несмотря на равную величину платежей, соотношение суммы основного долга и начисленных процентов в их составе меняется. Если в начале основная доля приходится на проценты, то ближе к концу выплат остается погасить главным образом основную сумму долга.

Пример расчета аннуитетного платежа

Рассчитаем ежемесячный платеж по кредиту с аннуитетным графиком погашения под процентную ставку 24% годовых сроком на 2 года и на сумму 200 000 рублей.

Воспользуемся приведенными выше формулами:

Рассчитаем коэффициент аннуитета:

Теперь мы можем приступить к расчеты самого ежемесячного платежа. Подставим полученное значение коэффициента аннуитета:

![]()

Сумма ежемесячного платежа составила 10574.22 рублей.

Переплата по кредиту

Всего за 2 года банку будет выплачено 253 781.3 руб (10574.22 руб умноженные на 24 мес), а переплата составит 53781.3 руб.

Рассчитать кредит можно с помощью калькулятора кредита на нашем сайте.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Выплачивать ипотеку можно по-разному — равными или уменьшающимися частями. Рассказываем, что такое аннуитетная схема погашения кредита, как правильно рассчитываются платежи и почему это так выгодно банкам

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Фото: Shutterstock

Что такое аннуитетный платеж

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

На графике показана разница между аннуитетными и дифференцированными платежами

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

Расчетная формула выглядит так:

Где:

- P — аннуитетный платеж по кредиту,

- S — запрашиваемая сумма займа,

- r — процентная ставка (в месяц),

- n — срок кредита в месяцах.

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Фото: Oleg Magni/Pexels

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Фото: Pexels

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.

Кредиты так прочно вошли в нашу жизнь, что многим из нас уже не нужно объяснять преимущества этого финансового инструмента. Впрочем, здесь, как и в любом другом банковском продукте, есть нюансы. Например, есть несколько вариантов выплаты долга — аннуитетными или дифференцированными платежами. На эту тему у нас есть подробная статья.

Аннуитетные платежи — самые понятные для заемщика: на протяжении всего срока кредитования клиент возвращает долг равными частями. Сначала сумма ежемесячного платежа идет главным образом в счет погашения процентов, а после «экватора» кредита деньги преимущественно капают в счет долга.

Хотите разобраться подробнее, как именно рассчитываются аннуитетные платежи? Главные формулы и расчеты — в этой статье, поэтому читайте до конца!

Всю необходимую информацию о расчете аннуитетных платежей вы найдете в этой статье!

Всю необходимую информацию о расчете аннуитетных платежей вы найдете в этой статье!

Считаем аннуитетный платеж

В первую очередь нужно исходить из того, что рассчитать точную сумму аннуитетных платежей можно только при наличии следующих вводных:

-

сумма займа,

-

срок кредитования,

-

процентная ставка.

Расчеты можно выполнять вручную на логарифмическом калькуляторе, в Excel, а также при помощи кредитного онлайн-калькулятора. Рассмотрим все варианты.

Как рассчитать сумму кредита по формуле

Дальше будет немного математики и несколько советов для тех, кто хочет разобраться во всем самостоятельно, не прибегая к кредитным калькуляторам. Итак, вот формула:

Формула расчета аннуитетного платежа по кредиту

Формула расчета аннуитетного платежа по кредиту

Это классическая формула, которой пользуется большинство ведущих банков России. Вы можете самостоятельно подставить значения, чтобы рассчитать размер ежемесячного аннуитетного платежа по любому кредиту. Чтобы не считать на бумаге, можно воспользоваться расширенным функционалом калькулятора в телефоне.

Аннуитетный платеж — расчет в Excel

Выполнить расчеты аннуитетного платежа можно и при помощи программы Microsoft Excel, нажав на кнопку Fx, а затем выбрав функцию PMT (либо ПЛТ в русской транслитерации). В результате появится окно, в которое нужно будет подставить значения.

Так выглядит расчет аннуитетных платежей в Excel

Так выглядит расчет аннуитетных платежей в Excel

Как видно в этом расчете, результат (ежемесячный платеж) выводится в отрицательном значении: стоит минус перед цифрой. Не удивляйтесь этому! Так и должно быть, ведь мы отдаем деньги за кредит банку, а не получаем их, поэтому число и должно быть отрицательным.

Расчет платежей в кредитном калькуляторе

Кредитный калькулятор — самый удобный способ расчетов, потому что не нужно разбираться в формулах, а достаточно просто ввести все данные в соответствующие поля.

Полезно знать! Найти кредитные калькуляторы можно через любой поисковик. Их огромное количество — вы обязательно найдете тот, что подойдет именно вам. Например, удобный калькулятор есть на сайте Почта Банка.

Удобство пользования онлайн-калькуляторами заключается в том, что многие из них не только показывают сумму ежемесячного платежа, но к тому же формируют подробный ежемесячный расчет на весь период кредитования. В графике платежей наглядно показывается, какая часть идет в погашение процентов, а какая — в часть долга. Такой отчет удобен еще и тем, что его можно скачать или отправить себе на почту, чтобы в любой момент иметь перед глазами для сверки расчетов.

Кроме того, кредитные калькуляторы позволяют задавать дополнительные параметры — единоразовую комиссию (например, страхование жизни) и ежемесячные комиссии (например, комиссия за досрочное погашение)

Совет! Если вы планируете брать кредит в конкретном банке, пользуйтесь онлайн-калькулятором этого финансового учреждения. Это удобнее потому, что все необходимые параметры и кредитные продукты уже настроены — нужно только ввести интересующую сумму и срок кредитования.

Если хотите рассчитать аннуитетные платежи, то проще всего это сделать в кредитном калькуляторе выбранного банка. Например, Почта Банка.

Если хотите рассчитать аннуитетные платежи, то проще всего это сделать в кредитном калькуляторе выбранного банка. Например, Почта Банка.

Как правильно платить аннуитетный кредит

Сложностей с выплатой кредита аннуитетными платежами обычно не бывает: раз в месяц заемщик переводит банку равную сумму. Это предельно просто и понятно — как для заемщика, так и для банка.

Другой вопрос — досрочное погашение. Здесь есть два варианта:

-

уменьшение ежемесячных взносов — тогда у заемщика появляется больше свободных денег,

-

сокращение срок кредита — тогда снижается переплата по кредиту.

Какой вариант выбрать? Здесь нужно ориентироваться на то, что дял вас важнее — экономия или снижение финансовой нагрузки. Но важно иметь в виду, что выгода от досрочного погашения заметна лишь в том случае, если до конца срока кредитования остается еще много времени. Если период кредита заканчивается в ближайшее время, то досрочное погашение почти бессмысленно, потому что почти все платежи в счет процентов уже выплачены, а осталось погасить только тело кредита.

Хотите прямо сейчас узнать, сколько будете платить по кредиту, который вам нужен? Листайте ниже — там вас ждет простой и удобный кредитный калькулятор от Почта Банка, который все посчитает за вас.

Устраивают сумма, срок и размер ежемесячного платежа? Тогда заполняйте анкету и отправляйте заявку на кредит — ответ будет в течение пары минут!