Сумма налога на прибыль зависит от результатов деятельности организации. Узнаем, какая ставка налога на прибыль для юридических лиц на 2023 год и как рассчитать сумму к уплате.

Что такое налог на прибыль, и какие суммы им облагаются

Налог на прибыль это налог, уплата которого регулируется главой 25 НК РФ, юридические лица платят с доходов, уменьшенных на величину расходов. Фирмы обязаны платить процент со своей прибыли в бюджет, если только они не применяют специальные режимы (УСН, ЕСХН и др.) или не ведут игорный бизнес. Специальное налогообложение освобождает юридических лиц от уплаты этих сумм.

Надо знать: что такое специальные налоговые режимы

Кто платит налог на прибыль в 2023 году

Плательщиками являются:

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают в РФ или через российское представительство или получают доходы от источников в РФ.

Не платят:

- ИП и организации на спецрежимах.

Расходы и доходы

Что относится к доходам

Доход — ваша выручка от основной деятельности (продаж, оказания услуг или выполнения работ) и от дополнительных источников — внереализационных доходов (банковских процентов, сдачи в аренду имущества). Когда производится расчет налогооблагаемой прибыли, доход учитывается без НДС и акцизов, подтверждается первичными бухгалтерскими документами, платежными поручениями и пр.

Что относится к расходам

Расходы — подтвержденные и обоснованные траты компании. Они обычно связаны с производственной деятельностью, например:

- зарплата сотрудников;

- стоимость сырья и оборудования;

- амортизация.

Но бывают и не связаны с производством — внереализационные расходы:

- судебные издержки;

- разница в курсе валют;

- проценты по кредитам.

Какие расходы вычитаются из доходов

Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты разрешено только при соблюдении следующих условий (ст. 252 НК РФ):

- необходимо обосновать траты — доказать экономическую целесообразность;

- оформить первичные документы.

Вычитаются из величины дохода:

- коммерческие, транспортные, производственные издержки (сырье, зарплата, амортизация, аренда, услуги сторонних юристов, представительские расходы);

- проценты по долгам;

- траты на рекламу (с ограничением — списываются только в размере 1% выручки от продаж);

- траты на страхование;

- траты на исследования (для усовершенствования продукции);

- траты на учебу и подготовку персонала;

- траты на покупку баз данных и компьютерных программ.

Какие расходы нельзя вычесть

Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ:

- вознаграждения членов совета директоров;

- взносы в уставный капитал;

- отчисления в резерв ценных бумаг;

- платежи за превышение уровня выбросов в окружающую среду;

- убытки, связанные с хозяйственной деятельностью в коммунально-жилищной и социально-культурной сферах;

- пени и штрафы;

- деньги и имущество, переданные в расчет по кредитам и займам;

- плата за услуги нотариусов свыше тарифа;

- предоплата за товар или услугу;

- погашение кредитов на жилье сотрудников;

- добровольные членские взносы в общественные фонды;

- суммы переоценки ЦБ при отрицательной разнице;

- стоимость имущества, которое отдано безвозмездно, расходы на передачу;

- оплата проезда сотрудников на работу и домой, если она не предусмотрена производственными особенностями и договором;

- пенсионные надбавки;

- оплата отпусков, которые не предусмотрены законом, но указаны в договоре с работником;

- оплата спортивных и культурных мероприятий;

- плата за товары личного потребления, покупаемые для работников;

- стоимость подписки на газеты, журналы и прочую литературу, не относящуюся к производству;

- оплата питания работников, если это не предусмотрено законом или коллективным договором, и др.

Момент признания доходов и расходов

Момент признания — период, в котором отражается доход или затраты в учете по налогу на прибыль. Таких моментов два, они зависят от способа признания доходов и расходов:

- кассовый метод;

- метод начисления.

Компания выбирает один из методов и закрепляет его в учетной политике.

В зависимости от выбранного метода принимают к учету суммы в разное время. Разберемся в нюансах.

Кассовый метод предполагает, что:

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы;

- при уплате налога суммы учитываются по датам поступления или списания.

Этот метод вправе применять организации, у которых за четыре последних квартала выручка от реализации товаров (работ, услуг) не превышает в среднем 1 млн руб. за каждый квартал (п. 1 ст. 273 НК РФ). Т. е. суммарная выручка за четыре квартала не должна превышать 4 млн руб.

Метод начисления (ст. 271 НК РФ):

- доходы учитывают в момент возникновения (по договорам или иным документам), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

Метод начисления вправе использовать все предприятия, а вот применение кассового метода ограничено для:

- банков, кредитных потребительских кооперативов;

- организаций, у которых превышен указанный лимит выручки;

- участников договоров доверительного управления имуществом, простого товарищества или инвестиционного товарищества;

- контролирующих лиц контролируемых иностранных компаний;

- организаций нефтегазовой сферы, указанных в п. 1 ст. 275.2 НК РФ.

Если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года. Поясним на примере:

ООО «Ppt.ru» выставило счет на оплату, оформило акт на аренду офиса в декабре 2022 г., но оплата произошла только в январе 2023. При кассовом методе бухгалтер ООО «Ppt.ru» отражает расходы на аренду офиса в январе 2023 — по факту перевода денег. В налоговом учете этот расход списывается в 1 квартале 2023. При методе начисления бухгалтер ООО «Ppt.ru» учитывает расход на аренду в декабре 2022, когда фирма должна была ее оплатить. В налоговом учете этот расход отражается в 4 квартале 2022.

Какова налоговая база, если фирма понесла убыток?

Прибыль организации, по правилам налогового учета, неотрицательная величина. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Документы налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Подробнее: порядок признания доходов

Расчет

Основная формула налогооблагаемой прибыли такова: положительная разница между полученными доходами и произведенными расходами, направленными на получение этих доходов за определенный период (ст. 247, 248, 252 НК РФ).

В налоговом учете налогооблагаемая прибыль является базой для расчета налога на прибыль (ст. 274 НК РФ).

Расчет налоговой базы за определенный период производится следующим образом (ст. 315 НК РФ):

где:

- прибыль (убыток) от реализации = сумма доходов от реализации – сумма произведенных расходов, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от внереализационных операций = сумма внереализационных доходов – сумма внереализационных расходов.

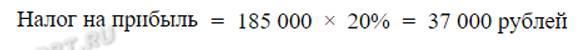

Рассмотрим, как определить сумму налога на прибыль на примере ООО «Ppt.ru» при следующих условиях:

- ООО получило кредит в банке на 500 000 рублей;

- реализовано продукции на 1 200 000 рублей с учетом НДС;

- использовано сырье для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей (не более 50%, правило продлили до конца 2024 года, ст. 283 НК РФ).

Расходы ООО «Ppt.ru» в 2022 году:

Так как доход рассчитывается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам не включаются в налоговую базу по пп. 10 п. 1 ст. 251 НК РФ. 500 000 рублей кредита не считаются доходом. По полученным кредитам и займам фирма вправе в расходах учесть процентные платежи.

Тогда прибыль ООО «Ppt.ru» в 2022 году составит:

Это доход минус расходы и минус убыток прошлого года.

Расчет по формуле:

Из которых идут в бюджет РФ:

Идут в бюджет региона:

Вышеприведенный пример с ООО «Ppt.ru» используем далее, чтобы показать на примере, как рассчитать налог на прибыль на специальном калькуляторе.

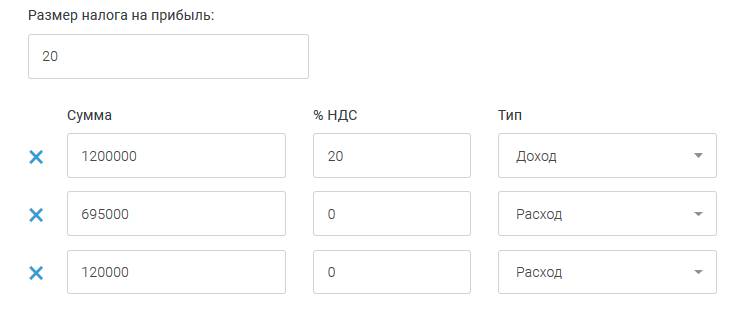

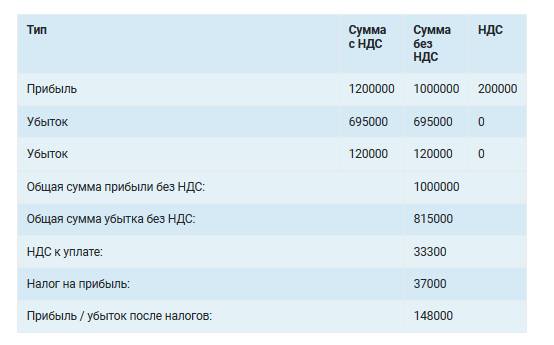

Калькулятор налога на прибыль

Автоматически рассчитать суммы налогов позволяет удобное приложение 1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменений законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как сделать.

Зачем нужен калькулятор

Начинающему бизнесмену калькулятор поможет решить, какую схему налогообложения выгоднее использовать. Онлайн-калькулятор избавит бухгалтеров и руководителей от трудностей при подсчете суммы к уплате. Внесите данные в строки и получите результат на экране.

Как использовать онлайн-калькулятор

Для упрощения расчетов вы можете воспользоваться калькулятором налога на прибыль, размещенным выше.

Сначала выберите размер налога на прибыль (в процентах).

В поле «Доходы» впишите сумму, заработанную за год.

В поле «Расходы» впишите сумму всех затрат вместе с НДС.

Калькулятор покажет:

- общую сумму прибыли без НДС;

- общую сумму убытка без НДС;

- НДС к уплате;

- размер налога;

- прибыль, оставшуюся на развитие бизнеса.

Налог отражается в бухгалтерской отчетности — в отчете о финансовых результатах. Сумма налога на прибыль переносится из строки 180 листа 02 декларации по налогу на прибыль за отчетный год. Для расчета этого показателя в декларации используется формула текущего налога на прибыль, которая определяется по правилам налогового учета и регламентируется ПБУ 18/02.

Другие материалы раздела «Налоги»

Содержание статьи

Показать

Скрыть

Разбираемся, какие компании уплачивают налог на прибыль, какие ставки и льготы предусмотрены, как заполнить декларацию и рассчитать сумму к уплате.

Налог на прибыль — обязательная статья расходов для юридических лиц, которые работают в России по общей системе налогообложения (ОСНО).

Это федеральный налог, который рассчитывается на основе налогооблагаемой прибыли. Именно она является налогооблагаемой базой.

Кто должен платить налог на прибыль организаций

Согласно ст. 246 Налогового кодекса РФ, налог на прибыль уплачивают российские и иностранные компании, которые ведут бизнес в России, а также участники консолидированной группы налогоплательщиков. Зарубежные компании могут получать прибыль через свое представительство или через источники в России в виде дивидендов, страховых выплат и так далее.

Кто не платит налог на прибыль организаций

Согласно п. 9 и п.10 ст. 274 Налогового кодекса РФ, компании могут не платить налог на прибыль, если они:

- имеют право на нулевую ставку по налогу на прибыль;

- не являются плательщиками налога на прибыль.

Не являются плательщиками налога на прибыль следующие организации:

- компании в сфере игорного бизнеса;

- компании, которые работают со специальным режимом налогообложения — единый сельскохозяйственный налог (ЕСХН) или упрощенная система налогообложения (УСН).

Могут получить ставку 0% организации, которые:

- Являются резидентами «Сколково» при выполнении условий.

- Ведут деятельность в сфере здравоохранения или образования при выполнении условий.

- Оказывают социальные услуги населению при выполнении условий.

- Оказывают гостиничные услуги в Дальневосточном федеральном округе при выполнении условий.

- Реализуют сельскохозяйственную продукцию своего производства и переработки.

- Относятся к числу региональных и городских библиотек, музеев и театров при выполнении условий.

Виды доходов и расходов

Доходы

Согласно ст. 248 Налогового кодекса РФ, к доходам организаций, которые входят в налоговую базу, относятся:

- Доходы от реализации товаров, услуг и работ.

- Доходы от реализации имущественных прав. Например, доля в уставном капитале предприятия или дивиденды.

- Внереализационные доходы — те, что напрямую не относятся к работе компании. Например, доход от долевого участия в других организациях. Подробно описаны в ст. 250 Налогового кодекса РФ.

Расходы

Расходы компании — только документально подтвержденные и обоснованные траты. Например, если учредитель компании купил автомобиль для личного пользования, записать его в расходы предприятия и благодаря этому снизить налог на прибыль не выйдет.

К числу учитываемых расходов относятся:

- Материальные расходы, связанные с производством и реализацией, оплатой труда, амортизацией. Полный перечень дан в п. 2 ст. 253 Налогового кодекса РФ.

- Внереализационные расходы — обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. Например, расходы на содержание имущества, переданного в рамках лизинга. Полный перечень дан в ст. 265 Налогового кодекса РФ.

Не все полученные и потраченные компанией средства учитываются для определения налоговой базы. Например, если компания оформила кредит на развитие бизнеса, полученные средства не считаются доходом. При этом деньги, которые идут на погашение этого кредита, а также пени и штрафы, имущество, переданное по договору кредита, не являются расходами, сказано в ст. 270 Налогового кодекса РФ.

Что учитывается при расчете налога на прибыль

Ставки налога на прибыль

Согласно ст. 284 Налогового кодекса РФ, стандартной считают ставку в 20% от прибыли компании. С 2017 по 2030 год 17% от суммы прибыли организации передают в региональный бюджет, а 3% — в федеральный. При желании субъект РФ может снизить региональную ставку.

Федеральную ставку также могут снизить. Например, для резидентов технико-внедренческой особой экономической зоны, резидентов туристско-рекреационных особых экономических кластеров налоговая ставка в федеральный бюджет составляет 0%.

Специальные налоговые федеральные и региональные ставки действуют для отечественных IT-компаний, если они выполняют ряд условий. В этом случае они уплачивают 3% в федеральный бюджет и не платят ничего в региональный бюджет. Такие ставки также действуют для компаний, которые проектируют и разрабатывают устройства электронной компонентной базы и радиоэлектроники.

Кроме того, существуют также доходы, к которым применяют иные ставки:

- 15% для процентов по некоторым ценным бумагам;

- 0–13% для дивидендов от российских и зарубежных компаний.

Уплату всех налогов облегчит бесплатная онлайн-бухгалтерия от банка, в котором вы планируете открыть бизнес-счет. Если у вас нет такой опции, подберите себе расчетно-кассовое обслуживание (РКО) на Банки.ри с такими возможностями.Оформить РКО с онлайн-бухгалтерией.

Подобрать бизнес-счет с онлайн-бухгалтерией

Порядок расчета налоговой базы

Сначала определяют налоговую базу — налогооблагаемую прибыль, а затем уже сумму выплат.

Налоговой базой является разница между доходами и расходами компании. Однако для определения налоговой базы нужно учесть множество нюансов: какие доходы и расходы облагаются налогом, а какие нет. Например, в некоторых случаях при исчислении налоговой базы не учитываются доходы и расходы, относящиеся к игорному бизнесу. Особые условия также действуют для негосударственных пенсионных фондов, участников рынка ценных бумаг и так далее. Подробно такие случаи описаны в ст. 274 Налогового кодекса РФ.

Как считается прибыль компании

Для отечественных компаний прибылью является разница между доходами и расходами, которые учитываются при налогообложении. Такой же порядок действует для зарубежных компаний, которые работают в России через постоянные представительства.

Если зарубежная компания получает прибыль через российские источники, то налогом у нее облагаются:

- дивиденды, выплачиваемые иностранной организации;

- доходы при перераспределении в пользу иностранных организаций прибыли или имущества организаций;

- процентный доход от долговых обязательств;

- доходы от использования прав на интеллектуальную собственность;

- доходы от реализации акций компании и недвижимости;

- доходы от международных перевозок;

- штрафы и пени за нарушение российскими компаниями и госорганами своих обязательств и другое.

Подробный перечень дан в ст. 309 Налогового кодекса РФ.

Для участников консолидированной группы налогоплательщиков прибылью является сумма из общей прибыли, которая положена каждому конкретному участнику группы.

Декларация по налогу на прибыль: порядок заполнения и сроки

Как заполнить декларацию

На титульном листе указывают общую информацию о декларации и компании.

В разделе 1 указывают сумму налога, которая начислена к уплате.

На листе 02 производят расчет налога за налоговый или отчетный период. Здесь же расшифровываются доходы налогоплательщика — доходы от реализации и внереализационные доходы. Указываются расходы, связанные с производством и реализацией, а также внереализационные расходы и убытки.

В приложении к листу 02 также необходимо перечислить информацию об обособленных подразделениях.

Сроки подачи декларации и уплаты налога

Налоговым периодом является срок, за который считают налоговую базу и сумму выплат. Для налога на прибыль такой срок составляет один календарный год.

В налоговом периоде существует несколько отчетных периодов — три, шесть и девять месяцев.

Если в предыдущих кварталах доход от реализации превысил среднее значение в 15 млн рублей за каждый квартал, отчетным периодом становится каждый месяц.

Расчеты по налогу на прибыль сдают до 28 числа месяца, который следует после отчетного периода. Например, отчетность за I квартал необходимо подать до 28 апреля.

По налоговому периоду отчитаться и оплатить налог за прошедший год необходимо до 28 марта.

Если организация уплачивает налог на прибыль каждый месяц, то отчетность она сдает каждый месяц до 28 числа в период с января по ноябрь. Годовую отчетность она же подает также до 28 марта.

Компании подают декларации, даже если размер налога составит ноль.

Когда к компании применяется ставка в 0%, то к декларации она обязана подать подтверждающие документы.

Если у компании есть еще какие-либо льготы для снижения налога на прибыль, их также необходимо подтвердить.

Если компании уплачивает налог по стандартной ставке в 20%, никаких дополнительных документов к декларации прикладывать не нужно.

Декларацию за отчетный период и год сдают по общей форме. Для некоммерческих организаций с нулевой прибылью, библиотек, концертных организаций, музеев и театров предусмотрена упрощенная форма декларации за год. За отчетные периоды эти организации декларации не сдают.

Расчет налога на прибыль организации с примером

Чтобы рассчитать размер налога на прибыль, необходимо определить облагаемые доходы и ставку налога.

Сначала определяем налоговую базу: доходы от реализации и внереализационные доходы минус расходы.

Вычитываем из налоговой базы убытки прошлых лет. За 2022 год налогооблагаемую базу можно снизить на убыток до 50%.

Определяем ставку налога. Если их несколько, произвести расчет необходимо для каждой.

Налоговую базу нужно умножить на ставку. Так получается сумма авансового платежа по налогу за отчетный период или год.

Если налог рассчитывается для второго и последующего периода, из суммы налога за необходимый период вычитается сумма налога за предыдущие периоды в течение календарного года.

Например, компания платит налог на прибыль каждый квартал. Сначала определяется прибыль в I квартале. Доходы составили 2 млн рублей, а расходы — 1,4 млн рублей. Убытков за прошлые годы у предприятия не было.

Налоговая база = 2 млн рублей минус 1,4 млн рублей = 600 тысяч рублей.

Считаем авансовый платеж по налогу на прибыль. Для этого налоговую базу нужно умножить на ставку в 20%.

Авансовый платеж = 600 тысяч рублей * 20% = 120 тысяч рублей.

Следующий период, когда компания считает налоговые выплаты — полгода. Доходы компании составили 3 млн рублей, а расходы — 1,7 млн рублей. Налоговая база составит 1,3 млн рублей, а авансовый платеж — 260 тысяч рублей. Из этой суммы вычитаем платеж по налогу за I квартал. Размер платежа составит 140 тысяч рублей.

Рассчитываем сумму выплат за девять месяцев. Прибыль компании составила 5 млн рублей, а расходы — 2,7 млн рублей. Налоговая база составит 2,3 млн рублей. Авансовый платеж составит 460 тысяч рублей.

Из этой суммы мы вычитаем платеж за I и II кварталы. Остается сумма 200 тысяч рублей.

Считаем сумму за весь налоговый период. Сумма доходов составила 5,2 млн рублей, а расходов — 2,8 млн рублей. Налоговая база составляет 2,4 млн рублей. Так, платеж равен 480 тысячам рублей. Вычитаем из него суммы авансовых платежей за три, шесть и девять месяцев и получаем сумму в 20 тысяч рублей.

Итак, сумма налога на прибыль составит 20 тысяч рублей.

Штрафные санкции за неуплату

Согласно ст. 119 Налогового кодекса РФ, если компания не отчитается и не уплатит налог в срок, ее оштрафуют на 5% от суммы налога. При этом минимальная сумма составит тысячу рублей, даже если штраф был 50 рублей. Максимальная сумма штрафа составляет 30% от суммы налога. Штраф применяется за каждый, даже неполный месяц просрочки.

При неуплате налога инспекция может заблокировать нужную сумму на счете компании или арестовать имущество. При этом пени начисляются за каждый день просрочки платежа.

Должностное лицо могут привлечь к административной ответственности и оштрафовать на 500 рублей.

Заключение

- Налог на прибыль — разновидность федерального налога, который платят юридические лица, работающие по ОСНО.

- Стандартная ставка такого налога составляет 20%: 17% уплачивается в региональный бюджет, а 3% — в федеральный.

- Налог уплачивается с полученной прибыли — разницы между доходами и расходами компании.

- Формула расчета налога на прибыль: (доходы минус расходы) * 20%.

- Налоговую декларацию подают до 28 числа месяца, следующего за отчетным периодом. Отчетными являются три, шесть и девять месяцев календарного года. Декларацию за год подают до 28 марта.

- Если средняя прибыль компании за квартал составила 15 млн рублей, то подавать декларацию она должна ежемесячно.

- Сроки уплаты налога совпадают со сроками отправки декларации.

Оформить бизнес-счет для уплаты налогов

Налог на прибыль — основной платёж для крупного и среднего бизнеса, а также тех малых компаний, которые не перешли на специальные режимы. Это прямой налог, который юридические лица уплачивают с того, что они заработали. Давайте рассмотрим нюансы определения базы для его расчёта, порядок уплаты и действующие в 2023 году ставки.

Кто платит налог на прибыль

Плательщиками налога являются:

- Российские организации, применяющие основную систему налогообложения.

- Иностранные компании, имеющие здесь представительства, получающие доходы, являющееся резидентами или фактически управляемые из РФ.

Не платят налог на прибыль организаций:

- компании на УСН, и ЕСХН;

- организации из сферы игорного бизнеса;

- резиденты «Сколково».

Компании из двух первых групп платят другие налоги, а доходы участников «Сколково» вовсе освобождены от налогообложения.

Для юридических лиц из России и иностранных компаний, имеющих здесь представительства, под налогооблагаемой прибылью понимается разница между доходами и расходами. Прочие иностранные организации не учитывают свои затраты, то есть налогом облагается весь полученный ими в России доход.

Как рассчитать налог

Формула расчёта налога стандартная: Налоговая база * Налоговая ставка.

А вот базу по налогу на прибыль определить непросто. Алгоритм такой:

- рассчитывается прибыль либо убыток от реализации;

- рассчитывается прибыль или убыток от внереализационных операций;

- итоговая база по налогу: прибыль (убыток) от реализации + прибыль (убыток) от внереализационных операций – убытки прошлых лет, которые можно перенести на текущий период.

Если прошлые периоды закончены в минус, убытки можно полностью или частично вычесть из налоговой базы.

Основная задача при исчислении налога на прибыль заключается в правильном определении доходов и расходов.

Доходы, которые участвуют в расчёте налога

Доходы для этой цели делятся на две группы: от реализации и внереализационные. Доходы от реализации организация получает следующим образом (статья 249 НК РФ):

- от продажи своих товаров, работ, услуг, имущественных прав;

- перепродавая ранее приобретенные товары.

Все прочие доходы считаются внереализационными. Это, например, доходы от долевого участия в других компаниях, от сдачи имущества в аренду, проценты по вкладам и другие.

Налогом облагается не вся прибыль — список исключений приводится в статье 251 НК РФ. Он исчерпывающий, то есть, если какого-то вида доходов в этой статье нет, значит, он облагается. Необлагаемых доходов довольно много, вот лишь некоторые:

- предоплата;

- имущество, которое получено в виде залога или задатка;

- кредитные и заёмные средства;

- всё, что передано в виде вклада в уставный или складочный капитал.

Расходы, участвующие в расчёте базы

Расходами считаются подтверждённые документами затраты, а также убытки. Расходы тоже подразделяются на две группы:

- связанные с производством и реализацией;

- внереализационные.

К «производственным» расходам относится всё то, что организация тратит на изготовление своих товаров, работ или услуг, а также на их продажу. Такие расходы могут быть:

- прямыми — это материальные затраты, издержки на оплату труда, амортизацию;

- косвенными — это прочие затраты, связанные с реализацией.

Внереализационные расходы перечислены в статье 265 НК РФ. Например, это расходы на содержание переданного в аренду имущества, проценты по долговым обязательствам, отрицательные курсовые разницы и другие. Если какой-либо вид затрат, не связанных с реализацией, в статье не перечислен, то вычитать его из доходов нельзя.

Кроме того, есть расходы, которые не уменьшают налоговую базу. В статье 270 НК РФ приводится их закрытый перечень. Например, это дивиденды собственникам, штрафные санкции в бюджет, взносы в уставный капитал, расходы на добровольное страхование и множество других затрат.

Дата определения доходов и расходов

Важное значение для расчёта налога имеют даты, на которые признаются доходы и расходы. От этого зависит, может ли налогоплательщик учесть их в периоде, за который исчисляется налог на прибыль организаций. Существует два метода определения момента признания доходов и расходов:

- Метод начисления. Доходы / расходы принимаются в том периоде, в котором они имели место. При этом неважно, когда фактически средства за них поступили или были на них потрачены.

- Кассовый метод. Доходы / расходы признаются на день их фактического поступления или списания.

По умолчанию применяется метод начисления. В этом случае прямые и косвенные расходы учитываются при исчислении налога на прибыль по-разному:

- прямые расходы делятся между стоимостью незавершённого производства и продукции, которая изготовлена. Уменьшать налоговую базу за счёт прямых расходов можно только по мере того, как готовая продукция будет реализована;

- косвенные расходы текущего периода списываются полностью, без какого-либо распределения.

При кассовом методе такого деления нет. Но применять его можно лишь организациям, у которых в среднем за четыре предыдущих квартала сумма выручки от реализации не превысила 1 млн рублей за каждый квартал.

Налоговые ставки

Основная, но не единственная, ставка налога на прибыль — 20%. Она распределяется между бюджетами двух уровней. Налог на прибыль 2023 года делится так: 3% — в федеральный, 17% — в региональный бюджеты. Такой порядок будет действовать до конца 2030 года, а затем распределение изменится. Ниже представлена подробная таблица ставок.

|

К чему применяется / когда действует ставка |

Размер ставки |

|---|---|

|

Основная ставка (действует, если не оговорено иное) |

20%, которые делятся таким образом:

По решению властей субъекта для отдельных организаций ставка может быть понижена до 12,5% (после 2024 года — до 13,5%) |

|

Прибыль по некоторым ценным бумагам российских компаний |

30% |

|

Прибыль от добычи углеводородов на новом морском месторождении |

20% полностью в федеральный бюджет |

|

Некоторые доходы иностранных организаций |

|

|

Доходы от государственных, муниципальных и иных ценных бумаг |

15% (по некоторым муниципальным бумагам 9%) |

|

Дивиденды иностранной компании по российским акциям или от участия в компании из РФ |

|

|

Дивиденды российской организации |

13% |

|

Доходы по депозитарным распискам |

|

|

Отдельные доходы от аренды иностранных организаций |

10% |

|

Доходы сельхозпроизводителей, организаций медицинской, образовательной сфер, соцобслуживания и другое. Полный список — в статье 284 НК РФ |

0% |

Налоговым периодом по данному платежу является календарный год. Организации должны исчислять и уплачивать авансы по налогу на прибыль ежемесячно или раз в квартал.

Поквартальная уплата авансов

Платить аванс по налогу на прибыль раз в квартал вправе налогоплательщики, у которых за предыдущие четыре отчётных периода доходы от реализации не превышали в среднем 15 млн рублей за квартал. Платежи производятся не позднее 28 числа месяца, следующего за окончанием квартала. Если этот день попадает на выходной, то срок переносится. Для юридических лиц, попадающих под условия поквартальной уплаты, расчёт производится так:

- по окончании I квартала исчисляется и уплачивается авансовый платеж — до 28 апреля;

- по окончании 6 месяцев исчисляется аванс за полугодие, из полученной суммы вычитается то, что было уплачено по итогам первого квартала — до 28 июля.

По окончании 9 месяцев расчёт производится аналогично.

Например, за I квартал компания заработала 100 000 рублей, а за II — 140 000 рублей. Рассчитаем авансовые платежи:

- аванс за I квартал: 100 000 * 20% = 20 000 рублей;

- база за полугодие: 100 000 + 140 000 = 240 000 рублей;

- авансовый платёж за полугодие: 240 000 * 20% = 48 000 рублей;

- налогоплательщик должен заплатить до 28 июля: 48 000 — 20 000 = 28 000 рублей.

Помесячная уплата авансов

Для юридических лиц, которые не имеют права на поквартальную уплату, доступны два варианта расчёта ежемесячных платежей:

- исходя из прибыли за прошлый квартал с доплатой по итогам периода;

- исходя из фактической прибыли.

По умолчанию будет применяться первый способ. Чтобы исчислять авансовые платежи, исходя из фактической прибыли, нужно не позднее конца года подать в ИФНС уведомление в свободной форме.

Суть первого способа в следующем. В текущем квартале нужно уплатить столько аванса, сколько было начислено за предыдущий. Эта сумма делится на три части и уплачивается в каждом месяце квартала. Когда он закончится, следует рассчитать сумму налога, исходя из того, сколько было получено прибыли, и произвести доплату.

Приведём пример. Пусть начисление налога за IV квартал прошлого года составило 30 000 рублей. В январе, феврале и марте текущего года компания должна была уплатить по 10 000 рублей. При этом за I квартал она заработала 160 000 рублей. Налог к уплате составляет 160 000 х 20% = 32 000 рублей. Однако 30 000 из них уже уплачено, поэтому нужно доплатить только 2 000 рублей.

При способе уплаты, исходя из фактической прибыли, сумма аванса рассчитывается по окончании каждого месяца нарастающим итогом с начала года. То есть в феврале считается и платится налог за январь, в марте — за январь + февраль с учётом уплаченного ранее и так далее.

Например, налогооблагаемый доход организации составил:

- за январь — 90 000 рублей;

- за февраль — 150 000 рублей;

- за март — 120 000 рублей.

По итогам каждого месяца следует уплатить:

- в феврале за январь: 90 000 * 20% = 18 000 рублей;

- в марте за январь и февраль: (90 000 + 150 000) * 20% — 18 000 = 30 000 рублей;

- в апреле — за январь, февраль и март: (90 000 + 150 000 + 120 000) * 20% — (18 000 + 30 000) = 24 000 рублей.

Отчётность

Все, кто платит налог на прибыль организаций, подают в ИФНС декларацию. Периодичность подачи внутри отчётного года зависит от того, как производятся авансовые платежи:

- если ежемесячно, исходя из фактической прибыли, декларации нужно подавать до 25 числа следующего месяца (12 деклараций в год);

- если поквартально либо раз в месяц, но по данным за прошлый период, декларации нужно подавать по итогам I квартала, полугодия, 9 месяцев. Последний день представления — 25 числа месяца, следующего за окончанием квартала.

Годовую декларацию все должны подать до 25 марта года, следующего за отчётным. Уплата налога на прибыль, исчисленного по итогам года, производится также до этой даты. То есть налог на прибыль 2023 года нужно будет уплатить не позднее 28 марта 2024 года. Рекомендуем следить за сроками сдачи отчётности и уплаты налогов с помощью нашего календаря бухгалтера.

Бесплатная консультация по налогообложению

Налог на прибыль — это прямой налог, который налогоплательщик уплачивает с разницы между его доходами и расходами, то есть с прибыли. Он относится к категории федеральных налогов. Одна его часть подлежит зачислению в федеральный бюджет, а другая — в региональный.

Заполните и сдайте через интернет декларацию по налогу на прибыль по актуальной форме

Попробуйте бесплатно

Подсчитать прибыль бизнеса можно за любой период: день, неделю, месяц и так далее. Но для расчета налога используют финансовый результат за календарный год — это и есть налоговый период по налогу на прибыль.

Кроме налогового периода, есть еще отчетный. Это срок, за который налогоплательщик должен отчитаться по налогу на прибыль, то есть сдать декларацию в налоговую службу. В нашем случае у налога 3 отчетных периода: квартал, полугодие и 9 месяцев.

Однако если у налогоплательщика средние доходы превысили 15 млн рублей за каждый квартал, то отчетным периодом для него считается каждый календарный месяц.

Налог на прибыль уплачивает большая часть организаций. Однако есть и определенные исключения.

К плательщикам налога на прибыль относятся лица, перечисленные в ст. 246 и ст. 246.1 НК РФ:

- российские юрлица: ООО, АО, ПАО и другие;

- иностранные юрлица, имеющие постоянные представительства или получающие доходы от источников в РФ;

- иностранные юрлица-резиденты РФ в соответствии с международными договорами РФ по вопросам налогообложения — для целей применения этого международного договора;

- иностранные юрлица, которые управляются из РФ, если иное не предусмотрено международными договорами РФ по вопросам налогообложения.

Несмотря на то, что в ст. 246 НК РФ сказано, что плательщиками налога являются все юрлица, из этого правила есть несколько исключений. Вот некоторые из них:

- налогоплательщики, работающие на ЕСХН, УСН или уплачивающие налог на игорный бизнес;

- организации-участники проекта «Сколково» в соответствии со ст. 246.1 НК РФ.

Даже на УСН и ЕСХН сдать декларацию по прибыли иногда нужно. Например, при выплате дивидендов другим организациям или получении прибыли от контролируемых иностранных компаний.

Индивидуальные предприниматели, даже работающие на ОСНО, налог на прибыль не платят и декларацию не подают. Вместо этого они уплачивают НДФЛ и отчитываются по соответствующей форме.

Формула расчета налога на прибыль простая: необходимо налогооблагаемую базу умножить на ставку налога. Поэтому важно знать две вещи:

- какую ставку применить;

- как правильно рассчитать базу по налогу на прибыль.

Основная ставка по налогу на прибыль — 20 %, из которых 3 % поступает в федеральный бюджет, а 17 % — в региональный. Данная пропорция действует только в периоде с 2017 по 2024 гг. (ст. 284 НК РФ).

Региональными законами часть налога на прибыль, уплачиваемая в региональный бюджет, может быть снижена.

Основная ставка налога на прибыль может быть понижена для отдельных категорий налогоплательщиков:

- для участников свободных и особых экономических зон (п. 1, п. 1.7 ст. 284 НК РФ);

- для участников региональных инвестиционных проектов (п. 3 ст. 284.1 НК РФ, п. 3 ст. 284.3 НК РФ);

- для резидентов ТОСЭР (территории опережающего социально-экономического развития) или свободного порта Владивостока (п. 1.8 ст. 284 НК РФ, ст. 284.4 НК РФ).

Например, для российских ИТ-компаний, если они соответствуют требованиям п. 1.15 ст. 284 НК РФ, действует льготная ставка налога на прибыль: 3 % направляется в федеральный бюджет, и 0 % — в региональный.

Сдайте отчетность в ФНС и другие госорганы через интернет — с подсказками и проверкой на ошибки

Попробуйте бесплатно

Помимо основной ставки 20 %, есть еще специальные ставки, которые применяются к прибыли, полученной от конкретных видов деятельности. Подробнее в таблице ниже.

| Ставка по налогу на прибыль | В каких случаях применимо |

|---|---|

| 30 % | С прибыли по российским ценным бумагам, кроме дивидендов, права на которые учтены на счетах депо, по которым информация не была предоставлена налоговому агенту (п. 4.2 ст. 284 НК РФ). |

| 20 % (полностью в федеральный бюджет) |

С прибыли от деятельности по добыче углеводородного сырья на новом морском месторождении. Применяют организации, владеющие лицензиями на пользование участком недр и операторы месторождений (п. 1.4, п. 6 ст. 284 НК РФ). Применяют налогоплательщики, контролирующие иностранные компании — с прибыли, полученной от контролируемых компаний (п. 1.6, п. 6 ст. 284 НК РФ). С всех доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство (пп. 1 п. 2 ст. 284 НК РФ). |

| 0 % (в федеральный и региональный бюджеты) |

С прибыли медицинских или образовательных организаций (п. 1.1 ст. 284, ст. 284.1 НК РФ). С прибыли участников «Сколково», если они отказались от права на освобождение от налога на прибыль (п. 5.1. ст. 284 НК РФ). С прибыли организаций, занимающихся социальным обслуживанием граждан (п. 1.9 ст. 284 НК РФ). |

| 0 % (в федеральный бюджет) |

С процентных доходов по некоторым государственным и муниципальным ценным бумагам (пп. 3 п. 4 ст. 284 НК РФ). С дивидендов, полученных российской компанией, при условии, что организация владеет не менее чем 50% акциями компании,выплачивающей дивиденды, на протяжении 365 дней (пп. 1 п. 3 ст. 284 НК РФ). С доходов от выбытия долей участия в уставном капитале российских организаций, а также их акций (п. 4.1 ст. 284, ст. 284.2 НК РФ). С прибыли резидентов технико-внедренческой особой экономической зоны и резидентов туристско-рекреационных особых экономических зон (п. 1.2 ст. 284 НК РФ). С прибыли участников региональных инвестиционных проектов (п. 1.5 и 1.5-1 ст. 284 НК РФ). С прибыли участников свободной экономической зоны в Крыму и Севастополе, резидентов ТОСЭР, свободного порта Владивостока, участников особой экономической зоны в магаданской области или Калининградской области (п. 1.7, п. 1.8, п.1.10 ст. 284 НК РФ). |

| 0 — 15 % | С доходов в виде процентов и дивидендов ставка налога на прибыль варьируется в зависимости от категории:

|

Налоговая база — это прибыль организации за календарный год. Рассчитывается она по следующей формуле:

Прибыль (НБ) = ДР — РР + ВД — ВР — У, где:

- Прибыль (НБ) — налогооблагаемая база;

- ДР — доходы от реализации;

- РР — расходы по реализации;

- ВД — внереализационные доходы;

- ВР — внереализационные расходы;

- У — суммы убытков, подлежащих переносу.

Порядок формирования налогооблагаемой базы зависит от отрасли или категории организации. Особый порядок предусмотрен:

- для банков (ст. 290, 291, 292 НК РФ);

- для страховых организаций (ст. 293, 294, 294.1 НК РФ);

- для негосударственных пенсионных фондов (ст. 295, 296 НК РФ);

- для участников рынка ценных бумаг (ст. 298, 299 НК РФ);

- для клиринговых организаций (ст. 299.1, 299.2 НК РФ);

- для операций с финансовыми инструментами срочных сделок (ст. 301 — 305, 326 — 327 НК РФ);

- для операций по договорам доверительного управления имуществом, договорам простого товарищества (ст. 276, 278, 332 НК РФ);

- для иностранных организаций (ст. 307 — 310 НК РФ).

Например, у некоторых иностранных компаний налоговая база — это не прибыль, а сумма дохода по определенным операциям.

Размер налога на прибыль прямо зависит от расходов организации. Поэтому налоговики при проверках заостряют свое внимание именно на правильности и обоснованности включения затрат в состав расходов по налогу на прибыль.

Доходы и расходы не равны поступлениям и списаниям денежных средств с расчетного счета юрлица. Например, платеж по кредиту — это не расход компании, как и поступление кредитных средств — это не доход организации. Соответственно, такие платежи в расчет по налогу на прибыль не попадают.

После того, как была рассчитана налогооблагаемая база, можно рассчитать сумму налога на прибыль за налоговый период по формуле:

Налог на прибыль = Прибыль (НБ) × С, где:

- Прибыль (НБ) — налогооблагаемая база;

- С — соответствующая ставка по налогу.

Если организация платит налог на прибыль по нескольким различным ставкам, то и считать налогооблагаемую базу необходимо по каждой ставке отдельно. В таком случае ведется раздельный учет операций по различным ставкам.

Данная формула подходит также для расчета первого авансового платежа по налогу на прибыль. А вот для расчета аванса за последующие отчетные периоды формула будет иная

АП(тек) = Прибыль (НБ) × С – АП(упл), где:

- АП(тек) — авансовый платеж за текущий отчетный период;

- Прибыль (НБ) — налогооблагаемая база;

- С — соответствующая ставка по налогу;

- АП(упл) — авансовый платеж по налогу на прибыль, уплаченный ранее.

Для расчета налога на прибыль и авансовых платежей по нему будем использовать следующие данные, рассчитанные нарастающим итогом.

| Период | Доходы, руб | Расходы, руб | Прибыль, руб |

|---|---|---|---|

| 1 квартал | 12 000 000 | 9 000 000 | 3 000 000 |

| Полугодие | 22 000 000 | 18 000 000 | 4 000 000 |

| 9 месяцев | 35 000 000 | 27 000 000 | 8 000 000 |

| Год | 57 000 000 | 38 000 000 | 19 000 000 |

Посчитаем авансовый платеж за 1 квартал:

(12 000 000 — 9 000 000) × 20 % = 600 000 рублей

Посчитаем авансовый платеж за полугодие:

(22 000 000 — 18 000 000) × 20 % – 600 000 = 200 000 рублей

Посчитаем авансовый платеж за 9 месяцев:

(35 000 000 — 27 000 000) × 20 % – 600 000 — 200 000 = 800 000 рублей

Посчитаем сумму налога на прибыль за год:

(57 000 000 — 38 000 000) × 20 % = 3 800 000 рублей

Однако ранее уже было совершено 3 авансовых платежа. Следовательно, за год остается доплатить только:

3 800 000 — 600 000 — 200 000 — 800 000 = 2 200 000 рублей

Подготовьте и сдайте отчетность по налогу на прибыль 一 по актуальной форме и с проверкой на ошибки

Попробовать

Форма декларации по налогу на прибыль утверждена Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@. В этом документе представлен как шаблон отчета, так и инструкция по его заполнению.

Когда сдавать декларацию и платить налог

Срок уплаты налога и авансовых платежей аналогичен срокам сдачи декларации или расчета за аналогичный период.

Заплатить налог на прибыль и сдать по нему отчет нужно до 28 марта года, следующего за отчетным (п. 4 ст. 289 НК РФ). Если этот день выпадает на выходной, то отчитаться нужно на следующий рабочий день.

Например, сдать декларацию по налогу на прибыль за 2021 год и заплатить налог нужно до 28 марта 2022 года.

Налогоплательщики должны уплачивать авансовые платежи и подавать расчет по налогу на прибыль по результатам каждого отчетного периода Форма расчета аналогична декларации. Срок сдачи и платежа — 28-ое числа месяца, следующего за отчетным периодом (п. 3 ст. 289 НК РФ).

Например, организации, которые отчитываются ежемесячно, декларацию за январь-апрель 2022 года сдают до 30 мая 2022 года, так как 28 мая — суббота.

Для тех, кто отчитывается ежеквартально, сроки представлены в таблице.

| Отчетный период | Срок сдачи декларации и уплаты налога (включительно) |

|---|---|

| 2021 год | до 28 марта 2022 года |

| 1 квартал 2022 года | до 28 апреля 2022 года |

| полугодие 2022 года | до 28 июля 2022 года |

| 9 месяцев 2022 года | до 28 октября 2022 года |

| 2022 год | до 28 марта 2023 года |

Правила заполнения декларации

Правила по заполнению декларации по налогу на прибыль закреплены в Приложении № 2 к Приказу ФНС РФ от 23.09.2019 № ММВ-7-3/475@. Здесь же перечислены общие правила заполнения отчета:

- все значения округляют до полных рублей по математическим правилам (например, сумму 100 руб. 49 коп. записывают, как 100 руб., а 100 руб. 50 коп — как 101 руб.);

- все страницы пронумеровывают сквозной нумерацией независимо от наличия или отсутствия разделов и листов;

- порядковый номер записывают в специальное поле, первая страница — 001, двенадцатая — 012;

- ошибки с помощью корректора исправлять нельзя;

- для рукописного заполнения подбирают чернила черного, фиолетового или синего цвета;

- в одно знакоместо вписывают только один символ;

- для отрицательных чисел указывают знак «–»;

- при заполнении декларации на компьютере, числовые показатели в строках выравнивают по правому краю;

- текстовые поля заполняют заглавными печатными символами;

- в случае отсутствия показателя, по всех знакоместах поля проставляют прочерки;

- если при внесении показателя использовали не все знакоместа поля, то в незаполненных знакоместах в право части поля ставят прочерки (например, ИНН указывают следующим образом «2222333344–»).

Декларация состоит из 9 листов и различных приложений. Обязательны к заполнению только:

- титульный лист;

- раздел 1;

- лист 02.

Остальные листы и приложения включают в состав декларации только в том случае, если у организации есть информация для их заполнения.

Лист 02 включается в состав декларации в любом случае, даже если налогоплательщик его не заполнял. Например, потому что не вел деятельность.

Титульный лист

При заполнении титульного листа сложностей обычно не возникает. Здесь указывают:

- основную информацию о налогоплательщике: ИНН, КПП, наименование, номер телефона;

- сведения о реорганизации;

- номер корректировки;

- код налогового органа;

- код налогового или отчетного периода;

- год;

- код представления декларации по месту учета;

- количество страниц декларации и копий приложенных к ней документов;

- дату заполнения;

- ФИО лица, уполномоченного на сдачу декларации.

Лицо, уполномоченное на сдачу декларации, заверяет информацию своей подписью и печатью организации.

Раздел 1

Несмотря на то, что этот раздел следует сразу за титульным листом, заполняют его в последнюю очередь. Так как для заполнения потребуется информация с других листов.

Раздел 1 включает в себя сразу три подраздела:

- подраздел 1.1 — заполняют все юрлица;

- подраздел 1.2 — заполняют компании, уплачивающие ежемесячные авансовые платежи;

- подраздел 1.3 — заполняют юрлица, которые выступали налоговыми агентами по налогу на прибыль.

Подразделы 1.1 и 1.2 очень похожи. Здесь нужно указать следующие данные:

- код ОКТМО;

- КБК по налогу, уплачиваемому в федеральный бюджет;

- КБК по налогу, уплачиваемому в региональный бюджет;

- суммы налога к доплате или уменьшению — для подраздела 1.1;

- суммы ежемесячных авансовых платежей по первому, второму и третьему срок — для подраздела 1.2.

Подраздел 1.3 заполняют те организации, которые выплачивали другим юрлицам дивиденды, так как в таком случае они выступают в роли налоговых агентов по налогу на прибыль. Здесь нужно указать:

- вид платежа (код);

- код по ОКТМО;

- КБК;

- срок уплаты и сумму налога к уплате.

Информацию в каждом подразделе заверяют подписью. Рядом с ней указывают дату подписания отчета.

Бесплатно сдайте отчетность по налогу на прибыль через интернет

Попробовать

Лист 02

На Листе 02 содержится информация о расчете налога на прибыль.

В первую очередь нужно указать двухзначный код признака налогоплательщика. Расшифровки даны прямо в форме. Если организация не относится ни к одной из перечисленных категорий, вписывают код «01». Далее лист построчно заполняют:

- в строках 010 и 020 указывают доходы налогоплательщика за период;

- в строках 030 и 040 раскрывают расходы налогоплательщика за период;

- в строке 050 указывают убытки;

- в строке 060 выводят финансовый результат по формуле: стр. 010 + стр. 020 — стр. 030 — стр. 40 + стр. 050) + (стр. 330 — стр. 340) Листа 06;

- в строку 070 вписывают доходы, исключаемые из прибыли;

- в строке 100 указывают сумму налоговой базы;

- в строке 110 указывают убытки, которые налогоплательщик понес в предыдущих периодах;

- в строку 120 вписывают разницу между строкой 100 и 110;

- в строках 140ー171 раскрывают информацию о налоговых ставках и региональном законодательном акте, которым установлена региональная ставка;

- в строки 180ー200 вписывают итоговую сумму налога с разбивкой по уровням бюджета;

- в строках 210ー230 раскрывают информацию о начисленных авансах аналогично по уровням бюджета;

- в строки 240ー260 вписывают сумму налога, уплаченного за границей;

- в строках 265, 266 и 267 указывают суммы торгового сбора, на которые можно уменьшить налог;

- в строках 268 и 269 раскрывают информацию об инвестиционном вычете;

- в строках 270 и 271 указывают сумму налога к доплате;

- в строках 280 и 281 указывают сумму налога к уменьшению;

- в строки 290ー310 вписывают суммы авансов на последующий квартал (в годовой декларации строки остаются пустыми);

- в строки 320ー340 вписывают суммы авансов на первый квартал будущего года (в годовой декларации строки остаются пустыми);

- строки 350 и 351 заполняют участники региональных инвестиционных проектов.

Многие строки, например, доходы и расходы, раскрываются более подробно в Приложениях к Листу 02.

Приложение № 1 к Листу 02

На этом листе налогоплательщик раскрывает информацию о реализационных и внереализационных доходах по различным группам.

Итоговое значение реализационных доходов из строки 040 затем переносят в поле 010 Листа 02. Сумму внереализационных доходов из строки 100 переносят в строку 020 Листа 02.

Отдельная группа строк 200ー220 выделена для инвестиционных товариществ.

Подготовить, проверить и сдать отчетность в ФНС, ПФР, ФСС, Росстат, РАР, РПН, ЦБ РФ через интернет.

Попробовать

Приложение № 2 к Листу 02

Здесь налогоплательщик отражает все расходы связанные с производством и реализацией и внереализационные затраты.

Расходы по производству и реализации разделяются на две группы:

- прямые расходы (строки 010ー030);

- косвенные расходы (040ー055).

Строки 010ー030 не заполняют организации, использующие кассовый метод учета доходов и расходов.

Налогоплательщики, которые продавали имущество, не относящееся к их продукции или товарам для перепродажи, заполняют дополнительно строки 060 и 061.

Участникам рынка ценных бумаг необходимо будет заполнить строки 070ー073.

Строку 080 налогоплательщик заполняет в том случае, если было заполнено Приложение № 3 к Листу 02. Значение этой строки будет равно значению из поля 350 Приложение № 3.

Внереализационные расходы указывают в строках 200ー206.

Если необходимо исправить ошибки прошлых периодов, которые не уменьшают налогооблагаемую базу, то заполняют строки 400ー403.

Приложение № 3 к Листу 02

Данное приложение заполняют только те налогоплательщики, которые вели следующие виды деятельности:

- продавали активы, по которым начислялась амортизация (строки 010ー060);

- продавал права требования долга до даты наступления срока платежа (строки 100 — 150);

- вели деятельность обслуживающих подразделений (строки 180ー201);

- занимались доверительным управлением (строки 210ー230);

- продавали права на земельные участки (строки 240ー260).

Общие итоги указывают в строках 340, 350 и 360.

Приложение № 4 к Листу 02

Заполняют налогоплательщики, которые переносят убытки прошлых периодов на текущий год в соответствии со ст. 283 НК РФ.

Приложение № 5 к Листу 02

Приложение заполняют только те организации, у которых есть обособленные подразделения. Указывают информацию о суммах налога, приходящихся на каждое обособленное подразделение.

На каждое обособленное подразделение заполняют по одному Приложению № 5.

Приложения № 6, 6а и 6б к Листу 02

Эти приложения заполняют только консолидированные группы налогоплательщиков.

Приложение № 7 к Листу 02

Заполняют налогоплательщики, которые оформляют инвестиционный налоговый вычет.

Лист 03

Заполняют только налогоплательщики, являющиеся налоговыми агентами при:

- выплате дивидендов;

- выплате процентов по государственным и муниципальным ценным бумагам.

Если никаких выплат не было, то и включать лист 03 в состав декларации не нужно.

Сам лист 03 состоит из трех разделов, каждый из которых раскрывает конкретную информацию:

- Раздел А — по налогам, связанным с дивидендами;

- Раздел Б — по налогам, связанным с процентам по ценным бумагам;

- Раздел В — о получателях доходов с раскрытием сумм.

Лист 04

Включают в декларацию в том случае, если налог на прибыль уплачивается не только по ставке 20 %. По каждой ставке, отличной от стандартной, заполняют отдельный Лист 04.

В поле «Вид дохода» указывают один из кодов 1—9. Их расшифровка представлена прямо на листе.

Лист 05

Лист заполняют налогоплательщики, которые совершают операции с ценными бумагами и различными финансовыми документами. Вид операции указывают в соответствующем поле. На каждый вид заполняют свой лист.

Если таких операций не было, то лист в состав декларации включать не нужно.

Лист 06

Заполняют только негосударственные пенсионные фонды. Другие налогоплательщики Лист 07 в декларацию по прибыли не включают.

Лист 07

Представляет собой отчет о целевом использовании имущества, полученного в рамках благотворительной деятельности, целевых поступлений, целевого финансирования. Если такого имущества не было, то лист в декларацию не включают.

Лист 08

На листе 08 раскрывают информацию о сделках между взаимозависимыми лицами.

Лист 09

На Листе 09 и приложении № 1 к нему налогоплательщики представляют информацию о контролируемых иностранных компаниях (КИК) и расчет по налогу с доходов в виде прибыли КИК.

В том случае, если организация не получают доходов от КИК, то лист 09 в декларацию не включают.

Приложение № 1 к Декларации

В Приложении № 1 указывают:

- доходы, не учитываемые при определении базы по налогу на прибыль;

- расходы, учитываемые при расчете налога на прибыль отдельными категориями налогоплательщиков.

Приложение № 2 к Декларации

Этот блок заполняют только налогоплательщики, реализующие соглашение о защите и поощрении капиталовложений.

За просрочку при сдаче декларации по налогу на прибыль предусмотрен штраф по ст. 119 НК РФ. Его размере составит 5 % от неуплаченной по декларации суммы налога за каждый полный или неполный месяц просрочки. При этом размер штрафа ограничен диапазоном от 1 000 рублей и до 30 % от неуплаченной суммы налога.

Если налог будет уплачен во время, но декларация не сдана, то штраф по ст. 119 НК РФ будет минимальным — 1 000 рублей.

Также за несвоевременную сдачу могут привлечь к административной ответственности по ст. 15.5 КоАП РФ. Штраф на должностное лицо составит от 300 до 500 рублей.

За несвоевременную уплату налога на прибыль штраф предусмотрен ст. 122 НК РФ. Его размер — 20 % от неуплаченной вовремя суммы.

Подготовьте и сдайте декларацию по налогу на прибыль онлайн с проверкой на ошибки

Попробовать

Добавить в «Нужное»

Как рассчитать налог на прибыль

По общему правилу организации, применяющие общий режим налогообложения, по итогам отчетных периодов, а также по итогам года должны производить расчет налога на прибыль (п. 2 ст. 286 НК РФ).

Налог на прибыль организаций-2020: как рассчитать

Формула расчета налога на прибыль в 2020 году такая же, как и в предыдущие годы:

Как считать налог на прибыль: определяем налоговую базу

Прежде чем посчитать сумму самого налога на прибыль, необходимо определить размер налоговой базы. При этом условно налоговую базу по налогу на прибыль можно разделить на промежуточную и итоговую.

Промежуточная налоговая база по налогу на прибыль

Данный показатель рассчитывается по следующей формуле:

При расчете промежуточной базы по налогу на прибыль нужно учитывать следующее:

- налоговую базу нужно уменьшить на доходы, которые включены в сумму внереализационных доходов, но учитываются в особом порядке. К таким доходам, в частности, относятся дивиденды, полученные от иностранных организаций (п. 5.3 Порядка, утв. Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@). Они облагаются налогом на прибыль по другой ставке;

- в случае получения убытка от операций, финансовые результаты по которым учитываются с учетом положений ст. 268, 275.1, 276, 279, 323 НК РФ (например, организация получила убыток от реализации ОС), налоговую базу нужно скорректировать. К примеру, при получении убытка от продажи основного средства вся выручка от продажи ОС будет учтена в доходах, остаточная стоимость – в расходах. И нужно скорректировать налоговую базу на сумму убытка, не учитываемого в отчетном периоде.

Итоговая налоговая база по налогу на прибыль

База для исчисления налога на прибыль (итоговая налоговая база) определяется следующим образом:

Если промежуточная налоговая база или итоговая налоговая база имеют отрицательное значение, то считать налог на прибыль не нужно. Ведь организация по итогам отчетного/налогового периода получила убыток, с которого налог не исчисляется.

Как посчитать налог на прибыль: пример

Допустим, что организация по итогам I квартала месяцев 2020 года имеет следующие показатели:

- доходы от реализации – 1 500 000 руб.;

- расходы, уменьшающие доходы от реализации – 950 000 руб.;

- внереализационные доходы – 15 000 руб.;

- внереализационные расходы – 35 000 руб.;

Воспользовавшись приведенными выше формулами, рассчитаем сумму налога на прибыль:

Промежуточная налоговая база составит 530 000 руб. (1 500 000 руб. + 15 000 руб. – 950 000 руб. – 35 000 руб.).

Итоговая налоговая база составит 530 000 руб. (530 000 руб. – 0 руб.).

Сумма налога на прибыль составит 106 000 руб. (530 000 руб. х 20%).

Форум для бухгалтера: