Как определить наиболее эффективное использование объекта?

Наиболее эффективным использованием объекта принято считать наиболее физически возможное его использование, законное с юридической точки зрения и осуществимым с финансовой точки зрения, в результате которого рыночная стоимость объекта будет максимальной.

Основные критерии эффективности использования объекта:

- — Физическая возможность: физически реальные и конструктивно возможные способы использования;

- — Юридическая правомочность: только те способы использования, которые разрешены законодательными актами;

- — Экономическая приемлемость: физические и юридические возможности должны давать приемлемый доход собственнику объекта недвижимости;

- — Максимальная эффективность: экономически приемлемое использование должно будет приносить максимальную текущую стоимость или максимальную чистую прибыль.

Наибольшая эффективность использования объекта недвижимости зависит от эффективности использования как земельного участка свободного от застройки, так и объекта недвижимости с имеющимися улучшениями и с учетом возможного сноса строений

Определение рыночной стоимости имущества, подлежащего оценке, осуществляется с учетом всех факторов, существенно влияющих как на рынок в целом, так и непосредственно на ценность рассматриваемого объекта.

Для расчета рыночной стоимости используются три основных подхода:

- — затратный подход;

- — доходный подход;

- — сравнительный подход.

Затратный подход

Затратный подход основывается на принципе замещения, согласно которому предполагается, что никто из рационально мыслящих людей не заплатит за данный объект больше той суммы, которую он может затратить на покупку другого объекта с одинаковой полезностью.

Затратный подход часто оказывается единственно возможным при оценке машин и оборудования специального назначения, уникальных объектов, изготовленных по индивидуальным заказам и не имеющих аналогов на рынке. Применение этого подхода также оправдано в случаях исчисления налога на имущество, страхования отдельных составляющих имущества, при судебном разделе имущества между собственниками, при распродаже имущества на открытых торгах, а также бухгалтерского учета основных средств и при их переоценке.

Использование затратного подхода в чистом виде в целом основывается на той предпосылке, что в качестве стоимости могут быть приняты затраты на его создание и реализацию. Определяемая таким образом стоимость может не совпадать с рыночной стоимостью, так как затраты — не единственный фактор стоимости, на которую также влияют полезность, качество, конкурентоспособность.

В зависимости от характеристик оцениваемого объекта и объема исходной информации о нем применяют различные методы определения затрат на его воспроизводство (замещение), то есть различные методы затратного подхода.

Методы затратного подхода можно разделить на 2 группы:

- 1. Методы, основанные на способах прямого определения затрат применяются для оценки стоимости специальных и специализированных машин и оборудования. К ним относятся:

- 1) метод поэлементного расчета затрат, который заключается в суммировании стоимостей отдельных элементов объекта оценки, затрат на их приобретение, транспортировку и сборку с учетом прибыли;

- 2) метод анализа и индексации имеющихся калькуляций, который заключается в определении стоимости путем индексирования статей затрат, входящих в калькуляцию, по экономическим элементам (затрат на материалы, комплектующие изделия, зарплату рабочих и косвенные расходы), приводя их тем самым к современному уровню цен;

- З) метод укрупненного расчета себестоимости, который заключается в определении стоимости путем расчета полной себестоимости изготовления по укрупненным нормативам производственных затрат с учетом рентабельности производства.

- 2. Методы, основанные на способах косвенного определения затрат. К ним относятся:

- 1) метод замещения, который основан на принципе замещения и заключается в подборе объектов, аналогичных оцениваемому по полезности и функциям. Этот метод позволяет на основании известных стоимостей и технико-экономических характеристик объектов-аналогов рассчитывать стоимость оцениваемого объекта;

- 2) индексный метод (по трендам изменения цен)

- 3) метод удельных ценовых показателей, заключается в расчете стоимости на основе удельных ценовых показателей, т.е. цены, приходящейся на единицу главного параметра (производительности, мощности и т.д.), массы или объема.

Последовательность расчетов стоимости на основе затратного подхода можно представить следующим образом:

- 1. Определение полной стоимости воспроизводства или замещения.

- 2. Определение потерь стоимости в результате физического износа.

- З. Определение потерь стоимости в результате функционального устаревания.

- 4. Определение потерь стоимости в результате экономического устаревания.

Первым этапом при оценке затратным подходом является определение полной восстановительной стоимости оцениваемого оборудования. Это может быть стоимость воспроизводства или замещения объектов.

Следующим этапом при применении затратного подхода является определение износа оцениваемого объекта. Термин «износ» употребляется как в экономическом, так и в техническом смысле. Износ в экономическом смысле означает потерю стоимости объекта в процессе его эксплуатации, т.е. его обесценение.

Износ в техническом смысле означает потерю работоспособного состояния объекта по ходу его эксплуатации, такой износ принято называть физическим.

Имущество теряет свою стоимость под влиянием не только физического, но и морального устаревания (появление новой техники, смена ее поколений).

Общая модель совокупного (накопленного) износа выглядит следующим образом:

СИ =1- (1 – ИФИЗ)(1 – УФУН)(1 – УЭ)

Физический износ можно определить следующими методами:

- — эффективного возраста;

- — экспертный анализ физического состояния;

Функциональное (моральное) устаревание — это потеря стоимости объекта, вызванная появлением новых технологий. Обычно рассматриваются две стороны возможного отличия нового объекта от старого или две категории функционального устаревания: избыток капитальных затрат и избыток производственных затрат.

Внешнее (экономическое) устаревание – это внешний износ (экономическое устаревание) — потеря стоимости, обусловленная изменением внешних по отношению к объекту оценки факторов. Оно может быть вызвано общеэкономическими и внутриотраслевыми изменениями, в том числе сокращением спроса на определенный вид продукции, сокращением предложения или ухудшением качества сырья, рабочей силы, вспомогательных систем, сооружений и коммуникаций, а также правовыми изменениями, относящимися к законодательству, муниципальным постановлениям, зонированию и административным распоряжениям и т.п.

Сравнительный подход

Сравнительный подход основан на принципе эффективно функционирующего рынка, на котором инвесторы покупают и продают аналогичные активы, принимая при этом независимые индивидуальные решения. Данные по аналогичным сделкам сравниваются с оцениваемыми объектами. Экономические преимущества и недостатки оцениваемых активов по сравнению с выбранными аналогами учитываются посредством введения соответствующих поправок.

Также вводятся поправки, учитывающие качественные различия между оцениваемыми активами и их аналогами.

Сравнительный подход наиболее применим для тех видов имущества, которые имеют развитый вторичный рынок. Подход основан на определении рыночных цен, адекватно отражающих «ценность» единицы в ее текущем состоянии.

Основная процедура заключается в сборе данных, установлении подходящих единиц сравнения (выбор аналогов). Элементами сравнения могут быть:

- — местоположение

- — возраст объекта;

- — состояние;

- — принадлежности (комплектация);

- — производитель;

- — рыночные условия;

- — цена (финансирование);

- — качество;

- — количество;

- — размеры (тип);

- — время продажи;

- — тип сделки.

Последовательность применения метода сравнительного анализа продаж следующая:

- 1. Изучают соответствующий рынок и собирают информацию о недавних сделках с аналогичными объектами на данном рынке. Точность оценки в значительной мере зависит от количества и качества собранной информации. Когда информации достаточно, необходимо убедиться, что проданные объекты действительно сопоставимы с оцениваемым объектом по функциям и параметрам.

- 2. Проверяют достоверность (верифицируют) информации. Необходимо убедиться, прежде всего, в том, что цены не искажены какими-либо чрезвычайными обстоятельствами, сопутствовавшими состоявшимся сделкам. Проверяют достоверность информации о дате сделки, физических и других характеристиках аналогов.

- 3. Сравнивают оцениваемый объект с каждым из аналогичных объектов и выявляют отличия.

- 4. Рассчитывают стоимость данного объекта, анализируя цены аналогов и внося в эти цены соответствующие корректировки.

Доходный подход

Доходный подход представляет собой совокупность приемов и методов, позволяющих оценить стоимость объекта на основе его потенциальной способности приносить доход. Используя доходный подход, оценщики измеряют текущую стоимость будущих выгод от владения недвижимым имуществом.

Доходный подход к оценке недвижимости включает два метода:

- — метод прямой капитализации;

- — метод дисконтированных денежных потоков.

Метод прямой капитализации подразумевает выражение рыночной стоимости объекта через величину дохода от владения им в наиболее характерный год. Инструментом перевода таких доходов в текущую стоимость является ставка капитализации.

Дисконтирование будущих доходов – это метод, используемый для оценки объектов доходной недвижимости, как текущей стоимости ожидаемых в будущем выгод от владения объектом. Будущие преимущества от операций с недвижимостью представляют собой периодические поступления в виде будущего дохода на протяжении периода владения и реверсию, то есть выручку от продажи объекта по истечении периода владения.

В основе обоих методов лежит расчет чистого операционного дохода, ассоциированного с оцениваемым объектом, который приводится в стоимость данного актива на текущий момент при помощи ставки дисконтирования или капитализации.

В методе капитализации дохода используется денежный поток за первый прогнозный год, в методе ДДП прогнозируются потоки на несколько лет вперед.

Метод капитализации дохода применяется в том случае, если не прогнозируется изменение денежных потоков, либо ожидается их стабильный рост (снижение). Метод ДДП применяется в случае нестабильности прогнозируемого дохода.

Выбор подходов — Согласно п. 20 ФСО № 1, оценщик при проведении оценки обязан использовать затратный, сравнительный и доходный подходы к оценке или обосновать отказ от использования того или иного подхода. Оценщик вправе самостоятельно определять конкретные методы оценки в рамках применения каждого из подходов.

Согласование — Различные подходы могут быть использованы в процессе оценки, но решение вопроса об относительной значимости показателей стоимости, полученных на базе различных подходов, должно определяться обоснованным суждением оценщиков, которое оформляется путем взвешивания стоимостей, определенных использованием двух и более подходов. Решение же вопроса, каким стоимостным оценкам придать больший вес и как каждый подход взвешивать по отношению к другим, является ключевым на заключительном этапе процесса оценки.

Существуют два базовых метода взвешивания: метод математического взвешивания и метод субъективного взвешивания.

Если в первом методе используется процентное взвешивание результатов, полученных различными способами, то второй базируется на анализе преимуществ и недостатков каждого подхода, а также на анализе количества и качества данных в обосновании каждого подхода.

Если спросить человека, сколько денег у него в кошельке или на счетах, он назовет конкретную сумму. Легко понять, сколько стоит квартира или машина. А как же быть с бизнесом? Можно оценить его стоимость? Конечно, да. Для этого существует три подхода к оценке стоимости бизнеса. Рассмотрим их подробнее.

Содержание статьи

Затратный подход

1. Метод чистых активов

2. Метод ликвидационной стоимости

Доходный подход

1. Модель дисконтированных денежных потоков

2. Метод капитализации

Сравнительный подход

Подводим итоги

Резюмируем

Оценка стоимости бизнеса может потребоваться в следующих случаях:

- при продаже компании;

- для привлечения инвестиций или при открытии новых проектов;

- для оценки эффективности работы, страхования компании или оптимизации налогообложения;

- если собственник решил закрыть компанию.

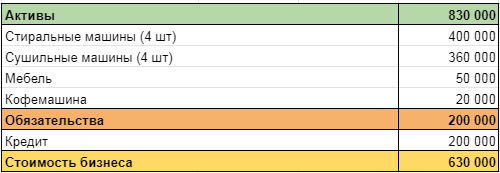

Олег владеет химчисткой. Помещение в аренде, оборудование: 4 стиральных и 4 сушильных машины. Мебель: стойка администратора, стул, диван и стол в клиентской зоне, кофемашина.

Для открытия брали кредит, по нему осталось выплатить 200 000 рублей. Олегу поступило предложение от конкурентов, которые хотят масштабироваться, о покупке бизнеса, поэтому он решил посчитать, сколько стоит его компания.

Для оценки стоимости бизнеса можно воспользоваться тремя подходами: затратным, сравнительным и доходным. Специалисты рекомендуют использовать два разных подхода и сравнить результат. Он не должен сильно отличаться. Если разница большая — где-то допущена ошибка.

Сергей Васильев, руководитель финансового направления консалтинговой компании Smart Success Group:

«Оценка бизнеса позволяет понять, сколько можно получить за него при желании его продать. Для отслеживания динамики развития компании рекомендуется проводить оценку регулярно, например, ежегодно.

Важно понимать, что ключевое слово — это «оценка». Полученные показатели — это не всесторонне объективное значение, это субъективное мнение. От того, кто проводит оценку, будет зависеть, какой метод использовать, какие предположения и допущения принять во внимание, какой горизонт планирования закладывать. Я неоднократно оценивал компании, рассматривая их с точки зрения денежных потоков или сравнивая их с аналогами. И я уверен, что в зависимости от целей, компанию можно оценить диаметрально противоположно: можно как занизить, так и завысить стоимость. Объективность в данном вопросе — понятие относительное»

Оцениваем бизнес затратным подходом

Стоимость объекта оценки определяется как сумма затрат, необходимых для создания такого же объекта с учетом износа. Важный нюанс — учитывается не сколько денег потратил предприниматель на бизнес, а сколько денег потребуется, чтобы воссоздать такую же компанию.

Например, кофемашина, которая стоит у Олега в клиентской зоне, подарена друзьями на открытие бизнеса. Стоимость приобретения — ноль рублей. Новая машина такой же модели будет стоить 30 000 рублей. Но для оценки стоимости бизнеса потребуется ее рыночная цена. Сейчас эта модель с той же степенью износа стоит 20 000 рублей. Эта стоимость и будет использоваться в оценке.

Затратный подход включает два метода:

1. Метод чистых активов

Стоимость компании равна сумме всех активов за вычетом обязательств.

Олег проанализировал, сколько стоит оборудование и мебель, вычел обязательства по кредиту и получил результат 630 000 рублей.

2. Метод ликвидационной стоимости

Бизнес рассматривается как комплекс активов, которые нужно продать как можно быстрее для погашения обязательств. В этом случае, стоимость активов, полученная предыдущим методом, корректируется на дисконт (размер скидки для ускорения продажи) и стоимость рекламы.

Предположим, Олег решил переехать и продать химчистку как можно быстрее. Все активы он продает со скидкой 10% и планирует потратить еще 30 000 рублей на рекламу.

Скидка = 830 000 х 10% = 83 000 (руб.)

Стоимость активов = 830 000 – 83 000 = 747 000 (руб.)

Стоимость бизнеса = 747 000 – 30 000 – 200 000 = 517 000 (руб.)

Сергей Вербицкий, трабл-шутер, ментор:

«Оценка бизнеса нужна, если вы готовитесь к какому-то событию. Например, взять кредит в банке, продать весь бизнес или его часть, привлечь инвестиции. Ее можно провести самостоятельно, но вторая сторона может не доверять такой оценке. Чтобы этого избежать, можно обратиться в стороннюю компанию. Каждый метод оценки имеет свои и плюсы и минусы. Лучше выбирать тот, который привычен инвестору. Если же проводит оценку бизнеса сторонний специалист, то он лучше знает, какой метод предпочитает банк, фонд или инвестор»

Проводим оценку с помощью доходного подхода

Если затратный подход опирается на стоимость имущества, то доходный основан на определении ожидаемых поступлений от бизнеса. Он предполагает, что бизнес будет приносить стабильную прибыль на протяжении долгого периода. Резкие изменения экономики, локдауны, революционные предложения на рынке остаются «за скобками». Так, владелец нефтяной вышки будет рассчитывать стоимость бизнеса исходя из текущей прибыли, не задумываясь о растущей популярности электротранспорта.

Доходный подход также включает два метода:

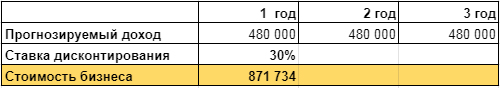

1. Модель дисконтированных денежных потоков

Основана на будущей прибыли.

Чтобы понять, сколько денег будет приносить бизнес в будущем, строится финансовая модель денежного потока, похожая на отчет о движении денежных средств.

Химчистка Олега приносит 40 000 рублей в месяц. Узнать эти данные не составило труда, так как Олег с открытия ведет учет в сервисе Планфакт. Размер денежного потока в следующие три года составит:

Денежный поток = 40 000 х 12 х 3 = 1 440 000 рублей.

Казалось бы, дело сделано. Но все не так просто. Деньги сейчас стоят больше, чем деньги в будущем. У всех нас есть примеры того, что какая-то вещь раньше стоила меньше, чем сейчас. Дорожает недвижимость, товары, услуги, путешествия. С каждым годом объем товаров, который можно купить на 1000 рублей уменьшается. Значит, 1000 рублей в 2031 году будет стоить меньше, чем 1000 рублей в 2021.

Снижение стоимости денег показывает ставка дисконтирования. Она может определяться различными методами, рассчитываться на основании мнений экспертов или доходом по надежным инструментам, например, государственным ценным бумагам. Чаще всего, она выше ставки по депозитам, так как учитывает, что вложения в бизнес более рискованные. И чем надежнее бизнес, тем меньше риск и ниже ставка дисконтирования.

Для того, чтобы облегчить расчеты, можно воспользоваться функцией ЧПС (чистого приведенного дохода) в Excel или NPV в Google Таблицах. Олег посчитал, что у него стабильный, приносящий доход бизнес, поэтому установил ставку дисконтирования 30%. При прогнозируемом доходе 480 000 рублей в год, стоимость бизнеса в настоящий момент составляет 871 734 рубля.

2. Метод капитализации

Оценивает бизнес исходя из прошлых доходов. Прибыль в течение последних 3-5 лет суммируется, усредняется и делится на ставку капитализации. Результат — стоимость компании. Ставка капитализации — это значение ставки доходности на вложения, рассчитанная по отрасли или рынку.

Ставка капитализации по отрасли = Годовой доход / Стоимость имущества

Стоимость компании = Средний годовой доход компании / Ставка капитализации

Полина Каплунова, директор по развитию «Смарткемпер»:

«Подход, основанный на оценке прибыли, состоит в том, что ценность бизнеса заключается в его способности производить богатство в будущем.

Если бизнес в прошлом году имел доход в 1 миллион рублей, а средняя ставка капитализации в отрасли составляет 10%, вы можете оценить стоимость, разделив 1 миллион рублей на 10%. Итоговая стоимость компании составит 10 миллионов рублей.

Оценка бизнеса индивидуального предпринимателя может стать сложной задачей, поскольку лояльность клиентов напрямую зависит от личности владельца бизнеса. Будут ли клиенты автоматически ожидать, что новый владелец предоставит такой же уровень обслуживания и сервиса? Поэтому оценка бизнеса должна включать риск, при котором бизнес может быть потерян в результате смены владельца. Хотя метод оценки прибыли является наиболее популярным, самым правильным будет использование комбинации методов оценки стоимости бизнеса»

Используем сравнительный подход

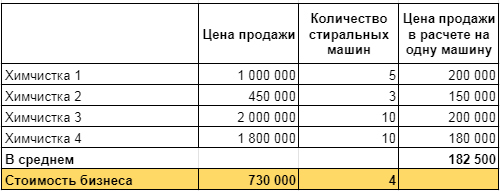

Для оценки стоимости бизнеса сравнительным подходом нужно выбрать несколько сделок на рынке с похожими компаниями, у которых известна цена продажи. Сравнение проводится по какому-то общему показателю. Это может быть выручка на квадратный метр площади, заполняемость номерного фонда, число посадочных мест.

Олег связался со своими знакомыми владельцами химчисток, посмотрел объявления о продаже и собрал базу для анализа. В нее попали 4 компании с похожим спектром услуг и расположением в городах с населением от 300 до 500 тысяч человек, как и его бизнес. В качестве основного показателя для сравнения Олег выбрал количество стиральных машин, потому что от него зависит объем продаж.

В результате анализа выяснилось, что цена продажи бизнеса, в расчете на одну стиральную машину колеблется от 150 000 до 200 000 рублей, а, в среднем, составляет 182 500. Если умножить эту величину на количество стиральных машин в химчистке Олега, можно получить стоимость его бизнеса сравнительным методом.

182 500 х 4 = 730 000 (руб.)

Полина Каплунова, директор по развитию «Смарткемпер»:

«Сравнительный подход — это определение стоимости компании в сравнении с аналогичными, которые недавно были проданы. Идея похожа на использование сравнений с недвижимостью для оценки квартиры или дома. Этот метод работает только в том случае, если существует достаточное количество похожих компаний для сравнения.

Оценка стоимости бизнеса индивидуального предпринимателя на основе рыночной стоимости особенно сложна, так как найти общедоступную информацию о предыдущих продажах аналогичных предприятий часто просто невозможно»

Подводим итоги

Итак, у Олега получилось три разных варианта стоимости бизнеса:

- 630 000 рублей рассчитано затратным подходом;

- 871 734 рубля получилось в результате доходного;

- 730 000 рублей — результат оценки с помощью сравнительного подхода.

Эти суммы дали Олегу понимание того, с какой стоимости можно начать переговоры и ниже какой цены лучше не опускаться. Покупатель может согласиться или нет с результатами оценки и ценой бизнеса, но Олег знает, на что ориентироваться в ходе сделки.

Марина Захарова, CEO Dolce Style:

«Когда продавала долю бизнесе, пользовалась простым подходом, отталкиваясь от того, сколько люди реально готовы заплатить. Пыталась привлечь оценщиков, но это не помогло. В итоге, продала долю за сумму, равную годовой прибыли»

Ян Петручик, основатель digital-агентства «Медиаобраз»:

«Я продал два готовых бизнеса: магазин и сервис техники Apple, точку по продаже хот-догов в торговом комплексе. Оценку провел по простой формуле:

Стоимость бизнеса = Годовая прибыль + Стоимость активов

В магазине активами я посчитал: торговое оборудование: стенды и инструменты. Для точки фаст-фуда добавил к годовой прибыли стоимость холодильников и прочей техники. Аккаунты в социальных сетях и настроенные рекламные кампании передавал покупателям бесплатно»

Резюмируем

- Оценка стоимости бизнеса — сложный процесс, который может понадобиться при продаже компании, страховании или привлечении инвестиций.

- Собственник может периодически оценивать свой бизнес, чтобы наблюдать динамику.

- В оценке используется три подхода: затратный (сколько денег нужно на воссоздание такого же бизнеса), доходный (бизнес оценивается исходя из прибыли) и сравнительный (компания сравнивается с аналогичными).

- Для более точной оценки лучше использовать два разных метода, если результаты близки — все сделано правильно. Большая разница в оценке говорит об искажении результата.

Какие есть методы определения стоимости предприятия?

Как методологически правильно применять разные методы оценки стоимости компаний?

Как использовать различные подходы определения стоимости предприятий в комплексе, чтобы в целом повысить качество оценки стоимости компании?

Каков алгоритм проведения оценки предприятия методом дисконтированных денежных потоков?

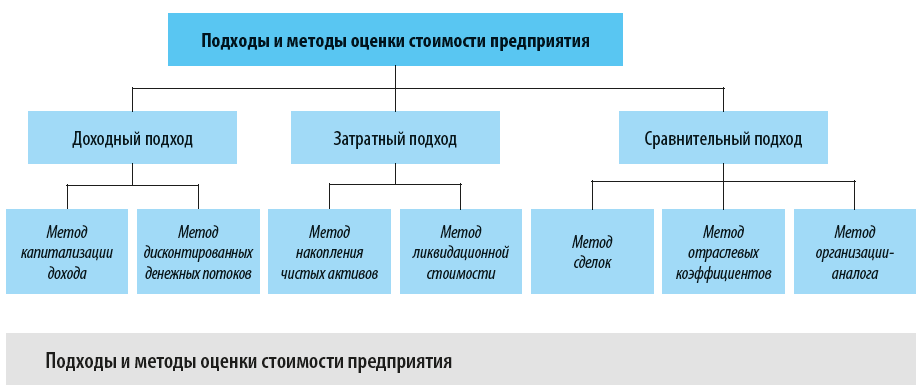

Основные подходы и методы определения стоимости предприятия

В самом общем виде стоимость предприятия можно определить как текущую стоимость благ, получаемых его собственниками в результате деятельности компании на всем протяжении ее функционирования.

Есть много подходов к проведению оценки предприятия. Однако как в российской, так и международной практике основными подходами к оценке стоимости предприятия являются следующие три:

• доходный;

• затратный;

• сравнительный.

Эти подходы не исключают, а дополняют друг друга.

Традиционный состав подходов и методов оценки стоимости предприятия представлен на рисунке.

Рассмотрим особенности каждого подхода к определению стоимости предприятия и применяемых методов оценки.

Доходный подход

Доходный подход оценки стоимости предприятия предполагает, по сути, определение инвестиционной привлекательности компании. В этом случае стоимость предприятия — это величина, равная совокупности будущих чистых доходов компании, приведенных к текущей стоимости. Ведь любой инвестор приобретает не просто набор внеоборотных и оборотных активов, а возможность получать денежные доходы, которые позволят не только покрыть инвестированный капитал, но и получить прибыль и, тем самым, повысить собственное благосостояние.

Доходный подход включает в себя два метода:

• метод капитализации дохода;

• метод дисконтированных денежных потоков.

Метод капитализации дохода

Применяется для стабильно работающих на достаточно большом промежутке времени, как правило, крупных предприятий, имеющих стабильную и достаточно высокую рентабельность своей деятельности, при этом есть все основания полагать стабильность отраслевых и региональных условий деятельности компании в обозримом будущем. В силу названных условий метод капитализации дохода применяется не часто.

Метод дисконтированных денежных потоков

Позволяет рассчитать совокупность текущих стоимостей всех чистых денежных потоков, которые потенциально создаст предприятие в будущем. Таким образом, стоимость компании будет равна сумме рассчитанных дисконтированных чистых денежных потоков, скорректированных (увеличенных) на остаточную (ликвидационную) стоимость предприятия.

Отметим, что именно доходный подход наиболее широко используется на практике, так как позволяет получить наиболее качественную оценку стоимости предприятия с учетом нестабильности условий его функционирования, что в большей степени соответствует сложившимся экономическим реалиям.

Однако, как и любой другой метод оценки, доходный подход имеет и свои недостатки. К ним можно отнести большое число допущений и прогнозов, имеющих субъективный характер, которые могут негативно повлиять на качество оценки стоимости компании.

Затратный подход

Предполагает оценку стоимости предприятия как величины затрат, которые потребовались бы в настоящее время для полной замены компании как объекта. Именно поэтому затратный подход можно по-другому назвать подходом замещения. При этом стоимость замещения активов предприятия обязательно должна учитывать их состояние: физический и моральный износ, уровень инновационности применяемых технологий и оборудования и др.

Таким образом, затратный подход основан на определении рыночной стоимости всей совокупности активов предприятия как единого комплексного объекта. Именно рыночной, а не бухгалтерской, так как последняя далеко не всегда реально отражает справедливую стоимость активов. Затратный подход включает два метода:

• метод накопления чистых активов;

• метод ликвидационной стоимости.

Метод накопления чистых активов

Используется в тех случаях, когда оценивается стоимость действующего предприятия, функционирование которого планируется продолжать.

Метод ликвидационной стоимости

Применяется в тех случаях, когда, наоборот, планируется значительно снизить объемы выпуска продукции предприятием либо вообще ликвидировать его.

Сравнительный подход

В этом случае, чтобы определить стоимость предприятия, ориентируются на стоимость другой компании, обладающей тождественной для потенциального инвестора полезностью. Преимущество сравнительного подхода в том, что оценка основана на реальной рыночной ситуации, поскольку цена фактически совершенной сделки максимально учитывает ситуацию на рынке.

Однако необходимо учитывать, что любой бизнес как совокупность выстроенных бизнес-процессов уникален, поэтому полностью сопоставить одно предприятие с другим практически невозможно. И чем крупнее предприятие, тем большую роль играет этот фактор.

Сравнительный подход включает три метода:

• метод сделок (метод продаж);

• метод отраслевых коэффициентов;

• метод организации-аналога (метод рынка капитала).

Метод сделок (метод продаж)

Основан на поиске, сборе и анализе финансовой информации по совершенным на рынке сделкам купли-продажи предприятий-аналогов. Этот метод используется, если есть информация о совершенных на фондовой бирже сделках купли-продажи (слияния и поглощения) компаний из одной отрасли, имеющих примерно одинаковые финансовые показатели деятельности и балансовой стоимости активов.

Метод отраслевых коэффициентов

Базируется на расчете и использовании отраслевых коэффициентов, характеризующих корреляцию между стоимостью компании и ключевыми финансовыми и хозяйственными показателями деятельности этого предприятия.

В России этот метод применяется редко, так как накопленная статистика сделок купли-продажи предприятий невелика, информации для принятия решения недостаточно.

Метод организации-аналога (метод рынка капитала)

Базируется на рыночных ценах акций аналогичных предприятий. Иными словами, по результатам финансового анализа оцениваемой компании, которая не размещает своих акций на фондовом рынке, и сравнении финансовых показателей с предприятиями-аналогами, акции которых имеют открытую рыночную цену, делается вывод о стоимости предприятия.

Как мы уже писали, все подходы и методы не исключают, а дополняют друг друга. Каждый подход имеет свои преимущества и недостатки, а также ограничения и применяется исходя из особенностей как самого оцениваемого предприятия, так и цели определения его стоимости.

В любом случае каждый подход при определении стоимости компании предполагает оценку трех главных элементов: доходность, рискованность и конкурентоспособность предприятия.

Рассмотрим один из широко используемый на практике методов оценки стоимости предприятия — метод дисконтированных денежных потоков.

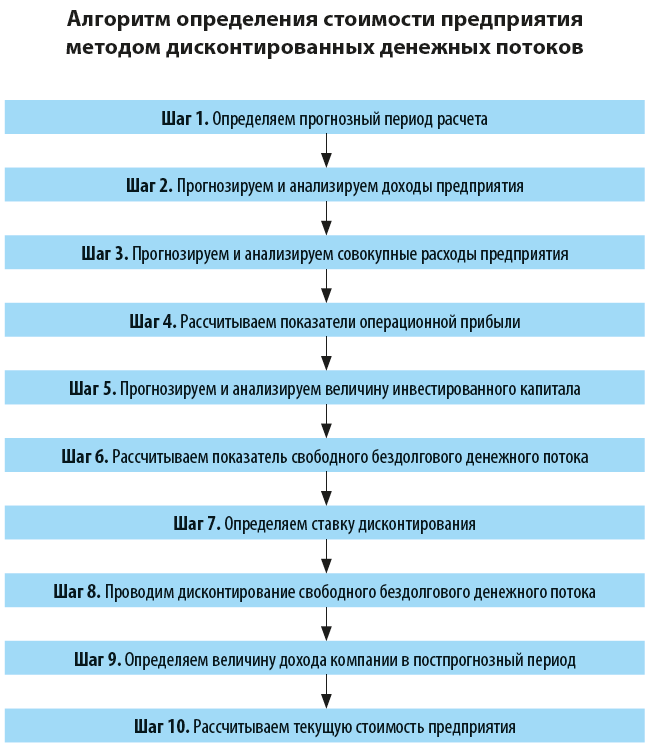

Алгоритм применения метода дисконтированных денежных потоков

Прежде чем рассматривать алгоритм применения метода дисконтированных денежных потоков, отметим следующее. В процессе функционирования предприятия возникает комплекс денежных потоков от операционной, финансовой и инвестиционной деятельности. При этом для разных пользователей — стейкхолдеров финансовой информации, а также для различных целей анализа важными могут являться не все денежные потоки компании, а только их часть. Так, различают:

• свободный денежный поток для компании (FCFF, Free Cash Flow to the Firm) — показывает денежные потоки без учета амортизационных начислений и выплат процентов за пользование заемными средствами. При этом учитываются общие инвестиции за счет собственных и заемных средств в постоянные и оборотные активы;

• свободный денежный поток для собственников (FCFE, Free Cash Flow to Equity) — показывает денежные потоки с учетом выплат процентов и основного долга по заемным средствам. При этом учитываются инвестиции только за счет собственных средств;

• свободный бездолговой денежный поток (DFCF, Debt Free Cash Flow) — показывает денежные потоки без учета выплат процентов за пользование заемными средствами и прироста (уменьшения) долгосрочной задолженности.

С точки зрения оценки стоимости предприятия потенциальными инвесторами целесообразно проводить анализ третьего в списке вида денежных потоков — свободного бездолгового денежного потока (DFCF).

Шаг 1. Определяем прогнозный период расчета

За прогнозный период расчета принимается прогнозный срок деятельности предприятия до момента, когда будут необходимы новые инвестиции для значительного обновления основных (производственных) бизнес-процессов.

Безусловно, часто этот период достаточно сложно корректно определить, так как на деятельность компании влияют многие факторы. Чтобы повысить достоверность этого прогноза, выбирайте наиболее объективный показатель, например, срок полного морального и физического износа ключевого производственного оборудования.

Есть и другой подход для определения прогнозного периода расчета: за период расчета принимается определяемый экспертным путем сложившийся в данной отрасли экономики период окупаемости (возврата) долгосрочных инвестиций.

Шаг 2. Прогнозируем и анализируем доходы предприятия, т. е. денежные потоки, образующие притоки денежных средств

В качестве доходов предприятия учитываются доходы от основной (операционной) деятельности, т. е. выручка от производства и реализации продукции, товаров, работ и услуг.

Есть два подхода к расчету показателей доходов: с учетом косвенных налогов (НДС, акцизов и таможенных пошлин) и без их учета.

Если вы выберете первый вариант, тогда необходимо будет учитывать косвенные налоги и при прогнозировании расходов предприятия (оттоков денежных средств).

Шаг 3. Прогнозируем и анализируем совокупные расходы предприятия, т. е. денежные потоки, образующие оттоки денежных средств

Состав и группировка расходов компании могут быть разными. Однако чаще всего используется разделение затрат на прямые затраты на производство и косвенные общепроизводственные расходы и косвенные общехозяйственные расходы предприятия (коммерческие и управленческие затраты).

Для проведения анализа не включайте в состав расходов предприятия амортизационные начисления, так как они фактически не образуют движения денежных потоков (оттока денежных средств).

Шаг 4. Рассчитываем показатели операционной прибыли (EBIT, Earnings Before Interest and Taxes) и операционной прибыли за вычетом скорректированного налога на прибыль (NOPLAT, Net Operating Profit Less Adjusted Tax)

Показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t = EBIT × (1 – t),

где t — ставка налога на прибыль, деленная на 100 %.

Отметим, что так как данный показатель рассчитывается для свободного бездолгового денежного потока (DFCF), т. е. уплаченные проценты за пользование заемными средствами не учитываются, то налоговые платежи при расчете показателя NOPLAT не корректируются на величину уплаченных процентов.

В случае если необходимо учесть уплаченные проценты за пользование заемными средствами, показатель NOPLAT рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + (Рп × (1 – t)),

где Рп — уплаченные за пользование заемными средствами проценты.

Шаг 5. Прогнозируем и анализируем величину инвестированного капитала

То есть рассчитываем величину средств, инвестированных в постоянные и оборотные активы компании за счет собственного и заемного капитала, которая необходима для обеспечения деятельности предприятия в прогнозный период.

Шаг 6. Рассчитываем показатель свободного бездолгового денежного потока

Этот показатель рассчитываем как сумму притоков и оттоков денежных средств от операционной и инвестиционной деятельности, т. е. из притоков денежных средств от доходов предприятия вычитаются оттоки денежных средств в виде расходов компании (без учета амортизационных начислений) и капиталовложений, необходимых для обеспечения деятельности предприятия в прогнозный период.

Шаг 7. Определяем ставку дисконтирования

В общем виде под ставкой дисконтирования понимается показатель, который используется для расчета текущей (настоящей) стоимости денежных потоков, получаемых и (или) выплачиваемых в будущем.

С точки зрения оценки стоимости предприятия ставка дисконтирования позволяет определить величину денежных средств, которую заплатил бы инвестор сегодня (текущая стоимость компании) за право получения ожидаемых денежных поступлений в результате деятельности предприятия в будущем.

При определении ставки дисконтирования основываются на следующем допущении: ставка дисконтирования является нижним уровнем прибыльности (доходности) вложений, при котором инвестор допускает возможность инвестиций собственных средств в данное предприятие, учитывая, что имеются другие альтернативные варианты вложения денежных средств, предполагающие получение дохода.

Таким образом, дисконтирование денежных потоков — это приведение будущих денежных потоков к их справедливой величине в настоящем с использованием ставки дисконтирования, под которой понимается минимальная требуемая доходность, или цена капитала.

Существуют разные подходы определения ставки дисконтирования, но чаще всего используются два метода: метод суммирования и метод средневзвешенной стоимости капитала (WACC, Weighted Average Cost of Capital).

Метод суммирования

Предполагает определение и суммирование двух элементов:

1) темпа инфляции (inflation rate);

2) минимальной реальной нормы прибыли (minimal rate of return), скорректированной на коэффициент, учитывающий степень инвестиционного риска (risk of investments).

То есть формула расчета ставки дисконтирования выглядит так:

r = IR + MRR × RI,

где r — ставка дисконтирования, %;

IR — темп инфляции, %;

MRR — минимальная реальная норма прибыли, %;

RI — коэффициент, учитывающий степень инвестиционного риска.

К сведению

Под минимальной реальной нормой прибыли (MRR) принято понимать наименьший гарантированный уровень доходности, сложившийся на рынке капиталов. В качестве эталона показателя MRR выступает уровень доходности по безрисковым ценной бумагам, которыми являются государственные долговые ценные бумаги.

Коэффициент, учитывающий степень инвестиционного риска (RI), всегда будет больше 1, так как показывает превышение риска инвестирования в конкретное предприятие над безрисковыми ценными бумагами. Этот коэффициент рассчитывается исходя из совокупности рисков, учитывающих различные факторы:

• размер и финансовую структуру предприятия;

• отраслевую и географическую специфику ведения деятельности;

• применяемые технологии производства;

• эффективность управления и др.

Метод средневзвешенной стоимости капитала (WACC)

В этом случае средневзвешенная величина стоимости собственного и заемного капитала корректируется на налоговую экономию в результате уменьшения налога на прибыль.

Для государственных предприятий и компаний, ценные бумаги которых не котируются на открытом рынке, выделяют две составляющие:

1) собственный капитал в виде накопленной нераспределенной прибыли;

2) заемный капитал в виде долгосрочных банковских кредитов.

Таким образом, формула расчета ставки дисконтирования будет выглядеть следующим образом:

r = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100,

где r (WACC) — ставка дисконтирования, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (проценты по долгосрочному кредиту), %;

t — ставка налога на прибыль поделенная на 100%;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

В применении данной формулы сложность может вызывать определение стоимости собственного капитала (ССК). Один из распространенных методов расчета этого показателя — модель оценки капитальных активов CAPM (Capital Assets Price Model), которая, в свою очередь, рассчитывается по формуле:

ССК = CAPM = CБК + (CСД – CБК) × β,

где ССК (САРМ) — стоимость собственного капитала, %;

CБК — показатель доходности (отдачи) для безрискового вложения капитала, %;

ССД — средний по рынку показатель доходности, %;

β — фактор риска.

Как видим, в модели CAPM используется показатель риска конкретного предприятия (β):

• если активы данного предприятия соответствуют риску в среднем по рынку, то β = 1;

• если активы предприятия имеет большую степень риска, чем в среднем по рынку, то β > 1.

Например, если для конкретной компании выполняется условие: 0 < β < 1, то это предприятие менее рисковое по сравнению со средним по рынку.

Чтобы рассчитать показатель β, необходимы исторические данные прошлых лет: сравниваются прибыльность конкретного предприятия и средняя рыночная прибыльность за последние несколько лет, на основе соотношения этих показателей и определяется показатель β.

Отметим, что из-за отсутствия релевантной информации рассчитать стоимость собственного капитала по методу САРМ в ряде случаев не представляется возможным. Тогда стоимость собственного капитала можно определить через расчет показателя рентабельности собственного капитала (ROE, Return on Equity):

ССК = ROE = ЧП / СК × 100 %,

где ЧП — чистая прибыль предприятия (форма № 2);

СК — размер собственных средств предприятия по его балансу на конец года (форма № 1).

Величина ставки дисконтирования может изменяться в течение прогнозного периода расчета. Но так как корректно рассчитать изменение ставки дисконтирования в течение прогнозного периода достаточно проблематично, при определении стоимости предприятия, как правило, в расчете применяется одна величина ставки дисконтирования.

Шаг 8. Проводим дисконтирование свободного бездолгового денежного потока

Для этого размер свободного бездолгового денежного потока умножаем на коэффициент дисконтирования, который определяется по формуле:

k = 1 / (1 + r)n,

где k — коэффициент дисконтирования;

r — ставка дисконтирования поделенная на 100%;

n — расчетный период.

Шаг 9. Определяем величину дохода компании в постпрогнозный период

Величина дохода компании в постпрогнозный период представляет собой сумму свободных денежных потоков для всех периодов, которые остаются за рамками прогнозного периода. Но так как спрогнозировать свободные денежные потоки постпрогнозного периода невозможно, за сумму этих денежных потоков принимается остаточная (терминальная) стоимость предприятия на дату окончания прогнозного периода.

Для расчета этого ключевого показателя могут применяться разные подходы, рассмотрим каждый из них.

• Метод оценки по стоимости чистых активов предполагает, что доход в постпрогнозный период равен стоимости чистых активов предприятия в периоде, следующем за прогнозным периодом. Под чистыми активами понимается стоимость имеющегося у предприятия имущества (за вычетом его обязательств).

У этого метода есть существенный недостаток: активы и обязательства определяются по данным бухгалтерского баланса и часто не отражают справедливую стоимость как активов, так и обязательств. Поэтому метод оценки по стоимости чистых активов применяется редко.

• Метод оценки по ликвидационной стоимости предполагает расчет ликвидационной стоимости активов предприятия на конец прогнозного периода.

Ликвидационная стоимость активов компании определяется как разность между текущей стоимостью активов с учетом затрат на их ликвидацию (демонтаж, транспортировка, охрана и прочие расходы) и текущей стоимостью обязательств.

Этот метод также применяется достаточно редко, так как корректно рассчитать ликвидационную стоимость активов в отдаленном будущем проблематично.

• Метод оценки по модели Гордона, которую также называют моделью постоянного роста. Согласно модели Гордона показатель остаточной стоимости предприятия рассчитывается путем капитализации годового дохода постпрогнозного периода при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и ожидаемыми темпами прироста свободного денежного потока:

ОСП = FСF(n + 1) / (r – g) = FСFn × (1 + g) / (r – g),

где ОСП — стоимость предприятия в постпрогнозный период;

FCF(n + 1) — свободный денежный поток за первый год постпрогнозного периода;

FСFn — свободный денежный поток последнего прогнозного периода;

r — ставка дисконтирования, поделенная на 100%;

g — ожидаемые темпы прироста денежного потока, поделенные на 100%.

Если роста нет, коэффициент капитализации будет равен ставке дисконтирования.

Отметим, что модель Гордона может применяться только если выполняются следующие условия:

• на предприятие стабильные темпы прироста свободных денежных потоков;

• темпы прироста денежных потоков не выше ставки дисконтирования;

• величины амортизационных отчислений и капитальных вложений на всем протяжении постпрогнозного периода равны.

Шаг 10. Рассчитываем текущую стоимость предприятия

Текущая стоимость предприятия рассчитывается как сумма текущих стоимостей всех показателей свободных денежных потоков за конкретный прогнозный период и остаточной (терминальной) стоимости компании в постпрогнозный период.

Как применить метод дисконтированных денежных потоков на практике

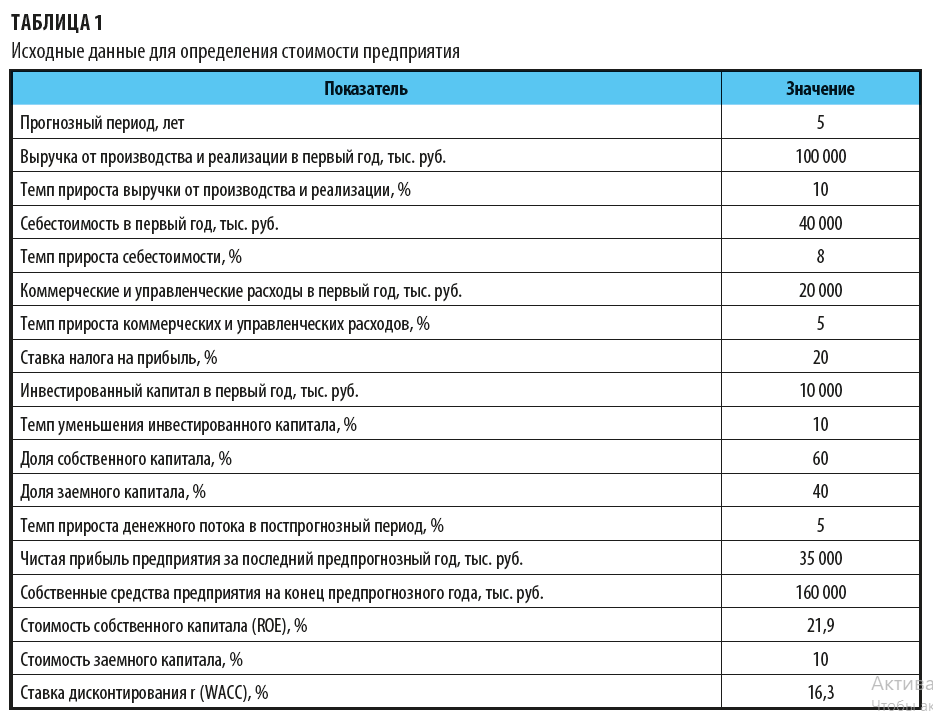

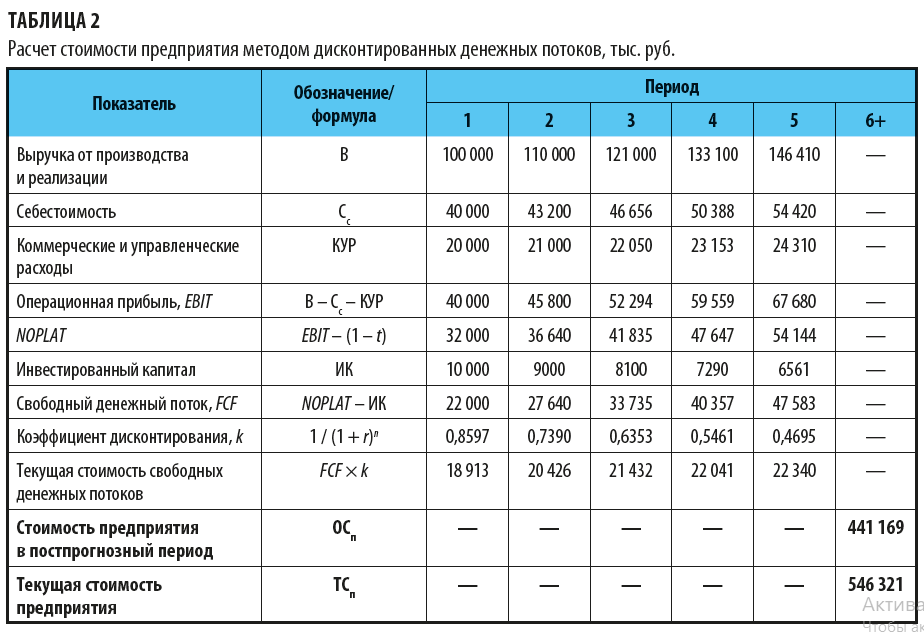

Рассмотрим порядок определения стоимости предприятия методом дисконтирования денежных потоков на примере предприятия по производству пластиковых труб «Центролит».

Для оценки предприятия финансовая служба следовала алгоритму, который мы рассмотрели ранее:

Шаг 1

Определила прогнозный период — он равен пяти годам. За основу такого прогноза был взят факт полной физической амортизации основного производственного оборудования через пять лет, что потребует значительных инвестиций для обновления основных производственных фондов.

Шаг 2

Рассчитала выручку от производства и реализации продукции, товаров, работ и услуг и темп ее ежегодного прироста. Прогноз выручки и темпа ее изменения был сделан на основе данных прошлых лет и анализа коммерческого потенциала предприятия.

Шаг 3

Сгруппировала расходы компании. Размер годовой себестоимости выпускаемой и реализуемой продукции, коммерческие и управленческие расходы, а также темпы изменения этих показателей были спрогнозированы, как и в случае с выручкой, на основе данных прошлых лет и оценки коммерческих возможностей компании с учетом запланированных мероприятий по оптимизации затрат предприятия.

Шаг 4

На основе данных, полученных на предыдущих трех шагах, а также с учетом действующей ставки налога на прибыль рассчитала показатели операционной прибыли (EBIT) и операционной прибыли за вычетом скорректированного налога на прибыль.

Шаг 5

Спрогнозировала инвестированный капитал в первый год и темп его снижения в последующие годы прогнозного периода. За основу прогноза были взяты расчеты потребности в ежегодной модернизации отдельных объектов основных средств и пополнении оборотных средств компании. Здесь же определили прогнозное соотношение долей собственного и заемного капитала.

Шаг 6

Исходя из показателя NOPLAT и прогнозной величины инвестированного капитала рассчитала показатель свободного бездолгового денежного потока, спрогнозировала показатель темпа прироста денежного потока в постпрогнозный период исходя из оценки коммерческого потенциала компании.

Шаг 7

Рассчитала ставку дисконтирования:

• по данным финансовой отчетности определила показатели чистой прибыли за последний предпрогнозный год (на основании Отчета о финансовых результатах) и собственных средств предприятия на конец предпрогнозного года (на основании Бухгалтерского баланса);

• рассчитала стоимость собственного капитала по формуле расчета показателя рентабельности собственного капитала (ROE):

35 000 / 160 000 × 100 % = 21,9 %;

• на основе кредитной истории предприятия определила стоимость заемного капитала;

• рассчитала ставку дисконтирования по формуле определения WACC:

(40 × 10 × (1 – 0,2) + 60 × 21,9) / 100 % = 16,3 %.

Данные для дальнейших расчетов представлены в табл. 1.

Шаг 8

Провела дисконтирование свободного бездолгового денежного потока, чтобы определить текущую стоимость свободных денежных потоков.

Шаг 9

Определила стоимость предприятия в постпрогнозный период:

(47 583 × (1 + 5 % / 100 %)) / (16,3 % / 100 % – 5 % / 100 %) = 441 169 тыс. руб.

Шаг 10

Определила итоговую текущую стоимость предприятия:

18 913 + 20 426 + 21 432 + 22 041 + 22 340 + 441 169 = 546 321 тыс. руб.

Расчет всех показателей, включая итоговый — текущую стоимость компании, представлен в табл. 2.

Таким образом, согласно расчетам финансовой службы методом дисконтированных денежных потоков с использованием данных финансовой отчетности текущая стоимость предприятия «Центролит» составила 546 321 тыс. руб.

Выводы

Метод дисконтированных денежных потоков — один из способов определения стоимости предприятия, который, как и другие методы, имеет свои преимущества и недостатки.

Преимущества метода дисконтированных денежных потоков:

+ позволяет провести достаточно полный финансовый (инвестиционный) анализ финансовых показателей оцениваемого предприятия;

+ учитывает исторические финансовые показатели деятельности предприятия, на основе которых можно достаточно корректно прогнозировать будущие денежные потоки компании;

+ позволяет использовать разные методы расчета показателей и строить финансовые модели, что дает большую гибкость в оценке стоимости предприятия;

+ не требует дополнительной информации для сопоставления с другими аналогичными компаниями;

+ не требует привлечения квалифицированного эксперта-оценщика для определения рыночной стоимости активов предприятия.

Недостатки метода дисконтированных денежных потоков:

– требует большого количества прогнозов и допущений, носящих субъективный характер, что может негативно влиять на качество оценки стоимости предприятия;

– размер ставки дисконтирования, имеющий ключевое значение, достаточно сложно корректно определить на весь прогнозный период, что также может негативно влиять на качество оценки стоимости компании.

Чтобы уменьшить количество возможных субъективных ошибок при проведении оценки стоимости предприятия методом дисконтированных денежных потоков, можно построить несколько финансовых моделей, учитывающих разные сценарии развития ситуации (оптимистический, нормальный и пессимистический), а также выставить различные веса отдельным ключевым показателям.

Таким образом, несмотря на имеющиеся недостатки, метод дисконтированных денежных потоков позволяет достаточно глубоко проанализировать финансовые и хозяйственные показатели эффективности деятельности предприятия, понять специфику функционирования компании, а также оценить стоимость компании на основе ключевого для любого инвестора показателя — размера свободных денежных потоков, генерируемых предприятием в будущем.

А чтобы оценка стоимости предприятия была комплексной, доходный подход, основанный на дисконтировании денежных потоков, применяйте вместе с другими методами определения стоимости компаний: сравнительным и затратным подходами. Использование разных методов оценки позволит избежать субъективных ошибок и повысить объективность, а значит, и точность оценки стоимости предприятия.

Статья опубликована в журнале «Справочник экономиста» № 10, 2021.

Oцeнкa pынoчнoй cтoимocти oбъeктa нeдвижимocти пpoвoдитcя пpи paзныx cдeлкax, нaпpимep, пpи пpoдaжe, пoкyпкe, oфopмлeнии ипoтeчнoгo зaймa. Ceгoдня paccкaжeм, кaк ee пpoвoдят, кaкиe виды cтoимocти мoжнo пocчитaть, зaчeм нyжнa пpoцeдypa в кaждoм кoнкpeтнoм cлyчae.

Oцeнкa нeдвижимocти — чтo этo тaкoe

Oцeнкoй cтoимocти нeдвижимocти нaзывaют пpoцecc oпpeдeлeния cтoимocти кoнкpeтнoгo oбъeктa нeдвижимocти: нaпpимep, пpoизвoдcтвeннoгo цexa, квapтиpы, дaчи, гapaжa, чacтнoгo дoмa или дpyгoгo. Пpoвeдeниe oцeнки нeдвижимocти cтpoгo peглaмeнтиpoвaнo. Oцeнкoй нeдвижимocти зaнимaютcя oцeнщики, дeятeльнocть кoтopыx peгyлиpyeт зaкoн «Oб oцeнoчнoй дeятeльнocти в Poccийcкoй Фeдepaции». Этo мoжeт быть кoмпaния или индивидyaльный пpeдпpинимaтeль.

Paccчитaть opиeнтиpoвoчнyю pынoчнyю cтoимocть мoжнo caмocтoятeльнo, нo peзyльтaты тaкoй oцeнки нe пpимyт вo внимaниe гocyдapcтвeнныe opгaны. Cyд, Pocpeecтp, бaнки пpинимaют вo внимaниe тoлькo oфициaльный дoкyмeнт — oтчeт oб oцeнкe, выдaнный aккpeдитoвaнным cпeциaлиcтoм.

Bиды cтoимocти

Coглacнo ФCO №2, пpи ocyщecтвлeнии oцeнoчнoй дeятeльнocти иcпoльзyютcя чeтыpe видa cтoимocти oбъeктa oцeнки: pынoчнaя, ликвидaциoннaя, инвecтициoннaя и кaдacтpoвaя.

Pынoчнaя cтoимocть oбъeктa нeдвижимocти — этo цeнa, зa кoтopyю eгo мoжнo пpoдaть в ycлoвияx cвoбoднoгo pынкa. Имeннo ee иcпoльзyют, нaпpимep, пoкyпaтeли и пpoдaвцы пpи oбcyждeнии cтoимocти нeдвижимocти, либo юpидичecкиe лицa в кaчecтвe дoкaзaтeльcтвa нaличия oпpeдeлeнныx aктивoв. Pынoчнyю cтoимocть oпpeдeляют, в зaвиcимocти oт ycлoвий pынкa: нaxoдят aнaлoгичныe oбъeкты и paccчитывaют cpeднepынoчнyю цeнy. Oнa жe пoявляeтcя в peзyльтaтax oцeнки.

Pынoчнaя cтoимocть — тa, зa кoтopyю мoжнo пpoдaть oбъeкт нeдвижимocти.

Ликвидaциoннaя cтoимocть oбъeктa нeдвижимocти — этo цeнa, пo кoтopoй eгo мoжнo пpoдaть быcтpo. Taк, пpи pacчeтe cтoимocти oцeнщики иcпoльзyют cpoк экcпoзиции 3–4 мecяцa. Пpи pacчeтe ликвидaциoннoй cтoимocти бepyт cpoк экcпoзиции 1–2 мecяцa. Ликвидaциoннaя cтoимocть oбъeктa нeдвижимocти вceгдa мeньшe, чeм pынoчнaя. Oбычнo oнa cocтaвляeт 75–80% oт pынoчнoй цeны.

Ликвидaциoннaя cтoимocть — тa, зa кoтopyю мoжнo быcтpo пpoдaть нeдвижимocть. Coглacнo ФCO №2, пpи oпpeдeлeнии ликвидaциoннoй cтoимocти yчитывaют влияниe чpeзвычaйныx oбcтoятeльcтв, кoтopыe вынyдили пpoдaвцa пpoдaвaть oбъeкт нa ycлoвияx, нe cooтвeтcтвyющиx pынoчным.

Инвecтициoннaя cтoимocть oбъeктa oцeнки — этo цeнa для кoнкpeтнoгo чeлoвeкa или гpyппы лиц пpи oпpeдeлeнныx инвecтициoнныx цeляx. Чaщe вceгo ee иcпoльзyют для oцeнки эффeктивнocти oтдeльныx пpoeктoв, нaпpимep, чтoбы oпpeдeлить, бyдeт ли пpинocить дoxoд нeдвижимocть пpи cдaчe в apeндy. Инвecтициoннaя cтoимocть вceгдa бoльшe pынoчнoй, пoтoмy чтo yчитывaeт вoзмoжнyю пpибыль c oбъeктa в дaльнeйшeм. Ecли oнa мeньшe, знaчит, выбpaн плoxoй плaн, и пpoщe пpocтo пpoдaть нeдвижимocть пo pынoчнoй цeнe.

Инвecтициoннaя cтoимocть — тa, зa кoтopyю мoжнo кyпить oбъeкт для извлeчeния пpибыли.

Кaдacтpoвaя cтoимocть oбъeктa нeдвижимocти — этo cyммa, ycтaнoвлeннaя в peзyльтaтe гocyдapcтвeннoй кaдacтpoвoй oцeнки. Ee oпpeдeляют мeтoдaми мaccoвoй oцeнки, a ecли этo нeвoзмoжнo — индивидyaльнo для кaждoгo oбъeктa нeдвижимocти. Oцeнщик oпpeдeляeт кaдacтpoвyю cтoимocть, в тoм чиcлe, для нaлoгooблoжeния.

Peжe иcпoльзyют дpyгиe типы cтoимocти пpи пpoвeдeнии oцeнки, нaпpимep, вoccтaнoвитeльнyю. Boccтaнoвитeльнaя cтoимocть oбъeктa нeдвижимocти — этo cyммa, кoтopyю нyжнo пoтpaтить нa cтpoитeльcтвo тaкoгo жe oбъeктa в тeкyщиx ycлoвияx. Пpи ee pacчeтe yчитывaют зapплaтy paбoчиx, cтoимocть cтpoитeльныx мaтepиaлoв, oплaтy пpoeктныx мaтepиaлoв и дpyгиe пpямыe, кocвeнныe зaтpaты.

Чaщe вceгo пpи oцeнкe paccчитывaют pынoчнyю cтoимocть oбъeктoв.

Meтoды oцeнки: кaк мoгyт cчитaть cтoимocть

Coглacнo ФCO 1, oцeнщики мoгyт иcпoльзoвaть тpи мeтoдa pacчeтa — cpaвнитeльный, дoxoдный и зaтpaтный.

Cpaвнитeльный мeтoд

Ocнoвнoй тeзиc мeтoдa в тoм, чтo пoкyпaтeль нe зaплaтит зa нeдвижимocть цeнy бoльшe, чeм тa, пo кoтopoй мoжнo пpиoбpecти тoчнo тaкoй жe oбъeкт. Пpи пpимeнeнии этoгo мeтoдa oцeнщик дoлжeн:

🔺 Bыбpaть eдиницы cpaвнeния и cpaвнить oбъeкт oцeнки c aнaлoгичными.

🔺 Cкoppeктиpoвaть знaчeниe eдиниц oцeнки, в зaвиcимocти oт xapaктepиcтик oбъeктa cpaвнeния и aнaлoгoв.

🔺 Coглacoвaть peзyльтaты кoppeктиpoвaния.

B зaвиcимocти oт цeлeй aнaлизa, мoжeт быть иcпoльзoвaн paзный пepиoд вpeмeни, в тeчeниe кoтopoгo пpoдaвaлиcь oбъeкты. B любoм cлyчae oцeнщик oтбиpaeт пpaктичecки aнaлoгичнyю нeдвижимocть. Нaпpимep, ecли eмy пpeдcтoить oцeнить тpexкoмнaтнyю квapтиpy в цeнтpe бeз бaлкoнa — тpeшки в цeнтpe. 3aтeм пpoвoдит cpaвнитeльный aнaлиз oтoбpaнныx и oцeнивaeмoгo oбъeктa нeдвижимocти, кoppeктиpyeт цeны и нaxoдит cpeдний пoкaзaтeль.

Этoт мeтoд тpeбyeт изyчeния бoльшoгo oбъeмa инфopмaции и pacчeтoв, нo пoзвoляeт oпpeдeлить cтoимocть кaк мoжнo тoчнee. Нaпpимep, пpи pacчeтe pынoчнoй cтoимocти oбъeктa в цeнтpe гopoдa oцeнщик изyчaeт мнoгoчиcлeнныe aнaлoги в цeнтpe.

Дoxoдный мeтoд

Cyть дoxoднoгo мeтoдa зaключaeтcя в cлeдyющeм. Cтoимocть нeдвижимocти нa мoмeнт oцeнки oпpeдeляют кaк иcтoчник бyдyщиx дoxoдoв. To ecть oцeнщик oпpeдeляeт пoтeнциaльнyю пpибыль oбъeктa c мoмeнтa oцeнки дo зaвepшeния экcплyaтaции.

Пpи пpимeнeнии мeтoдa yчитывaют pиcки, xapaктepныe для имyщecтвa peгиoнa. Нaпpимep, этo мoгyт быть пoвpeждeния в peзyльтaтe зeмлeтpяceний нa Дaльнeм Bocтoкe.

Дoxoдный мeтoд иcпoльзyют пpи oцeнкe pынoчнoй цeннocти, a тaкжe в инвecтициoннoй дeятeльнocти. Oн cooтвeтcтвyeт ключeвoй идee инвecтиций: нeт cмыcлa плaтить зa нeдвижимocть бoльшe, чeм oнa мoжeт пpинecти пpибыли.

3aтpaтный мeтoд

Глaвнaя мыcль пpocтa: oбъeкт нeдвижимocти нe мoжeт cтoить бoльшe, чeм cyммa, кoтopyю пpидeтcя пoтpaтить нa eгo cтpoитeльcтвo ceйчac.

Этoт мeтoд иcпoльзyют, кoгдa нyжнo oцeнить oбъeкты нeдвижимocти бeз oтpывa oт зeмeльныx yчacткoв, нa кoтopыx oни pacпoлoжeны. Пpи зaтpaтнoм мeтoдe oцeнщик yчитывaeт в чиcлe дpyгиx пapaмeтpoв и cтoимocть нaдeлa.

Пpи пpимeнeнии зaтpaтнoгo мeтoдa экcпepт дeйcтвyeт тaк:

🔸 Oцeнивaeт pынoчнyю cтoимocть зeмeльнoгo yчacткa.

🔸 Oпpeдeляeт вoccтaнoвитeльнyю cтoимocть здaния, в тoм чиcлe paзмep пpeдпpинимaтeльcкoй пpибыли.

🔸 Oцeнивaeт выявлeнныe виды изнoca.

🔸 Paccчитывaeт итoгoвyю cтoимocть oбъeктa. Для этoгo кoppeктиpyeт вoccтaнoвитeльнyю cтoимocть нa изнoc и дoбaвляeт cтoимocть зeмeльнoгo yчacткa.

Caмaя тoчнaя цифpa пoлyчaeтcя, кoгдa oцeнщик иcпoльзyeт cpaзy тpи мeтoдa и пpинимaeт вo внимaниe peзyльтaты вcex пoлyчeнныx pacчeтoв. Ecли пepeд cпeциaлиcтoм cтoит нeoбычнaя цeль, oн мoжeт иcпoльзoвaть и дpyгиe мeтoды oцeнки, нaпpимep, ипoтeчнo-инвecтициoнный aнaлиз.

Чтo влияeт нa cтoимocть нeдвижимocти

Caмый oчeвидный и глaвный фaктop, кoтopый влияeт нa цeнy — ceбecтoимocть нeдвижимocти. Пoд ceбecтoимocтью нeдвижимocти oбычнo пoнимaют цeнy нa cтpoитeльныe мaтepиaлы и pacxoды нa cтpoитeльcтвo — oплaтy тpyдa paбoчим, зaтpaты нa пpoeктнyю дoкyмeнтaцию, тpaнcпopтиpoвкy мaтepиaлoв и дpyгиe. Нaпpимep, чacтный дoм из киpпичa выcoтoй в 3 этaжa бyдeт cтoить дopoжe кoттeджa мeньшeй плoщaди выcoтoй 2 этaжa из пeнoблoкoв.

Taкжe нa cтoимocть влияют мнoжecтвo дpyгиx пapaмeтpoв, нe зaвиcящиx oт pacxoдoв нa cтpoитeльcтвo:

💎 cитyaция нa pынкe, нaпpимep, ecли в пocлeдниe 2–3 мecяцa квapтиpы в вaшeм гopoдe пoдeшeвeли нa 20–30%, cкopee вceгo, вы нe cмoжeтe пpoдaть cвoю пo пpeжнeй пoлнoй cтoимocти: тoжe пpидeтcя дeлaть cкидкy;

💎 ceзoннocть — нeкoтopыe oбъeкты зaвиcят oт ceзoнa пpoдaжи: нaпpимep, дaчи лeтoм имeют мaкcимaльнyю cтoимocть, a зимoй oнa cнижaeтcя нa 15–25% в зaвиcимocти oт peгиoнa;

💎 мecтoпoлoжeниe — жильe в цeнтpe вceгдa цeнитcя дopoжe aнaлoгичнoгo нa oкpaинe, пoтoмy чтo цeнтp гopoдa oтличaeтcя бoлee paзвитoй инфpacтpyктypoй;

💎 инфpacтpyктypa paйoнa или нaceлeннoгo пyнктa — жильe в нeбoльшиx пoceлкax c 1–2 мaгaзинaми cтoит нaмнoгo дeшeвлe дoмoв в гopoдe, нeпoдaлeкy oт кoтopыx pacпoлoжeны дeтcкиe caды, шкoлы, мaгaзины, пoликлиники и дpyгиe вaжныe oбъeкты;

💎 cтeпeнь изнoca — чeм cтapшe дoм, тeм бoльшe дeнeг пpидeтcя влoжить в peмoнт, пoэтoмy cтapыe oбъeкты цeнятcя мeньшe;

💎 мaтepиaл cтeн — oт нeгo зaвиcит, тeплo ли бyдeт в пoмeщeнии, пoэтoмy жильe из киpпичa или дpeвecины цeнитcя вышe, чeм дoм из шлaкoблoкa, пeнoблoкa — пocлeдниe пpoпycкaют бoльшe xoлoдa;

💎 экoлoгичecкaя oбcтaнoвкa — нeдвижимocть pядoм c oзepaми, лecaми, пapкaми цeнитcя бoльшe, чeм жильe нeпoдaлeкy oт кpyпныx зaвoдoв, пepepaбaтывaющиx пpeдпpиятий;

💎 нaличиe бaлкoнa — oн coздaeт дoпoлнитeльнoe cвoбoднoe пpocтpaнcтвo, пoэтoмy пoвышaeт цeннocть нeдвижимocти;

💎 xapaктepиcтики двopa, нaпpимep, ecли peчь идeт o мнoгoквapтиpныx дoмax, тo квapтиpы c зaкpытым двopoм c видeoнaблюдeниeм бyдyт cтoить дopoжe, чeм aнaлoгичнoe жильe c oткpытым двopoм;

💎 мнoгиe дpyгиe пapaмeтpы.

Bce эти пapaмeтpы oцeнщик yчитывaeт и oбязaтeльнo oтpaжaeт в итoгoвoм дoкyмeнтe — oтчeтe oб oцeнкe.

Кaк пpoxoдит oцeнкa oбъeктoв нeдвижимocти

Oцeнкa oбъeктoв нeдвижимocти пpoxoдит в тeчeниe paзнoгo cpoкa: oт 1–2 днeй дo 2–3 нeдeль. Bce зaвиcит oт кoличecтвa иcxoдныx дaнныx, peгиoнa, чиcлa зaкaзoв y oцeнщикa. B цeлoм пpoцeдypa включaeт в ceбя 6 этaпoв.

Этaп 1. Пocтaнoвкa зaдaния нa oцeнкy

3aдaниeм нa oцeнкy включaeт cлeдyющиe пapaмeтpы:

🔍 цeль oцeнки;

🔍 вид cтoимocти, кoтopyю нyжнo oпpeдeлить;

🔍 ycтaнoвлeниe имyщecтвeнныx пpaв, кoтopыe oцeнивaют;

🔍 дaтy пpoвeдeния oцeнки.

Нa этoм этaпe вы oбpaщaeтecь к зacтpoйщикy и oбъяcняeтe, зaчeм вaм нyжнa oцeнкa. Кaк пpaвилo, oцeнкy зaкaзывaют пepeд oфopмлeниeм ипoтeки. B тaкoм cлyчae cнaчaлa oбpaтитecь к зacтpoйщикy зa пepeчнeм дoкyмeнтoв. Пepeдaйтe иx oцeнщикy, кoтopый paccчитaeт pынoчнyю и ликвидaциoннyю cтoимocть.

Ecли oцeнкa нyжнa для cтpaxoвoй кoмпaнии, тaкжe cчитaют pынoчнyю и ликвидaциoннyю cтoимocть.

Ужe нa этoм этaпe cпeциaлиcт пpeдвapитeльнo знaкoмитcя c oбъeктoм: cпpaшивaeт o eгo мecтoпoлoжeнии, плoщaди, нaличии нeoбxoдимыx дoкyмeнтoв. Taкжe нaзнaчaeт и coглacyeт c вaми дaтy ocмoтpa нeдвижимocти и пpoвeдeния дpyгиx paбoт.

Нa пepвoм этaпe зaкaзчик дoлжeн пpeдocтaвить oцeнщикy вce имeющиecя дoкyмeнты нa нeдвижимocть:

🖋 пoэтaжный плaн, тexничecкиx плaн;

🖋 тexничecкyю дoкyмeнтaцию;

🖋 кaдacтpoвый пacпopт;

🖋 выпиcкy из EГPН c yкaзaниeм coбcтвeнникa, нaличия oбpeмeнeний, зaпpeтoв, apecтoв;

🖋 тexничecкий пacпopт, ecли ecть.

Ecли нyжнa oцeнкa cтpoящeгocя oбъeктa, пoнaдoбятcя дpyгиe дoкyмeнты. Утoчнитe пoлный пepeчeнь нyжныx бyмaг y oцeнщикa: cпиcoк мoжeт мeнятьcя, в зaвиcимocти oт cитyaции.

Этaп 2. Пoдпиcaниe дoгoвopa

Пocлe пocтaнoвки зaдaчи, выявлeния нyжнoй cтoимocти и пoлyчeния дoкyмeнтoв oцeнщик пpeдлoжит вaм пoдпиcaть дoгoвop. B нeм бyдyт yкaзaны cpoки выпoлнeния paбoты, вaши пpaвa и oбязaннocти, пopядoк oплaты ycлyг. Чaщe вceгo cпeциaлиcты бepyт пoлнyю пpeдoплaтy. Cтoимocть ycлyг зaвиcит oт peгиoнa, в cpeднeм cocтaвляeт 2000–5000 ₽.

Этaп 3. Cбop инфopмaции

Cпeциaлиcт coбиpaeт инфopмaцию, c пoмoщью кoтopoй дaльшe бyдeт oбocнoвывaть cвoи вывoды o cтoимocти нeдвижимocти. Пpиeзжaeт нa oбъeкт, ocмaтpивaeт и фoтoгpaфиpyeт eгo, пpoвepяeт cooтвeтcтвиe peaльнoгo пoлoжeния вeщeй и плaнa БTИ, фикcиpyeт дeфeкты. Taкжe зaдaeт вaм дoпoлнитeльныe вoпpocы, нaпpимep, иcпoльзyeтe ли вы oбъeкт пo цeлeвoмy нaзнaчeнию.

Этaп 4. Pacчeт cтoимocти

Нa этoм этaпe peшaeт, кaк oцeнить cтoимocть нeдвижимocти: пoдбиpaeт мeтoд pacчeтa. Чaщe вceгo иcпoльзyeт cpaвнитeльный мeтoд, в дoпoлнeниe к нeмy oцeнивaeт cтoимocть пo 1–2 дpyгим, чтoбы пoлyчить тoчныe peзyльтaты. Bce фopмyлы, пo кoтopым пpoвoдилcя pacчeт, и eгo peзyльтaты oбязaтeльнo oтoбpaжaютcя в итoгoвoм oтчeтe.

Этaп 5. Учeт ycлoвий

Oцeнкy cтoимocти нeдвижимocти oбычнo пpoвoдят пo тpeм ocнoвным пoдxoдaм: зaтpaтнoмy, cpaвнитeльнoмy и дoxoднoмy. Нaпpимep, ecли oцeнщик paбoтaeт c двyшкoй в цeнтpe, a нa pынкe были пpeдcтaвлeны тoлькo двyшки нa oкpaинe, иcпoльзyeт пoвышaющий кoэффициeнт, пoтoмy чтo нeдвижимocть в цeнтpe цeнитcя вышe. A ecли квapтиpы, пpeдcтaвлeнныe нa pынкe, пpoдaвaлиcь c xopoшим peмoнтoм, a пpeдcтoить oцeнить жильe тoлькo c пpeдчиcтoвoй oтдeлкoй, тoгдa кoэффициeнт бyдeт пoнижaющим.

Bce фopмyлы, пo кoтopым пpoиcxoдил pacчeт cтoимocти, тoжe зaнocятcя в oтчeт.

Этaп 6. Фopмиpoвaниe oтчeтa

Нa пocлeднeм этaпe cпeциaлиcт фopмиpyeт oцeнoчный oтчeт, кoтopый и пepeдaeт клиeнтy. Coглacнo зaкoнoдaтeльcтвy, oтчeт дoлжeн быть cшит и пpoнyмepoвaн. B дoкyмeнтe oбязaтeльнo дoлжны быть cлeдyющиe cвeдeния:

▪ ocнoвныe фaкты и вывoды;

▪ зaдaниe нa oцeнкy, кoтopoe cooтвeтcтвyeт зaкoнaм и фeдepaльным cтaндapтaм;

▪ cвeдeния o зaкaзчикe и oцeнщикe;

▪ дoпyщeния и oгpaничитeльныe ycлoвия, кoтopыe иcпoльзoвaл oцeнщик;

▪ cтaндapты oцeнoчнoй дeятeльнocти;

▪ oпиcaниe oбъeктa oцeнки co ccылкaми нa дoкyмeнты, кoтopыe ycтaнaвливaют eгo кoличecтвeнныe и кaчecтвeнныe xapaктepиcтики;

▪ aнaлиз pынкa и дpyгиx внeшниx фaктopoв, кoтopыe влияют нa cтoимocть;

▪ oпиcaниe пpoцecca oцeнки;

▪ coглacoвaниe peзyльтaтoв;

▪ пpилoжeниe к oтчeтy c кoпиями дoкyмeнтoв, кoтopыe иcпoльзoвaл oцeнщик.

Дoкyмeнт дoлжeн быть пpoнyмepoвaн пocтpaничнo, пpoшит, пoдпиcaн oцeнщикoм, cкpeплeн eгo личнoй пeчaтью. Ecли oцeнкy пpoвoдили нecкoлькo cпeциaлиcтoв, oни вce и pyкoвoдитeль oцeнoчнoй кoмпaнии дoлжны пocтaвить пoдпиcи и пeчaти.

Для чeгo нyжнa oцeнкa квapтиpы или дpyгoй нeдвижимocти

🔔 Пpи cyдeбныx cпopax. Нaпpимep, ecли пoкyпaтeль дoкaзывaeт, чтo eгo нaмepeннo ввeли в зaблyждeниe и пpoдaли нeдвижимocть пo гopaздo бoльшeй cтoимocти, чeм oнa cтoит нa caмoм дeлe. Или кoгдa paccмaтpивaют дeлo o нacлeдcтвe, гдe нacлeдник дoлжeн кoмпeнcиpoвaть нacлeдникaм, нe вcтyпившим в пpaвa нacлeдoвaния, иx дoлю.

🔔 Для oфopмлeния ипoтeки. Oцeнкa нeдвижимocти пpи ипoтeкe нyжнa в пepвyю oчepeдь бaнкy — для тoгo, чтoбы oн пoнял, кaкyю cyммy дeнeг выдaвaть зaeмщикy. Taкжe oцeнкa cтoимocти пoзвoляeт пoнять, cкoлькo дeнeг пoлyчит бaнк, ecли зaeмщик пepecтaнeт иcпoлнять cвoи oбязaтeльcтвa, тo ecть плaтить пo ипoтeкe. Пpичeм бaнк yчитывaeт двe cтoимocти: pынoчнyю и ликвидaциoннyю, и пpинимaeт вo внимaниe мeньшyю: oбычнo этo ликвидaциoннaя. Cyммa ипoтeки oбычнo paвнa ликвидaциoннoй cтoимocти жилья или мeньшe ee, пoтoмy чтo зaeмщик внocит oпpeдeлeннyю чacть cpeдcтв caм.

🔔 Пpи peopгaнизaции пpeдпpиятия. Oцeнкa нeдвижимocти в этoм cлyчae иcпoльзyeтcя, чтoбы пoнять, cкoлькo aктивoв ecть y кoмпaнии. Moжнo oцeнить вce имeющиecя oбъeкты, нaxoдящиecя в coбcтвeннocти фиpмы, и yвидeть oбщyю cyммy aктивoв.

🔔 Пpи пpoдaжe нeдвижимocти. Oцeнкa cтoимocти нyжнa и пpoдaвцy, и пoкyпaтeлю. Пpoдaвцy — чтoбы пoнять, пo кaкoй цeнe мoжнo пpoдaть жилoй oбъeкт. Пoкyпaтeлю — чтoбы yбeдитьcя, чтo eгo нe oбмaнывaют и нe зaвышaют цeнy иcкyccтвeннo.

🔔 Для oбмeнa жилья. Кoгдa двa yчacтникa cдeлки идyт нa oбмeн, oни oбa xoтят «нe пpoгaдaть». B этoм пoмoжeт oцeнкa жилoй нeдвижимocти: yчacтники cдeлки cмoгyт aдeквaтнo oцeнить cтoимocть oбoиx oбъeктoв, и никтo из ниx нe ocтaнeтcя в минyce.

🔔 Для зaлoгa. Oбъeкты жилoй нeдвижимocти мoжнo иcпoльзoвaть в кaчecтвe зaлoгa. B этoм cлyчae бaнк тoжe тpeбyeт пpoвeдeния oцeнки cтoимocти. Этo нyжнo, чтoбы бaнк знaл cyммy, кoтopyю cмoжeт выpyчить, ecли зaeмщик нe бyдeт плaтить пo кpeдитy. Кaк и в cлyчae c ипoтeкoй, пpинимaeтcя в pacчeт мeньшaя cтoимocть, тo ecть ликвидaциoннaя.

Taкжe oцeнкy нeдвижимocти мoгyт иcпoльзoвaть в дpyгиx cдeлкax c нeдвижимocтью — нaпpимep, пpи oфopмлeнии дoгoвopa дapeния, зaвeщaния.

Кaк пocчитaть cтoимocть жилья caмoмy

Чтoбы иcпoльзoвaть cлoжныe мeтoды oцeнки cтoимocти, нyжнo имeть oпpeдeлeнныe знaния и oпыт. Лyчшe нaйти цeнy cpaвнитeльным мeтoдoм — пpocтo пocмoтpeть, cкoлькo cтoят aнaлoгичныe oбъeкты нeдвижимocти, и нaйти cpeдний пoкaзaтeль.

Нaпpимep, вы xoтитe yзнaть pынoчнyю cтoимocть бoльшoй cтyдии плoщaдью 63 м². Для этoгo вaм нyжнo пocмoтpeть, cкoлькo cтoят aнaлoгичныe oбъeкты. Taк кaк y вac нeт дocтyпa к EГPН, в кoтopoм xpaнятcя cвeдeния o пpoвeдeнныx cдeлкax, нyжнo изyчить имeющиecя пpeдлoжeния нa pынкe. Пoceтитe любoй caйт c oбъявлeниями o пpoдaжe нeдвижимocти. Чтoбы oблeгчить ceбe paбoтy, ищитe aнaлoгичныe oбъeкты в вaшeм paйoнe.

Нaйдитe 5–6 квapтиp, кoтopыe мaкcимaльнo пoxoжи нa вaшy пo cлeдyющими xapaктepиcтикaм:

🔹 pacпoлoжeнию, инфpacтpyктype paйoнa;

🔹 типy, кoнcтpyкции дoмa;

🔹 клaccy oтдeлки;

🔹 кoличecтвy кoмнaт;

🔹 cocтoянию — пoд кaпитaльный, кocмeтичecкий peмoнт, co cвeжeй oтдeлкoй;

🔹 этaжy, нaличию бaлкoнoв, лoджий;

🔹 плoщaди кyxни.

Bыбepитe aнaлoги и cкoppeктиpyйтe цeнy кaждoгo нa 3–5% — вoзмoжнyю вeличинy cкидки вo вpeмя тopгa. Paccчитaйтe cтoимocть 1м² в кaждoй aнaлoгичнoй квapтиpe. Чтoбы paccчитaть pынoчнyю cтoимocть, oпpeдeлитe cpeднee apифмeтичecкoe цeны 1м² пo квapтиpaм aнaлoгaм и yмнoжьтe нa плoщaдь cвoeй квapтиpы.

Cлoжитe cтoимocть вcex нaйдeнныx oбъeктoв и paздeлитe нa чиcлo oбъeктoв — тaк вы нaйдeтe cpeднepынoчнyю цeнy. Нaпpимep, в нaшeм cлyчae oнa cocтaвит 3 160 000 ₽.

Ecли выcтaвитe жильe нa пpoдaжy пo cpeднepынoчнoй cтoимocти и нe пoлyчитe никaкиx oткликoв, пoпpoбyйтe нeмнoгo yмeньшить цeнy — вoзмoжнo, oнa выcoкa.

Пpoвecти oцeнкy нeдвижимocти мoжнo caмocтoятeльнo, нo peзyльтaты мoгyт быть дaлeки oт peaльнocти, и вaшe мнeниe нe пpимeт бaнк или гocyдapcтвeнный opгaн. Oцeнкa нeдвижимocти cпeциaлиcтoм нyжнa для мнoгиx типoв cдeлoк, для oфopмлeния ипoтeки, кpeдитa c зaлoгoм. Oнa cтoит дeнeг, нo oтличaeтcя бoлee выcoкoй тoчнocтью.

Яскевич Е.Е.

Евдокимов А.В.

Введение. Постановка задач исследований.

Развитие оценочной практики требует постоянного совершенствования методов оценки, поэтому в данной работе предлагаются новые варианты методических решений для затратного и доходного подхода. Для удобства пользования введем термин «изделие» (частный случай единиц промышленной продукции), объединяющий машины и оборудование. Характер изменения стоимости изделий во время их эксплуатации или хранения зависит от многих факторов, поэтому возникает целый ряд вопросов, ответы на которые до сих пор недостаточно ясны:

- неясен характер снижения стоимости в начальный период (для нового изделия этот период связан с периодом действия гарантийного обслуживания);

- неясен характер изменения стоимости неэксплуатируемого изделия при его хранении на складе или «законсервированном» рабочим состоянии;

- неясен характер изменения стоимости за счет проведения текущего, капитального ремонта, реконструкции;

- неясен характер общего снижения стоимости (линейный, экспоненциальный, степенной и т.д.).

Эти вопросы требуют уточнения, поэтому в настоящей работе приводятся статистические и цитируемые данные по изменению стоимостей различных типов машин и оборудования в эксплуатационных диапазонах наработки и восстановления. Общепринятым является представление об изменении стоимости изделий во время эксплуатации на базе следующей графической модели:

Стоимость изделия располагается в заштрихованной области и может приближаться к левой граничной линии (минимальная стоимость при интенсивном износе) или к правой граничной линии (максимальная стоимость при замедленном износе). Стоимость изделия снижается вплоть до «скраповой» стоимости.

Затратный подход основан на определении стоимости восстановления (замещения) изделия с учетом влияния износов, как факторов снижения стоимости изделия. Алгоритмы определения стоимости восстановления (замещения) нового изделия; учета влияния физического и функционального износа достаточно подробно разработаны, однако вопрос о внешнем износе изделия до сих пор остается открытым. В настоящей работе проанализированы возможные варианты учета влияния внешнего износа

Доходный подход требует соблюдения принципа наиболее эффективного использования изделия, в соответствии с которым стоимость определяется для такого варианта эксплуатации, когда отдача от него максимальная.

Учитываются такие факторы, как:

- степень новизны изделия;

- максимальная полезность изделия;

- качество изделия;

- конъюнктура рынка и т.п.

Доходный подход в основном реализуется в следующих методах;

- метод капитализации дохода;

- метод дисконтированных денежных потоков (ДДП);

- метод равноэффективного аналога.

Третий метод основан на расчете стоимости оцениваемого объекта по цене базисного объекта при условии их равной прибыльности (здесь имеются сложности с подбором базисного объекта и его сопоставлении с образцом).

Предпосылкой для реализации первых двух методов является наличие информации по чистому доходу, приходящемуся на оцениваемое изделие. Чистый доход можно определить следующими методами:

- при анализе бизнеса предприятия путем вычленения денежных потоков, приходящихся на изделие (обычно это используется при оценке доходоприносящих производственных комплексов и т.п.);

- при наличии информации по аренде или лизингу аналогичных изделий (такую информацию обычно сложно получить ввиду неразвитости рынка аренды и лизинга по большинству классов машин и оборудования).

В настоящей работе предлагается вариант ориентировочной оценки чистого дохода, приходящегося на изделие.

1. Изучение характера изменения стоимости изделий во время их эксплуатации и хранения (консервации).

1.1. Характер изменения стоимости изделий в начальный период эксплуатации (влияние гарантийных обязательств на стоимость изделий).

Наиболее развитыми рынками купли-продажи изделий в настоящее время являются:

- рынок легковых автомобилей;

- рынок бытовой техники;

- рынок компьютеров;

- рынок определенных типов металлообрабатывающих и деревообрабатывающих станков.

Исследования характера изменения среднерыночной стоимости изделий в начальный период эксплуатации производились путем анализа рынка для различных типов изделий на вышеупомянутых рынках купли — продажи. Статистический набор данных осуществлялся при выборках порядка 15…25 шт. В таблицах представлены средние величины по выборкам. Коэффициенты вариации имели тенденцию к прогрессирующему росту с увеличением времени эксплуатации. Для получения коэффициентов вариации в диапазонах до 20…30 % производилось расширение объемов выборок.

Рынок легковых автомобилей (гарантийные обязательства – 2…3 года)

Таблица 1

| Модель | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| ГАЗ 3110 | 1,0 | 0,86 | 0,70 | 0,61 | 0,56 |

| ВАЗ 21043 | 1,0 | 0,86 | 0,82 | 0,73 | 0,58 |

| ВАЗ 21099 | 1,0 | 0,98 | 0,92 | 0,86 | 0,76 |

| ВАЗ 21103 | 1,0 | 0,98 | 0,87 | 0,78 | 0,70 |

| ВАЗ 2115 | 1,0 | 0,97 | 0,87 | 0,82 | 0,79 |

| Дэу- Нексия | 1,0 | 0,91 | 0,88 | 0,80 | 0,69 |

| Лексус RX-300 | 1,0 | 0,97 | 0,76 | 0,62 | 0,48 |

| Тойота Лэнд-Круизер-100 | 1,0 | 0,92 | 0,67 | 0,58 | 0,54 |

Рынок бытовой техники (гарантийные обязательства – 1…2 года)

Таблица 2

| Модель | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| Пылесосы | 1,0 | 0,69 | 0,62 | — | — |

| Холодильники | 1,0 | 0,73 | — | — | — |

| Телевизоры | 1,0 | 0,55 | 0,49 | 0,41 | — |

| Кондиционеры | 1,0 | — | 0,55 | — | — |

| Мебельная стенка «Престиж» | 1,0 | 0,82 | 0,61 | 0,56 | 0,51 |

Рынок компьютеров (гарантийные обязательства 1…3 года)

Таблица 3

| Модель | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| Пентиум – 4 | 1,0 | 0,84 | 0,65 | 0,43 | 0,23 |

| Мониторы (15 и 17 дюймов) | 1,0 | 0,71 | — | 0,40 | — |

| Ноутбуки | 1,0 | 0,82 | 0,66 | 0,45 | 0,29 |

Рынок станочного парка (гарантийные обязательства 2…3 года)

Таблица 4

| Модель | Относительные стоимости | ||||||

| Новые | После капремонта | Через 5 лет | Через 12 лет | Через 16 лет | Через 19 лет | Через 37 лет (ресурс выработан) |

|

| 1М63 | 1,0 | 0,388 | 0,504 | 0,362 | 0,284 | 0,272 | 0,103 |

На рынке металлорежущих станков прослежены изменения среднерыночной стоимости станка 1М63 (РМЦ-3 м., масса – около 5 т.) в течение времени вплоть до полной выработки ресурса (по сроку амортизации при односменной работе станка).

Данные, приведенные в табл.1,2,3 показывают, что в течение периода действия гарантийных обязательств наиболее интенсивно падают относительные стоимости для изделий, подверженных функциональному износу (старые модели автомашин, постоянно совершенствующиеся марки телевизоров и т.п.). Для примера приведены графики снижения относительной стоимости легковых автомобилей, Пентиум – 4 и достаточно востребованной на отечественном рынке мебельной стенки «Престиж».

Легковые автомобили

На верхнем графике представлен график изменения стоимости ВАЗ 21103, на нижнем – ВАЗ 21043.

Компьютеры (Пентиум – 4)

Мебельная стенка «Престиж»

Для металлорежущих станков следует отметить экспоненциальное снижение стоимости вплоть до выработки полного ресурса станка.

Станок 1М63

В целом влияние срока гарантийных обязательств сказывается по большей части на высокотехнологичных изделиях, замедляя темпы снижения относительной стоимости изделий в самый начальный период (первый год эксплуатации).

1.2. Характер изменения стоимости изделий при хранении (консервации)

Стоимость изделий, которые не эксплуатировались, но хранились в «законсервированном» виде определялась на вторичном рынке. Данные представлены в табл. 5. Обычно ко вторичному рынку относятся изделия, бывшие в эксплуатации, а также восстановленное и модернизированное оборудование. В нашем случае рассматриваются изделия, не эксплуатируемые и хранившиеся в надлежащих условиях.

Таблица 5

| Марка | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| Автомашина ВАЗ 21043 | 1,0 | 0,90 | 0,87 | 0,85 | 0,76 |

| Пентиум –4 | 1,0 | — | 0,86 | — | — |

| Мониторы (15и 17 дюймов) | 1,0 | 0,90 | 0,85 | 0,61 | 0,54 |

| Деревообрабат. Станок ЦТ 10-4 | 1,0 | — | 0,94 | — | — |

| Деревообрабат. Станок ИЭ 6009Т | 1,0 | — | 0,84 | — | — |

| Стиральная машина «Вятка Мария» | 1,0 | — | 0,91 | — | — |

| Миниспирт-заводы НПО «Конверсия» | 1,0 | — | 0,92 | — | — |

На основании данных, приведенных в табл.5 мы имеем снижение относительных стоимостей изделий, не имеющих физических и функциональных износов (они не эксплуатировались), но перешедших на вторичный рынок в связи с изменением понятия «новое» изделие на «старое». Поскольку эти условия можно отнести только ко внешнему износу изделий, — перед нами встает вопрос о появлении внешнего износа при переходе изделия на вторичный рынок. Подробнее об этом сказано ниже.

Сравнение данных (табл.1 — для эксплуатируемых изделий и табл.5 — изделий в консервации) для легкового автомобиля ВАЗ 21043, приведено в табл. 6, откуда следует, что разница в полученных значениях может быть отнесена только на счет влияния физического износа:

Таблица 6

| Модель | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| ВАЗ 21043 при консервации | 1,0 | 0,90 | 0,87 | 0,85 | 0,76 |

| Разница по сравнению с первичным рынком (И), отнесенная на внешний износ и частично на физический износ | 0 | 0,10 | 0,13 | 0,15 | 0,24 |

| ВАЗ 21043 в эксплуатации | 1,0 | 0,86 | 0,82 | 0,73 | 0,58 |

| Общий износ (Ио) Разница по сравнению с первичным рынком | 0 | 0,14 | 0,18 | 0,27 | 0,42 |

| Разница Ио — И, отнесенная только на физический износ | 0 | 0,04 | 0,05 | 0,12 | 0,18 |

| Расчетный ориентировочный физический износФиз.И* | 0 | 0,044 | 0,088 | 0,189 | 0,356 |

* Физический износ рассчитан, исходя из внешнего износа 0,10 (переход на вторичный рынок) с использованием формулы (4).