Мнение эксперта

Александр Крайник

Директор по развитию страхового направления

Отвечаю за развитие страхования в Сравни.ру с 2019 года. До этого 10 лет развивал digital-процессы и сервисы в страховых компаниях АльфаСтрахование и Ингосстрах

С 22 августа можно будет оформлять ОСАГО без действующей диагностической карты и вовсе её не указывать. Депутаты Госдумы внесли изменения в ФЗ об ОСАГО в части обязательной проверки наличия диагностической карты при оформлении полиса. Теперь оформление страховки не будет связано с необходимостью прохождения техосмотра. Однако, следить за техническим состоянием автомобиля входит в обязанности водителя, поэтому с 1 марта 2022 года планируется ввести штраф за отсутсвие диагностической карты на автомобиль. Поэтому если у вас нет диагностической карты лучше ее оформить

Где дешевле купить ОСАГО онлайн?

Самый быстрый способ выбрать выгодную страховую компанию для покупки страхового полиса ОСАГО онлайн – сравнить стоимость во всех страховых в пару кликов. Пример расчета самых дешевых полисов ОСАГО онлайн во всех страховых компаниях:

- Тинькофф: 5 553 рублей

- АльфаСтрахование: 2 658 рублей

- Югория: 2 142 рублей

- intouch: 2 175 рублей

- Абсолют: 2 960 рублей

- Астро-Волга: 5 866 рублей

- ВСК: 2 486 рублей

- Гелиос: 4 599 рублей

- Зетта: 4 062 рублей

- Росгосстрах: 1 726 рублей

- СберСтрахование: 2 407 рублей

- Согаз: 2 719 рублей

- Согласие: 1 335 рублей

- СпасскиеВорота: 5 270 рублей

- Ингосстрах: 2 658 рублей

- МАКС: 3 070 рублей

- ОСК: 4 676 рублей

- Ренессанс: 1 574 рублей

Оформить полис ОСАГО можно прямо на этой странице. Для этого достаточно ввести все требуемые данные и подобрать подходящий вариант ОСАГО на автомобиль среди наиболее популярных и надежных страховых компании. Оформляя ОСАГО на машину, вы получаете только самые выгодные предложения и можете сэкономить за счет подачи заявки в режиме онлайн, а также предварительного рассмотрения.

Здесь можно оформить документ на любые типы транспортных средств даже не имея прав. Стоимость полиса напрямую зависит от базовой ставки, приведем перечень разных страховых компаний по Москве:

Покупая полис ОСАГО в Сравни вы получаете:

| 🟩 Минимальная стоимость: | от 2746 ₽ |

| 🟩 Переплата за полис: | 0% |

| 🟩 Максимальная выплата: | 500 000 ₽ |

| 🟩 Базовый тариф: | 1646 – 7535 ₽ |

Что важно знать о дешевом ОСАГО

Что такое КБМ и как его узнать?

КБМ – это коэффициент бонус-малус. Он принимается для снижения или увеличения стоимости ОСАГО для тех категорий водителей, которые не попадали в ДТП или у которых случались аварии. Он не привязывается к автомобилю, т. е. при покупке нового автомобиля водитель сохраняет свои скидки по КБМ при условии, что новый полис вступит в силу позднее окончания срока действия предыдущего, а также, если с момента его окончания не прошел один год. В противном случае водителю будет присвоен базовый коэффициент.

Каждому водителю рассчитывается свой КБМ, максимальная величина М – 3,92, т. е. за ОСАГО водителю придется заплатить в 3,92 раза больше при покупке следующего полиса. Когда водитель впервые страхует транспортное средство, ему будет присвоен коэффициент КБМ 1,17 т. е. полис он приобретет с минимальной наценкой.

Если в течение прошедшего года, водитель не попадал в ДПС, коэффициент уменьшается на 0,5 п., т. е. стоимость полиса снижается на 5%. Максимальная скидка составляет 50% от стоимости полиса.

При оформлении ОСАГО Страхователь может заметить, что стоимость увеличилась по сравнению с предыдущим периодом, т. е. произошло обнуление КБМ. Это вызвано произошедшими ДТП, участником которых стал водитель.

Почему стоит покупать полис в Сравни.ру?

Можно выделить несколько основных преимуществ использования нашего онлайн-сервиса. В их числе:

- совершенно бесплатный доступ;

- предельно простая процедура регистрации на сайте;

- обширная база данных с предложениями от практически всех заметных участников страхового рынка страны;

- ее постоянное обновление, благодаря чему Вам представлены только актуальные данные;

- удобная система поиска подходящих вариантов страховки, включающая несколько фильтров;

- онлайн-калькулятор, автоматически рассчитывающий и выводящий на экран самые бюджетные полисы ОСАГО, доступные для конкретного пользователя;

- оперативность оформления страхового полиса – вся процедура занимает 5-7 минут.

На чем можно сэкономить?

Желание страховщика увеличить получаемую прибыль вполне понятно. Но не менее логичным выглядит стремление страхователя уменьшить расходы на страховку. Тем более – если речь идет об ОСАГО, то есть обязательном варианте автострахования.

Самый простой способ сокращения стоимости полиса – исключение из него всех необязательных опций. К ним относятся:

- добровольная страховка жизни и здоровья – как водителя, так и пассажиров транспортного средства;

- юридическая поддержка и услуги аварийного комиссара в случае ДТП;

- исключение из страхового возмещения учета степени износа деталей автомобиля;

- услуги эвакуатора, предоставляемые за дополнительную плату;

- сопутствующие услуги на другие виды страхования, прежде всего, имущественного и медицинского.

От чего зависит стоимость ОСАГО?

СК устанавливают базовую стоимость ОСАГО и применяют к ней поправочные коэффициенты, которые увеличивают или уменьшают цену. В 2020 году применяются следующие факторы:

- Мощность двигателя. Чем мощнее двигатель, тем выше коэффициент. Например, если в двигателе 50 л. с., коэффициент составит 0,6, а для 150 л. с. 1,6.

- Возраст и стаж водителя. Коэффициент может уменьшить цену полиса на 4% или увеличить на 87%. Максимальная стоимость полиса у водителей, моложе 22 лет при водительском стаже до 2 лет.

- Регион регистрации водителя. Для крупных городов коэффициент выше, чем для регионов. Например, территориальный коэффициент для автовладельцев из Москвы 2,0, а для области —1,7.

- Коэффициент Бонус-малус. Его величина зависит от количества аварий, в которых участвовал водитель. Он может снизить стоимость полиса вдвое (при безаварийной езде) или увеличить в 3,92 раза.

- Отсутствие ограничений. Если к управлению автомобилем допускаются любые водители без ограничений, применяется поправочный коэффициент 1,87.

- Срок действия полиса. При покупке полиса на срок менее 12 месяцев, его стоимость определяется в процентном отношении к базовой, которая установлена сроком на год.

- Наличие нарушений правил страхования ОСАГО. Если водитель нарушал установленные правила, при покупке следующего полиса его цена будет увеличена на 50%.

- Использование транспортных средств с прицепом.

Сколько используется транспортное средства. Это время в течение календарного года, на протяжении которого будет использоваться авто. Минимальный период использования в договорах с физлицами составляет 3 месяца.

Чем грозит автомобилисту езда без ОСАГО?

К водителю без ОСАГО применяются следующие санкции:

- Если водитель застраховал авто, но у него нет с собой полиса – 500 руб.

- Если автомобиль не застрахован – 800 руб.

- Если транспортное средство управляется с нарушением установленных в полисе условий, например, если за рулем находится водитель, который не вписан в полис, – 500 руб.

- Если водитель не перезаключил договор страхования на следующий период и с момента окончания его действия прошло более года, ему будет обнулен коэффициент КБМ, который предоставляет возможность получения скидок при покупке полиса. Срок действия КБМ 365 дней.

Если раньше наличие страховки ОСАГО проверяли сотрудники ГИБДД, останавливая транспортные средства, сегодня запускаются проекты по автоматическому определению наличия полиса ОСАГО у машин, передвигающихся по городу. В частности, в Москве уже запущен пилотный проект вычисления незастрахованных автомобилей.

Можно ли получить ОСАГО без технического осмотра?

Получить ОСАГО без ТО, получиться только у автовладельцев транспортных средств возрастом менее 4 лет. Остальные обязаны проходить процедуру при оформлении полиса в обязательном порядке. Автомобили возрастом 4–7 лет обязаны проходить ТО раз в два года, старше 10 лет, ежегодно.

Принятые ранее требования о необходимости видеофиксации прохождения ТО, которые должны были быть введены с июня 2020 года, будут действовать с марта 2021 года.

Также планируются следующие изменения:

- Проводить ТО смогут только уполномоченные СТО, которые будут находиться в Едином Реестре;

- Полиция будет производить внеплановые проверки авторизированных СТО;

- Диагностические карты станут электронными;

- Будут увеличены штрафы за эксплуатацию транспортного средства без диагностической карты или с поддельной диагностической картой.

Как восстановить утерянные сведения о КБМ?

Для восстановления утерянных сведений о КБМ обращаются в страховую компанию, где был оформлен полис. Это можно сделать, посетив офис компании, функционал сайтов некоторых СК позволяет произвести расчет онлайн.

Быстро и просто проверить правильность расчета КБМ можно на нашем сайте в разделе «Страхование».

Потребуется следующая информация:

- Собственник ТС;

- Дата рождения;

- Водительское удостоверение: серия, номер;

- Дата запроса.

Если при оформлении ОСАГО КБМ был рассчитан неверно, Страхователь может написать заявление в СК с требованием пересчета стоимости полиса. При отказе, можно оформить жалобу в Банк России.

Как возмещается нанесенный ущерб по полису ОСАГО?

При попадании в ДТП для получения возмещения обращаются в страховую компанию. Если в результате ДТП причинен вред только имуществу, отсутствуют пострадавшие или участниками происшествия являются два транспортных средства, которые имеют полиса ОСАГО, обращаются в свою СК. Если предъявляются дополнительные требования о возмещении вреда к виновнику, обращаются в его СК.

Потребуется собрать пакет документов:

- Заявление о страховом возмещении, оформляется по форме СК;

- Паспорта или копии, заверенные нотариально или сотрудниками ГИБДД;

- Извещение о ДТП;

- Постановление или Протокол об административном правонарушении;

- ПТС;

- Заключение экспертизы;

- Если в аварии были несовершеннолетние пострадавшие, требуются справки от органов опеки и попечительства;

- Документы, подтверждающие дополнительные расходы, например, квитанция об оплате расходов по эвакуации автомобиля.

Если был причинен вред здоровью, дополнительно предоставляются:

- Документы от медучреждений, подтверждающие получение травмы или увечья;

- Заключение судмедэксперта;

- Справка от бригады скорой помощи;

- Документы, подтверждающие расходы на лечение.

Для возмещения неполученных пострадавшим доходов в связи с происшествием, необходима справка по ф. 2-НДФЛ или налоговая декларация.

Если пострадавший погиб, предоставляется свидетельство о смерти, документы, подтверждающие расходы на погребение.

Документы должны быть представлены в СК в течение 5 дней после ДТП. Компания рассматривает заявление в срок до 20 дней, делает экспертизу ущерба, нанесенного транспортному средству, далее выписывает направление на ремонтные работы или выплачивает денежную компенсацию.

Каким образом будет произведена выплата, решает страховая компания. Страхователь может только указать в заявлении предпочтительный выбор. Наиболее распространенным способом является направление автомобиля на ремонт. Ремонт должен проводиться только в уполномоченных СТОА. Конкретную станцию выбирает получатель возмещения по согласованию со Страховщиком.

Как рассчитывается выплата денежных средств вместо ремонта?

Денежная выплата возможна в следующих случаях:

- Срок ремонта более 30 дней. В этом случае Страховщик должен будет уплачивать неустойку в размере 0,5% за каждый день ремонта, превышающий один месяц.

- Если ближайшее СТО находится в более чем 50 км. от места жительства потерпевшего или места аварии.

- У Страховщика отсутствует договор с официальным дилером по марке автомобиля, и при этом машине менее 2 лет.

- Если в результате ДТП автомобиль разрушен полностью, потерпевший погиб.

- Инвалиды, лица, которым причинен тяжкий вред здоровью, самостоятельно выбирают способ возмещения.

- При сумме ремонта более 400 тыс. руб.

Если автомобилю более 5 лет, Страховщик будет обязан для ремонта купить новые детали на автомобиль, что может оказаться невыгодным. При денежной компенсации учитывается износ, поэтому страховая также может принять решение о выплате компенсации.

Для расчета износа по ОСАГО в 2022 году принимаются следующие показатели:

- Количество лет эксплуатации детали.

- Пробег автомобиля на момент страхового случая.

- Коэффициент, учитывающий влияние на амортизацию детали срока службы и пробега транспортного средства.

Также в расчете применяются дополнительные коэффициенты при наличии отдельных факторов. Например, повышенная коррозия, несвойственная детали, наличие ремонтных работ, которые выполнены с нарушением технологии и т. д.

Максимальный процент износа не может превышать 50% рыночной стоимости детали.

Полис ОСАГО – это договор обязательного страхования автогражданской ответственности, который поможет собственнику автомобиля финансово обезопасить себя на случай ДТП по его вине.

В России без автостраховки управлять транспортным средством запрещено. Обязательное страхование было введено государством для случаев, когда требуется возмещение ущерба, причиненного другим участникам дорожного движения или их имуществу в результате дорожно-транспортного происшествия. Ответственность за покрытие определенной части убытков ложится на страховщика.

Владельцы ОСАГО будут защищены от расходов в следующих ситуациях:

- если вы являетесь виновником — страховщик возместит ущерб имуществу и здоровью пострадавших, ремонт вашего авто полис не покроет;

- если разбили ваше авто (компенсацию выплатит страховая компания виновника);

- если виновниками ДТП признаны несколько водителей.

Максимальный лимит ответственности страховщика по каждому случаю составляет:

- по ущербу жизни и здоровью – 400 тысяч рублей;

- по ущербу имуществу – 500 тысяч рублей.

При ДТП с тремя и более водителями каждый пострадавший может претендовать на страховое возмещение в размере указанных выше лимитов. Важно помнить, что этот вид страхования не покрывает затраты на восстановление автомобиля виновника ДТП. Такой вид защиты предусмотрен Каско. Страховку можно приобрести на бумажном носителе или в электронном виде.

Федеральным законом №40 установлен запрет на вождение автомобиля без договора. Штраф за невыполнение указанного требования составляет:

- если у водителя нет с собой автостраховки – 500 рублей;

- вождение в период, не предусмотренный договором, – 500 рублей;

- управление ТС водителем, не вписанным в страховку, – 500 рублей;

- отсутствие действующего полиса на транспортное средство – 800 рублей.

Что нужно, чтобы рассчитать стоимость страхования?

Цена полиса рассчитывается с помощью базового тарифа и дополнительных корректирующих коэффициентов. Данный тариф устанавливается каждой СК по своему усмотрению в интервале, утвержденном Центральный Банком. Поправочные коэффициенты также разрабатываются и утверждаются Центральным Банком, но, в отличие от основного тарифа, они едины для всех. К параметрам, влияющим на расчет стоимости страховки, относятся:

- территория использования автомобиля или регион регистрации собственника ТС;

- наличие/отсутствие аварий в истории;

- наличие/отсутствие ограничений;

- количество полных лет и стаж водителей автомобиля;

- количество лошадиных сил;

- использование автомобиля с прицепом;

- период эксплуатации автомобиля;

- срок действия договора.

Пример расчета стоимости полиса ОСАГО

Перед приобретением автостраховки нелишним будет определить примерный размер страховой премии. Рассмотрим на наглядном примере, как она рассчитывается.

Полис приобретается для автовладельца 40 лет, имеющего регистрацию в Москве. Стаж вождения — 22 года. Страховка нужна для авто категории «В». Мощность двигателя — 148 л. с., использовать ТС водитель планирует один. Ни одной аварии не было.

Для расчета страховки ОСАГО используется следующая формула: Т = ТБ x КТ x КБМ x КВС x КО x КМ x КС, где:

- ТБ — базовый тариф, прописанный в Указании Центробанка РФ. Для расчета берется максимальное значение — 5980 рублей.

- КТ — зависит от географии использования авто. Для Москвы составит 1,8.

- КБМ — максимальный — 0,46.

- КВС — значения определяются с учетом возраста и стажа водителя — равен 0,91.

- КО — зависит от количества водителей. При наличии ограничений по количеству коэффициент составит 1.

- КМ — варьируется в зависимости от мощности двигателя. Будет равен 1,4.

- КС — зависит от периода эксплуатации авто. В нашем варианте машиной пользуются на постоянной основе, поэтому применен коэффициент 1.

Примерный расчёт стоимости ОСАГО: 5980 х 1,8 х 0,46 х 0,91 х 1,4 х 1 = 6 308,1 рублей.

Все необходимые значения коэффициентов можно найти в Приложениях к Указанию ЦБ РФ № 6007-У от 09.01.2022.

Как видите, рассчитать ОСАГО самостоятельно по формуле довольно проблематично. Проще воспользоваться нашим калькулятором и узнать цену на полис за 5 минут. В калькуляторе можно подсчитать стоимость для любого автомобиля.

Какие документы нужны для оформления

Для покупки данного вида компенсации могут потребоваться:

- документ, удостоверяющий личность страхователя;

- ПТС или СТС;

- в/у всех допущенных к управлению (если договор оформляется с поименным списком водителей);

- действующая диагностическая карта (если прохождение техосмотра необходимо в рамках закона).

На сегодняшний день не обязательно ехать в офис страховщика и оформлять на бумажном бланке. Оформление полиса страхования в электронном виде имеет ряд существенных преимуществ:

- Простота в оформлении. Чтобы оформить полис ОСАГО 23.05.2023, вам не надо посещать офис страховой – достаточно заполнить предложенную форму в режиме онлайн. Данные, указанные в заявлении, будут отправлены на проверку в базу РСА, и после проверки будет сформирован автоматически.

- Доставка. Вам не нужно будет корректировать ваше расписание для встречи с курьером или страховым агентом. Договор в электронном виде придет вам на почту. Достаточно будет его распечатать и всегда иметь при себе.

- Меньше рисков мошенничества. Одной из основных проблем бумажных полисов является вероятность того, что недобросовестный продавец оформит вам страховку на поддельном бланке. В отличие от обычного бланка, электронный полис вы покупаете через вебсайт, и он практически сразу появляется в базе РСА.

- Полис всегда под рукой. В случае утери или порчи вам достаточно будет его повторно распечатать.

Несмотря на все перечисленные преимущества, тип полиса – бумажный или электронный – никак не влияет на стоимость страховки.

Как застраховать автомобиль дешево

Так как СК может устанавливать базовый тариф на свое усмотрение, то стоимость страховки в разных компаниях может различаться. Используя наш калькулятор, вы сможете не только подобрать самое выгодное предложение по минимальной цене, но и сэкономить время – оформить через наш сайт.

Плюсы оформления через наш сайт:

- Возможность узнать стоимость в крупнейших компаниях по выгодным ценам. Вы можете существенно сэкономить.

- Для покупки страховки не надо никуда ехать – достаточно оформить заявку на выбранное предложение. В ряде регионов доставка бесплатная.

- На нашем сайте вы можете приобрести электронный полис. При этом вам не надо будет несколько раз заполнять однотипные формы на сайтах разных страховщиков. Заявка заполненная на нашем сайте, будет направлено одновременно в несколько компаний, вам останется только выбрать понравившееся предложение.

- Мы гарантируем подлинность страховки, купленной через наш сервис.

Как оформить полис на нашем сайте

Первым делом Вам необходимо рассчитать страховку на ваш автомобиль. Для этого заполните в нашем калькуляторе информацию о транспортном средстве и о параметрах страхования, а именно:

- марку, модель, год выпуска и модификацию ТС;

- период и дату начала страхования;

- регион регистрации и фактического проживания собственника;

- информацию о владельцах.

При расчете стоимости вы можете не заполнять все поля, но в таком случае расчет будет осуществлен не точный, без учета коэффициента «бонус-малус», который в зависимости от страховой истории водителя может составлять от 0,5 до 2,45. Если вы хотите сделать страховку без ограничений количества лиц, допущенных к управлению ТС, то для расчет КБМ необходимо указать паспортные данные собственника и VIN автомобиля.

Мы работаем только с проверенными партнерами, поэтому независимо от того, какой компании предложение вы выберете, мы гарантируем его подлинность.

Вы можете оформить полис ОСАГО непосредственно на сайте Банки.ру. Самые дешевые купленные полисы в страховых компаниях на 23.05.2023:

- intouch: 2 175 рублей

- Абсолют: 2 960 рублей

- АльфаСтрахование: 2 658 рублей

- Астро-Волга: 5 886 рублей

- ВСК: 2 486 рублей

- Гелиос: 4 599 рублей

- Зетта: 4 062 рублей

- Ингосстрах: 2 658 рублей

- МАКС: 3 070 рублей

- ОСК: 4 676 рублей

- Ренессанс: 1 574 рублей

- Росгосстрах: 1 726 рублей

- СберСтрахование: 2 407 рублей

- Согаз: 2 719 рублей

- Согласие: 1 335 рублей

- СпасскиеВорота: 5 270 рублей

- Тинькофф: 7 553 рублей

- Югория: 2 142 рублей

Особенности оформления ОСАГО через Банки.ру:

| 🔷 Онлайн оформление: | за 5 минут |

| 🔷 Страховая сумма: | до 500 000 ₽ |

| 🔷 Срок страхования: | до 1 года |

| 🔷 Экономия при оформлении: | до 74% |

Содержание

- Из чего складывается стоимость полиса и как сделать ОСАГО дешевле

- В какую страховую компанию обратиться

- Где застраховать машину дешевле: самый простой поиск СК для ОСАГО

Рынок автострахования в России большой. Услуги по продаже полисов предлагает множество компаний, поэтому вполне резонно возникает вопрос, где дешевле сделать ОСАГО.

Из чего складывается стоимость полиса и как сделать ОСАГО дешевле

Ценообразование на обязательную страховку не очень гибкое. Тарифы регламентированы государством, и от страховщика к страховщику итоговая стоимость полиса варьируется не сильно.

При расчете страховщики отталкиваются от базовой ставки. В 2022 году тарифный коридор для легковых авто такой: минимальная ставка – 2 224 рубля, максимальная ставка – 5 980 рублей.

А дальше идет скидка за безаварийную езду и куча повышающих коэффициентов:

- за количество лиц, допущенных к управлению (КО);

- за возраст и стаж (КВС): для неопытного автомобилиста страховка будет дороже;

- город и регион использования ТС (КТ): чем меньше населенный пункт, тем меньше вероятность ДТП и дешевле ОСАГО;

- мощность авто (КМ): чем мощнее машина, тем дороже полис.

Так что самую дешевую страховку ОСАГО получится сделать в трех случаях:

- при приличном стаже вождения в несколько лет,

- при отсутствии аварий;

- при владении умеренно маломощной машиной.

На стоимость ОСАГО также влияет срок действия страховки. Полис, оформляемый на короткий срок, будет дороже, чем при страховании на 12 месяцев. Но если целесообразности покупать ОСАГО на год нет, логичнее взять страховку на нужный период.

В какую страховую компанию обратиться

При выборе страховой ориентируйтесь не только на то, что она продает самый дешевый ОСАГО, но и на другие параметры. Компания должна иметь лицензию, быть известной на рынке и состоять в союзе автостраховщиков, который выплатит ущерб, если страховщик разорится. Идеально, если фирма много лет работает на рынке, имеет большое количество офисов, оказывает большое количество услуг и сотрудничает со множеством СТО.

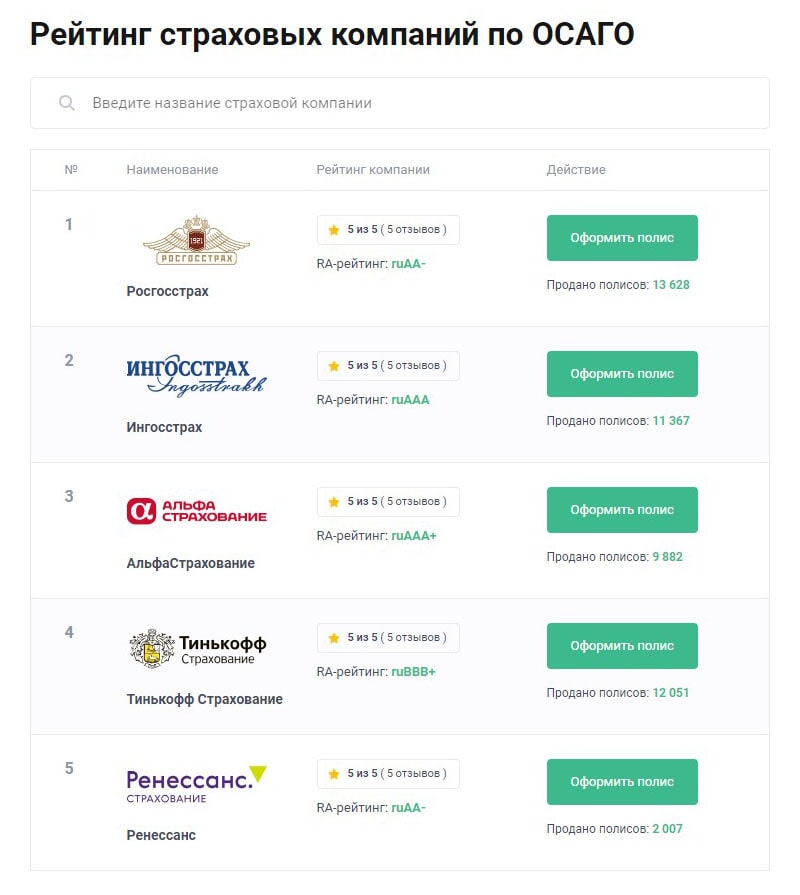

Вычислить хорошую страховую компанию можно на «Госуслугах». Смотрим на позицию в рейтинге и понимаем, с кем можно иметь дело.

Также можно зайти на сайт e-osago и ознакомиться с топом-5 страховых по ОСАГО в 2022 году.

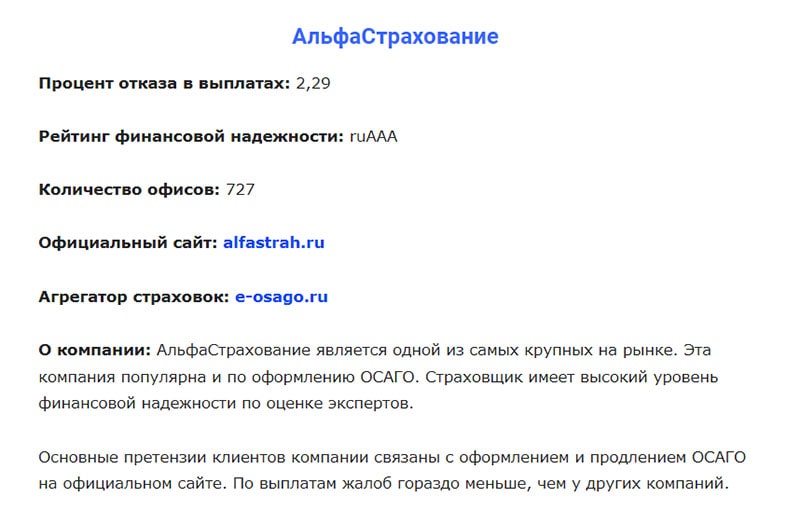

Здесь можно изучить рейтинг надежности компаний, узнать, сколько открыто офисов, какие претензии предъявляют клиенты, посмотреть процент отказа в выплатах. Например, у «Альфа-Страхования» (уважаемой компании с офисами по всей стране) процент отказа большой – 2,29%.

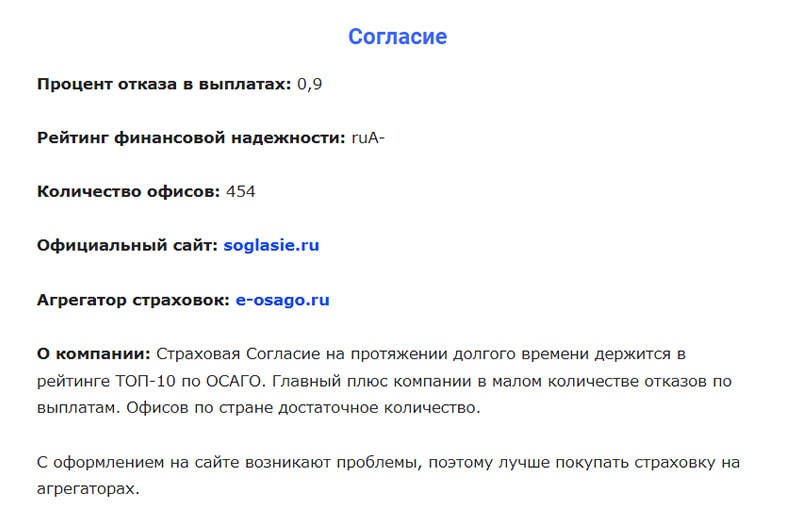

«Согласие» не платит только в 0,9% случаев.

Соответственно, в «Согласии» выше вероятность получить компенсацию после ДТП.

Где застраховать машину дешевле: самый простой поиск СК для ОСАГО

Технически стоимость полиса можно посчитать на сайте любой страховой компании, но на это уйдет куча времени. Нужно будет вбивать все необходимые данные, ждать расчета и переходить на сайт другой СК и там проделывать все то же самое, чтобы получить стоимость для сравнения.

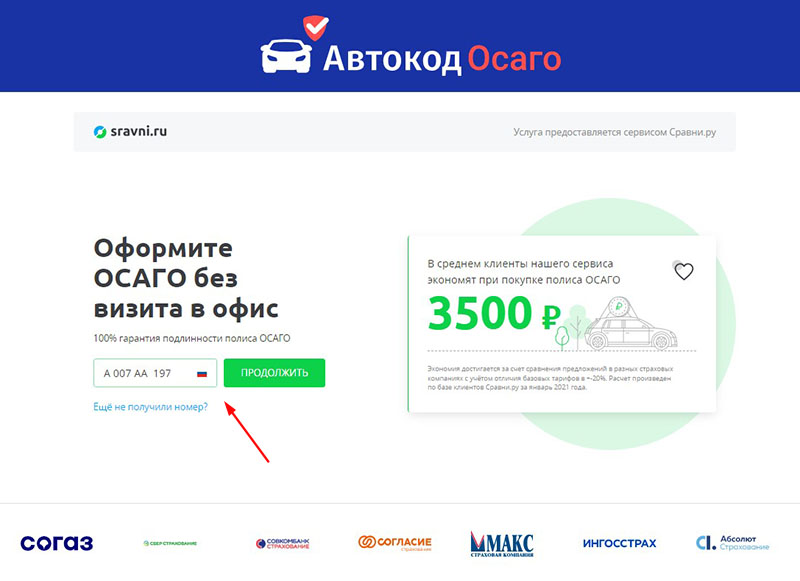

Чтобы не усложнять себе жизнь, можно зайти в новый сервис «Автокод ОСАГО», который показывает предложения разных страховых, помогает сравнить и понять, где выгоднее оформить ОСАГО.

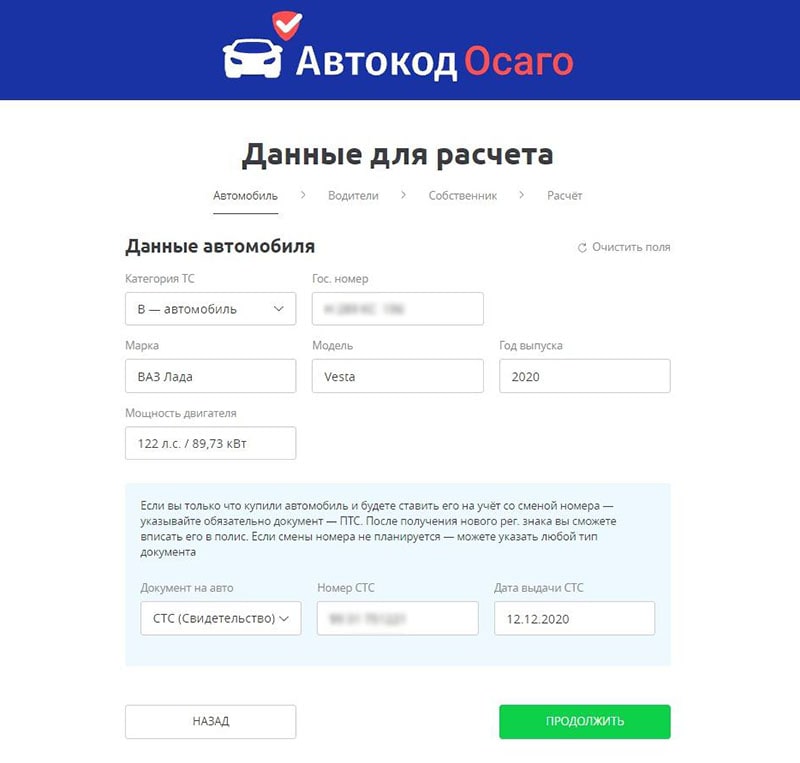

От пользователя требуется только вбить госномер страхуемого авто в специальное поле.

Сведения об автомобиле подтянутся автоматически.

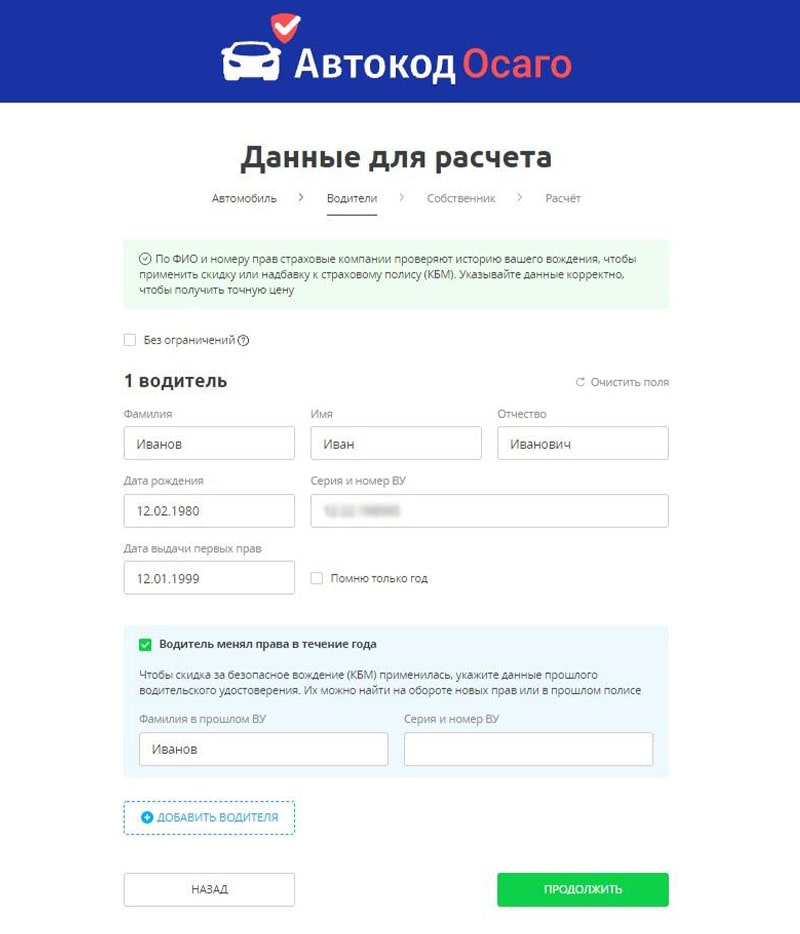

От себя останется добавить актуальные сведения о водителе / водителях и собственнике ТС.

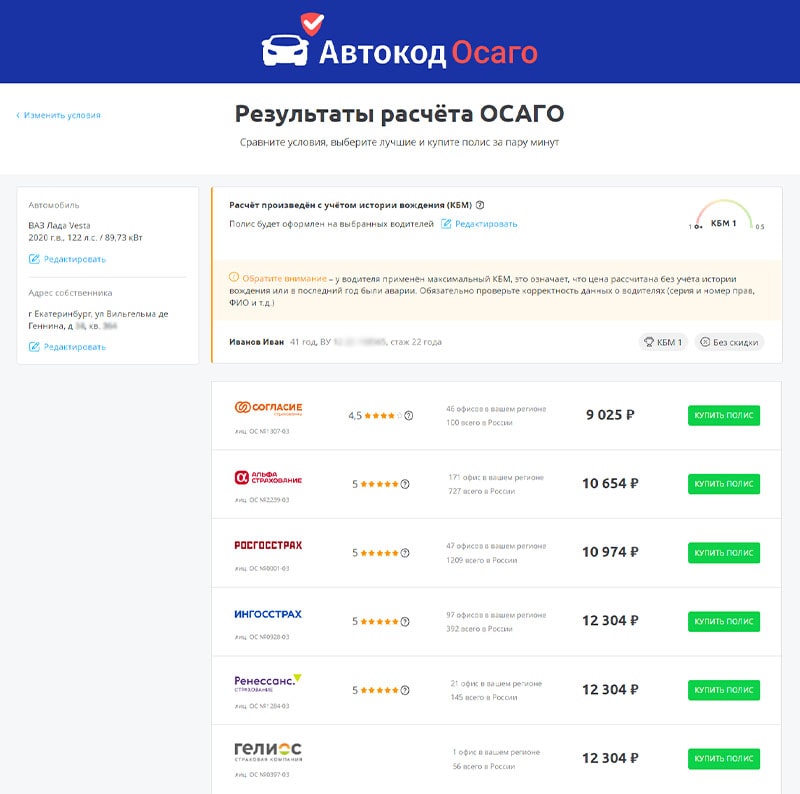

Предложения от страховых отобразятся в результатах расчета ОСАГО.

Дальше все просто: смотрите на ценовой разбег и решаете, где выгоднее оформить ОСАГО. При выборе страховой не забывайте про рейтинг страховых и репутацию компании. Может статься, что дешевле будет там, где не любят платить. Хотя в данном случае все сошлось: «Автокод ОСАГО» показал самый выгодный вариант у «Согласия», которое, судя по рейтингу, платит охотно.

Автор: Владимир Андрианов

Купите самую дешевую страховку ОСАГО онлайн.

Сравните цены в крупнейших компаниях, выберите самый выгодный вариант и оформите полис е-ОСАГО за несколько минут.

Как

рассчитывается цена на полис ОСАГО?

Стоимость страхового полиса зависит от двух основных факторов. Во-первых, это базовый тариф. Банк России устанавливает так называемый «тарифный коридор», а конкретная компания выбирает сумму в рамках этого коридора. В 2020 году диапазон для ТС физических лиц может составлять от 2746 до 4942 рублей. Кстати, далеко не все крупные и проверенные страховщики готовы предложить автострахование ОСАГО дешево — у них уже есть отличная репутация и бонусы для лояльных клиентов, поэтому не ждите, что базовая ставка в известной компании будет минимальной.

Второй фактор, влияющий на стоимость полиса — различные коэффициенты:

- Географический (территориальный) коэффициент. Зарегистрировали ТС в Москве? Город большой, шансов попасть в аварию много — коэффициент равняется 2. В Подмосковье он уже чуть-чуть поменьше — 1,7. А в Чеченской республике, например, и вовсе составляет 0,6.

- Мощность двигателя: чем больше — тем выше коэффициент. Например, с мощностью до 50 л.с. он будет равняться 0,6, а если в больше 150 — 1,6.

- Коэффициент бонус-малус (КБМ), который зависит от вашего безаварийного стажа. За каждый год, в течение которого вы не попадали в ДТП и не получали страховые выплаты, дается скидка 5%. Максимальная скидка — 50%, то есть 10 лет безаварийного вождения позволят вам купить довольно дешевый полис.

- Возраст водителя и его стаж. Минимальный коэффициент дается водителям, чей возраст старше 22 лет, а за рулем они больше 2 лет.

- Количество людей, вписанных в страховку. «Открытая страховка» с неограниченным числом водителей обойдется дороже всего (коэффициент 1,8).

- Срока действия полиса. Например, 12 месяцев — коэффициент равен единице, 6 месяцев — 0,7 (а не 0,5, как можно было бы предположить) .

Базовая ставка, принятая в страховой компании в рамках

тарифного коридора, умножается на все эти коэффициенты. Какие-то увеличивают

сумму, какие-то — сокращают. В итоге вы получите конечную стоимость полиса.

Какие есть способы сделать страховку дешевле?

Итак, мы понимаем, что расчет стоимости ОСАГО четко регламентирован. Чтобы узнать, где дешевле сделать полис, нужно искать страховую с минимальным базовым тарифом, ведь именно из-за него и отличаются цены на ОСАГО. Но всё-таки есть несколько хитростей, которые позволят купить страховку с еще большей экономией:

- Во-первых, вы можете снизить стоимость полиса благодаря прописке в другом регионе или в сельской местности. Многие водители, даже проживая в крупном городе, не меняют свою прописку именно из-за возможности приобрести дешевый ОСАГО.

- Нет прописки в другом регионе? Обратитесь за помощью к знакомому, у которого она есть. Пусть человек оформит «открытый» полис на ваше ТС.

- Если вы водите нерегулярно (например, из-за длительных командировок или потому, что авто используется только для поездок на дачу), приобретайте ОСАГО на 3, 6 или 9 месяцев.

Онлайн версия дешевле «бумажного» полиса?

Цена страховки не зависит от способа её оформления. Правила едины и действуют на все методы покупки полиса.

И всё же, выбрав е-ОСАГО, вы можете получить более дешевый электронный полис в той же

компании, где обычная версия страховки обернулась бы дополнительными тратами.

Дело в дополнительных услугах, которые менеджеры страховой активно навязывают

при обращении в офис. При покупке полиса на автомобиль онлайн никто не сможет

убедить вас заплатить за что-то, кроме самой страховки.

В каких компаниях страховка ОСАГО самая дешевая?

Страховые выбирают базовую ставку в рамках валютного коридора отдельно для каждого региона, поэтому однозначно ответить на вопрос нельзя. Например, Ингосстрах предлагает сравнительно низкую ставку по Москве (3432 рубля), но в Санкт-Петербурге, Самаре и Владивостоке выбрал достаточно высокую цифру — 4118 рублей. И наоборот: Росгосстрах установил тариф 4118 рублей для Москвы и Петербурга, для жителей Самары она составит 3432 рубля, Владивостока — 3551 рубль.

Кроме того, компании назначают ставки ежегодно и могут

сменить их один раз в году. По этой причине любая информация в интернете может

моментально оказаться неактуальной. Так что, если вы хотите купить полис онлайн недорого, просто воспользуйтесь

нашим калькулятором. Данные в нашем сервисе всегда отражают реальную ситуацию

на текущий момент, поскольку мы получаем все цифры для расчета напрямую от

самих страховых в режиме онлайн.

Выводы

Чтобы узнать, где дешевле ОСАГО, ориентируйтесь на действующие базовые ставки страховых в вашем регионе. Удобный и быстрый способ узнать их — посчитать стоимость на сайте Росстраха.

Е-ОСАГО стоит столько же, как и обычный полис, но если вы оформляете ОСАГО онлайн, купить его можно без дополнительных услуг, и таким образом сэкономить.

- Что такое ОСАГО и почему все так много говорят о нем

- Проверенные способы, как сэкономить на ОСАГО

- Пользуйтесь агрегаторами ОСАГО

- Чем больше лошадиных сил, тем дороже страховка

- Тише едешь — дальше будешь

- Даешь «открытую» страховку

- Оформляйте полис на небольшой срок

- Страховка только на один сезон

- Никаких новичков во имя экономии

- Следите за своим возрастом и стажем вождения

- Вывод, как сэкономить на обязательном страховании

Что такое ОСАГО и почему все так много говорят о нем

Полис ОСАГО — это обязательная страховка для владельца автомобиля, которая возместит ущерб пострадавшей стороне в случае ДТП. Как правило, лимит компенсации составляет не более 400 тысяч рублей при ущербе транспорта и другого имущества и не более полумиллиона, если пострадал человек.

По закону ОСАГО должен быть оформлен на каждое транспортное средство, а все его потенциальные водители прописаны в документе. Штраф за отсутствие страховки составляет от 500 до 800 рублей.

Стоимость полиса рассчитывается индивидуально и складывается из нескольких общепринятых коэффициентов: стажа вождения, характеристики транспортного средства, региона и других. Чем меньше каждый из них, тем дешевле страховка.

Нередко оказывается, что ОСАГО становится дорогим удовольствием для водителей: немногие из них становятся виновниками аварий, а значит полис катают с собой просто так в бардачке. Например, в 2022 году базовая ставка выросла с 5980 до 7535 рублей плюс коэффициенты.

КТ — Территориальный коэффициент

КВС — Данные о возрасте и стаже вождения

КО — Ограничения количества водителей, допущенных к управлению машиной

КМ — Мощность двигателя

КМБ — коэффициент «бонус-малус», обозначающий безаварийную езду

КС — Коэффициент сезонности, продолжительности страховки

Виктору 43 года, он живет в Самаре и купил Lada Granta с двигателем 106 л.с. Водительские права он получил в 18 лет и весной 2022 года оказался виновником аварии. На сегодняшний день его стаж — 25 лет. В страховке ОСАГО, которую Виктор оформляет на год, он будет единственным водителем.

КТ = 1,48, КВС = 0,91, КО = 1, КМ =1,2, КМБ =1,76, КС = 1

По формуле расчета новый полис будет стоить Виктору 21 432 рубля. Если бы наш герой не попадал в аварию, он бы заплатил около 11 812 рублей. Но учитывая, как дорого стоит обслуживание личного авто, страховка добавляет в итоговую сумму свою ложку дегтя.

Страховка может стоить дорого, но возмещать ущерб в аварии бывает гораздо дороже. Никто не застрахован от ДТП на дорогах. Оформите карту «Халва» с возможностью делать покупки в рассрочку и не переживайте, что денег на ОСАГО не хватит.

Для тех автолюбителей, кто хочет испытать что-то новое на наших дорогах, Совкомбанк запустил программу: автомобили Chery и Exeed в беспроцентную рассрочку на срок до 2,5 лет и с нулевым первоначальным взносом. Льготные условия доступны всем владельцам карты «Халва».

Проверенные способы, как сэкономить на ОСАГО

Мы не зря рассказали о коэффициентах и формулах для расчета страхового полиса. Именно они в 90% случаях помогут вам сэкономить.

Камень преткновения всех водителей или проклятый КМБ

Коэффициент «бонус-малус» учитывают все страховые компании. Каждый год за безаварийную езду водителю делают скидку по ОСАГО примерно на 5% именно из-за КМБ, но за грубые нарушения ПДД и ДТП ее сумма может космически вырасти.

Если вы оказались участником дорожного происшествия не по своей вине и потеряли скидку за безаварийную езду, напишите заявление в страховую компанию с просьбой проверить установленный КБМ и отправить данные в АИС РСА.

Пользуйтесь агрегаторами ОСАГО

Как мы уже говорили, стоимость страхового полиса рассчитывается на основании ряда критериев. Хоть базовая ставка и значения коэффициентов общие, у компаний все же есть свои формулы для расчетов, которые они не раскрывают. Бывает, цена ОСАГО может вырасти даже из-за цвета машины.

Мы не посоветуем вам оформить полис, а потом перекрасить машину, но рекомендуем пользоваться агрегаторами разных страховщиков. В них можно сравнить персональные базовые ставки и за счет разницы в тарифах существенно сэкономить.

Многие компании предлагают различные акции на своих сайтах, когда вы рассчитываете ОСАГО по их калькуляторам, чтобы заманить клиентов. Так вы можете получить скидку.

Можно ли застраховать машину по ОСАГО без владельца

Чем больше лошадиных сил, тем дороже страховка

Мощность двигателя автомобиля напрямую влияет на стоимость ОСАГО. Можно сказать, что это своего рода «налог на роскошь». Если водитель смог позволить себе такое авто, значит в его силах и за страховку заплатить.

Однако мощность двигателя грузовиков и других автомобилей, не относящихся к категории В, никак не влияет на коэффициент КМ.

Если не хотите отдавать много денег за страховку, выбирайте менее мощный автомобиль при покупке. Машины мощностью до 50 лошадиных сил включительно имеют самый низкий коэффициент — 0,6. Самый высокий у авто мощностью более 150 лошадиных сил — 1,6.

Тише едешь — дальше будешь

Многие страховые компании учитывают историю нарушений ПДД и штрафов при расчете базовой ставки. Эти данные они получают из общедоступной базы ГИБДД.

Помните, что даже за игнорирование красного сигнала светофора, выезд на встречную полосу или превышение скорости вы рискуете привлечь к себе особое внимание страховых компаний при расчете ОСАГО.

Даешь «открытую» страховку

Страховка с ограничениями будет стоить почти в два раза дешевле, чем неограниченная или «открытая». Все потому, что первая считается на основании личных коэффициентов водителей, тогда как «открытая» считается по общим. Это своего рода лазейка.

Если в полис нужно вписать автомобилиста с высокими КБМ и КВС (коэффициент возраста и стажа вождения), выгоднее оформлять ОСАГО без ограничений. Страховка может обойтись в несколько раз дешевле, и машиной будут вправе пользоваться разные водители.

Оформляйте полис на небольшой срок

Правило покупать ОСАГО на год и платить меньше не работает. Оформляйте полис на короткий срок, например от 3 до 9 месяцев со скидкой.

Это удобно и выгодно, когда на автомобиле ездят только в один сезон. Экономия может составить почти 50%. Но помните, что пользование автомобилем в другой сезон будет считаться нарушением. Если вас остановят сотрудники ГИБДД, вам выпишут штраф, а страховая не покроет ущерб в случае аварии.

Из этого лайфхака вытекает следующий — покупайте ОСАГО на определенный сезон.

Страховка только на один сезон

Некоторые водители предпочитают не ездить на машине в определенное время года, например, зимой. На улице много снега, пробок, дороги скользкие — выгоднее добираться куда-то на общественном транспорте или такси, пока машина стоит в теплом гараже.

В таком случае при оформлении ОСАГО укажите конкретный период, когда планируете использовать автомобиль. Так страховка выйдет дешевле примерно на 20%.

Компании снижают коэффициент сезонности, если авто используется меньше 9 месяцев в году.

Никаких новичков во имя экономии

Одна из самых дорогих страховок — для новых водителей без стажа вождения. Если вы решите включить в ОСАГО молодого водителя в возрасте до 22 лет с опытом вождения до трех лет, то коэффициент составит 0,8. Конечная сумма страховки вырастет примерно на 70%.

Следите за своим возрастом и стажем вождения

Это один из поводов порадоваться прожитым годам и пройденным километрам. Снизить коэффициент КВС нельзя, но иногда эти сведения у компании могут оказаться неверными.

Например, вы меняли водительские права, а информация об этом была утеряна. Тогда новый полис рассчитают по другим данным, возможно, по коэффициенту начинающего водителя.

Отсчет стажа вождения начинается не с того момента, как вы впервые сели за руль, а со дня получения водительских прав. Если вы получили удостоверение 10 лет назад, а машиной пользуетесь только пару месяцев, вы все равно будете считаться опытным водителем.

Получили права и мечтаете поскорее сесть за руль, но никак не накопите на машину? Оформите автокредит в Совкомбанке на выгодных условиях. Рассчитайте комфортный ежемесячный платеж на нашем калькуляторе и подайте заявку.

Помните, что с каждым годом знания ПДД стираются из вашей памяти. Чем дольше вы не садитесь за руль, тем велика вероятность снова пойти учиться к инструктору.

Вам не придется затягивать с покупкой машины, если вы возьмете автокредит в Совкомбанке. С помощью него можно купить как новое, так и подержанное авто. Выберите подходящую программу и рассчитайте ежемесячный платеж прямо сейчас!

Вывод, как сэкономить на обязательном страховании

Полис ОСАГО — удовольствие не из дешевых, но, как говорится, не так страшен черт. Есть законные способы снизить стоимость страховки:

- внимательно следите за коэффициентом безаварийной езды;

- проверяйте все данные в договоре со страховой компанией и требуйте пояснений, если что-то непонятно для вас;

- не включайте в страховку новичков, лучше вообще быть единственным водителем в ней;

- соблюдайте ПДД, не превышайте скорость, не получайте штрафов и не попадайте в аварии;

- сравнивайте цены на ОСАГО у разных компаний и обращайте внимание на скидки;

- не покупайте машину с большой мощностью двигателя;

- подумайте об оформлении неограниченной страховки.

Помните, что наличие ОСАГО обязательно для водителей. Вариант не покупать страховку и платить каждый раз небольшой штраф может сыграть с вами злую шутку и в случае аварии, возможно, придется платить в десятки раз больше.