Один из важных вопросов, интересующих любого автовладельца, заключается в том, как определяется и производится выплата по страховке при ДТП. Речь идет, главным образом, об ОСАГО или обязательном автостраховании. Попробуем дать детальный и исчерпывающий ответ с учетом актуальной в 2022 году версии законодательства.

Страховые выплаты по ОСАГО

Что не возмещают по ОСАГО?

Необходимые документы и порядок действий для выплаты

Сроки страховых возмещений

Страховые выплаты по ОСАГО

Оформление полиса обязательного автострахования позволяет получить компенсацию ущерба, нанесенного водителем другим участниками дорожного движения и их транспортным средствам. Для получения выплаты необходимо обратиться в страховую компанию с комплектом документов, перечисленных в договоре.

После этого автостраховщик должен в течение 20 рабочих дней перечислить необходимую сумму пострадавшей стороне. При отсутствии выплаты страхователю дается еще 5 суток на повторное обращение. Если страховая снова отказывается платить, нужно обращаться в контролирующие инстанции (Прокуратура, РСА), к регулятору (Центробанк России) или в суд.

Важно учитывать, что действующее законодательство допускает не только компенсацию в виде денежной выплаты, но и ремонт пострадавшей машины. В этом случае действуют специальные правила возмещения ущерба, нанесенного транспортному средству, который не относятся к теме данной статьи.

Суммы страховых выплат

Действующая редакция базового документа в области обязательного автострахования – №40-ФЗ (датируется 25 апреля 2002) устанавливает такой максимальный размер компенсации по ОСАГО:

- 400 тыс. руб. – при причинении ущерба имуществу пострадавшего;

- 500 тыс. руб. – при нанесении вреда его жизни или здоровью.

Претендовать на большую сумму в рамках обязательного автострахования возможно в том случае, если такой пункт содержится в тексте заключенного со страховой компанией договора. В противном случае придется обращаться в суд.

Для большей наглядности имеет смысл рассмотреть несколько практических ситуаций, для каждой из которых действуют разные правила определения суммы компенсации. Чаще всего встречаются следующие из них.

При ДТП по Европротоколу

Если аварийная ситуация оформляется с применением Европротокола, максимальная сумма страховой выплаты равняется 100 тыс. руб. Причем речь идет исключительно об ущербе, который нанесен транспортному средству. Если пострадали люди, такая схема урегулирования конфликтной ситуации, возникшей в результате дорожно-транспортного происшествия, не допускается.

На законодательном уровне допускается увеличение компенсации до максимальных по №40-ФЗ 400 тыс. руб. На практике такая ситуация невозможна, так как требует одновременного выполнения трех условий. Два из них вполне достижимы: ДТП на территории Москвы, СПб, Подмосковья и Ленинградской области, а также фиксации происшествия устройством с поддержкой ГЛОНАСС. А вот третье нереализуемо, так как заключается в обработке данных специальной программой, которая до настоящего времени на разработана или, по крайне мере, не введена в действие.

При повреждениях авто

Сумма компенсации в этом случае определяется на основании экспертного заключения. Если страхователь не согласен с выводами оценщика, он инициирует проведение независимой экспертизы. Полученные по ее результатам данные становятся основанием для обращения в суд.

Авто не подлежит восстановлению

На практике нередко возникает ситуация, когда максимальная сумма выплаты, равная 400 тыс. рублей, не покрывает ущерба, так как транспортное средство попросту не может быть отремонтировано. В этом случае допускается компенсация фактической стоимости автомобиля, даже если она превышает установленный лимит.

Денежные средства сверх 400 тыс. рублей, выплаченные пострадавшей стороны, взыскиваются с виновника дорожно-транспортного происшествия.

Нанесен ущерб жизни или здоровью

Действующие сегодня правила определения компенсации вреда, нанесенного здоровью и жизни пострадавшего в результате ДТП человека, увязывают сумму выплаты с тяжестью ущерба. Таблица выплат по ОСАГО за вред здоровью приводится ниже.

|

Уровень вреда |

Сумма компенсации, тыс. руб. |

В %% от максимальной выплаты по №40-ФЗ |

|

Инвалидность ребенка любой степени |

500 |

100% |

|

Инвалидность взрослого 1 степени |

500 |

100% |

|

Инвалидность взрослого 2 степени |

350 |

70% |

|

Инвалидность взрослого 3 степени |

250 |

50% |

Если ДТП привел к смертельному исходу, выплачивается максимально возможная компенсация в размере полумиллиона рублей. Денежные средства распределяются следующим образом:

- 475 тыс. руб. перечисляются выгодоприобретателям покойного;

- Оставшиеся 25 тыс. руб. направляются в качестве возмещения расходов на похороны усопшего.

Что не возмещают по ОСАГО?

Положения №40-ФЗ четко регламентируют перечень оснований, при наличии которых выплата по ОСАГО не производится. В его состав входят:

- умышленное нанесение вреда;

- пребывание в алкогольном или наркотическом опьянении;

- отсутствие законных оснований для управления транспортным средством (лишение прав, невключение в страховку ОСАГО и т.д.);

- несоблюдение установленной правилами обязательного автострахования процедуры оформления страхового случая;

- покидание места ДТП;

- предоставление недостоверных сведений при оформлении полиса ОСАГО;

- отсутствие обязательной страховки и т.д.

Необходимые документы и порядок действий для выплаты

Для получения выплаты при ДТП по ОСАГО, необходимо подготовить и предоставить в страховую компанию следующий комплект документов:

- заявление о наступлении страхового случая;

- справка из ГИБДД;

- полис обязательной страховки;

- права водителя;

- ПТС и регистрационное свидетельство на машину;

- паспорт автовладельца;

- ИНН.

Формы страховых выплат

Начиная с марта 2017 года, введена еще она форма компенсации ущерба в рамках ОСАГО. Она предусматривает проведение ремонта транспортного средства пострадавшей стороны. Но законодательство оговаривает несколько ситуаций, когда допускается исключительно страховая выплата. В их числе:

- пострадавший признан инвалидом первой или второй группы;

- сумма ущерба превышает 400 тыс. руб.;

- нанесен тяжелый вред здоровью, вплоть до летального исхода;

- машина не подлежит ремонту;

- автосервис, аккредитованный страховой компанией, либо не может выполнить ремонт, либо находиться на расстоянии, превышающем 50 км от расположения автомобиля.

Сроки страховых возмещений

Страховая компания обязана выплатить компенсацию в течение 20 рабочих дней после получения от страхователя полного комплекта необходимых документов.

Нарушение сроков становится основанием для жалобы в контролирующие органы и весьма вероятных штрафных санкций в отношении автостраховщика.

Ответы на вопросы

В чью страховую компанию обращаться?

Если наступил страховой случай по ОСАГО, требуется обращаться к автостраховщику, выдавшему полис виновнику ДТП.

Как распределяется компенсация, если виновны две стороны?

Возможны два варианта решения проблемы. Первый – распределение выплат по 50% каждой из сторон. Второй – урегулирование конфликтной ситуации посредством обращения в суд. Инициатором подачи иска могут стать как участники дорожно-транспортного происшествия, так и страховые компании, выдавшие им полисы ОСАГО.

Когда полис ОСАГО не покрывает ущерб от ДТП?

Если его величина превышает максимальный размер компенсации, составляющий 400 тыс. руб. Оставшуюся сумму придется заплатить виновной стороне, но для ее взыскания потребуется обращение в суд.

От чего зависят величина страховой выплаты?

Страховое возмещение по ОСАГО определяется с учетом нескольких факторов. Первый – это характер ущерба. Если речь идет о вреде здоровью и жизни человека, далее определяется его тяжесть. Максимальное возмещение ущерба при ДТП, повлекшем смерть одного или нескольких людей, составляет полмиллиона рублей.

В ситуации нанесения вреда транспортному средству или другому имуществу пострадавшего, компенсация по ОСАГО не превышает 400 тыс. рублей.

Когда выплаты по ОСАГО не производятся?

Подробный перечень подобных случае приводится в №40-ФЗ. Типичным примером, нередко встречающимся на практике, становится пребывание водителя в состоянии опьянения, наркотического или алкогольного.

Подведем итоги

Механизм совершения страховых выплат по ОСАГО отработан на практике за время действия законодательства об обязательном автостраховании. Поэтому в большинстве случаев он реализуется без возникновения конфликтных ситуаций. На величину компенсации влияют обстоятельства ДТП, а также характер и величина нанесенного ущерба. В случае нарушения прав любой из заинтересованных сторон для их защиты нужно обращаться либо к регулятору, либо в суд.

Страховой полис ОСАГО – это обязательное страхование гражданской ответственности. Его оформляют для того, чтобы не платить деньги во время ДТП, если владелец оказался виновником. Целью страхования по полису ОСАГО является снижение финансовых затрат в случае возникновения непредвиденной ситуации. Существует множество особенностей проведения выплат, а в некоторых случаях возмещение ущерба вовсе не выдается.

- Страховые выплаты по полису ОСАГО

- Что не возмещают по ОСАГО

- Сумма страховых выплат по ОСАГО

- Выплата ОСАГО по европротоколу

- Как рассчитывается стоимость полиса ОСАГО – формула

- Как рассчитывается выплата по ОСАГО – формула

- Выплаты при отсутствии ОСАГО

- Документы для выплаты по ОСАГО для страховой

- Типы возмещений по полису ОСАГО

- Выплата по ОСАГО, если виновник скрылся

- Куда направлять претензию по выплатам ОСАГО

Страховые выплаты по полису ОСАГО

В законодательстве Российской Федерации существует несколько законов, регулирующих обязательное страхование. В них есть информация о размерах выплат, которые может получить пострадавшие лицо в дорожно-транспортном происшествии и другие положения. Это глава 48 Гражданского Кодекса, законопроект от 1992 г. №4015-I «Об организации страхового дела в Российской Федерации» и №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Согласно этим официальным данным, процедура страхования при участии транспортного средства разделена на несколько случаев. После их установления и принятия, финансовая выплата передается указанным в соглашении лицам. Среди них:

- Нанесение имущественного вреда.

- Нанесение вреда здоровью и жизни.

- Летальный исход.

Для каждой ситуации действует ограничение по выплатам, которые получает застрахованный человек или выгодоприобретатель.

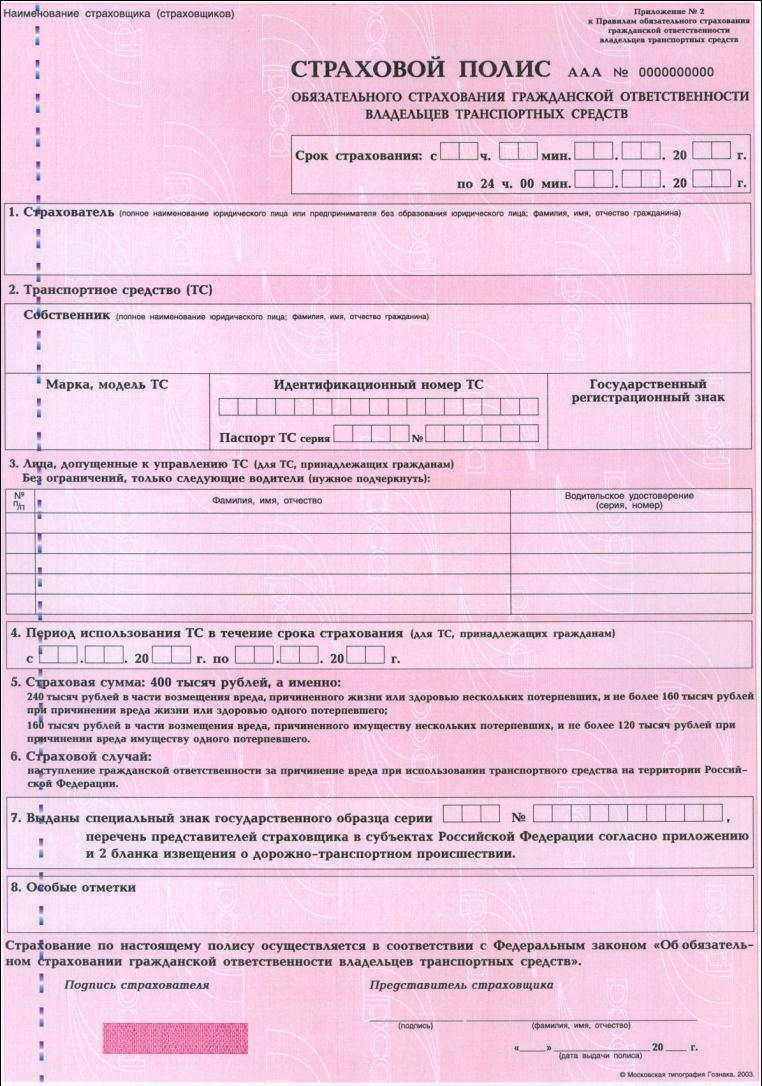

Образец полиса ОСАГО

Что не возмещают по ОСАГО

Любые финансовые операции по полису ОСАГО контролирует законодательная и исполнительная система Российской Федерации. Условия получения четко прописывают в соглашении. Тем не менее, существует ряд случаев и ситуаций, когда владелец полиса не может получить возмещение ущерба. Определяет их страховая компания после проведения проверок и расследования инцидентов. На решение комиссии могут оказать влияние следующие обстоятельства:

- ДТП случилось по вине природных катаклизмов или в результате маневров, проводимых военными.

- Случаи, которые официально признаны не страховыми и описаны в законодательстве страны. Например, это повреждение транспортного средства участвующего в гонках, проведение тест-драйва или обучения новых водителей.

- Выплата не проводится в том случае, если владелец полиса подал заявление на возмещение ущерба по истечению срока, указанного в соглашении. Изменить эту ситуацию может только постановление суда. Для этого заявителю придется представить документы, подтверждающие наличие уважительной причины просрочки.

- Преступное деяние, которое привело к преднамеренному возникновению страховой ситуации.

- Автомобиль был отремонтирован до осмотра страховым агентом.

- Если водитель, попавший в ДТП, не является владельцем транспортного средства.

- Страховой полис ОСАГО был подделан.

- Просрочен платеж за страхование автомобиля, оформленного в рассрочку.

- В момент возникновения страхового случая, у владельца отсутствовал действующий полис ОСАГО.

Детальную информацию о страховых случаях можно получить из Федеральных законов №309-ФЗ, №306-ФЗ, №223-ФЗ и №78-ФЗ.

%colored_text_box=7%

Сумма страховых выплат по ОСАГО

Всего существует три вида выплат, которые может получить владелец страхового полиса. За них можно получить деньги, фиксированной законодательством суммы. А именно:

- За нанесение вреда имуществу. Согласно действующим правилам полиса ОСАГО, каждый пострадавший может получить до 400 000 российских рублей.

- За причинение вреда здоровью или жизни. Если в результате ДТП нанесены увечья или травмы, пострадавшая сторона может получить до 500 000 российских рублей компенсации.

- За смерть застрахованного лица. В данном случае выплата делится на две части. Первые 475 000 российских рублей получает лицо, указанное как выгодоприобретатель. Другую часть, в размере 25 000 российских рублей получает организатор погребения.

%colored_text_box=8%

Существует вероятность, что пассажир, пребывающий в транспортном средстве на момент ДТП, был застрахован в другой организации. В этом случае действие полиса ОСАГО на него не распространяется.

Выплата ОСАГО по европротоколу

При возникновении аварии, ее участники могут составить протокол европейского образца. Это официальный документ, который позволяет не только решить ситуацию без прибытия правоохранительных органов, но и окажет влияние на сумму выплат по страховому полису ОСАГО.

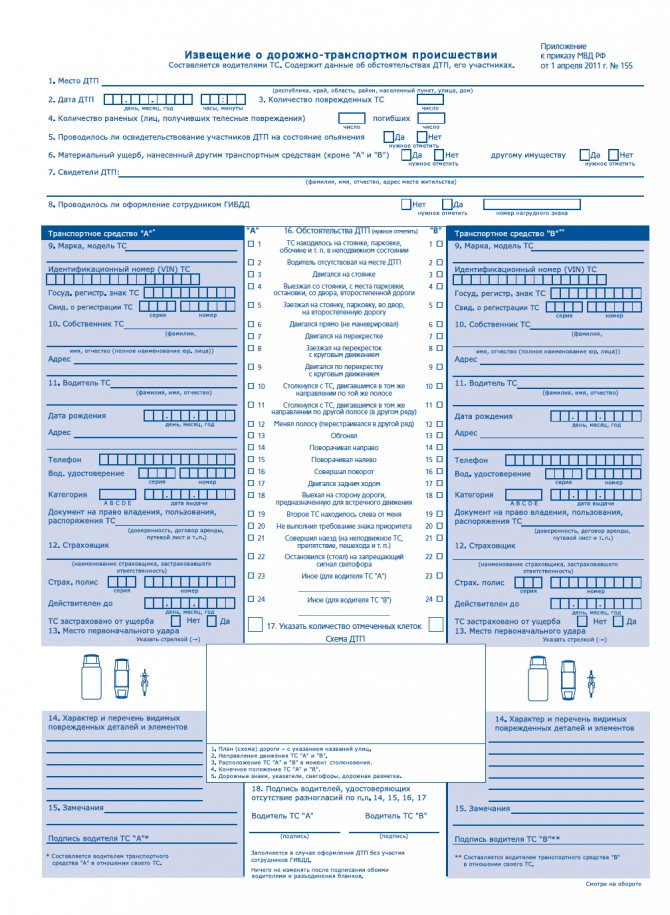

Европротокол – образец

На данный момент сумма финансового возмещения ущерба равна 100 000 российских рублей по всей территории Российской Федерации, за исключением, городов Москва и Санкт-Петербург, а также их областей. В этих регионах страны размер выплаты равен максимум 400 000 российских рублей.

Для того чтобы европротокол приняли во внимание в страховой компании, его должны заполнить оба участника ДТП. После этого документ направляют на рассмотрение, но не позже, чем за 5 суток после аварии. К протоколу должны быть приложены видео или фото доказательства нанесенного ущерба. Единственным условием, которое должны соблюдать оба участника ДТП до момента осмотра работником страховой компании, является отсутствие ремонта пострадавших автомобилей.

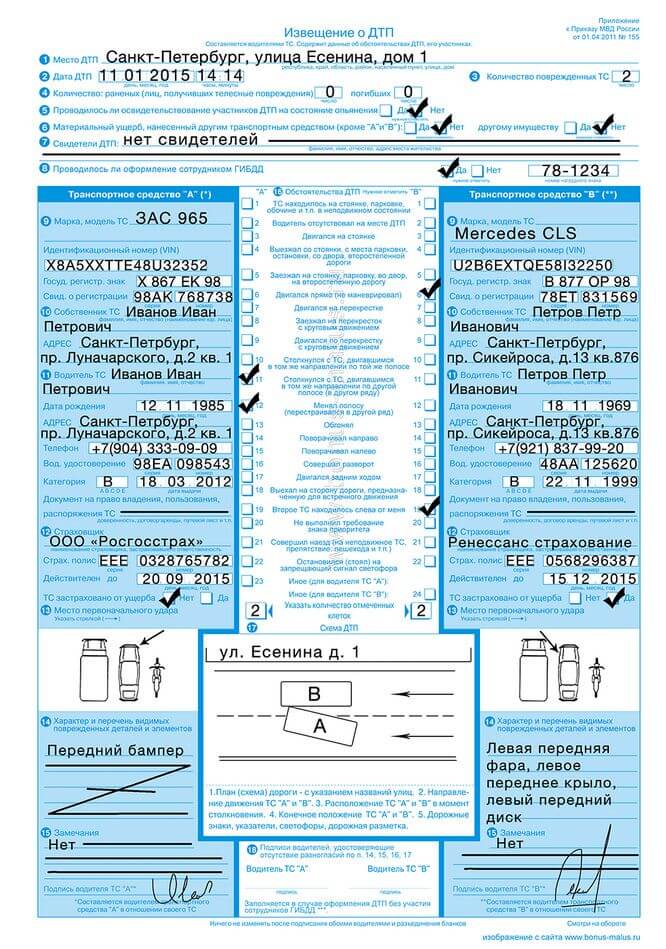

Образец заполнения европротокола

%colored_text_box=1%

Как рассчитывается стоимость полиса ОСАГО

Самостоятельно рассчитать выплату может каждый владелец полиса ОСАГО. Для этого специально разработана формула. Главную роль в ней играет базовый тариф и переменные, указанные в договоре или получаемые после оценки ущерба от ДТП. Формула выглядит следующим образом:

ОСАГО=БТ×ТК×КБМ×КВС×КДВ×КМ×КПИТ×КСОП×КН

%colored_text_box=9%

Расшифровка буквенных символов:

- БТ – базовый коэффициент.

- ТК – территориальный коэффициент.

- КБМ – коэффициент бонус-малус.

- КВС – коэффициент возраста и стажа водителя.

- КДВ – коэффициент допущенных водителей.

- КМ – коэффициент мощности.

- КПИТ – коэффициент периода использования транспорта.

- КСОП – коэффициент срока оформления полиса.

- КН – коэффициент нарушений ОСАГО. Его используют лишь в тех случаях, когда имеет место грубое нарушение договора страхования.

%colored_text_box=3%

Как рассчитывается выплата по ОСАГО

Самостоятельно трудно, а в большинстве случаев и невозможно осуществить подсчет выплаты, которую владелец транспортного средства получит по полису ОСАГО. Причиной тому являются отсутствие информации о стоимости ремонта, оценки повреждений специалистом-ремонтником, цены на приобретаемые материалы, а также расценок на детали, которые невозможно отремонтировать.

%colored_text_box=2%

Самым интересным пунктом считается то, что сумма выплаты зависит от даты ДТП и места где оно произошло. Поэтому стоимость и ремонта одних и тех же повреждений будет разной, так как в календаре стоит другое число, а авария случилась в другом регионе страны.

В процессе применения методик Банка России, работник страховой компании обязан обратить внимание на износ автомобиля и его отдельных механизмов. Расчет же стоимости материалов, потраченных на ремонт, высчитывает исходя из средней цены на них по всей стране, а не в конкретной области.

Тем не менее, формула, позволяющая рассчитать сумму выплаты такова:

РК=СР+СМ+СД

- Где РК – размер компенсации;

- СР – стоимость ремонта;

- СМ – стоимость материалов;

- СД – стоимость деталей.

Специальный калькулятор для подсчета размещен на официальном сайте Российского союза автостраховщиков.

Выплаты при отсутствии ОСАГО

В статье 4 Федерального закона №40-ФЗ «Об ОСАГО» четко прописаны условия того, что страховка должна быть оформлена каждым владельцем транспортного средства. Если она отсутствует, водителю грозит административное взыскание, согласно действующему постановлению 12.37 КоАП РФ.

Если у пострадавшего участника дорожно-транспортного происшествия нет полиса ОСАГО, а виновник его имеет, то возмещение ущерба может быть затребовано у страховой компании.

%colored_text_box=10%

Пострадавшему лицу достаточно попросить у виновника аварийной ситуации страховой полис, записать его данные и подать, согласно Положения ЦБ РФ №431-П «О правилах ОСАГО», в страховую компанию необходимые документы.

%colored_text_box=4%

Если же полиса ОСАГО нет у обоих участников ДТП, то урегулировать конфликт можно без судебного разбирательства. Для этого виновник должен будет возместить ущерб или провести ремонт автомобиля. Если же он отказывается, придется обратиться в суд. Страховые компании в этом случае никаких выплат не делают.

Документы для выплаты по ОСАГО для страховой

Чтобы лицо, имеющее оформленный страховой полис ОСАГО, смогло получить компенсацию, понадобится собрать комплект документов. Среди них:

- заявление, написанное для получения выплаты;

- договор страхования и протокол, описывающий ДТП с подписями обеих сторон;

- в зависимости от ситуации – европротокол, документ об административном правонарушении, постановления по делу или отказ от его возбуждения;

- права собственности на машину;

- доверенность на управление автомобилем, в случае аварии без участия владельца ТС;

- расчетный счет для проведения выплаты, а также разрешение социальной защиты, если выгодоприобретатель не достиг совершеннолетия;

- документы, указанные в правилах и договоре ОСАГО.

%colored_text_box=11%

Типы возмещений по полису ОСАГО

Любая страховая организация, имеющая юридическое право выдавать ОСАГО, может проводить выплаты двумя различными способами. Среди них:

- натуральный;

- денежный.

Первый тип возмещения ущерба является приоритетным. Это означает, что страховая компания за свои личные деньги, исходя из расчета по полису ОСАГО, проводит ремонтные и восстановительные работы. При этом организация уполномочена сама выбрать СТО. У большинства компаний имеются заключенные договора со станциями технического обслуживания. Если же автомобиль новый и у него не истек срок гарантийного ремонта, его отправляют на восстановление к дилеру. Любые работы, проведенные таким способом, имеют гарантийное обязательство, которое действует 1 год.

Чтобы владелец автомобиля смог получить денежную компенсацию, нужно появление особых условий. Среди них:

- Автомобиль получил серьезные повреждения, которые невозможно устранить во время ремонта.

- Пострадавший в автомобильной аварии погиб.

- Водитель получил тяжелые и средней тяжести травмы, а также указал именно этот вид компенсации в заявлении.

- Стоимость ремонтных работ оценивается дороже, чем максимально допустимая выплата.

- Потерпевшим является инвалид, имеющий медицинское заключение, разрешающее управление транспортным средством. При этом он обязан указать этот способ выплаты в заявлении.

- Если станция обслуживания, из перечня тех, с которыми заключен договор страховой компании, не может выполнить ремонтные работы из-за отсутствия компетенции.

%colored_text_box=12%

Выплата по ОСАГО, если виновник скрылся

%colored_text_box=6%

В большинстве случаев возместить ущерб, нанесенный автомобилю, не получится. Владельцу придется проводить ремонт за собственные деньги. Исключением является ситуация, когда в результаты ДТП пострадало здоровье водителя и/или пассажиров. В этом случае выплату можно получить. Только рассчитываться с пострадавшей стороной будет Российский Союз Автостраховщиков.

Куда направлять претензию по выплатам ОСАГО

После того, как претензия была юридически грамотно составлена, ее вместе с копиями, отсылают в юридический отдел той страховой организации, где был получен полис ОСАГО и зафиксировано нарушение. Выполнить эту процедуру можно лично. При этом подающему претензию лицу выдается номер документа и отметка о вручении. Также, можно отправить письмо почтой. Его необходимо оформить как заказное с уведомлением.

Если ответ не поступил по истечению выделенного периода на рассмотрение заявления, можно обращаться в компании, защищающие права страхователей.

%colored_text_box=5%

Я всю жизнь считала, что со мной ничего не случится, поэтому никогда не оформляла страховку по своей инициативе.

Полисы мне навязал банк при оформлении кредитов. Оформляла я их в одном банке, но в разные периоды. Один при рефинансировании кредита, второй — при оформлении кредитной карты, третий — при повторном рефинансировании. Тогда я подписывала документы практически не глядя и забыла об их существовании.

Что со мной случилось

13 апреля 2021 года я поскользнулась и упала на крыльце у своего дома. Как следствие — перелом правой лодыжки. В травмпункте мне наложили гипс. С ним я ходила почти два месяца. Потом его сняли, но нога все равно болела. Я находилась на реабилитации, не могла работать и все еще была на больничном. Врач предложил походить на специальный массаж, но я отказалась, так как живу далеко от города — ездить в центр с больной ногой мне было неудобно.

В итоге нога зажила нормально и сейчас, спустя год, почти не беспокоит. А пока я была дома, то разбиралась, какие страховки у меня оформлены, сколько денег мне по ним выплатят и в какие сроки я могу на это рассчитывать. Честно говоря, в финансовом плане было очень туго: компенсацию по страховке и больничному листу я могла получить только после того, как врач меня выпишет. А до этого момента я занимала деньги и копила долги.

Какие страховки у меня были оформлены и сколько я за них заплатила

Специально я никогда не страховалась от травм и несчастных случаев. Полисы появились во время кредитования в банке, и я об этом совсем забыла. А когда узнала, что буду сидеть без заработка минимум два месяца, то стала этим интересоваться и освежать память — зашла в мобильное приложение своего банка и выяснила, что на мое имя зарегистрировано целых три полиса.

Защита при потребительском кредите. Этот полис обошелся мне дороже всех. В 2019 году я рефинансировала кредит, тогда сотрудник банка включил в общую сумму эту страховку. Он сказал, что это обязательное условие, и я согласилась. Я знала, что в течение 14 дней могла написать заявление и вернуть ту сумму, но делать этого не стала. За защиту потребительского кредита я заплатила около 28 000 Р.

Тогда я не вдавалась в детали и просто хотела побыстрее закончить всю процедуру. Но когда получила травму, стала разбираться: зашла в приложение и выяснила, что страховая выплатит мне компенсацию за длительный больничный — начиная с 32-го дня.

«Защита близких плюс». Эту страховку я оформила при повторном рефинансировании кредита. Плата за полис была единовременная, а стоимость копеечная — 2241 Р.

По этому полису я была застрахована как раз от травмы. Эта информация была в «Сбербанке-онлайн», но на всякий случай я позвонила по номеру 900 и уточнила у оператора, точно ли мой случай подходит под страховое покрытие. Консультант это подтвердила.

Защита кредитных карт. Про эту страховку я вспомнила случайно, когда мне на телефон пришло уведомление с номера 900. Банк предупреждал, что у меня заканчивается оплаченный период страхования кредитной карты. Я вспомнила, что при замене кредитки согласилась на уговоры оператора и оформила на себя страховку. Сумма была небольшая, иначе бы я не согласилась, так как лишних денег у меня не было.

Платить за страховку надо было ежемесячно. Стоимость зависела от суммы задолженности по кредитной карте, от которой банк брал 0,89%. Например, если я была должна по кредитке 20 000 Р, то за этот месяц с меня причиталось 178 Р. Большого долга у меня не было, поэтому в среднем ежемесячно с моего счета списывалось 160—200 Р. Хотя позже я потратила кредитные деньги и была должна банку больше 60 000 Р. Соответственно, моя плата за защиту кредитной карты возросла и составила в среднем 550—600 Р. Всего я платила за эту защиту восемь месяцев. Средняя сумма в месяц была 250 Р.

Я толком не читала условия, поэтому даже не знала, подходит ли моя травма под страховой случай. И чтобы это выяснить, позвонила на горячую линию банка. Меня ждали хорошие новости: я могла рассчитывать на компенсацию за длительный больничный.

Как я заявила о страховом случае

О травме в страховую компанию я сообщила после того, как мне поставили диагноз — перелом лодыжки. Такая ситуация у меня была впервые, поэтому вначале я не понимала, куда мне обращаться. Номера страховой не знала, хотя, наверное, он был прописан в самом полисе, но я не могла найти документы. Поэтому позвонила на номер 900 и заявила о страховом случае.

Оператор подтвердила, что у меня есть две действующие страховки — по травме и длительному больничному. О том, что мне положена третья выплата, представитель банка почему-то не упомянула.

Для начала нужно просто оповестить банк о том, что случилось. Оператор сказала, что сделать это необходимо в 30-дневный срок после события. Никаких заявлений писать пока было не нужно.

Как собирала документы

Когда я звонила в контактный центр своего банка, чтобы сообщить о страховом случае, оператор прислала мне в личных сообщениях список документов. Их было немного, но я догадывалась, что за один день такие бумаги обычно не делаются. Поэтому некоторые из них я начала собирать еще до того, как меня выписали с больничного.

Выписка из медицинской карты за последние пять лет. Речь шла о поликлинике, в которой я постоянно наблюдаюсь. А так как я сломала лодыжку, то страховщика интересовали мои обращения в больницу именно по части травм.

Я думала, что закажу нужные мне бумаги онлайн, даже не выходя из дома. Я позвонила в свою поликлинику и выяснила, что мне надо приехать лично. По телефону документы заказать нельзя. Для меня это было крайне неудобно, так как я живу далеко от города и ходила на костылях.

Заявление я написала у окошка регистратуры. Указала номер своего мобильного, чтобы мне перезвонили, когда будет готов результат. Это случилось через две с половиной недели. Это еще нормально — по закону медицинская организация может готовить выписку в течение 30 суток.

Но забрать выписку с первого раза мне не удалось, так как я прочитала документ и обнаружила в нем серьезную ошибку. В графе «Прописка» был указан старый адрес. В итоге мне все переделали, на это ушло еще три рабочих дня.

Копия медкарты из травмпункта. Со сломанной ногой я наблюдалась в травмпункте при той же поликлинике, поэтому документ нужно было заказывать там. Чтобы ускорить процесс, я хотела сделать это заранее, но в регистратуре пояснили, что лучше запрашивать копии медкарты уже после выписки. Пришлось так и сделать.

В регистратуре мне выдали бланк, я написала заявление. А заверенную копию карточки забрала через десять дней.

Страховщик у меня был один, поэтому я заказала всего одну копию. Кроме того, пакет документов по всем полисам я подавала в один день в центральном отделении своего банка.

Полисы страхования. Их я не могла найти ни в распечатанном, ни в электронном виде. А без этих документов у меня даже заявление на компенсацию не приняли бы. Я позвонила в контактный центр и выяснила, что могу заказать полисы в своем банке. Это тоже надо было делать на личном приеме. Причем, как мне посоветовал оператор, лучше обратиться в центральный офис — там сотрудники более компетентные и помогут быстрее.

Но даже в главном офисе банка с моей ситуацией была проблема. Меня отправляли от окошка к окошку, так как для сотрудников работа со страховыми случаями почему-то была в новинку. После бесконечных совещаний по телефону сотрудники банка все-таки добыли мои договоры. Ушло на это больше часа.

Больничный лист. Это документ выдается в единственном экземпляре, и оригинал надо было предоставить работодателю. Копию для страховой сняли прямо в отделении банка.

Какую сумму я получила

По «Страхованию близких плюс». Я не хотела, чтобы меня обманули, поэтому попыталась разобраться в выплатах самостоятельно. Это оказалось несложно: максимальная страховая сумма по этому полису — 500 000 Р. Я посмотрела тарифную сетку и выяснила, что перелом лодыжки оценивается в 3% от максимума.

Значит, мне стоило ожидать поступления 15 000 Р. Это было немного, откровенно говоря, я надеялась, что сумма будет больше. Хотя за сам полис я заплатила всего 2400 Р, поэтому осталась в плюсе.

По защите при потребительском кредите. Здесь я тоже пыталась разобраться, на какую компенсацию мне рассчитывать. Всего мой период временной нетрудоспособности был 58 дней. Компенсация по полису была положена с 32-го дня. На больничном я провела два месяца, поэтому страховая была мне должна выплату за 27 дней.

Договор я найти не могла, поэтому пыталась выяснить хоть какие-нибудь детали о подобной страховке в контактном центре. Как мне объяснили, за день больничного мне полагается примерно 0,7% от суммы первоначального кредита, но не больше 2000 Р в день.

Итак, кредит я брала на сумму 226 000 Р, значит, мне должны были компенсировать примерно 42 714 Р.

По защите кредитных карт. Здесь я также могла рассчитывать на компенсацию за длительный больничный, но не с32-го, а с 16-го дня.

Я попыталась самостоятельно выяснить, на какую сумму мне стоит рассчитывать. По страховому риску «временная нетрудоспособность» банк предлагал выплату 0,67% от страховой суммы за каждый день больничного. А страховая сумма напрямую зависела от долга по карте. То есть чем выше долг, тем больше страховой сбор и, соответственно, выше процент компенсации.

Моя задолженность по кредитной карте в оплаченный период была около 63 000 Р. 0,67% от этой суммы — 422 Р. Чтобы узнать, сколько я получу за длительный больничный, мне надо было 422 умножить на 42 — количество дней больничного, оплачиваемых страховой компанией. Итого у меня получилась сумма 17 724 Р.

Сколько я «заработала» на страховке

Деньги, который я получила от страховой, очень помогли мне в жизни — на больничном я сидела почти два месяца. И в этот период семью обеспечивал только муж. Его дохода не хватало, поэтому мне пришлось занимать деньги у родственников. И в итоге этими выплатами я закрыла свои долги.

История, конечно, поменяла мое отношение к подобным продуктам. Раньше я считала, что со мной ничего не случится и страховка мне в принципе не нужна. Но когда поскользнулась на крыльце своего дома и получила приличную компенсацию, я поняла, что страховаться все-таки нужно.

Вкладывать серьезную сумму в страхование здоровья и жизни, скорее всего, я не буду — для меня это дорого. Но купить полис стоимостью 3000—5000 Р — хорошая идея. Ведь много денег я не трачу, а защиту при той же травме буду иметь. Это дает некое чувство защищенности.

Сейчас я осознанно оформила страховой полис на случай травмы. В месяц я плачу в среднем 200 Р. Сумма необременительная для бюджета, но с этим полисом я чувствую себя уверенней.

За три страховых полиса я заплатила 32 241 Р и получила компенсацию 75 637 Р, чистая выгода — 43 396 Р

| Страховка | Стоимость полиса | Компенсация |

|---|---|---|

| Защита при потребительском кредите | 28 000 Р | 43 280 Р |

| Защита кредитных карт | 2000 Р за 8 месяцев | 17 357 Р |

| «Защита близких плюс» | 2241 Р | 15 000 Р |

| Итого | 32 241 Р | 75 637 Р |

Защита при потребительском кредите

Стоимость полиса

28 000 Р

Стоимость полиса

2000 Р за 8 месяцев

Стоимость полиса

32 241 Р

Надежны ли страховки жизни и здоровья, которые прилагаются к банковским продуктам

Сергей Катаргин

основательно компании «Онкострахование»

Страховка жизни и здоровья, которая идет приложением к банковскому продукту, например, ипотеке — это скорее дополнительная опция. И она будет стоить денег. Это связано с тем, что банк берет комиссию за свои услуги и бремя выплат ложится на потребителя. Как правило, если оформить страховой полис напрямую у агента или страховой компании, то аналогичная страховка выйдет дешевле.

Часто бывает, что банковские полисы имеют стандартное и минимальное наполнение, то есть защита распространяется на 2—3 случая. Например, смерть потребителя и получение инвалидности 1 группы, а выплаты в других ситуациях не предусмотрены. Если оформлять полис осознанно, то можно учесть, например, наследственные факторы или профессиональные риски и застраховаться на большую сумму.

При самостоятельном выборе медицинского полиса следует обратить внимание на наличие опций. Например, входит ли в программу страхования госпитализация и скорая помощь или какой перечень клиник для обращений по полису.

Если нужен полис от несчастного случая и болезней, посмотрите, какие риски предусмотрены и на какую сумму предлагается покрытие. Базовые опции чаще всего можно расширить, например выплатой за время проведенное в больнице, за хирургическое вмешательство, за диагностирование смертельно опасных заболеваний.

Есть узкоспециализированные страховки. Например, полис онкострахования и лечение критических заболеваний. Такие случаи не покрываются стандартными полисами ДМС, а лечение дорогостоящее. В этом случае страховка выручит и обеспечит доступ к услугам грамотных врачей, профильные клиники и лекарства.

А еще всегда внимательно читайте договор страхования и правила страхования, там указаны исключения, которые не будут покрываться страховым полисом.

Запомнить

- Даже если страховой полис вам навязал банк, внимательно прочитайте условия. Как рассчитывается компенсация, лучше уточнить у консультанта. Я этого не сделала, поэтому потом долго разбиралась в нюансах самостоятельно.

- Храните полисы в распечатанном виде или на электронной почте. Если возникнет страховой случай, вы сможете в очередной раз изучить документы.

- В приложении банка не всегда можно посмотреть все страховые продукты, которые на вас оформлены. Поэтому лучше уточнить информацию в контактном центре банка или напрямую у страховщика.

- Если вы оформили страховку в отделении банка, можно заявить о страховом случае, позвонив в контактный центр организации. Сделать это следует в течение 30 дней.

- Чтобы получить компенсацию, надо будет собрать пакет документов. Некоторые лучше заказать заранее, еще до закрытия больничного. В среднем ждать справки придется от одной до трех недель.

- Выплаты от страховой компании стоит ждать примерно через десять дней.

Обязательное страхование ответственности граждан – непременный договор для автовладельцев на территории РФ. Не стоит относиться к ОСАГО, как к “дамоклову мечу”, так как он содержит ряд преимуществ для участников дорожного движения.

Когда осуществляет Росгосстрах выплаты по ОСАГО?

Погашение страховых сумм при признании страхового случая наступает, если нанесен урон:

- имуществу других лиц со стороны виновника автопроисшествия;

- другому автотранспортному средству;

- здоровью участников дорожного движения.

Поэтому ОСАГО – цивилизованный выход из вынужденной ситуации для всех участников ДТП. У виновного водителя есть шанс не выплачивать всю стоимость ущерба, а у потерпевшей стороны в кратчайшие сроки возместить потери.

Каковы условия выплат по ОСАГО при ДТП?

Выплаты по ОСАГО при ДТП Росгосстрах осуществляет при соблюдении таких условий:

- За рулем авто должны находится только вписанные в полис водители;

- Полис по ОСАГО должен иметь действующий статус, то есть вовремя продлен (за 60 дней или 2 месяца до истечения текущего соглашения);

- Прямое урегулирование убытков – заявление на выплату по ОСАГО Росгосстрах принимает через компанию, где приобретался ОСАГО, если имело место столкновение двух транспортных средств и участники ДТП имеют страховку по ОСАГО;

- Нет урона здоровью или жизни участвовавших в данном ДТП;

- При наличии такого ущебра пострадавший обращается в страховую компанию виновного участника;

- С 1. 07 2015 г. должны быть соблюдены новые условия для выплат по ОСАГО: после того, как произошел страховой случай, необходимо включить аварийную сигнализацию при выставленном знаке аварийной остановки и зафиксировать при помощи фото или видеоаппаратуры детали ДТП (повреждения авто и остальные следы происшествия), затем освободить проезжую часть.

Если имеют место конфликтные моменты или неразрешенные ситуации, компания вправе ответить отказом на требование о выплате. Существует альтернативная возможность оплаты ремонта страховой компанией на СТО, с которым у нее заключено соглашение. Время ремонта соответствует срокам выплат по страховке и составляет 20 календарных дней.

Когда выплачивается ОСАГО и каковы суммы выплат?

Сумма и сроки выплат по ОСАГО Росгосстрах осуществляет по закрепленным положениям в законодательстве. Их можно рассчитать самостоятельно.

При вычислениях принимаются во внимание такие критерии:

- цены на имущество для региона, в котором заключался договор;

- страна сборки авто;

- регион регистрации и страхования транспортного средства;

- износ, продолжительность и интенсивность эксплуатации машины.

Как компанией “Росгосстрах” определяется процент износа авто, представим в таблице.

Для Росгосстрах сроки выплаты по ОСАГО прописаны Федеральным законодательством. В результате произошедших изменений в 2014 г. период выплат сократился с 30 дней до 20. Этот срок продлевается за счет выходных и праздников.

Срок подачи документов является важным фактором. Так как отсчет времени, с которого последуют выплаты от Росгосстраха начнется именно с момента передачи требуемого портфеля документов, то стоит обратится в эту организацию в течение 3-х дней после автопроисшествия (но не позже 15 дней).

Существует альтернативная возможность оплаты претензий осуществлением ремонта страховой компанией на СТО, с которым у нее заключено соответствующее соглашение. Время ремонта соответствует срокам выплат по страховке и составляет 20 календарных дней.

Максимальное возмещение по страховке ОСАГО представим в таблице.

Какой существует порядок оформления страховки по ОСАГО?

Компенсационные выплаты осуществляются компанией-страховщиком в результате:

- Подачи пакета документов потерпевшим;

- Признания случая страховым.

Стоит напомнить, что срок выплат страховой компанией в течение 20 календарных дней с момента подачи документов может быть продлен, если ситуация будет признана спорной.

Документы для предоставления в страховую компанию на выплаты по ОСАГО

Необходимо собрать такой портфель документов:

- заявление потерпевшего об имевшем место страховом случае;

- извещение о ДТП;

- справка ГИБДД (форма 748);

- постановление ГИБДД о правонарушении;

- протокол о совершенном правонарушении;

- протокол и талон техосмотра;

- паспорт владельца ТС, доверенность, если есть;

- свидетельство о регистрации ТС;

- водительское удостоверение участника ДТП;

- банковские реквизиты для выплат. компенсационных сумм или ремонта.

Не страшно, если не все документы будут у вас в наличии сразу, их можно донести позже. Основное – успеть подать заявление о компенсационных выплатах в 15-и дневный срок с момента наступления страхового случая.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Как получить выплату по страхованию жизни

Страховка — это своеобразный спасательный круг на случай сложных ситуаций. Многие предпочли бы ей не пользоваться: никто не хочет терять близких или смотреть на их страдания во время болезни. Но жизнь может быть разной, поэтому нужно знать, как действовать, чтобы получить выплаты по страхованию жизни и здоровья.

Основная проблема со страховками в том, что существуют четкие требования, которые нужно соблюдать для получения денег. Учитывать их нужно заранее, чтобы избегать ситуаций, из-за которых могут отказать в компенсации. В этой статье мы постараемся перечислить основные моменты, но не забывайте: в вашем договоре могут быть особые пункты, которые важно учесть. Внимательно читайте свои документы, а если возникают вопросы, не стесняйтесь задавать их менеджерам страховой компании.

Когда полагается выплата по страховке

Страховая выплата по договору страхования жизни происходит при наступлении страхового случая. Так называется ситуация, предусмотренная договором, после которой у компании перед вами возникают обязательства. Это может быть:

- дожитие до окончания действия договора;

- временная или постоянная утрата трудоспособности;

- диагностирование серьезного заболевания и т. д;

- гибель.

Условия наступления страховых случаев различаются. Все зависит, что именно выбрал клиент при подписании договора. Поэтому точно вы их узнаете, только прочитав имеющиеся у вас на руках документы: полис, договор, приложения к нему, если они есть.

Причины, по которым могут отказать в выплате

Самая частая причина, по которой можно остаться без выплаты по страхованию жизни и здоровья — это нарушение условий договора. Именно поэтому так важно его прочитать и запомнить все условия. Другие причины отказов:

- предоставление недостоверной информации или поддельных документов. Чаще всего недостоверными оказываются первичные сведения: данные о здоровье, информация о заработке и другие моменты, в которых некоторые клиенты пытаются приукрасить действительность;

- страховой случай произошел по истечению срока действия договора;

- несвоевременное или неполное внесение страховых взносов. Очень важно регулярно платить взносы, т. к. иначе страховка становится недействительной. Если у вас проблемы с деньгами, свяжитесь с менеджером и обговорите этот вопрос. В некоторых ситуациях возможны отсрочки;

- не предоставлены документы, подтверждающие наступление страхового случая. Для каждой ситуации есть список бумаг, которые нужно собрать, чтобы доказать, что страховой случай действительно наступил.

Конечно, бывают исключения. Каждый случай индивидуален, и компания может пойти вам навстречу. Но лучше не уповать на удачу, и строго следить за соблюдением всех формальностей.

Краткая инструкция по получению выплат

Представим, что наступил страховой случай. Как получить деньги по страхованию жизни? В первую очередь необходимо уведомить представителя компании, которая будет выплачивать вам деньги, о случившемся. Далее потребуется собрать пакет документов. В базовый набор входят:

- заявление. Можно написать на месте в кабинете менеджера, где вам дадут пример и ответят на вопросы. Иногда требуется нотариально заверенный документ;

- документы, которые подтверждают наступление страхового случая;

- паспорт заявителя, страховой полис и договор;

- данные банковского счета;

- дополнительный список документов (зависит от страхового случая).

Если нужно получить выплату не при смерти владельца страховки, а после получения им телесных увечий, предоставляются справки, подтверждающие диагнозы и причины нетрудоспособности. Их оформить должны представители медицинской организации, отказать они не имеют права.

Полный список необходимых документов представлен на странице Действия при страховом случае.

Когда все документы собраны, необходимо передать их представителю страховщика, чтобы тот зарегистрировал страховой случай. Именно с этого начинается рассмотрение вашей ситуации. Убедитесь, что укладываетесь во все сроки. Также просите менеджера сразу же посмотреть все документы — правильно ли они оформлены.

Далее вам остается только ждать. Если нужны будут какие-то пояснения, страховщик свяжется с вами сам. О том, что можно забрать деньги, обычно сообщают по телефону или электронной почте.

Сроки получения выплат

Обычно информацию о том, получит ли заявитель деньги, страховщик может дать в течение 20 дней с момента выдачи документов. Если решение принято в пользу выплаты, ее проводят в течение 20 рабочих дней с даты составления страхового акта.

Иногда при выплатах по договору страхования жизни по инициативе страховщика могут происходить запросы в различные государственные структуры или в медицинские организации для уточнения обстоятельств наступления страхового случая, что может увеличивать сроки выплат. Запросы могут быть направлены:

- в медучреждения;

- в правоохранительные органы;

- в ГИБДД;

- в прокуратуру;

- в центр занятости и др.

В большинстве случаев особых задержек со сроками не наблюдается. Затянуться получение денег может, если в выплате было отказано. В этом случае клиент страховщика обращается в суд, где доказывает, что по закону должен получить деньги. Но в проверенных организациях редко отказываются платить без веских причин, поэтому перед походом в суд желательно получить консультацию стороннего юриста.