Линейный метод начисления амортизации основных средств является, наверное, самым простым и удобным в расчетах. Подробнее о линейном методе и формуле, используемой для расчета амортизации, далее в нашей статье.

Линейный способ начисления амортизации основных средств – суть приема

Амортизация при выборе линейного метода начисляется каждый месяц по каждому основному средству в отдельности в зависимости от срока его полезного использования (п. 2 ст. 259 НК РФ).

Важно! С 2022 года бухгалтерский учет ОС, в том числе их амортизации, ведется строго по правилам ФСБУ 6/2020. Как начислять амортизацию по основным средствам при применении этого ФСБУ, читайте в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Линейный метод начисления амортизации подразумевает, что используется следующая формула расчета амортизационных отчислений:

Ам = ОС × k

где

Ам – сумма амортизационных отчислений за месяц;

k – норма месячной амортизации, выраженная в процентах;

ОС – первоначальная или восстановительная стоимость амортизируемого основного средства.

Норма амортизации по каждому объекту основных средств определяется исходя из срока его полезного использования в месяцах и рассчитывается по формуле:

k = (1 / n) × 100%

где n – количество месяцев полезного использования объекта основных средств.

Данный показатель устанавливается на основании Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 г. № 1 (далее – Классификация основных средств).

Как определить срок полезного использования, если ОС нет в Классификации основных средств, узнайте в Готовом решении от КонсультантПлюс. Пробный доступ к системе бесплатный.

Ускорить амортизацию в налоговом учете можно за счет применения амортизационной премии.

Равномерное отнесение на расходы стоимости амортизируемых основных средств – вот основное удобство линейного способа.

Расчет начисления амортизации линейным способом – пример

Поясним на конкретном примере, как используется на практике линейный метод начисления амортизации для НУ.

В ООО «Гамма» 18.03.2022 г. был куплен деревообрабатывающий станок для производства мебели и принят на учет как основное средство по первоначальной стоимости 180 000,00 руб. Срок полезного использования станка был установлен 72 месяца, т.к. данное основное средство относится к 4-й амортизационной группе по Классификации основных средств.

Рассчитаем сумму амортизационных отчислений за один месяц:

Ам = 180 000,00 х (1/72 × 100%) = 2 500,00 руб.

Поскольку при линейном месяце начисление амортизации стартует с месяца, идущего за месяцем принятием приобретенного станка на баланс, то начиная с 01.04.2022 г., в течение 6 лет (72 месяцев) ООО «Гамма» ежемесячно будет относить на расходы сумму амортизации в размере 2 500,00 руб.

Переход с нелинейного на линейный метод начисления амортизации

Если изначально применялся нелинейный метод начисления амортизации, а позже было принято решение применять линейный (Налоговый кодекс позволяет менять методы амортизации, но не чаще чем 1 раз в 5 лет), то у бухгалтеров в связи с таким переходом может возникнуть достаточно много вопросов.

- Какой срок полезного использования используется в расчете? При переходе на линейный метод начисления амортизации отчисления рассчитываются на основании оставшегося срока полезного использования объекта. Этот срок должен быть определен на 1-е число месяца налогового периода, когда начинается использование линейного метода (абз. 2 п. 4 ст. 322 НК РФ).

- Какая стоимость объекта должна браться за основу при новом методе расчета амортизационных отчислений? При переходе на линейный способ амортизации нужно помнить, что часть стоимости основного средства уже была самортизирована, поэтому в расчете используется остаточная стоимость, которая также определяется на начало налогового периода (п. 4 ст. 322 НК РФ). Такова позиция чиновников (письмо УФНС России по г. Москве от 01.12.2009 № 16-15/125942, письмо Минфина России от 28.01.2010 № 03-03-06/1/28).

- Как следует поступить, если при переходе на линейный метод амортизации срок фактической эксплуатации превысил срок полезного использования объекта, но при этом стоимость основного средства была не до конца списана на затраты. В такой ситуации необходимо начислять амортизацию объекта, пока не спишется его стоимость (письмо Минфина России от 21.07.2014 № 03-03-РЗ/35549). При этом срок полезного использования определяется налогоплательщиком в соответствии с положениями абз. 2 п. 7 ст. 258 НК РФ и с учетом требований техники безопасности и других факторов, влияющих на износ объекта.

Итоги

Линейный метод начисления амортизации применяется и в бухгалтерском и в налоговом учете. Исчисленная сумма и там и там будет одинакова за исключением случаев, когда применяется амортизационная премия.

Этапы расчета амортизации

Способы амортизации

Оптимизация затрат на амортизацию оборудования

С вопросами начисления амортизации сталкивается каждое предприятие, которое приобретает и учитывает в бухгалтерском учете основные средства. Многие компании заинтересованы в том, чтобы как можно скорее отнести стоимость приобретенных основных средств в состав расходов. Очевидно, что чем быстрее стоимость основных средств переносится на себестоимость, тем быстрее сокращается налогооблагаемая база.

В соответствии со ст. 256 Налогового кодекса РФ (далее — НК РФ) амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности и используются им для извлечения дохода (со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.).

Под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 руб.

ЭТАПЫ РАСЧЕТА АМОРТИЗАЦИИ

Определяем первоначальную стоимость основных средств

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно либо выявлено в результате инвентаризации, — как сумма, в которую оценено такое имущество), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов.

В соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)[1] стоимость объектов основных средств погашается посредством начисления амортизации.

Восстановление основных средств может осуществляться с помощью ремонта, модернизации и реконструкции. В этих случаях у предприятия, как правило, появляются затраты — на оплату труда основным производственным работникам, участвующим в выполнении работ, уплату страховых взносов, оплату материальных расходов, оплату работ сторонним организациям и т. п.

Затраты по ремонту объекта основных средств отражаются в бухгалтерском учете по дебету соответствующих счетов учета затрат на производство в корреспонденции с кредитом счетов учета произведенных затрат, и не увеличивают первоначальную стоимость объекта основных средств[2].

Затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) объекта основных средств (п. 26 ПБУ 6/01).

В таком случае соответствующие корректировки вносятся в инвентарную карточку или заводится новая карточка (ранее присвоенный номер сохраняется), в которой отражаются новые показатели.

В случае проведения восстановительных работ может быть изменен и срок полезного использования — это тоже должно быть отражено в инвентарной карточке.

Пересматривать стоимость основных средств можно не чаще одного раза в год. Для этого определяется восстановительная стоимость.

Восстановительная стоимость — это стоимость воспроизводства основного средства при современных условиях (ценах, технологии, автоматизации и т. п.).

Решение о переоценке основных средств утверждается приказом руководства предприятия с указанием перечня основных средств, которые необходимо переоценить.

Определяем срок полезного использования

Амортизация основных средств – это способ распределения их стоимости в течение срока полезного использования.

Срок полезного использования объекта основных средств определяется организацией при принятии его к бухгалтерскому учету исходя из:

• ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

• ожидаемого физического износа (зависит от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта);

• нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Если в результате реконструкции или модернизации первоначально принятые нормативные показатели функционирования объекта основных средств улучшатся (повысятся), организация пересматривает срок полезного использования этого объекта.

Выбираем методику расчета амортизации

Выбранный способ начисления амортизации по группе однородных объектов основных средств применяется в течение всего срока полезного использования объектов, входящих в эту группу.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Линейный способ расчета амортизации

Для погашения стоимости объектов основных средств определяется сумма амортизационных отчислений. При линейном способе сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

В соответствии со ст. 259 НК РФ вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую–десятую амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов, а также амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

В отношении прочих объектов амортизируемого имущества независимо от срока введения объектов в эксплуатацию применяется метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения.

Самый распространенный способ начисления амортизации — линейный благодаря простоте расчетов: расчет производится единожды в самом начале, полученная сумма будет одинаковой для всего срока эксплуатации.

Кроме того, такой перенос стоимости оборудования в состав себестоимости является максимально равномерным, в отличие от других методов, когда чаще всего в начале суммы амортизации выше, чем в последующие периоды.

Пример 1

ООО «Альфа» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Определим ежемесячные нормы амортизационных отчислений:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования и за 5 лет стоимость полностью будет списана.

2. Определим годовую сумма амортизационных отчислений:

150 000 руб. × 20 % = 30 000 руб.,

т. е. ежегодно в счет амортизации будут списываться 30 000 руб., что за 5 лет покроет всю сумму приобретения данного оборудования.

3. Рассчитаем ежемесячную сумму амортизационных отчислений:

30 000 рублей / 12 мес. = 2500 руб.

Способ уменьшаемого остатка

При способе уменьшаемого остатка сумма амортизационных отчислений рассчитывается исходя из остаточной стоимости (первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

К сведению

Субъекты малого предпринимательства могут применять коэффициент ускорения, равный 2, а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.

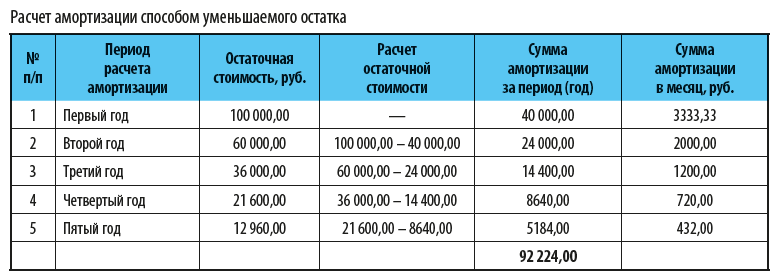

Пример 2

ООО «Альфа» приобрело оборудование стоимостью 100 000 руб., срок полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Рассчитаем суммы амортизации по способу уменьшаемого остатка:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования, и за 5 лет стоимость полностью будет списана.

2. Применим коэффициент ускорения, равный 2. Тогда годовая норма амортизации составит уже 40 %.

3. В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, — это 40 тыс. руб.:

100 000 × 40 %.

Во второй год эксплуатации амортизация начисляется в размере 40 % от остаточной стоимости на начало отчетного года, т. е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб.:

(100 тыс. руб. – 40 тыс. руб.) × 40 %.

В третий год эксплуатации амортизация начисляется в размере 40 % от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб.:

(60 – 24) × 40 %

и т. д. (см. таблицу).

4. По окончании периода осталась несписанной часть первоначальной стоимости оборудования — 7776 руб. (100 000 – 92 224), поэтому необходимо «досписать» эту сумму, например, единовременно включить ее в сумму амортизации (порядок учета таких разниц должен быть отражен в учетной политике компании).

Способ списания стоимости по сумме чисел лет срока полезного использования

В этом случае сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

К сведению

Как и нелинейный метод начисления амортизации, способ списания стоимости по сумме чисел срока полезного использования оборудования предполагает ускоренное списание в первые годы эксплуатации. Правда, в отличие от способа уменьшаемого остатка, данный способ позволяет списать стоимость полностью.

Пример 3

ООО «Восход» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет, относящийся к третьей амортизационной группе.

Определим суммы амортизации:

1. Сумма чисел лет срока службы оборудования составит

1 + 2 + 3 + 4 + 5 = 15 лет.

2. Амортизация за первый год эксплуатации:

5 / 15 × 150 000 = 50 000 руб.

3. Амортизация за второй год эксплуатации:

4 / 15 × 150 000 = 40 000 руб.

4. Амортизация за третий год эксплуатации:

3 / 15 × 150 000 = 30 000 руб.

5. Амортизация за четвертый год эксплуатации:

2 / 15 × 150 000 = 20 000 руб.

6. Амортизация за пятый год эксплуатации:

1 / 15 × 150 000 = 10 000 руб.

Таким образом, вся сумма, за которую было приобретено оборудование, списана без остатка (50 тыс. руб. + 40 тыс. руб. + 30 тыс. руб. + 20 тыс. руб. + 10 тыс. руб.), но в первые периоды эксплуатации списывались более значительные суммы, чем в последующие годы.

Способ списания стоимости пропорционально объему продукции (работ)

При начислении амортизации по объектам основных средств способом списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Данный метод начисления амортизации особенно актуален, когда есть прямая зависимость износа оборудования от степени активности его использования.

Особенно активно данный метод используется в автохозяйстве, когда списание может осуществляться на каждую тысячу километров; а также при возможности определения количества продукции, планируемой к выпуску на конкретном оборудовании за период его полезного использования.

Пример 4

ООО «Радуга» приобрело оборудование стоимостью 150 000 руб., на котором планируется выпустить 30 000 единиц продукции в период его полезного использования.

Рассчитаем суммы амортизации, если известно, что в первый год эксплуатации планируется выпустить 9000 единиц продукции, во второй год — 10 000, а в третий — 11 000 единиц продукции:

1. Сумма амортизации на выпуск 1 единицы продукции составит:

150 000 руб. / 30 000 ед. = 5 руб.

2. Амортизация оборудования за первый год эксплуатации:

5 руб. × 9000 ед. = 45 000 руб.

3. Амортизация оборудования за второй год эксплуатации:

5 руб. × 10 000 ед. = 50 000 руб.

4. Амортизация оборудования за третий год эксплуатации:

5 руб. × 11 000 ед. = 55 000 руб.

Таким образом, за первые три года эксплуатации и при выпуске всех 30 000 единиц продукции оборудование будет полностью самортизированным (45 тыс. руб. + 50 тыс. руб. + 55 тыс. руб.), т. е. его стоимость будет полностью перенесена в состав себестоимости.

ОПТИМИЗИРУЕМ ЗАТРАТЫ НА АМОРТИЗАЦИЮ ОБОРУДОВАНИЯ

Есть следующие способы оптимизировать затраты на амортизацию:

• Постановка оборудования на учет в качестве составных частей.

• Применение амортизационной премии.

• Применение специального повышающего коэффициента.

Рассмотрим эти способы.

Постановка на учет оборудования в качестве составных частей

Учитывая, что в соответствии со ст. 256 НК РФ амортизируемым имуществом признается имущество с первоначальной стоимостью более 100 000 руб., самый простой способ — приобрести основное средство «частями». Например, не весь компьютер целиком, если его стоимость будет превышать 100 000 руб., а отдельно монитор, системный блок, мышь, клавиатуру и т. д.

В бухгалтерском учете основные средства учитываются по счету 01 «Основные средства», где отображается информация о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

Амортизация в бухгалтерском учете отражается по счету 02 «Амортизация основных средств», на котором собирается информация об амортизации, накопленной за время эксплуатации объектов основных средств.

Если компания приобретет оборудование дешевле, чем за 100 000 руб., его не нужно учитывать на счете 01, как и применять счет 02, ведь все расходы можно будет единовременно принять к учету.

Пример 5

ООО «Транслогистик» приобрело оборудование (ПК) за 115 000 руб. ПК состоит из системного блока стоимостью 80 000 руб. и монитора с диагональю 27’ стоимостью 35 000 руб.

Если учитывать ПК как «монитор + системный блок», то придется учитывать его в качестве основного средства с отражением на счете 01 и переносом стоимости приобретения через счет 02 «Амортизация». Если же мы учитываем их как самостоятельные объекты, то так как их стоимость по отдельности не превышает 100 000 руб., они не будут являться основными средствами и их стоимость можно сразу списать в расходы.

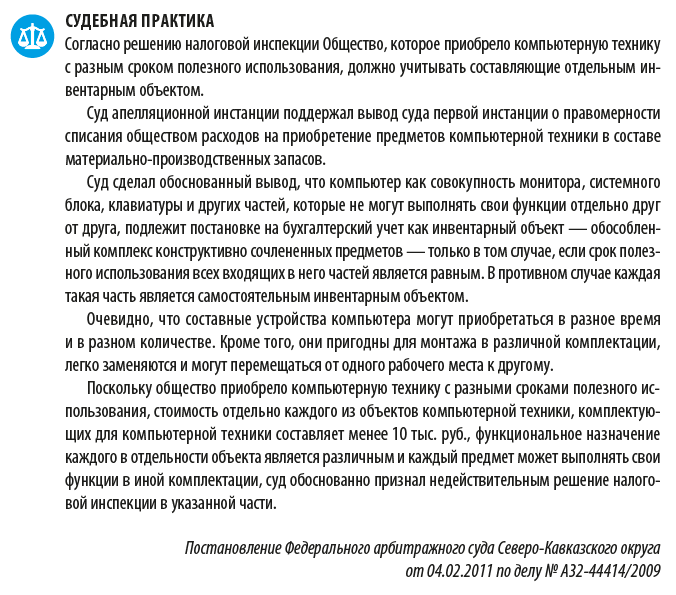

Мнения о применении такого способа оптимизации амортизации (постановка на учет оборудования не как единого целого, а в качестве составных частей) разнятся. Так, например, Минфин России в письме № 03-03-06/2/110 от 02.06.2010 указывает следующее:

С другой стороны, есть судебная практика с противоположным мнением.

Применение амортизационной премии

В соответствии со ст. 258 НК РФ налогоплательщик имеет право воспользоваться амортизационной премией, т. е. включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения и т. д.

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости, отнесенных в состав расходов отчетного (налогового) периода, а суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (подгрупп) (изменяют первоначальную стоимость объектов, амортизация по которым начисляется линейным методом) за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) таких сумм.

Если основное средство, в отношении которого была применена амортизационная премия, реализовано ранее чем по истечении пяти лет с момента введения его в эксплуатацию взаимозависимому с налогоплательщиком лицу, суммы расходов, которые ранее были включены в состав расходов очередного отчетного (налогового) периода, подлежат включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация.

Пример 6

АО «Рассвет» приобрело оборудование стоимостью 200 000 руб., срок полезного использования — 4 года (третья амортизационная группа).

Рассчитаем суммы амортизации с учетом применения амортизационной премии в соответствии со ст. 258 НК РФ:

1. Так как оборудование относится к третьей амортизационной группе, то максимальный процент премии, который допустимо применить, — 30 %:

200 000 руб. × 30 % = 60 000 руб.

2. Рассчитаем ежемесячные амортизационные отчисления:

(200 000 руб. – 60 000 руб.) / (12 мес. × 4 года) = 2916,67 руб.

3. Рассчитаем ежегодные амортизационные отчисления:

12 мес. × 2916,67 руб. = 35 000,04 руб.

4. Для сравнения рассчитаем амортизационные отчисления, если бы компания не применяла амортизационную премию:

• 200 000,00 / (12 мес. × 4 года) = 4166,67 руб. — ежемесячные суммы;

• 4166,67 × 12 мес. = 50 000 руб. — ежегодные суммы.

5. При применении амортизационной премии годовая сумма амортизационных отчислений составит 35 000,04 руб. против 50 000 руб. при условии неприменения амортизационной премии, что позволит компании снизить себестоимость продукции, выпускаемой с использованием данного оборудования, почти на 15 000 руб.:

50 000 руб. – 35 000,04 руб. = 14 999,96 руб.

Применение специального повышающего коэффициента (не более 2)

Еще один метод оптимизации амортизации находим в ст. 259.3 НК РФ, в соответствии с которой налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 2:

1) в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

К сведению

Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

При применении нелинейного метода начисления амортизации указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении собственных амортизируемых основных средств налогоплательщиков — сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

3) в отношении собственных амортизируемых основных средств налогоплательщиков — организаций, имеющих статус резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

4) в отношении амортизируемых основных средств, относящихся к объектам (за исключением зданий), имеющим высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством РФ, или к объектам (за исключением зданий), имеющим высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством РФ предусмотрено определение классов их энергетической эффективности;

5) в отношении амортизируемых основных средств, относящихся к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, согласно утвержденному Правительством РФ перечню основного технологического оборудования;

6) в отношении амортизируемых основных средств, включенных в первую–седьмую амортизационные группы и произведенных в соответствии с условиями специального инвестиционного контракта.

Применение специального повышающего коэффициента (не более 3)

В соответствии со ст. 259.3 НК РФ налогоплательщики также вправе применять к основной норме амортизации специальный коэффициент, но не выше 3:

1) в отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга), — налогоплательщики, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга).

Указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности;

3) в отношении амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья;

4) в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения, по перечню, установленному Правительством РФ.

Пример 7

ООО «Гамма» приобрело оборудование стоимостью 150 000 руб., срок полезного использования — 3 года (третья амортизационная группа).

Рассчитаем амортизационные отчисления с учетом возможности применения повышающего коэффициента 2 в соответствии с утвержденной учетной политикой компании:

1. Сумма ежемесячной амортизации при условии применения повышающего коэффициента составит:

150 000 / (12 мес. × 3 года) × 2 = 8333,33 руб.

Таким образом, вся сумма приобретения будет списана не за 3 года, а за полтора (8333,33 руб. × 1,5 года × 12 мес.), в ускоренном режиме с учетом повышающего коэффициента.

При этом, ежегодные суммы амортизации составят:

• 8333,33 руб. × 12 мес. = 100 000 руб. — первый год;

• 8333,33 руб. × 6 мес. = 50 000 руб. — второй год.

2. Если бы компания не применяла повышающий коэффициент, то амортизационные начисления составили бы:

• 150 000 / (12 мес. × 3 года) = 4166,67 — ежемесячные начисления;

• 4166,67 × 12 мес. = 50 000,00 руб.

3. Рассчитаем экономию на налоге на прибыль за счет сокращения налоговой базы на примере первого года эксплуатации:

(100 000 – 50 000 руб.) × 20 % = 10 000 руб.

Заключение

Какой метод амортизации выбрать — каждая компания решает самостоятельно исходя из номенклатуры основных средств, их технического состояния, а также с учетом своего финансового состояния.

Выбор в пользу ускоренной амортизацией обычно делают компании, заинтересованные в скорейшем обновлении основных средств путем замены полностью самортизированных на новые, усовершенствованные объекты.

Амортизационную премию, как правило, используют компании, которые хотят снизить свои затраты при производстве продукции, чтобы повысить ее конкурентоспособность.

[1] Утверждено Приказом Минфина России от 30.03.2001 № 26н (в ред. от 16.05.2016).

[2][2] Пункт 67 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010, с изм. от 23.01.2020; далее — Методические указания).

Статья опубликована в журнале «Справочник экономиста» № 7, 2020.

Добавить в «Нужное»

Амортизация: формула

Бухгалтерская амортизация основных средств (ОС) и нематериальных активов (НМА) начисляется способами, предусмотренными ПБУ 6/01 и ПБУ 14/2007 соответственно. Приведем для амортизационных отчислений формулы расчета при каждом из существующих способов.

Начисление амортизации основных средств

В отношении объектов основных средств предусмотрены следующие способы начисления амортизации (п. 18 ПБУ 6/01):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Представим для определения ежемесячной суммы амортизационных отчислений формулы расчета при каждом из указанных способов (п. 19 ПБУ 6/01).

Расчет амортизации основных средств

Линейный способ:

А = С / СПИ / 12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

СПИ – срок полезного использования объекта ОС в годах.

Способ уменьшаемого остатка:

А = О / СПИ * К / 12

где А – сумма амортизации за месяц;

О – остаточная стоимость объекта ОС на начало года, в котором рассчитывается амортизация;

СПИ – срок полезного использования объекта ОС в годах;

К – коэффициент, установленный организацией (не выше 3).

Способ списания стоимости по сумме чисел лет срока полезного использования:

А = С * ЧЛ / ∑ЧЛ /12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

ЧЛ – число лет, остающихся до конца срока полезного использования объекта ОС;

∑ЧЛ – сумма чисел лет срока полезного использования объекта ОС;

Способ списания стоимости пропорционально объему продукции (работ):

А = ПС * ОФ / ОП

где А – сумма амортизации за месяц;

ПС – первоначальная стоимость объекта ОС;

ОФ – натуральный показатель объема продукции (работ) в текущем месяце;

ОП – предполагаемый объем продукции (работ) за весь срок полезного использования объекта ОС.

Как найти амортизацию: формула для НМА

В отличие от ОС, в отношении НМА предусматриваются только 3 способа начисления амортизации (п. 28 ПБУ 14/2007):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости пропорционально объему продукции (работ).

Способ списания стоимости по сумме чисел лет срока полезного использования в отношении НМА не применяется.

При применении линейного способа и способа списания стоимости пропорционально объему продукции для определения суммы амортизации формулы для НМА аналогичны формулам для ОС. Отличие в способах касается только использования метода уменьшаемого остатка. При определении суммы начисленной амортизации формула для ОС предполагает исчисление годовой суммы амортизации, которая затем делится на 12. Соответственно, и остаточная стоимость берется на начало года. А для НМА по формуле рассчитывается только ежемесячная сумма амортизации, т. е. остаточная стоимость берется на начало каждого месяца. Поэтому для ОС при таком способе в течение года сумма ежемесячной амортизации будет одинаковая, а для НМА каждый месяц разная. Кроме того, для ОС в знаменателе формулы используется постоянный показатель СПИ за весь срок полезного использования, а при расчете амортизации НМА – оставшийся срок полезного использования.

Покажем, как найти амортизационные отчисления по формуле уменьшаемого остатка на примере:

Объект ОС и объект НМА имеют первоначальную стоимость 120 000 рублей каждый. Срок полезного использования совпадает и составляет 5 лет. При амортизации применяется способ уменьшаемого остатка. Повышающий коэффициент установлен равным 3.

Таким образом, за первый год амортизация ОС составит: 120 000 рублей / 5 лет * 3 = 72 000 рублей. Следовательно, ежемесячно с 1-го по 12 месяц первого года амортизации ежемесячная сумма отчислений составит 6 000 рублей (72 000 рублей / 12 месяцев).

А для НМА амортизация составит:

- за 1-ый месяц: 120 000 рублей * 3 / 60 месяцев = 6 000 (рублей);

- за 2-ой месяц: (120 000 рублей – 6 000 рублей) * 3 / 59 месяцев = 5 797 (рублей);

- за 3-ий месяц: (120 000 рублей – 6 000 рублей – 5 797 рублей) * 3 / 58 месяцев = 5 597 (рублей) и т.д.

Основные средства и нематериальные активы — это имущество и нематериальные ценности организации, которое используется в её деятельности и способны приносить организации доход от владения ими и их использования в течение долгого периода времени — не менее 1 года (станки, инструмент, автомобили, недвижимость, патенты на изобретения, лицензионные или авторские права, товарные знаки и так далее).

Со временем станки устаревают, инструмент изнашивается, здания разрушаются, старые патенты заменяются на новые, более технологичные. А если вы, например, захотите продать свой станок или здание, то возникает вопрос — а какова же его реальная стоимость с учетом активного использования? Не может же 3-летняя «Газель» стоить по цене новой. Так мы приходим к необходимости учитывать износ основного средства (нематериального актива) или его обесценивание со временем. С учетом нам поможет амортизация.

Что же такое амортизация?

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, начиная со следующего месяца после введения имущества в эксплуатацию, и до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Как мы можем посчитать амортизацию?

Как видно из формулы, необходимо будет определить первоначальную стоимость и срок полезного использования для расчета ежемесячной суммы амортизации. Если с суммой первоначальной стоимостью проблем нет, то определить срок использования — порой сложная задача.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Определяем срок полезного использования

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2021, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

Пример расчета

ООО «Ромашка» купила легковой автомобиль за 600 000 руб 22.02.2018 и ввела его в эксплуатацию 10.03.2018.

На 01.01.2021 необходимо определить сумму амортизации за период использования.

Автомобили легковые согласно классификатору относятся к третьей амортизационной группе со сроком полезного использования от 3 до 5 лет. Мы выбираем, например, 5 лет — автомобиль надежный, и мы собираемся долго его эксплуатировать.

Годовая норма амортизации получается равна: 100% / 5 лет = 20 %

Ежегодная сумма амортизации равна 600 000 руб * 20 % = 120 000 руб.

Ежемесячная сумма амортизации равна 120 000 руб / 12 мес. = 10 000 руб.

Ввели основное средство в эксплуатацию 10.03.2018, таким образом, до 01.01.2021 оно эксплуатировалось в течение 9 + 12 + 12 = 33 полных месяцев.

На 01.01.2021 сумма амортизации составит 33 мес. * 10 000 руб = 330 000 руб.

Статья актуальна на

21.01.2022

Амортизация основных средств – систематическое распределение стоимости актива на протяжении срока его полезного использования. В статье рассмотрим методы амортизации на примерах.

Порядок начисления амортизации основных средств

Порядок начисления амортизации основных средств прописан в ПБУ 6/01. Начислять амортизацию следует по каждому объекту, начиная с месяца, следующего за месяцем, в котором объект был введен в эксплуатацию.

Завершить начисление амортизации следует на первое число месяца, следующего за месяцем, в котором объект полностью «самортизирован» или списан с баланса.

Начисление амортизации может быть приостановлено в случаях, указанных в п. 23 ПБУ 6/01.

Рекомендуем вебинар в Школе бухгалтера «Учет основных средств. На что обратить внимание?»Каждому объекту основных средств соответствует свой срок полезного использования (устанавливается при принятии объекта к учету и изменению не подлежит), который определяется организацией самостоятельно с учетом ожидаемого срока использования в соответствии с ожидаемой производительностью или мощностью; ожидаемого физического износа и других ограничений использования объекта. Но организация может принять решение об определении срока полезного использования объекта с использованием Классификации основных средств, то есть так же, как и в налоговом учете. Но при принятии такого решения, следует учитывать, что это может привести к искажению показателей бухгалтерской отчетности.

В п. 17 ПБУ 6/01 поименованы объекты основных средств, по которым амортизация не начисляется, например, по основным средствам мобилизационного назначения, законсервированным и не используемым в деятельности организации.

Способы начисления амортизации ОС

В бухгалтерском учете существует четыре способа начисления амортизации, которые возможно начислять по всем объектам одним из указанных способов:

- линейный;

- уменьшаемого остатка;

- списания стоимости по сумме чисел лет полезного использования;

- списание стоимости пропорционально объему продукции (работ).

В отношении разных групп однородных объектов возможно применение разных способов.

Изменять выбранный способ начисления амортизации по определенному объекту запрещено.

Линейный способ

При линейном способе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Пример: ООО «Вектор» приобрело компьютер стоимостью 50 000 рублей в марте 2016 года и ввело его в эксплуатацию в том же месяце. Объект имеет срок полезного использования от 2 до 3 лет (от 24 до 36 месяцев) и относится ко второй амортизационной группе. Организация приняла срок полезного использования — 36 месяцев.

Месячная норма амортизации: (1: 36) х 100% = 2,77777%

Месячная сумма амортизации: 50 000 руб. х 2,77777% = 1 388,89 руб.

Бухгалтерские проводки: Дебет 20, 23, 25, 26, 29, 44 и др. Кредит 02 — начислена амортизация объекта основных средств.

Способ уменьшаемого остатка

Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией (пункт 19 ПБУ 6/01).

Коэффициент устанавливается организацией самостоятельно и его величина должна быть отражена в учетной политике организации.

Пример: Стоимость объекта основного средства составляет 200 000 рублей. Срок полезного использования 5 лет. Коэффициент ускорения — 3. Годовая норма амортизации — 20%. С учетом коэффициента ускорения — 60%.

Первый год:

200 000 х 60% = 120 000 рублей

Второй год:

200 000 — 120 000 = 80 000 руб. х 60% = 48 000 руб.

Третий год:

80 000 — 48 000 = 32 000 руб. х 60% = 19 200 руб.

Четвертый год:

32 000 — 19 200 = 12 800 руб. х 60% = 7 680 руб.

Пятый год:

12 800 — 7 680 = 5 120 руб. х 60% = 3 072 руб.

За пять лет накоплена амортизация в размере 197 952 руб. (120 000 + 48 000 + 19 200 + 7 680 + 3 072).

Ликвидационная стоимость объекта основного средства составит 2 048 руб. (200 000 — 197 952). Данная стоимость не принимается во внимание при начислении амортизации по годам, за исключением последнего года эксплуатации. В пятый год эксплуатации амортизацию следует определить путем вычитания из остаточной стоимости объекта на начало последнего года эксплуатации ликвидационной стоимости: 200 000 — 120 000 — 48 000 — 19 200 — 7 680 = 5 120 — 2 048 = 3 072 руб.

Списание стоимости по сумме чисел лет срока полезного использования

При данном способе годовая сумма амортизации зависит от первоначальной стоимости, суммы чисел лет срока полезного использования и числа лет, оставшихся до его конца.

Пример: Стоимость объекта основного средства составляет 200 000 рублей. Срок полезного использования 5 лет. Сумма чисел лет полезного использования составит 1 + 2 + 3 + 4 + 5 = 15.

Первый год:

Коэффициент соотношения 5/15

Амортизация составит: 200 000 х 5/15 = 66 666,66 руб.

Второй год:

Коэффициент соотношения 4/15

Амортизация составит: 200 000 х 4/15 = 53 333,33 руб.

Третий год:

Коэффициент соотношения 3/15

Амортизация составит: 200 000 х 3/15 = 40 000 руб.

Четвертый год:

Коэффициент соотношения 2/15

Амортизация составит: 200 000 х 2/15 = 26 666,66 руб.

Пятый год:

Коэффициент соотношения 1/15

Амортизация составит: 200 000 х 1/15 = 13 333,33 руб.

Списание стоимости пропорционально объему продукции (работ, услуг)

При данном способе начисление амортизации производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Пример: Стоимость машины по изготовлению мороженого 80 000 руб. Предполагаемое количество мороженого 100 000 штук. В первый год использования с помощью машины изготовлено 20 000 штук мороженого.

Рассчитаем амортизацию за первый год использования.

80 000 / 100 000 х 20 000 = 16 000 руб.

Амортизация за весь период составит:

100 000 х 80 000 / 100 000 = 80 000 руб.

Амортизация основных средств, бывших в эксплуатации

Бывают случаи, когда организация приобретает объекты основных средств, бывшие в эксплуатации.

Рассмотрим, как же начислить амортизацию в таком случае, и как отразить это в бухгалтерском учете.

Пример: ООО «Вектор», применяющее УСН «доходы-расходы», приобрело автомобиль в декабре 2015 года за 200 000 рублей. Автомобиль 2010 года выпуска. Данный автомобиль был в употреблении. Фактический срок использования автомобиля к моменту продажи составил 3 года и 11 месяцев или 47 месяцев. Срок полезного использования организация определила 5 лет или 60 месяцев. Данный срок определен на основании Классификации основных средств, утв. постановлением Правительства РФ от 01.01.2002 №1. Данный вариант определения срока полезного использования закреплен в учетной политике ООО «Вектор». Метод начисления амортизации в бухгалтерском учете зафиксирован линейный. Срок ввода в эксплуатацию объекта — декабрь 2015 года. Автомобиль будет использоваться для доставки товаров.

Как отразить начисление амортизации в бухгалтерском учете?

Решение:

- Срок полезного использования с учетом фактического износа составляет 13 месяцев (60-47).

- Ежемесячная сумма начисления амортизации составила 15 384,6153 руб. (200000/13).

- Проводки, которые следует сделать в декабре 2015 года:

- Дебет 08 Кредит 60 — 200 000 рублей — оприходован автомобиль

- Дебет 01 Кредит 08 — автомобиль введен в эксплуатацию

- Амортизацию следует начислять с января 2015 года. Проводка по начислению амортизации в январе 2015 года следующая: Дебет 44 Кредит 02 — 15 384,6153 рублей.

- Обратите внимание, что важно не забывать о документальном оформлении. Подтвердить период эксплуатации основного средства прошлым собственником возможно, например, актом по форме № ОС-1. Но если автомобиль приобретен у физического лица? В данном случае возможности получить от него акт по форме № ОС-1 не получится, если, конечно, это не предприниматель. В таком случае подтверждение даты первоначальной покупки автомобиля и подтверждение периода эксплуатации бывшим владельцем все равно потребуется. Это может быть, например, технический паспорт или иные документы. В случае, если подтвердить документально никак не получается, то организация может определить срок полезного использования автомобиля самостоятельно, исходя из ожидаемого времени службы. Здесь главное помнить: для того, чтобы объект отнести к основным средствам, срок его службы должен быть более 12 месяцев.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».