Печать

Экспорт в Word

Сумма долга и неустойки

(по состоянию на )

Долг на дату окончания периода

начисления неустойки ()

Превышение выплаченной суммы

над суммой долга

Заданный периодПериод начисления неустойки:

Доля от ставки: Кратность ставки:

Ограничение начисляемой суммы процентов: не более % от основного долга

Долг на дату начала периода начисления неустойки ():

Долг на дату окончания периода начисления неустойки ():

Порядок расчёта

Примечание

Калькулятор не учитывает дополнительные нерабочие (праздничные) дни субъектов РФ и нерабочие дни, которые могут вводиться в субъектах РФ в связи с распространением коронавируса (напр., Указ Мэра Москвы от 12.06.2021 N 29-УМ).

Установление нерабочих дней в связи с коронавирусом не является основанием для переноса срока исполнения обязательств по правилам ст. 193 ГК РФ, если нет иных оснований для освобождения от ответственности за неисполнение обязательств (разъяснения по вопросу 5 Обзора Верховного Суда РФ, утв. Президиумом ВС РФ 21.04.2020, по вопросу 1 Обзора Верховного Суда РФ, утв. Президиумом ВС РФ 30.04.2020, Ответы Президиума Верховного Суда РФ от 28.04.2021 и от 26.10.2021).

Установление нерабочих дней в связи с коронавирусом не является основанием для переноса срока исполнения обязательств по правилам ст. 193 ГК РФ, если нет иных оснований для освобождения от ответственности за неисполнение обязательств (разъяснения по вопросу 5 Обзора Верховного Суда РФ, утв. Президиумом ВС РФ 21.04.2020, по вопросу 1 Обзора Верховного Суда РФ, утв. Президиумом ВС РФ 30.04.2020, Ответы Президиума Верховного Суда РФ от 28.04.2021 и от 26.10.2021).

24 июня 2020 г. объявлено нерабочим днем (Указ Президента РФ от 29.05.2020 № 345). Этот день не относится к выходным и нерабочим праздничным дням (ст. 111, ст. 112 ТК РФ).

1 июля 2020 г. объявлено нерабочим днем (Указ Президента РФ от 01.06.2020 № 354). Этот день не относится к выходным и нерабочим праздничным дням (ст. 111, ст. 112 ТК РФ).

Дата начала периода начисления неустойки изменена с на согласно ст. 191 и ст. 193 ГК РФ.

() указано как первый день начисления неустойки. Если неустойка рассчитывается с первого дня просрочки, то последним днем срока для оплаты определено (). По правилам ст. 193 ГК РФ днем оплаты считается ближайший рабочий день, следующий за – , а первым днём просрочки – .

Выбранный период начисления неустойки завершится в будущем. Расчёт произведён по актуальной на текущую дату ключевой ставке ЦБ РФ. В дальнейшем ставка может измениться.

Дата ключевой ставки ЦБ РФ выбрана в будущем. Расчёт произведён по актуальной на текущую дату ключевой ставке ЦБ РФ. В дальнейшем ставка может измениться.

Расчет пеней осуществляется по правилам, установленным статьей 75 Налогового кодекса по формуле:

ПЕНИ = СУММА х ДНИ х СТАВКА / 300

С 01.10.2017 для юридических лиц с просрочкой более 30 дней, расчёт по формуле:

ПЕНИ = СУММА х 30 х СТАВКА / 300 + СУММА х (ДНИ – 30) х СТАВКА/150

СУММА — сумма задолженности;

ДНИ — количество дней просрочки;

СТАВКА — процентная ставка рефинансирования ЦБ РФ, действующая в период просрочки

(c 01.01.2016 приравнена к значению ключевой ставки ЦБ РФ)

Как рассчитать пени по налогам, сборам и взносам

Содержание

- Что такое пени?

- Кто рассчитывает пени?

- За какие дни начисляются пени?

- Формула для расчета

- КБК для перечисления пеней в 2023 году

- В каком случае можно не платить?

- Онлайн-калькулятор пеней

- Инструкция по использованию калькулятора пеней

Руководители бизнеса и бухгалтеры, даже самые добросовестные, вынуждены иногда платить пени. Что это такое, почему их нужно платить, как рассчитать пени и какие дни включать в расчет, — расскажем в статье. А еще вы сможете бесплатно рассчитать пени с помощью нашего онлайн-калькулятора.

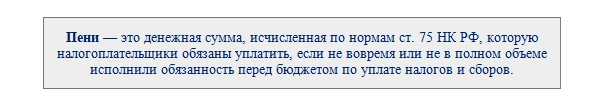

Что такое пени

Пени по налогам и взносам — это штрафные санкции за просрочку или неполную (частичную) уплату налогов или взносов. Можно сказать, что это вид неустойки за невыполнение обязательств по уплате налогов, также они начисляются за неуплату коммунальных платежей или алиментов, поставок по договору. Но нас в этой статье интересуют налоговые пени, их назначение, расчет и уплата регламентированы в ст. 75 НК РФ.

У налоговых платежей есть строгие сроки. При нарушении сроков налоговая служба начисляет пени, которые будут расти до полной уплаты налога. Чтобы остановить рост пеней, скорее заплатите налоги или взносы. Пеня составляет процент от неуплаченной суммы, и начисляется за каждый день просрочки платежа. Для их расчета нужно знать ключевую ставку Центробанка на момент нарушения и отслеживать ее изменение в течение периода просрочки.

Кто рассчитывает пени

Если налогоплательщик или работодатель вовремя не перечислил налог или взносы, ему начисляются пени. Чтобы уплатить пени, придется дождаться требования из ИФНС, которая сама должна установить факт неуплаты и начислить пени.

Если налогоплательщик увидел недоимку по налогу и планирует ее закрыть, нужно действовать в таком порядке:

- рассчитайте сумму пеней самостоятельно;

- уплатите сумму недоимки и пеней;

- отправьте уточненную декларацию.

В таком случае налогоплательщик избежит штрафа (см. п. 1 и п. 4 ст. 81 НК РФ). Если вы сначала отправите уточненку и только потом заплатите недоимку и пени, налоговая назначит штраф.

За какие дни начисляются пени

Первым днем начисления пеней считается следующий день после окончания срока уплаты налога или взносов. Последний день начисления пеней зависит от того, в какую дату возникла недоимка:

- до 27 декабря 2018 года — день уплаты налогов, взносов не включается в количество дней просрочки (Письма Минфина России от 05.07.2016 N 03-02-07/2/39318, ФНС России от 06.12.2017 N ЗН-3-22/7995@);

- после 28 декабря 2018 года — включайте день погашения недоимки в количество дней просрочки (п. 3, 7 ст. 75 НК РФ).

Если вы начисляете пени по взносам на страхование от несчастных случаев, количество дней просрочки в любом случае считается со дня, следующего за сроком уплаты, до дня уплаты взноса включительно (п. 3 ст. 26.11 Закона N 125-ФЗ).

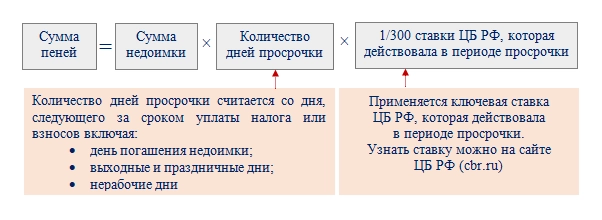

Как рассчитать пени

Размер пеней зависит от ставки рефинансирования (или ключевой ставки Центробанка). Сумма рассчитывается по-разному для ИП и организаций, а также зависит от числа дней просрочки. Все ИП с любым числом дней просрочки и организации с просрочкой до 30 дней включительно рассчитывают пени от 1/300 ставки рефинансирования. Такого же порядка придерживаются организации с любым периодом просрочки по взносам на травматизм. Для других налогов и взносов это применимо, если недоимка возникла до 1 октября 2017 года.

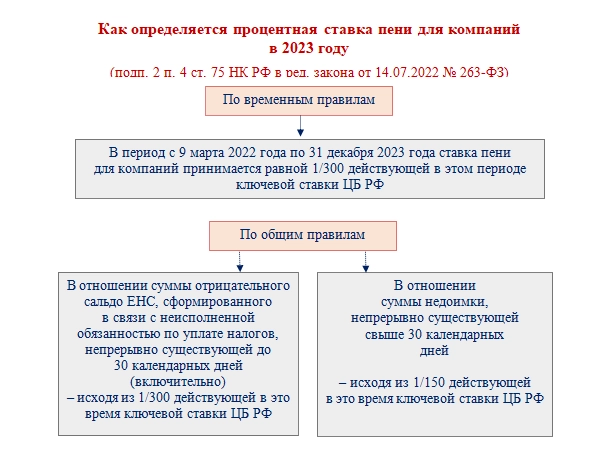

Важно! С 9 марта 2022 года по 31 декабря 2023 года для организаций отменили повышенные пени. В этот период пени будут начисляться исходя из 1/300 ставки рефинансирования ЦБ, даже если просрочка больше 30 дней. При этом дата возникновения недоимки значения не имеет (Федеральный закон от 26.03.2022 № 67-ФЗ (п. 2 ст. 1).

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * Число дней просрочки

Если в период до 9 марта 2022 года и после 31 декабря 2023 года просрочка организации составляет 31 день и больше, ставка повышается до 1/150 от ключевой. Рассчитывайте пени так:

- Сначала исчисляем пени за первые 30 дней просрочки:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * 30

-

Затем исчисляем пени за последующие дни просрочки:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 150) * Число дней просрочки с 31 дня

-

Если дни просрочки выпали на период с 09.03.2022 по 31.12.2023, то пеня за него рассчитывается по формуле:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * количество дней просрочки в соответствующем периоде

- Суммируем все значения.

Если в период просрочки ставка рефинансирования менялась, рассчитывайте пени отдельно за дни, в которых действовали разные ставки.

Как рассчитать пени по авансовым платежам

Порядок расчета пеней по авансам аналогичен расчету пени по налогу. Но учитывайте, что количество дней просрочки нужно считать со дня, следующего за сроком уплаты авансового платежа и до наиболее ранней из двух дат:

- дата фактической уплаты платежа;

- установленная дата уплаты налога за налоговый период или авансового платежа за отчетный период.

Начисленную сумму пеней можно уменьшить. Если налог за налоговый период оказался меньше суммы авансов в течение этого периода, пени надо пересчитать исходя из суммы, которая не превышает налог. Аналогичный порядок действует при низком авансовом платеже по итогам отчетного периода.

Платите пени вместе с суммой недоимки или после уплаты всей суммы налога (взноса).

По тем налогам и взносам, которые входят в единый налоговых платеж, отправляйте пени на КБК единого налогового счета:

- 182 01 06 12 01 01 0000 510.

Старые КБК по разным налогам и взносам больше не действуют. Уведомлять налоговую о суммах пеней не нужно: ФНС сама рассчитает сумму и спишет ее с ЕНС, главное, чтобы на счете было достаточно денег.

В ЕНП не входят взносы на травматизм и профзаболевания. А значит и пени по этим взносам нужно платить на отдельный КБК:

- 797 1 02 12000 06 2100 160.

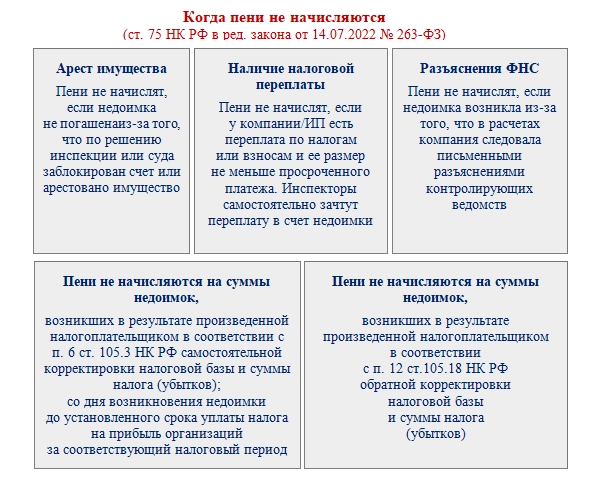

Когда можно не платить пени

В некоторых случаях пени не начисляются. Например, когда счет налогоплательщика заблокирован или деньги арестованы по постановлению суда. Или когда при расчете налогов или взносов бизнесмен руководствовался постановлением суда.

Также вы избежите пеней, если недоимка возникла из-за ошибки в платежке, которую можно исправить уточнением платежа, — в этом случае пени сторнируются. Ошибка исправляется уточнением, если она не связана с неверным указанием номера счета, банка получателя или КБК.

Как рассчитать пени на онлайн-калькуляторе

Рассчитайте пени с помощью нашего бесплатного калькулятора. Расчеты займут меньше минуты.

4,4

средняя

из 303 оценок

Инструкция по использованию калькулятора пеней

В левой части калькулятора укажите форму собственности — ИП или юрлицо, а также сумму задолженности, с которой начислялись пени. Затем укажите последний срок уплаты налога или взноса (в который вам не удалось уложиться) и фактический срок уплаты недоимки. Примите решение, будете ли вы включать день уплаты недоимки в расчет пеней (напоминаем, включить этот день в расчеты — наименее рискованный вариант с точки зрения возможных претензий налоговой).

Остается только нажать кнопку “Рассчитать” – и вы увидите результат в правой части калькулятора. После всех расчетов вы сможете распечатать результат прямо из калькулятора, нажав появившуюся кнопку “Напечатать”.

Легко ведите учет, начисляйте зарплату, автоматически формируйте отчетность и отправляйте ее онлайн. Сервис напомнит о важных задачах и датах, обновляется автоматически, доступен из любого места, где есть интернет. Протестируйте возможности Контур.Бухгалтерии бесплатно в течение 14 дней.

- Затем исчисляем пени за последующие дни просрочки:

- Если дни просрочки выпали на период с 09.03.2022 по 31.12.2023, то пеня за него рассчитывается по формуле:

- дата фактической уплаты платежа;

- установленная дата уплаты налога за налоговый период или авансового платежа за отчетный период.

- Пенсионное страхование — 182 1 02 02010 06 2110 160

- Медицинское страхование — 182 1 02 02101 08 2013 160

- Страхование по нетрудоспособности и материнству — 182 1 02 02090 07 2110 160

- Страхование на травматизм — 393 1 02 02050 07 2100 160

- Налог на прибыль в фед. бюджет — 182 1 01 01011 01 2100 110

- Налог на прибыль в рег. бюджет — 182 1 01 01012 02 2100 110

- НДС — 182 1 03 01000 01 2100 110

- Налог по имуществу, кроме ЕСГС — 182 1 06 02010 02 2100 110

- Налог по имуществу, входящему в ЕСГС — 182 1 06 02020 02 2100 110

- НДФЛ (и ИП «за себя») — 182 1 01 02020 01 2100 110

- УСН «доходы» — 182 1 05 01011 01 2100 110

- УСН «доходы-расходы» и минимальный налог — 182 1 05 01021 01 2100 110

- ЕНВД — 182 1 05 02010 02 2100 110

В Российской Федерации при начислении пени за неисполнение обязательств широко используется ставка рефинансирования как отправная точка расчетов.

Все обязательства физических и юридических лиц можно разделить на законные – возникающие на основании действия закона, и договорные – следствие заключения договора. Законные обязательства не имеют индивидуального характера, не требуют согласия обязанного лица, четко прописаны в законодательных актах. Пример этому обязанность уплаты налогов и подобных сборов. Договорные возникают из сути заключенных между сторонами соглашений. Такие обязательства не могут возникнуть у лица, соглашения не заключавшего.

Нарушение обязательств, в большинстве случаев, предполагает наложение на виновное лицо штрафных санкций. Часто это выражается в необходимости выплаты неустоек и пени. Эти термины нередко заменяют друг друга, хотя и не совпадают.

Понятие пени и неустойки

Неустойка – это материальное наказание за факт нарушения обязательств. От прочих штрафных санкций неустойка отличается тем, что для ее применения не требуется доказывать факт причинения ущерба от неисполнения обязательств и считать сумму убытков.

Неустойка может устанавливаться в виде конкретной суммы, как производное от какой-то базовой величины или как процент от определенной суммы.

Принято разделять неустойки договорные и законные:

- Договорная неустойка возникает из условий договора (соглашения) заключенного сторонами в письменной форме.

- Законная неустойка назначается в соответствии с нормами действующего законодательства и может не оговариваться в других документах.

Также выделяют штрафные, зачетные, альтернативные и исключительные неустойки.

- Штрафная неустойка предполагает компенсацию виновным лицом всей суммы причиненного ущерба сверх суммы неустойки;

- Зачетная позволяет взыскивать с виновного лица дополнительную сумму, если сумма неустойки не покрывает понесенных убытков;

- Исключительная неустойка не оставляет такой возможности, к выплате назначается только сумма неустойки;

- Альтернативная позволяет пострадавшей стороне выбирать между неустойкой и компенсацией фактических убытков.

Пеня является разновидностью неустойки. Она возникает по тем же основаниям, также может быть договорной и законной. Ее отличие состоит в том, что размер пени рассчитывается в процентном отношении исходя из длительности и суммы просроченного платежа.

Расчет пени по ставке рефинансирования

Образец расчета долга по банковской ставке рефинансирования можно представить такой формулой:

Пеня к оплате = Сумма просроченного платежа * % пени * Количество дней просрочки;

Просрочка может считаться от обязательной даты платежа до момента его фактической уплаты или до вынесения судебного решения или другого ограничения согласно договору или актам законодательства.

Как считать неустойку по ставке рефинансирования?

Понятие неустойки и пени встречается во многих актах российского законодательства. Для регулирования гражданских, договорных отношений полезно будет изучить статью 330 Гражданского кодекса (ГК РФ); в вопросах налогообложения уместно использовать определения пени в статье 75 Налогового кодекса (НК РФ). Также понятие пени используется в Законе о защите прав потребителей и других законодательных актах.

В практике назначения наказаний за неисполнение платежей в установленный срок широко применяется расчет пеней исходя из величины ставки рефинансирования. Это касается как договорных, так и законных оснований для наложения взыскания.

Наиболее точно определен порядок расчета пени при неуплате в срок налогов и сборов. В этом случае, пеня составит 1/300 от ставки рефинансирования, как следует из указания Банка России.

Формула расчета выглядит так:

Пеня = Сумма долга * К-во дней просрочки * (Ставка рефинансирования/(100*300))

Таким образом, просроченная на 20 дней задолженность в 10 000 рублей, при ставке рефинансирования в 8,25% составит:

10 000 * 20 * (8,25/(100*300)) = 55 рублей.

Эта сумма будет добавлена к сумме основного долга.

При расчете пени по ставке рефинансирования за просроченный платеж по договорным отношениям, продолжительность финансового года может считаться равной не 300, а 360 дням. Тогда 1 300 ставка меняется на ставку 1 360. Рассчитаем выгоду плательщика от такой замены:

- 10 000 * 20 * (8,25/(100*300)) = 55 рублей;

- 10 000 * 20 * (8,25/(100*360)) = 45 рублей, 83 копейки.

Если в период просрочки ставка рефинансирования изменялась, то по каждой величине ставки проводится отдельный расчет за период ее действия. Затем полученные показатели складываются.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

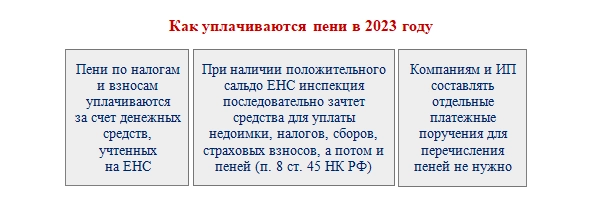

Пени в 2023 году рассчитывают и уплачивают по особым правилам. Связано это с введением ЕНП и действием временного порядка расчета пеней.

До какого числа действуют временные нормы и что предусматривают, а также по какой формуле считать пени и как их уплачивать в условиях применения ЕНП, расскажем в статье.

Что такое пени

Термин «пени» детализирован в п. 1 ст. 75 НК.

Чтобы правильно рассчитать сумму пеней, нужны дополнительные расшифровки. В первую очередь важно учесть особенности подсчета количества дней просрочки:

Об остальных расчетных тонкостях, а также о том, как меняется порядок расчета пеней в 2023 году в связи с введением ЕНС и ЕНП, расскажем далее.

Правила расчета пеней в 2023 году

В 2023 году продолжат применяться временные правила расчета пеней. Кроме того, многие нормы налогового законодательства с будущего года будут действовать в новой редакции в связи с введением единого налогового платежа (ЕНП) и единого налогового счета (ЕНС).

В том числе будет изменен текст ст. 75 НК «Пеня».

Обо всех других изменениях в 2023 году рассказали профи на курсе «Все новые правила 2023». Выдаем удостоверение, вносим в ФИС ФРДО, даем практические знания — приходите учиться.

Оформить курс в рассрочку

Напомним, что введенные в 2022 году временные правила скорректировали порядок расчета процентной ставки пеней для компаний:

Пени уплачиваются за счет средств, учтенных на ЕНС. Инспекция зачтет необходимую сумму в счет уплаты пеней.

Расчетная формула

Подсчет суммы пеней производится по формуле:

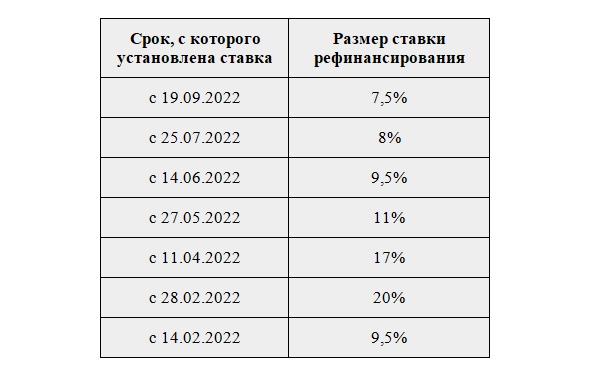

В последнее время ключевая ставка ЦБ, на основании которой рассчитывается сумма пеней, часто меняется. С февраля по ноябрь 2022 года этот показатель изменялся семь раз:

Изменения ставки ЦБ учитываются в расчетах.

Пример

Компания ООО «Металлические конструкции» уплатила налог позже установленного срока. При наступлении срока уплаты налога возникло отрицательное сальдо ЕНС в сумме 380 602 руб.

По данным с сайта ЦБ, в период просрочки ключевая ставка менялась дважды: первые десять дней просрочки ставка составляла 9,5%, а оставшиеся пять дней — 8%. Это изменение ставки учитывается при расчете пеней.

Сумма пеней = 380 602 руб. × ((10 дн. × 1/300 × 9,5%) + (5 дн. × 1/300 × 8%))= 1 713 руб.

Эту сумму инспекция зачтет в счет уплаты пеней.

В некоторых случаях при наличии отрицательного сальдо ЕНС пени не начисляются и не уплачиваются — список таких ситуаций с 2023 года пополнился. Об этом расскажем в следующем разделе.

Когда пени не начисляют

Если налогоплательщик вовремя и в полном объеме выполняет обязательства перед бюджетом, пени ему инспекция не начислит. Но и при наличии недоимки в некоторых случаях закон позволяет не начислять и не уплачивать пени.

В следующем разделе расскажем о том, как в 2023 году уплачиваются пени.

Два платежных правила

С введением ЕНП и ЕНС пени уплачиваются в следующем порядке:

В части уплаты взносов на травматизм правила не изменились — для уплаты пеней оформляется отдельное платежное поручение.

Итоги

В 2023 году действуют временные правила по расчету пеней — ставка для компаний и ИП принимается равной 1/300 действующей в этом периоде ключевой ставки ЦБ.

Изменились правила уплаты пеней в связи с введением ЕНП: пени уплачиваются за счет денежных средств, учтенных на ЕНС. Налоговики сами зачтут их при наличии положительного сальдо на этом счете.