Торговые компании часто учитывают наценку отдельно, используют для этого специальный счет — 42 «Торговая наценка». Но если уж решили делать все правильно — давайте разберемся, как эту самую наценку рассчитать.

Для расчета наценки бухгалтер может воспользоваться Методическими рекомендациями Роскомторга (утверждены Письмом Роскомторга № 1—794/32—5 от 10.07.1996). В соответствии с п.12.1.3 товары можно учитывать двумя способами: по количественно-стоимостной и стоимостной схеме учета.

Что это значит?

Количественно-стоимостная схема подразумевает, что товары учитываются в бухгалтерии как по количеству, так и по стоимости. Так бывает чаще всего.

Стоимостная схема означает, что бухгалтер по каким-то причинам не может вести учет товаров по количеству, поэтому оценивает их только в стоимостном выражении. А вот количественный учет ведут, например, на складе или в магазине. Он должен быть в любом случае.

Посчитать наценку можно 4 способами:

- По общему товарообороту.

- По ассортименту товарооборота.

- По ассортименту остатка товаров.

- По среднему проценту.

Вести учет товаров удобнее в сервисе МойСклад. Быстрая автоматизация, до 50% экономии на оборудовании, печать чеков, ценников и этикеток, поддержка 54-ФЗ и маркировки, экспорт данных в 1С. Зарегистрируйтесь и попробуйте прямо сейчас — это бесплатно.

Способ 1. Расчет реализованной торговой наценки по товарообороту

Допустим, вы продаете только диваны и на все делаете одну и ту же наценку. Тогда такой способ вам подойдет.

Рассчитать можно по формуле:

Валовой доход = Товарооборот * Расчетная ТрНц / 100,

где Расчетная ТрНц = ТрНц / (100 + ТрНц), %

ТрНц — торговая наценка.

Валовый доход рассчитывается очень просто. Из суммы денег, вырученных за продажу, вычтите средства, потраченные на покупку.

Пример 1. Расчет наценки по товарообороту, если ее размер в течение отчетного периода не изменялся.

Определяем Расчетную ТрНц:

РН = ТрНц / (100 + ТрНц) = 25 / (100 + 25) = 20 %

где ТрНц — это и есть наша торговая наценка (в данном примере она составляет 25%).

Теперь посчитаем валовой доход:

ВД = Т * РН / 100 = 48 000 руб. * 20% / 100% = 9 600 руб.

В бухучете операции отразим так:

- Получена в кассу выручка: Дебет 50 Кредит 90.1 – 48 000 руб., в том числе НДС

- Выделяем НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Списываем наценку (ту, что относится к проданным товарам): Дебет 90.2 Кредит 42 (сторно) – 9 600 руб.;

- Списание товаров по продажной стоимости: Дебет 90.2 Кредит 41 – 48 000 руб.;

- А еще транспортные расходы: Дебет 90.2 Кредит 44 – 1 000 руб.;

- Финансовый результат: Дебет 90.9 Кредит 99 – 600 руб.

Способ 2. Расчет ТрНц по ассортименту товарооборота

Вы продаете косметику. Есть косметика дорогих брендов и более экономные варианты. На бренды наценка выше, а вот недорогие кремы и маски вы продаете с меньшей наценкой.

То есть у вас несколько видов товаров и на каждый из них наценка будет разной. Тогда используем этот способ расчета ТрНц.

Товар нужно разбивать на группы по размеру наценки.

Используем формулу для расчета:

Валовой доход = (Т1 * РТрНц 1 + Т2 * РТрНц2 + … + Тn * РТрНцn) / 100

где Т — товарооборот по группам товаров 1, 2,…n.

РТрНц — расчетная торговая надбавка по группам товаров.

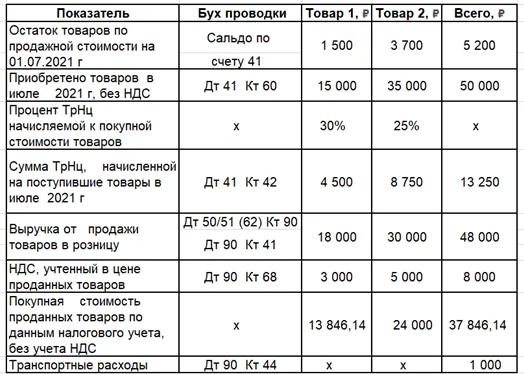

Пример 2. Будем считать, что размер наценки в течение отчетного периода оставался неизменным. Пусть Товар 1 — это маленькие фирменные наборы Lego, а Товар 2 — наборы конструктора-аналога. Видно, что брендовые игрушки дороже, покупают их реже и, судя по всему, их купили меньше, а вот более дешевые наборы разбирают хорошо, поэтому их закупили в июле сразу на 35 000 руб.

РТрНц нужно рассчитать отдельно по каждой группе товаров:

Для Товара 1: РТрНц = ТрНц / (100 + ТрНц) = 30 / (100 + 30) = 23,077%.

Для Товара 2: РТрНц = ТрНц / (100 + ТрНц) = 25 / (100 + 25) = 20%.

Соответственно, ВД составит:

ВД = (Т1 * РТрНц1 + Т2 * РТрНц2) / 100 = (18 000 руб. * 23,077% + 30 000 руб. * 20%) / 100 = 10 153,86 руб.

Теперь разнесем наши операции по счетам:

- Снова наша выручка (часть поступила на счет по эквайрингу, а часть в кассу): Дебет 50/51 Кредит 90.1 – 48 000 руб., в т.ч НДС;

- Отражение НДС 20%: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Списываем (сторнируем) наценку: Дебет 90.2 Кредит 42 (сторно) – 10 153,86 руб.;

- Отражаем себестоимость проданных товаров: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Расходы по доставке: Дебет 90.2 Кредит 44 — 1 000 руб.;

- Вычисляем результат (прибыль): Дебет 90.9 Кредит 99 – 1 153,86 руб.

В программе МойСклад вы можете учитывать продажу любых товаров, а еще управлять торговыми точками и продажами. А еще следить за аналитикой и всегда быть в курсе потребительского спроса — когда повысить наценку, а когда сделать скидку за залежалый товар.

Способ 3. Расчет по ассортименту остатка товаров

Если вы настолько педантичны, что готовы регулярно проводить инвентаризацию своих товаров, то это способ для вас.

Ежемесячно определяйте стоимость остатка товаров и стоимость проданных товаров.

Вычисляем наш валовый доход:

ВД = (ТрНцнач + ТрНцпост — ТрНцвыб) – ТрНцкон,

где ТрНцнач — наценка на остатки товаров (на начало периода)

ТрНцпост — наценка по товарам, которые поступили в течение периода;

ТрНцвыб — ТрНц на реализованные товары за период;

ТрНцкон — ТрНц на остаток товаров на конец отчетного периода.

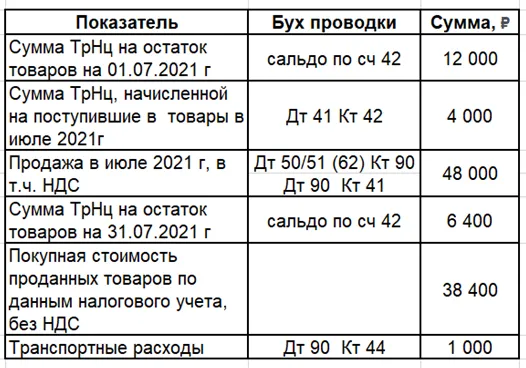

Пример 3. Расчет реализованной ТрНц по ассортименту остатка товара. Давайте будем продавать на этот раз продукты — много разных.

Рассчитаем реализованную торговую наценку.

ВД = (ТрНцнач + ТрНцпост — ТрНцвыб) — ТрНцкон = (12 000 руб.+ 4 000 руб.— 0 руб.) – 6 400 руб. = 9 600 руб.

Заходим в нашу бухгалтерскую программу и формируем проводки:

- Отражение выручки: Дебет 50/51 Кредит 90.1 – 48 000 руб., в том числе НДС;

- Отражение НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Сторно наценки: Дебет 90.2 Кредит 42 (сторно) – 9 600 руб.;

- Списание товаров по продажной стоимости: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Списание транспортных расходов: Дебет 90.2 Кредит 44 — 1 000 руб.;

- Результат (прибыль): Дебет 90.9 Кредит 99 – 600 руб.

Чтобы избежать ошибок, лучше вести складской учет в специальной программе. В МоемСкладе собрано все, что нужно для ведения торговли — инструменты для работы с онлайн-кассами и маркировка. Первые 14 дней длится пробный период, чтобы вы могли оценить все возможности сервиса. Затем можно либо выбрать тариф, который подходит под ваши задачи, либо и дальше работать бесплатно, если у вас один пользователь и одно юридическое лицо.

Способ 4. Расчет по среднему проценту

Этот способ всех уравнивает и усредняет данные, но именно поэтому он может быть менее точным — по разным товарам может быть существенное отклонение. Зато если стоимость товаров не отличается сильно, то можете смело применять средний процент наценки.

Рассчитать его можно по формуле:

ВД = (Т * Пвд) / 100

где Пвд — средний процент валового дохода.

Рассчитаем средний % валового дохода:

Пвд = (ТрНцнач + ТрНцпост — ТрНцвыб) / (Т + ОК) * 100%,

где ТрНцнач — сумма наценки на начало периода по остаткам товара;

ТрНцпост — наценка на товары, которые поступили в рассматриваемый период;

ТрНцвыб — и наценка по выбывшим товарам;

ОК — остаток товаров на конец периода (сальдо счета 41).

Пример 4. Расчет реализованной торговой наценки по среднему проценту.

Посчитаем наценку.

Расчет среднего процента валового дохода:

Пвд = (ТрНцнач + ТрНцпост — ТрНцвыб) / (Т + ОК) * 100 = (1 200 руб. + 12 500 руб. — 0 руб.) / (48 000 руб. + 7 200 руб.) * 100% = 24,48%.

Соответственно, сумма ВД (реализованной торговой наценки) составит:

ВД = (Т * Пвд) / 100 = (48 000 руб.* 24,48%) / 100% = 11 750,40 руб.

И снова проводки в бухучете:

- Наша выручка: Дебет 50/51 Кредит 90.1 – 48 000 руб., в том числе НДС;

- НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Торговая наценка: Дебет 90.2 Кредит 42 (сторно) – 11 750,40 руб.;

- Продажная стоимость товаров: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Транспортные расходы: Дебет 90.2 Кредит 44 – 1 000 руб.;

- Выявление финансового результата от реализации (прибыль): Дебет 90.9 Кредит 99 – 2 750,40 руб.

Помните, что подход к формированию и расчету наценки в бухгалтерии и у руководителя, отдела маркетинга может быть разный. Бухгалтер ведет учет в своей программе, а руководитель хочет контролировать процесс в сервисе, где ему все будет предельно.

Работать в МоемСкладе может и продавец, и бухгалтер, и директор, и менеджер по продажам. Есть интеграции с маркетплейсами, интернет-магазинами и службами доставки. С помощью сервиса вы упростите все складские и управленческие процессы, снимите с себя рутинные задачи, которые отнимают время.

Современный учет товаров

Склад, продажи, маркировка, прослеживаемые товары и онлайн-кассы. Все в одном сервисе

Значение торговой наценки является основополагающим фактором при планировании будущей прибыли. Иногда слишком высокая или низкая маржа могут стать причиной банкротства. Примером может быть история предпринимателя из Подольска, который решил открыть магазин обуви.

«При открытии магазина обуви я решил несколько месяцев использовать демпинг. В итоге я привлек клиентов, которые чувствительны к ценам, торговля пошла хорошо, но прибыль была минимальна. А вот люди, ценящие качественную продукцию, не заинтересовались моими товарами, потому что у них возникли сомнения в их качестве.

После запланированной отмены низких цен от меня ушла категория людей, ищущих «где подешевле», а другие покупатели так и не появились. В результате продажи упали, и бизнес пришлось закрыть».

В подобную ситуацию может попасть каждый предприниматель, ведь мало кто ознакамливается при открытии бизнеса с влиянием наценки на поведение целевой аудитории.

Сегодняшняя статья поможет предпринимателям разобраться, как определить наценку на товар, чтобы обеспечить максимальные продажи и прибыль. Мы рассмотрим основные факторы, которые влияют на размер наценки и разберем методы её расчета.

Наценка и маржа – в чем разница и как их рассчитать

В профессиональных разговорах предпринимателей часто можно услышать термины «наценка» и «маржа», причем многие не видят между ними разницы. Давайте разбираться.

Цель бизнеса – получение прибыли, и наценка должна это гарантировать

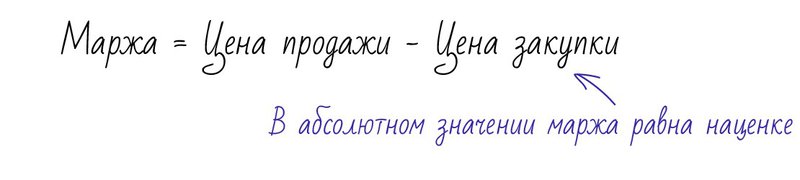

Маржа – это размер добавочной стоимости к продажной цене товара. Она рассчитывается как разница между закупочной и розничной ценой. Фактически маржа показывает, какую «грязную» прибыль получит компания, если продаст товар. Например, магазин купил качалку колбасы за 150 рублей, а продал за 200 рублей. Таким образом, маржа составила 50 рублей.

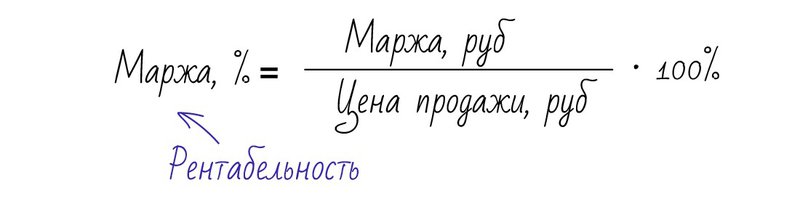

В процентном виде маржу рассчитывают по формуле:

Маржа= (цена продажи – закупочная цена)/цена продажи * 100%

В нашем примере: Маржа = (200 – 150)/200 * 100% = 25%.

Торговая наценка – это надбавка к закупочной стоимости. Рассмотрим, как определить наценку на товар в количественном виде.

Торговая наценка = цена продажи – закупочная цена

Если брать наш пример, то торговая наценка в нем составит 50 рублей. Таким образом, в количественном выражении она всегда равна марже. Несколько иная ситуация, если рассчитывать торговую наценку в процентах. Для этого используется следующая формула:

Торговая наценка = (цена продажи – закупочная цена)/закупочная цена * 100%

В нашем примере: Торговая наценка = (200 – 150)/150 * 100% = 33%.

Фактически разница между торговой наценкой и маржой незначительная и проявляется лишь в процентном выражении. Какой из терминов целесообразней использовать в работе и при общении – решать предпринимателю. Далее мы рассмотрим, как определить наценку и на какие факторы при этом нужно обращать внимание.

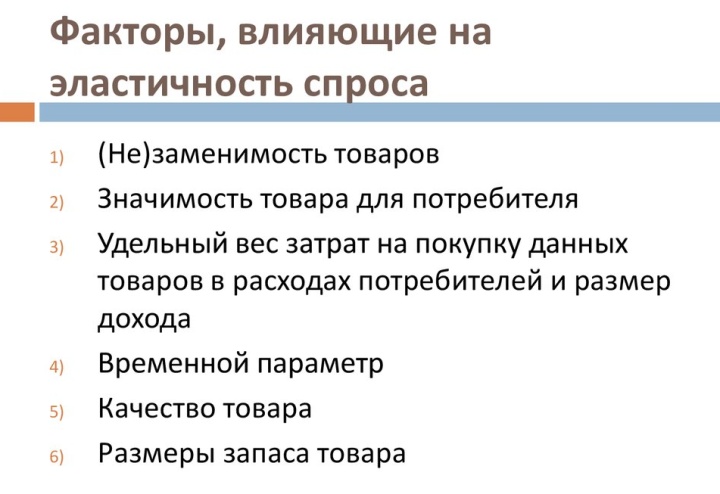

Факторы определения размера наценки

Грамотно рассчитанная торговая наценка должна не только покрывать издержки, но и обеспечивать собственника хорошей прибылью. Целью руководителя является установить такие цены на товары, которые обеспечат в долгосрочной перспективе максимальный суммарный размер маржи.

Стоимость продукции должна учитывать и платежеспособность целевой аудитории, ценники не должны отпугивать постоянных покупателей.

Ценовая война истощает конкурентов, но позволяет покупателям сэкономить

Некоторые предприниматели стесняются делать большую торговую наценку, и в результате только теряют прибыль. Но перегибать палку с высокой ценой также не нужно, иначе многие клиенты уйдут к конкурентам. В результате предпринимателям при определении уровня наценки нужно искать «золотую середину», а для этого необходимо ознакомится с факторами, которые влияют на ценообразование:

- минимальная цена;

- рыночная ситуация;

- анализ конкурентов;

- эластичность спроса;

- предложение дополнительных сервисов;

- платежеспособность покупателя.

Для анализа эффективности ценовой политики разумно использовать программу складского учета ЕКАМ. Это приложение для автоматизации торговли способно дать предпринимателю данные о прибыли за произвольный период времени в разрезе ассортиментных групп.

С программой складского учета можно назначать отдельную наценку каждой товарной категории, а потом анализировать влияние установленного уровня маржи на продажи и чистый доход. В результате можно быстро определить значения оптимальных наценок в разрезе ассортиментных групп, что обеспечит бизнесу максимальную прибыль.

Пороговая цена: страхуемся от работы в убыток

Пороговая цена — это минимальная стоимость товара, которая гарантирует безубыточность бизнеса. Этот показатель рассчитывают в несколько этапов.

Сперва, перед тем как определить стандартную торговую наценку, предприниматель должен посчитать все свои постоянные и переменные расходы: аренду, зарплату, коммунальные платежи, налоги и т.д. Допустим, они равны 80 тыс. рублей в месяц.

Любая скидка должна гарантировать получение прибыли

На втором этапе определяется фактический или планируемый объем продаж товаров, и определяется их суммарная закупочная стоимость. Допустим, она равна 120 тыс. рублей.

На третьем этапе по формуле рассчитывается средний уровень торговой наценки, который позволит покрыть текущие расходы:

Торговая наценка = (ежемесячные расходы)/(суммарная закупочная стоимость проданных за месяц товаров) * 100% = 80 тыс. рублей/120 тыс. рублей *100% = 66%

На четвертом, заключительном этапе происходит расчет минимальной (пороговой) цены, которая обеспечит безубыточность торговли.

Минимальная цена = закупочная цена + (закупочная цена*торговая наценка)

Таким образом, мы получаем минимальную цену, по которой можно продавать товар с учетом всех скидок. Нужно помнить, что установленная наценка всегда должна обеспечивать стоимость продукции не менее пороговой.

Рыночная ситуация и анализ конкурентов

При установке наценки следует учитывать и ценовую политику конкурентов. Следует узнать стоимость всех аналогичных товаров, представленных у соперника. Но какую же цену в итоге ставить у себя?

Изучать цены у конкурентов нужно анонимно, пытаясь выяснить все детали их ценовой политики

При равных торговых условиях, лучше не демпинговать и указывать стоимость товаров, как у конкурента. Особенно, если высока вероятность, что соперник также снизит цену, ведь в результате разразится торговая война, которая принесет убытки обоим предпринимателям.

Завоевывать лояльность клиентов лучше другими способами: сервисом, доброжелательностью, акциями и т.п. Таким образом можно привлечь покупателей и получить хорошую прибыль за счет высокой наценки.

В создании собственной системы дисконтных карт поможет программа складского учета ЕКАМ. Она доступна даже для предпринимателей с небольшими доходами, которые занимаются розничной торговлей и оказанием услуг. Программа складского учета позволяет вести клиентскую базу, анализировать продажи и планировать закупки, поэтому её приобретение окупится за считанные месяцы.

Эластичность спроса

При отсутствии конкурентов и стабильном спросе можно ставить довольно высокую наценку. Например, если в городе только одна компания специализируется на заправке картриджей для принтеров, то она может устанавливать стоимость услуг в довольно широких рамках. Но предел нужно знать.

Определять торговую наценку при эластичном спросе сложнее

Ведь при повальном недовольстве клиентов высокими ценами у компании быстро появятся конкуренты, которые захотят удовлетворить спрос на более дешевую услугу. И недовольные клиенты, а по факту их будет большинство, перейдут к соперникам.

Если же предлагаемый товар относится к второстепенным, например, элитная бижутерия, сигары, услуги массажа, то с увеличением цены выручка будет падать. В этом случае спрос является эластичным и важно найти такую максимальную торговую наценку, которая устроит большинство представителей целевой аудитории. В противном случае продажи начнут стремительно падать.

Предложение дополнительных сервисов

Большинство людей готовы переплачивать при покупке за дополнительные услуги, комфорт, расширенную гарантию и прочие бонусы. Поэтому при хорошо поставленном сервисе предприниматели могут смело делать наценку выше, чем у конкурентов.

Наличие гарантии является важным критерием при выборе магазина

Примером может служить элитный ремонт обуви, который обеспечивает выезд к клиенту, использование импортных расходных материалов, компенсацию за испорченную обувь, длительную гарантию качества и т.п. Наценка в такой мастерской может быть в разы выше, чем у обычного «сапожника».

Дополнительными услугами в торговой рознице может быть предоставление отсрочки, продажа товара в кредит, бесплатная доставка или установка. Но стоимость этих бонусов обязательно должна учитываться при формировании наценки на товары. Ведь целью предоставления дополнительных услуг является получение прибавки к прибыли, а не просто завоевание лояльности покупателей.

Платежеспособность покупателя

Анализ потребностей и возможностей целевой аудитории очень важен при определении торговой наценки. Он позволяет не упустить прибыль, продавая наиболее востребованные товары.

В элитном сегменте товаров цена ограничивается лишь размером кошелька покупателя

Для примера, сравним ценовую политику в фуд-зоне крупного торгового центра и в небольшом кафе, расположенном в частном секторе. В ТЦ обеспеченные клиенты готовы заплатить за гамбургер и 100, и 200 рублей. Причем обе цены их вполне устроят. Так зачем устанавливать стоимость меньше, если можно заработать больше?

В кафе, расположенном в частном секторе, посетители уже задумаются, покупать ли им гамбургер за 200 гривен или лучше пройтись домой, купив за эти деньги в несколько раз больше еды.

Нащупывать крайнюю цену, по которой целевая аудитория ещё готова покупать, приходится чаще всего опытным путем. Сначала стоит установить на всё среднерыночные цены, а затем постепенно повышать наценку на одну товарную группу до момента, когда спрос упадет. Исходя из последней «ходовой» цены и нужно определять среднюю торговую наценку на всю остальную продукцию.

Сколько денег брать за услугу?

Ценообразование в сфере услуг является довольно сложным.

Предоставляя уникальную услугу, можно заработать намного больше

Поэтому предприниматели при расчете стоимости своей работы должны руководствоваться рядом критериев:

- Затрачиваемое время. Какая бы услуга не оказывалась, предприниматель должен заработать за день минимум 2000-3000 рублей.

- Устоявшиеся рыночные цены. Например, вряд клиент приедет на СТО менять масло, если стоимость услуги будет на 20-30% выше, чем у конкурента.

- Позиционирование на рынке. Установка наценки выше среднерыночной возможна в компании, обеспечивающей высокое качество работ, сжатые сроки их выполнения или дополнительные гарантии. Но свои преимущества придется постоянно подтверждать практикой.

- Портрет клиента. Ни секрет, что многие предприниматели, зная об обеспеченности клиента, могут в разы завысить стоимость предоставляемых услуг без какой-либо причины.

Таким образом, ценообразование услуг во многом зависит от рыночной ситуации и изобретательности предпринимателя.

Учет различных наценок в рамках одного магазина

Довольно часто в магазинах используется сразу несколько значений наценок, в зависимости от принадлежности товара к определенной товарной категории. Особенно это касается продуктовых маркетов и хозяйственных магазинов. В таком случае руководителю сложно учитывать различные наценки, поэтому зачастую они усредняются, за счет чего теряется прибыль.

Программа складского учета ЕКАМ позволяет контролировать бизнес удаленно

Исправить ситуацию может программа складского учета ЕКАМ. Это приложение позволяет автоматически устанавливать цены на товары, исходя из заданной наценки. Причем её уровень можно задавать для каждой категории продукции. В результате руководитель не задумывается ежедневно о том, как определить наценку на товар, что избавляет его от рутинной работы.

Кроме того, программа складского учета дает в руки предпринимателя мощную аналитическую систему, позволяющую отслеживать влияние уровня наценки на спрос в рамках каждой ассортиментной группы. Это способствует формированию оптимальной маржи для максимизации прибыли магазина.

Методы установки цен

Для расчета продажной цены существуют несколько методов.

Основные критерии, влияющие на ценообразование

В рознице чаще всего используются следующие:

- Метод «издержки+прибыль». Состоит из следующих этапов: планирование объема продаж – расчет суммы постоянных и переменных издержек – определение желаемой чистой прибыли – расчет средней торговой наценки по формуле: ((прибыль+ общие издержки)-себестоимость)/себестоимость.

- Метод нормативных затрат. Аналогичен предыдущему, но рассчитывается на длительный период, чтобы гарантировать стабильность цен.

- Метод учета рентабельности. Аналогичен методу «издержки+прибыль», но чистая прибыль определяется не произвольно, а исходя из планируемого срока окупаемости инвестиций.

- Рыночный метод. Цены на товары устанавливаются, как у конкурентов.

- Метод демпинговых цен. Стоимость товаров устанавливается на 5-10% ниже, чем у конкурентов.

- Метод измерения эластичности спроса. Цена устанавливается в верхней точке, в которой спрос ещё сохраняется на приемлемом уровне.

Какой из методов установки цен использовать – решать предпринимателю. Главное, чтобы в результате обеспечивалась лояльность покупателей и достигались цели по уровню прибыли.

Таким образом, определить торговую наценку на товар довольно просто – достаточно вооружиться калькулятором. Сложнее оценивать влияние установленной цены на спрос, но в этом случае на помощь предпринимателю приходит программа складского учета ЕКАМ. С ней легко проанализировать реакцию покупателей на изменение цены и откорректировать наценку в нужном направлении. В результате можно добиться роста продаж и лояльности клиентов.

Прибыль всех предприятий торговли строится по простой формуле: купить дешевле — продать дороже. Для формирования цены на товары/услуги используют понятия наценки и маржи, которые многие считают синонимами. На самом деле, они отличаются: наценка используется в контексте закупочной цены, а маржа — для определения цены продажи и служит показателем эффективности работы.

Разберемся подробнее, что такое наценка и по какой формуле её рассчитывают.

Наценка и формула расчета

Наценка — это добавка к закупочной цене (себестоимость) товара/услуги, которая составляет доход организации. Она нужна, чтобы отбить затраты на транспортировку, зарплату, аренду офиса, склада и получить прибыль. Величина наценки зависит от товара, состояния рынка, конкуренции, целевой аудитории.

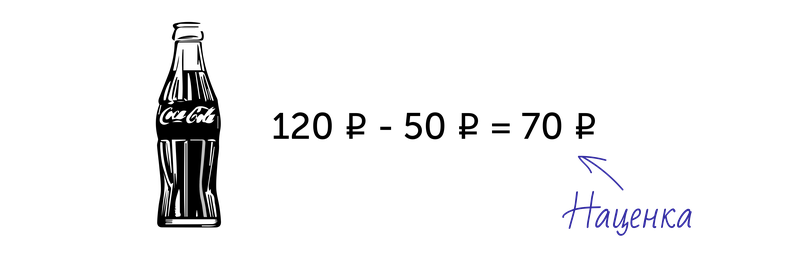

Например, компания торгует газировкой. Одна бутылка в закупке обходится 50 рублей, в магазине её продают за 120 рублей. Разница между покупкой и продаже 70 рублей — это наценка в абсолютном значении.

Для расчета финансовых показателей в компаниях не используют абсолютные значения, только относительные в процентах. Так можно сравнить разные показатели друг с другом.

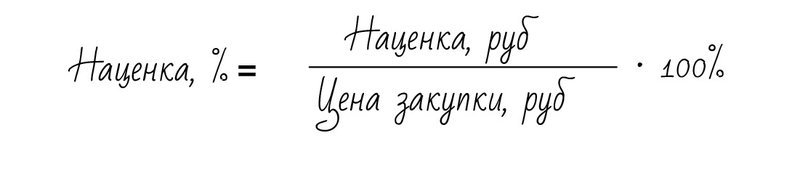

То есть в процентном отношении наценка будет равна:

В нашем примере наценка составит: 70 руб / 50 руб · 100% = 140%

Наценка может иметь любое значение и быть больше 100%. Наценка всегда соотносится с закупочной ценой и показывает, на сколько увеличена конечная стоимость по сравнению с начальной.

Что нужно учитывать при расчете наценки

-

конкурентоспособность товара — чем больше у него преимуществ относительно аналогов, тем наценка выше;

-

место компании на рынке — чем лояльнее к ней относятся потребители, чем престижнее бренд, тем наценка выше;

-

стратегию развития предприятия: при больших объемах продаж устанавливают низкую наценку, при маленьких — высокую;

-

расходы на единицу товара — транспортировка, хранение, упаковка и т.д.;

-

законодательные ограничения: федеральные законы (№381-ФЗ от 28.12.2009) и региональные акты, которые регламентируют наценку на медицинские товары, детское питание и т.д.

Правильная наценка позволяет покрыть расходы, связанные с закупкой и реализацией товара и получить компании прибыль.

Маржа и формула расчета

Это разница между отпускной ценой и ценой закупки (себестоимостью). Маржа всегда считается от конечной стоимости продукта. В отличие от наценки, она показывает рентабельность продажи. Это самый первый вид прибыли, который получает компания.

Вернемся к примеру с газировкой и посчитаем маржу. В абсолютном значении она будет такой же, как наценка: отпускная цена минус себестоимость, т.е. 120–50=70 рублей. Но для анализа финансовых показателей используют относительное значение маржи:

Получаем, что маржа равна: 70 руб / 120 руб · 100% = 58,3%

Значит, что в отпускной цене заложено 41,7% себестоимости и 58,3% маржи. То есть с каждого рубля за проданную газировку компания зарабатывает 58,3 копейки прибыли. Это значение показывает прибыльность товара и эффективность работы компании.

Маржа не может быть выше 100%. Её обычно рассчитывают на конец периода — отчетного месяца, квартала, года, чтобы посмотреть, насколько прибыльной была работа компании.

Как маржа связана с наценкой

Зная маржу, можно посчитать наценку на товар. Рассмотрим на примере с газировкой:

Наценка = маржа / (100–маржа)

Наценка = 58,3 / (100–58,3) = 140%

И наоборот, если известна наценка, вычислим маржу:

Маржа = наценка / (100% + наценка)

Маржа = 140 / (100+140) = 58,3%

Маржа и наценка автоматически рассчитываются в системе учета Большая Птица 2.0 — эти показатели можно увидеть в отчете «Общие продажи». Маржинальную прибыль, выраженную в процентах, часто называют коэффициентом рентабельности. В системе этот показатель отражается в колонке «Рентабельность, %». И маржа, и наценка рассчитываются в процентах.

Кроме наценки и маржи в таблице отражается количество и себестоимость проданных товаров, выручка и прибыль, которые компания получила с каждого из них.

Предварительную рентабельность сделки можно увидеть в документе «Продажа».

Выводы

1. Наценка — показатель, который рассчитывается от закупочной цены. Он может быть выше 100%.

2. Маржу считают в контексте отпускной цены. Показывает, сколько прибыли получает компания с каждого рубля проданного товара. Маржа всегда ниже 100%.

3. Разница между маржой и наценкой: наценка показывает добавочную стоимость к продукту, а маржа — прибыльность товара и эффективность работы.

4. Чем больше наценка, тем больше маржа. Маржа всегда ниже наценки.

Из чего состоит цена товара?

Цена товара складывается из двух компонентов: себестоимость и наценка.

Актуально это как для производителей и дистрибьюторов, так и для ритейла, то есть розничной торговли. Каждое звено этой цепочки закладывает в цену свою себестоимость единицы товара и собственную наценку.

Рассмотрим каждый из этих составляющих цены отдельно.

Себестоимость

Себестоимость – это затраты на приобретение или производство самого товара.

Себестоимость в свою очередь складывается из следующих затрат:

-

Прямые – издержки производства: сырьё, заработная плата работников; для ритейла: на приобретение товара;

-

Косвенные – не относящиеся напрямую к производству или закупке товаров, делятся на два типа:

-

Условно-постоянные – объём постоянных затрат, не зависящих от объёма производства или реализации: амортизация производства, заработная плата для административного персонала, издержки на аренду помещения. Условно-постоянные расходы чаще всего подвергаются оптимизации для снижения себестоимости.

-

Частично-переменные – затраты, возрастающие соответственно объему производства или реализации товара: издержки на грузоперевозки, аренду дополнительных складских помещений, оплата труда на вспомогательные операции.

-

Для расчёта себестоимости существует несколько формул расчёта себестоимости.

Формула полной себестоимости

Формула полной себестоимости позволяет оценить предстоящие расходы на единицу товара.

Полная себестоимость продукции = затраты на производство или приобретение товара + расходы на реализацию товара

В расходы на реализацию товара для магазина входят, например:

-

заработная плата продавца, кассира;

-

арендная плата за помещение, в котором располагается магазин;

-

коммунальные платежи.

Себестоимость реализованной продукции

Эта формула будет более актуальной для торговой отрасли, так как рассчитывает стоимость реализации товаров.

Себестоимость реализованной продукции = полная себестоимость + себестоимость непроданной продукции

В рознице непроданной продукцией будут считаться товары, не реализованные за отчётный период. Стоимость их приобретения переходит в разряд издержек, тем самым повышая себестоимость реализованной продукции для продавца.

Затраты для разных предприятий будут разными, но мы можем привести основные из них, ложащиеся в себестоимость:

-

Затраты на производство;

-

Коммунальные платежи;

-

Амортизация (отчисления на замену оборудования);

-

Заработная плата основного персонала;

-

Заработная плата административного персонала;

-

Страховые отчисления от заработной платы;

-

Расходы на реализацию товара;

-

Логистические расходы.

Наценка

Важно понимать, что наценка и прибыль это не одно и то же, ведь в наценку тоже закладываются издержки, связанные с продажей товара.

Существует два основных вида розничной наценки для торговли:

-

Базовая – наценка, которую добавляет к себестоимости дистрибьютор или розничный продавец к стоимости 1 единицы товара.

-

Дополнительная – наценка к цене товара при возникновении дополнительных требований от покупателя. Может выражаться в расширенной гарантии на товар, расширенной комплектации и дополнительных услуг к товару, например, доставка.

В наценку на товар в рознице закладываются следующее:

-

Расходы на доставку продукции;

-

НДС;

-

Расходы на реализацию товара;

-

Прибыль.

Наценки

Определение наценки на товар

Перед расчётом наценки необходимо провести несколько действий для анализа рынка и места товара на рынке:

-

Расчёт себестоимости;

-

Нахождение пороговой цены;

-

Анализ рынка сбыта;

-

Поиск отличительных качеств товара.

Расчёт наценки

После проведения указанных выше действий, можно приступать к расчёту наценки.

Первый способ – сложение стоимости поставки товара, стоимости реализации товара и желаемой прибыли. Данный способ очень прост в реализации, но имеет несколько фундаментальных проблем: он не позволяет точно предугадать прибыль с продажи партии товара, так как нет возможности учитывать перемены на рынке. Из этого могут вытекать как недополучение прибыли при общем росте рынка, так и недостаточная реализация товара из-за общего падения цен на рынке.

Для определения стратегии развития компании и сравнения собственных наценок со средними рыночными в вашей отрасли можно вычислить долю наценки в цене товара с помощью следующей формулы:

((Цена – Себестоимость) / Себестоимость) * 100%

Второй способ – расчёт наценки с помощью метода безубыточности. Метод позволяет рассчитать минимальную наценку, при которой предприятие не будет терпеть убытки. Считается она следующим образом:

((Планируемая выручка / Издержки) – 1) * 100%

Например, ожидается выручка в 1 миллион, а издержки составляют 250 тысяч, тогда мы можем определить, что необходимая минимальная наценка на товар составляет ((100 / 25) – 1) * 100%, что равно 400%. В зависимости от ситуации на рынке, может понадобиться повышение ставки наценки, но теперь точно известно, ниже какого коэффициента не стоит опускаться, если нужно достичь планируемой суммы прибыли.

Стратегии ценообразования

Для предпринимателя, работающего в сфере розничной торговли, может возникнуть вопрос: каким образом установить цены на свои товары так, чтобы обеспечить достаточную прибыль и регулярность объёмов продаж?

На конечную цену товара влияют:

-

Цена покупки у поставщика;

-

Стоимость доставки;

-

Операционные расходы на содержание магазина;

-

Способ реализации;

-

Сезонность спроса на товар;

-

Конкуренция.

Давайте разберемся с каждым фактором, который влияет на расчёт цены на товары.

Сезонный или постоянный спрос на товары

Сезонными называются товары, спрос на которые растёт в определённые периоды времени – сезоны. К таким товарам относится, к примеру, школьная форма, письменные принадлежности, школьные учебники, ёлки и ёлочные игрушки.

Соответственно увеличенному спросу стоит увеличить наценку на востребованные в этот период товары.

Сезонным товарам свойственны короткие сроки реализации при высоком спросе. При неправильном расчете объемов сбыта и конечной стоимости для покупателя вы можете остаться со значительным количеством товаров после окончания сезона.

Для определения стоимости реализации сезонных товаров можно ориентироваться на цену поставщика, количество конкурентов, возможное изменение спроса, связанное с общей экономической ситуацией. А для достижения максимальной прибыли ориентируйтесь на средние рыночные цены данных товаров и на цены аналогичных товаров у конкурентов.

Способ реализации

Размер наценки зависит также от способа реализации товара. Офлайн-торговля более затратная, так как требует расходов на аренду торгового и складского помещения, доставку товара до склада или магазина, зарплату продавцов.

Уже давно онлайн-торговля стала для нас обыденностью, ведь к хорошему быстро привыкаешь: экономия времени и средств как для покупателя, так и для продавца.

На ценообразование в случае онлайн-торговли намного сильнее влияет конкуренция, ведь клиенту намного легче перейти на другой сайт, чем сходить в другой магазин. Таким образом, в онлайн- торговле стоит уделить больше времени и средств на улучшение сервиса: удобный сайт, платежи, быстрая обработка заказа, скорость и удобство доставки товаров.

Конкурировать по ценам с крупными магазинами получится вряд ли: оборот у них больше, и они могут позволить себе снизить цены не сильно теряя в прибыли. Малому розничному бизнесу рекомендуется конкурировать с гигантами рынка на других фронтах – уникальные предложения и качество сервиса.

Местоположение

Для офлайновых магазинов важна локация. От неё зависят два фактора: посещаемость, то есть доступность для покупателя, и конкуренция, то есть наличие в ближайшей доступности магазинов с аналогичными товарами.

Магазин можно позиционировать двумя способами: либо в нём продаются редкие товары, за которыми конечный потребитель может и съездить именно к вам, либо в магазине товары общего характера, нужные каждому в повседневности. В втором случае лучше развивать сеть торговых точек. Тогда снижаются административные расходы, что в свою очередь увеличивает уровень рентабельности.

Если в определённом районе ваш магазин не имеет прямых конкурентов, то есть возможность поднять цены выше средних по рынку, ведь у конечных покупателей нет удобных альтернатив поблизости. Однако, с повышением наценок следует быть осторожными: в один момент для большинства покупателей станет выгоднее пройти или проехать подальше, чем отовариться у вас.

Если местность у вас конкурентная, то есть рядом находятся ваши прямые конкуренты, то есть два способа привлечь к себе покупателей: установить цены ниже, чем у конкурентов или создать уникальное предложение. К примеру, вместо обычного хлеба привозить товары из местной пекарни или предложить покупателям фермерские товары вместо тех, что поступают во все сетевые магазины от комбинатов или заводов.

Конкуренты

Уровень конкурентности также играет роль в ценообразовании. На малоконкурентоном рынке с эксклюзивным товаром размер торговой наценки практически не ограничен. Цена товара зависит только от покупательского спроса.

На высококонкурентном рынке наценка будет невысокой,, но есть стабильно высокий спрос на данный продукт. Подытожим то, что мы говорили о конкурентах ранее:

Для розничной торговли есть два способа завоевать свою долю рынка и переманить покупателей из других магазинов:

-

Снижение цен; акции, распродажи

-

Уникальные предложения.качество товара

-

Сервис (доставка под заказ)

Какую наценку на какие товары установить в розничном магазине?

Устанавливайте наценку грамотно, создайте у себя в магазине хотя бы три категории товаров.

Первая категория товаров – самая рентабельная и популярная продукция, это ваш флагман и основной источник дохода. Наценку на такие товары необходимо устанавливать таким образом, что их средняя цена была такой же, как у конкурентов.

Вторая категория – товары низкой ценовой категории, они помогут покупателю не уйти без покупки из магазина, если ему не будет хватать денег на ваши флагманские товары. Такие товары необходимо снабжать низкой наценкой для достижения большего оборота.

Третья категория – очень дорогие товары.Они выполняют несколько функций:

-

витринная – такие товары очень выгодно выставлять напоказ в витринах или на самых видных местах в магазине, так как они привлекают посетителей (кто-то может зайти просто посмотреть, а в итоге и купить товар подешевле);

-

психологическая – в сравнении с очень дорогими товарами, цены на ваши основные будут казаться очень даже выгодными.

На товары данной ценовой категории тоже могут найтись свои покупатели, но почти наверняка они не будут приносить доход, сравнимый с товарами из других двух категорий.

Как упростить расчет цены в розничной торговле?

Работу вашего бизнеса упростит товароучетная программа, в которой есть функция автоматического назначения цен.

Например, товароучетная программа Лайтбокс может сама рассчитывать розничную цену при оприходовании товара. Для этого задайте товару (или группе товаров) один раз фиксированную цену или наценку, и в дальнейшем программа сама будет производить расчет от цены закупки. Переоценка по итогам инвентаризации тоже проходит автоматически.

Какие плюсы еще вы получаете от использования программ для товарного учёта?

-

Контроль остатков. Программа фиксирует любое движение товара: приход, продажу, списание, перемещение. Поэтому вы видите фактическое количество остаток в каждой торговой точке.

-

Грамотное планирование закупок товаров. Программа формирует отчеты, в которых вы увидите сколько и каких товаров было продано за неделю, месяц, сезон и т.д. Такая аналитика позволяет планировать объемы покупаемого товара и не переплачивать за ненужные поставки, которые потом просто лежат на складе.

-

Быстрое проведение инвентаризации. Обычно инвентаризацию проводят редко из-за сложностей в ее организации ─ надо свести остатки в учете, максимально распродать товары, чтобы потратить меньше времени, остановить торговлю или выводить сотрудников в ночное время.

С программой складского учета проводить ревизии проще ─ вы просто выгружаете акт для инвентаризации по группам и сверяете его с товарами в магазине. Это не занимает много времени, не требует закрытия магазина., поэтому проводить проверки можно хоть каждый день. Акты на списание и оформление пересортицы в товароучетном сервисе составляются автоматически. -

Сокращение количества краж со стороны работников. Когда учет ведется «на коленке», недобросовестному сотруднику всегда есть чем поживиться. Неучтенный товар легко забрать с собой и перепродать. С программой для складского учета все оприходования, перемещения и продажи будут отражены в программе, поэтому риск мошенничества со стороны сотрудников исключен.

Подобрать товароучетную программу для вашей торговли

Дата публикации: 04.10.2021

#статьи

- 17 фев 2023

-

0

Маржа и маржинальность: что это такое, в чём разница, как их рассчитать и контролировать

Рассчитав маржинальность, можно понять, эффективен ли бизнес. На примерах объясняем, как это сделать и какой показатель считается нормальным.

Кадр: сериал «Во все тяжкие» / Sony Pictures Television

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Маржинальность — важный для любого бизнеса показатель. Он помогает увидеть, насколько эффективно компании или ИП продают свои товары и услуги — сколько денег они зарабатывают на каждой продаже.

На практике маржинальность часто путают с маржой и наценкой. В этом материале Skillbox Media разберёмся:

- что такое маржа и маржинальность и как их рассчитать;

- чем маржинальность отличается от наценки;

- как контролировать маржинальность;

- какая маржинальность считается высокой;

- какие виды маржи существуют.

Маржа, или маржинальная прибыль, — разница между выручкой и переменными расходами. Она показывает, сколько денег бизнес получил от продажи товаров или услуг.

Маржа = Выручка − Переменные расходы

Выручка — все деньги, которые бизнес зарабатывает в результате своей деятельности. Например, деньги, полученные от продажи товаров, выполнения работ или оказания услуг.

Переменные расходы — расходы, которые меняются в зависимости от объёмов продаж, работ или оказанных услуг. К ним относят, например, траты на закупку сырья и материалов, доставку товара покупателям.

Маржу исчисляют в абсолютных значениях в денежном выражении — например, в рублях. По этому показателю нельзя сделать вывод об эффективности бизнеса, но его используют для расчёта других метрик.

Чтобы понять, насколько эффективно работает бизнес, рассчитывают маржинальность, или маржинальную рентабельность.

Маржинальность — отношение маржи к выручке. Её считают в процентах.

Маржинальность = Маржа / Выручка × 100%

Маржинальность показывает, сколько прибыли содержится в каждом заработанном рубле — то есть насколько эффективно бизнес продаёт свой товар или услугу.

Разберём на примере. Допустим, выручка предпринимателя за ноябрь — 350 тысяч рублей. Переменные расходы — 170 тысяч рублей. Маржа за ноябрь будет равна: 350 тысяч − 170 тысяч = 180 тысяч рублей.

Выручка предпринимателя за декабрь — 490 тысяч рублей, переменные расходы — 260 тысяч рублей. Маржа декабря: 490 тысяч − 260 тысяч = 230 тысяч рублей.

Маржа за декабрь выше, поэтому напрашивается вывод о том, что в декабре предприниматель работал лучше. Но по одной марже нельзя оценить эффективность бизнеса. Рассчитаем маржинальность.

Маржинальность предпринимателя за ноябрь: 180 тысяч / 350 тысяч × 100% = 51%. Маржинальность за декабрь: 230 тысяч / 490 тысяч × 100% = 47%.

Несмотря на то что маржа за декабрь выросла на 50 тысяч в сравнении с ноябрём, маржинальность — эффективность бизнеса — упала на 4 процентных пункта. Если бы маржинальность декабря осталась такой же, как в ноябре, маржа за декабрь составила бы 250 тысяч рублей.

Маржинальность может быть отрицательной. Так бывает, когда себестоимость товаров или услуг больше, чем доход бизнеса от их продажи.

Обучение в Skillbox

- «Профессия Финансовый менеджер» — понять, как управлять финансовым состоянием бизнеса и оценивать инвестпроекты.

- «Финансы для предпринимателя» — научиться строить финансовые модели и грамотно планировать расходы.

- «Финансовый аналитик» — глубже погрузиться в финансовый анализ и научиться увеличивать прибыль бизнеса.

Маржинальность — это отношение маржи к выручке. Наценка — это отношение маржи к переменным расходам. Таким образом, у этих показателей разная база.

Маржинальность показывает, сколько прибыли содержится в каждом рубле, заработанном на продаже товаров или услуг. Наценка показывает, сколько прибыли компания получает на каждый рубль, потраченный на производство этих товаров и услуг.

Разберём наценку подробнее. Как и маржинальность, её рассчитывают в процентах.

Наценка = Маржа / Переменные расходы × 100%

Другими словами, наценка — процент, который компания добавляет к себестоимости товаров или услуг.

Маржинальность не может быть выше 100%. Наценка может быть любой — бизнес может добавить к себестоимости товаров или услуг любую сумму.

На примере будет понятнее. Допустим, компания закупила товара на 150 тысяч рублей, а продала — на 500 тысяч. В этом случае маржа будет равна: 500 тысяч − 150 тысяч = 350 тысяч. Маржинальность: 350 тысяч / 500 тысяч × 100% = 70%. Наценка: 350 тысяч / 150 тысяч × 100% = 233%.

Это значит, что компания добавила к себестоимости проданных товаров 233%.

Маржинальность — самый наглядный из показателей, по которым можно оценивать и контролировать работу бизнеса. Поэтому часто маржинальность отслеживают в динамике — рассчитывают её несколько месяцев и оценивают, как она меняется.

Вот о чём говорят изменения:

- Маржинальность растёт — значит, бизнес работает в верном направлении: уменьшает расходы и при этом либо сохраняет выручку на прежнем уровне, либо увеличивает её.

- Маржинальность остаётся на одном уровне — бизнес работает без изменений, с прежним уровнем выручки и расходов.

- Маржинальность падает — эффективность бизнеса стала ниже. В этом случае нужно либо пересмотреть статьи расходов, либо увеличить стоимость товаров или услуг.

В небольшом бизнесе для того, чтобы считать и контролировать маржинальность, достаточно электронных таблиц в Excel или Google. Большие компании обычно используют для этого специальные сервисы для финансового учёта. Например, «Финтабло», «ПланФакт» или продукты «1С».

Все товары и услуги делят на низкомаржинальные, среднемаржинальные и высокомаржинальные.

Низкомаржинальные. К ним относят товары и услуги первой необходимости — например, бытовую химию, гигиенические принадлежности, бакалейные товары, парикмахерские услуги или услуги такси.

В этой сфере высокая конкуренция, поэтому делать большую наценку невыгодно — клиенты уйдут к конкурентам. Маржинальность таких товаров и услуг, как правило, до 30%.

Среднемаржинальные. Это товары второй необходимости — не необходимые, но всё равно нужные людям. Например, бытовая и электронная техника, мебель, стройматериалы, услуги ремонта.

Конкуренция в этой сфере тоже высокая, но такие товары служат дольше, поэтому наценку на них можно сделать чуть выше. Обычно маржинальность таких товаров и услуг находится в пределах 30–50%.

Высокомаржинальные. Товары и услуги этой категории нужны людям по особым случаям — только на праздники или несколько раз в сезон. К высокомаржинальным товарам относят, например, ювелирные украшения, брендовую одежду, услуги фотографов и ведущих.

Конкуренция в этой сфере ниже. За счёт этого на товары и услуги можно делать высокую наценку — она может достигать 300% и более. Маржинальность таких товаров и услуг начинается от 50%.

Видов маржи очень много — есть валовая, или гросс-маржа, операционная, фронт- и бэк-маржа, банковская маржа, маржа платёжеспособности, свободная, вариационная маржа.

Эти понятия используют в разных сферах. Ниже разбираемся, что значит каждое из них.

Валовая маржа, или гросс-маржа. О ней мы говорили выше. Это разница между выручкой и переменными расходами.

Операционная маржа. По-другому её называют операционной рентабельностью. Это отношение операционной прибыли бизнеса к выручке от продажи товаров или услуг.

Операционная маржа показывает, какую прибыль компания получает на один рубль продаж после оплаты всех расходов на производство товаров или услуг.

Фронт-маржа. Это разница между себестоимостью товаров или услуг и выручкой от их реализации. Фронт-маржа показывает, сколько прибыли принесёт каждая продажа.

Бэк-маржа. Это бонусы, которые бизнес получает от поставщиков, — например, за достижение объёмов продаж или за участие в рекламе.

Бэк-маржа может быть положительной и отрицательной. Например, если компания получила штраф за нарушение условий договора, маржа станет отрицательной.

Размер бэк-маржи регулирует законодательство — она не может быть больше 5% от общего товарооборота компании.

Банковская маржа. Показывает эффективность работы банков. Это разница между средствами, которые привлёк банк, и прибылью от вложений. Банковскую маржу делят на кредитную, гарантийную и процентную.

Кредитная банковская маржа — разница между размером выданного кредита и суммой, которую банк получил по итогам его выплаты. Процентная — отношение чистого процентного дохода банка к средней сумме его активов, приносящих проценты. Гарантийная — разница между стоимостью имущества, которое банк получил в залог, и суммой кредита, которую он выдал взамен.

Маржа платёжеспособности. Показывает эффективность работы страховых компаний.

Рассчитывается как отношение активов страховщика к его обязательствам. Активы — капитал компании и деньги, полученные в ходе страховой деятельности. Обязательства — сумма всех действующих договоров страхования.

Свободная маржа. Понятие из сферы торговли на фондовой бирже. Показывает, какое количество денег трейдер оставляет на торговлю и не использует для обеспечения сделок. Обычно это 20–30% от текущей стоимости активов.

Вариационная маржа. Показывает, какой доход получает трейдер в результате каждого изменения цены фьючерса на бирже.

Положительное значение вариационной маржи говорит о том, что трейдер получает прибыль, отрицательное — что он торгует в убыток.

- Маржа — это выручка бизнеса за вычетом прямых переменных расходов. Показывает, сколько денег получил бизнес от продажи товаров или услуг.

- Маржинальность — отношение маржи к выручке. Показывает эффективность бизнеса: сколько прибыли содержится в каждом заработанном рубле.

- Наценка — отношение маржи к переменным расходам. Показывает, какой процент бизнес добавляет к себестоимости товара.

- Самый наглядный из этих показателей — маржинальность. Её нужно отслеживать в динамике. Если маржинальность падает из месяца в месяц, бизнес может уйти в минус.

- Управление финансами — базовая функция любого бизнеса. Понимая основы управления финансами, можно эффективно распоряжаться ресурсами компании. В этой статье Skillbox Media рассказали главное о том, что такое финансовый менеджмент и как он устроен в компаниях.

- Чтобы понять, насколько грамотно компания управляет расходами и верные ли решения принимают управленцы, нужно проанализировать показатели прибыли. В бизнесе рассчитывают четыре вида прибыли: маржинальную, валовую, операционную и чистую. В этой статье Skillbox Media разобрали подробно каждый вид.

- Расходы любого бизнеса делят на операционные (OPEX) и капитальные (CAPEX). Их важно отслеживать, чтобы финансовый контроль был более эффективным. Здесь подробнее рассказали, что такое OPEX и CAPEX, чем они различаются и как их применять.

- В крупных компаниях за управление финансами отвечает финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджеты, оценивать бизнес, анализировать рабочий капитал и многому другому.

Научитесь: Профессия Финансовый менеджер

Узнать больше