Торговые компании часто учитывают наценку отдельно, используют для этого специальный счет — 42 «Торговая наценка». Но если уж решили делать все правильно — давайте разберемся, как эту самую наценку рассчитать.

Для расчета наценки бухгалтер может воспользоваться Методическими рекомендациями Роскомторга (утверждены Письмом Роскомторга № 1—794/32—5 от 10.07.1996). В соответствии с п.12.1.3 товары можно учитывать двумя способами: по количественно-стоимостной и стоимостной схеме учета.

Что это значит?

Количественно-стоимостная схема подразумевает, что товары учитываются в бухгалтерии как по количеству, так и по стоимости. Так бывает чаще всего.

Стоимостная схема означает, что бухгалтер по каким-то причинам не может вести учет товаров по количеству, поэтому оценивает их только в стоимостном выражении. А вот количественный учет ведут, например, на складе или в магазине. Он должен быть в любом случае.

Посчитать наценку можно 4 способами:

- По общему товарообороту.

- По ассортименту товарооборота.

- По ассортименту остатка товаров.

- По среднему проценту.

Вести учет товаров удобнее в сервисе МойСклад. Быстрая автоматизация, до 50% экономии на оборудовании, печать чеков, ценников и этикеток, поддержка 54-ФЗ и маркировки, экспорт данных в 1С. Зарегистрируйтесь и попробуйте прямо сейчас — это бесплатно.

Способ 1. Расчет реализованной торговой наценки по товарообороту

Допустим, вы продаете только диваны и на все делаете одну и ту же наценку. Тогда такой способ вам подойдет.

Рассчитать можно по формуле:

Валовой доход = Товарооборот * Расчетная ТрНц / 100,

где Расчетная ТрНц = ТрНц / (100 + ТрНц), %

ТрНц — торговая наценка.

Валовый доход рассчитывается очень просто. Из суммы денег, вырученных за продажу, вычтите средства, потраченные на покупку.

Пример 1. Расчет наценки по товарообороту, если ее размер в течение отчетного периода не изменялся.

Определяем Расчетную ТрНц:

РН = ТрНц / (100 + ТрНц) = 25 / (100 + 25) = 20 %

где ТрНц — это и есть наша торговая наценка (в данном примере она составляет 25%).

Теперь посчитаем валовой доход:

ВД = Т * РН / 100 = 48 000 руб. * 20% / 100% = 9 600 руб.

В бухучете операции отразим так:

- Получена в кассу выручка: Дебет 50 Кредит 90.1 – 48 000 руб., в том числе НДС

- Выделяем НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Списываем наценку (ту, что относится к проданным товарам): Дебет 90.2 Кредит 42 (сторно) – 9 600 руб.;

- Списание товаров по продажной стоимости: Дебет 90.2 Кредит 41 – 48 000 руб.;

- А еще транспортные расходы: Дебет 90.2 Кредит 44 – 1 000 руб.;

- Финансовый результат: Дебет 90.9 Кредит 99 – 600 руб.

Способ 2. Расчет ТрНц по ассортименту товарооборота

Вы продаете косметику. Есть косметика дорогих брендов и более экономные варианты. На бренды наценка выше, а вот недорогие кремы и маски вы продаете с меньшей наценкой.

То есть у вас несколько видов товаров и на каждый из них наценка будет разной. Тогда используем этот способ расчета ТрНц.

Товар нужно разбивать на группы по размеру наценки.

Используем формулу для расчета:

Валовой доход = (Т1 * РТрНц 1 + Т2 * РТрНц2 + … + Тn * РТрНцn) / 100

где Т — товарооборот по группам товаров 1, 2,…n.

РТрНц — расчетная торговая надбавка по группам товаров.

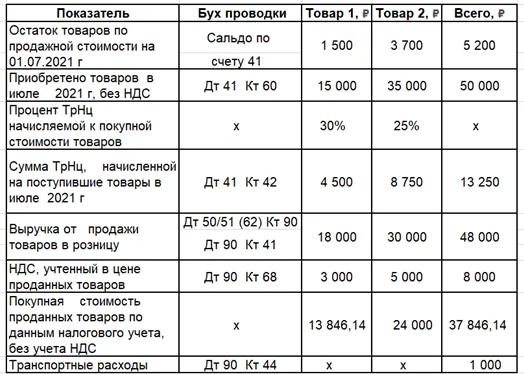

Пример 2. Будем считать, что размер наценки в течение отчетного периода оставался неизменным. Пусть Товар 1 — это маленькие фирменные наборы Lego, а Товар 2 — наборы конструктора-аналога. Видно, что брендовые игрушки дороже, покупают их реже и, судя по всему, их купили меньше, а вот более дешевые наборы разбирают хорошо, поэтому их закупили в июле сразу на 35 000 руб.

РТрНц нужно рассчитать отдельно по каждой группе товаров:

Для Товара 1: РТрНц = ТрНц / (100 + ТрНц) = 30 / (100 + 30) = 23,077%.

Для Товара 2: РТрНц = ТрНц / (100 + ТрНц) = 25 / (100 + 25) = 20%.

Соответственно, ВД составит:

ВД = (Т1 * РТрНц1 + Т2 * РТрНц2) / 100 = (18 000 руб. * 23,077% + 30 000 руб. * 20%) / 100 = 10 153,86 руб.

Теперь разнесем наши операции по счетам:

- Снова наша выручка (часть поступила на счет по эквайрингу, а часть в кассу): Дебет 50/51 Кредит 90.1 – 48 000 руб., в т.ч НДС;

- Отражение НДС 20%: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Списываем (сторнируем) наценку: Дебет 90.2 Кредит 42 (сторно) – 10 153,86 руб.;

- Отражаем себестоимость проданных товаров: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Расходы по доставке: Дебет 90.2 Кредит 44 — 1 000 руб.;

- Вычисляем результат (прибыль): Дебет 90.9 Кредит 99 – 1 153,86 руб.

В программе МойСклад вы можете учитывать продажу любых товаров, а еще управлять торговыми точками и продажами. А еще следить за аналитикой и всегда быть в курсе потребительского спроса — когда повысить наценку, а когда сделать скидку за залежалый товар.

Способ 3. Расчет по ассортименту остатка товаров

Если вы настолько педантичны, что готовы регулярно проводить инвентаризацию своих товаров, то это способ для вас.

Ежемесячно определяйте стоимость остатка товаров и стоимость проданных товаров.

Вычисляем наш валовый доход:

ВД = (ТрНцнач + ТрНцпост — ТрНцвыб) – ТрНцкон,

где ТрНцнач — наценка на остатки товаров (на начало периода)

ТрНцпост — наценка по товарам, которые поступили в течение периода;

ТрНцвыб — ТрНц на реализованные товары за период;

ТрНцкон — ТрНц на остаток товаров на конец отчетного периода.

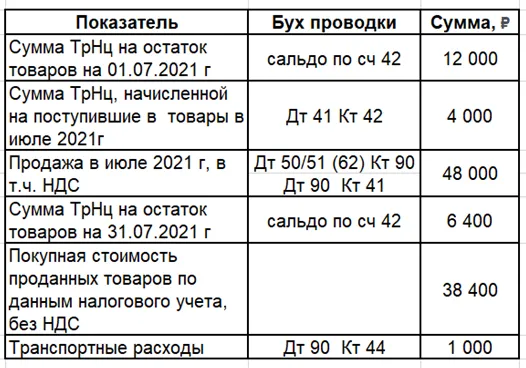

Пример 3. Расчет реализованной ТрНц по ассортименту остатка товара. Давайте будем продавать на этот раз продукты — много разных.

Рассчитаем реализованную торговую наценку.

ВД = (ТрНцнач + ТрНцпост — ТрНцвыб) — ТрНцкон = (12 000 руб.+ 4 000 руб.— 0 руб.) – 6 400 руб. = 9 600 руб.

Заходим в нашу бухгалтерскую программу и формируем проводки:

- Отражение выручки: Дебет 50/51 Кредит 90.1 – 48 000 руб., в том числе НДС;

- Отражение НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Сторно наценки: Дебет 90.2 Кредит 42 (сторно) – 9 600 руб.;

- Списание товаров по продажной стоимости: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Списание транспортных расходов: Дебет 90.2 Кредит 44 — 1 000 руб.;

- Результат (прибыль): Дебет 90.9 Кредит 99 – 600 руб.

Чтобы избежать ошибок, лучше вести складской учет в специальной программе. В МоемСкладе собрано все, что нужно для ведения торговли — инструменты для работы с онлайн-кассами и маркировка. Первые 14 дней длится пробный период, чтобы вы могли оценить все возможности сервиса. Затем можно либо выбрать тариф, который подходит под ваши задачи, либо и дальше работать бесплатно, если у вас один пользователь и одно юридическое лицо.

Способ 4. Расчет по среднему проценту

Этот способ всех уравнивает и усредняет данные, но именно поэтому он может быть менее точным — по разным товарам может быть существенное отклонение. Зато если стоимость товаров не отличается сильно, то можете смело применять средний процент наценки.

Рассчитать его можно по формуле:

ВД = (Т * Пвд) / 100

где Пвд — средний процент валового дохода.

Рассчитаем средний % валового дохода:

Пвд = (ТрНцнач + ТрНцпост — ТрНцвыб) / (Т + ОК) * 100%,

где ТрНцнач — сумма наценки на начало периода по остаткам товара;

ТрНцпост — наценка на товары, которые поступили в рассматриваемый период;

ТрНцвыб — и наценка по выбывшим товарам;

ОК — остаток товаров на конец периода (сальдо счета 41).

Пример 4. Расчет реализованной торговой наценки по среднему проценту.

Посчитаем наценку.

Расчет среднего процента валового дохода:

Пвд = (ТрНцнач + ТрНцпост — ТрНцвыб) / (Т + ОК) * 100 = (1 200 руб. + 12 500 руб. — 0 руб.) / (48 000 руб. + 7 200 руб.) * 100% = 24,48%.

Соответственно, сумма ВД (реализованной торговой наценки) составит:

ВД = (Т * Пвд) / 100 = (48 000 руб.* 24,48%) / 100% = 11 750,40 руб.

И снова проводки в бухучете:

- Наша выручка: Дебет 50/51 Кредит 90.1 – 48 000 руб., в том числе НДС;

- НДС: Дебет 90.3 Кредит 68 – 8 000 руб.;

- Торговая наценка: Дебет 90.2 Кредит 42 (сторно) – 11 750,40 руб.;

- Продажная стоимость товаров: Дебет 90.2 Кредит 41 – 48 000 руб.;

- Транспортные расходы: Дебет 90.2 Кредит 44 – 1 000 руб.;

- Выявление финансового результата от реализации (прибыль): Дебет 90.9 Кредит 99 – 2 750,40 руб.

Помните, что подход к формированию и расчету наценки в бухгалтерии и у руководителя, отдела маркетинга может быть разный. Бухгалтер ведет учет в своей программе, а руководитель хочет контролировать процесс в сервисе, где ему все будет предельно.

Работать в МоемСкладе может и продавец, и бухгалтер, и директор, и менеджер по продажам. Есть интеграции с маркетплейсами, интернет-магазинами и службами доставки. С помощью сервиса вы упростите все складские и управленческие процессы, снимите с себя рутинные задачи, которые отнимают время.

Современный учет товаров

Склад, продажи, маркировка, прослеживаемые товары и онлайн-кассы. Все в одном сервисе

Значение торговой наценки является основополагающим фактором при планировании будущей прибыли. Иногда слишком высокая или низкая маржа могут стать причиной банкротства. Примером может быть история предпринимателя из Подольска, который решил открыть магазин обуви.

«При открытии магазина обуви я решил несколько месяцев использовать демпинг. В итоге я привлек клиентов, которые чувствительны к ценам, торговля пошла хорошо, но прибыль была минимальна. А вот люди, ценящие качественную продукцию, не заинтересовались моими товарами, потому что у них возникли сомнения в их качестве.

После запланированной отмены низких цен от меня ушла категория людей, ищущих «где подешевле», а другие покупатели так и не появились. В результате продажи упали, и бизнес пришлось закрыть».

В подобную ситуацию может попасть каждый предприниматель, ведь мало кто ознакамливается при открытии бизнеса с влиянием наценки на поведение целевой аудитории.

Сегодняшняя статья поможет предпринимателям разобраться, как определить наценку на товар, чтобы обеспечить максимальные продажи и прибыль. Мы рассмотрим основные факторы, которые влияют на размер наценки и разберем методы её расчета.

Наценка и маржа – в чем разница и как их рассчитать

В профессиональных разговорах предпринимателей часто можно услышать термины «наценка» и «маржа», причем многие не видят между ними разницы. Давайте разбираться.

Цель бизнеса – получение прибыли, и наценка должна это гарантировать

Маржа – это размер добавочной стоимости к продажной цене товара. Она рассчитывается как разница между закупочной и розничной ценой. Фактически маржа показывает, какую «грязную» прибыль получит компания, если продаст товар. Например, магазин купил качалку колбасы за 150 рублей, а продал за 200 рублей. Таким образом, маржа составила 50 рублей.

В процентном виде маржу рассчитывают по формуле:

Маржа= (цена продажи – закупочная цена)/цена продажи * 100%

В нашем примере: Маржа = (200 – 150)/200 * 100% = 25%.

Торговая наценка – это надбавка к закупочной стоимости. Рассмотрим, как определить наценку на товар в количественном виде.

Торговая наценка = цена продажи – закупочная цена

Если брать наш пример, то торговая наценка в нем составит 50 рублей. Таким образом, в количественном выражении она всегда равна марже. Несколько иная ситуация, если рассчитывать торговую наценку в процентах. Для этого используется следующая формула:

Торговая наценка = (цена продажи – закупочная цена)/закупочная цена * 100%

В нашем примере: Торговая наценка = (200 – 150)/150 * 100% = 33%.

Фактически разница между торговой наценкой и маржой незначительная и проявляется лишь в процентном выражении. Какой из терминов целесообразней использовать в работе и при общении – решать предпринимателю. Далее мы рассмотрим, как определить наценку и на какие факторы при этом нужно обращать внимание.

Факторы определения размера наценки

Грамотно рассчитанная торговая наценка должна не только покрывать издержки, но и обеспечивать собственника хорошей прибылью. Целью руководителя является установить такие цены на товары, которые обеспечат в долгосрочной перспективе максимальный суммарный размер маржи.

Стоимость продукции должна учитывать и платежеспособность целевой аудитории, ценники не должны отпугивать постоянных покупателей.

Ценовая война истощает конкурентов, но позволяет покупателям сэкономить

Некоторые предприниматели стесняются делать большую торговую наценку, и в результате только теряют прибыль. Но перегибать палку с высокой ценой также не нужно, иначе многие клиенты уйдут к конкурентам. В результате предпринимателям при определении уровня наценки нужно искать «золотую середину», а для этого необходимо ознакомится с факторами, которые влияют на ценообразование:

- минимальная цена;

- рыночная ситуация;

- анализ конкурентов;

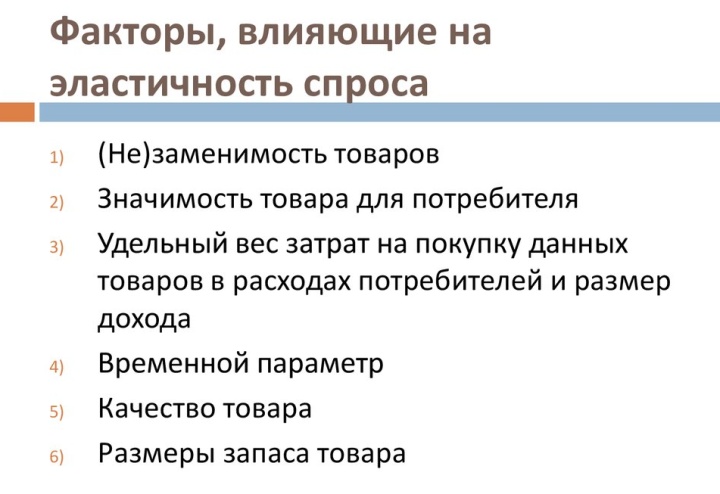

- эластичность спроса;

- предложение дополнительных сервисов;

- платежеспособность покупателя.

Для анализа эффективности ценовой политики разумно использовать программу складского учета ЕКАМ. Это приложение для автоматизации торговли способно дать предпринимателю данные о прибыли за произвольный период времени в разрезе ассортиментных групп.

С программой складского учета можно назначать отдельную наценку каждой товарной категории, а потом анализировать влияние установленного уровня маржи на продажи и чистый доход. В результате можно быстро определить значения оптимальных наценок в разрезе ассортиментных групп, что обеспечит бизнесу максимальную прибыль.

Пороговая цена: страхуемся от работы в убыток

Пороговая цена — это минимальная стоимость товара, которая гарантирует безубыточность бизнеса. Этот показатель рассчитывают в несколько этапов.

Сперва, перед тем как определить стандартную торговую наценку, предприниматель должен посчитать все свои постоянные и переменные расходы: аренду, зарплату, коммунальные платежи, налоги и т.д. Допустим, они равны 80 тыс. рублей в месяц.

Любая скидка должна гарантировать получение прибыли

На втором этапе определяется фактический или планируемый объем продаж товаров, и определяется их суммарная закупочная стоимость. Допустим, она равна 120 тыс. рублей.

На третьем этапе по формуле рассчитывается средний уровень торговой наценки, который позволит покрыть текущие расходы:

Торговая наценка = (ежемесячные расходы)/(суммарная закупочная стоимость проданных за месяц товаров) * 100% = 80 тыс. рублей/120 тыс. рублей *100% = 66%

На четвертом, заключительном этапе происходит расчет минимальной (пороговой) цены, которая обеспечит безубыточность торговли.

Минимальная цена = закупочная цена + (закупочная цена*торговая наценка)

Таким образом, мы получаем минимальную цену, по которой можно продавать товар с учетом всех скидок. Нужно помнить, что установленная наценка всегда должна обеспечивать стоимость продукции не менее пороговой.

Рыночная ситуация и анализ конкурентов

При установке наценки следует учитывать и ценовую политику конкурентов. Следует узнать стоимость всех аналогичных товаров, представленных у соперника. Но какую же цену в итоге ставить у себя?

Изучать цены у конкурентов нужно анонимно, пытаясь выяснить все детали их ценовой политики

При равных торговых условиях, лучше не демпинговать и указывать стоимость товаров, как у конкурента. Особенно, если высока вероятность, что соперник также снизит цену, ведь в результате разразится торговая война, которая принесет убытки обоим предпринимателям.

Завоевывать лояльность клиентов лучше другими способами: сервисом, доброжелательностью, акциями и т.п. Таким образом можно привлечь покупателей и получить хорошую прибыль за счет высокой наценки.

В создании собственной системы дисконтных карт поможет программа складского учета ЕКАМ. Она доступна даже для предпринимателей с небольшими доходами, которые занимаются розничной торговлей и оказанием услуг. Программа складского учета позволяет вести клиентскую базу, анализировать продажи и планировать закупки, поэтому её приобретение окупится за считанные месяцы.

Эластичность спроса

При отсутствии конкурентов и стабильном спросе можно ставить довольно высокую наценку. Например, если в городе только одна компания специализируется на заправке картриджей для принтеров, то она может устанавливать стоимость услуг в довольно широких рамках. Но предел нужно знать.

Определять торговую наценку при эластичном спросе сложнее

Ведь при повальном недовольстве клиентов высокими ценами у компании быстро появятся конкуренты, которые захотят удовлетворить спрос на более дешевую услугу. И недовольные клиенты, а по факту их будет большинство, перейдут к соперникам.

Если же предлагаемый товар относится к второстепенным, например, элитная бижутерия, сигары, услуги массажа, то с увеличением цены выручка будет падать. В этом случае спрос является эластичным и важно найти такую максимальную торговую наценку, которая устроит большинство представителей целевой аудитории. В противном случае продажи начнут стремительно падать.

Предложение дополнительных сервисов

Большинство людей готовы переплачивать при покупке за дополнительные услуги, комфорт, расширенную гарантию и прочие бонусы. Поэтому при хорошо поставленном сервисе предприниматели могут смело делать наценку выше, чем у конкурентов.

Наличие гарантии является важным критерием при выборе магазина

Примером может служить элитный ремонт обуви, который обеспечивает выезд к клиенту, использование импортных расходных материалов, компенсацию за испорченную обувь, длительную гарантию качества и т.п. Наценка в такой мастерской может быть в разы выше, чем у обычного «сапожника».

Дополнительными услугами в торговой рознице может быть предоставление отсрочки, продажа товара в кредит, бесплатная доставка или установка. Но стоимость этих бонусов обязательно должна учитываться при формировании наценки на товары. Ведь целью предоставления дополнительных услуг является получение прибавки к прибыли, а не просто завоевание лояльности покупателей.

Платежеспособность покупателя

Анализ потребностей и возможностей целевой аудитории очень важен при определении торговой наценки. Он позволяет не упустить прибыль, продавая наиболее востребованные товары.

В элитном сегменте товаров цена ограничивается лишь размером кошелька покупателя

Для примера, сравним ценовую политику в фуд-зоне крупного торгового центра и в небольшом кафе, расположенном в частном секторе. В ТЦ обеспеченные клиенты готовы заплатить за гамбургер и 100, и 200 рублей. Причем обе цены их вполне устроят. Так зачем устанавливать стоимость меньше, если можно заработать больше?

В кафе, расположенном в частном секторе, посетители уже задумаются, покупать ли им гамбургер за 200 гривен или лучше пройтись домой, купив за эти деньги в несколько раз больше еды.

Нащупывать крайнюю цену, по которой целевая аудитория ещё готова покупать, приходится чаще всего опытным путем. Сначала стоит установить на всё среднерыночные цены, а затем постепенно повышать наценку на одну товарную группу до момента, когда спрос упадет. Исходя из последней «ходовой» цены и нужно определять среднюю торговую наценку на всю остальную продукцию.

Сколько денег брать за услугу?

Ценообразование в сфере услуг является довольно сложным.

Предоставляя уникальную услугу, можно заработать намного больше

Поэтому предприниматели при расчете стоимости своей работы должны руководствоваться рядом критериев:

- Затрачиваемое время. Какая бы услуга не оказывалась, предприниматель должен заработать за день минимум 2000-3000 рублей.

- Устоявшиеся рыночные цены. Например, вряд клиент приедет на СТО менять масло, если стоимость услуги будет на 20-30% выше, чем у конкурента.

- Позиционирование на рынке. Установка наценки выше среднерыночной возможна в компании, обеспечивающей высокое качество работ, сжатые сроки их выполнения или дополнительные гарантии. Но свои преимущества придется постоянно подтверждать практикой.

- Портрет клиента. Ни секрет, что многие предприниматели, зная об обеспеченности клиента, могут в разы завысить стоимость предоставляемых услуг без какой-либо причины.

Таким образом, ценообразование услуг во многом зависит от рыночной ситуации и изобретательности предпринимателя.

Учет различных наценок в рамках одного магазина

Довольно часто в магазинах используется сразу несколько значений наценок, в зависимости от принадлежности товара к определенной товарной категории. Особенно это касается продуктовых маркетов и хозяйственных магазинов. В таком случае руководителю сложно учитывать различные наценки, поэтому зачастую они усредняются, за счет чего теряется прибыль.

Программа складского учета ЕКАМ позволяет контролировать бизнес удаленно

Исправить ситуацию может программа складского учета ЕКАМ. Это приложение позволяет автоматически устанавливать цены на товары, исходя из заданной наценки. Причем её уровень можно задавать для каждой категории продукции. В результате руководитель не задумывается ежедневно о том, как определить наценку на товар, что избавляет его от рутинной работы.

Кроме того, программа складского учета дает в руки предпринимателя мощную аналитическую систему, позволяющую отслеживать влияние уровня наценки на спрос в рамках каждой ассортиментной группы. Это способствует формированию оптимальной маржи для максимизации прибыли магазина.

Методы установки цен

Для расчета продажной цены существуют несколько методов.

Основные критерии, влияющие на ценообразование

В рознице чаще всего используются следующие:

- Метод «издержки+прибыль». Состоит из следующих этапов: планирование объема продаж – расчет суммы постоянных и переменных издержек – определение желаемой чистой прибыли – расчет средней торговой наценки по формуле: ((прибыль+ общие издержки)-себестоимость)/себестоимость.

- Метод нормативных затрат. Аналогичен предыдущему, но рассчитывается на длительный период, чтобы гарантировать стабильность цен.

- Метод учета рентабельности. Аналогичен методу «издержки+прибыль», но чистая прибыль определяется не произвольно, а исходя из планируемого срока окупаемости инвестиций.

- Рыночный метод. Цены на товары устанавливаются, как у конкурентов.

- Метод демпинговых цен. Стоимость товаров устанавливается на 5-10% ниже, чем у конкурентов.

- Метод измерения эластичности спроса. Цена устанавливается в верхней точке, в которой спрос ещё сохраняется на приемлемом уровне.

Какой из методов установки цен использовать – решать предпринимателю. Главное, чтобы в результате обеспечивалась лояльность покупателей и достигались цели по уровню прибыли.

Таким образом, определить торговую наценку на товар довольно просто – достаточно вооружиться калькулятором. Сложнее оценивать влияние установленной цены на спрос, но в этом случае на помощь предпринимателю приходит программа складского учета ЕКАМ. С ней легко проанализировать реакцию покупателей на изменение цены и откорректировать наценку в нужном направлении. В результате можно добиться роста продаж и лояльности клиентов.

Наценка — это часть стоимости продукта, которая составляет разницу между конечной ценой товара и его себестоимостью. Показатель рассчитывают в процентах или денежном эквиваленте.

Посмотрите это видео, чтобы узнать, как правильно делать наценку при перепродаже товаров.

Для чего нужна наценка

Она позволяет получить прибыль и покрыть все расходы компании, связанные с реализацией продукции. Если вы производите товар, то наценка должна включать расходы на прием заказов, доставку в точки продаж, заработную плату персонала и так далее. В эту сумму также важно добавить прибыль. Чтобы не работать в минус и иметь доход, необходимо помимо себестоимости и наценки еще рассчитать точку безубыточности и запас финансовой прочности.

Если компания покупает и перепродает товары, то наценка представляет собой разницу между закупочной и розничной ценой. Однако, чтобы установить конкурентоспособную стоимость продукции, следует учесть ряд факторов. Важно найти золотую середину между прибылью компании и выгодной ценой для потенциальных клиентов. Далее вы узнаете, что влияет на наценку и как правильно ее установить.

Факторы определения наценки

- Спрос

- Ситуация на рынке

- Расходы, связанные с реализацией

- Налогообложение

Путь покупателя у большинства клиентов начинается с изучения предложений на рынке. Люди редко покупают первый попавшийся продукт. Они сначала выбирают наиболее подходящий, а затем мониторят цены. Поэтому, нельзя установить максимальную стоимость и ждать высокой прибыли. В этом вопросе следует учесть ряд факторов, которые мы рассмотрим ниже. Посмотрите, от чего зависит наценка.

- Спрос. Один из главных факторов, который порой позволяет продать низкокачественные товары по двойной цене. Спрос зависит от целого ряда таких переменных как доход потенциальных потребителей, популярность продукции, цена на рынке, ожидания клиентов, стоимость аналогов.

- Ситуация на рынке. Уровень конкуренции может влиять не только на стоимость товаров и услуг, но и на их качество. В попытке завоевать целевую аудиторию компании часто прибегают к демпингу цен. Порой снизить стоимость можно только за счет качества, поэтому конкурировать при таких условиях довольно сложно.

- Расходы, связанные с реализацией. Это может быть аренда, хранение, упаковка, доставка и многое другое. Если растут расходы, растет и наценка.

- Налогообложение. Чтобы не работать в убыток, компании учитывают налог в наценку.

Как видите, при формировании конечной цены на продукт важно учесть не только очевидные расходы, но и такие факторы, как эластичность спроса или уровень конкуренции. Далее вы узнаете, как рассчитать наценку на товар.

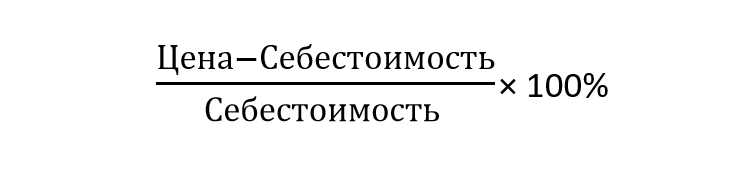

Формула расчета наценки

Чтобы узнать сумму наценки в денежном эквиваленте, необходимо от конечной стоимости товара отнять его себестоимость. Рассчитать этот показатель можно также путем сложения таких расходов компании как налоги, комиссия посредников, затраты на персонал и прибыль компании. Однако, лучше всего при поиске наценки полагаться на точку безубыточности. Так вы будете знать минимальный уровень надбавки. Посмотрите, как рассчитать наценку в процентах.

Обратите внимание, что разница цены товара и его себестоимости — это валовая прибыль. Подробнее о ней мы писали в этой статье.

Виды наценки

Выделяют три основных вида наценки. Давайте подробнее рассмотрим каждый из них.

- Базовая наценка. Сумма, которая обеспечивает доход при продаже одной единицы продукции.

- Дополнительная наценка. Надбавка к базовой стоимости товара в связи с дополнительными требованиями покупателя.

- Посредническая наценка. Это надбавка, которую делает дилер или посредник, чтобы получить прибыль за свою деятельность.

Во время формирования цены на товар крайне важно учесть все постоянные и переменные расходы компании, связанные с производством и продажей продукции. Для сохранения платежеспособности регулярно отслеживайте разные финансовые показатели вроде запаса финансовой прочности, валовой прибыли, рентабельности продаж и так далее. Только с помощью грамотного анализа можно расширять или сокращать производство и принимать другие важные решения.

Обновлено: 27.03.2023

Какими бы благородными ни были цели предпринимателя, основная суть любого бизнеса заключается в получении прибыли. Без хорошего, достаточно высокого дохода ни одно дело просто не сможет существовать. В бизнесе есть множество сфер. Но вся деятельность бизнесмена, если очень упростить, сводится к тому, чтобы продать произведённый или купленный товар (или услугу) по выгодной цене. Выгодная цена подразумевает под собой цену, превышающую затраты на производство или покупку товара.

Казалось бы, чем больше будет разница между ценой товара и затратами на него, тем больше будет прибыль. И это действительно так. Однако если ваш товар будет слишком дорого стоить, у вас просто его никто не купит (если вы, конечно, не единственная в стране организация, выпускающая жизненно необходимый продукт). Как же тогда найти золотую середину, чтобы прибыль с продаж была большой, но при этом цена товара устраивала покупателей? Для этого существуют специальные методы расчёта. А сама наценка зависит от множества факторов. Об этих факторах и верных формулах расчета наценки мы расскажем ниже.

Разбираемся в терминах

Наценка на товар – это термин в бизнесе. Чтобы говорить о ней, нам нужно разобраться, правильно ли мы понимаем смысл этого термина. Дело в том, что в бизнесе существуют два очень похожих понятия – наценка и маржа. Непрофессионалы очень часто путают их.

Предприниматель закупает товар по закупочной цене, а продаёт по розничной. Разница между этими двумя ценами называется добавочной стоимостью. А процент добавочной стоимости от розничной цены называют маржей.

Наценка на товар – это отношение закупочной цены к розничной. Проще говоря – то, на сколько процентов от себестоимости товара розничная цена больше закупочной.

От чего зависит наценка?

Наценка никогда не устанавливается исключительно по желанию предпринимателя. Это показатель рассчитывается, исходя из многих деталей. Основные факторы, влияющие на этот показатель:

- Характеристики товара, его востребованность.

- Ситуация на рынке – конкуренция и конкурентоспособность именно вашего товара.

- Все различные расходы и издержки (себестоимость товара, траты на его транспортировку, хранение и т.п.).

- Размер налога на товар (обычно включается в издержки).

Всё это должно обязательно учитываться. Существуют специальные формулы для расчёта наценки. Но бизнес – это не математика, где всё можно посчитать, подставив данные в формулу. Здесь нужен тщательный анализ и определённая доля интуиции.

Определяем наценку на товар – пошаговая инструкция

Шаг первый – считаем себестоимость. Себестоимость товара – это полная сумма, которую вы тратите на производство одной вещи. Некоторые считают, что если фирма не производит продукт, а закупает его и потом продаёт по розничной цене, то закупочная цена – это и есть себестоимость. На самом деле, это не так. Не стоит забывать о транспортировке и подобных тратах. Если вы производите товар сами, в себестоимость входит цена сырья, плата за труд работников, мелкие издержки, типа затрат на аренду, электроэнергию и т.п. В общем, чтобы определить себестоимость, вам нужно взять один продукт и посчитать, сколько всего вы потратили на его производство.

Шаг второй – определяем пороговую цену. Пороговая цена – это минимальная стоимость товара, по которой вы можете продавать его, не оставаясь при этом в убытке. Здесь должны быть учтены все издержки, налоги и т.п. Продажа товара должна полностью покрывать всё. Посчитайте все ваши затраты, например, за месяц. Посчитайте количество произведённого (или купленного) товара, вычтете из этого погрешности на то, что товар удастся продать не весь, что-то испортится при транспортировке и подобное. А дальше разделите все затраты на примерное количество товара – и вы получите примерную пороговую цену. Меньше этой цены продавать товар просто нет смысла.

Шаг третий – анализируем ситуацию на рынке. Здесь очень важно смотреть на рыночную цену и конкуренцию. Начнём с рыночной цены. Она должна быть больше вашей пороговой цены. Если рыночная цена ниже, значит, у вас должно быть что-то особенное, что заставит покупателя брать вашу продукцию по более высоким ценам. Если ничего особенного у вас нет и при этом ваша пороговая цена выше или ровна рыночной, значит, нет никакого смысла продолжать бизнес. Он не принесёт вам доход.

Если с соотношением пороговой и рыночной цен всё в порядке, смотрим на конкуренцию. Вы не можете вступить на рынок, продавая такой же, как у конкурентов, товар по таким же ценам. Люди просто не будут брать вашу продукцию. У вас обязательно должно быть преимущество, которое заставит потребителей обратить на вас внимание. А для этого вы должны знать всё о ваших конкурентах.

Шаг четвёртый – анализ особенностей товара. Нужно обратить внимание на общие особенности, такие как эластичность спроса. Спрос считается эластичным, если он меняется при изменении цены продукта. Т.е. если спрос сильно повышается при снижении цены, возможно, есть смысл войти на рынок с более низкими, чем у конкурентов ценами.

Стоит обратить внимание на то, привлекут ли покупателей дополнительные опции, которые вы можете им предложить (если можете). Например, в обувных магазинах недавно появилась новая фишка – продавать обувь в кредит. Новые идеи, применённые к товару, определённо сыграют вам на руку и позволят сделать цену выше.

Наконец, вы точно должны знать, кем будут ваши покупатели. Если вы собираетесь производить, например, элитные часы, естественно, цену на них вы можете поставить гораздо выше, чем на простенькие китайские часики. Целевая аудитория зависит не только от типа товара, но и, например, от расположения магазина. К примеру, сумки в дорогом районе Москвы будут стоить определённо дороже тех же самые сумки в магазине на окраине маленького провинциального городка.

Математический расчёт наценки

После всех проведённых анализов можно ставить определённую наценку. Здесь существует два метода.

Первый – самый простой. Вы просто прибавляете к издержкам желаемую прибыль, и получаете стоимость. Этот способ максимально прост, но у него есть недостатки. Во-первых, он не учитывает перемен на рынке. А во-вторых, он не показывает, до какого предела можно снижать цену, если вы, например, делаете распродажу. Точно определить размер прибыли у вас не получится. Она будет всегда меньше ожидаемой, так как почти всегда остаётся какая-то часть нераспроданного товара, а если у вас сезонные продукты, в конце сезона вам придётся распродавать остатки по скидкам. Плюс, могут случаться различные неприятности, потери, от которых никто не застрахован.

Второй способ – определение наценки с помощью метода безубыточности. Это метод позволяет установить минимальные объёмы производства, при которых компания будет работать без убытков. Процент наценки тут рассчитывается по формуле: 1-(объём планируемой валовой выручки / Переменные издержки) *100%. Допустим, вы ожидаете валовую выручку 30 миллионов. Издержки – 10 миллионов. 1-(30 / 10)*100% = 200%. Это минимальная наценка на товар. Опираясь на ситуацию на рынке и особенности товара, вы повышаете этот коэффициент до нужного вам. Это метод на 100% обеспечит вам прибыль.

Средние показатели наценок

В каждой отрасли существуют свои установившие с годами наценки на товар:

- Предметы одежды – 40%-105%

- Украшения и сувенирная продукция – 100%-250%

- Автозапчасти и аксессуары для авто – 30%-55%

- Домашняя утварь, бытовые принадлежности – 25%-65%

- Косметические средства – 25%-75%

На эти показатели можно опираться при расчёте своей наценки. Но держаться строго в рамках не нужно. Лучше всего полагаться на грамотный анализ рынка и собственные расчёты.

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 24 мая 2018 года; проверки требуют 10 правок.

Торговая наценка — составная часть цены товара; например, может быть разницей между розничной и оптовой ценой товаров, необходимая для покрытия издержек и получения средней прибыли предприятиями торговли.

Вычисляется как разница между ценой

Исходя из формулы выше расчет наценки без НДС будет следующим: Себестоимость без НДС * (Наценка +1)= Цена без НДС , или, (Цена без НДС/Себестоимость без НДС) −1 = Наценка *100 %

Основные элементы наценки[править | править код]

- Суммы издержек обращения, связанных с реализацией товара;

- Суммы налоговых платежей, входящих в цену товара или услуги, то есть уплачиваемых непосредственно за счёт доходов предприятия (включает в себя: НДС (налог на добавленную стоимость), акцизный сбор для ряда товаров, а также таможенные сборы и пошлины;

- Суммы доходов организации и реализации товаров и услуг (до вычета из неё налогов).

Классификация торговых надбавок[править | править код]

- По подотраслям торговли — величина торговых надбавок должна обеспечивать возможности для выгодного ведения деятельности различными хозяйственными субъектами.

- По географическому признаку — торговая надбавка должна компенсировать издержки фирмы, связанные с территориальным фактором.

- По товарным группам — разный уровень издержкоемкости влияет на величину устанавливаемой торговой надбавки.

Порядок формирования надбавки[править | править код]

Наценка формируется субъектом хозяйствования самостоятельно, с учётом влияния и назначением конъюнктуры рынка, качеством и потребительскими свойствами товаров и культуры торгового обслуживания, а так же от места продажи товара[1]. Субъекты РФ не вправе регулировать торговые надбавки или их предельные уровни, за исключением случаев, предусмотренных федеральным законодательством.

Действующее законодательство регулирует цены, в частности, на следующие товары:[2]

- продукты детского питания;

- лекарственные средства;

- медицинские изделия;

- продукцию предприятий общественного питания при школах, училищах, средних и высших учебных заведениях;

- продукцию, продаваемую в районах Крайнего Севера и приравненных к ним местностях.

Методы расчета наценки[править | править код]

Компания, решая проблему ценообразования, выбирает себе метод расчета цен, надеясь, что данный метод позволит корректно вычислить конкретную цену товара или услуги.

Простейший способ образования цен выражается в начислении определённой наценки на себестоимость товара или услуги. Из себестоимости или из продажной цены вытекают два основных метода расчета наценок:

- процент наценки на себестоимость = (сумма наценки в денежном выражении)÷(себестоимость)×100 %

- процент наценки на продажную цену = (сумма наценки в денежном выражении)÷(продажная цена)×100 %

Экономические функции наценки[править | править код]

- Оценка доли организации в цене реализации;

- Анализ и управление над валовыми доходами;

- Стимулирование организаций в максимизации собственных объёмов получаемой прибыли;

- Регулирование спроса на товары и предложения через механизм ценообразования на существующем рынке.

См. также[править | править код]

- Маржинальная прибыль

Литература[править | править код]

Учёт: ситуации и примеры: Пер. с англ. / Под ред. и с предисл. A.M. Петрачкова.- 2-е изд. Авторы: Р. Энтони, Дж. Рис.

Примечания[править | править код]

- ↑ Гл. ред. А.М. Прохоров. Большая Советская Энциклопедия. — 3. — Москва: Советская Энциклопедия, 1969-1978. — Т. 17. — С. 354. — 616 с.

- ↑ [Постановление Правительства РФ от 07.03.1995 N 239 (ред. от 04.09.2015) «О мерах по упорядочению государственного регулирования цен (тарифов)»]

Ссылки[править | править код]

Национальная экономическая энциклопедия

Образовательный портал «Экономика. Управление. Право»

Федеральный образовательный портал «Экономика. Социология. Менеджмент»

Центр управления финансами