Содержание статьи

Показать

Скрыть

Долги перед банком или МФО могут появиться, даже если вы никогда не брали там кредит или полностью его выплатили. Что делать в таких случаях и как проверить, есть ли задолженность по займам? Разбираемся вместе с начальником отдела финансового просвещения ГУ Банка России Борисом Куликом.

Как узнать, есть ли на мне кредиты

Обратиться в банк

Убедиться, что долг полностью погашен, можно через банк, который оформлял кредит. В отделении должны предоставить выписку по счету, где указана сумма долга. Она должна быть равна нулю.

Проверить кредитную историю

Вся информация о кредитах и займах содержится в кредитной истории и доступна как банкам, так и вам. Хранится она в бюро кредитных историй, но сначала нужно выяснить, в каком именно. Отправьте запрос на «Госуслугах» или на официальном сайте Банка России, а также через банки, МФО, кредитные потребительские кооперативы, нотариуса или почтовое отделение, которое осуществляет услуги телеграфа.

В нужном БКИ кредитную историю можно запросить напрямую или также через банк, МФО, кредитные кооперативы. Дважды в год это бесплатно (но на бумажном носителе только один раз). Если в течение года снова понадобится выписка, придется заплатить в среднем от 250 до 500 рублей. Зато платно получать документ можно столько раз, сколько потребуется.

Получить данные у судебных приставов

К судебным приставам попадают не все долги: сначала банк обращается в суд. Заемщика, который становится ответчиком, должны об этом уведомить. Когда именно банк решит выходить в суд, решает только он сам, общего правила для этого нет. Если кредитор выигрывает, на заемщика заводят исполнительное производство, и деньги списывают с карт и вычитают из зарплаты в принудительном порядке.

Проверить наличие исполнительного производства можно на сайте судебных приставов. Доступно это всем, а не только самому должнику, достаточно указать Ф. И. О., дату рождения и выбрать регион, по которому будет производится проверка.

Почему появляются долги по кредитам

Самая очевидная причина появления долга по кредиту — это когда вы сознательно или по забывчивости не внесли вовремя ежемесячный платеж. Но это не единственный вариант, иногда с долгами оказываются люди, которые ответственно относятся к своим займам. Причин может быть несколько.

Причина № 1. Ошибка банка

Представим, что вы сделали последний платеж по кредиту, но после этого получили уведомление о долге. Скорее всего, на стороне банка была допущена ошибка.

После внесения последнего платежа попросите справку об остатке долга (он должен быть равен нулю). Через пару недель проверьте свою кредитную историю и убедитесь, что банк вовремя передал верные данные в БКИ.

Причина № 2. Мошенники

По закону банки, МФО и потребительские кооперативы всегда проверяют личность обратившегося к ним клиента: попросят предъявить паспорт, сверят фотографию и подпись. Однако подпись можно скопировать, документы — подделать. А если паспорт человека оказался у мошенника, то он может оформить займ от его имени, например онлайн в МФО.

Чтобы избавиться от долга по кредитам или займам, оформленным мошенниками, нужно обратиться с заявлениями в банк и в полицию. Как именно это сделать — по ссылке.

Кредитные мошенники: три распространенные схемы обмана

Как мошенники могут оформить кредит без вашего ведома

В банке при оформлении кредита требуют не только паспорт. Там также проверяют наличие имущества, данные о работодателе, просят справки о доходах. А при оформлении небольшого онлайн-займа (до 15 тыс. рублей) МФО часто просят клиента просто прислать данные паспорта, его скан и фотографию с паспортом в руках. Таким способом получить кредит на чужое имя проще.

«Если вдруг вы обнаружили, что паспорт исчез, сразу же отправляйтесь в ближайшее отделение полиции и пишите заявление о пропаже, — говорит Борис Кулик, начальник отдела финансового просвещения ГУ Банка России по ЦФО. — Обязательно возьмите там справку о том, что паспорт утерян, с указанием даты. Если паспорт попадет в руки мошенников, эта справка будет основным доказательством того, что кредит или займ брали не вы».

Иногда мошенникам достаточно только паспортных данных, поэтому их тоже стоит беречь. Нельзя оставлять паспорт в залог, разрешать копировать без повода, сообщать его данные по телефону или в соцсетях, отправлять сканы (фото) страниц посторонним лицам. Вводить данные паспорта можно только на защищенных сайтах (в адресной строке есть изображение закрытого замка) и только в случае острой необходимости.

Коллекторов хотят запретить. Почему и что будет, если их не станет

Чем опасны долги по кредитам

Цель кредитной организации — получить деньги назад с процентами. Если вы не будете платить по кредиту, банк обратится в суд или к коллекторам. Сейчас действует закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности», который регламентирует работу коллекторских агентств. Им, например, запрещено применять физическую силу и угрозы, уничтожать и повреждать имущество (и угрожать этим), оказывать психологическое давление, унижать честь и достоинство. Но остаются «черные коллекторы», которые действуют незаконно.

Если банк дойдет до суда, к сумме основного долга, процентам и штрафам могут добавить судебные издержки. Если вы не будете платить и после решения суда, приставы будут взыскивать долг принудительно. Деньги и ценное имущество в пределах суммы задолженности арестуют; если кредит обеспечивался недвижимостью или иным имуществом, его продадут. Если долг превышает 10 тыс. рублей, вам закроют выезд за границу. А злостное уклонение от выплаты опасно уголовной ответственностью: предусмотрено лишение свободы на срок до двух лет.

Как списать долги по кредитам

Можно ли запретить оформление кредитов на ваше имя

В прошлом году Банк России опубликовал указание, которым обязал банки с 1 октября 2022 года предоставить клиентам возможность собственноручно накладывать запрет на онлайн-операции и ограничивать их параметры. Речь шла и о кредитовании.

«Вы можете написать заявление о запрете онлайн-кредитования в конкретной организации. Такая опция есть практически во всех крупных банках, но есть те, которые будут против. Я бы к таким сразу отнесся скептически, потому что это повышает риски заемщика и не соответствует рекомендациям Центробанка», — говорит старший юрист юридической коллегии «Юриус» Александр Захаров.

В январе 2023 года Центробанк подготовил законопроект, который позволит делать этот запрет единым для всех кредитных организаций. Банк России предлагает вносить ограничения в кредитную историю, чтобы банки и МФО видели его перед выдачей потребительских кредитов и займов.

Как узнать задолженность другого человека

Эта информация относится к банковской тайне, так что, пока нет решения суда, законно о долгах человека никто узнать не может.

«Если заемщик перестает платить по кредиту или займу, по которому вы являетесь созаемщиком или поручителем, о задолженности сообщит банк, МФО или коллекторское агентство, — говорит Борис Кулик. — По закону вы можете подавать запросы в БКИ, чтобы получить собственное досье, но вот проверить наличие кредитов по фамилии и паспортным данным стороннего человека без нотариально заверенной доверенности невозможно».

Как узнать о задолженности бесплатно и только по фамилии

Проверить наличие кредитов по фамилии нельзя, можно узнать о долгах, которые передали судебным приставам, информация есть на сайте ФССП. Правда, понадобится не только фамилия, но и имя, отчество, дата рождения и регион.

Как узнать о кредитах умершего родственника

Вместе с деньгами и имуществом наследники принимают на себя долги умершего. Если списка финансовых активов не осталось, нотариус должен запросить кредитную историю наследодателя.

«По закону наследники обязаны погашать долги только в пределах стоимости имущества, которое им досталось, то есть, если человек получил наследство на 1 млн рублей, это и есть максимальный размер долга, который он обязаны заплатить за умершего», — поясняет Борис Кулик.

Кредиторы могут объявиться и сами. Если заемщик вдруг перестает платить и финансовая организация не может его найти, она проверит информацию о том, жив ли должник и открывал ли кто-то наследственное дело. Так банки могут вовремя предъявить свои требования, а наследники — узнать о долгах умершего до вступления в наследство.

Выбор пользователей Банки.ру

| Название | Мин. ставка | |

|---|---|---|

|

На любые цели Промсвязьбанк |

от 3.5% |

Оставить заявку Лиц.№ 3251 |

|

Наличными ВТБ |

от 4.4% |

Оставить заявку Лиц.№ 1000 |

|

Наличными Газпромбанк |

от 4% |

Оставить заявку Лиц.№ 354 |

|

Наличными Банк «Открытие» |

от 4% |

Оставить заявку Лиц.№ 2209 |

|

Наличными ВТБ |

от 4.4% |

Оставить заявку Лиц.№ 1000 |

1.Что такое кредитная история и зачем она нужна?

Если вы не помните, перед какими банками у вас есть задолженность и в каком размере, проверить это можно, изучив свою кредитную историю. Это документ, содержащий информацию о ваших кредитах и займах, индивидуальный рейтинг (при наличии), а также информацию об источниках формирования кредитной истории и о пользователях, которым выдавались кредитные отчеты.

Банки и другие кредитные организации в обязательном порядке направляют такую информацию в бюро кредитных историй (БКИ). Банки могут направлять информацию в разные БКИ. Таким образом, ваша кредитная история может храниться в нескольких бюро.

Если вы никогда не заключали договоров кредита (займа), кредитной истории у вас нет.

2.Как узнать, где хранится моя кредитная история?

Узнать, в каких бюро кредитных историй хранится информация о ваших кредитах и займах, можно:

- онлайн, направив запрос через сайт Центробанка (потребуется информация из документа, удостоверяющего личность и код субъекта кредитной истории);

- онлайн, на портале госуслуг (услуга доступна только для подтвержденной учетной записи);

- лично, обратившись в любой банк или любое бюро кредитных историй (потребуется только документ, удостоверяющий личность).

3.Как запросить кредитную историю в бюро кредитных историй?

Получив информацию о том, в каком из бюро кредитных историй хранится ваша кредитная история, вы сможете запросить отчет по ней непосредственно у БКИ.

Процедура направления запроса может различаться в зависимости от конкретного БКИ. Как правило, это можно сделать:

- по почте (требуется нотариальное заверение подписи);

- лично в вашем БКИ или сотрудничающей с ним организации, оказывающей финансовые услуги;

- при помощи электронного документа с использованием усиленной квалифицированной или простой электронной подписи (с получением ключа при личной явке);

- в форме телеграммы, заверенной оператором связи при предъявлении паспорта или иного документа, удостоверяющего личность.

Бесплатно получить кредитную историю в каждом бюро кредитных историй можно два раза в год, при этом на бумажном носителе — не чаще 1 раза в год. За последующие (в течение года) обращения БКИ вправе взимать плату.

4.Как оспорить кредитную историю?

Вы можете оспорить информацию, содержащуюся в вашей кредитной истории, подав в БКИ, в котором она хранится, заявление о внесении изменений и (или) дополнений.

В течение 20 рабочих дней со дня регистрации вашего заявления БКИ обязано провести дополнительную проверку содержащейся в кредитной истории информации, запросив ее у банка, к которому она относится.

Банк обязан в течение 10 рабочих дней со дня получения запроса БКИ, предоставить ему информацию, подтверждающую достоверность оспариваемых сведений, или исправить вашу кредитную историю. В последнем случае бюро кредитных историй обновит или аннулирует вашу кредитную историю.

О результатах рассмотрения вашего заявления бюро кредитных историй обязано в письменной форме сообщить вам по истечении 20 рабочих дней со дня его регистрации. Если вы не согласны с решением БКИ, вы можете оспорить его через суд.

5.Чем грозят задолженности по кредитам?

При неуплате кредита (займа) кредитная организация может начислить пени, прибегнуть к помощи коллекторов или обратиться в суд.

Если суд примет решение в пользу кредитной организации, на имущество, денежные средства и другие ценности, находящиеся на счетах и вкладах должника, могут наложить арест.

При злостном уклонении от погашения кредита в крупном размере (более 2,25 млн рублей) возможна уголовная ответственность. Максимальным наказанием в таком случае будет лишение свободы на срок до двух лет.

В 2019 г. банки одобрили 33,9% от общего числа заявок, поданных на разные виды кредитов (по данным НБКИ, одного из крупнейших БКИ).

Значит, более 60% россиян, желающих получить кредит, получили отказ.

Основная причина отказа – плохая кредитная история.

Эксперты советуют – чтобы не потерять время и нервы, перед подачей заявки на кредит, проверьте свою кредитную историю!

Давайте разбираться, что такое кредитная история и как ее проверить.

Что такое кредитная история?

Кредитная история – досье заемщика перед кредиторами. В ней хранится информация обо всех кредитах, займах и о платежном поведении заемщика – как заемщик исполняет обязательства по кредитам, есть ли просрочки по платежам, штрафы, пени и т.п.

Это, своего рода ваше финансовое резюме.

Кредитная история может быть:

- Хорошей – заемщик своевременно оплачивает платежи или погасил кредиты в срок.

- Плохой – есть просрочки по платежам (регулярные ежемесячные, длительные просрочки, погашение кредитов за счет продажи залогового имущества, судебные иски по кредитным договорам и т.п.). Если в кредитной истории зафиксировано большое количество запросов и отказов в выдаче кредитов – это тоже минус.

- Нулевой – человек не брал кредиты.

Если кредитная история хорошая – то это еще и ваш актив.

Запросить вашу кредитную историю могут банки перед выдачей кредита, потенциальные работодатели, если вы устраиваетесь на новую работу, страховые компании, работники следственных и судебных органов.

Где хранится?

Хранится кредитная история в бюро кредитных историй. Срок хранения – 10 лет с момента последнего изменения информации в кредитной истории.

Бюро кредитных историй (БКИ) – компания, которая формирует и хранит кредитные истории, предоставляет кредитные отчеты.

По состоянию на 14.02.2020 г. зарегистрировано 11 БКИ.

Узнать их перечень можно из Государственного реестра бюро кредитных историй на сайте ЦБ РФ.

Около 90% кредитных историй хранится в крупнейших БКИ:

- АО «Национальное бюро кредитных историй»

- ЗАО «Объединенное Кредитное Бюро»

- ООО «Эквифакс Кредит Сервисиз»

Когда и зачем проверять кредитную историю?

- Перед подачей заявления на кредит.

Так вы оцените ваши шансы на получение кредита и будете уверены, что в кредитной истории нет неприятных сюрпризов – ошибок, непогашенных задолженностей, «лишних» кредитов и т.п. - После потери паспорта, чтобы вовремя выявить запись о кредите, который злоумышленники могут оформить на ваше имя.

- Чтобы узнать, кто запрашивал вашу кредитную историю. Если вы подавали заявку на кредит и кредитную историю запросил банк-заемщик – это нормальная ситуация. А если запросы делали другие компании, которым вы не давали на это согласие, есть повод насторожиться.

Проверить кредитную историю можно 2 способами:

- Платно.

- Бесплатно.

Как проверить кредитную историю платно?

Нужно выбрать посредника, который по запросу составит список БКИ, где хранятся ваши кредитные истории и выдаст их вам.

Посредниками выступают интернет-порталы, банки, кредитные брокеры и др.

Цена вопроса – от 299 руб.

Но зачем платить, если можно проверить бесплатно?

С 31 января 2019 г. граждане РФ могут проверить свою кредитную историю бесплатно 2 раза в год (но только один раз в бумажном виде).

Самый простой, удобный способ проверить кредитную историю – с помощью портала «Госуслуги».

Расскажу, как я бесплатно проверила свою кредитную историю онлайн за 30 минут через «Госуслуги».

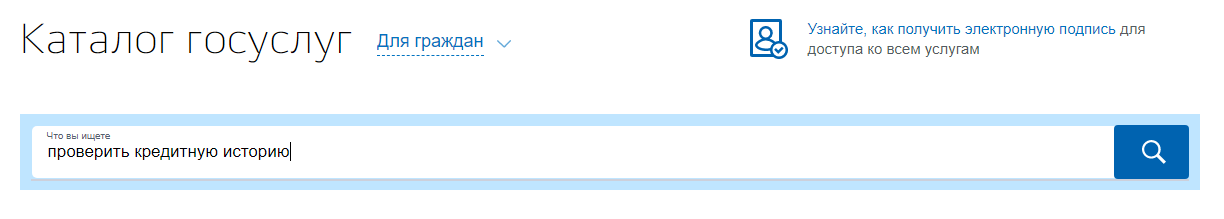

- Заходим в личный кабинет на портале «Госуслуги» (у вас должна быть подтвержденная учетная запись).

- В поисковом окне пишем «проверить кредитную историю».

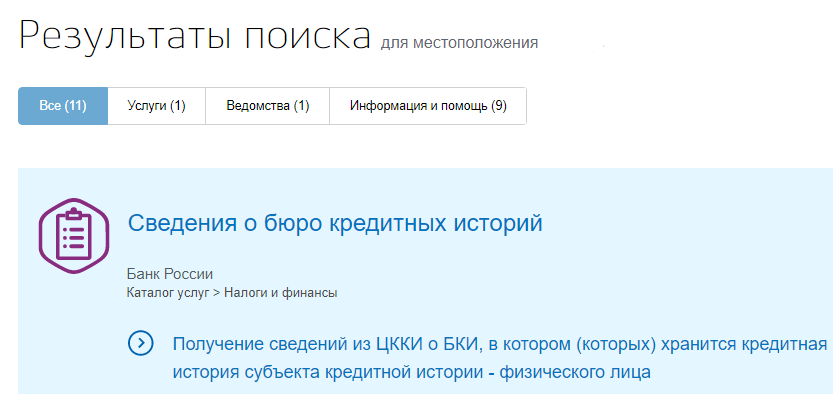

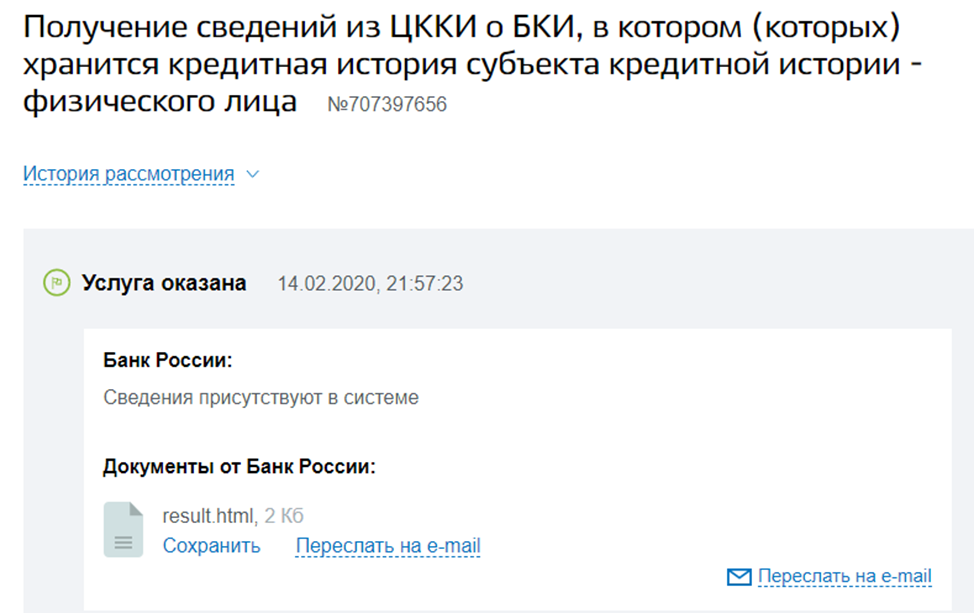

- В результатах поиска выбираем «Получение сведений из ЦККИ о БКИ, в котором (которых) хранится кредитная история физического лица».

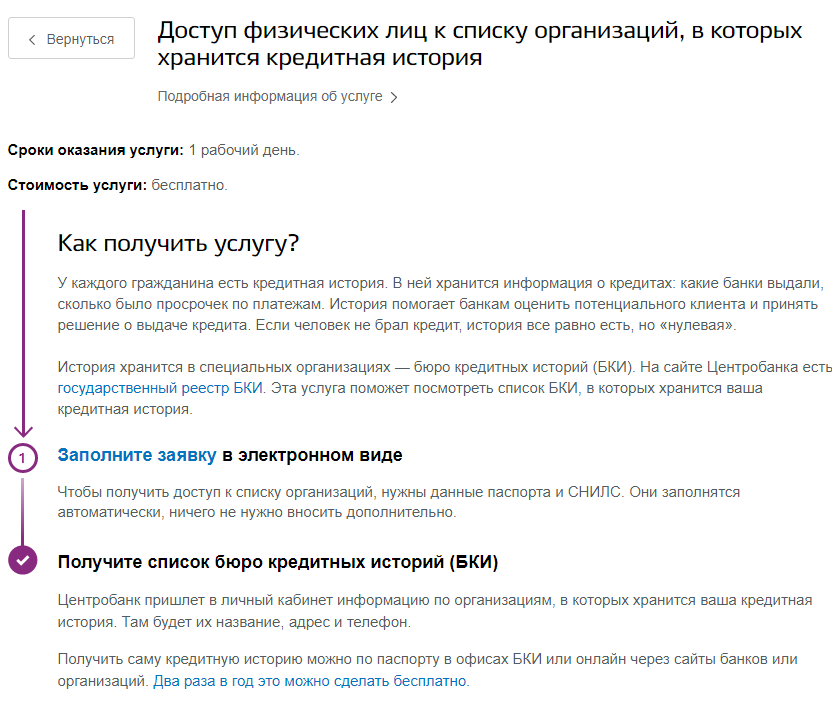

- Выбираем «Заполнить заявку в электронном виде».

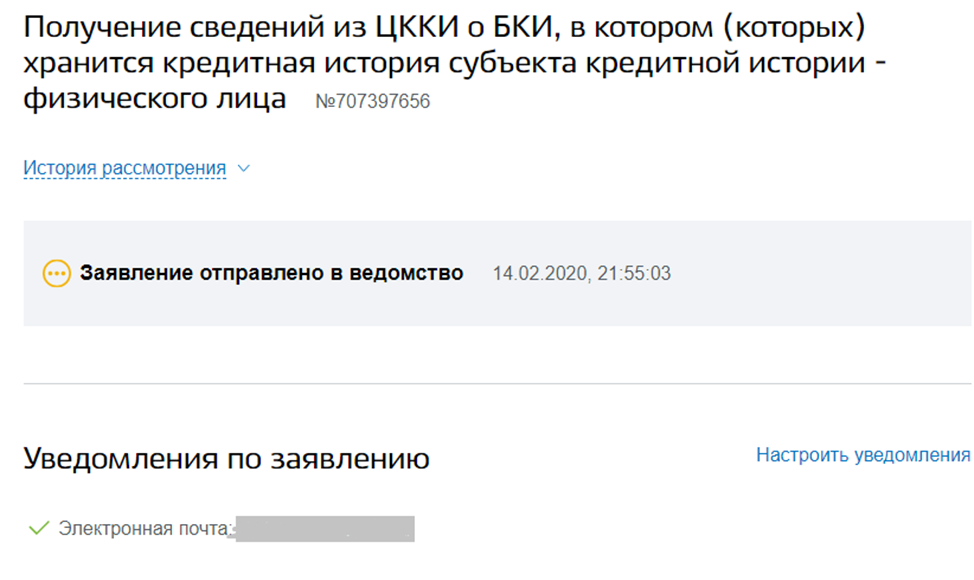

- Заполняем и отправляем заявку.

- Получаем от Центробанка в личный кабинет список бюро кредитных историй (БКИ), в которых хранится ваша кредитная история с указанием названий БКИ, адресов, телефонов.

На портале указано, что срок оказания услуги – 1 рабочий день. Мне пришел ответ через 2 минуты.

По результатам запроса я узнала, что моя кредитная история хранится в трех БКИ:

- АО

«Национальное бюро кредитных историй» - ЗАО

«Объединенное Кредитное Бюро» - ООО «Эквифакс

Кредит Сервисиз»

- Делаем онлайн запрос в БКИ.

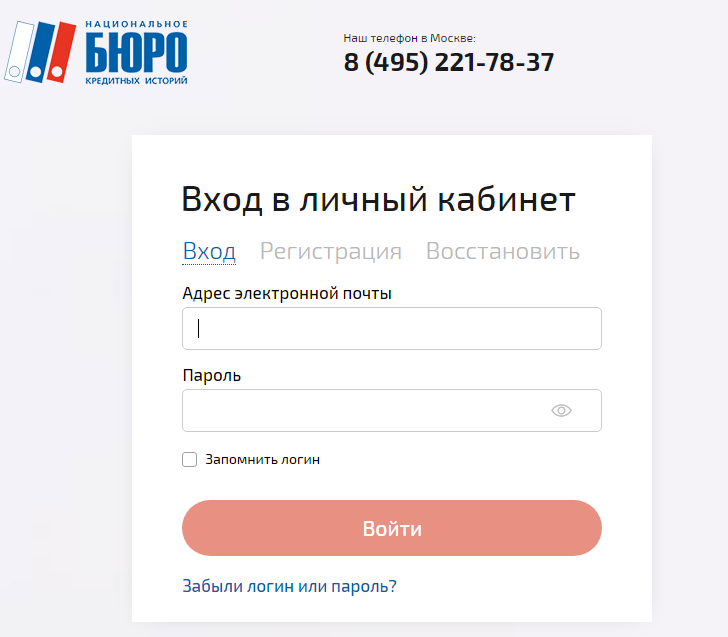

Я зарегистрировалась на сайте БКИ, подтвердила эл. адрес.

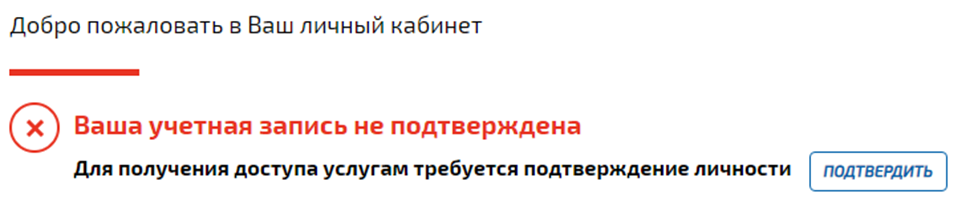

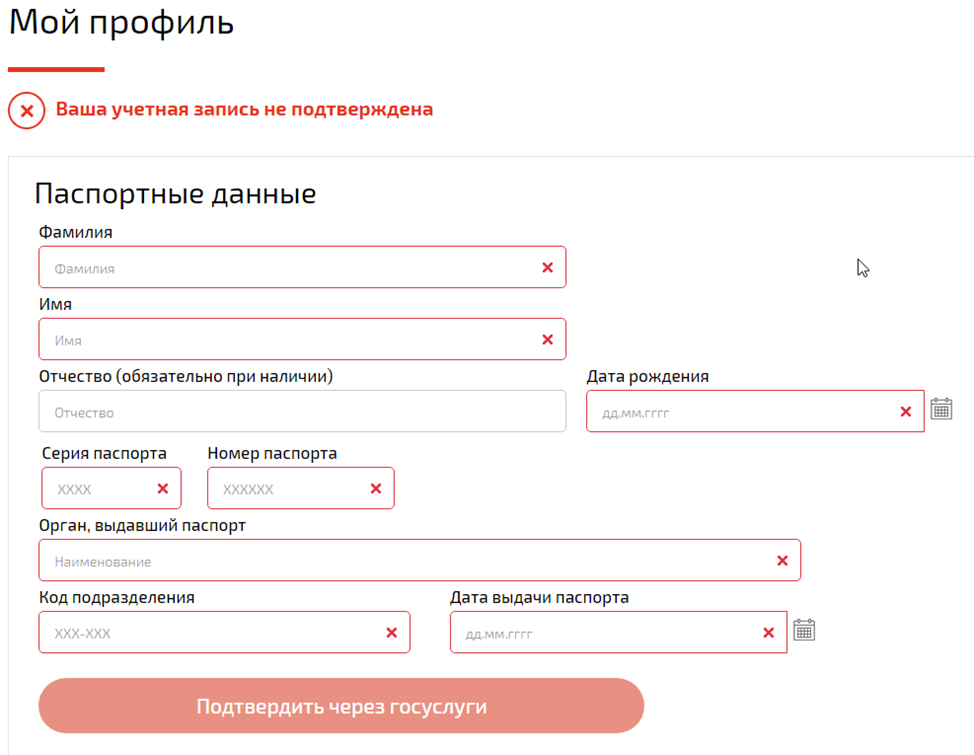

Подтвердила личность через портал Госуслуги (ЕСИА), заполнив паспортные данные по установленной форме.

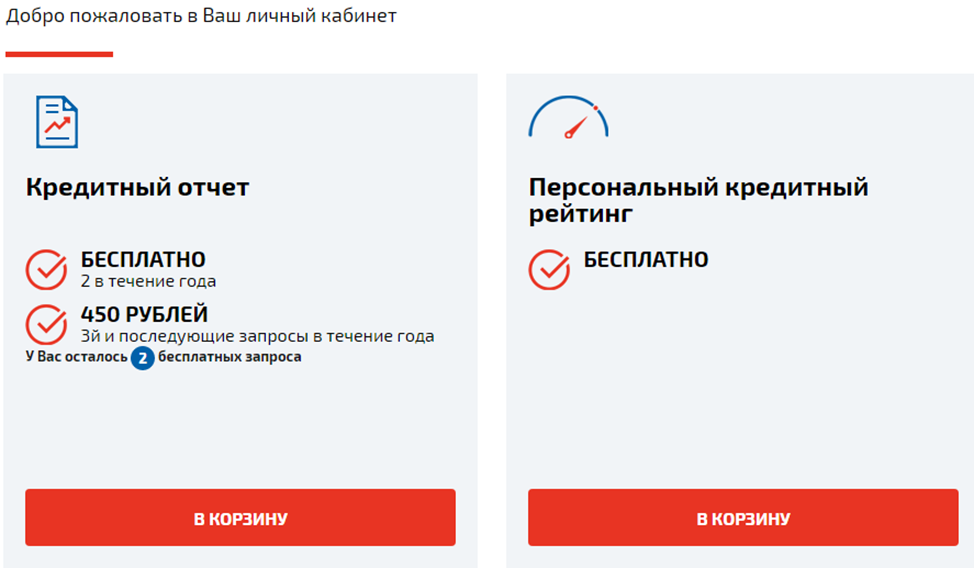

После подтверждения учетной записи открылся доступ к выбору услуг.

Выбрала услуги «Кредитный отчет» и «Персональный кредитный рейтинг».

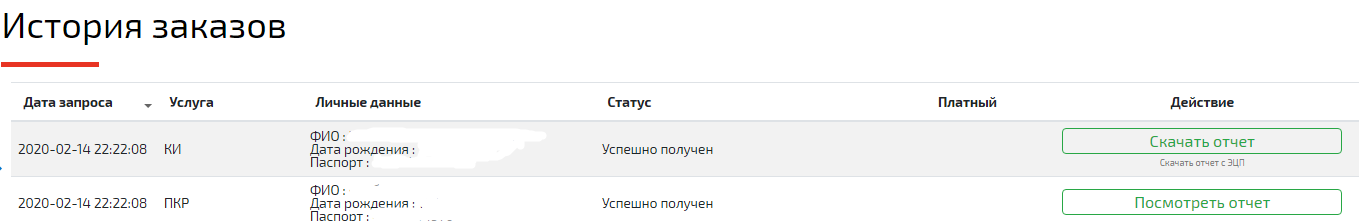

Перешла в корзину и увидела, что отчеты уже готовы.

Затем изучила отчеты и узнала, что у меня хорошая кредитная история.

Посмотрев историю запросов, увидела, что банк, в котором у меня открыты депозит и дебетовая карта, раз в год запрашивает мою кредитную историю.

По закону банк может запросить полную кредитную историю при наличии согласия клиента. Срок действия согласия – 6 месяцев.

Доступ к информационной части кредитной истории без согласия клиента банк может запросить, если клиент обратился за кредитом. Никаких заявок в банк на получение кредита я не подавала, согласия на запрос моей кредитной истории не давала.

Значит, у банка не было оснований запрашивать мою кредитную историю. Написала запрос в банк, чтобы узнать, зачем банк ее запрашивал. Лишние запросы в кредитной истории мне не нужны.

Кроме банка, запрос кредитной истории без моего ведома и согласия делал российский брокер, клиентом которого я никогда не была.

Вот такие интересные факты выяснились после проверки кредитной истории.

Подводим итоги

- Хорошая кредитная история – ваш актив, финансовый паспорт для банков, потенциальных работодателей, страховых компаний.

- За состоянием кредитной истории нужно следить и проверять ее минимум 1 раз в год.

- В России действуют 11 БКИ. Часто кредитная история хранится сразу в нескольких из них.

- Узнать кредитную историю можно:

- Платно с помощью посредников;

- Бесплатно самому – 2 раза в год.

- Для самостоятельной бесплатной проверки кредитной истории удобно использовать портал Госуслуги.

- Вот алгоритм, как узнать кредитную историю бесплатно, не выходя из дома:

- Через портал Госуслуги» заказать список БКИ, в которых хранится кредитная история.

- Сделать онлайн-запрос в БКИ.

- Получить отчет в личный кабинет на сайте БКИ и изучить его.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Когда человек берет кредит, он искренне считает, что способен погасить его в срок. Да и банки не выдадут ссуду, если засомневаются в кредитоспособности клиента. Но жизнь непредсказуема. И, как показывает практика, около 50% заемщиков время от времени допускают просрочки. А вслед за ними увеличивается сумма долга, растет пеня, начисляются штрафы, и закончится все может очень печально: арестом имущества, судами и навсегда испорченной кредитной историей. Чтобы этого не произошло, всегда нужно держать руку на пульсе: оплачивать платежи вовремя, а если возникла просрочка, не допускать лавинообразного роста задолженности.

Узнать задолженность банку по кредиту

Как может возникнуть задолженность?

Как узнать задолженность по фамилии?

Можно ли узнать про задолженность анонимно?

Как узнать о задолженностях умершего?

Можно ли узнать о задолженности других людей?

Узнать задолженность банку по кредиту

И для начала стоит узнать, как отслеживать сам факт наличия задолженности перед банком. Особенно это актуально, если уже несколько банков подряд отказали вам в кредите, не указывая причины; если утеряно удостоверение личности, и есть предположение, что им могут воспользоваться мошенники. Узнать, нет ли задолженности стоит и в том случае, если вы хотя бы раз пользовались кредитными программами, и являетесь обладателем кредитной карты. Сделать это можно несколькими способами.

Посредством сервисов банка

Большинство современных банков, в том числе и Сбербанк, давно разработали внутренние сервисы, сайты и приложения для телефонов, позволяющие контролировать состояние своего счета. Интернет-банкинг очень удобен, и если существует возможность управлять своими финансами удаленно, ею обязательно стоит воспользоваться.

Через прямое обращение в банк

Узнать о состоянии долга можно и непосредственно в организации, которая предоставила займ. Для этого нужно зайти в отделение банка или посетить офис другой финансовой организации лично, либо позвонить на горячую линию, и обратиться с просьбой проверить наличие задолженности к оператору.

При погашении кредита возьмите за правило всегда требовать от банка справку об отсутствии задолженности. Это избавит от любых вопросов в будущем.

Через бюро кредитных историй

Вся информация о задолженностях человека разным банкам хранится в единой базе – в бюро кредитных историй. Чтобы получить интересующие сведения, нужно ввести паспортные данные, после чего система автоматически сформирует полный отчет. Но пользоваться такой услугой можно только раз в течение года. Возможные и последующие запросы, но уже только на платной основе.

Через запрос судебным приставам

Один из способов разобраться с состоянием долгов по займу перед финансовым учреждением – служба судебных приставов. Информация хранится открыто, и найти ее можно по ФИО или дате рождения. Но база пополняется новыми данными только после того, как решение суда официально вступило в силу. На сайте есть сведения и о других долгах: неуплаченных налогах, штрафах, алиментах.

Другие способы

Если удобный онлайн-сервис отсутствует, на официальном сайте банка обязательно предусмотрена форма обратной связи. Ее так же можно использовать для получения информации. Если формы тоже нет, ищите любые другие способы связаться с банком в разделе «Контакты»

Еще один популярный вариант – СМС-банкинг. Он мало отличается от онлайн-сервисов, только вся информация о движениях средств и состоянии баланса приходит клиенту в СМС-сообщениях. Стоимость такой услуги регламентируется тарифами мобильного оператора или самого банка.

Иногда порядок информирования клиента определяется кредитным договором. Многие банки предлагают клиенту подключить услугу напоминания о платежах в виде СМС-сообщений, звонков, электронных рассылок. Стоимость такой услуги обычно невысока, зато в дальнейшем это позволяет избежать множества проблем.

Как может возникнуть задолженность?

На самом деле существует масса причин, по которым возникает задолженность. И не всегда они связаны с недобросовестностью плательщика. Вот основные из них:

- Сознательная просрочка выплат. Обычно это связано с неожиданно возникшими финансовыми трудностями или другими непредвиденными обстоятельствами. Если платеж не был вовремя внесен сознательно, лучше при первой же возможности зайти в банк, и поговорить либо о структуризации долга, либо о переносе платежа.

- Невнимательность. Бывает так, что заемщики упускают из вида отдельные пункты кредитного договора. Это и влечет за собой многие проблемы. Например, при использовании кредитных карт, часто нарушается льготный период. Задолженность создается неумышленно, и узнает человек об этом в самый неподходящий момент, когда уже накопится приличная сумма долга.

- Мошенничество. Несмотря на все меры предосторожности, от мошенничества никто не застрахован. Поэтому если появилось малейшее подозрение в том, что вашими документами воспользовались для оформления займа, срочно пишите заявление в службу безопасности банка. Параллельно такое же заявление нужно отнести и в правоохранительные органы. По итогам расследования и выяснения обстоятельств, кредит, в оформлении которого заемщик на самом деле не участвовал, может быть списан.

Независимо от обстоятельств, каждому клиенту банка рекомендуется периодически контролировать состояние своего кредита. Если же задолженность уже образовалась, простейший способ решить проблему – рефинансирование или реструктуризация кредита на более выгодных условиях.

Как узнать задолженность по фамилии?

Простейший способ узнать о задолженности – по фамилии. Для этого нужно только удостоверение личности, с которыми следует обратиться непосредственно в банк. Пока что не существует более точного и надежного способа получить не только информацию, но и профессиональную консультацию заодно. Все данные и пояснения к ним предоставит сотрудник отделения.

Можно ли узнать про задолженность анонимно?

Уточнить информацию по кредиту можно и без посещения отделения. Например, через интернет. Нет ничего проще, если банк разработал и внедрил систему интернет-банкинга. Тогда в Личном кабинете плательщика можно увидеть все выписки по счету, данные о кредитах и депозитах.

Второй вариант – через терминал или банкомат, которые сегодня встречаются в самых удаленных и малонаселенных уголках России. Этот способ подходит только для того, чтобы узнать данные по кредитной карте. Анонимно можно воспользоваться и сайтом судебных приставов. Для этого не придется специально идти в администрацию или районное отделение, и тратить на это время.

Как узнать о задолженностях умершего?

При смерти заемщика его долг автоматически переходит на наследников вместе с правами на имущество. Избежать передачи обязательств можно только в том случае, если по условиям страхования кредита смерть является страховым случаем. Тогда погашение долга берет на себя страховая компания. В остальных случаях банк предоставляет все данные по кредиту родственникам при наличии у них свидетельства о смерти заемщика.

Можно ли узнать о задолженности других людей?

Информация о состоянии и размерах долга, как и о любых других операциях по личному счету, строго конфиденциальна. Она не передается родственникам, друзьям, другим третьим лицам, и получить ее можно только при наличии необходимых документов. Гражданин может получить данные только о состоянии кредита, оформленного им лично.

Финансовые учреждения не предоставляют информацию по чужим паспортам, даже если это ближайшие родственники. В крайних случаях это может даже расцениваться как мошенничество, что влечет за собой административную и уголовную ответственность.

- Как можно узнать, что на мне есть кредиты

- Можно ли узнать долги другого человека

- Как появляются долги по кредитам

- Чем грозят задолженности по кредитам

- Как мошенники могут оформить кредит без вашего ведома

- Что делать, если кто-то оформил на вас кредит

Как можно узнать, что на мне есть кредиты

Вы решили взять кредит, но финансовая организация внезапно отказалась его выдавать. Скорее всего, причина кроется в вашей кредитной истории (КИ). В ней указано, в какие банки или микрофинансовые организации вы обращались за помощью.

Что такое кредитная история

Узнать сумму долга по кредиту можно несколькими способами.

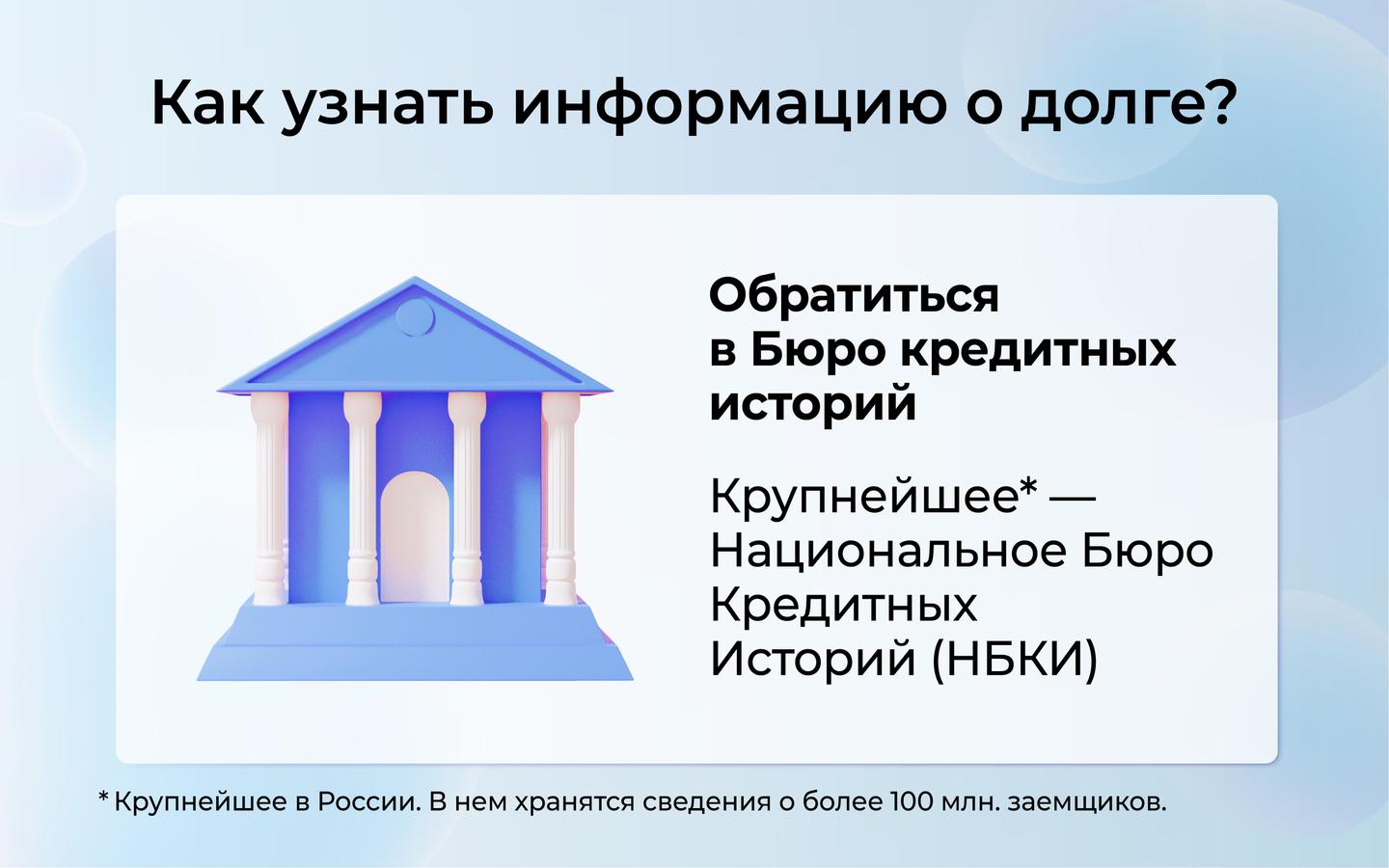

- Обратиться в Бюро кредитных историй (БКИ). Сейчас крупнейшим в России считается Национальное бюро кредитных историй (НБКИ). В нем хранятся сведения о более 100 млн заемщиков.

При этом финансовые организации сотрудничают не только с ним, но и другими бюро. Как правило, у активных заемщиков несколько КИ. Чтобы выяснить все о полученных заемных средствах, нужно найти все бюро, где хранится необходимая информация.

Алексей решил проверить свою кредитную историю онлайн и отправил запрос в НБКИ. Однако сведений там не оказалось. Выяснилось, что информация об этом хранится в другом бюро. Алексей обратился в Банк России и запросил сведения из Центрального каталога кредитных историй.

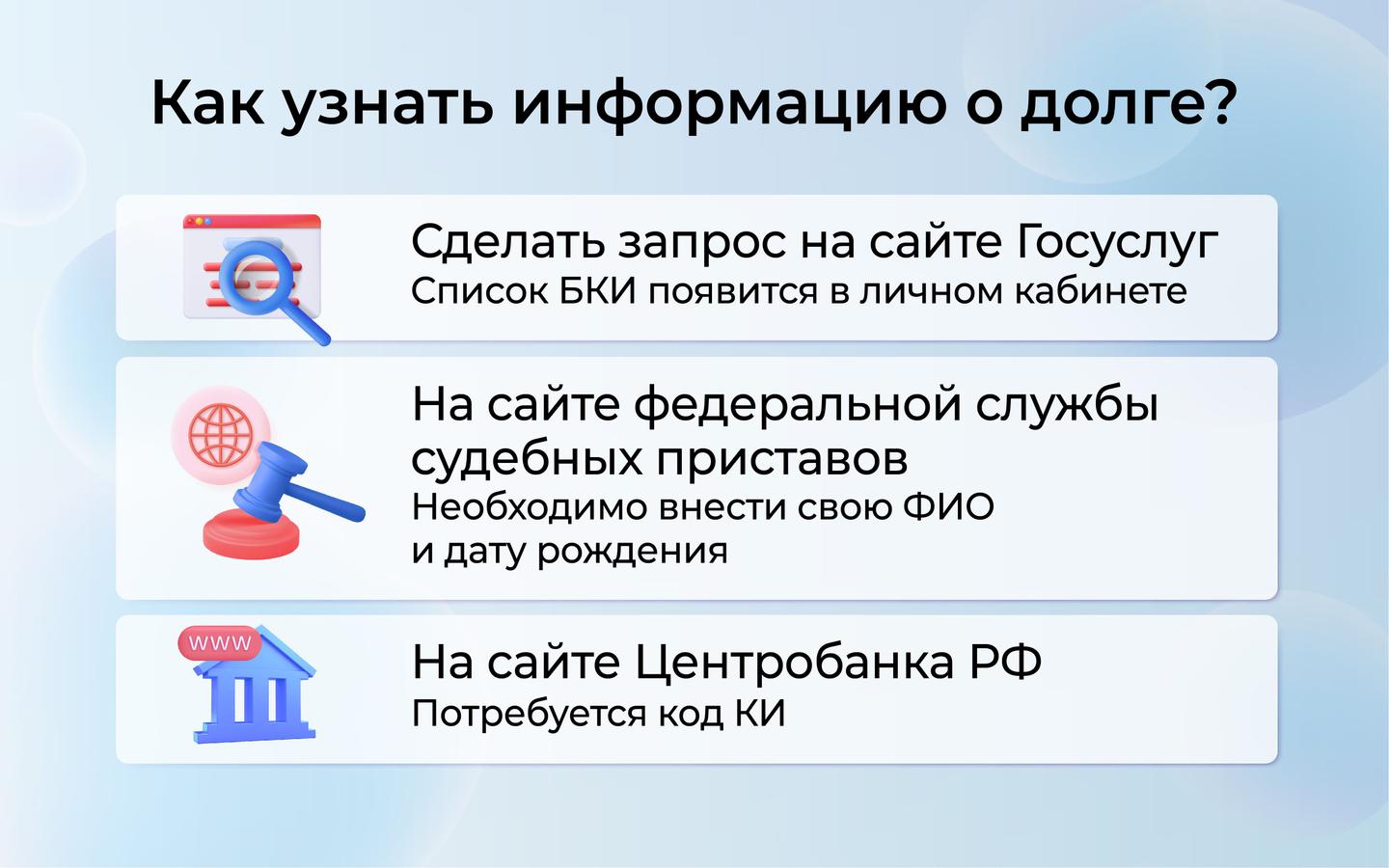

- Самый простой способ найти информацию о кредитах онлайн — сделать запрос на сайте Госуслуг. После запроса список БКИ появится в вашем личном кабинете.

- Если по заемным средствам образовался долг, то это будет указано на сайте федеральной службы судебных приставов. Чтобы узнать долг по кредиту, необходимо ввести свою фамилию и дату рождения. Однако нужно учесть, что в данном случае размер долга должен превышать 50 тысяч рублей, а кредитор подал заявление в суд. Эта же функция доступна на сайте Госуслуг.

- Сведения о долгах можно найти на сайте Центробанка РФ. В этом случае вам понадобится код субъекта КИ.

- Лично обратиться за помощью в свой банк или БКИ. Не забудьте взять с собой документ, удостоверяющий личность

Важно: посмотреть КИ в офисе БКИ или онлайн на сайтах финансовых учреждений можно бесплатно только два раза в год. За остальные запросы придется заплатить.

В КИ указана вся информация о ваших финансовых операциях. Обратившись к ней, кредитор может узнать сумму долга по кредиту, и кто его выдал.

Важно: если вы хотели взять заем, но не смогли, сведения все равно появятся в БКИ.

Изучая выписку из БКИ или Госуслуг, вы должны обратить внимание на следующие пункты.

- Все погашенные займы должны быть обнулены и закрыты.

- У активных кредитов должен отображаться правильный график платежей. Кроме того, проверьте сведения о недостоверных просрочках.

- Обратите внимание на то, правильно ли отображаются причины отказов при получении новых заемных средств.

- Если у вас уже были невыполненные обязательства, то проверьте записи о них и графу о привлечении к ответственности.

Если хоть по одному из пунктов у вас есть сомнения, то обратитесь к своему кредитору или БКИ. В течение 30 дней с момента регистрации вашего заявления бюро бесплатно проведет дополнительную проверку вашей КИ. В свою очередь финансовое учреждение в течение двух недель обязано предоставить в бюро сведения о вашей КИ.

О результатах вы узнаете спустя месяц. Если будут выявлены нарушения, КИ обновится. Если вы не согласитесь с результатами, то можете оспорить их в суде.

Важно: узнать долг по кредиту только по фамилии нельзя. Чтобы предоставить конфиденциальную информацию, бюро должно провести идентификацию человека. Для этого нужно больше данных.

Можно ли узнать долги другого человека

В базе можно найти информацию, касающуюся только вас. Просто так получить сведения о другом человеке невозможно — его данные конфиденциальны.

Чтобы узнать про долги другого человека, нужно быть его официальным представителем. Для этого оформите доверенность и не забудьте заверить ее у нотариуса.

Как появляются долги по кредитам

Алина взяла небольшой заем в финансовой организации. Расплатившись с большей частью суммы, она не проверила оставшиеся требования кредитора. Спустя время ей позвонил коллектор – обязательства перед учреждением значительно выросли, поэтому набежали немаленькие пени.

Всегда советуем брать ношу по себе. Рассчитайте на калькуляторе комфортные условия и, если все устроит, отправляйте заявку прямо на этой странице.

Однако долг может образоваться не только по вине заемщика, но и недобросовестного кредитора. Например, вы давно исполнили обязательства перед организацией, но кредитор забыл внести эти данные в КИ.

Марк полностью выплатил долг финансовой организации, а спустя время решил оформить еще один. Однако неожиданно он получил отказ. Выяснилось, что кредитор обнаружил у него непогашенный долг. Теперь Марку приходится оспаривать записи в кредитной истории и доказывать, что он полностью выплатил сумму.

Также вы можете обнаружить у себя якобы невыполненные обязательства, если стали жертвой мошенников. Но обо всем по порядку.

Чем грозят задолженности по кредитам

Как мы выяснили, невыполненные обязательства перед учреждением напрямую влияют на вашу КИ. Однако в этой ситуации у вас появятся не только репутационные проблемы, но и финансовые.

Если деньги не будут выплачиваться, у вас образуются пени. Чем дольше будете тянуть с платежом, тем больше денег придется заплатить.

Если эта мера по взысканию долга окажется неэффективной, финансовая организация может прибегнуть к помощи коллекторов. Это право регламентируется двумя законами — ст. 33 ФЗ № 395-1 и ФЗ № 230-ФЗ.

Однако самая серьезная мера по взысканию денег — обращение учреждения в суд. Если вас признают виновным в неуплате долгов, то за вас могут взяться судебные приставы и наложить арест на ваше имущество. Кроме того, должнику могут запретить выезд за пределы страны или ограничить в других действиях.

Алексей задолжал финансовой организации свыше 1,2 млн рублей. Судебным приставам мужчина заявил, что долг погасить не может. Тогда они наложили на его авто арест. Забрать машину Алексей сможет только после полного погашения долга.

Если сумма долга выше 2,25 млн рублей, то заемщика могут привлечь к уголовной ответственности по ст.177 УК РФ. Максимальное наказание за это – до двух лет лишения свободы.

Пользоваться рассрочкой выгоднее, чем кредитом. Если ежемесячный платеж становится непосильным, его можно уменьшить. А еще с рассрочкой нет никаких переплат.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства до 500 000 рублей и потратить их на покупки в рассрочку 10 месяцев, если оформите подписку «Халва.Десятка». Закажите Халву в форме ниже, и курьер привезет ее вам!

Как мошенники могут оформить кредит без вашего ведома

Чтобы не стать жертвой мошенников, нужно знать о самых распространенных онлайн и офлайн схемах обмана.

- Сейчас они действительно могут получить доступ к вашему личному кабинету на сайте финансового учреждения или в приложении.

Однако сделать это возможно лишь при условии, что вы сами передадите третьим лицам необходимые коды и пароли. В этом случае мошенник действительно может беспрепятственно оформить на вас документы и получить деньги.

- Нередко мошенники создают сайты, на которых якобы можно оформить кредитную карту.

Жертва вносит свои данные, после чего получает сообщение об оплате услуг. Например, могут попросить деньги за пересылку оформленной карты. Получив деньги, мошенники исчезают.

- Потерянный документ также может помочь злоумышленнику.

В этом случае в финансовую организацию обращается кто-то максимально похожий на владельца документа и получает деньги. Мошенник может и аккуратно переклеить фото.

- Кроме того, преступники используют копии документов – такая схема позволяет взять долг в микрофинансовой организации или магазине техники.

Что делать, если кто-то оформил на вас кредит

В этом случае вам нужно придерживаться четкого плана действий.

- Подать заявление в полицию. Лучше сразу подтвердить, что вы не оформляли документы и не получали деньги.

- Затем с полученными бумагами обратиться в банк — там вы должны потребовать копии документов по ссуде и оставить заявление о том, что заемные средства были выданы незаконно.

- Чтобы доказать свою невиновность, попробуйте собрать максимум доказательств. Это могут быть записи с камер видеонаблюдения или результаты почерковедческой экспертизы.

Доказать вашу непричастность гораздо сложнее, если вы предоставили доступ к своим данным третьим лицам. Однако попытаться оспорить решение все же стоит.

Чтобы не попасть в такую ситуацию, достаточно придерживаться нескольких правил.

- Потеряли паспорт – немедленно напишите заявление в полицию. Это позволит признать недействительным утерянный документ и как можно скорее получить новый. Если его украли, действовать нужно еще быстрее.

- Ни в коем случае не отправляйте посторонним людям снимок, на котором вы держите паспорт у лица.

- Нельзя сообщать пароли от своих карт, а также СМС-коды. Если третьи лица настойчиво пытаются узнать о них, стоит насторожиться.

- Звонки с незнакомых номеров нужно фильтровать. Если на другом конце провода говорят, что к вашим деньгам получили доступ мошенники, то это вовсе не значит, что так оно и есть. Если служба безопасности вашего банка замечает подозрительную активность, то сразу блокирует счет.

Если вы будете придерживаться этих грамотных действий, то избежите финансовых потерь, а также сохраните время и нервы.