Уважаемые пользователи!

Предлагаем Вам воспользоваться одним из следующих сервисов:

-

Получить информацию о задолженности с помощью сервиса официального сайта ФНС России «Личный кабинет налогоплательщика для физических лиц»

Данный сервис наряду с информацией о задолженности предоставляет возможность получать актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налоговых платежей, о наличии переплат; осуществлять оплату начислений по налогам, заполнять декларацию по форме 3-НДФЛ и отслеживать статус ее камеральной проверки; обращаться в налоговые органы без личного визита в налоговую инспекцию. - Воспользоваться сервисом «Узнай свою задолженность», авторизовавшись на Едином портале государственных услуг

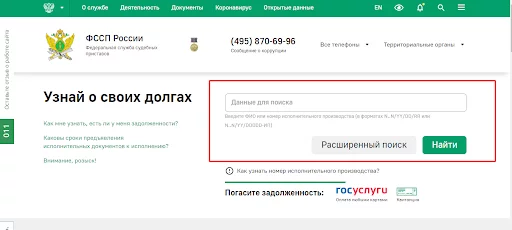

- Проверить наличие информации о себе в Банке данных исполнительных производств Федеральной службы судебных приставов

Как проверить задолженность по имущественным налогам

Дата публикации: 14.01.2022 07:32

1 декабря 2021 года истек установленный законодательством срок уплаты налога на имущество физических лиц, транспортного и земельного налогов для налогоплательщиков – физических лиц, а также НДФЛ, в случае если налоговый агент не удержал его при выплате дохода физическому лицу.

Начиная со 2 декабря граждане, не уплатившие налоги, автоматически перешли в категорию должников. С этой даты неуплаченные налоги стали задолженностью, которая будет расти каждый день за счет начисления пеней.

Оплатить задолженность можно одним из нескольких способов:

- с помощью онлайн-сервисов «Личный кабинет налогоплательщика для физических лиц» или «Уплата налогов и пошлин»;

- используя мобильное приложение «Налоги ФЛ» (доступно пользователям смартфонов, планшетных компьютеров, мобильных телефонов);

- в банкоматах и банковских мобильных приложениях в разделе «поиск задолженности по ИНН»;

- в Личном кабинете на сайте госуслуг в разделе «Налоговая задолженность».

Оплатить налоги может как сам налогоплательщик, так и иное лицо.

Во избежание применения мер принудительного взыскания и их негативных последствий налоговые органы Оренбургской области рекомендуют в ближайшее время уплатить имущественные налоги.

5 способов, как проверить долги по налогам

11.08.22

Из-за долгов по налогам на вас могут подать в суд. И автоматически списать задолженность с банковского счета.

Чтобы не оказаться в такой ситуации, стоит периодически проверять долги по налогам. Расскажу, как это сделать.

Как узнать долги по налогам через сайт ФССП

- Зайдите на сайт ФССП — Федеральной службы судебных приставов.

- Введите свои данные: ФИО, дату рождения, город, где вы зарегистрированы.

Сайт показывает только те долги, по которым вынесли судебное решение. Если вашу задолженность еще не передавали в суд, то она не отобразится.

Сайт ФССП — не самый точный способ узнать свои налоги

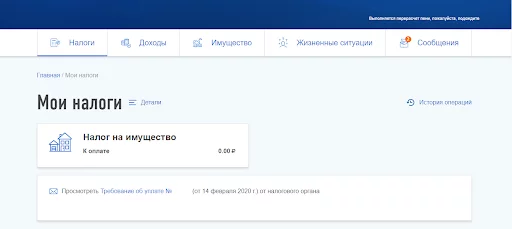

Как узнать задолженность на сайте ФНС

- Зарегистрируйтесь на сайте ФНС. Для этого потребуется электронная подпись, аккаунт на «Госуслугах» или логин и пароль от личного кабинета, выданный в налоговой. Полный набор не нужен — достаточно чего-то одного.

- Войдите в личный кабинет. Сведения о долгах увидите сразу на главной странице.

- Перейдите в раздел «Налоги», чтобы узнать подробности.

ФНС показывает все задолженности, включая небольшие, а также сохраняет историю начисления и оплаты налогов.

Так выглядит раздел «Налоги» в личном кабинете.

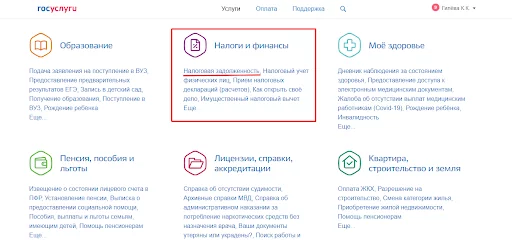

Поиск налогов по ИНН через «Госуслуги»

- Зарегистрируйтесь на Госуслугах, если у вас еще нет аккаунта. Для этого понадобится паспорт, СНИЛС и ИНН.

- Войдите в личный кабинет.

- Перейдите в раздел «Услуги» и выберите категорию «Налоговая задолженность».

- Нажмите на кнопку «Получить услугу» — автоматически перейдете в раздел «Оплата», где указаны все ваши долги.

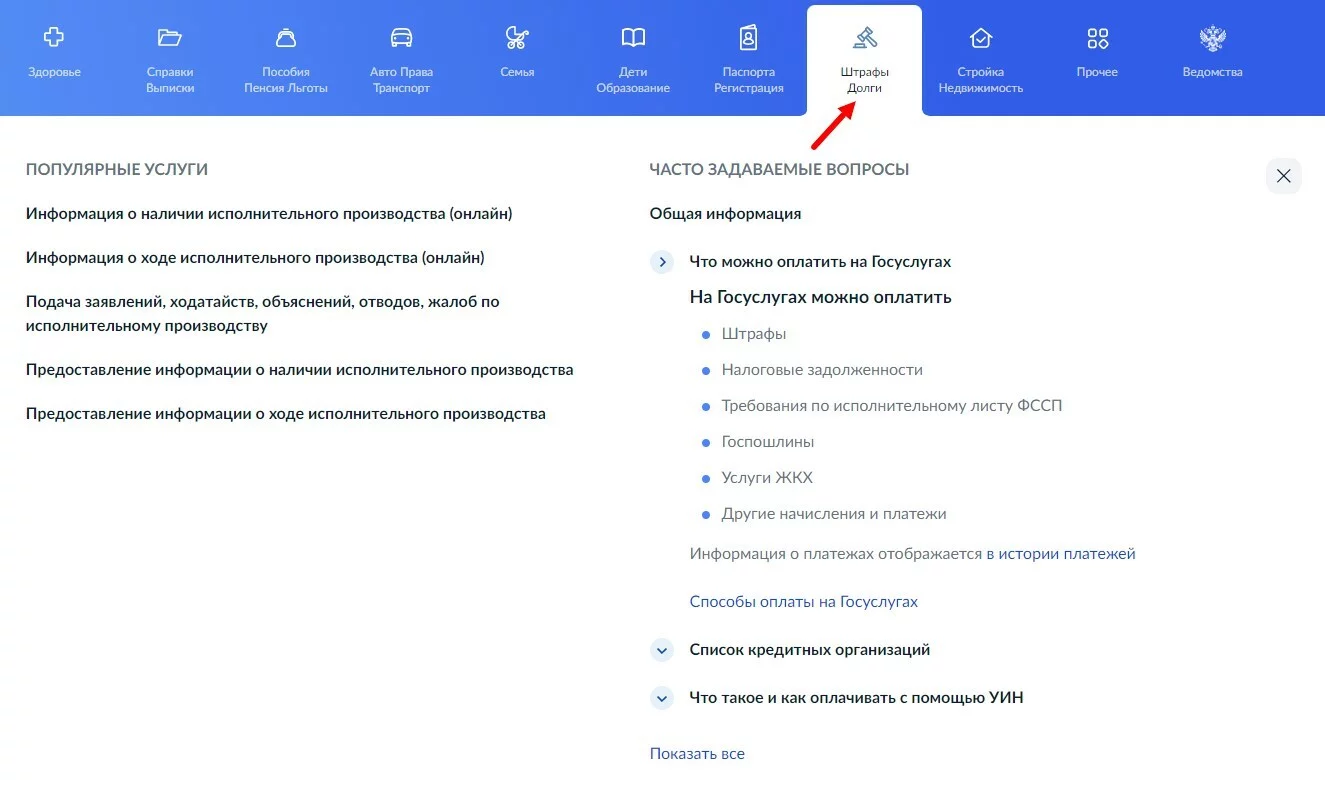

На «Госуслугах» можно проверить не только долги по налогам, но и штрафы, госпошлины и судебные задолженности. Это удобно, поскольку вам не нужно дополнительно заходить на сайт Федеральной службы судебных приставов.

Узнать свои налоги на «Госуслугах» можно в разделе «Налоги и финансы»

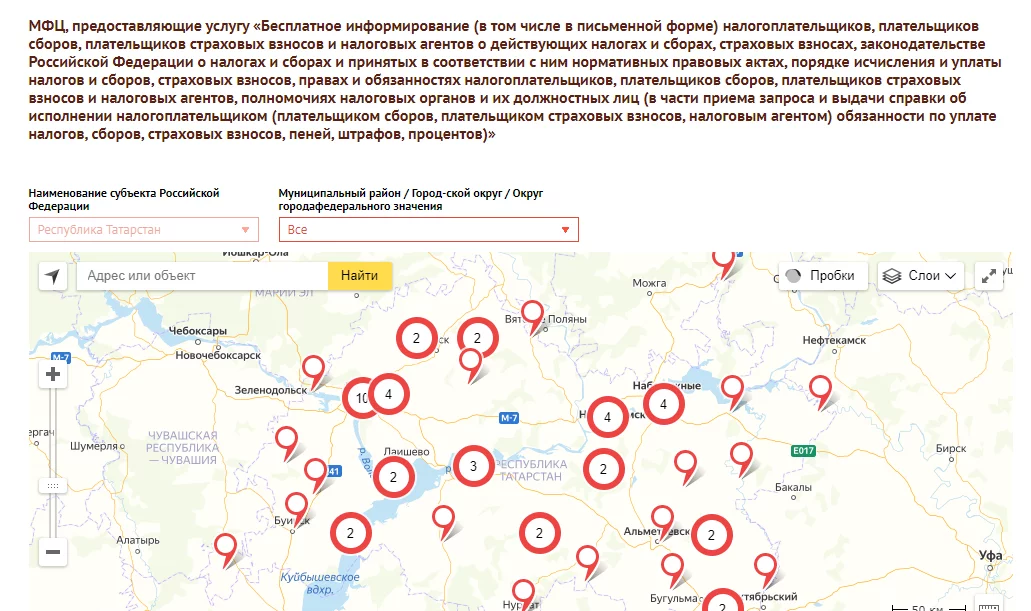

Как узнать свои налоги через «Мои документы»

- Найдите МФЦ, который предоставляет сведения о налогах. Для этого перейдите на сайт сервиса, нажмите кнопку «Найти услуги». Выберите из списка пункт с длинным названием, оно начинается со слов «Бесплатное информирование (в том числе в письменной форме) налогоплательщиков, плательщиков сборов, плательщиков страховых взносов и налоговых агентов». Нажмите кнопку «Информация» — увидите МФЦ, в которых оказывают нужную услугу.

- Придите в подходящий МФЦ с паспортом и заполните заявление — бланк выдаст менеджер. Затем вы узнаете, что задолженности нет, или получите квитанцию на оплату налогов.

Как проверить налоги в ИФНС

1. Найдите свою ИФНС по адресу прописки.

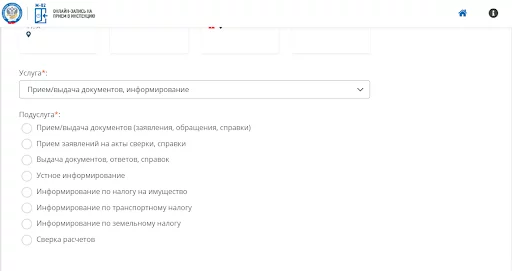

2. Запишитесь на прием на сайте ФНС. Для этого в графе «Услуга» выберите «Прием/выдача документов, информирование», в графе «Подуслуга» — «Устное информирование».

3. Придите в назначенное время с паспортом и получите сведения о налогах у инспектора.

Можно узнать долги по конкретному налогу или в целом

Как получать уведомления о налогах

1. «Госуслуги» присылают информацию на электронную почту. Уведомления можно настроить в личном кабинете.

2. В мобильном приложении «Госуслуги».

На электронную почту от ФНС. Для этого зайдите в личный кабинет, откройте настройки профиля. В разделе «Контактная информация» укажите адрес почты и поставьте галочку напротив пункта «Получать уведомления».

В приложении «Налоги ФЛ». Уведомления приходят по умолчанию, ими можно управлять в настройках.

Как оплатить задолженность по налогам

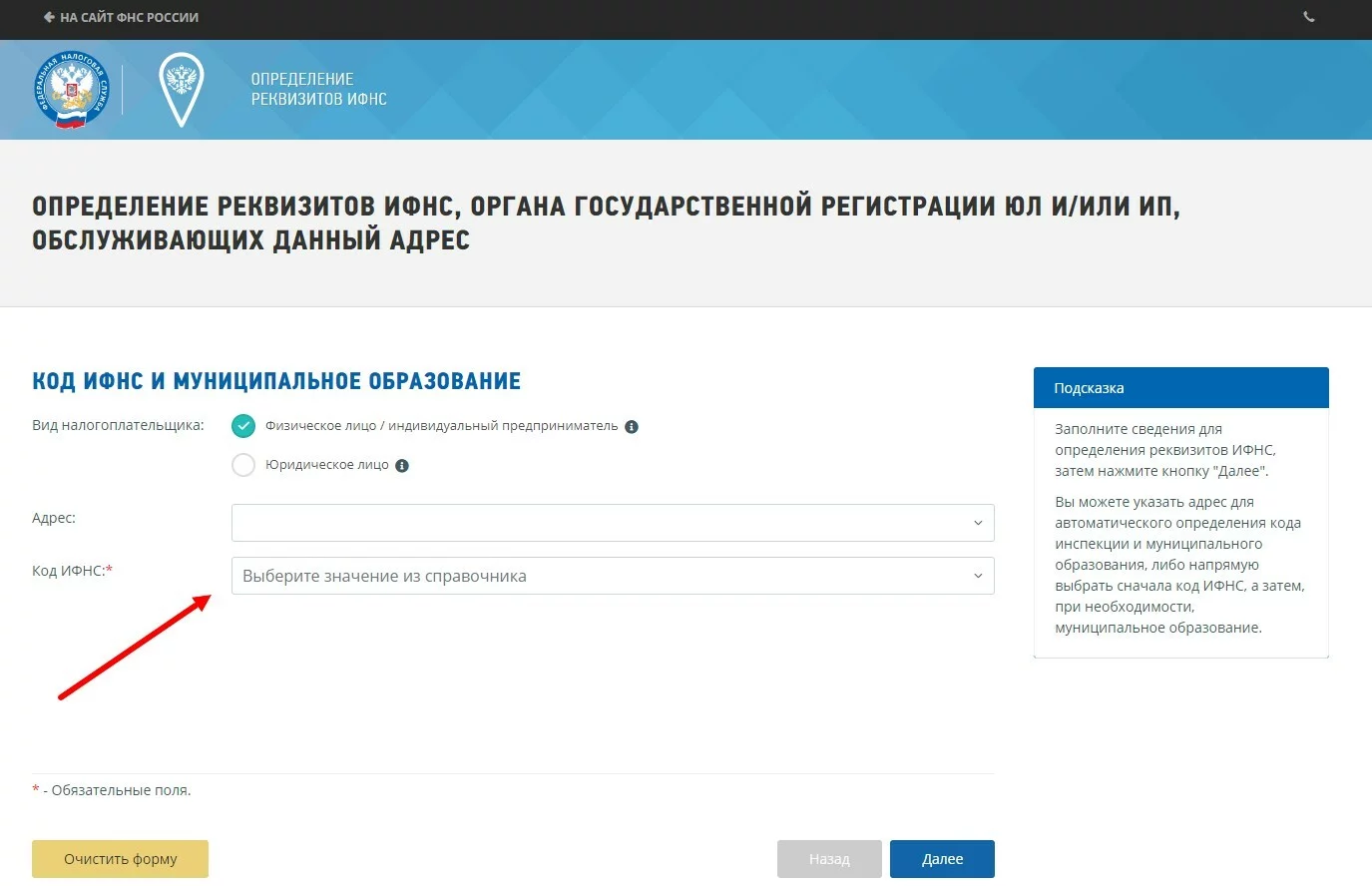

Заплатить долги по налогам можно лично в банке или онлайн. Процедура не займет много времени — достаточно знать реквизиты налоговой инспекции и код бюджетной классификации платежа. Их можно посмотреть на сайте ФНС.

Код ИФНС, в которой вы зарегистрированы — это первые четыре цифры ИНН. Его можно посмотреть в свидетельстве о постановке на учет

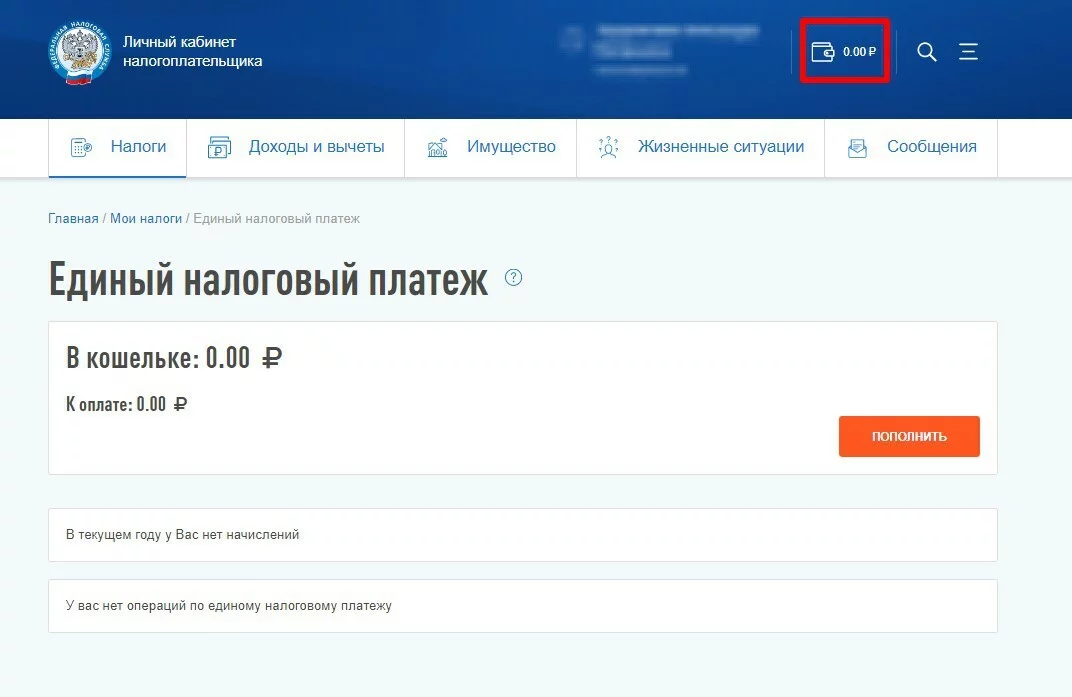

Личный кабинет ФНС. Оплатить задолженность по налогам можно в личном кабинете налогоплательщика. Если у вас есть долги по налогам и сборам, они отражаются на главной странице личного кабинета. Там же — кошелек, который можно пополнить и заплатить ИФНС.

Внесите ЕНП заранее. Инспекция сама спишет нужную сумму в день оплаты. Никаких долгов больше не будет

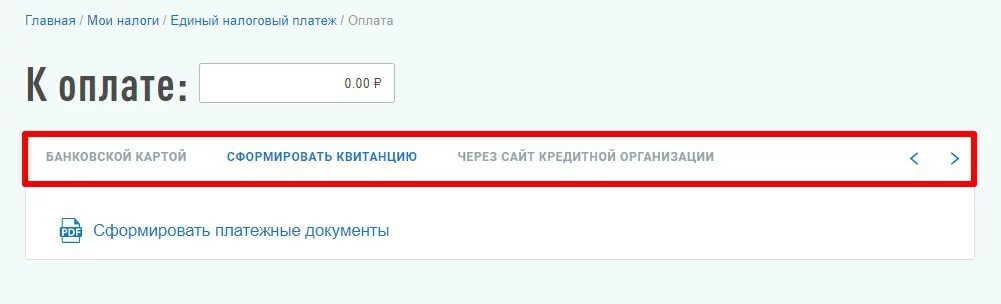

Еще в личном кабинете можно сформировать квитанцию, распечатать и оплатить долг в банке или на почте. Но многие банки берут комиссию за такие операции. А если платить банковской картой в личном кабинете, комиссию взимать не будут.

В ЛК налогоплательщика можно сформировать квитанцию для личной оплаты или же оплатить долги онлайн

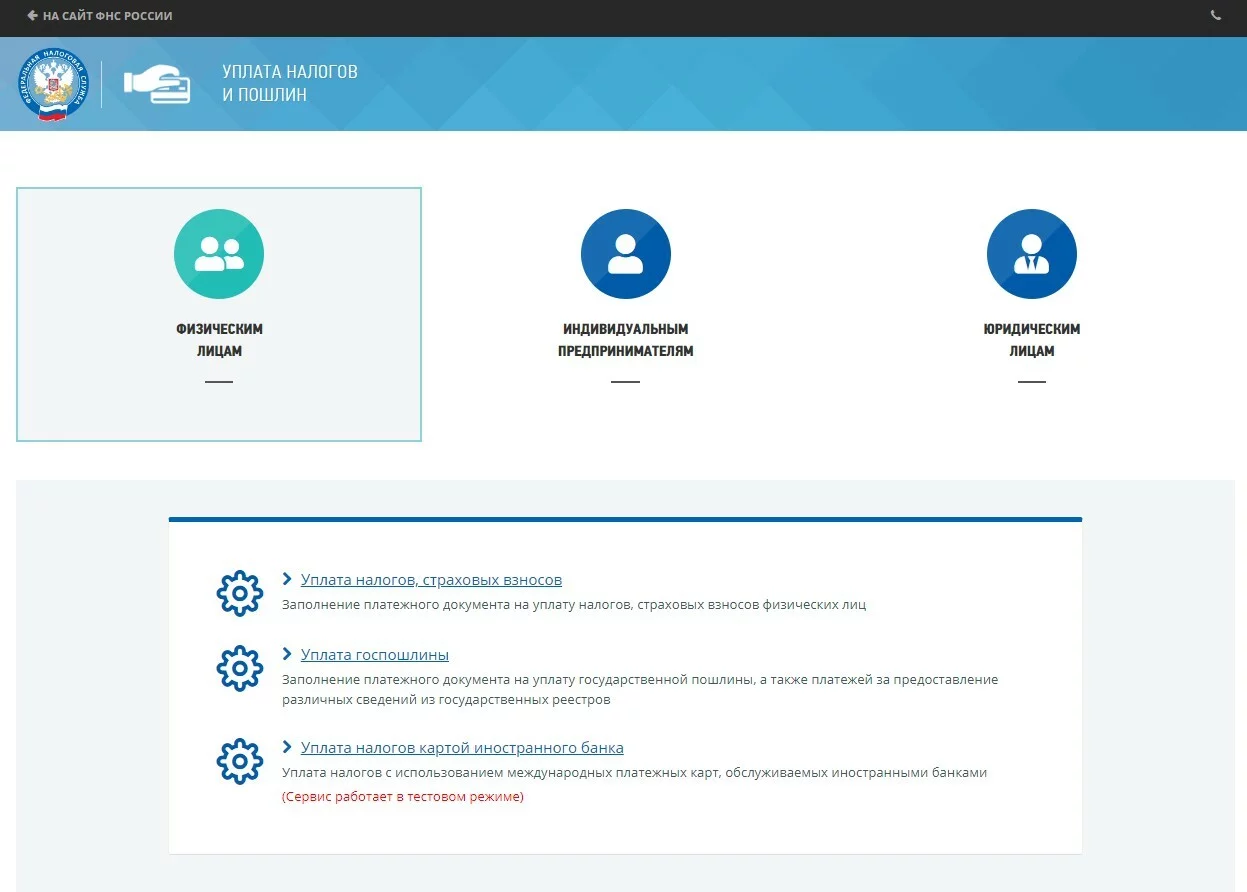

Сайт ФНС. Рассчитаться с долгами можно и на сайте Федеральной налоговой службы. ФНС запустила специальный сервис «Уплата налогов и пошлин». Здесь могут платить и организации, и ИП, и физлица. Доступна оплата и за себя, и за другого налогоплательщика.

На сайте ФНС можно заплатить налоги картой иностранного банка. И хотя сервис запустили в тестовом режиме, он вполне рабочий

В онлайн-сервисах. В интернете много сервисов, которые отражают налоговую задолженность по ИНН налогоплательщика. Вбейте в поисковую строку «Оплатить задолженность» и переходите по любой ссылке.

Такие сервисы работают идентично. Они проверяют наличие просроченных налоговых долгов и сразу же предлагают оплатить их онлайн. Но заплатить придется и основной долг, и неустойку, и комиссию за транзакцию.

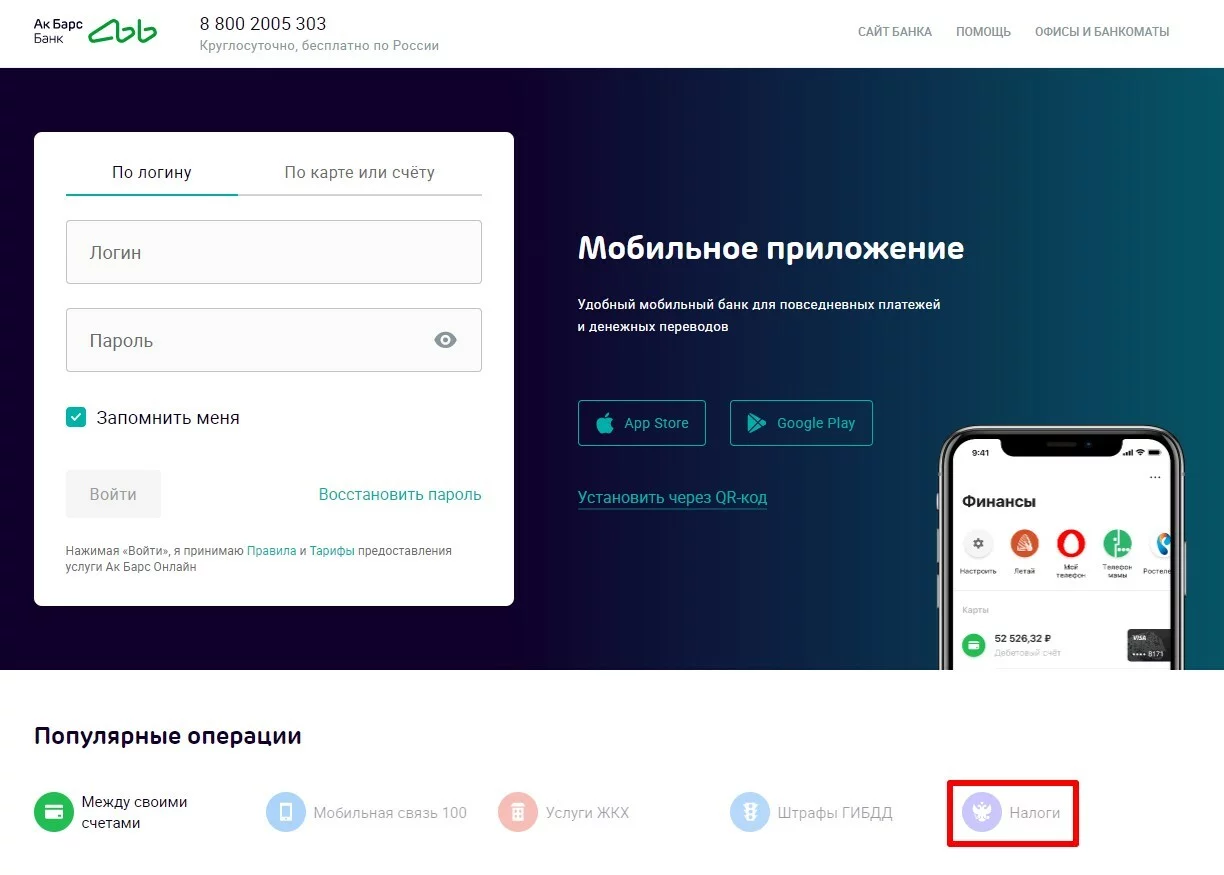

В мобильном приложении, онлайн-банке. Если у вас есть банковская карточка и смартфон, вы наверняка пользуетесь мобильным приложением или онлайн сервисами своего банка. Там тоже можно оплатить долги по налогам, и это гораздо безопаснее, чем сторонние программы. У вашего банка уже есть все данные о плательщике.

Порядок оплаты зависит от интерфейса онлайн-банка. Введите свой логин и пароль, зайдите в личный кабинет и найдите раздел «Платежи». Практически в каждом сервисе платежи в бюджет вынесены отдельным разделом. Введите реквизиты ИФНС, укажите КБК и сумму к оплате, затем завершите платеж.

В Ак Барс Банке раздел с налоговыми платежами находится на главной странице онлайн-сервиса

На Госуслугах. На портале Госуслуг можно оплатить налоговые задолженности, штрафы, требования по исполнительному листу от судебных приставов. На портале открыли специальный раздел «Штрафы, долги». И если долг есть, его можно погасить в личном кабинете. Оплата принимается через банковские карты, мобильных операторов, электронные кошельки.

Выберите удобный способ оплаты и проведите платеж в ЛК Госуслуг

По квитанции. Обычно налоговики отправляют квитанцию вместе с уведомлением или требованием об оплате. По ней можно оплатить долг в банке, в любом отделении Почты России или платежном терминале, который подключен к ГИС ГМП.

Для справки

Если вовремя не перечислить налоговый платеж, ИФНС начислит пени за каждый день просрочки. А если налогоплательщик игнорирует требования об оплате, дело передадут в суд, а затем — судебным приставам. Нарушителю придется погасить не только долги и неустойку, но и судебные расходы.

Налоговики могут заблокировать расчетный счет за неоплаченную задолженность. Так делают, если на счете не хватает денег на оплату долга. А если средств на счете достаточно, то задолженность спишут без подтверждения от налогоплательщика. Но это правило касается только организаций и ИП. Налоговая не блокирует расчетные счета физических лиц.

1.Как проверить налоговую задолженность?

С 2023 года все налоговые обязательства и перечисленные в счет уплаты налогов платежи учитываются на едином налоговом счете (ЕНС). Узнать о состоянии вашего счета (сальдо по ЕНС) можно:

- онлайн, в личном кабинете налогоплательщика на сайте Федеральной налоговой службы (требуется регистрация на сайте ФНС или на портале госуслуг РФ);

- онлайн, указав свой ИНН на портале государственных услуг РФ;

- лично, при визите в налоговую инспекцию (нужно предъявить документ, удостоверяющий личность и, при желании, свидетельство ИНН). Записаться на прием в инспекцию можно онлайн;

- через СМС-сообщения или по электронной почте (налоговая инспекция будет присылать вам информацию о наличии задолженности, если вы предоставите согласие на информирование).

2.Как уплатить долги по налогам?

Оплатить налоговую задолженность, если она у вас есть, можно:

- с помощью сервиса «Мои платежи» на mos.ru. Платежный сервис позволяет получить и оплатить автоматически найденные счета по налоговым задолженностям и пени, выставленным Федеральной налоговой службой (ФНС) — при условии, что у вас в личном кабинете указан ИНН. Кроме того, получить и оплатить счета по налогам можно, используя функцию «Добавить счет по УИН»;

- на сайте ФНС в личном кабинете налогоплательщика (требуется регистрация на сайте ФНС или портале госуслуг РФ) или при помощи сервиса «Уплата налогов физических лиц»;

- через портал государственных услуг РФ;

- лично, через банковское или почтовое отделение. Квитанцию на оплату можно получить:

- при помощи сервиса «Уплата налогов физических лиц» на сайте ФНС;

- в личном кабинете налогоплательщика.

С 2016 года можно оплатить не только свои налоги, но и чужие. Вы можете сделать это лично или воспользовавшись специальным сервисом ФНС «Уплата налогов за третьих лиц». Для этого нужно будет указать сначала сведения о себе (в поле «категория» нужно выбрать «физическое лицо», а затем ввести свои ФИО и ИНН), а потом сведения о том, за кого вы оплачиваете налог (категория лица, ФИО и ИНН).

3.Как формируется налоговая задолженность?

Налоговая задолженность появляется со дня формирования на вашем ЕНС отрицательного сальдо. Затем в течение трех месяцев вам направят требование об уплате. Если сумма недоимки составляет менее 3 000 рублей, требование об уплате налога должно быть направлено вам в течение года.

Уплатить задолженность необходимо в течение срока, указанного в требовании (не менее восьми дней).

В случае неуплаты налога в установленные законом сроки вам будут начислены пени (1/300 от ставки рефинансирования ЦБ) за каждый календарный день просрочки.

4.Чем грозит неуплата налогов?

При неуплате в срок налога налоговая служба может прибегнуть к начислению пени и штрафов. В отношении физических лиц штраф может быть наложен за неуплату налога на доходы физических лиц (НДФЛ) — в тех случаях, когда налогоплательщик должен был самостоятельно рассчитать и уплатить налог. Штраф составит 20% от неуплаченной суммы. Если вы не заплатили налог умышленно, штраф составит 40% от суммы налога.

Когда все сроки уплаты задолженности истекут, налоговые органы будут иметь право обратиться в суд с заявлением о взыскании долга за счет вашего имущества. Если задолженность превышает три тысячи рублей, налоговый орган сможет подать в суд в течение полугода после истечения сроков, отведенных на уплату.

Если сумма задолженности не превысила трех тысяч рублей в течение трех лет с того момента, как закончился срок исполнения самого раннего требования об уплате налога, обратиться в суд налоговые органы смогут только через шесть месяцев после того, как прошли эти три года.

Если вы уклонились от уплаты налога в крупном или особо крупном размере, вам будет грозить уголовное преследование. Максимальное наказание в таком случае — три года лишения свободы.

5.Как получить рассрочку по уплате налоговой задолженности?

Оформить отсрочку или рассрочку платежей можно, если:

- вам был причинен ущерб в результате стихийного бедствия, технологической катастрофы;

- ваше имущественное положение исключает возможность единовременной уплаты налога.

Обратите внимание, что в ряде случаев оформление отсрочки (рассрочки) платежей невозможно.

Для оформления вам потребуются:

- заявление о предоставлении отсрочки (рассрочки);

- справки банков о ежемесячных оборотах денежных средств за период в последние полгода по вашим счетам, а также о наличии расчетных документов, помещенных в соответствующую картотеку неоплаченных расчетных документов, либо об их отсутствии в этой картотеке;

- справки банков об остатках денежных средств на всех ваших счетах;

- акт оценки причиненного вам ущерба, составленные органом исполнительной власти или организацией, уполномоченной в области защиты населения от чрезвычайных ситуаций (если вы оформляете рассрочку на основании причиненного вам ущерба в результате стихийного бедствия);

- сведения о вашем движимом и недвижимом имуществе, за исключением имущества, на которое в соответствии с законодательством не может быть обращено взыскание (если ваше имущественное положение исключает возможность единовременной уплаты налога);

- один из документов: банковская гарантия, договор залога имущества, договор поручительства.

Для оформления отсрочки (рассрочки) обратитесь в управление ФНС по городу Москве — если сумма не превышает 10 млн рублей, или в Межрегиональную инспекцию ФНС по управлению долгом — если сумма отсрочки/рассрочки превышает 10 млн рублей.

Решение о предоставлении отсрочки или рассрочки по уплате налогов будет принято в течение 10 рабочих дней после того, как вы подадите заявление. Копия документа должна быть направлена вам в течение трех дней после принятия решения.

Как правило, отсрочка предоставляется на срок, не превышающий один год. Рассрочка может быть предоставлена на срок, не превышающий трех лет.

Ежегодно до 1 декабря граждане Российской Федерации должны заплатить налоги на имущество. Налоги на имущество для физлиц можно разделить на 3 вида: имущественный налог, который платится за недвижимость, земельный и транспортный. Сколько придется заплатить за тот или иной вид собственности, как рассчитываются налоги на имущество и о многих других моментах всегда полезно знать. Если у вас возникли вопросы, связанные с этим, то лучше обратиться к человеку, который разбирается в сфере налогов.

Для того чтобы узнать, сколько придется заплатить в качестве налога на имущество, не придется ничего делать. Налоговая инспекция сама проведет все нужные расчеты и пришлет вам уведомление сразу по всем 3 налогам вместе с платежкой.

Вам либо придет классическое бумажное уведомление по почте, либо будет отправлено на электронный почтовый ящик, если вы завели личный кабинет налогоплательщика. Если платежка пришла, то вам останется только проверить правильность расчетов и оплатить имущественный налог.

Что делать, если уведомление не пришло?

Может так получиться, что платежка по почте не придет. Это не значит, что вы освобождены от уплаты налога. Уведомление может не прийти по 2 причинам:

- Налогоплательщик завел себе онлайн личный кабинет, в связи с чем уведомления будут приходить ему в электронном виде.

- Платежку отправили, но она была утеряна где-то на почте.

Также случаются ситуации, когда человек прописан по одному адресу, а сам живет в другом месте. Уведомление будет отправлено именно по адресу регистрации, поэтому если вы хотите, чтобы квитанции приходили по адресу проживания, тогда в ФНС нужно будет подать заявление с соответствующей просьбой.

Однако знать о том, какую сумму имущественного налога нужно будет заплатить, важно, причем узнать об этом вовремя необходимо, потому что если до первого декабря налог на имущество не будет выплачен, то начнут начислять штраф.

Каким образом можно узнать о налоге на имущество, если не пришло уведомление? Нужно будет до конца ноября обратиться в налоговую инспекцию, сообщив, что вам не пришла платежка, а значит вы не знаете, сколько вы должны заплатить.

Сделать это можно также разными способами. Вы можете сходить в налоговую инспекцию. Если у вас нет на это времени, то можно посетить портал Федеральной налоговой службы и оформить онлайн-запрос. Сделав это, вы можете быть спокойны: даже если ответ придет после 1 декабря, штрафы вам не угрожают. В такой ситуации налоговая заново пришлет вам платежку и установит новый срок, до которого вы должны будете заплатить имущественные налоги.

Существует еще и третья причина, по которой вам могут не прислать уведомление о налоге на имущество: если в сумме вы должны заплатить менее ста рублей. И в таком случае вы можете быть спокойными и не платить, по крайней мере до тех пор, пока платежка не придет. А придет она тогда, когда сумма налога на имущество перевалит за 100 рублей.

Также о том, сколько вы должны заплатить имущественного налога, можно и задолго до того, как вам придет платежка. Все на том же официальном сайте Налоговой службы есть сервис, подобный калькулятору. Вбив данные вашего имущества, вы сможете посмотреть, сколько составит ваш налог на имущество за тот или иной период.

Вычисление налога на имущество

Для того чтобы узнать, сколько вам придется заплатить в качестве налога на имущество, нужно обратиться к 406 статье Налогового Кодекса. Она определяет налоговые тарифы на имущество. В статье сказано, что имущественный налог является региональным. То есть, устанавливается и регулируется он законодательными региональными и городскими законодательными актами.

Также во втором пункте данной статьи можно найти информацию о максимальных налоговых ставках на различные виды собственности, если налогооблагаемая база рассчитывается исходя из кадастровой стоимости имущества, находящегося в собственности у гражданина.

Из этого пункта вы узнаете, что налоговый тариф на недвижимость, будь то квартира, жилой дом, гараж и хозяйственные строения при дачах устанавливается в размере не более 0,1%. За имущество, кадастровая стоимость которого равна более 300 000 000 придется заплатить 2%, а налог на все остальные виды имущества равен половине процента.

Бывают и такие случаи, когда налоговая база рассчитывается исходя из инвентаризационной стоимости имущества. Тогда налоговые ставки устанавливаются в следующих размерах:

- если инвентаризационная стоимость имущества меньше или равна 300 тысячам — до 0,1%

- если инвентаризационная стоимость имущества находится в пределах 300 – 500 тысяч — свыше 0,1% до 0,3%

- если инвентаризационная стоимость имущества более 500 тысяч — свыше 0,3% до 2%.

Для того чтобы узнать, сколько придется заплатить в виде налога, вам для начала необходимо ознакомится с местными законами, регулирующие налоговые вопросы, а также прочитать 406 статью НК. Также рекомендуется ознакомиться с 220 статьей Налогового Кодекса России, которая устанавливает виды имущественных налоговых вычетов. И, если вы имеете право претендовать на один из них, тогда перед тем, как рассчитывать налог, нужно отнять сумму этих самых вычетов от налогооблагаемой базы.

Далее, чтобы провести финальный расчет налога на имущество, вам нужно узнать, каким образом в вашем регионе проживания определяется налоговая база: исходя из кадастровой или инвентаризационной стоимости имущества. Если в вашем городе налоги платят исходя из кадастровой стоимости, то эту самую стоимость вам нужно умножить на налоговую ставку, установленную в регионе. Вы получите сумму налогов за год.

Если там, где вы живете, налог рассчитывается исходя из инвентаризационной стоимости, вам придется эту самую стоимость помножить на коэффициент-дефлятор, который в 2019 году равняется 1,518. По итогам расчетов вы узнаете значение налогооблагаемой базы, которую в свою очередь нужно будет умножить на налоговый тариф, принятый в вашем регионе.

Источники:

НК РФ Статья 406. Налоговые ставки

НК РФ Статья 220. Имущественные налоговые вычеты