Проверка статуса страхового случая

Договор оформлен юридическим лицом

Фамилия {{textForTypeUser}}

Введите фамилию

Введите фамилию на русском языке

В фамилии не может быть больше 50 букв

Номер договора {{textForContract}}

Введите номер договора

Ошибка в номере договора

Регистрационный номер

Введите регистрационый номер

В регистрационном номере не может быть больше 12 символов

VIN номер

Введите VIN номер

Ошибка в VIN номере

VIN номер состоит из 17 символов

VIN номер состоит из 17 символов

- Для отбора необходимо указать фамилию потерпевшего, в пользу которого будет осуществляться рассмотрение, и регистрационный номер автомобиля потерпевшего

- Виновная сторона не может отобрать убыток для просмотра его статуса

- Обратите внимание – отображение статуса убытка на сайте носит исключительно информационный характер

- Для отбора необходимо указать VIN номер транспортного средства, указанного в договоре ОСАГО

- Виновная сторона не может отобрать убыток для просмотра его статуса

- Обратите внимание – отображение статуса убытка на сайте носит исключительно информационный характер

- Для отбора необходимо указать фамилию страхователя (кто заключал договор) и номер договора КАСКО

- Обратите внимание – отображение статуса убытка на сайте носит исключительно информационный характер

- Для отбора необходимо указать VIN номер транспортного средства, указанного в договоре КАСКО

- Обратите внимание – отображение статуса убытка на сайте носит исключительно информационный характер

Отображение убытков по договорам страхования имущества работает в тестовом режиме для объектов, располагающихся в Москве и Московской области.

{{ searchResult.losses.length == 1 ? ‘Найден’ : ‘Найдено’ }} {{ vm.pluralize(searchResult.losses.length, ‘убыт’, ‘ок’, ‘ка’, ‘ков’) }}

IngoMobile – удобный сервис без посещения офиса

Владельцы полисов Каско, ОСАГО и страхования имущества (квартира, дача или дом) могут сообщить о происшествии и отслеживать статус урегулирования в мобильном приложении IngoMobile.

Скачать мобильное приложение

Содержание статьи

Показать

Скрыть

Клиенту страховой компании с любым полисом важно знать, в какой ситуации он получит страховую компенсацию, а в какой нет. Для этого нужно понимать, что признается страховым случаем и когда страховая компания освобождается от необходимости выплачивать страховую компенсацию.

Что такое страховой случай

Страховым случаем считается «совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам». Такое определение дается в законе «Об организации страхового дела в Российской Федерации». Иными словами, это событие, за которое страховая компания выплачивает компенсацию.

Страховой случай важно отличать от страхового риска. В данном контексте случай — это то, что уже произошло, а риск — то, что гипотетически может произойти. Страховка оформляется для защиты от рисков. А компенсация выплачивается при наступлении страхового случая. Но не каждый риск при реализации становится страховым случаем. Например, квартира может быть застрахована от залива, но если хозяин оставил открытыми окна во время сильного дождя, вызванные водой повреждения страховка не покроет. Все исключения всегда прописываются в страховом договоре.

Заливы, пожары и другие бытовые аварии: за что платит хозяин, что компенсируют коммунальщики и чем может помочь страховка

Условия наступления страхового случая

Чтобы событие стало страховым случаем, оно должно отвечать нескольким критериям:

- Случайность и неожиданность: случай не может быть спрогнозированным, тем более срежиссированным.

- Причинение вреда: событие должно причинить вред имуществу или человеку, который можно объективно оценить в денежном эквиваленте.

- Связь между событием и причиненным ущербом: конкретное происшествие должно повлечь за собой конкретный ущерб. Если этой связи нет, это не будет признано страховым случаем. Классическим пример — ДТП: автомобиль попал в аварию, поврежден бампер, при этом еще раньше у него была помята дверь. Повреждение бампера в данной ситуации будет страховым случаем, а повреждение двери — нет.

Какие страховые случаи бывают

Застраховаться можно от множества рисков как по отдельности, так и рамках комплексных программ страхования. Чаще всего физлица страхуют:

- Имущество (страховой случай — повреждение застрахованного имущества).

- Жизнь и здоровье (страховой случай — вред здоровью застрахованного).

- Гражданскую ответственность (страховой случай — причинение вреда имуществу третьих лиц).

Калькулятор ипотечного страхования

Рассчитайте цену и оформите полис онлайн

Что не считается страховым случаем

Некоторые события априори не могут стать страховым случаем — законодательство запрещает их страховать. Например, сюда относятся любые убытки, понесенные при участии в азартных играх или пари, а также любые противоправные действия, заведомо нарушающие закон.

Кроме того, в ряде случаев Гражданские кодекс (статься 964) освобождает страховщика от выплаты компенсации. Так происходит, если страховой случай наступил в результате:

- воздействия ядерного взрыва, радиации или радиоактивного заражения;

- военных действий, а также маневров или иных военных мероприятий;

- гражданской войны, народных волнений всякого рода или забастовок.

Форс-мажор в страховании: есть ли смысл сейчас страховать жизнь, здоровье и имущество

Также по статье 963 ГК РФ «страховщик освобождается от выплаты страхового возмещения или страховой суммы, если страховой случай наступил вследствие умысла страхователя, выгодоприобретателя или застрахованного лица», а также «при наступлении страхового случая вследствие грубой неосторожности страхователя или выгодоприобретателя». Не удастся получить компенсацию от страховой компании, если имущество страхователя конфискуется по решению суда.

Важно внимательно читать договор страхования — в нем всегда прописаны исключения из списка страховых случаев. Например, страховые компании отказывают в выплатах по договорам страхования жизни и здоровья, если страховые случаи наступают из-за алкогольного или наркотического опьянения или если клиент при заключении договора не рассказал о наличии каких-то серьезных заболеваний.

Что делать при наступлении страхового случая

При наступлении страхового случая важно как можно скорее уведомить о нем страховую компанию. Сроки, в которые важно сообщить о страховом случае, указаны в договоре. Они всегда ограниченны, поэтому лучше не откладывать звонок в страховую.

Страховщик объяснит, какие документы, подтверждающие наступление страхового случая, нужно собрать и предоставить. Чаще всего требуются паспорт, полис, медицинские документы (если речь о страховании жизни и здоровья), заключения экспертов (если речь о вреде недвижимости), протокол от ГАИ или участников аварии (если произошло ДТП).

Вместе с документами нужно будет заполнить заявление — бланк предоставляет страховщик, иногда его можно скачать на сайте СК. После передачи заявления и документов остается ждать решения. Если оно будет положительным, вы получите страховую выплату.

Обычно при покупке полиса клиент получает подробную памятку, как нужно действовать при наступлении страхового случая — можно ориентироваться на нее.

Что будет, если не уведомить о страховом событии

Страховая компания не может следить за каждым клиентом, поэтому для получения страховой выплаты важно обязательно уведомить страховщика о случившемся. Если этого не сделать, получить компенсацию не получится. Также важно уложиться в сроки, указанные в договоре. При нарушении сроков уведомления страховщик вправе отказать клиенту в выплате.

Нюансы при страховых событиях по кредиту

Один из самых востребованных страховых продуктов — страхование кредита. Если человек берет ипотечный кредит, он по закону обязан застраховать объект недвижимости. Аналогичным образом при автокредите автомобиль обязательно страхуется полисом каско.

Также при получении любого кредита можно добровольно застраховать жизнь и здоровье. В случае с ипотечным и обычным потребительским кредитом такая страховка может снизить проценты по кредиту и помогает снизить переплату. Кроме того, она защищает клиента и его семью, если с ним что-то случится и выплачивать кредит он не сможет. На страхование кредитов распространяются все стандартные исключения для признания события страховым случаем.

Страховка потребительского кредита: как оформить и от каких рисков защитит такой полис

Если отказали в выплате по страховому случаю

После подачи всех документов в страховую компанию нужно дождаться решения о предоставлении страхового возмещения. Если сроки уведомления не нарушены, договор страхования не истек и есть все очевидные доказательства ущерба, который должен покрыть полис, проблем с получением страхового возмещения возникнуть не должно. Если вы точно уверены, что случай не попадает под исключения, но в выплате вам отказали, можно обратиться к финансовому уполномоченному — он решает спорные вопросы при урегулировании страховых событий.

Памятка Банки.ру

Product-owner страховых продуктов Банки.ру Юлия Корнеева рассказывает, как избежать спорных ситуаций при наступлении страхового случая:

- При заключении страхового договора обязательно читайте его условия и обращайте внимание на список событий, которые не покрываются страховой защитой.

- Уведомляйте страховую компанию о страховом случае как можно раньше. Точные сроки, в которые нужно успеть, всегда указаны в договоре.

- Фиксируйте доказательства наступления ущерба. Например, если квартиру затопили соседи, вы быстро сделали ремонт и только потом уведомили страховщика, доказать факт наступления страхового случая будет проблематично.

- Если страховая компания отказала вам в страховой выплате и у вас есть сомнения, обращайтесь к финансовому омбудсмену.

Проверка полиса

При возникновении вопросов связанных с оплатой штрафа обращайтесь по телефонам: 8 800 555-10-10, 8 800 755-10-10. Звонок бесплатный по всей России или направляйте вопрос на почту [email protected].

Проверка полиса

Согласно действующему закону каждый владелец транспортного средства должен оформить договор обязательного страхования. Полис ОСАГО можно приобрести как в офисе компании, так и через интернет.

Поскольку в интернете услуги страхования предлагают агенты и брокеры, была создана специальная база РСА. Именно этот сервис помогает водителям делать правильный выбор и проверять документы на подлинность.

Воспользоваться услугами онлайн-сервиса может каждый желающий, независимо от возраста. Все что необходимо – это посетить официальный сайт и зайти в раздел «Информация для страхователей».

Меню сервиса сделано таким образом, чтобы водители смогли сразу понять, как получить необходимые данные. Все настолько просто, что сформировать запрос сможет даже гражданин пенсионного возраста.

Также на сайте можно узнать, какая страховая фирма имеет лицензию на данный вид деятельности.

Проверка полиса ОСАГО

Страхование ответственности – продукт, который пользуется большой популярностью. Именно этот договор дает качественную защиту, при наступлении ДТП. Чтобы проверить документ потребуется указать:

- государственный регистрационный знак;

- идентификационный номер (VIN);

- фамилию, имя и отчество;

- дату рождения собственника.

По итогам проверки сервис покажет, застраховано транспортное средство или нет.

Если под рукой есть полученный бланк, то можно проверить его на подлинность. Для этого потребуется воспользоваться формой запроса в разделе «сведения для страхователей». В окне поиска следует указать:

- серию и номер договора;

- дату выдачи.

Всего несколько данных и вы сможете узнать зарегистрирован бланк в единой базе страховщиков или нет. Вся процедура предоставления информации занимает по времени не более минуты.

Проверка полиса РСА

РСА – единая база, созданная для защиты интересов автолюбителей. Благодаря удобному сервису можно:

- проверить ОСАГО на подлинность;

- узнать номер документа;

- посмотреть срок действия;

- проверить корректность предоставленной информации.

Необходимо учитывать, что все данные выгружаются в онлайн-сервис в течение нескольких дней после подписания и оплаты. Поэтому не стоит сразу после получения бланка делать запрос и выяснять, почему информация отсутствует на едином портале.

Удобный сервис позволяет каждому водителю не только проверить ОСАГО, но и узнать какая скидка была учтена при оформлении. Для проверки информации потребуется указать минимальные данные водительского удостоверения и получить отчет.

Опытные специалисты советуют проверять скидки за несколько дней до приобретения страховой защиты.

Проверка полиса ОСАГО в РСА

Бывают случаи, когда водители теряют оформленные договора страхования. Не все могут своевременно обратиться в отделение компании и получить дубликат. Но что делать, если остановил сотрудник полиции, и нет возможности предоставить бланк ОСАГО?

В этом случае проверить страховку можно на сайте РСА. Для этого потребуется посетить сервис и указать следующие сведения:

- марку и модель ТС;

- государственный регистрационный знак;

- сведения паспорта ТС.

Вводить сведения следует корректно, как они прописаны в самом документе. Допустив даже одну ошибку, вы не сможете получить необходимую информацию.

В полученном отчете вы увидите:

- срок действия страховки;

- данные автомобиля;

- персональные сведения страхователя;

- размер страховой премии;

- номер действующей диагностической карты.

Также запросить информацию можно, если случился страховой случай, а страховки нет под рукой. Отправить запрос можно с мобильного телефона или планшета.

Проверка полиса по базе РСА

Некоторые водители могут попасть в такую ситуацию, когда необходимо восстановить бланк договора, но они не знают, какая компания предоставила услуги обязательного страхования.

Такое случается если:

- Водитель купил документ и не помнит, от какой компании. Такое бывает если обращаться к брокерам или агентам, которые сразу предоставляют услуги нескольких страховых организаций.

- Оформлял договор друг или родственник. Некоторым автолюбителям сложно лично обратиться в офис компании. Для решения проблемы они могут доверить документы родственнику и попросить купить защиту на транспортное средство. По закону выступить страхователем может любое дееспособное лицо.

Узнать принадлежность поможет специальная база. Полученный отчет можно распечатать и обратиться в офис компании за дубликатом.

Также необходимо проверять бланк полиса в единой базе в том случае, если в договор были внесены изменения. Зачастую водители меняют номерные знаки или водительские права. Все данные должны быть своевременно предоставлены представителю страховой компании, который обязан внести изменения и отправить их в базу РСА.

Я всю жизнь считала, что со мной ничего не случится, поэтому никогда не оформляла страховку по своей инициативе.

Полисы мне навязал банк при оформлении кредитов. Оформляла я их в одном банке, но в разные периоды. Один при рефинансировании кредита, второй — при оформлении кредитной карты, третий — при повторном рефинансировании. Тогда я подписывала документы практически не глядя и забыла об их существовании.

Что со мной случилось

13 апреля 2021 года я поскользнулась и упала на крыльце у своего дома. Как следствие — перелом правой лодыжки. В травмпункте мне наложили гипс. С ним я ходила почти два месяца. Потом его сняли, но нога все равно болела. Я находилась на реабилитации, не могла работать и все еще была на больничном. Врач предложил походить на специальный массаж, но я отказалась, так как живу далеко от города — ездить в центр с больной ногой мне было неудобно.

В итоге нога зажила нормально и сейчас, спустя год, почти не беспокоит. А пока я была дома, то разбиралась, какие страховки у меня оформлены, сколько денег мне по ним выплатят и в какие сроки я могу на это рассчитывать. Честно говоря, в финансовом плане было очень туго: компенсацию по страховке и больничному листу я могла получить только после того, как врач меня выпишет. А до этого момента я занимала деньги и копила долги.

Какие страховки у меня были оформлены и сколько я за них заплатила

Специально я никогда не страховалась от травм и несчастных случаев. Полисы появились во время кредитования в банке, и я об этом совсем забыла. А когда узнала, что буду сидеть без заработка минимум два месяца, то стала этим интересоваться и освежать память — зашла в мобильное приложение своего банка и выяснила, что на мое имя зарегистрировано целых три полиса.

Защита при потребительском кредите. Этот полис обошелся мне дороже всех. В 2019 году я рефинансировала кредит, тогда сотрудник банка включил в общую сумму эту страховку. Он сказал, что это обязательное условие, и я согласилась. Я знала, что в течение 14 дней могла написать заявление и вернуть ту сумму, но делать этого не стала. За защиту потребительского кредита я заплатила около 28 000 Р.

Тогда я не вдавалась в детали и просто хотела побыстрее закончить всю процедуру. Но когда получила травму, стала разбираться: зашла в приложение и выяснила, что страховая выплатит мне компенсацию за длительный больничный — начиная с 32-го дня.

«Защита близких плюс». Эту страховку я оформила при повторном рефинансировании кредита. Плата за полис была единовременная, а стоимость копеечная — 2241 Р.

По этому полису я была застрахована как раз от травмы. Эта информация была в «Сбербанке-онлайн», но на всякий случай я позвонила по номеру 900 и уточнила у оператора, точно ли мой случай подходит под страховое покрытие. Консультант это подтвердила.

Защита кредитных карт. Про эту страховку я вспомнила случайно, когда мне на телефон пришло уведомление с номера 900. Банк предупреждал, что у меня заканчивается оплаченный период страхования кредитной карты. Я вспомнила, что при замене кредитки согласилась на уговоры оператора и оформила на себя страховку. Сумма была небольшая, иначе бы я не согласилась, так как лишних денег у меня не было.

Платить за страховку надо было ежемесячно. Стоимость зависела от суммы задолженности по кредитной карте, от которой банк брал 0,89%. Например, если я была должна по кредитке 20 000 Р, то за этот месяц с меня причиталось 178 Р. Большого долга у меня не было, поэтому в среднем ежемесячно с моего счета списывалось 160—200 Р. Хотя позже я потратила кредитные деньги и была должна банку больше 60 000 Р. Соответственно, моя плата за защиту кредитной карты возросла и составила в среднем 550—600 Р. Всего я платила за эту защиту восемь месяцев. Средняя сумма в месяц была 250 Р.

Я толком не читала условия, поэтому даже не знала, подходит ли моя травма под страховой случай. И чтобы это выяснить, позвонила на горячую линию банка. Меня ждали хорошие новости: я могла рассчитывать на компенсацию за длительный больничный.

Как я заявила о страховом случае

О травме в страховую компанию я сообщила после того, как мне поставили диагноз — перелом лодыжки. Такая ситуация у меня была впервые, поэтому вначале я не понимала, куда мне обращаться. Номера страховой не знала, хотя, наверное, он был прописан в самом полисе, но я не могла найти документы. Поэтому позвонила на номер 900 и заявила о страховом случае.

Оператор подтвердила, что у меня есть две действующие страховки — по травме и длительному больничному. О том, что мне положена третья выплата, представитель банка почему-то не упомянула.

Для начала нужно просто оповестить банк о том, что случилось. Оператор сказала, что сделать это необходимо в 30-дневный срок после события. Никаких заявлений писать пока было не нужно.

Как собирала документы

Когда я звонила в контактный центр своего банка, чтобы сообщить о страховом случае, оператор прислала мне в личных сообщениях список документов. Их было немного, но я догадывалась, что за один день такие бумаги обычно не делаются. Поэтому некоторые из них я начала собирать еще до того, как меня выписали с больничного.

Выписка из медицинской карты за последние пять лет. Речь шла о поликлинике, в которой я постоянно наблюдаюсь. А так как я сломала лодыжку, то страховщика интересовали мои обращения в больницу именно по части травм.

Я думала, что закажу нужные мне бумаги онлайн, даже не выходя из дома. Я позвонила в свою поликлинику и выяснила, что мне надо приехать лично. По телефону документы заказать нельзя. Для меня это было крайне неудобно, так как я живу далеко от города и ходила на костылях.

Заявление я написала у окошка регистратуры. Указала номер своего мобильного, чтобы мне перезвонили, когда будет готов результат. Это случилось через две с половиной недели. Это еще нормально — по закону медицинская организация может готовить выписку в течение 30 суток.

Но забрать выписку с первого раза мне не удалось, так как я прочитала документ и обнаружила в нем серьезную ошибку. В графе «Прописка» был указан старый адрес. В итоге мне все переделали, на это ушло еще три рабочих дня.

Копия медкарты из травмпункта. Со сломанной ногой я наблюдалась в травмпункте при той же поликлинике, поэтому документ нужно было заказывать там. Чтобы ускорить процесс, я хотела сделать это заранее, но в регистратуре пояснили, что лучше запрашивать копии медкарты уже после выписки. Пришлось так и сделать.

В регистратуре мне выдали бланк, я написала заявление. А заверенную копию карточки забрала через десять дней.

Страховщик у меня был один, поэтому я заказала всего одну копию. Кроме того, пакет документов по всем полисам я подавала в один день в центральном отделении своего банка.

Полисы страхования. Их я не могла найти ни в распечатанном, ни в электронном виде. А без этих документов у меня даже заявление на компенсацию не приняли бы. Я позвонила в контактный центр и выяснила, что могу заказать полисы в своем банке. Это тоже надо было делать на личном приеме. Причем, как мне посоветовал оператор, лучше обратиться в центральный офис — там сотрудники более компетентные и помогут быстрее.

Но даже в главном офисе банка с моей ситуацией была проблема. Меня отправляли от окошка к окошку, так как для сотрудников работа со страховыми случаями почему-то была в новинку. После бесконечных совещаний по телефону сотрудники банка все-таки добыли мои договоры. Ушло на это больше часа.

Больничный лист. Это документ выдается в единственном экземпляре, и оригинал надо было предоставить работодателю. Копию для страховой сняли прямо в отделении банка.

Какую сумму я получила

По «Страхованию близких плюс». Я не хотела, чтобы меня обманули, поэтому попыталась разобраться в выплатах самостоятельно. Это оказалось несложно: максимальная страховая сумма по этому полису — 500 000 Р. Я посмотрела тарифную сетку и выяснила, что перелом лодыжки оценивается в 3% от максимума.

Значит, мне стоило ожидать поступления 15 000 Р. Это было немного, откровенно говоря, я надеялась, что сумма будет больше. Хотя за сам полис я заплатила всего 2400 Р, поэтому осталась в плюсе.

По защите при потребительском кредите. Здесь я тоже пыталась разобраться, на какую компенсацию мне рассчитывать. Всего мой период временной нетрудоспособности был 58 дней. Компенсация по полису была положена с 32-го дня. На больничном я провела два месяца, поэтому страховая была мне должна выплату за 27 дней.

Договор я найти не могла, поэтому пыталась выяснить хоть какие-нибудь детали о подобной страховке в контактном центре. Как мне объяснили, за день больничного мне полагается примерно 0,7% от суммы первоначального кредита, но не больше 2000 Р в день.

Итак, кредит я брала на сумму 226 000 Р, значит, мне должны были компенсировать примерно 42 714 Р.

По защите кредитных карт. Здесь я также могла рассчитывать на компенсацию за длительный больничный, но не с32-го, а с 16-го дня.

Я попыталась самостоятельно выяснить, на какую сумму мне стоит рассчитывать. По страховому риску «временная нетрудоспособность» банк предлагал выплату 0,67% от страховой суммы за каждый день больничного. А страховая сумма напрямую зависела от долга по карте. То есть чем выше долг, тем больше страховой сбор и, соответственно, выше процент компенсации.

Моя задолженность по кредитной карте в оплаченный период была около 63 000 Р. 0,67% от этой суммы — 422 Р. Чтобы узнать, сколько я получу за длительный больничный, мне надо было 422 умножить на 42 — количество дней больничного, оплачиваемых страховой компанией. Итого у меня получилась сумма 17 724 Р.

Сколько я «заработала» на страховке

Деньги, который я получила от страховой, очень помогли мне в жизни — на больничном я сидела почти два месяца. И в этот период семью обеспечивал только муж. Его дохода не хватало, поэтому мне пришлось занимать деньги у родственников. И в итоге этими выплатами я закрыла свои долги.

История, конечно, поменяла мое отношение к подобным продуктам. Раньше я считала, что со мной ничего не случится и страховка мне в принципе не нужна. Но когда поскользнулась на крыльце своего дома и получила приличную компенсацию, я поняла, что страховаться все-таки нужно.

Вкладывать серьезную сумму в страхование здоровья и жизни, скорее всего, я не буду — для меня это дорого. Но купить полис стоимостью 3000—5000 Р — хорошая идея. Ведь много денег я не трачу, а защиту при той же травме буду иметь. Это дает некое чувство защищенности.

Сейчас я осознанно оформила страховой полис на случай травмы. В месяц я плачу в среднем 200 Р. Сумма необременительная для бюджета, но с этим полисом я чувствую себя уверенней.

За три страховых полиса я заплатила 32 241 Р и получила компенсацию 75 637 Р, чистая выгода — 43 396 Р

| Страховка | Стоимость полиса | Компенсация |

|---|---|---|

| Защита при потребительском кредите | 28 000 Р | 43 280 Р |

| Защита кредитных карт | 2000 Р за 8 месяцев | 17 357 Р |

| «Защита близких плюс» | 2241 Р | 15 000 Р |

| Итого | 32 241 Р | 75 637 Р |

Защита при потребительском кредите

Стоимость полиса

28 000 Р

Стоимость полиса

2000 Р за 8 месяцев

Стоимость полиса

32 241 Р

Надежны ли страховки жизни и здоровья, которые прилагаются к банковским продуктам

Сергей Катаргин

основательно компании «Онкострахование»

Страховка жизни и здоровья, которая идет приложением к банковскому продукту, например, ипотеке — это скорее дополнительная опция. И она будет стоить денег. Это связано с тем, что банк берет комиссию за свои услуги и бремя выплат ложится на потребителя. Как правило, если оформить страховой полис напрямую у агента или страховой компании, то аналогичная страховка выйдет дешевле.

Часто бывает, что банковские полисы имеют стандартное и минимальное наполнение, то есть защита распространяется на 2—3 случая. Например, смерть потребителя и получение инвалидности 1 группы, а выплаты в других ситуациях не предусмотрены. Если оформлять полис осознанно, то можно учесть, например, наследственные факторы или профессиональные риски и застраховаться на большую сумму.

При самостоятельном выборе медицинского полиса следует обратить внимание на наличие опций. Например, входит ли в программу страхования госпитализация и скорая помощь или какой перечень клиник для обращений по полису.

Если нужен полис от несчастного случая и болезней, посмотрите, какие риски предусмотрены и на какую сумму предлагается покрытие. Базовые опции чаще всего можно расширить, например выплатой за время проведенное в больнице, за хирургическое вмешательство, за диагностирование смертельно опасных заболеваний.

Есть узкоспециализированные страховки. Например, полис онкострахования и лечение критических заболеваний. Такие случаи не покрываются стандартными полисами ДМС, а лечение дорогостоящее. В этом случае страховка выручит и обеспечит доступ к услугам грамотных врачей, профильные клиники и лекарства.

А еще всегда внимательно читайте договор страхования и правила страхования, там указаны исключения, которые не будут покрываться страховым полисом.

Запомнить

- Даже если страховой полис вам навязал банк, внимательно прочитайте условия. Как рассчитывается компенсация, лучше уточнить у консультанта. Я этого не сделала, поэтому потом долго разбиралась в нюансах самостоятельно.

- Храните полисы в распечатанном виде или на электронной почте. Если возникнет страховой случай, вы сможете в очередной раз изучить документы.

- В приложении банка не всегда можно посмотреть все страховые продукты, которые на вас оформлены. Поэтому лучше уточнить информацию в контактном центре банка или напрямую у страховщика.

- Если вы оформили страховку в отделении банка, можно заявить о страховом случае, позвонив в контактный центр организации. Сделать это следует в течение 30 дней.

- Чтобы получить компенсацию, надо будет собрать пакет документов. Некоторые лучше заказать заранее, еще до закрытия больничного. В среднем ждать справки придется от одной до трех недель.

- Выплаты от страховой компании стоит ждать примерно через десять дней.

Содержание

- Как проверить подлинность ОСАГО по VIN и гос. номеру

- Как проверить полис ОСАГО на подлинность онлайн

- О чем еще расскажет проверка «Автокод»

- Признаки подлинного бумажного полиса ОСАГО

Перед покупкой б/у машины более 48% автолюбителей не знает о возможности проверки действующей страховки. Пользуясь этим, мошенники намеренно искажают информацию в страховке, указывая данные другого автомобиля. Кроме того, покупая авто с пробегом, вы рискуете не узнать, что машина участвовала в крупном ДТП, работала в такси, имеет скрученный пробег или ограничения на регистрацию.

Чтобы обезопасить себя от невыгодной сделки и избежать проблем с ГИБДД, воспользуйтесь проверкой сервиса «Автокод».

Как проверить подлинность ОСАГО по VIN и гос. номеру

«Автокод» предлагает проверить полис ОСАГО по базе РСА. Наш сервис позволит:

- узнать номер и серию страховки;

- проверить, до какого времени полис является действительным;

- узнать страховую компанию, которая оформила ОСАГО;

- узнать сумму страховой премии;

- узнать, сколько лиц допущено к управлению;

- узнать, кому принадлежит страховка на момент проверки и другие данные.

Поддельная страховка ОСАГО не принадлежит страховой компании или числится как потерянная. Естественно, такой полис не будет считаться действительным.

Сервис «Автокод» позволит обнаружить проблемную ситуацию и вычислить недобросовестного страховщика. Эта информация будет полезна не только потенциальным покупателям машины, но и страховым агентам.

Пробить страховой полис ОСАГО по вину или номеру автомобиля можно онлайн в окне в верху страницы.

Как проверить полис ОСАГО на подлинность онлайн

Ответственность за фальшивую страховку несет не только продавец, но и покупатель. Если инспектор при остановке на дороге обнаружит поддельный ОСАГО, он приравняет нарушение к езде без полиса и выпишет штраф по пункту 2 статьи 12.37 КоАП РФ в размере 800 рублей.

В некоторых случаях могут привлечь к ответственности по статье 327 УК РФ.

В этом случае водителю грозит:

- штраф до 80 тыс. рублей;

- штраф в размере зарплаты водителя за период до шести месяцев;

- обязательные работы на срок до 480 часов;

- исправительные работы на срок до двух лет;

- арест на срок до шести месяцев.

В случае ДТП возмещать ущерб пострадавшей стороне водитель с липовой страховкой будет из собственных средств.

Вот почему так важно проверить полис ОСАГО на подлинность перед покупкой б/у авто.

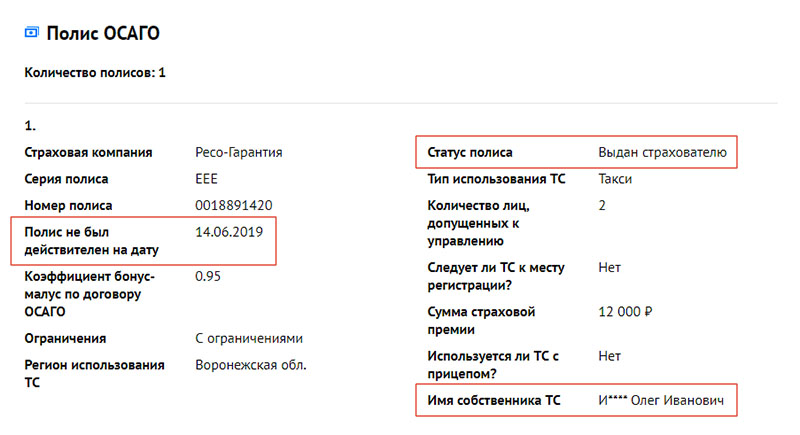

Как проверить страховой полис ОСАГО на подлинность онлайн? В поле поиска сервиса «Автокод» необходимо указать VIN или государственный номер авто, оплатить проверку и дождаться, когда сформируется отчет. После этого нужно перейти к блоку «Полис ОСАГО» и посмотреть в четвертый пункт. Если там написано, что на дату проверки полис был действителен, значит, он настоящий и действующий. Если будет указано, что полис не был действителен на дату проверки авто, страховка может быть поддельной или утратившей срок действия.

Статус полиса отображается в соответствующем пункте. Хорошо, если там стоит отметка «Выдан страхователю». Если же там написано «утрачен», «у страховщика» или «украден», лучше отказаться от взаимодействия с продавцом. То же самое стоит сделать, если ФИО в пункте «Имя собственника ТС» не совпадает с указанным в ДКП.

О чем еще расскажет проверка «Автокод»

Через «Автокод» вы сможете как проверить подлинность страхового полиса на автомобиль, так и получить всю информацию по ТС.

В полном отчете будут содержаться данные:

- из ПТС;

- о пробеге;

- о техосмотрах;

- об ограничениях ГИБДД;

- о неоплаченных штрафах;

- о работе в такси;

- о таможенной истории и многое другое.

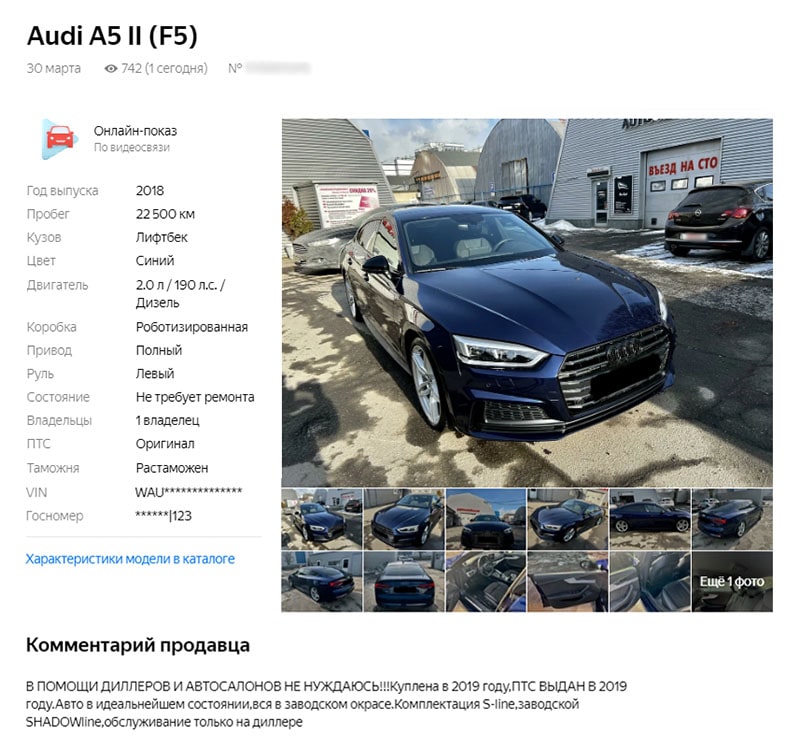

Попробуем проверить полис ОСАГО на подлинность онлайн по номеру авто. Для примера возьмем это объявление.

Вбиваем госномер машины, оплачиваем 399 рублей за проверку и через две минуты получаем полный отчет.

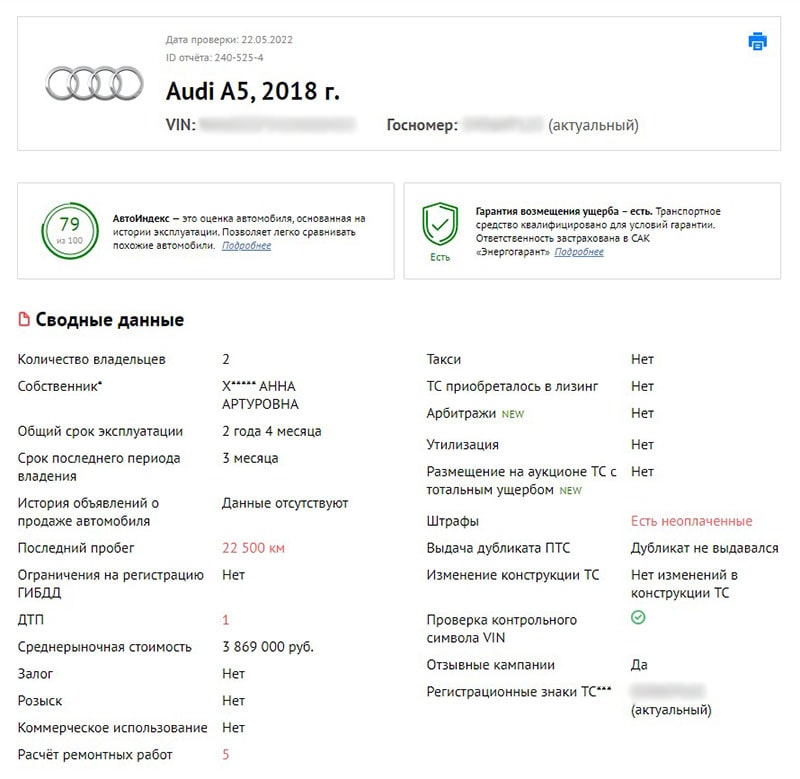

Машина продается после двух владельцев. В руках последнего собственника «Ауди» находилась всего три месяца! Это уже настораживает.

Спускаемся в блок «Полис ОСАГО».

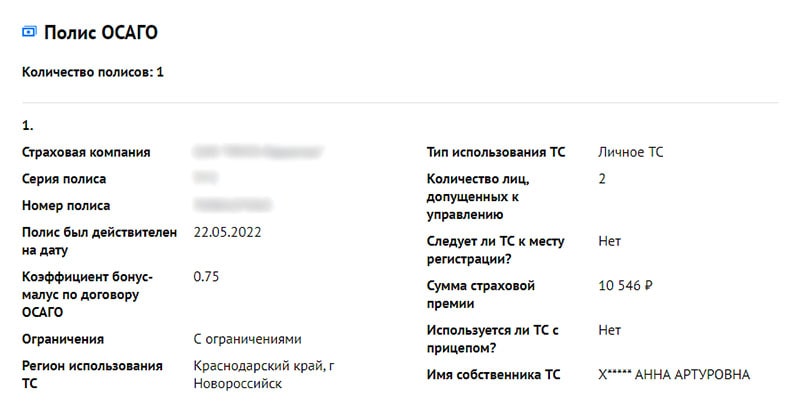

На момент проверки полис действителен – можно не бояться подделки. Зато есть другие пугающие моменты в истории авто.

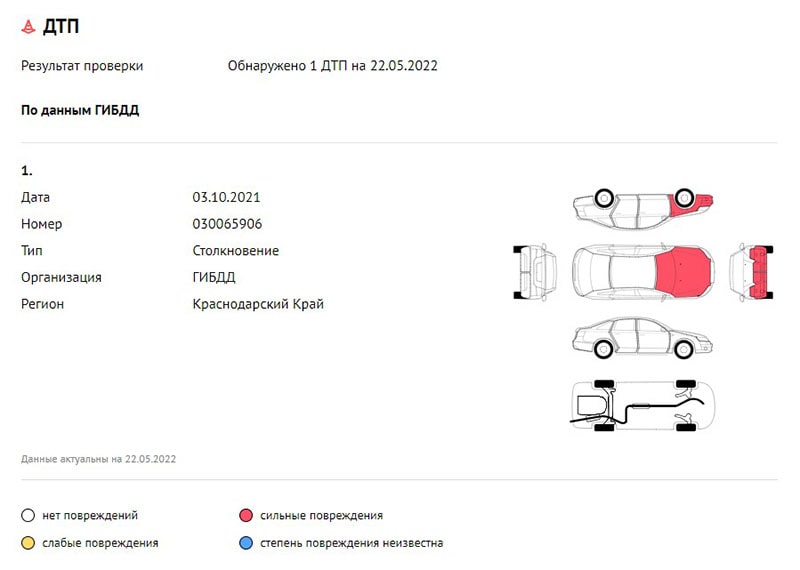

Ранее машина попадала в ДТП и получила сильные повреждения передней части кузова.

На восстановление ушло от 1,6 до 1,7 млн рублей.

Помимо этого, отобразился скрученный пробег и задолженность по штрафам.

Несмотря на то, что полис у машины настоящий, покупать ее небезопасно.

После покупки полного отчета нам открылся бесплатный семидневный доступ к агрегатору «Автокод Поиск», который показывает объявления с самых популярных досок: «Авито», «Авто.ру», «Юла», «Дром». Здесь очень удобно подыскивать автомобиль: не нужно тратить время на каждую доску по отдельности.

Помимо этого, через «Автокод Поиск» можно проверить авто, заказать выездную диагностику, купить полис ОСАГО и подать заявку на автокредит.

Признаки подлинного бумажного полиса ОСАГО

Как проверить страховой полис на подлинность, если вам предъявили бумажный вариант?

О том, что документ настоящий, вам подскажут следующие признаки:

- Размер полиса немного длиннее формата А4.

- На всей площади страховки имеются водяные знаки РСА.

- На документе есть вкрапления красных ворсинок.

- На левой стороне страховки заметна вертикальная металлическая лента.

- Цифры номера бланка выпуклые и заметные на ощупь.

- В верхнем правом углу имеется защитный QR-код.

Если при осмотре страховки вас что-то смущает, рекомендуем проверить полис на подлинность по базе РСА через сайт «Автокод».

Если собственник предлагает авто с Е-ОСАГО, как проверить электронный полис ОСАГО на подлинность? Тем же способом, о котором мы рассказали выше.

Проверить подлинность ОСАГО прямо сейчас!