Ипотечное страхование предполагает оформление полиса страховки в трех вариантах. Первый — защита от риска гибели недвижимости. Второй — документ оформляется на случай, если заемщик тяжело заболеет или умрет. Третий — оберегает собственника жилья от претензий на квартиру/дом со стороны других граждан (актуально при покупке «вторички»). Как узнать, какая из этих страховок обязательна по закону, а какая навязывается банком для защиты исключительно своих рисков по кредиту?

Нужно знать, что страховка по ипотеке оформляется только после уведомления заемщика. Некоторые финансовые организации предлагают увеличить размер займа, чтобы за его счет оплатить сделку со страховщиком. Если сумму кредита увеличили без ведома должника или компания отказывается выплачивать страховку, то потребуется помощь юриста. Он сможет законно расторгнуть договор, смягчить его условия или добиться выплаты компенсации.

Обязательная ипотечная страховка

Ст. 31 закона «Об ипотеке» № 102-ФЗ, а также ст. 343 Гражданского кодекса (ГК) РФ обязывают заемщиков в обязательном порядке страховать недвижимость. Дело в том, что имущество, взятое в ипотеку, передается в залог банку. Это значит, что в случае, если должник не сможет обеспечить сохранность квартиры или дома, кредитор все равно получит свое. То же касается и случая, если дебитор не сможет погасить заем. Банк забирает жилье и продает его другому платежеспособному лицу.

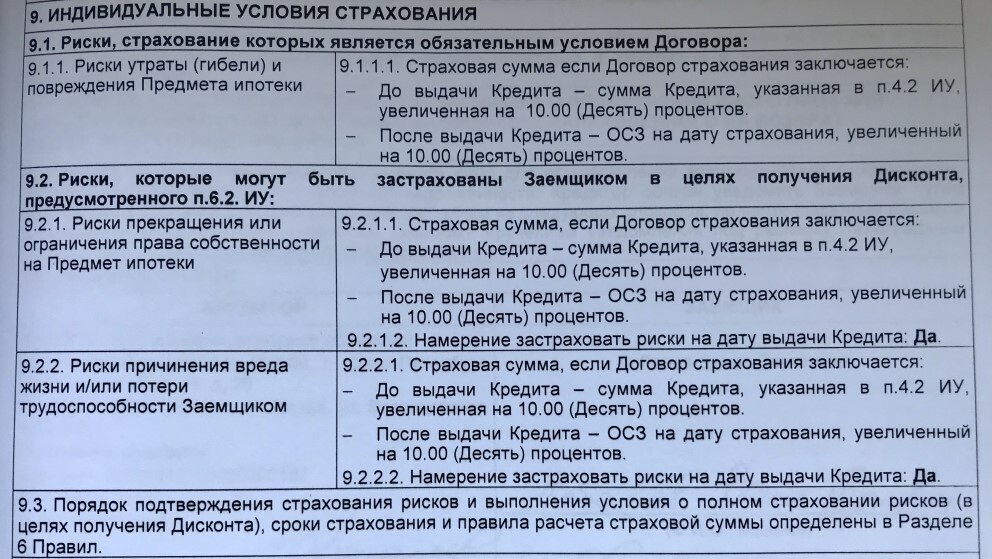

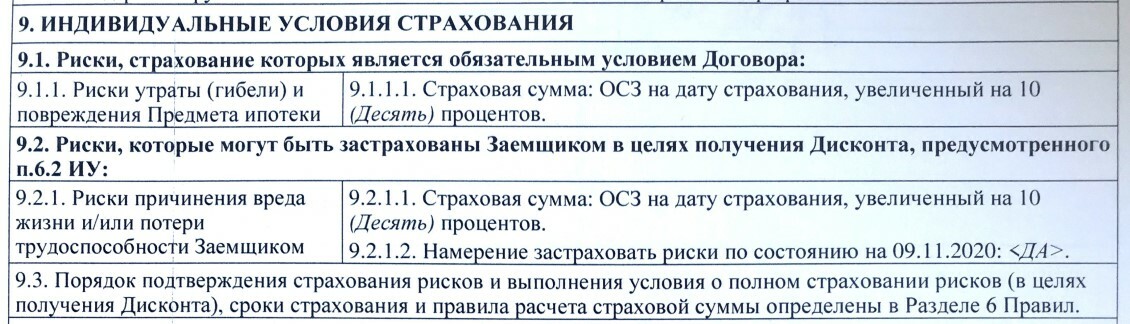

Защита от риска утраты залога — единственный вид страховки, который нужно обязательно оформлять в договоре ипотеки. Остальные виды страховки по ипотеке факультативны. Соглашения по ним заключаются исключительно в добровольном порядке. Заключение договоров на защиту здоровья, жизни или от риска потери права собственности позволит снизить процентную ставку по ипотеке, но не более. Чтобы узнать, насколько это будет выгодно заемщику, придется сравнить размер переплаты по процентам и стоимость полиса.

Дополнительная страховка по ипотеке

Дополнительной страховкой по ипотеке считаются:

- страхование здоровья и жизни;

- титульное страхование.

В условиях договора можно узнать, от каких рисков в ипотеке берегут вышеназванные виды страховки. Обычно это:

- присвоение статуса инвалида заемщику;

- гибель клиента;

- заключение недействительной сделки на покупку жилья (например, продать квартиру согласились не все собственники, и предыдущий владелец оспорил договор).

Крупнейшие банки страны («Сбербанк», «ВТБ», «Газпромбанк», «Россельхозбанк» и другие) предлагают клиентам скидку по процентной ставке в пределах 1–4%, если они оформят страховку. Подробную информацию можно уточнить у менеджеров кредитных организаций, занимающихся заключением соглашений по ипотеке.

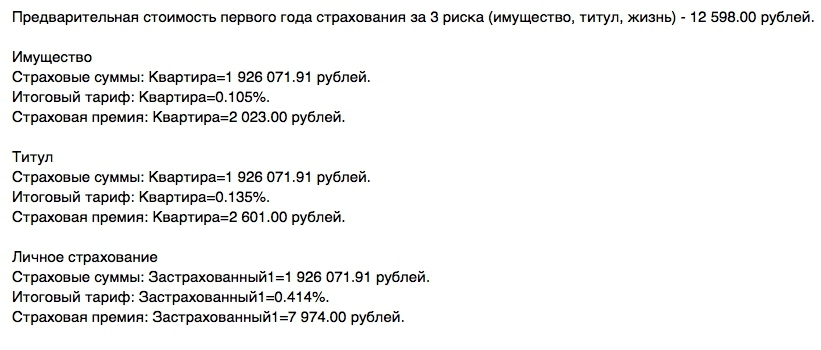

Если заключается договор страхования здоровья и жизни, то учитываются следующие факторы:

- возраст дебитора — чем он моложе, тем меньше придется платить, а потому оптимальный возраст для получения полиса варьируется в пределах 25–35 лет;

- результаты медицинского обследования — так страховая компания сможет выяснить, есть ли у клиента серьезные проблемы со здоровьем, и при их отсутствии полис будет стоить меньше;

- стоимость жилья по ипотеке — чем дороже недвижимость, тем больше цена страховки;

- размер ипотеки — чем больше сумма кредита, тем дороже страховка.

При титульном страховании стандартно учитывается только цена квартиры или дома. Повышающие коэффициенты могут назначаться в случаях:

- если прежний владелец получил недвижимость по наследству — существует риск, что при продаже жилья ущемляются права других наследников или детей;

- если компания сможет узнать, что заем и страховка выдается на покупку квартиры/дома, которые неоднократно были на рынке;

- если жилье было залогом по долгам прежних собственников.

Обычно размер оплаты полиса варьируется в пределах 0,3–1% от цены недвижимости.

Важно! Все виды страховки по ипотечному займу стандартно оформляются на 1 год. После истечения срока действия полиса его придется продлевать. Это необходимо, чтобы процентная ставка по соглашению не менялась. С учетом того, что договор заключается на несколько десятилетий, продлевать полис нужно будет от 15 до 35 раз.

Оформление страховки по ипотеке

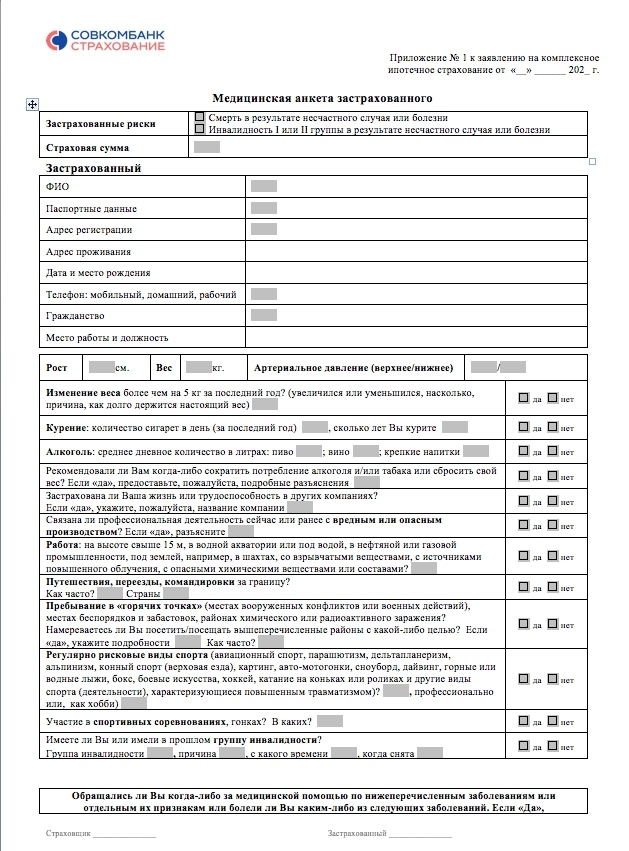

Узнать, какие документы потребуются для оформления страховки по ипотечному займу, можно на сайте компании-страховщика. Обычно организации запрашивают у заемщика следующий пакет документов:

- справку о стоимости квартиры или дома — ее получают в Росреестре;

- выписку из технического паспорта;

- отчет независимого оценщика, который определит состояние недвижимости и спрогнозирует ее минимальную цену на рынке;

- план жилья;

- договор купли-продажи квартиры/дома (или иное соглашение), а также свидетельство, подтверждающее право собственности страхователя;

- при оформлении полиса на защиту здоровья и жизни — справку из поликлиники об отсутствии серьезных заболеваний;

- паспорт должника;

- заполненная анкета-заявление, в которой указывается тип полиса и желание оформить страховку по ипотеке.

Если финансы позволяют, то рекомендуется заключить договор страхования по ипотеке на 5 лет. Так не придется продлевать соглашение ежегодно, и в итоге будет потрачено меньше денег.

Если клиент сможет досрочно выплатить ипотеку, то страховка продолжает действовать. Полис можно оставить, он не зависит от банковского соглашения. При отсутствии желания сохранить полис нужно позвонить в компанию и уточнить, как аннулировать страховку. Все деньги вернуть не удастся: страховщик обязательно оставит часть премии себе за обслуживание сделки. Однако есть шанс вернуть до 50% от уплаченной суммы.

Как понять, нужно оформлять полис или нет? Когда заемщик не уверен в своей финансовой стабильности, лучше получить страховку. Тогда ипотека не «отберет последнее» у должника, поскольку расплачиваться с банком будет страховщик.

Источники:

Ст. 31 закона «Об ипотеке»

Содержание и сохранность заложенного имущества

Содержание статьи

Показать

Скрыть

Для оформления ипотечного кредита заемщику придется обязательно оформить полис имущественного страхования недвижимости. Также дополнительно и добровольно можно застраховать жизнь и здоровье. Но не каждый объект можно застраховать, не на каждого заемщика страховая компания оформит полис. Разбираемся, в каких случаях с получением полиса могут возникнуть проблемы и чем может помочь калькулятор для подбора страховок.

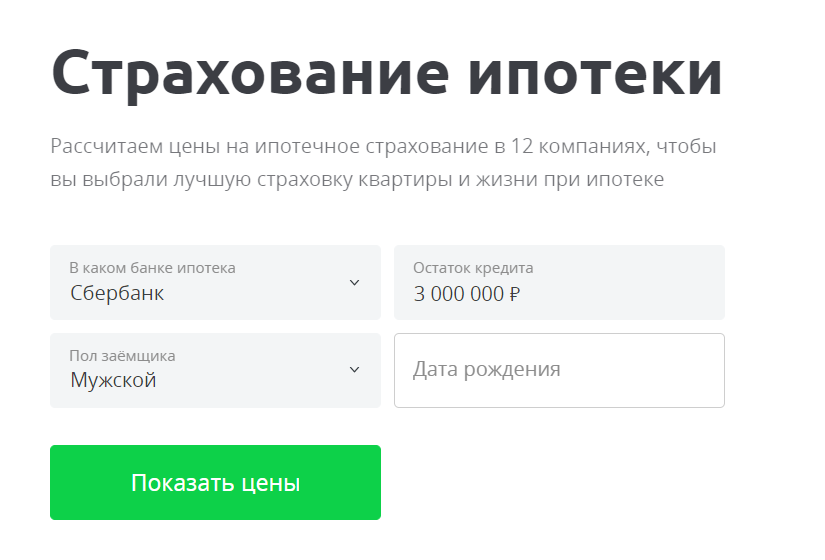

Банк, в котором оформляется ипотека

Оформлять ипотечный полис лучше в страховой компании, аккредитованной при банке, в котором берется кредит. В противном случае велик шанс, что банк не примет полис. Аналогичным образом страховые компании страхуют кредиты не из всех банков. Именно поэтому на Банки.ру при подборе ипотечного полиса указывается банк, в котором берется кредит. После этого система автоматически подбирает страховые компании, готовые застраховать займ в этом банке. При этом заемщик может быть уверен, что все страховые, подобранные для этого банка, аккредитованы, проблем с тем, что банк не принимает полис, не возникнет.

Остаток по кредиту

При оформлении полиса ипотечного страхования необходимо указать остаток по кредиту. Это и будет страховая сумма, от ее размера зависит, застрахуют объект недвижимости или нет. Какие-то страховые компании ограничивают остаток по кредиту 20 млн рублей, кто-то не страхует более 10 млн рублей. Некоторые страховые компании при оформлении полиса страхования жизни для заемщика младше 45 лет страхуют большую сумму, чем для заемщика от 45 до 50 лет. Также возможно, что в одной и той же страховой компании действуют разные лимиты для кредитов из разных банков или для заемщиков из разных регионов.

Исследование Банки.ру: портрет страхователя ипотеки в I полугодии 2022 года

При покупке полиса онлайн на Банки.ру нужно указать сумму кредита, возраст и регион, и система автоматически подберет страховые компании, которые оформят полис в заданных условиях.

Дата рождения страхователя

По умолчанию страховые компании не оформляют ипотечный полис человеку младше 18 лет. А верхний порог варьируется от одной компании к другой. Какие-то страховщики не страхуют кредиты заемщиков старше 50 лет, другие готовы защитить кредиторов 60 и даже 65 лет. В одной и той же компании могут быть разные условия для страхования имущества и страхования жизни. Как правило, для того чтобы застраховать жизнь и здоровье, заемщик должен быть младше 60 лет.

Банки.ру после указания возраста автоматически подберет для клиента страховые компании, которые гарантированно оформят ему ипотечный полис.

Даты окончания кредитного договора

Как правило, полис выдается на любой срок кредитного договора, поскольку ипотеку оформляют максимально на 30 лет. Но некоторые страховые компании проверяют возраст заемщика на момент окончания действия договора — ему не должно быть больше 70 лет. То есть к возрасту на момент заключения договора страхования нужно прибавить срок кредита. Если на дату погашения клиенту будет больше 70 лет, полис могут не оформить. На калькуляторе Банки.ру при выдаче доступных предложений от страховых компаний это ограничение учитывается автоматически.

Калькулятор ипотечного страхования

Рассчитайте цену и оформите полис онлайн

Дата начала действия страхового полиса

При оформлении полиса страхователь указывает нужную ему дату начала действия договора страхования. Иногда страховщики оформляют полис с текущей даты, иногда — со следующего дня. Также различаются и сроки, за которые можно купить ипотечный полис. Некоторые страховые компании готовы продать полис за 90 дней до начала его действия, другие — за 60. В любом случае при заполнении данных на калькуляторе Банки.ру нужно указать желаемую дату начала действия полиса, и система выдаст все доступные для покупки варианты.

Год постройки объекта недвижимости

Возраст объекта также может стать препятствием для получения полиса, но его учитывают не все страховые компании. Кто-то из страховщиков не оформляет полисы на квартиры, построенные ранее 1955 года, кто-то — ранее 1965-го. Для некоторых компаний важен не год постройки, а конкретный возраст здания: часто СК отказываются оформлять полисы на квартиры старше 70 лет. Калькулятор Банки.ру подбирает только гарантированно подходящие заемщику варианты с учетом возраста страхуемой недвижимости.

«Кроме того, что калькулятор Банки.ру покажет все предложения от страховых, которые готовы застраховать вас с учетом всех параметров вашего риска (“Банк”, “Остаток по кредиту”, “Возраст”, “Год постройки” и так далее), на странице выдачи вы также можете ознакомиться с образцами полисов и правилами страхования. Под каждым предложением от каждой страховой есть соответствующие ссылки. Это поможет принять еще более взвешенное решение при выборе страховки», — комментирует руководитель проектного офиса «Страховой вертикали» Банки.ру Александр Макаров.

Оформление ипотечного кредита в Сбербанке неизменно сопровождается получением страховки. Как следствие, потенциальные заемщики активно задаются вопросом, является ли оформление полиса обязательным и как проще всего оплатить страховку по ипотеке в Сбербанке.

Оформление ипотечного кредита в Сбербанке неизменно сопровождается получением страховки. Как следствие, потенциальные заемщики активно задаются вопросом, является ли оформление полиса обязательным и как проще всего оплатить страховку по ипотеке в Сбербанке.

Для чего нужна страховка по ипотеке

Как оплатить страховку по ипотеке

Комиссия за оплату полиса

Для чего нужна страховка по ипотеке

Ипотечный кредит справедливо относится к крупным и долговременным сделкам. Величина выделяемых банком заемных средств составляет несколько миллионов рублей, а продолжительность заключаемого договора – 2-3 десятка лет.

Поэтому вполне логичной выглядит позиция банка, желающего уменьшить собственные риски при совершении сделки за счет оформления страхового полиса.

Важно понимать, что далеко не все виды страхования являются в этом случае обязательными.

Какие риски страхуются

Получение ипотеки предусматривает возможность оформить три разновидности страховых полисов:

-

на недвижимое имущество, предоставляемое в залог;

-

жизни и здоровья клиента банка.

-

на титул объекта недвижимости.

Только первый из перечисленных видов страхования является обязательным в соответствии с положениями действующего отечественного законодательства. Поэтому отказаться от страховки залогового имущества и избежать сопутствующих расходов не получится.

Два других вида страхования относятся к добровольным. Поэтому банк не имеет законного права требовать их оформления под угрозой отказа в выдаче ипотечного кредита. При этом необходимо помнить о том, что правила Сбербанка предусматривают серьезное снижение процентной ставки по ипотеке – на 1% – при наличии полиса страхования жизни и здоровья клиента. В пересчете на весь срок кредитования такая льгота позволяет заметно уменьшить общую сумму переплаты по ипотечному займу.

Комбинирование перечисленных видов страхования позволяет защитить финансовые интересы заемщика и банка от рисков наступления следующих страховых случаев:

-

уничтожение или нанесение ущерба недвижимому имуществу;

-

нетрудоспособность заемщика – временная или постоянная;

-

смерть клиента банковского учреждения;

-

потеря прав собственности на приобретенное жилье и т.д.

Необходимые документы

Сбербанк работает далеко не со всеми страховыми организациями. Перечень компаний, допущенных для оформления страховки имущества, титула, жизни и здоровья заемщиков при выдаче ипотечных кредитов, размещается на сайте финансового учреждения. Он включает практически всех заметных участников российского рынка, поэтому проблем с выбором страховщика обычно не возникает.

Независимо от того, какая страховая компания выбрана для заключения договора, заемщику потребуется подготовить стандартный пакет документов. Он включает:

-

паспорт клиента, оформляющего ипотеку Сбербанка;

-

заявление на получение страхового полиса;

-

заполненную на бланке страховщика анкету клиента;

-

правоустанавливающие документы на приобретаемое имущество;

-

экспертный отчет оценщика;

-

другие документы о квартире или доме – технический или кадастровый паспорт, паспорт БТИ и т.д.

Как оформить договор

Оформление договора на выбранный вид страхования происходит по следующей схеме:

-

выбор страховой компании для последующего сотрудничества (рекомендуется отдавать предпочтение дочерним структурам Сбербанка – Сбербанка страхование жизни и Сбербанк страхование, что позволит заключить договор в течение суток и упростит дальнейшие действия по оформлению полиса);

-

сбор комплекта документов, необходимых для подготовки договора со страховщиком;

-

подписание договора, для чего потребуется лично прибыть в офис страховой компании;

-

внесение платежа за первый год страховки;

-

передача копий документов по страховке в банк.

Отдельного упоминания заслуживает страхование ипотеки Сбербанка с помощью ДомКлик. Сервис позволяет оформить полис Сбербанк страхование быстро и по минимальным тарифам. Другие важные преимущества такого подхода к получению страховки – лояльное отношение к клиенту в сочетании с дистанционным обслуживанием клиента, выгодным и удобным для всех участников сделки.

Как оплатить страховку по ипотеке

Страховой договор заключается на 1 год. Поэтому требуется его ежегодное продление и внесение платы за следующий календарный период. Поэтому вопрос о том, как быстро и с минимальной комиссией оплатить полис, заметно актуальнее проблемы, где застраховать ипотеку. Тем более, что размер страховых тарифов у лидеров российского рынка практически не отличается.

Клиентам Сбербанка предоставляется на выбор несколько вариантов произвести оплату страхования ипотеки – как первый, так и все последующие взносы. Каждый из них заслуживает детального рассмотрения.

Через Сбербанк Онлайн

Простой, выгодный и удобный способ оплаты полиса предусматривает использование сервиса Сбербанк Онлайн. Для совершения платежа необходимо:

-

авторизоваться в системе дистанционного обслуживания клиентов;

-

перейти к разделу платежей и переводов;

-

выбрать из списка доступных операций раздел «Страхование и инвестиции»;

-

выбрать нужную страховую компанию и вид страхового полиса;

-

ввести реквизиты договора страхования и заявления на получение страховки;

-

указать размер страхового взноса;

-

проверить введенную ранее информации и подтвердить платеж указанием в соответствующей строке СМС-кода, полученного по телефону.

Через мобильное приложение

Порядок действий, выполняемых для оплаты страховки посредством мобильного приложения от Сбербанка, выглядит следующим образом:

-

скачивание программы по ссылкам на сайте финансовой организации;

-

регистрация приложения с получением логина и 5-значного пароля;

-

авторизация в личном кабинете сервиса для мобильных устройств;

-

переход в раздел платежей;

-

введение реквизитов из заключенного со страховой компанией договора;

-

указание суммы годового страхового взноса;

-

совершение финансовой операции.

Через отделение Сбербанка

Самый традиционный способ осуществления любого платежа – личный визит клиента в подразделение Сбербанка. В этом случае необходимо отстоять в электронной очереди, после чего поставить задачу перед освободившимся специалистом учреждения. Затем клиенту останется внести в кассу нужную сумму и получить документы, подтверждающие проведение операции.

Комиссия за оплату полиса

Стоимость страховки зависит от нескольких факторов, в числе которых: выбранный заемщиком страховщик и вид страхования, стоимость имущества и перечень включенных в полис рисков. Комиссия при совершении платежей с помощью сервисов Сбербанка составляет в большинстве случаев – при использовании банкоматов и Сбербанк Онлайн – 1%. При совершении выплаты наличными комиссия увеличивается до 2% в банкомате и до 3% в кассе финансового учреждения.

Продление полиса

Как уже было отмечено выше, правила страхования ипотеки предусматривают ежегодное продление страховки. Сделать это намного проще, чем оформлять новый полис, поэтому не рекомендуется менять страховую компанию до истечения срока действия ипотечного договора с банком.

Срок действия страховки

Стандартная продолжительность страхового полиса при ипотеке – 1 год. Если не продлить действие документа и не внести очередной годовой взнос, заемщик лишается права на получение льгот по кредиту, а в случае обязательного страхования – и права пользоваться заемными средствами.

Пошаговые инструкции продления

Поэтому Сбербанк предлагает клиентам простую и удобную возможность оформить продление страховки с помощью сервиса ДомКлик. Для этого достаточно произвести следующие действия:

-

перейти по ссылке с соответствующей страницы сайта;

-

выбрать раздел сервиса ДомКлик под названием «Продление полиса»;

-

заполнить открывшуюся анкету, в которой требуется указать основные данные об оформленной страховке;

-

отправить анкету для проверки специалистами ДомКлик;

-

получить ответ от страховой компании (в данном случае – Сбербанк страхование);

-

внести годовой страховой платеж;

-

получить реквизиты нового страхового полиса, действующего в течение следующего года.

Альтернативные варианты оплаты продления страховки – Сбербанк Онлайн, мобильное приложение, банкоматы Сбербанка и внесение наличных в кассу финансового учреждения.

Страхование ипотечной недвижимости — обязательное условие для всех заемщиков, прописанное в законе «Об ипотеке». Без такого полиса банк не выдаст ипотеку. Впоследствии от заемщика будет требоваться своевременная пролонгация и оплата страховки. Разбираемся, что может произойти с ипотечным кредитом, если не продлить страховку или продлить ее не вовремя.

По закону при получении ипотеки российские заемщики обязаны страховать только саму недвижимость, причем только от рисков повреждения или уничтожения ее конструктивных элементов — пола, стен, потолка, дверей. Однако часто банки настаивают также на покупке полиса добровольного страхования жизни и здоровья заемщика. При отказе условия по ипотеке ухудшаются — повышается процентная ставка.

Договор страхования жизни может быть заключен как сразу на весь срок ипотеки, так и на год с ежегодной пролонгацией. Во втором случае заемщик должен самостоятельно следить за своевременной пролонгацией полиса и предоставлять банку подтверждение об оплате страховки после каждого продления. Также важно предоставлять банку новый полис (до истечения действия старого), если клиент решить поменять страховую компанию.

Стоимость страховки жизни по ипотеке, по данным Банки.ру, составляет 8 006 рублей в год. И иногда соблазн «забыть» про оплату очередного платежа бывает большой.

Можно ли «забыть» про продление страховки

По словам начальника управления по работе с банками компании «Ингосстрах» Романа Варламова, такие ситуации возможны, но довольно маловероятны, поскольку у банков и страховщиков выстроены серьезные системы оповещения клиентов о необходимости своевременной оплаты страховки, которые предусматривают многократные коммуникации (звонки, СМС-сообщения, электронные письма, обращения в мессенджеры и т. д.).

«В случае, если клиент оплачивает страхование с опозданием — на период, в который договор страхования не действовал, банк начисляет ему проценты по кредиту по повышенной ставке», — рассказал он Банки.ру.

Тем не менее в «Абсолют Страховании» сообщили, что такие ситуации вполне реальны.

«У клиента в рамках многолетнего договора страхования есть так называемый льготный период для оплаты очередного периода страхования, который в среднем составляет от 30 до 90 дней. По окончании льготного периода договор страхования расторгается, и далее уже клиент взаимодействует с банком на предмет последствий неисполнения своих обязательств», — рассказала руководитель отдела развития розничного страхования компании «Абсолют Страхование» Ксения Гончарова.

Что происходит с ипотекой при неоплате полиса обязательного страхования

Страховка ипотечной недвижимости — обязательное условие, которое прописано в договоре, и в случае его нарушения банк имеет право применить различные санкции к заемщику вплоть до аннулирования ипотеки. Это крайняя мера, к которой стараются прибегать, когда все другие средства воздействия на заемщика исчерпаны — например, повышен платеж по ипотечному кредиту, выставлены все возможные штрафы и неустойки за просрочку платежа по страховке. Стоит иметь в виду, что штрафы и неустойки могут быть списаны со счета заемщика без предупреждения. Что касается их размера, то все зависит от банка и условий, прописанных в договоре. К примеру, в Сбере, если заемщик не продлевает договор страхования ипотечной недвижимости, то через 30 дней с даты с окончания действия полиса начнет начисляться неустойка. Конкретный размер неустойки отражен в каждом договоре, пояснили в пресс-службе компании.

Страховка оплачена, но штрафы все равно начислены

Новый полис страхования должен быть предоставлен до того, как закончится действие предыдущего, так как банку потребуется время для принятия и обработки нового договора.

Бывают ситуации, что страховка была оформлена и предоставлена, но банк неожиданно начал списывать неустойку за отсутствие полиса. Причинами этого могут быть как человеческий фактор, так и сбой системы. В этом случае нужно обратиться с заявлением в свой банк, предоставив все документы об оплате страховки, а также доказательства, что вы их отправляли. Разобравшись в ситуации, банк отменит начисление штрафов и вернет ошибочно списанные средства.

Отказ от продления полиса страхования жизни и здоровья

В отличие от обязательной страховки недвижимости, полис добровольного страхования жизни и здоровья не является законодательным требованием. Однако отказ от его продления в 99,9% случаев приводит к повышению ставки по ипотеке, что обычно прописано в условиях договора. К примеру, в Сбере ставка по ипотечному кредиту будет увеличена на 1% до момента, пока не будет продлен договор страхования жизни.

Увеличение ставки на 1% оборачивается заметной переплатой. Допустим, мужчина 40 лет берет ипотеку в размере 5 млн руб. При минимальном первоначальном взносе 500 тыс. руб., сроке кредита 20 лет и ставке 10% размер ежемесячного платежа составит 43 тыс. руб. При снижении ставки на 1% с полисом страхования жизни размер платежа составит 40 тыс. руб. в месяц. Это значит, что без полиса в год придется платить на 36 тысяч больше.

Стоимость полиса страхования жизни в разных компаниях для такого клиента будет варьироваться примерно от 14 до 18 тыс. руб. в год.

Даже если заемщик купит самый дорогой полис страхования жизни за 18 тысяч рублей, он все равно потратит за год на 18 тысяч рублей меньше, чем если бы он платил кредит без полиса. Помимо очевидной экономии, он будет защищен от любых происшествий, связанных с его жизнью и здоровьем.

В 2019 году мы с мужем купили в ипотеку квартиру на торгах от Правительства Москвы. Процедура аукциона была настолько новой, что о страховке мы не думали и согласились на вариант, предложенный банком. За полис заплатили 59 814 ₽. Позже я узнала, что страховку можно купить дешевле.

Рассказываю, как сэкономить на страховании ипотеки, и от каких видов страхования можно отказаться.

Зачем страховать ипотеку

Банк хочет защитить себя от невозврата денег, поэтому рекомендует заемщику оформить страхование ипотеки. Если заемщик заболеет или умрет, а квартира пострадает, например, от пожара, — страховая компания погасит кредит за заемщика. Полис действует в течение года. Через год заемщик покупает новый, и так ежегодно, пока не погасит ипотеку.

Страхование делят на обязательное и дополнительное. Без обязательного ипотеку не дадут. Дополнительное можно не оформлять, но тогда процентная ставка будет выше.

Клиент, который оформляет ипотеку в нашем банке, должен застраховать покупаемую недвижимость (кроме земельных участков) от повреждения или уничтожения. Если при пролонгации кредитного договора клиент откажется от обязательного страхования, банк повысит процентную ставку согласно условиям договора.

Эксперт

Обязательное страхование

Страхование имущества. Заемщику необходимо застраховать имущество — квартиру или дом. В полисе страховщики прописывают, что считают страховым случаем. Например, квартира пострадала от взрыва бытового газа, при этом обрушились стены, пострадали двери, окна, потолок. Страховая компания полностью возместит банку остаток ипотеки.

Дополнительное страхование

Остальные случаи относят к дополнительному страхованию. Его оформляют по желанию заемщика, но банк стимулирует покупателя оформить полис — снижает процентную ставку.

Пример

Банк предложил нам базовую процентную ставку — 10,5% и дисконт в 1%, если мы застрахуем три риска: утраты и повреждения квартиры, жизнь и здоровье заемщика, титул.

Страхование жизни и здоровья. В зависимости от условий страхового договора, страховщики возмещают долг по ипотеке, если заемщик умрет или потеряет трудоспособность, например, его признают инвалидом 1 или 2 группы.

Нюанс страхования жизни

Иногда ипотеку оформляют с привлечением поручителя или созаемщика. Если основной заемщик умрет, страховая компания возместит только 50% задолженности. Остальную сумму обязан выплатить созаемщик или поручитель.

Страхование титула. Бывает, что суд признает договор купли-продажи недействительным, и заемщик теряет право собственности на квартиру. Так бывает, если купили жилье у мошенника или оформили сделку, нарушив права третьих лиц. Чтобы избежать подобных рисков, банк рекомендует страхование титула — риск потерять право собственности на квартиру. Страхование титула оформляют, когда покупают вторичную недвижимость.Купили квартиру у мошенника и остались без жилья

В суде спорные случаи с недвижимостью разбирают в течение трех лет после регистрации права собственности — это срок исковой давности. Поэтому титул страхуют три года.

Почему нам пришлось страховать титул

Мы покупали новую квартиру у муниципалитета и могли не оформлять титул. Но после окончания строительства дом оформили на Управление Гражданского Строительства, и фактически мы стали вторыми собственниками жилья. Банк приравнял эту сделку к покупке вторички и включил страхование титула в ипотечный договор.

Заемщик по собственной инициативе может выбрать другие виды страхования, например, застраховать внутреннюю отделку.

В Ак Барс Банке существуют два типа страхования:

агентская схема — ее применяют при семейной ипотеке и программе «Комфорт»;

коллективный договор страхования (КДС) — его применяют во всех остальных действующих программах банка.

У коллективного договора страхования есть неоспоримое преимущество: при расчете стоимости не используют повышающий коэффициент по возрасту — для всех клиентов действует единый тариф. К тому же страховой договор заключают вместе с ипотечным.

Сотрудник банка сам распечатает заявление на присоединение к коллективному страхованию — приглашать страхового агента не нужно.

Как рассчитать страхование ипотеки

Базовую стоимость ипотечного страхового полиса рассчитывают по сумме кредитного остатка. Кроме этого, учитывают год постройки и особенности конструкции здания. Например, страхование квартиры-сталинки будет дороже, чем страхование ленинградки или новостройки. Дому больше 70 лет, коммуникации сильно изношены, перекрытия деревянные — большой риск, что дом может пострадать во время чрезвычайной ситуации.

Еще на стоимость страховки влияют личные параметры заемщика — пол, возраст, состояние здоровья, профессиональные риски. Например, страховщики применяют повышающий коэффициент, если условия труда заемщика относятся ко 2 или 3 группе

классификатора, заемщик страдает хроническими заболеваниями или занимается экстремальным спортом.

Менеджер страховой компании выспрашивает у заемщика о факторах, влияющих на стоимость полиса, и называет предварительную сумму.

Для клиентов Ак Барс Банка действуют такие тарифы:

По программе КДС для вторичного рынка: 0,6% суммы кредита ― для недвижимости на территории РТ и 0,8% — для недвижимости на территории РФ.

По программам для ДДУ: 0,5% суммы кредита — для недвижимости на территории Татарстана и 0,75% — для недвижимости на территории РФ. После регистрации права собственности клиент страхует недвижимость по минимальному тарифу — 0,15%.

Тарифы по агентской схеме рассчитывают индивидуально в зависимости от пола, возраста, профессии и других параметров заемщика.

Если предварительная цена устраивает, заемщик заполняет подробную анкету — указывает пол, возраст, паспортные данные, профессию, состояние здоровья, контакты. Страховщики анализируют ответы и озвучивают окончательную стоимость полиса.

Документально подкреплять информацию не нужно — даже справку от врача у нас не спрашивали. Но обманывать не стоит. Думаю, если наступит страховой случай, а заемщик указал в анкете ложную информацию, — страховщики могут отказать в выплате или выплатят не всю сумму.

Во сколько обошелся полис за три первых года ипотеки

Первый год страхования. Банк рассчитал для нас базовую ипотечную ставку 10,5% годовых и оговорил условия дисконта. Если мы застрахуем имущество, титул, жизнь и здоровье заемщика — ставку снизят до 9,5%.

Мы посчитали, что уплатить страховой платеж выгоднее, чем оформлять ипотеку по базовой ставке. Сумма ипотеки 7 489 750 ₽, поэтому переплата в 1% составляет 74 897,5 ₽ плюс стоимость обязательного страхования. Если мы соглашаемся на три вида страховки, то оплачиваем полис в сумме 59 814 ₽ за первый год. Естественно, мы согласились на три вида страхования.

Страховую компанию нам предложил банк, а мы не знали, что можем самостоятельно выбрать страховщиков. Об этом нам позже сказали знакомые, которые тоже оформляли ипотеку.

Второй год страхования. В течение года мы продали старую квартиру и часть долга погасили досрочно. К тому же у нас родился ребенок, поэтому мы воспользовались

программой господдержки семей с детьми и рефинансировали ипотеку.

По госпрограмме рефинансирования базовая процентная ставка составляет 6%. Если мы продолжим страховать риски, то сохраним дисконт в 1% и переплата составит 5% годовых. К тому же правила господдержки распространяются только на ипотеку, которую невозможно опротестовать. Поэтому банк исключил из договора страхование риска.

К сожалению, сразу после рефинансирования мы невнимательно прочли обновленные условия индивидуального страхования. Но зато я хорошо помнила, что титул нужно страховать три года, и мы снова оплатили три риска.

Третий год страхования. После двух лет долг по ипотеке составлял 1 755 974 ₽. К тому же в соглашении к ипотечному договору я увидела, что банк исключил страхование титула.

Условия и тарифы нашей страховой компании снова оказались самыми выгодными, поэтому страховщиков решили не менять. По дополнительному соглашению к ипотечному договору мы обязаны застраховать имущество, жизнь и здоровье заемщика. Поэтому я попросила менеджера страховой компании рассчитать полис по двум видам страхования. Сумма составила 9394 ₽.

Как выбрать страховую компанию

Обычно банк указывает на сайте страховые компании, с которыми он сотрудничает. Заемщик может выбрать любую компанию из списка, чтобы оформить страхование. Такой полис банк принимает безоговорочно.

Если заемщик хочет застраховать ипотеку в сторонней компании, ему необходимо предварительно получить одобрение банка. Нужно отправить в банк заявку и указать компанию, в которой вы планируете страховать ипотеку. Банк может одобрить заявку или отклонить.

Как я искала страховую компанию

Мне показалось сложным искать страховую на стороне и потом согласовывать ее с банком, поэтому я сравнивала цену страховки среди партнеров. Процесс выматывающий — до многих компаний сложно дозвониться. Часто на звонок отвечает автоответчик или сотрудник колл-центра, который собирает контакты и передает их менеджеру. Ждать звонка менеджера можно по три дня, перезванивают не все. Еще оказалось, что некоторые компании перестали страховать ипотеку или не страхуют нужные риски.

Если менеджер перезванивал, я просила его рассчитать стоимость полиса по трем видам страхования. Разброс цен оказался ощутимым: от 15 000 до 26 000 ₽.

В первый день я потратила на звонки и переговоры 8 часов. Поэтому стала искать способы, как ускорить процесс. Некоторые страховые встраивают на сайт онлайн-калькулятор, чтобы пользователи могли рассчитать предварительную стоимость полиса самостоятельно. Но такие калькуляторы сильно занижают сумму. Например, по калькулятору полис стоит 18 170 ₽, а после заполнения анкеты менеджер называет цену на 30% больше — 23 620 ₽.

Некоторые заемщики пользуются сервисом

Сравни.ру — это база информации по кредитам, займам и страховым программам. На платформе нужно заполнить форму и запустить поиск.

Когда выгодно оформлять ипотеку без страховки

От обязательной страховки отказаться нельзя, но можно не оформлять полис на дополнительные риски. В зависимости от условий банка базовая ставка на 0,5–4% выше условий с дисконтом. Чтобы определить выгоду, надо сравнить стоимость полиса с переплатой.

Пример

В 2013 году друзья оформили ипотеку на 2 900 000 ₽. Дисконт за страхование составлял 0,5% или 14 500 ₽.

Страховщики насчитали стоимость полиса примерно в 200 000 ₽. Конечно, друзьям было выгоднее выплачивать ипотеку по базовому тарифу, чем покупать страховку. Они отказались от страхования и только за первый год сэкономили больше 180 000 ₽.

Как сэкономить на страховании ипотеки

- Сэкономить можно только на дополнительном страховании, обязательное — придется оформлять.

- Вы можете купить полис у страховщика, предложенного банком, в компании — партнере или найти страховую компанию самостоятельно. В последнем случае, страховщика нужно предварительно согласовать с банком.

- В ипотечном договоре посмотрите условия дисконта — на сколько пунктов ниже процент при страховании.

- Узнайте стоимость полиса в компаниях — партнерах банка. Придется обзвонить несколько компаний, но зато сможете найти самую выгодную стоимость полиса.

- Выберите компанию с выгодным предложением и купите полис. Страховщика можете поменять. Если выберете компанию из партнеров банка, не нужно согласовывать его кандидатуру с банком.