Обязательное условие для экспорта и импорта товаров — внесение таможенных платежей. К ним относятся ввозные и вывозные пошлины, ввозные акциз и НДС, а также таможенные сборы. Они определяются участниками внешнеэкономической деятельности самостоятельно. В статье мы приводим общий порядок вычисления сумм для уплаты при экспорте и импорте.

Обязательное условие для экспорта и импорта товаров — внесение таможенных платежей. К ним относятся ввозные и вывозные пошлины, ввозные акциз и НДС, а также таможенные сборы. Они определяются участниками внешнеэкономической деятельности самостоятельно. Таможня производит расчет платежей только в некоторых случаях, предусмотренных законом. В статье мы приводим общий порядок вычисления сумм для уплаты при экспорте и импорте.

База для расчета платежей и вычисление пошлины

Шаг 1. Определяем базу

В качестве основы для расчета пошлины принимается либо таможенная стоимость товара, либо его физическая характеристика — как правило, количество. Иногда базы комбинируются. Какую выбрать базу, зависит от типа тарифа. Ставки пошлины могут быть:

- адвалорными (процент от стоимости);

- специфическими (фиксированная сумма за каждую единицу провозимого товара);

- смешанными (сочетание двух предыдущих типов ставок).

Специфическая ставка требует знания количества единиц для обложения (партии, метры и т.д.) Эти сведения берутся из документов на поставку. При определении базы для адвалорного тарифа могут возникнуть вопросы. В Таможенном кодексе ЕАЭС представлены пять основных способов расчета стоимости товаров при импорте. Они выстроены по приоритету в зависимости от точности. Если невозможно применить более корректный способ, используется следующий по значимости.

- Метод по стоимости сделки с ввозимыми товарами. Стоимость товаров равна сумме денежных средств, которые вы перечислили (или перечислите) зарубежному поставщику за товар. Помимо цены продукции к таким платежам могут относиться расходы на доставку, упаковку, услуги посредников и т.д.

- Метод по стоимости сделки с идентичными товарами. Под идентичностью понимается совпадение физических характеристик, качества и репутации. Такие товары должны быть ввезены в ЕАЭС за ранее, чем за 90 дней до импорта оцениваемой продукции. Они обязательно должны быть произведены в той же стране, где вы закупили товар. Их стоимость в свою очередь определяется по первому методу.

- Метод по стоимости сделки с однородными товарами. Способ аналогичен предыдущему методу. Отличие заключается в том, что однородные товары хотя и не идентичны оцениваемой продукции, но имеют сходные функции, состав и характеристики. Действует условия совпадения страны производства, как и для идентичных товаров.

- Метод вычитания. Заявляемая стоимость будет равна цене продажи оцениваемых товаров (или идентичных/однородных) на территории страны импортера.

- Метод сложения. Этот способ предполагает расчет стоимости на основе суммирования расходов на создание таких товаров.

Кодекс предусматривает резервный метод, который используется, если невозможно сделать подсчет другим способом. Например, можно взять стоимость идентичных или однородных товаров, привезенных из других стран, а не из государства-экспортера.

При экспорте продукции применяются те же способы вычисления стоимости за исключением метода вычитания.

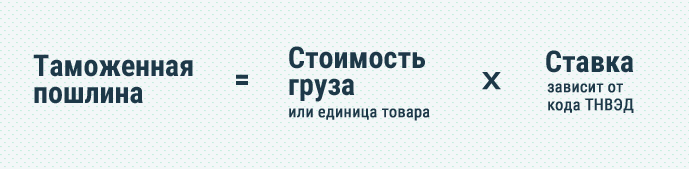

Шаг 2. Считаем размер пошлины

Формула для адвалорной пошлины — это произведение стоимости товара и ставки. Для специфического тарифа пошлина равна произведению количества единиц товара на нужную ставку.

Ставки по импортируемой продукции представлены в документе под названием «Единый таможенный тариф ЕАЭС» (утвержден Решением Совета ЕАЭС от 16 июля 2012 № 54). Ставки по экспорту установлены Постановлением Правительства РФ от 30 августа 2013 № 754.

Прочие таможенные платежи: НДС, акцизы и сборы

Шаг 3. Начисляем акцизы

При импорте подакцизных товаров придется начислить акцизы. Ставка налога, как и пошлина, может быть адвалорной, специфической и смешанной. Правила расчета также совпадают. За базу для адвалорной ставки берется сумма стоимости товаров и рассчитанной пошлины.

При поставке товаров на экспорт акциз не уплачивается. От продавца потребуются только документы, подтверждающие экспортную операцию.

Шаг 4. Начисляем НДС

При экспорте ставка налога составляет 0%. Поэтому сумма к уплате не увеличивается. Как и в случае с акцизами, понадобится пакет документов, подтверждающих экспорт.

Импортный НДС начисляется по ставке 0%, 10% или 20% (с 1 января 2019) в зависимости от вида товаров. Она умножается на сумму таможенной стоимости, пошлины и акциза.

Шаг 5. Прибавляем таможенные сборы

Сбор уплачивается за операции, которые совершает таможня в процессе пересечения товарами границы, в том числе, за хранение или сопровождение такой продукции. Как правило, сбор зависит от стоимости товаров. При этом его величина фиксирована. Например, если стоимость товаров равна 100 000 рублей, сбор составит 500 рублей. Точную сумму ищите в Постановлении Правительства РФ от 28 декабря 2004 № 863.

Пример расчета ввозных платежей

Российское предприятие занимается пошивом изделий из хлопковых тканей. Руководство заключило контракт на поставку материалов с иностранной компанией (не из ЕАЭС).

1. Стоимость для начисления пошлины определяется на основе стоимости сделки. Оплата поставщику за ткани составила 10 000 евро. Также компания возмещает контрагенту стоимость доставки до границы в размере 1 000 евро.

Стоимость товара = 10 000 + 1 000 = 11 000 евро.

2. Предположим, код номенклатуры ввозимого товара — 5209 19 000 0. Ставка единого тарифа равна 10% от стоимости.

Пошлина за импорт = 11 000 * 10% = 1 100 евро.

3. Акцизы и ввозной НДС. В нашем случае товар не подакцизный. Поэтому сверх суммы стоимости товаров и пошлины начисляем только НДС. Ставка будет равна 20%.

НДС = (11 000 + 1 100) * 20% = 2 420 евро.

Также в сумму платежей войдет таможенный сбор. Для нашей стоимости товаров он составит 2 000 руб.

Ведите бухгалтерский и налоговый учет импорта и экспорта в Контур.Бухгалтерии — облачном сервисе для малого бизнеса. Здесь есть простой учет, зарплата, отчетность, автоматизация операций и поддержка специалистов, без доплат. Первые 14 дней бесплатны для всех новых пользователей.

Автор статьи: Валерия Текунова

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Попробовать бесплатно

Простой онлайн-калькулятор находится по этой ссылке.

Самостоятельный расчет таможенных платежей:

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

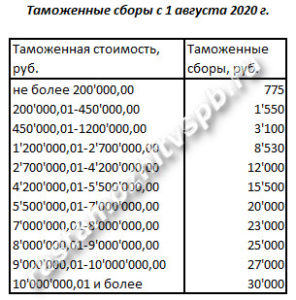

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по всей декларации (суммы таможенных стоимостей всех товаров), а именно значение гр.12.

Далее можно воспользоваться калькулятором или найти нужное значение в таблице (актуальна на 2022-23 гг):

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №342 от 26 марта 2020 года.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П=ТС*а/100 , где

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П=а*c*k ,где

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 90 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 90 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 20%. При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

НДС=(ТС+П+А)*С/100, где

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

С- ставка НДС, %.

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47. Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Вернуться к списку статей

Возможно Вас заинтересует следующее:

1) Куда платить таможенные платежи?

2) Подбираем код товара

3) Как посчитать таможенную стоимость?

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

16 июня 2020 г.

Пошлина – один из таможенных платежей, которые платят за ввоз и вывоз товаров. В народе пошлиной называют все таможенные платежи, но помимо самой пошлины государство берет еще:

- НДС – налог на добавленную стоимость от 0% до 20% в зависимости от вида товара;

- Косвенные налоги, которые платят при ввозе бензина, алкоголя, сигарет и других подакцизных товаров;

- Таможенные сборы – платежи, которые берет таможня за услуги по сопровождению оформления, то есть работу инспекторов. Они зависят от стоимости товара и на 15 августа 2020 составляют от 375 до 22 500 рублей.

Мы расскажем, как делают расчет таможенной пошлины для бизнеса и приведем примеры реального расчета.

Рассчитываем таможенную формулу – пошаговая инструкция

Шаг 1. Определите код ТНВЭД

У каждого товара есть свой код ТНВЭД, который поможет определить размер обоих множителей таможенной пошлины.

Для подбора кодов используют различные базы данных. Бесплатный вариант есть на сайте ТКС https://www.tks.ru/db/tnved/tree – вбиваете в строке поиска ключевое слово и ищете свой товар в списке результатов. Можно искать вручную через перечень разделов групп товаров.

Минусы базы ТКС в том, что она не всегда своевременно обновляется и не содержит полный перечень нужных для таможенного оформления материалов – распоряжений таможни, указов, регламентов и так далее.

Профессионалы пользуются платными базами – например, ВЭД Инфо. Она стоит 7500 рублей за месяц регистрации и 3190 рублей за месяц подписки. Туда сразу подгружаются все обновления и есть полная информация по порядку оформления для каждого товара.

Одни программы не гарантируют правильности подбора кода – тут нужен практический опыт. Об этом надо помнить, когда выбираете, декларировать ли груз самостоятельно или обратиться к брокеру.

Шаг 2. Определите, от чего считаем пошлину

Таможенные пошлины бывают адвалорные – они рассчитываются от стоимости груза – и специфические – их вычисляют от количества единиц, веса и так далее. Еще есть комбинированные пошлины: когда выбирают вариант, где размер больше или суммируют оба варианта. Какой вариант выбрать указывает код ТНВЭД.

Шаг 3. Умножаем на ставку

Ставку вы сможете определить по коду ТНВЭД, ее подскажет любая база данных или поисковик. Это самый простой шаг.

Пошаговый примеры расчета пошлины

Адвалорная пошлина – рассчитываем от таможенной стоимости товара

Товар: робот-игрушка для детей.

Код ТНВЭД: 9503004900 – “игрушки, изображающие животных и других существ”. Фактически товар выглядит как электроника, но у него нет устройств ввода – кнопок, клавиатуры. Вещь предназначена для обучения детей, поэтому ее можно оформить как “игрушки”.

Ставка по коду ТНВЭД: 10%

Таможенная стоимость: 150 000$ стоимость товара по инвойсу + 2100$ доставка груза по морю из Китая + 100$ страховка на груз = 152 100$.

Пошлина: 152 100$ * 10% = 15 210$

Специфическая пошлина – рассчитываем от единиц измерения груза

Товар: текстильные ковры.

Код ТНВЭД: 5705008000 – “ковры из прочих текстильных материалов”. Для подбора кода важно уточнить материал – для ковров из шерсти используют другой код ТНВЭД.

Ставка по коду ТНВЭД: 0,38 евро за квадратный метр

Общий метраж ковров: 100 штук по 10 квадратных метров, итого 1000 квадратных метров.

Пошлина: 1000 квадратных метров * 0,38 евро = 2600 евро

Комбинированный платеж – выбираем большую пошлину

Товар: черный чай.

Код ТНВЭД: 0902300001 – “черный чай в упаковке”. Этот код подразумевает ограничения веса одной упаковки до 3 кг и комбинированную таможенную пошлину – выбираем ту, которая будет больше.

Ставка по коду ТНВЭД: 12,5%, но не менее 0,5 евро за кг.

Таможенная стоимость: 10 000 кг по 2$ за кг + 1650$ за доставку груза морем из Шри-Ланки

Адвалорная пошлина: 21 650$ * 12,5% = 2707$

Специфическая пошлина: 10 000 кг * 0,5 евро = 5000 евро

Итоговая пошлина: 5000 евро

Что может пойти не так

Подозрительная таможенная стоимость. Таможенная стоимость – это сумма закупочной цены на груз и дополнительных расходов по доставке, куда входят перевозка, маркировка, упаковка, хранение и так далее.

Таможня внимательно следит за тем, чтобы таможенную стоимость не занижали. Для этого работает СУР – система управления рисками, она анализирует статистику по всем товарам, которые ввозят в страну.

Если вы укажете цену сильно ниже статистической по вашему типу товаров, то таможня может начать дополнительную проверку. Опытный брокер заранее предупредит вас об этом и посоветует, как подготовиться к проверке.

Неправильно определили код ТНВЭД. Выше мы писали о том, что подбор кода ТНВЭД – не такая простая задача, как может показаться на первый взгляд. Если ошибиться с кодом – в лучшем случае таможня поменяет его на другой с доплатой дополнительных платежей. В худшем – возбудит дело об административном правонарушении, которое грозит штрафом до двух стоимостей груза. А если в результате окажется, что владелец груза не доплатил более двух миллионов рублей, то таможня будет вправе открыть уголовное дело.

Если вы импортируете товар, закладывайте на таможенные расходы как минимум 20% от закупочной стоимости.

Предположим, вы купили в Китае товар на 500 000 Р. Довезли его до российской таможни и начали оформлять.

Вы заполняете декларацию и другие документы, платите таможенные пошлины, сборы и НДС. К этим расходам можно подготовиться заранее — в Тинькофф Журнале уже рассказывали об этом.

Но кроме основных платежей есть дополнительные и неочевидные расходы, которые возникают, например, из-за корректировки таможенной стоимости. В итоге расходы на закупку товаров могут увеличиться еще как минимум на 20%.

Меня зовут Андрей Захарченко, я основал компанию по аутсорсингу ВЭД. Почти десять лет я работаю с российской таможней: мы возим промышленное и медицинское оборудование, разные грузы с классами опасности, электронику.

В статье расскажу, к каким таможенным расходам нужно готовиться импортерам.

Что нужно, чтобы официально ввозить товар в Россию

Вкратце напомню, что для импорта бизнесу нужно:

- Зарегистрировать ИП и работать в этом статусе, либо создать организацию и работать через нее. Физлицу несколько товаров одного наименования ввезти проблематично. Партию, скорее всего, признают коммерческой и пропустят после того, как он заплатит все таможенные пошлины.

- Заключить договор с иностранным поставщиком.

- Оформить валютный счет в российском банке и отправлять деньги поставщику в другую страну.

- После доставки товара на российский таможенный пост собрать и подать документы в таможню.

- Рассчитать и оплатить таможенные платежи.

Только после этого бизнес получит официально ввезенный товар, который можно принять к учету. Его можно легально продавать, а также получить налоговый вычет по НДС, уплаченному на таможне, если бизнес работает на общей системе налогообложения.

Как считаются таможенные платежи

Сумма таможенных платежей складывается из трех величин:

- Таможенная пошлина.

- Таможенный сбор.

- Таможенный НДС.

Таможенная пошлина — это обязательный платеж, который уплачивают импортеры при провозе товара через границу.

Таможенную пошлину считают так:

ТП = ТамС × ТамП

ТамС — это таможенная стоимость, то есть стоимость товара на фабрике поставщика и расходы по доставке груза до таможенного поста.

ТамП — процент, который берут из ТН ВЭД — товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза. Для разных типов товаров он может составлять от 0% до 42%.

Например, ООО «Инструменты» ввозит из Китая контейнер с компасами. Груз везут морем из Шанхая во Владивосток, в последнем пункте компания проходит таможенное оформление.

Расходы на покупку товара, доставку в порт, погрузку на судно и оформление экспортных документов — 50 000 $.

Стоимость морской перевозки Шанхай — Владивосток — 9000 $.

Код ТН ВЭД для компасов — 9014100000. Открываем ссылку, кликаем на процент и видим, что ТамП — 5%.

Считаем таможенную пошлину: (50 000 + 9000) × 5% = 2950 $.

Таможенный сбор — это платеж, который взимают с импортеров за совершение таможенных операций — выпуск товара, его сопровождение или хранение.

Размеры таможенных сборов утверждает правительство РФ. Тариф сборов за пропуск товаров через границу зависит от таможенной стоимости.

Размеры таможенных сборов в зависимости от стоимости товаров

| Таможенная стоимость | Таможенный сбор |

|---|---|

| до 200 000 Р | 775 Р |

| 200 000—450 000 Р | 1550 Р |

| 450 000—1 200 000 Р | 3100 Р |

| 1 200 000—2 700 000 Р | 8530 Р |

| 2 700 000—4 200 000 Р | 12 000 Р |

| 4 200 000—5 500 000 Р | 15 500 Р |

| 5 500 000—7 000 000 Р | 20 000 Р |

| 7 000 000—8 000 000 Р | 23 000 Р |

| 8 000 000—9 000 000 Р | 25 000 Р |

| 9 000 000—10 000 000 Р | 27 000 Р |

| свыше 10 000 000 Р | 30 000 Р |

Таможенная стоимость товара

Таможенный сбор

450 000—1 200 000 Р

3100 Р

1 200 000—2 700 000 Р

8530 Р

2 700 000—4 200 000 Р

12 000 Р

4 200 000—5 500 000 Р

15 500 Р

5 500 000—7 000 000 Р

20 000 Р

7 000 000—8 000 000 Р

23 000 Р

8 000 000—9 000 000 Р

25 000 Р

9 000 000—10 000 000 Р

27 000 Р

свыше 10 000 000 Р

30 000 Р

Поясню на примере, как рассчитать таможенный сбор.

На закупку и логистику ООО «Инструменты» потратили 59 000 $.

Для расчета таможенного сбора таможенную стоимость в иностранной валюте нужно перевести в рубли. Курс берется на дату подачи таможенной декларации. Допустим, это 25 апреля 2022 года. Курс ЦБ РФ для доллара США в этот день был 73,505 Р.

ТамС = 59 000 × 73,505 Р = 4 336 795 Р. Значит, согласно таблице, таможенный сбор — 15 500 Р.

Таможенный НДС уплачивают все импортеры при ввозе товара в Россию.

Ставки НДС следующие:

- 0% — для редких категорий товаров. Например, детали космических кораблей, большие производственные линии. Правительство может временно ввести нулевую ставку НДС на время на продукты питания в случае нехватки продовольствия в стране;

- 10% — встречается чаще, в основном применяется для медицины и детских товаров;

- 20% — в остальных случаях.

Таможенный НДС считают по следующей формуле:

НДС = (ТамС + ТамП) × ставка НДС

ТамС, как уже говорили выше, это таможенная стоимость, ТамП — таможенная пошлина.

Вернемся к примеру компасов из Китая. Код ТН ВЭД: 9014100000, то есть НДС — 20%.

НДС в таком случае = (50 000 + 9000 + 2950) × 20% = 12 390 $

Сумма таможенных расходов складывается из таможенной пошлины, сборов и НДС. Рассчитаем на примере компасов, сколько придется заплатить на таможне ООО «Инструментам».

Исходные данные такие:

- курс доллара — 1 $ = 73,505;

- закупка товара + логистика — 59 000 $;

- таможенная пошлина — 2950 $;

- таможенный сбор — 15 500 Р;

- НДС — 12 390 $.

На закупку товара и морскую перевозку компания потратила 4 336 795 Р = (59 000 × 73,505).

Таможенные расходы составили: (2950 + 12 390) × 73,505 + 15 500 = 1 143 066,7 Р, то есть примерно 26% от закупочной стоимости.

Но эти расходы не окончательные, могут появиться другие, не прописанные в таможенном законодательстве.

За что еще нужно платить на таможне

К сожалению, расчеты, о которых я рассказал в предыдущем разделе, работают не всегда. Многое зависит от того, как таможня оценивает, импортируемый товар.

В примере выше таможенная стоимость товара — 59 000 $. Но откуда таможня об этом знает? Очевидный ответ: из контракта с поставщиком и сумм банковских переводов на фабрику. Но ведь, будем честны, всегда можно договориться и занизить стоимость в контракте и перевести официально только часть суммы. А остальную отправить в обход, чтобы уменьшить размер таможенных платежей.

Для того чтобы избежать этой ситуации, еще в 2002 году была придумана СУР — система управления рисками. Ее суть в том, что таможенная служба в режиме реального времени мониторит все декларации и определяет среднюю стоимость каждой категории товаров. Так она узнает примерную рыночную стоимость товаров и может пресекать попытки занижения таможенной стоимости.

Поэтому импортерам нужно учитывать так называемую статистическую стоимость — стоимость, на которую ориентируются таможенники в результате мониторинга и анализа рынка.

Статистическая стоимость считается по формуле:

Статистическая стоимость = ИТС × масса нетто

Масса нетто — это масса импортируемой продукции, товара без упаковки.

ИТС — это индекс таможенной стоимости. Его рассчитывают для каждой группы товаров. В результате получается величина в долларах за кг.

Посмотреть в интернете список индексов невозможно — эта информация закрытая. Она доступна только сотрудникам ФТС и таможенным брокерам. Чтобы узнать ИТС, придется обратиться к таможенному брокеру.

Если статистическая стоимость получается выше таможенной, сотрудники ФТС проводят корректировку таможенной стоимости. То есть вычисляют пошлину, сбор и НДС исходя из статистической стоимости, а не той, что представил импортер.

Давайте вернемся к примеру из раздела выше, в котором мы определили таможенную стоимость компасов из Китая — 59 000 $.

Таможенный брокер сообщил, что ИТС по коду ТН ВЭД 9014100000 — 6 $/кг. Масса нетто купленных компасов — 12 тонн. Значит, их статистическая стоимость: 6 × 12 000 = 72 000 $.

Таким образом, таможня говорит: «Мы не верим, что вы купили эту продукцию за 59 000 $, мы считаем, что она стоит 72 000 $. Попробуйте доказать обратное». Компании «Инструменты» придется собрать комплект из порядка 20 документов, чтобы доказать реальную стоимость товаров.

Пока импортер собирает документы, таможенники проведут корректировку:

Таможенная пошлина = 72 000 × 5% = 3600 $

НДС = (72000 + 3600) × 20% = 15 120 $

Таможенная стоимость = 72000 × 73,505 = 5 292 360 Р. Согласно вышеприведенной таблице, таможенный сбор — 15 500 Р. Таможенный сбор совпал с предыдущим расчетом, поэтому его сразу сократим.

Доплата к таможенному платежу = (3600 + 15 200) − (2950 + 12 390) = 3460 $

Компании придется заплатить еще 3460 $ таможенного платежа, и только после этого она сможет забрать свой товар. В течение двух месяцев ООО «Инструменты» должно собрать пакет документов и доказать реальную цену на товар. Тогда им вернут переплаченные 3460 $.

К счастью, если импортер не пытался занизить стоимость, он без проблем вернет доплату к таможенному платежу. Таможня не ждет сбора абсолютно всех документов, достаточно предоставить 70—80% документов от списка. За девять лет работы в моей практике только один раз таможня отказалась возвращать сумму обеспечения.

Что такое нетарифное регулирование

Нетарифное регулирование — это меры ВЭД, которые не относятся к таможенно-тарифному регулированию — ставкам пошлин, таможенной процедуре и товарной номенклатуре, то есть ТН ВЭД.

К нетарифным относятся санитарные и фитосанитарные меры, включая системы сертификаций. Еще технические регламенты и стандарты, — например системы соответствия.

Производитель или импортер должны оформить документы о легитимности и безопасности ввозимой продукции. Без разрешительных документов таможня не пропустит товар через границу. Поэтому оформление таких документов тоже можно отнести к таможенным расходам.

Чаще всего импортеры оформляют следующие документы:

Декларация соответствия. Это самый популярный тип разрешительных документов. Его оформление обойдется в 7000—40 000 Р в зависимости от товара. Срок изготовления — 3—14 дней.

Этот документ нужно оформлять при ввозе, например, промышленного оборудования, двигателей, профессиональных электроприборов, продуктов питания. Иногда в лабораторию на исследование нужно предварительно ввезти образцы продукции, это обойдется еще в 30 000—50 000 Р.

Сертификат соответствия. Он стоит дороже декларации — 100 000—250 000 Р. Срок его изготовления от трех недель до двух месяцев. Сертификат чаще всего оформляют на бытовые электроприборы и детские товары. Например: холодильники, утюги, телевизоры, компьютеры. Для оформления сертификата соответствия импортеру нужно будет привезти в лабораторию образцы продукции, а только потом ввезти сам товар.

Есть еще много видов дополнительных разрешительных документов. Вот несколько примеров:

- на любой прибор с шифрованием, например мобильный телефон или ноутбук, нужно зарегистрировать нотификацию в ФСБ. Это стоит за 50 000 Р. Еще зарегистрировать нотификацию можно в отраслевой ассоциации из списка. Сделать это можно с мая 2022 года. Также нужно предоставлять заверенную в консульстве РФ доверенность от производителя, которая подтверждает, что бизнес может представлять интересы компании — изготовителя шифровальных товаров в ЕАЭС;

- на обои нужно оформлять пожарный сертификат примерно за 60 000 Р;

- на любые медицинские товары, включая гигиенические маски, нужно регистрационное удостоверение Росздравнадзора, которое стоит около миллиона рублей.

Есть товары, на которые не нужны никакие дополнительные документы. Это стройматериалы, металлопрокат, запасные части к оборудованию. Но даже в этом случае таможня может запросить отказное письмо, которое подтверждает, что на продукцию не нужны разрешительные документы. Оно стоит 3000—5000 Р.

Узнать о том, какие именно разрешительные документы нужны, можно там же, где и ставки таможенных пошлин и НДС — в таможенном информационном центре.

Что нужно платить при ввозе образцов

Бывает так, что перед заказом большой партии хочется пощупать товар вживую. Фабрика готова отправить образцы через транспортную компанию. В этом случае необязательно делать таможенное оформление как ИП или ООО. Вы можете растаможить товар на себя как на физическое лицо.

Важный момент: мы здесь говорим только об образце товара, который вы хотите увидеть вживую и проверить качество. Если образец нужен для лабораторного тестирования при оформлении сертификата соответствия, вам нужно его заказывать официально и оформлять как ИП или компания.

Есть три способа оплаты таможенной пошлины.

- Платить пошлину не нужно, если сумма товара меньше 1000 € и вес меньше 31 кг.

- Если одна из этих цифр выше, платить нужно либо 15% от суммы сверх 1000 €, либо 2 € за каждый кг сверху. Если есть превышение и по стоимости, и по весу, то выбирают наибольшее из двух значений. Например, вы заказали образец монитора стоимостью 1500 € и весом 10 кг. Тогда пошлина: (1500 − 1000) × 15% = 75 €. А еще вы заказали двигатель стоимостью 800 € и весом 80 кг. Тогда считать будут по максимальной из двух пошлин. Пошлина по цене — 90 €. Пошлина по весу — (80 − 31) × 2 € = 98 €. Итоговая пошлина — 98 €.

- Если партию признают коммерческой, платить пошлину нужно будет как организация. Например, заказали 1000 магнитиков по 0,19 € за штуку. Сумма получилась меньше 200 € и вес меньше 31 кг, но, очевидно, заказчик будет продавать эти магниты. То есть партия коммерческая.

Поменялось ли что-то на таможне с конца февраля

С точки зрения расчетов стоимости — нет. Таможенные правила не поменялись, даже цифры остались прежними. С точки зрения поставок в целом — да, конечно, об этом тоже писали в Тинькофф Журнале.

Многие страны запретили экспорт товаров в Россию на законодательном уровне. В России уже утвердили список товаров, которые можно ввезти по параллельному импорту — но эта процедура действует не для всех товаров.

Сильно выросла стоимость транспортировки товаров в связи с уходом с рынка четырех из пяти крупнейших контейнерных операторов. Выросли по аналогичным причинам и сроки доставки грузов.

Но ВЭД по-прежнему работает. Грузы из Китая по-прежнему отправляют, банки все еще переводят деньги, поставщики готовы отгружать товар. Правила меняются каждый день, и очень важно сейчас держать руку на пульсе.

Запомнить

- Таможенные платежи включают в себя таможенные пошлины, сборы и НДС. Их размер зависит от стоимости ввозимого товара и расходов по доставке груза до таможенного поста.

- Таможенная служба ежедневно мониторит рынок, анализирует все декларации и знает среднюю стоимость каждой группы товара. Когда таможенники проверяют расчеты импортера, они сравнивают указанную в документах стоимость со статистической.

- Если заявленная стоимость не совпадает со статистической, таможенники проводят корректировку. Импортеру нужно будет доказать, что он купил товар по цене, которая указана в контракте.

- На некоторые группы товаров нужно оформлять разрешительные документы — декларации или сертификаты соответствия. Без них таможенники не пропустят партию через границу. Поэтому расходы по оформлению разрешительных документов тоже можно отнести к таможенным.

Как рассчитать ввозную таможенную пошлину

Импортеры уплачивают таможенную пошлину при ввозе товаров в Россию. Пошлина рассчитывается тремя основными методами — процент от стоимости, пошлина с единицы товара и комбинированный метод. Выбрать любой из вариантов не получится. Для каждого кода ТН ВЭД свой метод расчёта. Рассказываем о расчете таможенной пошлины на примерах.

11 июня 2021

При ввозе импортного товара в Россию компании уплачивают таможенные платежи. Это пошлины, сборы, налоги — на добавленную стоимость и акцизы. После прохождения контроля и уплаты таможенных платежей импортер вправе реализовывать ввезенные товары и услуги.

Пошлины составляют большую часть всего таможенного платежа. Государство использует пошлины для регулирования рынка и защиты отечественных производителей. Поэтому на одни товары высокая пошлина, на другие низкая. Вторая функция — пополнение бюджета.

Три основных способа исчисления пошлины — процент от стоимости, пошлина с единицы товара и комбинированный метод. Но импортер не может выбрать любой понравившийся вариант. Для каждого кода ТН ВЭД предусмотрен свой способ, который описан в едином таможенном тарифе. Поэтому перед расчетом пошлины нужно классифицировать товар.

Ставки ввозных таможенных пошлин и метод их исчисления — решение Совета ЕЭК от 16.07.2012 №54 / единый таможенный тариф ЕАЭС.

Как рассчитываются таможенные пошлины?

1. Процент от стоимости

адвалорная пошлина стоимостная пошлина

Адвалорная пошлина рассчитывается как процент от таможенной стоимости груза. Это наиболее распространенная форма исчисления, которую Всемирная таможенная организация рекомендует использовать государствам.

Пошлина = таможенная стоимость товара * ставка в %

Электрический утюг

Код ТН ВЭД: 8516 40 000 0

Таможенная стоимость: стоимость товара по инвойсу + стоимость перевозки + страховка = $35 100

Ставка: 10%

Ввозная таможенная пошлина = $35 100 х 10% = $3 510

2. С каждой единицы товара

специфическая пошлина европошлина

Специфическая пошлина рассчитывается с каждой единицы товара. Единица товара — количество, вес, объем, мощность и другое. Для обуви — количество пар, для двигателей — мощность, для ковров — квадратный метр. Единицы товара прописаны к коду ТН ВЭД в едином таможенном тарифе.

Пошлина = количество единиц товара * ставка в евро за единицу

Тряпка для уборки

Код ТН ВЭД: 6307 10 100 0

Вес нетто = 678,07 кг

Ставка: €0,61 за кг

Ввозная таможенная пошлина = 678,07 кг х €0,61 = €413,6

3. Выбор между двумя ставками

комбинированная пошлина

Для комбинированной пошлины нужно вычислить суммы по двум предыдущим методам — процент от стоимости и пошлина с каждой единицы товара.

Затем по описанию к коду в едином таможенном тарифе есть два варианта:

- выбрать большую из двух пошлин;

- суммировать результаты двух пошлин.

Диван

Код ТН ВЭД: 9401 61 000 0

Комбинированная ставка: 12.5% , но не менее 0.44 евро/кг

1.Расчет процента от стоимости

Таможенная стоимость: стоимость товара по инвойсу + стоимость перевозки + страховка = $5 400

Ввозная таможенная пошлина = $5 400 х 12,5% = $675

2. Расчет пошлины с каждой единицы товара

Вес нетто = 1000 кг

Ввозная таможенная пошлина = 1000 кг х €0,44 = €440

3.Выбрать сумму пошлины, которая больше

Сумма пошлины, которая рассчитана как процент от стоимости товара, больше. Поэтому к уплате $675.

Три шага для расчета таможенной пошлины

1. Классифицировать товар в соответствии с номенклатурой внешнеэкономической деятельности.

2. Найти код ТН ВЭД в едином таможенном тарифе.

3. Рассчитать пошлину в соответствии с описанием к коду.