Добавить в «Нужное»

Текущие активы

Классификацию активов по видам мы рассматривали в нашей отдельной консультации. О текущих активах расскажем в этом материале.

Текущие активы в балансе: строка

Активы в зависимости от срока обращения делятся на оборотные (краткосрочные) и внеоборотные (долгосрочные).

Оборотные или краткосрочные активы часто также называют текущими.

Активы считаются краткосрочными, если срок их обращения не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы считаются долгосрочными (п. 19 ПБУ 4/99).

Действующей формой бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н) предусмотрен следующий состав оборотных активов:

| Строка | Вид оборотных активов |

|---|---|

| 1210 | Запасы |

| 1220 | Налог на добавленную стоимость по приобретенным ценностям |

| 1230 | Дебиторская задолженность |

| 1240 | Финансовые вложения (за исключением денежных эквивалентов) |

| 1250 | Денежные средства и денежные эквиваленты |

| 1260 | Прочие оборотные активы |

По сути текущие активы – это в балансе активы, отнесенные к оборотным. Однако необходимо учитывать, что в составе оборотных активов в балансе отражается и долгосрочная дебиторская задолженность. Данная задолженность входит в итоговый показатель величины текущих активов по балансу, указанных по строке 1200 «Итого по разделу II», хотя и должна быть представлена обособленно в составе оборотных активов (п. 19 ПБУ 4/99).

Таким образом, для исключения величины долгосрочной дебиторки при расчете текущих активов формула определения размера текущих активов (АТ) по балансу может быть представлена в следующем виде:

АТ = ОА — ДЗД,

где ОА – сумма оборотных активов по строке 1200 бухгалтерского баланса;

ДЗД – долгосрочная дебиторская задолженность.

Ликвидность текущих активов

Поскольку активы в бухгалтерском балансе расположены в порядке возрастания ликвидности, именно текущие активы – наиболее ликвидная часть имущества организации.

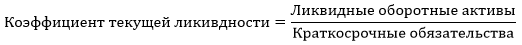

Используя данные о текущих активах, рассчитывается коэффициент текущей ликвидности (КТЛ). Он характеризует способность организации погашать свои краткосрочные обязательства за счет наиболее ликвидных текущих активов:

КТЛ = АТ / ОТ,

где ОТ – текущие обязательства как сумма строк 1510, 1520 и 1550 бухгалтерского баланса.

![]() Форум для бухгалтера:

Форум для бухгалтера:

Подскажите, пожалуйста, как найти с помощью бухгалтерского баланса текущие активы и текущие обязательства?

Татьяна Кудрявцева (Гнездилова)

Знаток

(432),

закрыт

12 лет назад

Лучший ответ

Ирина

Мастер

(1701)

12 лет назад

Текущие активы – итоговая строка II раздела (оборотный активы) , текущие обязательства – итог V раздела (краткосрочные обязательства).

Остальные ответы

Галина Михайлова

Мыслитель

(5724)

12 лет назад

текущие активы – это активы со сроком до 1 года, текущие обязательства – со сроком погашения до 1 года. В балансе есть такие строки, посмотрите

Похожие вопросы

Бухгалтерский баланс — что это такое?

Баланс бухгалтерский — это табличный вариант отражения финансовых показателей организации на определенную дату. В самом широко распространенном в РФ виде баланс бухгалтерский состоит из двух равных по сумме частей, в одной из которых показано то, что имеет организация, в денежном выражении (актив баланса), а в другой — за счет каких источников это приобретено (пассив баланса). В основе данного равенства лежит отражение имущества и обязательств способом двойной записи на счетах бухучета.

ВНИМАНИЕ! C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде всеми респондентами. Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, что последний раз формы отчетности были обновлены в 2019 году.

Баланс бухгалтерский, составленный на определенную дату, позволяет оценивать текущее финансовое состояние организации, а сопоставление данных бухгалтерского баланса, составленного на разные даты, — проследить изменение ее финансового состояния во времени. Бухгалтерский баланс является одним из основных документов, служащих источником данных для проведения экономического анализа деятельности предприятия.

Последние изменения в балансе

С 01.06.2019 форма баланса (она актуальна и в 2022 году) действует в редакции приказа Минфина от 19.04.2019 № 61н. Ключевые изменения в нем (а также в другой бухгалтерской отчетности) были таковы:

- отчетность можно составлять только в тыс. руб., миллионы в качестве единицы измерения больше использовать нельзя;

- ОКВЭД в шапке заменен на ОКВЭД 2;

- в бухгалтерском балансе нужно указывать сведения об аудиторской организации (аудиторе).

Отметку об аудиторе нужно ставить только тем фирмам, которые подлежат обязательному аудиту. Налоговики будут использовать ее как для наложения штрафа на саму организацию, если она проигнорировала обязанность пройти аудит, так и для того, чтобы знать у какого аудитора им истребовать сведения по организации в порядке ст. 93 НК РФ.

Более существенные изменения в 2019 году произошли в форме 2. Подробнее о них см. здесь.

Классификация бухгалтерских балансов

Видов бухгалтерского баланса очень много. Их разнообразие определяется самыми разными причинами: характером данных, на основе которых формируется баланс, временем его составления, назначением, способом отражения данных и рядом других факторов.

По способу отражения данных бухгалтерский баланс может быть:

- статическим (сальдовым) — составленным на определенную дату;

- динамическим (оборотным) — составленным по оборотам за определенный период.

По отношению к моменту составления различают балансы:

- вступительный — на начало деятельности;

- текущий — составляемый на отчетную дату;

- ликвидационный — при ликвидации организации;

- санируемый — при оздоровлении организации, приближающейся к банкротству;

- разделительный — при разделении организации на несколько фирм;

- объединительный — при объединении организаций в одну.

По объему данных по организациям, отражаемых в балансе, выделяют балансы:

- единичный — по одной организации;

- сводный — по сумме данных нескольких организаций;

- консолидированный — по нескольким взаимосвязанным организациям, внутренние обороты между которыми при составлении отчетности исключают.

По назначению бухгалтерский баланс может быть:

- пробным (предварительным);

- окончательным;

- прогнозным;

- отчетным.

В зависимости от характера исходных данных бывает баланс:

- инвентарный (составленный по результатам инвентаризации);

- книжный (составленный только по учетным данным);

- генеральный (составленный по учетным данным, учитывающим результаты проведенной инвентаризации).

По способу отражения данных:

- брутто — с включением данных регулирующих статей (амортизация, резервы, наценка);

- нетто — с исключением данных регулирующих статей.

Бухгалтерские балансы могут различаться в зависимости от организационно-правовой формы компании (балансы государственных, общественных, совместных, частных организаций) и от вида ее деятельности (основная, вспомогательная).

По периодичности балансы делят на месячные, квартальные, годовые. Они могут иметь как полную, так и сокращенную форму.

Таблица бухгалтерского баланса может быть 2 видов:

- горизонтального — когда валюта баланса определяется как сумма его активов, а сумма активов равна сумме капитала и обязательств;

- вертикального — когда валюта баланса равна величине чистых активов организации (т.е. величине капитала), а чистые активы, в свою очередь, равны активам предприятия за вычетом его обязательств.

Для внутренних целей организация сама вправе выбирать периодичность, способы и методы составления баланса. Отчетность, представляемая в ИФНС, должна иметь определенную форму с сопоставимыми данными на даты, указанные в балансе.

О том, как составить бухгалтерский баланс малому предприятию, читайте в статье «Бухгалтерский баланс для малых предприятий (особенности)».

Структура бухгалтерского баланса предприятия

Используемая для официальной отчетности в РФ форма бухгалтерского баланса представляет собой таблицу, разделенную на две части: актив и пассив баланса. Итоговые суммы актива и пассива баланса должны быть равны.

Актив баланса — это отражение того имущества и обязательств, которые находятся под контролем предприятия, используются в его финансово-хозяйственной деятельности и могут принести ему выгоду в будущем. Актив делят на 2 раздела:

- внеоборотные активы (в данном разделе отражено имущество, используемое организацией в течение длительного времени, стоимость которого, как правило, учитывают в финансовом результате по частям);

- оборотные активы, данные по наличию которых находятся в постоянной динамике, учет их стоимости в финансовом результате, как правило, осуществляется разово.

Подробнее о них читайте в материале «Оборотные активы в балансе – это…».

Пассив баланса характеризует источники тех средств, за счет которых сформирован актив баланса. Он состоит из трех разделов:

- капитал и резервы, где отражаются собственные средства организации (ее чистые активы);

- долгосрочные обязательства, которые характеризуют задолженность предприятия, существующую в течение длительного времени;

- краткосрочные обязательства, показывающие активно меняющуюся часть задолженности организации.

О том, какие проводки используют, отражая в бухучете собственный капитал, читайте в статье «Порядок учета собственного капитала организации (нюансы)».

Содержание разделов бухгалтерского баланса

Выделение разделов в структуре бухгалтерского баланса обусловлено главным образом временным фактором.

Так, актив баланса разделен на 2 раздела в зависимости от времени использования активов в деятельности организации:

- внеоборотные активы используют более 12 месяцев;

- оборотные активы содержат данные по показателям, которые в течение ближайших 12 месяцев будут в существенной степени изменены.

При выделении разделов в пассиве баланса, помимо временного фактора, играет роль принадлежность средств, за счет которых формируется актив баланса (собственный капитал или привлеченные средства). С учетом этих 2 факторов пассив сформирован из 3 разделов:

- капитал и резервы, где собственные средства организации разделены на практически постоянную часть (уставный капитал) и переменную, зависящую как от принятой учетной политики (переоценка, резервный капитал), так и от ежемесячно меняющегося финансового результата деятельности;

- долгосрочные обязательства — кредиторская задолженность, которая будет существовать в течение более 12 месяцев после даты составления отчетности;

- краткосрочные обязательства — кредиторская задолженность, значительные изменения в которой произойдут в течение ближайших 12 месяцев.

Подробнее о внеоборотных активах читайте в материале «Что такое внеоборотные активы в бухгалтерском учете?».

Понятие и значение статей бухгалтерского баланса

Разделы баланса детализируются путем их разбивки на статьи. Рекомендованную для представления в ИФНС детализацию по статьям содержат бланки бухгалтерского баланса, утвержденные приказом Минфина России от 02.07.2010 № 66н (в ред. от 09.04.2019) в 2 вариантах:

- полном (приложение 1);

- сокращенном (приложение 5).

Сокращенная (упрощенная) форма бухгалтерского баланса допускает объединение его статей с целью получения укрупненных показателей и упрощения отчетности. Однако ее применение доступно только лицам, имеющим право на ведение упрощенного бухучета (СМП, НКО, участникам проекта «Сколково»).

Разбивка разделов на статьи обусловлена необходимостью выделять основные виды имущества и обязательств, которые формируют соответствующие разделы бухгалтерского баланса.

Рекомендованная Минфином России форма полного бухгалтерского баланса предполагает следующую разбивку разделов по статьям:

- внеоборотные активы:

- нематериальные активы;

- результаты исследований и разработок;

- нематериальные поисковые активы;

- материальные поисковые активы;

- основные средства;

- доходные вложения в материальные ценности;

- финансовые вложения;

- отложенные налоговые активы;

- прочие внеоборотные активы;

- оборотные активы:

- запасы;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения (за исключением денежных эквивалентов);

- денежные средства и денежные эквиваленты;

- прочие оборотные активы;

- капитал и резервы:

- уставный капитал (складочный капитал, уставный фонд, вклады товарищей);

- собственные акции, выкупленные у акционеров;

- переоценка внеоборотных активов;

- добавочный капитал (без переоценки);

- резервный капитал;

- нераспределенная прибыль (непокрытый убыток);

О том, как рассчитать валовую прибыль, узнайте здесь.

- долгосрочные обязательства:

- заемные средства;

- отложенные налоговые обязательства;

- оценочные обязательства;

- прочие обязательства;

- краткосрочные обязательства:

- заемные средства;

- кредиторская задолженность;

- доходы будущих периодов;

- оценочные обязательства;

- прочие обязательства.

При составлении баланса организация может использовать рекомендованную Минфином России детализацию по статьям. При этом у нее есть право применять собственную разработку этой разбивки, если она считает, что это приведет к большей достоверности отчетности. Кроме того, при отсутствии данных для заполнения соответствующих статей фирма вправе исключить такие статьи из составляемого ею бухгалтерского баланса.

Посмотрите образец заполнения баланса, который подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в материал. Это бесплатно.

Состав статей бухгалтерского баланса

Статьи бухгалтерского баланса заполняются на основании данных об остатках на счетах бухучета по состоянию на отчетную дату. При заполнении отчета для представления в ИФНС нужно руководствоваться рядом правил, установленных для составления такой отчетности (ПБУ 4/99, утвержденное приказом Минфина России от 06.07.1999 года № 43н):

- Исходные учетные данные должны быть достоверны, полны, нейтральны и сформированы в соответствии с правилами действующих ПБУ. При их отражении необходимо соблюдать принципы существенности и сопоставимости с итогами предшествующих периодов.

- В текущем отчете данные предыдущих периодов должны соответствовать цифрам окончательной отчетности за эти периоды.

- Для годового баланса наличие имущества и обязательств нужно подтвердить результатами их инвентаризации.

- Дебетовые и кредитовые остатки в балансе не сворачивают.

- ОС и НМА показывают по остаточной стоимости.

- Активы отражают по их учетной стоимости (за вычетом созданных резервов и наценки).

Как отражать кредиторскую задолженность в бухгалтерской отчетности, рассказали эксперты КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение .

А ниже приведена информация о том, на основании остатков по каким счетам заполняются вышеуказанные статьи баланса применительно к действующей редакции плана счетов бухучета, утвержденного приказом Минфина России от 31.10.2000 № 94н:

- По статье «Нематериальные активы» указывается остаточная стоимость НМА, соответствующая разнице остатков по счетам бухучета 04 и 05. При этом для счета 04 не учитываются данные, попадающие в строку «Результаты исследований и разработок», а для счета 05 — цифры, относящиеся к нематериальным поисковым активам.

- Статья «Результаты исследований и разработок» заполняется при наличии данных о затратах на НИОКР на счете 04.

- Данные по статьям «Нематериальные поисковые активы» и «Материальные поисковые активы» важны только для тех организаций, которые осуществляют освоение природных ресурсов, если у них на счете 08 есть информация для заполнения строк по этим статьям. К материальным поисковым активам относят материально-вещественные объекты, а к нематериальным — все остальные. Оба вида активов подлежат амортизации, учитываемой соответственно на счетах 02 и 05.

- Для статьи «Основные средства» суммируются данные по остаточной стоимости ОС (разница остатков по счетам бухучета 01 и 02, при этом по счету 02 не учитываются данные, относящиеся к материальным поисковым активам и доходным вложениям в матценности) и затратам на капвложения (счет 08, за исключением цифр, попавших в строки статей «Нематериальные поисковые активы» и «Материальные поисковые активы»).

- Данные по статье «Доходные вложения в матценности» берутся как разница между остатками по счетам 03 и 02 в отношении одних и тех же объектов.

- Статью «Финансовые вложения» во внеоборотных активах заполняют при наличии сумм со сроком погашения более 12 месяцев на счетах 55 (депозиты), 58 (финансовые вложения), 73 (займы работникам). Сальдо по счету 58 уменьшается на сумму созданного резерва (счет 59), относящегося к долгосрочным вложениям.

- По статье «Отложенные налоговые активы» организации, применяющие ПБУ 18/02, указывают остаток по счету 09.

- Когда используют строку статьи «Прочие внеоборотные активы» – это в балансе отражают активы, либо не попавшие в вышеперечисленные строки, либо те, которые организация считает нужным выделить.

- Цифра по статье «Запасы» формируется как сумма остатков по счетам 10, 11 (за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97.

- По статье «НДС по приобретенным ценностям» отражается сальдо по счету 19.

- Для получения данных, указываемых по статье «Дебиторская задолженность», суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76.

- По статье «Финансовые вложения (за исключением денежных эквивалентов)» в оборотных активах показываются данные по счетам 55 (депозиты), 58 (финансовые вложения), 73 (займы работникам) со сроками погашения менее 12 месяцев. При этом цифры по счету 58 уменьшаются на суммы созданного резерва (счет 59) по краткосрочным вложениям.

- Данные для статьи «Денежные средства и денежные эквиваленты» получаются сложением остатков по счетам 50, 51, 52, 55 (за исключением депозитов), 57.

- В строку статьи «Прочие оборотные активы» попадают активы, либо по каким-то причинам не отраженные в вышеперечисленных строках, либо те, которые организация считает нужным выделить. Например, это может быть безнадежная задолженность контрагента или стоимость похищенного имущества, в отношении которого еще не закончены следственные действия. Отражение подобных данных по этой строке с соответствующим уменьшением цифр по тем статьям, в которых они могли бы отражаться, если бы не было решения организации об их выделении, потребует примечаний как к статье «Прочие оборотные активы», так и ко второй статье, которой коснется такая операция.

- Данные для статьи «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» берутся как сальдо по счету 80.

- Цифры статьи «Собственные акции, выкупленные у акционеров» соответствуют остаткам по счету 81.

- Для статьи «Переоценка внеоборотных активов» используются данные об остатках на счете 83, относящиеся к ОС и НМА.

- Данные по статье «Добавочный капитал (без переоценки)» формируют как остатки на счете 83 за вычетом данных по переоценке ОС и НМА.

- По статье «Резервный капитал» показывается сальдо по счету 82.

- Значение, отражаемое по статье «Нераспределенная прибыль (непокрытый убыток)», в годовом бухгалтерском балансе представляет собой сальдо по счету 84. Для промежуточной отчетности (до реформации баланса, осуществляемой в конце года) эта цифра складывается из двух остатков: по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года). Статья «Нераспределенная прибыль (непокрытый убыток)» — единственная статья бухгалтерского баланса, которая может иметь отрицательное значение. При этом важно, чтобы у организации, имеющей убыток, итог раздела «Капитал и резервы» (чистые активы) не оказался меньше величины уставного капитала. Если это обстоятельство будет иметь место в течение двух финансовых лет подряд, то организация либо должна уменьшить свой уставный капитал до соответствующей цифры (а это не всегда возможно, т. к. уставный капитал не может быть меньше минимального значения, установленного действующим законодательством), либо она подлежит ликвидации.

ВНИМАНИЕ! С отчетной кампании за 2020 год действуют изменения в ПБУ 18/02, 16/02, 13/2000, ФСБУ 5/2019 «Запасы». А с отчетности за 2022 год следует применять новый ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». Начать применять новые бухгалтерские стандарты можно было и раньше. Такое решение нужно было закрепить в учетной политике предприятия.

О реформации бухгалтерского баланса подробнее читайте в статье «Как и когда проводить реформацию бухгалтерского баланса?».

- Статья «Заемные средства» в разделе «Долгосрочные обязательства» заполняется при наличии задолженности по кредитам и займам, срок погашения которой превышает 12 месяцев (сальдо по счету 67). При этом проценты по долгосрочным заемным средствам должны быть учтены в составе краткосрочной кредиторской задолженности.

- По статье «Отложенные налоговые обязательства», организации, применяющие ПБУ 18/02, указывают остаток по счету 77.

- Значение по статье «Оценочные обязательства» в разделе «Долгосрочные обязательства» соответствует сальдо по счету 96 (резервы предстоящих расходов) в части тех резервов, срок использования которых превышает 12 месяцев.

- По статье «Прочие обязательства» в разделе «Долгосрочные обязательства» показываются обязательства со сроком погашения более 12 месяцев, не попавшие в иные строки долгосрочных обязательств.

- Статья «Заемные средства» в разделе «Краткосрочные обязательства» заполняется при наличии задолженности по кредитам и займам, срок погашения которой менее 12 месяцев (сальдо по счету 66). При этом сюда попадают проценты по долгосрочным заемным средствам, учитываемые на счете 67, и задолженность по долгосрочным кредитам и займам, учтенная на счете 67, если до ее погашения осталось менее 12 месяцев.

- Данные для статьи «Кредиторская задолженность» формируются как сумма кредитовых остатков по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76.

- Для статьи «Доходы будущих периодов» значение берется как сумма остатков по счетам 86 (целевое финансирование) и 98 (доходы будущих периодов).

- Значение по статье «Оценочные обязательства» в разделе «Краткосрочные обязательства» соответствует сальдо по счету 96 (резервы предстоящих расходов) в части тех резервов, срок использования которых составляет менее 12 месяцев.

- По статье «Прочие обязательства» в разделе «Краткосрочные обязательства» показываются обязательства со сроком погашения менее 12 месяцев, не попавшие в иные строки краткосрочных обязательств.

Об одном из наиболее часто создаваемых краткосрочных резервов читайте в материале «Создание резерва на оплату отпусков в бухгалтерском учете».

Прочие внеоборотные активы – это в балансе что такое?

«Прочие внеоборотные активы» – в балансе это, как уже было сказано, внеоборотные активы, которые не нашли своего отражения по другим строкам раздела 1 «Внеоборотные активы».

К прочим внеоборотным активам организации могут относиться, например:

- вложения во внеоборотные активы организации, учитываемые на соответствующих субсчетах счета 08 «Вложения во внеоборотные активы», в частности, затраты организации на объекты, которые впоследствии будут приняты к учету в качестве объектов НМА или ОС, а также затраты, связанные с выполнением незавершенных НИОКР, если организация не отражает данные показатели;

- оборудование к установке (оборудование, требующее монтажа), а также относящиеся к нему транспортно-заготовительные расходы, отражаемые по счетам 15 и 16;

- разовый паушальный платеж, при условии, что период списания этих расходов превышает 12 месяцев после отчетной даты или продолжительность операционного цикла, если он превышает 12 месяцев;

- суммы перечисленных авансов и предварительной оплаты работ, услуг, связанных со строительством объектов основных средств.

О правилах учета вложений во внеоборотные активы читайте в статье «Правила ведения учета вложений во внеоборотные активы».

Текущие пассивы в балансе – это строка 1500 баланса

Нередко бухгалтеры, заполняя таблицы, характеризующие финансовое состояние организации, сталкиваются со сложностями, когда требуется указать текущие пассивы, ведь это понятие отсутствует в нормативных документах по бухгалтерскому учету и налогообложению.

Чтобы определить, где в балансе отражаются текущие пассивы, обратимся к значению данного термина. Финансовый словарь определяет текущие пассивы как кредиторскую задолженность, подлежащую погашению в течение ближайших 12 месяцев. Иными словами, текущие пассивы являются синонимом краткосрочных обязательств. Краткосрочные обязательства отражаются в разделе V пассива бухгалтерского баланса. Таким образом, текущие пассивы в балансе – это строка 1500 «Итого по разделу V», которая определяется как сумма строк 1510, 1520, 1540, 1550, 1530 пассива бухгалтерского баланса.

О том, когда сдается бухгалтерский баланс (сроки, нюансы), узнайте здесь.

Итоги

Бухгалтерский баланс – основная составляющая бухгалтерской отчетности, сводка финансовых показателей организации на определенную дату. Он составляется в определенной форме и по определенным правилам. Сдается в налоговую а также представляется другим заинтересованным пользователям. Начиная с 1 июня 2019 года нужно использовать бланк в редакции от 19.04.2019.

К текущим обязательствам относятся: задолженность по краткосрочным кредитам; кредиторская задолженность; авансы покупателей и др.

Как найти текущие обязательства в балансе?

В разделе 5 бухгалтерского отчета указаны текущие обязательства организации. В соответствующих строках указывают все разновидности задолженностей. В строке 1520 отображается краткосрочная кредиторская задолженность в балансе. … Прочие обязательства – строка 1550.

Какие источники финансирования относятся к текущим обязательствам?

Обычно в этот раздел баланса входят следующие позиции.

- Задолженность перед банками . …

- Кредиторская задолженность . …

- Заработная плата, арендные платежи, налоги и коммунальные услуги к оплате . …

- Начисленные обязательства (начисленные расходы) . …

- Векселя к оплате (краткосрочные кредиты) .

Что относится к краткосрочным обязательствам?

К краткосрочным обязательствам относится краткосрочная кредиторская задолженность организации перед поставщиками (за поставленные товары, выполненные работы и оказанные для организации услуги), покупателями (по полученным от них авансам), учредителями и работниками, перед бюджетом и внебюджетными фондами, заимодавцами …

Что относится к обязательствам в балансе?

Обычно в этот раздел баланса входят следующие позиции.

- Задолженность перед банками. …

- Кредиторская задолженность. …

- Заработная плата, арендные платежи, налоги и коммунальные услуги к оплате. …

- Начисленные обязательства (начисленные расходы). …

- Векселя к оплате (краткосрочные кредиты).

Где находятся текущие обязательства?

Ниже приведен список наиболее распространенных текущих обязательств, которые находятся в балансе: Кредиторская задолженность Краткосрочная задолженность, такая как банковские ссуды или коммерческие бумаги, выпущенные для финансирования операций Дивиденды, подлежащие выплате

Где в балансе краткосрочные обязательства?

В бухгалтерском балансе краткосрочные обязательства отражаются в пассиве в разделе V «Краткосрочные обязательства» и включают в себя следующие статьи (Приказ Минфина от 02.07.2010 № 66н): заемные средства (строка 1510); кредиторская задолженность (строка 1520); доходы будущих периодов (строка 1530);

Какие из перечисленных пассивов относятся к текущим обязательствам?

Текущие обязательства — это статьи пассива баланса, отражающие обязательства со сроком погашения не более одного года.

…

К текущим обязательствам относятся:

- задолженность по краткосрочным кредитам;

- кредиторская задолженность;

- авансы покупателей и др.

Что значит текущее обязательство?

ТЕКУЩИЕ ОБЯЗАТЕЛЬСТВА — (current liabilities) Долги кредиторам, которые должны быть выплачены в течение ближайших 12 месяцев. … ТЕКУЩИЕ ОБЯЗАТЕЛЬСТВА — (current liabilities) Суммы, которые организация должна кредиторам и которые подлежат выплате в течение двенадцати месяцев.

Какие источники финансов относят к Инвестированному капиталу?

Инвестированный капитал (Invested Capital) — он же авансированный капитал. К нему относятся все долгосрочные источники финансирования, т. е. собственные средства плюс долгосрочные обязательства.

Что относят к краткосрочным и долгосрочным обязательствам?

в разд. IV «Долгосрочные обязательства» – обязательства, срок погашения которых составляет более 12 месяцев после отчетной даты; в разд. V «Краткосрочные обязательства» – обязательства, погасить которые необходимо в течение ближайшего года.

Какие статьи относятся к разделу V Краткосрочные обязательства бухгалтерского баланса?

Раздел V «Краткосрочные обязательства» состоит из шести строк — 1510, 1520, 1530, 1540, 1550 и 1500. В данном разделе надо отразить информацию об обязательствах организации со сроком погашения менее 12 месяцев после отчетной даты.

Что относится к краткосрочным кредитам кредиторской задолженности?

Кредиты могут быть краткосрочными, среднесрочными и долгосрочными. К краткосрочным кредитам относятся ссуды, выдаваемые на срок не более 12 месяцев. К среднесрочным относятся кредиты, выдаваемые на срок от 1 года до 5-7 лет.

Что относится к долгосрочным обязательствам?

Напомним, что долгосрочные обязательства – это те, срок погашения по которым превышает 12 месяцев после отчетной даты (п.

…

Раздел IV бухгалтерского баланса

- заемные средства (строка 1410);

- отложенные налоговые обязательства (строка 1420);

- оценочные обязательства (строка 1430);

- прочие обязательства (строка 1450).

2.02.2018

Что относится к обязательствам?

К обязательствам относятся: долгосрочные займы и иные долговые обязательства; краткосрочные займы и банковские кредиты; кредиторская задолженность поставщикам, различным физическим и юридическим лицам по всевозможным операциям, и иные аналогичные финансовые обязательства.

Что относится к обязательствам по распределению?

Обязательствами организаций являются краткосрочные и долгосрочные кредиты банка, кредиторская задолженность, займы и обязательства по распределению. Обязательства по распределению включают задолженности рабочим и служащим по заработной плате, органам социального страхования и налоговым органам по платежам в бюджет.

Самое важное из финансового анализа предприятия

Итак, вы уже знаете, что такое финансовая отчетность, как она составляется и что в ней отражается. Если не знаете, то все это подробно объясняется в нашей статье.

В этот раз мы расскажем, какие важные показатели можно рассчитать на основании финансовой отчетности, и что из этих расчетов будет видно.

Одно из направлений нашей деятельности – это сопровождение банкротств. И мы видим, что, к сожалению, многие руководители упускают из виду обязанность следить за финансовыми результатами бизнеса. И, если у компании начинаются тяжелые времена, то компания должна инициировать процедуру банкротства самостоятельно. Когда банкротство инициируют кредиторы, велика вероятность того, что для расчета с ними будет использоваться имущество руководителя компании и/или ее собственников. И да, это касается и обществ с ограниченной ответственностью. Проще говоря, ответственность в этих обществах не такая уж и ограниченная.

Кстати, в 2014 году Конституционный суд России разрешил также взыскивать выплаченные премии с сотрудников предприятий-банкротов.

Что это за финансовые результаты и показатели, за которыми нужно следить? Большинство руководителей очень внимательно следит за разными видами рентабельности: продаж, активов, собственного капитала и так далее. Но есть еще блок показателей, характеризующих финансовую устойчивость общества. Эти коэффициенты говорят о том, может ли компания рассчитаться с кредиторами, насколько быстро это возможно, не нанесет ли такой расчет бизнесу непоправимый вред. То есть они показывают финансовую независимость, устойчивость, платежеспособность и ликвидность компании.

Коэффициент финансовой независимости (автономии)

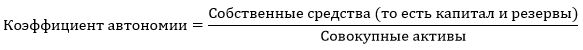

Начнем с финансовой независимости. Ее характеризует, пожалуй, один из самых важных показателей – коэффициент финансовой независимости. Второе его название – коэффициент автономии. Рассчитывается этот коэффициент очень просто: нужно взять в балансе общую величину капитала и резервов и разделить это значение на общую сумму активов или пассивов (как вы помните, сумма активов должна быть равна сумме пассивов).

У этого коэффициента есть стандартное рекомендованное значение – это 0,5. То есть все, что есть у предприятия должно быть на 50% сформировано за счет собственного капитала (уставного капитала, накопленной прибыли и так далее). Если значение меньше 0,5, то финансовое положение предприятие считается не очень хорошим. Но рекомендованное значение имеет несколько условный характер: в разных отраслях сложились совершенно разные обычаи делового оборота. В каких-то отраслях очень высока доля заемных средств, это, например, строительство и девелопмент. В других отраслях преобладают собственные средства, например, маркетинговые исследования. Соответственно и оптимальные значения для разных отраслей будут отличаться. Как узнать нормальное значение для вашей отрасли? Найти нужные данные по РФ вам поможет Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, или Федеральная служба государственной статистики и их база данных: http://cbsd.gks.ru/ Для других стран смотрите официальный сайт органов государственной статистики.

Укрупненные данные по нескольким отраслям за 2014 год собраны в таблице ниже.

Таблица. Коэффициент автономии на отчетные даты 2014 года

В процентах

|

Отрасль |

на 01.01.2014 |

на 01.04.2014 |

на 01.07.2014 |

на 01.10.2014 |

|

Операции с недвижимым имуществом, аренда и предоставление услуг |

40,06 |

51,08 |

50,84 |

50,7 |

|

Производство пищевых продуктов, включая напитки, и табака |

29,24 |

40,34 |

40,33 |

39,39 |

|

Производство резиновых и пластмассовых изделий |

31,6 |

38,55 |

41,57 |

41,04 |

|

Сельское хозяйство, охота и лесное хозяйство |

33,92 |

42,92 |

41,29 |

41,98 |

|

Строительство |

10,33 |

26,37 |

24,89 |

25,38 |

|

Транспорт и связь |

45,92 |

66,22 |

66,38 |

65,45 |

Источник: Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, проверено 23.01.2015

Значения в таблице выше можно детализировать по видам деятельности и регионам, используйте эти значения как первый индикатор. Если вы к нему приблизились, вы точно находитесь в зоне риска.

Не допускайте ситуации, в которой значение коэффициента автономии заметно ниже среднего по отрасли. Иначе ваш бизнес может быть признан неплатежеспособным.

Коэффициент абсолютной ликвидности

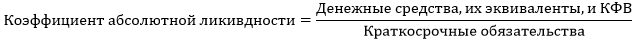

Следующий важный коэффициент – это коэффициент абсолютной ликвидности. Этот коэффициент показывает, насколько компания способна погасить текущие обязательства за счет собственных средств. Упрощенно смысл коэффициента абсолютной ликвидности можно объяснить так: если кредиторы решат обанкротить какой-то бизнес и обратятся с иском о взыскании задолженности и признании должника банкротом, какую часть таких обязательств должнику удастся погасить в кратчайшие сроки, то есть за счет денежных средств и их эквивалентов. К эквивалентам могут относиться краткосрочные финансовые вложения, однако нужно учитывать, что такие вложения бывают более и менее ликвидные. Например, облигации системно-значимых банков более ликвидны, чем вексель ООО «Ромашка-2014 Плюс».

Рассчитывается коэффициент абсолютной ликвидности так: общая сумма денежных средств и сумма краткосрочных финансовых вложений, указанных в балансе, делится на общую сумму краткосрочных обязательств.

Несмотря на кажущуюся легкость анализа (чем коэффициент больше, тем лучше), он не так прост. С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

Исходя из этого считается, что нормальное значение коэффициента абсолютной ликвидности – от 0,15. То есть не менее 15% краткосрочных обязательств обеспечено денежными средствами и их эквивалентами. Есть и предельно допустимый минимум: если значение коэффициента меньше 0,01, то, скорее всего, положение предприятия – критическое.

С поиском отраслевых значений для анализа коэффициента абсолютной ликвидности ситуация несколько сложнее, чем с коэффициентом автономии. Статистических данных по самому коэффициенту немного, возможно, вам придется рассчитать его на основании статданных бухгалтерской отчетности.

Коэффициент текущей ликвидности

Следующий показатель – это коэффициент текущей ликвидности. Он показывает примерно то же, что и коэффициент абсолютной ликвидности: способен ли должник рассчитаться по своим краткосрочным обязательствам. Только на этот раз предполагается для расчета использовать все ликвидные оборотные активы. То есть коэффициент текущей ликвидности показывает, сможет ли компания рассчитаться по текущим долгам и сохранить при этом внеоборотные активы для возобновления деятельности при нормализации ситуации.

Рассчитывается коэффициент текущей ликвидности так: общая сумма ликвидных оборотных активов делится на общую сумму краткосрочных обязательств. Оборотные активы указаны в балансе. Но, как и в случае с коэффициентом абсолютной ликвидности, при расчете текущей ликвидности из оборотных активов могут исключаться неликвидные активы, например, тот самый вексель ООО «Ромашка-2014 Плюс», если векселедатель неплатежеспособен.

Считается, что нормальное значение этого коэффициента – больше 2 (или 200%). То есть ликвидные оборотные активы должны быть вдвое больше текущих обязательств. Проще говоря, компания сможет рассчитаться с кредиторами, даже если продаст для этого все оборотные активы с 50% дисконтом.

Допустимо, если значение этого коэффициента кратковременно опускается в диапазон от 1 до 2, хотя это и является плохим сигналом в развитии предприятия.

Отраслевые особенности тоже могут накладывать коррективы на нормальное значение коэффициента. Например, при высокой ликвидности запасов нормальное значение коэффициента может быть несколько ниже, чем при их низкой ликвидности.

Укрупненные данные по нескольким отраслям за 2014 год собраны в таблице ниже.

Таблица. Коэффициент текущей ликвидности на отчетные даты 2014 года

В процентах

|

Отрасль |

на 01.01.2014 |

на 01.04.2014 |

на 01.07.2014 |

на 01.10.2014 |

|

Операции с недвижимым имуществом, аренда и предоставление услуг |

154,03 |

нет данных |

149,3 |

151,48 |

|

Производство пищевых продуктов, включая напитки, и табака |

142,06 |

нет данных |

141,87 |

139,51 |

|

Производство резиновых и пластмассовых изделий |

154,17 |

нет данных |

135,13 |

141,59 |

|

Сельское хозяйство, охота и лесное хозяйство |

174,37 |

нет данных |

174,53 |

174,99 |

|

Строительство |

124,74 |

нет данных |

119,26 |

123,29 |

|

Транспорт и связь |

343,12 |

нет данных |

152,28 |

145,96 |

Источник: Единая межведомственная информационно-статистическая система: http://www.fedstat.ru/indicators/start.do, проверено 23.01.2015

Значения в таблице выше можно детализировать по видам деятельности и регионам, используйте эти значения как первый индикатор. Если вы к нему приблизились, вы точно находитесь в зоне риска.

Не допускайте ситуации, в которой значение коэффициента текущей ликвидности заметно ниже среднего по отрасли. Иначе ваш бизнес может быть признан неплатежеспособным.

Степень платежеспособности по текущим обязательствам

Еще один важный показатель – это степень платежеспособности по текущим обязательствам. Она показывает, как быстро должник сможет рассчитаться по краткосрочным обязательствам, если на погашение пойдет вся выручка компании. Этот показатель носит несколько условный характер: вряд ли кто-то сможет длительное время всю свою выручку направлять на погашение текущих обязательств и не будет совершать текущие налоговые платежи, реинвестировать, закупать новые материалы, выплачивать зарплату и так далее. Однако этот показатель может быть весьма информативным.

Рассчитывается степень платежеспособности по текущим обязательствам так: общая сумма краткосрочных обязательств, указанных в балансе, делится на среднемесячную выручку. Среднемесячная выручка – это выручка за период, указанная в отчете о финансовых результатах (о прибылях и убытках), деленая на число месяцев в этом периоде.

У этого показателя нет общепринятого нормативного значения. Да и рассматривать его значение на одну отдельно взятую дату достаточно тяжело. Информативность этого показателя проявляется в динамике. Если степень платежеспособности растет, значит состояние бизнеса ухудшается. Если степень платежеспособности снижается, то положение компании становится лучше. При анализе динамики необходимо учитывать сезонность, если она есть в вашем бизнесе.

Резюме

Каждая компания должна следить за финансовыми результатами. Это касается не только прибыли и рентабельности, но также финансовой устойчивости и платежеспособности. Четыре очень важных показателя, за которыми обязательно нужно следить, – это коэффициент автономии, коэффициент абсолютной ликвидности, коэффициент текущей ликвидности, степень платежеспособности по текущим обязательствам. Коэффициент автономии имеет нормативное значение, он должен быть больше 0,5 (50%), но его следует также сравнивать и с положением дел в отрасли / регионе. Коэффициент абсолютной ликвидности никак не должен быть меньше 0,01 (1%), но лучше поддерживать его на уровне от 0,15 (15%). Коэффициент текущей ликвидности должен быть больше 2 (200%), его также можно сравнивать с отраслевыми значениями, и в отдельные периоды его значение может временно опускаться до 1. Степень платежеспособности по текущим обязательствам нужно анализировать в динамике, и она не должна расти. Ее стремительный рост – крайне опасный сигнал в развитии предприятия.

В этой статье мы привели только 4 показателя, которые, на наш взгляд, наиболее важны и сравнительно просто рассчитываются. Следите за показателями, характеризующими финансовое положение вашей компании. Расчет этих показателей по бухгалтерской отчетности полезен для предупреждения банкротств и смягчения последствий для руководителей и собственников в случае кризиса. Финансовый анализ на основании управленческой отчетности поможет руководству раньше принимать необходимые решения и повышать реальную устойчивость бизнеса.

Если финансовое положение резко ухудшилось, не принимайте непродуманные решения, это может только навредить. Мы настоятельно рекомендуем не бросать компанию и не совершать фиктивных сделок, в том числе по ее продаже, последствия для вас могут стать очень дорогими. В таком случае доказать, что это преднамеренное банкротство, очень просто. Лучше позвоните нам, мы посоветуем, как вам сохранить активы и спасти бизнес.

Остались вопросы? Пишите нам в форму обратной связи и записывайтесь на курс по финансовому анализу или курс по финансовому моделированию.

Понравилась статья? Узнайте больше раньше других: заходите на нашу страницу в ВКонтакте и подписывайтесь на новости.

Желаем вам успешной работы!

Ваш Виктор Рыбцев

и команда Учебного центра BRP ADVICE.