Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 17 февраля 2020 года; проверки требуют 2 правки.

Для оценки текущей стоимости облигаций применяется метод дисконтирования денежных потоков.

Текущая стоимость дисконтной облигации (zero coupon bond) может быть рассчитана как

.

Здесь

Будущая стоимость дисконтной облигации рассчитывается как

,

где

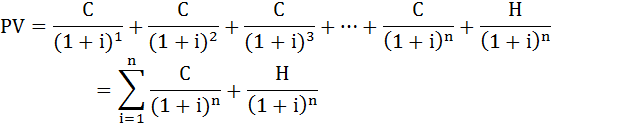

Для процентных облигаций доход получается в виде купонов, то есть имеет место поток платежей

То есть для процентных облигаций суммируется дисконтированная сумма основного долга (номинала) и каждого из непогашенных купонов.

Методы расчета стоимости облигации[править | править код]

Применяются несколько методов расчета текущей стоимости облигации

ISMA yield[править | править код]

Применяется метод, рекомендуемый International Security Management Association.

Стоимость рассчитывается по следующей формуле:

где:

IRR yield[править | править код]

Применяется метод, используемый ММВБ (Раздел функция вычисления доходности).

Отличается от ISMA yield тем, что частота выплат купонов не учитывается, параметр Frequency = 1.

Стоимость рассчитывается по следующей формуле:

где:

ISMA yield (adjusted)[править | править код]

Данный тип расчета полностью соответствует типу ISMA yield за тем лишь исключением, что при расчете денежных потоков используются календари праздников, к которым привязан инструмент, и, как следствие, даты выплат сдвигаются на бизнес дни в соответствии с Business Day Rolling Convention, установленной для соответствующего календаря праздников.

IRR yield (adjusted)[править | править код]

Данный тип расчета полностью соответствует типу IRR yield за тем лишь исключением, что при расчете денежных потоков используются календари праздников, к которым привязан инструмент, и, как следствие, даты выплат сдвигаются на бизнес дни в соответствии с Business Day Rolling Convention, установленной для соответствующего календаря праздников.

Simple[править | править код]

Данный тип расчета используется для бескупонных облигаций и векселей.

Применяется:

- ММВБ (Раздел Функции вычисления доходности для бескупонных облигаций)

- Калькулятором РВС сайта www.bills.ru.

Стоимость рассчитывается по следующей формуле:

или (расчет доходности из цены):

![{displaystyle Yield Simple={Bigg [}{frac {FutureValue}{PresentValue}}-1{Bigg ]}times {Bigg [}{frac {1}{YearFraction}}{Bigg ]}}](https://wikimedia.org/api/rest_v1/media/math/render/svg/92ae1e68c59b88f51113e41abcf32c87b21aa627)

где:

См. также[править | править код]

- Дюрация

- Доходность облигации

Литература[править | править код]

- Фабоцци, Фрэнкruen Рынок облигаций: Анализ и стратегии / Пер. с англ. — М.: Альпина Бизнес Букс, 2005.

Ссылки[править | править код]

- ММВБ. Методика расчета НКД и доходности

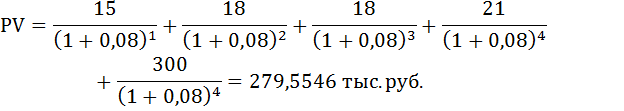

Определить текущую стоимость муниципальной облигации из портфеля ценных бумаг коммерческого банка.

Номинальная стоимость облигации 300 тыс. руб.

До погашения четыре года.

Годовая ставка купонного дохода по облигации соответственно: 5%, 6%, 6%, 7%.

Рыночная процентная ставка – 8% в год.

Решение:

Текущую стоимость облигации можно определить как стоимость ожидаемого денежного потока, приведённого к текущему моменту времени. Денежный поток состоит из двух компонентов: купонных выплат и наминала облигации, выплачиваемого при её погашении. То есть, цена облигации будет равна приведённой стоимости аннуитета и единовременно выплачиваемой суммы номинальной стоимости.

Формула расчёта текущей стоимости облигации будет следующей:

где

C – купонные выплаты;

i – рыночная процентная ставка в период t (доходность в альтернативные финансовые инструменты);

H – номинальная стоимость облигации;

n – число периодов, в течении которых осуществляется выплата купонного дохода.

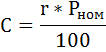

Рассчитаем купонные выплаты. Абсолютная величина годовой доходности рассчитывается по формуле:

где

r – годовая ставка купонного дохода по облигации, %;

Рном – номинальная стоимость облигации.

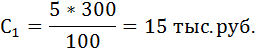

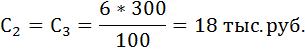

Купонная выплата за первый год:

Купонная выплата за второй и третий год:

Купонная выплата за четвёртый год:

Таким образом, текущая стоимость муниципальной облигации из портфеля ценных бумаг коммерческого банка будет равна:

Содержание статьи

Показать

Скрыть

Облигация — это долговая ценная бумага, по которой эмитент (тот, кто выпускает облигации) получает деньги в долг от инвестора. Взамен эмитент гарантирует, что выплатит инвестору в определенный срок стоимость облигации (номинал) и процент за пользование средствами (купонный доход) в будущем.

Облигации также называются бондами и считаются консервативным финансовым инструментом. Облигация подразумевает фиксированные условия, то есть эмитент обязан платить процент (купон) в четко фиксированные сроки и в фиксированном объеме. Их сравнивают с вкладами, но доходность облигаций обычно выше ставок по депозитам из-за наличия рыночных рисков и риска дефолта у компании-эмитента.

Доходность облигаций — это величина прибыли, которую инвестор получает в результате вложений в ценную бумагу. Таким образом, чтобы понять, насколько интересна та или иная облигация для вложений, инвестор должен уметь определять ее доходность.

Основные типы доходности облигаций

- Доходность бескупонной облигации

Бескупонная (дисконтная) облигация — это облигация, которая продается по цене ниже номинальной стоимости, а затем погашается по номиналу. Никаких других выплат держатели таких бумаг не получают. Доходность бескупонной облигации определяется разницей между ценой продажи и ценой покупки бумаги (как правило, при размещении такие облигации продаются инвесторам существенно дешевле номинала).

- Купонная доходность

Купонные облигации предполагают выплату держателям процентов (купона), которая производится с определенной периодичностью — например, раз в полгода или раз в год. Даты выплат установлены заранее, но размер купона со временем может изменяться. Купонная доходность определяется в процентах годовых и показывает прибыль, которую владелец облигации получит в качестве купонных выплат за год (при полугодовом купоне два раза в год выплачивается половина суммы). Это более широко распространенный вид доходности.

- Номинальная доходность

Номинальная доходность облигации показывает соотношение начисленного купона и номинальной стоимости ценной бумаги.

- Текущая доходность

Текущая доходность показывает соотношение начисляемого купона и актуальной рыночной цены облигации. При расчете этого показателя используется не номинальная стоимость бумаги, а ее текущая рыночная цена.

В случае краткосрочных вложений при расчете текущей доходности учитывают также накопленный купонный доход — часть купонных выплат, которая полагается предыдущему держателю облигации, но не была ему выплачена.

- Доходность к погашению (Yield to Maturity)

Доходность к погашению отражает прибыльность облигации на протяжении всего срока ее обращения, то есть показывает, сколько заработает инвестор, если купит облигации по текущей цене и не будет продавать раньше срока погашения. Простая доходность к погашению учитывает реальную цену покупки и стоимость бумаги на момент ее погашения. Эффективная доходность к погашению — это полный доход инвестора от вложений в облигацию с учетом реинвестирования полученных купонов на аналогичных условиях (по той же ставке купона). В реальности цена облигации меняется, поэтому и фактическая доходность будет отличаться.

- Доходность после удержания налогов

Доходы от облигаций облагаются налогом. Ставка налога в отношении доходов, полученных от облигаций, составляет 13%. Если сумма доходов превышает 5 млн рублей, ставка налога составит 15%. Для лиц, не являющихся резидентами России, ставка налога составляет 30%. Поэтому, чтобы понимать, какие реальные доходы может принести облигация, важно знать доходность после удержания налогов.

С помощью сервиса Банки.ру вы можете выбрать подходящие облигации.

Альтернатива валютным вкладам? Кто выпускает облигации в юанях и стоит ли их покупать

Практическая доходность все-таки одна — это доходность к погашению или оферте, говорит генеральный директор ИК «Иволга Капитал» Андрей Хохрин.

«Упрощенно, это купонная доходность, поделенная на рыночную стоимость облигации, уменьшенная или увеличенная на премию или дисконт рыночной цены облигации к ее номиналу, которые в свою очередь поделены на количество лет до погашения», — поясняет он.

Хохрин обращает внимание, что обычно при расчетах облигационных доходностей предполагается, что выплаченный купон реинвестируется в ту же облигацию. Многие эмитенты выплачивают купон ежемесячно, то есть при ставке купона 15% и его ежемесячной выплате доходность облигации достигнет уже 16%.

Управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич поясняет, что если по бумаге есть оферта, то доходность можно считать не к дате погашения, а к дате оферты. Оферта — это дата, в которую можно досрочно погасить номинал облигации.

Руководитель группы продаж и клиентских операций ПСБ Игорь Федосенко отмечает, что обычно инвесторы используют показатель доходности к погашению, когда планируют держать облигации до окончания срока обращения. В остальных случаях можно использовать текущую доходность — так проще сравнить облигации с разным сроком погашения. Купонную доходность, по его словам, используют преимущественно для оценки стоимости облигации до того, как она начнет торговаться на бирже.

Грицкевич добавляет, что для анализа привлекательности облигаций помимо доходности используют также спред к кривой ОФЗ — разницу между доходностью облигации и ОФЗ (облигации федерального займа) с соответствующими сроками и учетом рисков эмитента.

Как рассчитать доходность облигации

Доходность бескупонной облигации

Чтобы рассчитать доходность бескупонной облигации, нужно из номинальной стоимости облигации вычесть цену, по которой она приобреталась. В относительном выражении доходность вычисляется по формуле:

Д = (Н − Ц) / Ц * 100%, где:

- Д — доходность дисконтной облигации;

- Н — номинальная цена (цена погашения);

- Ц — цена покупки.

Пример: Лев приобрел облигацию Сбербанка номинальной стоимостью 1 000 руб. за 750 рублей с погашением в марте 2025 года. Через два года он получит 1000 руб., а его чистая прибыль составит 250 руб. Доходность облигации составляет:

1 000 руб. − 750 руб. = 250 руб., или (1 000 руб. — 750 руб.) / 750 руб. * 100% = 33,3% за два года или 16,65% годовых.

Купонная доходность

Для расчета купонной доходности нужно сумму купонных выплат поделить на стоимость облигации.

Номинальная купонная доходность

Для расчета номинальной купонной доходности применяется следующая формула:

Д = К / Н * 100%, где:

- К — сумма купонных выплат за период;

- Н — номинальная цена облигации.

Пример: Мария купила облигацию «Русала» за 1 000 руб., по которой предусмотрена выплата купона в размере 2,5% дважды в год.

Доходность облигации составляет:

(1 000 руб. /100% * 2,5% + 1 000 руб. / 100% * 2,5%) / 1 000 руб. * 100% = 5% годовых.

Текущая купонная доходность

Для расчета текущей купонной доходности применяется следующая формула:

Д = К / Ц * 100%, где:

- К — сумма купонных выплат за период;

- Ц — текущая рыночная цена облигации.

Пример: Светлана купила облигацию «Газпрома» номинальной стоимостью 1 000 руб. по рыночной цене 1 100 руб. По облигации предусмотрена выплата купона раз в год в размере 8% годовых.

Доходность облигации составит:

(1 000 руб. / 100% * 8%) / 1 100 руб. * 100% = 7,3% годовых.

Модифицированная текущая купонная доходность

В случае краткосрочных вложений учитывается также накопленный купонный доход:

Д = К / (Ц + НКД) * 100%, где:

- К — сумма купонных выплат за период;

- Ц — текущая рыночная цена облигации;

- НКД — накопленный купонный доход.

Накопленный купонный доход считается по формуле НКД = К * t / 365, где

- К — сумма купонных выплат за год;

- t — число дней от начала купонного периода.

Пример: Марина 1 марта купила облигацию «Роснефти» номинальной стоимостью 1 000 юаней за 1 100 юаней. По бумаге предусмотрена выплата купона в размере 1,5% дважды в год — 1 апреля и 1 октября, то есть 3% годовых. Марина заплатит предыдущему владельцу в качестве накопленного купонного дохода 12,5 юаней (1,5% от 1 000 юаней, купонный доход накопленный к 1 марта). Доходность облигации составит:

(1 000 юаней / 100% * 1,5% + 1 000 юаней / 100% *1,5%) / (1 100 юаней + 30 юаней * 152 / 365%) * 100% = 2,7%.

Доходность к погашению

При расчете такой доходности учитывается номинальная и рыночная цена, весь купонный доход и срок владения облигацией.

Простая доходность к погашению

Простая доходность к погашению рассчитывается по формуле:

Д = ((Н − Ц) + К) / Ц * 365 / t * 100%, где:

- Н — номинальная цена облигации (или цена ее продажи);

- Ц — рыночная цена бумаги при покупке;

- К — сумма купонных платежей за весь период владения бумагой;

- t — количество дней до погашения (продажи).

Пример: Иван 11 января 2021 года приобрел облигацию «Роснефти» номинальной стоимостью 1 000 рублей за 700 рублей. По облигации предусмотрена купонная выплата в размере 4% дважды в год (в мае и ноябре) или 8% годовых. 31 декабря 2022 г. Иван продал ценную бумагу за 900 рублей.

Доходность облигации составит:

((900 руб. − 700 руб.) + 1 000 / 100% * 4% * 4 раза) / 700 * 365 / 720 * 100% = 26,1%

Эффективная доходность к погашению

Эффективная доходность к погашению также учитывает реинвестирование полученных купонов. Формула будет выглядеть следующим образом:

Д= ((Н − Ц) + К) / Ц * 365 / t * 100% + ∑ИК, где

- Н — номинальная цена облигации (или цена ее продажи);

- Ц — рыночная цена бумаги при покупке;

- К — сумма купонных платежей за весь период владения бумагой;

- t — количество дней до погашения (продажи);

- ∑ИК — доход от реинвестирования купонных выплат.

Пример: Игорь 11 января 2021 года приобрел облигацию «Роснефти» номинальной стоимостью 1 000 рублей за 700 рублей. По облигации предусмотрена купонная выплата в размере 4% дважды в год (в мае и ноябре). Игорь инвестирует полученные купоны в приобретение облигаций на тех же условиях и держит до погашения. Дата погашения облигации — 31 декабря 2023 года. Доходность облигации составит:

Д = (( 1000 руб. − 700 руб.) + 1 000 / 100% * 4% * 6 раз) / 700 * 365 / 1 085 * 100% + ∑ИК = 26% + ∑ИК

При расчете показателя ∑ИК нужно учесть несколько последовательных реинвестиций купонных доходов, в результате чего появятся сложные проценты. Все это нужно учитывать в формуле при расчетах, что делает подсчет вручную трудоемким и нецелесообразным.

Поэтому при расчете эффективной доходности к погашению рекомендуем воспользоваться специальным онлайн-калькулятором. Например, на сайте Мосбиржи. Или онлайн-калькулятором облигационных доходностей на портале CBonds.ru (вкладка «Моделирование эмиссий»), отмечает Хохрин.

Самостоятельно эффективную доходность также можно посчитать в Excel через формулу ЧИСТВНДОХ, поясняет Грицкевич из ПСБ. Для этого нужно построить ряд с денежным потоком, включающим затраты на покупку облигации (с минусом), доходы от купона и погашения (с плюсом) и ряд дат.

Федосенко обращает внимание, что считать доходность к погашению самостоятельно инвестору необязательно — она есть в брокерских приложениях и на сайте биржи, где торгуются бумаги.

Как учитывать налоги при расчете доходности облигаций

НДФЛ взимается как с купонов, так и с дохода от прироста стоимости облигации (если они были проданы или погашены дороже, чем куплены), обращает внимание Хохрин. При этом, по его словам, обе базы налогообложения — купон и курсовая разница — не учитываются.

«Вы можете купить облигации по 105% от номинала и продать по 100% от номинала и за время владения получить 5% от их начальной стоимости в виде купона. С купона вы заплатите полный НДФЛ, по ставке 13–15%, который не сможете уменьшить на убыток от обесценения бумаг. Налог в этом примере сделает инвестицию убыточной», — отмечает эксперт.

Выбрать облигации в портфель

Грицкевич добавляет, что при покупке облигации в середине купонного периода инвестор выплачивает продавцу вместе с ценой облигации еще и НКД, при этом в дату выплаты весь размер купона облагается налогом. То есть инвестор уплачивает налог и за период, когда он не владел облигацией (с момента начала купонного периода и до момента покупки облигации на рынке).

Он также отмечает, что если ставка купона превышает ключевую ставку ЦБ РФ более чем на 5 процентных пунктов, то с превышения удерживается НДФЛ по ставке 35%. Если облигация валютная, то дополнительно удерживается налог на валютную переоценку.

Как рассчитать доходность после удержания налога

Руководитель налоговой дирекции УК «Альфа-Капитал» Константин Асабин отмечает, что финансовый результат, который должен быть уменьшен на размер НДФЛ — это предполагаемая доходность облигаций за вычетом комиссий и иных удержаний.

Как работают замещающие облигации и в чем интерес инвестора

«Если при доходе в 10% издержки обойдутся инвестору в 0,5%, финансовый результат составит 9,5%. Его нужно будет уменьшить на налог в 13%, что даст итоговый результат в 8,265%», — поясняет аналитик.

Как снизить налоговую нагрузку

Доходность облигаций учитывается в общем финансовом результате по соответствующему виду ценных бумаг, и такую доходность можно уменьшить на прямые расходы, которые несет инвестор (комиссии, сборы, иные удержания), говорит Асабин. Если работать с российским банком, брокером или управляющей компанией, все эти расходы обязательно учитываются, поясняет он.

По мнению Грицкевича, для оптимизации налоговой нагрузки с доходов за операции с облигациям лучше всего подходит индивидуальный инвестиционный счет (ИИС) типа А (вычет до 52 тыс. руб.). При этом можно написать заявление брокеру, чтобы купоны выплачивались не на брокерский, а на расчетный счет. Тогда купоны можно использовать в качестве пополнения ИИС (до 400 тыс. руб. в год).

Выбрать брокера для инвестиций

По словам Асабина, если инвестор не использует ИИС, для него доступен инвестиционный налоговый вычет. Он позволяет уменьшить налоговую базу до 3 млн руб. за каждый календарный год, в течение которого бумага принадлежала инвестору. Минимальный срок владения облигацией для получения вычета — 3 года.

О желании получить такой вычет нужно заранее, до окончания календарного года (налогового периода) известить банк, брокера или управляющую компанию. Если вычет через агента получить не удалось, необходимо подать налоговую декларацию.

Хохрин отмечает, что купонные доходы при расчете НДФЛ не сальдируются, а доходы и убытки от изменения цен разных облигаций в одном портфеле сальдируются (при условии, что инвестор их зафиксировал, то есть продал облигации). Это может быть маневром для оптимизации налоговой нагрузки, считает он. Грицкевич добавляет, что распространенным способом снижения НФДЛ является сальдирование убытков: уплаченный налог по купонам можно сальдировать с убытком по акциям и/или облигациям.

Подобрать облигации вы можете в этом разделе, выбрать подходящего брокера — здесь.

Еще по теме:

Как платить налоги с продажи акций

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Поделись полезной страницей:

Прежде чем вложить средства в облигации – будь то долговые бумаги предприятий или ОФЗ, простые граждане интересуются, сколько это будет стоить, и какие выгоды сулит. Потенциальные вкладчики открывают сайты эмитентов, потом смотрят биржи, и часто начинают “не понимать”, что происходит с цифрами, которые постоянно скачут и меняются. Что происходит со стоимостью на одну и ту же самую бумагу? Оказывается, говоря об этом параметре, имеют ввиду разные понятия, так как стоимость ценной бумаги бывает различной.

Содержание

- Виды

- Номинальная

- Эмиссионная

- На вторичном рынке

- Рыночная цена

- Как определить текущую?

- Чистая и грязная

- Сколько стоит купонная долговая бумага?

- Формула расчета

- Приведённая

- Выводы

Виды

![]() У долговых бумаг на биржевом рынке существуют две самые важные для инвестора цены:

У долговых бумаг на биржевом рынке существуют две самые важные для инвестора цены:

- Номинальная (нарицательная);

- Рыночная (иначе называемая курсовой).

Однако и это не всё: можно встретиться с эмиссионной, первичной, дисконтной (приведённой), выкупной, чистой и грязной стоимостью бумаги. Что всё это значит мы сейчас и разберемся.

Номинальная

Номинальная стоимость – это цена облигации, с которой она “родилась”. Номинал представляет собой сумму, обозначенную эмитентом, выпустившим бумагу: компанией, печатающей облигации, государством в лице Минфина, продуцирующим долговые бумаги для привлечения вкладов населения в развитие экономики.

Иными словами, это базовая стоимость, на основании которой происходят все дальнейшие расчёты.

![]() Для разных типов бумаг в процессе размещения назначается своя “номиналка”. Например, облигации федерального займа (ОФЗ – это государственные долговые бумаги) выпускаются с номиналом 1000 рублей за одну единицу. Покупают обычно в больших количествах, но никто не запрещает купить даже одну штуку. Эта сумма удобна всем и в дальнейших расчётах процентного дохода. Большинство отечественных бондов, вращающихся на биржевых площадках, имеют именно эту стоимость. Но, бывают облигации и с номиналом 10, 50, 200 тыс. рублей или даже 2 миллиона за одну бумагу.

Для разных типов бумаг в процессе размещения назначается своя “номиналка”. Например, облигации федерального займа (ОФЗ – это государственные долговые бумаги) выпускаются с номиналом 1000 рублей за одну единицу. Покупают обычно в больших количествах, но никто не запрещает купить даже одну штуку. Эта сумма удобна всем и в дальнейших расчётах процентного дохода. Большинство отечественных бондов, вращающихся на биржевых площадках, имеют именно эту стоимость. Но, бывают облигации и с номиналом 10, 50, 200 тыс. рублей или даже 2 миллиона за одну бумагу.

Обратите внимание, что номинал – заимствованная у вкладчика сумма, которая подлежит возврату по истечении срока облигационного займа. Именно её вы гарантированно получите на руки в дату погашения ценной бумаги.

Эмиссионная

От номинальной стоимости “отталкивается” эмиссионная, по которой бонд размещается среди первых держателей. Не стоит удивляться, что она бывает:

- выше номинала;

- ниже номинала;

- и равной ему.

Эмиссионная цена зависит от того, на каких условиях мы приобретаем пакет долговых бумаг:

- возможно мы изначально имеем дело с надежным эмитентом или высокие купонные выплаты в перспективе (а может то и другое одновременно) – соответственно эмиссионную цену поднимают выше номинала;

- если фирма катится по наклонной плоскости, и облигации – просто крик о помощи: “SOS, одолжите деньги” – в этом случае долговые бумаги изначально продаются по соблазнительной цене.

В итоге появляется первоначальная стоимость – та, по которой инвестор облигации купил.

Справка. Номинальная, эмиссионная стоимости, а также цена погашения фиксируются в момент продажи облигации её владельцу, то есть эти цифры в будущем уже не изменяются.

На вторичном рынке

После выпуска облигации и удачного первичного аукциона для “избранных”, она попадает на вторичный рынок. Здесь её уже могут купить простые инвесторы, без прикладывания дополнительных усилий, воспользовавшись своим торговым терминалом или телефонным звонком брокеру.

Рыночная цена

Итак, рыночная стоимость облигации — это цена, по которой продаётся бумага на вторичном рынке, после проведения первичных торгов. Рыночная цена выражается в процентах от номинальной. Например, если она равна 103%, а номинал 1000 рублей, то за такую облигацию придётся отдать 1030 рублей. Бывает и такое, что она ниже номинала, например, 97%. Обычно говорят, что это цена с дисконтом или дисконтная. В этом случае бумагу можно купить дешевле, за 970 рублей соответственно.

Итак, рыночная стоимость облигации — это цена, по которой продаётся бумага на вторичном рынке, после проведения первичных торгов. Рыночная цена выражается в процентах от номинальной. Например, если она равна 103%, а номинал 1000 рублей, то за такую облигацию придётся отдать 1030 рублей. Бывает и такое, что она ниже номинала, например, 97%. Обычно говорят, что это цена с дисконтом или дисконтная. В этом случае бумагу можно купить дешевле, за 970 рублей соответственно.

В отличие от строго определённых изначально: цены по номиналу, эмиссионной стоимости и цены погашения, рыночная стоимость бонда изменчива, как погода в Англии.

Она определяется положением дел, которое сложилось на рынке данных активов и на финансовых просторах в целом на момент продажи.

“Температура” цен на бирже во время торгов меняется в зависимости от таких “атмосферных” воздействий:

“Температура” цен на бирже во время торгов меняется в зависимости от таких “атмосферных” воздействий:

- спрос (много ли покупателей желают заполучить активы);

- предложения на рынке (возможно есть более выгодные);

- срока, который остался до погашения;

- уровня процентной ставки;

- возможности получать от бонда регулярный фиксированный доход;

- существующих рисков

- и прочего, и прочего…

Как определить текущую?

Если мы хотим участвовать в торгах по нашим облигациям, необходимо постоянно быть в курсе ситуации в “финансовой мекке” и следить за движением рыночных цен на интересующие активы.

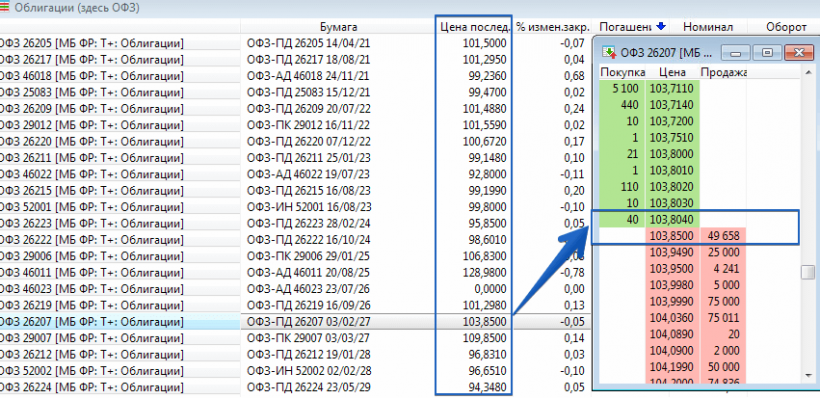

Рыночную стоимость удобно просматривать, скачав на свой компьютер специальную программу QUIK.

Этот клиентский торговый терминал является многофункциональным аналогом рабочего места биржевого трейдера. Он имеет все необходимые нам сведения и применяется для проведения как простых и доступных каждому операций, так и для специализированных целей. Поэтому весьма популярен.

Этот клиентский торговый терминал является многофункциональным аналогом рабочего места биржевого трейдера. Он имеет все необходимые нам сведения и применяется для проведения как простых и доступных каждому операций, так и для специализированных целей. Поэтому весьма популярен.

На картинке ниже, мы показали как это выглядит в QUIK. Текущая рыночная стоимость облигации в QUIK — это столбец “Цена последней сделки”. Два раза кликнув по бумаге, можно открыть биржевой стакан. Если мы хотим сразу купить, то смотрим на красненькие заявки (продавцы), самую маленькую цену (она вверху). Если продаём, смотрим на зелёный столбец покупателей — самую высокую предлагаемую цену (внизу).

Столбец с рыночной стоимостью государственных ОФЗ и стакан с заявками одной из бумаг

Обратите внимание: вход в QUIK возможен только после оформления брокерского счета и подключения к системе с получением данных для входа. Узнать конечные стоимости на момент закрытия торговой сессии прошлого дня (итоги торгов) можно и на специальных сайтах.

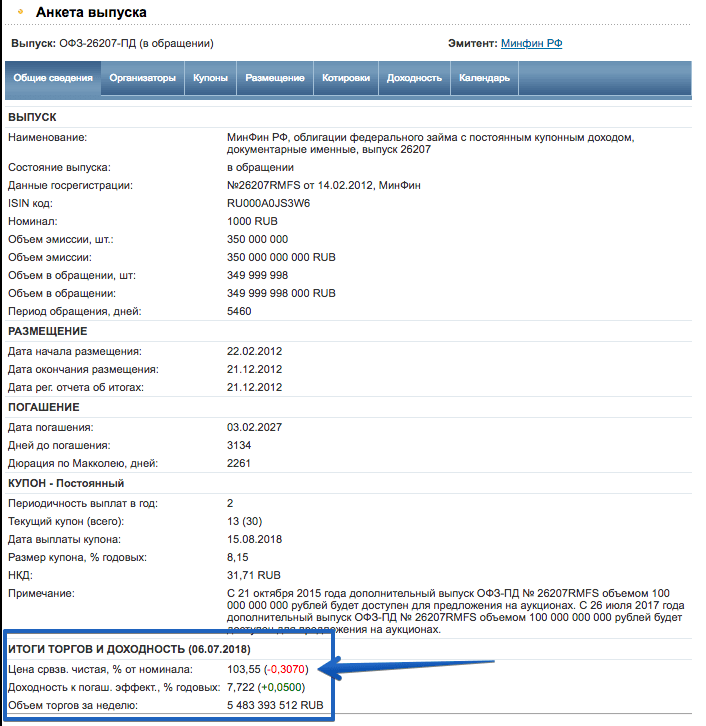

Одним из таких сайтов является rusbonds.ru. Там требуется регистрация для просмотра подробных сведений о бумаге, но она бесплатная и ничего не требует. Перейдя на сайт, воспользуйтесь поиском нужной бумаги и перейдите на страницу облигации, там во вкладке «Общие сведения» ищите «итоги торгов».

Стрелочкой показано где смотреть текущую рыночную цену на rusbonds

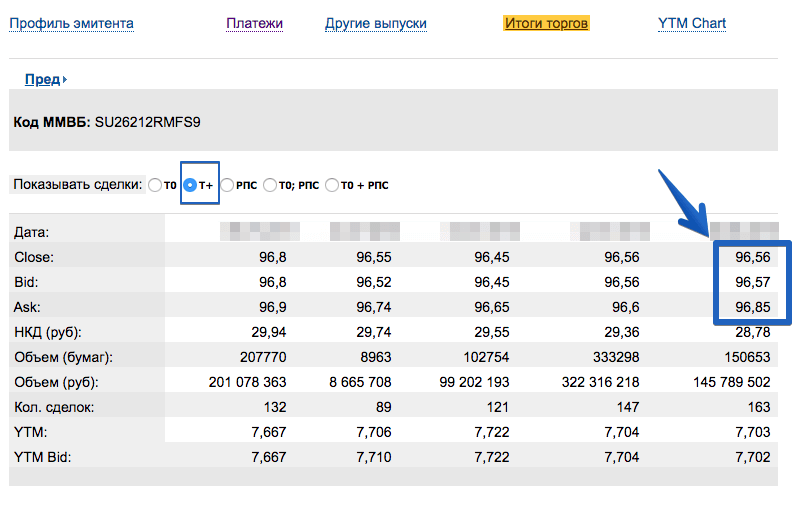

Без регистрации можно посмотреть цены на сайте брокера Финам. Для этого перейдите в раздел «Облигации» → «Итоги торгов». Затем найдите интересующую облигацию и перейдите на её страницу. Там можно найти цену также во вкладке «Итоги торгов».

Выбрана вкладка Т+, потому что рассматриваемая бумага торгуется в этом режиме

Обратите внимание на 3 цены, давайте переведем. Во-первых, это цены на момент закрытия торговой сессии за предыдущий день. Close — это цена последней совершенной сделки. Bid — это самая большая цена, за которую покупатель выставил заявку в биржевом стакане, т.е. готов купить по этой цене, если это устроит продавца. Ask — это минимальная цена, которую выставил владелец облигаций на продажу.

Чистая и грязная

Рыночная стоимость актива устанавливается в промежуток времени, когда происходят торги. Как мы уже сказали, она отражается не в валюте, а в процентном соотношении (за 100% берётся номинал).

![]() Например:

Например:

- более высокая цена бонда на бирже может быть обозначена как 103%;

- более низкая – 97%.

Именно этот показатель часто называют чистой стоимостью облигации. Для инвестора при покупке же важнее знать её грязную стоимость.

![]() Грязная цена — та, которую реально нужно отдать покупателю (и можно получить продавцу), исчисляется в рублях и учитывается накопленный доход по купону. Поэтому, участвуя в биржевых торгах, инвестор покупает понравившийся пакет долговых бумаг, оплачивая не номинальную цену облигаций (как думают многие начинающие), а их грязную стоимость. В этом случае накопленные бонусы по купону за предыдущий период принадлежат бывшему владельцу “кочующей” облигации.

Грязная цена — та, которую реально нужно отдать покупателю (и можно получить продавцу), исчисляется в рублях и учитывается накопленный доход по купону. Поэтому, участвуя в биржевых торгах, инвестор покупает понравившийся пакет долговых бумаг, оплачивая не номинальную цену облигаций (как думают многие начинающие), а их грязную стоимость. В этом случае накопленные бонусы по купону за предыдущий период принадлежат бывшему владельцу “кочующей” облигации.

Чтобы лучше понять этот момент, советуем ознакомиться с нашей статьей о накопленном купонном доходе (НКД).

Сколько стоит купонная долговая бумага?

Купон – это процент по долговой бумаге, величина которого известна заранее, так же как и даты выплат. Величина купона, которую может увидеть участник торгово-инвестиционных операций, выражена в рублях.

Приобретая купонную облигацию, мы выплачиваем не номинальную, а рыночную стоимость с учетом процентов по купону за все время владения долговой бумагой (с момента совершения последнего платежа).

Размер накопленного купонного дохода по облигациям конечно же можно узнать на своём биржевом терминале, но эту же информацию есть возможность посмотреть на сайтах, о которых мы упоминали выше (что будет даже быстрее и удобнее).

Формула расчета

Теперь, разобравшись во всех понятиях, давайте определим формулу для расчета цены облигации. Именно той цены, которую платит покупатель, приобретая бумагу на вторичном рынке.

ЦенаПокупки = n * (НомРуб * РынЦен%) + n * НКД, где

ЦенаПокупки = n * (НомРуб * РынЦен%) + n * НКД, где

- n – это количество облигаций;

- НомРуб – номинал бумаги в рублях;

- РынЦен – рыночная цена в процентах;

- НКД – накопленный купонный доход.

Для большего понимания, рассмотрим реальный пример на одной из ОФЗ. У неё следующие параметры: Номинал = 1000 рублей, рыночная стоимость 103.8%, НКД = 32.38 (большое значение, но скоро выплата купона, который составляет 40.64 рублей). Допустим, мы хотим купить 200 облигаций.

По нашей формуле, получим:

Цена покупки = 200 * (1000 * 103.8%) + 200 * 32.38 = 200 * 1038 + 6476 = 214 076 рублей.

Итого, чтобы купить 200 облигаций с номиналом 1000 рублей, пришлось заплатить на целых 14 тыс. больше. Мало того, что цена выше номинала, так ещё и НКД высокий. Но на самом деле это хорошая бумага, которая даёт почти 8% годовых. Так, примерно через месяц у неё будет выплата купона, за который мы уже получим 200 * 40.64 = 8128 рублей обратно. И будем получать такой купон ещё долго, до срока погашения, который через 9 лет. Если мы захотим продать её раньше, покупатель также заплатит нам и рыночную стоимость и НКД, как это сделали мы по этой формуле.

Приведённая

Последнее, что можно сказать о видах цен у облигаций, так это такое понятие, как приведённая стоимость.

![]() Приведённая цена — это настоящая стоимость всех денежных потоков, которые должны быть получены в перспективе. Поэтому оценка облигаций происходит с учётом “веса” денег во времени, исходя из которого, сегодня они дороже, чем будут завтра.

Приведённая цена — это настоящая стоимость всех денежных потоков, которые должны быть получены в перспективе. Поэтому оценка облигаций происходит с учётом “веса” денег во времени, исходя из которого, сегодня они дороже, чем будут завтра.

Поток средств состоит из двух составляющих:

- купонных выплат;

- номинала бонда, выплачиваемого при погашении.

Поэтому приведённую стоимость определяют, ориентируясь на суммы, полученные по графику периодических выплат и разовую выплату при погашении.

Выводы

Используя облигации в качестве источника прибыли, учитываем следующие моменты:

- Эти ценные бумаги обладают различными видами стоимости в разный период времени и торгуются по рыночной цене.

- Отправной точкой вычислений цен на бонды в границах биржевых торгов является их номинал.

- При покупке и продаже облигаций, необходимо учесть, что она может содержать “привесок” в виде накопленного купонного дохода.

Приняв решение зарабатывать на бондах, следите за ходом биржевых процессов, используя торговые терминалы. Таким образом, вы сможете контролировать котировки ценных бумаг и выигрывать на их купле-продаже.

Хорошей доходности капиталовложений!

40233 просмотра

Автор статьи:

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Понравилась статья? Поделись с друзьями: