![]() (тыс. руб.)

(тыс. руб.)

9.

Рассчитаем темп

изменения по сумме валовой прибыли:

(%)

(%)

10. Определим отклонение по уровню валовой прибыли:

![]() (%)

(%)

Вывод. В динамике произошло абсолютное увеличение суммы валовой прибыли на 6,12

%, или на 212,57 тыс. руб., так как товарооборот предприятия растет более

быстрыми темпами по сравнению с суммой валовой прибыли, то произошло сокращение

уровня валовой прибыли на 0,94 %, а также снижение уровня торговой надбавки на

1,54 %, что оценивается положительно.

Задача 3. Рассчитать сумму валовой прибыли, средний уровень торговой

надбавки и уровень валовой прибыли по торговому предприятию на основе данных

табл. 38

Таблица 38

Расчет суммы и уровня валовой прибыли торгового

предприятия

за анализируемый период

|

Товарные группы |

Оборот розничной |

Уровень торговой |

Сумма валовой прибыли, |

Уровень валовой |

|

Хлеб и хлебобулочные изделия |

218,6 |

14,8 |

28,18 |

12,89 |

|

Мясо и мясные изделия |

311,4 |

38,6 |

86,72 |

27,84 |

|

Молоко и молочные продукты |

275,8 |

28,3 |

60,84 |

22,06 |

|

Итого |

805,8 |

27,89 |

175,74 |

21,81 |

Решение:

1. Определим общий объем оборота розничной торговли

торгового предприятия:

![]() (тыс. руб.)

(тыс. руб.)

2.

Определим сумму

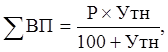

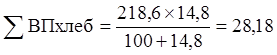

валовой прибыли по каждой товарной группе:

|

Напоминаем. где åВП – сумма валовой прибыли, |

|

|

а) |

|

|

б) |

|

|

в) |

|

3.

Определим общую

сумму валовой прибыли:

![]() (тыс. руб.)

(тыс. руб.)

4.

Определим уровень

валовой прибыли по каждой товарной группе:

5.

Определим средний

уровень валовой прибыли на предприятии:

(%)

(%)

6.

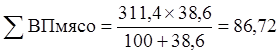

Определим средний

уровень торговой надбавки на предприятии:

где ![]() – средний уровень валовой прибыли, %;

– средний уровень валовой прибыли, %; ![]() – средний уровень торговой надбавки, %.

– средний уровень торговой надбавки, %.

(%)

(%)

Ответ: Общая сумма валовой прибыли на предприятии составила 175,74 тыс. руб.,

средний уровень валовой прибыли равен 21,81 %, а средний уровень торговой

надбавки – 27,89 %.

Задача 4. На основе данных табл. 39 рассчитать и проанализировать

влияние на сумму и уровень валовой прибыли следующих факторов: изменение объема

оборота розничной торговли его структуры и уровня валовой прибыли. В прошлом

году оборот розничной торговли составил 18 560,3 тыс. руб., что меньше

отчетного на 21,3 %. Уровень валовой прибыли отчетного года составил 28,7 %, а

прошлого года – 29,2 %. Сделать соответствующие выводы.

Таблица 39

Расчет влияния изменения структуры оборота розничной

торговли на сумму и уровень валовой прибыли торгового предприятия

|

Товарные группы |

Структура |

Уровень валовой |

Процентные |

||

|

прошлый год |

отчетный год |

при |

при |

||

|

Одежда |

35,3 |

41,2 |

28,6 |

1 009,58 |

1 178,32 |

|

Обувь |

42,7 |

39,3 |

31,3 |

1 336,51 |

1 230,09 |

|

Галантерея |

22,0 |

19,5 |

27,7 |

609,4 |

540,15 |

|

Итого |

100,0 |

100,0 |

29,2 |

2 955,49 |

2 948,56 |

Решение:

1.

Определим оборот

розничной торговли предприятия в отчетном году:

(тыс. руб.)

(тыс. руб.)

2.

Определим

структуру товарооборота по галантереи за прошлый и отчетный годы:

|

а) |

|

|

б) |

|

3.

Определим

процентные числа при структуре товарооборота прошлого года:

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание – внизу страницы.

- Общая формула темпа роста

- Темп роста прибыли

- Темп прироста

- Темп роста выручки

- Базисный и цепной темпы роста

- Считаем темп роста по формуле CAGR

- Чем опасны быстрые и медленные темпы

- Каким должен быть идеальный темп

- Рассчитываем пошагово устойчивый рост прибыли

- Итоги

Общая формула темпа роста

Формула в целом используется для оценки развития и роста экономики. Она может применяться для изучения быстроты увеличения доходов, объемов продаж, численности сотрудников в компании и т. п.

Общий вид формулы:

Темп роста = Текущее значение / Предыдущее значение х 100%

С ее помощью рассматривают скорость изменения определенной величины на определенный период времени. Тем самым определяют динамику развития системы и принимают соответствующие меры.

Далее на конкретных примерах мы покажем, как она работает. Сейчас же отметим:

- если темп больше 100%, это говорит об увеличении показателя;

- если полученное значение равно 100%, то уровень остался неизменным;

- когда меньше 100%, это значит, исследуемый показатель уменьшился к началу периода.

Темп роста прибыли

Прибыль — это сумма, которая остается у компании от дохода после покрытия всех затрат. И ее важно отслеживать в динамике.

Для оценки степени роста прибыли в течение определенного периода времени используют формулу:

Темп роста прибыли = Прибыль текущего периода / Прибыль предыдущего периода × 100%

Темп показывает, сколько процентов один показатель составляет относительно другого.

К примеру, чистая прибыль небольшой фирмы — 40 тыс. рублей в марте и 45 тыс. рублей в апреле. Считаем по формуле:

45 000 / 40 000 × 100 = 112 500. То есть, в апреле к марту индекс роста прибыли составил 112,5%.

Другой пример, показывающий, что у компании есть трудности с получением прибыли:

300 000 / 368 000 × 100 = 81,5%

Как видно, знание темпов роста прибыли компании нужно для анализа ее финансового состояния. По нему инвесторы смогут принимать решение о вложениях в предприятие. А менеджеры — разрабатывать стратегии по увеличению прибыли фирмы, определять направления, которые позволят улучшить ее финансовые показатели.

Как отмечает Сергей Гебель, генеральный директор юридической компании «Гебель и партнеры», благодаря расчету темпов роста прибыли можно оценить, насколько эффективно работает компания, спрогнозировать будущие показатели и провести сравнение с ближайшими конкурентами:

«Проанализировав тенденцию за несколько лет, можно выявить как положительные, так и отрицательные факторы, влияющие на рост, и учесть их в будущем. При этом нужно понимать, что темп роста не является абсолютным показателем, поскольку прибыль может быть подвержена влиянию разовых непредвиденных факторов», — отмечает эксперт.

Отметим, что для измерения роста прибыли используются показатели EBITDA, EBIT и OIBDA.

EBITDA указывает на прибыль компании до учета различных расходов, таких как амортизация, проценты по заемным средствам и налоги. Он используется для оценки финансовой устойчивости компании и ее потенциала для генерации прибыли.

EBIT — показатель прибыли, который учитывает все расходы, кроме процентов по заемным средствам и налогов. Он показывает, сколько прибыли компания получила от своей операционной деятельности.

OIBDA — содержит операционную прибыль, не учитывая неоперационные доходы и расходы. Позволяет оценить эффективность операционной деятельности компании без учета неоперационных расходов.

«В моем доме попрошу не выражаться!» Что такое на самом деле эта ЕБИТДА

Темп прироста

Темп прироста прибыли показывает конкретное число, насколько быстро прибыль растет или уменьшается по сравнению с предыдущим периодом.

Для расчета темпов прироста используют две формулы, какая удобнее — выбираете сами. Если ответ получится со знаком минус, это значит, в указанный период темпы прироста снизились.

В расчетах используем те же значения, что и в первом примере.

Темп прироста = Текущее значение / Базовое значение × 100% – 100%:

45 000 / 40 000 × 100% − 100% = 12,5%

Темп прироста = (Текущее значение − Базовое значение) / Базовое значение × 100%:

(45 000 − 40 000) / 40 000 × 100 % = 12,5%

Как видим, темп прироста показывает, на сколько процентов увеличился показатель.

Темп роста выручки

Выручка — это доход, полученный компанией за определенный период времени, включающий в себя доходы от продаж, инвестиций и прочие поступления. Это то, сколько денег получила компания от своей деятельности без учета расходов.

Когда требуется проанализировать темп роста выручки, применяют формулу:

Рост выручки = Текущая выручка / Предыдущая выручка × 100%

Формула позволяет определить, на сколько процентов выручка изменилась за данный период. Уточним, что «Текущая выручка» и «Предыдущая выручка» представляют собой соответствующие значения выручки за определенный период времени (например, месяц, квартал, год).

Возвращаясь к примеру с небольшой фирмой, допустим, что выручка за март у нее составила 55 тыс. рублей, а за апрель — 60 тыс. рублей. Подставим эти значения в формулу:

60 000 / 55 000 × 100% = 109%

В нашем случае положительное значение говорит о том, что компания растет и увеличивает свой доход. Если же получается отрицательное число — это говорит о снижении выручки и потенциальных проблемах в бизнесе.

Чтобы открыть свое дело, требуется стартовый капитал. Взять его можно, воспользовавшись выгодными кредитом в Совкомбанке!

Если вы горите идеей об открытии своего бизнеса, мы можем помочь вам! В Совкомбанке доступны кредиты для предпринимателей до 30 млн рублей. Вы составили бизнес-план и знаете, сколько средств вам понадобится для открытия собственного бизнеса? Смело рассчитывайте кредит и ежемесячный платеж по нему на нашем специальном калькуляторе!

Рассчитать кредит

Базисный и цепной темпы роста

Различают базисный и цепной темпы роста прибыли. Базисный — все периоды сравниваются с показателем на начало периода.

Когда же для вычисления темпа роста используется текущее значение к предыдущему, но не к базисному, показатель называют цепным.

Вспомним, как идут дела у нашей маленькой фирмы из примера. Допустим, мы хотим просчитать базисный и цепной темпы роста ее выручки за 2023 год по месяцам.

Условимся, что в январе выручка компании составила 40 тыс. рублей, в феврале — 45 тыс. рублей, в марте — 55 тыс. рублей, в апреле — 60 тыс. рублей.

Согласно формуле:

Рост выручки = Текущая выручка / Предыдущая выручка × 100%

Базисные темпы роста составят:

Февраль: 45 000 / 40 000 × 100% = 112,5%

Март: 55 000 / 40 000 × 100% = 137,5%

Апрель: 60 000 / 40 000 × 100% = 150%

Цепные:

Февраль: 45 000 / 40 000 × 100% = 112,5%

Март: 55 000 / 45 000 × 100% = 122,2%

Апрель 60 000 / 55 000 × 100% = 109,9%

Базисный метод лучше использовать, когда в компании случились какие-то изменения, выбранные за точку отсчета. Например, произошел ребрендинг, появились новые рынки сбыта и т. п.

Цепной метод применяют, когда в компании не происходило каких-либо значимых изменений на протяжении большого отрезка времени.

Считаем темп роста по формуле CAGR

Формула CAGR (Compound Annual Growth Rate) используется для расчета среднегодового темпа роста. Эта формула позволяет определить, какая была бы годовая ставка роста на протяжении указанного периода времени, если бы рост был равномерным и составил одинаковый процент в каждый год.

Формула CAGR выглядит следующим образом:

CAGR = (FV/PV)^(1/n) – 1,

где:

FV — конечное значение прибыли,

PV — начальное значение прибыли,

n — количество лет.

Допустим, в 2020 году прибыль компании составляла 1 млн рублей, а в 2023 году она увеличилась до 1,5 млн рублей. Найдем среднегодовой темп роста за этот период:

CAGR = (1 500 000 / 1 000 000)^(1 / 3) – 1 = 14,47%

Таким образом, средняя годовая ставка роста прибыли за последние 3 года составила 14,47%.

Расчет CAGR позволяет оценить темп роста компании и сравнить его со средними темпами роста отрасли или рынка. Эта формула также используется для прогнозирования будущих доходов и оценки рентабельности инвестиций.

Поскольку возведение в степень может вызвать трудности, лучше использовать онлайн-калькулятор, который можно найти в интернете по соответствующему запросу.

Чем опасны быстрые и медленные темпы

Быстрые темпы роста прибыли обеспечивают успех организации и позволяют ей приобретать новые активы, расширять операционную деятельность и увеличивать прибыль в долгосрочной перспективе. Такой компании легче привлекать инвестиции.

Обратная сторона медали — быстрые темпы роста могут привести к переоценке активов компании и к нереалистичным ожиданиям со стороны инвесторов.

Еще это может стать причиной переинвестирования прибыли в нерентабельные или неперспективные проекты, которые приведут к большими финансовым потерям в будущем.

Снижение темпов роста прибыли и иных показателей, падение производства грозит тем, что со временем компания начнет работать в «минус», пытаясь поддерживать минимальный уровень постоянных затрат, в то время как ее производственные объемы снижаются.

Если суммировать положительные результаты быстрых темпов роста прибыли, это означает:

- увеличение доходов и прибыли компании;

- расширение рынка и укрепление позиций на нем;

- привлечение внимания инвесторов и повышение оценки компании на фондовом рынке;

- возможность инвестирования в новые проекты и технологии, что позволяет снизить риски и увеличить конкурентоспособность.

Минусы быстрых темпов роста прибыли:

- риск банкротства из-за неспособности справиться с ростом долговых обязательств;

- ухудшение качества продукции и услуг из-за снижения контроля над производственными процессами;

- снижение лояльности клиентов из-за недостаточного качества обслуживания;

- риск диверсификации компании и потери фокусировки на основном продукте или услуге;

- негативный имидж из-за неэтичного поведения (например, нарушения прав работников или негативного влияния на экологию).

Как подчеркивает Сергей Гебель, для любой компании оптимальным является темп, способный обеспечить устойчивый рост на протяжении длительного времени:

«Стремление обеспечить чрезмерно высокий темп прибыли может стать причиной несбалансированности стратегических задач с политикой финансирования.

Следует отметить, что высокие темпы роста в прошлом не гарантируют, что они будут постоянно сохраняться в будущем.

В свою очередь, слишком низкий темп роста может говорить о неэффективности компании и нерациональном использовании имеющегося капитала».

Каким должен быть идеальный темп

Чтобы стремление компании увеличивать прибыль максимально быстро не приводило к нежелательным последствиям, важно определить идеальный темп роста. То есть, прибыль должна расти на такую скорость, чтобы компания могла оптимально развиваться, сохранять конкурентную позицию в отрасли и удерживать инвесторов.

Золотым правилом экономики является темп роста прибыли, который превосходит изменения уровня продаж и темп изменения итогового баланса. Это правило выражается в соотношении:

Тбп > Топ > Та > 100%,

где:

Тбп — темп изменения балансовой прибыли (до налогообложения, которая была получена от всех видов своей хозяйственной деятельности);

Топ — темп изменения уровня продаж;

Та — темп изменения итога (валюты) баланса, то есть суммы всех активов или всех пассивов, которые отражены в балансе.

Если показатели имеют значения, которые соответствуют соотношению Тбп > Топ > Та > 100%, это значит, что компания находится в идеальном состоянии, так как ее прибыль растет быстрее, чем уровень продаж и итог баланса. Это является показателем успешности бизнеса.

В период расширения или модернизации предприятия соотношение может нарушиться, но это не говорит о том, что в перспективе предприятие столкнется проблемами в экономике.

Увеличить объем продаж можно с помощью надежного партнера.

Не знаете, как увеличить продажи? Станьте партнером Халвы и получите лояльных клиентов, целевой трафик и дополнительный товарооборот. Оставьте заявку на сайте Совкомбанка и продавайте еще больше.

Рассчитываем пошагово устойчивый рост прибыли

Важный инструмент для определения потенциала развития компании в будущем — расчет устойчивого роста прибыли. Он показывает, на какой максимум прибыли компания может рассчитывать через некоторое время, учитывая ее текущее финансовое состояние и рыночные факторы.

Например, если показатели роста прибыли низкие, это может говорить о недостаточных объемах продаж, о неэффективности процессов производства. Зная о выявленной проблеме, компания сможет сосредоточиться на улучшении проблемных показателей.

Для расчета устойчивого темпа роста прибыли компании используют формулу:

g = roe x dpr,

где:

roe (return on equity) — рентабельность собственного капитала;

dpr (dividend payout ratio) — норма выплаты дивидендов.

1. Чтобы рассчитать рентабельность собственного капитала компании (roe), применяют формулу:

roe = (чистая прибыль / средний объем собственного капитала) x 100%

где:

чистая прибыль — значение за год после уплаты налогов и выплаты дивидендов;

средний объем собственного капитала — сумма собственного капитала на начало и конец года, разделенная на 2.

Например:

Годовая прибыль составляет 100 млн рублей.

Размер собственного капитала в начале года — 500 млн рублей, в конце года — 600 млн рублей.

Находим среднее значение = (500 + 600) / 2 = 550 млн рублей.

И вычисляем roe = (100 / 550) x 100% = 18,18%

2. Норма выплаты дивидендов dpr может быть рассчитана следующей формулой:

dpr = (дивиденды за год / чистая прибыль) x 100%

где:

дивиденды за год — сумма дивидендов, выплаченных за год;

чистая годовая прибыль — прибыль за вычетом налогов и уплаченных дивидендов.

Например:

Дивиденды за год — 25 млн рублей.

Годовая прибыль компании — 100 млн рублей.

dpr = (25 / 100) x 100% = 25%

3. Подставив найденные roe и dpr в формулу, произведем расчет устойчивого темпа роста g:

g = 18,18% x 25% = 4,55%

Такое значение поможет предприятию сохранять свою финансовую устойчивость и выплату дивидендов.

Итоги

Знание темпа роста прибыли помогает понять, насколько успешна деятельность компании и ее стратегия развития. Это позволяет принимать более осознанные решения по управлению бизнесом и предсказывать будущие результаты.

Опираясь на данные по устойчивому росту прибыли, компания может планировать свои финансовые ресурсы и инвестировать в новые проекты: исследования и разработки, маркетинг и расширение бизнеса.

Лучше, когда развитие происходит плавно. Следует придерживаться правил, которые уберегут предприятие от рисков, связанных с чрезмерно быстрым разрастанием.

Глава V. Анализ цены и структуры капитала

Любое

предприятие нуждается в источниках средств, чтобы финансировать свою

деятельность. Привлечение того или иного источника средств финансирования

связано для предприятия с определёнными затратами: акционерам нужно выплачивать

дивиденды, банкам – проценты за предоставленные ими ссуды и др. Общая сумма

средств, которую нужно уплатить за использование определённого объёма

финансовых ресурсов, выраженная в процентах к этому объёму, называется ценой

капитала. В идеале предполагается, что текущие активы финансируются за счёт

краткосрочных, а средства длительного пользования – за счёт долгосрочных

источников средств. Благодаря этому оптимизируется общая сумма расходов по

привлечению средств.

Концепция

цены капитала является одной из базовых в теории капитала.

I. Цена основных источников капитала

Можно

выделить три основных источника капитала: заёмный капитал; акционерный капитал;

отложенная прибыль (фонды собственных средств и нераспределённая прибыль).

Основными

элементами заёмного капитала являются ссуды банка и выпущенные предприятием

облигации. Цена первого элемента должна рассматриваться

с учётом налога на прибыль. Проценты за пользование ссудами банка включаются в

себестоимость продукции.

Поэтому

цена единицы такого источника средств (Кбс)

меньше, чем уплаченный банку процент (Р):

![]() ,

,

(5.1)

где

Н – ставка налога на прибыль.

Цена

такого источника средств, как облигации хозяйствующего субъекта, приблизительно

равна величине уплачиваемого процента.

В

некоторых странах проценты по облигациям тоже разрешено относить на прибыль до

налогообложения. Поэтому цена этого источника иногда уточняется. Для вновь планируемого

выпуска облигационного займа при расчёте его цены необходимо учитывать влияние

возможной разницы между ценой реализации облигации и ее нарицательной стоимостью

(последняя нередко может быть выше, в частности, за счёт расходов по выпуску

облигаций и продажи их на условиях дисконта):

, (5.2)

, (5.2)

где

Kоб – цена

облигационного займа как источника средств предприятия;

Р – ставка процента (в долях

единицы);

СН – величина

займа (нарицательная стоимость);

СР –

реализационная цена облигаций;

К – срок займа (количество

лет);

Н – ставка налога на прибыль

(в долях единицы).

Пример.

Предприятие

планирует выпустить облигации нарицательной стоимостью 1000 руб. со сроком

погашения 20 лет и ставкой процента 9%годовых. Расходы по реализации облигаций

составят в среднем 3% нарицательной стоимости. Налог на прибыль и прочие обязательные

отчисления составляют 35%. Требуется рассчитать цену этого источника средств.

По формуле (5.2)

Акционеры в обмен на

предоставление своих средств предприятию получают дивиденды. Их доход численно

будет равен затратам предприятия по обеспечению данного источника средств.

Поэтому с позиции предприятия цена такого источника приблизительно равна уровню

дивидендов, выплачиваемых акционерам.

По

привилегированным акциям выплачивается фиксированный процент, цена источника

средств «привилегированные акции» (KПА) определяется

по формуле:

![]() , (5.3)

, (5.3)

где D – размер фиксированного

дивиденда (в денежных единицах);

ЦПА – текущая

(рыночная) цена привилегированной акции.

Размер

дивидендов по обыкновенным акциям заранее не определён и зависит от эффективности

работы предприятия. Поэтому цену источника средств «обыкновенные акции» (КОА) можно рассчитать с

меньшей точностью. Существуют различные методы оценки, из которых наибольшее распространение

получил метод Гордона:

![]() ,

,

(5.4)

где

DП –

прогнозное значение дивиденда на ближайший период;

ЦОА – текущая

(рыночная) цена обыкновенной акции;

g – прогнозируемый

темп прироста дивидендов.

II. Взвешенная цена капитала

На

практике любое предприятие финансирует свою деятельность из различных источников.

За пользование авансированными в деятельность предприятия финансовыми ресурсами

оно уплачивает проценты, дивиденды, вознаграждения и т.п., то есть несёт некоторые

обоснованные расходы на поддержание своего экономического потенциала. Показатель,

характеризующий относительный уровень

общей суммы расходов, и составляет цену авансируемого капитала (СС), он определяется по уравнению:

, (5.5)

, (5.5)

где ki – цена i–го

источника средств;

di – удельный

вес i-го источника средств в общей сумме.

Экономический смысл этого показателя заключается в том, что предприятие

может принимать любые решения инвестиционного характера, уровень рентабельности

которых не ниже текущего значения показателя СС.

Показатель взвешенной цены капитала может использоваться для оценки цены

предприятия в целом:

![]() , (5.6)

, (5.6)

где DP – доход к распределению.

III. Леверидж и его роль в финансовом менеджменте

Производственный

леверидж –

потенциальная возможность влиять на валовой доход путём изменения структуры

себестоимости и объёма выпуска.

Финансовый леверидж – потенциальная возможность

влиять на прибыль предприятия путём изменения объёма и структуры долгосрочных

пассивов.

Обобщающей категорией является производственно-финансовый леверидж,

для которого характерна взаимосвязь трёх показателей: выручка, расходы

производственного и финансового характера и чистая прибыль.

Анализ этой взаимосвязи, т.е. количественная оценка уровня левериджа

выполняется с помощью специального метода, известного в финансовом анализе как

метода «мёртвой точки».

3.1 Метод «мёртвой точки»

Метод «мёртвой точки» (или критического объёма продаж) применительно к

оценке и прогнозированию левериджа заключается в определении для каждой

конкретной ситуации объёма выпуска, обеспечивающего безубыточную деятельность.

В зависимости от того, производственный или финансовый леверидж оценивается,

термин «безубыточная деятельность» имеет разную интерпретацию. В первом случае

под безубыточной деятельностью понимается деятельность, обеспечивающая валовой

доход. При неблагоприятных условиях весь валовой доход может быть использован

на оплату процентов по ссудам и займам. При анализе финансового левериджа

оценивается трансформация валового дохода в прибыль.

Модель

зависимости рассматриваемых показателей может быть построена графически или

аналитически.

Построение

графической зависимости затруднено, так как требует тщательного разделения

издержек по видам.

Аналитическое

представление рассматриваемой модели основывается на следующей базовой формуле:

![]() , (5.7)

, (5.7)

где S – реализация в стоимостном выражении;

VC – переменные производственные расходы

FC – условно-постоянные производственные расходы;

GI – валовой доход.

Поскольку в основу анализа

заложен принцип прямо пропорциональной

зависимости показателей, исходя из этого: ![]() .

.

Критическим считается

объём реализации, при котором валовой доход равен нулю, поэтому:

![]() .

.

Показатель

S в этой формуле характеризует

критический объем реализации в стоимостном выражении, обозначив его Sm, получим:

![]() (5.8)

(5.8)

Формулу

(5.8) можно представить в более наглядном виде путём перехода к натуральным

единицам измерения. Для этого введём следующие дополнительные обозначения:

Q – объём реализации в натуральном выражении;

P – цена единицы продукции;

V – переменные

производственные расходы на единицу продукции;

QC – критический объём продаж в натуральных

единицах.

При

этом формула (5.8) будет иметь вид:

![]() , (5.9)

, (5.9)

Знаменатель

дроби в формуле (5.9) называется идеальным маржинальным доходом (C=P-V).

Экономический смысл критической точки предельно прост, он характеризует количество

единиц продукции, суммарный маржинальный доход которых равен сумме условно-постоянных

расходов.

Формула

(5.9) может быть легко трансформирована в формулу для определения объёма

реализации в натуральных единицах (Qi), обеспечивающего заданный валовой

доход (GI):

![]() , (5.10).

, (5.10).

Пример.

Имеются следующие исходные данные:

условно-постоянные

расходы – 30 тыс. руб.;

цена единицы

продукции – 60 руб.;

переменные

расходы на единицу продукции – 45 руб.

Требуется:

а) определить

критический объём продаж;

б) рассчитать

объём продаж, обеспечивающий валовой доход в размере

15 тыс. руб.

По формуле (5.9) ![]()

По

формуле (5.10) ![]()

3.2 Оценка производственного левериджа

Уровень

производственного левериджа (УПЛ)

принято измерять следующим показателем:

, (5.11)

, (5.11)

где

TGI

– темп изменения валового дохода, %;

TQ – темп изменения объёма реализации в натуральных единицах. %.

Путём несложных преобразований

формулу (5.11) можно привести к более простому в вычислительном плане виду:

![]() , (5.12)

, (5.12)

где C=P-V.

Экономический смысл показателя УПЛ довольно прост, – он показывает степень чувствительности

валового дохода к изменению объёма производства.

Предприятие, повышающее свой технический уровень, с целью снижения

удельных переменных расходов, одновременно увеличивает и свой уровень

производственного левериджа.

Предприятия с относительно высоким уровнем производственного левериджа

рассматриваются как более рискованные с позиции производственного риска, т.е.

возникновения ситуации, когда предприятие не может покрыть свои расходы

производственного характера.

3.3 Оценка финансового левериджа

По

аналогии с производственным левериджем, уровень финансового левериджа (УФЛ) измеряется показателем,

характеризующим относительное изменение чистой прибыли при изменении валового

дохода:

![]() , (5.13)

, (5.13)

где

TNI – темп изменения чистой прибыли, %

TGI – темп изменения валового дохода, %

Формулу

(5.13) можно представить в более простом виде после несложных преобразований:

, (5.14)

, (5.14)

где In – проценты

по ссудам и займам.

Коэффициент УФЛ

показывает, во сколько раз валовой доход превосходит налогооблагаемую прибыль.

Нижней границей коэффициента является единица. Чем больше относительный

объём привлечённых предприятием средств, тем выше уровень левериджа.

С категорией финансового левериджа связано понятие финансового риска. Финансовый

риск – это риск, связанный с возможным недостатком средств для выплаты

процентов по долгосрочным ссудам и займам. Возрастание финансового левериджа

сопровождается повышением степени рискованности данного предприятия.

Пример: Провести сравнительный анализ финансового риска при

различной структуре капитала (таб. 5.1). Как меняется показатель рентабельности

собственного капитала (РСК) при

отклонении валового дохода на 10% от базового уровня 6 млн. руб.

Таблица 5.1

|

Показатель |

Доля заёмного капитала в общей сумме долгосрочных |

||

|

0% |

25% |

50% |

|

|

Собственный капитал |

20000 |

15000 |

10000 |

|

Заёмный капитал |

– |

5000 |

10000 |

|

Общая сумма капитала |

20000 |

20000 |

20000 |

|

Годовые расходы за пользование заёмным капиталом: % Сумма |

– – |

15 750 |

20 2000 |

Таблица

5.2

Показатель |

Структура капитала |

||||||||

|

0% |

25% |

50% |

|||||||

|

Валовой |

5400 |

6000 |

6600 |

5400 |

6000 |

6600 |

5400 |

6000 |

6600 |

|

Уплаченные |

– |

– |

– |

750 |

750 |

750 |

2000 |

2000 |

2000 |

|

Налогооблагаемая |

5400 |

6000 |

6600 |

4650 |

5250 |

5850 |

3400 |

4000 |

4600 |

|

Налог |

1890 |

2100 |

2310 |

1628 |

1838 |

2049 |

1190 |

1400 |

1610 |

|

Чистая |

3510 |

3900 |

4290 |

3022 |

3412 |

3801 |

2210 |

2600 |

2990 |

|

Рентабельность, |

17,6 |

19,5 |

21,5 |

20,2 |

22,7 |

25,4 |

22,1 |

26,0 |

29,9 |

|

Уровень |

1,0 |

1,14 |

1,5 |

||||||

|

Изменение |

10,0 |

– |

10,0 |

-10,0 |

– |

-10,0 |

-10,0 |

– |

10,0 |

|

Изменение |

10,0 |

– |

10,0 |

-11,4 |

– |

11,4 |

-15,0 |

– |

15,0 |

|

Размах |

3,9 |

5,2 |

7,8 |

Графики зависимости

рентабельности от структуры капитала приведены на рис 5.1.

|

В первом варианте предприятие полностью финансируется за счёт собственных

средств, уровень финансового левериджа равен единице. Изменение чистой прибыли

определяется изменением валового дохода.

Уровень финансового левериджа возрастает с увеличением доли заёмного

капитала. Возрастает размах вариации показателя «рентабельность собственного

капитала». Для структуры капитала с наивысшим значением финансового левериджа

изменение валового дохода на 10% приводит к изменению чистой прибыли на 15%.

Это свидетельствует о повышении степени риска инвестирования при изменении

структуры капитала в сторону увеличения доли заёмных средств.

Точка пересечения графика с осью абсцисс носит название «финансовая

критическая точка». Она показывает величину валового дохода, минимально

необходимую для покрытия процентов за пользование долгосрочным заёмным

капиталом.

Общий

вывод таков: увеличение доли долгосрочных заёмных

средств приводит к повышению рентабельности собственного капитала, однако вместе

с тем происходит и возрастание степени финансового риска.

Производственный

и финансовый леверидж обобщаются категорией производственно-финансового

левериджа. Его уровень (УЛ)

может быть оценён следующим показателем:

![]() ;

;  , (5.15)

, (5.15)

где С=P-V;

P – цена

единицы продукции;

V –

переменные производственные расходы на единицу продукции;

Q – объём

реализации в натуральном выражении;

GI – валовой

доход;

In– проценты

по ссудам и займам.

Пример: В условиях предыдущего примера рассчитать уровень

производственно-финансового левериджа для предприятия А.

![]()

![]()

![]()

![]()

![]()

![]()

![]() Объём

Объём

реализации, ед.

80000 88000

Объём реализации, тыс. руб. 240000 264000

Вычесть:

переменные расходы, тыс. руб.

160000 176000

![]()

![]() Постоянные расходы, тыс.

Постоянные расходы, тыс.

руб. 30000 30000

![]()

![]()

![]()

50000 50000

![]()

![]() Вычесть:

Вычесть:

проценты по ссудам, тыс. руб.

20000 20000

Налогооблагаемую прибыль, тыс. руб. 30000 38000

Вычесть

налог (35%) ,тыс. руб.

10500 13300

![]()

![]()

![]()

![]() Чистая

Чистая

прибыль, тыс. руб.

19500 24700

![]()

![]() ;

;

![]() .

.

Экономическая

интерпретация показателей такова. При сложившихся на предприятии структуре

источников средств и факторов производственно-финансовой деятельности:

– увеличение объёма производства на 10%

приводит к увеличению валового дохода на 16% (коэффициент УПЛ);

– увеличение валового дохода на 16% приводит к

увеличению чистой прибыли на 26,7% (коэффициент УФЛ);

– увеличение объёма производства на 10%

приводит к увеличению чистой прибыли на 26,7% (коэффициент УЛ).

IV. Основы теории структуры капитала

В

теории финансового менеджмента различают два понятия: «финансовая структура» и

«капитализированная структура» предприятия. Под термином «финансовая структура»

подразумевают способ финансирования деятельности предприятия в целом, т.е.

структуры всех источников средств. Второй термин относится к более узкой части

источников средств – долгосрочным пассивам (собственные источники средств и

долгосрочные заёмный капитал).

Соотношение

между собственными и заёмными источниками средств служит одним из ключевых

аналитических показателей, характеризующих степень риска инвестирования

финансовых ресурсов в данное

предприятие.

Одним

из показателей, характеризующих степень финансового риска, является показатель

покрытия расходов по обслуживанию заёмного долгосрочного капитала (УПЗ):

, (5.16)

, (5.16)

где Dвпн – доход до

выплаты процентов и налогов

Пзк – процент за пользование заёмным капиталом.

Коэффициент

УПЗ измеряется в долях от

единицы и показывает, во сколько раз валовой доход предприятия превосходит

сумму годовых процентов по долгосрочным ссудам и займам. Снижение этой величины

свидетельствует о повышении степени финансового риска. Доля заёмного капитала,

рискованная для одной отрасли, может не быть таковой для другой отрасли.

Возможность

и целесообразность управления структурой капитала давно дебатируется среди

учёных и практиков. Существует два основных

подхода к этой проблеме:

а)

традиционный;

б)

теория Модильяни – Миллера.

Последователи

первого подхода считают, что цена капитала зависит от структуры и существует

«оптимальная структура капитала».

Поскольку

цена заёмного капитала (Сз)

в среднем ниже, чем цена собственного капитала (Сс), существует структура капитала, называемая оптимальной,

при которой цена авансированного капитала (Сс)

имеет минимальное значение а следовательно, цена предприятия будет

максимальной.

Пример.

Найти

оптимальную структуру капитала по данным, приведённым в таблице 5.3.

Результаты

также приведены в этой таблице.

Таблица 5.3

Расчёт оптимальной структуры капитала

|

Показатель |

Варианты структуры |

||||||

|

Доля собственного капитала |

100 |

90 |

80 |

70 |

60 |

50 |

40 |

|

Доля заёмного капитала |

0 |

10 |

20 |

30 |

40 |

50 |

60 |

|

Цена собственного капитала |

13,0 |

13,3 |

14 |

15,0 |

17,0 |

19,5 |

25,0 |

|

Цена заёмного капитала |

7,0 |

7,0 |

7,1 |

7,5 |

8,0 |

12,0 |

17,0 |

|

Взвешенная цена капитала |

13,0 |

12,67 |

12,64 |

12,75 |

13,4 |

15,75 |

20,2 |

Оптимальная

структура капитала в условиях задачи достигнута в случае, когда доля заёмного

капитала составляет 20%. При этом взвешенная цена капитала составляет 12,64%.

Основоположники

второго подхода – Модильяни и Миллер (1958 г.) утверждают обратное – цена

капитала не зависит от его структуры, а следовательно, её нельзя оптимизировать.

При обосновании этого подхода они вводят ряд ограничений: наличие эффективного

рынка; отсутствие налогов; одинаковая величина процентных ставок для физических

и юридических лиц; рациональное экономическое поведение; возможность идентификации

предприятий с одинаковой степенью риска и др. В этих условиях, утверждают они,

цена капитала всегда выравнивается путём перекачки капитала за счёт кредитов,

предоставляемых компаниям физическими лицами.

Вопросы для

контроля

1.

Основные источники капитала и определение их цены?

2.

Взвешенная цена капитала?

3.

Производственный и финансовый левиридж?

4.

Метод “мёртвой точки” для оценки

производственного и финансового левириджа?

5.

Оценка производственного левириджа?

6.

Оценка финансового левириджа?

7.

Основы теории структуры капитала?

116

3. МЕТОДИКА РЕШЕНИЯ ЗАДАЧ ПО ТЕМЕ “ ДОХОДЫ И ПРИБЫЛЬ ТОРГОВОГО ПРЕДПРИЯТИЯ”

3.1. Методика решения задач по теме: “ Анализ и планирование доходов предприятия торговли”

Задача 1. Проанализировать динамику состава и структуры доходов

торгового предприятия и сделать соответствующие выводы (табл. 36).

Таблица 36 Анализ состава и структуры доходов торгового предприятия

за анализируемый период

|

Виды доходов |

Прошлый год |

Отчетный год |

Отклонение (+;-) |

Темп |

||||

|

по |

измене- |

|||||||

|

сумма, |

удель- |

сумма, |

удель |

сумме, |

удель- |

ния, % |

||

|

тыс. руб. |

ный |

тыс. руб. |

ный |

тыс. руб. |

ному |

|||

|

вес, % |

вес, % |

весу, % |

||||||

|

Валовая прибыль |

13 560,3 |

92,97 |

14 618,0 |

93,59 |

+1 057,7 |

+0,62 |

107,8 |

|

|

Проценты |

||||||||

|

к получению |

5,2 |

0,04 |

3,8 |

0,02 |

-1,4 |

-0,02 |

73,07 |

|

|

Операционные |

||||||||

|

доходы |

911,6 |

6,25 |

924,36 |

5,92 |

+12,76 |

-0,33 |

101,4 |

|

|

Доходы от участия в |

||||||||

|

деятельности др. |

||||||||

|

предприятий |

– |

– |

– |

– |

– |

– |

– |

|

|

Внереализационные |

||||||||

|

доходы |

108,6 |

0,74 |

73,4 |

0,47 |

-35,2 |

-0,27 |

67,59 |

|

|

Итого доходов |

14 585,7 |

100,0 |

15 619,56 |

100,0 |

+1 033,86 |

– |

107,09 |

Решение:

1. Определим сумму процентов к получению за прошлый год:

∑% к пол. = 3,8 + 1,4 = 5,2 (тыс. руб.).

2. Определим общую сумму доходов за прошлый год:

∑дох.пр. = 13 560,3 + 5,2 + 911,6 + 108,6 = 14 585,7 (тыс. руб.).

3.Определим удельные веса всех видов доходов в общей сумме дохо-

дов за прошлый год (графа 2):

|

а) |

Уд.весВП |

= |

13 560,3 |

×100 = 92,97 (%) |

|

|

14 585,7 |

|||||

|

б) |

Уд.вес%к пол. |

= |

5,2 |

×100 = 0,04 (%) |

|

|

14 585,7 |

|||||

117

|

в) |

Уд.весопер.дох. = |

911,6 |

×100 = 6,25 (%) |

|||

|

14585,7 |

||||||

|

г) |

Уд.весвнереал.дох. |

= |

108,6 |

×100 = 0,74 (%) |

||

|

14585,7 |

4. Определим сумму валовой прибыли отчетного года (графа 3):

∑ ВПотч. = 13 560,3×107,8 = 14 618,0 (тыс. руб.) 100

5. Определим сумму операционных доходов за отчетный год:

∑ Опер.дох. = 911,6 ×101,4 = 924,36 (тыс. руб.) 100

6.Определим сумму внереализационных доходов в отчетном году:

∑Вн.дох. = 108,6 − 35,2 = 73,4 (тыс. руб.)

7.Рассчитаем общую сумму доходов торгового предприятия за отчет-

ный период:

∑Дох.отч. = 14 618,0 + 3,8 + 924,36 + 73,4 = 15 619,56 (тыс. руб.)

8.Определим удельные веса всех видов доходов в общей сумме дохо-

дов за отчетный период (графа 4):

|

а) |

Уд.весВП = |

14 618,0 |

×100 = 93,59 (%) |

||||

|

15 619,56 |

|||||||

|

б) |

Уд.вес%к пол. = |

3,8 |

×100 = 0,02 (%) |

||||

|

15 619,56 |

|||||||

|

в) |

Уд.весопер.дох. = |

924,36 |

×100 = 5,92 (%) |

||||

|

15 619,56 |

|||||||

|

г) |

Уд.весвнереал.дох. |

= |

73,4 |

×100 = 0,47 (%) |

|||

|

15 619,56 |

|||||||

9. Определим абсолютное отклонение доходов торгового предприятия

по сумме (графа 5):

|

а) |

∑ВП = 14 618,0 − 13 560,3 = +1 057,7 (тыс. руб.) |

|

б) |

∑Опер.дох. = 924,36 − 911,6 = +12,76 (тыс. руб.) |

|

в) |

∑Дох.всего = 15 619,56 − 14 585,7 = +1 033,86 (тыс. руб.) |

10. Определим отклонение доходов торгового предприятия по удель-

ным весам (графа 6):

|

118 |

||||||

|

а) |

Уд.весВП = 93,59 − 92,97 = +0,62 (%) |

|||||

|

б) |

Уд.вес%к пол. = 0,02 − 0,04 = −0,02 (%) |

|||||

|

в) |

Уд.весопер.дох. = 5,92 − 6,25 = −0,33 (%) |

|||||

|

г) |

Уд.весвнереал.дох. = 0,47 − 0,74 = −0,27 (%) |

|||||

|

11. Определим темпы изменения доходов торгового предприятия (гра- |

||||||

|

фа 7): |

||||||

|

а) |

Тизм.% к пол. = |

3,8 |

×100 = 73,07 (%) |

|||

|

5,2 |

||||||

|

б) |

Тизм.внер.дох. = |

73,4 |

×100 = 67,59 (%) |

|||

|

108,6 |

||||||

|

в) |

Тизм.дох.всего = |

15 619,56 |

×100 = 107,09 (%) |

|||

|

14 585,7 |

||||||

Вывод. В динамике произошло увеличение доходов торгового пред-

приятия на 7,09 %, или на 1 033,86 тыс. руб., что оценивается положительно.

Анализируя структуру доходов, отметим, что наибольшее увеличение про-

изошло по валовой прибыли на 7,8 %, или на 1 057,7 тыс. руб., а также по операционным доходам торгового предприятия на 1,4 %, или на

12,76 тыс. руб. По остальным видам доходов произошло снижение показате-

лей, особенно по внереализационным доходам, на 32,41 % (67,59-100,0), или на 35,2 тыс. руб., а также сокращение процентов к получению на 29,63 % (73,07-100,0), или на 1,4 тыс.руб. Доходов от участия в деятельности других предприятий за анализируемый период на предприятии не выявлено.

Задача 2. Проанализировать динамику валовой прибыли торгового предприятия на основе данных табл. 37 и сделать соответствующие выводы.

Таблица 37 Анализ динамики валовой прибыли торгового предприятия, тыс. руб.

|

Показатели |

Прошлый |

Отчетный |

Отклонение |

Темп изменения, |

|

год |

год |

(+;-) |

% |

|

|

А |

1 |

2 |

3 |

4 |

|

1. Оборот розничной тор- |

15 620,3 |

17 307,3 |

+1 687,0 |

110,8 |

|

говли, тыс. руб. |

||||

|

2. Уровень торговой над- |

28,6 |

27,06 |

-1,54 |

– |

|

бавки, % |

||||

|

3. Валовая прибыль |

||||

|

– сумма, тыс. руб. |

3 473,88 |

3 686,45 |

+212,57 |

106,12 |

|

– уровень, % |

22,24 |

21,3 |

-0,94 |

– |

119

Решение:

1. Определим оборот розничной торговли отчетного года:

Ротч. = 15 620,3 ×110,8 = 17 307,3 (тыс. руб.) 100

2. Определим отклонение по обороту розничной торговли:

ΔР = 17 307,3 − 15 620,3 = +1 687,0 (тыс. руб.)

3.Рассчитаем сумму валовой прибыли торгового предприятия про-

шлого года:

|

∑ВПпр = Ррц× Утн = 15 620,3 × 28,6 = 3 473,88 (тыс. руб.) |

|

|

100 + Утн |

100 + 28,6 |

4. Определим уровень валовой прибыли прошлого года:

УВПпр = 3 473,88 ×100 = 22,24 (%) 15 620,3

5. Рассчитаем сумму валовой прибыли отчетного года:

∑ВПотч. = 21,3 ×17 307,3 = 3 686,45 (тыс. руб.) 100

6. Определим уровень торговой надбавки отчетного года:

Утн = 100 × Увп = 100 × 21,3 = 27,06 (%) 100 − Увп 100 − 21,3

7. Определим отклонение по уровню торговой надбавки:

Утн = 27,06 − 28,6 = −1,54 (%)

8.Определим отклонение по сумме валовой прибыли:

∑ВП = 3 686,45 − 3 473,88 = +212,57 (тыс. руб.)

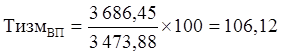

9.Рассчитаем темп изменения по сумме валовой прибыли:

ТизмВП = 3 686,45 ×100 = 106,12 (%) 3 473,88

10. Определим отклонение по уровню валовой прибыли:

УВП = 21,3 − 22,24 = −0,94 (%)

Вывод. В динамике произошло абсолютное увеличение суммы валовой прибыли на 6,12 %, или на 212,57 тыс. руб., так как товарооборот предпри-

ятия растет более быстрыми темпами по сравнению с суммой валовой при-

были, то произошло сокращение уровня валовой прибыли на 0,94 %, а также

120

снижение уровня торговой надбавки на 1,54 %, что оценивается положитель-

но.

Задача 3. Рассчитать сумму валовой прибыли, средний уровень торго-

вой надбавки и уровень валовой прибыли по торговому предприятию на ос-

нове данных табл. 38

Таблица 38 Расчет суммы и уровня валовой прибыли торгового предприятия

за анализируемый период

|

Товарные группы |

Оборот |

Уровень |

Сумма |

Уровень |

|

розничной |

торговой |

валовой |

валовой |

|

|

торговли, |

надбавки, |

прибыли, |

прибыли, |

|

|

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Хлеб и хлебобулочные изделия |

218,6 |

14,8 |

28,18 |

12,89 |

|

Мясо и мясные изделия |

311,4 |

38,6 |

86,72 |

27,84 |

|

Молоко и молочные продукты |

275,8 |

28,3 |

60,84 |

22,06 |

|

Итого |

805,8 |

27,89 |

175,74 |

21,81 |

Решение:

1.Определим общий объем оборота розничной торговли торгового предприятия:

∑Р = 218,6 + 311,4 + 275,8 = 805,8 (тыс. руб.)

2.Определим сумму валовой прибыли по каждой товарной группе:

Напоминаем. Если товарооборот представлен в розничных ценах, то сумма

|

валовой прибыли рассчитывается по формуле: ∑ВП = |

Р× Утн |

, |

|||||

|

100 + Утн |

|||||||

|

где ∑ВП – сумма валовой прибыли, |

тыс. руб.; |

Р – товарооборот в розничных |

|||||

|

ценах, тыс. руб.; Утн – уровень торговой надбавки, %. |

|||||||

|

а) |

∑ ВПхлеб = |

218,6 ×14,8 |

= 28,18 (тыс. руб.) |

||||

|

100 + 14,8 |

|||||||

|

б) |

∑ ВПмясо = |

311,4 × 38,6 |

= 86,72 (тыс. руб.) |

||||

|

100 + 38,6 |

|||||||

|

в) |

∑ ВПмолоко = |

275,8 × 28,3 |

= 60,84 (тыс. руб.) |

||||

|

100 + 28,3 |

|||||||

3.Определим общую сумму валовой прибыли:

∑ВП = 28,18 + 86,72 + 60,84 = 175,74 (тыс. руб.)

4.Определим уровень валовой прибыли по каждой товарной группе:

|

а) |

УВПхлеб |

= |

28,18 |

×100 |

= 12,89 |

(%) |

|

218,6 |

||||||

121

|

б) |

УВПмясо |

= |

86,72 |

×100 = 27,84 (%) |

|||

|

311,4 |

|||||||

|

в) |

УВПмолоко |

= |

60,84 |

×100 = 22,06 (%) |

|||

|

275,8 |

|||||||

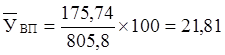

5. Определим средний уровень валовой прибыли на предприятии:

УВП = 175,74 ×100 = 21,81 (%) 805,8

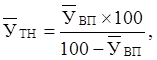

6. Определим средний уровень торговой надбавки на предприятии:

УТН = УВП ×100 ,

100 − УВП

где УВП – средний уровень валовой прибыли, %; УТН – средний уровень тор-

говой надбавки, %.

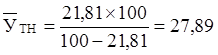

УТН = 21,81×100 = 27,89 (%) 100 − 21,81

Ответ: Общая сумма валовой прибыли на предприятии составила

175,74 тыс. руб., средний уровень валовой прибыли равен 21,81 %, а средний уровень торговой надбавки – 27,89 %.

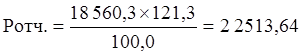

Задача 4. На основе данных табл. 39 рассчитать и проанализировать влияние на сумму и уровень валовой прибыли следующих факторов: измене-

ние объема оборота розничной торговли его структуры и уровня валовой прибыли. В прошлом году оборот розничной торговли составил 18 560,3

тыс. руб., что меньше отчетного на 21,3 %. Уровень валовой прибыли отчет-

ного года составил 28,7 %, а прошлого года – 29,2 %. Сделать соответствую-

щие выводы.

Таблица 39 Расчет влияния изменения структуры оборота розничной торговли на

сумму и уровень валовой прибыли торгового предприятия

|

Товарные группы |

Структура оборота |

Уровень |

Процентные числа, % |

||

|

розничной торговли, % |

валовой |

||||

|

прошлый |

отчет- |

прибыли |

при структуре |

при структу- |

|

|

год |

ный год |

прошлого |

товарооборо- |

ре товаро- |

|

|

года, % |

та прошлого |

оборота от- |

|||

|

года |

четного года |

||||

|

Одежда |

35,3 |

41,2 |

28,6 |

1 009,58 |

1 178,32 |

|

Обувь |

42,7 |

39,3 |

31,3 |

1 336,51 |

1 230,09 |

|

Галантерея |

22,0 |

19,5 |

27,7 |

609,4 |

540,15 |

|

Итого |

100,0 |

100,0 |

29,2 |

2 955,49 |

2 948,56 |

122

Решение:

1.Определим оборот розничной торговли предприятия в отчетном го-

ду:

Ротч. = 18 560,3 ×121,3 = 2 2513,64 (тыс. руб.) 100,0

2.Определим структуру товарооборота по галантереи за прошлый и отчетный годы:

|

а) |

Структ.Ргалант.пр. г. |

= 100,0 − 35,3 − 42,7 = 22,0 (%) |

|

б) |

Структ.Ргалант.отч. г. |

= 100,0 − 41,2 − 39,3 = 19,5 (%) |

3.Определим процентные числа при структуре товарооборота про-

шлого года:

|

а) |

%числаПР.одежда |

= 35,3× 28,6 = 1 009,58 (%%) |

|

б) |

%числаПР.обувь |

= 42,7 × 31,3 = 1336,51 (%%) |

|

в) |

%числаПР.галант |

= 22,0 × 27,7 = 609,4 (%%) |

г) общая сумма % чисел за прошлый год:

∑%чиселПР. = 1 009,58 +1336,51+ 609,4 = 2 955,49 (%%)

4.Определим % числа при структуре товарооборота отчетного года:

|

а) |

%числаОТЧ.одежда |

= 41,2 × 28,6 = 1 178,32 (%%) |

|

б) |

%числаОТЧ.обувь |

= 39,3× 31,3 = 1 230,09 (%%) |

|

в) |

%числаОТЧ.галант |

= 19,5× 27,7 = 540,15 (%%) |

г) общая сумма % чисел за прошлый год:

∑%чиселОТЧ. = 1 178,32 + 1 230,09 + 540,15 = 2 948,56 (%%)

5.Определим влияние изменения структуры товарооборота на сум-

му и уровень валовой прибыли методом процентных чисел с использованием приема разниц, на основе данных таблицы:

|

а) |

ΔУ |

= ∑%Чотч − ∑%Чпр |

= |

2 948,56 − 2 955,49 |

= −0,0693 (%) |

|||||

|

ВП(ΔПП(ΔПП |

100 |

100 |

||||||||

|

б) |

∑ |

ВП |

= |

ΔУУвп(ΔУУвТ) × Ротч |

= |

− 0,0693 × 22 513,64 |

= −15,61 |

(тыс. |

руб.) |

|

|

(ΔΔсΔΔсΔ |

100 |

100 |

||||||||

6.Осуществим расчет влияния изменения оборота розничной торговли на сумму валовой прибыли:

|

∑ВП(ΔΔРΔΔ = |

(Р1 |

− Р0 ) × УВП |

0 |

= |

(22 513,64 − 18 560,3) × 29,2 |

= 1 154,38 |

(тыс. руб.) |

|

100 |

100 |

||||||

123

За счет увеличения оборота розничной торговли на 3 953,34 тыс. руб., (22 513,64-18 560,3) сумма валовой прибыли возросла на 1 154,38 тыс. руб.

7. Осуществим расчет влияния изменения уровня валовой прибыли на сумму валовой прибыли:

|

∑ВП(ΔПВП ) = |

(Увп1 − Увп0 ) × Р1 |

= |

(28,7 − 29,2) × 22 513,64 |

= −112,57 (тыс. руб.) |

|

100 |

100 |

За счет снижения среднего уровня валовой прибыли предприятия на

0,5 % (28,7-29,2), произошло уменьшение ее суммы на 112,57 тыс. руб.

8. Составим сводную таблицу влияния факторов на сумму валовой прибыли

(табл. 40).

Таблица 40 Сводная таблица влияния факторов на сумму валовой прибыли

|

Факторы |

Величина влияния, |

|

|

тыс. руб. |

||

|

1. |

Изменение объема товарооборота |

1 154,38 |

|

2. |

Изменение среднего уровня валовой прибыли |

-112,57 |

|

В т.ч. за счет изменения структуры товарооборота |

-15,61 |

|

|

Итого влияние: |

1 041,81 |

Вывод. В динамике произошло увеличение суммы валовой прибыли на

1 041,81 тыс. руб. На данное изменение оказал влияние рост товарооборота,

что привело к увеличению валовой прибыли на 1 154,38 тыс. руб. За счет снижения среднего уровня валовой прибыли на предприятии произошло со-

кращение валовой прибыли на 112,57 тыс. руб., в т. ч. за счет изменения структуры товарооборота на 15,61 тыс. руб.

Задача 5. Провести анализ распределения доходов торгового предпри-

ятия на основе данных табл. 41 и сделать соответствующие выводы.

Таблица 41 Анализ распределения доходов торгового предприятия

|

Показатели |

Прошлый |

Отчетный |

Отклонение |

Темп изме- |

|

год |

год |

(+;-) |

нения, % |

|

|

Доходы, всего |

5 620,3 |

5 810,7 |

+190,4 |

103,39 |

|

Распределение доходов всего, в т. |

5 620,3 |

5 810,7 |

+190,4 |

103,39 |

|

ч. |

||||

|

– покрытие издержек обращения |

4 810,5 |

5 079,9 |

+269,4 |

105,6 |

|

– покрытие процентов к уплате |

53,3 |

60,0 |

+6,7 |

112,57 |

|

– покрытие прочих операционных |

342,4 |

492,7 |

+150,3 |

143,9 |

|

расходов |

124

Окончание табл. 41

|

Показатели |

Прошлый |

Отчетный |

Отклонение |

Темп изме- |

|

год |

год |

(+;-) |

нения, % |

|

|

– покрытие внерализационных |

23,1 |

11,5 |

-11,6 |

49,78 |

|

расходов |

||||

|

– уплата налогов |

96,5 |

97,75 |

+1,25 |

101,3 |

|

– формирование чистой прибыли |

294,5 |

68,85 |

-225,65 |

23,39 |

Решение:

1.Рассчитаем сумму доходов торгового предприятия в отчетном году:

Дох.отч. = 5 620,3 +190,4 = 5 810,7 (тыс. руб.)

2.Определим темп изменения доходов торгового предприятия:

Тизм.дох. = 5 810,7 ×100 = 103,39 (%) 5 620,3

3. Определим сумму покрытия издержек обращения отчетного года:

∑ИОотч. = 4 810,5 ×105,6 = 5 079,9 (тыс. руб.) 100

4. Рассчитаем отклонение по сумме покрытия издержек обращения:

ΔИИ = 5 079,9 − 4 810,5 = +269,4 (тыс. руб.)

5. Определим отклонение по процентам к уплате:

%к упл. = 60,0 − 53,3 = +6,7 (тыс. руб.)

6. Определим темп изменения суммы покрытия процентов к уплате:

Тизм.%к упл. = 60,0 ×100 = 112,57 (%) 53,3

7.Определим сумму покрытия прочих операционных расходов в от-

четном году:

∑ПОРотч. = 342,4 + 150,3 = 492,7 (тыс. руб.)

8.Определим темп изменения по сумме покрытия прочих операцион-

ных расходов:

ТизмПОР = 492,7 ×100 = 143,9 (%) 342,4

9.Определим абсолютное отклонение по сумме покрытия внереализа-

ционных расходов:

ВНр = 11,5 − 23,1 = −11,6 (тыс. руб.)

125

10.Определим темпы изменения суммы покрытия внереализационных расходов:

Тизм. = 11,5 ×100 = 49,78 (%) 23,1

11.Рассчитаем сумму налогов, уплаченных предприятием в отчетном году:

∑ Налоговотч. = 96,5 ×101,3 = 97,75 (тыс. руб.) 100

12. Определим отклонение по сумме налогов:

Налогов = 97,75 − 96,5 = +1,25 (тыс. руб.)

13.Рассчитаем сумму доходов, направленных на формирование чистой прибыли предприятия в прошлом и отчетном годах:

∑ЧПпр = 5620,3 − 4810,5 − 53,3 − 342,4 − 23,1 − 96,5 = 294,5 (тыс. руб.)

∑ЧПотч. = 5810,7 − 5079,9 − 60,0 − 492,7 −11,5 − 97,75 = 68,85 (тыс. руб.)

14.Определим отклонение по сумме чистой прибыли предприятия:

ЧП = 68,85 − 294,5 = −225,65 (тыс. руб.)

15.Определим темп изменения по доходам, направленным на формиро-

вание чистой прибыли предприятия:

Тизм. ЧП = 68,85 ×100 = 23,38 (%) 294,5

Вывод. Анализируя распределение доходов торгового предприятия,

отметим, что большая часть доходов торгового предприятия идет на покры-

тие издержек обращения, т. е. расходов, связанных непосредственно с реали-

зацией товаров, причем в динамике происходит увеличение данной суммы на

5,6 %, или на 269,4 тыс. руб. Наибольшее увеличение сумм покрытия дохо-

дов в динамике наблюдалось по прочим операционным расходам, которые возросли почти на 44 % по сравнению с прошлым годом, или на 150,3

тыс. руб., и существенно повлияли в сторону уменьшения суммы, направ-

ленной на формирование чистой прибыли предприятия. В динамике про-

изошло снижение данного показателя на 225,65 тыс. руб., или на 76,62 % (23,39-100,0).

Валовая прибыль — это один из основных показателей, характеризующих результаты хозяйственной деятельности компании. Подсчет валовой прибыли – формула представлена в нашей статье – позволяет выделить перспективные направления хоздеятельности и перераспределить финансовые потоки для получения более эффективного результата.

Что означает понятие «валовая прибыль»?

Валовая прибыль — это один из промежуточных видов прибыли, показываемых в отчете о финансовых результатах (п. 23 ПБУ 4/99, утвержденного приказом Минфина РФ от 06.07.1999 № 43н). Соответственно, определяется она по данным бухгалтерского учета и представляет собой выручку от основного вида (видов) деятельности, уменьшенную на себестоимость реализованного.

Цена продаваемых товаров (работ, услуг) неразрывно связана с вложениями в их себестоимость. Себестоимость складывается из набора затрат разных видов (материальные, людские и другие ресурсы). Валовая прибыль отражает факт доходности продаж (как всех, так и в разбивке по видам деятельности) и позволяет определить, насколько рационально используется каждый из ресурсов фирмы.

Валовая прибыль — это разница между выручкой и затратами

Валовая прибыль определяется путем вычитания из выручки от реализации товаров (работ, услуг) затрат на их изготовление (оказание) или приобретение. В выручку входят все суммы, полученные от продаж по основной деятельности. В расчет они берутся без НДС.

В себестоимость изготовленного (или приобретенного) товара включают все понесенные расходы на его производство (приобретение). Если фирма оказывает услуги (выполняет работы), то при подсчете их себестоимости (и в последующем валовой прибыли) учитывают все расходы, связанные с их оказанием.

Однако в себестоимость при расчете валовой прибыли не включаются (п. 23 ПБУ 4/99):

- коммерческие и управленческие расходы;

- прочие расходы.

Валовую прибыль обычно определяют на конец месяца, квартала или года, но она может рассчитываться с любой периодичностью и на любой момент времени — всё зависит от целей и задач компании, а также особенностей ее управленческого учета.

Как отобразить валовую прибыль в бухгалтерской отчетности, пошагово разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О правилах учета материальных расходов при исчислении валовой прибыли читайте в публикации «Порядок учета материально-производственных запасов».

Как рассчитать валовую прибыль?

Как же на практике определяют валовую прибыль? Формула расчета валовой прибыли выглядит так:

ПРвал = Выр – С,

где:

ПРвал — валовая прибыль,

Выр — выручка от продаж,

С — себестоимость реализованных товаров (работ, услуг).

Для торговой фирмы валовая прибыль может рассчитываться и другим способом — по среднему проценту. В этом случае формула валовой прибыли будет иметь следующий вид:

ПРвал = Вдох – С,

где:

ПРвал — валовая прибыль,

Вдох — валовый доход,

С — себестоимость реализованных товаров.

О расчете валового дохода см. в статье «Как правильно рассчитать валовый доход?».

Существует также формула определения валовой прибыли по товарообороту — в этом случае валовую прибыль считают таким способом:

ПРвал = Т × Рнадб /100 – С,

где:

ПРвал — валовая прибыль,

Т — товарооборот,

С — себестоимость реализованных товаров,

Рнадб — расчетная надбавка при расчете валовой прибыли, которую находят по формуле:

Рнадб = Тнадб /100 +Тнадб,

где:

Тнадб — торговая надбавка при расчете валовой прибыли в %.

ПРИМЕР расчета валовой прибыли от КонсультантПлюс:

На основе данных, приведенных в табл. 1, определим валовую прибыль нефтедобывающей компании по формуле. Исходные данные для анализа показателей рентабельности нефтедобывающей компании… Читайте продолжение примера в К+. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Какие статьи используются в формуле расчета валовой прибыли?

В зависимости от того, какие виды деятельности фирма включает в перечень основных для себя (это закрепляется в учетной политике), статьи доходов и расходов, входящие в ее выручку и себестоимость, а значит, и в формулу расчета валовой прибыли, будут отличаться, например:

- Выручка производственной фирмы определяется реализацией:

- изготовленной продукции;

- оказанных работ, услуг.

- Выручка от продажи для торговой фирмы — это доход от реализации:

- приобретенных товаров;

- платных торговых услуг (например, доставка товаров);

- Выручка организации, сдающей имущество в аренду, будет состоять из арендной платы.

Однако если учетной политикой в основные виды деятельности отнесены продажи имущества фирмы (например, ОС, НМА, ценных бумаг), то и они войдут в расчет валовой прибыли.

Себестоимость складывается из статей расходов, отвечающих получению выручки от видов деятельности, признанных основными. Например, туда войдут:

- Для производственной фирмы:

- стоимость сырья, материалов, инструментов, топлива;

- зарплата с отчислениями в ПФР, ФСС, ФОМС;

- расходы на управление производством;

- амортизационные отчисления.

- Для торговой фирмы:

- стоимость приобретенных товаров;

- расходы на доставку товара при покупке;

- зарплата с отчислениями в ПФР, ФСС, ФОМС;

- расходы на хранение товара и его подготовку к продаже.

- Для организации, сдающей имущество в аренду:

- расходы на подготовку имущества к аренде;

- обеспечение охраны;

- оформление документов, связанных с соответствующим имуществом.

Если к основным видам деятельности отнесены и те ее виды, которые обычно попадают в состав прочей реализации, то в себестоимость для расчета валовой прибыли войдут и расходы, связанные этими видами деятельности (например, остаточная стоимость ОС, НМА, учетная стоимость ценных бумаг).

О документе, содержащем основные правила формирования учетной политики для целей бухучета, читайте в статье «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Итоги

Валовая прибыль — понятие, содержащееся в ПБУ 4/99 и возникающее в привязке к отчету о финансовых результатах. Рассчитывают ее как разницу между выручкой от продаж по основным видам деятельности и себестоимостью этих продаж. При этом в себестоимость не входят коммерческие, управленческие и прочие расходы. Принадлежность видов деятельности к основным определяется учетной политикой.

(тыс.

(тыс. (тыс.

(тыс. (тыс.

(тыс.