Одна из основных задач анализа финансового состояния — изучение показателей, характеризующих его финансовую устойчивость. Для нее свойственны превышение доходов над расходами, маневрирование свободными денежными средствами и эффективное их использование в процессе текущей (операционной) деятельности.

Анализ финансовой устойчивости на определенную дату (конец квартала, года) позволяет установить, насколько рационально предприятие управляет собственным и заемным капиталом в течение периода, предшествующего этой дате. Важно, чтобы состав и структура собственных и заемных источников средств отвечали стратегическим целям развития предприятия, т. к. недостаточная финансовая устойчивость может привести к его неплатежеспособности, т. е. отсутствию денежных средств, необходимых для расчетов с внутренними и внешними партнерами, а также с государством. В то же время наличие значительных остатков свободных денежных средств часто усложняет деятельность предприятия за счет их иммобилизации в излишние материально-производственные запасы и затраты.

Таким образом, содержание финансовой устойчивости характеризуют эффективным формированием и использованием денежных ресурсов, необходимых для нормальной производственно-коммерческой деятельности. К собственным финансовым ресурсам, которыми располагает предприятие, относят прежде всего чистую (нераспределенную) прибыль и амортизационные отчисления. Внешним признаком финансовой устойчивости выступает платежеспособность хозяйствующего субъекта. Она выражает способность фирмы выполнять свои финансовые обязательства, вытекающие из коммерческих, кредитных и иных сделок платежного характера.

Удовлетворительную платежеспособность предприятия определяют такие формальные параметры, как:

- наличие свободных денежных средств на расчетных, валютных и иных счетах в банках;

- отсутствие длительной просроченной задолженности поставщикам, подрядчикам, банкам, персоналу, государству по налогам и сборам и иным партнерам;

- наличие собственных оборотных средств (чистого оборотного капитала) на начало и конец отчетного периода.

Низкая платежеспособность может быть случайной, временной и длительной (хронической). Последний ее тип может привести предприятие к банкротству. Высший тип финансовой устойчивости — способность предприятия развиваться преимущественно за счет собственных источников финансирования. Для этого оно должно иметь гибкую структуру финансовых ресурсов и возможность привлекать при необходимости заемные средства, т.е. быть кредитоспособным. Кредитоспособным считают предприятие при наличии у него предпосылок для получения кредита и способности своевременно возвратить кредитору взятую ссуду с уплатой причитающихся процентов за счет собственных финансовых ресурсов.

За счет внутренних финансовых источников предприятие не только погашает ссудную задолженность перед банками, обязательства перед бюджетом по налогу на прибыль, но инвестирует средства на капитальные затраты. Для поддержания финансовой устойчивости необходим рост не только абсолютной массы прибыли, но и ее уровня относительно вложенного капитала или текущих издержек, т. е. рентабельности. Следует помнить, что высокая доходность связана со значительным уровнем риска. На практике это означает, что вместо прибыли предприятие может понести значительные убытки и даже стать несостоятельным (неплатежеспособным).

Следовательно, финансовая устойчивость хозяйствующего субъекта — такое состояние его денежных ресурсов, которое обеспечивает развитие предприятия преимущественно за счет собственных средств при сохранении достаточной платежеспособности и кредитоспособности при минимальном уровне предпринимательского риска.

На финансовую устойчивость хозяйствующего субъекта влияет множество факторов:

- положение предприятия на товарном и финансовом рынках;

- выпуск и реализация конкурентоспособной и пользующейся спросом у покупателей продукции;

- его рейтинг в деловом сотрудничестве с партнерами;

- степень зависимости от внешних кредиторов и инвесторов;

- наличие неплатежеспособных дебиторов;

- величина и структура издержек производства, их соотношение с денежными доходами;

- размер оплаченного уставного капитала;

- величина резервного капитала;

- эффективность коммерческих и финансовых операций;

- состояние имущественного потенциала, включая соотношение между внеоборотными и оборотными активами;

- степень профессиональной подготовки производственных и финансовых менеджеров, их умение постоянно учитывать изменения во внутренней и внешней среде и др.

Практическую работу по анализу показателей абсолютной финансовой устойчивости осуществляют на основании данных бухгалтерской отчетности (форм № 1 и 5).

В ходе производственного процесса на предприятии происходит постоянное пополнение запасов товарно-материальных ценностей. В этих целях используют как собственные оборотные средства, так и заемные источники (краткосрочные займы и кредиты). Изучая излишек или недостаток средств для формирования запасов, устанавливают абсолютные показатели финансовой устойчивости.

Для детального отражения разных видов источников (внутренних и внешних) в формировании запасов используют следующую систему показателей.

1. Наличие собственных оборотных средств на конец расчетного периода устанавливают по формуле:

СОС = СК — ВОА,

где СОС — собственные оборотные средства на конец расчетного периода;СК — собственный капитал (итог раздела III баланса); ВОА — внеоборотные активы (итог раздела I баланса).

2. Наличие собственных и долгосрочных источников финансирования запасов (СДИ) определяют по формуле:

СДИ = СК — ВОА + ДКЗ

или

СДИ = СОС + ДКЗ,

где ДКЗ — долгосрочные кредиты и займы (итог раздела IV баланса «Долгосрочные обязательства»).

3. Общая величина основных источников формирования запасов (ОИЗ) определяется как:

ОИЗ = СДИ + ККЗ,

где ККЗ — краткосрочные кредиты и займы (итог раздела V «Краткосрочные обязательства»).

В результате можно определить три показателя обеспеченности запасов источниками их финансирования.

1. Излишек (+), недостаток (-) собственных оборотных средств:

∆СОС = СОС — З,

где ∆СОС — прирост (излишек) собственных оборотных средств; З — запасы (раздел II баланса).

2. Излишек (+), недостаток (-) собственных и долгосрочных источников финансирования запасов ( ∆СДИ):

∆СДИ = СДИ — З.

3. Излишек (+), недостаток (-) общей величины основных источников покрытия запасов ( ∆ОИЗ):

∆ОИЗ = ОИЗ — З.

Приведенные показатели обеспеченности запасов соответствующими источниками финансирования трансформируют в трехфакторную модель (М):

М = ( ∆СОС; ∆СДИ; ∆ОИЗ).

Эта модель выражает тип финансовой устойчивости предприятия. На практике встречаются четыре типа финансовой устойчивости (табл. 1).

Таблица 1. Типы финансовой устойчивости предприятия

|

Тип финансовой устойчивости |

Трехмерная модель |

Источники финансирования запасов |

Краткая характеристика финансовой устойчивости |

|

1. Абсолютная финансовая устойчивость |

М = (1, 1, 1) |

Собственные оборотные средства (чистый оборотный капитал) |

Высокий уровень платежеспособности. Предприятие не зависит от внешних кредиторов (заимодавцев) |

|

2. Нормальная финансовая устойчивость |

М = (0, 1, 1) |

Собственные оборотные средства плюс долгосрочные кредиты и займы |

Нормальная платежеспособность. Рациональное использование заемных средств. Высокая доходность текущей деятельности |

|

3. Неустойчивое финансовое состояние |

М = (0, 0, 1) |

Собственные оборотные средства плюс долгосрочные кредиты и займы плюс краткосрочные кредиты и займы |

Нарушение нормальной платежеспособности. Возникает необходимость привлечения дополнительных источников финансирования. Возможно восстановление платежеспособности |

|

4. Кризисное (критическое) финансовое состояние |

М = (0, 0, 0) |

— |

Предприятие полностью неплатежеспособно и находится на грани банкротства |

Первый тип финансовой устойчивости можно представить в виде следующей формулы:

М1 = (1, 1, 1), т. е. ∆СОС > 0; ∆СДИ > 0; ∆ОИЗ > 0.

Абсолютная финансовая устойчивость (М1) в современной России встречается очень редко.

Второй тип (нормальная финансовая устойчивость) можно выразить следующим образом:

М2 = (0, 1, 1), т. е. ∆СОС < 0; ∆СДИ > 0; ∆ОИЗ > 0.

Нормальная финансовая устойчивость гарантирует выполнение финансовых обязательств предприятия перед контрагентами и государством.

Третий тип (неустойчивое финансовое состояние) устанавливают по формуле:

М3 = (0, 0, 1), т. е. ∆СОС < 0; ∆СДИ < 0; ∆ОИЗ > 0.

Четвертый тип (кризисное финансовое состояние) можно представить в следующем виде:

М4 = (0, 0, 0), т. е. ∆СОС < 0; ∆СДИ < 0; ∆ОИЗ < 0.

При последней ситуации предприятие полностью неплатежеспособно и находится на грани банкротства, т. к. основной элемент оборотных активов «Запасы» не обеспечен источниками финансирования.

В момент появления компании весь ее капитал формируется собственниками. Затем прирастает обязательствами. Каким должно быть соотношение между этими элементами, чтобы долговая нагрузка была посильной, а бизнес продолжал расти? В статье отвечаем на вопрос методикой анализа финансовой устойчивости. Показываем пример и дарим Excel-расчетчик.

Анализ финансовой устойчивости предприятия: зачем проводится

Цель анализа финансовой устойчивости сводится к трем моментам:

- узнать, насколько компания зависима от заемных источников;

- понять, способна ли она тянуть такую долговую нагрузку;

- определить, какие перспективы ее ждут, если в структуре капитала ничего не изменится.

Оценка проводится с помощью:

- абсолютных величин. Это собственные оборотные средства и чистые активы;

- относительных показателей. Это несколько коэффициентов, в основе которых находится соотношение между составляющими пассива и актива (читайте также про систему управления активами компании);

- классификационного подхода. Предполагает существование четырех типов финансовой устойчивости компании – от абсолютной независимости до кризисного состояния.

В статье рассмотрим каждое из трех направлений. Сначала в теории, затем подкрепим практикой. Для нее понадобится бухгалтерский баланс и отчет о финансовых результатах. Воспользуемся данными ОАО «Тульская кондитерская фабрика «Ясная Поляна» (ОАО «Ясная Поляна») за 2020 г.

Предлагаем скачать Excel-файл, который рассчитает показатели из статьи по данным вашей отчетности.

Этап 1. Анализ абсолютных показателей финансовой устойчивости организации

Познакомимся с расчетом двух величин. Речь про:

- чистые активы;

- собственные оборотные средства.

Чистые активы – это активы, очищенные от обязательств. Величина показывает, какая часть имущества компании приобретена за счет собственных источников. Чем выше значение, тем лучше.

Вот упрощенная формула для их вычисления:

ЧА = А – О

где:

- А – активы (строка 1600 баланса);

- О – обязательства (сумма строк 1400 и 1500 баланса).

Из формулы следует, что чистые активы и собственный капитал (СК) равны друг другу. Это так, потому что балансовое равенство выглядит так: А = СК + О.

А это более сложный подход. Регламентирован приказом Минфина РФ от 28.08.2014 г. № 84н. Вот формула на его основе:

ЧА = (А – ДЗУК) – (О – ДБП)

где:

- ДЗУК – дебиторская задолженность учредителей по вкладам в уставный капитал (отдельной строки в балансе нет, сумму можно найти в оборотно-сальдовой ведомости как дебетовый остаток по счету 75);

- ДБП – доходы будущих периодов в связи с поступлением госпомощи и безвозмездным получением имущества (строка 1530 баланса).

Отметим: ДЗУК и ДБП – часто отсутствуют. Поэтому обычно применяется первый вариант расчета.

Что можно уяснить на основе ЧА? Два момента.

Первый. Увеличиваются ли собственные источники имущества.

Если чистые активы год от года растут, значит, так и происходит. Причем подобный рост активов – самый благодатный. Увеличение собственного капитала не закапывает предприятие в долговую яму и не приводит к повышению процентных расходов по кредитам и займам.

Второй. Не нужно ли компании уменьшать уставный капитал или даже ликвидироваться.

Законы «Об АО» и «Об ООО» обязывают организации ежегодно считать ЧА и сравнивать их с уставным капиталом. Если они окажутся меньше, тогда последний нужно снижать так, чтобы стал не выше ЧА.

Бывают ситуации, когда уменьшать уставный капитал некуда. Например, он и так был на минимально допустимом уровне (10 тыс. руб. для ООО и непубличных АО, 100 тыс. руб. для ПАО). Или ЧА оказались отрицательными. Подобное происходит, когда у компании накоплен огромный непокрытый убыток. То есть несколько лет подряд ее расходы оказывались выше доходов. Или так вышло по итогам одного года, но превышение первых над вторыми было многократным.

В любом из этих случаев общество должно объявить о своей ликвидации. Это требование из п. 4 ст. 30 и п. 6 ст. 35 Законов «Об ООО» и «Об АО» соответственно.

Второй абсолютный показатель для оценки финансовой устойчивости – собственные оборотные средства (СОС). У него есть другие названия. К примеру, собственный оборотный или чистый оборотный капитал.

Смысл в чем-то схож с ЧА, ведь это оборотные активы за минусом обязательств. СОС отражают, какая часть оборота финансируется за счет собственных источников организации. Чем больше величина, тем меньше компания зависит от внешних заимствований, значит, выше ее финансовая устойчивость.

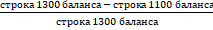

Вычисляются по одной из двух формул:

СОС1 = ОА – О

СОС2 = СК – ВА

где:

- ОА – оборотные активы (строка 1200 баланса);

- СК – собственный капитал (строка 1300 баланса);

- ВА – внеоборотные активы (строка 1100 баланса).

Расчет по любой из них даст один и тот же результат. Причина – в балансовом равенстве. Выше приводили его сокращенную версию. Вот более расширенная: ВА + ОА = СК + О.

СОС бывают отрицательными. Означает, что текущие активы компании сформированы только за счет обязательств. Это крайне негативное явление.

На значении данного показателя строятся оценка типа финансовой устойчивости, а также расчет нескольких коэффициентов. Об этом расскажем в следующих частях статьи. А пока обратимся к практике. Посчитаем в таблице 1 ЧА и СОС для ОАО «Ясная Поляна».

Таблица 1. Считаем абсолютные показатели финансовой устойчивости

|

Показатель, млн руб. |

31.12.2019 |

31.12.2020 |

|

Исходные данные: |

||

|

– активы |

3 268,0 |

2 550,8 |

|

– оборотные активы |

1 165,5 |

362,2 |

|

– дебиторская задолженность по вкладам в уставный капитал |

0,0 |

0,0 |

|

– долгосрочные обязательства |

536,7 |

345,6 |

|

– краткосрочные обязательства |

664,3 |

608,3 |

|

– доходы будущих периодов |

0,0 |

0,0 |

|

Расчетные значения: |

||

|

– чистые активы |

2 067,1 |

1 596,9 |

|

= (3 268,0 – 0,0) – (536,7 + 664,3 – 0,0) |

= (2 550,8 – 0,0) – (345,6 + 608,3 – 0,0) |

|

|

– собственные оборотные средства |

-35,4 |

-591,8 |

|

= 1 165,5 – 536,7 – 664,3 |

= 362,2 – 345,6 – 608,3 |

Оба показателя за 2020 году резко снизились.

По ЧА сокращение хоть и значимо – почти 23%, но не критично. Величина положительная и в разы больше уставного капитала. Последний равняется 5,2 млн руб. И это в 300 раз меньше ЧА.

Главная причина уменьшения показателя – выплата дивидендов акционерам в сумме около 600 млн руб. И это при том, что чистая прибыль в 2020-м составила лишь 130 млн руб.

Это показывает: удовлетворение интересов собственников всегда ухудшает финансовое состояние бизнеса. Ведь в таком случае деньги выводятся из оборота и перестают работать на компанию. С другой стороны, дивиденды повышают привлекательность организации для потенциальных инвесторов. В случае выпуска дополнительных акций спрос на них будет выше.

Ситуация с СОС хуже, чем с ЧА. Они были отрицательными уже на конец 2019-го. На 31.12.2020 г. ушли в еще больший минус, сократившись почти в 17 раз. Основная причина: уменьшение оборотных активов в 3 раза при том, что обязательства стали ниже лишь в 1,3.

За счет чего обеднел оборот? Основную роль сыграли два фактора:

- сокращение дебиторской задолженности почти в 5 раз на 513 млн руб.;

- погашение другой компанией предоставленного ей краткосрочного займа на 368 млн руб.

Оба момента стоит расценивать как положительные. Только вот денежный остаток на 31.12.2020 г. увеличился лишь на 93 млн руб. Выше написали, почему так. По крайней мере 600 млн руб. потратили на выплату дивидендов.

Этап 2. Оценка типа финансовой устойчивости компании

В экономическом анализе есть подход, который делит организации на четыре группы по типу финансовой устойчивости. Перечислили их в таблице 2.

Таблица 2. Типы финансовой устойчивости и их характеристика

|

Тип |

Характеристика |

|

Абсолютная устойчивость |

Запасы компании сформированы за счет собственных оборотных средств. Это маркер высокой финансовой независимости от кредиторов. Вероятность банкротства минимальна, так как обязательств по сравнению с активами немного |

|

Нормальное состояние |

Собственных оборотных средств не хватает для покрытия запасов. Однако организация привлекает долгосрочные обязательства и этим выправляет ситуацию. Когда текущие активы финансируются за счет долгов со сроком погашения свыше года, то это оптимальный вариант. За этот период запасы обернутся несколько раз. Значит, получится безболезненно закрыть обязательства |

|

Неустойчивое состояние |

Собственных оборотных средств и долгосрочных обязательств недостаточно для финансирования запасов. Приходится брать краткосрочные заемные средства. Из-за этого ситуация становится напряженной в плане возврата долга. Ведь если оборачиваемость запасов длиннее по времени, чем срок кредита, то первые еще не успеют принести доход и деньги, когда наступит дата погашения обязательств |

|

Кризисное состояние |

Ситуацию не спасают ни долгосрочные обязательства, ни краткосрочные кредиты и займы. Их либо нет, либо величина недостаточна. Поэтому финансирование запасов происходит за счет кредиторской задолженности, в том числе просроченной. Вероятность банкротства, как неспособности рассчитаться вовремя, возрастает кратно |

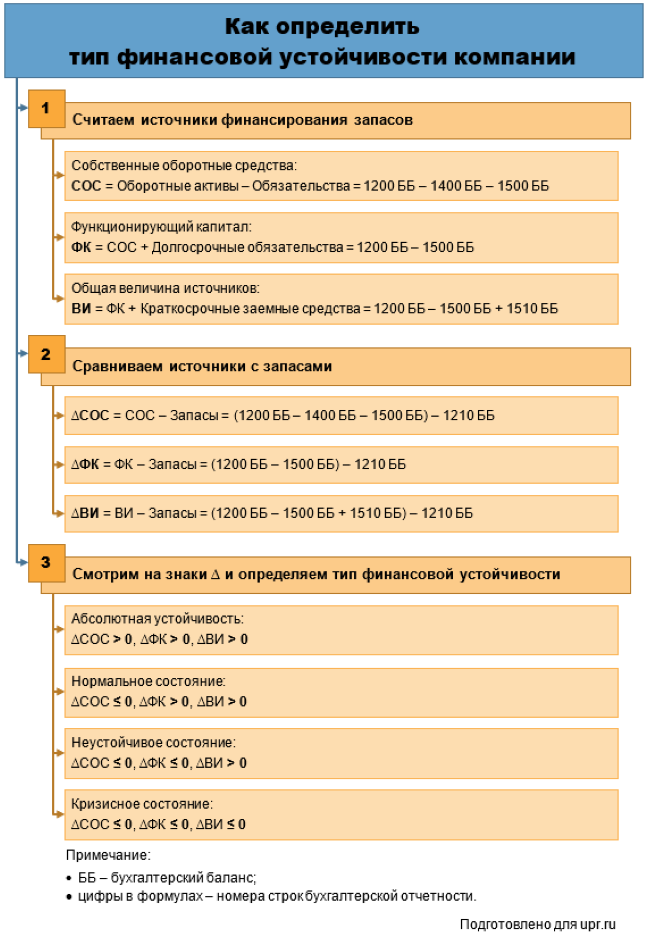

Как узнать, к какому типу относится организация? Реализовать следующие этапы:

- посчитать три источника финансирования запасов;

- сравнить каждый из них с величиной последнего;

- посмотреть на знаки трех полученных значений.

Смотрите на схеме 1, как считаются величины источников и какие знаки соответствуют конкретному типу финансовой устойчивости.

Рисунок 1. Как определить тип финансовой устойчивости

Определим тип финансовой устойчивости для ОАО «Ясная Поляна».

Первый источник формирования запасов – СОС – посчитали выше. На обе анализируемые даты значения оказались отрицательными. Значит, финансовая устойчивость общества точно не является абсолютной. Какой именно – посмотрим по данным таблицы 3.

Таблица 3. Определяем тип финансовой устойчивости

|

Показатель, млн руб. |

31.12.2019 |

31.12.2020 |

|

Величина источников формирования запасов: |

||

|

– собственные оборотные средства (СОС) |

-35,4 |

-591,8 |

|

– функционирующий капитал (ФК) |

501,2 |

-246,1 |

|

– общая величина источников (ВИ) |

727,8 |

-25,9 |

|

Величина для сравнения: |

||

|

– запасы |

117,4 |

99,8 |

|

Разница между источниками и запасами: |

||

|

– ∆СОС |

-152,8 |

-709,2 |

|

– ∆ФК |

383,8 |

-363,5 |

|

– ∆ВИ |

610,4 |

-143,3 |

|

Тип финансовой устойчивости |

Нормальное состояние |

Кризисное состояние |

За 2020-й ситуация сменилась с нормальной на кризисную. На 31.12.2020 на формирование запасов не хватало ни долгосрочных обязательств, ни краткосрочных кредитов и займов. При таком раскладе они финансируются за счет кредиторки.

Это самый рискованный вариант с точки зрения просрочки с оплатой. Последняя – первый шаг к банкротству компании. По Закону «О несостоятельности (банкротстве)» процедура может инициироваться для организаций, которые не платят по долгам три месяца и более. При этом размер их просроченных обязательств должен превышать 300 тыс. руб.

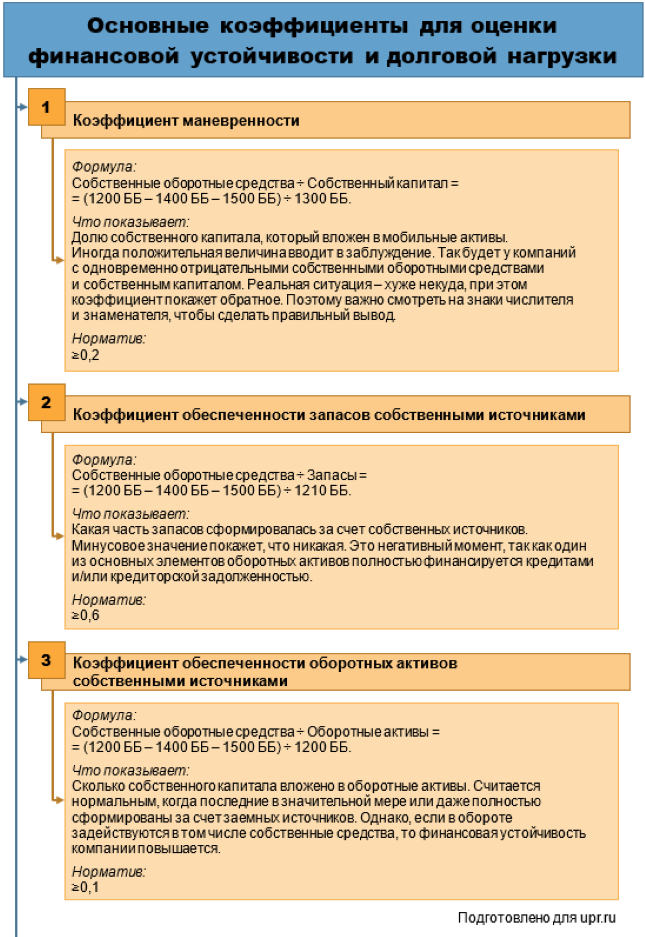

Этап 3. Анализ относительных показателей финансовой устойчивости предприятия

Относительные показатели финансовой устойчивости обладают важным преимуществом по сравнению с абсолютными. У них есть нормативное значение. Это позволяет аналитику лучше понимать ситуацию и давать бóльшую конкретику в выводах.

Например, единственный ориентир для СОС – это неотрицательная величина. У одной компании показатель окажется равным 1 руб., а у другой – 1 млн руб. Разница в сумме весьма ощутима. Но формально обе организации являются финансово устойчивыми по данному параметру.

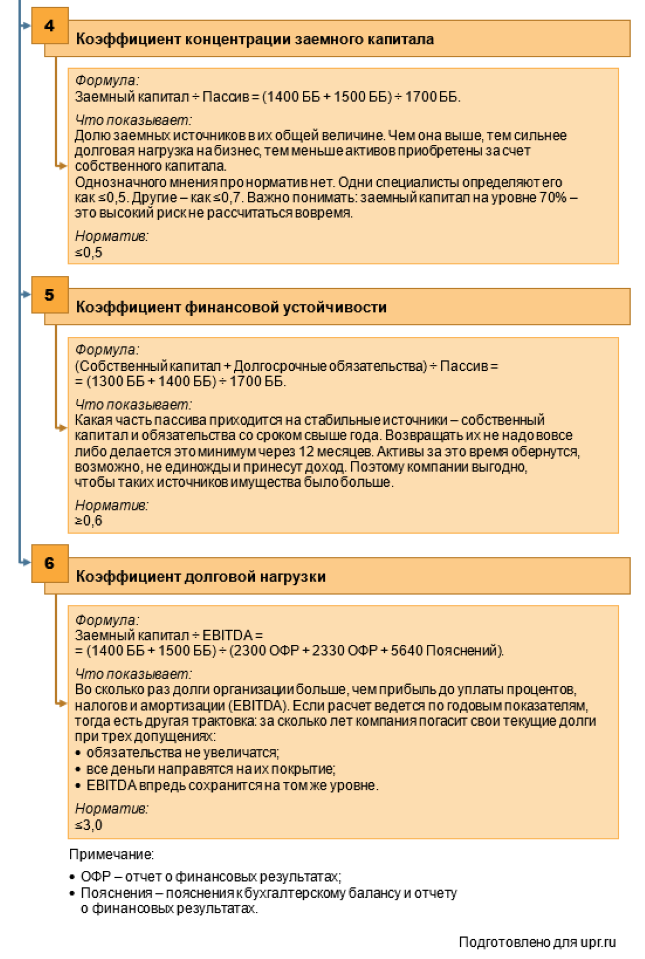

Коэффициенты в этом отношении дают более объективную картину. Остановимся на шести показателях:

- в основе первых трех лежит соотношение между СОС и балансовыми значениями собственного капитала, запасов и оборотных активов;

- четвертый и пятый базируются на взаимосвязи строк пассива;

- в шестом используется прибыль EBITDA, в сравнении с которой оценивается заемный капитал.

На схеме 2 показали формулы и экономический смысл.

Рисунок 2. Какими относительными показателями измерить финансовую устойчивость

Рассчитаем коэффициенты для ОАО «Ясная Поляна» в таблице 4.

Таблица 4. Вычисляем относительные показатели финансовой устойчивости

|

Показатель, ед. |

Норматив |

31.12.2019 |

31.12.2020 |

|

Коэффициенты: |

|||

|

– маневренности |

≥0,2 |

-0,017 |

-0,371 |

|

– обеспеченности запасов собственными источниками |

≥0,6 |

-0,302 |

-5,931 |

|

– обеспеченности оборотных активов собственными источниками |

≥0,1 |

-0,030 |

-1,634 |

|

– концентрации заемного капитала |

≤0,5 |

0,367 |

0,374 |

|

– финансовой устойчивости |

≥0,6 |

0,797 |

0,762 |

|

– долговой нагрузки |

≤3,0 |

5,373 |

Первые три коэффициента вышли отрицательными. По-другому не могло быть. Ведь в их числителе находится СОС, а он на обе отчетные даты меньше нуля. Выходит, с точки зрения соотношения между элементами актива и пассива у организации дела плохи. Причем на 31.12.2020 г. они ухудшились кратно. В обороте совсем нет собственных средств, зато очень много заемных. Финансовая зависимость от кредиторов выросла.

Показатели концентрации заемного капитала и финансовой устойчивости – единственные из шести рассчитанных значений, которые удовлетворяют норме. Значит, структура капитала сама по себе является приемлемой. Заемные средства составляют около 36-37% от пассива. Причем значительна величина долгосрочных долгов. Важно, что это не только отложенные налоговые обязательства, но и кредиты/займы на срок свыше года на сотни миллионов рублей.

Чем хороши последние? Одну причину назвали на второй схеме: скорее всего, активы за более, чем 12 месяцев сделают не один оборот и принесут доход. Будет из чего платить проценты. Второй момент: долгосрочные заемные средства – это косвенный показатель доверия компании со стороны заимодавцев. Согласитесь, никто не даст взаймы бизнесу, который не сегодня-завтра развалится. Раз дают, да еще на срок свыше года, значит, убеждены: общество просуществует этот период и будет способно платить по долгам.

Посчитали только одно значение коэффициента долговой нагрузки. Причина: в его знаменателе находится EBITDA. Это финансовый результат, который определяется накопительно за период. Заемный капитал из числителя формируется на дату. Чтобы совместить в одной формуле интервальное и точечное значения, последние перевели в формат первых. То есть усреднили, сложив половинки величин на конец 2019 и 2020. Получили величину за 2020-й.

Долговая нагрузка оказалась существенно выше нормы. Если сложившаяся ситуация не изменится, то «Ясной Поляне» понадобится больше пяти лет, чтобы покрыть свои долги прибылью до уплаты процентов, налогов и амортизации.

Общий итог проведенного анализа:

- компания существенно зависит от заемных средств. Именно они финансируют ее оборот. За 2020-й ситуация лишь ухудшилась;

- соотношение между собственным и заемным капиталом находится в пределах нормы, однако в сравнении с финансовым результатом величина последнего на порядок выше требуемой. Выходит, в том числе денежный поток недостаточен для покрытия такой величины обязательств;

- общество ходит по краю долговой ямы. При этом ситуация усугубляется выводом средств на дивиденды собственникам. Пожалуй, есть смысл в более сдержанном подходе к распределению доходов акционерам, чтобы не обескровливать денежный оборот и не повышать вероятность банкротства.

В статье поделились несложной методикой анализа финансовой устойчивости. Всего пара абсолютных показателей и несколько относительных подскажут, насколько организация зависит от внешних заимствований, чьи средства присутствуют в ее обороте и далеко ли до банкротства.

Любой бизнес представляет собой совокупность процессов. Для успешного ведения бизнеса необходимо грамотно ими управлять, поэтому принятие тех или иных управленческих решений должно соответствовать поставленным перед организацией целям, а также быть подкреплено реальными аргументами и основываться на данных, описывающих текущую ситуацию в компании. Для получения таких данных осуществляется анализ финансового состояния.

Анализ информации заключается в транслировании имеющихся вводных данных в аналитические выводы. Анализ финансового положения может производиться в перспективе, очерченной целями или характером принимаемых на основании его результатов решений – краткосрочной или долгосрочной

Если речь идет о краткосрочной перспективе, то основное внимание уделяется оценке уровня платежеспособности компании. Если же аналитические данные лягут в основу долгосрочных целей, то приоритетной является оценка финансовой устойчивости. То есть анализ финансовой устойчивости компании – весомая и неотъемлемая компонента общего финансового анализа.

Финансовая устойчивость – характеристика, позволяющая оценить степень стабильности положения организации, которая заключается в наличии финансовых резервов, позволяющих осуществлять и поддерживать ей свою деятельность – производить и продавать товары, работы и услуги, выплачивать полученные кредиты, а также, что немаловажно, сохранять профицит бюджета, то есть поддерживать ситуацию, когда доходы превышают расходы. Это один из фундаментальных показателей, по которым можно судить о стабильности предприятия.

Цель проведения анализа – выполнить оценку финансовой независимости компании, достаточности имеющегося капитала, способности обходиться без использования привлеченных средств, а также для установления динамики независимости.

Анализ может проводиться как самой фирмой для обеспечения непрерывного входящего потока денежных средств и дальнейшего грамотного распределения, так и сторонними лицами для выбора варианта максимально выгодного вложения своих средств.

Заказать индивидуальную консультацию эксперта по автоматизации финансового учета

Процедуру анализа финансовой устойчивости можно разбить на несколько подзадач:

- выбор показателей;

- выявление резервов, способствующих повышению эффективности;

- выработка мер по укреплению финансовой устойчивости.

Источник данных

Анализ проводится с использованием данных финансовой отчетности компании, в частности – бухгалтерского баланса. Источником информации также может являться управленческая отчетность. В ходе анализа используются абсолютные и относительные показатели, а вычисленные значения коэффициентов сравниваются с базовыми (усредненными или нормативными) величинами.

Проанализировав бухгалтерскую отчетность фирмы, можно получить понимание общей картины ее финансовой устойчивости. При его проведении обращают внимание на то, какие у фирмы источники финансирования, как выглядит структура активов, а также как они изменяются с течением времени.

Информация, содержащаяся в балансе, может использоваться для анализа и внутренними, и внешними пользователями. Среди внешних пользователей выделяют кредиторов, инвесторов, клиентов, налоговые органы и других заинтересованных лиц. В категорию внутренних пользователей входит руководство организации, собственники, совет директоров, руководители подразделений.

Основополагающие критерии определения стабильности финансового положения фирмы – устойчивый рост прибыли и капитала, сохранение и повышение ее платежеспособности. Чем устойчивее финансовое положение, тем больше гарантий, что бизнес останется успешным.

Этапы анализа финансовой устойчивости

Общепринятая методика анализа финансовой устойчивости состоит из четырех этапов, а именно:

- установка целей, которые преследует анализ, и применяемых подходов;

- проведение оценки качества информации, полученной для использования в анализе;

- выбор методов;

- проведение анализа и обработка результатов.

На первом этапе производится установка целей анализа финансовой устойчивости организации, а также выбор применяемого подхода. При этом возможны следующие подходы:

- сравнение рассчитанных значений показателей организации с нормативными значениями по отрасли;

- сравнение значений показателей за текущий отчетный период с данными прошедших периодов;

- сравнение значений показателей организации со значениями показателей иных фирм.

На втором этапе выполняется оценка качества полученной информации. Информация, используемая для анализа, должна отвечать определенным требованиям: она должна быть полной, достоверной и объективной. Кроме того, полученной информации должно быть достаточно для проведения анализа.

На третьем этапе осуществляется выбор наиболее оптимального для данной организации метода оценки финансовой устойчивости.

На четвертом этапе выполняется непосредственно анализ, обрабатываются полученные результаты, являющиеся основой для принятия решений по управлению бизнесом, его поддержанию и развитию.

Основные показатели

Стабильность положения организации оценивают при помощи абсолютных (основных) и относительных показателей.

Абсолютные показатели дают представление, в каком состоянии находятся финансовые запасы организации, и каким источниками для их покрытия она располагает.

Среди основных показателей выделяют следующие три:

- собственные оборотные средства (СОС);

- собственные и долгосрочные заемные источники (СДИ);

- итоговая сумма источников формирования запасов (ОВИ).

При проведении анализа при помощи данных коэффициентов рассчитывается абсолютное изменение значений показателя за выбранный период, а также темп изменения. На основании значений трех показателей определяется тип финансовой устойчивости организации.

Относительные показатели позволяют оценить степень, в которой различные факторы определяют финансовое положение компании. В частности, появляется возможность понять уровень важности внешних финансовых источников.

Поможем разобраться, как правильно оценить финансовую устойчивость предприятия. Закажите бесплатную консультацию!

При этом важно помнить, что анализ финансовой устойчивости не сводится к простому вычислению значений коэффициентов и последующему соотнесению их с нормативными или базовыми показателями. Итогом проведения анализа должно стать обоснованное заключение по нынешнему состоянию дел компании, которое станет основой для принятия решений по поддержанию или улучшению ситуации. В данном контексте расчет коэффициентов – лишь шаг комплексного процесса, а не итог.

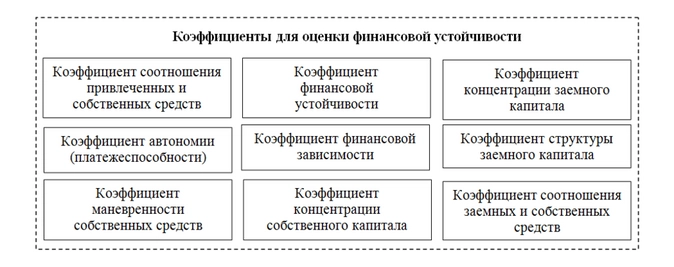

Коэффициент автономии

С помощью коэффициента автономии, показывающего долю собственного капитала в активах компании, можно определить уровень ее зависимости от заемных средств.

Формула расчета данного показателя выглядит следующим образом:

Значение = 0,5 считается нормативным, то есть приемлемым, при котором компания способна рассчитываться по всем имеющимся обязательствам, используя лишь собственные резервы. Оптимальный показатель лежит в диапазоне от 0,6 до 0,7. Увеличение доли собственных средств – явный признак того, что у компании снижается уровень зависимости от займов, а существенные финансовые риски отсутствуют.

Этот коэффициент представляет большой интерес, как для самой компании, так и для кредиторов. Чем выше доля, которую занимают собственные средства в капитале, тем более высокой является потенциальная привлекательность компании для кредиторов. Причина – большая степень вероятности, что заемщик будет способен рассчитаться со своими долгами, используя имеющиеся резервы.

Коэффициент соотношения собственных и заемных средств

Представляет собой пропорцию, в которой соотносятся привлеченные и собственные средства компании. Иными словами, по нему можно судить, сколько единиц заемного капитала приходится на каждую единицу собственного.

Коэффициент вычисляется по формуле:

Нормативным коэффициент считается, если его значение составляет 0,5. Если показатель лежит в диапазоне от 0,5 до 0,7, то можно говорить о финансовой независимости компании, и данное соотношение является оптимальным. Если показатель приобретает значение выше 0,7, то организация находится в неустойчивом состоянии, присутствует риск банкротства из-за сильного преобладания заемного капитала над собственным. Нормальной ситуация с высокими значениями показателя может быть только для организаций, в которые денежные средства поступают довольно быстро и регулярно. Величина, значение и колебания данного показателя являются объектом повышенного интереса со стороны кредиторов, инвесторов и банков.

Коэффициент финансовой устойчивости

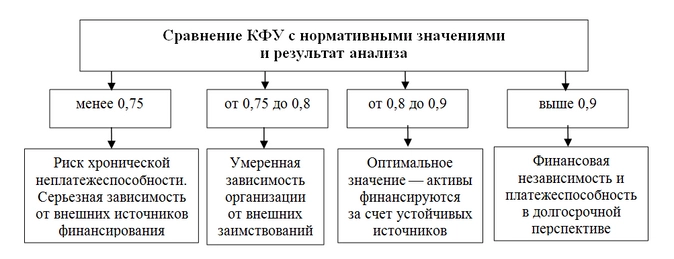

По значению коэффициента финансовой устойчивости можно сделать вывод, финансирование какой доли активов осуществляется из надежных и стабильных источников, и на основе этого оценить, в какой мере компания зависит от средств заемщиков. Надежными источниками считаются те, которые используются компанией больше года.

Данный показатель рассчитывается по следующей формуле:

Для данного показателя нормативное значение находится в промежутке между 0,8 и 0,9. Если значение коэффициента выше нормы, на предприятии наблюдается рост независимости от заемных средств, компания успешно распоряжается собственными средствами и остается платежеспособной. Если значение коэффициента ниже нормативного, финансовая независимость компании снижается, повышается риск банкротства. Значение показателя ниже 0,75 должно стать тревожным сигналом для организации, поскольку она может попасть в зависимость от кредиторов.

Коэффициент маневренности собственного капитала

По коэффициенту маневренности можно определить, насколько организация независима в плане наличия в ее распоряжении собственных оборотных средств. Вычислив коэффициент маневренности, можно выяснить, какая часть своих средств используется компанией для того, чтобы поддерживать свою деятельность.

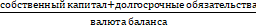

Для вычисления коэффициента маневренности используется формула:

Формула расчета показателя может также принимать другие виды. Например, если у организации имеются долгосрочные обязательства, то формула будет выглядеть иначе:

Третья вариация формулы для вывода показателя с учетом альтернативного варианта оценки собственных оборотных средств будет принимать вид:

Как интерпретировать полученные результаты вычислений? Если показатель не превышает 0,3, то организация считается финансово зависимой, присутствует риск неплатежеспособности. Если показатель находится на отметке 0,5, то маневренность собственного капитала соответствует нормативному значению. Хорошим можно считать показатель от 0,6 – высокое значение говорит о том, что финансовое состояние компании хорошее, она является платежеспособной.

Коэффициент краткосрочной задолженности

Позволяет оценить, какова часть краткосрочных обязательств организации в итоговой сумме обязательств.

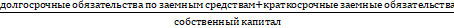

Для расчета используется следующая формула:

Нормативного значения в данном случае нет, а логика интерпретации довольно проста: чем ниже значение коэффициента, тем в более привлекательном финансовом состоянии находится предприятие. Соответственно, при положительной динамике изменения показателя повышается зависимость организации от краткосрочных обязательств, ее финансовая устойчивость снижается.

Степень платежеспособности организации

Степень платежеспособности – коэффициент, позволяющий организации оценить свою способность оплачивать имеющиеся обязательства. В зависимости от того, в какой диапазон попадают значения показателя, можно делать выводы о степени, в которой бизнес зависим (или независим) от средств кредиторов.

Коэффициент платежеспособности вычисляется по формуле:

Для описанного выше показателя нормативное значение находится в интервале между 0,5 и 0,7. Если значение коэффициента меньше 0,5, то организацию можно считать зависимой от различных источников финансирования. Если же значение показателя выше нормативного, уровень платежеспособности компании достаточно высок.

Если показатель не превышает 0,5, это уже достаточное основание, чтобы считать организацию зависимой от различных источников. Диапазон от 0,5 до 0,7 характерен для нормативного значения показателя. Если же полученный результат вычислений выше нормативного значения, то уровень платежеспособности компании оценивается как высокий.

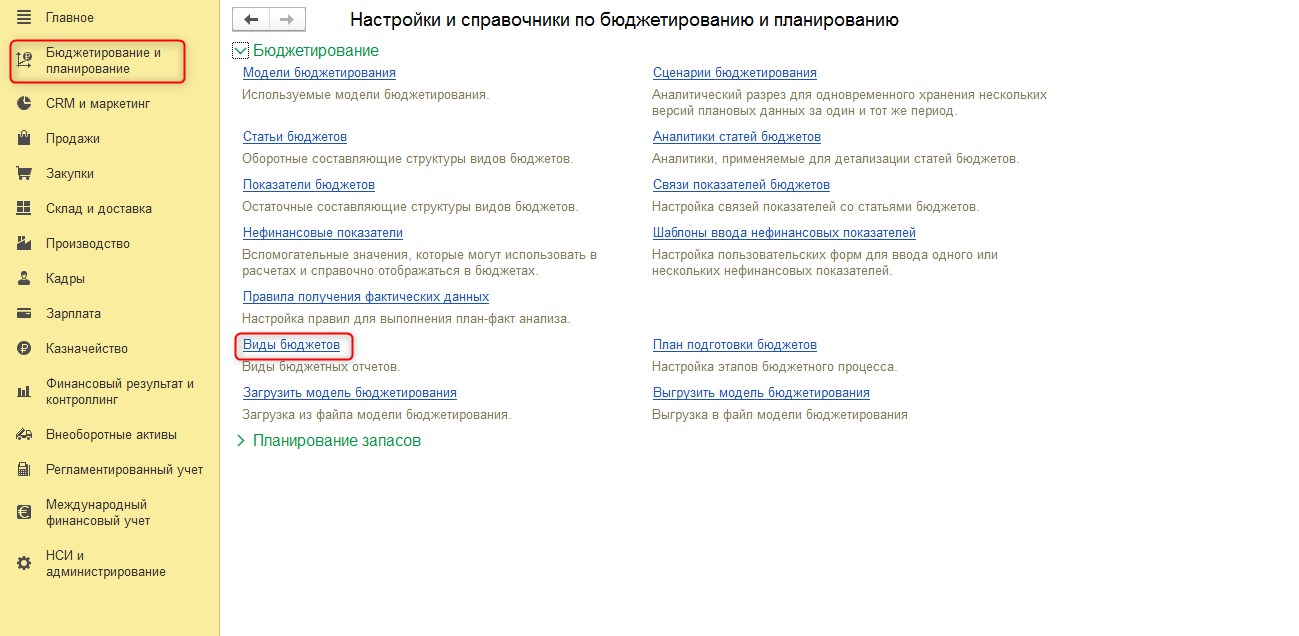

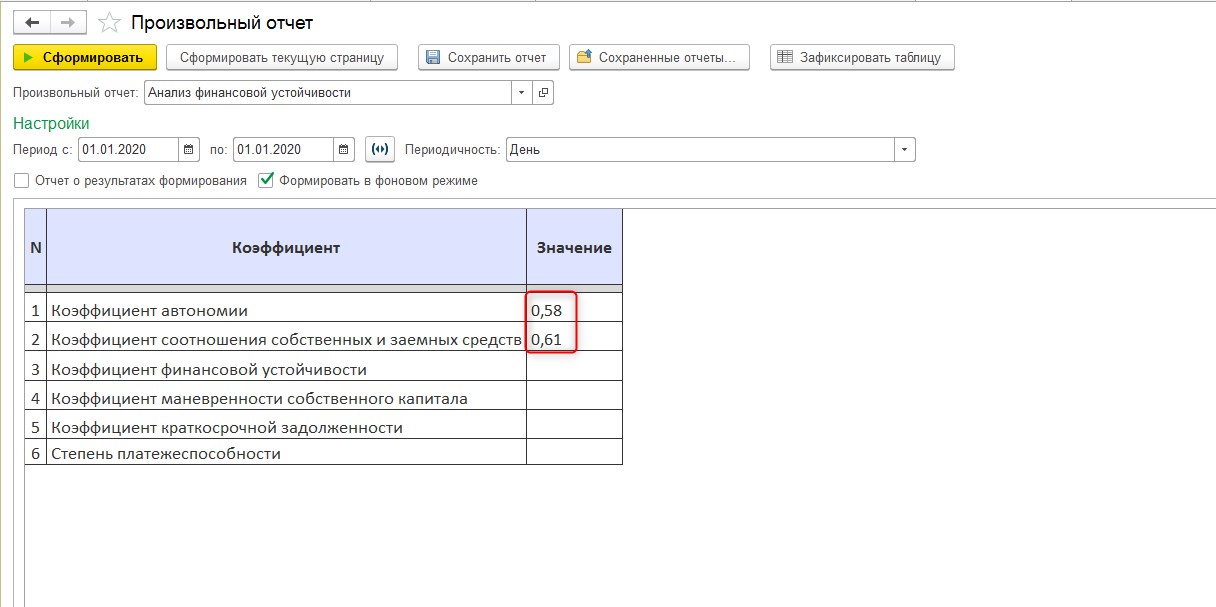

Пример расчета коэффициентов в программных продуктах 1С

Традиционным инструментом, при помощи которого можно вычислять коэффициенты, является MS Excel. Но расчет показателей финансовой устойчивости можно автоматизировать полностью с помощью функционала программных продуктов на платформе 1С:Предприятие – 1С:ERP Управление предприятием, 1С:Управление холдингом и WA:Финансист. Данную задачу можно решить при помощи функционала подсистемы «Бюджетирование», где имеется возможность создавать и настраивать виды отчетов, указывать необходимые показатели и настраивать формулы их вычисления.

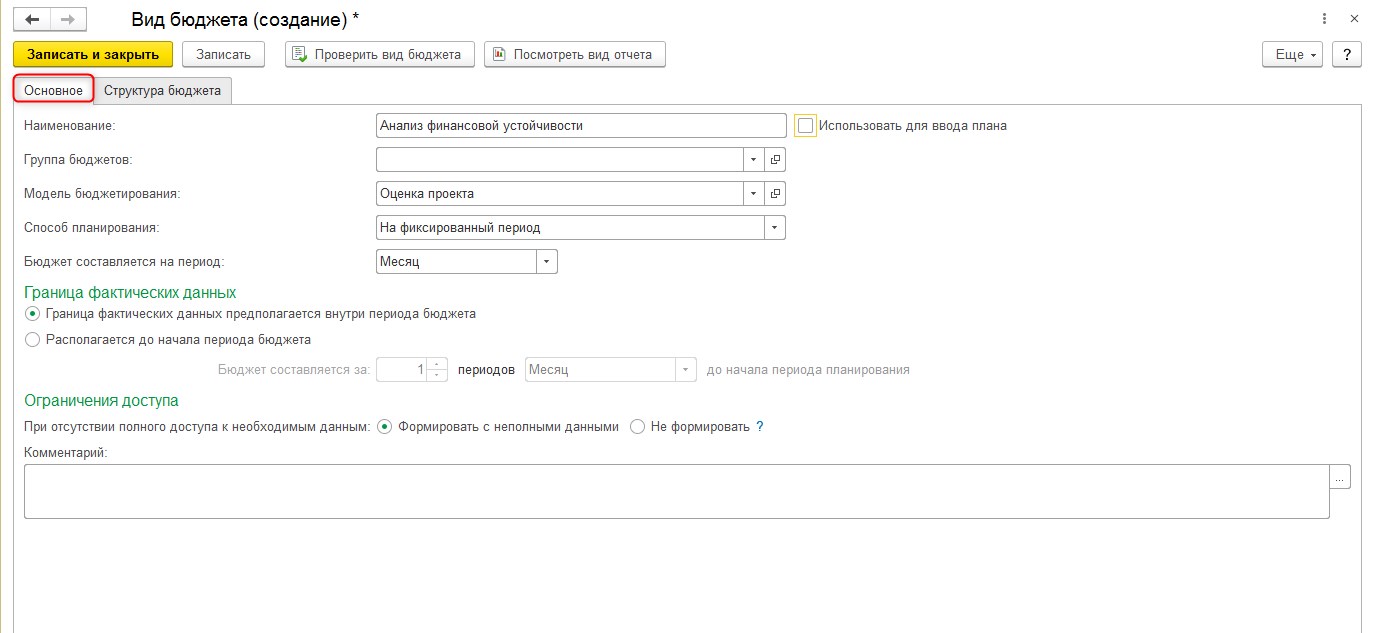

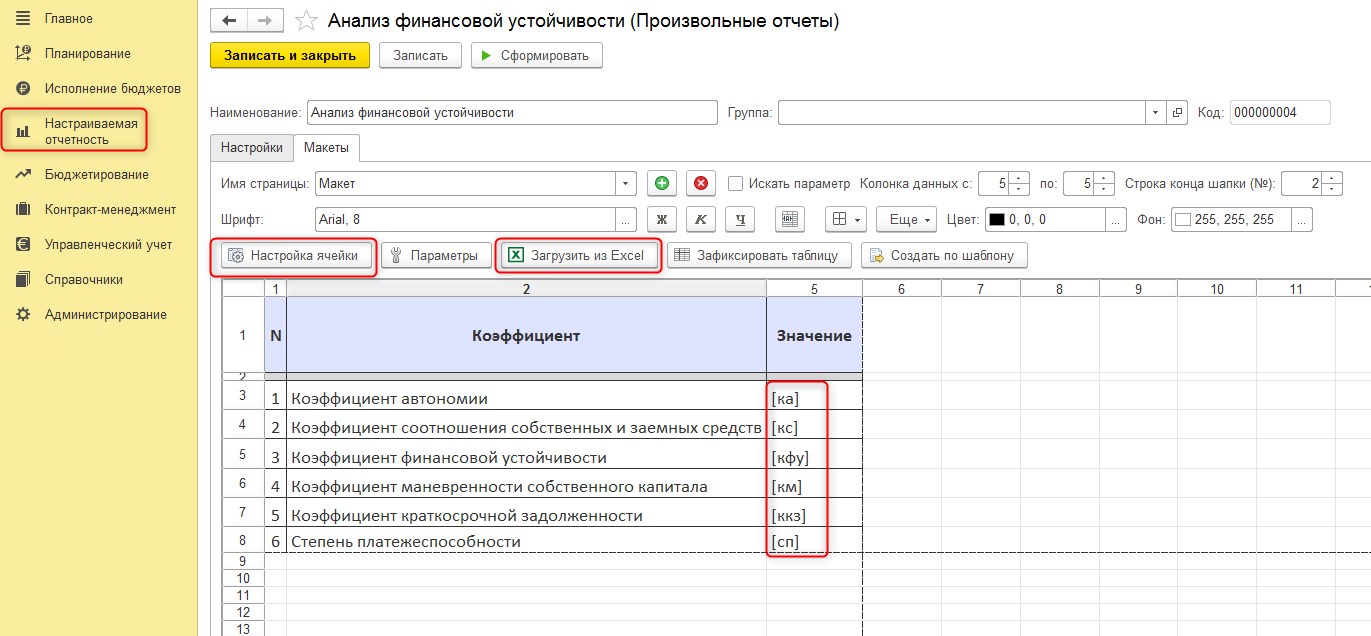

Рассмотрим пример расчета показателей в 1С:ERP. В разделе «Бюджетирование и планирование» перейдем в «Виды бюджетов» и создадим новый вид бюджета.

Для созданного вида бюджета заполняем вкладку «Основное».

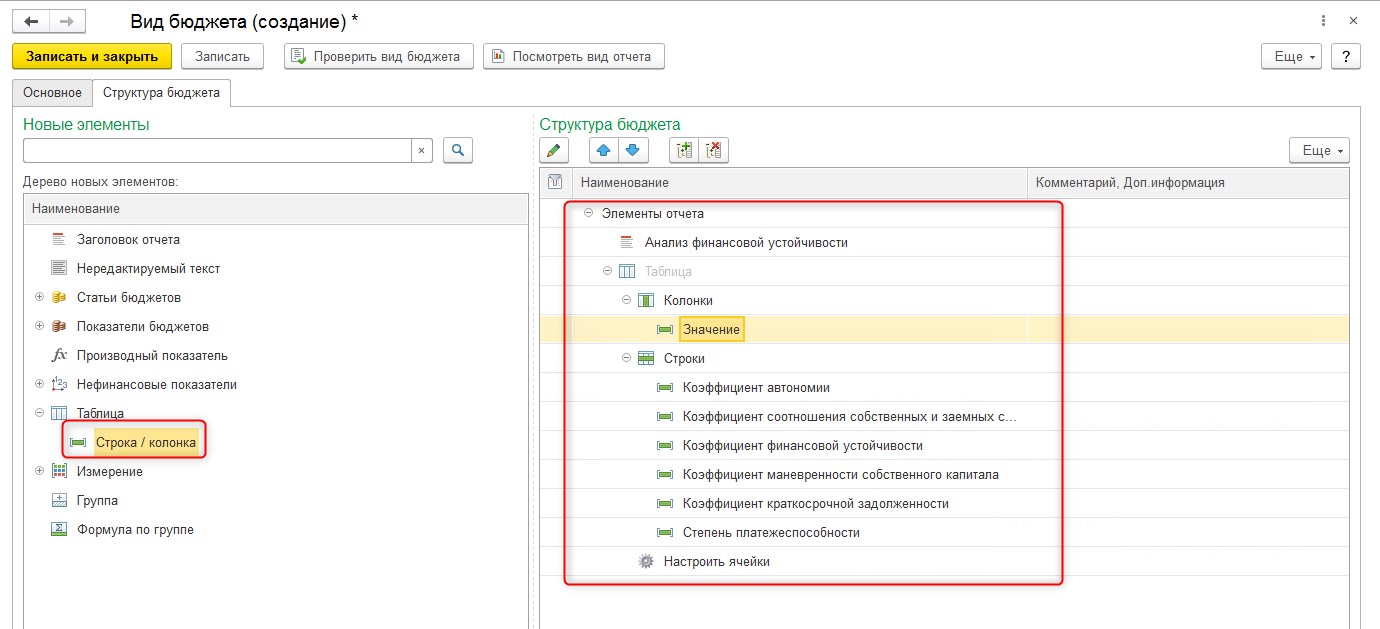

Затем на вкладке «Структура бюджета» создадим структуру нового бюджета в правой части окна, выбрав элементы из левой (заголовок отчета, таблица, строка/колонка).

Автоматизация анализа финансовой устойчивости от экспертов 1С:ERP

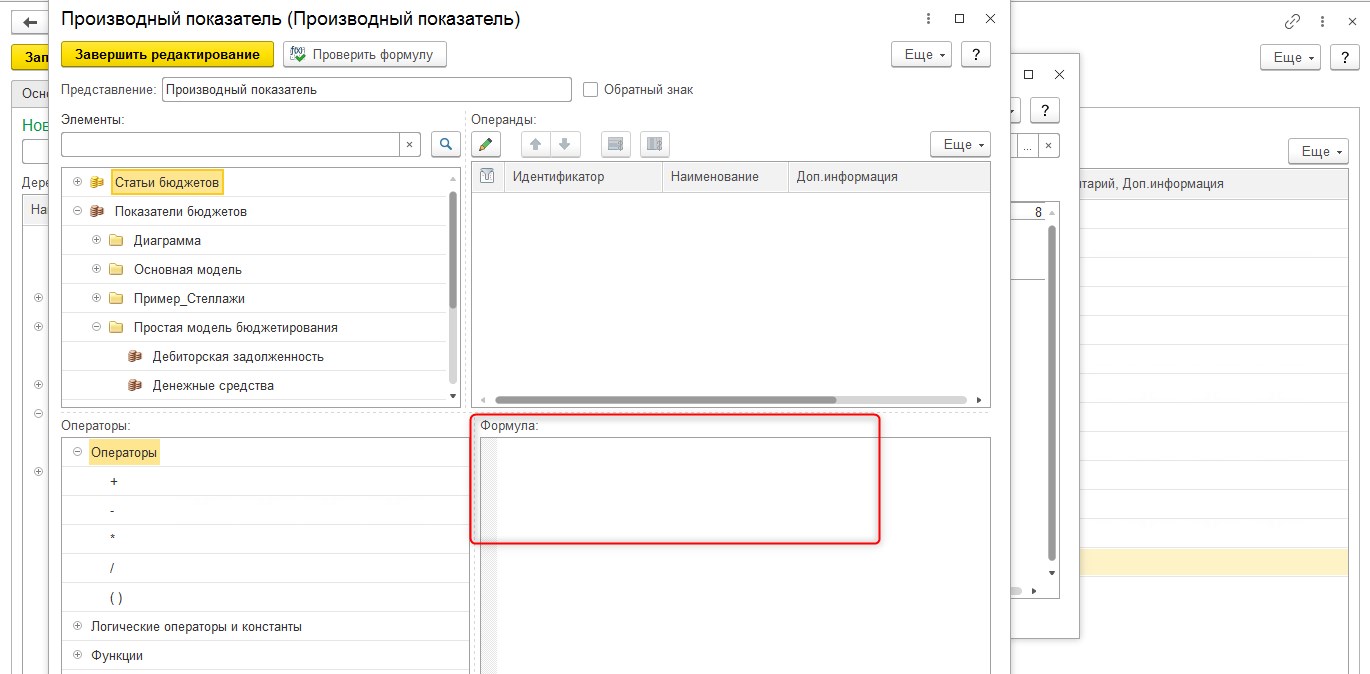

В созданном виде бюджета при помощи элемента «Настроить ячейки» настроим формулы расчета значений для каждого коэффициента.

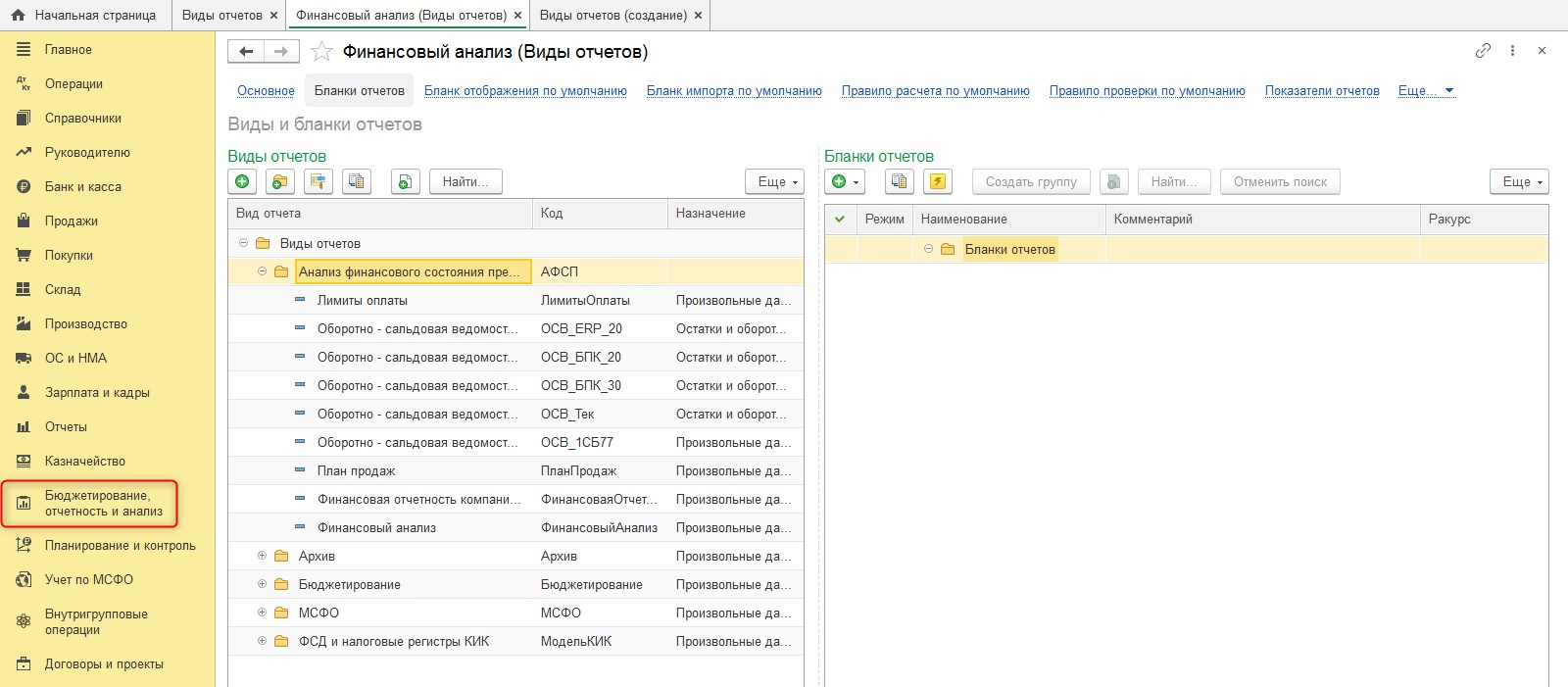

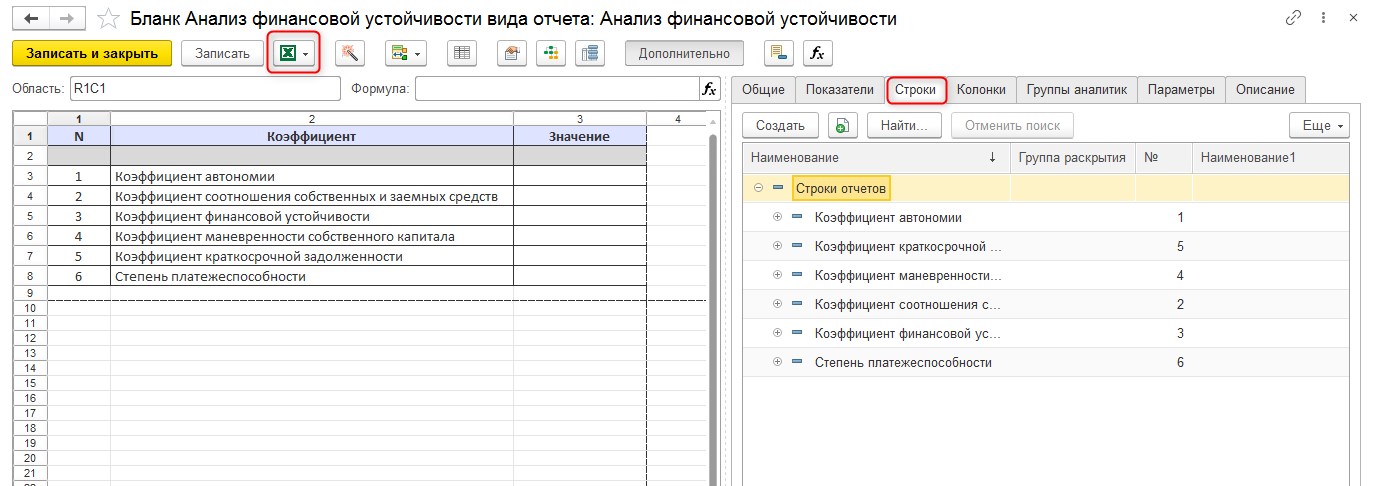

Рассмотрим также пример расчета коэффициентов в 1С:УХ. Для настройки возможности расчета коэффициентов воспользуемся функциями раздела «Бюджетирование, отчетность и анализ». В справочнике «Виды отчетов» создадим новый вид отчета.

Вид отчета может быть загружен из MS Excel. Для созданного вида отчета нужно настроить перечень строк. Данная настройка выполняется по нажатию «Дополнительно». В открывшемся окне выбираем вкладку с наименованием «Строки» и создаем новые строки.

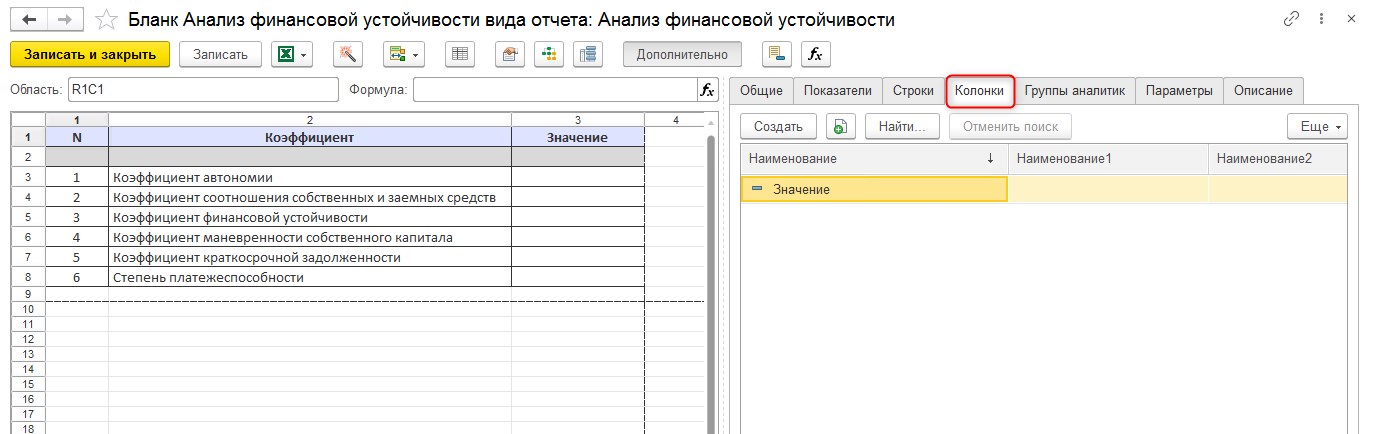

Также для вида отчета нужно добавить новые колонки на вкладке «Колонки».

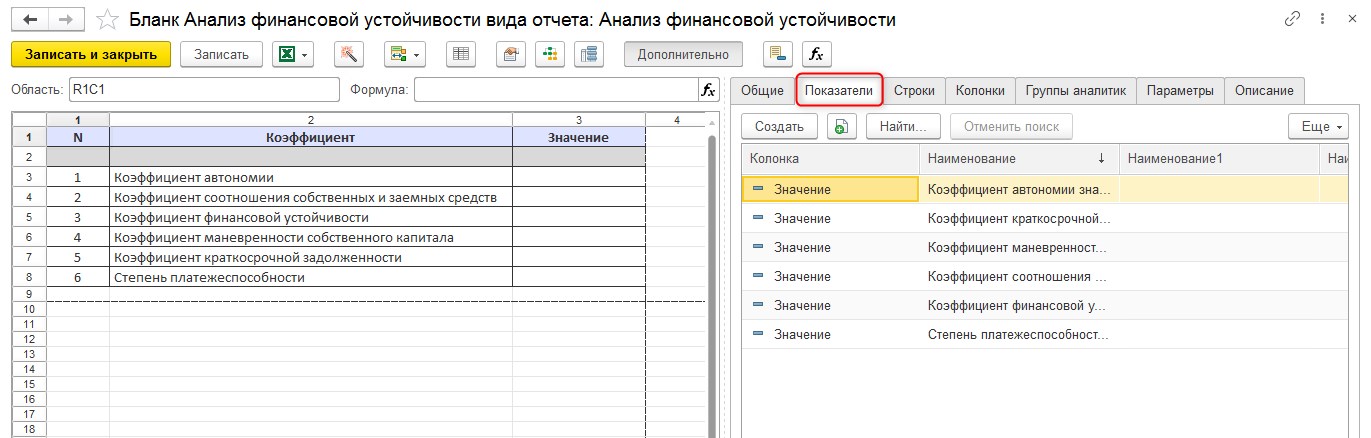

Ячейки, находящиеся на пересечении строк и колонки, будут показателями отчета. На вкладке «Показатели» требуется создать новые показатели. Затем показатели следует перенести в макет на соответствующие ячейки отчета.

Современная система 1С:Управление холдингом для простого учета финансовой устойчивости крупных предприятий

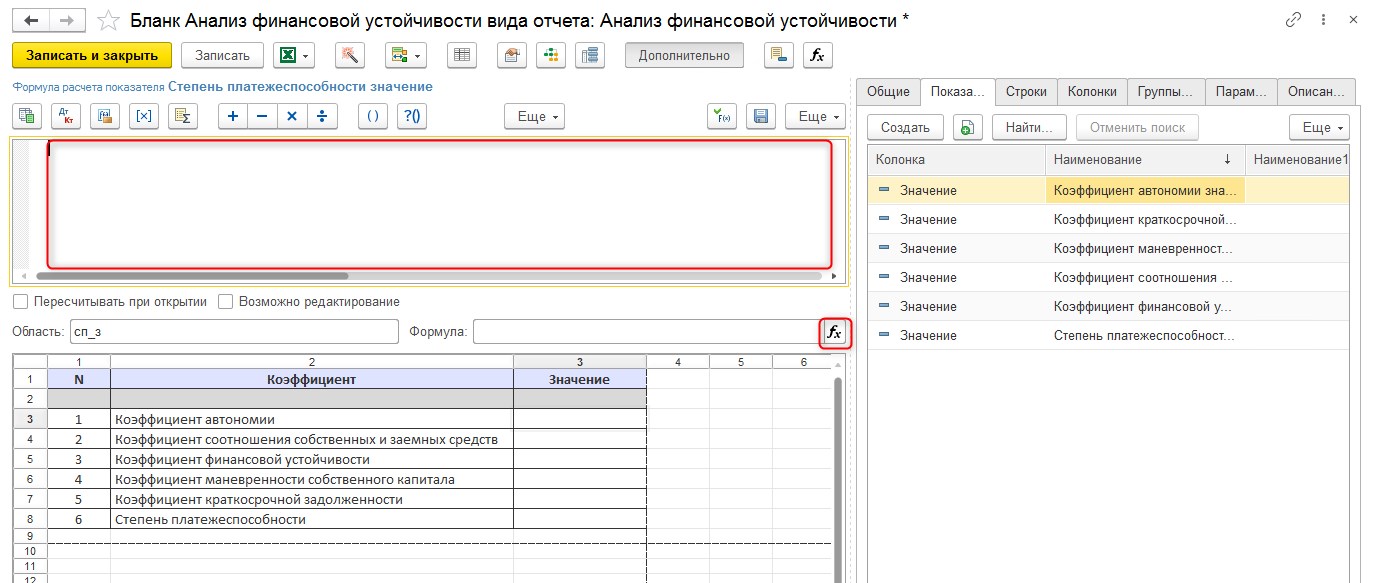

Для каждого показателя отчета настроим формулу, по которой будет рассчитываться его значение.

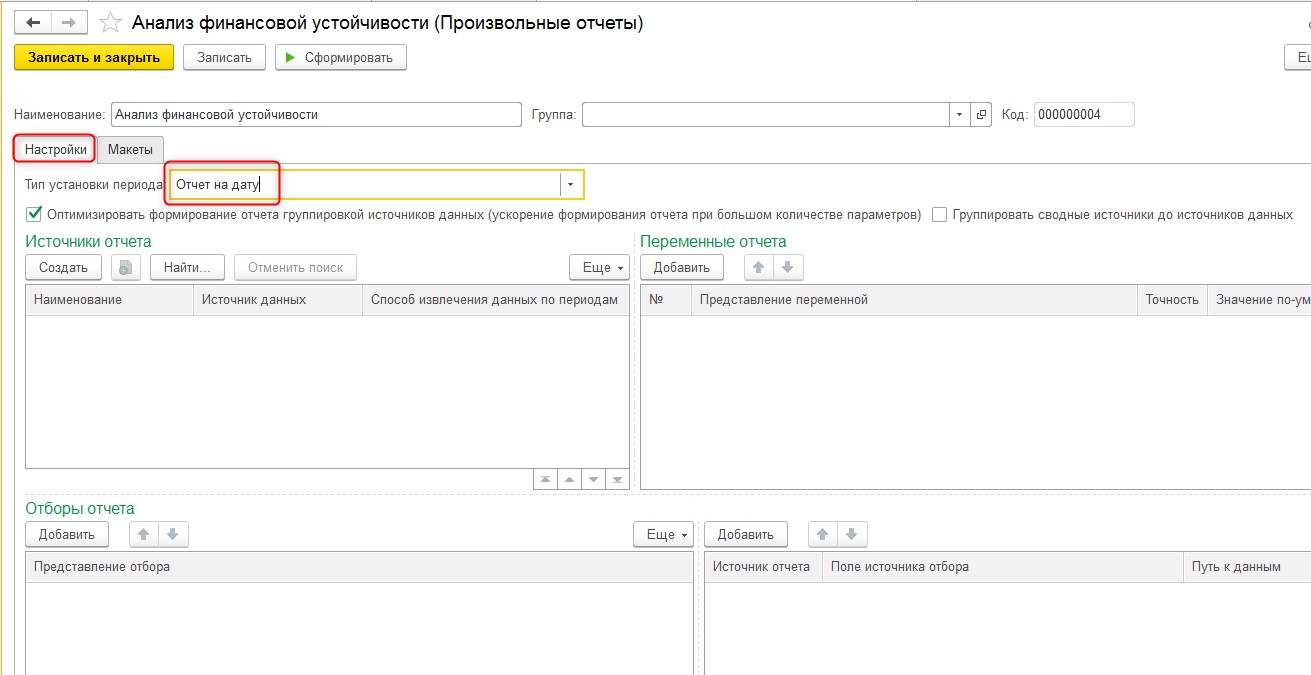

Далее рассмотрим пример расчета показателей в WA:Финансист. Для создания инструмента расчета коэффициентов воспользуемся функционалом раздела «Настраиваемая отчетность», где перейдем в «Произвольные отчеты» и создадим новый. Макет отчета может быть загружен из MS Excel.

Далее при помощи кнопки «Настройка ячейки» или непосредственно в самих ячейках отчета зададим имена ячейкам.

На вкладке «Настройка» созданного произвольного отчета выберем тип «Отчет на дату».

Универсальное решение WA:Финансист для анализа финансовой устойчивости. Собственное решение от ведущих партнеров 1С!

Далее по кнопке «Настройка ячейки» настроим расчетную формулу для каждого показателя.

Важность финансовой устойчивости как характеристики действующего бизнеса сложно переоценить. Без постоянной работы над оптимизацией структуры активов и капитала сохранять стабильное финансовое положение будет становиться все более трудновыполнимой задачей. Для оценки состояния дел предприятия требуется регулярный анализ его финансовой устойчивости путем применения системы коэффициентов. В качестве главного источника данных, на основе которых будет проводиться анализ, выступает бухгалтерский баланс организации.

Значения коэффициентов сопоставляются с базовыми. И уже на основании результатов проведенного анализа руководством разрабатываются и принимаются управленческие решения с целью поддержания и/или повышения уровня финансовой устойчивости.

Что показывает коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости демонстрирует, насколько активы компании профинансированы за счет надежных и долгосрочных источников. Т. е. показывает долю источников для финансирования своей хоздеятельности, которые компания может привлечь на добровольной основе.

Анализируя коэффициент финансовой устойчивости, формула которого будет приведена чуть ниже, можно сказать, что чем ближе его значение к 1, тем стабильнее положение компании, поскольку доля долговременных источников финансирования гораздо выше, чем краткосрочных. Идеальное значение, равное 1, говорит о том, что компания не привлекает краткосрочные источники финансирования, что, однако, не всегда экономически правильно.

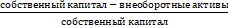

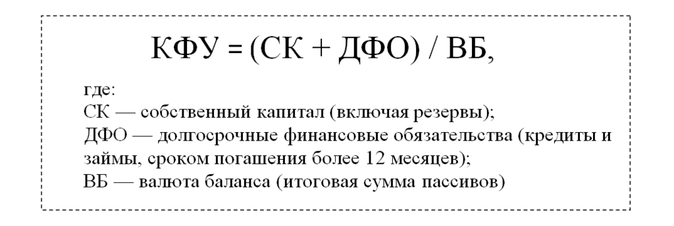

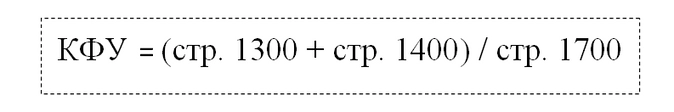

Коэффициент финансовой устойчивости – формула по балансу (данные из формы 1):

Кфину = (стр. 1300 + стр. 1400) / стр. 1700.

Если расшифровать показатели строк, формула будет выглядеть так:

Кфину = (Ксоб + Обдс) / Побщ,

где: Кфину — коэффициент финустойчивости;

Ксоб — собственный капитал, включающий имеющиеся резервы;

Обдс — долгосрочные займы и кредиты (обязательства), срок привлечения которых составляет более 1 года;

Побщ — итого по пассивам (иначе — валюта баланса).

Поскольку значение строки 1700 баланса складывается из суммарных значений строк 1300, 1400 и 1500, а стр. 1500 — это краткосрочные обязательства, можно говорить о том, что коэффициент, приближенный к 1, показывает, насколько мало привлечено компанией краткосрочных займов. Низкая доля краткосрочных заимствований как раз и называется финансовой устойчивостью.

Вы сможете беспроблемно читать баланс своего предприятия, если изучите нашу статью «Как читать бухгалтерский баланс (практический пример)?».

Нормативное значение коэффициента финансовой устойчивости

Приемлемое для стабильной хоздеятельности значение коэффициента финансовой устойчивости — в пределах от 0,8 до 0,9. Это и есть нормативное значение.

Значение коэффициента, превышающее 0,9, свидетельствует о финансовой независимости компании. Кроме того, это также говорит о том, что анализируемое предприятие будет оставаться платежеспособным в долгосрочной перспективе.

Рискованные коэффициенты финансовой устойчивости организации

Обратите внимание! Если значение коэффициента больше 0,95, это может свидетельствовать о том, что компания не использует все доступные возможности для расширения бизнеса, которые могут быть предоставлены за счет «быстрых» источников финансирования. Очень часто такая кредитная политика компании (не привлекать краткосрочные займы) свидетельствует о неэффективном управлении.

Если коэффициент финансовой устойчивости опустился ниже 0,75, это должно послужить для компании очень тревожным сигналом. Такая ситуация может говорить о возникновении риска хронической неплатежеспособности компании, а также ее попадания в финансовую зависимость от кредиторов.

Если вам нужен план финансового оздоровления компании, вы найдете его в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к образцу этого важного документа.

Какие бывают коэффициенты финансовой устойчивости предприятия

Для оценки зависимости по каждой составляющей активов компании и имуществу в целом используются различные коэффициенты финансовой устойчивости. В зависимости от формул и аналитической составляющей выделяют простые и сложные коэффициенты.

1. К самым простым коэффициентам финансовой устойчивости относятся те, которые определяют степень автономии компании. Они не учитывают структуру активов и обязательств. Самую суть значения автономии (финансовой независимости) отражает коэффициент Кфн, показывающий концентрацию собственного капитала.

Его рассчитывают по формуле:

Кфн = стр. 1300 / стр. 1600.

Его нормативное значение находится в пределах 0,5–0,7.

2. К другой группе (учитывающей структуру капитала и вид ссуд) относится коэффициент, определяющий финансовую зависимость компании. Его рассчитывают по формуле:

Кфинз = (Обдс + Обкс – Дуч + Дбуд + Рпр) / Побщ,

где: Обдс — долгосрочные займы и кредиты (обязательства);

Обкс — краткосрочные ссуды и обязательства;

Дуч — долги перед участниками;

Дбуд — доходы, ожидаемые в будущем;

Рпр — резервы ожидаемых расходов;

Побщ — итого по пассивам.

Формула по балансу будет иметь следующий вид (приведены номера строк из формы 1):

Кфинз = (стр. 1400 + стр. 1500 – стр. 1450 – стр. 1530 – стр. 1540) / стр. 1700.

Нормативное значение для этого коэффициента составит 0,5, а рекомендуемым будет 0,8.

3. Коэффициент соотношения привлеченных и собственных средств (Ксзс) даст самую реальную оценку устойчивости компании в финансовом плане. Он укажет, сколько заимствованных у кредиторов рублей приходится на 1 руб. собственных средств.

Его формула по балансу выглядит так:

Ксзс = (стр. 1400 + стр. 1500) / стр. 1300.

Нормативным значением для данного коэффициента будет число меньше 0,7. Динамический рост показателя скажет о том, что усиливается зависимость компании от кредиторов.

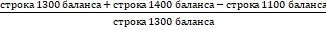

4. Коэффициент маневренности своих активов (Кман) укажет на то, сколько собственных средств находится в обороте. Его нормативное значение находится в пределах 0,2–0,5. Он рассчитывается по такой формуле:

Кман = (Ксоб – Вна) / Ксоб,

где: Ксоб — собственный капитал, включающий и имеющиеся резервы;

Вна — суммарное значение внеоборотных активов.

Или по балансу:

Кман = (стр. 1300 – стр. 1100) / стр. 1300.

5. Коэффициент соотношения оборотных и внеоборотных активов (Ксова) указывает количество рублей внеоборотных активов, приходящееся на 1 руб. оборотных.

Ксова = стр. 1200 / стр. 1100.

Нормативного значения для этого показателя не установлено.

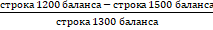

6. Коэффициент покрытия оборотного капитала (Кпокр) своими источниками финансирования. Его нормативное значение должно быть больше 0,1. Формула следующая:

Кпокр = (Ксоб – Вна) / Оба,

где: Оба — оборотные активы.

Или по балансу:

Кпокр = (стр. 1300 – стр. 1100) / стр. 1200.

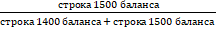

7. Коэффициент обеспеченности запасов своими средствами (Кобзс) имеет нормативное значение, которое должно находиться в пределах 0,6–0,8. Определяется по формуле:

Кобзс = (Ксоб + Обдс – Вна) / Запасы.

Или по балансу:

Кобзс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Итоги

Сущность коэффициента финансовой устойчивости состоит в том, что с его помощью компания может определить свою зависимость от кредиторов и узнать о своей платежеспособности. Данный показатель необходимо регулярно рассчитывать. Для этого берутся данные из баланса.

Знание текущего состояния финансовой устойчивости компании поможет ей составить финансовый и бизнес-план на следующий год. Кроме того, компания сумеет грамотнее выстроить свою кредитную политику в соответствии с поставленными целями и нынешним финансовым положением.

Подробнее о составлении финансовых планов читайте в нашей статье «Организация финансового планирования и бюджетирования».

Формула расчета коэффициента финансовой устойчивости по балансу позволяет определить его величину путем простых вычислений по трем показателям. Затем результат вычислений сравнивается с нормативом, что помогает сделать вывод о финансовой стабильности компании. В нашем материале вы найдете расчетную формулу, подсказки по анализу полученного результата и прочую сопутствующую информацию.

Что такое финансовая устойчивость

Финансовая устойчивость — это один из показателей:

-

отражающих степень финансовой независимости компании, платежеспособности, сбалансированности финансовых потоков;

-

характеризующих способность организации поддерживать деятельность в течение определенного времени;

-

применяющихся в комплексном анализе финансово-хозяйственной деятельности организации.

Финансовая устойчивость компании зависит от множества факторов: конкурентоспособности, зависимости от инвесторов и кредиторов, имущественного потенциала, профессионализма работников, спроса на продукцию и т. д.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

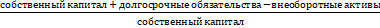

Провести всесторонний анализ финансовой устойчивости компании можно с помощью набора специальных коэффициентов — относительных показателей финансовой устойчивости:

Каждый коэффициент вычисляется по отдельной формуле. Далее расскажем, как рассчитать коэффициент финансовой устойчивости.

Как рассчитать коэффициент финансовой устойчивости

Формула расчета коэффициента финансовой устойчивости (КФУ):

Для расчета коэффициента финансовой устойчивости понадобятся данные из пассива баланса (разделов III–V). Представим ту же формулу, используя коды строк бухгалтерского баланса:

Как использовать итоги расчета в анализе финансовой устойчивости, расскажем далее.

С чем сравнивать результат расчета и какие выводы сделать

В процессе анализа финансовой устойчивости сравнивается итог расчета коэффициента с нормативными значениями:

Значение коэффициента выше 0,95 может быть показателем того, что организация неэффективно использует в своей деятельности часть доступных финансовых возможностей в виде привлечения краткосрочных займов (в том числе для расширения бизнеса).

***

Коэффициент финансовой устойчивости показывает степень зависимости организации от внешнего финансирования и помогает спрогнозировать ее платежеспособность в долгосрочной перспективе. Он рассчитывается по данным бухгалтерского баланса. Оптимальным значением для коэффициента считается диапазон от 0,8 до 0,9.