Как находить точки входа в рынок криптовалют при помощи ончейн-инструментов

Биткоин представляет собой огромный шаг вперед на пути к прозрачности финансовых данных. Благодаря открытости всех отраженных в блокчейне транзакций у криптовалютных инвесторов появился целый набор новых метрик для фундаментального анализа.

Исследователи Coin Metrics рассказали об ончейн-инструментах и наиболее примечательных индикаторах.

- Ончейн-инструменты открывают широкие возможности для фундаментального анализа криптоактивов.

- Исследователи Coin Metrics рассмотрели пять ончейн-индикаторов, которые они считают самыми надежными.

- Инструменты ончейн-анализа позволяют находить периоды перекупленности и перепроданности актива, служат аналогом широко известного «индекса страха и жадности», а также дают общее представление о настроениях долгосрочных инвесторов.

Биткоин создал новый уровень прозрачности и аудитоспособности, ранее неизвестный миру финансово-экономических данных. Поскольку все транзакции записываются в публичный реестр, мы можем довольно подробно анализировать ончейн-активность.

Создавая метрики и аналитические методы при использовании данных непосредственно из блокчейна биткоина, можно получать ценную информацию о поведении инвесторов, что невозможно в случае с традиционными активами.

Существует множество различных ончейн-метрик, которые можно использовать для определения рыночных циклов биткоина и выявления сигналов о приближении цены к локальным максимумам или минимумам.

В этом отчете мы рассмотрели пять наиболее надежных и проверенных временем ончейн-индикаторов. Для каждого из них мы объяснили соответствующие параметры и лежащие в их основе [simple_tooltip content=’Основанные на предыдущем опыте идеи, стратегии, способы понимания, существующие в уме человека и направляющие его действия.’]ментальные модели[/simple_tooltip], а также варианты интерпретации изменений показателей.

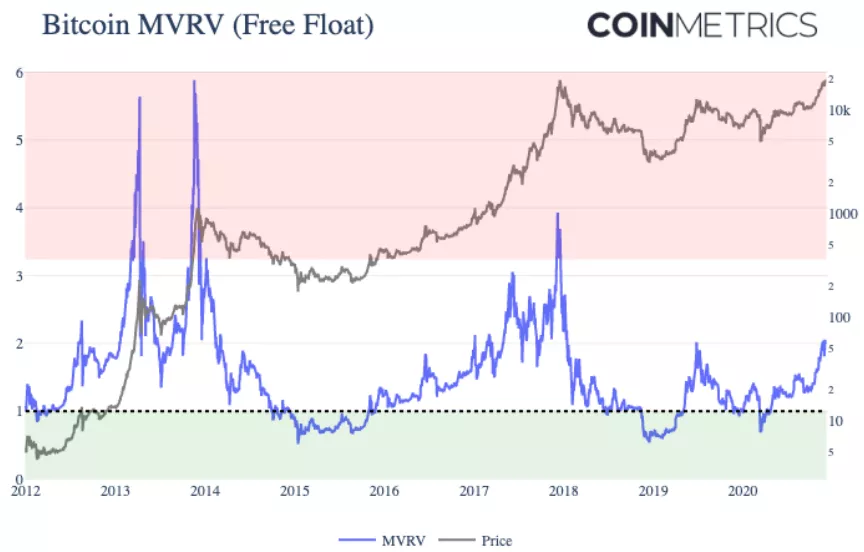

Соотношение рыночной капитализации к реализованной

Соотношение рыночной капитализации к реализованной (Market Cap versus Realized Cap, MVRV) — исторически один из самых надежных ончейн-индикаторов для выявления минимумов и максимумов биткоина.

В нашем варианте расчета MVRV используется показатель рыночной капитализации в свободном обращении (free float market capitalization), основанный на общем ончейн-предложении монет.

Чтобы понять MVRV, важно разобраться с тремя ключевыми метриками:

- рыночная капитализация;

- рыночная капитализация в свободном обращении;

- реализованная капитализация.

Рыночная капитализация (часто называемая «рыночной стоимостью») — наиболее широко используемая метрика для определения общей стоимости биткоина. Она также часто используется для сопоставления первой криптовалюты с другими криптоактивами.

Термин унаследован от сферы традиционных финансов, где показатель рассчитывается умножением числа всех выпущенных в обращение акций на текущую рыночную стоимость ценных бумаг.

В сфере криптовалют это соответствует произведению общего предложения актива на его рыночную цену. Показатель часто сильно колеблется на фоне изменения цен и настроений инвесторов.

Рыночная капитализация в свободном обращении. В 1990-х на традиционных рынках появилось осознание важности показателя «свободного обращения», учитывающего стоимость неликвидных акций в капитале компаний. Сфера криптовалют столкнулась со схожей проблемой, поскольку значительное количество биткоинов может быть навсегда утеряно.

Кроме того, некоторые биткоины уже долгое время лежат неподвижно, находясь вне обращения. Наиболее известные из них — монеты, которые могут принадлежать Сатоши Накамото. Таким образом, рыночная капитализация может сильно искажать лежащую в основе криптоактивов ликвидность и многие другие показатели.

Учтя эти недостатки, мы представили показатель рыночной капитализации в свободном обращении, чтобы более точно отражать доступное на рынке предложение криптоактивов. В этой метрике не учитываются доказуемо сожженные или потерянные монеты, а также криптоактивы, неподвижно лежащие на кошельках по меньшей мере пять лет.

Вместо капитализации в качестве входного параметра индикатора используется рыночное предложение в свободном обращении, умноженное на текущую рыночную цену.

Реализованная капитализация. Представленный в 2018 году показатель демонстрирует более долгосрочный, низковолатильный показатель стоимости биткоина. При расчете реализованной капитализации учитывается цена каждого биткоина на момент последней ончейн-транзакции.

Реализованную капитализацию также можно рассматривать как примерный показатель [simple_tooltip content=’Базовая стоимость (cost basis) — исходная стоимость актива или инвестиций, используемая при определении дохода от прироста капитала.’]агрегированной базовой стоимости[/simple_tooltip], который также иногда называют «хранимой стоимостью». Теоретически, если бы каждая транзакция являлась торговой операцией, реализованная капитализация отражала бы совокупную базовую стоимость биткоинов или, другими словами, общую стоимость криптовалюты в долларовом выражении.

В реальности многие биткоин-транзакции не являются торговыми сделками, поэтому реализованная капитализация не представляет собой прямой способ измерения общей хранимой стоимости в биткоинах. Тем не менее показатель дает общее представление о настроениях долгосрочных инвесторов.

Интерпретация MVRV. Исторически высокое соотношение рыночной капитализации к реализованной сигнализирует о том, что цена биткоина близка к локальному максимуму. Низкое соотношение указывает на то, что цена недалеко от локального минимума.

Несколько раз MVRV опускался ниже отметки 1 — исторически это было одним из лучших периодов для покупки биткоина. Рост показателя указывает на то, что рыночные настроения держателей цифрового золота улучшаются. Снижение показателя указывает на обратную тенденцию.

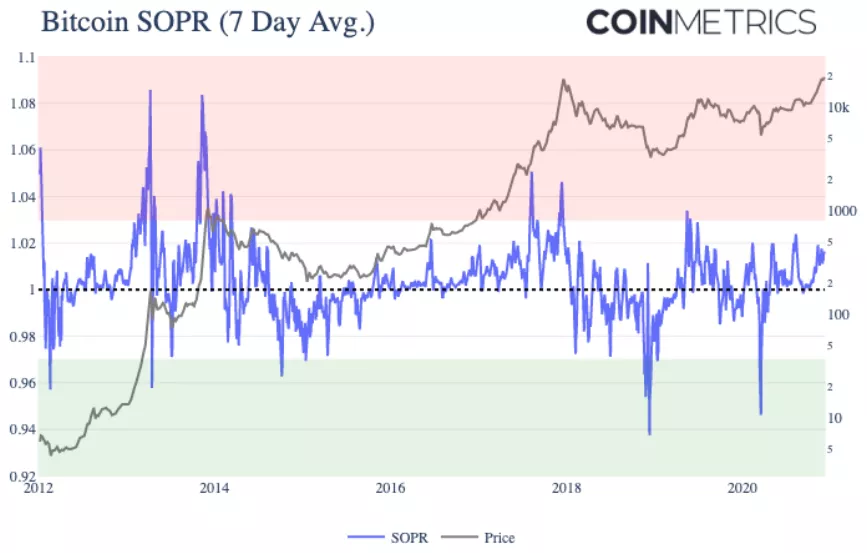

Коэффициент прибыльности потраченного выхода (Spent Output Profit Ratio, SOPR)

SOPR предоставляет еще одну точку обзора рыночных циклов биткоина. Показатель, представленный Ренато Ширакаши в 2019 году, может использоваться для определения периодов, когда долгосрочные держатели фиксируют прибыль или же продают цифровое золото в убыток.

Неизрасходованные выходы транзакций (Unspent Transaction Outputs, UTXO). Хоть мы и считаем каждый биткоин отдельной единицей, монеты в действительности представляют собой разрозненные части, известные как неизрасходованные выходы транзакций. UTXO различаются между собой: некоторые из них — крошечные доли биткоина, другие — довольно большие по размеру части. При каждом ончейн-движении криптовалюты используются входы транзакции и создаются новые выходы.

Для иллюстрации этого процесса представим, что у вас есть адрес с 10 BTC. Эти биткоины, скорее всего, состоят из различных мелких долей. Например, вы могли получить 5 BTC в одной транзакции, 3,5 BTC — в другой и 1,5 BTC — в третьей. Несмотря на то, что в вашем кошельке 10 BTC, эта сумма представлена тремя отдельными частями.

Если бы вы отправили 9 BTC другу, эти три части биткоина объединились бы в качестве входов транзакции. Выход транзакции — 9 BTC, отправленных на адрес вашего друга. Они представляют собой неизрасходованный выход транзакции, поскольку получатель еще не потратил их, отправив на другой адрес. Другой UTXO будет создан для оставшегося 1 BTC, который вернется отправителю.

Если изначально 10 BTC были представлены в блокчейне как три неизрасходованных выхода по 5 BTC, 3,5 BTC и 1,5 BNC, то теперь они представлены как два UTXO по 9 BTC и 1 BTC.

Интерпретация SOPR. Показатель представляет собой соотношение между ценой биткоина во время траты UTXO и рыночной стоимостью последнего на момент создания выхода. Это, по сути, отношение цены продажи к цене покупки.

Каждый раз, когда совершается транзакция, мы можем сравнивать цену при создании UTXO этой транзакции со стоимостью, по которой были потрачены соответствующие выходы. Соотношение между этими двумя параметрами дает простой способ оценить, проданы ли монеты с прибылью или же в убыток.

Например, если цена биткоина при создании UTXO составляла $5000, а на момент траты выхода была на отметке $10 000, соотношение составило бы 2. Или наоборот: цена была $10 000 на момент создания UTXO и $5000 на момент траты — соотношение составило бы 0,5. В данном контексте соотношение выше 1 указывает на то, что UTXO проданы с прибылью, ниже 1 означает фиксацию убытка.

SOPR можно рассчитать как для отдельных UTXO, так и для групп неизрасходованных выходов транзакций. Вышеприведенный график показывает дневную динамику соотношения SOPR для всех UTXO. Показатель, как правило, довольно волатильный, поэтому график сглажен семидневной скользящей средней.

Как и в случае с MVRV, важно помнить, что SOPR — приблизительная величина. Индикатор не является точным показателем прибыльности операций. Не каждая биткоин-транзакция является торговой сделкой и, следовательно, не каждая представляет собой продажу с прибылью или в убыток.

Теоретически, высокое значение SOPR сигнализирует о том, что большое количество биткоинов продается с прибылью. Исторически высокие значения показателя свидетельствуют о достижении локального максимума цены, предвещая коррекцию. И наоборот, низкие значения SOPR могут сигнализировать о том, что холдеры продают в убыток, что исторически указывает на хорошее время для покупок.

SOPR на отметке 1 имеет особое значение, указывая на переломный момент — смену фиксаций прибыли на продажи в убыток.

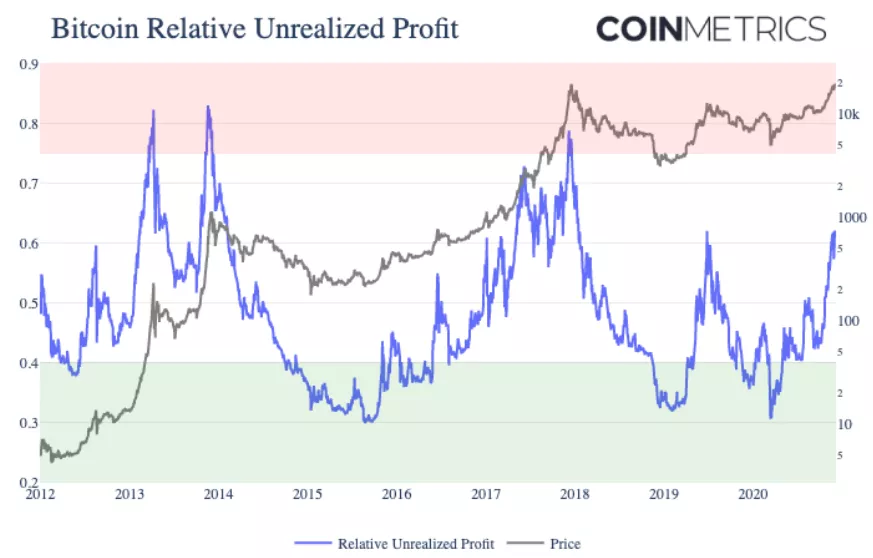

Относительная нереализованная прибыль

В этом показателе также задействованы UTXO для предоставления информации о сумме нереализованной прибыли всех держателей биткоина относительно общей рыночной стоимости первой криптовалюты.

Относительная нереализованная прибыль (Bitcoin Relative Unrealized Profit) рассчитывается делением выраженной в долларах «валовой нереализованной прибыли» UTXO биткоина на рыночную капитализацию криптовалюты. Этот показатель — адаптированная версия метрики, предложенной исследователями Adamant Capital, которая рассчитывается с использованием показателей рыночной и реализованной капитализации.

Валовая нереализованная UTXO-прибыль. В контексте биткоина валовая нереализованная прибыль — общая прибыль, которую можно было бы получить, если бы каждый участник рынка продал монеты по текущей рыночной цене.

Предположим, что общее предложение цифрового золота составляет 18 млн BTC, а каждую монету в последний раз купили за $1000. При этом текущая цена криптовалюты составляет $10 000. Показатель общей нереализованной прибыли составил бы $162 млрд ($180 млрд-$18 млрд).

В действительности биткоины покупаются по разным ценам. Поэтому в индикаторе задействована метрика под названием «валовая нереализованная UTXO-прибыль». В последней, также как и в SOPR, нереализованная прибыль по биткоину рассчитывается с учетом неизрасходованных выходов транзакций.

В индикаторе учитываются UTXO биткоина по цене на момент их создания. Таким образом, если выход создан при цене криптовалюты $5000, соответствующему UTXO будет присвоено значение $5000.

Затем каждая UTXO-цена вычитается из текущей стоимости криптовалюты для определения прибыли или убытка, по которой она продавалась бы при данных рыночных условиях. Все «прибыльные» выходы суммируются, чтобы получить валовую нереализованную UTXO-прибыль.

Наконец, поделив полученный показатель на рыночную капитализацию, можно получить долю от общей стоимости биткоина, которая представляет собой потенциальную прибыль.

Конечно, некоторые биткоины приобретаются по цене, выше рыночной, принося инвестору потенциальные убытки. Однако валовая нереализованная прибыль исключает «убыточные» UTXO, фокусируясь лишь на потенциальной прибыли.

Интерпретация относительной нереализованной прибыли. Высокие значения показателя исторически свидетельствуют о приближении локального максимума и ценовой коррекции. Низкие значения говорят о том, что рынок достиг дна.

Показатель относительной нереализованной прибыли ниже уровня 40% обычно указывает на благоприятные условия для покупки актива. Исторически цена биткоина достигала дна рыночного цикла при значениях показателя в районе 30%.

Этот показатель также можно рассматривать как своего рода индекс страха и жадности. Высокие значения относительной нереализованной прибыли могут указывать на преобладание «жадности» среди участников рынка, а также на потенциальный перегрев рынка.

Низкие значения индикатора, наоборот, могут свидетельствовать о «страхе» среди инвесторов и потенциальной недооцененности актива.

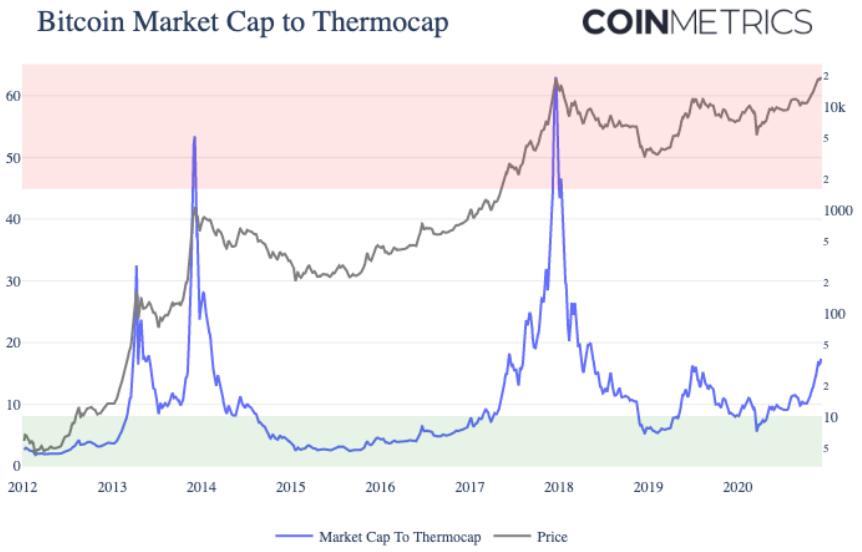

Market Cap to Thermocap

Этот показатель рассчитывается делением рыночной капитализации биткоина на сгенерированную за все время выручку майнеров (Thermocap).

Выручка майнеров. Каждый раз, когда майнер добывает блок, он вознаграждается свежевыпущенными биткоинами. Майнеры также получают комиссии от всех включенных в блок транзакций. Награда за блок и комиссионный доход составляют доходы майнеров. Вознаграждение за все время существования биткоина часто называют Thermocap.

Майнинг биткоина во многом схож с сырьевой промышленностью, где более высокую прибыль получают предприятия, процессы в которых эффективны и организованы в соответствии с современными требованиями. Для отрасли также характерна высокая конкуренция и невысокая прибыльность небольших ее участников.

У майнеров есть расходы, которые включают оборудование для добычи монет, электричество и арендную плату. Чтобы покрывать издержки и оставаться в бизнесе, этим участникам рынка нужно постоянно продавать некоторую часть дохода.

Общий доход от добычи биткоина (Thermocap) можно трактовать как приблизительную сумму средств, которую майнеры потратили на обеспечение надежности сети биткоина.

Market Cap to Thermocap можно рассматривать как показатель текущей рыночной стоимости биткоина в сравнении с общей суммой, потраченной на обеспечение безопасности сети.

Интерпретация Market Cap to Thermocap. Высокий показатель рыночной капитализации в сравнении с общей суммой, потраченной на обеспечение безопасности сети, обычно указывает на переоцененность биткоина. Как и в случае с реализованной капитализацией, значения thermocap меняются довольно медленно и по волатильности значительно уступают рыночной капитализации.

Исторически, высокие показатели Market Cap to Thermocap сигнализируют о том, что биткоин находится на вершине рыночного цикла. И наоборот, низкие значения индикатора указывают на относительно благоприятный период для покупок.

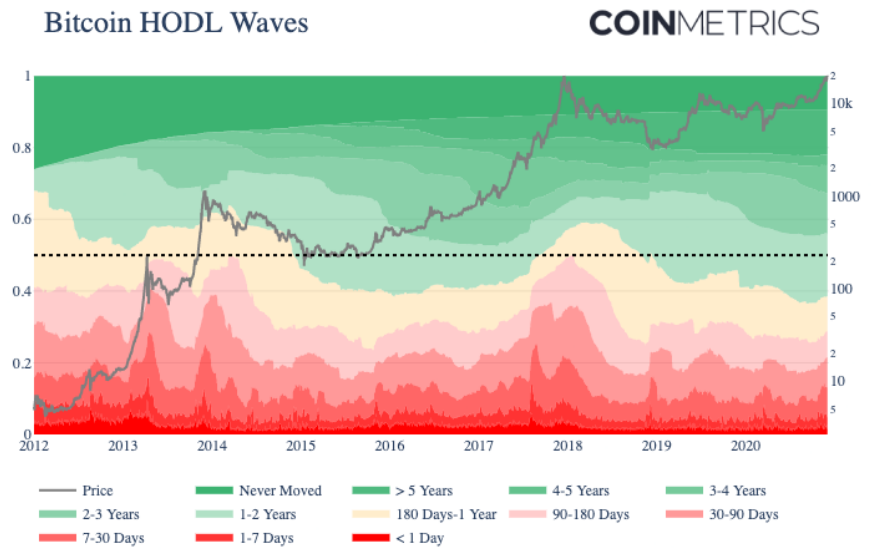

HODL-волны

Распределение биткоина по группам, известное как HODL-волны, классифицирует предложение цифрового золота по времени с момента последнего ончейн-перемещения монет.

Представленный в 2018 году показатель дает общее представление об изменениях в структуре предложения биткоина на длительных отрезках времени. Эти изменения могут служить индикатором рыночных циклов.

Активное предложение. Каждый биткоин из рыночного предложения может быть классифицирован по времени, прошедшем с момента последней ончейн-активности монеты в рамках транзакции.

Например, некоторые биткоины перевели с одного адреса на другой в течение последних семи дней, в то время как другие лежали неподвижно в кошельке более пяти лет.

В качестве следующего шага предложение можно классифицировать на группы, учитывая последнюю ончейн-активность монет. Например, можно сфокусироваться на биткоинах, которые перемещались на протяжении последних 1-7 дней, 7-30 дней, 30-90 дней и т. д.

Такие группы активного предложения лежат в основе HODL-волн. При делении количества биткоинов каждой группы на текущий объем эмиссии криптовалюты, получаем долю предложения, перемещавшуюся в течение соответствующего периода.

Этот подход дает четкое представление о тенденциях в динамике предложения биткоина. Также он показывает долю монет в руках долгосрочных инвесторов в различные периоды времени.

Интерпретация HODL-волн. На графике выше красные полосы показывают процент предложения, пребывавшего в движении относительно недавно — от одного дня до 90-180 дней.

Исторически доля «молодого» предложения монет достигала максимума на фоне пиков рыночных циклов. Например, в декабре 2017 года более 32% от общего предложения биткоина проявляло активность в течение 90 дней перед достижением ценой отметок вблизи $20 000. К августу 2018 года этот показатель снизился до 15%.

Вверху графика изображено предложение монет, которое не перемещалось относительно длительные периоды времени. Эти долгосрочные диапазоны склонны расширяться по мере приближения ко дну рыночного цикла и сокращаться на фоне ценовых пиков, поскольку долгосрочные инвесторы начинают продавать монеты.

Темно-зеленая полоса в самом верху графика изображает монеты, которые никогда не перемещались ончейн, за исключением транзакции, в результате которой они были выпущены. Они составляют около 12% от общего предложения биткоина.

На фоне ралли 2013 и 2017 годов доля краткосрочного предложения (неактивного менее 180 дней) достигла 50%, что совпало с максимумами рыночных циклов. Периоды, когда долгосрочное предложение достигало 60%, как правило, представляли собой хорошее время для покупки.

Подписывайтесь на новости ForkLog в Telegram: ForkLog FEED — вся лента новостей, ForkLog — самые важные новости и опросы.

Нашли ошибку в тексте? Выделите ее и нажмите CTRL+ENTER

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!

Криптовалютный рынок продолжает расти: Биткоин регулярно обновляет исторические максимумы и есть все предпосылки продолжения бычьего тренда в первой половине 2021 г. Постоянно появляются новые монеты, даже футбольные клубы выпускают собственные токены. Зарабатывать можно и нужно, но для этого нужно знать, как определить точки входа и выхода из сделки.

Прежде чем перейти к методам определения следует сказать, что термин «точка» не означает конкретное значение цены актива, при достижении которого можно войти в рынок или закрыть текущую сделку. Скорее это зона на 5-7 пунктов выше или ниже расчетного значения, она может быть больше, если волатильность велика или меньше при боковом рынке.

Содержание

- Трендовые индикаторы

- Осцилляторы и каналы

- Ценовые уровни

- Свечные и технические паттерны

- Криптотрейдинг и бинарные опционы

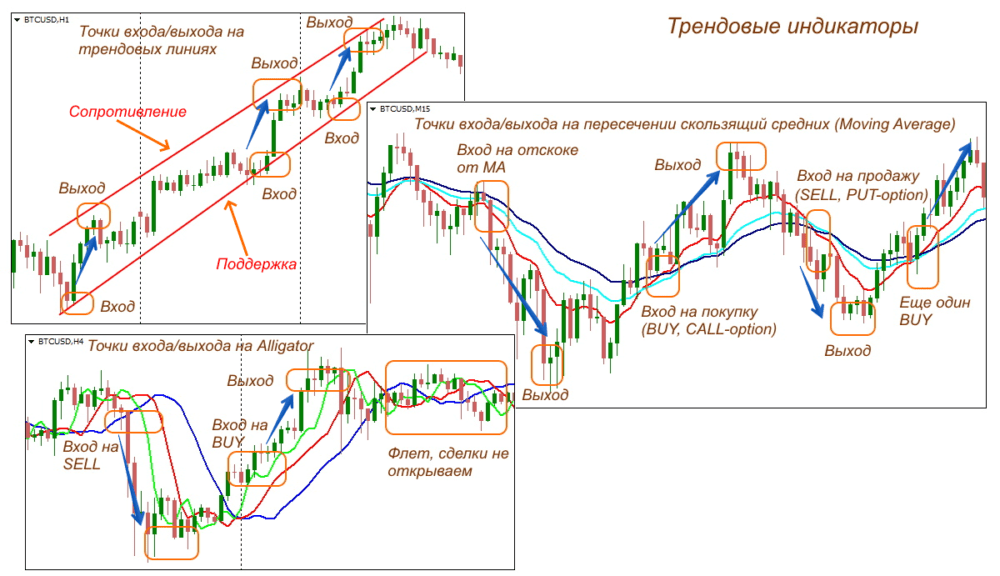

Трендовые индикаторы

Каждый из перечисленных методов нахождения точек входа/выхода имеет свои особенности и заслуживает отдельной большой статьи. Здесь мы не будем вдаваться в подробные описания, как использовать методики можно найти на сайте и Интернет, а здесь только дадим направление для собственных идей на основе стандартных индикаторов присутствующих во всех торговых терминалах.

- Трендовые линии.

Самый «классический» вариант увидеть, куда идет рынок, моменты начала/завершения откатов, на которых можно открывать сделки. На рисунке восходящий тренд, входим на отскоках от линии поддержки, фиксируем прибыль около сопротивления.

- Пересечение скользящих средних (Moving Average).

Моменты пересечения указывают на разворот тренда, точки входа на следующей свече, выход при появлении противоположного сигнала или явном развороте. На сильных трендах дополнительно можно войти на отскоке от MA, как показано на рисунке.

- Alligator Билла Вильямса.

Одна MA не может давать правильного сигнала, хотя бы потому, что это самый запаздывающий технический индикатор. Нужны несколько с разными периодами, обычно их называют «быстрая», «средняя» и «медленная». Биллу Вильямсу удалось найти комбинацию, которая хорошо работает на большинстве криптовалют и понятна для новичков: нисходящий тренд будет, когда линии располагаются следующим образом (сверху вниз): «Челюсти» (синяя), «Зубы» (красная), «Губы» (зеленая). Для восходящего, обратная ситуация. При переплетении линий не открываемся — «Аллигатор спит».

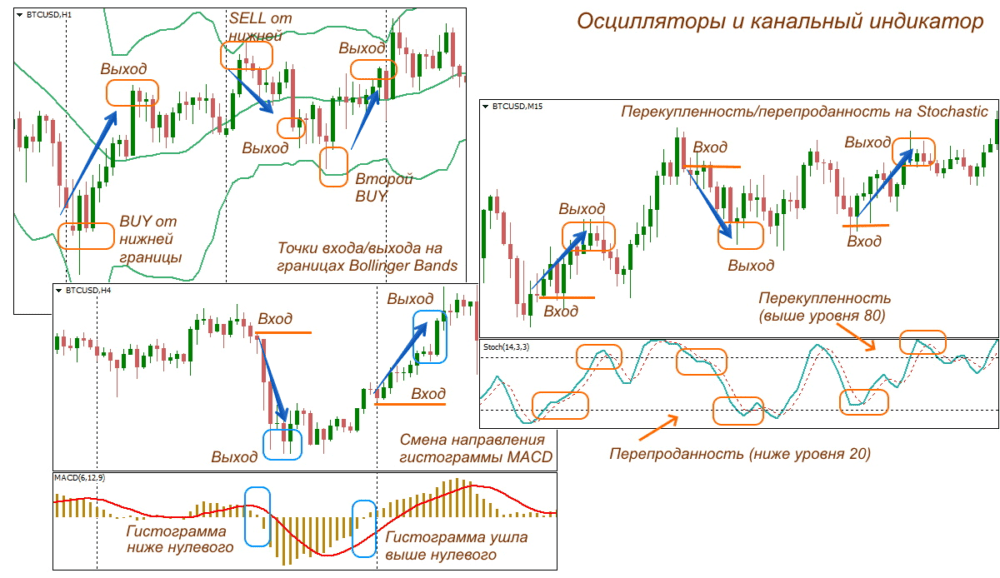

Осцилляторы и каналы

Кроме фильтрации запаздывающих MA осцилляторы добавляют важную информацию о текущем состоянии рынка – насколько его баланс смещен в сторону покупателей (быков) или «медведей».

Канальные индикаторы можно считать аналогом трендовых линий, строятся автоматически по заданным параметрам, чем снижают риск ошибок визуального восприятия.

- Stochastic

Алгоритм индикатора, считает область ниже уровня 80 «перекупленностью» после чего должен начаться разворот вниз, выше уровня 20 перекупленностью с последующим движением вверх. Точками входа/выхода будет выход графика Stochastic из этих зон. Значения 80/20 базовые, их можно менять в зависимости от особенностей актива, для высокой волатильности рекомендуется 70/30. Так вы уберете дополнительную часть «шума».

- MACD

Еще один популярный осциллятор, использующий для сигналов гистограмму. Простыми словами все выглядит так: самые надежные токи входа будут на пересечении нулевого уровня снизу вверх для BUY и сверху вниз для SELL. Выход делаем при начале разворота в противоположную сторону.

- Bollinger Bands или «Полосы Боллинджера».

Один из первых канальных индикаторов показавших свою эффективность, особенно на широких боковых диапазонах. На сильных трендах начинает «стелиться за ценой» около верхней или нижней границы. Определение момента начала разворота на порядок сложнее, лучше использовать MA с сочетании с осцилляторами!

Ценовые уровни

Чтобы не показывали индикаторы, в реальности цена идет от одного уровня к другому. Большинство из них формируют маркетмейкеры, которые затем начинают толкать рынок в нужную им сторону. Распознать момент такой игры сложно, но все-таки возможно и тогда получаем отличную точку для прибыльной позиции.

- Локальные максимумы/минимумы.

Одни из немногих уровней, которые может определить каждый, попробовать открыть сделки на их пробой и отскок. Логика надежности проста: пробой max/min особенно если это недельные или месячные значения с большой вероятностью означает смену баланса сил покупатели/продавцы, началом нового или продолжением текущего тренда. Отскоки наоборот указывают, что борьба еще продолжается и на этом можно заработать!

- Уровни коррекции Фибоначчи.

Последовательность Фибоначчи обнаруживается во многих природных процессах, у всех на слуху и немудрено, что рано или поздно начала использоваться в трейдинге. Никакого иного объяснения кроме психологии «делать как все» они не имеют. Даже если анализировать скопления отложенных ордеров маркетмейкеров можно увидеть, что они часто расположены по линиям сетки. Поэтому точки входа/выхода на них вполне надежны и предсказуемы.

- Прочие варианты.

Есть много авторских стратегий, как рассчитывать и торговать по уровням. В качестве примера приведены уровни Мюррея, также следует упомянуть Pivot Point определяющиеся по ценам открытия/закрытия предыдущего дня.

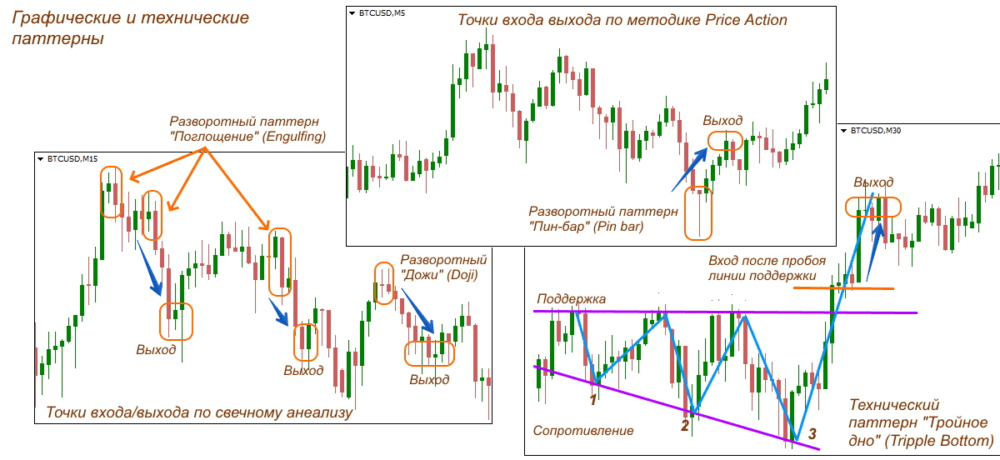

Свечные и технические паттерны

Несмотря на давление высокочастотной торговли (High-Frequency Trading, HFT) визуальный анализ по паттернам продолжает приносить стабильную прибыль даже на рынке криптовалют и должен быть в арсенале любого трейдера.

- Свечной анализ

Графику и комбинациям японских свечей больше 200 лет, но паттерны продолжают работать в прибыль, особенно разворотные. Отчасти, как и в случае Фибоначчи имеет место психологическая составляющая, большинство трейдеров учились по одним книгам, в процессе как находить точки входа большинство действует стандартно. Ценность сигналов от этого не уменьшается, но, как в случае с трендами можно увидеть то, чего на самом деле нет. Выбирайте только самые сильные модели, такие как Doji!

- Price Action.

Авторы говорят о «современном прочтении и улучшении свечного анализа» хотя кроме изменения наименований основных паттернов никаких кардинальных изменений не наблюдается. Например, показанный на рисунке «Пин-бар» это просто классическая свеча «Молот» и т.д. У методики есть множество последователей, не упомянуть ее в качестве источника точек входа/выхода было бы неправильно.

- Технические паттерны.

Если в двух предыдущих вариантах основное внимание уделялось анализу рынка в текущий момент, о чем собственно говорят свечные комбинации, то здесь важна динамика рынка: как расположены локальные максимумы/минимумы (см. пример), как они соотносятся с историческими данными и прочее. Данные паттерны больше подходят для средне- и долгосрочных сделок, так как нахождение точек входа требует их полного формирование, пусть даже и с отклонениями от базовой формы. На таймфреймах до H1 это почти невозможно, торговля по неполным моделям требует длительного опыта, новичкам категорически не рекомендуется!

Криптотрейдинг и бинарные опционы

Если смотреть рекламу там одни плюсы: минимальные депозиты, объем сделки от 1 доллара, для прибыли достаточно даже одного пункта движения цену в нужную сторону от уровня открытия. Все это правда, но когда новички начинают торговать сталкиваются с экспирацией или временем, в течение которого открыт опцион. После его истечения сделка закрывается автоматически и бывает обидно, когда цена через несколько секунд разворачивается в нужную сторону, а мы уже в убытке.

Ограничение по времени серьезное препятствие успешной торговли, умение правильно рассчитать экспирацию приходит с опытом, хотя основной принцип может быть таким «срок действия опциона должен быть не менее 2-3 свечей РАБОЧЕГО таймфрейма». Т.е. если это часовик (H1) ставим экспирацию от 2-3 часов. Также торговая практика показала следующие закономерности:

- разворотные свечные комбинации, точки пробоя линий технических паттернов, отскоки от поддержек/сопротивлений в среднем отрабатываются за 3-5 баров;

- после пробоя значимого ценового уровня лучше увеличить значение до 7-10 баров;

- самыми длительными будут внутридневные опционы по тренду. Возможны откаты, после которых движение восстанавливается, поэтому чтобы преждевременно не уйти с рынка, особенно когда сумма сделки значительна ставим экспирацию от 10-15 баров.

Мы перечислили основные варианты, как определить точки входа и выхода, они проверены поколениями трейдеров на фондовом и валютном рынке. Применимы они и на криптовалютах, главное периодически контролировать их результаты, вовремя вносить коррективы под текущую ситуацию.

Перед покупкой цифровых монет криптоинвесторы хотят быть уверенными, что сделка будет прибыльной. Эксперты объяснили, какими знаниями и инструментами нужно обладать, чтобы эффективно принимать решения о входе в актив

На прошлой неделе биткоин впервые с января текущего года опускался до отметки в $28,8 тыс. После этого котировки главной криптовалюты вернулись в диапазон $32-36 тыс. На 29 июня 11:50 МСК монета торгуется по цене $35 тыс, а ее капитализация, по данным CoinGecko, составляет $657 млрд. Эксперты «РБК-Крипто» объяснили, как новичкам научиться видеть сигналы крипторынка и использовать их для поиска точек входа.

Начало начал

Успешные инвестиции — это ежедневная кропотливая работа, изучение рыночных трендов, мониторинг профильных форумов и соцсетей, разбор технического анализа и правильное составление портфеля, объяснил директор сервиса обмена криптовалют Alfacash Никита Сошников. По его словам, сложность инвестиционной деятельности в том, что она сопряжена с рисками и огромной психологической нагрузкой, выдерживать которую новичкам тяжело.

«Вот это дается новичкам тяжелее всего: не поддаться панике, но и не остаться в активе, который обречен», — отметил эксперт.

Также успешные инвестиции не предполагают, что инвестор вообще не совершает неверных стратегических шагов, даже профессионалы ошибаются, поэтому главное — это общий ROI (return on investment, окупаемость инвестиций), распределенный по всем активам в инвестпортфеле, добавил Сошников.

Первые шаги

Любой финансовый рынок, включая рынок криптовалют не терпит поверхностного подхода и накажет за это убытком, утверждает̆ аналитик TradingView Максим Лушников. По его словам, чтобы новичок осознанно смог найти точку входа в актив, нужно иметь базовые понятия об экономике, правилах образования цен на рынке и знать основы технического анализа.

Биржевая торговля насчитывает полтора столетия истории, тогда как крипторынку едва исполнилось 10 лет, подчеркнул финансовый аналитик криптобиржи Currency.com Михаил Кархалев. Многие ответы криптоинвестор может найти на традиционных рынках. Аналитик посоветовал изучить элементарные основы теханализа: скользящие средние, ключевые уровни поддержки и сопротивления.

«Для начала этого будет достаточно, чтобы понять некую механику рынка. Далее можно углубляться во что-то более серьезное, например, кластерный анализ. Но на это уйдет не один год обучения», — отметил Кархалев.

Стоит изучить базовые понятия по диверсификации инвестпортфеля и понять, какие криптовалюты в принципе существуют и можно ли их как-то категоризировать, советует директор сервиса обмена криптовалют Alfacash. По его словам, в отдельные классы активов можно отнести цифровые монеты, используемые как платежные средства, блокчейн-платформы для DeFi и смарт-контрактов, а также токены криптобирж и децентрализованных торговых площадок.

Совсем игнорировать технический анализ не стоит, но в целом, если речь не идет о многочисленных сделках в течение дня, то можно обойтись и без него, отметил Сошников. Он утверждает, что инвестору стоит потратить время на изучение самой технологии, чтобы понимать, во что он вкладывает деньги.

«Если инвестор не понимает, во что он вкладывается, как оно работает, то инвестировать не стоит. Лучше купить что-то понятное», — добавил эксперт.

Что необходимо знать перед входом на крипторынок

Директор сервиса обмена криптовалют Alfacash Никита Сошников назвал фундаментальные факторы, которые должен понимать криптоинвестор перед покупкой цифровых монет:

- Бесконечного роста не существует;

- Вам гарантируют высокую доходность за месяц, а в обмен просят просто отправить реферальную ссылку и «привести друга»? Скорее всего, это обман;

- Вы прочитали описание проекта, но ничего не поняли, так как там слишком много технических терминов, которые вам непонятны? Не инвестируйте. Вы не сможете здраво оценить перспективы непонятного проекта;

- Обязательно изучите законы налогообложения своей страны, касающиеся цифровых активов. Подумайте об этом сейчас, перед покупкой;

- Вы составили инвестпортфель, но пара проектов, вопреки вашему прогнозу, неуклонно дешевеют. «Наверное, криптовалюты — это не мое», — приходит в голову мысль. Отбросьте ее, полностью растущего инвестпортфеля нет даже у управляющих многомиллиардными фондами.

Как определить потенциал токена

Если инвестировать в биткоин или Ethereum, в две наиболее популярные и устойчивые монеты, то проводить глубокий анализ не имеет смысла, поскольку эти монеты априори перспективны, утверждает финансовый аналитик криптобиржи Currency.com. По его словам, при покупке любого другого токена требуется применить подход венчурного инвестора и понять, что вы инвестируете не в цифровую монету, а в стартап и его команду, пояснил Кархалев.

В данном случае нужно оценить идею проекта, реальность реализации его идеи, экономику проекта, на чем он будет зарабатывать, применение токена, команду и ее бэкграунд, понять, инвестировал ли кто-то в этот проект из крупных фондов и, конечно же, на какой стадии находится он сейчас, добавил аналитик. Он напомнил, что, согласно статистике, 95% стартапов перестают существовать в первый же год.

Инструменты криптоинвестора

В первую очередь, нужно изучить обучающие материалы Binance Academy, посоветовал директор сервиса обмена криптовалют Alfacash Никита Сошников. По его мнению, это отличный справочник для тех, кто только начинает погружаться в мир криптовалют. Также Сошников рекомендовал исследовать сообщество путем чтения комментариев на Reddit. Еще один совет эксперта — следить за перемещениями больших объемов цифровых монет с помощью сервиса Whale Alert в Twitter.

Для более продвинутых участников рынка финансовый аналитик криптобиржи Currency.com посоветовал использовать сервисы Glassnode, CryptoQuant или Skew. По словам Кархалева, важно проанализировать, как эти метрики ведут себя в периоды спада и подъема рынка, чтобы выявить закономерности.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Как угадать точку вхождения на крипторынок: делимся наблюдениями

Содержание

- Найти точку сопротивления

- Время выхода с рынка

Когда лучше покупать, а когда продавать криптовалюту — вопросы далеко не праздные. От правильно выбранных точек входа и выхода зависит, охватите ли вы тренд полностью и не упустите ли свою прибыль на снижении стоимости актива. Для начала остановимся на простейших определениях точки входа и выхода, основанных на линиях поддержки и сопротивления, о которых мы говорили в прошлом материале.

Найти точку сопротивления

Мы рассказывали, что при построении линии восходящего тренда, опираемся на две основные точки ценовых барьеров и подкрепляем тренд третьей. Эта третья точка и будет являться наилучшим моментом покупки или входа на рынок. Аналогичная ситуация с нисходящим трендом, только здесь третье касание с ценовой линией служит однозначным сигналом к продаже актива или выходу с рынка.

Эффективным моментом входа на рынок считается также прорыв цены через уровень сопротивления, когда импульс восходящего тренда только начинает свое развитие. Чтобы снизить риски, в такой ситуации целесообразно входить в рынок через лимитные ордера, при этом стоит обратить особое внимание на зоны коррекции.

Следует взять за правило, что коррекционное снижение редко бывает больше 38% от последнего завершенного падения, и после этого часто наблюдается взлет цены вверх. Именно эта зона, ограниченная последней вершиной и точкой 38%, является хорошим временем для покупки.

Если же явно наметился разворотный тренд и рынок падает, что на графике может отображаться прорывом линии поддержки, продавать актив следует при минимальном проколе выше этой линии. При ранних стадиях нисходящего тренда поймать такой момент не трудно.

Еще одна стратегия входа/выхода на рынок — покупка или продажа на контртренде. Нередко восходящий контртренд фиксирует рост сразу за линией тренда, превращая ее из линии сопротивления в линию поддержки. При касании цены этой линии — самое время вложиться в актив.

Время выхода с рынка

При обратной ситуации, когда контртренд пробивает линию поддержки, превращая ее в линию сопротивления, и особенно, если поблизости видны зоны коррекции, возрастает шанс успешного выхода с рынка.

Эти методики зарекомендовали себя при выраженном позитивном или негативном тренде, но есть способ заработать и на коридорах относительной стабильности. Боковой тренд может принести прибыль любителям краткосрочной и среднесрочной торговли. Чтобы выявить оптимальную точку покупки или продажи, условно разделите зону флэт-тренда горизонтальной чертой посередине. Подъем цены выше этой линии — сигнал к покупке, падение ниже — к продаже. Данная методика опирается на склонность рынка к росту или падению при пересечении разделяющей его наполовину границы.

Если вы уже научились определять, как новостная повестка влияет на стоимость той или иной валюты, можно попробовать войти в рынок на основании последних новостей. Тонкость здесь в том, что рынок не всегда однозначно реагирует на мировые события, и мы знаем ряд примеров, когда на негативных крипто-новостях из Китая инвесторы продавали свои биткоины, не дождавшись стремительного роста буквально несколько часов. О тонкостях торговли на новостях мы еще поговорим отдельно, пока же рекомендуем попрактиковаться на описанных методиках. Делитесь с нами своими успехами и следите за обновлением рубрики «Анализируй это».

Источник: decenter.org

Оценка статьи:

Загрузка…

Для любого криптотрейдера краеугольным является вопрос определения двух моментов: когда криптовалюту необходимо покупать, а когда — выставлять на продажу, чтобы извлечь максимальную прибыль. От того, насколько правильно трейдер спрогнозирует эти моменты, зависит размер упущенной выгоды от снижения цены цифровых монет.

Вместе с currency.com мы рассмотрим популярный и надежный механизм, которым пользуются любые трейдеры при краткосрочной торговле, в том числе и при торговле цифровыми валютами. Эта информация может быть полезна новичкам, которые задумываются о первых шагах в криптовалютном инвестировании.

Данная публикация не является руководством к биржевой торговле или финансовым вложениям и носит исключительно информационный характер.

Инструменты трейдера

Как правило, у опытного игрока криптовалютного рынка есть 10−15 валютных пар, на которых он совершает свои сделки.

Также для обеспечения сохранности средств 50% активов рекомендуется держать в основных валютах — BTC и USD. Такая подушка позволяет покупать некоторые валюты на позициях минимума при неожиданных коррекциях рынка, чтобы позже извлекать дополнительную выгоду при их продаже.

При анализе графиков цен рекомендуется охватывать период в 3−4 месяца от даты анализа — например, в декабре будет проводиться анализ, начиная с сентября или августа.

Выбор монеты

Для начала трейдер должен произвести анализ рынка и выбрать конкретную монету — это может быть как молодая валюта с уникальной технологией, так и давно известная, с хорошим новостным фоном и высоким спросом на рынке. Такую криптовалюту можно считать перспективной с точки зрения инвестиций и приступать к анализу и поиску точки входа.

Определение тренда

Под трендом в криптотрейдинге понимается направление ценового движения валютной пары (например, биткоина и доллара США) на определенном временном промежутке. Именно по тренду можно определить настроение участников рынка, поэтому опытные трейдеры рекомендуют ни при каких обстоятельствах не торговать против тренда.

Всего выделяют три типа трендов — восходящий, нисходящий и боковой (или флэт).

Восходящий тренд определяют по ценовым минимумам на временном промежутке, соединяя их на графике условной линией. Если каждый последующий минимум расположен выше предыдущего, то такой тренд считают восходящим.

Нисходящий тренд определяется схожим образом, но по максимумам цен — если каждый следующий максимум располагается на графике все ниже и ниже, его можно назвать нисходящим.

При боковом тренде, или флэте, движение цен не отличается волатильностью. Если на графике просматривается флэт, то трейдеры не рекомендуют производить любые сделки с валютой, поскольку такой тренд, как правило, сигнализирует о готовности рынка к скачкам цен в любой момент.

Никакой тренд не может существовать вечно, поэтому есть такое явление, как пробитие тренда. При пробитии восходящий тренд меняется на нисходящий, а нисходящий, соответственно, на восходящий.

Уровни поддержки и сопротивления

Определяя уровни поддержек и сопротивлений, трейдеры анализируют ситуацию на рынке с точки зрения ценовых максимумов и минимумов.

Уровень поддержки — это такое значение, ниже которого цена валютной пары не опускается в определенный момент времени. Уровень сопротивления — значение, выше которого цена не поднимается, своеобразный «потолок».

Сигналы к продаже и к покупке

Итак, когда криптовалюта продается и покупается?

При работе с восходящими трендами трейдеры опираются на две основные точки ценовых барьеров и расценивают третью точку как подкрепление тренда — она сигнализирует об оптимальном моменте для покупки отслеживаемой монеты. При нисходящем тренде ситуация идентична, с той лишь разницей, что третья точка в этом случае расценивается как сигнал для продажи криптовалюты.

Описанный метод торговли криптовалютами, вероятно, является одним из самых простых, но при этом он достаточно надежен. Стоит отметить, что опытные трейдеры всегда учитывают вероятность так называемых ложных пробитий — ситуаций, когда происходит резкий скачок в цене, но значения быстро возвращаются назад. Лучший способ убедиться в том, что пробитие действительно произошло — дождаться второго подтвержденного максимума или минимума на графике.

Читайте также

- Хватит 3 минут: как зарегистрироваться на криптовалютной бирже, чтобы заработать. Пример Currency.com

- Что происходит с популярными криптовалютами и чего ждать в 2020