Как узнать номер Apple Card через приложение Wallet

- 1) Откройте приложение Wallet на своём iPhone с iOS 12.4+

- 2) Нажмите на свою Apple Card.

- 3) Нажмите значок в виде троеточия.

- 4) Пролистайте вниз и выберите Card Information (Информация о карте).

- 5) Авторизуйтесь с помощью Face ID, Touch ID или пароля.

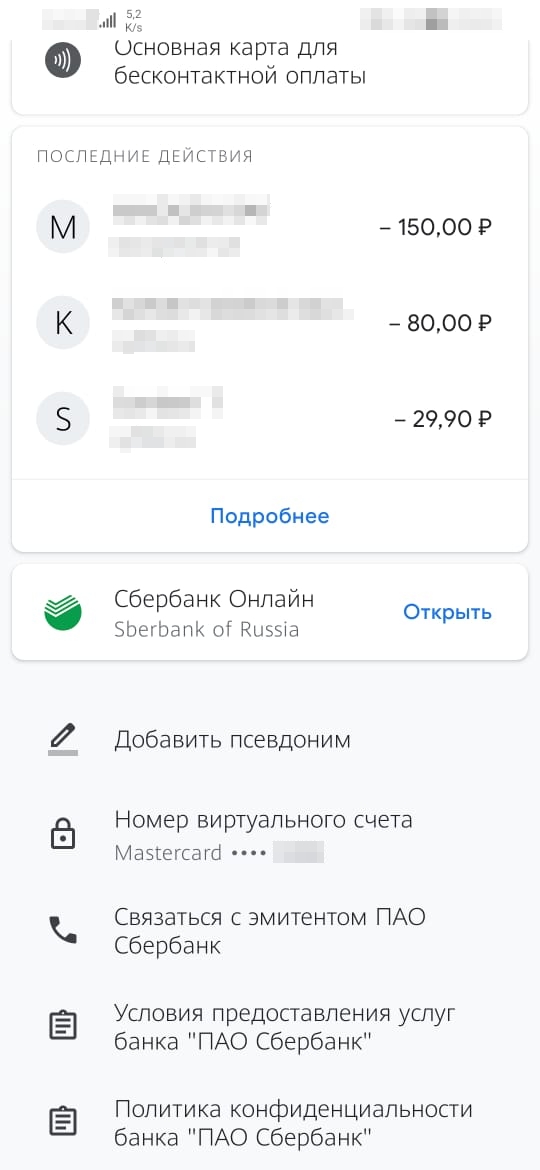

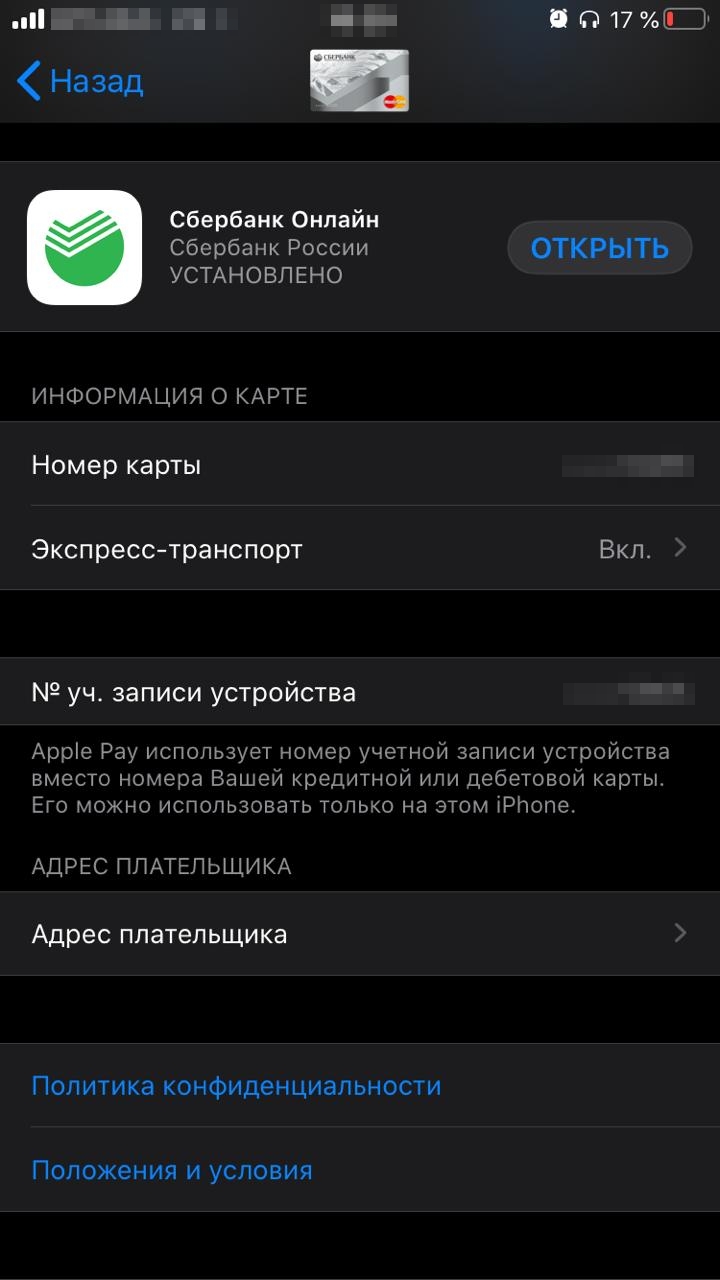

Для приложения Apple Pay необходимо зайти в приложение Wallet, выбрать нужную карту, в информации о карте будет указан № учетной записи, который является номером токена.

Как узнать номер учетной записи устройства Эпл пей?

Чтобы найти номер учетной записи устройства на iPhone или iPad: Откройте приложение «Настройки». Прокрутите вниз до пункта Wallet и Apple Pay. На часах Apple Watch:

- Откройте приложение Apple Watch на iPhone.

- Перейдите на вкладку «Мои часы» и нажмите «Wallet и Apple Pay».

- Нажмите на карту.

Как узнать номер виртуальной карты в Wallet?

«Мои часы», нажмите « Wallet и Apple Pay», затем выберите карту. Если оплата производилась с помощью системы оплаты Android Pay, то укажите Номер виртуальной карты — это Номер виртуального счета ( Virtual account number ).

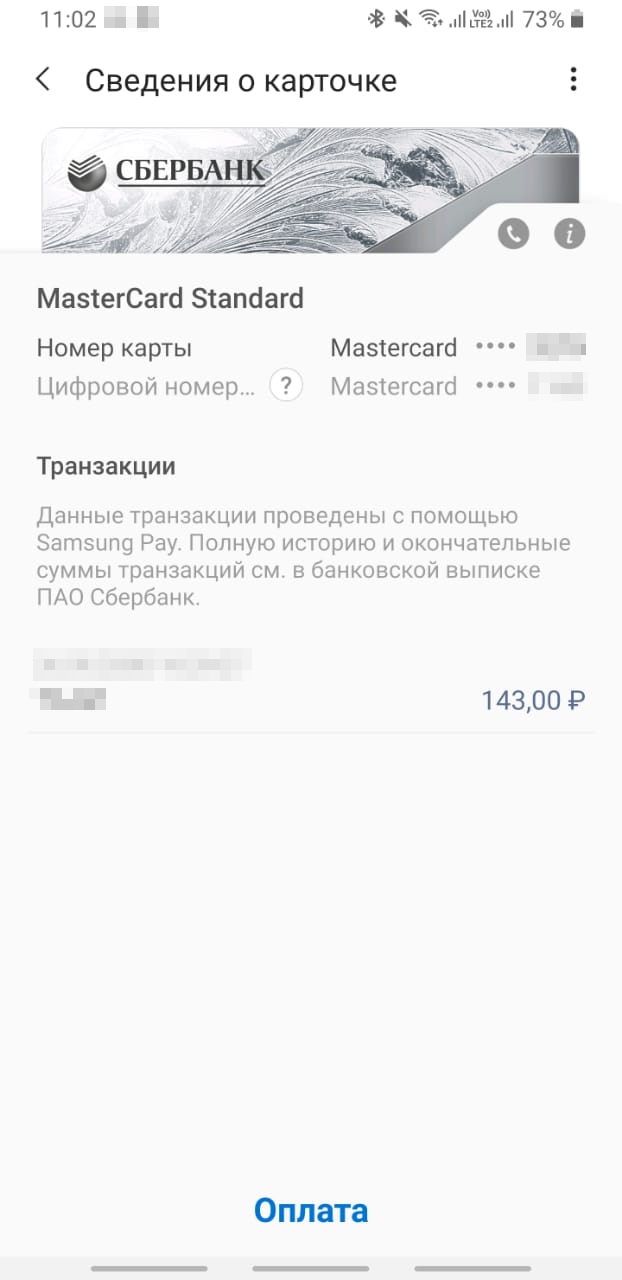

Как узнать полный цифровой номер карты Samsung Pay?

4 цифры токена можно узнать в платёжном приложении телефона, в котором подключена находящаяся в стоп-листе карта. Эти цифры отличаются от тех, которые указаны на самой карте. Samsung Pay: откройте в приложении подключённую карту, пролистайте до строчки « Номер виртуального счёта».

Как посмотреть историю Apple Pay?

Чтобы быстро просмотреть историю расходов по нашей карте Apple Pay, нам просто нужно войти в собственное приложение Настройки и перейдите в меню Кошелек и Apple Pay, раздел, в котором наши кредитные карты интегрированы в систему.

Что такое адрес плательщика в Apple Pay?

Имя и адрес плательщика, связанные с Вашей учетной записью Apple ID, iTunes Store или App Store. Эта информация используется Apple и эмитентом карты, чтобы проверить соответствие карты установленным требованиям, чтобы настроить карту для Apple Pay, а также чтобы предотвратить мошенничество.

Что такое учётный номер устройства?

Номер учётной записи устройства – уникальный идентификационный код, который назначается вашей карте в системе бесконтактных платежей Apple Pay. Он создаётся каждый раз, когда вы привязываете карту, и навсегда привязан к определённой модели iPhone.

Как узнать номер карты Сбербанк через 900?

Совершив звонок на бесплатный номер 8-800-555-5550, человек, пройдя стандартную процедуру идентификации клиента, может узнать у оператора данные по своей пластиковой карте, состояние счёта и другую необходимую информацию.

Как вернуть деньги с Apple Pay?

Как запросить возврат средств Войдите в систему, используя свой идентификатор Apple ID и пароль. Нажмите «Мне нужно». Выберите «Запросить возврат средств». Выберите причину, по которой вы хотите вернуть средства, и нажмите «Далее».

Где посмотреть номер виртуальной карты?

Номера виртуальных счетов, созданные в приложении Google Pay, а также на сайтах и в приложениях ваших банков. Такой номер присваивается банком и показывается в разделе со сведениями о карте вместе с ее изображением.

Как узнать полный номер карты Сбербанк?

Как узнать номер карты Сбербанка?

- Просмотрите документы по картам, которые есть у вас дома.

- Сходите в банк.

- Позвоните по бесплатному многоканальному номеру 8-800-555-55-50 или обратитесь с соответствующим вопросом по электронной почте.

- Зайдите в Сбербанк Онлайн.

Как узнать полный токен карты?

Вы так же можете узнать полный номер своей виртуальной карты, но для этого Вам понадобится второй телефон с Android. Нужно установить на него программу «Contactless credit Card Reader» и приложить к нему Ваше устройство, попавшее в стоп-лист. Там Вы увидите номер карты, который и передаётся нам в систему.

Как вывести из стоп листа?

Когда банку не удаётся списать деньги за поездку, карта заносится в стоп — лист транспортной системы. Чтобы вывести её из стоп — листа, нужно погасить задолженность. Карта будет выведена из стоп — листа в течение суток после погашения долга.

Как понять что карта в стоп листе?

Карта в стоп — листе. Это означает, что по данной карте была совершена поездка, за которую не произошло списание средств. Таким образом, поездка осталась неоплаченной, и по карте образовалась задолженность.

Как Токенизировать карту?

Как токенизировать собственную карточку в сервисе Portmone.com

- Зайдите в личный кабинет;

- Выберите раздел «Платежные карты» и нажмите на кнопку «Добавить новую карту»;

- Введите данные карты в соответствующие поля, кликните по чекбоксу «Подключить защиту VISA / Mastercard» и нажмите кнопку «Добавить карточку».

- Готово.

16 июл. 2021 г.

Что такое оплата Токеном?

Оплата токеном — это технология оплаты в магазинах и интернете с помощью некоторых мобильных устройств, основные производители которых предоставляют средства для проведения платежей через систему токенизации, например, Apple Pay, Samsung Pay или Google Pay.

Зачем нужна Токенизация?

Токенизация позволяет осуществлять платежи не разглашая данные карты/счёта пользователя. Информация о карте (номер карты/cvv-код и др.) заменяется уникальными цифровыми идентификаторами – токенами. Токены защищают персональную информацию и финансовые операции передавая данные карты в зашифрованном виде.

Какие данные передаются при оплате картой?

На странице для ввода данных банковской карты потребуется ввести данные банковской карты: номер карты, имя владельца карты, срок действия карты, трёхзначный код безопасности (CVV2 для VISA, CVC2 для MasterCard, Код Дополнительной Идентификации для МИР). Все необходимые данные пропечатаны на самой карте.

Где найти номер токена?

4 цифры токена можно узнать в платёжном приложении телефона, в котором подключена находящаяся в стоп-листе карта. Эти цифры отличаются от тех, которые указаны на самой карте. Samsung Pay: откройте в приложении подключённую карту, пролистайте до строчки «Цифровой номер».

Как узнать токен банковской карты?

Ответ: Для того, чтобы узнать номер виртуальной карты (токена), клиенту необходимо зайти в приложение Mir Pay или Samsung Pay и выбрать вкладку «Карты» на главном экране, после чего нажать на интересующую банковскую карту. Над картой будет указан маскированный номер токена.

Что значит мобильные устройства токены?

Токен (также аппаратный токен, USB-ключ, криптографический токен) — компактное устройство, предназначенное для обеспечения информационной безопасности пользователя, также используется для идентификации его владельца, безопасного удалённого доступа к информационным ресурсам и т. д.

Что такое система токенизации?

Система токенизации предоставляет приложениям обработки данных полномочия и интерфейсы для запроса токенов или расшифровку конфиденциальных данных из токенов.

Как настроить бесконтактную оплату Альфа банк?

Кошелёк Pay™

- Откройте приложение и выберите «Добавить карту».

- Введите реквизиты карты вручную или считайте реквизиты карты с помощью NFC-модуля телефона.

- Примите условия пользовательского соглашения.

- Введите проверочный код из смс-сообщения банка, чтобы активировать карту для бесконтактной оплаты телефоном.

Что такое токен бесконтактной оплаты?

Оплата в магазинах Сервис не передает продавцу номер банковской карты покупателя. Вместо этого карте присваивается токен – уникальная комбинация цифр, которая будет использоваться для выполнения транзакций.

Как узнать токен Google Pay?

Кликните на карту. В пустые окошки нужно ввести 4 известные цифры токена. 4 цифры токена можно узнать в платёжном приложении телефона, в котором подключена находящаяся в стоп-листе карта. Эти цифры отличаются от тех, которые указаны на самой карте.

Что такое Криптограмма на банковской карте?

Это код, который связывает токен с номером карты клиента. Криптограмма нужна, чтобы поставщик услуг токенизации мог подтвердить подлинность токена и соотнести его с номером банковской карты для завершения транзакции.

Что такое Токенизированная банковская карта?

Токенизация карты — это технология обмена конфиденциальных данных банковской карты на специальный обезличенный эквивалент (токен). К ним относятся номер карты и срок ее действия.

Как устроен Google Pay?

Google Pay превращает данные банковской карты в виртуальный счет, номер которого, пароли, отпечатки и сканы лица хранятся в самом телефоне, и поэтому даже Google не имеет к ним доступа. Таким образом, оплата через Google Pay гарантирует, что данные карты никто не узнает и не сможет использовать в мошеннических целях.

Что такое NFC token?

NFT (англ. non-fungible token, в переводе с англ. — «невзаимозаменя́емый то́кен»), также уникальный то́кен — вид криптографических токенов, каждый экземпляр которых уникален (специфичен) и не может быть обменян или замещён другим аналогичным токеном, хотя обычно токены взаимозаменяемы по своей природе.

Что можно Токенизировать?

Под токенизацией понимается процесс создания цифрового изображения в блокчейне для определенных реальных активов. Часто это ценные бумаги, денежные средства, инвестиции в компании или проекты, ссуды, драгоценные металлы или доли в недвижимости.

Что такое Токенизация бизнеса?

Токенизация активов — это создание цифровой записи в блокчейне для определенного, реального актива. Токенизация помогает повысить ликвидность активов и является инструментом привлечения финансирования для бизнесов, которые находятся на ранних стадиях развития.

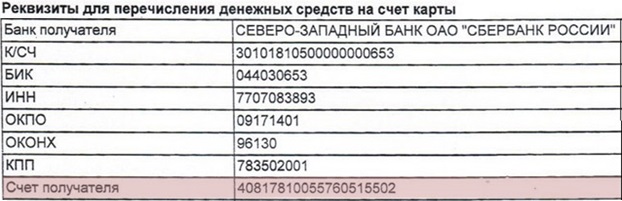

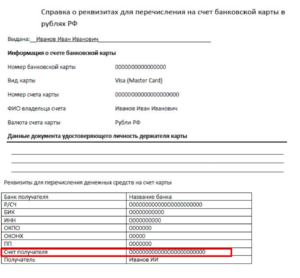

Как узнать расчетный счет карты «Сбербанка»? Где посмотреть расчетный счет банковской карты «Сбербанка»?

Для совершения некоторых необходимых операций посредством карточек, в том числе при помощи банковской карты «Сбербанка», потребуется разузнать личный расчетный счет. Он может понадобиться, когда возникает необходимость провести некоторые платежные операции, например, отправить деньги кому-либо или получить деньги на собственный счет от другого человека. При этом человек, который будет переводить деньги, не сможет этого сделать, не зная вашего расчетного счета

Если вы не догадываетесь, где можно узнать о расчетном счете карты – не отчаивайтесь! Есть несколько способов, которые помогут получить всю требуемую информацию и завершить необходимую операцию. Так как номер счета является конфиденциальным видом данных, которые могут быть доступны одному лишь владельцу карты, то просто узнать его без каких-либо необходимых реквизитов невозможно. Несмотря на это, узнать расчетный код нетрудно, если у вас имеются определенные данные. К тому же эту процедуру можно выполнить абсолютно разными способами в зависимости от ситуации и возможностей, которыми вы располагаете в данный момент. Как узнать расчетный счет карты «Сбербанка», рассмотрим ниже.

Конверт с картой

Выдача банковской карты клиентам «Сбербанка» происходит в специальном конверте, на котором имеется официальный логотип компании. Распечатав его, можно узнать пин-код. Ваш расчетный счет банковской карты «Сбербанка» указан на этом конверте. В том случае, если конверт сохранился и есть возможность взять его, то найти необходимые числа не составит труда.

Сам счет будет написан на лицевой стороне конверта, а именно в графе, расположенной чуть ниже того поля, где указаны фамилия и имя владельца. Если считать, то это будет третья графа сверху. Ваш расчетный счет состоит из 20 цифр.

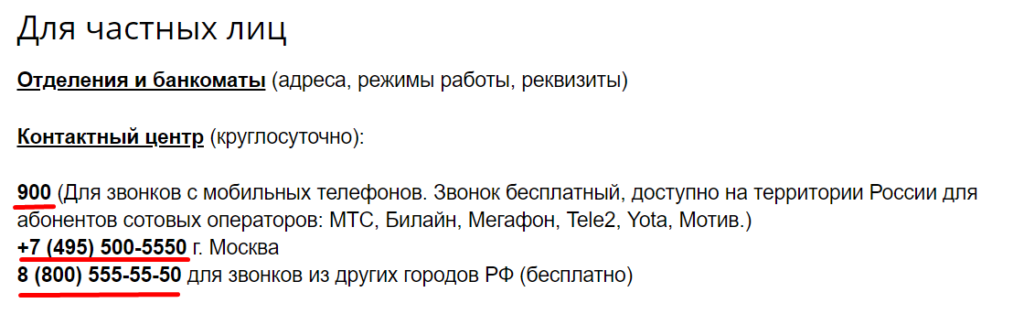

Горячая линия

В том случае, если конверт был утерян или нет возможности добраться до него, но у вас есть некоторые другие реквизиты, то вы можете позвонить в головной офис «Сбербанка», набрав номер 8 800 555 55 50. Звонки по России на этот номер осуществляются абсолютно бесплатно даже с мобильного телефона, причем звонить можно круглосуточно. Наберите данный номер — и вам расскажут, как узнать расчетный счет карты «Сбербанка».

Происходит это следующим образом: вас поприветствует робот — прослушайте всю информацию и действуйте согласно инструкциям. В скором времени вас обслужит освободившийся оператор «Сбербанка», которому следует сообщить о том, что именно вас интересует и какая проблема возникла. Оператор попросит сообщить некоторые данные, подтверждающие, что карта действительно принадлежит вам: вы должны будете назвать оператору имя того, кому принадлежит карточка, ее номер и секретное слово, которое указывается тогда, когда вы заполняете необходимое заявление на приобретение карты.

Секретное слово следует произносить очень чётко, лучше по буквам, во избежание недоразумений и ошибок. Если вы назовёте все правильно, то система обязательно подтвердит ваши данные, и оператор сообщит вам расчетный счет карты. Если же вы предоставили какую-либо неверную информацию или же забыли секретное слово, то оператор откажет в предоставлении помощи и не сообщит заветные числа. В этом случае сотрудник действует абсолютно правомерно, так как главное правило любого банка — это сохранение конфиденциальности.

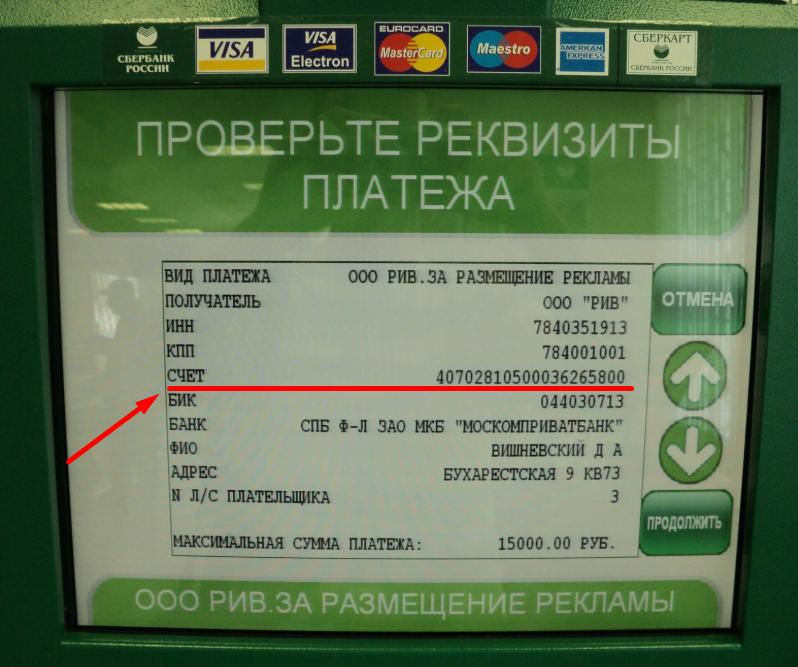

Отделение банка и банкоматы

Если же вы не помните секретного слова или не имеете конверта, в котором получали карту, не отчаивайтесь. Существует ещё несколько способов того, как узнать расчетный счет карты «Сбербанка». Довольно легко можно узнать необходимые числа, если лично посетить одно из отделений банка. Для того чтобы вам предоставили нужную информацию, потребуются документ, который подтвердит личность, и сама карта. Подойдите к оператору банка и предъявите карту и паспорт, после чего работник обязательно скажет вам ваш расчетный счет.

Можно просто дойти до любого ближайшего банкомата и узнать свой счет там. При совершении абсолютно любой операции в банкомате на экране устройства всегда появляется номер счета, с которым будут проводиться заявленные вами действия. Этот номер и есть расчетный счет.

Предоставление услуг через Интернет

Если вы подключились к услуге «Мобильный банк» и у вас есть выход в интернет, то можно узнать номер счета за считанные секунды. Для этого нужно зайти в специализированный ресурс. Для выполнения входа вы должны получить номер и пароль, при помощи которых будете проходить идентификацию на сайте «Сбербанк-Онлайн». Расчетный счет карты вы сможете увидеть при входе в систему на открывшейся вкладке. Получить данные реквизиты можно через телефон или любой банкомат.

Документы, появившиеся в результате оплаты картой

Без помощи операторов «Сбербанка» (и не посещая филиал банка) также можно узнать о расчетном счете. Покопайтесь в документах, наверняка вы сможете найти какую-либо квитанцию о проведении платежа через вашу банковскую карту. Если отыскали, то вам повезло. Внизу квитанции можно посмотреть свой двадцатизначный расчетный счет, который обязательно будет там указан.

Договор

Если же у вас не сохранилась квитанция об оплате при помощи карты «Сбербанка», но сохранился, к примеру, договор об открытии счета банковской карточки, то следует достать его, так как на обратной стороне вашего документа в реквизитах вы сможете найти номер расчетного счета карты «Сбербанка».

Как видно из данного обзора, существует большое количество способов того, как узнать расчетный счет карты «Сбербанка». Однако такую важную информацию лучше хранить записанной в мобильном телефоне или блокноте, который вы обычно носите с собой. Конечно, запомнить двадцатизначный номер практически невозможно, поэтому следует его хотя бы записать и иметь под рукой, ведь данная информация может понадобиться абсолютно в любое время. И не всегда можно вспомнить секретное слово, зайти в интернет или посмотреть договор со «Сбербанком».

Цифровая подпись сбербанк. Банковские карты вместо подписи. Новое в обслуживании клиентов Сбербанка. Где взять токен

В правом верхнем углу страницы написано ваше имя и название вашей организации. Нажмите на стрелочку рядом с ними, в выпадающем меню выберите Мой профиль. Над заголовком перейдите на вкладку Сертификаты. На открывшейся странице со списком всех сертификатов нажмите кнопку Сформировать запрос.

Шаг 2. Распечатайте ключ ЭП и сертификат шифрования

Заполните в форме все поля и нажмите кнопку Создать. Теперь, нажав соответствующие кнопки, можно распечатать сертификат ключа электронной подписи и сертификат шифрования. Эти документы должен подписать владелец ключа и руководитель организации, также их необходимо заверить печатью организации. Бумаги необходимо подать в обслуживающее подразделение банка по месту заключения договора.

Шаг 3. Активация сертификатов

После того, как банк зарегистрирует сертификаты, вам придет СМС. Чтобы сертификаты стали активными, вам нужно войти в Сбербанк Бизнес Онлайн под тем же PIN-кодом на токене, под которым был сформирован запрос на новый сертификат, и в появившемся диалоговом окне подтвердить прием сертификата.

Инструкция и ответы на основные вопросы по работе сервиса Сбербанк бизнес онлайн.

Что такое Сбербанк бизнес онлайн?

Это интернет-банкинг для малого бизнеса – индивидуальных предпринимателей и юридических лиц.

Что можно делать при помощи Сбербанк бизнес онлайн?

- Проводить платежи;

- Оплачивать налоги;

- Следить за состоянием счетов и остатков по ним;

- Создавать шаблоны платежных поручений;

- Создавать и вести справочники контрагентов;

- Работать с документами 1C.

Работает круглосуточно и требует только доступа к интернету.

Как подключить Сбербанк бизнес онлайн?

Предпринимателю или представителю юридического лица необходимо обратиться в ближайшее отделение Сбербанка и подключить соответствующую услугу. У сотрудника банка вы получите индивидуальный логин для входа в систему, пароль же будет отправлен вам в sms-сообщении. Единоразовый платеж за подключение услуги составляет 960 рублей, ежемесячная абонентская плата – 490 рублей.

Как войти в Сбербанк бизнес онлайн?

Вход осуществляется либо по sms, либо с помощью специального ключа – token.

- Для входа посредством sms-паролей нужно открыть страницу по адресу https://sbi.sberbank.ru:9443/ic или зайти через сайт Сбербанка. В появившимся окне ввести логин и пароль. Логин указан в информационном листе, полученном Вами при подключении к услуге. Первоначальный пароль отправляется SMS-сообщением на телефонный номер, указанный в заявлении на подключение услуги. После ввода первоначального пароля, необходимо задать постоянный пароль, который будет использоваться для входа в систему в дальнейшем.

- Для входа в «Сбербанк Бизнес онлайн» через электронный ключ (токен) вставьте токен в USB-порт компьютера, откройте «Мой компьютер», затем – «Cъемный диск». Затем нужно запустить файл start.exe, далее выбрать учетную запись №PIN, ввести код доступа, который можно найти в ПИН-конверте с соответствующим номером, и нажать кнопку «Войти».

Что делать если токен не определяется?

Если токен не определяется как смарт-карта (USB Smart Cardreader), то необходимо в списке устройств найти токен и обновить у него драйвер. Для обновления драйвера нужно нажать правой кнопкой мыши на устройство, выбрать «Свойства», зайти на вкладку «Драйвер» и нажать «Обновить». При обновлении можно установить драйвер автоматически из Интернета.

Токен можно получить в Сбербанке. Стоимость – 990 рублей за 1 экземпляр стандартного электронного ключа для новых клиентов. Сенсорный ключ стоит 1990, а сенсорный с экраном – 3990 рублей.

Как создать электронную подпись в Сбербанк бизнес онлайн?

- Выбираем в меню «Услуги» -> «Обмен криптоинформацией» -> «Запросы на новый сертификат».

- Выбираем криптопрофиль, заполняем поля «Должность» и «адрес электронной почты», нажимаем «Сформировать запрос на сертификат». После нажимаем «Отправить».

- После того как запрос на сертификат отправлен в банк, необходимо распечатать 3 экземпляра сертификата электронной подписи и 3 экземпляра сертификата ключа шифрования. Для этого выделяем сертификат и нажимаем правую кнопку мыши («Предварительный просмотр» и «Печать»)

- После этого необходимо проставить на всех экземплярах бланка вашу подпись, подпись руководителя, печать и предоставить в обслуживающее вас подразделение банка эти заверенные бланки сертификатов.

- Когда банк зарегистрирует сертификаты, вы получите смс-уведомление.

Как сменить пароль для входа в «Сбербанк Бизнес Онлайн»?

Вы можете самостоятельно сменить пароль в любое время. Для этого в системе «Сбербанк Бизнес онлайн» на главной странице в правом верхнем углу есть кнопка «Сменить пароль». Пароль должен содержать буквы и цифры, рекомендуемая длина пароля – от 8 символов.

Срок действия пароля для входа в систему составляет 90 дней (кроме пароля для первого входа, присылаемого в виде SMS). Каждые 90 дней, если пароль не менялся пользователем вручную, система напоминает о необходимости сменить пароль. При смене пароля в поле «Старый пароль» необходимо ввести пароль, с помощью которого был произведен последний вход в систему. В полях «Новый пароль» и «Подтверждение пароля» необходимо ввести новый (придуманный пользователем) пароль, который будет использоваться в дальнейшем.

Как сменить номер телефона для получения одноразовых SMS -паролей?

Для смены номера телефона получения SMS-паролей необходимо заполнить заявление с пометкой «корректирующее» и предоставить его в отделение банка по месту ведения счета.

Что делать при ошибке «Неверный логин или пароль»?

Необходимо проверить правильность ввода логина (сравнить его с информационным листом) и пароля. В пароле могут использоваться латинские буквы разного регистра и цифры. Если же вы забыли пароль, вам следует заполнить заявление о выдаче нового пароля в связи с его утратой в отделении банка по месту ведения счета.

Что делать, если при входе в систему «Сбербанк Бизнес онлайн» появилось сообщение «Учетная запись заблокирована»?

Для разблокировки учетной записи или получения нового пароля Вам следует заполнить соответствующее заявление о выдаче нового пароля в отделении банка по месту ведения счета.

Если в организации поменялся директор/бухгалтер или держатель учетной записи сменил фамилию, можно ли использовать старую учетную запись?

Нельзя, в этих случаях необходимо зарегистрировать новую учетную запись. Для регистрации новой учётной записи, первоначально не указанной в договоре, следует заполнить заявление, с пометкой «корректирующее», и предоставить его в отделение банка по месту ведения счета. Так же необходимо будет создать новый запрос на сертификат.

Как в «Сбербанк Бизнес онлайн» посмотреть движение денежных средств?

Нужно зайти в раздел «Услуги» → «Рублевые операции» → «Запрос на получение выписки по рублевым счетам». В левом верхнем углу нажать на кнопку «Создать новый документ». В появившемся окне выбрать счет, указать период и нажать на кнопку «Сохранить изменения». Запрос сохранится в статусе «Создан», необходимо выделить его и нажать на кнопку «Отправить документ в банк для обработки». Как только статус документа изменится на «Принят АБС» (смена статуса может занять некоторое время), выписка появится в разделе «Выписки по рублевым счетам».

Как в «Сбербанк Бизнес онлайн» посмотреть выписку за период?

Для этого необходимо перейти в раздел «Услуги» → «Рублевые операции» → «Выписка по рублевым счетам». На панели кнопок необходимо нажать кнопку «Выписка по рублевому счету за период», выбрать расчетный счет, форму печати, период и нажать кнопку «Печать». Во всплывающем окне откроется форма предварительного просмотра выписки за период.

Как выгрузить выписку из системы «Сбербанк Бизнес онлайн» в 1С?

Для этого нужно войти в раздел «Дополнительно» → «Обмен с 1С» → «Экспорт выписки по рублевым счетам». Необходимо переместить расчетный счет в столбец «Выбранные», указать необходимый период и нажать кнопку «Экспорт». После этого нужно нажать на появившуюся ссылку и сохранить файл экспорта.

Кроме того можно импортировать платежные поручения в формате txt, зарплатные реестры в формате xml (при импорте через раздел «Дополнительно»), а также список сотрудников в формате csv и txt (в разделе «Зарплатный проект»).

Как создать платежное поручение?

«Услуги» -> «РКО по рублевым операциям» -> «Платежные поручения» -> Создать. Ваши данные будут заполнены автоматически, а данные получателя можно получить, выбрав контрагента из списка. После введения суммы, произойдет проверка документа, и если все в порядке, то вам на телефон придет одноразовый пароль, которым нужно будет подтвердить проводимую операцию. Также нужно будет нажать кнопку подписи и кнопку «Отправить в банк». На этом платежное поручение, если вы его не отзовете, считается выполненным.

Как заполнить неактивные поля КБК, ОКАТО и пр. при создании налогового платежного поручения в «Сбербанк Бизнес онлайн»?

В правом верхнем углу платежного поручения необходимо выбрать «Показатель статуса» в соответствии с типом совершаемого платежа, и поля станут активными.

Как подключить услугу «Зарплатный проект»?

Для подключения услуги «Зарплатный проект», первоначально не указанной в договоре, следует заполнить заявление, с пометкой «корректирующее» и галочкой «Электронные реестры» в пункте 3 «Подключаемые услуги» и предоставить его в отделение банка по месту ведения счета.

Как в «Сбербанк Бизнес Онлайн» сформировать сертификат

Откроется новое окно Запрос на новый сертификат . Окно запроса нового сертификата в системе «Сбербанк Бизнес Онлайн»:

В поле Номер введите номер документа или оставьте автоматически заполненный номер без изменений. Этот номер система заполняет по порядку в течении года. В поле Дата по-умолчанию будет текущая дата. Если необходимо — введите Дату вручную или нажмите на кнопку Добавление даты к документу для вызова календаря.

Поля ниже серого цвета — Криптопрофиль , Организация и Ф.И.О. уже будут заполнены системой автоматически и не редактируются. Нажмите кнопку. и в списке криптопрофилей выберите профиль для нового сертификата из справочника.

Следующие поля ввода белого цвета — Должность и Адрес электронной почты вам необходимо заполнить самостоятельно.

Как только удостоверяющий центр выпустит сертификат, вы получите SMS-уведомление о готовности сертификата. Вам просто достаточно выполнить вход в систему и принять сертификат на электронный ключ.

Сертификат открытого ключа электронной подписи

Какие функции выполняет сертификат

Чтобы понять, какую роль он играет, сначала нужно разобраться с тем, как работает ЭП, и почему для этого требуется два ключа: закрытый — ЗК, и парный ему открытый — ОК. Представим двух участников электронного документооборота, которые обмениваются документами, например: компания А и ФНС. Согласно принятой технологии отправитель (А) подписывает письмо своей подписью, созданной с помощью ЗК. Затем файл зашифровывается открытым ключом ФНС, и в таком виде отсылается через программу обмена. Инспектор расшифровывает его своим ЗК, а отправленный ответ, соответственно, шифруется ОК компании А (публикуется в реестре УЦ). Получив его, адресат производит расшифровку с применением своего закрытого ключа.

Таким образом, прочитать документы может только тот, кому они адресованы. При этом участники обмена должны быть уверены в том, что общаются друг с другом, и в переписку не вступили посторонние лица. Именно это обеспечивает сертификат открытого ключа электронной подписи. Технически задача решается следующим образом. Приобретая ЭЦП в удостоверяющем центре, клиент получает:

- средства формирования ЭЦП (комплекс программ);

- закрытый ключ для ее создания, и открытый — для шифрования;

- квалифицированный сертификат электронной подписи — созданный УЦ файл с данными владельца, подписанный собственной ЭЦП центра.

Все эти данные находятся на защищенном от взлома техническом устройстве, чаще всего используется «eToken». Файл УЦ участвует в создании ЭП, и в проверке ее подлинности. Когда партнеры обмениваются своими открытыми ключами, он гарантирует отсутствие их подмены недоброжелательной стороной.

На бумажном носителе отображается информация о владельце ЭП, заверенная его собственноручной подписью, период действия сертификата и область его применения. Например:

- проверка подлинности клиента;

- подписание документов в СМЭВ.

В печатном экземпляре указывается информации о применяемом криптографическом алгоритме, класс защищенности, и символьная расшифровка ЭЦП центра, который ее выдал.

Что нужно для получения сертификата

Получение сертификата ключа проверки электронной подписи — это заверка его подлинности и принадлежности конкретному человеку. Такое подтверждение УЦ выдает, как правило, на срок не больше года, а затем продлевает по обращению. При этом проверяется личность заявители всеми возможными способами: через базы ФНС, МВД, ФСБ. Чтобы получить услугу (она платная) достаточно обратиться в Удостоверяющий центр с заявкой, и представить паспорт плюс СНИЛС.

Для организации дополнительно потребуется выписка из ЕГРЮЛ. Проверяется ФИО руководителя, его право действовать от имени компании как юридического лица. При оформлении ЭЦП организации на другого сотрудника, нужно представить приказ о передаче полномочий по ее использованию, или доверенность. В отдельных случаях, например, если ЭП дает право на размещение информации в публичном доступе, ее придется заверить у нотариуса.

Как в «Сбербанк Бизнес Онлайн» сформировать сертификат?

Создание электронной подписи в системе — Мастер создания Сертификатов .

После того, как вы выполните , на экран будет отображено окно приглашение . Сертификат вам понадобится для того чтобы полностью открыть доступ к совершаемым операциям в системе «Сбербанк Бизнес Онлайн». Вам необходимо выполнить несколько шагов по созданию новой электронной подписи. Здесь в окне Мастера изготовления сертификатов в начале описаны все ваши действия для создания сертификата и новой электронной подписи.

Прочитайте инструкцию и нажмите кнопку Далее для продолжения.

Всего необходимо выполнить 4 шага:

Шаг 1 . Формирование запроса на новый сертификат. При этом одновременно будет создан запрос для электронной подписи и ключа шифрования.

Рассмотрим окно запроса. В предоставленном окне запроса на новый сертификат отображены несколько полей для заполнения.

В поле Номер введите номер документа или оставьте автоматически заполненный номер без изменений. Этот номер система заполняет по порядку в течении года. В поле Дата по-умолчанию будет текущая дата. Если необходимо — введите Дату вручную или нажмите на кнопку Добавление даты к документу для вызова календаря.

Поля ниже серого цвета — Криптопрофиль , Организация и Ф.И.О. уже будут заполнены системой автоматически и не редактируются. Нажмите кнопку. и в списке криптопрофилей выберите профиль для нового сертификата из справочника.

Следующие поля ввода белого цвета — Должность и Адрес электронной почты вам необходимо заполнить самостоятельно.

После заполнения полей ввода нажмите для продолжения.

Система «Сбербанк Бизнес Онлайн» проверит корректность заполнения полей. Если будут ошибки, они будут выделены значками и система будет ожидать исправление ошибок для дальнейшей отправки запроса. Повторно нажмите кнопку Сформировать запрос на сертификат . Как только запрос будет принят системой — будет сформирован запрос и документ будет сохранен. (сформированный документ появится в списке со статусом Создан ).

Шаг 2 . Запрос на изготовление сертификатов.

Чтобы отправить запрос на сертификат в банк, нажмите кнопку Далее для продолжения.

Шаг 3 . Печать сертификатов. Вам необходимо распечатать 3 экземпляра сертификата электронной подписи и 3 экземпляра сертификата ключа шифрования.

Также вам понадобится заверить распечатки ключей подписями уполномоченных лиц и далее предоставить их в банк для регистрации.

Шаг 4 . Выполните вход в систему «Сбербанк Бизнес Онлайн» под пин-кодом нового сертификата и активируйте сертификат.

Как только удостоверяющий центр выпустит сертификат, вы получите SMS-уведомление о готовности сертификата. Вам просто достаточно выполнить вход в систему и принять сертификат на электронный ключ.

На экране будет отображено системное сообщение об успешной активации сертификата для криптопрофиля:

Нажмите кнопку ОК для завершения процедуры формирования сертификата.

ВНИМАНИЕ! Для корректной работы с несколькими подписями необходимо входить под отдельным PIN как для Директора, так и для Бухгалтера. Пример: Директор – PIN1, Бухгалтер – PIN2, т. е. запрос на новый сертификат должен формироваться только под отдельным PIN.

Впервые Сбербанк предложил клиентам возможность получения индивидуальной электронной подписи документов в 2014 году. Всего за последующий год только в Москве было совершено более трех миллионов операций с использованием электронной подписи. В настоящее время треть операций по вкладам осуществляется так же с применением данного сервиса.

Электронная подпись – уникальный буквенный код, который любой клиент Сбербанка может зарегистрировать при обращении в организацию. Многие отделения банков оборудованы специальными pos-терминалами, поддерживающими ввод электронной подписи, которую можно использовать вместо стандартного пин-кода либо вместе с ним. Это упрощает доступ к различным услугам и операциям по банковским картам и счетам, позволяя сотрудникам организации удостовериться в подлинности личности заявителя.

Еще одно предназначение электронной подписи – упрощение документооборота в банке, поскольку она способна заменять обычную ручную подпись. Так клиент может подтвердить любое свое действие и в качестве его подтверждения получить не бумажный документ, а его электронную версию, которая будет также храниться в электронных архивах банка. Электронная и собственноручная подписи считаются юридически равнозначными, поэтому независимо от выбранного способа подписания документа последний будет иметь одинаковую юридическую силу.

Благодаря использованию электронной подписи, сокращающей бумажный оборот, Сбербанк получил возможность повысить скорость обслуживания клиентов. Вместо подписания многочисленных бумажных документов клиенту предлагается один раз указать свою цифровую подпись, чтобы сделка вступила в законную силу. Конечно, при этом также потребуется паспорт и в некоторых случаях ввод личного пин-кода к банковской карте.

Как получить и использовать электронную подпись

Для получения соответствующего ключа электронно-цифровой подписи нужно пройти регистрацию на сайте ООО «Сберключ» (http://sberkey.ru) и в дальнейшем посетить ближайшее отделение Сбербанка для завершения процедуры идентификации. Обладая личной электронной подписью, каждый клиент Сбербанк получает возможность участия в торгах и размещения собственных объявлений на специальных электронных площадках банка. Данный сервис предоставляется как физическим и юридическим лицам, так и индивидуальным предпринимателям. Помимо самого образца электронной подписи клиент получает сертификат с указанием личных данных пользователя и срока действия выданного ключа.

Обладателю электронной подписи предоставляется возможность на официальной основе подписывать документы в рамках взаимодействия с банком. Также электронная подпись Сбербанка представляет собой неотъемлемый реквизит при осуществлении разнообразных коммерческих операций. Полномочия на обладание цифровой подписью регулируются сертификатом, поэтому в случае его утери либо окончания срока действия ранее оформленная документация уже не будет иметь юридической силы.

К дополнительным преимуществам обладания электронной подписью Сбербанка можно отнести возможность тестирования инновационных продуктов, которые предоставляются организацией ограниченному кругу лиц. Кроме того, наличие цифрового ключа повышает шансы на одобрение кредита на выгодных условиях. Завести электронную подпись банк рекомендует всем предпринимателям, часто ведущим торги на валютном рынке и заключающим инвестиционные сделки. Благодаря личному ключу любые из этих операций упрощаются и не требуют от банка постоянной проверки личности всех участников процесса.

Учитывая законодательную необходимость составления электронной отчетности, цифровая подпись становится неотъемлемым инструментом в данном деле. Это удобный инструмент для ведения электронного документооборота, поскольку любой ключ уже содержит все основные данные заявителя, которые автоматически заносятся в любой из составляемых документов. Из недостатков услуги можно отметить лишь продолжительную по времени первичную процедуру идентификации пользователя и высокую стоимость оформления сертификата.

Срок действия сертификата может истечь и для этого потребуется его регенерация. Важно знать, как правильно это сделать.

Поэтому у клиентов появляется вопрос о том, как обновить токен в Сбербанк Бизнес Онлайн.

Прошивкой называется установление новой версии программы для нормальной работы токена. Система Сбербанк Бизнес Онлайн постоянно обновляется и эти обновления касаются электронного ключа. Старая версия перестает работать. Для дальнейшей корректной работы необходимо обновить прошивку.

Как обновить прошивку в Сбербанк Бизнес Онлайн?

Совершить действия возможно самостоятельно либо же обратиться за помощью к менеджерам организации. Чаще всего пользователи самостоятельно проводят процедуру. Если возникают какие-либо трудности, то необходимо обратиться на горячую линию банка.

При личном посещении офиса при себе иметь паспорт и электронный ключ. Специалист поможет сделать обновление и расскажет, каким образом это можно сделать самому.

Самостоятельное обновление предусматривает скачивание специальной актуальной программы на официальном сайте банка. Здесь можно найти инструкцию по обновлению. Она поможет выполнить все правильно. Эта программа загружается в виде zip-архива. Этот архив необходимо будет разархивировать на свой компьютер. После в компьютер вставить токен в USB-порт. Из распакованной папки открыть документ «token_upd.exe». после этих действий на экране появятся все сведения о токене и новой версии программы.

Для старта процесса потребуется нажать на «Обновить». Обычно эта процедуры по времени занимается несколько минут. В это время не отключать компьютер и не вынимать устройство из разъема. При успешной процедуре высветится «Обновление успешно установлено». После этого человек может войти в свой личный кабинет и начать работу.

Когда не получится сделать перепрошивку?

Обычно процедуру нельзя совершить, если компьютер не видит устройство. Устранить проблему можно переустановкой драйверов. Для этого в компьютере в списке найти нужный токен и в настройках нажать на «Обновить». После проведенных действий токен начнет корректно работать. На панели задач начнет отображаться нужный значок.

Перепрошивка производится при помощи специального электронного документооборота E-Invoicing. В основном меню программы должна быть соответствующая вкладка. Если ее нет, то обновление невозможно. В этом случае необходимо обратиться в офис и написать соответствующее заявление.

Где взять токен?

Токен можно получить в отделении Сбербанка. его стоимость составляет 990 рублей за один экземпляр ключа для новых пользователей. Цена сенсорного ключа составляет 1990 рублей. Если есть еще и экран, то цена 3990 рублей.

Как создать электронную подпись в Сбербанк Бизнес Онлайн?

Для создания подписи потребуется:

- В меню выбрать раздел «Услуги». Далее нажать на «Обмен криптоинформацией». После нажать на «Запросы на новый сертификат».

- Выбрать криптопрофиль и указать должность, виртуальную почту.

- После нажать на «Сформировать запрос на сертификат». Далее нажать на «Отправить».

- После того как запрос отослан в банк, пользователю необходимо распечатать 3 экземпляра электронной подписи и 3 экземпляра сертификата ключа шифрования.

- После на всех экземплярах поставить свою личную подпись, подпись руководителя, печать и предоставить бумаги в банк.

- После регистрации документации клиент будет оповещен СМС.

Как видно, перегенерировать сертификат в СбербанкБизнес Онлайн совсем не сложно. Необходимо придерживаться руководства, а при возникновении вопросов обращаться в техническую поддержку.

Номер расчетного счета Сбербанка: как узнать?

Расчетный счет, как следует из его названия – для проведения расчетов. Открывается исключительно для ведения коммерческой деятельности. Завести его могут индивидуальные предприниматели или юридические лица – организации. Служит он для получения средств от реализации товаров и услуг и оплаты поставщикам, налоговым органам.

Ведение предпринимательской деятельности контролируется государством и налоговыми органами. Банковские организации не проводят оплату физическим лицам с расчетного (за исключением перечисления заработной платы работникам).

Расчетный счет состоит из 20-ти цифр. Расшифровывают его так:

- Первые три цифры – статус владельца. Это может быть ИП, юрлицо, общественная организация.

- Четвертая – отражает статус компании – является ли она резидентом страны или нет.

- Пятая – срок действия.

- Шестая, седьмая и восьмая – унифицированный код валюты страны. Для сделок внутри страны для валюты «Рубли» используется код 810, для международных – 643.

- Девятая цифра не имеет практического значения для пользователей, рассчитывается компьютерно для выявления ошибок в написании остальных цифр.

- 10, 11, 12, 13 – номер банковского отделения.

- Оставшиеся семь цифр – индивидуальный номер, который присваивает банк.

Расчетный счет в Сбербанке служит для:

- Учета движения денежных средств. Регистрируются все проведенные операции, в конце определенного периода по ним составляется отчет.

- Получения оплаты от покупателей безналичным путем.

- Оплаты расходов на приобретение сырья, коммунальных платежей, налогов.

- Оплаты услуг банка за ведение учета и проведение операций.

- Перечисления денежных средств работникам организации на лицевые счета.

Что такое лицевой счет и для чего он нужен

Лицевой счет открывается для частных лиц. Используется для поступлений – получения заработной платы и расходов: оплаты коммунальных услуг, налогов, услуг сотовой связи, товаров в магазинах. Л/с – общее понятие, которое может относиться не только к банковской сфере. Он есть у операторов связи, у поставщиков услуг ЖКХ, страховых компаний. При оплате услуг средства сначала зачисляются на баланс пользователя услуг, после чего поступают на расчетный счет организации-продавца. Таким образом, л/с служит для идентификации плательщика.

Л/с открывается автоматически при оформлении кредита в банке или получении банковской карты. Именно на него поступают средства при погашении ссуды, а также поступают средства. При замене пластика его номер не меняется.

Что такое расчетный, балансовый

Информация о номере лицевого счета и других банковских реквизитах необходима для перевода денег через платежные поручения. То есть тех операциях, которые оформляют бухгалтерскими проводками. Такие данные запрашивают работодатели, пенсионные фонды, индивидуальные предприниматели, страховые компании и другие лица, которые будут переводить деньги. При таком способе перечисления используют не номер карты, а лицевой карт-счет получателя средств.

Лицевые или расчетные счета физических лиц в РФ состоят из 20 цифр. Каждая цифра несет свою закодированную информацию. Расшифровка счета важна только для бухгалтеров и сотрудников банка. Но для общего представления расчетный счет AAA-BB-CCC-D-EEEE-FFFFFFF можно описать так:

- AAA — балансовая группа первого порядка, берется из плана счетов для банков, например, начальные три цифры 408 свидетельствует о том, что счет открыт физическому лицу;

- BB — балансовая группа второго порядка, например, кодировка 17 информирует о том, что владелец счета резидент Российской Федерации;

- CCC — код валюты, эти сведения утверждены в едином Общероссийском классификаторе валют, например, код 810 соответствует рублям России, 978 — евро, 840 — долларам США, 980 — украинским гривнам;

- D — контрольная цифра, которая введена для уменьшения ошибок при машинной обработке информации;

- EEEE — внутренний код обслуживающего банковского подразделения;

- FFFFFFF — семизначный код лицевого счета присвоенного клиенту банка.

Российский банковский план счетов допускает резерв до 25 цифр в лицевом счете для физических лиц. Поэтому при исчерпании лимита на варианты вероятны счета с числом символов больше, чем 20.

Номер пластиковой карты относится к переменным реквизитам. Когда истекает ее срок действия, клиент оформляет новую карту и на ней будет другой 18-ти или 16-тизначный номер, который не совпадет с предыдущим. А номер лицевого счета у клиента практически не меняется.

Изменить расчетный счет могут только при утверждении нового плана счетов для банков, либо в случае, когда клиент закрывает все текущие счета и прекращает сотрудничество с определенным кредитным учреждением. В ситуации, когда этот же гражданин будет повторно открывать счета в том же банке, ему будет присвоен новый лицевой счет.

В чем разница

Если эти два вида счетов раньше имели принципиальное различие, то сейчас их границы размыты. Так, предприниматели могут снимать средства с р/с с помощью банковских карт, тогда как ранее это было возможно только с лицевого счета, а р/с использовался исключительно для безналичных расчетов.

Основные отличия расчетного и лицевого счета в Сбербанке:

- На личный можно получать переводы с платежных систем, электронных кошельков, от физических лиц. Предприниматели могут воспользоваться подобной возможностью только при заключении договора эквайринга – в остальных случаях получение средств будет незаконным.

- Лицевой не может использоваться для ведения коммерческой деятельности.

- Все операции, которые проводятся через р/с, должны иметь документальное обоснование – договор между контрагентами о взаимодействии.

- Снятие средств с расчетного счета возможно только для индивидуальных предпринимателей, юрлица должны проводить все операции исключительно безналичным путем. Прибыль организации распределяется по итогам отчетного периода между учредителями в соответствии с уставом после уплаты налогов.

Открыть л/с может любой клиент, имея на руках только паспорт. Это можно сделать даже через интернет. Для оформления расчетного потребуется предоставить учредительные документы о регистрации компании или ИП и заполнить карточку образцов подписей. Способов заведения р/с несколько, однако в любом случае потребуется личное присутствие предпринимателя.

Корреспондентский счет – лицевой или расчетный

Корреспондентский не относится ни к лицевым, ни к расчетным. Это счет, предназначенный для временного размещения средств при осуществлении переводов между разными банками. К/с зачастую можно не указывать на платежных поручениях, он не требуется при проведении платежей внутри одного банка.

Понять его специфику проще на примере. Для перечисления средств между финансовыми организациями необходимо иметь договора. Любое взаимодействие должно быть документально заверено и обосновано. При этом банков только в России более 500. Заключить договора со всеми банками практически нереально. Поэтому для переводов используется Центральный банк России, на корреспондентский счет которого попадают средства, после чего они перечисляются в нужную кредитную организацию.

Договор с Центральным банком на открытие к/с заключает каждая кредитная организация сразу после регистрации. Таким образом, документальное обоснование есть у всех банков с одним контрагентом, через которого и осуществляются все расчеты.

Разница между двумя счетами очевидна и ни у одного пользователя не должно возникнуть вопроса, на какой счет в Сбербанке переводить деньги. Если перевод нужно произвести частному лицу, используется лицевой счет. Если средства требуется отправить организации или индивидуальному предпринимателю, выбирают расчетный. Корреспондентский не относится ни к одному из них и для простых пользователей большого значения не имеет – достаточно правильно вписывать его в соответствующее поле при проведении оплаты.

Отличия от номера карты

Номер пластиковой карточки имеет комбинацию, состоящую из 16–18 цифр.

Что касается лицевого счета, то номер в любом случае будет иметь 20 цифр.

Важно знать, что счет пластика привязан к номеру платежного инструмента, поэтому он будет оставаться неизменным до того момента, пока держатель не осуществит закрытие карточки или ее плановый/неплановый перевыпуск. Что касается лицевого счета, то он в любом случае останется неизменным.

Существующие способы

Есть несколько вариантов, которые позволяют узнать лицевой счет пластикового инструмента. Все они подразделяются на дистанционные и прямые. Стоит рассмотреть каждый из них по отдельности.

Физическим лицам

Помимо организаций и предпринимателей, нередко потребность в расчетном счете возникает у физических лиц. Цели для этого могут быть самые разные. К примеру, физическое лицо активно сотрудничает с какой-либо компанией.

По своим внутренним правилам данная компания оплачивает услуги физического лица не на карту, а только на расчетный счет. Поэтому для сотрудничества с данной компанией физическому лицу придется открыть такой счет в любом кредитном учреждении.

По правилам, физические лица открывают не расчетные счета, как, к примеру, организации, а лицевые или текущие счета. По сути, эти понятия считаются смежными.

По аналогии с расчетными счетами, текущие счета используются физическими лицами для оперативного проведения расчетов с контрагентами. При этом, такие счета имеют несколько важных особенностей:

- Открываются в упрощенном порядке.

- Не требуют дополнительного документального подтверждения.

- По цене намного дешевле, чем расчетные счета.

- Действуют только в одной валюте.

- В процессе использования не предполагают ограничений по пополнению и снятию наличных.

Понятия расчетного и лицевого счетов считаются смежными

Как открыть текущий счет в Сбербанке

Ранее текущие счета для физических лиц открывались дистанционно. С клиентом подписывался электронный договор, после чего он получал на почту реквизиты счета и ключи к личному кабинету.

Сейчас для открытия счета потребуется лично посетить любое отделение Сбербанка для подписания договора на бумажном носителе. Далее клиент просит оплату, после чего получает реквизиты для пользования счетом. Условия текущего счета в Сбербанке:

- Открытие – моментально, только по паспорту.

- Валюта счета – только рубли.

- Начисление процентов на остаток.

- Отсутствие ограничений с использованием собственных средств.

- Возможность открытия нескольких счетов одновременно.

Помимо этого, текущие счета в Сбербанке не имеют срока действия. Они закрываются по первому требованию владельца счета. Активация производится сразу после первого зачисления денежных средств на баланс.

Счета физическим лицам в Сбербанке открываются совершенно бесплатно. Чтобы счет оказался активным, его нужно пополнить. Минимальная сумма пополнения – 10 рублей.

Сейчас для открытия счета потребуется лично посетить любое отделение Сбербанка

Существует ряд посреднических ресурсов, предлагающих открыть счет в Сбербанке за определенную плату. Такие предложения не должны привлекать внимание потенциальных клиентов, так как за открытие текущих счетов банк не взимает никакой платы.

Список документов для открытия

Для ИП открытие счета осуществляется с минимальным пакетом документов. Вы должны предоставить:

- гражданский паспорт;

- свидетельство о государственной регистрации индивидуального предпринимателя;

- ИНН;

- справки из ИФНС и ОГНИП.

Важно помнить, что согласно законодательству ИП может не иметь расчетный счет, если среди его контрагентов не будет юридических лиц. Если вы планируете принимать платежи от ООО, которые работают только по безналу, счет придется открыть.

Список документов для ООО

Открытие расчётного счёта для юридических лиц потребует следующий пакет бумаг:

- Устав компании;

- форма Р50007 листа записи ЕГРЮЛ;

- карточка с подписями и печатями;

- документы, подтверждающие полномочия третьих лиц на управление счётом;

- паспорт руководителя;

- лицензии (если есть);

- доверенность на лицо, открывающие расчетный счет ООО вместо директора.

Как открыть для ИП и ООО

Первое, что нужно сделать – это подготовить пакет документов. Есть 2 варианта открытия счета для ООО и ИП. Первый — это посетить отделение банка и лично подать заявку. Второй – зарезервировать счет онлайн, через официальный сайт Сбербанка.

Подбор тарифа для РКО в Сбербанке

Для начала система предложит вам помощь в подборе тарифа. Вы должны будете внести в специальную форму информацию о количестве планируемых ежемесячных платежей, а также какие суммы собираетесь вносить и снимать в течение расчетного периода.

Резервирование расчетного счета для РКО в Сбербанке

Процесс резервирования займет не более 5 минут. Вы сразу сможете пользоваться расчетным счетом ООО или ИП: принимать денежные массы и совершать платежи. Для полноценного доступа к расчетным операциям, необходимо в течение 1 месяца с момента резервирования обратиться в отделение банка с пакетом документов. После подписания договора на РКО в Себрбанке, юрлицам и индивидуальные предприниматели могут подключить дополнительные услуги. Например, «Сбербанк Бизнес Онлайн» и «Самоинкассация». При открытии расчетного счета ИП или ООО вы получите ряд бонусов:

- скидку 30% на WiFi Таргетинг от провайдера Hot WiFi;

- 5000 рублей на личный счет сервиса BestPlace;

- скидку 50% на услуги пртала YCLIENTS;

- 10 тысяч на личный счет сервиса SOLOMOTO.

Зачем может потребоваться

Лицевой счет по карте Сбербанка – это уникальная комбинация цифр, которая составляется персонально в отношении каждого клиента. Номер счета состоит из 20 цифр, которые отражают специальные сведения.

Финансовой компании или государственному учреждению для создания платежного поручения необходимо указать эту комбинацию. В противном случае владелец карты Сбербанк просто не сможет получить свои деньги.

Номер необходим для получения денег со стороны:

- работодателя;

- государственного учреждения: пенсии, субсидии, алиментов и т.д.;

- коммерческой организации: страховая выплата, проценты по вкладу и т.д.

Способы получения сведений

Существует несколько способов, с помощью которых можно узнать номер лицевого счета и предоставить его по месту требования. Все перечисленные способы бесплатные. Какой вариант выбрать – каждый клиент решает самостоятельно.

При личном обращении

Самый распространенный вариант получения сведений – это лично посетить ближайшее отделение Сбербанка. При себе следует иметь только паспорт или иной документ, для подтверждения личности.

Важно! Минус данного способа получения информации заключается в том, что необходимо тратить время и подстраивается под график работы Сберегательного банка. Преимущество – офисов много и все они находятся в шаговой доступности.

Для уточнения данных потребуется:

- обратиться к менеджеру;

- озвучить суть вопроса;

- получить выписку по счету с программы, где будет указан номер лицевого счета.

Писать заявление для получения сведений не нужно. Процедура подготовки выписки занимает по времени несколько минут.

Дополнительно можно оформить запрос через банкомат. Преимущество данного способа заключается в том, что банкоматы работают круглосуточно и находятся на каждом углу. Чтобы узнать номер счета следует:

- вставить карту;

- ввести секретный код;

- выбрать «операции по карте»;

- запросить выписку.

В полученном документе будет отображен персональный номер лицевого счета по карте.

Дистанционные способы

Дистанционные способы, с помощью которых можно получить сведения по номеру лицевого счета пользуются большой популярностью. Это – экономия времени. Рассмотрим все варианты, благодаря которым можно узнать информацию в любое время.

Способы получения номера лицевого счета:

- кликнуть по названию карты;

- выбрать «Информация по карте»;

- запросить «Реквизиты перевода на счет карты».

Подводя итог, можно отметить, что каждый клиент может получить сведения по номеру лицевого счета как лично в офисе или банкомате Сберегательного банка, так и дистанционно. Второй вариант является актуальным, поскольку экономит личное время.

Дистанционно каждый держатель карты может получить сведения из договора, конверта с секретным кодом, по телефону службы поддержки клиентов или специальных приложений, таких как онлайн и мобильный банк.

Способы получить расчетный счет

Что такое расчетный счет карты Сбербанка? Номер для проведения финансовых операций – приходных и расходных. В реквизитах включен номер банковской карты, которые и является р/с. Также там прописаны данные о владельце карточки. Номер банковского счета выдается для дебетовой или кредитной, зарплатной или социальной карты и остается без изменений на протяжении всего срока действия продукта.

Эти 16 или 18 (в редких случаях) цифр находятся на лицевой стороне пластиковой карты клиента. Но если пластика нет, а нужно узнать расчетный счет карты Сбербанка, то:

- Посмотрите в свой договор на выдачу сбербанковской карты.

- Узнайте реквизиты у сотрудника банковского отделения.

- Позвоните по номеру центра обслуживания клиентов.

- Воспользуйтесь банкоматом.

- Используйте Сбербанка Онлайн, там есть вся информация о счете.

Где посмотреть реквизиты расчетного счета зависит от Вашего удобства. Наиболее просты дистанционные варианты, на операцию уйдет 10-15 минут.

Для виртуального счета, к которому не выпущен пластик, получить реквизиты можно только выше перечисленными способами.

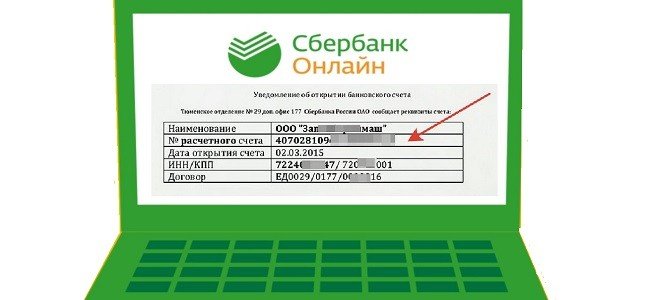

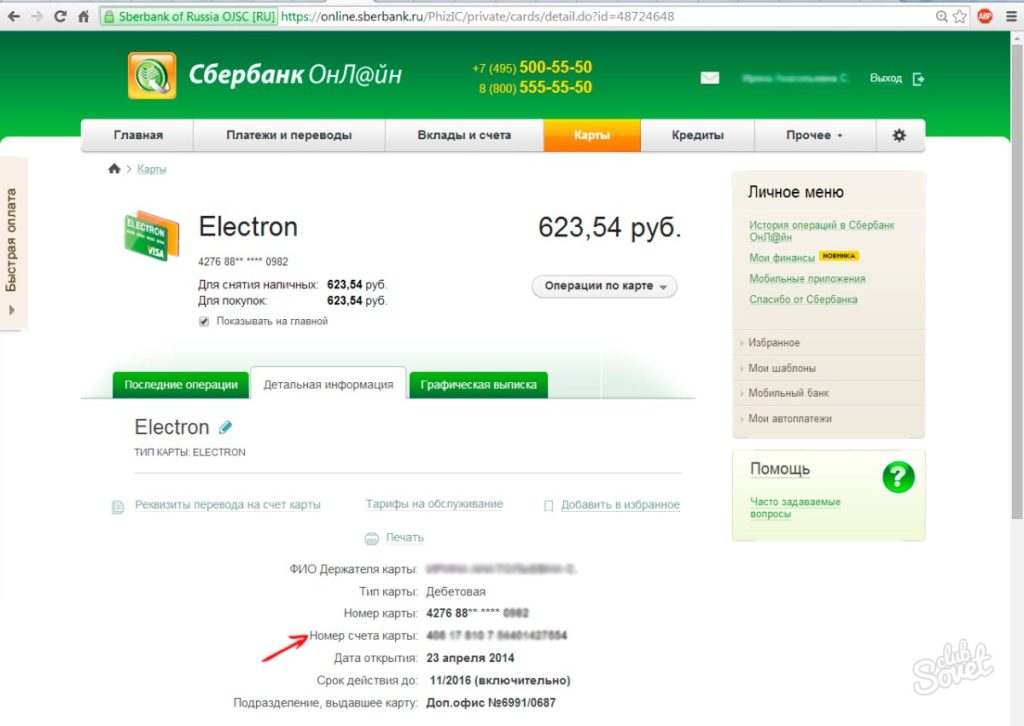

Через Сбербанк Онлайн

Для кредитного или дебетового пластика найти информацию по своему расчетному счету можно в Сбербанк Онлайн. Это личный кабинет, доступный каждому клиенту, в котором можно найти все счета по номеру карты, узнать текущий баланс, смотреть транзакции, сделать перевод или отследить состояние любой операции.

Чтобы узнать расчетный счет карты, следуйте инструкции:

- Зайдите на официальную страницу сайта.

- Найдите вверху ссылку на вход в личный кабинет клиента.

- Авторизуйтесь по имеющемуся логину и паролю.

- В графе карт выберите, какая вам нужна и кликните на нее.

- Из предложенных вариантов нажмите «Дополнительная информация».

- Данные будут выведены на экране, также можно их распечатать.

При работе в мобильном приложении со смартфона получить информацию можно по такому же алгоритму.

Инструкция:

В документах, прилагаемых к карте

16-значный номер счета, ИНН, БИК, адрес расположения главного отделения, код плательщика, полное наименование банка и другие реквизиты указаны в договоре. Этот документ сотрудник банка дает клиенту для ознакомления с условиями обслуживания в момент оформления карты. Лицевой счет написан на первой странице и выглядит как последовательные цифры, иногда с пробелом после каждого четырехзначного числа.

Расчетный счет карты Сбербанка в доступе у человека – один договор банк оставляет себе, а второй выдает клиенту. Просто сохраните документ, и вы не потеряете данные лицевого счета.

По горячей линии

8-800-555-55-50 – телефон центра клиентской поддержки. Работает на территории всей России, круглосуточно и бесплатно. Чтобы узнать расчетный счет, позвоните по номеру и назовите сотруднику имя и фамилию. Потребуется информация из паспорта и кодовое слово. Скажите, как называется карточка, если у вас их несколько, и вам озвучат с каких цифр начинается и заканчивается номер.

Имя получателя информации и владельца карты должно совпадать. Банк не разглашает информацию клиентов без проверки.

В отделении Сбербанка

Если офис Сбербанка России находится рядом с Вами, то карточный счет можно узнать у сотрудника отделения. С собой возьмите паспорт для удостоверения личности, чтобы работник смог проверить, кому принадлежит карточка. Этот способ заставляет потратить время, но, если нет договора, значит – это Ваш вариант.

В банкомате

Как узнать номер расчетного счета карты через банкомат или терминал Сбербанка России? Вам понадобится сам пластик и действующий банковский аппарат для получения информации по лицевому счету:

- Вставьте карточку в приемник.

- В меню выберите пункт «Мои счета».

- Из высветившегося списка выберите нужный вариант и нажмите «Распечатать чек» или «Вывести информацию на экран».

Адрес ближайшего к вам банкомата можно найти через мобильное приложение или на официальном сайте Сбербанка.

Видео:

В документах после оплаты картой

Зачисление расчета, оплата коммунальных услуг, получение наличных в банкомате – все операции сопровождаются выдачей чека. Выписка содержит номер карточного счета, к которому привязана карточка клиента.

Мобильное приложение

Аналогично личному кабинету на сайте работает и мобильное приложение от Сбербанка. Предварительно его необходимо скачать и установить на телефон. Делается это абсолютно бесплатно и быстро. Вход только по паролю.

Дальнейший порядок действий по поиску реквизитов такой же, как и в “Сбербанк Онлайн”:

- Выбираете свою карту и нажимаете “Информация”.

- Во вкладке “Реквизиты” содержится вся необходимая информация. Обратите внимание, что можно посмотреть данные не только для рублевых переводов, но и для операций в долларах и евро.

- Реквизиты можно отправить по SMS или на электронную почту.

Вход в личный кабинет

Для индивидуальных предпринимателей и юридических лиц крупнейший банк России предлагает современный платный сервис — личный кабинет Сбербанк Бизнес Онлайн. С его помощью осуществляется дистанционное управление финансовыми потоками. Среди полезных функций:

- выставление счетов контрагентам;

- оплата налогов и сборов.;

- формирование документов в электронном виде;

- использование электронной подписи;

- контроль над операциями по счету.

Вход

Войти в Сбербанк Бизнес Онлайн можно по логину и паролю (формируются при подключении к системе), которые нужно ввести в окно авторизации на главной странице сервиса. При первой попытке на номер мобильного поступит смс-код для идентификации. После входа система предложит сменить временный пароль на постоянный. Следующий шаг – прохождение процедуры смс-аутентификации – получение одноразового пароля. Если вход в Сбербанк Бизнес Онлайн осуществляется с помощью электронной подписи, то нужно сначала вставить токен в USB-порт компьютера и запустить файл загрузки.

Функционал

После открытия окна авторизации, ввести пароль для ЭП. Вам откроется меню личного кабинета, где вы сможете управлять расчетами и платежами, общаться в онлайн-чате, создавать шаблоны платежных поручений, просматривать курсы валют и многое другое.

Интернет-банк

Универсальный современный интернет-сервис Сбербанк Бизнес Онлайн – это готовое решение для полного контроля над финансовой составляющей вашего бизнеса. Чтобы начать работу с системой нужно составить заявление установленного образца и подать его в банк. После рассмотрения, вам предложат заключить договор на дистанционное обслуживание для ООО или ИП. Интернет-банк от Сбербанка позволит обрабатывать электронные документы по оплате, получить информацию о входящих и исходящих платежах. Использования готовых справочников банковских реквизитов даст возможность быстро заполнять электронные документы и формировать счета.

Кроме того, руководители компании смогут подключить мобильный банк и проводить платежи с помощью Apple Pay и Samsung Pay.

Карта для бизнеса

Для успешного ведения бизнеса и выгодных расчетов для ОО и ИП доступны корпоративные карты. Открытие карточного счета совершенно бесплатно.

Вы сможете устанавливать лимит по снятию денежных средств, привязать карту к расчетному счету ООО и ИП, что поможет быстро переводить на нее деньги. Расплачиваться бизнес картой и снимать наличные можно в любой точке мира. Суточное ограничение на обналичивание средств по карте составляет 170 тысяч рублей и 5 млн рублей в месяц.

Банкоматы Сбербанка перешли на бесконтакт, что позволяет снимать наличные без пластиковой карты. Достаточно использовать сервисы Apple Pay или Google Pay с любого мобильного устройства. Максимальный лимит при обналичивании средств без использования карты – 30 тысяч рублей за раз.

Эквайринг

В рамках РКО Сбербанка ООО и ИП смогут воспользоваться функцией интернет-эквайринга – получать платежи банковскими картами.

Среди преимуществ данной услуги:

- прием карт платежных систем МИР, Виза, Мастеркард;

- круглосуточная информационная и маркетинговая поддержка;

- оплата в одно касание.;

- зачисление средств на следующий день;

- персональный менеджер (вы сможете проконсультироваться по любым бизнес-вопросам).

Бухгалтерия для ИП и ООО

Данный онлайн-сервис, разработан специально для юридических лиц и индивидуальных предпринимателей, которые работают без наемных сотрудников по УСН 6%. Теперь вы сможете забыть о бремени подготовки и заполнения документов для налоговых органов.

При подключении пакета услуг вы получите автоматический расчет налогов и взносов, подготовку декларации по УСН и формирование КУДИР. Среди других преимуществ:

- выпуск электронной подписи;

- отправка декларации онлайн (стоимость годовой услуги — 1650 рублей);

- консультация экспертов – от 1500 рублей;

- бесплатный страховой полис от ошибок на сумму до 100 млн рублей.

Правила безопасности

Номер счета относится к платежным данным, поэтому его нужно с осторожностью сообщать третьим лицам. Однако, избежать мошенничества и сохранить свои деньги можно, если соблюдать правила безопасности.

- К реквизитам не относятся ни CVV, ни PIN-код. Эту информацию никогда нельзя сообщать посторонним.

- Не передавайте свою карту посторонним людям ни при каких обстоятельствах.

- Не храните карту рядом с телефоном.

- Не сообщайте никому PIN и CVC-код, даже сотрудникам Сбербанка.

- Не записывайте PIN-код на карте.

- Не доверяйте посторонним при работе с терминалом Сбербанка. Если нужна помощь — обратитесь к сотруднику банка.

- Не устанавливайте на свой телефон и компьютер подозрительные приложения. В них могут быть зашиты вирусы и клавиатурные шпионы, которые передают злоумышленникам все ваши действия в телефоне, в том числе ввод паролей от интернет-банка.

- Устанавливайте сложные пароли для входа в интернет-банк и мобильное приложение. Не рекомендуется использовать цифры по порядку, например, 12345, а также свою дату рождения. В любых сомнительных ситуациях сразу звоните в банк.

Если каким-то из перечисленных способов узнать номер счета не получается, то обратитесь в ближайшее отделение Сбербанка. Там вам смогут подробнее объяснить порядок действий и сразу же предоставить данные о счете.

Заключение

Чтобы каждый раз не вспоминать, где и как посмотреть расчетный счет банковской карты Сбербанка, воспользуйтесь одним из способов в статье и распечатайте себе реквизиты для хранения в надежном месте. Они не очень часто нужны, но без них невозможно совершить некоторые операции. Особенно это касается взаимодействия с государственными органами. Будьте во всеоружии.

Это статья для тех, кто прикладывал к терминалу телефон.

Если Вы прикладывали банковскую карту, прочтите эту статью.

Устройство попадает в стоп-лист, когда в транспортной системе по нему есть неоплаченная поездка. Вывести его из стоп-листа можно, погасив задолженность в личном кабинете пассажира.

Чтобы войти в кабинет, нужно знать полный цифровой номер (токен) карты, привязанной к устройству. Он отличается от номера на карте.

Что такое токен и почему он отличается от номера на банковской карте

Когда Вы добавляете банковскую карту в платежное приложение телефона, ей присваивается уникальная комбинация цифр – цифровой номер или токен, который используется при совершении транзакций. В целях безопасности продавцу передаётся только часть номера, и посмотреть его целиком не может даже владелец карты.

Когда Вы регистрируете поездки телефоном, в транспортной системе они учитываются по токену и с номером банковской карты не связаны. Поэтому вводить в личном кабинете номер, указанный на карте, бесполезно.

Как узнать токен

Чтобы узнать токен, Вам потребуется второй телефон с операционной системой Андроид.

Скачайте на телефон с Андроидом бесплатное приложение Считыватель банковских карт из Google Play. Для iOS такого приложения нет. Приложение выводит на экран цифровой номер карты и не предназначено для совершения платежей.

Приложение «Считыватель банковских карт» в Google Play

Начальный экран приложения «Считыватель банковских карт».

Включите режим оплаты на телефоне, который находится в стоп-листе, и поднесите оба телефона друг к другу, чтобы считать номер токена.

Когда данные будут прочитаны, на экране приложения появится изображение карты, номер которой будет скрыт звёздочками. Кликните на карту.

В пустые окошки нужно ввести 4 известные цифры токена.

4 цифры токена можно узнать в платёжном приложении телефона, в котором подключена находящаяся в стоп-листе карта. Эти цифры отличаются от тех, которые указаны на самой карте.

Samsung Pay: откройте в приложении подключённую карту, пролистайте до строчки «Цифровой номер».

Google Pay: откройте в приложении подключённую карту, спуститесь в самый низ и найдите «Номер виртуального счета»

Apple Pay: зайдите в “Воллет”, откройте нужную карту, в свойствах пролистайте до строчки «№ уч. записи устройства»

Введите 4 цифры токена в приложение «Считыватель банковских карт» и нажмите зелёную кнопку. Звёздочки на изображении карты поменяются на цифры — используйте эти цифры для входа в личный кабинет пассажира.

Введите 4 известные цифры токена.

Как войти в ЛК и погасить задолженность

Шаг 1

Перейдите на страницу входа в личный кабинет пассажира. Введите токен и код с картинки и нажмите «Войти».

Вход в личный кабинет пассажира на транспортно-карточной платформе

Шаг 2.

Если на карте есть задолженность, на странице истории оплаты проезда Вы увидите кнопку «Погасить задолженность» и сумму долга. Неоплаченная поездка будет иметь статус «Запрещена».

Страница истории оплаты проезда

Чтобы оплатить поездки, нажмите «Погасить задолженность». Банк автоматически произведёт списание средств. Мобильный банк пришлёт сообщение о покупке в OPLATA DOLGA

На странице истории оплаты появится строка об успешном ручном погашении, а статус неоплаченной поездки изменится на «Поездка оплачена».

Телефон будет выведен из стоп-листа в течение суток после списания.

Автоматическое погашение задолженности

- Система автоматически проходит по картам которые в “стоп-листе” в разный промежуток времени: через 3 мин, через 1 час, через 1 сутки, через 3 суток, через 7 суток, через 14 суток и через 28 суток. При наличии денежных средств на карте, карта автоматически выходит из “стоп-листа” и по ней снова возможно рассчитываться в общественном транспорте. Если в момент автоматического списания на карте не будет денег и все попытки уже прошли, то возможно воспользоваться личным кабинетом пассажира перейдя по ссылке. Личным кабинетом пассажира можно воспользоваться и раньше для самостоятельного вывода банковской бесконтактной карты из “стоп-листа” перейдя по ссылке.

Через 28 дней после первого отказа разблокировать банковскую карту или nfc-устройство можно только через личный кабинет пассажира по ссылке

Если у Вас не получилось самостоятельно вывести ваше устройство из “СТОП-ЛИСТА”, Вы можете обраться в центр поддержки клиентов по адресу: г.Благовещенск, ул.Театральная, д.57, оф. 609. Режим работы ПН-ПТ с 09.00-17.45 Обед 13.00-14.00, наши специалисты помогут Вам вывести устройство в день обращения.