Просмотров 36.9к. Опубликовано 14.09.2022

Обновлено 14.09.2022

Косвинцев Михаил Михайлович

Практикующий маркетолог с опытом работы более 6 лет. Руководитель отдела маркетинга в международной компании ООО ВИДЖЕТ (Zvonobot) . Спикер тематических форумов для предпринимателей и онлайн-курсов по маркетингу.

Задать вопрос

Деятельность любой коммерческой компании должна приносить прибыль. Для этого необходимо совершенствовать бизнес-процессы, заниматься менеджментом, вовремя замечать проблемные места и устранять причины, затрудняющие работу.

Основным экономическим показателем того, насколько рационально и эффективно бизнес использует ресурсы, является рентабельность. В этой статье расскажем, что это такое, как её правильно рассчитывать и использовать при создании стратегии развития производства.

Содержание

- Что такое рентабельность простыми словами

- Зачем рассчитывать рентабельность и о чем она говорит

- Что влияет на рентабельность

- Внешние факторы

- Внутренние факторы

- Где взять данные для расчета рентабельности

- Общая формула расчета рентабельности

- Виды показателей рентабельности

- Рентабельность активов (ROA)

- Оборотные активы (RCA)

- Внеоборотные активы (RFA)

- Чистые активы (RONA)

- Рентабельность реализованной продукции (ROM)

- Рентабельность товарного запаса (РТЗ)

- Рентабельность производства (ROTC)

- Рентабельность продаж (ROS)

- Валовая рентабельность (GPM)

- Операционная рентабельность (OPM)

- Рентабельность по чистой прибыли (NPM)

- Рентабельность основных средств (ROFA)

- Рентабельность персонала (ROL)

- Рентабельность инвестиций (ROI)

- Рентабельность инвестиционного капитала (ROIС)

- Рентабельность маркетинговых инвестиций (ROMI)

- Рентабельность капитала

- Собственного капитала (ROE)

- Вложенного капитала (ROCE)

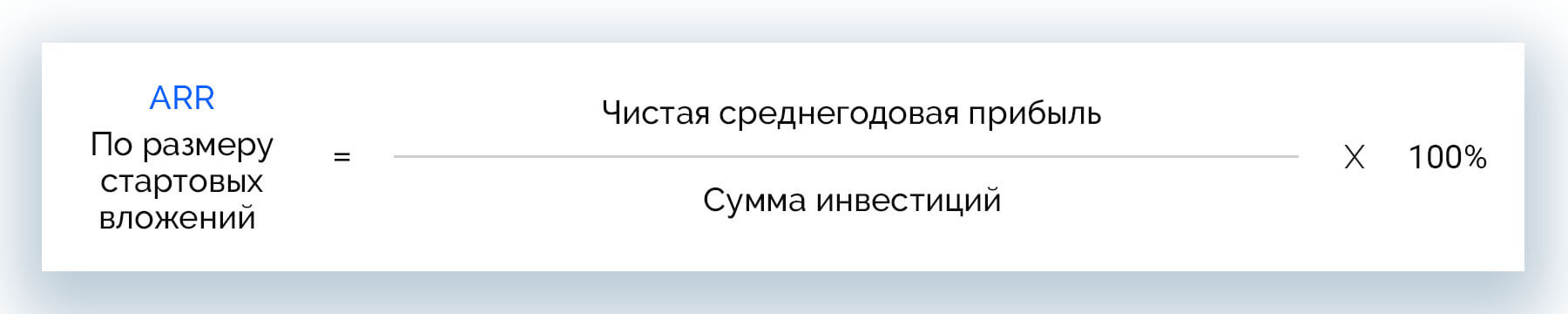

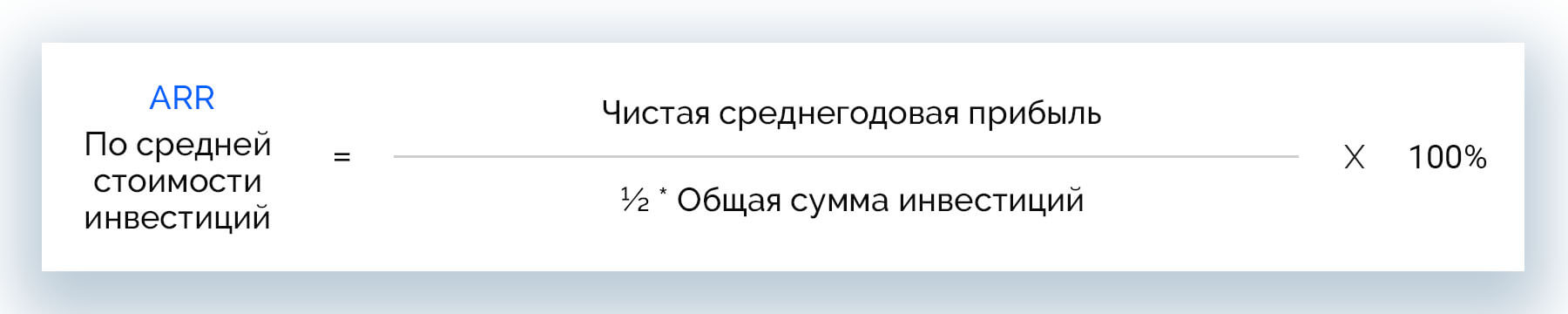

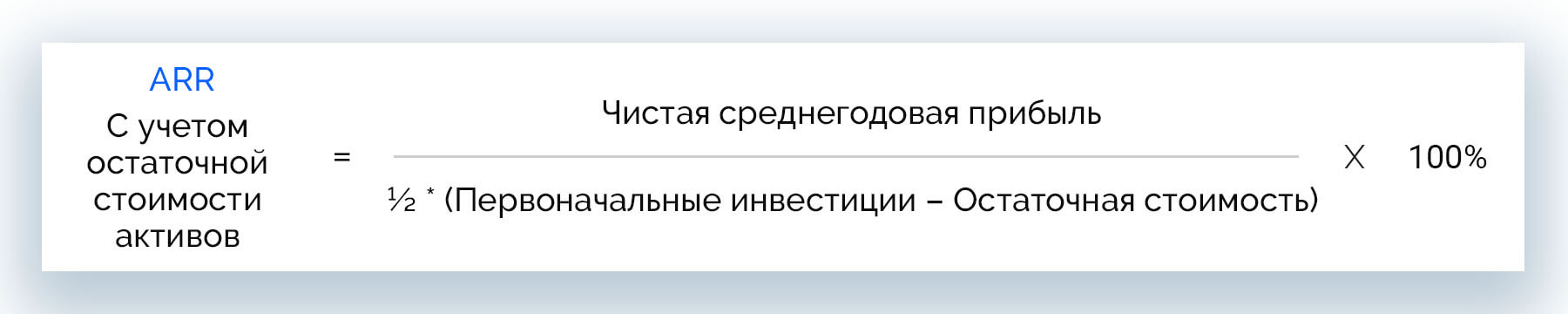

- Рентабельность проекта (ARR)

- По размеру стартовых вложений

- По средней стоимости инвестиций

- С учётом остаточной стоимости активов

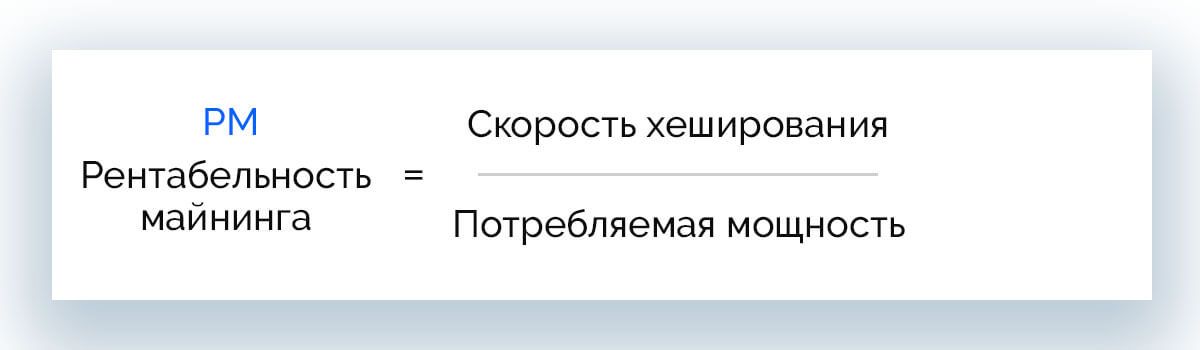

- Рентабельность майнинга (РМ)

- Примеры расчета рентабельности

- Пример 1: расчёт рентабельности активов

- Пример 2: расчёт рентабельности продукции

- Пример 3: расчёт рентабельности персонала

- Пример 4: расчёт рентабельности проекта

- Пример 5: расчёт рентабельность собственного капитала

- Анализ рентабельности

- Сравнительный анализ

- Факторный анализ

- Индексный анализ

- Реальная и номинальная норма прибыли

- Рентабельность и CAGR

- Как рассчитать порог рентабельности (BEP)

- Определение минимального уровня продаж, сумма которых покрывает производственные затраты

- Коэффициент валовой маржи

- Причины снижения рентабельности

- Как повысить рентабельность

- Самые рентабельные виды бизнеса

- Заключение

Что такое рентабельность простыми словами

Рентабельность — это количество прибыли, полученной с любой вложенной суммы. Показатель может исчислять в цифрах или процентах

Расчет и анализ рентабельности помогает понять, как работают вложенные в производство ресурсы и приводят ли они к получению прибыли. Чем выше рентабельность компании, тем привлекательнее она для инвесторов, которые могут поддержать развитие бизнеса.

Зачем рассчитывать рентабельность и о чем она говорит

В зависимости от того, в какую сторону меняется показатель рентабельности, можно судить о росте (или упадке) эффективности бизнеса. Чем ниже становится рентабельность — тем хуже обстоят дела в компании, и тем быстрее она теряет доход.

Без расчёта рентабельности невозможно принять взвешенное решение относительно дальнейшего развития компании. Например, без знания этого показателя невозможно осуществить:

- подготовку бизнес-плана для привлечения новых инвестиций;

- анализ прогнозируемого результата от нового проекта;

- расчет вилки стоимостей для сравнения с конкурентами и создания оффера;

- изменение системы менеджмента для решения проблем и ситуаций, снижающих эффективность бизнеса;

- расчёт потенциальной выручки за будущий период;

- подготовку бизнеса к комплексной продаже третьим лицам.

Что влияет на рентабельность

Любой бизнес должен стремиться к тому, чтобы показатель рентабельности если не постоянно рос, то хотя бы оставался стабильно высоким. Поэтому важно знать, какие факторы оказывают на это влияние. Они могут быть как внешними, так и внутренними.

Внешние факторы

Внешние факторы не зависят от действий компании, владельца бизнеса или работников. То есть единственная возможность работать с ними — приспособиться.

К внешним факторам можно отнести:

- законодательство, регулирующее предпринимательскую деятельность;

- востребованность продукта;

- рыночная ситуация;

- политическая ситуация;

- санкционное давление;

- уровень конкуренции;

- месторасположение компании.

Внутренние факторы

Внутренние факторы — это те, на которые компания может влиять и скорректировать при необходимости. Отслеживанием и регулированием внутренней обстановки занимается руководство или персонал организации. Делать это необходимо, потому что даже в благоприятной внешней среде бизнес может работать в убыток, если не наладить внутренние процессы.

К внутренним факторам относят:

- качество производимых товаров и оказываемых услуг;

- ценообразование;

- уровень квалификации сотрудников;

- репутация бизнеса;

- логистические процессы;

- уровень технического оснащения;

- эффективность проводимых маркетинговых исследований и т. д.

Где взять данные для расчета рентабельности

Для расчета рентабельности необходимо знать не один показатель. Рассчитать каждый из них можно по специальной формуле. А сведения для расчёта можно найти в отчётности компании — финансовой, налоговой, а также в бухгалтерском балансе.

Если компания планирует провести подробный анализ рентабельности, важно учесть и те параметры, которые касаются сферы деятельности. Например, если проводится расчёт показателя рентабельности какого-либо товара, то необходимо также знать сведения о себестоимости и размере вырученной с продажи прибыли.

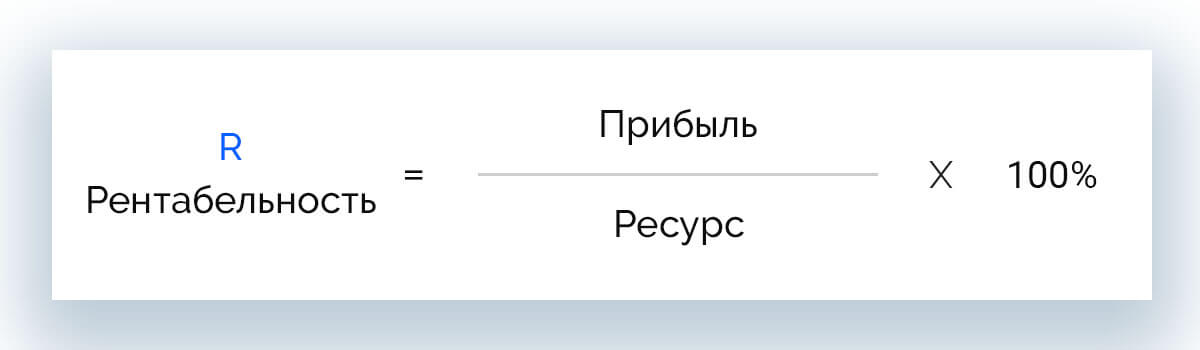

Общая формула расчета рентабельности

Существует общая формула, которая даёт возможность расчета рентабельности затрат, вложенных в какой-то показатель, например, производство товара. Конечный коэффициент поможет оценить, эффективно ли использовали ресурсы компании.

Для такого расчёта используют следующее уравнение:

Рентабельность = Прибыль / Показатель х 100 %

Например, для производства единицы продукции понадобилось 15000 рублей. Товар был продан за 25000 рублей. Рентабельность будет равняться 25000 / 15000 х 100 % = 166,67 %.

Виды показателей рентабельности

Так как расчёт рентабельности — это отношение прибыли к какой-либо величине (показателю), можно выделить несколько видов рентабельности.

Классификация показателя основывается на том, какие факторы влияют на размер прибыли. Ниже мы рассмотрим наиболее распространённые виды и покажем методы расчёта рентабельности у разных показателей.

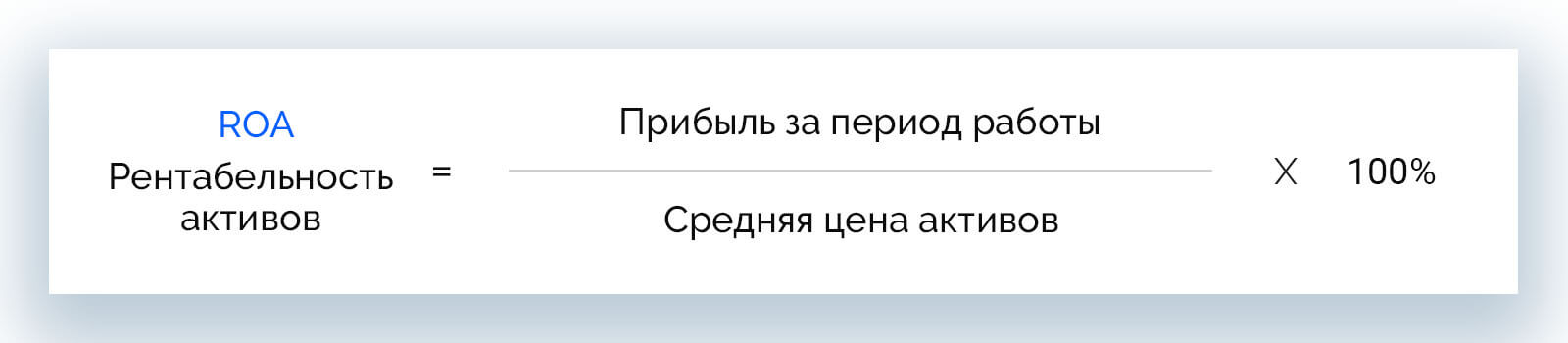

Рентабельность активов (ROA)

Активы — это все средства, которые компания вкладывает в производство. К их числу можно отнести деньги, сырьё, технику, аренду (покупку) помещений и т. д.

Расчет рентабельности активов помогает понять, сколько прибыли приносит каждый вложенный рубль, то есть насколько эффективно работают активы. И на основе этого уже можно решить, какие части производства требуют модернизации и улучшения.

Для расчета данного показателя нужно соотнести полученный за определённое время доход и активы компании за расчетный период.

Формула:

ROA = прибыль компании за выбранный период / стоимость активов х 100 %

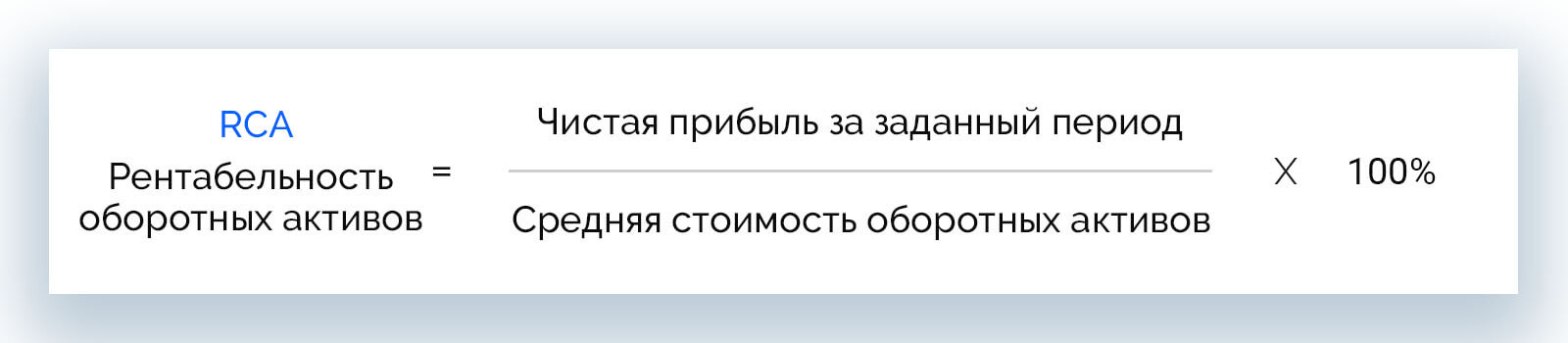

Оборотные активы (RCA)

К оборотным активам относят всё, без чего невозможна деятельность предприятия. Используются оборотные активы не более 12 месяцев, либо не более операционного периода предприятия, если он превышает 1 год. Этот вид активов часто используется одномоментно (например, сырье) и не накапливается. Поэтому их еще называют «текущими». Расчет рентабельности оборотных активов нужен для понимания эффективности вложений и возможности их оптимизации.

К оборотным активам можно отнести:

- денежные средства (как в кассе, так и на счетах);

- товарные запасы для дальнейшей продажи;

- финансовые вклады (облигации, банковские вклады, векселя и другие обязательства);

- дебиторская задолженность с высокой ликвидностью и др.

Формула для расчета рентабельности оборотных активов:

RCA = чистая прибыль компании за выбранный период / средняя стоимость оборотных активов на расчетный период х 100 %

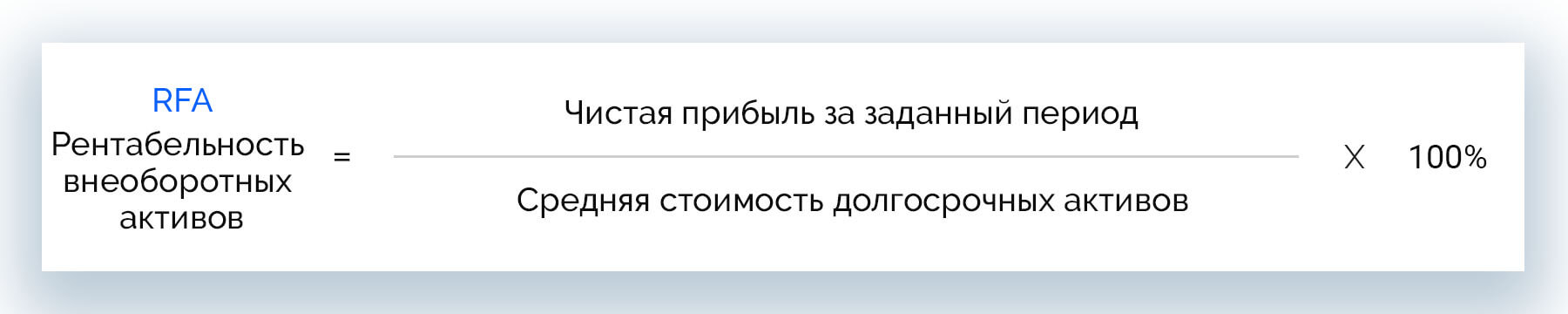

Внеоборотные активы (RFA)

К внеоборотным активам относят вложения и ресурсы, которые приносят доход компании в течение более 1 года. Расчет рентабельности требуется для того, чтобы понять эффективность их хранения и обслуживания.

Например, внеоборотными активами можно считать:

- длительные вклады и инвестиции на срок более 1 года;

- торговые марки;

- лицензионные документы;

- оформленные патенты;

- основные средства, в число которых входят недвижимость, земля, используемая техника и т. д.

Формула расчета рентабельности внеоборотных активов:

RFA = чистая прибыль компании за определённый период / средняя стоимость внеоборотных (долгосрочных) активов х 100 %

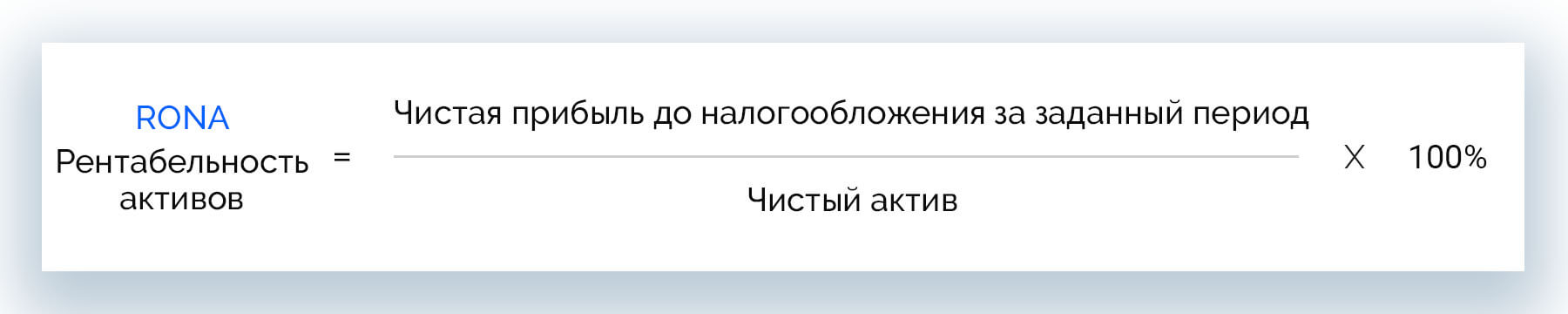

Чистые активы (RONA)

Чистыми активами называют сумму, полученную при вычете из всего имущества компании сумму её долгов по обязательствам. RONA позволяет понять, какое количество средств осталось бы у компании, если бы наступил форс-мажор, требующий совершить одномоментные выплаты по всем обязательствам.

Формула расчета рентабельности чистых активов:

RONA = чистая прибыль компании до налогообложения / средняя стоимость активов за выбранных период х 100 %

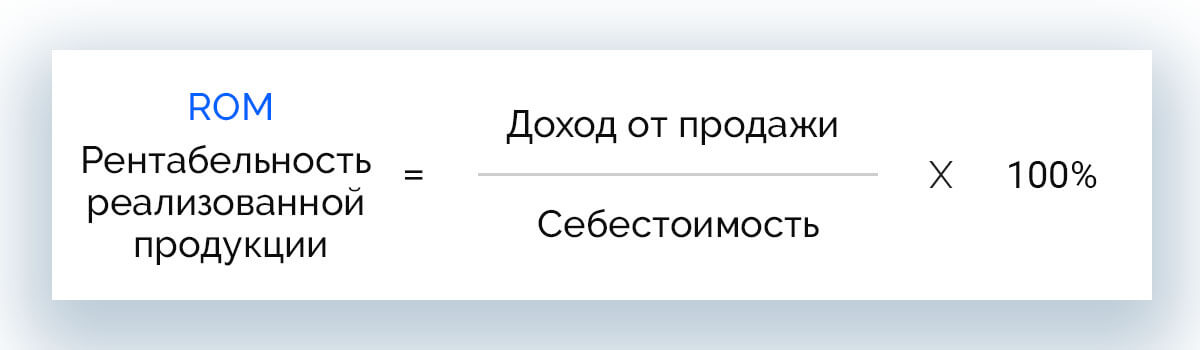

Рентабельность реализованной продукции (ROM)

Если нужно оценить выгоду от реализации партии продукции или планируется запуск реализации только что созданного продукта, то рассчитывать нужно показатель ROM.

Чаще всего такой расчёт проводят при составлении бизнес-плана. Показатель поможет оценить эффективность деятельности фирмы в реализации товаров (или оказании услуг).

Формула для расчета рентабельности реализованной продукции:

ROM = полученные доходы от продаж / себестоимость продукции х 100 %

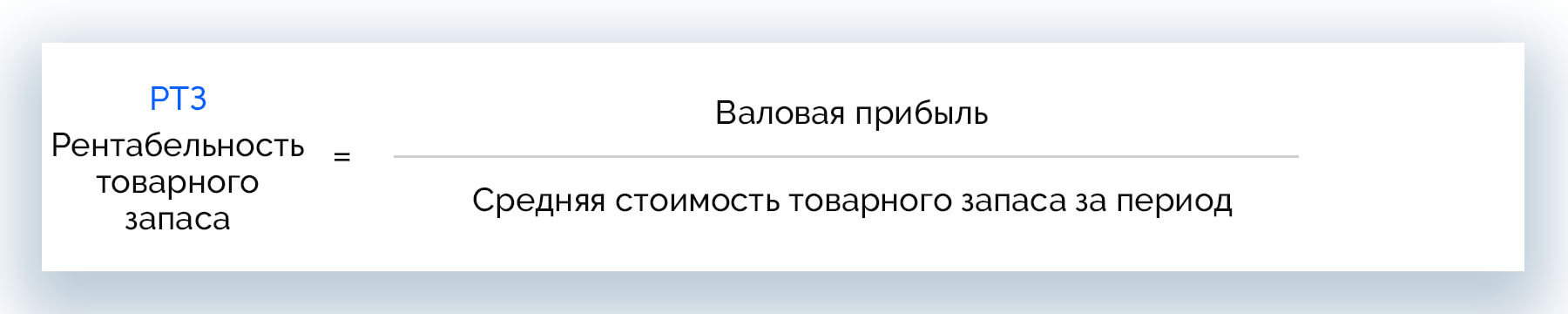

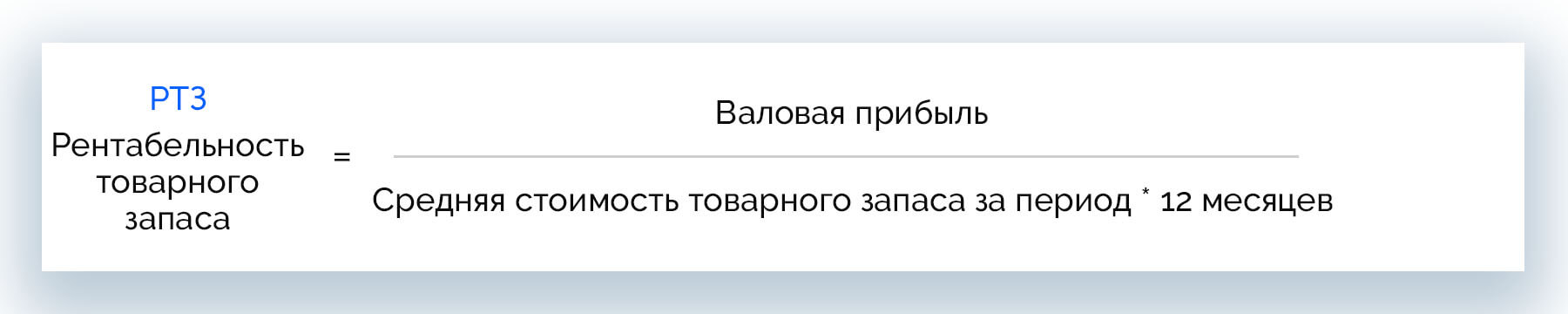

Рентабельность товарного запаса (РТЗ)

Товарный запас — количество продукции, которая находится в наличии у компании и с помощью которой обеспечивается бесперебойное снабжение точек продаж.

Расчёт показателя важен тем, что он позволяет оценить, как эффективно используются имеющиеся финансы и выгодны ли инвестиции в дальнейшее наращивание запаса.

При расчёте важно учитывать за какой период рентабельность интересует: год или месяц

Формула рентабельности РТЗ за год:

РТЗ = валовая прибыль / средняя стоимость товарного запаса за период

Формула рентабельности РТЗ за месяц:

РТЗ = валовая прибыль / средняя стоимость товарного запаса за период х 12 месяцев

Умножать на 12 месяцев нужно для того, чтобы привести параметр рентабельности к годовому выражению.

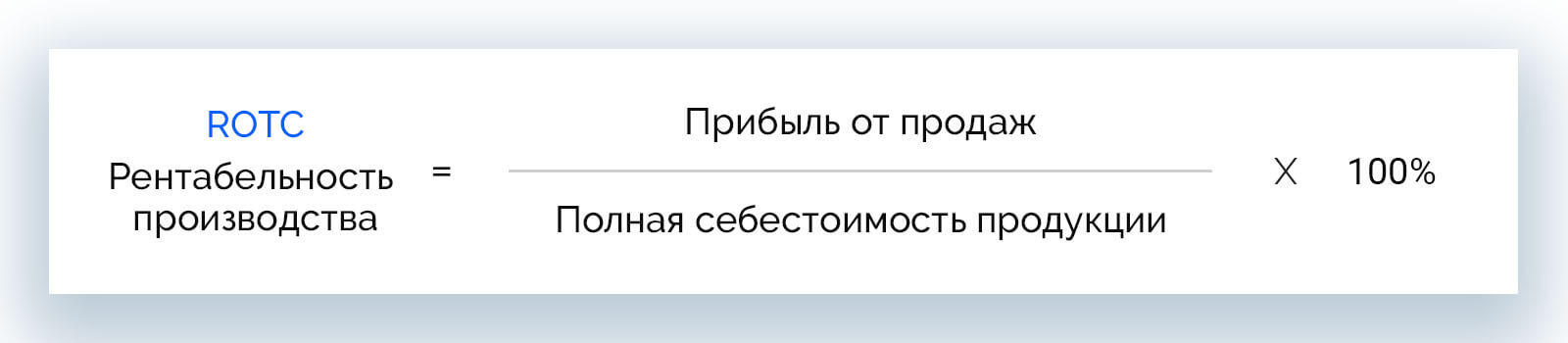

Рентабельность производства (ROTC)

Данный показатель помогает оценить насколько выгодно содержать и развивать то или иное производство. Благодаря полученной информации, можно проанализировать, эффективно ли работает уже запущенное производство и стоит ли продолжать в него инвестировать.

Формула расчета рентабельности производства:

ROTC = прибыль от продаж / полная себестоимость продукции (сумма основных и оборотных средств) х 100 %

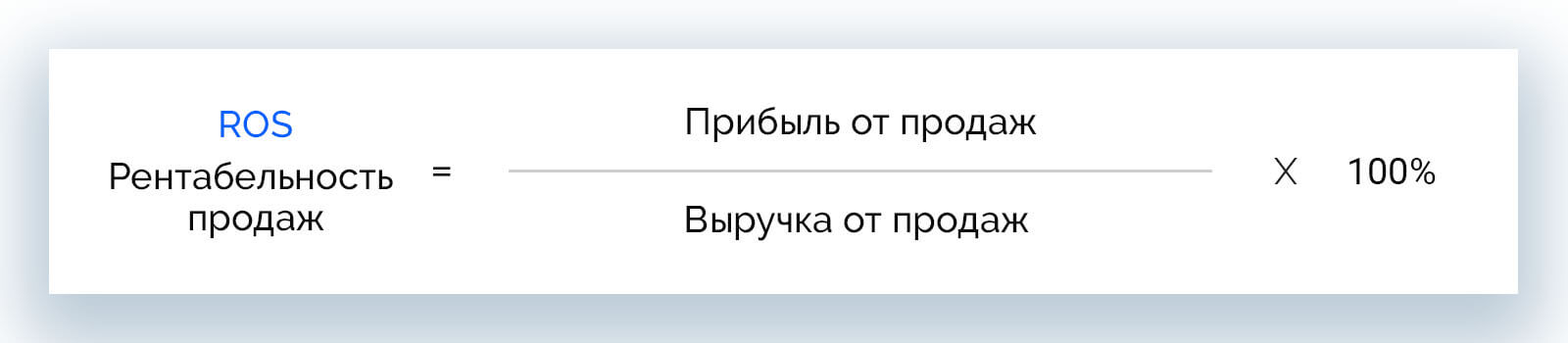

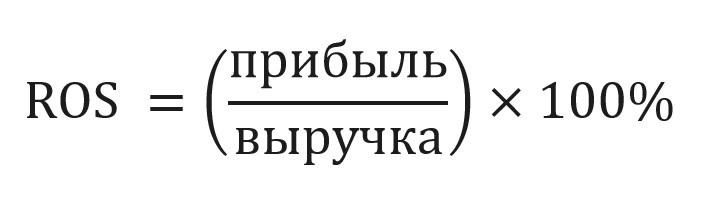

Рентабельность продаж (ROS)

Показатель ROS отображает процент чистой прибыли в выручке с продаж. Эти сведения также позволяют оценить сколько должна стоить реализация, поставка и доставки товара до клиента, чтобы продажа была выгодной для компании.

Формула:

ROS = прибыль от продаж / выручка от продаж х 100 %

Валовая рентабельность (GPM)

К валовой прибыли относят разницу между выручкой от продаж и себестоимостью продукции. Другими словами, это остаток средств организации после вычета из дохода всех расходов на производственный процесс и продажи.

Особенно актуален расчет валовой рентабельности крупным бизнесам, где сложно вычислить параметр по размеру чистой прибыли.

Общая формула для расчета валовой рентабельности:

GPM = валовая прибыль от продаж / выручка от продаж х 100 %

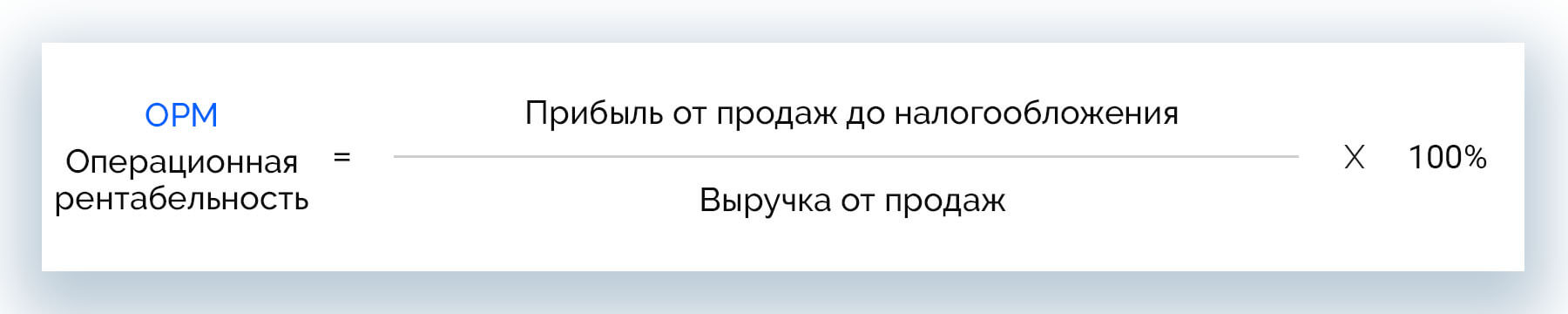

Операционная рентабельность (OPM)

Это сумма средств, которая остаётся у компании после вычета прямых и косвенных расходов, но до вычета налогов и иных платежей в бюджет государства.

Обычно операционную рентабельность рассчитывают за краткосрочный период на основе сведений о прибыли и убытках.

Формула для расчета:

OPM = прибыль от продаж до налогообложения / выручка от продаж х 100

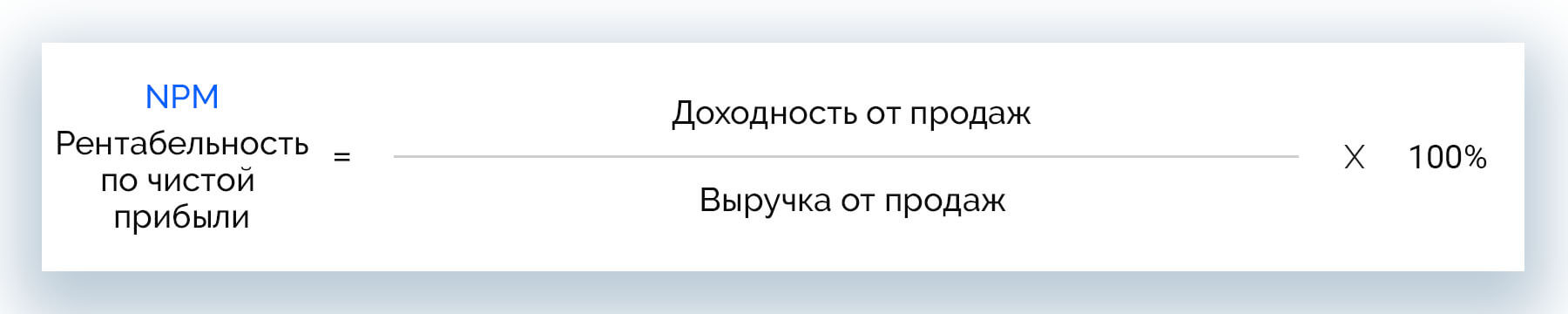

Рентабельность по чистой прибыли (NPM)

К чистой прибыли относят полученную сумму после вычета расходов, обязательных платежей, налоговых обязательств и т. д.

Рентабельность по чистой прибыли отражает комплексную эффективность предприятия, а не только производственного процесса.

Формула для расчета:

NPM = доходность от продаж / выручка от продаж х 100 %

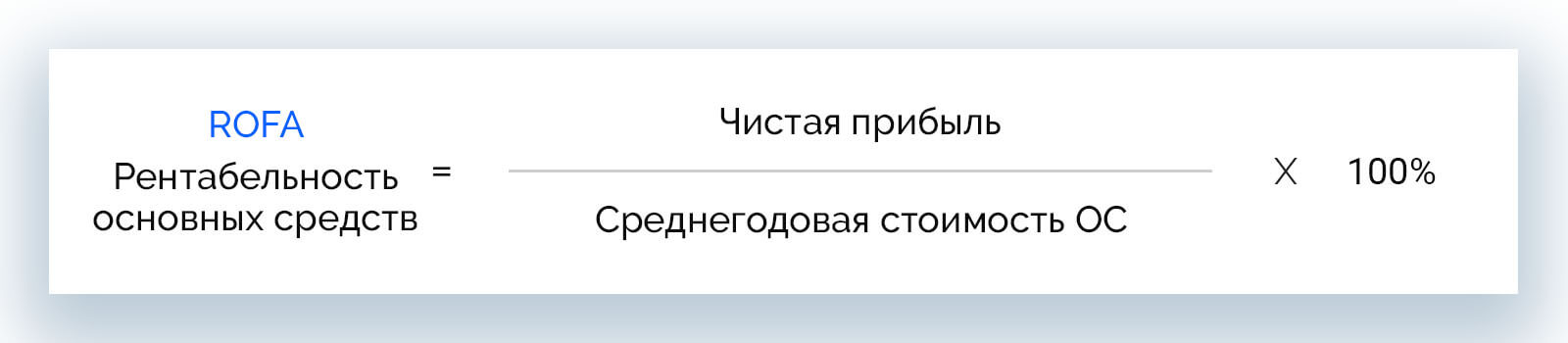

Рентабельность основных средств (ROFA)

Основные средства — средства, которые участвуют в производстве товара, сохраняя изначальную форму. Например, они используются для доставки товара (грузовики, контейнеры). Для расчёта рентабельности используются сведения о средней стоимости основных средств.

Благодаря показателю, можно понять возможности предприятия и необходимость модернизировать производственные фонды.

Формула для расчета:

ROFA = чистая прибыль / среднегодовая стоимость основных средств х 100 %

Рентабельность персонала (ROL)

Персонал — важное звено любого предприятия, без которого невозможно производство. Сотрудники должны эффективно выполнять обязанности, чтобы компания работала в плюс. Можно рассчитать как эффективность работы всего штата, так и отдельных работников.

Формула для расчета:

ROL = балансовая чистая прибыль / среднее число сотрудников, трудоустроенных за определенный период х 100

Рентабельность инвестиций (ROI)

Этот показатель рассчитывают перед началом нового проекта. Он нужен для оценки потенциального уровня эффективности работы вложенных средств. Рентабельность инвестиций помогает оценить выгодность вложения в проект и вероятные риски.

Формула для расчета:

ROI = (суммарный доход — себестоимость) / полная сумма инвестиций х 100%

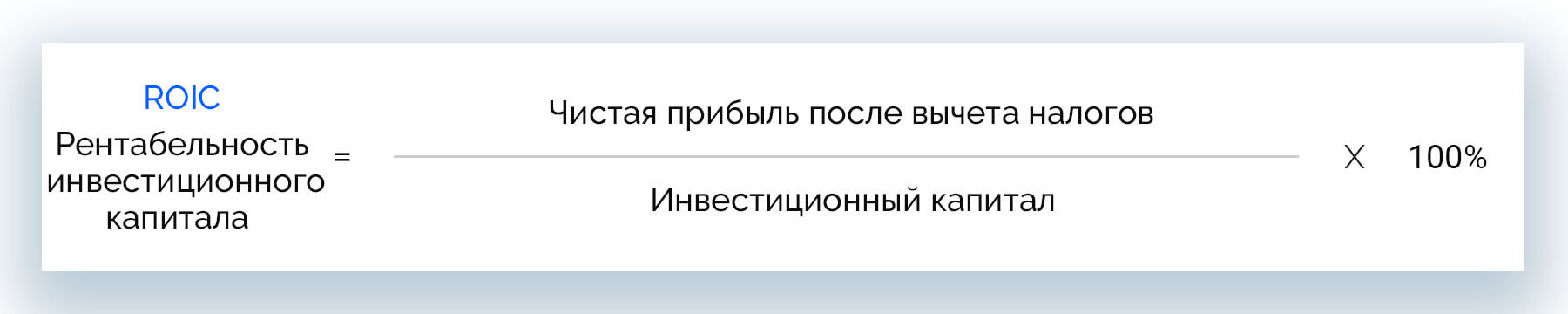

Рентабельность инвестиционного капитала (ROIС)

С помощью данного показателя можно рассчитать, какой чистый доход получает компания в соотношении со вложенным капиталом, привлечённым от третьих лиц. ROIC помогает оценить эффективность работы средств, которые были вложены инвесторами и их выгоду от данных вложений.

ROIC = ((чистая прибыль + проценты * (1 – ставка налога)) / (долгосрочные кредиты + собственный капитал)) * 100 %

Рентабельность маркетинговых инвестиций (ROMI)

Расчёт ROMI производят не все компании, а лишь те, которые активно занимаются маркетингом и ведут рекламную деятельность. Полученные результаты помогают оценить эффективность проведения рекламный кампаний.

Формула:

ROMI = (доходы от рекламной кампании — расходы на рекламу) / расходы на рекламу х 100 %

Рентабельность капитала

Благодаря расчету рентабельности, предприятие может оценить эффективность работы вложенного капитала. Можно рассчитать рентабельность как собственного капитала предприятия, так и привлечённого извне (вложенного). Для каждого из случаев есть отдельная формула.

Собственного капитала (ROE)

С помощью показателя ROE легко оценить эффективно ли работает собственный капитал, нужно ли его перераспределение и требуется ли привлекать средства от третьих лиц.

Формула для расчета будет следующей:

ROE = чистая прибыль / собственный капитал х 100 %

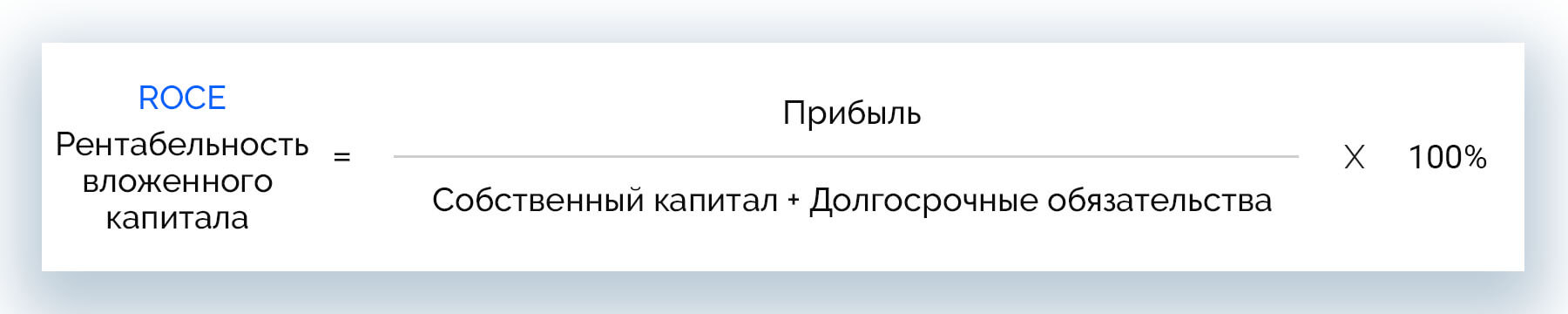

Вложенного капитала (ROCE)

Для презентации инвесторам необходим расчет эффективности работы компании со всем используемым капиталом. Для этого обычно используют формулу ROIC, но можно использовать и формулу ROCE — разница будет только в учете налогов.

Для расчёта потребуются сведения о собственном капитале, так и о привлечённых средствах (кредитные средства, суммы по займы, вклады учредителей и т.д.) на расчетный период.

Формула выглядит так:

ROCE = чистая прибыль / (долгосрочные обязательства + собственный капитал) х 100 %

Рентабельность проекта (ARR)

Система ARR позволяет оценить насколько привлекателен проект для инвестиций. Показатель похож на ROI, но если ROI показывает процент прибыли от вложений, ARR позволяет увидеть чистую прибыль (балансовую стоимость) всего проекта после инвестиций. Этим параметром также пользуются инвесторы, которые собираются вкладывать средства в проект.

Можно рассчитать показатель на основе 3 видов данных: по размеру стартовых вложений, по средней оценке инвестиций, с учётом остаточных инвестиций — нужные формулы можно найти ниже.

По размеру стартовых вложений

Стартовые вложения в бизнес — сумма средств, необходимая для запуска проекта. Произвести расчет размера стартовых инвестиций можно на основе бизнес-плана.

ARR = чистая потенциальная среднегодовая прибыль / общая сумма инвестиций х 100 %

По средней стоимости инвестиций

Чтобы определить эффективность работы всех инвестиций сразу, учитывают рентабельность проекта в соотношении с данным параметром. Для этого подсчитывают количество всех вложений в проект и умножают на ½.

ARR = (чистая потенциальная среднегодовая прибыль / 0,5 х общая сумма инвестиций) х 100 %

С учётом остаточной стоимости активов

Остаточная стоимость активов — это стоимость имущества (первоначальная или восстановительная), но с учетом износа. Она остается для списания на затраты и помогает оценить реальную цену на имеющиеся активы в определённом временном диапазоне.

ARR = (чистая потенциальная среднегодовая прибыль / 0,5 х (первоначальная общая сумма инвестиций — остаточная стоимость)) х 100 %

Рентабельность майнинга (РМ)

Майнинг — единственный способ заработка популярной ныне криптовалюты. Он основывается на работе вычислительных мощностей. Цена «крипты» нестабильно, но растет, поэтому в последние годы майнинг стал распространённым вариантом ведения бизнеса, который при должном подходе и вложениях быстро окупается и приносит прибыль.

Чтобы понять, насколько эффективно организовывать, вкладываться и работать с подобной фермой по майнингу, важно проанализировать все нюансы и риски. Прежде всего для расчёта окупаемости нужно учитывать мощность оборудования, которое используется для майнинга.

Формула для расчета:

PM = скорость хеширования (преобразования данных в битовую строку фиксированной длины) / потребляемая мощность

Примеры расчета рентабельности

Пример 1: расчёт рентабельности активов

Предприятие занимается выпуском детских товаров. В 2021 году чистая прибыль после вычета всех расходов и налогов составила 1.450.000 руб.

Активы организации равняются 3.725.000 руб. В состав активов входят как оборотные, так и внеоборотные средства.

Для расчета рентабельности активов, нужно воспользоваться уравнением: ROA = прибыль компании за определённый период / активы на балансе х 100 %. При расчёте получается: 1.450.000 / 3.725.000 х 100 % = 38,9 %.

Пример 2: расчёт рентабельности продукции

Предприятие занимается производством предметов личной гигиены. Для первой партии понадобилось вложить 2.750.000 руб. После реализации товаров организация получила выручку в размере 4.870.000 руб.

Для расчета показателя рентабельности продукции, необходимо определить доход от продаж: 4.870.000 — 2.750.000 = 2.120.000 руб.

Для расчёта рентабельности продукции нужно воспользоваться уравнением: ROM = полученные доходы от продаж / себестоимость продукции х 100 %. При расчёте получается: 2.120.000 / 2.750.000 х 100 % = 77,1 %.

Пример 3: расчёт рентабельности персонала

Предприятие получает ежегодную чистую прибыль в размере 13.127.000 руб. На предприятии работает 2730 сотрудников.

Для расчета рентабельности персонала, необходимо воспользоваться уравнением: ROL = балансовая чистая прибыль / средняя численность сотрудников, трудоустроенных за определённый период. В итоге получится: 13.127.000 / 2730 = 4808.

4808 руб. — такую сумму в среднем зарабатывает для предприятия один сотрудник.

Пример 4: расчёт рентабельности проекта

Для проекта планируется привлечь заем в размере 4.000.000 руб. Также у организации есть собственный капитал в размере 1.300.000 руб. Все деньги планируется использовать для создания технологического оборудования и его дальнейшей продажи.

Количество единиц продукции — 100 шт., стоимость каждой — 15.000 руб. Таким образом, средняя себестоимость продукции — 1.500.000 руб. Сумма всех вычетов в год составит 700.000 руб. Таким образом, чистая прибыль составляет 800.000 руб.

Для расчёта рентабельности проекта по средней стоимости инвестиций понадобится уравнение: ARR = (чистая потенциальная среднегодовая прибыль / 0,5 х общую сумму инвестиций) х 100 %. В итоге показатель будет равняться: (800.000 / 0,5 х 5.300.000) х 100 % = 30 %.

Пример 5: расчёт рентабельность собственного капитала

Компания начала свою деятельность полгода назад и работает, используя только собственный капитал без привлечения дополнительных средств. Собственный капитал составил 1.500.000 руб.

За полгода было выпущено 1400 единиц продукции, цена каждой из которых 500 руб. Выручка составила 700.000 руб. После вычета всех обязательств, чистая прибыль составила 370.000 руб.

Для расчета рентабельности собственного капитала, необходимо использовать уравнение: ROE = чистая прибыль / собственный капитал х 100 %, то есть она будет равняться 370.000 / 1.500.000 х 100 % = 24,67 %.

Анализ рентабельности

Когда проведён расчёт рентабельности нужных показателей, их необходимо сравнить и проанализировать. Это нужно, чтобы верно оценить экономический потенциал компании и её финансовые результаты. Существует 3 вида анализа рентабельности: сравнительный, факторный, индексный — рассмотрим каждый из них подробнее.

Сравнительный анализ

С помощью данных методов можно провести анализ на основе сравнения отдельных показателей внутри компании или сравнения их со сведениями конкурентов. Получившиеся данные будут показывать уровень конкурентоспособности бизнеса, а также его привлекательности для инвесторов.

Кроме того, благодаря сравнительному анализу, получится сопоставить несколько направлений деятельности компании и выявить наиболее прибыльные.

Факторный анализ

Факторный анализ — это оценка влияния показателей на рентабельность. Проводится данный анализ с учётом сведений расчётного и предыдущего периодов. Факторный анализ отражает влияние факторов-показателей на результат и способствует определению оптимального пути к уменьшению издержек и затрат, увеличению доходов и прибыли.

Подобное сравнение использует 3 модели: аддитивную, кратную и мультипликативную.

В аддиктивной модели результат параметра является суммой или разностью факторов-показателей.

Для дробной (кратной) модели сравнения одни факторы-показатели делят на другие.

А для мультипликативной модели ряд факторов перемножается.

Индексный анализ

Для сравнения используются внешние факторы, которые позволяют оценить динамику экономических явлений и движение объёма продукции, изменение цен, производительность, себестоимость и т. д. Благодаря этому анализу, можно оценить, как на рентабельность влияют определённые индексы (внешние или внутренние факторы, экономические показатели, конкретные затраты и т.д.)

Например, для этого анализа применяются такие индексы, как переменный или фиксированный составы затрат (отражают расходы компании постоянного и временного характеров соответственно), структурные сдвиги (изменения, влияющие на рентабельность, в результате воздействия различных экономических и внеэкономических факторов).

Реальная и номинальная норма прибыли

Номинальный показатель — это величина, выраженная в текущих (фактических) ценах отчётного года. Реальный показатель — величина, выраженная в неизменных (сопоставимых) ценах базисного периода.

Главная разница между реальным и номинальным показателями — учёт уровня инфляции. Номинальный параметр рассчитывается без принятия к сведению данных по инфляции. А сумма реальной прибыли — результат, который получит компания с учётом влияния инфляции.

Например, учредитель инвестировал в проект 100.000 руб. Номинальный процент прибыли 5 % в год. Соответственно, номинально учредитель должен в конце года получить прибыль в размере 5000 руб. Однако уровень инфляции был 3 %. То есть прибыль составит 2 % и будет равна 2000 руб.

Рентабельность и CAGR

На номинальный показатель напрямую влияет показать CAGR (Compound Annual Growth Rate, совокупный годовой темп роста). CAGR позволяет вычислить среднюю норму прибыльности за год инвестиций, которые были вложены за срок более чем 12 месяцев. Для расчёта CAGR существует следующая формула:

CAGR = (значение необходимого параметра в конце периода / значение необходимого параметра на начало периода расчётов) в степени (1/количество временных интервалов) — 1

Как рассчитать порог рентабельности (BEP)

Порог рентабельности — это показатель, который отражает минимальную прибыль, которая покроет затраты в ноль. Порог рентабельности также называют точкой безубыточности.

Формула для расчета:

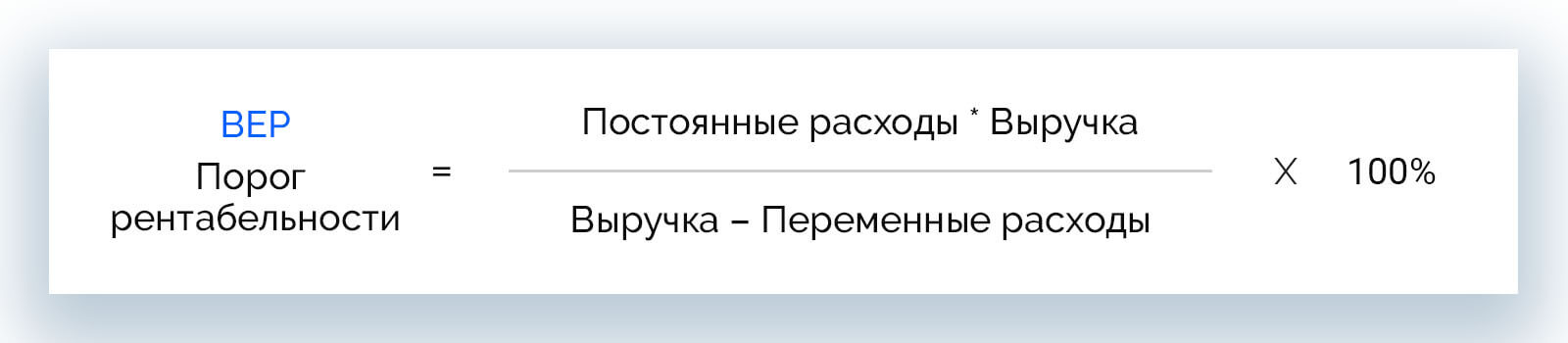

ВЕР = (постоянные расходы х выручку) / (выручка — переменные расходы) х 100 %

К постоянным расходам относятся плата за аренду, затраты на заработную плату административному персоналу, амортизация и т. д.

К переменным же расходам можно отнести затраты на сырьё, оплату энергоресурсов, заработную плату производственному штату и т. д.

Для бизнеса важно не просто достигнуть точки безубыточности, но и расти выше. Тогда можно будет говорить об успешной работе компании и её финансовом росте. Если значение параметра постоянно падает — это признак убыточности.

Определение минимального уровня продаж, сумма которых покрывает производственные затраты

Другим методом расчёта порога рентабельности является вычисление значения параметра на основе уровня продаж. Чтобы бизнес считался безубыточным, выручка с продаж должна покрыть все производственные затраты — с учётом коэффициента валовой маржи.

Формула для расчета порога рентабельности с учетом уровня продаж:

ВЕР = постоянные расходы / коэффициент валовой маржи (КВМ)

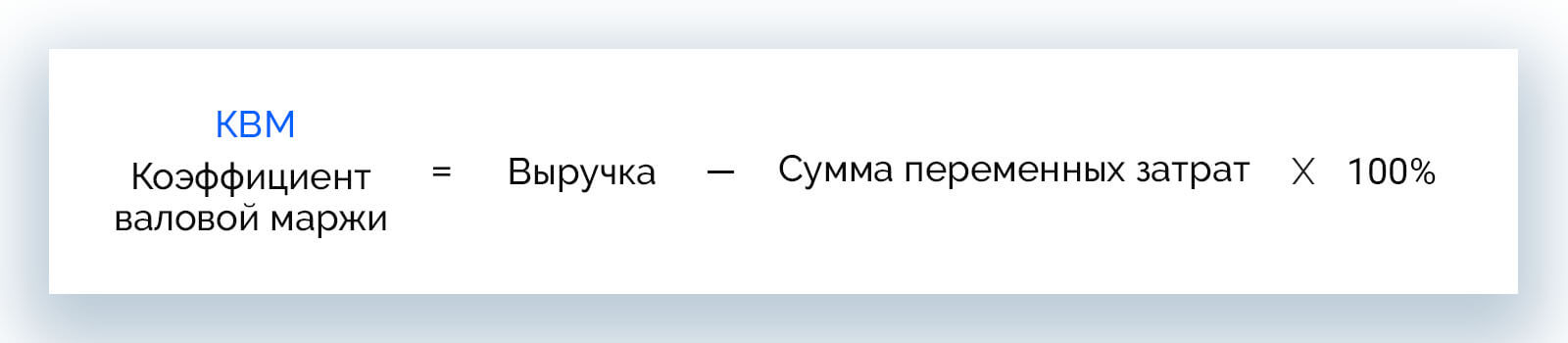

Коэффициент валовой маржи

Коэффициент валовой маржи (КВМ) — это отношение валовой дохода к выручке компании. То есть коэффициент показывает, сколько прибыли можно будет получить с каждого рубля выручки. Например, если КВМ равен 30 %, то с каждого рубля компания получит 30 копеек, а оставшуюся часть денег бизнес тратит на производство продукта.

Для расчёта КВМ используется следующая формула:

КВМ = (выручка — сумма переменных затрат) х 100 %

Причины снижения рентабельности

Если рентабельность падает — значит, компания работает неэффективно или не учитывает факторы, которые влияют на показатели. К основным причинам снижения рентабельности производства можно отнести:

- снижение спроса и продаж продукта;

- рост издержек по сравнению с ранним периодом при том же объёме производства (происходит из-за повышения цен на закупочные материалы, проблем с поставками, санкциями и т. д.);

- нерациональное повышение количества оборотных средств, которое может возникнуть из-за безответственной работы сотрудников.

Как повысить рентабельность

Чтобы увеличить параметр, стоит понять, по какой причине рентабельность не растёт. Это позволит найти проблемные моменты, которые требуют модернизации и улучшения.

Наиболее распространённые способы повышения показателя рентабельности:

- улучшение качества и свойств товаров;

- увеличение масштабов производства;

- ребрендинг логотипов и внешнего вида продукции;

- снижение показателя себестоимости;

- модернизация управленческой структуры;

- повышение эффективности маркетинговой стратегии и т.д.

Самые рентабельные виды бизнеса

Ежегодно направления, отличающиеся высокой рентабельностью, меняются в зависимости от трендов и спроса на услуги и товары. Но есть несколько видов деятельности, которые считаются почти беспроигрышными вариантами для бизнеса, то есть отличаются стабильными финансовыми показателями и постоянно приносят прибыль. К ним можно отнести:

- недвижимость и риэлторские услуги;

- рыболовство;

- поиск и добыча разного рода полезных ископаемых.

Заключение

Рентабельность — это показатель, который отражает количество прибыли, полученной с вложенных в бизнес затрат. Без анализа рентабельности бизнес рискует стать убыточным и быстро уйти с конкурентного рынка.

На рентабельность влияют внешние и внутренние факторы, которые необходимо учитывать, чтобы вовремя заметить скачок показателя в положительную или отрицательную стороны.

Производить расчет рентабельности можно разными способами в зависимости от параметров, которые берутся к учёту. Например, можно вычислить рентабельность производства, оборотных активов, персонала, капитала, продаж, товарного запаса и т. д. Для каждого из данных параметров существует индивидуальная формула.

Если замечается тенденция понижения рентабельности, необходимо проанализировать причины и предпринять меры, которые помогут повысить показатель.

Регулярный расчет и анализ показателей рентабельности бизнеса помогает верно оценивать состояние производства и вовремя реализовывать мероприятия по его оптимизации, чтобы получать больше прибыли и стабильно расти.

#статьи

- 8 фев 2023

-

0

Рентабельность: что это такое, формула, виды — изучаем ключевой финансовый показатель

Высокая выручка не всегда говорит об успешности бизнеса. Высокая рентабельность — другое дело. Стартовый гайд, который научит применять показатель.

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность — ключевой показатель работы бизнеса. Его важно рассчитывать как новым, так и действующим компаниям и проектам.

Рентабельность показывает, насколько грамотно бизнес распоряжается своими ресурсами — персоналом, деньгами, материалами и другими активами. Можно рассчитывать рентабельность всей компании или её отдельных активов.

В статье разберёмся:

- что такое рентабельность и для чего она нужна;

- как рассчитать рентабельность;

- какие есть виды рентабельности и что они показывают;

- что такое порог рентабельности и как его рассчитать;

- какая рентабельность считается нормальной;

- как повысить рентабельность;

- как узнать больше об управлении финансами в бизнесе.

Рентабельность — отношение прибыли к ресурсам, которые вложили, чтобы эту прибыль получить. Она показывает, какую прибыль или убыток получил бизнес от использования этих активов.

Есть много видов рентабельности: рентабельность продаж, рентабельность основных средств, рентабельность товаров, рентабельность персонала и другие. Вид выбирают в зависимости от того, эффективность использования какого ресурса нужно проверить. Подробнее о самых распространённых видах рентабельности расскажем ниже.

Рентабельность — один из главных показателей, по которым можно судить об успешности бизнеса. Чем выше общая рентабельность компании, тем эффективнее она работает и тем она успешнее.

Если рентабельность ниже нуля, бизнес работает в убыток.

Кроме этого, рентабельность рассчитывают, чтобы:

- разрабатывать планы дальнейшего развития бизнеса;

- прогнозировать прибыль;

- устанавливать цены на товары или услуги компании;

- оценивать эффективность отдельных филиалов компании;

- сравнивать конкурентоспособность;

- привлекать инвесторов;

- регулировать управление персоналом.

Рентабельность исчисляют в процентах. Общая формула выглядит так:

Рентабельность = Прибыль / Себестоимость × 100%

Прибыль — разница между тем, что заработал бизнес, и всеми его расходами.

Себестоимость — вложения в работу бизнеса. Они могут включать зарплаты сотрудников, стоимость аренды, амортизацию и другое.

Допустим, предприниматель потратил 5 млн рублей на открытие магазина. В эту сумму вошла годовая аренда, реклама, закупка товара и зарплата продавца. Годовая прибыль составила 1,5 млн рублей — это разница между доходами и расходами. Рентабельность магазина будет равна: 1,5 млн / 5 млн × 100% = 30%.

Если нужно рассчитать рентабельность отдельных активов — например, отдельных товаров магазина, — общую прибыль компании делят на себестоимость этих активов.

Редко рентабельность считают в абсолютных показателях — например, в рублях. Для этого прибыль делят на себестоимость. В этом случае рентабельность показывает величину прибыли, которую получили за единицу затраченного ресурса.

Чтобы объективно оценить эффективность бизнеса, рассчитывают показатели рентабельности для разных ресурсов компании.

Рассмотрим основные виды рентабельности:

- рентабельность активов;

- рентабельность продаж;

- рентабельность основных средств;

- рентабельность оборотных активов;

- рентабельность производства;

- рентабельность продукции (товаров);

- рентабельность персонала;

- рентабельность инвестиций.

Рентабельность активов (ROA). Показывает, насколько эффективно бизнес использует свои активы. Например, какую прибыль компании приносит её недвижимость, оборудование или транспорт.

ROA = Прибыль / Стоимость активов × 100%

Рентабельность продаж (ROS). Показывает долю прибыли в общей выручке бизнеса.

ROS = Прибыль / Выручка × 100%

По-другому рентабельность продаж называют нормой прибыли.

При расчёте ROS можно использовать разные виды прибыли — например, чистую, валовую, маржинальную или операционную — в зависимости от направления работы бизнеса или количества товаров/услуг.

Рентабельность основных средств (ROFA). Показывает доходность бизнеса от использования основных средств, которые участвуют в производстве товаров и услуг. Например, оборудования, производственных линий, цехов.

Рассчитывается аналогично рентабельности активов:

ROFA = Прибыль / Стоимость основных средств × 100%

ROFA важно рассчитывать для капиталоёмких предприятий — например, крупных производств. Это помогает контролировать износ основных средств и своевременно их модернизировать или продавать.

Рентабельность оборотных активов (RCA). Показывает эффективность использования оборотных активов бизнеса.

Оборотные активы — ресурсы, которые компания использует для производства товаров/услуг и которые, в отличие от основных средств, расходуются полностью. Это, например, материалы, сырьё, складские запасы.

RCA = Прибыль / Стоимость использованных оборотных активов × 100%

Рентабельность производства (ROP). Показывает эффективность использования основных средств и оборотных активов одновременно.

ROP = Прибыль / (Стоимость основных средств + Стоимость использованных оборотных активов) × 100%

Рентабельность производства можно рассчитывать для всего производства компании или для его отдельных направлений. Например, для разных цехов.

Рентабельность продукции (ROM). Показывает долю прибыли в каждом рубле, потраченном на производство товаров или услуг компании.

ROM = Прибыль / Себестоимость товаров (услуг) × 100%

Рентабельность продукции рассчитывают отдельно для каждого товара или услуги компании. По этому показателю можно понять, например, на какую продукцию нужно сократить издержки, а какую полностью снять с производства.

Рентабельность персонала (ROL). Показывает эффективность управления кадрами — насколько эффективно работают сотрудники компании.

ROL = Прибыль / Средняя численность персонала × 100%

Рентабельность инвестиций (ROI). Показывает доходность инвестиций в бизнес.

ROI = Прибыль / Стоимость инвестиций × 100%

По этому показателю можно понять, выгодно ли инвесторам финансировать бизнес.

Порог рентабельности — минимальная выручка, при которой бизнес полностью покрывает свои расходы. По-другому этот показатель называют точкой безубыточности.

Если бизнес достиг порога рентабельности — значит, он отработал «в ноль» и покрыл свои расходы. Всё, что бизнес заработает сверх, будет прибылью.

С помощью этого показателя бизнес планирует, сколько продукции нужно произвести (продать), чтобы не уйти в убыток.

Обычно порог рентабельности рассчитывают в процентах. Вот формула:

ПР = Постоянные затраты / (Выручка − Переменные затраты) × 100%

Постоянные затраты — затраты на производство, которые не зависят от объёма выпускаемой продукции. Это, например, зарплаты сотрудникам, налоги, стоимость аренды, кредитов.

Переменные затраты — затраты производства, которые напрямую зависят от объёма выпускаемой продукции. Это, например, расходы на покупку сырья и материалов, оплату электричества, доставку, транспортные расходы.

Единого значения рентабельности, которое считалось бы нормальным для всех сфер бизнеса, нет. Например, в некоторых сферах рентабельность 30% считается низкой, а в других — говорит о высокой эффективности бизнеса.

Каждый случай нужно рассматривать отдельно, оценивая другие экономические показатели компании и состояние рынка.

Некоторые источники относят бизнесы к разным категориям в зависимости от их рентабельности:

- рентабельность больше 30% — сверхприбыльный бизнес;

- рентабельность 20–30% — высокорентабельный;

- рентабельность 5–20% — среднерентабельный;

- рентабельность 1–5% — низкорентабельный;

- рентабельность 0–1% — порог рентабельности;

- рентабельность меньше 0% — убыточный бизнес.

Рентабельность зависит от двух показателей — прибыли бизнеса и вложений в его работу (себестоимости). Соответственно, чтобы повысить рентабельность, нужно повышать прибыль и (или) снижать себестоимость.

Вот некоторые способы увеличить прибыль:

- улучшить качество продукции или услуг;

- расширить ассортимент, рынок сбыта;

- пересмотреть ценообразование;

- добавить сопутствующие услуги — например, доставку;

- пересмотреть маркетинговую стратегию;

- запустить акции, программы лояльности.

А так можно снизить себестоимость:

- оптимизировать расходы на производство — например, найти поставщиков с ценами ниже или перейти на более дешёвые материалы;

- найти и ликвидировать источники технологических потерь в производстве;

- оптимизировать штат;

- автоматизировать бизнес-процессы.

- Рентабельность — показатель экономической эффективности бизнеса. Он позволяет оценить, какую прибыль или убыток получил бизнес от использования своих ресурсов.

- Чтобы посчитать рентабельность, нужно прибыль разделить на себестоимость (вложения в бизнес).

- Есть много видов рентабельности: рентабельность продаж, рентабельность основных средств, рентабельность товаров, рентабельность персонала. При расчёте вид рентабельности выбирают в зависимости от того, эффективность использования какого ресурса нужно проверить.

- Порог рентабельности (или точка безубыточности) — минимальная выручка, при которой бизнес полностью покрывает свои расходы.

- Чтобы повысить рентабельность, нужно повысить прибыль или снизить себестоимость.

- Управление финансами — базовая функция любого бизнеса. Понимая его основы, можно эффективно распоряжаться ресурсами компании. В этой статье Skillbox Media рассказали главное о том, что такое финансовый менеджмент и как компании управляют финансами.

- Чтобы понять, насколько грамотно компания управляет расходами и верные ли решения принимают управленцы, нужно проанализировать показатели прибыли. В бизнесе используют четыре вида прибыли: маржинальную, валовую, операционную и чистую. В этой статье Skillbox Media разобрали подробно каждую из них.

- Расходы любого бизнеса делят на операционные (OPEX) и капитальные (CAPEX). Их важно отслеживать, чтобы финансовый контроль был более эффективным. Здесь подробно рассказали, что такое OPEX и CAPEX, чем они различаются и как их применять.

- В крупных компаниях за управление финансами отвечает финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджеты, оценивать бизнес, анализировать рабочий капитал и многому другому.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Любая коммерческая организация существует для получения прибыли. Однако первоначальные вложения могут быть так велики, что сложно понять, насколько прибыльно предприятие. Для понимания эффективности бизнес-процессов, менеджмента, перспектив фирмы, правильности использования ресурсов применяют понятие «рентабельность». Разберем его подробнее.

Что такое рентабельность

Рентабельность указывает продуктивность использования различных бизнес-ресурсов предприятия и выражает ее в чистой прибыли или убытке за заданное время. Эта величина является числовым или процентным значением и вычисляется по формуле, о которой мы поговорим ниже.

Говоря проще, рентабельность – это прибыль от каждого вложенного в бизнес рубля.

Коэффициент рентабельности – это один из главных показателей при анализе эффективности работы компании. Он часто дает понять, насколько хорошо работает финансовая модель и как быстро окупаются вложенные инвестиции.

Зачем рассчитывать рентабельность и о чем она говорит

Существует ряд ситуаций, в которых показатели рентабельности должны иметь большое значение. Коэффициент рассчитывают, когда нужно:

- сделать бизнес-план для оценки целесообразности вложения средств в проект;

- обосновать крупные инвестиции для понимания прогнозируемой отдачи от проекта;

- определить допустимую вилку цен для сравнения с конкурентами и привлечения клиентов;

- проанализировать менеджмент для понимания ключевых управленческих и организационных моментов, требующих внимания;

- спрогнозировать возможную сумму выручки в следующем промежутке времени;

- подготовить к продаже компанию для определения реальной стоимости бизнеса.

Объективная оценка рентабельности возможна только при анализе показателей в динамике за разные периоды. Чем выше коэффициент, тем более рентабельно предприятие. Если же наблюдается снижение и рентабельность становится меньше, то о прибыльности бизнеса говорить не приходится.

Факторы, влияющие на рентабельность

Руководитель фирмы или владелец бизнеса стремится контролировать и повышать уровень рентабельности предприятия. Для этого предприниматель должен рассматривать и учитывать факторы, которые влияют на этот показатель.

Внешние

На внешние факторы не могут повлиять руководители или сотрудники ООО. Остается смириться и организовать поиск возможностей выхода из ситуации.

К внешним факторам относится:

- размер налогов;

- изменение спроса (например, сезонное);

- общегосударственная либо региональная экономическая ситуация;

- политический курс в стране;

- санкции других государств;

- конкуренция;

- расположение фирмы.

Внутренние

Это особенности компании и текущие процессы, происходящие в ней. К таким факторам обычно относят:

- качество услуг или товаров;

- политика ценообразования;

- объем производства;

- квалификация персонала;

- эффективность маркетинговых кампаний;

- условия труда;

- репутация компании;

- организация логистики;

- техническое оснащение;

- коммуникация с партнерами, клиентами.

Огрехи во внутренней организации предприятия могут стать серьезной причиной низкой рентабельности бизнеса даже при благоприятных внешних условиях.

Где взять данные для расчета рентабельности

Объективная оценка рентабельности требует учета множества показателей, каждый из которых определяется по отдельной формуле. Для расчетов используют сведенья о прибыли, выручке, капитале, активах, EBITDA. Все это отражено в финансовых, налоговых отчетах фирмы и бухгалтерском балансе, однако позволяет вычислить лишь общие показатели.

Глубокий анализ требует выбрать более детальные данные из той сферы, для которой проводится расчет. Например, для определения коэффициента рентабельности продукта потребуются отчеты о его себестоимости и прибыли с продаж, которые можно получить из управленческого учета или электронной бухгалтерской аналитики.

Формула расчета рентабельности

Благодаря коэффициенту рентабельности мы получаем понимание о том, насколько эффективно используются конкретные ресурсы на предприятии. Показатель чаще выражается в процентах, но могут использоваться и конкретные единицы прибыли.

Общая формула расчета рентабельности (R) выглядит как отношение прибыли к искомому ресурсу, рассмотрим ее:

R = П / Х * 100%

где:

П – прибыль;

Х – ресурс, рентабельность которого нужно вычислить.

Эта базовая формула, ее можно применить для расчета рентабельности любого ресурса, от которого зависит прибыль предприятия.

Виды показателей рентабельности

Сколько в компании ресурсов, которые прямо или косвенно влияют на получение прибыли, столько видов показателей бывает.

Выделяют рентабельность:

- активов;

- реализованной продукции;

- товарного запаса;

- производства;

- продаж;

- основных средств;

- персонала;

- инвестиций;

- капитала;

- проекта.

В оядельных отраслях могут быть узкоспециализированные виды рентабельности, например, в сфере криптовалюты вычисляют рентабельность майнинга.

В статье разберем перечисленные виды и формулы их расчета.

Рентабельность активов

К активам фирмы относится все, что обеспечивает бесперебойную работу предприятия и прямо или косвенно приносить прибыль: деньги, сырье, оборудование, здания и т. д.

При расчете рентабельности активов (ROA – return on assets) учитываются все активы, которые использовались в нужном периоде. На основании полученных значений можно оценить, какое имущество работает эффективно, а какое требует модернизации, может быть сдано в аренду или продано.

Формула рентабельности активов – это соотношение чистой прибыли за определенный период и средней стоимости активов, которые были на балансе предприятия в тот же отрезок времени.

ROA = П / ЦА * 100%

ЧП «Карандаш» продает канцелярские товары. На конец 2020 года было получено 1 млн 250 тыс. руб. чистой прибыли при этом стоимость активов составила 3 млн 200 тыс. руб. Сюда вошли оборотные активы, в т. ч.:

- товары на складе – 650 000 руб.;

- дебиторская задолженность – 320 000 руб.;

- денежные средства на банковском счету и в кассе – 280 000 руб.

А также внеоборотные активы:

- кассовые аппараты, ПК, торговое оборудование и другие основные средства – 1 млн 550 тыс. руб.;

- прочие внеоборотные активы – 400 000 руб.

Можно определить рентабельность активов фирмы за 2020 год:

ROA = 1 250 000 / 3 200 000 * 100% = 39%

В 2021 году чистая прибыль составила 1 млн 950 тыс. руб., а стоимость активов была равна 3 млн 800 тыс. руб.

Выполним расчёт рентабельности активов за 2021 год:

ROA = 1 950 000 / 3 800 000 * 100% = 51%

Таким образом, на основании растущей рентабельности (+12%) можно сделать вывод, что компания «Карандаш» увеличила свои активы, объемы продаж и прибыль. Это говорит о том, что с каждым годом бизнес развивается эффективнее.

Активы бывают чистые, оборотные и внеоборотные.

Оборотные активы

К оборотным относятся активы, которые предприятие использует не более 12 месяцев. Они бывают собственными, привлеченными и заемными. Примеры:

- деньги в кассе и на счетах в банке;

- дебиторская задолженность;

- новое оборудование, сырье, запасы готовой продукции или товара для перепродажи, незавершенное производство;

- банковские вклады на срок не более 12 месяцев, купленные облигации, краткосрочные вексели, сберегательные сертификаты;

- купленные для перепродажи акции и другие оборотные активы.

Рентабельность оборотных активов (RCA) вычисляется по формуле:

RCA = П / ОА * 100%

где:

П – чистая прибыль за заданный период;

ОА – средняя стоимость оборотных активов, которые были на балансе в заданный период.

В компании «Звезда» стоимость основных производственных фондов на начало года составила 185 000 рублей, на конец – 210 000 рублей. Чистая прибыль организации за год – 780 000 рублей.

Рассчитаем среднегодовую стоимость оборотных активов:

ОА = (210 000 + 185 000) / 2 = 197 000 рублей.

Теперь определим рентабельность оборотных активов:

RCA = 780 000 / 197 000 * 100% = 396%.

Внеоборотные активы

Внеоборотными считаются активы, которые компания использует дольше 12 месяцев. Сюда входят:

- основные средства: недвижимость, земля, оборудование, инвентарь;

- нематериальные активы: патенты, лицензии, права собственности, торговые марки, товарные знаки, репутация;

- долгосрочные (сроком более 1 года) финансовые вложения, в т. ч. кредитные, инвестиции, займы.

Рентабельность внеоборотных активов (RFA) равна отношению чистой прибыли за заданный период к средней стоимости долгосрочных активов на балансе в этот же период.

RFA = П / ДА * 100%

Рассчитаем рентабельность внеоборотных активов для ООО «Лиман», которое производит продает надувные лодки для рыбалки и спорта. Предположим, что в 2020 году фирма запустила новый цех.

|

2019 |

2020 |

2021 |

|

|

Прибыль (стр. 2100), руб. |

467 365,45 |

687 124,95 |

784 954,21 |

|

Активы (стр. 1100), руб. |

954 824,62 |

1 924 624,00 |

2 000 857,54 |

Зная исходные данные для каждого периода, выполним расчеты:

RFA2019 = 467 365,45 / 954 824,62 * 100% = 48,9%

RFA2020 = 687 124,95 / 1 924 624 * 100% = 35,7%

RFA2021 = 784 954,21 / 2 000 857,54 * 100% = 39,2%

При увеличении внеоборотных активов более чем в 2 раза с запуском нового цеха в 2020 году произошло снижение рентабельности на 13,2%. Однако благодаря комплексу мероприятий, нацеленных на сокращение расходов и брака, удалось повысить этот показатель в 2021 году.

Чистые активы

Активы рассчитываются как разница между общей стоимостью активов, прав компании и ее суммарными обязательствами. Этот показатель позволяет узнать, о сумме денег, которая осталась бы на балансе предприятия, если бы ему пришлось срочно выплатить все долговые обязательства.

Рентабельность активов (RONA) рассчитывается по формуле:

RONA = ПДН / ЧА * 100%

где:

ПНД – чистая прибыль до налогообложения за заданный период;

ЧА – чистый актив.

Корпорация «Олимп» отработала год с такими показателями:

- выручка – 1 млрд руб.;

- общие расходы с учетом налогов – 800 млн руб.;

- оборотные активы – 400 млн руб.;

- текущие обязательства – 200 млн руб.;

- основные средства – 800 млн. руб.

На основе этих показателей можно рассчитать чистую прибыль за период:

ПНД = 1 000 000 000 – 800 000 000 = 200 000 000 руб.

Также можно определить чистый актив:

ЧА = 800 000 000 + 200 000 000 = 1 000 000 000 руб.

Зная все переменные, вычисляем рентабельность чистых активов компании:

RONA = 200 000 000 / 1 000 000 000 * 100% = 20%.

Рентабельность реализованной продукции

С ее помощью можно получить представление о выгодности продажи товаров или выпуска новой продукции. Чаще расчет проводят на этапе составления бизнес-плана, а также в процессе работы фирмы для анализа ее эффективности.

ROM = доход от продажи / себестоимость * 100%

Рассчитывать ROM можно для всей получаемой продукции, ее отдельных групп или просто для конкретных товаров.

ООО «Аква-мир» производит бытовую химию: средство для прочистки труб, гель для чистки сантехники, моющее средство для кафеля. За 1-й квартал компания получила выручку 3 млн 980 тыс. руб. Сумма производственных расходов составила 2 млн 100 тыс. руб.

Прежде всего необходимо определить прибыль от продажи:

П = 3 980 000 – 2 100 000 = 1 880 000 руб.

Общая рентабельность продукции составит:

ROM = 1 880 000 / 2 100 000 * 100% = 89,5%

Можно сделать вывод, что каждый вложенный в производство рубль приносит компании 89,5 копеек прибыли – очень хороший показатель.

Рентабельность товарного запаса

Львиная доля капитала в торговых и производственных компаниях содержится в виде товарных запасов. Значение рентабельности в данном случае даёт понять, насколько эффективно используются финансы, вложенные в товарные запасы, и насколько выгодны такие инвестиции.

Для расчета используется две формулы. При РТЗ за год применяется следующая:

РТЗ = Валовая прибыль / Средняя стоимость товарного запаса за период

Когда нужно посчитать РТЗ за месяц, формула немного меняется:

РТЗ = Валовая прибыль / Средняя стоимость товарного запаса за период * 12 месяцев

Во второй формуле итоговое число умножают на 12 месяцев, чтобы привести РТЗ к годовому выражению для упрощения сравнения показателей.

Определим годовую рентабельность товарного запаса компании «Сигма-ленд», если в течение года она работала со следующими показателями по определенной группе товаров:

|

Валовая прибыль, руб. |

Себестоимость товарных запасов, руб. |

|

|

Январь |

84 958 |

659 852 |

|

Февраль |

86 324 |

598 354 |

|

Март |

87 124 |

625 321 |

|

Апрель |

87 987 |

654 128 |

|

Май |

99 145 |

592 347 |

|

Июнь |

101 547 |

611 458 |

|

Июль |

103 487 |

624 958 |

|

Август |

109 847 |

637 852 |

|

Сентябрь |

110 452 |

647 532 |

|

Октябрь |

107 845 |

660 129 |

|

Ноябрь |

110 784 |

627 954 |

|

Декабрь |

112 863 |

617 938 |

Суммируем валовую прибыль за год и получаем 1 202 363 рубля.

Теперь определяем среднюю себестоимость товарных запасов за год путем расчета среднего арифметического и получаем 629 818,58 рублей.

Зная необходимые значения, можно рассчитать рентабельность товарного запаса за год: делим валовую прибыль на среднюю стоимость товарных запасов:

РТЗ = 1 202 363 / 629 818,58 = 1,9 или 190%.

Рентабельность производства

Показатель позволяет соотнести полученную от производства прибыль с затратами на него и оценить, стоит ли вкладывать средства в развитие такого производства или лучше отказаться от этого, т. к. возможен убыток.

ROTC = Прибыль от продаж / Полная себестоимость продукции * 100%

Рассчитывать рентабельность себестоимости (производства) важно, когда требуется делать выбор приоритетного вида деятельности, а также при работе одновременно в нескольких направлениях.

Нужно сравнить результат работы двух ИП, торгующих похожей продукцией. ИП 1 заработал 2 млн руб. при себестоимости товара 880 000 руб., ИП 2 выручил 2 млн 600 тыс. руб. при себестоимости 1 млн 100 тыс. руб. Рассчитаем прибыль обоих предпринимателей.

- ПИП1 = 2 000 000 – 880 000 = 1 120 000 руб.

- ПИП2 = 2 600 000 – 1 100 000 = 1 500 000 руб.

Как видно, прибыль первого ИП будет меньше, чем второго, однако проверить эффективность работы ИП 2 можно с помощью рентабельности.

- ROTCИП1 = 1 120 000 / 880 000 * 100% = 127,3%

- ROTCИП2 = 1 500 000 / 1 100 000 * 100% = 136,4%

Если сравнивать рентабельность обоих предпринимателей, то видно, что они оба ведут бизнес с отличным результатом. Однако ИП 2 работает эффективнее, чем ИП 1, разница в результатах составляет 9,1%.

Рентабельность продаж

Расчет поможет оценить долю прибыли на один заработанный рубль, а соответственно, и текущие расходы на покупку товара, его реализацию, логистику и т. д. По результатам расчета ROS осуществляется ценообразование.

ROS = Прибыль от продаж / Выручка от продаж * 100%

Поскольку прибыль бывает разных видов (валовая, операционная, чистая, маржинальная), маржу можно найти для каждой из них.

Валовая

Валовая рентабельность показывает прибыльность компании. Этот показатель применяется для анализа цели и эффективности крупных предприятий, когда невозможно оценить их чистую прибыль.

GPM = Валовая прибыль от продаж / Выручка от продаж * 100%

Операционная

Операционную маржу есть смысл рассчитывать в краткосрочном моменте по данным Отчета о прибыли и убытках. Она показывает эффективность предприятия с финансовой точки зрения.

OPM = Прибыль от продаж до налогообложения / Выручка от продаж * 100%

По чистой прибыли

Коэффициент по чистой прибыли указывает долю чистой прибыли в основной структуре продаж компании. Получить его можно так:

NPM = Доходность от продаж / Выручка от продаж * 100%

По маржинальной прибыли

Рентабельность продаж по маржинальной прибыли определяется по данным из управленческой отчетности и рассчитывается по формуле:

РПМП = Маржинальная прибыль / Выручка от основной деятельности * 100%

Маржинальная прибыль – это разница между выручкой от основной деятельности и переменными издержками.

Разберем пример, как рассчитать показатель рентабельности продаж

За год работы типография получила выручку в сумме 12 320 000 рублей. Себестоимость продаж – 7 260 000 рублей, куда относится з/п сотрудникам, расходы на материалы, амортизация производственного оборудования, аренда помещения, страховка, готовая продукция и незавершенное производство.

Для расчета валовой рентабельности продаж определим размер валовой прибыли:

ВП = 12 320 000 – 7 260 000 = 5 060 000 рублей.

GPM = 5 060 000 / 12 320 000 * 100% = 41%.

Зная средний показатель рентабельности отрасли (8,7%), можно сказать, что типография отработала с очень хорошим результатом.

Для расчет операционной рентабельности типографии нужно взять данные из формы №2 «Отчет по прибылям и убыткам». Прибыль от продаж до вычета налогов и платежей по процентам составит 4 млн 920 тыс. рублей.

OPM = 4 920 000 / 12 320 000 * 100% = 39,9%.

Так, до оплаты всех взносов и налогов, 1 рубль выручки может принести типографии 39,9 копеек прибыли.

Рентабельность основных средств

Показатель отражает результативность использования основных средств, в т. ч. оборудования, находящегося на балансе компании. Если значение ROFA не дотягивает до нормы, это говорит о низкой продуктивности производственных фондов и потребности в модернизации материальной базы.

ROFA = Чистая прибыль / Среднегодовая стоимость ОС * 100%

Например

Определим рентабельность основных средств за 2021 год для завода холодильного оборудования «Зенит» на основании следующих результатов

- чистая прибыль – 14 840 000 рублей;

- ОПФ на начало года – 84 260 000 рублей;

- ОПФ на конец года – 87 470 000 рублей.

Вычислим среднегодовую стоимость ОС:

ОС = (84 260 000 + 87 470 000) / 2 = 85 865 000 рублей.

ROFA = 14 840 000 / 85 865 000 * 100% = 17,3%

Учитывая среднеотраслевые показатели по данным Росстата, можно сказать, что наш завод закрыл год с хорошими цифрами рентабельности.

Рентабельность персонала

Этот показатель имеет косвенную связь с уровнем доходов, затрат и прочих ресурсов, однако его значение помогает оценить, насколько эффективно в компании реализована система управления персоналом.

Распределение трудовых ресурсов в бизнесе играет главную роль, поскольку сотрудники – та база, на которой основано производство независимо от сферы деятельности. Рассчитать рентабельность персонала за определенный промежуток времени можно по формуле:

ROL = Чистая прибыль / Численность сотрудников * 100%

Рассмотрим тот же завод холодильного оборудования, что и выше. В штате числится 3420 сотрудников. Зная чистую прибыль, можно рассчитать рентабельность персонала.

ROL = 14 840 000 / 3420 * 100% = 433 918 рублей

Таким образом, 1 рабочий ежегодно производит продукцию на сумму 433 918 рублей. Однако такой вариант расчета очень приблизительный для компаний, т. к. не учитывает разделение сотрудников на отделы, их производительность и финансовую отдачу.

Рентабельность инвестиций

Показатель означает окупаемость вложений в проект в течение заданного этапа. Коэффициент рассчитывается перед стартом инвестирования для понимания целесообразности вложений и рисков, связанных с их возвратом.

ROI = Прибыль / Вложенные средства * 100%

Владельцы завода «Зенит» решили купить акции «Газпрома» на сумму 800 000 рублей. Предполагаемый рост стоимости акций в течение 12 месяцев определили на основе динамики прошлых периодов – 912 700 рублей. Чтобы понять, какая будет рентабельность инвестиций по прогнозу, выполним расчет:

ROIC = 912 700 / 800 000 * 100% = 114%

Так, прибыль с каждого инвестированного рубля составит 14 копеек.

Рентабельность инвестиционного капитала

Этот показатель дает понимание о доходности, полученной на капитал, вся сумма или часть которого была привлечена со стороны.

ROIС = Чистая прибыль после вычета налогов / Инвестиционный капитал * 100%

Рентабельность маркетинговых инвестиций

Это частный случай, который показывает рентабельность инвестиций в маркетинг, в т. ч. в рекламные кампании любых продуктов (производство, франшизы, продажи, сервисы, услуги и др.).

ROMI = Прибыль от рекламы / Размер маркетинговых инвестиций * 100%

- общий доход с рекламы – 880 000 р.;

- производственные расходы на выпуск продукции – 210 000 р.;

- запуск продаж – 80 000 р.;

- подготовка к отправке заказов – 48 000 р.;

- доставка – 92 000 р.;

- реклама на маркетплейсе – 84 000 р.

Для расчета прибыли с рекламы из дохода вычтем все расходы:

Прибыль = 880 000 – (210 000 + 80 000 + 48 000 + 92 000 + 84 000) = 366 000 р.

ROMI = 366 000 / 92 000 * 100% = 398%.

Рентабельность капитала

Имея показатели этого коэффициента, можно оценить, насколько эффективно работают деньги, которые были вложены в бизнес. В зависимости от потребности, можно вычислить эффективность использования как только собственного, так и всего задействованного капитала.

Собственного капитала

ROE позволяет рассчитать процент рентабельности собственного капитала компании.

ROE = Чистая прибыль / Собственный капитал * 100%

Рассмотрим интернет-магазин электроники, который за год получил 3 740 000 рублей чистой прибыли. При этом на начало года собственный капитал был равен 29 000 000 рублей, на конец года составил 32 600 000 рублей. Рассчитаем рентабельность собственного капитала:

ROE = 3 740 000 / (32 600 000 – 29 000 000) * 100% = 103,89%

Вложенного капитала

ROCE может показать результативность работы всего вложенного в бизнес капитала. Этот коэффициент нужно знать для оценки эффективности управления капитала акционерного общества.

ROCE = Прибыль / (Собственный капитал + Долгосрочные обязательства) * 100%

Компания имеет собственный капитал в размере 1 800 000 р. и долгосрочные обязательства – 240 000 р. Прибыль фирмы от реализации продукции составила 900 000 р. Определим рентабельность вложенного капитала:

ROCE = 900 000 / (1 800 000 + 240 000) * 100% = 44%.

Можно сделать вывод, что продажи приносят компании достаточно большую прибыль.

Рентабельность проекта

Рентабельность проекта или учетная норма прибыли (ARR) показывает, какую сумму можно получить за каждый рубль, инвестированный в проект. Это помогает правильно просчитывать возможную прибыль от реализации краткосрочных проектов. Важное условие – равномерные доходы.

Показатель рассчитывается тремя способами:

- По размеру стартовых вложений:

ARR = Чистая среднегодовая прибыль / Сумма инвестиций * 100%

- По средней стоимости инвестиций:

ARR = (Чистая среднегодовая прибыль / ½ * Общая сумма инвестиций) * 100%

- С учетом остаточной стоимости активов:

ARR = (Чистая среднегодовая прибыль / 1/2 * (Первоначальные инвестиции – Остаточная стоимость)) * 100%

В зависимости от того, какие показатели нужно учесть, берут ту или иную формулу расчета.

Возьмем проект, для которого нужно привлечь заемные средства в размере 4 млн рублей. Фирма таже имеет собственный капитал – 1 млн 200 тыс. рублей. Деньги планируется потратить на производство и продажу спец. оборудования. Единица оборудования будет стоить 15 000 рублей. Всего предполагается выпустить 100 единиц продукции. Средняя себестоимость партии составит 1 млн 500 тыс. рублей. Сумма ежегодных вычетов составит 700 000 рублей, а чистая прибыль – 800 000 рублей.

Рассчитаем рентабельность проекта вторым способом:

ARR = 800 000 / 0,5 * (4 000 000 + 1 200 000) * 100% = 30,77%.

Рентабельность майнинга

Распространенность ферм майнинга криптовалюты и заманчивая цена биткоина вынуждает потенциальных инвесторов оценивать рентабельность подобных предприятий. При этом учитываются технические характеристики оборудования сети, ведь именно от них зависит, какой практический доход будет приносить ферма и как быстро окупятся вложения в нее.

РМ = Скорость хеширования / Потребляемая мощность

Анализ рентабельности

После того, как проведены расчеты и получены коэффициенты рентабельности, можно приступить к анализу. С учетом текущих задач он может быть направлен на определение экономического потенциала компании с нуля или оценку ее финансовых результатов. В финансовой отчетности применяют три вида анализа рентабельности: сравнительный, факторный и индексный.

Сравнительный анализ

Данный метод сводится к сравнению отдельных показателей рентабельности внутри компании или соответствующих показателей конкурентов. Анализ проводится в динамике, позволяет оценить эффективность бизнеса в целом и его привлекательность как объекта для инвестирования.

В ходе сравнительного анализа можно получить информацию о прибыльности компании в конкретной сфере. Также он может помочь составить картину перспектив бизнеса с учетом положения других организаций в нише.

Факторный анализ

Финансовый анализ рентабельности может предполагать факторный метод, который включает несколько моделей. Все они необходимы для выявления взаимосвязей между определяющими рентабельность факторами и делятся на 3 категории:

- аддитивные – для случаев, когда есть сумма факторов;

- кратные – когда дробное значение вычисляется путем деления факторов один на другой;

- мультипликативные – когда значение выражено произведением факторов.

Приведенные модели могут лежать в основе многофакторных комбинаций с использованием коэффициентов рентабельности.

Индексный анализ

Может применяться для анализа рентабельности независимо от сферы работы компании и организационно-правовой формы. Такой метод позволяет анализировать одно или одновременно несколько предприятий, используя следующие индексы:

- переменного состава;

- постоянного (фиксированного) состава;

- влияния структурных сдвигов.

Индексы указывают на относительные величины, которые могут свидетельствовать о любых событиях. Исследование рентабельности индексным методом показывает изменение заданных показателей в динамике за конкретный период по сравнению с предыдущими периодами.

Реальная и номинальная норма прибыли

Простой или номинальной принято называть норму прибыли без учета влияния инфляции. Со временем последняя отчасти или существенно снижает покупательную способность валюты. Можно проследить, что 1000 рублей сейчас – далеко не то же самое, что 1000 рублей 30 лет назад.

Вести учет временной стоимости валюты можно посредством дисконтирования. Когда учитывается влияние инфляции, речь идет о реальной (скорректированной на индекс инфляции) норме прибыли.

Рентабельность и CAGR

Простая (номинальная) норма прибыли неразрывно связана с показателем годового темпа роста. CAGR показывает среднегодовую норму прибыльности инвестиций более чем за 12 месяцев. В этом случае в расчете участвуют значения роста показателя за несколько периодов.

Чтобы рассчитать CAGR, необходимо:

- Стоимость инвестиции в конце периода разделить на ее значение в начале этого же периода.

- Вычесть из промежуточного результата значение, возведенное в степень (1 / количество периодов).

Как рассчитать порог рентабельности

Порог рентабельности или точка безубыточности (BEP) – показатель, который стоит учитывать при расчете рентабельности. Он показывает тот уровень продаж, которого нужно добиться компании, чтобы покрыть затраты. Убытков при этом не будет, но и прибыль получить тоже еще не удастся.

ВЕР = (Постоянные расходы * Выручка / (Выручка – Переменные расходы)) * 100%

Постоянные расходы у компании есть всегда и не зависят от того, какое количество производимой продукции выпускается. Это налоги, аренда, зарплата административным сотрудникам, амортизация инструментов и т. д. К переменным относятся затраты, размер которых определяет колебание объемов производства. Это деньги, которые необходимо затратить на закупку сырья, материалов, транспортировку, зарплату производственному персоналу, уплату энергоресурсов и т. д.

Еще один способ определить минимальный уровень продаж, сумма которых покрывает производственные затраты, – расчет на основании показателя коэффициента валовой маржи.

ВЕР = Постоянные расходы / Коэффициент валовой маржи

Коэффициент валовой маржи рассчитывается как:

КВМ = (Выручка – Сумма переменных затрат) * 100%

Зная точку безубыточности, можно оценить:

- финансовую прочность бизнеса и его составляющие;

- пути организации работы предприятия;

- выгоду инвестирования в проект и скорость окупаемости;

- стоимость продукции при увеличении или снижении объема продаж.

После того, как фирма преодолела точку безубыточности, прибыль должна превышать затраты, иначе предприятие нерентабельно, а его работа бессмысленна.

Дополнительные показатели для оценки рентабельности

Инвестируя в проект, желательно знать, на каком уровне должна быть прибыль фирмы, чтобы вложения как минимум окупились. Демонстрирует это показатель внутренней нормы рентабельности (IRR). Если его размер больше суммы капитала, бизнес можно считать перспективным. Если же размер капитала превышает IRR, проект убыточен.

Еще один важный показатель – дисконтирование денежных потоков (DCF). Он используется для составления более детального прогноза рентабельности предприятия и выбора финансовой и экономической стратегий. DCF участвует в расчетах внутренней нормы прибыли, индекса прибыльности, чистой нормы доходности и других показателей. Метод дисконтированных денежных потоков помогает определить потенциал проекта и его общую цену.

Причины снижения рентабельности

Выделяют 3 основные причины снижения показателя рентабельности:

- Падение продаж. Происходит вследствие неэффективного продвижения или снижения спроса на товары поставщика.

- Рост издержек компании. Может наблюдаться из-за повышения закупочных цен, невозможностью увеличить загрузку производства, проблем с поставками, штрафов, некорректной работы сайта.

- Чрезмерный прирост оборотных фондов. Причина может крыться в ошибках ответственных сотрудников, в т. ч. в неправильных расчетах с контрагентами.

Во всех случаях необходимо проработать решение возможных проблем в организационных и других вопросах.

Пути повышения рентабельности

Чтобы повысить рентабельность затрат, производства или целого проекта, необходимо выяснить причины низкого показателя и проработать моменты, требующие активных действий. Говоря в целом, существует несколько способов добиться более высокой рентабельности.

- Повышение качества продукта.

- Улучшение свойств продукта.

- Наращивание мощности производства.

- Создание более привлекательной упаковки.

- Снижение себестоимости без ущерба качеству.

- Сокращение затрат на ФОТ.

- Обновление управленческой структуры.

- Улучшение маркетинговой стратегии.

- Обучение сотрудников.

- Искусственное повышение рентабельности с учетом конкуренции и общей ситуации на рынке.

Самые рентабельные виды бизнеса

Говоря о теме рентабельности, нужно учитывать, что в разных сферах хозяйства разные значения коэффициента считаются нормальными. Не всегда виды деятельности с самыми высокими показателями наиболее прибыльны.

По данным Росстата, в ТОП-3 самых рентабельных направлений бизнеса 2021 года входит:

- недвижимость;

- рыболовство;

- добыча полезных ископаемых.

В отличие от перечисленных, самая низкая рентабельность у предприятий коммунального хозяйства (отрицательное значение). Финансовый сектор может похвастаться показателем в 0,7%, розничная торговля (в т. ч. онлайн) – 2,2%.

Заключение

Расчет рентабельности дает общее представление о текущем положении дел в компании и ее лучших перспективах. Однако эти значения не всегда объективно характеризуют работу компании. Например, активы имеют свойство изменять свою стоимость с течением времени, поэтому однократно проведенный расчет рентабельности может быть некорректным. Показатели при долгосрочном инвестировании, как правило, малы, а рассчитывать необходимо коэффициенты для разных условий и срока.

Нельзя ориентироваться на рентабельность как на единственный показатель эффективности работы компании. Для составления объективной картины требуется использовать дополнительные методы анализа: исследование структуры затрат, определение финансовой устойчивости и ряда других показателей.

Олег Вершинин

Специалист по продукту

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

- Для чего нужна рентабельность

- Как считают рентабельность

- Есть ли норма для рентабельности

- Разновидности

- Формула для продаж

- Формула для активов

- Формула для основных производственных фондов

- Формула для инвестиций

- Формула для своего капитала

Высокая выручка — не всегда свидетельство успеха в бизнесе. Можно вкладывать много денег и получать при этом невысокую прибыль.

Одна из главных характеристик удачного стартапа — высокая рентабельность. Если с этим есть сложности, то предприниматель не получает доход, а инвестиции в компанию оказываются слишком дорогими.

Рентабельность — это относительный показатель экономической эффективности, рассчитывается как отношение прибыли к активам или потокам, её формирующим.

Для чего нужна рентабельность

Спрос на элитный чай и кофе собственной обжарки есть всегда. Светлана и Ирек открыли небольшую лавочку в одном из торговых центров мегаполиса. Спустя год у них возникла мысль о расширении — идея открыть еще одну точку показалась им заманчивой. Знакомый аудитор предложил посчитать рентабельность.

Этот показатель должны учитывать все, кто владеет бизнесом: от индивидуальных предпринимателей до международных холдингов.

Если ИП могут вычислить рентабельность своими силами, то гиганты бизнеса привлекают опытные аудиторские фирмы, которые занимаются расчетами несколько месяцев.

Зная рентабельность компании, предприниматель способен:

- принять решение о банковском кредите, который увеличит доход компании;

Рентабельному бизнесу больше доверяют, так что владельцу будет проще получить кредит в банке.

- доказать инвесторам и акционерам свою инвестиционную привлекательность;

- эффективнее управлять процессами;

Будет понятно, куда уходят деньги, сколько следует вкладывать в бизнес, чтобы не уйти в минус.

- ответить на вопросы налоговой.

ФНС может заинтересовать большой заработок, рост вложений в бизнес, которые при этом приносят мало налогов.

Рентабельность — серьезный показатель роста, успешности и эффективного управления бизнесом. Нерентабельный бизнес — все равно что купить мраморную говядину, замариновать ее по первоклассному рецепту, а в итоге забыть на мангале и получить угли. Начинайте бизнес с поддержкой Совкомбанка.

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит. Совкомбанк предлагает «Легкий кредит», «Программы с господдержкой», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите удобный вариант и оставьте заявку на сайте.

Как считают рентабельность

Чтобы узнать рентабельность компании, необходимо использовать формулу.

Разделите прибыль на себестоимость и умножьте на сто.

Давайте разберем составляющие формулы:

- прибыль — сумма, которая остается после сведения баланса доходов и расходов;

- себестоимость — общие вложения в развитие компании (значение учитывает аренду, зарплату работникам, сырье, амортизацию, транспортные расходы и другое).

Поскольку рентабельность считают в процентах, то итоговое число умножают на сто.

Разберем на примере чайной лавочки Светланы и Ирека.

В течение года прибыль компании составила 1 млн рублей. В раскрутку предприятия, узнаваемость в соцсетях, сырье, аренду помещения и остальное владельцы вложили 5 млн рублей.

2 млн рублей делим на 5 млн рублей и умножаем на 100 = 40%

Получается, что рентабельность бизнеса за один год составила 20%.

Предположим, что компания «Торты» в том же ТЦ, где расположена лавочка «Чай и кофе», принесла собственникам бóльшую прибыль за год — 2 млн рублей. А себестоимость составила 6 млн рублей.

Ее рентабельность окажется такой: 2 млн рублей разделить на 6 млн рублей и умножить на 100 = 33%.

Мы видим, что обе торговые точки получили одинаковую годовую прибыль, но потратили на развитие бизнеса разные суммы. Поэтому и рентабельность оказалась разной. Таким образом, мы можем сделать вывод, что дела у компании «Торты» идут хуже, чем у «Чая и кофе».

Совет от банка

Узнать среднее значение рентабельности вашей деятельности можно на электронной странице налоговой службы. Эти данные публикуются там ежегодно.

Есть ли норма для рентабельности

Единого показателя рентабельности абсолютно по всем сферам бизнеса не существует. Он лишь показывает отношение прибыли к иным цифровым обозначениям компании. Общая картина развития фирмы учитывает расходы и дополнительные траты.

Известно точно: если рентабельность в минусе — компания убыточная. Остальные случаи следует рассматривать отдельно, учитывая состояние рынка и финансовую ситуацию в мире.