Под денежными

потоками понимается распределение во

времени поступление и расходование

денежных средств. Различают валовой

денежный поток

т. е. общий, поступивший (положительный)

и валовой

выбывший (отрицательный)

Выделяют чистые результативные денежные

потоки. Положительный денежный поток

отражает превышение поступления

денежных средств над выбытием.

Отрицательный чистый поток свидетельствует

о большем объеме расходования по

отношению к их поступлению. как правило

генератором чистого положительного

является текущая деятельность предприятия.

Расчет

денежных потоков может осуществляться

прямым и косвенным методом.

При составлении

отчета о движении денежных средств

используется прямой

метод. Прямой

метод дает возможность выявить валовые

и чистые денежные потоки. Он основан на

использовании информации по движению

денежных средств в кассе на банковских

счетах.

Косвенный метод

основан на преобразовании суммы прибыли

или убытка в денежный поток путем

корректировок балансовых статей,

влияющих на движение денежных средств.

При косвенном методе определяются

только чистые денежные потоки.

При прямом методе

чистый денежный поток определяется как

разница между поступлением и выбытием

(расходованием) денег в периоде. В любом

случае расчет денежных потоков

осуществляется по видам деятельности:

текущей, инвестиционной, финансовой.

Методика расчета

денежных потоков косвенным методом.

Наименование: 1)Формирование

операционных чистых денежных средств,

1.1.

Чистая прибыль, 1.2.

Неденежные статьи (амортизация активов),

1.3.

Прирост (+), снижение (-) кредиторской

задолженности (5р), 1.4.Прирост

(-), снижение (+) дебиторской задолженности

(2р), 1.5.

Прирост (-), снижение (+) запасов с учетом

НДС, 1.6.

Чистый денежный поток операционной

прибыли (1.1.+…1.6.); 2)

Формирование инвестиционных чистых

денежных потоков. 2.1.

Выручка от реализации ОС, ценных бумаг,

2.2.Полученные

дивиденды, проценты, 2.3.

Приобретение ОС, 2.4.

Прирост (-), снижение (+) займов,

предоставленных предприятием, 2.5.

Чистые денежные потоки инвестиционной

деятельности (2.1.+…2.4.); 3)Формирование

чистых денежных потоков в финансовой

деятельности. 3.1.

Прирост (+), снижение (-) долгосрочных

обязательств по кредитам и займам, 3.2.

Прирост (+), снижение (-) краткосрочных

обязательств по кредитам и займам, 3.3.

Выплаченные дивиденды, 3.4.Прирост

(+), снижение (-) уставного капитала, 3.5.

Недоиспользование нераспределенной

прибыли прошлых лет, 3.6.

Чистые потоки финансовой деятельности;

4)Чистые

денежные потоки организации.

Фактический расчет

чистого денежного потока косвенным

методом производится по данным финансовой

отчетности, балансу, отчету о прибылях

и убытках и по отчету о движении капитала.

Проверочно величину чистого денежного

потока можно определить по балансу: ден

ср-ва на к.г.-ден ср-ва на н.г.

53. Планирование движения денежных средств.

Планирование может

осуществляться как прямым, так и косвенным

методом. Прямым методом мы можем выявить

уровень достаточности денежных средств

по видам деятельности и при недостатке

их от собственных операций и продаж и

других получаемых доходов определить

потребность в кредите. При косвенном

планируется только изменение денежного

потока.

Информационной

базой для составления плана

является: 1)Планы

продаж; 2)Договоры

продаж и покупок; 3)Инвестиционные

планы; 4)Кредитные

договоры и графики погашения кредитов,

взятые в прошлые годы; 5)Планы

подрядов услуг; 6)Фактическое

ведение учета в части дебиторской и

кредиторской задолженности.

Форма плана денежных потоков. План

движения денежных средств на предстоящий

год:

|

Наменование |

Январь |

Февраль |

и т.д. |

За год |

|

1. Остаток на |

60 |

0 |

60 |

60 |

|

Текущая деятельность: |

||||

|

Поступление |

– |

|||

|

2. От продаж |

1000 |

7500 |

– |

14500 |

|

3. Дебиторская |

250 |

300 |

– |

550 |

|

4. Всего поступлений. |

1250 |

7800 |

– |

15050 |

|

Расходование |

– |

|||

|

5. Покупка материалов |

5000 |

5000 |

– |

10000 |

|

6. Зарплата и соц |

450 |

450 |

– |

900 |

|

7. Электроэнергия |

70 |

70 |

– |

140 |

|

8. Налоги |

100 |

110 |

– |

210 |

|

9. Всего расходов |

5620 |

5630 |

– |

11250 |

|

10. Излишки |

1630 |

2170 |

– |

3800 |

|

11. Излишек |

1690 |

2170 |

– |

3800 |

|

Инвестиционная |

||||

|

12. Поступление |

– |

– |

– |

– |

|

13. Покупка ОС, |

3000 |

– |

– |

3000 |

|

14. Излшек |

-3000 |

– |

– |

-3000 |

|

15. Излишек + |

– |

– |

– |

– |

|

Финансовая |

||||

|

16. Возврат кредитов |

200 |

200 |

– |

400 |

|

17. Возврат кредитов |

– |

2520 |

– |

2520 |

|

18. Всего расходов |

200 |

1710 |

– |

1910 |

|

19. Поступление |

1310 |

– |

– |

1310 |

|

20. Уменьшение |

1510 |

-4710 |

– |

-410 |

|

21. Остаток на |

0 |

460 |

– |

460 |

Информация о

поступлении и расходовании денежных

средств может выбираться из договоров

на предстоящий период или из учетных

данных прошлого периода. В случае

отсутствие договоров на предстоящий

период, ожидаемый расход и поступление

денег планируют расчетно-аналитическим

методом по опыту прошлого отчетного

периода. Например:

сумма

планируемых средств от продаж продукции

= плановая выручка из бюджета продаж *

долю полученной выручки в сумме стоимости

отгрузок продукции покупателю отчетного

периода.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

23.05.201568.1 Кб72FizLab2_10.xls

- #

- #

Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег. Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток.

Понятие и виды денежных потоков

Перед тем, как рисковать своими деньгами и принять решение инвестировать в любое начинание, предполагающее получение прибыли, бизнесмен должен знать, какие денежные потоки оно способно генерировать. Бизнес-план должен содержать в себе информацию об ожидаемых затратах и поступлениях.

Перед тем, как рисковать своими деньгами и принять решение инвестировать в любое начинание, предполагающее получение прибыли, бизнесмен должен знать, какие денежные потоки оно способно генерировать. Бизнес-план должен содержать в себе информацию об ожидаемых затратах и поступлениях.

Анализ эффективности проекта обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный. Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый. Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Определение величины денежного потока

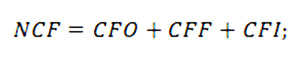

Ключевым показателем, по которому рассчитываются перспективы предложенной на рассмотрение инициативы, является текущая стоимость, или чистый денежный поток (англ. Net Cash Flow, NCF). Это разница между положительным и отрицательным потоками в течение определенного отрезка времени. Формула расчета выглядит так:

где:

- CI – поток входящий с положительным знаком (Cash Inflow);

- CO – поток исходящий с отрицательным знаком (Cash Outflow);

- n – число притоков и оттоков.

Если вести речь о суммарном показателе компании, то необходимо рассматривать его денежный поток как сумму трех основных видов поступлений денежных средств: основного, финансового и инвестиционного. В этом случае формулу можно изобразить так:

в ней указаны финансовые потоки:

- CFO – операционный;

- CFF – финансовый;

- CFI – инвестиционный.

Вычисление величины текущей стоимости можно производить двумя методами: прямым и косвенным:

- Прямой метод принят при бюджетном планировании внутрифирменном. Он основан на выручке от реализации товара. Его формула также учитывает также иные поступления и расходы на операционную деятельность, налоги и др. Недостатком метода является то, что по нему нельзя увидеть взаимосвязь между изменениями объемов средств с полученной прибылью.

- Косвенный метод более предпочтителен, поскольку он позволяет проанализировать ситуацию глубже. Он дает возможность провести коррекцию показателя с учетом операций, не носящих денежного характера. При этом он может свидетельствовать о том, что текущая стоимость успешного предприятия может быть как больше, так и меньше прибыли за определенный период. Например, приобретение дополнительного оборудования уменьшает кэш фло относительно размера прибыли, а получение займа, наоборот, увеличивает.

Разница между прибылью и денежным потоком состоит в таких нюансах:

- прибыль показывает объем чистого дохода за квартал, год или месяц, этот показатель не всегда аналогичен Cash Flow;

- при вычислении прибыли не принимаются во внимание некоторые операции, учитываемые при расчете перемещений денежных средств (погашение займов, получение дотаций, инвестиций или кредитов);

- отдельные затраты начисляются и влияют на прибыль, но не становятся причиной реальных денежных трат (ожидаемые расходы, амортизация).

Показатель величины потока денег используется представителями бизнеса для оценки эффективности начинания. Если NCF выше нуля, то он будет принят инвесторами, как доходный, если равен нулю или ниже него, то будет отклонен как такой, который не сможет увеличить стоимость. Если нужно сделать выбор из двух схожих проектов предпочтение отдается тому, у которого NFC больше.

Примеры расчета денежного потока

Рассмотрим пример расчета потока денежных средств предприятия за один календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- поступления от реализации продукции – 450 тыс. рублей;

- расходы на материалы и сырье – (-) 120 тыс.;

- заработная плата сотрудников – (-) 45 тыс.;

- общие расходы – (-) 7 тыс.;

- налоги и сборы – (-) 36 тыс.;

- выплаты за кредит (проценты) – (-) 9 тыс.;

- прирост капитала оборотного – (-) 5 тыс.

Итого по основной деятельности – 228 тысяч рублей.

Инвестиционная:

- вложения в земельный участок – (-) 160 тыс.;

- инвестиции в активы (покупка оборудования) – (-) 50 тыс.;

- вложения в нематериальные активы (лицензия) – (-) 12 тыс.

Итого по инвестиционной деятельности – (-) 222 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 100 тыс.;

- возврат ранее взятого кредита – (-) 50 тыс.;

- платежи за лизинг оборудования – (-) 15 тыс.;

- дивидендные выплаты – (-) 20 тыс.

Итого по финансовой деятельности – 15 тысяч рублей.

Следовательно, по формуле получаем требуемый результат:

NCF = 228 – 222 + 15 = 21 тысяча рублей.

Наш пример показывает, что поток денег за месяц имеет положительное значение, значит, проект дает определенный позитивный эффект, хотя и не очень большой. При этом нужно обратить внимание на то, что в данном месяце было произведено погашение кредита, уплата за земельный участок, закуплено оборудование, выплачены дивиденды акционерам. Чтобы не допустить проблем с оплатой счетов и выйти в плюс, пришлось взять кратковременный кредит в банке.

Рассмотрим другой пример расчета Net Cash Flow. Здесь все потоки фирмы учтены как притоки и оттоки денег без разбивки на виды деятельности.

Поступления (в тыс. руб.):

- от продажи товаров – 300;

- проценты от сделанных ранее вложений – 25;

- прочие доходы – 8;

- от реализации имущества – 14;

- банковский кредит – 200.

Итого поступлений – 547 тысяч рублей.

Затраты (в тыс. руб.):

- на оплату услуг, товаров, работ – 110;

- на заработную плату – 60;

- на сборы и налоги – 40;

- на выплату банковского процента по займу – 11;

- на приобретение нематериальных активов и основных средств – 50;

- на погашение кредита – 100.

Итого затрат – 371 тысяча рублей.

Таким образом, получаем в итоге:

NCF = 547 – 371 = 176 тысяч рублей.

Однако наш второй пример является свидетельством довольно поверхностного подхода к финансовому анализу состояния предприятия. Учет всегда должен вестись в разрезе видов деятельности, опираясь на данные управленческого и аналитического учета, журналов-ордеров, главной книги.

Опытные финансисты и менеджеры советуют: чтобы четко контролировать движение средств, менеджменту предприятия следует постоянно контролировать приток средств от операционной деятельности, изучая график продаж с разбивкой по клиентам и по каждому виду выпускаемой продукции.

Из множества расходных статей можно выделить 5-7 наиболее затратных и отслеживать их в оперативном режиме. Слишком детализировать отчет по статьям затрат нецелесообразно, поскольку динамично меняющиеся малые величины трудно поддаются анализу и могут привести к неверному результату. К тому же, возникают проблемы с регулярным обновлением информации по каждой статье и сопоставлением их с данными бухгалтерского учета.

У этого термина существуют и другие значения, см. CF.

Денежный поток (англ. cash flow), или поток денег, поток платежей, кэш-фло, кэш-флоу — совокупность распределенных во времени поступлений (притока) и выплат (оттока) денежных средств, генерируемых хозяйственной деятельностью предприятия, независимо от источников их образования.

Содержание понятия[править | править код]

Понятие денежного потока включает в себя различные виды потоков, связанных с экономической деятельностью. Потоки можно классифицировать по различным основаниям. В соответствии с международными стандартами учета различают следующие денежные потоки[1]:

- от операционной (текущей) деятельности;

- от инвестиционной деятельности;

- от финансовой деятельности.

Эта классификация является наиболее важной, так как именно она лежит в основе финансового анализа, построения прогнозов, составления финансовой отчетности и т. д. Другими основаниями для классификации являются следующие свойства денежных потоков[2].

По направленности движения[править | править код]

По направленности движения денежных средств различают:

- положительный денежный поток, отражающий поступление денежных средств;

- отрицательный денежный поток, отражающий выплату денежных средств.

По методу исчисления объема[править | править код]

По методу исчисления объема денежные потоки подразделяют на:

- валовой, который характеризует всю совокупность поступлений или расходования денежных средств в рассматриваемом периоде времени;

- чистый, который показывает разницу между положительными и отрицательными денежными потоками (между поступлением и расходованием денежных средств) в рассматриваемом периоде времени.

Расчет чистого денежного потока (

,

где

По времени[править | править код]

По методу оценки во времени различают следующие виды денежных потоков:

- настоящий — характеризует денежные потоки предприятия как единую сопоставимую величину, приведенную по стоимости к текущему моменту времени;

- будущий — характеризует денежные потоки предприятия как единую сопоставимую величину, приведенную по стоимости к конкретному предстоящему моменту времени.

Различение настоящего и будущего потока важно, так как фактор времени имеет значение при определении ценности потока (см. Стоимость денег с учётом фактора времени).

По стабильности временных интервалов[править | править код]

По стабильности временных интервалов различают денежные потоки:

- с равномерными временными интервалами в рамках рассматриваемого периода;

- с неравномерными временными интервалами в рамках рассматриваемого периода.

Поток платежей, все члены которого либо положительные, либо отрицательные (выплаты), а временные интервалы между платежами одинаковы, называют регулярным денежным потоком, или финансовой рентой, или аннуитетом.

Парадокс прибыли[править | править код]

Парадоксом прибыли называется ситуация, при которой финансовый результат (прибыли или убыток) может не совпадать с изменением денежного остатка. При наличии прибыли предприятие может не иметь денег на счетах и наоборот иметь их при наличии убытка[3]. Несовпадение может возникать по следующим причинам.

- Использование различных методов отражения в учете отдельных хозяйственных операций (например, методы оценки по отгрузке или по оплате), в то время как на показатель денежного потока это не оказывает никакого влияния.

- При расчете прибыли за анализируемый период не учитываются крупные капитальные расходы (они списываются частями в результате начисления амортизации).

- Прибыль снижается из-за неденежных расходов (амортизация, недоамортизированная стоимость выбывших активов).

- Изменение собственного и заемного капитала, тогда как при расчете прибыли учитываются только суммы, характеризующие платность этих ресурсов (проценты, дивиденды).

- На величину денежного потока оказывает влияние изменение оборотного капитала (запасов, дебиторской и кредиторской задолженности), которое может приводить к притоку или оттоку денежных средств, не оказывая влияния на прибыль.

Методы оценки потоков[править | править код]

Существует два основных метода оценки потоков: прямой и косвенный. При прямом методе выручка от продажи корректируется на денежные поступления и затраты. Косвенный метод основан на корректировке чистой прибыли предприятия в чистый денежный поток.

Прямой метод[править | править код]

При прямом методе чистый денежный поток рассчитывается путем сложения всех денежных доходов и вычитания всех денежных расходов. Обычно такой анализ осуществляется в разрезе трех основных видов деятельности: операционной, инвестиционной и финансовой.

- Чистый поток от операционной деятельности равен разности между денежной выручкой от реализации готовой продукции и всеми денежными расходами, связанными с закупкой сырья материалов, выплатой заработной платы, уплатой процентов, налогов и т. д.

- Чистый поток от инвестиционной деятельности равен разности между выручкой от реализации активов и расходами на инвестиции в активы. Сюда же включается разность между полученными и выплаченными дивидендами.

- Чистый поток от финансовой деятельности равен разности между полученными и погашенными кредитами.

Косвенный метод[править | править код]

При косвенном методе чистая прибыль корректируется на неденежные доходы и расходы.

- Прибавляется амортизация.

- Вычитается изменение дебиторской задолженности и прибавляется изменение кредиторской.

- Прибавляется изменение доходов будущих периодов и вычитается изменение расходов будущих периодов.

- Учитывается получение и погашение кредитов и т. д.

Учёт фактора времени[править | править код]

Если денежные потоки относятся к разным периодам времени, то напрямую сопоставлять их некорректно. Учёт фактора времени осуществляется с помощью дисконтирования денежных потоков.

Примечания[править | править код]

- ↑ Тимофеева, 2010, с. 19—22.

- ↑ Тимофеева, 2010, с. 19—25.

- ↑ Тимофеева, 2010, с. 48.

Литература[править | править код]

- Тимофеева Т. В. Анализ денежных потоков предприятия: учеб. пособие. — 3-е изд., перераб. и доп.. — М.: Финансы и статистика, 2010. — 368 с. — ISBN 978-5-279-03378-2.

Поток денежный валовый

Предмет

Анализ хозяйственной деятельности

Разместил

🤓 masha_kovalenko_88

👍 Проверено Автор24

разница между денежными поступлениями и выплатами компании (обычно на конец финансового года); деньги, которые остаются у компании для инвестиций, выплаты дивидендов, уплаты налогов.

Научные статьи на тему «Поток денежный валовый»

Запасы и потоки в макроэкономике

Потоки.

Показатели хозяйственной конъюнктуры….

Примером потока могут быть инвестиции или сбережения….

На базе валового национального продукта можно рассчитать внутренний валовый продукт, который представляет…

Показателями запасов являются имущество, портфель активов, национальное богатство, реальные денежные…

А денежные остатки – это те средства, что остались у субъекта в форме наличности.

Статья от экспертов

Финансовая стратегия управления денежными потоками предприятия

В статье рассматривается финансовая стратегия анализа денежных потоков предприятия (на базе критериев анализа прошедших периодов, выявления источников формирования денежных потоков, распределения прибыли, контроля над осуществлением плана). Раскрывается анализ чистой прибыли денежных потоков, проводится анализ валовой прибыли, определены переменные факторы внешней среды, рассматриваются цели в соответствии с миссией и ситуационными изменениями в деловой среде для эффективного планирования и максимальной оборачиваемости денежных средств. На основании данных общества с ограниченной ответственностью рассматривается финансовая стратегия управления денежными потоками. Управление рассматривается как процесс, направленный на достижение цели предприятия. Рассмотрены факторы внешней среды, влияющие на функционирование и перспективное развитие предприятия.

Дисконтирование инвестиций

Одним, из которых является, метод дисконтированного денежного потока….

Данный метод позволит сделать:

Выбор модели денежного потока….

Данный метод основан на будущих показателях, а не на прошлых денежных потоках….

Главная цель анализа дисконтированного денежного потока, расчет необходимых денежных средств и получение…

Метод дисконтированного денежного потока очень сложный и трудоемкий.

Статья от экспертов

Финансовая платежеспособность Китая, США и России: современные методы оценки

Предмет. Финансовая платежеспособность Китая, США и России. Анализ финансовых факторов, определяющих ее. Цели. Определение роли основных факторов в обеспечении финансовой платежеспособности Китая, США и России. Методология. Задействованы методы графического, факторного и кластерного анализа с применением линейной аппроксимации по методу наименьших квадратов, иерархического кластерного и К-средними анализа, нейронной сети с определением иерархии важности. Источником оцениваемых статистических показателей является The World Bank Group. Результаты. Выявлена общая потребность в росте широкой денежной массы. Обнаружены различия в способах достижения высокого уровня финансовой платежеспособности Китая валовые (внутренние) сбережения, США темпы роста широкой денежной массы, небанковские кредиты и инфляция, России рост валовых сбережений. При этом китайская финансовая система формирует валовые накопления для роста добавленной стоимости, американская повышает темпы роста широкой денежной мас…

Повышай знания с онлайн-тренажером от Автор24!

- Напиши термин

- Выбери определение из предложенных или загрузи свое

-

Тренажер от Автор24 поможет тебе выучить термины с помощью удобных и приятных

карточек

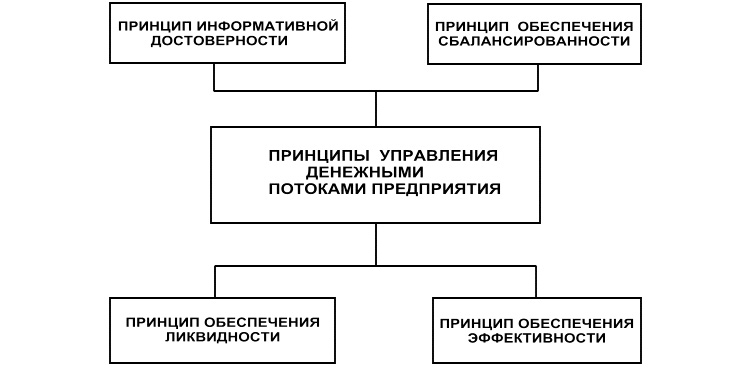

Оптимизация финансовых, производственных и инвестиционных процессов немыслима без качественного анализа. На основе данных проведенных исследований и отчетов проводится процесс планирования, устраняются неблагоприятные, сдерживающие развитие факторы.

Одним из видов оценки эффективности финансовой деятельности является расчет денежного потока. Формула и особенности применения этой методики будут представлены далее.

Цель анализа

Формула денежного потока рассчитывается в соответствии с определенными методиками. Целью проведения подобного анализа является определение источников поступления денежных средств в организацию, а также их расхода для расчета дефицита или избытка денег за исследуемый период.

Для осуществления подобного исследования на предприятии формируется отчет о движении денежных средств. Также составляется соответствующая смета. При помощи подобных документов можно определить, достаточно ли для организации полноценной инвестиционной, финансовой деятельности компании существующих в наличии денежных средств.

Проводимое исследование позволяет определить, зависима ли организация от внешних источников капитала. Также анализируется динамика поступления и выбытия средств в разрезе каждого вида деятельности. Это позволяет выработать дивидендную политику, спрогнозировать ее в будущем периоде. Анализ денежного потока имеет целью определить фактическую платежеспособность организации, а также ее прогноз в краткосрочной перспективе.

Что дает расчет?

Денежный поток, формула расчета которого представлена в различных методиках, требует правильного анализа для возможности эффективного управления. В случае проведения представленного исследования организация получает возможность соблюдать сбалансированность своих финансовых средств в текущем и плановом периоде.

Денежные потоки должны быть синхронизованы по своему времени поступления и объему. Благодаря этому можно добиться хороших показателей развития компании, ее финансовой стабильности. Высокая степень синхронизации входных и исходящих потоков позволяет ускорить выполнение задач в стратегической перспективе, снизить потребность в платных (кредитных) источниках финансирования.

Управление потоками финансов позволяет оптимизировать расход денежных ресурсов. Уровень риска в этом случае сокращается. Эффективное управление позволит избежать неплатежеспособности компании, повысить финансовую стойкость.

Классификация

Существует 8 основных критериев, по которым можно сгруппировать денежные потоки по категориям. Беря во внимание методику, по которой производилось исчисление, различают валовой и чистый денежный поток. Формула для первого подхода предполагает суммировать все денежные потоки предприятия. Вторая методика учитывает разность между доходами и расходами.

По масштабу влияния на хозяйственную деятельность организации различают общий для компании поток, а также его составляющие (по каждому подразделению и экономическим операциям).

По видам деятельности различают производственную (операционную), финансовую и инвестиционную группы. По направлению движения различают положительный (поступивший) и отрицательный (выбывший) поток.

Рассматривая достаточность средств, различают избыток и дефицит средств. Расчет может производиться в текущем или плановом периоде. Также потоки могут классифицировать на дискретную (единоразовую) и регулярную группы. Капитал может поступать и выбывать из организации с одинаковым интервалом времени или хаотично.

Чистый поток

Одним из ключевых показателей в представленном анализе является чистый денежный поток. Формула этого коэффициента применяется при инвестиционном анализе деятельности. Она дает исследователю информацию о финансовом состоянии компании, ее способности увеличивать свою рыночную стоимость, привлекательность для инвесторов.

Чистый денежный поток рассчитывается как разность между поступившими и выбывшими из организации финансами за выбранный промежуток времени. Это фактически сумма между показателями финансовой, операционной и инвестиционной деятельности.

Информацию о размере и характере этого показателя применяют при принятии стратегических решений собственники организации, инвесторы и кредитные компании. При этом становится возможным рассчитать, целесообразно ли вкладывать средства в деятельность конкретного предприятия или в подготовленный проект. Представленный коэффициент учитывается при проведении расчетов стоимости предприятия.

Управление потоками

Коэффициент денежного потока, формула которого применяется при расчетах практически всеми крупными организациями, позволяет эффективно управлять финансовыми потоками. Для расчетов потребуется определить величину поступивших и выбывших средств за установленный период, основные их составляющие. Также разбивку выполняют в соответствии с видом деятельности, которая генерирует определенное движение капитала.

Расчет показателей может производиться двумя способами. Их называют косвенным и прямым методом. Во втором случае в расчет берут данные счетов организации. Основополагающим компонентом для проведения подобного исследования является показатель выручки от реализации.

Методика косвенного расчета предполагает использовать для анализа статьи бухгалтерского баланса, а также отчета о доходах и расходах предприятия. Для аналитиков этот способ является более информативным. Он позволит определить связь между прибылью в исследуемом периоде и количеством денег предприятия. Влияние изменения активов баланса на показатель чистой прибыли также получится рассмотреть при использовании представленной методики.

Прямой расчет

Если расчет производится в конкретный момент операционного периода, определяется текущий денежный поток. Формула его достаточно проста:

ЧДП = ЧПО + ЧПФ + ЧПИ, где ЧПД – чистый денежный поток в исследуемом периоде, ЧПО – поток от операционной деятельности, ЧПФ – от финансовых операций, ЧПИ – в разрезе инвестиционной деятельности.

Чтобы определить чистый показатель денежного потока необходимо воспользоваться формулой:

ЧПД = ВДП – ИДП, где ВДП – входящий поток денег, ИДП – исходящий поток средств.

При этом расчет производят для одного или нескольких расчетных периодов. Это простая формула. Составляющие от каждого типа деятельности необходимо рассчитывать отдельно. При этом необходимо учесть все составляющие.

Расчет чистого инвестиционного потока

Основная масса средств организации, находящаяся в распоряжении компании в данный момент, поступает от операционного денежного потока. Формула расчета чистого показателя движения средств (была представлена выше) обязательно учитывает эту величину.

Чтобы рассчитать показатель ЧПИ применяется определенная формула:

ЧПИ = ВОС + ПНА + ПДФА + РА + ДП – ПОС + ОНП – ПНА – ПДФА – ВСА, где ВОС – выручка, полученная от использования основных средств, ПНА – доход от продажи нематериальных активов, ПДФА – доход от продажи долгосрочных финансовых активов, РА – доход за реализацию акций, ДП – проценты и дивиденды, ПОС – приобретенные основные средства, ОНП – остаток незавершенного производства, ПНА – покупка нематериальных активов, ПДФА – покупка долгосрочных финансовых активов, ВСА – величина выкупленных собственных акций.

Расчет чистого финансового потока

Формула денежного потока применяет в себе данные о чистом финансовом потоке. Расчет производят по такой формуле:

ЧПФ = ДВФ + ДДКР + ДККР + БЦФ – ВДКД – ВККД – ДА, где ДВФ – дополнительное внешнее финансирование, ДДКР – дополнительно привлекаемые долгосрочные кредиты, ДККР – дополнительно привлекаемые краткосрочные кредиты, БЦФ – безвозвратное целевое финансирование, ВДКД – выплаты долга по долгосрочным кредитам, ВККД – выплаты по краткосрочным кредитам, ДА – дивидендные выплаты акционерам.

Косвенный метод

Косвенный метод расчета также позволяет определить чистый денежный поток. Формула по балансу предполагает проведение корректировок. Для этого применяются данные об амортизации, изменения структуры и количества текущих пассивов и активов.

Расчет чистой прибыли от операционной деятельности производится по следующей формуле:

ЧПО = ЧП + АОС + АНА – ДЗ – З – КЗ + РФ, где ЧП – чистая прибыль предприятия, АОС – амортизация основных средств, АНА – амортизация нематериальных активов, ДЗ – изменение дебиторской задолженности в исследуемом периоде, З – изменение запасов, КЗ – изменение количества кредиторской задолженности, РФ – изменение показателя резервного капитала.

На показатель чистого денежного потока прямо влияют изменения в стоимости текущих пассивов и активов компании.

Свободный денежный поток

Некоторые аналитики применяют в процессе изучения финансового состояния организации показатель свободного денежного потока. Формула расчета представленного показателя рассматривается в двух основных аспектах. Различают свободный денежный поток фирмы и капитала.

В первом случае рассматривается показатель операционной деятельности компании. Из него вычитают инвестиции в основной капитал. Этот показатель предоставляет информацию аналитику о количестве финансов, которые остаются в распоряжении компании после вложений капитала в активы. Представленная методика применяется инвесторами для определения целесообразности финансирования деятельности компании.

Свободный денежный поток капитала предполагает вычитать из общего количества финансов предприятия только собственные вложения средств. Этот расчет применяется чаще всего акционерами компании. Эту методику применяют в процессе оценки акционерной стоимости организации.

Дисконтирование

Чтобы сопоставить будущие финансовые платежи с текущим состоянием стоимости, применяется методика дисконтирования. Эта методика учитывает, что в перспективе деньги постепенно теряют свою стоимость относительно текущего состояния цены. Поэтому в анализе применяется дисконтированный денежный поток. Формула при этом содержит специальный коэффициент. Он умножается на сумму финансового потока. Это позволяет соотнести расчет с современным уровнем инфляции.

Коэффициент дисконтирования определяется по формуле:

К = 1/(1 + СД)ВП, где СД – ставка дисконтирования, ВП – временной период.

Ставка дисконтирования является одним из важнейших элементов при расчете. Она характеризует, какой доход получит инвестор при вложении своих средств в определенный проект. Этот показатель содержит в себе информацию об инфляции, прибыльность в разрезе безрисковых операций, прибыль от повышения риска. Также при расчетах учитывают ставку рефинансирования, стоимость (средневзвешенную) капитала, депозитные проценты.

Подходы к оптимизации

При определении финансового состояния организации в расчет берут дисконтируемый денежный поток. Формула может не учитывать этого расчета, если показатель приводится в краткосрочной перспективе.

Процесс оптимизации денежного потока предполагает установления баланса между расходами и доходами компании. Дефицит и избыток отрицательно влияют на финансовое состояние и стабильность организации.

При появлении дефицита денежных средств уменьшаются показатели ликвидности. Платежеспособность также становится низкой. Избыток средств влечет за собой фактическое обесценивание временно незадействованных средств из-за инфляции. Поэтому руководство компании должно сбалансировать величину входящих и исходящих потоков.

Рассмотрев, что собой представляет денежный поток, формулу его определения, можно принять решения в вопросе оптимизации этого показателя.