Расчет валовых затрат.

Валовые

затраты включают в себя суммарные

переменные затраты на производство

продукции, накладные расходы за вычетом

амортизации и амортизацию основных

средств.

Суммарные

переменные затраты определяются как

Сперем.= ( Смат +СЗП +Сээ )Q, где Q – годовой

объем выпуска.

Тогда

Сваловые = Сперем + Снаклад + Самортизац

= ( Смат +СЗП +Сээ )Q + Самортизац . + Снаклад

= (28.6+17.4 +4.8)6720+29033 +100000= 470409 $

Расчет себестоимости единицы продукции

Существуют

два подхода к расчету себестоимости

единицы продукции.

Первый

подход называемый «директ – кост»

заключается во включении в себестоимость

изделия только переменных затрат и

иногда еще части накладных расходов

(например, затраты на аренду помещений,

налоговые выплаты, штрафы и так далее).

Второй

представляет собой расчет фактической

себестоимости изделия, то есть включения

в структуру цены всех затрат-связанных

и не связанных с производством продукции.

Произведем

расчет фактической себестоимости

единицы изделия, то есть включим в

структуру цены все затраты, которые

несет наше производство за отчетный

период.

В

этом случае себестоимость единицы

продукции будет совпадать со средними

валовыми затратами и составлять 70 $.

Определение цены на единицу изделия.

Определенная

в предыдущем разделе себестоимость

единицы продукции и налог на добавленную

стоимость (НДС) дают нижний предел цены

. ниже которого производство нецелесообразно.

Но к целям фирмы в краткосрочном периоде

может относиться не только максимизация

прибыли, но и минимизация убытков. А

поскольку часть накладных расходов

нужно покрывать обязательно , то нижний

предел цены в принципе может быть

скалькулирован с учетом переменных

затрат и части накладных расходов.

Обычно

цену устанавливают используя метод

«себестоимость + наценка». При этом

наценка представляет собой некоторый

процент от себестоимости изделия.

Наиболее распространенными значениями

наценок являются 20% или 25%. Пусть наценка

составляет 25% от себестоимости изделия.

Тогда цена изделия будет определяться

себестоимостью изделия, 25% наценкой и

НДС. Будем также считать, что по такой

цене мы полностью реализуем произведенный

годовой объем продукции. Тогда цена

изделия без учета НДС составит 87,5$

(себестоимость 70$ и наценка 17,5$). Отпускная

цена включать в себя себестоимость

изделия, наценку и НДС в размере 20% от

некоторой базы. Базой для НДС будет

являться не цена изделия без учета НДС,

а так называемая добавленная стоимость,

которая представляет собой себестоимость

и наценку за вычетом стоимости

приобретенных материалов и комплектующих,

цена на которые была скалькулирована

нашими поставщиками с учетом НДС, то

есть 87,5$–28.6$=58,9$. Откуда размер НДС

составит 11,8$. Таким образом назначенная

нами цена будет составлять 100$.

Назначенная

нами цена, также как и объемы продаж,

была спрогнозирована. При таком подходе

к ценообразованию мы можем, в принципе,

не только получить прибыль, но и

недополучить прибыль или понести убытки.

Поэтому очень важно определить диапазон

для цен, в котором мы можем работать.

Нижнюю границу диапазона мы знаем,

остается определить верхнюю границу.

Зная

цены конкурентов (фирм производителей

аналогов) можно найти верхний предел

цены, исходя из согласия покупателя

покупать именно наше изделие.

Для

реализации поставленной задачи необходимо

выбрать ряд показателей качества, важных

с точки зрения потребителя и, сравнивая

их с показателями аналогов, определить

надбавку к цене или скидки с нее за

различие технических параметров изделий.

После

определения показателей качества, они

располагаются по степени важности с

точки зрения покупателя, для каждого

показателя каждого рассматриваемого

изделия определяется параметрический

индекс Pi, характеризующий

соответствие

данного показателя идеалу (показатели

идеального двигателя устанавливает

потребитель):

Показатели

для изделия и расчет параметрических

индексов

|

Наименование |

Значения |

Значения |

Параметрический |

|

СГД

|

|

|

|

|

«Аэроэлектрик»

|

|

|

|

|

|

|

|

Далее

находим средневзвешенный параметрический

индекс SPi,

как произведение параметрического

индекса конкретного показателякачества

на весовой коэффициент этого показателя

(сумма всех весовых показателей должна

равняться 100). Суммарный (по всем

показателям) средневзвешенный индекс

проектируемого изделия принимается за

100 % и определяются приведенные индексы

аналогов по сравнению с проектируемым

изделием SPi:

Расчет

средневзвешенных параметрических

индексов

|

Название показателя |

Весовой коэф. |

СГД |

«Аэроэлектрик» |

«Сименс» |

|||

|

Pi |

SPi |

Pi |

SPi |

Pi |

SPi |

||

|

Пусковой

Осевая Масса КПД |

30 10 10 50 |

0,45 0,88 1 0,84 |

13,5 8,8 10 42 |

0,2 0,63 0,29 0,89 |

6 6,3 2,9 44,5 |

0,25 0,75 0,4 0,95 |

7,5 7,5 4 47,5 |

|

Суммар. Привед. |

74,3 100 |

59,4 79,9 |

66,5 89,5 |

По

результатам расчета приведенных индексов

определяем оп-равданные и неоправданные

надбавки к первоначальной цене проекта:

Расчет

цены безразличия

|

Показатели |

«Аэроэлектрик» |

«Сименс» |

|

Цены |

200 |

150 |

|

Превышение |

-100 |

-50 |

|

Обоснованная за |

50,3 |

17,6 |

|

Необоснованная |

-150,3 |

-67,6 |

|

Цена |

250,3 |

167,5 |

Цена

безразличия- это такая цена, при которой

покупателю будет безразлично какую

модель, вашу или конкурентов, приобрести

и, следовательно, реальная цена на

предлагаемый двигатель должна находиться

между себестоимостью и ценой безразличия.

Таким образом, верхний предел цены

проектируемого двигателя составляет

167,5$.

Соседние файлы в папке 3БП_УП3,5_3сем

- #

- #

- #

- #

- #

Любой бизнес работает ради получения дохода. Когда деньги от реализации товаров, услуг поступают в кассу или на счет организации, их еще нельзя назвать прибылью. Это лишь выручка, сумма которой не дает понять, сколько заработала фирма, а порой может вводить в заблуждение. Для оценки эффективности работы компании рассчитывают другие показатели. Одним из важнейших является валовая прибыль. Что это такое, как ее определить и повысить – разберем с примерами в этой статье.

Что такое валовая прибыль

Валовая прибыль – это разница между выручкой организации без НДС, полученной от продажи продукта, и его себестоимостью или закупочной ценой.

Под себестоимостью понимают:

- Расходы на изготовление продукта: сырье, материалы, комплектующие, ГСМ, электроэнергия, обслуживание оборудования, оплата труда задействованных в производстве сотрудников и т. д.

- Расходы на приобретение товара у поставщика для последующей перепродажи.

- Расходы, связанные с оказанием услуг или выполнением работ по договору.

Валовая прибыль показывает доходность продаж компании с учетом налогов. С помощью этого показателя можно оценить, насколько рационально используются ее ресурсы.

Для чего рассчитывают валовую прибыль

Показатель не дает возможности определить уровень реального дохода, т. к. после его расчета предприятию предстоят расходы средств на аренду помещений, выплату зарплат административному персоналу, затраты на маркетинг, рекламу и т. д.

Тем не менее, валовую прибыль рекомендуют рассчитывать регулярно, чтобы всегда иметь возможность анализировать производственные и трудовые ресурсы компании, а также:

- видеть разницу между себестоимостью товара и доходами от его продажи;

- определять оптимальную полную стоимость продукта;

- прогнозировать окупаемость;

- выявлять узкие места и проблемы бизнеса;

- грамотно составлять план дальнейшей работы и развития предприятия;

- оптимизировать расходы.

Валовая прибыль считается основной для расчета других финансовых и бухгалтерских показателей: операционной прибыли, чистой прибыли. С учетом валовой прибыли рассчитывается также валовая маржа, маржинальная прибыль и т. д.

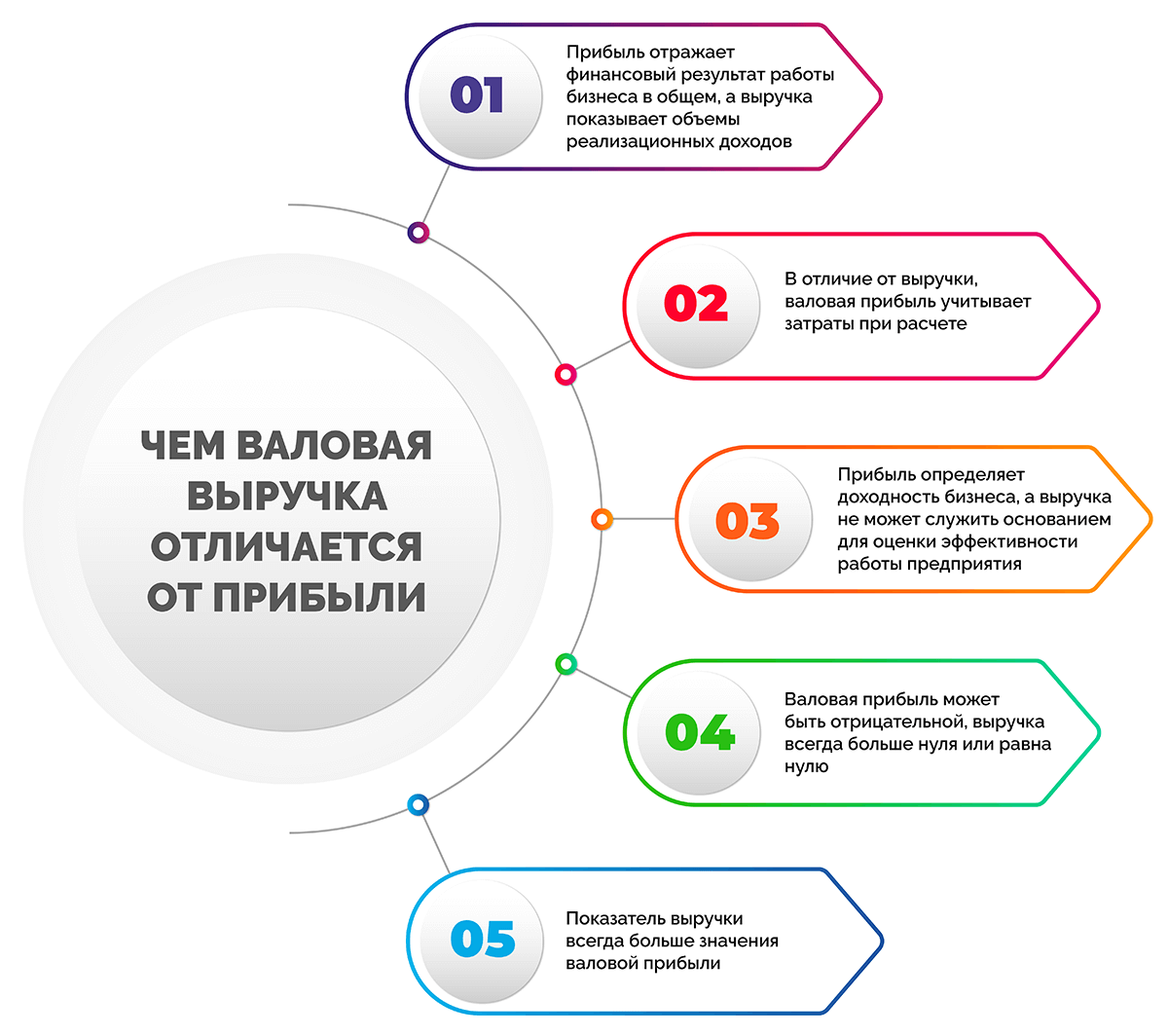

Чем валовая выручка отличается от прибыли

Иногда возникает путаница между терминами «валовая прибыль» и «валовая выручка». Многие предприниматели не видят разницы, используя их как синонимы, но эти понятия существенно отличаются.

Валовая выручка – это вся сумма денег, полученная компанией в результате продажи услуг и товаров. Этот параметр учитывает не только деньги, полученные на расчетный счет или в кассу, но и другие материальные ценности, которые компания получила в периоде, а также частичная оплата, полученная в рамках отсрочки платежа или аванса покупателя, за реализованные продукты, дебиторская задолженность и т. д.

Можно составить перечень принципиальных различий валовой прибыли от выручки.

- Прибыль отражает финансовый результат работы бизнеса в общем, а выручка показывает объемы реализационных доходов.

- В отличие от выручки, валовая прибыль учитывает затраты при расчете.

- Прибыль определяет доходность бизнеса, в то время как выручка не поможет оценить эффективность работы компании.

- Валовая прибыль может быть отрицательной, выручка всегда больше нуля или равна нулю.

- Показатель выручки в любом случае больше значения валовой прибыли.

Состав валовой прибыли и от чего она зависит

Валовая прибыль получается путем вычитания из общей выручки себестоимости без учета налогов. Если из этого показателя вычесть сумму налогов, получим чистую прибыль бизнеса.

К себестоимости относятся все расходы компании для получения продукции. Если фирма занимается перепродажей товара, сюда входят расходы на их закупку. Для производств это затраты на сырье, материалы. Учитывается также амортизация оборудования, оплата труда производственным сотрудникам и т. д.

Валовая прибыль складывается из таких видов доходов:

- прибыль от основной деятельности (продажа товаров, оказание услуг клиентам, проведение работ);

- деньги от реализации имущества коммерческого предприятия (недвижимость, оборудование, автомобили, спец. техника);

- деньги от продажи акций и ценных бумаг компании;

- прибыль от операций, не относящихся к основной деятельности ООО;

- денежные средства от лесозаготовительных и сельских хозяйств.

Валовая прибыль в большей степени состоит из доходов, полученных от основной деятельности компании несмотря на то, что к ней относятся и прочие доходы, которые напрямую не связаны с основным направлением бизнеса.

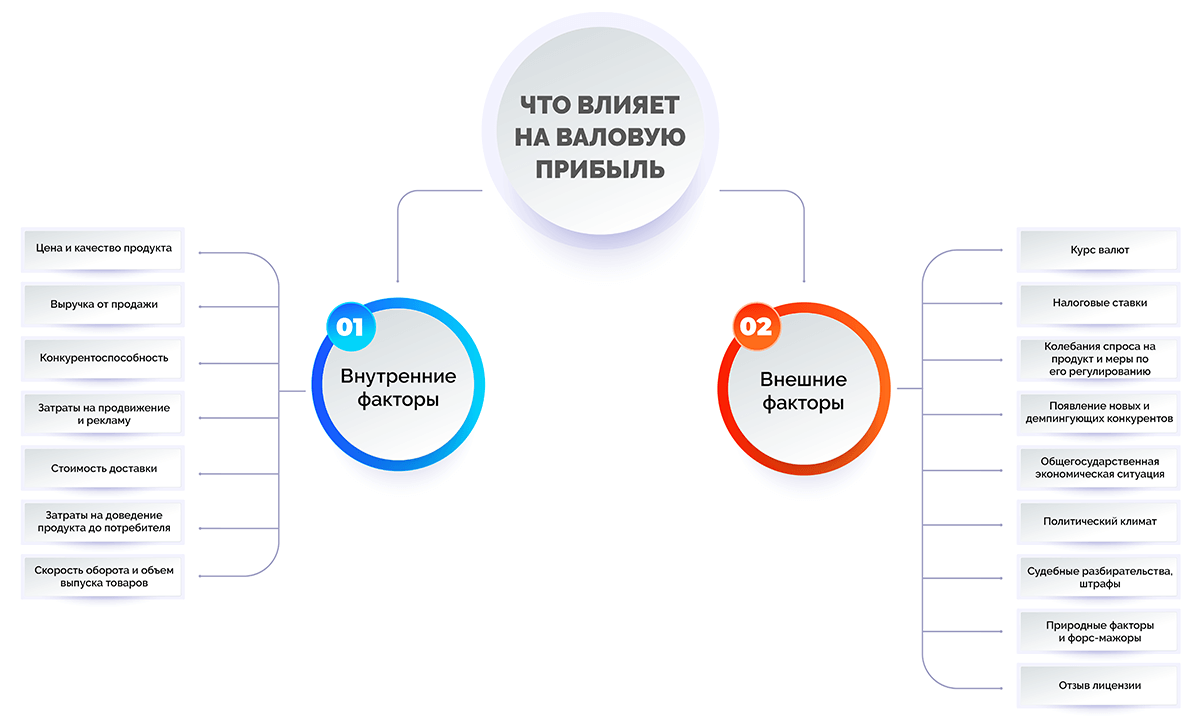

На размер валовой прибыли предприятия могут влиять следующие внутренние факторы:

- цена и качество продукта;

- выручка от продажи;

- конкурентоспособность;

- расходы на продвижение и рекламу;

- стоимость доставки;

- расходы на доведение продукта до потребителя;

- скорость оборота и объем выпуска товаров.

К внешним факторам влияния можно отнести;

- курс валют в банке;

- ставки налогообложения;

- колебания спроса на продукт и меры по его регулированию;

- появление новых и демпингующих конкурентов;

- общегосударственная экономическая ситуация;

- политический климат;

- судебные разбирательства и решения, штрафы;

- природные факторы и форс-мажоры;

- отзыв лицензии.

Внешние факторы не зависят от деятельности компании и предпринимаемых ею действий, но могут существенно сказаться на объеме продаж и валовой прибыли.

Распределение валовой прибыли

В состав валовой прибыли входят расходы на основную деятельность компании, поэтому важно правильно распределить полученные средства, чтобы покрыть все расходы.

Таким образом, за счет валовой прибыли можно оплатить:

- аренду помещений и площадей;

- налог на прибыль;

- проценты по взятым займам и кредитам;

- прочие расходы.

После этого в компании остается чистая прибыль. Она формирует доход, который предприятие может расходовать по своему усмотрению, например, направить в резервные фонды, улучшить бизнес-процессы, потратить на расширение, развитие, диверсификацию производства, обучение сотрудников и т. д.

Способ расчета валовой прибыли

Если рассчитывать валовую прибыль регулярно, используя нужные переменные, предприниматель может получить общую информацию о результативности работы компании. Если динамика показателя положительная из года в год, это свидетельствует о росте доходности продаж. Если же валовая прибыль падает, можно говорить о том, что предприятие переживает не лучшие времена и рискует вместо прибыли получить убыток.

Чтобы всегда иметь актуальные цифры с учетом текущей ситуации в бизнесе и условий рынка, валовую прибыль полезно рассчитывать минимум один раз в год.

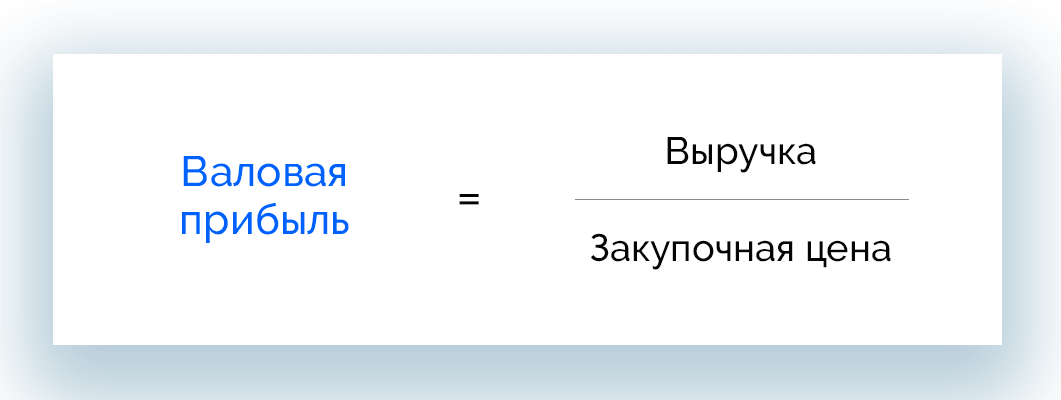

Формулы валовой прибыли

При расчете валовой прибыли в разных ситуациях могут использоваться разные формулы. Читайте ниже, как считать и узнать этот показатель.

Формула для производственных предприятий:

ВП = Выручка – Себестоимость

Например, компания за месяц продала продукции на 1 млн 800 000 руб. Ее себестоимость – 420 000 руб. Посмотрим, как просто провести расчеты с учетом этих переменных.

ВП = 1 800 000 – 420 000 = 1 380 000 рублей.

Формула для торговых компаний:

ВП = Выручка – Закупочная цена

Например, магазин продает в день товар на сумму 500 000 руб. Цена закупки составила 170 000 руб. Выполним расчет валовой прибыли:

ВП = 500 000 – 170 000 = 330 000 рублей.

По этим формулам можно определить валовую прибыль по определенным видам продуктов.

При определении общего показателя для компании, цифры суммируются:

ВП = (Выручка 1 – Себестоимость 1) + (Выручка 2 – Себестоимость 2) + … + (Выручка n – Себестоимость n)

Например, в течение месяца цветочный магазин продал:

|

Товар |

Выручка, руб. |

Себестоимость, руб. |

|

Фиалки |

140 000 |

45 000 |

|

Гортензии |

170 000 |

60 000 |

|

Розы |

210 000 |

90 000 |

Рассчитаем по формуле, сколько составляет валовая прибыль магазина с начала месяца:

ВП = (140 000 – 45 000) + (170 000 – 60 000) + (210 000 – 90 000) = 420 000 рублей.

Также торговым предприятиям можно рассчитать валовую прибыль двумя способами:

- По среднему проценту:

ВП = Валовый доход – Себестоимость

- По товарообороту:

ВП = Товарооборот * Расчетная надбавка / 100 – Себестоимость, где

Расчетная надбавка = Торговая надбавка / 100 + Торговая надбавка

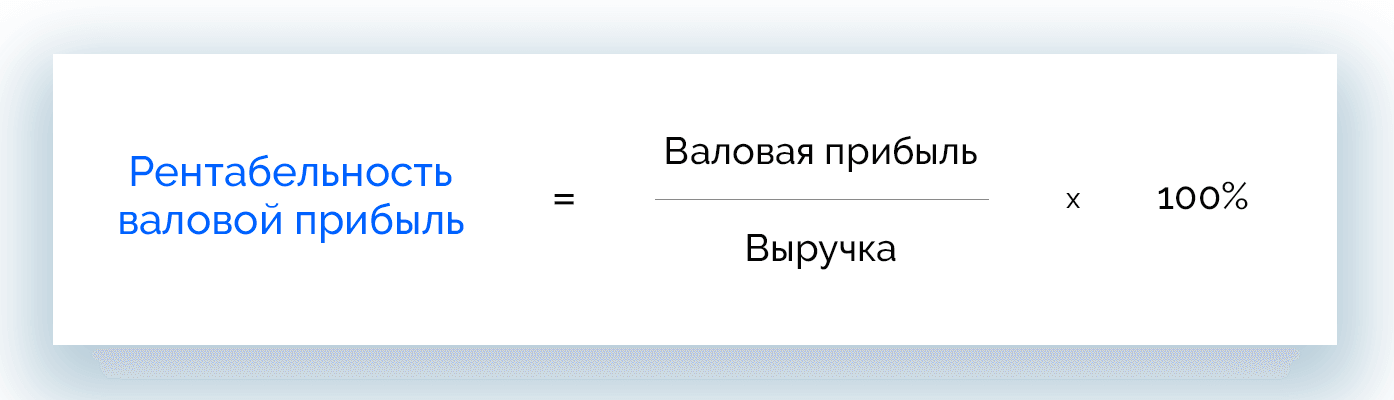

Рентабельность валовой прибыли

Сам по себе показатель валовой прибыли не должен служить основанием для принятия бизнес-решений. Чтобы получить данные об эффективности производства, компании рассчитывают коэффициент рентабельности (то же самое, что и маржинальность) валовой прибыли.

Рентабельность валовой прибыли = Валовая прибыль / Выручка * 100%v

В работе бухгалтера этот показатель помогает понять, какой суммой располагает компания для покрытия издержек, получения нераспределенной прибыли и выплаты дивидендов.

Особенности расчета

В зависимости от типа деятельности компании, при расчете валовой прибыли могут быть нюансы.

- Торговым предприятиям необходимо вычитать из выручки все виды издержек, в т. ч. возвраты и скидки на товар, а затем из полученной суммы – себестоимость.

- Компаниям, которые оказывают услуги, можно рассчитывать валовую прибыль проще, чем в первом случае: из выручки вычитают скидки и другие расходы. Результатом является чистая прибыль, которая равна валовой.

Пример расчета

Данные для расчета валовой прибыли и анализа финансовой ситуации в компании берут из бухгалтерского баланса за нужный период: месяц, квартал или год.

В данном примере нужно определить годовую валовую прибыль в динамике. За основу возьмем данные за 2020 и 2021 года по месяцам. Для удобства отобразим показатели из бухгалтерского учета в виде таблицы.

|

Месяц |

Выручка |

Себестоимость |

Валовая прибыль |

Валовая прибыль 2021 к 2020 |

||||

|

2020 |

2021 |

2020 |

2021 |

2020 |

2021 |

Отклонение |

Рост, % |

|

|

Январь |

114 000 |

123 000 |

35 000 |

44 000 |

79 000 |

79 000 |

0 |

0 |

|

Февраль |

117 000 |

124 000 |

38 000 |

45 000 |

79 000 |

79 000 |

0 |

0 |

|

Март |

119 000 |

129 000 |

40 000 |

47 000 |

79 000 |

82 000 |

3 000 |

103,8 |

|

Апрель |

115 000 |

131 000 |

36 000 |

48 000 |

79 000 |

83 000 |

4 000 |

105,0 |

|

Май |

121 000 |

138 000 |

41 000 |

52 000 |

80 000 |

86 000 |

6 000 |

107,5 |

|

Июнь |

124 000 |

141 000 |

42 000 |

54 000 |

82 000 |

87 000 |

5 000 |

106,1 |

|

Июль |

132 000 |

148 000 |

45 000 |

57 000 |

87 000 |

91 000 |

4 000 |

104,6 |

|

Август |

148 000 |

154 000 |

50 000 |

59 000 |

98 000 |

95 000 |

-3 000 |

96,9 |

|

Сентябрь |

154 000 |

158 000 |

56 000 |

63 000 |

98 000 |

95 000 |

-3 000 |

96,9 |

|

Октябрь |

169 000 |

174 000 |

68 000 |

75 000 |

83 000 |

99 000 |

16 000 |

119,3 |

|

Ноябрь |

162 000 |

178 000 |

61 000 |

78 000 |

101 000 |

100 000 |

-1 000 |

99,0 |

|

Декабрь |

172 000 |

186 000 |

69 000 |

82 000 |

103 000 |

104 000 |

1 000 |

100,9 |

|

Год |

1 647 000 |

1 784 000 |

581 000 |

704 000 |

1 048 000 |

1 080 000 |

32 000 |

103,0 |

Из таблицы видно, что валовая прибыль в 2021 году несколько больше, чем в 2020, за исключением нескольких месяцев, но разница настолько незначительная, что с учетом инфляции в данный момент можно говорить об отсутствии роста и удержании прежних позиций.

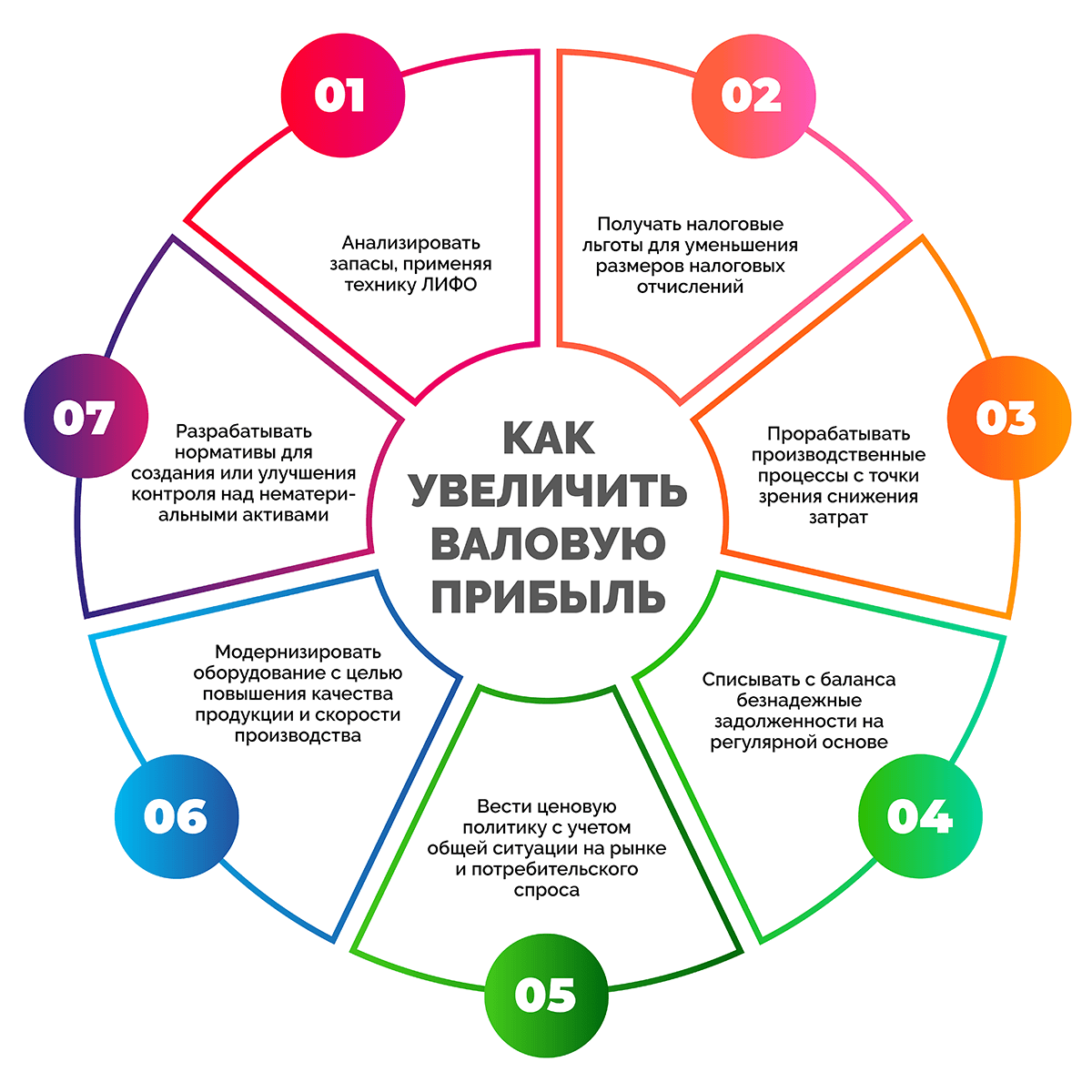

Как увеличить валовую прибыль

Этот показатель, как правило, постоянно меняется. Колебания определяются деятельностью предприятия. Соответственно, есть способы влиять на значение валовой прибыли. Чтобы ее увеличить, рекомендуют:

- проводить анализ запасов, применяя технику ЛИФО;

- получать налоговые льготы, чтобы сделать меньше сумму налоговых отчислений;

- прорабатывать производственные и управленческие процессы с точки зрения снижения затрат;

- списывать с баланса безнадежные задолженности партнеров и клиентов на регулярной основе;

- вести ценовую политику с учетом общей ситуации на рынке и потребительского спроса;

- модернизировать оборудование с целью делать выше качество продукции и скорость производства;

- разрабатывать нормативы и сервисы для создания или улучшения контроля над нематериальными активами.

Отражение в бухгалтерской отчетности

Бухгалтерская отчетность отражает исходные данные для расчета валовой прибыли. Учет предполагает:

- строка 2110 – выручка;

- строка 2120 – себестоимость.

Непосредственно валовая прибыль в финансовых отчетах фиксируется согласно приказу Минфина, которые определяет бухгалтерские проводки. Это значение указывается в строке 2100 – валютная прибыль.

Часто задаваемые вопросы

Любая прибыль – это разница между значением доходов и расходами. Главная разница в классификации этого показателя определяется составом данных, используемых для расчета.

Чистая прибыль – это та часть денег, которую фирма может тратить по своему усмотрению. По ней можно оценивать, как идут дела в бизнесе. В отличие от валовой прибыли, здесь вычитаются абсолютно все операционные расходы, налоги и обязательные платежи.

Валовая прибыль – базовый финансовый показатель для компании. Важно знать, что на основе EBIT или EBITDA рассчитываются другие виды прибыли, которые включают операционную, чистую и т. д.

Статьи доходов и расходов предприятий могут различаться. Это зависит от тех видов деятельности, которые являются основными для конкретной организации. Например, выручка производственной компании будет определяться выпущенной продукцией, оказанными услугами, выполненными работами. Торговое предприятие получит доход от продажи закупленных товаров и предоставления торговых услуг (доставка, сборка). Фирма, которая сдает в аренду имущество, получит выручку, которая будет состоять из аренной платы.

Себестоимость производственной компании может формироваться из стоимости материалов, сырья, топлива, инструментов, зарплаты сотрудникам, амортизации, расходов на управление и административную деятельность. У торгового предприятия в статьи расходов может входить закупочная стоимость товаров, затраты на доставку, хранение, предпродажную подготовку товаров, зарплата работникам. У фирмы, которая сдает в аренду имущество, – затраты на подготовку к сдаче в аренду, оформление необходимых документов, охрану.

Заключение

Валовая прибыль – важный показатель для оценки и анализа производственных ресурсов предприятия, а также основа для грамотного ценообразования. При регулярном мониторинге динамики в комплексе с другими данными валовая прибыль позволяет своевременно найти узкие места, вносить изменения в работу компании и сохранять рентабельность бизнеса.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Валовая прибыль — это один из основных показателей, характеризующих результаты хозяйственной деятельности компании. Подсчет валовой прибыли – формула представлена в нашей статье – позволяет выделить перспективные направления хоздеятельности и перераспределить финансовые потоки для получения более эффективного результата.

Что означает понятие «валовая прибыль»?

Валовая прибыль — это один из промежуточных видов прибыли, показываемых в отчете о финансовых результатах (п. 23 ПБУ 4/99, утвержденного приказом Минфина РФ от 06.07.1999 № 43н). Соответственно, определяется она по данным бухгалтерского учета и представляет собой выручку от основного вида (видов) деятельности, уменьшенную на себестоимость реализованного.

Цена продаваемых товаров (работ, услуг) неразрывно связана с вложениями в их себестоимость. Себестоимость складывается из набора затрат разных видов (материальные, людские и другие ресурсы). Валовая прибыль отражает факт доходности продаж (как всех, так и в разбивке по видам деятельности) и позволяет определить, насколько рационально используется каждый из ресурсов фирмы.

Валовая прибыль — это разница между выручкой и затратами

Валовая прибыль определяется путем вычитания из выручки от реализации товаров (работ, услуг) затрат на их изготовление (оказание) или приобретение. В выручку входят все суммы, полученные от продаж по основной деятельности. В расчет они берутся без НДС.

В себестоимость изготовленного (или приобретенного) товара включают все понесенные расходы на его производство (приобретение). Если фирма оказывает услуги (выполняет работы), то при подсчете их себестоимости (и в последующем валовой прибыли) учитывают все расходы, связанные с их оказанием.

Однако в себестоимость при расчете валовой прибыли не включаются (п. 23 ПБУ 4/99):

- коммерческие и управленческие расходы;

- прочие расходы.

Валовую прибыль обычно определяют на конец месяца, квартала или года, но она может рассчитываться с любой периодичностью и на любой момент времени — всё зависит от целей и задач компании, а также особенностей ее управленческого учета.

Как отобразить валовую прибыль в бухгалтерской отчетности, пошагово разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О правилах учета материальных расходов при исчислении валовой прибыли читайте в публикации «Порядок учета материально-производственных запасов».

Как рассчитать валовую прибыль?

Как же на практике определяют валовую прибыль? Формула расчета валовой прибыли выглядит так:

ПРвал = Выр – С,

где:

ПРвал — валовая прибыль,

Выр — выручка от продаж,

С — себестоимость реализованных товаров (работ, услуг).

Для торговой фирмы валовая прибыль может рассчитываться и другим способом — по среднему проценту. В этом случае формула валовой прибыли будет иметь следующий вид:

ПРвал = Вдох – С,

где:

ПРвал — валовая прибыль,

Вдох — валовый доход,

С — себестоимость реализованных товаров.

О расчете валового дохода см. в статье «Как правильно рассчитать валовый доход?».

Существует также формула определения валовой прибыли по товарообороту — в этом случае валовую прибыль считают таким способом:

ПРвал = Т × Рнадб /100 – С,

где:

ПРвал — валовая прибыль,

Т — товарооборот,

С — себестоимость реализованных товаров,

Рнадб — расчетная надбавка при расчете валовой прибыли, которую находят по формуле:

Рнадб = Тнадб /100 +Тнадб,

где:

Тнадб — торговая надбавка при расчете валовой прибыли в %.

ПРИМЕР расчета валовой прибыли от КонсультантПлюс:

На основе данных, приведенных в табл. 1, определим валовую прибыль нефтедобывающей компании по формуле. Исходные данные для анализа показателей рентабельности нефтедобывающей компании… Читайте продолжение примера в К+. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Какие статьи используются в формуле расчета валовой прибыли?

В зависимости от того, какие виды деятельности фирма включает в перечень основных для себя (это закрепляется в учетной политике), статьи доходов и расходов, входящие в ее выручку и себестоимость, а значит, и в формулу расчета валовой прибыли, будут отличаться, например:

- Выручка производственной фирмы определяется реализацией:

- изготовленной продукции;

- оказанных работ, услуг.

- Выручка от продажи для торговой фирмы — это доход от реализации:

- приобретенных товаров;

- платных торговых услуг (например, доставка товаров);

- Выручка организации, сдающей имущество в аренду, будет состоять из арендной платы.

Однако если учетной политикой в основные виды деятельности отнесены продажи имущества фирмы (например, ОС, НМА, ценных бумаг), то и они войдут в расчет валовой прибыли.

Себестоимость складывается из статей расходов, отвечающих получению выручки от видов деятельности, признанных основными. Например, туда войдут:

- Для производственной фирмы:

- стоимость сырья, материалов, инструментов, топлива;

- зарплата с отчислениями в ПФР, ФСС, ФОМС;

- расходы на управление производством;

- амортизационные отчисления.

- Для торговой фирмы:

- стоимость приобретенных товаров;

- расходы на доставку товара при покупке;

- зарплата с отчислениями в ПФР, ФСС, ФОМС;

- расходы на хранение товара и его подготовку к продаже.

- Для организации, сдающей имущество в аренду:

- расходы на подготовку имущества к аренде;

- обеспечение охраны;

- оформление документов, связанных с соответствующим имуществом.

Если к основным видам деятельности отнесены и те ее виды, которые обычно попадают в состав прочей реализации, то в себестоимость для расчета валовой прибыли войдут и расходы, связанные этими видами деятельности (например, остаточная стоимость ОС, НМА, учетная стоимость ценных бумаг).

О документе, содержащем основные правила формирования учетной политики для целей бухучета, читайте в статье «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Итоги

Валовая прибыль — понятие, содержащееся в ПБУ 4/99 и возникающее в привязке к отчету о финансовых результатах. Рассчитывают ее как разницу между выручкой от продаж по основным видам деятельности и себестоимостью этих продаж. При этом в себестоимость не входят коммерческие, управленческие и прочие расходы. Принадлежность видов деятельности к основным определяется учетной политикой.

Валовые издержки

Перевод

Валовые издержки

О́бщие затра́ты (англ. total cost, часто обозначается как TC) или валовые издержки — экономическая категория, являющая собой необходимые издержки для производства продукции, оказания услуг, выполнения работ, состоящая из суммы переменных затрат (англ. variable costs, часто обозначается как VC) и постоянных затрат (англ. fixed costs, часто обозначается как FC или TFC (total fixed costs)), необходимых для определенного объема выпуска продукции.

В экономической теории разделение общих издержек на постоянные и переменные зависит от ситуации и временного интервала. Так, отчисления в пенсионные и страховые фонды, осуществляемые предприятием согласно коллективному договору, могут относится к постоянным издержкам, поскольку эти платежи осуществляются даже в том случае, если предприятие не выпускает продукцию. В долгосрочном периоде для увеличения объема выпуска требуется замена оборудования и постоянные издержки принимают форму переменных. [1]

Обычно общие издержки возрастают по мере увеличения объема выпуска продукции (работ, услуг) .

Другими словами,

~{TC = FC + VC}

или

~{TC = FC + V times Q}, где

V — средневзвешенные понесённые переменные издержки на единицу продукции;

Q — количество произведённой продукции.

Состав общих затрат

Переменные затраты

Затраты на сырье и основные материалы;

Затраты на электроэнергию, топливо;

Заработная плата рабочих осуществляющих производство продукции с начислениями на неё;

другие затраты.

Постоянные затраты

Обязательства предприятий (проценты по займам и др.) ;

Налоги;

Амортизационные отчисления;

Оплата охраны;

Оплата аренды;

Заработная плата управленческого персонала;

другие затраты.

В целом, решение о том, что относить к переменным, а что — к постоянным затратам принимается в каждом конкретном случае по-разному: зачастую к переменным затратам относят самый ёмкий фактор производства (труд, основные средства, материалы) . Под ёмкостью подразумевается, что один фактор перевешивает другие в стоимостном выражении, например если фонд заработной платы много больше стоимости материалов, можно говорить о явно выраженной трудоёмкости производства.

Если производство материалоёмкое (наиболее частый случай) , к переменным затратам относят материалы;

Если производство трудоёмкое, к переменным затратам относят весь фонд зарплат с начислениями;

Если производство фондоёмкое, в исключительных случаях, в качестве фактора переменных затрат можно избрать амортизацию основных фондов, являющуюся единственным с точки зрения бухгалтерского учёта фактором, отражающим вклад основных средств в производство (так как износ станков и оборудования в бухучете не учитывается) .

Чтобы понять, эффективно ли работает компания, является ли прибыльной ее основная производственная деятельность, необходимо изучить ее финансовые результаты. Достоверные сведения о доходности дадут возможность топ-менеджменту контролировать бизнес-процессы и своевременно реагировать на их изменение. О том, как рассчитать и проанализировать необходимые показатели, какие бывают виды прибыли и почему прибыль не следует приравнивать к количеству денег, которые находятся на банковских счетах, объясним далее.

Финансовый результат: коротко о главном

Если говорить простыми словами, финансовый результат – это наличие прибыли или убытка по итогам минувшего отчетного периода. А прибыль или убыток – это разница между полученными доходами и расходами.

Финансовый результат можно рассчитать за месяц, квартал или год. В управленческом учете с помощью автоматизированных систем, например в «1С:ERP Управление предприятием», показатель вычисляется в режиме текущего времени за любой период по запросу руководства (например, за день).

Вручную показатель считается на основе данных либо отчета о финансовых результатах, либо плана счетов бухгалтерского учета.

Формула первая:

ФР = строка 2110- строка 2120 – строка 2210 – строка 2220 + строка 2310 + строка 2320 – строка 2330 + строка 2340 – строка 2350 – строка 2410

Положительный результат означает прибыль, а вот результат со знаком «минус» –убыток.

Формула вторая:

ФР = ФР осн + ФРпроч – НП – ОНО + ОНА – Штрафы,

где ФР, ФРо и ФРпроч – это финансовый результат итоговый, по основной деятельности и прочих операций;

НП – налог на прибыль;

ОНА – отложенные налоговые активы;

ОНО – отложенные налоговые обязательства.

Пользователи

Показатель интересен как внутренним пользователям – собственникам, руководителям высшего и среднего звена, так и внешним – кредитным учреждениям, потенциальным и фактическим инвесторам, страховым компаниям, а также налоговым инстанциям и иным регуляторам.

Виды прибыли

Главный бухгалтер определил финансовый результат в виде прибыли. Но руководителю необходимо понимать, что прибыль бывает разная. В управленческом учете существуют несколько видов прибыли, каждая из которых несет разную смысловую нагрузку, по-разному рассчитывается и применяется для расчета различных экономических показателей деятельности. Поговорим о самых важных из них.

Валовая прибыль

Валовая прибыль или Gross Profit – показывает результат только от основного вида деятельности. Помимо выручки от реализации товаров, работ и услуг, она учитывает издержки, которые сформировали себестоимость реализованного продукта.

Валовая прибыль = Выручка без НДС – Себестоимость

Также применяется формула валовой прибыли по сведениям из бухгалтерской отчетности. Она имеет вид:

Валовая прибыль = Строка 2110 (Выручка) – Строка 2120 (Себестоимость)

Если валовая прибыль низкая и стремится к нулю, значит, основная деятельность не приносит ожидаемых результатов. Необходимо пересматривать производственный процесс, менять ассортимент выпускаемого товара, сокращать убыточные производства или же менять направление деятельности. Наихудшим вариантом, которого все стремятся избежать, является закрытие производства.

Прибыль от продаж

Прибыль от продаж или Operation Income – это показатель валовой прибыли, скорректированный на величину коммерческих и управленческих расходов.

Формула расчета имеет вид:

Прибыль от продаж = Валовая прибыль – Коммерческие расходы – Управленческие расходы

В отчетности прибыль от продаж можно увидеть по одноименной строке 2200, при этом итоговая сумма складывается из:

Прибыль от продаж = Строка 2100 (Валовая прибыль) – строка 2210 (Коммерческие расходы) – строка 2220 (Управленческие расходы)

Значимость показателя для топ-менеджмента велика – сведения о полученной прибыли от продаж необходимы при расчете рентабельности компании, активов и капитала и позволяют руководителям принимать управленческие решения, касающиеся перспективности ведения бизнеса и дальнейшего инвестирования средств.

Прибыль до уплаты налогов

Показатель должен учитывать доходы и расходы от ведения прочей, дополнительной деятельности. Так, для производственного предприятия прочей деятельностью может быть выдача займов с целью получения процентов, операции с валютой с целью получения выгоды в виде положительных курсовых разниц, благотворительность и т.д.

При расчете необходимо учитывать вышеприведенные формулы:

Прибыль до уплаты налогов = Прибыль от продаж + Прочие доходы – Прочие расходы

В бухгалтерской отчетности этот вид прибыли можно найти по строке 2300. Чтобы получить эти сведения, необходимо поработать со следующими строками отчетности:

Прибыль до налогообложения = Строка 2200 (Прибыль от продаж) + Строка 2310 (Доходы от участия в других организациях) + Строка 2320 (Проценты к получению) – Строка 2330 (Проценты к уплате) + Строка 2340 (Прочие доходы) – Строка 2350 (Прочие расходы)

Прочие доходы и расходы не связаны с основной деятельностью, но в некоторых компаниях эти значения могут превышать финансовые результаты от основного бизнес-направления. В этом случае необходимо принимать решения о смене вида деятельности и о перестройке всех бизнес-процессов.

Чистая прибыль

Чистая прибыль должна учесть абсолютно все доходы и расходы компании за определенный период, включая налоги, взимаемые с прибыли пени и штрафные санкции.

Формула расчета имеет вид:

Чистая прибыль = Прибыль до уплаты налогов – Текущий налог с прибыли

Используя показатели строк отчетности, перестроим формулу:

Чистая прибыль = Строка 2400 (Прибыль до налогообложения) – Строка 2410 (Налог на прибыль)

Необходимо различать понятие чистой и нераспределенной прибыли.

Нераспределенная прибыль включает в себя чистую прибыль текущего года, включая прибыль прошлых лет, не использованную собственниками на выплату дивидендов, пополнение резервного капитала, погашение убытков и на иные цели.

В МСФО и в управленческом учете принято определять также иные результаты финансовой деятельности – EBIT, EBITDA, которые в бухгалтерском учете не нашли применения.

Прибыль или доход?

При определении финансового результата нельзя отождествлять понятия «Прибыль» и «Доход». Это разные экономические показатели.

Финансовый результат в виде прибыли не следует приравнивать к количеству денег, которые находятся на банковских счетах компании. Большинство компаний применяют метод начисления, поэтому бухгалтерская прибыль у них не будет равна денежным средствам в распоряжении руководителя.

Как определить доходы?

Появление доходов означает увеличение экономических выгод. Причиной их появления является поступление активов и погашение обязательств. Например, поставщик доставил материалы на склад или покупатель рассчитался по поставленному в прошлом месяце заказу. При этом важно понимать, что в качестве актива следует иметь в виду не просто деньги, поступившие на расчетный счет или в кассу. Но и любые активы, которые отныне в собственности у компании, и которыми она может свободно распоряжаться и использовать в деятельности для извлечения прибыли.

Признать доход компания может, если в результате поступления актива или погашения обязательства она увеличила свой капитал. Разберем на примерах случаи, когда компания получит доход, а когда она не сможет этого сделать ни при каких условиях

Ситуация 1. ООО «Кабели и провода» получило от покупателя ООО «Монтажники» аванс на расчетный счет в размере 1000 рублей в счет будущей поставки. Увеличение денежных средств не считается доходом, поскольку увеличение актива повлекло за собой и увеличение обязательства: если договор расторгается, аванс причитается к возврату.

Далее происходит отгрузка товара по заказу на 5000 рублей. Доходом здесь считается сумма аванса, потому как гасятся обязательства только на 1000 рублей. Однако компания может признать и еще один актив – возникла дебиторская задолженность в размере 4000 рублей. В части этой суммы компания также может признать доход, при этом денежные средства на расчетный счет поступят позже. Если должник не погасит сумму долга, ООО «Кабели и провода» сможет взыскать ее в судебном порядке.

Ситуация 2. Компания «Симонов и партнеры» взяла кредит. Несмотря на то, что денежные средства поступили на расчетный счет, то есть произошло увеличение актива, возникло и обязательство по его возврату, причем в сумме, превышающей актив на величину процентов. В этом случае, речи о доходе не может возникнуть, даже если ставка по кредиту будет нулевая.

Ситуация 3. Поступила оплата от поставщика с НДС. НДС – это сумма, которую необходимо перечислить в бюджет. По сути, это доход государства и в бухгалтерском учете ее необходимо отразить как задолженность перед бюджетом. Признать доход мы можем в размере оплаты за вычетом суммы налога.

Как определить расходы?

Ситуация с расходами будет аналогичной той, что мы описывали ранее относительно определения доходов компании.

Так, расходы возникают тогда, когда происходит уменьшение (выбытие) любых активов и/или увеличение обязательств (то есть наших обязанностей по отношению к другим контрагентам). При этом должно соблюдаться условие – в результате уменьшается капитал организации. Если изменения в капитале нет – расходом эту операцию признать нельзя.

Расходом нельзя считать погашения по кредиту или займу, но исключительно в отношении тела (основного долга) кредита. Выплата процентов – это расход. Расход не всегда определяется движением денег по банковским счетам. Этот факт следует учитывать при планировании будущих платежей. В большинстве программных продуктов управленческого учета имеется сервис «Платежный календарь», который предназначен как раз для планирования будущих выплат. Есть он и в решении «1С:ERP Управление предприятием».

Бухгалтерский учет доходов и расходов

На эту тему предостаточно информации, поэтому мы остановимся только на бухгалтерских счетах.

Доходы и расходы от обычных видов деятельности отражаются по счету 90 «Продажи». Чтобы узнать, какие виды деятельности ваша организация относит к основным – загляните в устав. Для учета доходов используется субсчет 1 «Выручка», да учета расходов, формирующих себестоимость товара – субсчет 2 с аналогичным названием «Себестоимость продаж». Для учета возмещаемых налогов с сумм, поступивших от покупателей, предусмотрены субсчета 3 «НДС» и 4 «Акцизы». Для коммерческих и управленческих расходов необходимо организовать отдельные субсчета.

Те доходы и расходы, которые не относятся к основной деятельности, имеют определение прочих. Для них в плане счетов предусмотрен обособленный счет 91 «Прочие доходы и расходы». Что отнести к прочим доходам и расходам? Заглянем в два ПБУ 9/99 и 10/99. В них примерные перечни того, что относят к прочим доходам и расходам, а что – к основной деятельности. Так, в компаниях, целью создания которых является предоставление кредитов или займов, полученные проценты за их использование принимаются в качестве выручки, а производственные предприятия эти же суммы поступлений за предоставленные займы учитывают в составе прочих доходов.

Важно! По итогам года счета 90 и 91 не имеют сальдо. Что это значит? Что все доходы и расходы списываются на счет 99 – на нем как раз и формируется общий совокупный финансовый результат компании.

При этом результат от обычной деятельности определяется проводкой Дебет 90.9 Кредит 99.9 в виде прибыли или Дебет 99.9 Кредит 90.9 в случае убытка. Аналогичные проводки по счету 91 покажут нам финансовый результат от прочих видов деятельности: Дебет 91.9 Кредит 99.9 – полученную прибыль или Дебет 99.9 Кредит 91.9 – понесенный убыток от прочих видов деятельности.

Счет 99 также закрывается. Накопленная прибыль или убыток относится на счет учета нераспределенной прибыли.

Если компания по итогам расчетов финансового результата получила убыток – это сигнал для руководителя принять меры по улучшению бизнес-процессов. А вот ситуация с прибылью неоднозначна. Анализировать показатель необходимо в динамике за несколько периодов. Потому как может случиться, что хоть компания и получила прибыль по итогам года, но, рассматривая аналогичные данные за несколько предшествующих периодов, мы видим стабильную тенденцию к снижению. В этом случае придется выявлять причины такой ситуации и разрабатывать меры по ее улучшению.