С понятием маржа на Форекс сталкивается каждый трейдер, но мало кто понимает в полной мере, что это такое.

В этой статье мы подробно разберем, что такое маржа простыми словами и выясним, почему она так важна для успешной торговли.

В статье есть виджет калькулятор маржи

Что такое маржа на форекс

Маржа встречается не только в трейдинге. Изначально это бухгалтерское понятие, означающее разницу между себестоимостью товара и его конечной ценой.

Но на Форекс это слово имеет несколько другое значение и если коротко, то его можно перевести как «залог».

Начнем с азов.

Торговля на Форекс ведется лотами. Стоимость одного лота – сто тысяч долларов.

Огромная сумма для большинства трейдеров, поэтому брокерские компании, для привлечения клиентов используют кредитное плечо.

Подробно что такое кредитное плечо читайте тут.

Это своеобразный кредит, дающий трейдеру возможность торговать на Форекс не имея многотысячного депозита, а для обеспечения ликвидности сделок используется залог. Та самая маржа.

Каждый раз, открывая сделку, на депозите замораживается некая сумма, которая является залогом, пока сделка открыта.

Зачем нужна маржа

Следует понимать, что как бы трепетно брокер не относился к своим клиентам, он в первую очередь коммерческая организация и не занимается благотворительностью.

Маржа – это еще один способ брокера обезопасить себя от потерь.

Брокер дает трейдеру кредит в виде плеча, но проиграть этот кредит невозможно, так как в качестве страховки выступает маржа.

В принципе, такое сотрудничество выгодно обеим сторонам: брокер привлекает клиентов, а трейдер получает возможность торговать, не вкладывая и не рискуя огромными суммами.

Нюансы в трейдинге, которые нужно знать о марже на форекс

Главный аспект, который необходимо уяснить , маржа – это инструмент брокера для стимуляции трейдера к торговле.

Ни о какой благотворительности речи не идет, и в случае если торговля окажется неудачной, брокер не потеряет ничего, а трейдер потеряет сумму залога.

Существует еще несколько факторов, которые нужно запомнить:

- Маржа не является собственностью трейдера. Эти деньги уже, по сути, принадлежат брокеру, до тех пор, пока не будут закрыты все сделки, и залог не вернется на депозит.

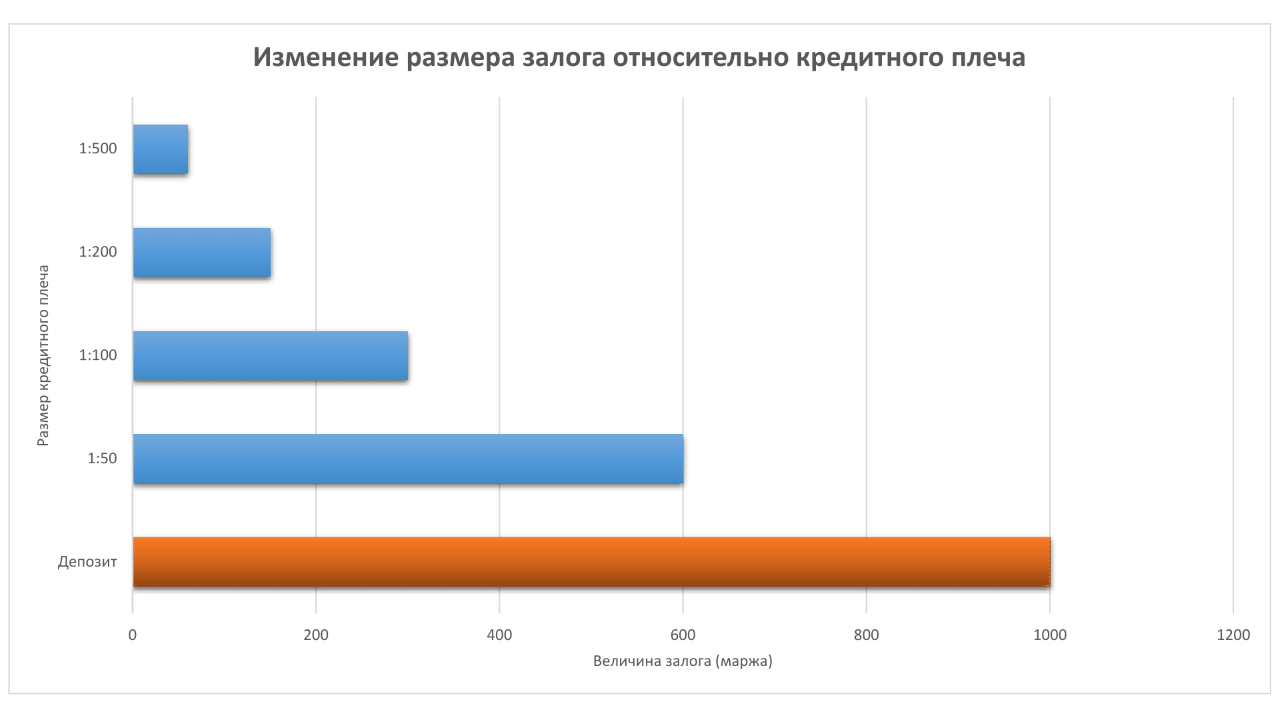

- На маржу влияет не только размер лота, но и кредитное плечо. Чем плечо выше, тем меньше залог требуется для обеспечения.

- Если открыто сразу несколько сделок, маржа суммируется, как и ее уровень, что позволяет отслеживать риски не по отдельным позициям, а по всем операциям одновременно.

Проблема в том, что многие начинающие трейдеры не до конца понимают значение маржи и увеличивают размер лота не задумываясь о последствиях.

Почему нельзя открывать сделку на весь размер депозита

Ошибка многих начинающих трейдеров заключается в незнании как рассчитать маржу на Форекс.

Как правило, это приводит к открытию слишком больших контрактов.

Если прогноз оправдается, депозит начнет стремительно увеличиваться, но при обратном раскладе он также быстро испарится.

Рассмотрим ситуацию с максимальным входом в рынок, то есть при использовании всех депозитных средств.

Вводные следующие: 1000 долларов на счете и плечо 1:100. Переводя заемные средства в реальные цифры, получаем 100 тысяч долларов. Как известно, один лот на Форекс стоит 100 тысяч.

1 лот = 100 000 единиц базовой валюты

Открываем сделку размером в один лот, и для ее обеспечения брокер блокирует маржу, которая как раз и составляет 1000 наших реальных средств.

То есть весь депозит заблокирован!

Теперь, колебание цены на один пункт в обратном прогнозу направлении приводит к тому, что на счете не хватает средств для обеспечения залога, и брокер автоматически закрывается сделку, так как напомним, терять свои деньги он не будет ни при каких обстоятельствах.

Конечно, если цена двинется в правильном направлении, это быстро разгонит депозит, но риски от такой торговли непомерно высокие и вероятность срабатывания неблагоприятного сценария куда больше.

Как рассчитать маржу

Перед тем, как посчитать маржу, необходимо усвоить, что все расчеты производятся в базовой валюте.

Каждый валютный актив состоит из двух позиций, например, пара EUR/USD. Здесь базовая валюта евро, соответственно один лот стоит 100 тысяч евро.

В паре AUD/USD базовая валюта австралийский доллар и так далее.

Кроме того, необходимо учитывать то, в какой валюте открыт депозит. Чаще всего это американские доллары, но если ваш счет открыт в евро, придется дополнительно учитывать соотношение цены евро к базовой валюте выбранного актива.

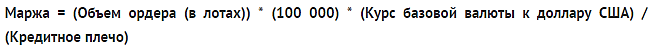

Формула расчета свободной маржи на Форекс

Открывая сделку в торговом терминале, система автоматически производит расчеты и выводит все данные на экран, но рассчитывать маржу необходимо до входа в рынок.

Здесь используется простая формула: размер лота, которым планируется вход, умножается на 100 тысяч, потом на стоимость базовой валюты актива по отношению к валюте депозита, и делится на размер кредитного плеча.

Ниже разберем на конкретный пример.

Необходимые данные для расчета маржи

Формула лишь на первый взгляд выглядит сложной. На конкретном примере все куда проще. Для начала определимся с вводными:

- Валюта депозита доллары США,

- Актив EUR/USD,

- Плечо 1:100,

- Курс евро к доллару США (на момент написания статьи) 1,1370,

- Торговый лот 0,01,

- Размер депозита 1000 долларов США.

Теперь переходим непосредственно к цифрам.

Пример расчета маржи

Подставляя необходимые значения, получаем уравнение:

0,01(Лот)*100000(Размер контракта)*1,1370(котировка)/100(плечо) = 11,37(маржа)

То есть, открывая сделку согласно всем перечисленным выше условиям, на депозите будет заблокирована маржа в 11,37 доллара.

Уровень маржи

Еще один важный показатель – уровень маржи.

В торговом терминале он обозначается в процентах и отображает соотношение депозита к марже.

При открытой сделке этот показатель всегда плавает, так как расчеты производятся исходя из текущей цены актива.

Уровень маржи получают путем деления средств на маржу.

Используя приведенные выше вводные данные, получается: 1000/11,37*100=8795%

Как и в прошлых примерах, расчеты относительные, так как колебание цены при открытой сделке изменяет количество средств и уровень маржи, но изначальные данные при входе в рынок будут именно такими.

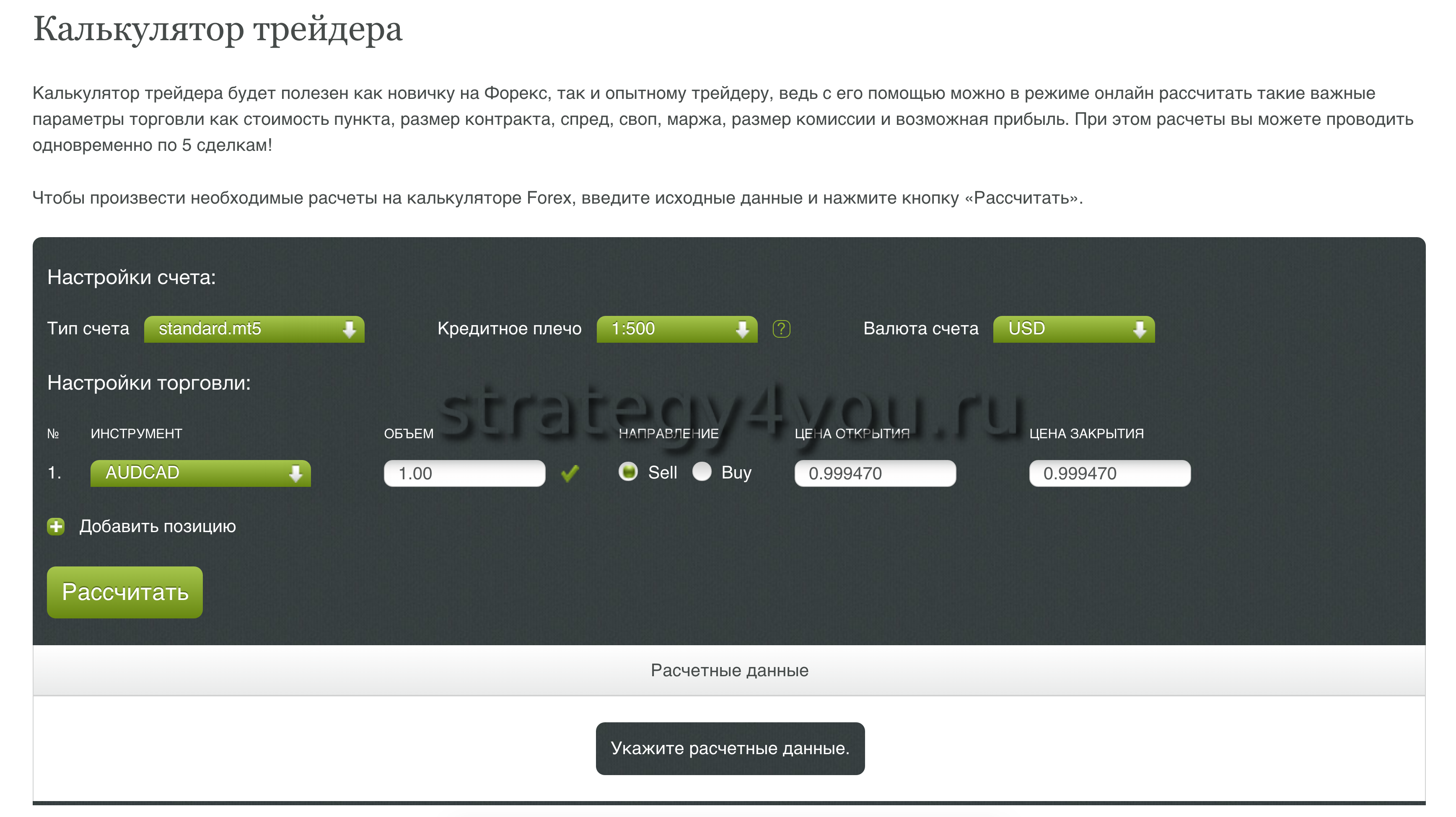

Калькулятор маржи

Как использовать маржу трейдеру

Теперь, разобравшись, что такое уровень маржи на форекс, необходимо поговорить о том, как это использовать в торговле.

Уровень маржи определяет степень риска. Чем ниже процент, полученный при расчетах, тем выше риск от открытых позиций.

В приведенном выше примере мы получили 8795%. Так как по условиям у нас открыта всего одна позиция, можем сказать, что размер нашего депозита более чем в 87 раз превышает залог.

Согласно правилам мани менеджмента, суммарный процент от всех открытых сделок не должен превышать пять процентов, то есть уровень маржи не должен опускаться ниже отметки 500%

Расчет максимального лота

Также маржа используется как средство расчета максимального лота.

Используя приведенные выше условия и устанавливая максимальный размер риска на уровне 5%, получаем следующую формулу:

процент от депозита в денежном выражении, умножаем на кредитное плечо. Это числитель формулы. Далее, курс базовой валюты умножаем на 100 тысяч. Это знаменатель. И теперь делим числитель на знаменатель.

В цифрах это выглядит следующим образом:

(50$*100)/(1,1370*100000)=0,04

То есть, максимальный лот, которым мы можем войти в рынок с соблюдением правил мани менеджмента – это 0,04.

Маржа составит 45,5 долларов, а ее уровень установится на отметке приблизительно 2197%.

Соответственно, увеличивая размер лота, мы автоматически повышаем торговые риски.

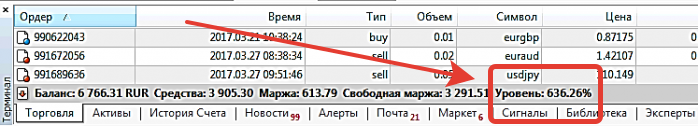

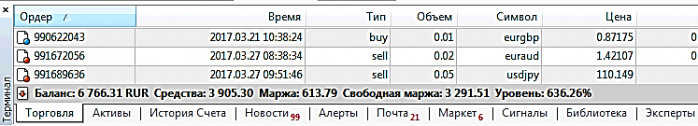

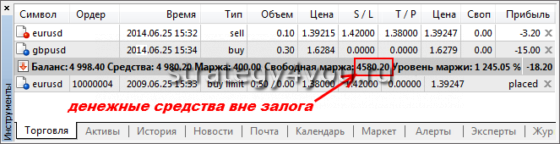

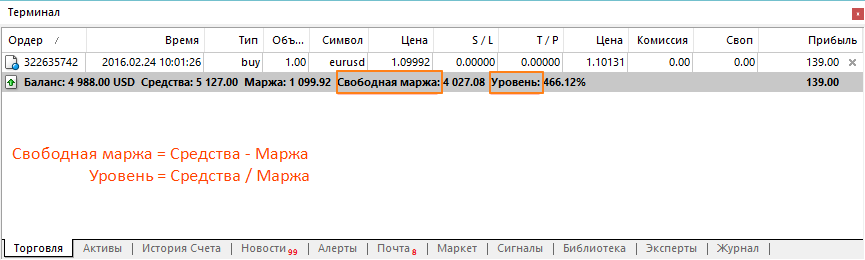

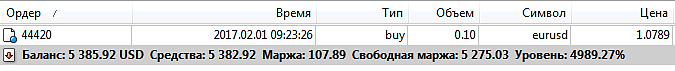

Отображение значений маржи в терминале МТ4

В терминале Метатрейдер все данные о марже отображаются на вкладке «торговля». Не имея открытых позиций, данные будут отображаться в трех категориях:

- Баланс,

- Средства,

- И свободная маржа.

Цифровые значения везде будут одинаковые, так как в данный момент мы не используем залог, то есть маржу.

Как только осуществляется вход в рынок, добавляется еще две категории: маржа и уровень.

МТ4 самостоятельно рассчитывает все показатели, что очень удобно, особенно при наличии сразу нескольких открытых позиций.

Как взаимосвязаны кредитное плечо и маржа

Так как маржа – это, по сути, залог за использование кредитных средств брокера, на ее размер влияют два фактора:

- Размер плеча,

- И размер лота.

Кредитное плечо увеличивает размер средств на депозите.

Например, трейдер открывает счет на 1 000 долларов, и соглашается на плечо 1:100. Брокер позволит ему открывать сделки до (1000*100) 100 тысяч.

Но открывая ордер мини лотом, который стоит 10 тысяч изначально, компания зарезервирует на депозите 100 долларов.

Соответственно чем выше плечо, тем ниже уровень маржи.

С размером лота связь обратная.

Например, на депозите та же 1000, а плечо 1:100. Открываем сделку микро лотом (0,01), и получаем маржу 10 долларов. Мини лот (0.1) потребует обеспечения 100 долларов, и следовательно целый 1 лот затребует депозит в полном размере 1000$.

Также необходимо понимать, что все приведенные расчеты условны и приведены для удобного ознакомления, так как помимо этих факторов, на свободную маржу влияют свопы, спреды и комиссии брокера.

Удобнее всего производить расчет маржи Форекс при помощи специального калькулятора, который есть практически у всех брокеров.

Итак, свободная маржа на форекс, что это? Говоря простым языком, это средства, доступные для открытия последующих сделок.

Не имея открытых позиций, этот показатель будет равен сумме депозита, но после входа в рынок из нее вычитается размер маржи.

По сути, показатель свободной маржи отображает сумму, на которую трейдер может торговать в данный момент.

Значение не статичное, и в зависимости от состояния сделок меняется в ту или иную сторону.

Так, если цена идет в правильном направлении, то есть в том, в котором заключалась сделка, показатель свободной маржи растет, и наоборот.

Что такое обычная и свободная маржа?

Свободная маржа – это эквити счета(свободные средства) минус маржинальный залог.

К примеру, после открытия позиции у нас появляется маржа 100 долларов, а средства на депозите 1000. 1000-100=900 долларов. Это и есть свободная маржа, то есть деньги, доступные для торговли.

Но не стоит пускаться во все тяжкие и открывать сделки на все деньги. Свободная маржа используется не только для торговли, но и для страховки от неудачных сделок.

Что такое Margin Call?

Как я уже говорил выше, брокер не намерен терять свои деньги от неудачной торговли трейдера.

Он предоставляет залог в виде маржи, но постоянно его контролирует, используя для этого специальные инструменты.

Один из таких инструментов называется Margin Call.

До появления интернета, сделки заключались через телефон. Трейдер звонил своему брокеру и отдавал торговый приказ, а тот, в свою очередь, отчитывался о состоянии дел на рынке.

В тех случаях, когда счет трейдера находится в просадке, но сделка не закрывается, рано или поздно наступает момент, когда свободные средства, необходимые для поддержания позиции, приближаются к концу.

В этот момент брокер должен известить клиента (Margin Call — Позвонить по марже) о невозможности дальнейшей торговли и необходимости принимать решение. Их может быть два:

- Закрыть наиболее убыточные позиции или полностью покинуть рынок,

- Или увеличь депозит, тем самым обеспечив маржинальный залог.

В интернет трейдинге также существует маржин колл — с английского маржинальный звонок.

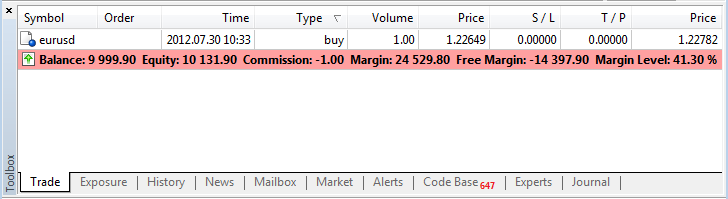

Как только средства заканчиваются, информационная строка во вкладке «торговля» окрашивается красным цветом.

Как правило, это происходит при достижении уровня маржи порога 20% — 100%, этот показатель разный у разных брокеров, а так же зависит от типа счета.

Обязательно посмотрите описание вашего торгового счета на сайте брокера!

Что такое Stop Out?

Еще один инструмент защиты брокера – ордер Stop Out.

Это крайняя мера, наступающая вслед за маржин коллом.

Если уровень маржи упал ниже безопасного значения, и средства на депозите не пополняются, а сделки остаются открытыми, брокер начинает их автоматическое закрытие.

Если позиций несколько, первой закрывается та, которая имеет наибольшую просадку.

Если после ее обнуления уровень маржи вырос до нормальных значений, торговля продолжается. В противном случае закрывается следующий контракт.

Данный инструмент не позволяет трейдеру уйти в минус. Теряются только те средства, что были изначально на счете, и никаких долговых обязательств не появляется.

Зачем вообще торговать на Forex, используя маржу?

Итак, мы разобрались, что такое маржа в торговле на Форекс и пришло время поговорить о целесообразности ее использования.

Стоит отметить, что никто не принуждает трейдера к использованию маржи. Вы вполне можете торговать без кредитного плеча, и никаких залоговых требований не будет.

Но тут необходимо вспомнить несколько интересных цифр:

- Один лот – 100000,

- Мини лот (0,1) 10000,

- Микро лот (0,01) 1000.

Если мы допускаем максимальный риск даже 10%, а сделки открываем самым маленьким лотом, размер депозита однозначно должен превышать 100 тысяч долларов.

Сумма огромная для большинства трейдеров, и если бы не существовало маржинальной торговли, трейдинг так и оставался бы прерогативой узкого круга людей, как было еще не так давно.

Маржинальная торговля. Как извлечь пользу по максимуму?

Находясь на рынке, все его участники преследуют одну цель – извлечение прибыли.

Маржинальная торговля явление уникальное, так как дает преимущества как брокеру, так и трейдеру.

Зная, что такое маржа на Форекс и как ее рассчитывать, трейдер получает возможность торговать на рынке, не вкладывая огромные суммы.

Что же касается вопроса, как извлечь максимальную пользу из маржинальной торговли, то в этом и есть суть работы трейдера. Найти или разработать ту торговую стратегию которая будет приносить прибыль.

Помните Вы торгуете на валютном рынке и извлекаете выгоду на спекуляциях, а маржинальные условия просто дают вам возможность этим заниматься, не вкладывая в трейдинг огромных, по меркам большинства трейдеров, денежных сумм.

Ввиду того, что валютный рынок привлекает огромное количество частных трейдеров, но далеко не все из них обладают большими суммами средств, все более популярной становится маржинальная торговля. Это такой вид сотрудничества с брокером ⇒, при котором трейдер дает возможность клиенту торговать заемными средствами, предоставив собственную сумму на депозите в качестве залога – именно он и называется маржа.

Маржа на валютном рынке и ее виды

Так, если выбрано кредитное плечо 1:100 – это значит, что трейдер использует один доллар со своего депозита наряду с сотней брокера. Кредитное плечо может быть равно 1:200, 1:300, 1:500. Залог на счету трейдера называется маржей, оставшиеся деньги за минусом этого залога – свободной маржей (сумма, которую можно использовать в последующей работе).

Чтобы увидеть размер маржи в торговом терминале MetaTrader4, достаточно зайти в директорию «Терминал», потом «Торговля». Там виден общий баланс, Free Margin, залог и уровень маржи.

Нужно отметить, что он выражается в процентах на форекс, в виде определенного числа, которое может достигать тысячи. Отображает соотношение средств на счету у трейдера к залогу, который уже используется в торговле заемными средствами.

Чтобы знать, до каких пор можно вести торговлю и быть уверенным, что все не закроется, необходимо соблюдать правила управления капиталом, не использовать в одной позиции большой процент суммы депозита, а также знать, как все верно рассчитать.

Особенности расчета уровня в процентах

С учетом огромного риска вести маржинальную торговлю нужно очень осторожно. Ведь, просадка на 500-1000 долларов для лота в 100000 – это не много, но депозит трейдера равен нескольким тысячам, то он их потеряет, ведь маржин колл и стоп аут последуют, так как убыток быстро «съест» депозит.

В одной сделке лучше использовать такую сумму залога, которая будет равна 2-5% депозита — не более!

Расчет уровня маржи на Форекс выполняется по формуле:

Искомый показатель в % = (Средства : Залог) х 100, где:

- Средства – это баланс трейдера и текущий результат по сделкам (плавающая прибыль/убыток)

- Баланс – сумма всех денег на счету при учете закрытых позиций

- Залог – сумма финансов, которые выделены для поддержания позиций

Уровень маржи в процентах получается:

Баланс = 10000 USD

Текущий результат по открытым позициям 500 USD (предположим, что торговля в данный момент прибыльная)

Средства = 10500 USD

Залог = 1074.20

(10500 : 1074.2) х 100 = 977%

Зачем считать уровни и проценты

Каждый брокер устанавливает свои значения в процентах для Margin Call и Stop Out. Как правило, маржин колл наступает, когда уровень залога падает до 100%.

Если ниже – автоматически начинает закрываться самая убыточная сделка и так по порядку, пока процент не увеличится.

Количество закрытых позиций может быть равно общей сумме, а может быть и так, что несколько останутся нетронутыми и продолжат работать. Все зависит от конкретной ситуации и значений.

Многие брокеры предоставляют возможность воспользоваться специальным калькулятором на их сайтах:

Вот Калькулятор Альпари ⇒

достаточно ввести значения и все расчеты будут выполнены автоматически, хотя, здесь не все так сложно и зная формулу, можно быстро все сделать самостоятельно.

Здравствуйте, друзья форекс трейдеры! Все мы не раз видели в торговом терминале загадочные значения Маржа, Свободная Маржа и Уровень. А вы знаете что они означают? Какую пользу дают в практическом применении? А какая связь с кредитным плечом ? Даже опытные трейдеры зачастую путаются в этом вопросе, что уж говорить о начинающих. Предлагаю разобраться с этими понятиями, т.к. их незнание может закончиться печально….

Маржа на форекс – что это такое и как ее считать

Что такое Маржа ?

На сегодняшний день, большинство сделок на бирже совершается с целью получить прибыль в краткосрочной перспективе, а целью любого спекулянта, как мы знаем, всегда был заработок на разнице.

Но чтобы произвести достаточно большой оборот нам понадобится немалый начальный капитал. Тут нас выручает принцип маржинальной торговли, то есть торговли на заемные средства, взятые под определенный залог (или маржу). На тот случай, когда средств для открытия позиции достаточного размера не хватает, или вы целенаправленно хотите увеличить торговый оборот, брокеры предлагают услугу краткосрочного кредитования, что позволяет вам открывать позиции во много раз превышающие по размеру ваш изначальный капитал.

В отличие от простого кредита, сумма маржинального кредита может в десятки и сотни раз превышать размер залога. Кредитное плечо, в данном случае, отражает отношение реального объема сделки к сумме залога. В зависимости от рынка и предполагаемых рисков разные компании могут предлагать свои условия кредитования. Как правило, кредитное плечо на Форекс составляет от 1:50 до 1:500. Соответственно, чем большие значение кредитного плеча, тем меньший залог требуется на открытие позиции одного и того же размера.

Мониторинг значений в терминале

В торговом терминале (будь это metatrader 4 или metatrader 5), наряду со значениями баланса, эквити (средств) и совокупной маржи по открытым позициям, вы также найдете значение свободной маржи и текущего уровня.

Свободная маржа – это свободные средства, доступные для открытия новых позиций. По сути, это разница между реальными средствами на счету и размером уже зарезервированных средств.

Уровень – это отношение средств (эквити счета) к используемой марже, выраженное в процентах.

Уровень маржи

Важно запомнить два ключевых лимита по уровню маржи – Margin Call (Маржин Колл) и Stop Out. Достигнув уровня Margin Call, вы больше не сможете открывать новые позиции, поскольку свободных средств будет недостаточно для покрытия еще одного залога. Обычно, брокеры устанавливают это значение на уровне 100%.

Если уровень маржи опускается еще ниже, и достигает значения Stop Out, брокер начнет принудительно закрывать ваши позиции, начиная с самой убыточной. Здесь и проявляется опасность торговли на залоговые средства. Брокер не намерен терять свои средства, и закроет ваши позиции до того, как вы успеете войти в минус.

Как правило, при грамотном управлении капиталом такого происходить не должно. Типичная ошибка начинающих трейдеров – открытие слишком большого лота при большом кредитном плечо. Из-за этого, даже незначительное изменение курса почти сразу приводит к Margin Call. Также новички часто забывают выставлять стопы, из-за чего далеко зашедшие в минус позиции имеют шанс закрыться по Stop Out.

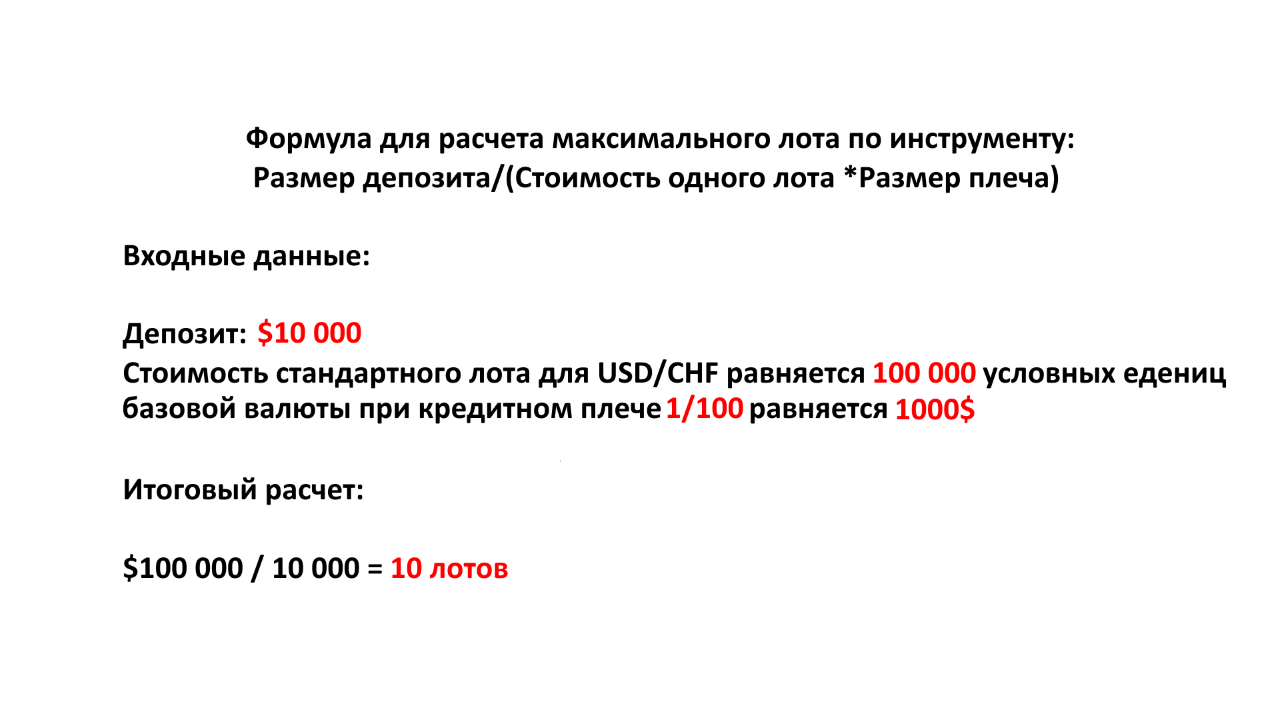

Расчет максимального лота

Размер кредитного плеча напрямую влияет на максимальный размер позиции, доступной для открытия. Предположим, что вы хотите открыть новую позицию по USDCHF. Так как стандартный лот на форекс равняется 100 000 единиц базовой валюты, то имея кредитное плечо 1:100, залоговые средства для открытия одного лота по паре USD/CHF будут составлять 1000 долларов. Имея на счету 10000 долларов, максимально вы сможете открыть до 10 лотов. При этом, с плечом 1:200 вы сможете открыть уже в два раза больше, то есть 20 лотов.

Общая формула выглядит так

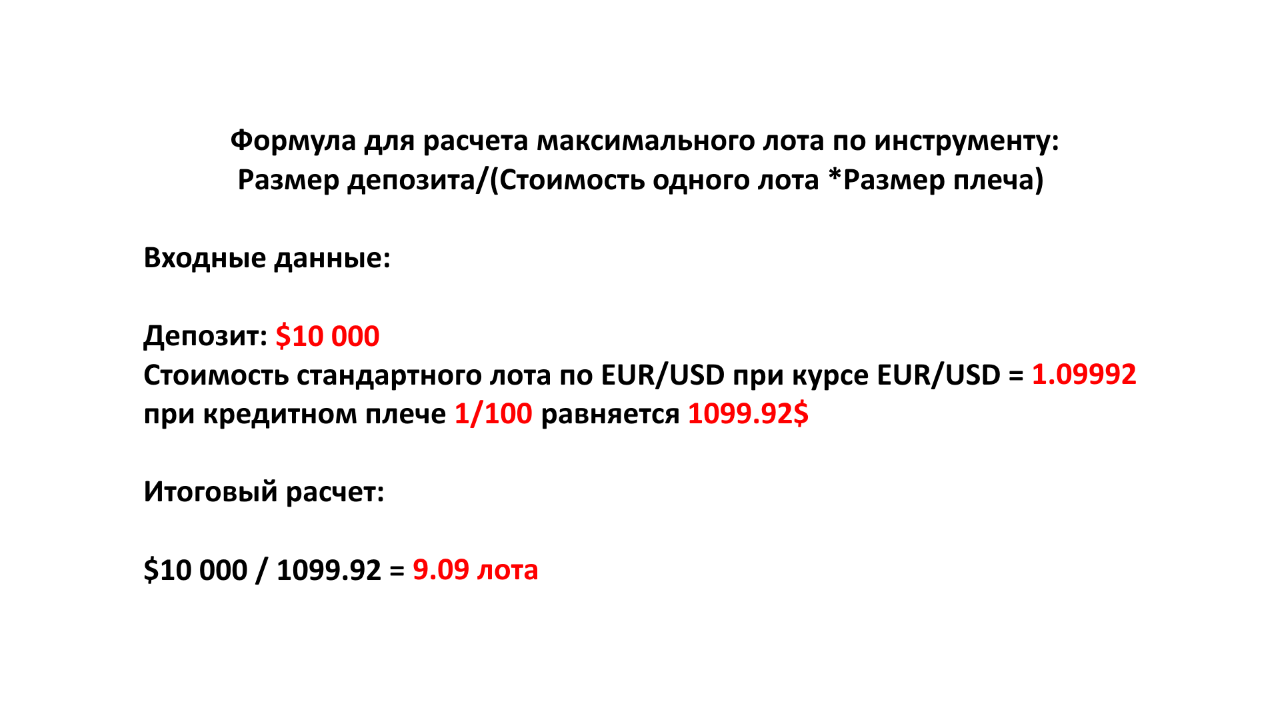

Стоит учитывать, что стоимость лота у разных инструментов разная. На Форекс, для расчета стоимости одного лота достаточно привести базовую валюту пары к валюте депозита.

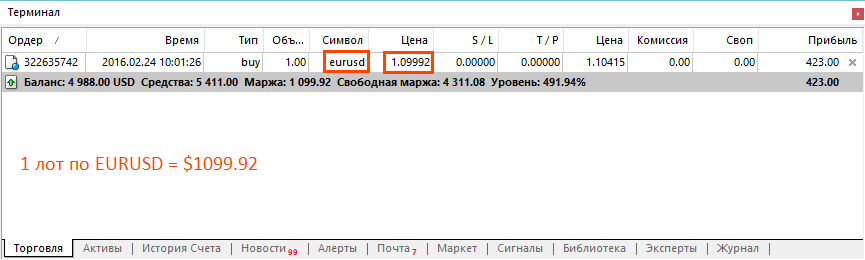

Рассмотрим еще один пример. Допустим, на момент открытия позиции, курс EURUSD был равен 1.09992. Значит, при плече 1:100, один стандартный лот по EURUSD будет стоить 1099.92$ доллара. То есть, на те же $10 000 депозита мы смогли бы открыть 9.09 лота по EURUSD.

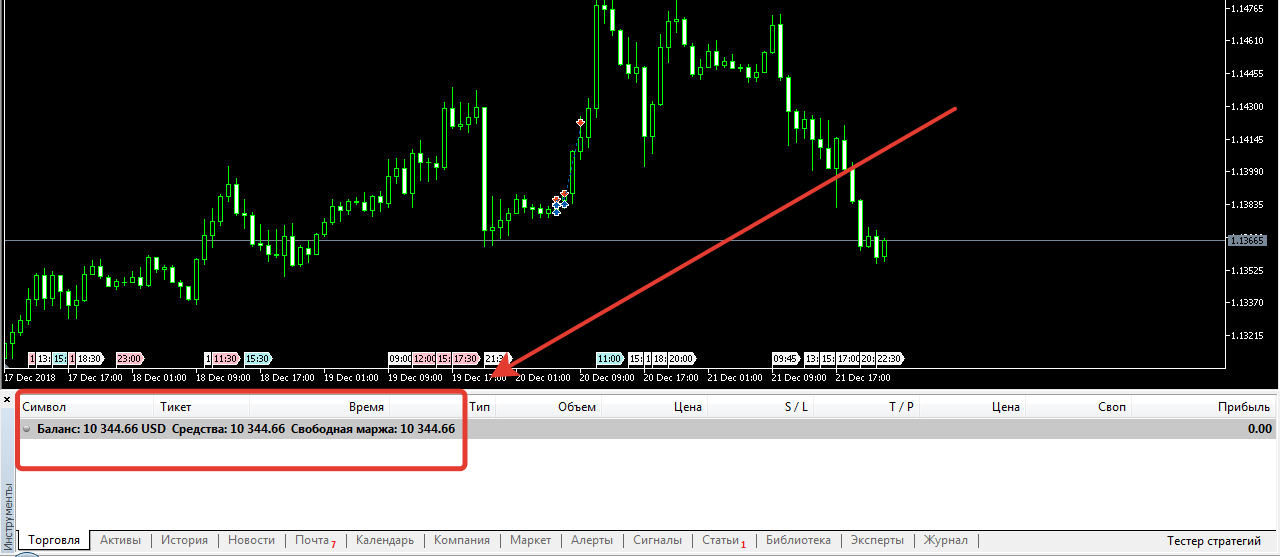

Отображение примера по паре EUR/USD в торговом терминале.

Чтобы не считать все вручную, можете воспользоваться калькулятором маржи.

Крайне не рекомендуется использовать для открытия позиций все имеющиеся в наличии свободные средства. Хорошей практикой считается торговля на определенный процент от депозита (рекомендуется 2-3%), чтобы оставалась некоторая «подушка безопасности». Иначе, в случае ошибки, средства на счету могут неожиданно закончиться и счет будет слит по Stop Out. Поэтому, при открытии позиции важно точно просчитать размер максимально возможного убытка и по возможности использовать ограничители потерь, а именно стоп-лосс.

Практический пример

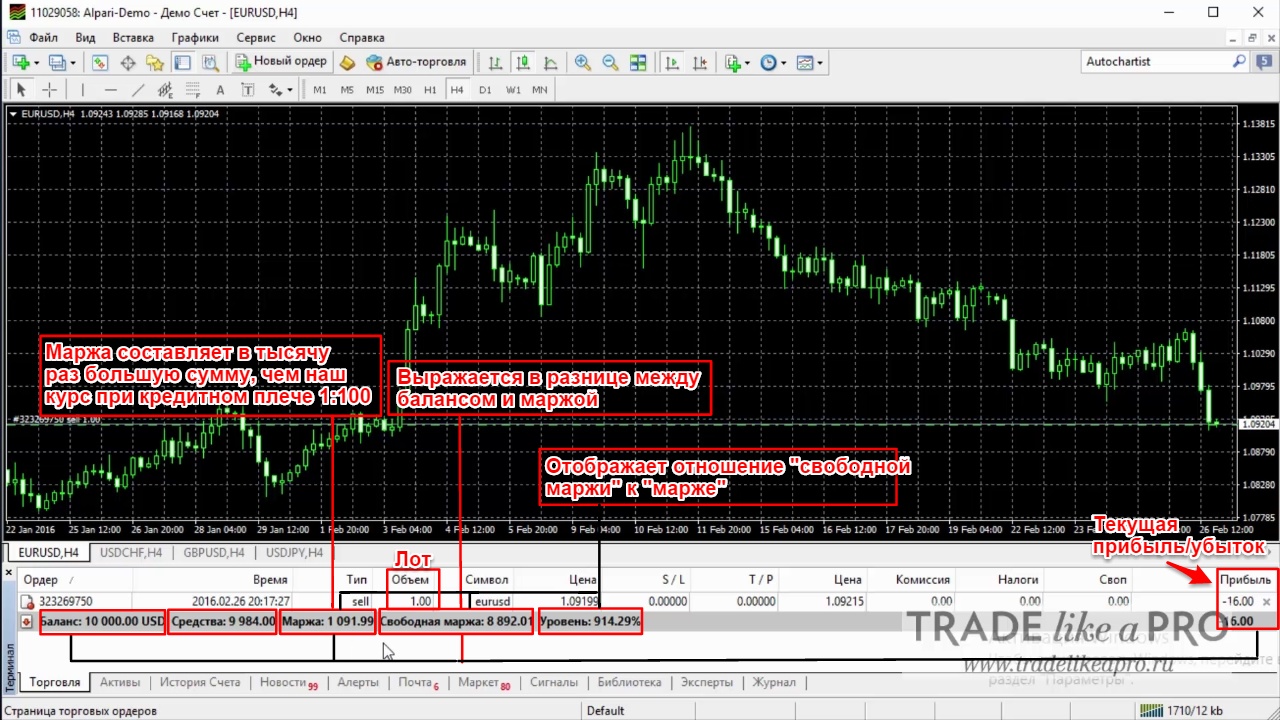

Пробуем рассмотреть и закрепить только что изученные материалы на живых примерах. Откроем новый, чистый демо-счет для удобства. Вводим сумму депозита 10 000$ с кредитным плечом 1:100. Далее открываем сделку с одним лотом по курсу 1,0919.

Наша маржа составляет в тысячу раз большую сумму, чем наш курс при кредитном плечо 1:100. Свободная маржа выражается в разнице между балансом — маржой и постоянно прыгает, ввиду добавления в эту же разницу текущей прибыли/убытка. Значение уровень отображает отношение свободной маржи к марже.

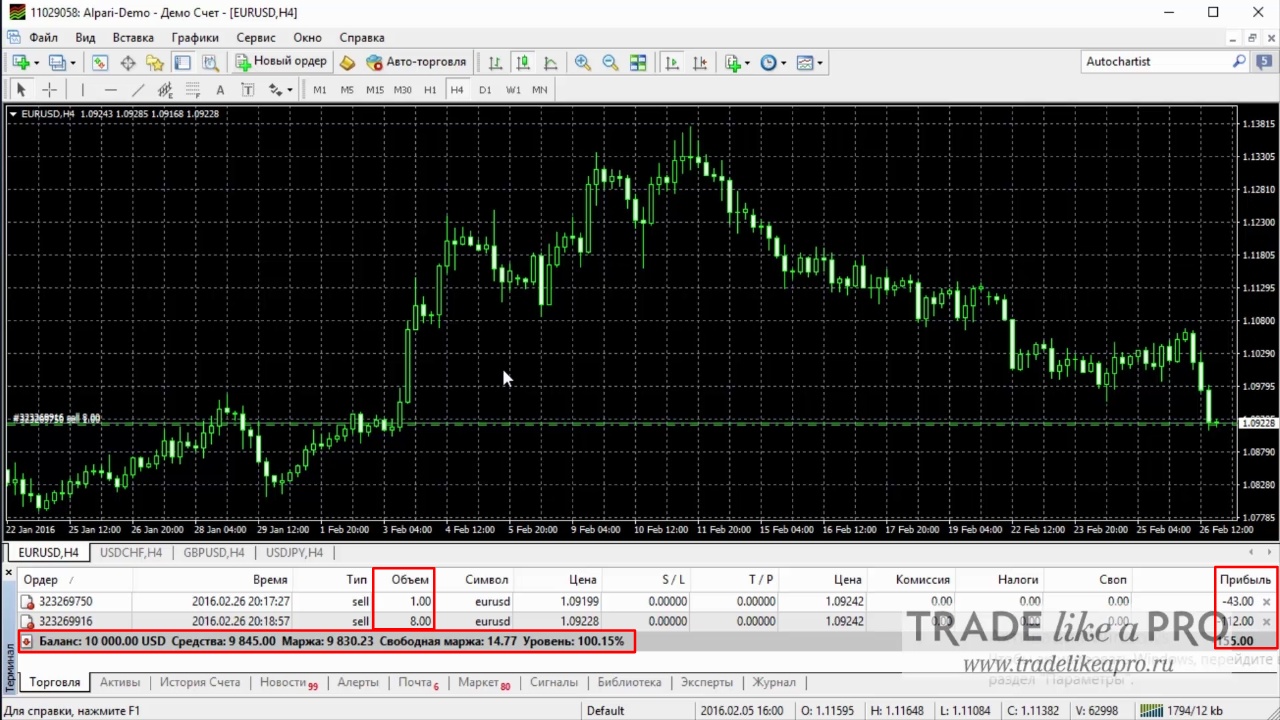

Итак, если 1 лот составляет примерно 1100$, свободная маржа составляет примерно 8 800$, то мы можем открыть еще около восьми лотов. Открываем еще одну позицию на восемь лотов и это становится нашим пределом по текущему депозиту. В случае, если позиции будут показывать положительный результат, нам становится доступна к использованию свободная маржа с незакрытой прибыли для открытия новых позиций. Но делать это крайне не рекомендуется.

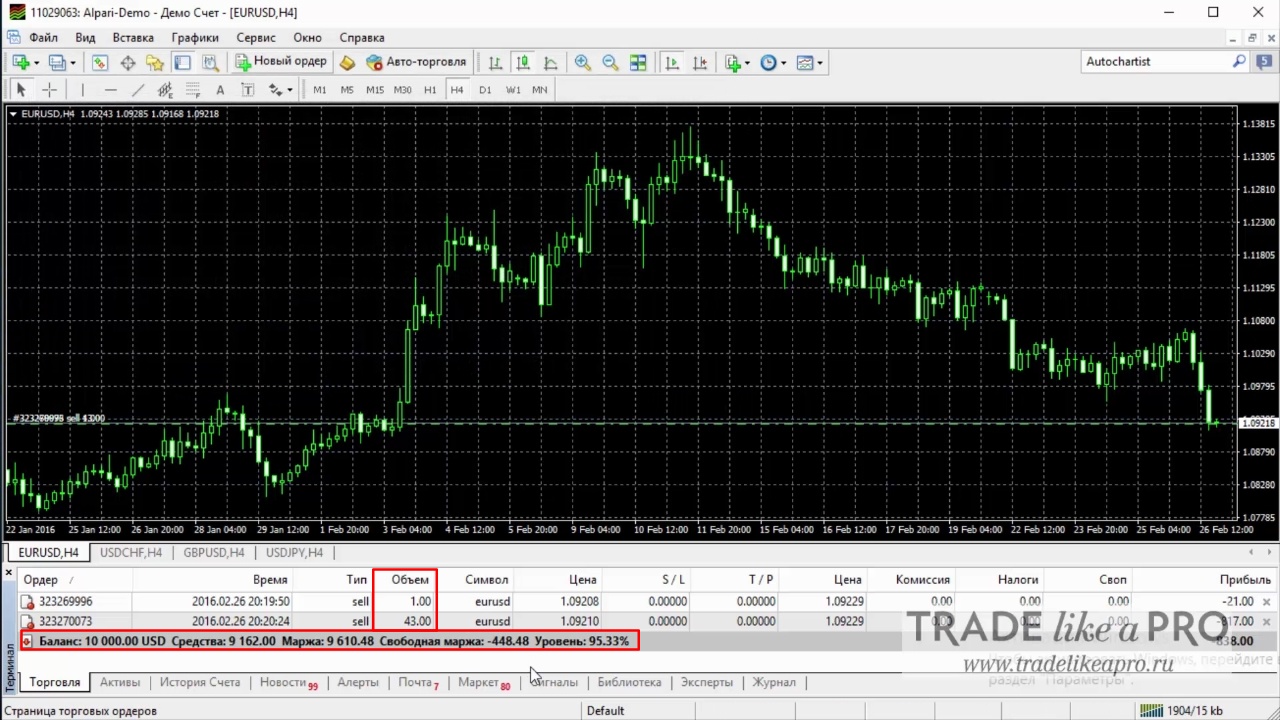

Пробуем рассмотреть несколько иную ситуацию. Открываем демо-счет аналогичный предыдущему, но с кредитным плечом 1:500. Открываем позицию одним лотом по тому же курсу. Итак, наша маржа в пять раз меньше, нежели при плече 1:100. Т.е чем выше плечо, тем меньше средств уходит на наш залог и тем больше позиций мы можем открыть. В данном случае у нас есть возможность дополнительно открыть около 43 лотов.

Заключение

Грамотно используя принцип финансового рычага вы сможете существенно повысить эффективность торговли. Большое кредитное плечо позволяет гибче контролировать риски, а также дает выход на новые торговые возможности. Вы можете торговать на разнице курсов имея на счету лишь небольшой процент от полной стоимости контракта. Риски при этом ограничены небольшой залоговой суммой, которая, в случае положительного исхода сделки, возвращается вам на счет вместе с полученной прибылью. Важно помнить, что с увеличением плеча растет и риск потерь.

Поэтому, перед тем как научиться эффективно использовать маржинальную торговлю, убедитесь в том, что полностью понимаете все торговые риски, связанные с этим начинанием.

С уважением, Алексей Вергунов

TradeLikeaPro.ru

Абсолютно всем трейдерам важно понимать, что такое маржа на Форекс, уметь рассчитывать её уровень и осознавать, что произойдет, когда маржа будет стремительно приближаться к нулю. Увидеть маржу, а именно её уровень, несложно. Достаточно посмотреть в терминале МетаТрейдер 4 или 5 снизу, где обозначен уровень депозита.

Что такое маржа на Форекс?

Маржой называется залог, позволяющий трейдеру Форекс осуществлять торговлю большими объемами, чем его первоначальный депозит. То есть, маржа представляет собой некие кредитные средства, которые выдаёт трейдеру его брокер. При этом трейдеру вовсе не обязательно просить брокера Форекс выдать маржу, всё происходит в автоматическом режиме, как только игрок решит открыть позицию на продажу либо покупку.

Всем известно, что такое кредитное плечо в трейдинге. Маржа, как раз, очень связана с кредитным плечом. Залог со счета взымается с каждого трейдера за использование кредитного плеча. Он возвращается автоматически, когда трейдер закрывает ту или иную позицию в прибыль либо в убыток. В случае слива всего депозита, маржа остается у брокера.

Самое интересное, что чем больше кредитное плечо использует трейдер, тем меньше уровень маржи (заёмных средств). Дело в том, что брокеры таким приемом завлекают трейдеров проявлять активность на рынке. Если подумать, то любой уровень маржи на Форекс, который трейдер применяет в торговле – это не хорошо, но и не плохо.

Нюансы в трейдинге, которые нужно знать о марже на Форекс

Итак, что такое маржа на Форекс простыми словами, мы уже рассказали ранее. Теперь же рассмотрим важные нюансы, которые следует учитывать во время торговли.

Уровень маржи на Форекс зависит не только от выбранного трейдером размера кредитного плеча, но и от котировки, и объема открытого ордера. Размер маржи зависит от размера ордера. Маржа выше, если ордер Форекс большой и наоборот. Кроме того, на уровень маржи влияет сама котировка (валютная пара). Если на первом месте стоит валюта, курс которой выше американского доллара, то размер маржи будет большой. Если меньше, то уровень маржи будет ниже.

Повторимся, как только трейдер решит открыть сделку, определенный уровень маржи на Форекс сразу же спишется с его торгового счета. Причем эти средства не пойдут в расчет открытой позиции.

Рассмотрим пример: пусть у трейдера на счету имеется 1 тыс. долларов США. Он открыл ордер в любую из сторон (покупка или продажа) уровень маржи на Форекс составил 100 долл. США. Предположим, ход цены на каждый пункт равняется одному доллару США. В положительную сторону +$1, а в отрицательную -$1 соответственно.

Выходит, что если цена идет в ожидаемую трейдером сторону, то маржа не повлияет на его доход, однако, если цена пойдет в противоположную сторону, нужно готовиться к потерям по депозиту.

Чтобы лишиться всего депозита, достаточно, чтобы цена отошла от точки входа на 900 пунктов против прогноза трейдера. Почему на 900, а не на 1000, спросите Вы? Всё просто. Ведь 100$ уже ушло на маржу брокеру. Надеемся, теперь Вам понятно, как производится расчет маржи на Форекс. Достаточно трудно потерять весь депозит целиком. Профессиональные трейдеры не допускают слива даже половины своих депозитов. Поэтому они всегда уверены, что маржа вернется им на счет.

Почему нельзя открывать сделку на весь размер депозита?

Не стоит рисковать всем депозитом ради одной позиции, так как весь баланс трейдера перейдет брокеру в качестве маржи. И, если только цена двинется на 1 пункт в противоположную сторону, депозит будет слит. Поэтому не стоит сливать свой депозит заранее.

Проведем несложный математический подсчет: есть депозит в размере 1 тыс. долл. США, трейдер выбрал кредитное плечо 1: 100. Давайте подсчитаем размер максимальной суммы, с которой можно открыть позицию 1000*100=$100 000, или же 1 лот. Если открыть ордер объемом 1 лот Форекс, 100%, что Вы оставите маржу брокеру, а депозит сольете. Причем произойдет это гораздо быстрее, чем можно представить. Правила мани-менеджмента были придуманы именно из-за маржи. Если учитывать эти правила, то открыть ордер с вышеупомянутым депозитом допускается 0,5 лотов.

Как рассчитать маржу на Форекс?

Не знаете, как рассчитать маржу на Форекс? Это не сложно! Когда позиция открыта, маржа находиться справа от “свободных средств”.

Рисунок 1. Маржа в торговом терминале.

Мы разобрались, где она отображается, но основной вопрос, как её рассчитать, находиться открытым. Прежде чем, разъяснять её расчёт, нужно знать, что такое свободная маржа на Форекс и чем она отличается от маржи.

Существует правило, которое позволяет узнать размер торгового лота перед тем, как открыть ордер. Залоговые средства (наша маржа), автоматически удерживаются со счета на время, пока открыта позиция. В данном случае это 107.89. Баланс – это свободные средства, которые в настоящий момент могут участвовать в торговле. Значение постоянно меняется, в зависимости от того, в прибыль или убыток идет сделка.

Свободная маржа на Форекс это и есть торговый баланс трейдера. Если все позиции суммарно показывают прибыль, то свободная маржа будет показывать числа, превышающие баланс. Если открытые ордера находятся в убытке, значит, меньше. Торговый депозит в терминале состоит из баланса и маржи. Как видно на скриншоте выше, узнать размер маржи не составляет проблем, нужно взглянуть в подвал торгового терминала и всё сразу станет ясным. Но как узнать это значение заранее, до открытия ордера.

Рисунок 2. Формула расчета маржи до открытия ордера.

Произведем несложный математический расчет. Мы хотим открыть ордер по валютной паре евро/американский доллар по текущему курсу 1.0789. Открывать позицию будем объемом 0,5 лота. Кредитное плечо, пусть будет 1:100. Итак, нам нужно: 0,5 (лота) х 100 000 (объем 1 лота)= 50 000 евро. Далее 50 тыс. евро следует умножить на курс к американскому доллару (1.0789) = 53 945 долл. США. Конвертировать следует в ту валюту, в которой открыт торговый счет. Затем необходимо $53 945 разделить на кредитное плечо (100). Итак, $53 945/100=$539,45. Мы получили маржу, которая в качестве залога будет списана с нашего счета.

Как видите, просчитать уровень маржи на Форекс, просто. Нужно только смотреть внимательно на курс базовой валюты.

Наверняка Вам, как трейдеру интересно, на каких активах самая низкая маржа на Форекс? Ответ: на драгоценных металлах (золоте и серебре). Эти активы торгуются на рынке Форекс в качестве спотовых контрактов и их объемы не имеют привязки к торгам фьючерсными контрактами.

Применение маржи в трейдинге

Итак, мы подошли к самому интересному разделу, как применять маржу в трейдинге. Но для этого сначала необходимо определить уровень маржи в процентах на Форекс. Для чего это нам нужно? Чтобы знать, не вышли ли мы за рамки правил мани менеджмента. Основное правило манименеджмента гласит: сумма всех открытых позиций не должна превышать 10% от всего депозита. Кстати, кредитное плечо также принимается во внимание.

Итак, определяется это просто: если уровень маржи в процентах на Форекс составляет более 1000%, тогда правила мани менеджмента не нарушены, так как баланс в 10 раз больше, чем маржа. Но часто бывает такое, что уровень маржи в процентах на Форекс не достигает 1000%, в таком случае правило мани менеджмента нарушено. Нужно закрыть несколько позиций, чтобы выровнять ситуацию. Как определить размер максимально допустимого ордера с помощью маржи еще до его открытия? Для этого есть специальная формула:

Рисунок 3. Формула расчета максимально допустимого размера ордера.

Размер нашего депозита: пять тысяч долларов США. Кредитное плечо составляет 1:100, рассчитываем валютную пару EUR/USD с текущим курсом 1.0770. Сперва посчитаем, сколько составит 10% от нашего депозита. Будет это 500 долл. США. Умножаем их на значение кредитного плеча (100), равно 50 тысяч долл. США. Далее курс базовой валюты (100 000) умножаем на курс 1.0789 = 107 890. И, наконец, 50 000 нужно поделить на 107 890 = 0,46. Получается, что в сумме объем всех открытых позиций не должен превышать 0,46. Как видите, никакой высшей математики, только простые операции.

Каждый профессиональный трейдер оценивает свои риски, просчитывает объем максимального ордера, прежде чем открыть ордер. Такая практика позволит не превышать полученный при расчете результат, и тем самым трейдер не нарушит, основное правило мани менеджмента. К примеру, если максимальный ордер составляет 0,46 лота, а максимально допустимый 0,1, тогда в запасе остается 0,36 лота.

Заключение

Мы узнали, что такое маржа на рынке Форекс. Маржа – это некая негласная комиссия Форекс, которая берется за применение кредитного плеча. Значение маржи после закрытия ордера или сетки ордеров возвращается на баланс трейдеру. Рассмотрели, что такое свободная маржа на Форекс.

Если разобраться, маржа в терминале МетаТрейдера никак не влияет на прибыль трейдера. Главное, чтобы при торговле депозит не был потерян полностью. Размер маржи всегда можно предварительно рассчитать до того, как будет осуществлен вход в рынок. Смотреть на маржу полезно хотя бы потому, чтобы трейдер всегда видел, не нарушает ли он правила мани менеджмента, которые гласят: в рынке должно находиться суммарно не более 10% от депозита. Приведенные в этом материале формулы расчета максимально возможного лота, предоставит возможность не выходить за пределы допустимых границ объемов. А это, в итоге, не позволит слить весь депозит, так как риски будут застрахованы.

- Главная

- Обучение

- Как рассчитать маржу для сделок на рынке Форекс

Маржа и маржинальные требования – это то, что ни один форекс-трейдер не может позволить себе игнорировать. Маржу часто называют “добросовестным депозитом” для открытия позиции.

Маржа обычно представляется в процентах от полной позиции, 0.25%, 0.5%, 1%, 2%, и так далее. Вы можете рассчитать максимальное кредитное плечо, которое вы можете использовать на своем торговом счете, исходя из маржи, требуемой вашим брокером.

Почему важны расчеты маржи?

Расчеты маржи на форекс – это депозит, который трейдер вносит для обеспечения позиции. Думайте об этом как о залоге – это не плата или расходы, но это гарантирует, что ваш аккаунт сможет обрабатывать любые сделки, которые вы совершаете. Маржа, которую вы должны внести, полностью зависит от суммы, которой вы торгуете. Важно не ставить слишком много на маржу, потому что в противном случае вы потеряете все, если ваши сделки окажутся неудачными. Торговля на марже – это большая часть того, почему биржевые дилеры во время краха 1929 года так много потеряли.

Формула расчета маржи для торговли на рынке Форекс проста. Просто умножьте размер сделки на процент маржи. Затем вычтите маржу, используемую для всех сделок, из оставшегося капитала на вашем счете. Результирующая цифра – это сумма маржи, которая у вас осталась.

Как работает расчет маржи?

Возможно, вы делаете ставку на валютную пару, и ни базовая, ни котируемая валюта не совпадают с валютой, используемой на вашем счете. В результате требования к марже для таких сделок могут быть рассчитаны в валюте, отличной от валюты, в которой работает ваш собственный счет, что немного усложняет расчет маржи.

Допустим, вы решили торговать с фунтами стерлингов и иенами. Валюта, которую вы используете в своем аккаунте, – доллары США. Предположим, что затем вы решите открыть позицию с 10 000 единицами валюты. Это означает, что вы покупаете 10 000 фунтов стерлингов против эквивалентного количества иен. Вы платите в иенах и покупаете в фунтах стерлингов, но на самом деле вы покупаете иены за доллары США. Что касается вашего брокера, то ваши маржинальные требования будут рассчитываться исключительно в долларах США или валюте вашего основного счета.

Вот формула, необходимая для расчета маржинального требования в валюте вашего основного счета:

Маржинальное требование = ([{Базовая валюта} ÷ {Валюта счета}] ✕ Единиц) / Кредитное плечо

Читать еще: Почему использование кредитного плеча популярно в торговле на рынке Форекс

В примере торговли GBP/JPY условия в приведенной выше формуле следующие:

Базовая валюта = GBP

Валюта счета = USD

Валюта котировки = JPY

Базовая валюта/Валюта счета = Текущий обменный курс единиц GBP/USD = 10 000

Базовая валюта/Валюта счета = Обменный курс между двумя торгуемыми валютами

Для пары GBP/USD на момент написания статьи это будет около 1,30.

Давайте применим этот расчет к другому примеру с использованием пары EUR/USD. Исходя из курсов на момент написания этой статьи, текущая цена конвертации для этой пары составляет 1.21773. Если бы вы покупали пять стандартных лотов — или 500 000 единиц — со стандартной 30-кратной маржей, вам понадобилось бы 20 295,50 долларов на вашем счете, чтобы открыть эту позицию.

Вот еще один пример, в котором используются предположения, отличные от предыдущих двух расчетов. Допустим, вы покупаете с маржой один стандартный лот (100 000 единиц) GBP / NZD, но для вашего брокера требуется маржа в 20 раз. Текущая цена конвертации по этой валютной паре составляет 1.90187.

Таким образом, расчет составляет 100 000 единиц ÷ 20 ✕ 1,90187. Это составляет 9 509,35, или 7 010,96 доллара США, что является необходимой маржей для совершения этой покупки.

Хотя важно научиться выполнять эту математику самостоятельно, вы также можете использовать калькуляторы маржи, чтобы ускорить эти вычисления и перепроверить свою работу.

Как маржа влияет на кредитное плечо?

Давайте не будем забывать о кредитном плече, которое также известно как “коэффициент маржи”. Это значение может отличаться у разных брокеров, но, как правило, 30-кратное требование к марже можно считать типичным. Для первого примера мы описали выше, (1.3 ✕ 10,000) ÷ 30 = $433.33 Долларов США.

В третьем примере, описанном выше, где была установлена маржа в 20 раз, увеличенное соотношение кредитного плеча к инвестициям снизило покупательную способность и потенциал прибыли, при этом все еще предоставляя возможность получения прибыли, которая значительно превышала то, что могла предложить традиционная торговля.

Исходя из этого, довольно легко определить, как изменение любого из вышеперечисленных значений может повлиять на ваши требования к марже. Увеличение кредитного плеча до 50 раз вместо 30 раз снижает маржинальное требование до 260 долларов США. Но это также означает, что ваши потенциальные убытки по сравнению с вашими текущими активами увеличатся на 67 процентов.

Все это звучит немного сложно и это может быть так, поэтому важно помнить, что маржа и кредитное плечо взаимосвязаны. Требование к кредитному плечу в конечном счете определяет, сколько вы можете приобрести, а также сколько вам нужно держать на своем счете, чтобы сделать эту позицию возможной.

Какова взаимосвязь между кредитным плечом и требованиями к марже?

Более низкое требование к марже может показаться более привлекательным, потому что оно позволяет вам занять ту же позицию с меньшим количеством долларов. Тем не менее, вы должны быть осторожны, так как прибыльная сделка означает, что вы заработаете больше денег, но плохая сделка означает, что ваши убытки увеличатся. Более низкая маржа приводит к большему неотъемлемому риску. Когда трейдеры не учитывают последствия этой возможности маржинальной торговли, они могут в конечном итоге понести значительные убытки, прежде чем поймут, что происходит с их счетом.

Высокое кредитное плечо означает, что ваш маржинальный вызов придет не так быстро, но в результате вы потеряете больше денег. Более высокое кредитное плечо также снижает ваш потенциал прибыли, что может отпугнуть некоторых трейдеров, которые считают, что такие пропорции риска и вознаграждения не стоят того, чтобы использовать маржинальный ордер.

Читать еще: Рыночный ордер против лимитного ордера: в чем разница?

Знание того, какие ценности наиболее эффективны, является частью торговли на рынке Форекс, а знание правильных ценностей может прийти только с опытом и временем.

Каковы риски и выгоды от маржинальной торговли на рынке форекс?

Как и любая торговая возможность, маржинальная торговля предлагает свой собственный уникальный набор рисков и выгод, хотя риски и выгоды могут быть усилены с помощью этой торговой стратегии. Вот обзор некоторых преимуществ и недостатков, которые следует учитывать:

Выгода

- Маржа позволяет вам получать гораздо большую прибыль, чем вы могли бы получить с помощью вашего стандартного баланса счета.

- Вы можете быстрее увеличить стоимость своего аккаунта.

- Маржинальная торговля может принести пользу опытным трейдерам, которые могут быстро оценивать сделки и принимать решения.

- Меньший личный капитал направляется на маржинальную торговлю, что позволяет вам направить эти средства на другие инвестиционные возможности.

Риски

- Маржинальная торговля может быть сопряжена с высоким риском, подвергая ваш счет значительным убыткам из-за большого объема торгов.

- Трейдеры, использующие маржу, могут испытывать значительный стресс из-за последствий своей торговли.

- Вы можете подвергнуться маржинальному требованию и быть вынуждены либо внести больше денег на свой счет, либо продать часть своих активов, чтобы высвободить капитал в качестве обеспечения для вашей открытой позиции.

Опубликовано: 24.09.2021

Обновлено: 30.09.2021