SWIFT — это международная межбанковская система. Она позволяет переводить деньги за рубеж с российского счета. Когда-то привычный SWIFT-перевод из России оказался теперь малодоступным. Он может растянуться на недели и месяцы. Либо деньги возвращаются или зависают на неопределенный срок. Объясняем, что делать, если при SWIFT-переводе пропали деньги.

Содержание:

- Что со SWIFT-переводами сейчас

- Где искать «SWIFT-деньги»

- Перевод не нашли: как вернуть деньги

- Обращаемся в суд, чтобы вернуть деньги

Что со SWIFT-переводами сейчас

Сейчас SWIFT-перевод доступен не в каждом российском банке, так как от системы отключили Сбербанк, Московский кредитный банк, Россельхозбанк, ВТБ, «Открытие», «Россия», Промсвязьбанк, Новикомбанк, Совкомбанк и ВЭБ.РФ.

Ряд стран ЕС предлагают отключить от SWIFT еще четыре российских банка: Газпромбанк, Альфа-банк, Росбанк и Тинькофф Банк.

Даже при операциях в российском банке, который не попал под ограничительные меры, зарубежные банки могут отклонить перевод, заморозить или запросить информацию о его целях. Кто-то и вовсе приостанавливает исходящие переводы.

SWIFT-переводы: как отправить деньги за границу

Там, где SWIFT-перевод еще возможен, обычно берут повышенную комиссию, устанавливают ограничения по сумме.

Клиенты банков, отправившие деньги из РФ, но не получившие их на свои счета или счета родственников, объединились в телеграм-чате

«SWIFT — Пропали деньги». На момент выхода статьи в нем состояло 11,6 тыс. человек.

Где искать «SWIFT-деньги»

В SWIFT-переводе участвуют банк-отправитель и банк-получатель, а также посредники — банки-корреспонденты. Отправленные деньги могут застрять на разных этапах.

Перечислим несколько способов розыска перевода.

1. Запросить код для GPI-трекинга у российского банка-отправителя и отследить перевод в системе SWIFT GPI Tracker.

SWIFT GPI Tracker — это официальная система для отслеживания платежей. Публичного сервиса нет: услугу может предоставить банк, либо нужно следить за переводом на сайтах крупных банков. Например, Deutsche Bank, JP Morgan, Citi Bank.

Это сервис бесплатного обмена информацией о банковских SWIFT-переводах. Он помогает посмотреть актуальную информацию о том, из каких банков можно отправить перевод за рубеж, а каких стоит избегать из-за регулярных блокировок денег у других пользователей.

Тамошние консультанты помогут следующим образом:

- определят, где находятся деньги;

- помогут оформить документы, чтобы отыскать платеж в банке-отправителе или вернуть;

- свяжутся с банком-корреспондентом для ускорения проверки и т. д.

3. Вступить в телеграм-чат «SWIFT — Пропали деньги».

Здесь люди обмениваются информацией о том, как вернуть пропавшие деньги и делать переводы из России. Все сомнительные предложения помощи с переводом блокируют админы.

4. Связаться с банком-корреспондентом.

Если это американский банк, можно позвонить в колл-центр и попросить отдел Wire transfers department (по работе с платежами). Либо написать запрос на официальный электронный адрес банка. В разговоре с сотрудником банка-корреспондента нужно подробно описать ситуацию, детали платежа и важность перевода.

Исход может быть разным. Есть примеры формального ответа: «Обращайтесь в банк-отправитель, вы нам не клиент» (что юридически корректно). Есть и важные пояснения о переводе: «Мы отправили вашему банку запрос на источник происхождения средств, он уже две недели нам не отвечает».

5. Воспользоваться услугой банка «Розыск платежа».

Такая услуга есть у каждого банка. Операция платная, комиссия варьируется от 1 000 до 5 000 ₽. Это не гарантия, но дополнительная надежда, что платеж можно ускорить или хотя бы вернуть.

Открыть счет и получить карту можно за границей

Перевод не нашли: как вернуть деньги?

Если прошло больше трех недель после отправки перевода, начинаем действовать.

1. Обращаемся в банк-отправитель и запрашиваем документы, подтверждающие, что перевод отправили.

Например, перевод мог не пройти валютный контроль. Это такая структура банка-отправителя, которая определяет легальность и правильность оформления платежа. Иногда требуется дослать пояснения, например, источник происхождения средств.

2. Пишем заявление о розыске платежа.

Возможно, уже на этом этапе получится вернуть перевод, если банк-отправитель самостоятельно свяжется с банками-корреспондентами. По закону банк обязан реагировать на обращения клиента и давать письменные ответы в течение 30 дней.

3. Обращаемся в банк-получатель.

Для обращения понадобятся:

- RRN платежа — уникальный идентификатор банковского перевода, который можно узнать у банка-отправителя;

- сумма и дата перевода. Советуем указать две даты: когда вы отправили платеж и когда банк его выполнил;

- ФИО отправителя и получателя.

4. Связываемся с банком-корреспондентом.

Банки-корреспонденты по-разному относятся к таким запросам: кто-то предоставляет данные, кто-то отказывает. Часто ситуация зависит от конкретного сотрудника банка, поэтому всегда обращайтесь повторно, даже если столкнулись с отказом.

5. Делаем запрос на возврат средств.

Это официальная процедура. Если не удалось перевести деньги, есть шанс хотя бы их вернуть. За возврат снимут комиссию, но это лучше, чем потерять все деньги. В среднем средства должны вернуть в течение месяца.

Счет в зарубежном банке: как избежать штрафа

Обращаемся в суд

Если никакой реакции от банков не последовало, подаем досудебное заявление — претензию, а после — иск в суд.

Претензию на возврат денег можно подготовить самому или с юристом: в претензии нужно указать суть проблемы, имя заявителя, дату и сумму перевода, личную подпись, полное наименование банка, в который она подается.

Отправить претензию можно по почте, в онлайне или лично прийти в отдел по работе с клиентами. Срок реакции на претензию — 30 дней.

Если претензия не помогла решить проблему, можно попробовать оспорить действия в суде. Судиться можно:

- с банком-отправителем в России. Имеет смысл, если есть доказательства, что банк виновен в потере денег: не совершил перевод, нарушил требования международной системы переводов, не исполнил требования клиента на возврат денег при наличии такой возможности и т. д. Но это редкий случай;

- с иностранным банком-корреспондентом. Задача не из легких, поскольку такой банк, как правило, зарегистрирован в иностранной юрисдикции и действует по законам иной страны и международного права. Спор будет дорогостоящим и сложным, и без иностранных адвокатов не обойтись.

Вступая в борьбу с банками, стоит понимать, что по проблеме со SWIFT-переводами еще не сформирована судебная практика — еще нет достаточного количества решений судов по аналогичным ситуациям. Юристы могут действовать, исходя их теории, — опереться на конкретные позиции суда пока нельзя.

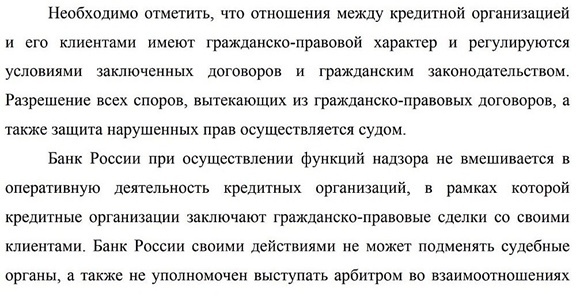

Кроме банка, претензию можно направить в контролирующие органы: финансовому уполномоченному, в Банк России, Роспотребнадзор и прокуратуру. Правда, в большинстве случаев они дают общие ответы, так как российские банки не нарушают законы, и проблема на стороне зарубежных банков.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Анна Кривцова, проработала в банке более 15 лет

Материал актуален на момент публикации.

Содержание:

- 1. Покупка валюты

- 2. Выбор банка-отправителя

- 3. Банк-корреспондент

- 4. Выбор валюты

- 5. Сумма

- 6. Назначение платежа

- 7. Проверка работоспособности схемы

- 8. Альтернативы SWIFT

- 9. Розыск платежа и как отследить SWIFT-платёж через GPI Tracker

- 10. Взаимопомощь

- Подводя итог

С 24-го февраля ситуация с валютными переводами ежедневно меняется. После переезда в Черногорию я периодически отправлял себе деньги. Чтобы был лучше курс, я поменял валюту через «Газпромбанк Инвестиции». Этот перевод я жду с начала июня до сих пор.

Судя по обсуждениям в чатах по SWIFT-переводам, у многих пользователей «Тинькофф» платежи тоже висят месяцами. При этом у российских банков комиссии и ограничения растут с каждым днём.

В материале я собрал перечень актуальных советов на основе личного опыта, а также историй других пользователей, которые столкнулись со сложностями в отправке SWIFT-переводов.

Читайте по теме:

Как пользоваться иностранными счетами и не получить штраф?

Как переводить деньги из европейских банков в российские? Четыре главных правила

1. Покупка валюты

Курс банка отличается от курса ЦБ на ~10%. При этом у некоторых банков (например, БКС, «Райффайзен», «Газпромбанк») есть возможность открыть брокерский счёт, как правило, это делается дистанционно. Вы можете перевести рубли с расчетного счета на брокерский, поменять по курсу биржи и вывести обратно в валюте на банковский счёт для дальнейшей отправки в другую страну.

Уточняйте у брокера условия хранения валюты на счету, в последнее время отдельные игроки начали вводить комиссию.

Открывайте только обычный брокерский счёт (не ИИС), потому что с ИИС нельзя частично выводить деньги и его закрытие — зачастую муторный процесс. Простой обмен валюты — это не получение прибыли, поэтому НДФЛ или другие налоги с операции платить не нужно.

2. Выбор банка-отправителя

Банк-отправитель — главный канал коммуникации по вашему платежу. Если возникнут сложности, то именно банк-отправитель будет дозапрашивать у вас информацию и пересылать её по цепочке в другие банки.

Последнее время есть вопросы и к финансовым организациям, которые считались образцом клиентского сервиса — пользователи жалуются как на «Тинькофф», так и на «Альфа-Банк».

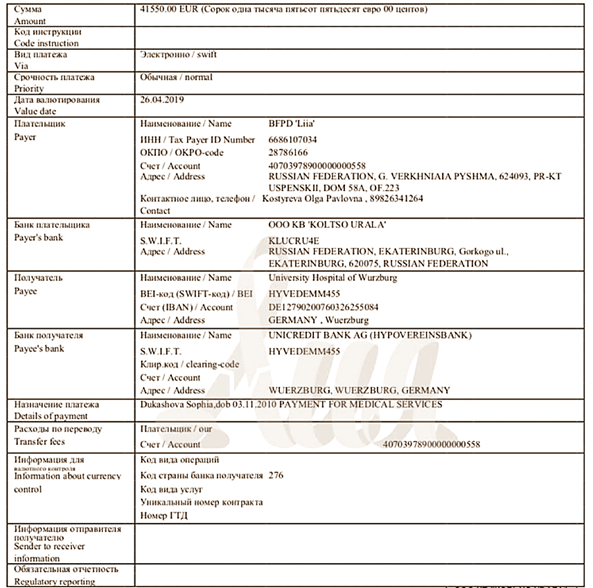

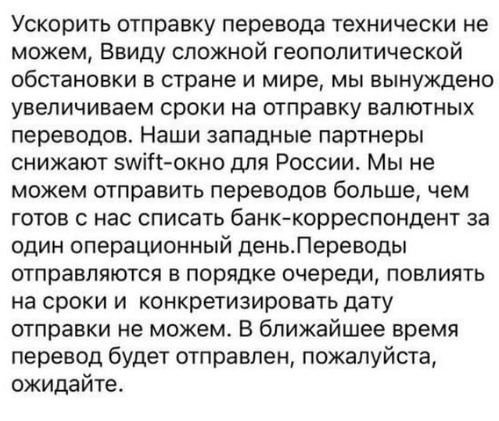

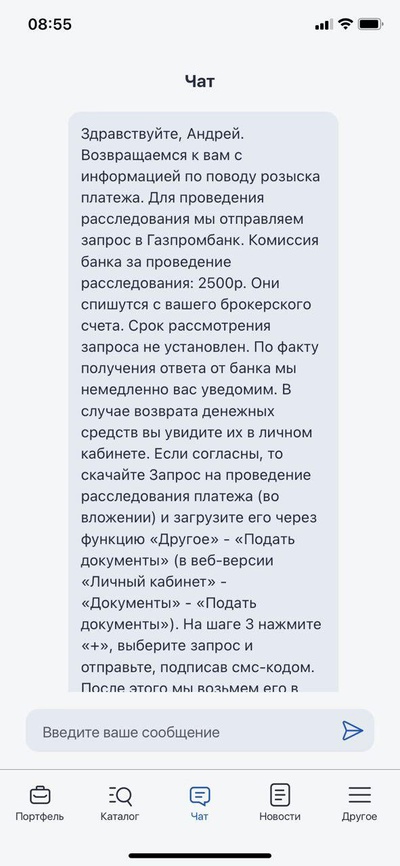

Ответ поддержки «Тинькофф» одному из клиентов. Источник

Основные критерии при выборе банка:

- не отключен от SWIFT;

- адекватная поддержка валютных переводов;

- возможность открытия брокерского счета (теоретически можно менять в одном банке, а отправлять в другом, но это дополнительный риск);

- наличие дружественных банков-корреспондентов в валюте отправления — большой плюс;

- разумная комиссия за SWIFT-перевод.

В евро хорошо ходят деньги из «Райффайзен». Платежи в Черногорию доходят зачастую за 3 часа. Единственное огорчение — минимальная комиссия 60 евро. Ещё из плюсов: «Райффайзен» перестал отправлять платёж, если видит высокий риск, что деньги не дойдут до банка-получателя.

Сервис санкциям.net сделал хорошую таблицу с актуальными комиссиями для SWIFT-переводов. Но я бы рекомендовал ориентироваться не только на размер комиссии, а учесть и критерии выше.

3. Банк-корреспондент

Есть ряд банков-корреспондентов, с которыми лучше не связываться, потому что, по опыту, большинство платежей из российских банков отменяется или проверяется безумно медленно: например, в Bank of America и Deutsche Bank Trust America.

Если вы отправляете валютный перевод между российскими банками, например, переводите с брокерского счета на банковский, лучше банк-корреспондент не указывать — российские банки зачастую находят друг друга гораздо лучше.

4. Выбор валюты

Переводы в евро в Европу ходят стабильнее, но ряд банков перестали их отправлять, например, «Росбанк» и «Тинькофф». Доллары гораздо чаще уходят на ручную проверку в банках-корреспондентах.

Ну а если банк-получатель позволяет принимать переводы в рублях, то если закрыть глаза на курс, вообще наиболее стабильный способ (хотя, наверное, это уже не совсем SWIFT-перевод).

5. Сумма

При определённом пороге суммы платёж может быть направлен на ручную проверку на любом из этапов. То, что если вы вчера успешно отправляли $500, не значит, что $15 000 долетят так же успешно.

Совсем большие суммы дробить бесполезно, но если вам нужно перевести $20 000, то я бы рекомендовал разбить ее на 4 платежа.

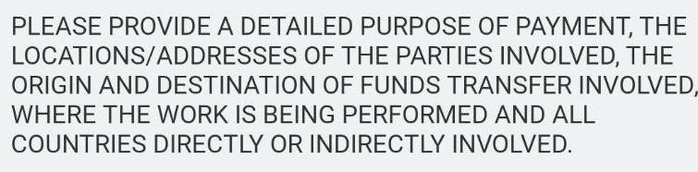

6. Назначение платежа

Очень важно писать как можно подробнее цель перевода и не ограничиваться фразой OWN FUNDS TRANSFER. Это поможет избежать лишних вопросов со стороны банков-корреспондентов или банка-получателя. В идеале назначение платежа должно отвечать на следующий вопрос:

Источник

- OWN FUNDS TRANSFER FROM RUSSIA TO MONTENEGRO FOR CURRENT EXPENSES (RENT, FOOD). SOURCE OF FUNDS — SALARY IN RUSSIA. TEMPORARY RESIDENT OF MONTENEGRO.

- FINANCIAL AID (GIFT) TO MY DAUGHTER IN GERMANY FOR TUITION PAYMENT AND CURRENT EXPENSES. SOURCE OF FUNDS — SALARY IN RUSSIA. DAUGHTER IS A TEMPORARY RESIDENT OF GERMANY.

Если у вас большая сумма (больше $7 000), будьте готовы предоставить источник происхождения денежных средств — договор купли-продажи чего-то в России, трудовой договор, контракт на оказание услуг.

В идеале иметь выписку из банка, где видно, как деньги попали на счёт и, если применимо, подтверждение, что с этой суммы уплачены налоги.

7. Проверка работоспособности схемы

Перед тем как отправить платёж, лучше не торопиться и проверить работоспособность всей схемы. Даже если вы успешно отправляли деньги две недели назад, всё могло поменяться.

Это можно сделать в тематическом TG-чате и просто спросить: «Кто отправлял отсюда сюда через такой-то банк-корреспондент, были ли сложности?» или воспользоваться нашим сервисом взаимопомощи OhMySwift, где пользователи рассказывают о своих платежах.

8. Альтернативы SWIFT

Почему все так бьются за SWIFT-переводы, если с ними столько проблем? Основные причины:

- самый хороший курс обмена;

- простая легализация в стране-получателе;

- единственная возможность со стороны получателя (если оплачиваем услугу или товар).

Тем не менее, если вы готовы немного переплатить за надежность, то есть смысл рассмотреть альтернативы:

- Самому отвезти наличными. Да, в обменниках курс процентов на 20 хуже, и есть лимит на вывоз валюты в $10 000 на человека (или эквивалента в другой валюте), но зато надежно, и будет повод немного попутешествовать. Будьте только аккуратны — в наших аэропортах частенько могут проверить, сколько денег вывозите. Не путайте евро и доллары: мой знакомый пытался вывезти 10 000 евро, не подумав, что он немного дороже, и нарвался на штраф.

- Криптовалюта. Даже если всё предыдущее время вы думали, что это грязный скам, то, возможно, пришло время поменять мнение. Потери тоже, скорее всего, будут в районе 15-20% в сравнении со SWIFT’ом, но если вы продали квартиру, а банки в новой стране наотрез отказываются от больших сумм, это может быть решением.

- P2P-переводы. В большинстве стран, где проживает много наших соотечественников, есть целые TG-чатики взаимопомощи в обмене денег. Вы встречаетесь лично с человеком, переводите при нём деньги на карту в рублях, а он вам отдаёт наличными. Курс сильно зависит от страны. Если в Италии вы заплатите +20% в сравнении со SWIFT’ом, то в США можно и почти по биржевому курсу поменять, потому что гораздо больше людей отправляют деньги в Россию, чем получают обратно.

- Koronapay. Большинство систем переводов вроде Western Union перестали работать с Россией, но если в стране-получателе есть Koronapay, то можно попробовать её. Из Черногории ребята ездят, например, в Боснию и Герцеговину, чтобы поменять свою российскую зарплату.

- Карта «Мир». Один из самых легитимных способов. В Турции и странах СНГ всё больше банков принимают её для оплаты. Если вы едете на отдых, поменяйте немного налички, чтобы подстраховаться, ну а так — привычный способ, как в старые добрые времена, русская карточка.

- Переводы в рублях / СПФС. В отдельные банки начали отправляться переводы в рублях. Курс не идеален, зато надежно.

Все способы, скорее всего, будут менее выгодные в сравнении со SWIFT-платежами, но, с другой стороны, представьте если один из SWIFT-переводов потеряется. А у многих людей они зависают на два месяца и дольше без гарантий, что проблема быстро разрешится.

Собственно, о том, как решать такие проблемы…

Читайте также:

Как переводить деньги в Европу из России в 2022 году?

Главное о том, как расплачиваться с иностранными контрагентами в 2022 году

Как пользоваться иностранными счетами и не получить штраф?

9. Розыск платежа и как отследить SWIFT-платёж через GPI Tracker

Упрощённо алгоритм выглядит следующим образом:

Получить платёжное поручение в банке-отправителе → уточнить статус в банке-получателе → связаться с банком-корреспондентом → вернуться с информацией в банк-отправитель.

Читайте также:

Налоговый резидент: кто это такой и что это значит?

Как платить налоги после утраты статуса резидента: разбор

На практике нужно запастись терпением и признать, что типовые методы — жалоба на «Банки.ру», в ЦБ, Роспотребнадзор и российский суд — не работают. Во всяком случае, пока еще я не встретил ни одного человека, кому это серьёзно помогло. Более того, нет никакого официального срока обработки платежа, на который можно было бы ссылаться.

Важно понять, на каком этапе застрял платёж. У некоторых банков есть инструмент SWIFT GPI Tracker — официальная система трэкинга платежей. Теоретически можно помучить поддержку на предмет этого трекинга, самые убедительные защитники собственных прав иногда могут выбить его из «Тинькофф». Говорят, «Росбанк» выдаёт её юрлицам (мне как физлицу взять не удалось). «Газпромбанк» и «Райффайзен» отказываются.

К сожалению, публичного сервиса нет, и пользоваться трекером могут только ответственные сотрудники банка. Зато у некоторых крупных банков-корреспондентов есть публичные системы, в которых можно попытать счастья, даже если вы не ожидаете, что платёж проходит через них:

- Deutsche Bank

- JP Morgan

- Citi Bank

Дальше нужно связаться с банком-корреспондентом. Если это американский банк, то можно позвонить в общий кол-центр и попросить Wire transfers department. Для Bank of America есть email, который, на удивление, даже отвечает: [email protected]

В разговоре (email) с банком-корреспондентом постарайтесь максимально подробно описать ситуацию, детали платежа и как он вам важен. Исход может быть очень разным: от формального ответа: «Обращайтесь в банк-отправитель, вы нам не клиент» (что юридически корректно), до конструктива вроде: «Мы отправили вашему банку запрос на источник происхождения средств, а он уже две недели нам ничего не отвечает».

Здесь мы возвращаемся в исходную точку и мучаем банк-отправитель, умудрённые информацией, которую получили на других этапах.

В банках обычно есть специальная платная услуга — розыск платежа. В «Газпромбанк Инвестиции» она стоит, например, 2500 руб. Через неё же можно и попытаться вернуть деньги, но это тоже не гарантированно — мне BNY Mellon сказал, что пока management review не завершится, они не смогут ни вернуть деньги, ни отправить в банк-получатель. Но попытаться точно стоит.

Общий совет по работе с банками — очень многое зависит от конкретного сотрудника банка, конкретного оператора. Если сегодня не помог один — завтра другой может быть более отзывчивым. Не теряйте надежду и пробуйте на следующий день выстроить диалог с другим сотрудником.

10. Взаимопомощь

Поскольку официальные органы нам помочь с розыском платежа не могут, то дальше остаётся только объединяться в группы взаимопомощи. На этапе розыска платежа это уже становится не столько практической помощью, сколько психологической. Но как знать, может быть, всё затянется настолько, что люди соберутся с коллективным иском.

Для «Тинькофф» и прочих платежей — чат здесь. Для «Альфа-Банка» есть также отдельный небольшой чат.

Подводя итог

- Не верьте полярным мнениям — всё идеально доходит и SWIFT вообще не работает. Истина где-то посередине — SWIFT-платежи ходят, но, судя по чатам, уже у тысяч людей они сильно задерживаются.

- Всё постоянно меняется — проверьте всю схему перед отправкой. Если у многих пользователей зависли платежи в банках, через которые отправляете — не рискуйте. Попробуйте открыть счета в других банках, где платежи ходят, или рассмотрите альтернативы.

- Нет универсального хорошего банка-отправителя — по опыту, из «Газпромбанка» долетают платежи в Турцию, а из «Райффайзена» — в отдельные страны Европы. Смотрите на всю цепочку и отзывы других пользователей.

- Если вы живёте за границей и приехали в Россию навестить родственников, не поленитесь открыть счета в разных банках. Если сломается работающая схема переводов, у вас будет альтернатива.

- Иногда лучше пожертвовать 15-20%, но гарантированно получить деньги, чем месяцами бегать за банками в поисках SWIFT-платежа. Потом вы потратите эти деньги на психотерапевта.

- Делитесь информацией об успешных и неудачных платежах. В чатиках много историй про потерянные деньги, но редко кто-то приходит и говорит об успехе. Единственный рецепт пережить это сложное время без серьёзных потерь — взаимопомощь.

Фото на обложке: Shutterstock / Sergei Elagin

Иллюстрации предоставлены автором.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

SWIFT-перевод — один из способов перевести деньги из Россию за границу. Но сейчас такие платежи могут зависать в банках на недели и даже месяцы, не доходя до адресата. Клиенты банков вынуждены объединяться в группы в социальных сетях, где делятся лайфхаками для решения проблемы. Финтолк объясняет, что делать, если у вас при SWIFT-переводе пропали деньги.

Содержание

Почему возникли проблемы со SWIFT-переводами

Из-за санкций привычный способ перевода денег за границу для россиян оказался почти недоступен. От международной системы SWIFT уже отключили банки:

- ВТБ;

- Промсвязьбанк;

- Московский кредитный банк;

- Новикомбанк;

- Россельхозбанк;

- Сбербанк;

- «Открытие»;

- «Россия»;

- ВЭБ.РФ;

- Совкомбанк.

Впрочем, проблемы со SWIFT-переводами возникли и у банков, которые не под санкциями. Во-первых, SWIFT-переводов стало больше, а значит, нужно больше времени для обработки. Во-вторых, контрагентами при проведении таких платежей выступают иностранные банки (иногда даже, о боже, недружественных стран). А эти банки теперь дотошно проверяют каждую операцию с российскими деньгами.

Дошло до того, что Тинькофф Банк с 6 июля вовсе остановил исходящие SWIFT-переводы. «Это вынужденная мера, на которую мы идем из-за увеличения числа проверок со стороны западных партнеров и снижения числа обрабатываемых ими SWIFT-платежей», — оправдываются на сайте банка. Другие банки пока выполняют такие операции, но деньги могут идти к получателю месяцами.

Главная сложность для россиян в том, что над совершением платежа трудятся не только банк-отправитель и банк получатель, но и банки-корреспонденты, а это часто компании в серьезных юрисдикциях вроде США или Германии.

Истории потерянных переводов

Не вернул деньги и создал чат для таких же пострадавших

Артем Дузь говорит, что одним из первых столкнулся с пропажей SWIFT-перевода. 11 марта он отправил деньги из Тинькофф в Сбер своей супруге. Тогда Сбер еще не был под санкциями, а Тинькофф еще принадлежал Олегу Тинькову и совершал валютные переводы с фиксированной комиссией в 15 долларов.

Артем Дузь, клиент Тинькофф банка:

— Спустя неделю перевод так и не пришел. Я начал переживать. Тинькофф говорил, что проблемы у Сбера, Сбер — что у Тинькофф. 18 марта я запросил возврат средств, но и это не сработало. Сотрудники службы поддержки Тинькофф присылали ответы, которые полностью противоречили друг другу. Тогда я начал самостоятельно изучать, как устроены SWIFT-переводы, чтобы сформулировать вопрос для первой линии поддержки и получить результат, а не отписку. Так прошло два месяца. 6 апреля на Сбер наложили санкции, и шансы на скорый возврат денег снизились.

Вскоре Артем наткнулся на пост друга в социальной сети, который тоже потерял деньги при переводе, и предположил, что таких людей, возможно, сотни или даже тысячи. Так появился чат в Telegram SWIFT: Пропали деньги.

«Набирать людей в чат из двух человек весело: люди подключались, видели, что в чате никого нет, и выходили. Я даже лично писал ушедшим, мол, вернитесь, нам нужно объединяться! Поняв, что способ не работает, я описал свою проблему на VC. Там же я призвал представителей банков вступить в группу и помочь с решением проблемы. Никто из банков не согласился», — рассказывает Артем Дузь.

Сейчас в чате более 9 000 человек обмениваются информацией о том, как возвращать пропавшие деньги и делать переводы в текущей ситуации. «Все сомнительные предложения о помощи с переводом удаляю, в этой сфере как и в любой, где есть человеческое горе, появились мошенники», — сетует создатель чата.

Свой мартовский перевод он назад так и не получил. 7 июля служба поддержки Тинькофф прислала информацию о том, что платеж попал под блокировку Управления по контролю за иностранными активами министерства финансов США (OFAC).

«Заполнил документы на получение лицензии на проведение операции. Шоу продолжается», — резюмирует Артем Дузь.

В банке зависли почти 30 000 долларов

Роман Ким 19 мая пытался перевести 28 500 долларов из банка БКС юридическому лицу в Эвокабанк в Армении по договору купли-продажи автомобиля.

«23 июня я написал заявку на розыск средств. Эта услуга платная, списали 70 долларов. Оказалось, что с первого дня деньги находятся на корреспондентском счете Bank of America, — рассказывает Роман. — Было два уточнения платежа от этого банка: пришлось перевести договор и справку НДФЛ на английский язык и заверить в бюро переводов. Это стоило еще 7 000 рублей. Но результата нет. 11 июля я написал заявку на отзыв платежа, за что тоже списали 70 долларов. Не помогло».

По словам молодого человека, БКС все это время присылает отписки. Роман сам общается с Bank of America, однако и от него внятного ответа пока нет.

Ситуация осложняется тем, что по договору купли-продажи, по которому Роман переводил средства, начисляются пени за каждый день просрочки в размере 0,75 %. На текущий момент набежало уже 13 680 долларов.

«Я отдал в отделение банка досудебную претензию на возмещение убытков. Прошло 12 дней. Жду результатов. А дальше буду общаться с юристом и оценивать шансы на успех в суде», — говорит Роман Ким.

Добился получения перевода и придумал сервис OhMySwift

Андрей Авраменко купил доллары с помощью брокерского счета «Газпромбанк Инвестиции» и отправил деньги в Росбанк. Но 5 000 долларов застряли в американском банке.

Андрей Авраменко, предприниматель:

— Когда деньги зависли, я обратился в Газпромбанк и официально оплатил 2 500 рублей за розыск платежа, но там мне ничем не помогли. Росбанк смог только проверить, что счет не заблокирован, и порекомендовал обращаться в банк-отправитель. Фактически весь основной диалог был с The Bank of New York Mellon. Они очень контактны, я звонил туда несколько раз, но каждый раз ответ был одинаков: платеж находится на «management review», и ничего нельзя сделать. На 40-й день я попал на отзывчивого человека и объяснил, как важны мне эти деньги. Сотрудница банка посочувствовала и позвонила руководству. На следующий день денежные средства дошли в Росбанк.

Конечной целью предпринимателя было переслать деньги в черногорский банк, и он сделал перевод половины полученных денег (2 500 долларов). Перевод идет уже две недели.

«Я обратился в Росбанк, мне через день предоставили платежное поручение с номером платежа. С ним я обратился в два банка-корреспондента, чтобы понять, где застряли деньги и могу ли я что-то сделать: австрийский Райффайзен (банк-корреспондент черногорского банка) и все тот же BNY Mellon (банк-корреспондент Росбанка). Сегодня австрийский Райффайзен ответил, что не может найти у себя платеж, так что, кажется, деньги опять в BNY Mellon, — констатирует Андрей Авраменко. — Тем не менее я попросил Росбанк уточнить, где находятся сейчас денежные средства».

Столкнувшись с проблемой, предприниматель создал сервис взаимопомощи OhMySwift, который на основе данных пользователей отображает статистику переводов по разным банкам.

«Некоторые платежи проходят за считанные часы, а другие не доходят никогда. Есть проблемные банки-корреспонденты, например, Bank of America и американский Deutsche Bank, а у других комплаенс более лояльный. Люди обсуждают в чатах, как быстро доходят деньги. Но при десятках тысяч сообщений в день найти нужную информацию непросто. OhMySwift позволяет поделиться информацией о платеже, сейчас там накопилась информация почти о 900 переводах. Перед отправкой денег пользователи проверяют, не появились ли за последнее время новые проблемы на выбранном ими “маршруте”», — объясняет Андрей Авраменко.

Как найти потерянный SWIFT-перевод

Андрей Авраменко рекомендует перед совершением операции проверить, насколько проблематична связка «банк-отправитель -> корреспондент -> банк-получатель». Информацию можно найти в чате SWIFT: Пропали деньги и с помощью сервиса OhMySwift.

Если все-таки платеж завис, Артем Дузь советует следующий алгоритм действий:

- Убедитесь, что перевод прошел валютный контроль. Это такая структура вашего банка-отправителя, проверяющая легальность и правильность оформления платежа.

- Запросите у банка документы, подтверждающие, что перевод отправлен.

- Напишите заявление о розыске платежа. Для этого понадобятся RRN платежа (уникальный идентификатор банковской транзакции; можно узнать у банка), сумма операции, дата (лучше указать две: дату, когда вы инициировали платеж, и дату, когда банк его выполнил), ФИО отправителя и ФИО получателя. Возможно, уже на этом получится завершить перевод, если банк-отправитель самостоятельно свяжется с банками-корреспондентами.

- Узнайте, где именно застрял платеж. Для этого нужно запросить у банка справку GPI Tracker по транзакции. По этой информации можно понять, где деньги находятся сейчас.

- Узнайте, почему деньги «зависли». Возможно, промежуточный банк запросил дополнительную информацию у банка-отправителя, а вам об этом не сообщили. Уточните это в банке-отправителе.

- Если все предыдущие выполненные пункты не принесли результата, оформляйте возврат. За возврат будет снята комиссия, но это лучше, чем потерять все деньги. В среднем деньги возвращают в течение месяца.

Предприниматель Андрей Авраменко добавляет, что формально розыск должен всегда вестись через банк-отправитель, но часто его представители открещиваются от любой помощи со словами: «Мы отправили, дальше не наша зона ответственности». В этом случае стоит попробовать самостоятельно связаться с банками-корреспондентами: «Я видел очень много ситуаций, включая мою личную, когда это оказалось ключом к успеху».

Пострадавшие клиенты банков также пишут обращения в контролирующие органы: ЦБ, Роспотребнадзор и прокуратуру. Однако, как правило, это не приносит результата.

Крайняя мера — обращение в суд

Следующий шаг — досудебная претензия. «Если вы не подадите ее в течение полугода с момента отправки, то в суд вы уже обратиться не сможете, даже если банк просто заберет деньги, — объясняет Артем Дузь. — Банк, скорее всего, вам откажет по претензии, но зато вы сохраните право обратиться в суд. Претензия отправляется либо заказным письмом, либо личным визитом в офис банка. В офисе претензия подписывается в двух экземплярах, у вас на руках остается экземпляр с печатью и подписью сотрудника банка, что будет являться доказательством получения претензии в суде».

Банк обязан отреагировать на претензию в течение 30 дней.

Если претензия не помогла решить проблему, можно оспорить действия организации в суде. Но не факт, что это поможет вернуть деньги. «В большинстве случаев по договору ответственность банка обычно ограничивается настолько сильно, насколько это возможно без нарушения закона», — подчеркивает управляющий партнер юридической компании «Иккерт и партнеры» Павел Иккерт. Кроме того, банк может сослаться на «форс-мажорные обстоятельства», помешавшие исполнить обязательства.

- Почтовый перевод

- Отслеживание почтовых переводов

- Банковский перевод

- Как узнать статус операции

- Система денежных переводов

- Что делать, если платеж не доставлен?

Невозможно представить современный мир без денежных переводов — с их помощью мы помогаем родственникам на другом конце страны, оплачиваем секции детей и поздравляем близких с праздниками.

Но не всегда денежные средства моментально приходят получателю — тогда появляется необходимость выяснить, где находятся деньги. Сможете вы отследить перевод или нет, зависит от того, каким способом вы его отправили. Рассмотрим все варианты.

Почтовый перевод

Многие до сих пор пользуются услугами «Почты России», потому что отделения есть в каждом регионе.

Перевести деньги почтовым переводом — это не значит положить их в конверт, наклеить марки и бросить в почтовый ящик. Подобная манипуляция запрещена почтовыми службами.

По почте можно отправить денежные средства несколькими способами:

Виктор решил отправить материальную помощь бабушке в деревню. У бабушки нет банковской карты, а в деревне нет отделения банка.

- Обычный почтовый перевод.

Виктор может прийти в почтовое отделение и отправить наличку, заполнив заявление. Можно никуда не ходить и сделать все из дома — оформить перевод с карты через сайт «Почты России». Срок доставки платежа: 2–6 рабочих дней.

- Срочный перевод «Форсаж».

Бабушке Виктора деньги нужны очень срочно — она не может ждать несколько дней. Виктор может оформить перевод «Форсаж», и уже через час бабушка заберет деньги на почте.

- Денежный перевод «Юнистрим».

Бабушка Виктора живет в деревне в Грузии. Виктор может оформить перевод «Юнистрим» в любом отделении или на сайте. Бабушка получит деньги в любой валюте.

Отслеживание почтовых переводов

Самый простой способ отследить почтовый перевод — заказать смс-уведомление. Когда адресату будет доставлен платеж, вас оповестят.

Также узнать статус платежа вы можете по телефону горячей линии или в отделении Почты России. Возьмите с собой паспорт и чек о переводе денежных средств. Чтобы получить информацию, вам нужно будет назвать контрольный номер транзакции.

К сожалению, почтовый денежный перевод нельзя отследить по трек-номеру на сайте, как другие отправления.

Посмотреть статус перевода через «Юнистрим» можно на сайте. Для этого нужно:

- Открыть раздел «Статус перевода».

- Ввести контрольный номер перевода из квитанции.

Отследить транзакцию через QIWI-терминал можно на сайте платежной системы.

- Откройте раздел «Помощь».

- Кликните на вкладку «Проверка платежа».

- Выберите способ, которым был осуществлен перевод, — в данном случае, это «QIWI терминалы». Нажмите «Отправить».

- Заполните форму по данным из квитанции.

- Нажмите «Отправить».

При заполнении формы наведите курсор на поле — высветится номер строки в квитанции. Так вы сэкономите время.

Проверить, выполнен ли платеж через QIWI-терминал, можно в личном кабинете.

- Откройте вкладку «История».

- Настройте период, когда вы провели операцию.

- Нажмите «Сохранить».

- На экране высветится информация о платеже.

Банковский перевод

С банковскими транзакциями мы сталкиваемся чаще, чем с другими. Мы выручаем друзей, возвращаем свою часть за счет в кафе и оплачиваем овощи на рынке.

Клиенты банка могут перевести деньги любым из предложенных способов:

- в отделении банка;

- в банкомате;

- онлайн через приложение или сайт банка;

- с помощью системы быстрых платежей (СБП).

Если вы не обслуживаетесь в этом банке, можно прийти в любое отделение с паспортом. Вам выдадут заявление на транзакцию, которое нужно будет заполнить. Таким способом можно отправить деньги наличкой или на расчетный счет адресата.

Держателям карты «Халва» доступны беспроцентные переводы любым способом клиенту Совкомбанка, переводы без комиссии по системе быстрых платежей, а также переводы с карты на карту. Оформите Халву и начните пользоваться универсальным финансовым инструментом.

Универсальная карта «Халва» — не просто удобное платежное средство. Она словно швейцарский нож содержит десятки полезных финансовых инструментов в одном пластике и мобильном приложении. Кешбэк до 10%, рассрочка в 250 000+ магазинов и доход на остаток до 12% с бесплатным обслуживанием. Сделайте свою жизнь слаще и удобнее!

Как узнать статус операции

Есть несколько вариантов, как узнать, поступили ли деньги на счет.

- Сходить в банк и получить выписку по счету — этот вариант подходит для тех, кто любит решать вопросы «с глазу на глаз».

- Посмотреть в личном кабинете на сайте банка или в приложении на смартфоне.

Например, для карты Халва получить электронную выписку всегда можно в разделе «Портфель» — «История операций».

- Обратиться в службу поддержки. Чтобы получить ответ на запрос, вам нужно будет назвать слово-пароль.

Система денежных переводов

Если у вас нет счета в банке, можно воспользоваться системами денежных переводов. Почти в каждом городе в России есть пункты отправления и получения.

Как работает система?

- Вы приходите в пункт отправления.

- Заполняете заявку.

- Отдаете наличкой сумму, которую хотите перевести.

- Получаете секретный код. Обязательно запомните его или сразу передайте получателю. Без него адресат не сможет забрать деньги.

Владельцы банковской карты могут провести эту процедуру онлайн через сайт системы денежных переводов.

Преимущества такого способа отправки денежных средств в том, что вы в любой момент можете посмотреть, на каком этапе сейчас операция.

Где и как проверить платеж по номеру транзакции? Все достаточно просто. Это можно сделать на сайте системы денежных переводов или в пункте, где вы оформляли платеж.

Сегодня можно переводить деньги, отслеживать платежи, оплачивать счета и даже оформлять кредит, не выходя из дома.

Не обязательно идти в банк, чтобы получить деньги. Кредит на карту до 5 млн рублей можно быстро оформить в Совкомбанке. Для этого необходимо только заполнить заявку на сайте, и в кратчайшие сроки средства зачислят на ваш счет.

Что делать, если платеж не доставлен?

Юлия отправилась за покупками и уже на кассе обнаружила, что на карте недостаточно средств. Игорь перевел ей недостающую сумму, но деньги не поступили в течение нескольких минут, как это обычно бывает. Что делать в такой ситуации?

В первую очередь, нужно внимательно изучить квитанцию и сверить реквизиты адресата.

Если данные совпадают, то следующим шагом нужно позвонить в службу поддержки и узнать, в чем причина задержки. Технические специалисты на горячей линии сделают все, чтобы вам помочь.

Можно сразу пойти в организацию, где вы оформляли перевод, и написать официальный запрос на розыск платежа.

Заявление можно подать тремя способами.

- Через форму обратной связи на сайте отделения, куда вы обращались.

- Письмом на электронную почту, указанную на сайте.

- В самом отделении — при себе нужно иметь паспорт и квитанцию.

И помните, что по закону срок транзакции может составлять до трех дней (п. 5 ст. 5 и п. 11 ст. 7 ФЗ №161).

Будьте внимательны при оформлении денежных переводов и помните, что любой вопрос всегда можно решить. Главное, вовремя обратиться за помощью.

Потерялся SWIFT-платёж? Здесь я собрал основные шаги, которые помогут Вам поскорее вернуть Ваши деньги. Если Вы читаете эту статью авансом и только готовитесь к худшему, то лучше, конечно, начните с инструкции как отправлять SWIFT, потому что проще не допускать такой ситуации.

Шаг 1. Где находятся деньги?

Платёж проходит стандартную цепочку: Банк-отправитель -> Банк-корреспондент 1 -> Банк-корреспондент N -> Банк-получатель. Платёж может задержаться на любом этапе, поэтому первым делом важно понять где сейчас деньги.

Самое простое – запросить это в банке-отправителе. Обычно оператор ответит дежурной фразой: “где-то в процессе, в банке-корреспонденте, сроки могут быть увеличены”. Не ограничивайте своё общение на этом, потому что точная информация есть только у банка-отправителя.

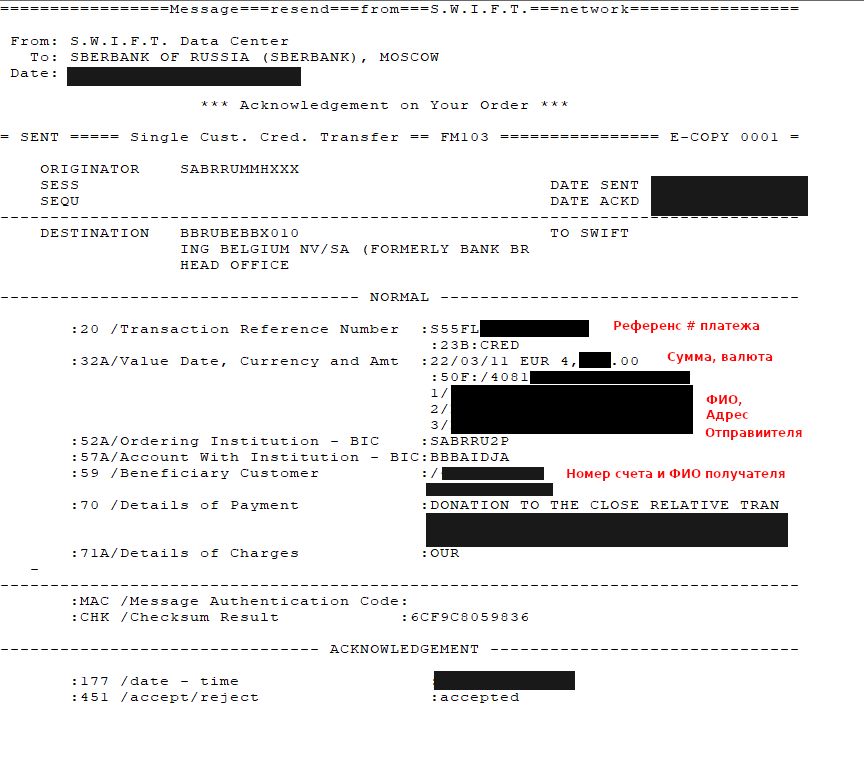

Можно запросить GPI-трекинг платежа. Это специальный сервис SWIFT, который по уникальному номеру платежа (UETR) может определить его статус, цепочку банков и комиссии, которые каждый из них взял. Выглядит это примерно как на картинке ниже.

![]()

Не все банки выдают GPI-трекинг. Оператор Райффайзена, например, просто может сказать в каком банке сейчас платёж. А Газпромбанк может выгрузить вот такую вот олдскульную распечатку, которая тоже подойдёт:

![]()

Если вдруг совсем всё плохо, то получите UETR номер платежа или свифтовку (MT103) как на картинке ниже и попробуйте с ней поискать здесь. Мы проверяем платёж по нескольким банковским системам и примерно каждый 10-й платёж мы видим полностью (цепочку всех банков). Увы, доступ к GPI-трекингу есть только у банка-отправителя и корреспондентов, поэтому здесь мы бессильны – уговаривайте сотрудника банка-отправителя.

Может ли быть такое, что банк-отправитель не знает в каком банке-корреспонденте застрял платёж? Да, такое тоже бывает. Особенно это касается мелких банков, которые экономят на лицензиях GPI-трекинга. Они видят только следующий банк в цепочке. В этом случае можно обратиться в следующий банк (его-то они точно знают). Или в крайнем случае загуглить “банк-отправитель USD correspondent account”, “банк-получатель USD correspondent account”. Вместо USD укажите валюту отправления, а в первое поле название банка. Но если Вы считаете что познали дзен и научились хорошо гуглить, то я Вас расстрою – иногда деньги идут очень неожиданным для Вас маршрутом.

Подробнее о статусах (кодах) GPI.

Шаг 2. Почему деньги “застряли”?

Деньги не движутся дальше обычно в трёх случаях – платёж находится на проверке в одном из банков, Вы сделали ошибку в реквизитах или платёж заблокирован в связи с санкциями США или ЕС. Рассмотрим каждый из сценариев.

Вариант 1. Платёж находится на проверке (ACSP)

SWIFT-платежи обычно идут автоматически, особенно в крупных банках. Но если срабатывает “красный флаг”, они отправляются на ручную проверку. Этот процесс может длиться месяцами из-за нехватки кадров. Если Вы планируете на этом моменте начать учить крупную финансовую организацию вести бизнес, то это непродуктивно, сэкономьте силы для чего-то полезного.

Если платёж находится на проверке в банке-корреспонденте, то их можно “потыкать”. Найдите контакт банка-корреспондента и попробуйте им написать или позвонить. Если контакта нет в списке, посмотрите просто обычные контактные данные на их официальном сайте. Вам, как правило, нужен “wire transfers department” или просто опишите ситуацию: “I’ve sent a wire transfer which was not credited to beneficiarie’s account. With whom can I discuss this issue?”

В письме всегда указывайте детали платежа, которые позволяют его идентифицировать: reference number (поле 20 свифтовки MT103), дата, сумма, валюта. Сэкономьте время перегруженным сотрудникам банка. К письму приложите документы – свифтовку, инвойс (если оплачиваете услуги). Расскажите сразу все детали платежа – зачем, кому и т.д.

Вариант 2. Ошибка в реквизитах платежа

Сейчас, конечно, плохое время делать ошибки в реквизитах перевода. Тем не менее, мы все люди. Если Вы выяснили что платёж попал в банк-получатель, но там не происходит зачисление, то есть всего два варианта – валютный контроль и ошибка в реквизитах. Исключите сразу последнее – перепроверьте внимательно реквизиты.

Если произошла ошибка в реквизитах – сделайте уточнение платежа через банк-отправитель. Попросите у них подтверждающие документы и попробуйте еще лично сходить в банк-получатель.

Разбор неуточнённых платежей может занимать несколько недель – терпения.

Вариант 3. Платёж заблокирован

Здесь важно понимать разницу с первым вариантом, “заблокирован” – это уже решение, а в первом случае – это ещё процесс. Блокировка может наступить если Вам банк-отправитель или получатель попали под санкции пока шёл платёж. Также это возможно если Вы являетесь тёской какого-то человека из санкционного списка, а может Вы и есть тот самый человек из списка?

Если платёж заблокирован (принято решение), то Вам нужно обратиться в организацию, которая занимается выдачей лицензии для снятия блокировки. В США это OFAC, в Великобритании это OFSI, а в Европе – полная жесть. Каждая страна сама по-своему решает эти проблемы и я Вам могу только посочувствовать.

В обосновании к лицензии упирайте на то что санкции не против Вас персонально, значит Вы ни при чём. После получения лицензии её нужно передать в банк, в котором застряли деньги (через банк-отправитель, банк-получатель или в крайнем случае напрямую).

Шаг 3. Следить за прогрессом

Если у Вас есть UETR или номер платежа, то периодически можно посматривать тут нет ли обновлений. Если поменяется дата последнего обновления то Ваш платёж перешёл куда-то дальше. Как я уже писал, далеко не все платежи там видны, особенно с расширенной информацией по пройденной цепочки банков. Просьба отнестись с пониманием и избегать лишней паники в стиле “Может быть просто Тинькофф украл мои деньги?”.

Успех в борьбе за платёж зависит от Вашей настойчивости и удачи. Если Вы вызовете жалость/симпатию или какие-то другие чувства у отзывчивого сотрудника банка, то шансы на успех сильно повышаются.

Можно ли просто подождать? В принципе, да, но есть одна проблема – если пока Вы ждали банк-отправитель или получатель попали под санкции, то Вы автоматом попадаете в категорию “платёж заблокирован” и борьба станет сложнее и трудозатратнее.

Шаг 4. Розыск платежа и возврат перевода

Если платёж больше трёх недель находится без движения, то есть смысл оформить услугу розыска платежа в банке или возврат перевода. Первая – платная (1000-5000 руб), некоторые банки (например, райффайзен) оформить её позволяют только в отделении. Вторая – бесплатная.

Фактически при обеих услугах выполняется одно и то же, только в случае возврата банку-корреспонденту выдаётся инструкция прекратить дальнейший перевод по цепочке и вернуть в банк-отправитель деньги.

Важно понимать, что формально деньги не сдвинутся до завершения проверки в банке-корреспонденте. Поручение на возврат не отменяет необходимости проверки. Но теоретически оно может этот процесс ускорить.

Надеюсь статья была полезна. Делитесь информацией о SWIFT-платежах, чтобы мы все меньше теряли наши деньги. Оформляйте защиту платежа, чтобы не бороться за свои деньги самостоятельно, это стоит всего 350 рублей. Если в инструкции мало деталей, то можете почитать пример моей борьбы за деньги тут.