Решение задачи:

Денежные агрегаты представляют собой иерархическую систему — каждый последующий агрегат включает в свой состав предыдущий. Чаще всего используют следующие агрегаты:

М0 = наличные деньги в обращении;

М1 = М0 + чеки, вклады до востребования;

М2 = М1 + средства на расчётных счетах, срочные вклады;

М3 = М2 + сберегательные вклады;

L = M3 + ценные бумаги;

Итак, денежный агрегат М0 включает:

- доллары США (6,2);

- разменную монету (3,5);

- банкноты центрального банка (12,0);

- старинные золотые монеты (2,3);

- английские фунты стерлингов (3,8).

М0=6,2+3,5+12,0+2,3+3,8=27,8.

Денежный агрегат М1 помимо М0 включает депозиты до востребования (84,4), а также дорожные чеки (7,6):

М1=27,8+84,4+7,6=119,8.

Денежный агрегат М2 помимо М1 включает мелкие срочные депозиты (66,6):

М2=118,8+66,6=186,4.

Денежный агрегат М3 помимо М2 включает крупные срочные депозиты (5,5) и сберегательные депозиты (47,4):

М3=185,4+5,5+47,4=239,3.

Денежный агрегат L помимо М3 включает еще и ценные бумаги (3,0+2,7):

L=239,3+3,0+2,7=245.

Денежная

масса является важнейшим показателем

количества денег в обращении.

Денежная

масса

– это совокупный объем всех покупательных

и платежных средств в наличной и

безналичной формах, находящихся в

распоряжении государства, юридических

и физических лиц и обслуживающих

экономический оборот страны.

Денежная

масса характеризуется денежными

агрегатами

– показателями объема и структуры

денежной массы.

Принципы

расчета денежных агрегатов заключается

в том, что:

а)

каждый последующий денежный агрегат

включает предыдущий;

б)

каждый последующий денежный агрегат

включает менее ликвидные финансовые

активы, чем предыдущий (т.е. по мере роста

денежных агрегатов их ликвидность

уменьшается).

В

связи с этим при определении денежной

массы часто используют понятия «деньги

в узком смысле слова» и «деньги в широком

смысле слова».

«Деньги

в узком смысле слова»

являются наиболее ликвидным компонентом

денежной массы. К ним обычно относят

наличные деньги и депозиты (вклады) до

востребования.

«Деньги

в широком смысле слова»

наряду с наличностью и депозитами до

востребования включают «потенциальные

деньги» – срочные депозиты и сберегательные

вклады, ценные бумаги и т.п.

В

РБ с 1 января 2004 г. рассчитываются денежные

агрегаты М0, Ml,

М2, М2* и МЗ.

Агрегат

М0 (наличные

деньги в обороте) — наиболее ликвидная

часть денежной массы, пригодная для

немедленного использования в качестве

платежного средства. Включает банкноты

и монеты на руках у физических лиц и в

кассах юридических лиц небанковского

сектора.

Агрегат

Ml

включает агрегат МО плюс переводные

депозиты (остатки средств юридических

и физических лиц — резидентов

Республики Беларусь на текущих, депозитных

и иных счетах до востребования) в

белорусских рублях.

Агрегат

М2

(денежная масса в национальном определении)

включает агрегат Ml

плюс другие депозиты (срочные), открытые

в банках юридическими и физическими

лицами — резидентами Республики

Беларусь в белорусских рублях.

Агрегат

М2*

(рублевая денежная масса) — это агрегат

М2 плюс средства юридических и физических

лиц — резидентов Республики Беларусь

в ценных бумагах (кроме акций), выпущенных

Национальным и другими банками в

белорусских рублях.

Агрегат

МЗ

(широкая денежная масса) — это агрегат

М2* плюс переводные и срочные депозиты

в иностранной валюте, средства в ценных

бумагах (кроме акций) в иностранной

валюте и депозиты в драгоценных металлах

юридических и физических лиц —

резидентов Республики Беларусь.

Для

оценки платежеспособного спроса выделяют

активную денежную массу, рублевую и

совокупную. Рублевая

активная денежная масса

включает наличные деньги в обращении

и переводные депозиты в национальной

валюте, то есть равна по величине агрегату

М1. Совокупная

активная денежная масса

наряду с агрегатом М1 содержит депозиты

до востребования в иностранной валюте

(в рублевом эквиваленте).

Для

анализа состояния денежного обращения

кроме денежной массы используются и

другие показатели, в частности скорость

обращения денег.

Скорость

обращения денег

характеризует интенсивность движения

денег как средства обращения и средства

платежа, т. е. отражает количество сделок,

которое обслуживает каждая денежная

единица в течение года. В развитых

странах обычно используются два способа

расчета этого показателя.

1.

Скорость

обращения денег в кругообороте доходов

рассчитывается как отношение валового

национального продукта (ВНП) или

национального дохода к денежной массе

(М1 или М2).

2. Оборачиваемость

денег в платежном обороте

определяется как отношение суммы

оборотных средств по банковским текущим

счетам к среднегодовой величине денежной

массы. Чем выше скорость обращения

денег, тем при прочих равных условиях

их меньшее количество необходимо для

обращения.

Еще

одним показателем, характеризующим

состояние денежного обращения, можно

считать коэффициент

монетизации.

Он представляет собой величину, обратную

скорости обращения денег. Этот коэффициент

определяется как отношение денежной

массы (М1 или М2) к ВНП и отражает

насыщенность экономики деньгами.

Косвенным

показателем состояния денежного

обращения является коэффициент

наличности,

который характеризует долю наличных

денег в совокупной денежной массе. Он

рассчитывается как отношение наличной

денежной массы (М0) к агрегатам или М1,

или М2, или М3.

Различают

номинальную и реальную денежную массу.

Номинальная

денежная масса

рассчитывается на основе сложившегося

уровня цен. При определении реальной

денежной массы

номинальную денежную массу корректируют

с учетом темпов инфляции, поэтому

реальная денежная масса меньше

номинальной.

Денежная

база

– это совокупный объем наличных денег

и резервов коммерческих банков,

находящихся на счетах в центральном

банке. Она включает наличные деньги в

обращении, наличные деньги в кассах

банков и средства, находящиеся на их

корреспондентских и депозитных счетах

в центральном банке.

Корреспондентский

счет – это счет одного банка, открытый

в другом банке для осуществления расчетов

между ними и других межбанковских

операций

Входящие

в состав денежной базы наличные и

безналичные деньги образуют ресурсы

центрального банка.

Упрощенный

баланс центрального банка

|

Активы |

Пассивы |

|

Кредиты Кредиты Золотовалютные |

Банкноты Обязательные Избыточные |

В

активе

баланса

отражено распределение ресурсов

центрального банка. Специфика его

активных операций заключается в том,

что он является кредитором главным

образом только для коммерческих банков

и правительства. Осуществляя их

кредитование, центральный банк тем

самым предоставляет кредиты экономике.

Банкноты

и резервы коммерческих банков в

центральном банке, составляющие денежную

базу, являются денежными обязательствами

центрального банка и указываются в

пассиве

его баланса.

Одновременно они выступают, как уже

отмечалось, в качестве ресурсов

центрального банка.

1) Объем

наличных

денег

в обращении в развитых странах относительно

совокупной денежной массы невелик. Но

как компонент денежной базы банкноты

занимают значительный удельный вес и

во многих странах являются основным

источником ресурсов центрального банка.

2) Обязательные

резервы

– это резервы, которые коммерческие

банки держат в центральном банке по его

требованию. Центральный банк обязывает

коммерческие банки создавать обязательные

резервы главным образом в следующих

целях: как страховой резерв, обеспечивающий

гарантии вкладчикам банка; в качестве

инструмента регулирования центральным

банком денежной массы.

3) Избыточные

резервы

– это резервы, которые коммерческие

банки хранят в центральном банке по

собственному усмотрению, добровольно,

помимо обязательных резервов. Для

коммерческих банков они являются

активами, которые в любой момент можно

использовать для проведения своих

операций.

Избыточные

резервы включают наличные деньги в

кассе коммерческого банка, средства на

его корреспондентском счете в центральном

банке и размещенные в депозиты в

центральном банке. Объем избыточных

резервов коммерческого банка может

изменяться вследствие увеличения

притока вкладов, снижения объема

выдаваемых кредитов, уменьшения нормы

обязательного резервирования, получения

кредита центрального банка и т.д.

Коммерческий банк сам определяет

целесообразный объем избыточных

резервов.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Понятие денежной массы

Денежной массой считается объем государственного запаса денег в рублевом эквиваленте, обслуживает денежные потоки, формирующие денежное обращение.

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах. Иными словами — это общее количество денег в обращении в определенный период времени. Таким образом, в совокупную денежную массу включаются безналичные и наличные деньги.

В наличную денежную массу входят:

- разменная монета;

- бумажные деньги (казначейские билеты, ассигнации);

- кредитные средства (чеки, векселя).

Безналичную денежную массу учитывают:

- на дебетовых и кредитных пластиковых картах;

- на вкладах и депозитах;

- на расчетных, текущих счетах;

- в электронных деньгах.

Государства, демонстрирующие благоприятное экономическое положение, обладают преимущественно безналичными денежными потоками. Объем наличных, имеющихся в обращении граждан и других участников национального рынка, составляет не более 5% от общего объема денежной массы. На территории государств с банковской системой низкой степени надежности, недостаточно развитыми рыночными отношениями, соотношение безналичной и наличной денежной массы кардинально отличается. Чем больше наличности на руках, тем ниже уровень рыночной экономики.

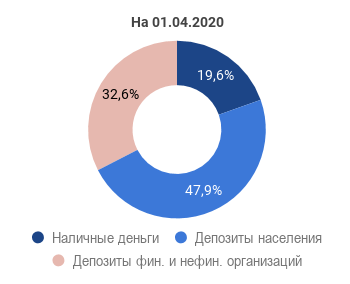

Динамика доли наличных денег в общей денежной массе России

| На дату | Доля наличных в денежной массе (М2) |

|---|---|

| 01.01.2009 | 29% |

| 01.01.2010 | 26% |

| 01.01.2011 | 25% |

| 01.01.2012 | 25% |

| 01.01.2013 | 24% |

| 01.01.2014 | 22% |

| 01.01.2015 | 23% |

| 01.01.2016 | 21% |

| 01.01.2017 | 20% |

| 01.01.2018 | 20% |

| 01.01.2019 | 20% |

| 01.01.2020 | 19% |

| 01.04.2020 | 20% |

Несмотря на то, что структура денежного объема изменилась за последние годы, а показатель наличных снизился на 10%, теневая экономика в РФ процветает, так как уровень наличных средств еще недостаточно мал. Нежелание населения размещать свободный капитал на банковских счетах говорит о его недоверии к банковской структуре в частности, и к кредитно-финансовой политике государства в целом.

Структура денежной массы

В структуре денежной массы можно выделить активную часть, которая формируется реальными денежными средствами, непосредственно участвующими в хозяйственном обороте, и пассивную, формируемую денежными средствами на счетах, которые потенциально могут быть расчетными средствами. При этом не все компоненты пассивной части можно использовать как расчетное средство.

Денежные агрегаты М0, М1, М2, М3, М4

Принцип построения денежной массы основан на убывании ликвидности активов, входящих в её состав. Состав и структуру наличной денежной массы характеризуют денежные агрегаты. Иерархическая структура денежных агрегатов предполагает, что каждый последующий агрегат включает в себя предыдущий. От страны к стране, могут быть отличия в определении и классификации каждого агрегата.

Денежные агрегаты – виды денег и денежных средств, различающиеся своим уровнем ликвидности (возможностью быстрого превращения в наличные деньги), показатель структуры денежной массы. Являются измерителями денежной массы, в зависимости от типа счета, на котором они находятся.

Центральным банком РФ рассчитываются денежные агрегаты М0, М1, М2, М3.

Денежный агрегат М0 – это наличные деньги, обращающиеся в экономике (бумажные банкноты и металлические монеты), являющиеся наиболее ликвидной частью денежной массы.

Денежный агрегат М1 = М0 (наличные деньги) + другие денежные эквиваленты, которые можно легко конвертировать в наличные (чеки, средства населения на вкладах до востребования, средства на расчетных, текущих и иных счетах до востребования нефинансовых и финансовых организаций (кроме кредитных)), выраженные в национальной валюте.

Денежный агрегат М2 = М1 + краткосрочные вклады (срочные вклады, средства на счетах срочных депозитов, привлеченных от населения, нефинансовых и финансовых организаций (кроме кредитных)) в национальной валюте и некоторые фонды денежного рынка. Денежный агрегат М2 – это денежная масса в национальном определении России.

Денежный агрегат М3 = М2 + долгосрочные вклады, облигации государственного займа, казначейские сберегательные облигации, депозитные сертификаты.

Денежный агрегат M4 рассчитывается в некоторых странах, таких как Великобритания. Денежный агрегат М4 = М3 + все денежные компоненты и денежные суррогаты, обладающие более низкой ликвидностью, портфель государственных ценных бумаг у небанковских держателей.

Узкие и широкие деньги

Узкие деньги — термин определяющий наиболее ликвидные инструменты. Чаще всего характеризуется агрегатами М0 или М1, в зависимости от страны.

Широкие деньги — термин, определяющий всю совокупность активов, которые могут использоваться для осуществления платежей. Определение широких денег также варьируется от страны к стране, но в общем – это инструменты, доступ к которым возможен более чем через 24 часа.

Объем денежной массы в России по годам

Динамика денежной массы (М2) на начало 2008 — 2020 гг., начало 2 кв. 2020 года по данным Банка России (ЦБ РФ)

| Период | Денежная масса (М2), млрд руб. | Наличные деньги (М0), млрд руб. | Безналичные средства, млрд руб. |

|---|---|---|---|

| 2008 | 12869,0 | 3 702,2 | 9166,7 |

| 2009 | 12 975,9 | 3 794,8 | 9 181,1 |

| 2010 | 15 267,6 | 4 038,1 | 11 229,5 |

| 2011 | 20 011,9 | 5 062,7 | 14 949,1 |

| 2012 | 24 204,8 | 5 938,6 | 18 266,2 |

| 2013 | 27 164,6 | 6 430,1 | 20 734,6 |

| 2014 | 31 155,6 | 6 985,6 | 24 170,0 |

| 2015 | 31 615,7 | 7 171,5 | 24 444,2 |

| 2016 | 35 179,7 | 7 239,1 | 27 940,6 |

| 2017 | 38 418,0 | 7 714,8 | 30 703,2 |

| 2018 | 42 442,2 | 8 446,0 | 33 996,2 |

| 2019 | 47 109,3 | 9 339,0 | 37 770,3 |

| 2020 | 51 660,3 | 9 658,4 | 42 001,9 |

| 01.04.2020 | 52 327,0 | 10 241,0 | 42 086,0 |

Динамика денежных агрегатов М0, M1, М2 на начало 2011 — 2020 гг., начало 2 кв. 2020 года по данным Банка России (ЦБ РФ)

| Период | Наличные деньги в обращении вне банковской системы (денежный агрегат M0), млрд руб. | Переводные депозиты, млрд руб. | Денежный агрегат M1, млрд руб. | Другие депозиты, входящие в состав денежного агрегата М2, млрд руб. | Денежная масса в национальном определении (денежный агрегат М2), млрд руб. |

|---|---|---|---|---|---|

| 1 | 2 | 3=1+2 | 4 | 5=3+4 | |

| 2011 | 5 062,7 | 5 797,1 | 10 859,9 | 9 152,0 | 20 011,9 |

| 2012 | 5 938,6 | 6 818,3 | 12 756,9 | 11 447,9 | 24 204,8 |

| 2013 | 6 430,1 | 7 264,0 | 13 694,0 | 13 470,6 | 27 164,6 |

| 2014 | 6 985,6 | 8 526,3 | 15 511,9 | 15 643,7 | 31 155,6 |

| 2015 | 7 171,5 | 8 170,0 | 15 341,4 | 16 274,3 | 31 615,7 |

| 2016 | 7 239,1 | 9 276,4 | 16 515,6 | 18 664,1 | 35 179,7 |

| 2017 | 7 714,8 | 9 927,6 | 17 642,4 | 20 775,6 | 38 418,0 |

| 2018 | 8 446,0 | 11 062,8 | 19 508,9 | 22 933,3 | 42 442,2 |

| 2019 | 9 339,0 | 12 285,1 | 21 624,1 | 25 485,2 | 47 109,3 |

| 2020 | 9 658,4 | 14 203,3 | 23 861,7 | 27 798,6 | 51 660,3 |

| 01.04.2020 | 10 241,0 | 14 895,4 | 25 136,4 | 27 190,6 | 52 327,0 |

Денежная масса России в 2019 году и на 1 апреля 2020

Статистика Центробанка РФ гласит, что по состоянию конец 2019 года агрегат М2 = 51660,3 млрд руб., что выше значения в начале года на 4 551 млрд руб. или 9,7%. В первом квартале 2020 года денежная масса увеличилась на 1,3% к началу года.

Динамика прироста наличных средств вне банковской системы за 2019 год свидетельствует о том их стало больше на 3,4%. За первый квартал 2020 года объем наличных (М0) увеличился на 6% (в денежном выражении – на 582,6 млрд руб.) и составил 10 241 млрд рублей.

Банковские депозиты населения за 2019 год также показали прирост в размере 10,4% и составили 25 268 млрд рублей. На 1 апреля текущего года объем средств на таких депозитах незначительно снизился – на 0,9% и составил 25 047,3 млрд рублей.

Статистические данные указывают на то, что в денежном объеме всё ещё достаточно большой процент занимают наличные средства (М0), находящиеся вне банковской системы. Несмотря на то, что доля наличных в денежной массе продолжает снижаться, граждане РФ продолжают тратить на покупки много наличных, пренебрегая такими платежными инструментами как пластиковые банковские карты. В то же время, увеличение депозитных средств по сравнению с прошлым годом – положительный показатель, указывающий на успешную монетарную политику государственно-кредитного аппарата.

Коэффициент монетизации

Коэффициент монетизации – показатель, характеризующий потребность экономики в денежной массе. В государстве с позитивным экономическим состоянием и минимальным процентом инфляции этот показатель составляет не менее 50%. В РФ уровень монетизации за 2018 год составил 43,2%, что свидетельствует о недостаточном развитии рыночной экономики..

Коэффициент монетизации экономики, динамика в России и странах

Денежная масса в разных странах

Динамика денежной массы М2 2008 — 2019 гг. по данным сайтов Национальных банков, в национальных валютах

Денежная масса М2, млрд национальной валюты

| Страна | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| США, USD | 8265,30 | 8550,50 | 8822,50 | 9692,30 | 10500,10 | 11067,30 | 11728,00 | 12416,10 | 13292,60 | 13937,30 | 14473,00 |

| Великобритания, GBP |

1842,49 | 1906,96 | 2092,59 | 2047,98 | 2058,13 | 2088,29 | 2086,85 | 2134,84 | 2284,26 | 2347,84 | 2419,58 |

| Германия, EUR | 1859,90 | 1849,30 | 1930,50 | 2062,50 | 2220,40 | 2285,20 | 2399,20 | 2605,80 | 2755,90 | 2880,60 | 3019,30 |

| Франция, EUR | 1357,77 | 1353,65 | 1456,29 | 1514,03 | 1600,46 | 1645,36 | 1707,73 | 1786,38 | 1880,62 | 2047,61 | 2161,91 |

| Япония, JPY | 741700,0 | 764400,0 | 782300,0 | 806900,0 | 827700,0 | 862800,0 | 893100,0 | 920600,0 | 956300,0 | 990600,0 | 1014200,0 |

| Бразилия, BRL | 1086,79 | 1185,87 | 1387,91 | 1649,90 | 1792,89 | 1985,47 | 2186,47 | 2334,14 | 2446,07 | 2581,70 | 2848,57 |

| Индия, INR | 11499,91 | 13557,57 | 16205,66 | 17296,53 | 18501,19 | 20296,91 | 22339,79 | 25149,05 | 20883,21 | 29891,20 | 34088,53 |

| Китай, CNY | 47516,66 | 60622,50 | 72585,18 | 85159,09 | 97414,88 | 110652,50 | 122837,48 | 139227,81 | 155006,70 | 169023,53 | 182674,42 |

| ЮАР, ZAR | 1562,43 | 1589,34 | 1678,42 | 1798,93 | 1869,05 | 2049,69 | 2226,54 | 2441,53 | 2601,20 | 2806,03 | 2893,83 |

| Россия, RUB | 12 975,9 | 15 267,6 | 20 011,9 | 24 204,8 | 27 164,6 | 31 155,6 | 31 615,7 | 35 179,7 | 38 418,0 | 42 442,2 | 47 109,3 |

Динамика денежной массы М2 2008 — 2019 гг. по данным сайтов Национальных банков, пересчитанная в доллары США по официальным курсам

Денежная масса М2, млрд долларов США

| Страна | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| США | 8265,30 | 8550,50 | 8822,50 | 9692,30 | 10500,10 | 11067,30 | 11728,00 | 12416,10 | 13292,60 | 13937,30 | 14473,00 |

| Великобритания | 995,94 | 1214,62 | 1350,06 | 1279,99 | 1294,42 | 1338,65 | 1264,75 | 1395,32 | 1692,04 | 1820,03 | 1819,23 |

| Германия | 2734,05 | 2570,53 | 2567,57 | 2866,88 | 2864,32 | 3039,32 | 3190,94 | 2892,44 | 3059,05 | 3255,08 | 3562,77 |

| Франция | 1995,91 | 1881,57 | 1936,87 | 2104,49 | 2064,59 | 2188,33 | 2271,27 | 1982,88 | 2087,49 | 2313,80 | 2551,05 |

| Япония | 7173,81 | 8159,69 | 8912,05 | 10124,22 | 10369,58 | 8840,16 | 8446,19 | 7605,12 | 8798,42 | 8832,81 | 9191,59 |

| Бразилия | 465,03 | 681,06 | 832,98 | 879,57 | 877,36 | 847,55 | 823,16 | 597,76 | 750,53 | 780,44 | 735,15 |

| Индия | 237,36 | 290,44 | 361,65 | 324,72 | 337,75 | 327,91 | 352,74 | 379,17 | 307,31 | 467,58 | 488,96 |

| Китай | 6967,25 | 8875,92 | 10997,75 | 13538,81 | 15636,42 | 18289,67 | 19812,50 | 21485,77 | 22303,12 | 25963,68 | 26551,51 |

| ЮАР | 167,94 | 215,59 | 253,45 | 221,22 | 220,31 | 195,82 | 192,41 | 156,77 | 190,87 | 228,24 | 200,80 |

| Россия | 437,00 | 453,42 | 599,30 | 680,83 | 814,58 | 882,19 | 535,78 | 449,28 | 600,64 | 696,43 | 646,20 |

Денежная масса всех стран имеет тенденцию к увеличению, однако ни в одной стране не наблюдается такого роста, как в Китае. С 2008 года объем М2 в этой стране увеличился в 3,8 раза, намного обогнав США и в абсолютной величине. Денежная масса США за этот же период увеличилась на 6 206,7 млрд долларов или на 1,75 раза.

Контроль за денежной массой

На законодательном уровне регулирование денежной массы (безналичной и наличной) осуществляется Центральным банком РФ.

Направления политики контроля за денежной массой:

- проведение эффективной денежно-кредитной политики;

- управление государственным долгом;

- реализация налоговой политики;

- формирование финансового рынка;

- контроль за денежной массой в ходе проведения монетарной политики.

К инструментам регулирования денежной массы относятся следующие:

- Операции на открытом рынке, как основной инструмент регулирования. Применяется через влияние на объем ресурсов коммерческих банков путем купли-продажи казначейских векселей, государственных облигаций и других ценных бумаг с совершением обратной сделки через определенное время. Покупая такие ценные бумаги, коммерческие банки снижают объем средств, которые могут быть направлены ими на кредитование клиентов, что в итоге приводит к увеличению ссудного процента. При обратной продаже Центральному банку ценных бумаг, банки привлекают себе дополнительные ресурсы.

- Девизные операции, заключающиеся в покупке и продаже Центральным банком иностранной валюты в целях поддержания курса национальной валюты, предотвращения его резких колебаний и противодействия спекулятивным настроениям участников рынка.

- Депозитные операции Банка России, используемые для управления излишней ликвидностью коммерческих банков. Эти операции позволяют ЦБ оперативно привлекать свободные средства банков в депозиты, быстро нейтрализуя их возможное давление на валютный рынок, тем самым не допуская обесценения национальной валюты и роста инфляции.

- Политика учетной ставки (дисконтная политика), заключающаяся в регулирование процента по займам, привлекаемым коммерческими банками у Банка России. Увеличение ставки по учетно-ссудным операциям призвано ограничить темпы роста инфляции путем «сжатия» денежной массы, находящейся в обращении.

- Изменение нормы обязательных резервов, устанавливаемой Центральным банком. Её повышение приводит к тому, что значительная часть банковских средств «блокируется» на счетах ЦБ, соответственно не может быть использована банками для выдачи кредитов. В результате сокращается денежная масса в обращении.

Комплекс мер, связанный с изъятием Центральным банком излишних свободных денежных средств из экономики называется стерилизацией денежной массы. Это проводится в связи с тем, что такой излишек денег может вызывать инфляцию и прочие негативные процессы в экономике страны.

Понятие денежной массы и что такое денежные агрегаты

Когда появились первые «свободные» деньги, я начала задумываться, куда их вложить. Ведь пассивный доход – мечта любого успешного человека. Вкладчику нужно понимать ситуацию на финансовом рынке страны. Об этом и пойдет речь в статье. Я расскажу, как государство определяет уровень денежной обеспеченности, и какие можно делать прогнозы.

Содержание

- 1 Денежная масса: основные понятия

- 1.1 Соотношение между агрегатами

- 2 Денежные агрегаты: зачем их рассчитывать

- 3 Ликвидность М0, М1, М2, М3

- 4 Основные выводы

Денежная масса: основные понятия

Денежная масса – все платежные средства в стране, наличные и безналичные.

Денежные агрегаты – обобщенное название категорий денег.

Денежная масса – это и есть совокупность денежных агрегатов.

Выделяют следующие денежные агрегаты: М0, М1, М2, М3.

Денежный агрегат М0 – это наличные. Банкноты и монеты, в кассах предприятий (кроме банков) и на руках у населения.

В практике других государств в М0 входят транспортные чеки, чековые вклады.

М1 включает в себя М0 и средства на счетах до востребования. Счета до востребования – это текущие счета физических лиц, расчетные счета предприятий, средства страховых компаний.

«В узком понимании» агрегат М1 – деньги , то есть средства, для последующего обмена.

В США в М1 еще включаются мелкие (до 100000 долларов) срочные вклады.

М2 включает М1 и деньги, находящиеся на срочных вкладах (депозитах).

По срочным депозитам банк устанавливает определенный срок хранения, до истечения которого вкладчик не может пользоваться денежными средствами. Срочные вклады еще называют «квази-деньгами» и обозначают QМ. QМ – это средства, «замороженные» для физических и юридических лиц, «квази-деньгами» невозможно воспользоваться моментально, они находятся в распоряжении банковской системы, выведены из оборота.

В «широком понимании» деньги — это денежный агрегат М2. Они могут быть использованы для платежей, но хранятся больше с целью сбережения.

Иногда возникает потребность в выделении промежуточного показателя расширенной денежной массы. Он включает М2 и срочные вклады в валюте иностранных государств.

М2 и государственные ценные бумаги (сертификаты и облигации государственного займа) — это агрегат М3.

Агрегат М2 в России используют для определения денежной массы. В других странах, например, в США, выделяют четвертый показатель – M4, и используют его в качестве величины денежной массы. Он состоит из М3 и суммы займов государства.

Соотношение между агрегатами

М2 должен быть больше М1, тогда наступает равновесие в экономике.

Укрепление этого результата достигается, если сумма М3 и М2 больше, чем агрегат М1.

При нарушение этого соотношения возникает рост цен, нехватка денежных знаков.

Соотношение между М0 и М2 показывает роль наличных денег в экономике. Тем больше этот показатель, тем хуже: такая ситуация характерна для неразвитой экономической системы.

Соотношение М0 и М1 говорит о роли наличных денег в платежах и подчиняется тому же правилу: показатель увеличился – ситуация на рынке ухудшилась.

Исходя из последних данных ЦБ РФ в феврале 2019 года М0 составляет 19,66% в структуре М2, вклады населения в М1 – 48,75%, организаций – 31,59%. М1 больше М0, положительная тенденция.

М2 на февраль 2019 года составил 45000 миллионов рублей, М1 – 20748,3 миллиона. М2 больше М1.

Соблюдается денежное равновесие, однако темп прироста М2 снизился с 11,9% с декабря 2018 года до 9,9%.

Денежные агрегаты: зачем их рассчитывать

Центральный банк ежемесячно определяет динамику изменения М0, М1, М2, М3 для того, чтобы понять уровень обеспеченности государства платежными средствами.

Анализ динамики экономики страны государство проводит в разрезе М2.

Правительство воздействует на М1, повышая или снижая ее рост, в зависимости от того, как нужно изменить динамику. Уменьшать М1 нужно, например, при высоком уровне инфляции.

Государство начинает выпускать облигации, в результате средства выводятся из оборота: М1 уменьшается, М3 увеличивается.

Центральный банк для сдерживания роста М1 повышает процент ставки по кредитованию банков. Если складывается такая ситуация, ставки процента в банковской сфере по депозитам повышаются.

Для инвестора такая ситуация на рынке выгодна: средства можно положить на сберегательный счет под больший процент.

В результате количество депозитов увеличивается, денежная масса М1 уменьшается, сдерживается инфляция.

Другая ситуация: в экономике спад. Государство заинтересовано в увеличении М1, процентная ставка по депозитам в итоге уменьшается. В депозиты деньги вкладывать не стоит, стоит обратить внимание на акции предприятий для получения дополнительного дохода.

Также проводят сравнение М0 с другими агрегатами. Если величина М0 выросла в процентном соотношении по сравнению с другими агрегатами, значит средства лежат «дома под подушкой», а не хранятся в банке, обеспечивая страну кредитными средствами.

Чтобы понять, что такое ликвидность, разберем функции денег: платежная (функция обращения), сберегательная, стоимостная (мера стоимости).

Ликвидность – свойство платежных средств быстро обращаться.

То есть, самые ликвидные активы, это те, что мы в любой момент можем использовать.

М0 – это агрегат абсолютно ликвидный. Наличные деньги можно в любой момент обменять.

М1 – высоколиквидный актив. С помощью М1 можно совершать практически все платежные операции и легко перевести в самый ликвидный актив М0.

Ликвидность М2 ниже. Средства, находящиеся на срочных вкладах, не могут непосредственно переводиться от одного лица к другому и использоваться для совершения сделок.

М3 – наименее ликвидный актив. Он используется в целях накопления, а не обращения.

Основные выводы

- Денежная масса состоит из М0, М1, М2, М3.

- Величины агрегатов используются для определения уровня обеспеченности государства денежными средствами.

- Равновесие в экономике наступает, когда М2 больше М1, и укрепляется, когда сумма М2 и М3 становится больше М1.

- М0, М1, М2, М3 различаются по степени ликвидности (М0 – абсолютная ликвидность, М3 – наименьшая ликвидность активов).

Денежные агрегаты

Денежные агрегаты – это обобщенное название разных категорий наличных и безналичных денег. Сумма всех денежных агрегатов составляет денежную массу.

Денежная масса – это все выпущенные государством денежные средства.

Кроме денежной массы специалисты по макроэкономике выделяют такой показатель как денежная база.

Денежная база – это сумма наличных денег в обороте и обязательств Центрального банка государства перед кредиторами.

Денежная масса и денежная база – два основных общих понятия характеризующих состояние государственной экономической системы. Денежные агрегаты, денежная масса и денежная база имеют существенное значение практически для всех аспектов экономической деятельности в стране и становятся объектом государственного регулирования, в т.ч. со стороны главного банка страны.

Методы воздействия Центрального банка на денежную массу многообразны. Они начинаются с эмиссии, т.е. выпуска национальной валюты, включают в себя способы стимулирования нужных в данный момент финансовых потоков, сочетания других законодательных и финансовых механизмов.

Структура денежных агрегатов

Денежные агрегаты в Республике Беларусь и большинстве других стран классифицируются по международной терминологии на М0, М1, М2 и М3.

- М0 – это наличные. Монеты и банкноты в обороте у населения и в кассах организаций, за исключением банков.

- М1 – сумма М0, безналичных денег во вкладах до востребования и на расчетных счетах организаций и предпринимателей. Эти деньги считаются «быстрыми». Они легко приходят в движение по желанию своих владельцев.

- М2 – более широкий показатель. Складывается из агрегата М1 и срочных вкладов физических и юридических лиц в национальной валюте. Эти средства доступны без продажи активов и обменных операций. Если к показателю М2 добавляется сумма всех стоимостей ценных бумаг у частных лиц и организаций (кроме банков), эмитированных в национальной валюте, то получается промежуточный показатель М2*.

- М3 – другое название – «широкая денежная масса». Это уже перечисленные агрегаты М2 (или М2*), а также банковские вклады в иных валютах, вложения в драгоценных металлах или камнях, стоимость ценных бумаг за исключением акций.

Кроме «понятия широкая денежная масса» используется также термин «активная денежная масса». Она идентична агрегату М1, т.е. сумме наличных и вкладов до востребования. Эти средства могут максимально быстро войти в оборот и влиять на экономические процессы.

Для чего нужны денежные агрегаты

Денежные агрегаты сами по себе являются условными величинами. Которые отражают реальные экономические процессы и тенденции.

Величина денежных агрегатов оценивается чтобы понять уровень обеспеченности экономики денежными средствами. Высокий показатель по этому критерию может свидетельствовать о возможностях для быстрого роста. Слишком высокий – об инфляционных рисках. Нехватка денежных средств при высоком экономическом потенциале дает возможность для эмиссии национальной валюты без риска инфляции. Т.е. дополнительны деньги будут обеспечены сопоставимым ростом производства и товарооборота.

Сравнение М0 и других денежных агрегатов дает представление о степени вовлеченности средств населения в банковскую систему. Простое сравнение – лежат ли эти деньги в кубышке или приносят доход от размещения во вкладах и обеспечивают средства для выдачи кредитов.

Существует и множество других более сложных зависимостей. Они имеют всеобщий характер, т.к. значение денежных потоков для экономики сравнимо с работой кровеносной системы для организма.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter