Рентабельность активов снизилась. Что повлияло сильнее: недобор по прибыли или снижение эффективности использования имущества? Себестоимость выросла. Что тому виной: увеличение материальных трат, рост зарплаты или иное? Для ответа на такие вопросы проведите факторный анализ. В статье рассказали о его этапах и показали примеры. Сможете скачать Excel-расчетчик, чтобы провести аналогичные вычисления по своим данным.

Факторный анализ: что это и зачем нужен

Факторный анализ – это оценка влияния одних показателей на другие. Например, вы хотите узнать причину снижения финансового результата. Для этого нужно посчитать, какое воздействие на него оказали доходы и расходы. Или вам важно понять, почему просела рентабельность собственного капитала. Тогда исследуйте, какой вклад в процесс внесли прибыль на рубль активов и структура пассивов.

Предлагаем скачать Excel-файл. В него встроили четыре формулы для анализа рентабельности активов, продукции и собственного капитала.

Вот три вопроса, ответы на которые понадобятся, чтобы провести подобные расчеты.

Первый. Что такое факторная модель.

Это формульная взаимосвязь между основным показателем, который вы анализируете, и теми, что на него влияют.

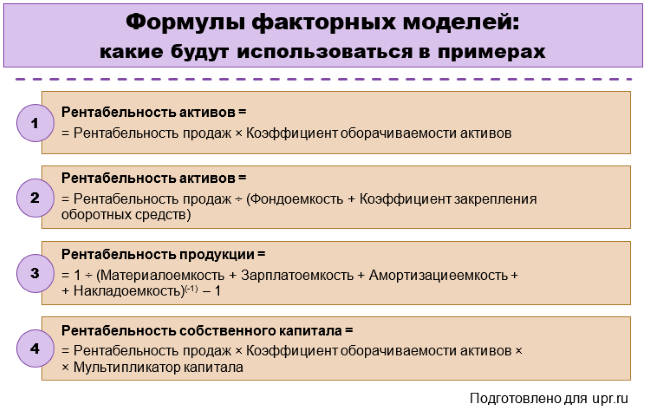

Откуда ее взять? Есть готовые варианты. К примеру, факторные модели DuPont для рентабельности активов и собственного капитала. Вот они:

Рисунок 1. Факторные модели DuPont для рентабельности активов и собственного капитала

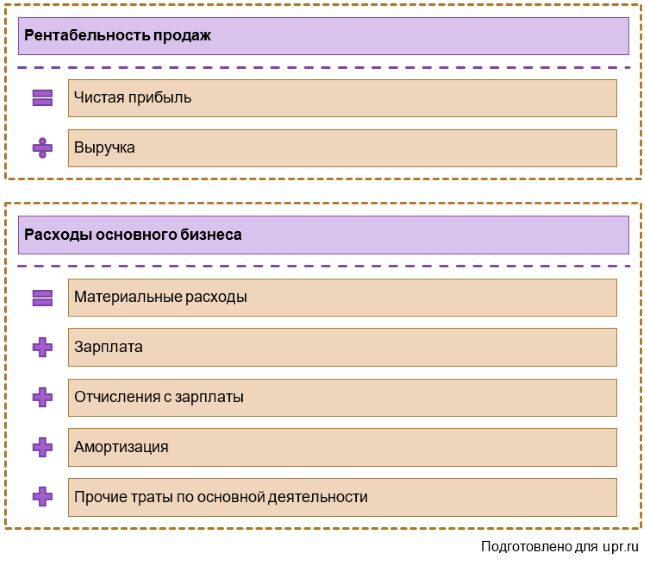

Можно составить зависимость самим. Иногда это несложно. Особенно, если отталкиваться от базовой формулы расчета показателя. Приведем два простых примера, основанных на таком подходе:

Рисунок 2. Примеры факторный моделей

Условимся называть искомое значение в формулах «результатом», а прочие показатели «факторами».

Второй. Почему иногда универсальной зависимости между результатом и факторами нет.

Потому что есть два типа факторного анализа:

- детерминированный;

- стохастический.

Примеры, которые привели выше, относятся к первому варианту. Их особенность в том, что взаимосвязь между показателями однозначна и работает для любой организации. Допустим, чистая прибыль выросла в два раза при неизменном значении выручки. Значит, рентабельность продаж тоже увеличится в два раза. По-другому не бывает.

Стохастический вариант предполагает: зависимость между результатом и факторами есть, но одинаково определить ее для всех компаний не получится. Например, индексация зарплаты способна поднять производительность труда работников. Но как соотносятся проценты повышения? Если заложим в расходы двукратный рост оплаты труда, то на сколько именно увеличится людская отдача? Для каждой организации ответ свой. Более того, он свой даже для одного и того же предприятия, но в разные месяцы и годы.

Чтобы не усложнять, далее в статье все сведем только к детерминированным зависимостям.

Третий. Как посчитать влияние факторов на результат.

Для этого есть специальные методы. К примеру, метод цепных подстановок, абсолютных и относительных разниц. Это не полный перечень. Но знать все необязательно. В следующих частях материала расскажем теорию про два основных подхода и покажем примеры использования.

Модели и методы факторного анализа

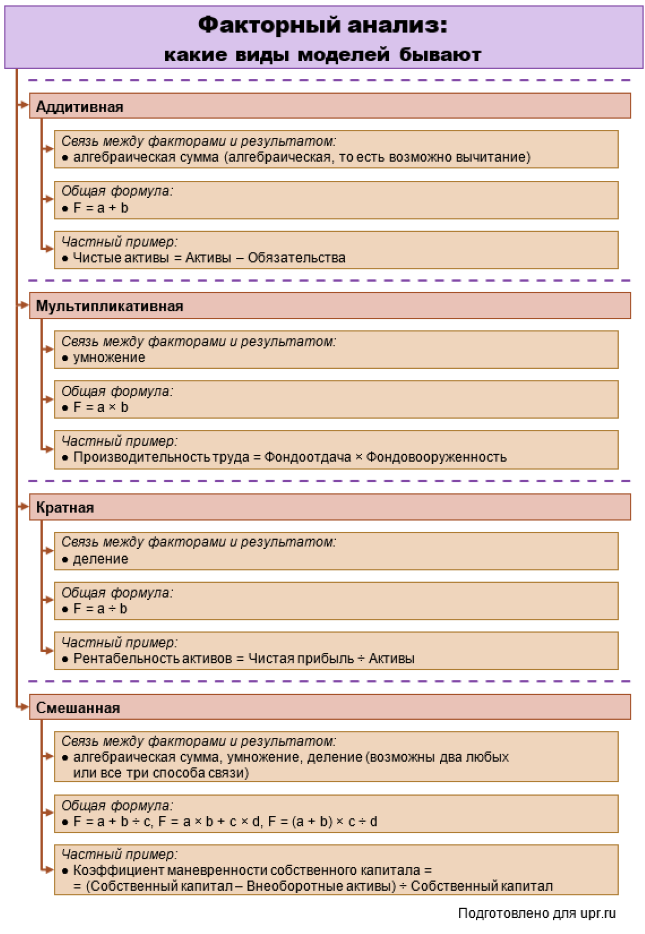

Начнем с видов моделей. Они – это форма взаимосвязи между факторами. Выше приводили примеры, где показатели складывались, перемножались или делились один на другой. Это и определяет вид. Смотрите на схеме четыре возможных варианта.

Рисунок 3. Модели факторного анализа: какие бывают

Теперь расскажем про методы. То есть про то, как посчитать влияние факторных показателей на результирующий. Остановимся на двух подходах:

- цепные подстановки;

- абсолютные разницы.

Первый вариант хорош своей универсальностью. Подойдет для модели любого типа.

Второй отличается чуть большей простотой вычислений, однако используется с ограничениями. Пригодится, когда анализируете мультипликативные модели или смешанные мультипликативно-аддитивные.

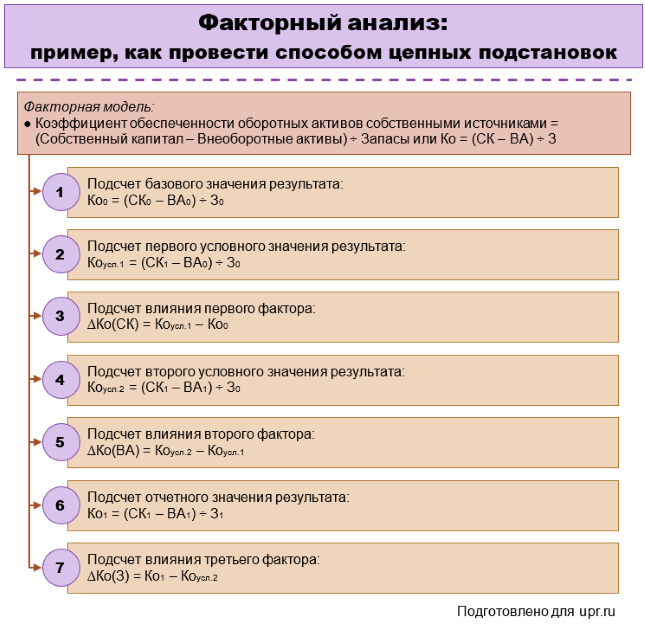

Схема действий для цепных подстановок такая:

- сначала подставляете в формулу значения базового периода. Так делаете для факторов и результата. Базовый период обозначим индексом 0. Это тот, что самый ранний по времени. Например, для факторного анализа изменений за 2020-2021 гг. цифры из 2020 г. – базовые;

- затем считаете первое условное значение результата. Для этого у первого фактора базовое значение меняете на отчетное. Индекс поменяется с нуля на единицу. Отчетные цифры – это величины из последнего по времени периода. В примере выше – из 2021-го;

- из полученного первого условного результата вычитаете базовый. Так находите влияние первого фактора;

- вычисляете второй условный результат. Для этого работаете со следующим фактором в модели – меняете его цифру с базовой на отчетную. Заметьте: первый фактор так и остается отчетным, его не трогаем;

- считаем разницу между вторым и первым условными результатами. Она показывает силу воздействия второго фактора;

- повторяем процесс до тех пор, пока все факторы в модели не окажутся с отчетными значениями.

Вот как это выглядит на практике:

Рисунок 4. Факторный анализ методом цепных подстановок: пример

Немного пояснений к схеме:

- значения результата называются условными потому, что в реальности компания их не достигает. Они нужны только для подсчета факторного влияния;

- условных значений на единицу меньше, чем факторов. В примере использовали трехфакторную модель. Условных результатов вышло два;

- главное – не перепутать что из чего вычитать. Сначала из первого условного вычитаем отчетную величину. Затем из второго – первое, из третьего – второе и т.д. Идем словно по цепочке от последнего к предыдущему. Отсюда и название подхода;

- для проверки правильности расчета сложите все факторные влияния. Сумма должна сравняться с изменением результата за анализируемый период. Если не получается, значит, закралась ошибка;

- главный недостаток метода – так называемый неразложимый остаток. Это взаимное влияние факторов друг на друга. Выражается в том, что оценка воздействия последнего фактора в модели всегда завышена. Причем, если поменять порядок смены базовых значений на отчетные, то станет иной и величина влияния. Например, если бы сначала меняли значения З, а не СК, то получили бы другие цифры. Это не ошибка. Это особенность, с которой в рамках цепных подстановок ничего не сделать. Если нужна повышенная точность, тогда используйте интегральный или логарифмический методы факторного анализа.

Но для них выше сложность реализации.

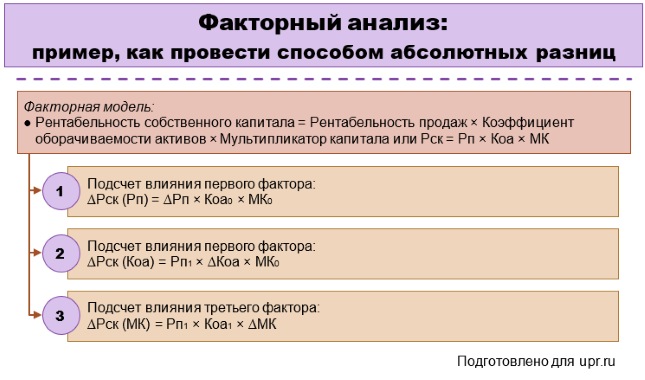

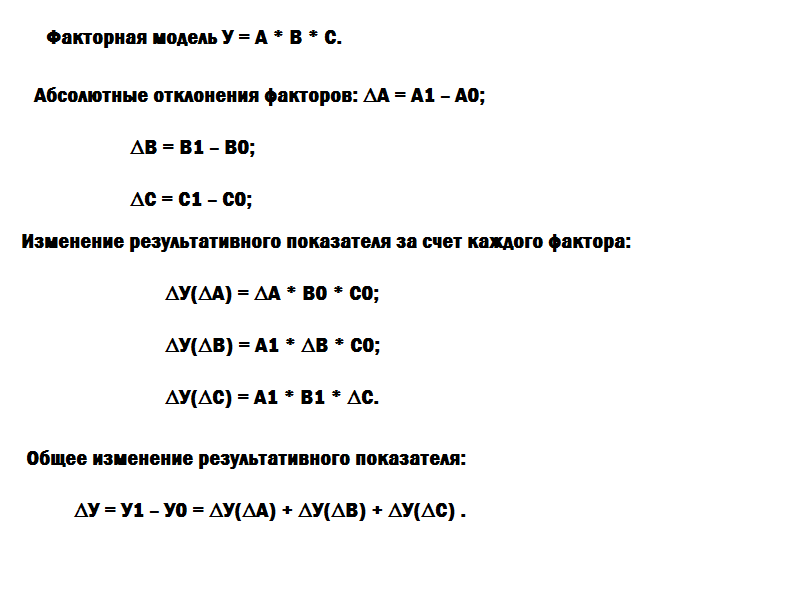

А вот этапы для способа абсолютных разниц:

- рассчитайте влияние первого фактора. Для этого включите в формулу его абсолютное изменение. Обозначим эту величину значком ∆. Считается как разница между отчетным и базовым значениями. Все остальные факторы должны быть с базовыми цифрами;

- определите воздействие второго фактора. Включайте в формулу его абсолютное изменение ∆. Фактор, который стоит слева от него в модели, берется с отчетным значением. Те, что находятся справа, пойдут с базовыми;

- повторите вычисления для третьего и последующих факторов, если они есть. Логика та же. Фактор, чье влияние оцениваем, включается как ∆. Стоящие от него слева как отчетные. Находящиеся справа как базовые.

Чтобы было понятнее, подготовили схему.

Рисунок 5. Факторный анализ показателя методом абсолютных разниц: пример

Согласитесь, этот подход проще, чем цепные подстановки. Все бы с ним хорошо, если бы не упомянутое выше ограничение в применении по типам моделей.

Хотя запутаться в подобных расчетах негде, однако есть смысл сделать проверку. Сложите все факторные влияния и сравните полученное с абсолютным изменением результата за период. Если сходится, значит, все правильно.

Как провести факторный анализ: пример

Теперь закрепим написанное расчетами для реальной компании. Понадобится ее финансовая отчетность. А еще нужно определиться с моделями.

Будем основываться на цифрах из баланса и отчета о финансовых результатах за 2021 г. для ПАО «КАМАЗ». Воспользуемся четырьмя факторными моделями. Их формулы показали на схеме. Первая и последняя – это простая и расширенная формулы DuPont.

Рисунок 6. Формулы факторный моделей, которые используются в примерах

Анализируем рентабельность активов по двухфакторной модели

Исходные данные и расчетные значения свели в таблицу. Так как модель мультипликативная, то применили способ абсолютных разниц.

|

Показатель, млн руб. (если не указано иное) |

2019 (0) |

2020 (1) |

Абсолютное отклонение (∆) |

|

Исходные данные: |

|||

|

– активы на начало года |

179 083 |

188 522 |

× |

|

– активы на конец года |

188 522 |

212 292 |

× |

|

– выручка |

160 816 |

185 868 |

× |

|

– чистая прибыль (убыток) |

-1 546 |

1 545 |

× |

|

Расчетные значения: |

|||

|

– рентабельность (убыточность) активов (Ра), % |

-0,84 |

0,77 |

1,61 |

|

– рентабельность (убыточность) продаж (Рп), % |

-0,96 |

0,83 |

1,79 |

|

– коэффициент оборачиваемости активов (Коа), ед. |

0,87 |

0,93 |

0,05 |

|

Факторное влияние на рентабельность активов, %: |

|||

|

– рентабельности продаж ∆Ра(Рп) = ∆Рп × Коа0 |

1,57 |

× |

|

|

– оборачиваемости активов ∆Ра(Коа) = Рп1 × ∆Коа |

0,04 |

× |

|

|

– суммарное ∆Ра = ∆Ра(Рп) + ∆Ра(Коа) |

1,61 |

× |

Суммарное влияние факторов 1,61 соответствует абсолютному изменению рентабельности активов за 2019-2020 гг. Значит, ошибки в расчетах нет. Есть смысл перейти к анализу цифр. Вот краткие выводы:

- за год предприятие ушло от убыточности активов к их рентабельности. В чем главная причина? Во влиянии рентабельности продаж. За счет нее показатель прирос на 1,57%. Она характеризует, сколько чистого финансового результата содержится в одном рубле выручки. Когда увеличивается, это означает: доходы компании прирастают быстрее, чем расходы. Так происходит за счет оптимизации последних, грамотной ценовой политики, стабильного спроса на продукцию предприятия;

- оборачиваемость ресурсов тоже внесла положительный вклад в изменение рентабельности активов. Правда, он в разы меньше – 0,04. Выходит, с точки зрения управления имуществом предприятию есть куда расти. В 2020-м прирост выручки с каждого рубля, вложенного в активы, оказался всего 5 копеек. Отлично, что он был. Однако, возможно, стоит поискать резервы для дальнейшего улучшения ситуации.

Анализ по первой модели рассказал о трех особенностях функционирования компании:

- в 2020-м она попала в зону чистой прибыли за счет оптимального соотношения между совокупными доходами и расходами;

- в этом же году немного выросла эффективность управления активами или ресурсоотдача;

- вместе эти факторы определили рост рентабельности активов на 1,57%.

Оцениваем рентабельность активов по трехфакторной модели

По проведенным расчетам заметили: доходная отдача от активов у ПАО «КАМАЗ» не столь велика. Посмотрим, какая их составляющая «проседает» в этом отношении особенно сильно. Поможет трехфакторная модель. Цифры по ней находятся в таблице. Для определения факторного влияния применили способ цепных подстановок, так как абсолютные разницы для модели данного смешанного типа не подходят.

|

Показатель, млн руб. (если не указано иное) |

2019 (0) |

2020 (1) |

Абсолютное отклонение (∆) |

|

|

Исходные данные: |

||||

|

– внеоборотные активы на начало года |

86 445 |

102 759 |

× |

|

|

– внеоборотные активы на конец года |

102 759 |

120 946 |

× |

|

|

– оборотные активы на начало года |

92 638 |

85 763 |

× |

|

|

– оборотные активы на конец года |

85 763 |

91 346 |

× |

|

|

Расчетные значения: |

||||

|

– рентабельность (убыточность) активов (Ра), % |

-0,84 |

0,77 |

1,61 |

|

|

– рентабельность (убыточность) продаж (Рп), % |

-0,96 |

0,83 |

1,79 |

|

|

– фондоемкость (Фе), руб./руб. |

0,59 |

0,60 |

0,01 |

|

|

– коэффициент закрепления оборотных средств (Кз), руб./руб. |

0,55 |

0,48 |

-0,08 |

|

|

Факторное влияние на рентабельность активов, %: |

||||

|

– рентабельности продаж ∆Ра(Рп) = Рп1 ÷ (Фе0 + Кз0) – Рп0 ÷ (Фе0 + Кз0) |

1,57 |

× |

||

|

– фондоемкости ∆Ра(Фе) = Рп1 ÷ (Фе1 + Кз0) – Рп1 ÷ (Фе0 + Кз0) |

-0,01 |

× |

||

|

– коэффициента закрепления оборотных средств ∆Ра(Кз) = Рп1 ÷ (Фе1 + Кз1) – Рп1 ÷ (Фе1 + Кз0) |

0,05 |

× |

||

|

– суммарное ∆Ра = ∆Ра(Рп) + ∆Ра(Фе) + ∆Ра(Кз) |

1,61 |

× |

||

Знаки влияния фондоемкости и закрепления оборотных средств показывают, какая именно часть активов в 2020-м использовалась менее эффективно. Минус у Фе говорит, что это внеоборотные активы. Почему так? Потому что их стоимостное увеличение обогнало прирост выручки. Выходит, чтобы заработать 1 руб. дохода от основной деятельности в 2020-м требовалось больше зданий, оборудования, транспорта и т.п.

В отношении оборотных активов ситуация иная: они тоже увеличились, но выручка приросла значительнее. Выходит, отдача с каждого вложенного в них рубля стала больше.

Мы показываем пример общего анализа, поэтому на частностях не останавливаемся. В реальной же практике они должны быть. Например, разумно посмотреть, какие именно составляющие внеоборотных активов стали использоваться менее эффективно. Для этого рассчитываются значения фондоемкости по отдельным составляющим долгосрочного имущества. Затем принимается решение: насколько разумно сохранять и приумножать объемы подобных активов, если отдача от них падает и тормозит рост бизнеса.

Ответ на такой вопрос нельзя предсказать заранее. В каждой конкретной ситуации он будет свой. К примеру, у ПАО «КАМАЗ» в 2020-м значительно увеличились долгосрочные финансовые вложения. Это предоставленные займы на срок свыше года и участие в уставных капиталах других компаний. Они тоже относятся к внеоборотным активам. Если предприятие планирует получать от них стабильный, причем существенный доход, то их рост оправдан.

Аналогичное мнение относительно суммы вложений в имущество и ожидаемой от него доходности разумно сформулировать по каждому значимому элементу первого раздела баланса.

Выявляем влияние факторов на рентабельность продукции

Данная модель поможет понять структуру себестоимости. А еще, какой ее элемент растет скорее остальных, а потому особенно сильно «съедает» прибыль бизнеса. Расчеты привели в таблице. Влияние факторов оценивали цепными подстановками.

|

Показатель, млн руб. (если не указано иное) |

2019 (0) |

2020 (1) |

Абсолютное отклонение (∆) |

|

|

Исходные данные: |

||||

|

– материальные затраты |

110 628 |

123 404 |

× |

|

|

– расходы на оплату труда |

13 953 |

14 593 |

× |

|

|

– отчисления на социальные нужды |

4 229 |

4 451 |

× |

|

|

– амортизация |

1 471 |

1 739 |

× |

|

|

– прочие затраты |

32 590 |

42 012 |

× |

|

|

Расчетные значения, руб./руб. (если не указано иное): |

||||

|

– рентабельность (убыточность) продукции (Рпрод), ед. |

-0,012 |

0,024 |

0,036 |

|

|

– материалоемкость (Ме) |

0,687 |

0,647 |

-0,040 |

|

|

– зарплатоемкость (Зе) |

0,113 |

0,100 |

-0,013 |

|

|

– амортизациеемкость (Ае) |

0,009 |

0,009 |

0,000 |

|

|

– накладоемкость (Не) |

0,203 |

0,220 |

0,018 |

|

|

Факторное влияние на рентабельность продукции, ед.: |

||||

|

– материалоемкости ∆Рпрод(Ме) = (Ме1 + Зе0 + Ае0 + Не0)-1 – (Ме0 + Зе0 + Ае0 + Не0)-1 |

0,041 |

× |

||

|

– зарплатоемкости ∆Рпрод(Зе) = (Ме1 + Зе1 + Ае0 + Не0)-1 – (Ме1 + Зе0 + Ае0 + Не0)-1 |

0,014 |

× |

||

|

– амортизациеемкости ∆Рпрод(Ае) = (Ме1 + Зе1 + Ае1 + Не0)-1 – (Ме1 + Зе1 + Ае0 + Не0)-1 |

0,000 |

× |

||

|

– накладоемкости ∆Рпрод(Не) = (Ме1 + Зе1 + Ае1 + Не1)-1 – (Ме1 + Зе1 + Ае1 + Не0)-1 |

-0,019 |

× |

||

|

– суммарное ∆Рпрод = ∆Рпрод(Ме) + ∆Рпрод(Зе) + ∆Рпрод(Ае) + ∆Рпрод(Не) |

0,036 |

× |

||

Рентабельность продукции – это отношение операционной прибыли к расходам основного бизнеса. В 2020-м показатель увеличился на 0,036 ед. Причем за год предприятие сумело выйти из минуса в плюс.

Положительную роль в этом сыграло то, что два значимых элемента расходов прирастали медленнее выручки. Речь про материальные траты и оплату труда с отчислениями. Амортизация никак не повлияла на изменение результативного показателя. А накладные расходы его уменьшили на 0,019.

Выходит, накладная составляющая – это то, что предприятию есть смысл изучить подробнее. Проанализировать состав, оценить оправданность отдельных элементов и причины их увеличения. Это так еще и потому, что на накладные траты у ПАО «КАМАЗ» приходится более 20% расходов по обычной деятельности. К ним относятся две группы:

- прочая составляющая расходов основного бизнеса;

- утилизационный сбор.

Первая приросла на 2,3 млрд руб. Целесообразно установить, что именно вызвало такое увеличение. Возможно, часть трат можно оптимизировать.

Второй стал больше на 7,1 млрд руб. Повлиять на эту сумму предприятие вряд ли сможет. Величина такого сбора для производителей транспортных средств определяется законодательно.

Считаем факторное воздействие для рентабельности собственного капитала

Оценим, насколько эффективно используется капитал собственников и что снижает его прибыльную отдачу. Для этого воспользуемся трехфакторной моделью DuPont. Она является мультипликативной. Поэтому для расчета влияния факторов применим способ абсолютных разниц.

|

Показатель, млн руб. (если не указано иное) |

2019 (0) |

2020 (1) |

Абсолютное отклонение (∆) |

|

Исходные данные: |

|||

|

– собственный капитал на начало года |

43 105 |

41 458 |

× |

|

– собственный капитал на конец года |

41 458 |

47 006 |

× |

|

Расчетные значения: |

|||

|

– рентабельность (убыточность) собственного капитала (Рск), % |

-3,66 |

3,49 |

7,15 |

|

– рентабельность (убыточность) продаж (Рп), % |

-0,96 |

0,83 |

1,79 |

|

– коэффициент оборачиваемости активов (Коа), ед. |

0,87 |

0,93 |

0,05 |

|

– мультипликатор капитала (МК), ед. |

4,35 |

4,53 |

0,18 |

|

Факторное влияние на рентабельность собственного капитала, %: |

|||

|

– рентабельности продаж ∆Рск(Рп) = ∆Рп × Коа0 × МК0 |

6,82 |

× |

|

|

– оборачиваемости активов ∆Рск(Коа) = Рп1 × ∆Коа × МК0 |

0,19 |

× |

|

|

– мультипликатора капитала ∆Рск(МК) = Рп1 × Коа1 × ∆МК |

0,14 |

||

|

– суммарное ∆Рск = ∆Рск(Рп) + ∆Рск(Коа) + ∆Рск(МК) |

7,15 |

× |

Чистая прибыль, отнесенная к капиталу собственников, в 2020-м стала выше на 7,15%. Это очень хорошо. Тем более, что годом ранее показатель был минусовым. Как и в случае с рассчитанными выше рентабельностью активов и продукции, главная причина такого – получение положительного финансового результата в 2020 г.

На увеличение рентабельности собственного капитала повлияли все три фактора. В наибольшей мере – рентабельность продаж. Она определила 6,82% увеличения. В наименьшей – мультипликатор капитала.

Последний считается как отношение активов к капиталу собственников. Поэтому его высокие значения и продолжающийся рост стоит рассматривать двояко. С одной стороны, все это увеличивает рентабельность. Но с другой, снижает финансовую устойчивость. Ведь, чтобы величина мультипликатора повышалась, собственный капитал должен расти медленнее, чем активы или – что то же самое по сумме – пассивы компании. При таком раскладе доля заемных источников становится больше, значит, долговая яма глубже.

Ситуация усугубляется тем, что удельный вес капитала собственников у ПАО «КАМАЗ» и так меньше нормы. В среднем составляет 22,5% при рекомендуемом значении 50%.

Итог анализа таков:

- собственные источники в 2020-м стали использоваться в разы эффективнее, так как компания получила чистую прибыль;

- наибольшее влияние на это оказало оптимальное соотношение между совокупными доходами и расходами. Именно оно определило рост рентабельности продаж и связанное с ним увеличение рентабельности собственного капитала;

- настораживает структура пассива, в котором примерно 80% приходится на долги.

Если вам нужны аналогичные расчеты по данным вашей компании, то не забудьте скачать Excel-файл из начала статьи. Он сам вычислит значения рентабельности и сделает оценку факторного влияния. Вам нужно лишь внести исходные цифры из бухгалтерской отчетности. Строки, в которых находятся требуемые значения, мы там указали.

Факторный анализ – это раскладка ситуации на составляющие и поиск ответа на вопрос: «Почему значение конкретного показателя оказалось таким, и на какой рычаг давить, чтобы переломить ситуацию в нужное русло?». Базовые подходы рассмотренного метода просты, а получаемые результаты информативны. Применяйте данный инструмент, если хотите оценить взаимосвязь между разными величинами.

Способы выявления влияния факторов на результативный показатель

Одной

из важнейших методологических задач в

экономическом анализе является

определение величины влияния факторов

на прирост результативных показателей.

В детерминированном факторном анализе

для этого используются следующие методы:

цепной подстановки, абсолютных разниц

относительных разниц, долевого участия,

логарифмический, балансовый и т.д.

Наиболее

распространенным является метод цепной

подстановки.

Данный

способ используется для расчета влияния

факторов во всех типах детерминированных

факторных моделей: аддитивных,

мультипликативных, кратных и

комбинированных. Способ цепных подстановок

заключается в определении ряда

промежуточных значений результативного

показателя путем последовательной

замены базисных значений факторов на

отчетные. Разность промежуточных

значений равна изменению результативного

показателя за счет заменяемого фактора.

Число расчетов результативного показателя

на единицу больше числа факторов. При

расчетах используется следующий порядок.

При наличии количественных и качественных

показателей в первую очередь производится

подсчет количественных факторов, а

затем качественных.

Рассмотрим

пример применения этого способа.

Таблица

5.1.

Показатели, определяющие объем выпуска продукции

|

Показатель |

Условное |

Уровень |

Отклонение |

||

|

базовый |

отчетный |

абсолютное |

относительное, |

||

|

Валовая |

Вп |

4800 |

5920 |

+1120 |

+23,3 |

|

Среднесписочная |

Чр |

15 |

16 |

+1 |

+6,7 |

|

Среднегодовая |

Гв |

320 |

370 |

+50 |

15,625 |

|

Количество |

Д |

200 |

205 |

+5 |

+2,5 |

|

Средняя |

П |

8 |

7,8 |

-0,2 |

-2,5 |

|

Среднечасовая |

ЧВ |

200 |

231,4 |

+31,4 |

+15,7 |

Между

показателями данной таблицы существует

взаимосвязь, которая может быть выражена

в виде следующей факторной модели:

ВП

= ЧР ∙ ГВ.

лгоритм

расчета способом цепной подстановки

имеет вид:

ВП0

= ЧР0

∙ ГВ0

= 15 ∙ 320 = 4800 тыс. руб.

ВПусл

= ЧР1

∙ ГВ0

= 16 ∙ 320 = 5120 тыс. руб.

ВП1

= ЧР1

∙ ГВ1

= 16 ∙ 370 = 5920 тыс. руб.

Второй

показатель валовой продукции отличается

от первого тем, что при его расчете взята

численность рабочих текущего периода

вместо базисного. Выработка продукции

одним рабочим и там и там базисная. Можно

сказать, что за счет передержки численности

рабочих выпуск продукции вырос на 320

тыс. руб. (5120 – 4800).

Третий

показатель валовой продукции отличается

от второго тем, что при его расчете

выработка рабочих взята фактическая

вместо базисной. Численность и там и

там фактическая. Таким образом, за счет

роста производительности труда![]()

объем валовой продукции вырос на 800 тыс.

руб. (5920 – 5120).

Следовательно,

рост объема производства произошел за

счет следующих факторов:

|

1) |

+320 |

|

2) |

+800 |

|

Итого |

+1120 |

Алгебраическая

сумма влияния факторов обязательно

должна быть равна общему приросту

результативного показателя:

Δ

ВПчр

+ Δ ВПгв

= Δ ВПобщ

.

Отсутствие

такого равенства говорит о допущенных

ошибках в расчетах.

Для

определения большего количества

факторов, например, четырех, рассчитывается

пять значений результативного показателя.

Схематически это можно представить

следующим образом (табл. 5.2)

Таблица

5.2.

Схема

расчета пяти значений результативного

показателя

|

Уровень |

Условия |

|||

|

Фактор |

Фактор |

Фактор |

Фактор |

|

|

Базисный |

план |

план |

план |

план |

|

Условный |

факт |

план |

план |

план |

|

Условный |

факт |

факт |

план |

план |

|

Условный |

факт |

факт |

факт |

план |

|

Фактический |

факт |

факт |

факт |

факт |

В

качестве примера рассмотрим четырехфакторную

модель валовой продукции:

ВП

= ЧР ∙ Д ∙ П ∙ ЧВ.

Исходные

данные возьмем из таблицы 5.1:

ВП0

= ЧР0

∙ Д0

∙ П0

∙ ЧВ0

= 15 ∙ 200 ∙ 8 ∙ 200 = 4800 тыс. руб.

ВПусл1

= ЧР1

∙ Д0

∙ П0

∙ ЧВ0

= 16 ∙ 200 ∙ 8 ∙ 200 = 5120 тыс. руб.

ВПусл2

= ЧР1

∙ Д1

∙ П0

∙ ЧВ0

= 16 ∙ 205 ∙ 8 ∙ 200 = 5248 тыс. руб.

ВПусл3

= ЧР1

∙ Д1

∙ П1

∙ ЧВ0

= 16 ∙ 205 ∙ 7,8 ∙ 200 = 5116,8 тыс. руб.

ВП1

= ЧР1

∙ Д1

∙ П1

∙ ЧВ1

= 16 ∙ 205 ∙ 7,8 ∙ 231,4 = 5920 тыс. руб.

Объем

выпуска продукции![]()

за отчетный период вырос на 1120 тыс. руб.,

в том числе за счет изменения:

1)

численности рабочих:

Δ

ВП(ЧР) = ВПусл1 – ВП0 = 5120 –

4800 = +320 тыс. руб.;

2)

количества отработанных дней одним

рабочим за год:

Δ

ВП(Д) = ВПусл2 – ВПусл1 =

5248 – 5120 = +128 тыс. руб.;

3)

средней продолжительности рабочего

дня:

Δ

ВП(П) = ВПусл3 – ВПусл2 =

5116,8 – 5248 = -131,2 тыс. руб.;

4)

среднечасовой выработки:

Δ

ВП(ЧВ) = ВП1 – ВПусл3 = 5920 –

5116,8 = 803,2 тыс. руб.

Итого:

+1120 тыс. руб.

Следовательно,

применение способа цепной подстановки

требует знания взаимосвязи факторов,

их соподчиненности, умения правильно

их классифицировать и систематизировать.

В

мультипликативных моделях детерминированного

факторного анализа применяется способ

абсолютных разниц. Несмотря на

ограниченное использование, благодаря

простоте он получил широкое применение

в экономическом анализе.

Сущность

этого способа заключается в том, что

величина влияния факторов определяется

умножением абсолютного прироста значения

исследуемого фактора на базовую

(плановую) величину факторов, которые

находятся справа от него, и на фактическую

величину факторов, расположенных слева

от него в модели.

Алгоритм

расчета для мультипликативной

четырехфакторной модели валовой

продукции представляет собой следующее.

ВП

= ЧР ∙ Д ∙ П ∙ ЧВ.

Δ

ВПчр = Δ ЧР ∙ Д0 ∙ П0 ∙

ЧВ0 = (+1) ∙ 200 ∙ 8 ∙ 200 = + 320 тыс. руб.

Δ

ВПд = ЧР1 ∙ Δ Д ∙ П0 ∙

ЧВ0 = 16 ∙ (+5) ∙ 8 ∙ 200 = + 128 тыс. руб.

Δ

ВПп = ЧР1 ∙ Д1 ∙ Δ П ∙

ЧВ0 = 16 ∙ 205 ∙ (-0,2) ∙ 200 = -131,2 тыс.

руб.

Δ

ВПчв = ЧР1 ∙ Д1 ∙ П1

∙ Δ ЧВ = 16 ∙ 205 ∙ 7,8 ∙ (+31,4) = +803,2 тыс. руб.

Итого:

+1120 тыс. руб.

Результаты

с помощью способа абсолютных разниц

получаются те же, что и способом цепной

подстановки. Необходимо иметь в виду,

что если имеется несколько количественных

и качественных факторов, то сначала

исследуется влияние факторов первого

порядка, а затем более низкого.

Данный

способ применяется для измерения влияния

факторов на прирост результативного

показателя только в мультипликативных

моделях. Используются относительные

приросты факторных показателей,

выраженные в виде коэффициентов или

процентов.

Для

расчета влияния первого фактора

необходимо базовую величину результативного

показателя умножить на относительный

прирост первого фактора, выраженного

в виде десятичной дроби.

Для

расчета влияния второго фактора нужно

к базовой величине результативного

показателя прибавить изменение его за

счет первого фактора и затем полученную

сумму умножить на относительный прирост

второго фактора.

Влияние

третьего фактора определяется аналогично:

к базовой величине результативного

показателя необходимо прибавить его

прирост за счет первого и второго

факторов и полученную сумму умножить

на относительный прирост третьего

фактора и т.д.

Рассмотрим

данную методику на примере, приведенном

в

Δ

ВПчр = ВП0 ∙ Δ ЧР / ЧР0

= 4800 ∙ 1 / 15 = +320 тыс. руб.

Δ

ВПд = (ВП0 + Δ ВПчр ) ∙

Δ Д / Д0 = (4800 + 320) ∙ 5 / 200 = +128 тыс. руб.

Δ

ВПп = (ВП0 + Δ ВПчр + Δ

ВПд ) ∙ Δ П / П0 = (4800 + 320 + 128) ∙

-0,2 / 8 = -131,2 тыс. руб.

Δ

ВПчв = (ВП0 + Δ ВПчр + Δ

ВПд + Δ ВПп ) ∙ Δ ЧВ / ЧВ0

= (4800 + 320 + 128 – 131,2) ∙ 31,4 / 200 = 803,2 тыс. руб.

Результаты

расчетов такие же, как и при использовании

предыдущих способов.

Данный

способ удобно применять в тех случаях,

когда требуется рассчитывать влияние

большего количества факторов (8 и более).

Этот способ значительно сокращает число

вычислительных действий, что говорит

о его преимуществе.

Иногда,

чтобы определить влияние факторов на

прирост результативного показателя,

используется метод пропорционального

деления. Он используется, когда мы

имеем дело с аддитивными моделями Y = Σ

xi и моделями кратно-аддитивного

характера:

Y

= a / b + c + d +….+n; Y = a + b + c +… + n / k.

Когда

имеется одноуровневая модель, например,

Y = a + b + c, расчет проводится следующим

образом:

Δ

Ya = Δ

Yобщ / Δ

a + Δ b + Δ c ∙

Δ a;

Δ

Yb = Δ

Yобщ / Δ

a + Δ b + Δ c ∙

Δ b;

Δ

Yc = Δ

Yобщ / Δ

a + Δ b + Δ c ∙

Δ c.

В

моделях кратно-аддитивного типа сначала

определяем методом цепной подстановки![]() ,

,

как изменился результативный показатель

за счет числителя и знаменателя, а затем

следует расчет влияния факторов второго

порядка![]()

способом пропорционального деления

вышеперечисленными алгоритмами.

Пример.

Уровень

фонда заработной платы повысился на

21,7% в связи с ростом среднегодовой

заработной платы на 3250 руб. Среднегодовая

заработная плата возросла за счет роста

выплат по тарифным ставкам — на 346

руб., за счет роста выплат доплат и

надбавок — на 2129 руб., за счет роста

выплат дополнительной заработной

платы — на 775 руб. Определим, как

изменился фонд заработной платы за счет

каждого фактора.

Δ

ФЗПтс = +21,7% / 3250 ∙ 346 = +2,3%; Δ ФЗПдн

= +21,7% / 3250 ∙ 2129 = +14,2%; Δ ФЗПдз = +21,7%

/ 3250 ∙ 775 = +5,2%.

Для

решения такого типа задач можно

использовать способ долевого участия![]() .

.

Сначала

определяется доля каждого фактора в

общей сумме их приростов, которая затем

умножается на общий прирост результативного

показателя (табл. 5.3).

Δ

Ya = Δ а / Δ a + Δ b + Δ c ∙ Δ Yобщ

; Δ Yc = Δ с / Δ a + Δ b + Δ c ∙ Δ Yобщ

; Δ Yb = Δ b / Δ a + Δ b + Δ c ∙ Δ Yобщ

.

Таблица

5.3.

Соседние файлы в папке АХД

- #

- #

- #

- #

- #

- #

Ни одна компания не может обойтись без такого аналитического инструмента, как факторный анализ. Не важно, имеет ли бизнес миллионы прибыли или убытки — важно понимать, какие факторы оказали влияние на появления прибыли или убытка. Почему статья называется Факторный анализ простым языком? Почему именно простым?

Например, Википедия определяет факторный анализ как “многомерный метод, применяемый для изучения взаимосвязей между значениями переменных”. Отлично, только что делать, если мы только начинаем постигать азы аналитики в целом и факторного анализа в частности? Именно поэтому в данной статье рассмотрен самый простой пример факторного анализа на примере 3-х магазинов одной сети.

Мы проведем факторный анализ показателей реализации продукции, т.е. товарооборота, валовой прибыли и себестоимости складских запасов в разрезе трех магазинов компании и определим, как каждый из магазина в том или ином случае повлияли на общий результат компании. Таким образом, магазин будет являться фактором, который влияет на общий результат работы компании.

Факторный анализ пример расчета по продажам

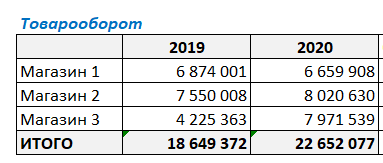

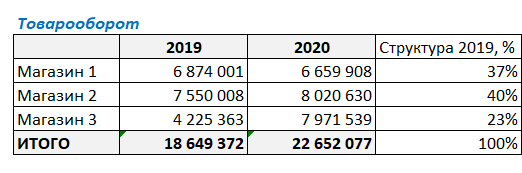

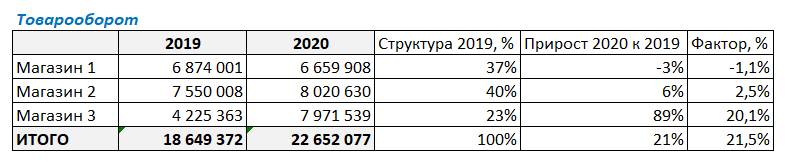

Имеем такую таблицу, в которой показаны суммы продаж за 2019 и 2020 годы по трем магазинам сети.

Как видите, товарооборот в 2020 году изменился по отношению к 2019 г. во всех магазинах. У кого-то уменьшился, у кого-то увеличился. И нужно понять, насколько изменение товарооборота конкретного магазина повлияло на общий результат деятельности компании.

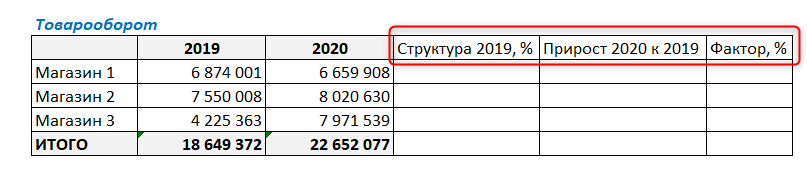

Для этого добавим в таблицу следующие столбцы:

Для начала нашего факторного анализа посчитаем структуру товарооборота в 2019 году. Структура будет показывать долю каждого магазина в суммарных продажах за 2019 год.

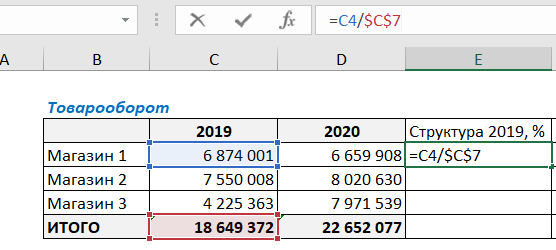

Для этого в ячейку Е4 введем следующую формулу:

Нужно поделить продажи Магазина 1 на общую сумму продаж. Не забудьте закрепить значение итоговой ячейки C7 в формуле знаками $ ($C$7). Закрепить значение ячейки можно, установив курсор на C7 и нажав клавишу F4 (подробнее об абсолютных и относительных ссылках в *статье*). Это нужно для того, чтобы ссылка на итоговую ячейку не съехала при протягивании формулы вниз.

Для полученного результата выберем процентный формат ячейки и протянем формулу вниз:

На данном этапе факторного анализа видим, что наибольший вклад в товарооборот компании за 2019 г. внес Магазин 2 — 40%. В итоговой ячейке нужно просуммировать получившиеся проценты, сумма обязательно должна быть равна 100% — это значит, что все посчитано верно.

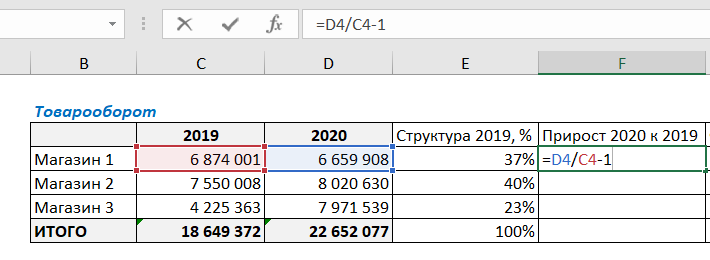

Далее в ячейке F4 посчитаем прирост продаж 2020 года к 2019. Для этого разделим сумму продаж за 2020 г на сумму за 2019 и отнимем единицу (стандартная формула для расчета изменения показателя).

Протянем формулу вниз, захватывая итоговую строку, и увидим, что продажи в 2020 г. в целом по компании выросли на 21% по отношению к предыдущему году. Также видим изменение товарооборота в каждом из магазинов.

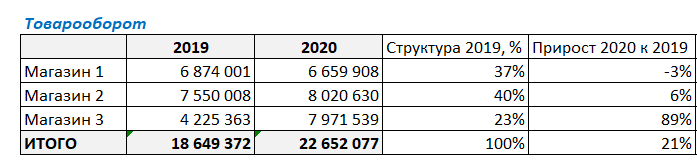

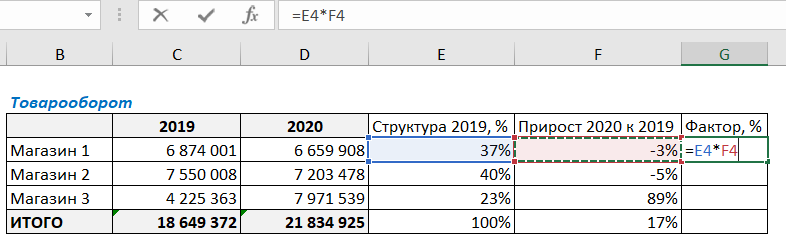

И в завершении данного этапа факторного анализа нужно умножить долю магазина на прирост продаж. Для этого в ячейке G4 напишем следующую формулу:

Протянем формулу вниз до итоговой ячейки.

Что же можно увидеть из итоговых результатов факторного анализа по товарообороту?

В целом товарооборот, вырос на 21,5% (выведем десятые доли для наглядности). И эти 21,5% складываются из следующих составляющих (факторов):

Фактор “Магазин 1” дал -1,1 % прироста в изменении товарооборота компании (т.е. падение товарооборота, т.к. прирост отрицательный)

Фактор “Магазин 2” для 2,5 % прироста из 21%.

А вот Фактор “Магазин 3” дал 20,1% прироста в составе группы магазинов, и аж 89% по отношению к собственным продажам в предыдущем году.

В итоге:

-1,1% + 2,5% + 20,1% = 21,5%

Таким образом, этот простой пример факторного анализа показывает, что максимальный вклад в прирост товарооборота сделал фактор “Магазин 3”.

Но не будем останавливаться на достигнутом, т.к. нам, во-первых, нужно понять, так ли на самом деле успешен Магазин 3 (ведь конечной целью бизнеса является получение прибыли, а не выручки), а во-вторых, понять, чем можно объяснить такой большой прирост продаж по данному магазину и падение продаж по Магазину 1.

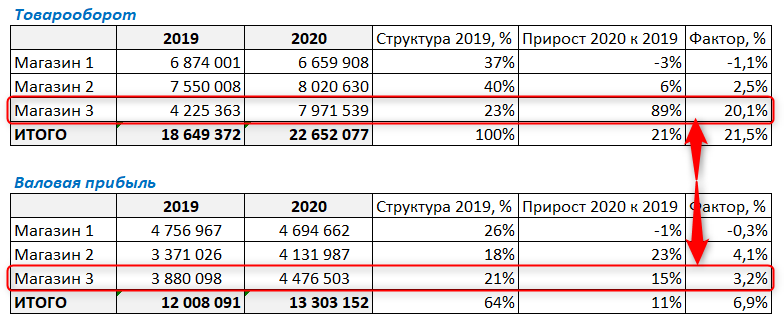

Факторный анализ по операционной прибыли

Что такое операционная прибыль, можно прочитать в статье Что такое прибыль. Виды прибыли

Факторный анализ по операционной прибыли проведем по тем же этапам, что и анализ по продажам. Используем те же дополнительные столбцы и такие же формулы (их можно даже скопировать).

В итоге видим, что Магазин 3, который показывал головокружительный рост выручки, по операционной прибыли уже не такой успешный.

О чем это может говорить? О том, что нужно проводить дополнительный анализ факторов, которые могли повлиять на операционную прибыль. В данном случае в Магазине 3 сильно увеличились издержки (намного сильнее, чем выросла выручка), и при дополнительном анализе нужно понять, какие именно это издержки. Возможно, значительно увеличился штат сотрудников или арендуемая площадь, и т.д.

Магазин 2 показал рост прибыли больше, чем рост выручки. Это может говорить о том, что данный магазин снизил издержки (например, сократился штат сотрудников).

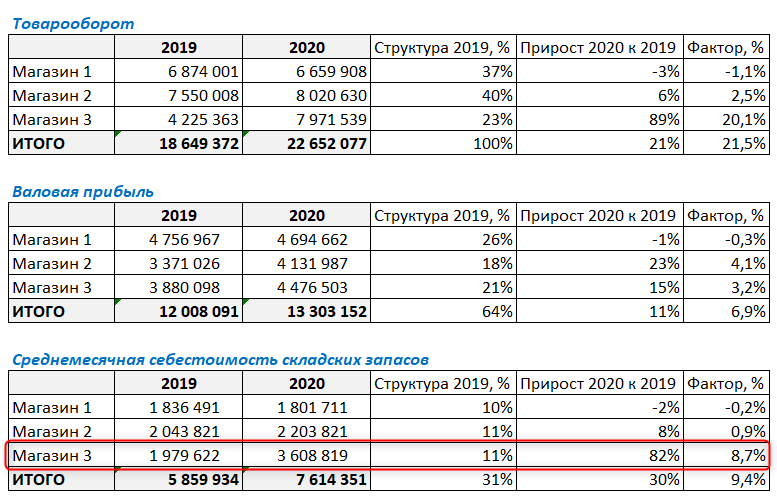

Факторный анализ пример расчета по себестоимости складских запасов

Дополнительно можно провести факторный анализ складских запасов. Это нужно, чтобы понять, за счет чего изменяется выручка.

Проделаем те же шаги, что и на предыдущих двух этапах.

Видим, что у Магазин 3, который показал высокий рост выручки и совсем небольшой рост операционной прибыли, очень сильно выросла сумма складских запасов.

Какой можно сделать предварительный вывод? Например, что Магазин 3, увидев тенденцию к росту продаж, арендовал дополнительную площадь для хранения товарных запасов. А рост выручки хоть и был достаточно высок — но меньше ожидаемого, и в итоге аренда дополнительных площадей для хранения сказалась на прибыли не лучшим образом.

Таким вот нехитрым образом можно провести простой факторный анализ. Конечно, для полноценной аналитики этого может быть недостаточно, нужно учитывать еще множество факторов и составляющих. Но для того, чтобы увидеть общие тенденции, такого простого анализа бывает достаточно.

Более подробно о факторном анализе с примерами расчета можно прочитать в статьях:

Вам может быть интересно:

На чтение 7 мин Просмотров 63.2к.

Факторный анализ применяют в различных науках, например, в психологии и психометрии, но чаще всего его используют в экономике. С его помощью компания может понять, динамика каких показателей оказывает наибольшее влияние на конечный результат.

Содержание

- Понятие факторного анализа

- Приемы факторного анализа

- Детерминированный факторный анализ

- Методы детерминированного факторного анализа

- Метод цепных постановок

- Метод логарифмирования

- Метод абсолютных разниц

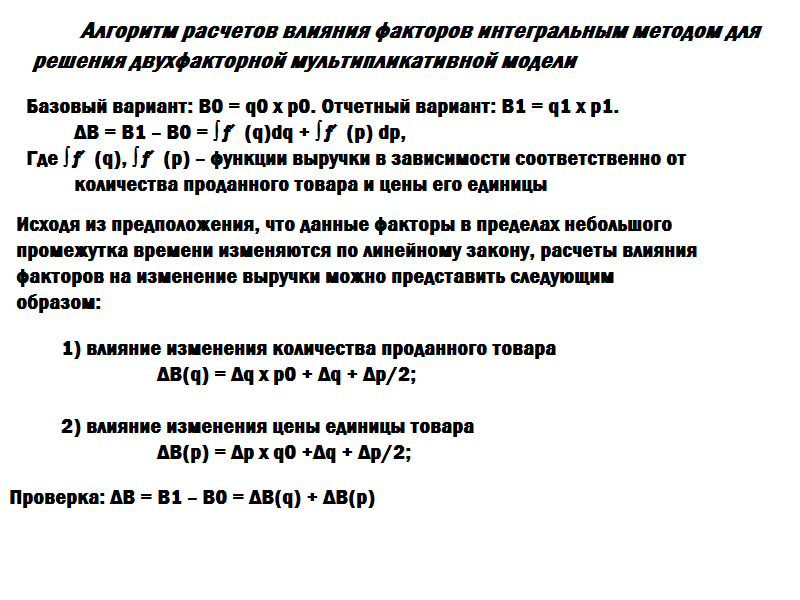

- Интегральный метод

- Метод относительных разниц

- Стохастический факторный анализ

- Метод математического программирования

- Метод парной корреляции

- Метод теории игр

- Метод матричной модели

- Метод множественного корреляционного анализа

- Статистический и динамический факторный анализ

- Ретроспективный и перспективный факторный анализ

- Этапы факторного анализа

- Как провести факторный анализ финансовой деятельности предприятия

- Пример

Понятие факторного анализа

Факторным анализом называют метод исследования, который позволяет определить влияние той или иной переменной на конечный результат. Для его проведения нужно подготовить информацию по каждому параметру. В процессе исследования можно понять внутреннюю взаимосвязь между факторами, влияющими на итог деятельности.

Приемы факторного анализа

Основой факторного анализа является его модель:

ФМ = А * Б * В…Я + КР

где ФМ – факторная модель;

А, Б, В…Я – факторы, используемые для анализа;

КР – конечный результат деятельности.

Но, чтобы понять взаимосвязь между показателями и итогом работы, исследование проводят при помощи распространенных приемов:

- детерминированного;

- стохастического;

- статического и динамического;

- ретроспективного и перспективного.

В процессе исследования можно использовать все приемы. Но в экономике зачастую применяют один из них.

Детерминированный факторный анализ

Для проведения детерминированного факторного анализа используют несколько моделей:

- кратную;

- адаптивную;

- мультипликативную.

В процессе осуществления вычислений при помощи каждой из них используют данные об исследуемых факторах, а также конечный результат.

| Модель детерминированного факторного анализа | Формула | Расшифровка формулы |

| Кратная | А / А1 | А, А1 — факторы |

| Адаптивная | А + А1 + А2 + … +Ан | А, А1, А2, Ан — факторы |

| Мультипликативная | А * А1 * А2 * … *Ан | А, А1, А2, Ан — факторы |

То есть, детерминированный факторный анализ проводится путем нахождения частного от исследуемых факторов, их произведения или суммы.

Методы детерминированного факторного анализа

Детерминированный факторный анализ проводят при помощи следующих методов:

- цепных постановок;

- логарифмирования;

- абсолютных разниц;

- интегрального;

- относительных разниц.

Для получения достоверного результата, нужно тщательно отобрать факторы, которые непосредственно влияют на конечный результат деятельности.

Метод цепных постановок

Метод цепных подстановок представляет собой последовательную замену одного из показателей прошлого периода с отчетным. При этом все остальные факторы остаются нетронутыми. Изменяя показатель, необходимо проводить новый расчет.

Важно! При вычислении получается так, что в первом исследовании используют все факторы прошлого периода, а в последнем – фактического.

Для анализа используют факторную модель:

ФМ = А * Б * В…Я,

где А, Б, В…Я – показатели, используемые в процессе.

Чтобы определить взаимосвязь между факторами и конечным результатом, необходимо найти разницу между результатами расчетов. Для этого из итога второго расчета нужно отнять результат первого, из третьего – второго, из четвертого – третьего и так далее. В процессе исследования важно соблюдать строгую последовательность, в противном случае, анализ может показать некорректную информацию.

Метод логарифмирования

Метод логарифмирования считается одним из наиболее точных способов факторного анализа. Он заключается в составлении логарифма на основании показателей прошлого и отчетного периода.

Для этого находят сумму всех факторов, затем записывают алгебраическое выражение в виде произведения отношения фактических факторов к плановым. А уже на основании него составляют логарифм.

Метод абсолютных разниц

Основой для вычисления методом абсолютных разниц служит факторная модель:

ФМ = А * Б * В…Я,

где А, Б, В…Я – показатели, используемые в процессе.

Но для начала нужно найти абсолютные отклонения. Для этого из факторов базисного периода отнимают плановые показатели.

Для определения взаимосвязи между ними необходимо провести анализ при помощи факторной модели, заменяя относительные результаты на абсолютные отклонения.

Интегральный метод

Интегральный метод используется только тогда, когда конечный результат можно представить в виде функции от нескольких показателей. Интегральное выражение показывает зависимость функции от аргументов.

Метод относительных разниц

Метод относительных разниц используется для измерения влияния факторов на динамику конечного результата в мультипликативных и смешанных моделях. Он применяется в том случае, если данные для расчета выражены в относительных отклонения факторных показателей (процентах).

При проведении анализа данным методом за основу берется факторная модель:

ФМ = А * Б * В…Я,

где А, Б, В…Я – показатели, используемые в процессе.

Относительные отклонения находят по формуле:

(Аф – Ап) / Ап,

где Аф – фактический показатель;

Ап – плановый или базисный показатель.

Стохастический факторный анализ

Стохастический факторный анализ проводится только в том случае, если нет возможности найти прямой взаимосвязи между конечным результатом и факторами, влияющими на него. Как правило, его применяют дополнительно к детерминированному исследованию. Стохастический факторный анализ проводится с использованием следующих методов:

- математического программирования;

- парной корреляции;

- теории игр;

- матричной модели;

- множественного корреляционного анализа.

Метод математического программирования

Метод математического программирования применяется в качестве инструмента по оптимизации экономической деятельности.

Метод парной корреляции

Метод парной корреляции применяется для определения взаимосвязи между показателями, которые не находятся в функциональной зависимости. То есть влияние одного показателя на другой происходит не всегда, а под воздействием определенных корреляций.

Метод парной корреляции позволяет:

- определить уровень регрессии путем составления модели фактических показателей;

- найти коэффициент корреляции путем определения тесноты взаимосвязи между факторами.

Метод теории игр

Метод теории игр используется в нескольких случаях:

- условия работы не определены;

- между сторонами существует конфликт;

- стороны имеют разные интересы.

То есть, на конечный результат может повлиять поведение другой стороны. Сам метод основан на предположении, сформированном путем составления теории математических моделей.

Метод матричной модели

Метод матричной модели выглядит как схематическое изображение экономических явлений. Например, затраты и выпуск предприятия располагают в шахматном виде. Именно на основании полученного изображения можно понять, насколько затраты повлияли на конечный результат.

Метод множественного корреляционного анализа

Метод множественного корреляционного анализа помогает:

- определить зависимость между одним фактором с совокупностью других показателей;

- понять, насколько взаимосвязан один показатель от другого при исключении всех остальных факторов.

Исследование проводят при помощи специализированных компьютерных программ.

Статистический и динамический факторный анализ

Статистический факторный анализ используют для выявления взаимосвязи между показателями, которые повлияли на конечный результат за конкретный промежуток времени.

В свою очередь, динамическое исследование позволяет определить, что именно повлияло на динамику итога.

Ретроспективный и перспективный факторный анализ

Ретроспективный факторный анализ показывает, почему произошли изменения по сравнению с планом или базисным периодом. А перспективный метод позволяет оценить взаимосвязь между факторами и конечным результатом на будущее.

Этапы факторного анализа

Не важно, какой метод факторного анализа будет использован в процессе исследования. В любом случае, оно делится на несколько этапов:

- В первую очередь, отбираются все факторы, которые могут повлиять на результат. Зачастую используют данные бухгалтерского учета. Однако допускается использование иных источников информации.

- На следующем этапе важно классифицировать факторы по любому из удобных признаков. Например, по затратам, по экономическим показателям или по сезону.

- После того, как все показатели отобраны и классифицированы, можно проводить анализ одним или несколькими методами. Для этого производят расчеты для каждого фактора по отдельности.

- Следующий этап – нахождение взаимосвязи между показателями.

- В заключение, на основании проведенного исследования делают вывод.

Важно! Для проведения факторного анализа необходимо соответствующее программное обеспечение.

Как провести факторный анализ финансовой деятельности предприятия

Для проведения факторного анализа финансовой деятельности предприятия необходимо найти все показатели, которые влияют на конечный результат. Зачастую это:

- объем продаж;

- себестоимость единицы продукции;

- затраты на производство;

- индекс изменения цены;

- чистая прибыль;

- доход предприятия.

Как правило, факторный анализ проводят при помощи таблицы. В нее заносятся плановые и фактические показатели. На их основании производят вычисления, а результаты также вписывают в таблицу, после чего делают выводы.

Пример

Например, для проведения факторного анализа прибыли предприятия в качестве исследуемых факторов используют: доход, себестоимость единицы товара, а также чистый доход.

| Фактор | Продажи | Абсолютная динамика, в тыс. | Относительная динамика, в % | |

| Базисный период, в тыс. | Отчетный период, в тыс. | |||

| Доход | 70 | 80 | 1 | 14,3 |

| Себестоимость | 65 | 67 | 2 | 3,1 |

| Чистая прибыль | 12 | 13 | 1 | 8,3 |

На основании полученной информации можно сделать вывод о том, что себестоимость единицы товара выросла на 3,1%, что непосредственно для предприятия является негативным моментом. Но, несмотря на это, доход предприятия также увеличился, что позволило получить более высокую чистую прибыль.

Многие показатели работы компании являются многофакторными, поскольку зависят сразу от нескольких параметров, связь между которыми не всегда очевидна. В таких случаях применяют факторный анализ. Это статистический метод анализа параметра на основе обнаружения количественных связей между разными параметрами. Методику и расчетные примеры можно найти в статье.

![]() Скачать пример расчетов факторного анализа в Excel

Скачать пример расчетов факторного анализа в Excel

Содержание

- Понятие и назначение факторного анализа

- 5 этапов факторного анализа

- Методики расчетов при факторном анализе

- Метод абсолютных разниц

- Метод цепной подстановки в факторном анализе

- Примеры расчетов

- Факторный анализ чистой прибыли

- Поделиться ссылкой:

Понятие и назначение факторного анализа

При оценке деятельности организации за отчетный период руководство или предпринимателя в первую очередь интересует прибыль. Этот показатель, в свою очередь, зависит сразу от нескольких факторов. Его можно проследить с учетом:

- товарооборота;

- количества позиций товаров (ассортимента);

- издержек, связанных с покупкой товаров;

- себестоимостью и отпускной ценой;

- потоком клиентов и т.п.

Таким образом, факторный анализ позволяет понять, какие именно факторы влияют на исследуемый параметр, и в какой степени (т.е. установить конкретные количественные взаимосвязи). Также благодаря факторному анализу можно отследить и внутренние связи между факторами. При наличии устойчивых закономерностей можно установить корреляцию, например, между потоком клиентов и ассортиментом компании. Очевидно, что предприятие с большим количеством клиентов может потенциально может предоставить более широкую линейку товаров, а малая компания – более узкую.

Главное назначение факторного анализа – установить причины падения или роста прибыли, чтобы сформулировать конкретные виды по дальнейшему развитию компании. Понимание факторов, от которых зависит выполнение плана продаж, дает возможность получить достоверные данные о текущей рыночной конъюнктуре и принять соответствующие решения.

5 этапов факторного анализа

Вне зависимости от выбранной методики последовательность действия при факторном анализе и совершении расчетов будет примерно одинаковой:

- Сначала отберите все факторы, влияние которых необходимо установить. На этом этапе важно подобрать источники информации – в первую очередь это данные из бухгалтерской отчетности, однако допускается использовать и другие сведения.

- Классифицируйте эти факторы, если их слишком много. Группировка может быть любой, в зависимости от целей исследования – например, по издержкам, по макроэкономическим показателям, сезонности и т.п.

- Проведите расчеты по влиянию каждого из факторов в отдельности.

- Установите взаимосвязи (при наличии корреляции) между разными факторами.

- Сделайте количественные и качественные выводы на основе проведенного анализа.

Методики расчетов при факторном анализе

На практике за основу берут разные методики: в одних за основу берут только 3 ключевых фактора (дохода, отпускная цена и себестоимость), в других последовательно определяют влияние каждого фактора на прибыль. За основной источник данных можно взять информацию из бухгалтерской отчетности либо произвести расчеты по другим показателям. Нередко проводят несколько серий расчетов, чтобы сравнить полученные данные и прийти к усредненным значениям.

Метод абсолютных разниц

В этом случае для факторного анализа берется 3 критерия:

- объем продаж за отчетный период (выражают в натуральном виде – единица проданного товара или услуги);

- отпускная цена единицы товара;

- себестоимость в пересчете на 1 единицу товара или услуги.

Рассматривается влияние на прибыль каждого этого параметра; расчеты производятся по таким формулам (ф – фактическая, п – плановая):

Пф = Vф*(Цф – Сед)

П = Пф – Пп

П – прибыль, V – объем продаж, Ц – отпускная цена Сед – себестоимость в пересчете на единицу, Очевидно, что по данной формуле прибыль пропорциональна объему продаж. Поэтому по второй формуле в таких случаях всегда будет получаться положительная разница, т.е. выручка компании растет.

Метод цепной подстановки в факторном анализе

В этом случае определяют влияние каждого фактора по отдельности, однако берут те же самые формулы. Например, вначале анализируется изменения объема продаж в сезоне лето, затем в сезоне осень, зима и далее весна. Получают несколько значений прибыли (в данном случае 4) и выявляют их связь с сезонностью либо с другими параметрами (поток клиентов, рост закупочных цен, снижение цен на сырье и т.п.).

Примеры расчетов

На практике аналитические расчеты проводят в виде таблицы, поскольку для получения результата необходимо установить влияние сразу нескольких факторов на исследуемый показатель. Сравнение проводят между предыдущим и текущим периодами, чтобы получить адекватную картину (рыночные цены не изменились или по крайней мере изменились незначительно).

Факторный анализ прибыли от продаж

| параметр | прошлый период | исследуемый период | изменение прибыли | |

| в абсолютных значениях | в относительных значениях, % | |||

| объем продаж | 10000 | 10500 | 500 | 5,0 |

| себестоимость единицы | 500 | 450 | -50 | -10 |

| чистая прибыль | 1700 | 2000 | 300 | 17,6 |

| коммерческие издержки | 1400 | 1600 | 200 | 15,4 |

| управленческие издержки | 700 | 800 | 700 | 14,3 |

| индекс изменения цен | 2,00 | 2,20 | 0,20 | 10 |

Из этих данных можно сделать несколько выводов:

- Объем продаж за отчетный период увеличился на 5%.

- В том числе этому способствовало снижение себестоимости на 10%.

- С другой стороны, выросли и издержки – на 15,4% коммерческие и на 14,3% управленческие.

- Поэтому фактор снижения себестоимости на 10% не привел к аналогичному изменению дохода, который увеличился только на 5%.

Факторный анализ чистой прибыли

В этом случае за основу берут 3 показателя – это доход, себестоимость единицы и чистая прибыль.

| параметр | объем продаж | абсолютная разница | относительная разница | |

| прошлый период | исследуемый период | |||

| доход | 70000 | 80000 | 10000 | 14,3% |

| себестоимость единицы | 65000 | 67000 | 2000 | 3,1% |

| чистая прибыль | 12000 | 13000 | 1000 | 8,3% |

Из этого примера факторного анализа можно сделать несколько выводов:

- Себестоимость единицы продукции увеличилась на 3,1%, что явилось негативным фактором.

- Однако доход все равно увеличился на 14,3%.

- Также увеличилась и чистая прибыль на 8,3%.

Поэтому подобный рост себестоимости оказался приемлемым. Следовательно, действуют другие факторы, которые позволяют расти прибыли компании. Уточнить их степень влияния можно с помощью аналогичных расчетов.