Почему показатель внутренней нормы доходности — ключевой

Как известно, любому инвестиционному проекту сопутствует масса математических вычислений: анализ данных прошлых периодов, статистики, аналогичных проектов, составление финансовых планов, моделей, прогнозных условий, сценариев развития и др.

О том, как выстраивать финансовое планирование, см. статью «Организация финансового планирования и бюджетирования».

Помимо общей цели максимально точно оценить перспективы проекта, просчитать необходимые для его реализации ресурсы и спрогнозировать основные возможные трудности, у таких детальных расчетов есть одна связующая цель — выяснить показатели эффективности проекта.

На выходе их 2: чистая дисконтированная стоимость (NPV — net present value) и внутренняя норма доходности (IRR — internal rate of return). При этом именно внутренняя норма доходности(рентабельности) используется наиболее часто в силу своей наглядности.

Но такие финансовые документы, модели и т. д. зачастую занимают не одну сотню страниц печатного текста. А инвесторы, как известно, люди очень занятые. И в бизнес-кругах придумали лифт-тест: человек (инициатор проекта) за время, пока едет с инвестором в лифте (около 30 секунд), должен убедить его вложить деньги в проект.

Как это сделать? Естественно, рассказать, что же получит инвестор на выходе, т. е. оценить вероятный доход от всего проекта и доход собственно инвестора. Для этой цели и существует показатель внутренней нормы доходности.

Итак, что же такое внутренняя норма доходности?

О чем говорит внутренняя норма доходности

Внутренняя норма доходности — это такая ставка процента, при которой чистый проектный доход, приведенный к ценам сегодняшнего дня, равен 0. Другими словами, при такой процентной ставке дисконтированные (приведенные к сегодняшнему дню) доходы от инвестиционного проекта полностью покрывают затраты инвесторов, но не более того. Прибыль при этом не образуется.

О том, как рассчитать чистую прибыль (в том числе прогнозную), см. в статье «Как рассчитать чистую прибыль (формула расчета)?».

Для инвестора это значит, что при такой ставке процента он сможет полностью компенсировать свои вложения, т. е. не потерять на проекте, но и ничего не заработать. Можно также сказать, что это порог прибыли — граница, после пересечения которой проект становится прибыльным.

На первый взгляд немного пространное определение внутренней нормы доходности обозначает показатель, имеющий решающей вес для инвестора на практике, поскольку позволяет быстро и, самое главное, наглядно получить представление о целесообразности вложений в конкретный проект.

Обратите внимание! Показатель внутренней нормы доходности — величина относительная. Это значит, что сам по себе он мало о чем говорит. К примеру, если известно, что внутренняя норма доходности проекта — 20%, то этих сведений для принятия инвестором решения недостаточно. Нужно обязательно знать иные вводные, речь о которых пойдет далее.

Для того чтобы понять, как пользоваться данным показателем, необходимо уметь его корректно рассчитывать.

Как рассчитать внутреннюю норму доходности

Главная особенность исчисления внутренней нормы рентабельности в том, что на практике по какой-либо формуле вручную ее обычно не рассчитывают. Вместо этого распространены следующие методы расчета показателя:

- графический метод;

- расчет с помощью EXCEL.

Чтобы лучше понять, почему так происходит, обратимся к математической сути внутренней нормы доходности. Допустим, у нас есть инвестиционный проект, который предполагает определенные стартовые инвестиции. Как было указано выше, внутренняя норма доходности — это ставка, при которой доходы от проекта (приведенные) становятся равны первоначальным инвестиционным затратам. Однако мы точно не знаем, когда установится такое равенство: в 1, 2, 3 или 10-й год жизни проекта.

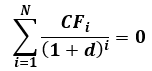

Математически такое равенство можно представить в следующем виде:

ИЗ = Д1 / (1 + Ст)1 + Д2 / (1 + Ст)2 + Д3 / (1 + Ст)3 + … + Дn / (1 + Ст)n,

где: ИЗ — первоначальные инвестиционные вложения в проект;

Д1, Д2…Дn — дисконтированные денежные доходы от проекта в 1-й, 2-й и последующие годы;

Ст — ставка процента.

Как видно, вытащить из этой формулы значение ставки процента достаточно сложно. В то же время если перенести в этой формуле ИЗ вправо (с отрицательным знаком), то мы получим формулу чистой дисконтированной стоимости проекта (NPV — 2-го ключевого показателя оценки эффективности инвестиционного проекта):

NPV = –ИЗ + Д1 / (1 + Ст)1 + Д2 / (1 + Ст)2 + Д3 / (1 + Ст)3 + … + Дn / (1 + Ст)n,

где: NPV — чистая дисконтированная стоимость проекта.

Пример расчета дисконтированной стоимости см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о том, что нужно знать, чтобы корректно считать NPV, см. в статье «Как рассчитать чистый дисконтированный доход (формула)?».

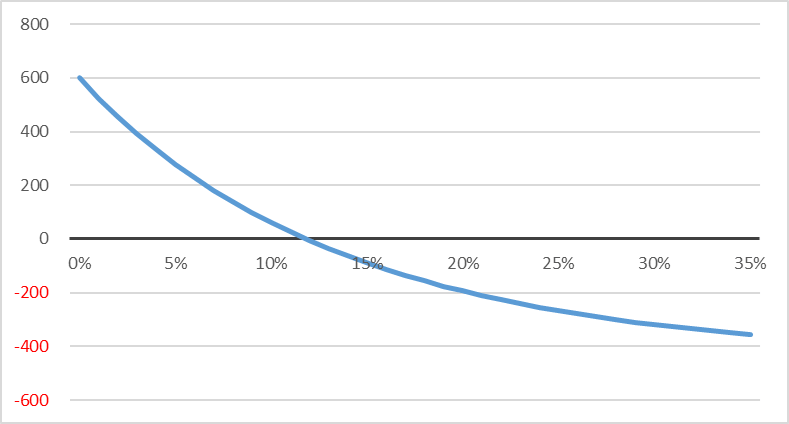

Далее задача сводится к тому, чтобы подобрать такую ставку процента, при которой значение NPV будет равно 0.

Самым наглядным в этом плане является графический метод подбора. Для этого строят график, где по оси Х откладывают возможные значения ставки процента, а по оси Y — значения NPV, и показывают на графике зависимость NPV от ставки процента. В той точке, где полученная изогнутая линия графика пересекает ось Х, находится нужное значение ставки процента, которое и является внутренней нормой доходности проекта.

Скачать график ВНД

Однако сегодня показатель внутренней нормы доходности обычно рассчитывается путем составления финансовой модели в EXCEL, поэтому любому инициатору стартапа важно представлять, как посчитать показатель без помощи графиков.

Как рассчитать норму доходности в EXCEL

Для расчета внутренней нормы доходности в EXCEL существуют 2 способа:

- с использованием встроенных функций;

- с использованием инструмента «Поиск решения».

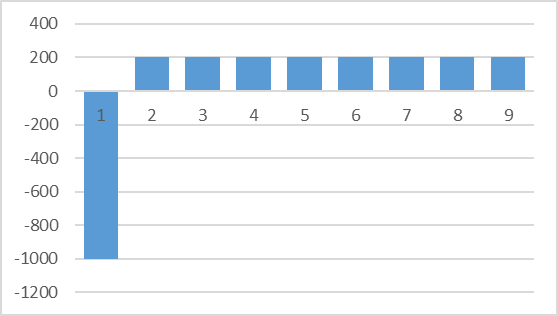

1. Начнем со встроенных функций. Чтобы посчитать внутреннюю норму доходности по проекту, нужно составить таблицу ежегодных планируемых показателей проекта, состоящую из нескольких столбцов. Обязательно следует отразить в ней такие цифровые значения, как первоначальные инвестиции и последующие ежегодные финансовые результаты проекта.

Важно! Ежегодные финансовые результаты проекта следует брать в недисконтированном виде, т. е. не приводить их к текущим ценам.

Для большей наглядности можно дать расшифровку ежегодных плановых доходов и расходов, из которых в итоге складывается финансовый результат проекта.

Пример 1

|

Год жизни проекта |

Первоначальные инвестиционные вложения, руб. |

Плановые доходы по проекту, руб. |

Плановые расходы по проекту, руб. |

Финансовые результаты проекта, руб. |

|

1-й |

100 000 |

0 |

100 000 |

–100 000 |

|

2-й |

0 |

40 000 |

30 000 |

10 000 |

|

3-й |

0 |

50 000 |

35 000 |

15 000 |

|

4-й |

0 |

45 000 |

30 000 |

15 000 |

После составления такой таблицы для расчета внутренней нормы доходности останется применить формулу ВСД.

Обратите внимание! В ячейке значения формулы ВСД следует указать диапазон сумм из колонки с финансовыми результатами проекта.

Однако на практике инвестиционные проекты не всегда сопровождаются регулярными денежными поступлениями. Всегда есть риск возникновения разрыва: заморозки проекта, его приостановки по иным причинам и пр. В таких условиях используют другую формулу, которая в русской версии EXCEL обозначается как ЧИСТВНДОХ. Ее отличие от предыдущей формулы в том, что помимо финансовых результатов проекта следует указать временные периоды (даты), на которые образуются конкретные финансовые результаты.

2. Для исчисления внутренней нормы доходности при помощи инструмента «Поиск решений» необходимо добавить к таблице плановых значений по проекту колонку со значениями ежегодного дисконтированного финансового результата. Далее нужно в отдельной ячейке обозначить, что здесь будет вычислено NPV, и прописать в ней формулу, содержащую ссылку на другую пустую ячейку, в которой будет рассчитана внутренняя норма доходности.

Важно! В строке «Установить целевую ячейку» нужно привести ссылку на ячейку с формулой NPV. Затем указать, что целевая ячейка должна равняться 0. В поле «Изменяя значение ячейки» необходимо сослаться на пустую ячейку, в которой и должен быть посчитан нужный нам показатель. Далее следует воспользоваться «Поиском решений» и вычислить такое значение ставки процента, при котором NPV обращается в 0.

После того как внутренняя доходность проекта найдена, встает основной вопрос: как эти сведения применить, чтобы верно оценить привлекательность вложений?

Внутренняя норма доходности при оценке инвестиционных проектов

Привлекательность любого инвестиционного проекта может быть определена путем сравнения внутренней нормы доходности по проекту с аналогичным показателем другого проекта либо базой для сравнения.

Если перед инвестором стоит вопрос, в какой проект вложить деньги, то выбор должен быть сделан в пользу того, внутренняя норма доходности которого больше.

Но что делать, если проект только 1? В таком случае инвестору следует сравнить внутреннюю норму доходности по проекту с некоей универсальной базой, которая может служить ориентиром для анализа.

Такой базой на практике выступает стоимость капитала. Если стоимость капитала ниже внутренней нормы доходности инвестиционного проекта, такой проект принято считать перспективным. Если же стоимость капитала, напротив, выше, то инвестору нет смысла вкладывать в проект деньги.

Вместо стоимости капитала можно использовать ставку процента по альтернативному безрисковому вложению средств. К примеру, по банковскому вкладу.

Пример 2

Безрисковый вклад в банк может принести 10% годовых. В этом случае инвестпроект с внутренней нормой доходности свыше 10% будет для инвестора привлекательным вариантом вложения средств.

Ограничения и недостатки внутренней нормы доходности

Несмотря на то, что расчет внутренней нормы доходности способен максимально помочь инвестору оценить перспективы вложений в тот или иной проект, все же есть ряд моментов, ограничивающих практическое применение показателя:

- Во-первых, при выборе из альтернативных проектов сравнения только внутренней нормы доходности по ним между собой недостаточно. Рассматриваемый показатель позволяет оценить доходность относительно первоначальных вложенных средств, а не иллюстрирует доход в его реальной оценке. Как следствие, проекты с одинаковым значением внутренней нормы доходности могут иметь разную чистую дисконтированную стоимость. И здесь уже выбор делать следует в пользу того проекта, чистая дисконтированная стоимость которого больше, т. е. который принесет инвестору больше прибыли в денежном выражении.

- Во-вторых, инвестиционный проект может иметь чистую дисконтированную стоимость больше 0 при всех значениях процентной ставки. Такой проект нельзя оценить с помощью внутренней нормы доходности, т. к. для него этот показатель просто не может быть рассчитан.

- В-третьих, на практике очень сложно точно спрогнозировать финансовые потоки в будущем. Особенно это применительно к будущим поступлениям (доходам).

Всегда существуют риски экономического, политического и иного характера, которые могут привести к тому, что контрагенты не будут платить в срок. Вследствие этого будет подвергаться корректировке финансовая модель проекта и, соответственно, значение внутренней нормы доходности. Так что максимально точно спрогнозировать будущие поступления — задача номер 1 при разработке финансовой модели.

Итоги

Внутренняя норма доходности — показатель, являющийся одним из важнейших при оценке финансового потенциала инвестиционного проекта. На него в первую очередь смотрят инвесторы.

Инициаторам проекта нужно помнить, что рассчитать показатель можно как с помощью графика, так и математически, в EXCEL (2 способами: с помощью встроенных функций и «Поиска решений»). Также не помешает сравнить значения по проекту с известной стоимостью капитала.

Кроме того, важно понимать, что показатель внутренней нормы доходности будет наглядно показывать перспективы проекта только в связке с чистой дисконтированной стоимостью, поэтому организации целесообразно представить инвестору расчет и NPV.

- Что означает ВНД (внутренняя норма доходности)

- Для чего определять ВНД

- Как рассчитать внутреннюю норму доходности

- Формула расчета ВНД в Excel

- Формула расчета ВНД в Google-таблице

Что означает ВНД (внутренняя норма доходности)

IRR — Internal Rate of Return. В переводе с английского — внутренняя норма доходности. В русском языке принята аббревиатура ВНД.

Это важный показатель, который определяет максимально возможный риск денежных вливаний в проект и минимально дозволенный уровень доходности.

Проще говоря, перед нами процентная ставка, при которой чистая прибыль от проекта по ценам сегодняшнего дня равна нулю. Получается, что прибыль покрывает затраты инвестора с учетом инфляции, но не превышает их.

Миша Р. хочет открыть бизнес — центр детского развития «Колобок». Денег не хватает, поэтому он хочет привлечь инвесторов и получить миллион рублей.

Инвестор Сергей М. должен оценить прибыльность бизнеса и быть уверенным, что он как минимум не окажется в убытке. Однако Сергею недостаточно через два года получить миллион обратно: с учетом инфляции его деньги будут «весить» меньше, чем сейчас. Поэтому необходимо вычислить внутреннюю ставку доходности.

В первую очередь нужно определить ставку дисконтирования. Это соответствие будущего дохода его сегодняшней стоимости с учетом различных финансовых обстоятельств и рисков.

Ставка дисконтирования: что такое, правила расчета

В расчетах учитывают несколько факторов:

- минимальный уровень допустимой доходности. Чаще всего определяется по самому надежному финансовому инструменту. В России в качестве такого инструмента рассматривают вклады и облигации федерального займа;

- инфляция за определенный период;

- риски инвестирования.

Какие опасности могут подстерегать инвестиции? Риски, связанные с инфляцией и дефляцией (то есть понижением стоимости товаров на рынке), колебания рыночной конъюнктуры, превышения производственной себестоимости продукции, изменения валютного и налогового законодательства и другие нюансы.

Решили заключить контракт, но сомневаетесь в будущем партнере? Доверьте проверку контрагента Совкомбанку.

Хотите проверить контрагента на благонадежность, но не знаете, как это сделать? Клиенты Совкомбанка не задаются этим вопросом, а пользуются специальным сервисом «Проверка контрагентов» в интернет-банке. Проверяйте своих партнеров и будьте спокойны за свой бизнес.

Для чего определять ВНД

Внутреннюю норму доходности определяют по нескольким причинам. Прежде всего — чтобы:

- понять, стоит ли вкладываться. Чем выше IRR, тем меньше рисков;

- оценить максимальную процентную ставку при использовании в проекте заемных денег.

- сопоставить несколько бизнес-проектов и определить самый доходный.

Николай Н. решил взять в банке кредит 2 000 000 рублей под 15% на 3 года. Предполагаемая переплата в год — 200 000 рублей. А предполагаемая прибыль от компании — всего лишь 178 000 рублей. Получается, Сергей через три года все еще будет в минусе. Значит, нужно корректировать бизнес-план и использовать иные финансовые схемы;

Плюсы расчета IRR в том, что вы сможете определить окупаемость проекта и объем необходимых вложений.

Но есть и сложности. Это относительный показатель, который отображает выгоду в процентах, а не в реальных деньгах. А если вы решите вложиться дополнительно, все придется рассчитывать заново.

Как рассчитать внутреннюю норму доходности

Есть несколько способов. Вы можете рассчитать норму прибыли вручную по формуле.

Обратите внимание на то, что NVP (будущий доход в переводе на текущие деньги) равняется 0.

Однако проще воспользоваться Excel или Google-таблицей.

Формула расчета ВНД в Excel

Проще всего применить формулу расчета с использованием встроенных функций. Составьте таблицу ежегодных показателей проекта, которых вы планируете достичь: должны быть столбцы с начальными денежными вложениями и финансовыми результатами на каждый год.

Финансовые результаты пока должны быть недисконтированными, то есть не переведенными на текущие деньги.

|

Время существования проекта |

Начальные денежные инвестиции |

Предполагаемая прибыль по проекту |

Предполагаемые расходы |

Финансовые результаты |

|

1-й год |

350 000 |

0 |

350 000 |

–350 000 |

|

2-й год |

0 |

100 000 |

80 000 |

20 000 |

|

3-й год |

0 |

150 000 |

115 000 |

35 000 |

|

4-й |

0 |

250 000 |

150 000 |

100 000 |

Теперь примените формулу ВСД.

Формула расчета ВНД в Google-таблице

Рассчитать ВНД в Google-таблице можно буквально в несколько шагов:

- возьмите пустую ячейку;

- в меню выберите пункты «Вставка — Функции — Финансовые функции — IRR»;

- выделите нужные ячейке или добавьте новые, если хотите вычислить вручную: нужно идти от отрицательного значения инвестиционных вложений до последнего периода финансового потока;

- второй проект рассчитывают по такому же алгоритму.

Остается только сравнить прибыльность проектов.

Все формулы, способы расчета, термины, которые скрываются под русскими и иноязычными аббревиатурами, помогают сделать бизнес безопасным и прибыльным. Немножко расчетов, щепотка внимания, практичности на кончике ножа и чуток аналитического мышления — вот рецепт успешного бизнеса.

Вся информация о ценах актуальна на момент публикации статьи.

Открыть эту статью в PDF

Внутренняя норма рентабельности (Internal Rate of Return, IRR) — один из наиболее популярных показателей в финансовом анализе. Его применяют в оценке инвестиционных проектов и других сферах. IRR используют, например, в анализе облигаций, где показатель доходности к погашению вычисляется как внутренняя норма рентабельности денежных потоков у покупателя облигации.

Определение показателя IRR

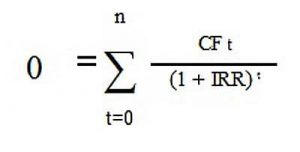

IRR денежного потока — ставка дисконтирования, при которой чистая приведенная стоимость этого денежного потока равна нулю. Таким образом, IRR находят как решение относительно переменной d следующего уравнения:

Экономический смысл IRR — максимальное значение стоимости капитала, при котором инвестиционный проект окупается. При оценке инвестиций IRR сравнивают с требуемой нормой доходности инвестированного капитала, и, если IRR выше требуемой доходности, то проект считают привлекательным.

Для простого варианта, когда в начале проекта — значительные инвестиции, а затем проект приносит доход:

Зависимость NPV от ставки дисконтирования обычно выглядит так:

Поскольку ставка дисконтирования сильнее всего влияет на будущие доходы, а начальные инвестиции либо совсем не зависят от нее, либо зависят очень слабо, то, чем выше ставка, тем меньше значение NPV, и в какой-то точке NPV достигает нуля — это и будет внутренняя норма рентабельности.

В приведенном выше уравнении ставка d присутствует в степени номера периода, поэтому, например, для десятилетнего денежного потока мы получаем уравнение 10 степени, решение которого нельзя записать в виде простой формулы. На практике значение IRR всегда находят подбором, чаще всего для этого используют встроенные функции MS Excel.

Расчет IRR в Excel

Для расчета IRR в Excel есть две функции: ВСД() и ЧИСТВНДОХ(). Работа этих функций построена на подборе значения IRR методом касательных. Подробнее об этом в видео

Функция ВСД рассчитана на денежный поток, построенный с шагом в год. Если в финансовой модели у денежного потока другой шаг, особенно если платежи распределяются неравномерно, и шаг меняется от периода к периоду, используют вторую функцию — ЧИСТВНДОХ. У нее есть еще один параметр — даты каждого платежа в денежном потоке, что позволяет оценить IRR для любого шага планирования.

Использование функции Excel решает задачу расчета IRR, но не избавляет аналитика от ряда проблем, присущих этому показателю.

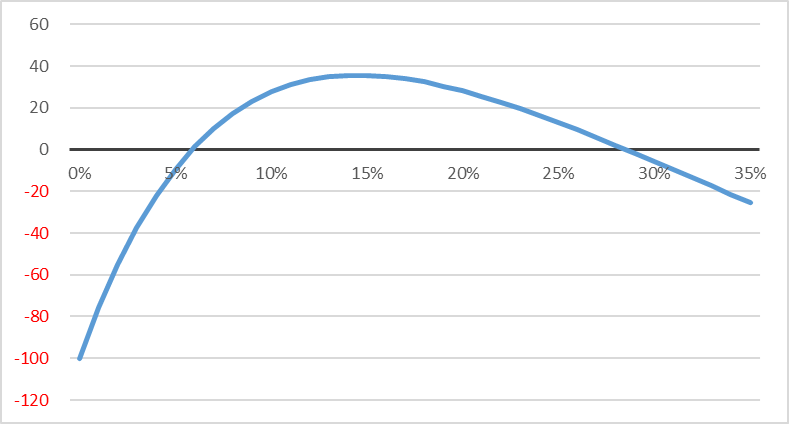

Проблема 1: необычные инвестиции

Работа показателя IRR рассчитана на ситуацию, когда в денежном потоке есть крупные отрицательные значения (инвестиции) в начале и затем ряд положительных значений. В реальности мы видим немало проектов, где денежные потоки выглядят более сложно. В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

Допустим, денежный поток выглядит таким образом:

График зависимости NPV от ставки дисконтирования для этого потока будет выглядеть так:

Здесь есть два значения в районе 5% и 30%, когда выполняется условие NPV=0, следовательно, это правильные решения для IRR. Функции вычисления IRR в Excel имеют дополнительный параметр — начальное предположение, от которого ведется подбор IRR. В данном случае, в зависимости от начального положения, Excel вычислит IRR как 5% или как 30%. Очевидно, что экономическая интерпретация этого расчета будет сильно затруднена, поэтому для подобных денежных потоков в процессе принятия решений IRR лучше не использовать вообще.

Проблема 2: реинвестирование

Вторая проблема использования IRR для принятия решений связана с тем, что в процессе расчета мы меняем ставку дисконтирования, а она отражает требуемый «нормальный» уровень доходности капитала. В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

Но если ставка дисконтирования проекта 15%, а IRR определен на уровне 25%, то надо принимать во внимание, что при расчете IRR было сделано предположение, что и любые полученные от проекта деньги могли бы дальше приносить инвестору доход 25%. Это не соответствует действительности. В результате выбор инвестиционных идей на основе IRR несколько искажен в сторону одобрения более коротких проектов с высокой оборачиваемостью, которые с точки зрения суммарного дохода могут быть не лучшим решением.

Альтернатива IRR — выбор проектов на основе анализа их NPV, который свободен от всех недостатков IRR. Кроме того, некоторое распространение получил показатель модифицированной внутренней нормы рентабельности (MIRR), в котором предусмотрено использование отдельной ставки для ожидаемых доходов от реинвестиций.

История создания показателя IRR

Подходы, связанные с использованием дисконтированных денежных потоков, разрабатывались разными авторами, начиная с конца 19 века. В частности, ряд важных публикаций на эту тему подготовили Ойген фон Бём-Баверк и Ирвинг Фишер. В книге «Теория процента» Фишер даже привел уравнение для расчета IRR, но не упоминал современного названия этого термина и применял его только в варианте сравнения двух инвестиционных возможностей.

Впервые термин «внутренняя норма рентабельности» и точное описание его формулы ввел Кеннет Боулдинг в статье «Теория единичной инвестиции» (Boulding, K. E. «The Theory of a Single Investment». The Quarterly Journal of Economics 49, вып. 3 (1 мая 1935 г.): 475–94).

В конце того же года показатель упомянул Джон Кейнс в «Общей теории занятости, процента и денег», он называл его «маржинальная эффективность капитала». Поскольку книга сыграла важную роль в развитии экономической науки, то часто именно ее упоминают как источник показателя IRR.

В следующие 20 лет показатель IRR постоянно использовали в оценке инвестиций, но термин не являлся стандартом, и в ряде книг вместо него применяли «доходность» (yield), которая сейчас сохранилась в оценке облигаций (известный термин «доходность к погашению», yield to maturity, YTM — это IRR, рассчитанный для облигации).

Примерно с середины 1960-х годов термин IRR окончательно вытеснил другие формулировки, и сложилось современное понимание этого показателя.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Содержание

Вы разработали новое решение, с помощью которого можно усовершенствовать продукцию компании или сократить производственные расходы. Но, прежде чем внедрять идею, необходимо убедиться, что она окупит вложенные инвестиции. Для подобных ситуаций есть отдельный показатель – IRR.

Рассказываем, что такое IRR проекта, как он рассчитывается и используется на практике.

Что такое IRR

IRR – это внутренняя норма доходности, от английского «Internal Rate of Return». Это один из ключевых параметров, применяемых при анализе финансовой привлекательности инвестиционного проекта.

Показатель IRR определяет границу окупаемости вложений. В этом он похож на точку безубыточности предприятия. Рассчитав Internal Rate of Return, финансовая компания или частный инвестор могут вкладывать деньги в проект таким образом, чтобы гарантированно не оказаться в убытке.

Важно учитывать, что самоокупаемость проекта должна быть дисконтированной, – то есть, учитывающей весь спектр процентных ставок, которые продолжают действовать на протяжении всего срока инвестирования. Это уровень инфляции, банковский процентные ставки, индекс девальвации и прочее.

При расчете IRR за основу берется фактический доход инвестора от конкретного проекта. Он сравнивается с барьерной ставкой – минимальным ожидаемым индексом доходности компании. Если IRR выше этого уровня, значит, вложения выгодны.

Коллтрекинг Calltouch

Тратьте бюджет только на ту рекламу,

которая работает

- Коллтрекинг точно определяет

источник звонка с сайта - Прослушивайте звонки в удобном журнале

Подробнее про коллтрекинг

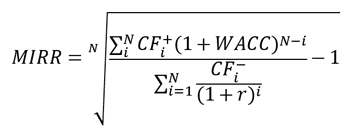

Показатель MIRR оценивается следующим образом:

- Берется прибыль предприятия на расчетную дату окончания проекта.

- Приводятся все вложения на начальную дату проекта с учетом ставки дисконтирования.

- Параметр MIRR рассчитывается как норма прибыли, при которой все предполагаемые доходы на момент завершения проекта имеют общую стоимость, соответствующую совокупному объему затрат.

Формула расчета МIRR выглядит так:

Где:

CF+i – доходы i-го периода;

CF-i – затраты (инвестиции) i-го периода;

WACC – средневзвешенная стоимость капитала;

r – ставка дисконтирования;

N – длительность проекта.

С ее помощью можно точно оценить рентабельность проекта, поскольку в ней учитываются все случаи реинвестирования по ставке дисконтирования.

Параметр IRR используется в следующих случаях:

- для определения оправданности инвестиции: чем выше IRR проекта, тем более выгодным будет вложение;

- для оценки максимальных годовых ставок при привлечении заемного капитала: если банковская ставка выше рентабельности проекта, то инвестиция не принесет прибыли;

- для сравнения нескольких проектов и выбора наиболее перспективного с финансовой точки зрения.

Преимущества и недостатки показателя

Плюсы:

- С помощью этого параметра можно легко и быстро определить, будет ли инициатива окупаться и какой объем вложений потребуется, чтобы проект не был убыточным.

- Показатель IRR позволяет объективно сравнить несколько инвестиционных проектов за разные периоды времени без учета всех сумм вложений.

Минусы:

- Показатель внутренней нормы прибыли определяется без учета рефинансирования доходов.

- IRR – относительный показатель, в котором инвестиции и прибыль отображаются в процентах, а не в реальной валюте.

- Если возникает необходимость в дополнительных вложениях, все вычисления необходимо производить заново.

Как рассчитать IRR

IRR проекта можно определить разными способами.

Формула расчета IRR

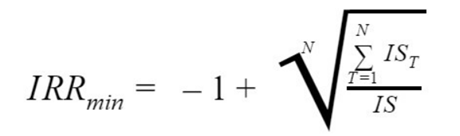

Математический расчет – наиболее понятный, однако технически труднореализуемый способ определения внутренней нормы прибыли. Минимальный IRR рассчитывается по формуле:

Где:

IRRmin – минимальная внутренняя норма доходности;

N – число расчетных периодов;

IST – объемы инвестиций за каждый период;

IS – совокупный объем инвестиций.

Графический метод

Чтобы вычислить значение IRR графическим способом, необходимо построить график зависимости чистой приведенной стоимости проекта (NPV) от коэффициента дисконтирования. В точке пересечения получившегося графика с осью абсцисс (Х) находится значение IRR.

Можно построить несколько графиков, используя разные исходные данные. Тот проект, по которому показатель предельной доходности вложений окажется дальше от нулевой отметки, будет наиболее перспективным с экономической точки зрения.

Расчет в Excel

Если у вас несколько разных проектов, определять IRR для каждого из них по формуле или в виде графиков – долго и трудоемко. В Excel есть удобный инструмент для оценки эффективности инвестиций. Это встроенная функция ВСД.

Она позволяет найти ставку IRR для сразу нескольких потоков инвестиций. Финансовые параметры вводятся в таблицу в виде числовых значений. Одно из них обязательно должно быть отрицательным – это затраты на реализацию проекта. Доходы, получаемые инвестором, указываются в виде положительных чисел.

Введите данные в таблицу, выберите участок столбца, который необходимо проанализировать. Нажмите «OK», и Excel автоматически рассчитает IRR, используя метод итераций. Формула делает циклические вычисления с показателя, указанного в графе «Предположение».

Онлайн-калькуляторы

Самый простой способ определения внутренней нормы доходности – при помощи онлайн-калькуляторов. В них встроены готовые алгоритмы вычисления, которые запускаются, как только пользователь введет исходные данные и нажмет на кнопку «Старт».

Как проанализировать полученные данные

Мало знать, что такое IRR и как он вычисляется, – важно уметь анализировать полученную информацию.

Очевидно, что проект с высоким показателем внутренней нормы доходности со временем окупится. Отрицательный IRR свидетельствует об очевидной убыточности вложений. Теоретически этот показатель может быть больше 100%, однако на практике достигнуть такого результата очень сложно.

Инвесторы часто задаются вопросом, какое значение IRR считать нормальным. Определение приемлемого уровня внутренней нормы прибыльности возможно только в сравнении. Проведите вычисления по ряду исходных данных и сравните полученные результаты. Так вы увидите несколько вариантов нормального IRR для конкретного проекта.

Учитывайте, что этот показатель обязательно должен быть больше, чем ставка дисконтирования. В противном случае проект будет заведомо убыточным. Если IRR равен ставке дисконтирования, значит, вложения инвестора только окупятся, но дохода не принесут.

Можно также сравнить параметр внутренней нормы доходности с уровнем минимальной ожидаемой доходности компании. В каждой организации она своя.

Как применять IRR

Для любого инвестиционного проекта требуются стартовые вложения. Именно они гарантируют приток денежных средств в перспективе. По крайней мере, в идеале.

Значение IRR позволяет четко определить, насколько реальность близка к идеальному варианту развития событий. Этот параметр показывает ставку кредита, при которой инвестор не останется в убытке после реализации проекта.

Чтобы оценить прибыльность инвестиционного проекта, сравните его IRR с WACC – средневзвешенной стоимостью капитала предприятия:

- если IRR проекта превосходит WACC, значит, проект следует будет прибыльным;

- если WACC выше, чем показатель IRR, от инвестиций лучше отказаться.

Иными словами, если ставка кредита ниже IRR проекта, то вложенные средства гарантированно принесут добавочную стоимость. Этот проект заработает более высокий процент дохода, чем вложения, необходимые для стартовой инвестиции.

Рассчитав точное значение IRR, инвестор может узнать верхний допустимый показатель стоимости ссудного капитала, который он планирует вложить в проект:

- Если ценность капитала выше, чем внутренняя прибыльность проекта, значит, у инвестиции будет отрицательная динамика.

- Если ценность капитала для инвестора ниже, чем внутренняя норма прибыльности проекта, то инвестор действует подобно банку: растет и развивается за счет разницы между процентными ставками по кредиту и рентабельности вложений.

А объективно оценить эффективность рекламы можно при помощи емейл-трекинга Calltouch. Сервис поможет определить источники, с которых приходят письма клиентов вашего сайта на электронную почту.

Eмейл-трекинг

Покажет, откуда приходят письма клиентов вашего сайта на электронную почту

- Определяйте источник до кампании, объявления и ключевого слова

- Отслеживайте все обращения клиентов в одном кабинете

- Оптимизируйте рекламу на основе полных данных

Узнать подробнее

Коротко о главном

Внутренняя норма доходности IRR – это важный параметр, который нельзя не брать в расчет при работе с инвестиционными проектами. При грамотном использовании он позволяет безошибочно определить, какой проект будет прибыльным, а какой – нет. Показатель IRR особенно полезен в тех случаях, когда речь идет о сравнении проектов и выборе наиболее прибыльного варианта.

Содержание страницы

- Что такое внутренняя норма доходности?

- Показатели для расчета IRR

- Формула расчета внутренней нормы рентабельности

- Способы вычисления ВНД

- Достоинства и недостатки метода IRR

- Интерпретация внутренней нормы доходности

Ни один инвестор не вкладывает средства слепо, не проведя предварительных исследований: он должен быть уверен, что они окупятся или, как минимум, их удастся вернуть. Для этого оценивается потенциальная рентабельность инвестиционного проекта. Конечно, это нельзя сделать иначе как комплексно, применяя ряд специально разработанных показателей, важнейший из которых – внутренняя норма доходности.

Рассмотрим, в чем особенности метода инвестиционных исследований, основанного на вычислении внутренней нормы доходности – IRR.

Применяется ли внутренняя норма доходности при подготовке и согласовании корпоративного договора при создании совместного предприятия?

Что такое внутренняя норма доходности?

Никто не может рассчитать с вероятностью 100%, какой доход удастся получить от вложенных средств. Слишком много переменных факторов, могущих повлиять на реализацию бизнес-проекта, профинансированного инвестором. Однако можно максимально снизить риск неточностей, если применить не абсолютную, а относительную оценку.

Можно ли использовать внутреннюю норму доходности как фактор дисконтирования?

Та процентная ставка, при которой инвестор гарантированно возместит свое вложение, но не получит прибыли, называется внутренней нормой доходности (ВНД). Норма заключается в том, что все денежные потоки данного инвестиционного проекта в сумме взаимозачтутся. Иначе говоря, расходы на инвестиционный проект в какой-то момент времени уравновешиваются полученными доходами (говорят, что проект «вышел в ноль»).

ВАЖНО! Слово «внутренняя» в определении данной нормы инвестиционных вложений означает ее зависимость от свойств самого проекта, а не от внешних факторов.

Как используется внутренняя норма доходности при оценке эффективности инвестиционных проектов?

Внутреннюю норму доходности специалисты могут именовать по-разному. Встречаются следующие наименования:

- ВНД – русская аббревиатура;

- IRR – английская аббревиатура от «Internal Rate of Return» – «внутренняя норма доходности»;

- внутренняя норма рентабельности;

- внутренняя норма прибыли;

- внутренняя норма возврата инвестиций;

- предельная эффективность капитальных вложений;

- процентная норма прибыли;

- дисконтированный поток реальных денег;

- финансовая норма прибыли;

- собственная норма прибыли.

ВНИМАНИЕ! Эту норму можно счесть предельной, поскольку выход за ее пределы уже означает для инвестора убыток.

Показатели для расчета IRR

Математически расчет внутренней нормы доходности не так уж сложен, но формула включает много дополнительных показателей, которые необходимо учитывать. Среди них:

- NPV – от первых букв выражения «Net Present Value» («чистая приведенная стоимость») – сумма всех денежных потоков данного проекта, приведенная к общему показателю при взаимозачете доходов и затрат;

- CF – денежные потоки (от «Cash Flows») – величины различных притоков и оттоков финансов, в том числе и инвестируемых средств, в выбранный период времени t (обычно берется год). Для инвестиционного проекта первый денежный поток – сама инвестиция – естественно, будет иметь отрицательное значение (это затрата).

- R – ставка дисконтирования, то есть тот процент, под который инвестор может получить средства для вложений (взять банковский кредит, продать свои акции или использовать внутренние средства).

- WACC – средневзвешенная стоимость капитала (от Weighted Average Cost of Capital) – если применяется сразу несколько источников привлечения денег, то процентная ставка будет представлять среднюю величину, рассчитанную пропорционально.

ВАЖНАЯ ИНФОРМАЦИЯ! Было бы очень просто рассчитать внутреннюю норму доходности, зная все необходимые показатели. Однако на практике невозможно определить точные величины денежных потоков и однозначно вычислить ставку дисконтирования. Поэтому для каждого отдельного проекта оценивают степень зависимости NPV от процентной ставки.

Формула расчета внутренней нормы рентабельности

IRR – это такая величина R, при которой NPV равен нулю. Поэтому этот показатель можно вывести из формулы расчета приведенной суммы денежных потоков.

В этой формуле:

- 0 означает величину NPV;

- n – количество исследуемых временных периодов;

- CFt – денежные потоки в учетный момент времени.

Способы вычисления ВНД

Посчитать значение внутренней нормы доходности вручную не представляется возможным, так как, если вывести из него значение IRR, оно получится множителем 4 степени. Вычислить этот показатель можно несколькими способами:

- использовать специальный финансовый калькулятор;

- применить программу Excel, в которой эта функция встроена в раздел «Финансовые формулы» под названием ВСД («внутренняя ставка доходности»);

- воспользоваться одним из онлайн-калькуляторов;

- применить графический способ (использовался до широкого распространения Персональных компьютеров).

Достоинства и недостатки метода IRR

Для оценки инвестиционных возможностей главным образом применяются два метода – вычисление NPV и IRR. Метод определения внутренней нормы доходности относителен, поэтому не может претендовать на высокую точность, однако обладает рядом преимуществ:

- помогает достаточно просто оценить рентабельность инвестиционного проекта;

- показывает максимально допустимый размер затрат для вложения в проект;

- позволяет сравнивать различные проекты по рентабельности, даже если они отличаются по масштабу и протяженности во времени.

Недостатки метода IRR:

- нельзя посчитать абсолютную доходность инвестиции (то есть сколько конкретно денег – рублей, валюты – она может принести инвестору);

- возможно завышение инвестиционного эффекта, если ВНД сильно отличается от уровня реинвестиций компании (то есть положительные денежные потоки «возвращаются» инвестору с процентной ставкой, не совпадающей с ВНД);

- при вычислении имеет место пренебрежение последовательностью денежных потоков (для формулы не важно, в какой последовательности наступают затраты и приходит прибыль, тогда как на практике это может иметь решающее значение);

- возможны искажения при оценке взаимоисключающих инвестиционных проектов.

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.