Вы задумывались, какую сумму вам безопасно брать в долг?

По-хорошему, перед тем как купить что-то в кредит, нужно составить бюджет и посчитать, сколько свободных денег останется после оплаты всех счетов и покупки необходимого. Ежемесячный платеж по кредиту не должен превышать половины оставшейся суммы.

Наш калькулятор подскажет, какую сумму вам можно взять в кредит с учетом вашей нынешней кредитной нагрузки.

Этеншен, плиз!

Мы не советуем брать новые кредиты, если уже отдаете половину свободных денег на погашение текущих. Лучше использовать свободный остаток, чтобы быстрее погасить долги и начать откладывать. Не влезайте в новые кредиты, пока не накопите хотя бы две зарплаты. Вот что для этого нужно сделать:

1. Начать контролировать расходы.

2. Создать запас денег на черный день.

3. Выгодно закрыть предыдущие кредиты.

Кредитный калькулятор от Банки.ру – это онлайн-инструмент, который позволяет рассчитать ежемесячные платежи и общую сумму погашения кредита, исходя из заданных параметров, таких как сумма, срок и процентная ставка и т.д.

Например, если человек хочет взять кредит и задумывается о разных вариантах срока и процентной ставки, то кредитный калькулятор позволит ему узнать, какой будет платеж в каждом случае. Также калькулятор может показать, сколько денег в итоге придется заплатить за весь кредит в зависимости от выбранных параметров.

Использование кредитного калькулятора помогает потенциальным заемщикам сделать более информированный выбор и выбрать наиболее выгодные условия кредитования.

Варианты расчетов:

- с онлайн заявкой

- с рефинансированием

- с выдачей наличными

- с досрочным погашением

Как рассчитать кредитную нагрузку?

Кредитная нагрузка – это общая сумма платежей по всем кредитным обязательствам, которые вы должны выплачивать каждый месяц. Рассчитать кредитную нагрузку можно следующим образом:

Соберите информацию о всех ваших кредитах, включая сумму, процентную ставку, срок и ежемесячный платеж. Эту информацию можно найти в выписках из банковского счета или на сайте банка.

Для каждого кредита рассчитайте ежемесячный платеж, который можно рассчитать с помощью формулы:

Ежемесячный платеж = (сумма x процентная ставка) / (1 – (1 + процентная ставка) в степени – количество месяцев)

Например, если у вас есть три кредитных обязательства: автокредит на 500 000 рублей с процентной ставкой 10% на 5 лет (60 месяцев), ипотека на 2 000 000 рублей с процентной ставкой 8% на 20 лет (240 месяцев) и кредитная карта с задолженностью в 50 000 рублей с процентной ставкой 20% в год.

Рассчитаем ежемесячный платеж для каждого кредита:

- Автокредит: (500 000 x 10%) / (1 – (1 + 10%) в степени – 60) = 10 608,13 рублей в месяц

- Ипотека: (2 000 000 x 8%) / (1 – (1 + 8%) в степени – 240) = 15 023,08 рублей в месяц

- Кредитная карта: 50 000 x 20% / 12 = 833,33 рублей в месяц

Общая кредитная нагрузка будет составлять 10 608,13 + 15 023,08 + 833,33 = 26 464,54 рублей в месяц.

Как рассчитать страховку по кредиту?

Страховка по кредиту – это дополнительная опция, которая обычно предлагается банком для защиты заемщика и кредитора от непредвиденных обстоятельств, которые могут повлиять на выплату кредита. Рассчитать стоимость страховки можно следующим образом:

- Определите тип страховки, который предлагает банк. Обычно банки предлагают страхование жизни заемщика, страхование от несчастных случаев или страхование от утраты работы.

- Узнайте стоимость страховки. Обычно стоимость страховки зависит от суммы и срока, возраста заемщика, а также от выбранного типа страховки.

- Рассчитайте ежемесячный платеж за страховку. Для этого нужно разделить стоимость страховки на количество месяцев кредита и добавить эту сумму к ежемесячному платежу.

Например, если вы взяли кредит на 1 000 000 рублей на срок 5 лет с ежемесячным платежом 20 000 рублей, а банк предлагает страхование жизни заемщика на 0,1% от суммы кредита в месяц, то стоимость страховки будет составлять 1 000 000 x 0,1% = 1 000 рублей в месяц.

Если срок кредита составляет 60 месяцев, то общая стоимость страховки за весь срок будет составлять 60 x 1 000 = 60 000 рублей.

Ежемесячный платеж по кредиту со страховкой будет составлять 20 000 + (1 000 / 60) = 20 016,67 рублей в месяц.

Обратите внимание, что стоимость страховки может меняться в зависимости от условий кредита и типа страхования, поэтому всегда уточняйте эту информацию у своего банка.

Как рассчитать кредит аннуитетными платежами?

Аннуитетный платеж – это постоянный ежемесячный платеж, который включает в себя как основной долг, так и проценты по кредиту, распределенные равномерно на весь период погашения кредита.

Для расчета аннуитетного платежа необходимо знать:

- Сумму – это общая сумма денег, которую вы берете в кредит.

- Срок – это период времени, на который вы берете кредит.

- Процентную ставку – это процент, который банк берет за предоставление кредита.

Формула расчета аннуитетного платежа выглядит следующим образом:

A = (P * i) / (1 – (1 + i)^(-n))

где A – аннуитетный платеж, P – сумма, i – месячная процентная ставка (годовая процентная ставка / 12), n – срок кредита в месяцах.

После расчета аннуитетного платежа, вы будете знать, какую сумму в месяц на протяжении всего срока вы должны выплачивать банку для погашения кредита.

Что такое дифференцированный платеж и как рассчитать кредит?

Дифференцированный платеж – это ежемесячный платеж, который состоит из двух частей: погашение части основного долга и уплаты процентов по кредиту. Размер платежа постепенно уменьшается в течение срока кредита, так как с каждым месяцем уменьшается оставшаяся задолженность.

Для расчета дифференцированного платежа необходимо знать сумму кредита, срок и процентную ставку.

При расчете дифференцированного платежа каждый месяц проценты начисляются на оставшуюся задолженность по кредиту. Размер платежа определяется путем деления оставшейся суммы долга на количество месяцев погашения кредита.

Формула расчета дифференцированного платежа выглядит следующим образом:

D = P / n + (P – (m – 1) * (P / n)) * i

где D – дифференцированный платеж, P – сумма, n – срок в месяцах, m – номер месяца, i – месячная процентная ставка (годовая процентная ставка / 12).

После расчета дифференцированного платежа, вы будете знать, какую сумму в месяц вы должны выплачивать банку для погашения кредита в каждом месяце. Размер платежа будет уменьшаться каждый месяц, так как оставшаяся сумма долга уменьшается.

Как рассчитать переплату по кредиту с помощью кредитного калькулятора Банки.ру?

Для расчета переплаты по кредиту с помощью кредитного калькулятора, необходимо ввести несколько параметров:

- Укажите параметры кредита: сумму, срок, процентную ставку, тип платежей (аннуитетные или дифференцированные), дату начала платежей и количество уже уплаченных взносов, если они есть.

- Нажмите на кнопку “Рассчитать”.

- После расчета калькулятор покажет ежемесячный платеж, общую сумму выплат и переплату по кредиту.

- Если вы хотите узнать более подробную информацию о переплате, нажмите на ссылку “График платежей” под результатами расчета. В графике вы увидите детальную информацию о каждом ежемесячном платеже, остатке задолженности и переплате по кредиту на каждый месяц.

В каких банках доступен расчет кредита с помощью калькулятора?

На Банки.ру можно рассчитать кредит для большинства российских банков. Например, Сбербанк, ВТБ, Совкомбанк, Почта банк, Альфа Банк, Тинькофф и многие другие.

| 🔷 Минимальная ставка по кредиту: | 2% |

| 🔷 Максимальный срок кредита: | 30 лет |

| 🔷 Максимальная сумма кредита: | 100 000 000 ₽ |

| 🔷 Количество предложений: | 326 |

Ипотека — это целевой заем на покупку недвижимости, предоставляемый кредитной организацией. Как правило, это сумма с шестью нулями, к которой еще добавляются проценты. На погашение жилищного кредита у заемщиков уходит до 30 лет, хотя немало и тех, кто расплачивается досрочно — за 7–8 лет.

В общем, дело это серьезное, и перед оформлением ипотеки обязательно нужно оценить свои возможности и разобраться, как все это работает. В этой статье мы поговорим о том, что влияет на решение банка о кредитовании и как узнать, на какую сумму можно рассчитывать.

внимание

Материал актуален как для «первички», так и для «вторички», но рассматривать при этом мы будем только рыночную ипотеку, без льготных программ, у которых есть своя специфика.

Какой доход нужно иметь для получения ипотеки

Одно из распространенных заблуждений, особенно, когда дело касается вторичного жилья, — то, что банк одобряет ипотеку под конкретный объект. На самом деле деньги дают не «под квартиру», а «под конкретного человека», исходя из его платежеспособности, кредитной истории и других факторов.

Так что сначала нужно узнать, дадут ли вам вообще ипотеку и в каком размере, а потом уже подбирать варианты. Для этого необходимо подать в банк заявку на ипотечный кредит.

Конечно, сама квартира тоже имеет значение. Если выбранный вариант чем-то не устроит банк, то под него кредит не дадут. Но при этом возможность взять ипотеку на другое жилье у клиента останется.

Как правило, одобренная заявка действует в течение 90 дней. Причем из выделенного ему лимита заемщик может взять только необходимую часть — он не обязан брать кредит на всю одобренную сумму.

Банки оценивают платежеспособность каждого клиента индивидуально, учитывая несколько факторов:

- На погашение кредита должно уходить не более 30–50% ежемесячного дохода с учетом обязательных трат и выплат (например, затрат на аренду жилья, других кредитных обязательств, алиментов).

- Максимальная сумма кредита определяется исходя из платежеспособности заемщика.

- Имеет значение регион, где покупается недвижимость: жилье в столице и городах-миллионниках стоит дороже, чем в провинции. То есть доход в 50 тыс. в Москве и такой же, например, в Моршанске Тамбовской области — это две большие разницы.

- Когда ипотеку оформляет семья и супруг согласен стать созаемщиком, банк учитывает совокупный доход с учетом расходов на содержание несовершеннолетних детей (обычно вычитают 10–20 тыс.). Имеющиеся долговые обязательства при этом делятся поровну между супругами.

После вычета суммы ипотеки и других расходов из дохода семьи каждому ее члену (включая заемщика) должно оставаться не менее одного прожиточного минимума.

Если заработка одного из супругов достаточно для покрытия ежемесячных выплат, ипотеку, скорее всего, одобрят даже при отсутствии доходов у второго.

важно

Открытые кредитные карты (даже неиспользуемые) банки рассматривают как долговые обязательства. При расчете платежеспособности из дохода клиента в таком случае вычитают 5–10% лимита кредитки.

А если он не сообщит о наличии карты при подаче заявки, это может быть расценено как сокрытие информации об имеющихся обязательствах. Поэтому потенциальным заемщикам имеет смысл закрыть свои кредитки и приложить к заявке соответствующие справки.

Какие доходы учитываются при получении кредита и как их подтвердить

Кроме доходов по основному виду деятельности банком учитываются:

- пенсионные выплаты;

- ежемесячные пожизненные выплаты отдельным категориям граждан;

- различные пособия;

- вознаграждения по договорам гражданско-правового характера;

- отчисления от использования объектов интеллектуальной собственности и авторских прав;

- доходы от сдачи в аренду недвижимости;

- проценты по вкладам;

- дивиденды по акциям и т. п.

Любой доход при этом надо подтвердить официально.

Обычно для этого годятся следующие документы.

1. Для наемных работников:

- трудовая книжка (заверенная копия, сведения из электронной книжки);

- справка о доходах за последние шесть месяцев (2-НДФЛ или по форме банка) или выписка по счету зарплатной карты за последние 3–6 месяцев;

- также банк может принять выписку о состоянии индивидуального лицевого счета застрахованного лица из СФР за тот же период.

Если у клиента есть работа по совместительству, он должен предоставить аналогичный пакет документов оттуда.

Помните, что обычным требованием кредитных организаций является стаж на последнем месте работы не менее 3–6 месяцев.

2. Для ИП и владельцев бизнеса:

- копия трудовой книжки;

- налоговая декларация по ОСНО или УСН за анализируемый период с отметкой налоговой инспекции;

- справка о доходах предпринимателя как физлица в свободной форме за последние шесть месяцев (доход подтверждается налоговой отчетностью организации);

- квитанции об оплате налогов за последний отчетный период (календарный год в случае ИП).

- Если основной вид деятельности организации — сдача недвижимости в аренду, то нужно представить документы, подтверждающие право собственности на сдаваемые объекты.

Физлицо, желающее показать доход от сдачи недвижимости, может зарегистрироваться в качестве самозанятого и представить договор аренды, чеки о получении дохода, формируемые в приложении «Мой налог», и документы о праве собственности на объект.

При подтверждении пенсии как дополнительного дохода заемщик предоставляет пенсионное удостоверение (справку о назначении пенсии) и выписку по счету, на который ее перечисляют

Для подтверждения доходов от вкладов или ценных бумаг представляется выписка по счету, на который поступают отчисления (обычно нужна справка за последние полгода).

Если у заемщика есть зарплатная карта банка, в котором он хочет получить ипотеку, то подтверждать доход по ней чаще всего не нужно. К тому же для зарплатных клиентов в банках могут действовать специальные предложения.

важно

Тем, у кого зарплата серая, получить ипотеку сложнее, особенно если это их основной доход. В некоторых случаях кредиторы принимают в качестве подтверждения такого заработка сведения о состоянии банковского счета, а также о расходах за определенный период.

Как банк оценивает надежность клиента, или на что обратить внимание перед подачей заявки

Чаще всего для первоначальной оценки платежеспособности потенциального заемщика банки используют скоринговую систему. Специальная программа обрабатывает заявку претендента и выставляет ему баллы.

На высокую оценку могут рассчитывать те, у кого есть:

- любая ликвидная недвижимость;

- автомобиль;

- высокий ежемесячный доход;

- собственный бизнес или доход от самозанятости;

- дивиденды, прибыль от инвестиций.

Повышает оценку и наличие высшего образования, востребованной профессии, длительный стаж на последнем месте работы, трудоспособный возраст, отсутствие иждивенцев.

Система автоматически отсеивает граждан, которые не подходят по ряду критериев. Отказ получат, например, претенденты старше 75 лет или со стажем менее трех месяцев на текущем месте работы, с большим невыплаченным кредитом или расходами на аренду жилья.

внимание

С 2019 года банки обязаны рассчитывать показатель долговой нагрузки клиентов (ПДН). Согласно закону на платежи по действующим кредитам вместе с будущей ипотекой у заемщика должно уходить не более 50% дохода. Существует простая базовая формула для вычисления ПДН, с помощью которой сам потенциальный заемщик может оценить свои шансы на получение кредита:

ПДН = ежемесячные платежи по кредитам и займам / чистый среднемесячный доход (т. е. за вычетом всех обязательных платежей).

Результат ниже 0,5 (т. е. 50%) означает, что одобрение возможно. Однако на ПДН также могут влиять открытые кредитки. В этом случае к долгам нужно добавить 5–10% лимита карты или же закрыть ее.

Но и это не всё. Банк также учитывает и проблемные кредиты, по которым претендент выступает поручителем. Для более точного расчета этого показателя можно воспользоваться онлайн-калькулятором.

Банки проверяют абсолютно все данные из анкеты заемщика, и если в нее закрадется даже непреднамеренная ошибка, это могут принять за попытку обмана. Также это может послужить причиной отсева еще на этапе проверки скоринговой системой.

Проверку на добросовестность проходит не только заявитель, но и его работодатель. Если у юрлица проблемы, например с налоговой, или с фирмой ведутся судебные тяжбы, — это повод усомниться в стабильности дохода клиента.

Все без исключения банки проверяют кредитную историю потенциального заемщика. Если ранее у него были проблемы с другими кредитами (просрочки, суды, банкротство), то в ипотеке такому клиенту с высокой вероятностью откажут.

Подход к анализу кредитных историй у банков разный: одни проверяют данные за последние три года, другие — за пять лет, а третьи изучают клиента досконально, вплоть до его первого кредита.

важно

Просрочка до 30 дней обычно не влияет на кредитную историю, но если регулярно нарушать график платежей, это станет негативным фактором. В общем случае считается, что заемщик ненадежен, если он допускал просрочки свыше 60 дней за последние 180 дней.

А если в кредитной истории ошибка?

В кредитной истории случаются технические ошибки. Например, полгода назад заемщик погасил потребкредит, но в бюро кредитных историй (БКИ) он до сих пор активен и указано, что ежемесячный платеж составляет 25 тыс. рублей. Соответственно, банк будет учитывать это как дополнительную финансовую нагрузку, а также отметит, что клиент скрыл информацию по имеющимся обязательствам.

Исправить ошибку можно через банк, который выдавал тот самый кредит. Получив требование, организация должна привести КИ в порядок в течение десяти рабочих дней.

Чтобы избежать подобных накладок, перед подачей заявки на ипотеку проверьте свою кредитную историю. Сделать это можно через сайт госуслуг.

Отсутствие кредитной истории иногда может быть причиной отказа в ипотеке: в таком случае банку непонятно, что это за заемщик и как он исполняет обязательства.

В этой ситуации перед оформлением ипотеки (за 3–6 месяцев) имеет смысл взять небольшой кредит и аккуратно его погасить, подкрепив факт его закрытия соответствующей справкой.

Проверяя кредитные истории, банки делают запрос и в единую базу службы судебных приставов. Если там «висит» штраф до 1000 рублей — не страшно. Но вот долги по алиментам или коммунальным платежам могут послужить причиной отказа.

Немного математики, или самостоятельный расчет доступного кредита

Если вы не дружите с цифрами и не готовы заниматься самостоятельными подсчетами, можете пропустить этот раздел. Если же вы хотите большей конкретики, то здесь мы расскажем, как самостоятельно рассчитать максимально возможную сумму кредита. Правда, используемые для этого формулы уже посложнее. Все начинается с расчета платежеспособности заемщика:

Здесь P — это, собственно, платежеспособность.

ЧД — чистый доход (средняя ежемесячная сумма за полгода минус все обязательные платежи).

К — это специальный банковский коэффициент, который зависит от величины чистого дохода: если ЧД меньше или равен 45 тыс. рублей, K = 0,7, если больше — K = 0,8.

t — это срок кредитования в месяцах.

внимание

Банки могут менять размер коэффициента K по своему усмотрению. Мы приводим стандартный вариант.

Пример расчета. Алексей, инженер из Новосибирска, зарабатывает 70 тыс. рублей в месяц, 25 тыс. из которых отдает за аренду жилья и еще 5 тыс. — за ЖКУ. По выходным он подрабатывает в такси и получает за это еще 40 тыс. рублей. У Алексея есть жена (она тоже работает) и маленький сын. Прожиточный минимум на ребенка в Новосибирской области равен 15 261 рублей, а на трудоспособного взрослого — 16 054 рублей. Алексей хочет оформить ипотеку для покупки собственной квартиры на максимально возможный срок.

Чистый доход Алексея составит: 70 000 + 40 000 – 25 000 – 5000 – 15 261 – 16 054 = 48 685 рублей.

Коэффициент К в таком случае будет равен 0,8. Ну а максимальный срок кредитования в России составляет 30 лет, или 360 месяцев.

Подставив эти цифры в формулу, мы получим: 48 685 * 0,8 * 360 = 14 021 280 руб.

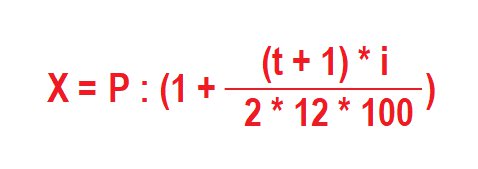

Но это еще не все. Чтобы определить максимально доступную Алексею сумму ипотеки, нам понадобится вторая, еще более заковыристая формула:

Здесь X — это искомая максимальная сумма кредита, t — срок его выплаты в месяцах, а i — процентная ставка по кредиту (допустим, на сайте банка Алексей увидел, что рыночную ипотеку выдают под 11%).

Не будем утомлять читателей дальнейшими пошаговыми расчетами: если вы помните правила умножения и деления, вы легко воспользуетесь формулой — страшная она только на вид. Вот и Алексей справился.

В итоге у него получилось: 14 021 280 / (1 + (3971 : 24 200)) = 12 044 832 рублей.

Это и есть максимально доступный ему размер ипотеки.

внимание

Для расчета условий будущей ипотеки удобно использовать ипотечный калькулятор Циан. Он позволяет рассчитать ежемесячный платеж, необходимый доход, размер процентов и т. д.

Что делать, если дохода не хватает

Если после всех прикидок выходит, что имеющегося дохода недостаточно, есть несколько вариантов действий. Самый простой — выбрать объект подешевле и/или увеличить подтверждаемый доход.

Но можно попробовать и другие способы:

- Увеличить сумму первоначального взноса, чтобы снизить ежемесячный платеж.

- Выбрать максимальный срок кредитования (сейчас он составляет 30 лет). Итоговая сумма к погашению при этом увеличится, но размер ежемесячных платежей снизится. Условия большинства ипотечных кредитов предусматривают возможность досрочного погашения, поэтому при появлении такой возможности переплату можно будет уменьшить.

- Попробовать найти льготные федеральные или муниципальные программы, под условия которых попадает заемщик. Например, во многих регионах действуют программы для ряда специальностей, молодых ученых, молодых специалистов, многодетных семей и т. д.

- Оформить ипотеку вместе с созаемщиком или найти поручителя с достаточным официальным заработком.

- Максимально закрыть имеющиеся кредитные обязательства, снизив таким образом свою финансовую нагрузку.

Если в ипотеке отказали, это не конец

Кредитная политика у каждого банка своя, к тому же она может периодически меняться. Поэтому, если вам отказали в одном банке, попробуйте обратиться в другой или подать заявку позже.

С 2015 года при отказе банк по закону должен указывать точную причину. Однако кредиторы нередко обходятся общими формулировками. Подробности можно попытаться выяснить у своего кредитного менеджера: он может дать разъяснения, а иногда и рекомендации, что нужно исправить, чтобы получить одобрение в будущем.

Ищете квартиру на вторичном рынке? Загляните в базу Циан