Содержание

Инвестирование позволяет получать стабильный доход. Можно вкладывать деньги в финансовые проекты, в новый бизнес или в расширение уже существующей компании.

Чтобы не ошибиться с выбором объекта капиталовложения, люди используют инструменты, предназначенные для быстрого определения эффективности инвестиционного проекта. Один из них – расчет NPV.

Что такое NPV

Net Present Value дословно переводится как «чистая приведенная стоимость». Обычно этот показатель используют, чтобы понять, стоит ли вкладывать деньги в проект. Иногда с его помощью рассчитывают финансовые характеристики за определенный период времени.

Например, инвестор хочет вложить 5 миллионов рублей. Его интересуют сроки окупаемости проекта и возможный заработок. Показатель NPV позволит понять, каким будет размер чистой прибыли через год, 5 или 10 лет. От результатов его расчета часто зависит окончательное решение – насколько целесообразно вкладывать деньги в конкретный проект.

Зачем нужно считать NPV

В первую очередь NPV проекта показывает, когда и в каком количестве вернутся вложения и вернутся ли они вообще. Инвесторы часто сравнивают несколько проектов, чтобы определить, какой из них окажется наиболее прибыльным. В этом случае формула тоже работает.

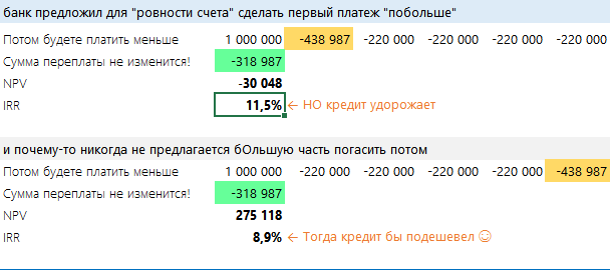

Существуют 3 цели, для которых используют расчет NPV:

- определение размера первоначальных вложений;

- вычисление сроков окупаемости;

- оценка размеров дохода, необходимого для окупаемости.

Преимущества и недостатки подсчета NPV

Если результат подсчета NPV проекта оказывается положительным, значит, проект экономически эффективен, и потенциальные инвесторы обратят на него больше внимания. При расчете NPV можно учитывать разные сроки, складывать показатели отдельных проектов и принимать во внимание дополнительные риски. Все это – неоспоримые преимущества расчета NPV.

Главные недостатки – сложность и сравнительно низкая точность расчета NPV, а речь идет о размере будущей прибыли. Ее невозможно точно предсказать, так как темпы роста, инфляция и курс валют постоянно меняются. Если учитывать в формуле много дополнительных рисков, сложность подсчета увеличивается и растет вероятность допустить ошибку.

Формула расчета

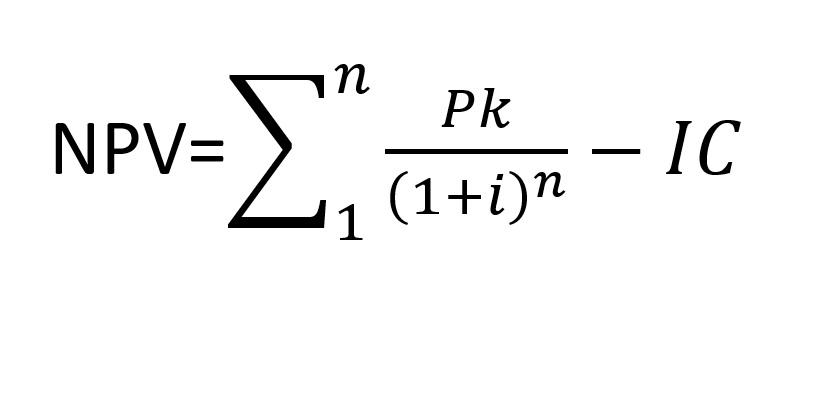

Стандартная NPV-формула выглядит следующим образом:

n – период расчета;

Pk – денежные потоки за выбранный период времени;

i – ставка дисконтирования;

IC – размер первоначальных вложений.

Важно учесть все составляющие, и здесь многое зависит от конкретного проекта. Вложения нужны для того, чтобы увеличить прибыль, но для небольшого магазина и крупной фабрики эти суммы будут совершенно разными. Определение срока окупаемости тоже зависит от множества факторов. Хотя сложнее всего – рассчитать денежные потоки и ставку дисконтирования.

Денежные потоки

Под денежными потоками понимают все финансовые поступления и расходы. Под поступлениями чаще всего подразумеваются продажи, хотя встречаются и другие их виды – например, проценты от проведенных сделок. Расходы включают в себя выплату заработной платы сотрудникам, коммунальные платежи, закупку сырья, аренду помещений, обустройство рабочих мест, налоги.

Существуют также предположительные потоки, и рассчитать их гораздо сложнее – например, грядущее повышение арендной ставки или затраты на запуск на рынок нового продукта. В качестве аналитической базы используют экономические показатели, данные мониторинга конкурентов, ожидаемый эффект от рекламы и другие данные.

Чтобы оценить прибыльность рекламных кампаний, подключите сквозную аналитику Calltouch. Сервис посчитает прибыль, продемонстрирует эффективность рекламы и позволит спрогнозировать результативность кампаний.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Узнать подробнее

Ставка дисконтирования

Узнать NPV проекта невозможно без ставки дисконтирования. Далеко не все инвесторы вкладывают собственные средства – иногда выгоднее взять кредит, чем использовать внутренние ресурсы. Или можно продать акции, если потенциальная прибыль у проекта выше, чем их доходность.

Посчитать ставку в случае с кредитом проще. Достаточно ориентироваться на годовой процент. Если же инвестор планирует использовать деньги с продаж акций, придется сравнивать прогнозы по доходам. И все равно это будет только приблизительная информация.

Как рассчитать NPV

Предположим, что в проект инвестировали 1 000 000 рублей. В качестве периода расчета NPV выбрали 1 год. Ставка дисконтирования равна 15%. Обычно ее переводят в коэффициент, то есть, делят на 100. Если размер денежных поступлений составит 900 000 рублей, получится:

900 000 / (1 + 0,15) – 1 000 000= -217 391

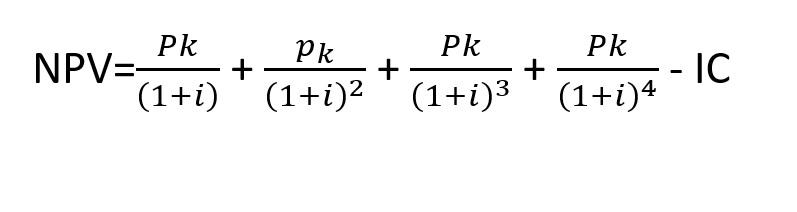

Эта сумма и будет чистой стоимостью, приведенной за год. Так как она отрицательная, проект считается убыточным на выбранном периоде. Но это не значит, что вложения не окупятся – просто увеличьте временной отрезок и используйте формулу:

С каждым годом коэффициент дисконтирования уменьшается, поэтому его нужно возводить в степень. Если взять предыдущий пример, за 3 года получится следующий результат:

900 000 / (1 + 0,15) + 900 000 / (1 + 0,15)² + 900 000 / (1 + 0,15)³ – 1 000 000 = 1 054 902

Так как сумма положительная, проект на этом промежутке времени оказывается прибыльным.

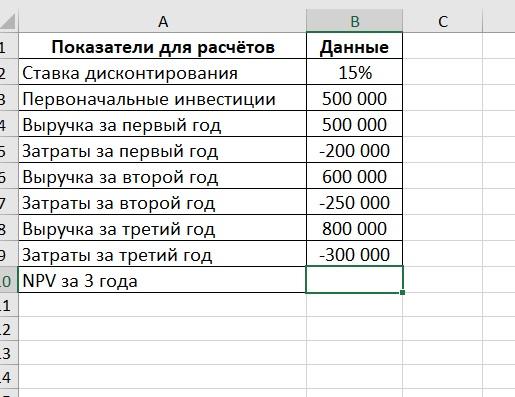

Пример расчета в Excel

Чтобы считать было удобнее, лучше составить таблицу в MS Excel. Преимущество этого способа в том, что можно менять различные показатели, не высчитывая их вручную, и сравнивать несколько проектов. Также в MS Excel предусмотрена функция расчета чистой приведенной стоимости – ЧПС.

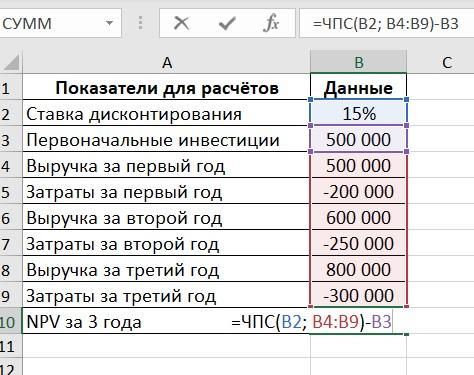

Таблица с показателями выглядит так:

Для расчета в ячейку B10 нужно добавить формулу:

При изменении показателей NPV проекта будет рассчитываться автоматически.

Стоит помнить, что поступления должны быть положительными, а затраты – отрицательными.

Сложности, которые могут возникнуть при расчете

Иногда инвесторы составляют слишком оптимистичный прогноз, но как раз из-за него и возникают трудности с расчетом NPV. Ошибки в вычислении приводят к тому, что инвестиции не приносят ожидаемого дохода.

Здесь можно выделить 4 причины:

- Ошибка в вычислении ставки дисконтирования. Проценты в банках по текущим кредитам обычно не меняются, а вот рост инфляции и изменения курса акций предугадать невозможно.

- Отсутствие учета непредвиденных расходов. Например, инвестор вкладывает значительные средства в покупку коммерческой недвижимости и ожидает прибыли от аренды, но не учитывает затраты на ремонт и благоустройство.

- Искаженное представление о доходах. Ни один бизнес не может гарантировать бесперебойность потока покупателей. Например, в период пандемии многим владельцам бизнеса пришлось приостановить деятельность, а кто-то и вовсе объявил себя банкротом.

- Нереалистичные и некорректные прогнозы. Любые расчеты следует проверять несколько раз, и в каждом прогнозе инвестор должен быть уверен.

В отличие от суммы инвестиций, рассчитать окупаемость рекламных вложений гораздо проще – для этого существуют специальные сервисы. Чтобы рассчитать доходность рекламы и увеличить прибыльность онлайн-магазина, установите E-commerce Calltouch. На основе результатов отчетов сопоставьте рекламный бюджет и прибыль и скорректируйте рекламную стратегию.

Аналитика для интернет-магазина

- Отслеживайте корзины, звонки, заявки и продажи с них с привязкой к источнику

- Постройте воронку продаж и оптимизируйте маркетинг

Узнать подробнее

Коротко о главном

- NPV инвестиционного проекта позволяет определить сроки окупаемости и будущую прибыль.

- Стандартная формула включает в себя размер первоначальных инвестиций, денежные потоки, период и ставку дисконтирования.

- Для более точного результата лучше учитывать максимум рисков.

Расскажем простыми словами, что это такое NPV (Net Present Value). Покажем формулы и методы расчета чистой приведенной стоимости всех денежных потоков инвестиционного проекта с помощью ставки дисконтирования.

Откройте счет

в БКС Мир Инвестиций

Зачем нужно считать NPV (Net Present Value)

NPV (чистая приведенная стоимость) — это метод, который позволяет вычислить ожидаемую доходность с учетом изменения ценности денежных потоков (дисконтирования).

Финансовый показатель нужен для того, чтобы сопоставить будущую прибыль с текущими вложениями. Таким образом можно оценить, стоит ли инвестировать в тот или иной проект, окупятся ли вложенные средства и насколько вероятен риск убытков. Также с помощью NPV сравнивают инвестиционные проекты, чтобы выявить из них более привлекательный по критерию прибыльности.

Преимущества и недостатки подсчета чистой приведенной стоимости

Главное преимущество NPV состоит в том, что с помощью показателя можно произвести оценку инвестиционной привлекательности проекта. При расчетах допустимо учитывать дополнительные составляющие: срок жизни проекта и распределение денежных потоков во времени. Также одним из плюсов NPV является возможность складывать показатели различных проектов.

Основные недостатки NPV — это сложность расчетов и относительно низкая достоверность. Если говорить об ожидаемой прибыли, которую планирует получить инвестор, то показатель может отразить ее некорректно. Все дело в ряде факторов, влияющих на точность расчетов: например, ставка дисконтирования имеет свойство меняться, как и показатель инфляции. Эти риски можно принимать во внимание при проведении расчетов, но вместе с ними возрастает и сложность вычислений.

На практике организации чаще используют другой показатель для оценки проектов — IRR (внутренняя норма доходности). Он позволяет определить максимальную ставку кредита, которая позволительна для того, чтобы инвестиционный проект не был убыточным.

Формула расчета

Рассмотрим формулу, по которой можно рассчитать NPV:

где:

n — временной отрезок, за который производится расчет;

Pk — денежный поток за выбранный интервал времени;

i — ставка дисконтирования;

IC — капитал, вложенный на этапе первоначальных инвестиций.

Денежные потоки инвестиционного проекта

Денежные потоки — это разница между доходами и расходами компании или проекта.

Одним из самых сложных пунктов при расчете NPV является учет всей массы денежных потоков. Для этого необходимо соотнести размер первоначально вложенного капитала, а также ожидаемую прибыль и планируемые расходы в будущем.

Сложность состоит в том, что при подсчете денежных потоков следует учесть множество нюансов: экономическую ситуацию, наличие спроса, если ваш инвестиционный проект связан с производством, конкурентную составляющую и так далее.

Также необходимо произвести расчеты, которые связаны с потенциальными операционными расходами. В свою очередь, они напрямую зависят от ряда факторов: размера заработной платы сотрудников, занятых в проекте, стоимости сырьевого обеспечения, динамики курсов валют и других показателей.

Ставка дисконтирования простыми словами

Ставка дисконтирования — это инструмент для прогнозирования, который позволяет оценить доходность будущих инвестиций. При этом полученный результат выражается в текущей стоимостной величине.

Если говорить простыми словами, то ставка дисконтирования позволяет рассчитать стоимость будущего дохода по меркам настоящего времени. Это эталонная величина, которая используется для приведения будущих денежных потоков к одному знаменателю. Например, чтобы оценить, стоит ли инвестировать финансовые средства в тот или иной инструмент и какой доход он принесет в будущем по отношению к настоящему моменту.

Как рассчитать NPV

Рассмотрим, как рассчитать чистую приведенную стоимость, на примере. Допустим, капитал, инвестированный в качестве стартовых вложений, составит 500 тысяч рублей. Временной интервал, за который будут производиться вычисления, — 1 год. Также необходимо определить ставку дисконтирования: в нашем примере она будет равна 10% (показатель рассчитывается как коэффициент, поэтому его значение мы определим как 0,1). Дополнительно следует предположить, какой размер денежных поступлений планируется: например: 300 тысяч рублей.

300 000 ₽ / (1+0,1) – 500 000 ₽ = –227 273 ₽

В итоге мы получили число, которые выражает чистую прибыль за годовой период. Так как ниже нуля, то данный инвестиционный проект можно назвать убыточным на выбранном отрезке времени. Но если мы увеличим количество таких периодов, то получит другое значение.

Рассчитаем NPV за 3 года, учитывая, что в каждом из них ставка дисконтирования будет уменьшаться.

300 000 ₽ / (1+0,1) + 300 000 ₽ / (1+0,1)² + 300 000 ₽ / (1+0,1)³ + 300 000 ₽ / (1+0,1)⁴ – 500 000 ₽ = 518 952 ₽

Сумма, полученная в результаты вычислений, положительная, а это означает, что по прошествии трех лет данный инвестиционный проект окупится и будет приносить прибыль.

Пример расчета в MS Excel

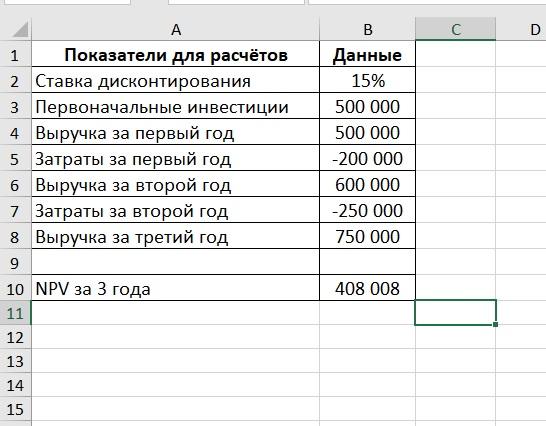

Для быстроты и удобства можно также применить инструмент таблицы в MS Excel. Этот метод позволит не производить вычисления самостоятельно и поможет избежать возможных ошибок, возможных при расчетах вручную. Для начала заполните все поля таблицы необходимыми данными.

Затем используйте ЧПС — специальную функцию для вычисления NPV. Для этого в ячейку B10 необходимо добавить формулу, приведенную на картинке ниже.

Таблица произведет расчеты самостоятельно, и вы увидите результат в ячейке B10.

Полученная сумма в нашем примере отрицательное. Это значит, что инвестиционный проект невыгоден и не окупиться за 3 года.

Популярные ошибки при расчете

Игнорирование сопутствующих расходов

Допустим, инвестор планирует приобрести оборудование для производства автомобильных деталей и продавать их по определенной стоимости. В этом случае необходимо учесть расходы на износ и амортизацию оборудования, а это — дополнительные деньги в качестве трат. Если не учесть их при вычислении, NPV будет ошибочным;

Завышенные ожидания от проекта

При расчете NPV следует опираться на реалистичные прогнозы, ведь доходность зависит от множества факторов. Недальновидно ожидать, что приток пользователей вашего проекта будет динамично расти, а вместе с ним и размер прибыли. Ведь у каждого бизнеса есть периоды простоя: например, из-за фактора сезонности;

Некорректное значение ставки дисконтирования

Для расчета показателя используется ряд методов, каждый из которых учитывает различные исходные данные. Спустя некоторое количество времени значения могут меняться (например, уровень инфляции), соответственно, рассчитанная ранее чистая приведенная стоимость станет неактуальной.

Выводы для инвестора

Метод чистой приведенной стоимости используется, чтобы рассчитать ожидаемую доходность инвестиционного проекта и сроки его окупаемости;

Для вычисления NPV понадобится учесть ряд показателей: стартовый капитал, вложенный в проект в качестве персональных инвестиций, ставку. дисконтирования, временной отрезок и денежные потоки за выбранный период;

Для более корректного результата необходимо включить в расчете все предполагаемые риски, с которыми можно столкнуться в ходе проекта.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Приложение БКС Мир инвестиций

Отсканируйте QR-код и скачайте приложение

Прогноз цены: как применять технический и фундаментальный анализ рынка

Как составить личный финансовый план. Пошаговая инструкция

Это формулы, которые позволят рассчитать:

— NPV (Net Present Value) — чистую приведенную стоимость.

— IRR (Internal Rate of Return) — внутреннюю ставку доходности.

— Аннуитеты – равномерные платежи.

Также рассмотрим некоторые нюансы использования этих формул. Все расчеты можно найти в приложенном файле. Основной акцент сделан на функции Excel, поэтому саму финансовую математику разбирать особо не будем.

Скачать пример

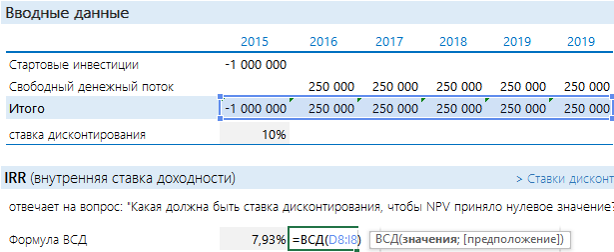

Оценка целесообразности проекта с помощью NPV

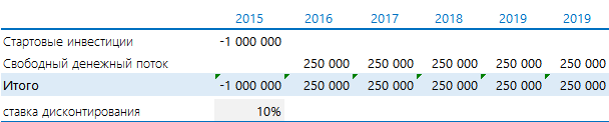

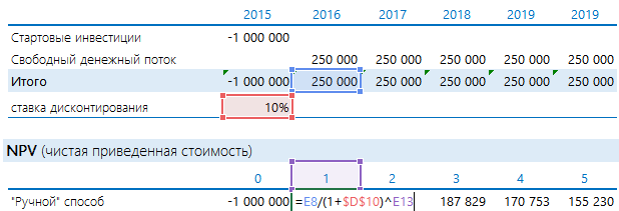

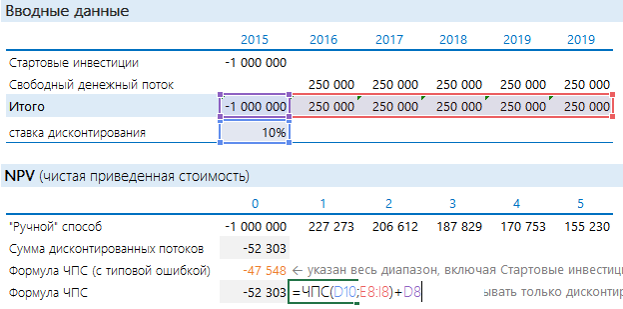

Есть проект, который ежегодно в течении 5 лет будет приносить 250 000 руб. Нужно потратить 1 000 000 руб. Предположим, что ставка дисконтирования равна 10%.

Оцениваем NPV проекта. Напомню формулу этого показателя:

![]()

Если денежные потоки, приведенные к текущему периоду, больше инвестированных денег (NPV > 0), то проект выгодный. В противном случае – нет. Другими словами, нам потребуется сделать в Excel следующее:

Добавить порядковые номера лет: 0 – стартовый год, к нему приводятся потоки. 1, 2, 3 и т.д. – это годы реализации проекта. В формуле на рисунке выполнены действия, которые прописаны выше после знака суммы (Σ): денежный поток за период делится на сумму 1 и ставки дисконтирования, возведенную в степень соответствующего года.

Рассчитанная строка представляет собой дисконтированный денежный поток. Чтобы получить значение NPV, достаточно найти общую сумму всей строки.

Получается «-52 303». Проект невыгоден.

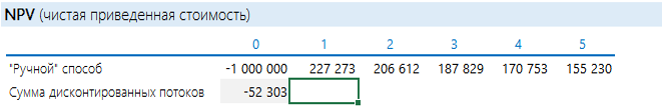

Чтобы определить NPV, на самом деле необязательно готовить такую таблицу. Достаточно воспользоваться формулой Excel ЧПС. Синтаксис формулы такой (здесь и далее будет написано не как в справке Excel, а в переводе на понятный язык):

ЧПС(Ставка дисконтирования; Диапазон дисконтируемых значений)

То есть достаточно указать ячейку с процентом и с денежными потоками. Но при использовании этой формулы с непривычки финансисты часто допускают ошибку:

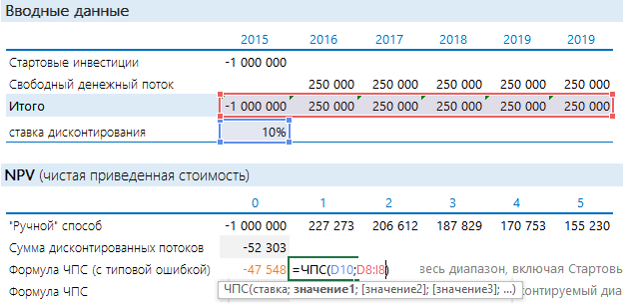

Вообще-то дисконтированный поток и расчет по ЧПС должны совпадать. Почему же здесь разные значения? Дело в том, что ЧПС начинает дисконтировать с первого же значения. Т.е. она на самом деле ищет приведенную стоимость. А стартовые инвестиции нужно отнимать после. Правильная запись формулы в нашем случае будет иметь следующий вид:

Стартовые инвестиции «выведены» за пределы дисконтируемого диапазона и вычтены: т.к. стартовые инвестиции уже идут с минусом, то D8 нужно прибавлять. Теперь результаты одинаковые.

Оценка целесообразности проекта с помощью IRR

Как еще можно оценить проект? Можно посмотреть на него с точки зрения ставки дисконтирования. Задать вопрос: а какая должна быть ставка, чтобы NPV стала = 0? Вот этой ставкой как раз и является IRR. Если Ставка дисконтирования < IRR, то проект стоит принять, если нет – отказаться. Рассчитать IRR с помощью Excel очень просто: подставляем в функцию ВСД итоговый денежный поток.

IRR оказался меньше ставки доходности. Проект невыгодный (тот же вывод, что и при NPV).

NPV и IRR по праву считаются главными экономическими критериями. Их используют и для инвестиционной оценки проектов, и для оценки стоимости существующего бизнеса. В том числе, показатель EVA (Economic Value Added) считается хорошим критерием в том числе потому, что при правильном расчете он равен NPV.

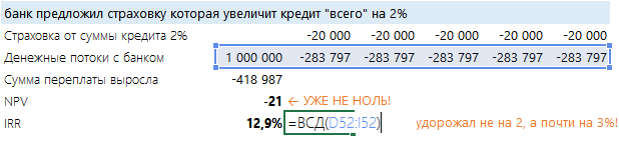

Но кроме всего прочего, NPV и IRR могут быть использованы финансистами в более прикладных вопросах, например, при общении с банками на тему реальной кредитной ставки. Как – давайте посмотрим.

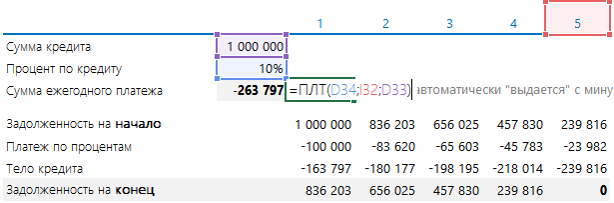

Аннуитеты – любимая банковская цифра

Сначала поговорим о волнующем вопросе – как банки рассчитывают сумму равномерного платежа, как их проверить и как это понимать. Допустим, вы собираетесь взять кредит 1 000 000 руб. на 5 лет под 10% годовых. Платить будете раз в год равными платежами. Формулу из учебника по финансовому менеджменту здесь приводить не будем. Приведем формулу Excel:

ПЛТ(Ставка дисконтир; Количество периодов; Сумма кредита которую вы берете)

В формуле есть еще два необязательных пункта: сумма, которая должна остаться (по умолчанию ноль), и как высчитывать сумму – на начало месяца, и тогда ставят 1, или на конец – ставят ноль. В 90% случаев эти пункты не нужны, поэтому их можно не ставить вообще. Итого аннуитет определяется так:

Сумма ежегодного платежа получается сразу с минусом. Эту сумму нужно каждый год платить банку.

В ней содержатся две части: 1) платеж по кредиту, 2) тело кредита.

Ниже они показаны. Платеж по кредиту берется как 10% (процент по кредиту) от суммы задолженности на начало периода. Тело – как разность между ежегодным платежом и платежом по процентам (в Excel можно найти формулы, которые рассчитают вам и эти платежи). Задолженность на конец рассчитывается как разность между Задолженностью на начало и платежом по телу кредита.

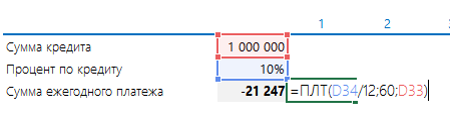

Если платежи не ежегодные, а ежемесячные или ежеквартальные, то нужно ставку и период приводить к этим значениям. Так если бы у нас платеж был каждый месяц, формула выглядела бы так:

Мы бы годовую ставку разделили на 12 (привели к ежемесячному), и взяли не 5 периодов, а 5 • 12 = 60 месяцев. И получили ежемесячный платеж в 21 247 руб.

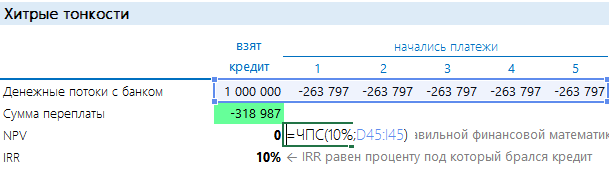

Нюансы и тонкости

А теперь обсудим, как проверять банки на честность. Любой поток платежей по кредиту подразумевает под собой, что все выбытия денег приведены к поступлениям на ставку кредитования. Теперь по-русски: если мы построим денежный поток из полученного нами кредита и последующих наших аннуитетных платежей, то затем мы можем посчитать по ним NPV и IRR. NPV при этом должно принять нулевое значение, а IRR, что интереснее, — показать нам реальную процентную ставку.

Когда кредит и платежи по нему рассчитаны правильно, то NPV, взятый по той же процентной ставке, равен нулю. А IRR показывает ставку. Когда банк делает предложение, от которого невозможно отказаться и которое увеличит кредитную ставку «всего» на несколько процентов – не верьте и пересчитывайте! Например, в нашем случае банк предложил страховку «всего» 2 % от суммы кредита в год. Думаете это прирост всего в 2%? Нет! Дело в том, что настоящий кредит в начале каждого года уменьшается:

В результате видно, что NPV не равен нулю. А реальный процент не 10, а 12,9%! Обратите внимание: здесь же выросла сумма переплаты. Если вас это смутит, вам могут предложить «еще более выгодные условия» — заплатить переплату сейчас, а остальное потом, меньшими платежами, или в нашем примере просто заплатить больше, а потом меньше. Сумма переплаты не изменится, а вот процент…

Что здесь сделано? Из каждого последующего платежа взята сумма 43 797 руб. и добавлена к первому же платежу (а бывает выкручивают сумму в момент выдачи кредита). Если для реального сектора финансовая математика «деньги вчера – деньги завтра» кажется несколько отдаленной от жизни, для банков это реальная прибыль. Поэтому всеми силами нагружают первый платеж. А вы с помощью простых формул сможете подготовить основу для дальнейших переговоров.

Да, не забудьте, если речь идет про ежемесячные платежи, умножать на 12.

Загрузить PDF

Загрузить PDF

Чистая приведенная стоимость (NPV) – это один из основных показателей, на основе которого принимаются финансовые решения. Обычно NPV используется для оценки эффективности инвестиций в долгосрочной перспективе. Чаще этот показатель используется в сфере корпоративных финансов, но он также полезен для ежедневного мониторинга финансовой ситуации. Чистая приведенная стоимость вычисляется по формуле (P / (1 + i)t) – C, где t – количество временных периодов, P – поток платежей, C – сумма начальных инвестиций, i – ставка дисконтирования.

-

1

Определите сумму начальных инвестиций. Инвестиции зачастую совершаются для того, чтобы приносить прибыль в долгосрочной перспективе. Например, строительная компания может купить бульдозер, чтобы браться за крупные проекты и зарабатывать на них больше денег. Такие инвестиции всегда имеют первоначальный размер.

- Например, вы владеете палаткой по продаже апельсинового сока. Вы подумываете о покупке электрической соковыжималки, которая поможет вам увеличить производство сока. Если соковыжималка стоит $100, то $100 – это начальные инвестиции. Со временем эти начальные инвестиции позволят вам заработать больше денег. Вычислив NPV, вы определите, стоит ли покупать соковыжималку.

-

2

Определите, какой период времени вы будете анализировать. Например, если обувная фабрика покупает дополнительное оборудование, то цель этой покупки – увеличить производство и заработать больше денег в течение определенного промежутка времени (пока это оборудование не выйдет из строя). Поэтому для вычисления NPV вам необходимо знать период времени, в течение которого вложенные инвестиции должны окупиться. Период времени может измеряться в любых единицах времени, но в большинстве случаев одним временным периодом считают один год.

- В нашем примере гарантия на соковыжималку дается на 3 года. В этом случае количество временных периодов равно 3, так как спустя 3 года соковыжималка, скорее всего, поломается, и не сможет приносить дополнительную прибыль.

-

3

Определите поток платежей в течение одного временного периода, то есть денежные поступления, которые генерируются благодаря вложенным инвестициям. Поток платежей может быть известным или оценочным значением. Если это оценочное значение, то для его получения компании и финансовые фирмы тратят много времени и нанимают соответствующих специалистов и аналитиков.

- В нашем примере предположим, что вы думаете, что покупка соковыжималки за $100 принесет дополнительные $50 в первый год, $40 во второй год и $30 в третий год (за счет сокращения времени, которое ваши сотрудники тратят на производство сока и соответствующих затрат на заработную плату). В этом случае поток платежей: $50 за 1 год, $40 за 2 год, $30 за 3 год.

-

4

Определите ставку дисконтирования. В целом любая сумма имеет большую ценность в настоящий момент, чем в будущем. Сегодня вы можете положить эту сумму в банк, а в будущем получить ее с процентами (то есть $10 сегодня стоят больше, чем $10 в будущем, так как вы можете инвестировать $10 сегодня и получить больше $11 в будущем). Для вычисления NPV вы должны знать процентную ставку на инвестиционный счет или инвестиционную возможность с аналогичным уровнем риска. Такая процентная ставка называется ставкой дисконтирования; для вычисления NPV ее надо преобразовать в десятичную дробь.

- Зачастую компании используют средневзвешенную стоимость капитала для определения ставки дисконтирования. В простых ситуациях можно использовать норму доходности по сберегательному счету, инвестиционному счету и так далее (то есть счету, на который можно положить деньги под проценты).

- В нашем примере допустим, что если вы не купите соковыжималку, вы вложите деньги в фондовый рынок, где заработаете 4% годовых от вложенной суммы. В этом случае, 0,04 (4% в виде десятичной дроби) – это ставка дисконтирования.

-

5

Дисконтируйте денежный поток. Это можно сделать с помощью формулы P / (1 + i)t, где P – денежный поток, i – процентная ставка и t – время. Сейчас о начальных инвестициях можно не задумываться – они пригодятся в дальнейших вычислениях.

- В нашем примере число временных периодов равно 3, поэтому используйте формулу три раза. Вычислите ежегодные дисконтированные денежные потоки следующим образом:

- Год 1: 50 / (1 + 0,04)1 = 50 / (1,04) = $48,08

- Год 2: 40 / (1 +0,04)2 = 40 / 1,082 = $36,98

- Год 3: 30 / (1 +0,04)3 = 30 / 1,125 = $26,67

- В нашем примере число временных периодов равно 3, поэтому используйте формулу три раза. Вычислите ежегодные дисконтированные денежные потоки следующим образом:

-

6

Сложите полученные значения дисконтированных денежных потоков и вычтите из суммы начальные инвестиции. В итоге вы получите NPV, то есть сумму денег, которую принесут вложенные инвестиции, по сравнению с суммой, которую принесут вам альтернативные инвестиции под ставку дисконтирования. Другими словами, если это положительное число, то вы заработаете больше денег на инвестициях, чем на альтернативных инвестициях (и наоборот, если число отрицательное). Но помните, что точность расчетов зависит от того, как точно вы оценили будущие потоки денежных средств и ставку дисконтирования.

- В нашем примере NPV вычисляется следующим образом:

- 48,08 + 36,98 + 26,67 – 100 = $11,73

- В нашем примере NPV вычисляется следующим образом:

-

7

Если NPV – положительное число, то проект будет прибыльным. Если NPV отрицательный, то следует вложить деньги куда-нибудь еще или пересмотреть проект. В реальном мире NPV позволяет принять решение о том, стоит ли вообще вкладывать инвестиции в тот или иной проект.

- В нашем примере NPV = $11,73. Так как это положительное число, то вы, скорее всего, решите купить соковыжималку.

- Обратите внимание, что эта цифра не значит, что электрическая соковыжималка принесет вам только $11,73. На самом деле это означает, что соковыжималка принесет вам сумму, на $11,73 больше суммы, которую вы получите, вложив деньги в фондовый рынок под 4% годовых.

Реклама

-

1

Вычислив NPV нескольких инвестиционных проектов, вы сможете сравнить их эффективность. Инвестиции с высоким NPV являются более эффективными, поэтому вкладывайте инвестиции в проекты с наибольшим NPV (если у вас нет достаточных средств для вложения в каждый проект).

- Например, вы рассматриваете три инвестиционных проекта. У одного NPV равно $150, у второго NPV равно $45, у третьего NPV равно -$10. В этой ситуации вкладывайте деньги в проект, NPV которого равен $150, и только потом инвестируйте средства в проект с NPV равным $45. Не инвестируйте в проект с NPV = -$10, так как отрицательная величина свидетельствует о том, что лучше вложить средства в альтернативный проект с аналогичным уровнем риска.

-

2

Используйте формулу PV = FV / (1+i)t, чтобы вычислить «сегодняшнюю» и «будущую» стоимость инвестиций. В этой формуле i – ставка дисконтирования, t – время, FV – будущая стоимость, PV – текущая стоимость.

- Например, вычислим стоимость инвестиций в $1000 через пять лет. Предположим, что эти средства можно инвестировать (как альтернатива) под 2% годовых. В этом случае i = 0,02; t = 5 , PV = 1000.

- 1000 = FV / (1+0,02)5

- 1000 = FV / (1,02)5

- 1000 = FV / 1,104

- 1000 x 1,104 = FV = $1104.

- Например, вычислим стоимость инвестиций в $1000 через пять лет. Предположим, что эти средства можно инвестировать (как альтернатива) под 2% годовых. В этом случае i = 0,02; t = 5 , PV = 1000.

-

3

Узнайте, какие методы оценки существуют для получения более точного значения NPV. Как отмечалось выше, точность вычисления NPV зависит от точности значений величин, которые вы используете для оценки ставки дисконтирования и будущих потоков платежей. Если ставка дисконтирования близка к процентной ставки альтернативного инвестиционного проекта (с аналогичным уровнем риска), а будущие денежные потоки близки к суммам, которые вы получите в действительности (в результате сделанных инвестиций), то вычисленное значение NPV будет весьма точным. Чтобы оценивать необходимые величины как можно точнее, узнайте о корпоративных методах оценок, которые используются крупными корпорациями при анализе огромных многомиллионных инвестиционных проектов.

Реклама

Советы

- Всегда помните, что существуют другие, не финансовые факторы (например, экологические или социальные), которые необходимо учитывать при принятии любого инвестиционного решения.

- NPV также можно вычислить, используя финансовый калькулятор или NPV-таблицы, которые полезны, если у вас нет финансового калькулятора.

Реклама

Предупреждения

- Избегайте принятия финансовых решений, не принимая во внимание временную стоимость инвестиций.

Реклама

Что вам понадобится

- Карандаш

- Бумага

- Калькулятор

Об этой статье

Эту страницу просматривали 36 202 раза.

Была ли эта статья полезной?

Инвестирование – это способ получения стабильного дохода путем вложения денег в бизнес, финансовые проекты, расширения уже функционирующего предприятия. Не ошибиться в выборе объекта вложения капитала позволяет расчет NPV. Разберем, что это за показатель, зачем он нужен, как рассчитывается и многие другие сопутствующие вопросы.

Что такое NPV

NPV (Net Present Value) или чистая приведенная стоимость – это показатель, для оценки экономической эффективности инвестиционных проектов. Он позволяет оценить разницу между совокупными текущими денежными поступлениями и затратами на инвестиционный проект с учетом стоимости денег в данный момент времени.

NPV показывает, сколько денег вы заработаете или потеряете в результате инвестирования в проект с учетом времени и стоимости денег в будущем. Если NPV положительный, то инвестиция считается эффективной, а если отрицательный, то неэффективной.

В русскоязычном варианте можно встретить три альтернативных термина, которые имеют некоторые отличия:

- Чистая приведенная стоимость (ЧПС). Это один из основных инструментов оценки бизнес-проектов. Стоит отметить, что ЧПС применяют для определения потенциальной прибыли компании, принимая во внимание различные аспекты, в том числе фактические затраты на проект, налоговые платежи, расходы по оплате кредитования производства.

Это показатель, который рассматривает все фактические и последующие денежные потоки, а также ставку дисконтирования, чтобы определить, насколько ценный может быть проект.

В основе расчета ЧПС лежит формула, которая учитывает все денежные потоки, производимые проектом. Для расчета ЧПС используется ставка дисконтирования, которая отражает стоимость капитала, затраченного на инвестиционный сценарий. - Чистый дисконтированный доход (ЧДД) – другой термин, который применяется для обозначения ЧПС. Он делает акцент на том, что значения сначала подвергаются дисконтированию, а после складываются. С помощью ЧДД можно рассчитать размер прибыли, которую можно получить от финансового проекта, учитывая время и затраты.

- Чистая текущая стоимость (ЧТС) – третий термин, который применяется для обозначения ЧПС. Он отражает текущую стоимость всей суммы денежных потоков, связанных с инвестиционным проектом. Это показатель, который учитывает стоимость денег в нынешнее время, а не в будущем.

Стоит отметить, что расчет ЧДД возможен за любой отрезок времени, например, за 5, 7 или более лет. Все зависит от потребности и целей компании.

Простыми словами, «Net Present Value» – это метод определения финансовой целесообразности инвестиционного проекта. Он позволяет определить, будет ли проект давать доход или убыток в определенный год в будущем. Для этого NPV анализирует все поступления финансов и расходы, а также применяет дисконтирование для приведения дальнейших денежных потоков к текущей стоимости. Более высокое полученное значение NPV означает более выгодный сценарий. NPV может быть использован для сравнения разных направлений инвестирования и выбора наиболее прибыльной. Однако, при расчетах нужно учитывать ряд факторов, таких как инфляция, продолжительность, точность прогнозов поступлений и расходов и т.д.

Зачем нужно считать NPV

Главный фактор в современном бизнесе – финансовая успешность. Инвесторы и менеджеры сталкиваются с постоянной необходимостью принимать решения о вложении определенной суммы денег в различные программы и бизнесы, чтобы получить максимальную отдачу от своих инвестиций. Именно здесь важную роль играет понимание концепции Net Present Value (NPV) – показателя, который выражает современную стоимость денежных потоков и дает оценку эффективности деятельности компании.

Существует несколько целей, для которых используют расчет NPV:

- Определение размера первоначальных вложений. Это имеет значение для инвесторов, которые хотят понимать, сколько средств им будет нужно для старта и какие затраты потребуются на каждом этапе реализации. Расчет NPV помогает определить размер инвестиций, который нужно внести, чтобы достичь желаемых показателей. Кроме того, NPV также дает возможность оценить, насколько эффективно использованы вложенные средства.

- Вычисление сроков окупаемости. Эта цель также очень важна для инвесторов, которые хотят знать, сколько времени требуется, чтобы проект начал приносить прибыль и начал окупаться. Расчет NPV может помочь определить срок его окупаемости, что позволит вкладчикам принимать обоснованные решения и планировать свои дальнейшие действия.

- Оценка размеров дохода, требуемого для окупаемости. Эта цель связана с поиском необходимого уровня доходности, который должен быть достигнут, чтобы инвесторы могли окупить свои инвестиции. Расчет NPV обеспечивает возможность оценить размеры дохода, необходимые для достижения желаемой точки окупаемости. Кроме того, это также помогает вкладчикам оценить, как изменение финансовых параметров программы может повлиять на ее доходность.

- Доходность у конкурентов. Определяет, какой уровень доходности необходим для того, чтобы проект стал конкурентоспособным на рынке. Если вложенные ресурсы приводят к меньшей отдаче, чем у других компаний, то это может негативно сказаться на финансовом положении компании. Поэтому, при проектировании и разработке новых программ, нужно использовать этот фактор и стремиться к тому, чтобы доходность была не менее, чем у других участников данного рынка.

Расчет NPV является одним из главных инструментов для оценки финансовой эффективности планов и принятия решений об инвестировании. Он нужен для определения размера первоначальных вложений, вычисления сроков окупаемости, оценки необходимого дохода для окупаемости и сравнения отдачи от инвестиций с конкурентами. Все эти цели важны для бизнеса и помогают инвесторам и руководству компании принимать обоснованные решения в области инвестирования и развития бизнеса.

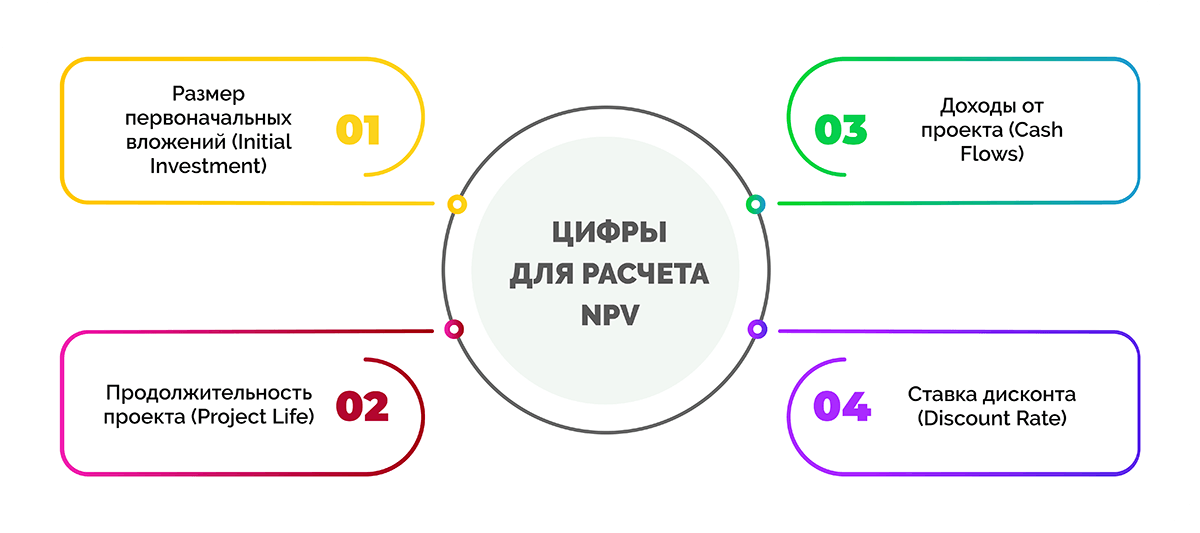

Как рассчитать NPV

Чтобы рассчитать NPV, требуется определить все поступления и расходы проекта на каждый год, затем дисконтировать каждый годовой поток денежных средств на основе соответствующей ставки, которая обычно равна стоимости капитала компании или другой альтернативной инвестиции. Затем суммируются все дисконтированные потоки денег за каждый год и вычитается начальный капитал, который был вложен в проект. Полученное значение и будет являться NPV.

Формула расчета чистой приведенной стоимости выглядит следующим образом:

Где:

n — отрезок времени, за который производится расчет;

Pk — денежный поток (cash flow) за данный временной интервал;

i — ставка дисконтирования;

IC — вложенный капитал на этапе первоначальных инвестиций.

По этой формуле можно рассчитать текущую стоимость предстоящих денежных потоков и оценить экономическую целесообразность для инвестора. Для расчета NPV нужно определить сумму намеченных денежных потоков, сроки их получения, а также оценить стоимость капитала. Результат расчета NPV может показать, является ли проект прибыльным или убыточным, а также какая величина доходности может ожидаться в будущем.

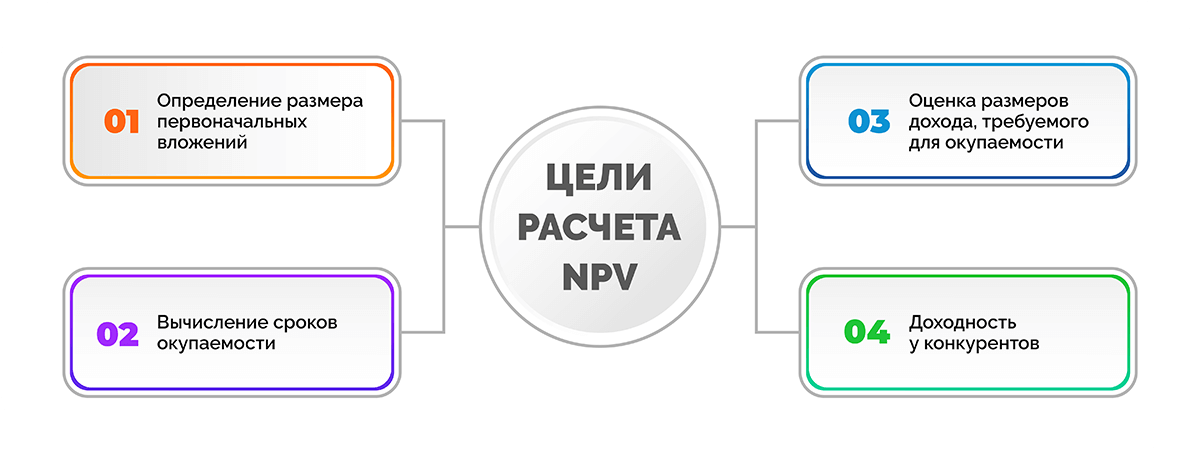

Цифры для расчета NPV инвестиционного проекта

Расчет NPV является важным инструментом для оценки инвестиционных программ, чтобы, решить стоит ли инвестировать в проект, и какие будут ожидаемые доходы. Для расчета NPV нужно знать некоторые входные данные, которые мы рассмотрим в этой статье.

Список цифр для расчета NPV:

- Размер первоначальных вложений (Initial Investment) – сумма денег, которой достаточно вложить в проект в начале.

- Продолжительность проекта (Project Life) – количество лет, в течение которых проект будет действовать.

- Доходы от проекта (Cash Flows) – денежные потоки, которые будут получены от проекта в течение его продолжительности.

- Ставка дисконта (Discount Rate) – процентная ставка, которую инвестор использует для расчета текущей цены последующих денежных потоков.

Точный расчет является главным фактором для принятия правильного решения об инвестировании в проект. Для этого нужна достоверная информация и умение работать с формулой чистого дисконтированного дохода.

Использование данного метода позволяет инвесторам снизить риски инвестирования и увеличить вероятность успешного завершения проекта. Грамотная оценка инвестиционного проекта позволяет на начальном этапе получить представление о доходности организации в будущем.

Пример расчета NPV в Excel

Расчет величины чистого дисконтированного дохода в Excel можно выполнить с помощью следующих двух способов.

-

Первый способ заключается в создании таблицы, в которой в верхней части по периодам записываются суммы инвестиций, расходов и доходов по проекту. Затем необходимо рассчитать чистый денежный поток и выбрать один из способов расчета NPV.

Способ предполагает занесение значения i для проекта по периодам. Затем формула разбивается на блоки и последовательно рассчитывается до получения конечного показателя. Этот метод подходит, если необходимо видеть промежуточные показатели и, если ставка дисконтирования различается в различные периоды.

-

Второй способ включает использование встроенной формулы Excel, которая называется ЧПС и находится в блоке финансовых формул. Значит для этого нужно заполнить поля со значениями ставки и диапазона суммирования значений чистого денежного потока по периодам.

Давайте рассмотрим пример с использованием встроенной формулы, поскольку первый способ не так удобен и чаще рассчитывают NPV с помощью формулы.

Предположим, у нас есть определенный инвестиционный проект стоимостью 1000000 руб., который будет приносить 250000 рублей прибыли в течение 5 лет. Стоимость капитала для этого проекта составляет 10%. Чтобы сделать расчеты необходимо:

-

В Excel создайте таблицу и введите данные о затратах и доходах по проекту для каждого года в отдельной строке.

-

Следующим шагом рассчитайте чистый денежный поток проекта. Для этого вычитайте расходы (стоимость проекта) из доходов по проекту для каждого года:

Год 1: 250000 – 1000000 = -750000

Год 2: 250000 – 0 = 250000

Год 3: 250000 – 0 = 250000

Год 4: 250000 – 0 = 250000

Год 5: 250000 – 0 = 250000

-

Выберите ячейку, в которую вы хотите поместить результат NPV, далее введите формулу в таком виде: =NPV (ставка дисконтирования, диапазон чистого денежного потока).

В качестве примера, =NPV (10%,B2:B6)

Здесь ставка составляет 10%, а диапазон чистого денежного потока находится в ячейках B2:B6.

-

Нажмите Enter, чтобы завершить формулу. Excel рассчитает NPV финансового проекта.

В нашем примере NPV составляет примерно 45 366 рублей. Это говорит о том, что проект может принести положительный чистый денежный поток при условии, что стоимость капитала составляет 10%. Если ставка была бы выше, проект мог бы получить отрицательный NPV и не был бы рентабельным.

-

Анализ результата расчета NPV

После расчета NPV следует проанализировать полученные материалы. Самым главным критерием для оценки рентабельности проекта является итоговый показатель. Возможны три варианта:

- Если показатель положительный, то это означает, что инвестиционный проект является доходным и его стоит реализовывать. Более высокое значение – выше потенциальная доходность проекта.

- Если результат отрицательный, значит, что инвестиционный проект нецелесообразен и его не стоит реализовывать. В этом случае необходимо пересмотреть параметры проекта или отказаться от его реализации.

- Если же NPV 0, то это означает, что инвестиционный проект не дает ни прибыли, ни убытков. В таком случае нужно пересмотреть параметры проекта или можно принять решение о его реализации, исходя из других факторов, как пример, социальной значимости проекта.

Кроме того, следует помнить и о других факторах, таких как срок окупаемости проекта, объем инвестиций, потенциальный рост доходов и риски проекта. Все эти факторы необходимо проанализировать для принятия правильного решения о реализации инвестиционного проекта.

Ставка дисконтирования простыми словами

Ставка дисконтирования – это процентная ставка, которая используется для приведения грядущих денежных потоков в нынешнее время. Это означает, что денежные потоки, получаемые в будущем, должны быть пересчитаны на сегодняшний день с учетом их стоимости в будущем. В течении времени ставка дисконтирования, как и инфляция может меняться. Нужно не забывать учитывать эти риски.

Также необходимо учитывать коэффициент дисконтирования – значение, которое определяет денежные вложения необходимые для получения определенного дохода в будущем.

Выполнить расчет ставки дисконтирования можно просуммировав следующие факторы:

- инфляция;

- ключевая ставка Центробанка;

- премия за риск.

Существуют и другие методы расчета, например:

- CAPM – модель оценки капитальных активов. Этот инструмент чаще всего применяется в процессе инвестирования в ценные бумаги крупных корпораций.

- Метод кумулятивного построения. Для получения итогового показателя необходимо просуммировать безрисковую ставку дохода и надбавки за риск инвестирования в выбранное предприятие.

Ставка дисконтирования используется для расчета стоимости предстоящих денежных потоков на основе их текущей стоимости. Чем выше ставка, тем меньше стоит будущий денежный поток в данное время, а чем ниже ставка дисконтирования, тем он стоит больше сегодня. В бизнесе этот показатель используется для оценки проектов и определения их целесообразности на основе ожидаемой прибыли.

Преимущества и недостатки NPV

Преимущества и недостатки чистой приведенной стоимости – это важные аспекты, которые нужно знать при использовании данного инвестиционного инструмента, чтобы менеджмент был максимально эффективным.

|

Преимущества |

Недостатки |

|

|

Несмотря на эти ограничения, NPV все еще является одним из главных инструментов для оценки инвестиционных планов и принятия решений о вложении капитала.

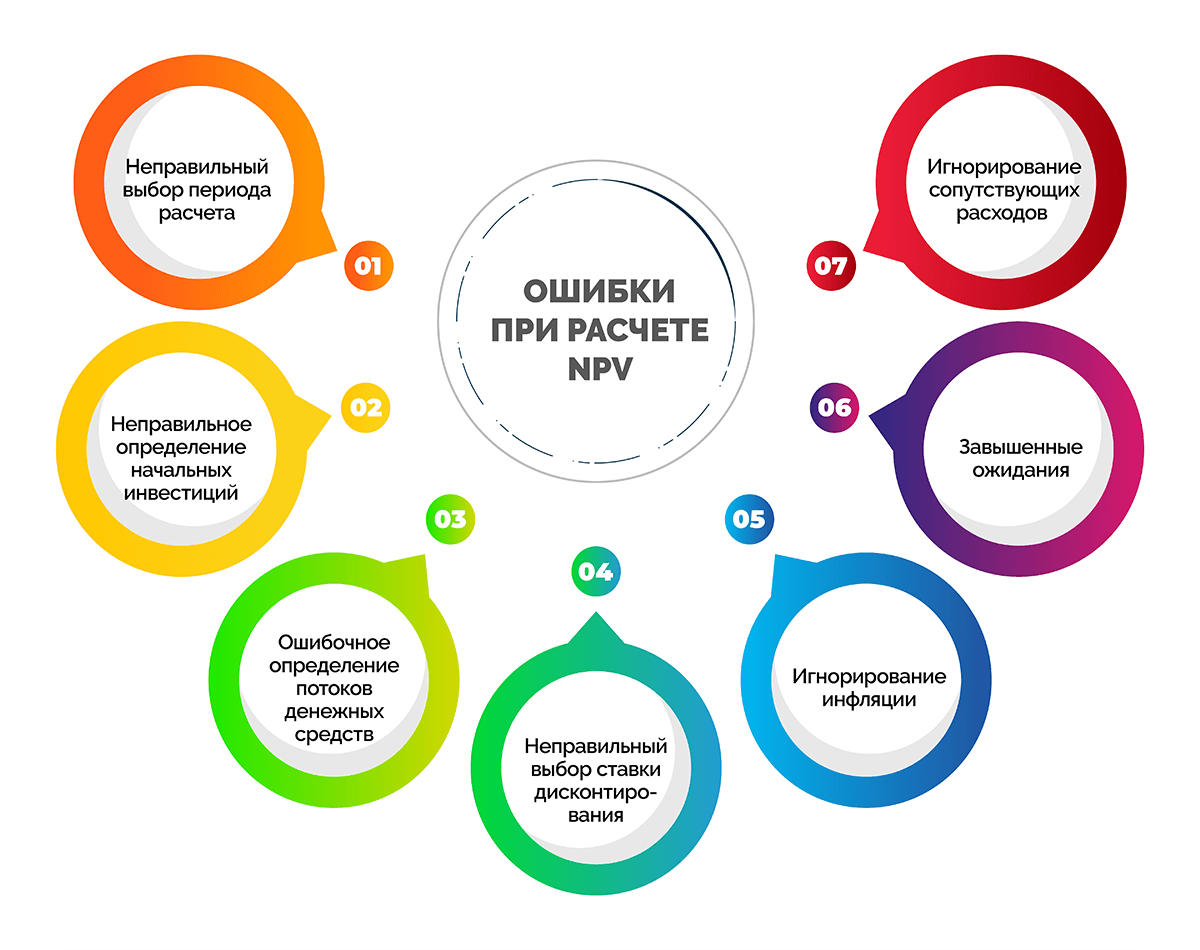

Трудности и ошибки при расчете NPV

Несмотря на то, что NPV – это простой и эффективный инструмент для оценки привлекательности финансовых программ, при его расчете могут возникать некоторые трудности и ошибки. Ниже приведены некоторые из них.

- Неправильный выбор периода расчета. Неверное определение периода, на который производится расчет NPV, может привести к неправильным результатам. Обычно период выбирается равным жизненному циклу инвестиционного проекта.

- Неправильное определение начальных инвестиций. Начальные инвестиции должны включать все расходы, связанные с запуском проекта, включая приобретение оборудования, аренду помещения, оплату труда персонала, маркетинг и рекламу и т.д.

- Ошибочное определение потоков денежных средств. Важно точно определить все потоки денежных средств, включая доходы от продаж, затраты на обслуживание, налоги и т.д. Если какие-то потоки денежных средств упустить, то расчет NPV будет неправильным.

- Неправильный выбор ставки дисконтирования. Эта ошибка может привести к неправильному расчету NPV. Ставку следует выбирать, исходя из уровня риска инвестиционного проекта.

- Игнорирование инфляции. Инфляция может существенно повлиять на реальную стоимость инвестиционного бизнес-плана. В процессе расчетов следует использовать эти данные, чтобы получить более точный результат.

- Завышенные ожидания. Это происходит, когда ожидания относительно прибыли или успеха не соответствуют реальности. К примеру, если предположить, что продукт будет давать огромную прибыль без учета рисков или недостатков, это может стать причиной убытков. Поэтому необходимо оценивать потенциальный доход проекта с реалистической точки зрения, учитывая возможные риски и факторы, которые могут повлиять на его успех.

- Игнорирование сопутствующих расходов может привести к искажению результатов. Например, если инвестор планирует открыть ресторан, то помимо инвестиций в оборудование и персонал, необходимо учесть такие расходы, как аренда помещения, коммунальные платежи, закупка продуктов и т.д. Если не учесть эти расходы, то оценка рентабельности может быть завышенной, что приведет к неверным решениям в инвестировании. Поэтому при расчете NPV необходимо учитывать все сопутствующие расходы, которые могут повлиять на итоговую доходность.

В целом, при правильном подходе к расчету NPV и учете всех необходимых параметров, можно получить достоверное восприятие привлекательности инвестиционного плана.

Часто задаваемые вопросы

В этой статье также нужно затронуть следующие часто задаваемые вопросы.

NPV (чистая приведенная стоимость NPV) и IRR (внутренняя норма доходности) – это два метода анализа доходности инвестиционного плана. Главная разница между ними заключается в том, что NPV вычисляет денежный поток на основе заданной ставки дисконтирования, тогда как IRR определяет ту ставку, при которой NPV будет равен нулю, т.е. точку безубыточности.

Другими словами, NPV предполагает, что инвесторы могут использовать заранее заданную ставку дисконтирования для анализа потока денежных средств, а IRR позволяет инвестору вычислить сколько процентов доходности может принести предприятие.

В отличие от NPV, IRR может иметь несколько значений, что может привести к затруднениям при интерпретации результатов. NPV, в свою очередь, не имеет такого недостатка и может дать точный прогноз доходности при известной ставке дисконтирования.

Это два разных показателя оценивания инвестиционных инициатив. NPV оценивает текущую стоимость потоков денежных средств, на основе стоимости капитала, и показывает, принесет ли проект прибыль или убыток.

Период окупаемости, с другой стороны, измеряет, сколько времени нужно для полной окупаемости. Однако не учитывается сумма прибыли, которую проект может принести в долгосрочной перспективе, а только показывает, сколько лет или месяцев потребуется для того, чтобы инвестиции начали окупаться.

Хорошая чистая приведенная или дисконтированная стоимость означает, что проект приносит положительную прибыль, а стоимость будущих денежных потоков превышает изначальные инвестиции. В общем случае, чем выше показатель, тем более выгоден проект. Однако, пороговое значение для нахождения “хорошей” NPV может быть различным в зависимости от индустрии и рисков.

Ставка дисконтирования показывает, какая стоимость будущих денежных потоков будет иметь сегодняшнюю стоимость. Если ставка дисконтирования выше, то будущие денежные потоки будут иметь меньшую сегодняшнюю стоимость и, следовательно, ниже NPV. Если же она ниже, то будущие денежные потоки будут иметь большую сегодняшнюю стоимость и, следовательно, выше NPV проекта. Таким образом, высокая ставка дисконтирования снижает чистую приведенную стоимость, а – повышает ее.

Можно рассмотреть несколько возможных вариантов использования денег:

- Потратить на текущие нужды: купить товары, оплатить счета, питание, развлечения и т.д.

- Сохранить на счете в банке для будущих потребностей и возможных непредвиденных расходов.

- Инвестировать в ценные бумаги, недвижимость или другие активы для получения дополнительного дохода в будущем.

- Отложить деньги на пенсию, например, в пенсионный фонд или инвестировать в долгосрочные финансовые продукты для получения стабильного дохода после выхода на пенсию.

- Пожертвовать на благотворительность или инвестировать в социально ответственные программы.

Заключение

Мы определили, что чистая дисконтированная стоимость является одним из ключевых инструментов для оценки финансовой целесообразности инвестиционных проектов. Она позволяет оценить приведенную стоимость денежных потоков, с учетом их сроков и стоимости капитала. При расчетах необходимо учитывать реалистичные прогнозы и не игнорировать сопутствующие расходы, чтобы получить точные и полезные результаты. Кроме того, необходимо учитывать зависимость показателя от ставки дисконтирования, чтобы понимать, как изменения ставки могут повлиять на результаты. В целом, использование NPV является весомым инструментом для принятия взвешенных финансовых решений.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter