Как правильно спрогнозировать

доход и прибыль вашего бизнеса

Автор: финансовый директор Canconsult Татьяна Павлова

3 правила реализации финансового плана

В этой статье расскажу, зачем нужен финансовый план и нужен ли он в сегодняшних условиях. Вы узнаете 3 правила успешной реализации плана и на что надо обращать внимание, когда вы принимаете решение на основе этого плана.

Начну с прекрасной цитаты из книги «Алиса в стране чудес», которую вы, наверняка, знаете: «План, что и говорить, был превосходный, простой и ясный, лучше не придумать.

Недостаток у него был только один – было совершенно неизвестно – как привести его в исполнение…»

И очень часто в бизнесе я слышу именно такой посыл: «Зачем нужен финансовый план, если он все равно не исполняется?» Этот вопрос часто возникает даже в боле-менее стабильные времена, и тем более возникает сейчас, когда не знаешь, что будет завтра и тем более через год.

Финансовый план – это один из важных инструментов управления деньгами

Зачем нужен финансовый план?

Все, что мы видим вокруг – столы, стулья, одежда на нас и другое – все это кто-то когда-то спроектировал, придумал, спрогнозировал, и без этого вещь не появилась бы.

Так же и в бизнесе. Если вы задумываетесь, каким хотите видеть свой бизнес, то вам его нужно спроектировать, спрогнозировать, увидеть тот результат, к которому вы хотите прийти. Результатом в бизнесе всегда является прибыль.

Финансовый план – это своего рода дорожная карта, на которой мы можем увидеть, по какому пути мы пойдем к результату. Каким образом мы можем получить желаемую прибыль. Потому что пути могут быть разными.

Финансовый план нужен, если вы:

-

хотите построить стабильно растущий и финансово устойчивый бизнес, финплан здесь будет навигатором.

-

хотите посмотреть, как различные ваши решения отразятся на финансовом результате, то есть прибыли. И финплан здесь как финмодель, с помощью которой можно помоделировать и посмотреть разные варианты решений.

-

хотите открыть новое направление в бизнесе: изменение технологии, запуск нового продукта, выход на новый рынок. Финплан в этом случае поможет определить эффективность нового направления.

Правила реализации финансового плана

1 правило: Сделать несколько сценариев плана.

Планы должны быть написаны на песке, но цели вылиты из бетона. Прежде, чем принять план к действию – сделайте несколько вариантов/сценариев плана.

2 правило: Планировать сверху вниз и снизу вверх.

Планирование – это всегда совместная работа всего коллектива. Собственник может поставить цели на год. Но есть разные варианты – как к этим целям прийти, и эти варианты должны исходить от руководителей подразделений.

Самая главная цель, из которой надо исходить – это желаемая прибыль. А варианты ее достижения могут быть разными, не всегда только через рост объемов продаж.

Пример

Торговая компания, в которой отлажен бизнес-процесс финансового планирования.

Каждое подразделение делает свои бюджеты, собственник спускает план продаж и прибыли. Дальше идет стыковка между цифрами и в итоге бюджет утверждается на месяц. Дальше каждый руководитель подразделения отвечает за свой бюджет и при этом понимает, что все затраты можно будет потратить, если будет выручка.

3 правило: Контроль исполнения плана и своевременная корректировка.

Финансовый план – это живой инструмент, это не догма, его можно и нужно менять, особенно, если что-то идет не так. Нужно сверять план-факт, делать корректировки. Для этого у нас есть несколько сценариев и есть цель, к которой мы хотим прийти.

Инструменты финансового планирования

- План доходов и расходов, который покажет ожидаемую прибыль и объем продаж. Здесь важен делать расчет точки безубыточности – минимального объема продаж, который покроет все затраты и прибыль.

- План движения денежных средств, который поможет избежать кассовых разрывов.

- Балансовый план, в котором вы увидите изменения своих активов.

Как нужно планировать сейчас – в условиях турбулентности?

Сейчас самое главное – быть гибкими, быстро реагировать на те изменения, которые происходят вовне.

Планировать в любом случае надо на год, но каждый квартал, а то и месяц пересматривать план, сверяясь с фактом. Вносить корректировки – смотреть, как реализуется цель. Применять дашборды, панель показателей – быстро понять и быстро отреагировать. Контролировать те затраты, на которые можем повлиять. Оценить имеющиеся ресурсы – материальные запасы, персонал, помещения. Как их эффективно использовать? Например, лишнюю площадь (даже если помещение в аренде) – сдать в субаренду. Работников бухгалтерии – перевести на аутсорсинг. Выявить неликвиды и распродать их. Выявить те показатели, которые существенно влияют на прибыль. Сделать анализ чувствительности.

Пример

В одной из торговых компаний такой анализ показал, что на прибыль самое существенное влияние оказывает не продажи, а уровень переменных затрат, то есть закупочная цена товаров и доставка. Поэтому, договариваясь с поставщиками на более льготные условия, вы сможете увеличить прибыль, не увеличивая объем продаж.

Управляем рисками

Те, у кого в компании проектное управление – знают, что для каждого проекта есть обязательный пункт – управление рисками. Сейчас нужно так же делать для любой компании. Добавить пункты риска и прописать заранее – что будете делать в этом случае. Создать Библиотеку решений.

И еще один важный момент в планировании на след год: уделить особое внимание

планированию затрат на маркетинг и продвижение.

Анализируйте потоки клиентов:

- где находится ваша ЦА?

- что интересует клиентов именно сейчас?

- какой продукт они готовы покупать?

- какой канал продаж для вас сейчас самый эффективный?

Делайте расчет эффективности каждый месяц и корректируйте планы на следующий месяц. И делайте расчеты юнит экономики:

- во сколько вам обходится 1 клиент?

- сколько стоит его привлечение?

- сколько прибыли приносит клиент?

На что обращать внимание при принятии решений на основе плана?

- Все ли затраты учтены при росте или падании продаж. Пройдитесь по бизнес-процессам и выявите те затраты, которые могут появиться или, наоборот, исчезнуть. Например, в торговой компании выяснилось, что при росте объемов продаж логистического направления намного выросли затраты на картридж, бумагу – подготовка документов и зарплата бухгалтеров.

- Изменится ли численность персонала? Увеличится или уменьшится?

Это как раз такие затраты, которые вы можете контролировать. - Как поменялись расходы по самым объемным накладным затратам? Аренда, зарплата, и как их можно оптимизировать.

Приходите на бесплатную консультацию, обсудим задачи вашего бизнеса.

Запишите меня на встречу

на удобное время

Заполните форму с контактами, и мы свяжемся с вами не позднее следующего рабочего дня, чтобы согласовать дату и время встречи.

Сама встреча займет 30-40 минут.

Если во время консультации вы дополнительно хотите получить экспресс-анализ ваших показателей в сравнении со средними по отрасли, то обязательно заполните анкету, которая откроется после записи на встречу.

Читайте другие наши статьи

Прибыль – показатель конечного финансового результата работы фирмы, определяющаяся как разница между показателем выручки от продажи и себестоимостью продаж. Другими словами – это чистый доход предприятия, образованный по результатам его работы.

Виды планирования прибыли

Для эффективной работы предприятия важно правильно планировать прибыль и грамотно выбрать подходящий метод планирования. Более полный среди них – планирование в разрезе видов деятельности фирмы, поскольку исходя из полученных данных, проще определить мероприятия, направленные на максимизацию прибыли компании. Выделяются виды планирования:

Краткосрочное планирование:

- Месяц;

- Квартал;

- Полугодие;

- Год.

Долгосрочное планирование:

- Три года;

- Пять лет и т.п.

Существует и другая детализация планирования:

- Текущее планирование – сроком один год;

- Оперативное планирование – ограничено более короткими сроками – квартал, полугодие, месяц.

Долгосрочное планирование в настоящей экономической ситуации не имеет смысла, поскольку из-за нестабильности ситуации на рынке будет требовать постоянной корректировки или в итоге очень сильно отклонится от реалий

Поэтому мы рассмотрим более применимые к современным условиям методы оперативного планирования.

Метод прямого счета

Метод прямого счета определяет прибыль как разницу между планом выручки и полной себестоимостью по фактическим ценам.

Его целесообразно использовать по отдельным направлениям деятельности компании, а также фирмам:

- имеющим небольшой ассортимент продукции;

- когда известна отпускная цена;

- имеется плановая калькуляция себестоимости.

Пр(план) = Выр(план) – Себ(факт)

- Пр(план) – план прибыли по видам реализации продукции;

- Выр(план) – планируемая выручка в фактических ценах;

- Себ(факт) – себестоимость реализации планируемого периода.

Для более детального прогнозирования учитываются нереализованные остатки по формуле:

Пр(план) = Пр.(ОН) + Пр.(за период) – Пр.(ОК)

- Пр.(ОН) – остаток планируемой прибыли на нереализованную продукцию на начало периода планирования;

- Пр.(за период) – прибыль за период планирования;

- Пр.(ОК) – остаток планируемой прибыли на нереализованную продукцию на конец периода планирования.

Автоматизация финансового учета на базе 1С для полной прозрачности и увеличения прибыли

Метод взаимосвязи выручки, затрат и прибыли

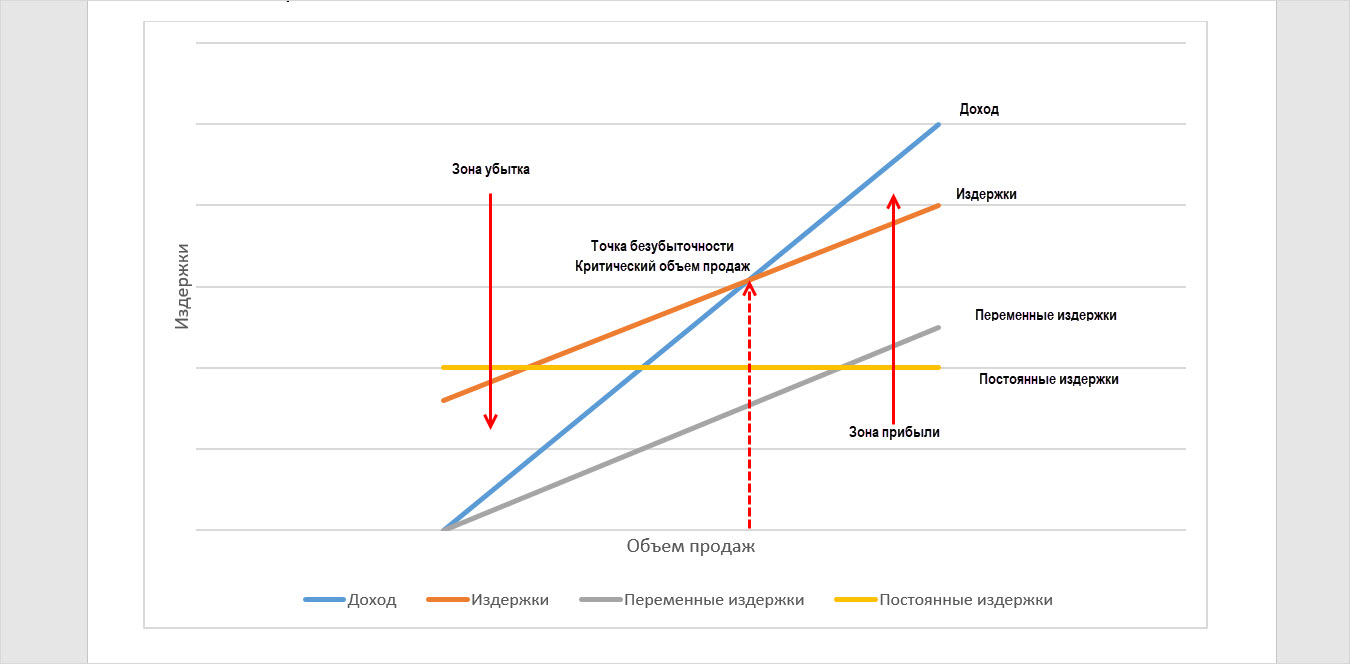

Метод взаимосвязи выручки, затрат и прибыли называют метод «директ-костинг». В его основе – деление затрат на переменные и постоянные, определение связи между объемом реализации и структурой затрат.

Для планирования прибыли строится вспомогательный график, который определяет точку безубыточности и определенный объем продаж, реализация которого позволит получить компании прибыль.

Аналитический метод

Аналитический метод планирования прибыли – многофакторный метод, позволяющий определить влияние каждого из факторов на результаты работы компании. Во внимание принимаются показатели прошлых периодов, производится анализ прибыли, ее доля в общем доходе фирмы и, исходя из планируемого изменения ее показателя, корректируется объем продаж (производства продукции).

Расчет аналитическим методом сложен, так как на показатель прибыли влияет множество факторов. Это и себестоимость продаж, размер постоянных и переменных затрат, и цена за единицу товара (продукции), планируемый объем производства(закупки) и продаж.

Такой анализ проводится по показателям компании в целом, без детализации по видам деятельности. Исключение составляют виды продаж по продукции, которую нельзя сравнить.

Этот метод планирования рекомендован при отсутствии детальной информации о количестве и себестоимости объекта реализации.

Учитывая факторы, приводящие к росту прибыли, производится корректировка показателей при планировании прибыли.

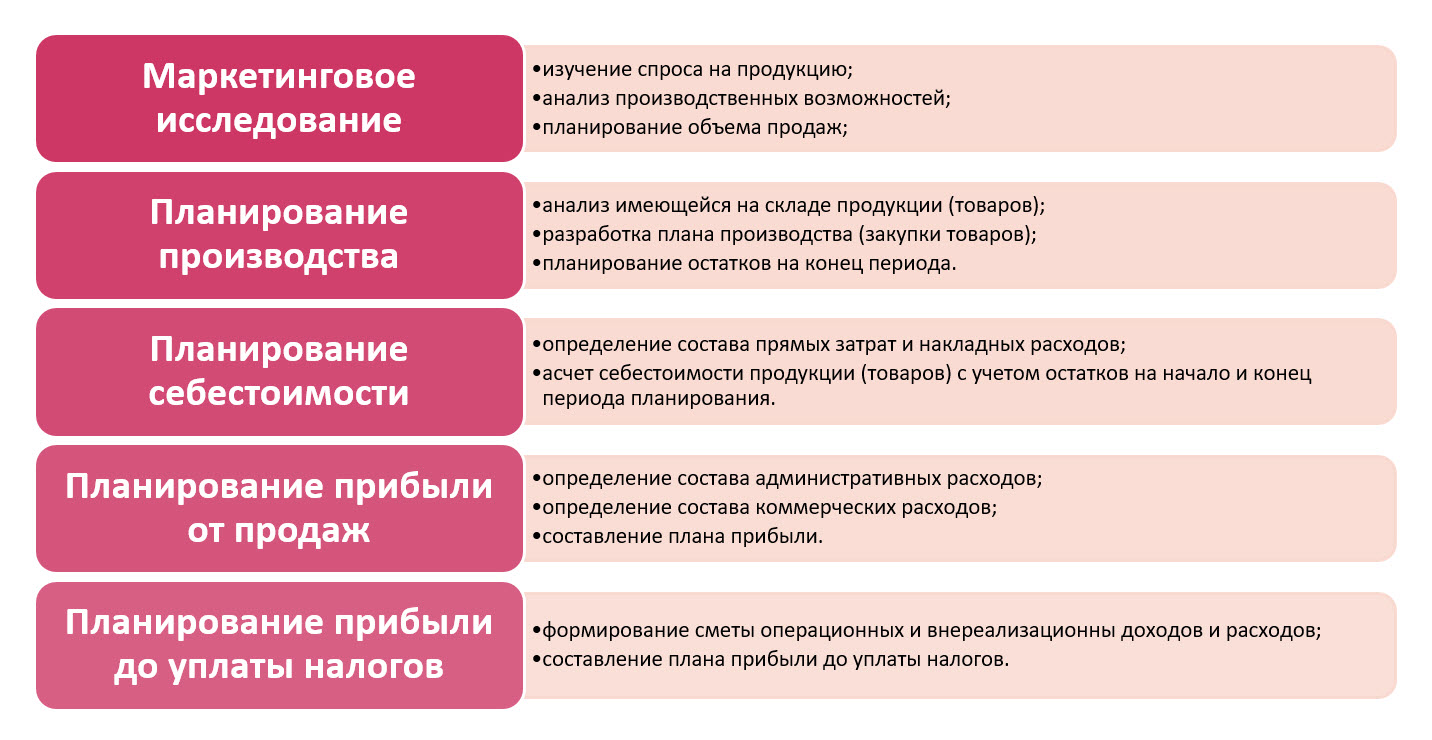

Этапы планирования прибыли организации

Рассмотрим примеры порядка планирования прибыли. Их последовательность напрямую зависит от выбранного метода планирования.

Наиболее используемый метод планирования – метод прямого счета.

Выбрав метод прямого счета, планирование прибыли компании проходит по следующим этапам:

- Маркетинговое исследование включает:

- изучение спроса на продукцию;

- анализ производственных возможностей;

- планирование объема продаж.

- Планирование производства (закупки товаров), состоящее из:

- анализа имеющейся на складе продукции (товаров);

- разработка плана производства (закупки товаров);

- планирование остатков на конец периода.

- Планирование себестоимости, определяющее:

- состав прямых затрат и накладных расходов;

- себестоимость продукции (товаров) с учетом остатков на начало и конец периода планирования.

- Планирование прибыли от продаж, включающее формирование сметы:

- административных расходов;

- коммерческих расходов;

- составление плана прибыли.

- Планирование прибыли до уплаты налогов включает:

- формирование сметы операционных и внереализационных доходов и расходов;

- составление плана прибыли до уплаты налогов.

Как рассчитать прибыль – примеры

О чистой прибыли и ее расчете подробнее уже писали в статьях «Чистая прибыль в 1С» и «Как рассчитать чистую прибыль (формула расчета)».

Используя данные «Отчета о финансовых результатах», пользователь может получить данные, на основе которых определяется чистая прибыль предприятия.

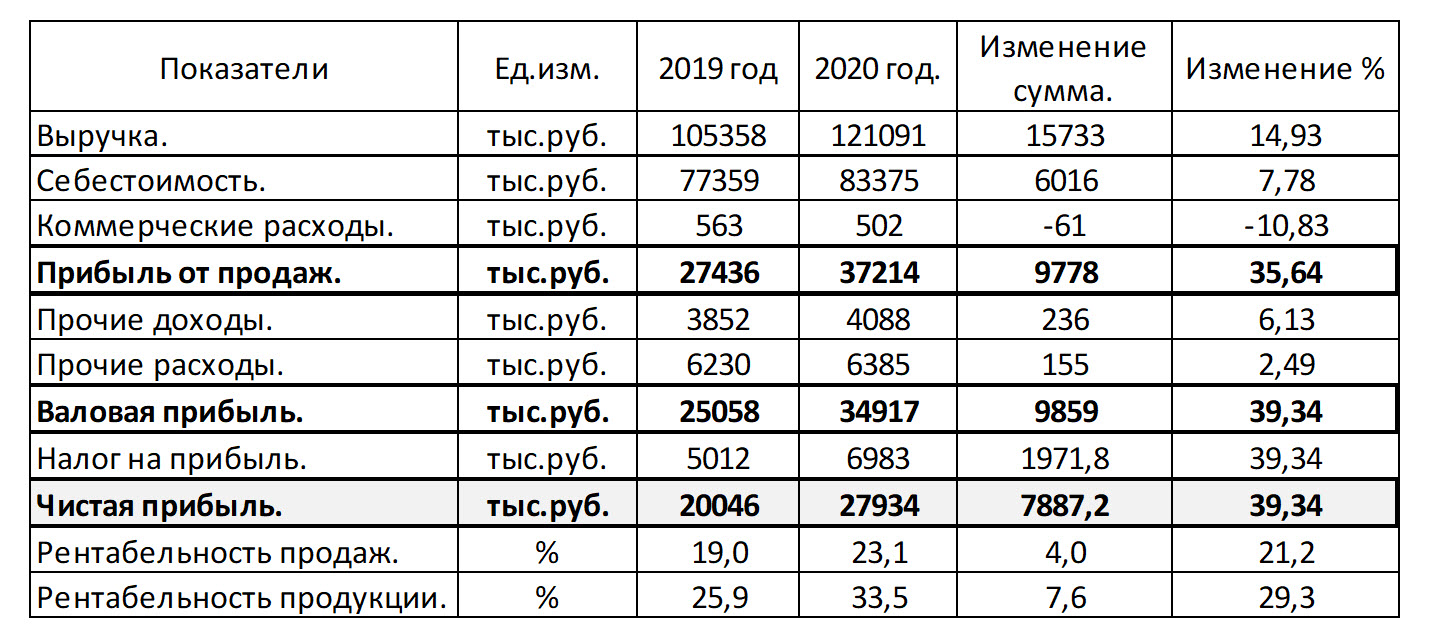

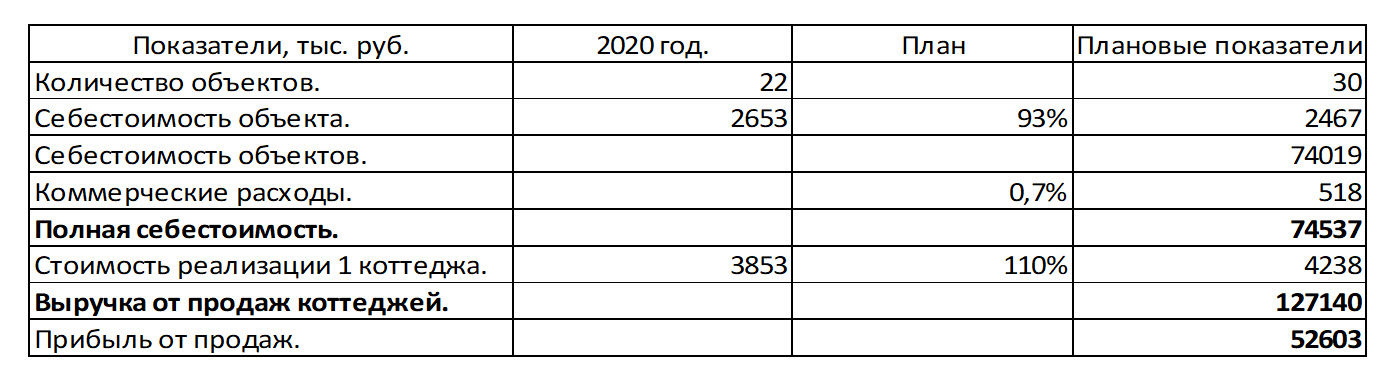

В таблице приведены показатели деятельности ООО «Адмирал». Фирма занимается строительными работами, возведением коттеджей и прочими сопутствующими работами.

Исходя из аналитических данных таблицы, заметим: прибыль от продаж ООО «Адмирал» увеличилась на 35,64%, что составляет 9.778 тыс. руб. по сравнению с предшествующим годом. На изменение показателя повлияло увеличение выручки от продаж на 14,93%, небольшое увеличение себестоимости (+7,78%) и снижение доли коммерческих расходов (-10,83%). Увеличение прочих доходов (+6,13%) и расходов (+2,49%), наряду с предыдущими показателями, привело к увеличению чистой прибыли на 39,34%, что в сумме составило 7.887 тыс. руб.

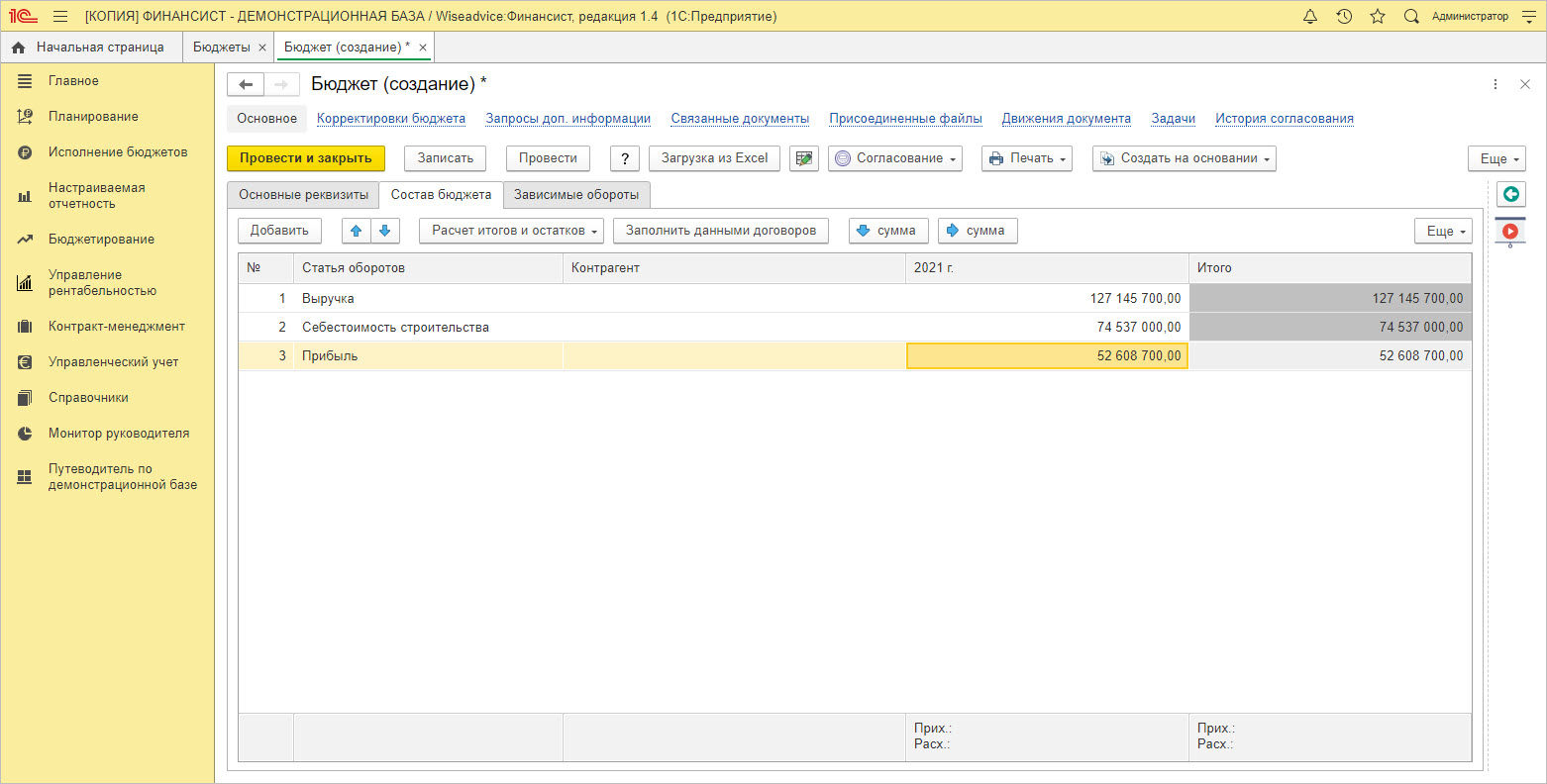

Выручка от строительства коттеджей занимает 70% от общего дохода фирмы. Рассмотрим пример планирования прибыли по направлению деятельности «Строительство коттеджей», на основе данных о количестве и стоимости, и реализации клиентам, а также себестоимости строительства согласно смете.

Стоимость коттеджа по стандартному проекту 3.852.900 руб. Себестоимость проекта – 2.652.860 руб. В 2020 году построено 22 коттеджа. Выручка от продажи коттеджей составила 84.763.800 руб., себестоимость – 58.362.920 руб.

В 2021 году планируется увеличить объем строительства до 30 коттеджей, при этом снизить себестоимость на 7%. При это коммерческие расходы планируются в размере 0,7% от себестоимости реализации объектов строительства.

Внесем в таблицу показатели для расчета плана прибыли.

Исходя из плана строительства и реализации, снижения себестоимости по плану составит 74.019 тыс. руб. Планируемые коммерческие расходы составят 518 тыс. руб. (74.019 * 0,7%)

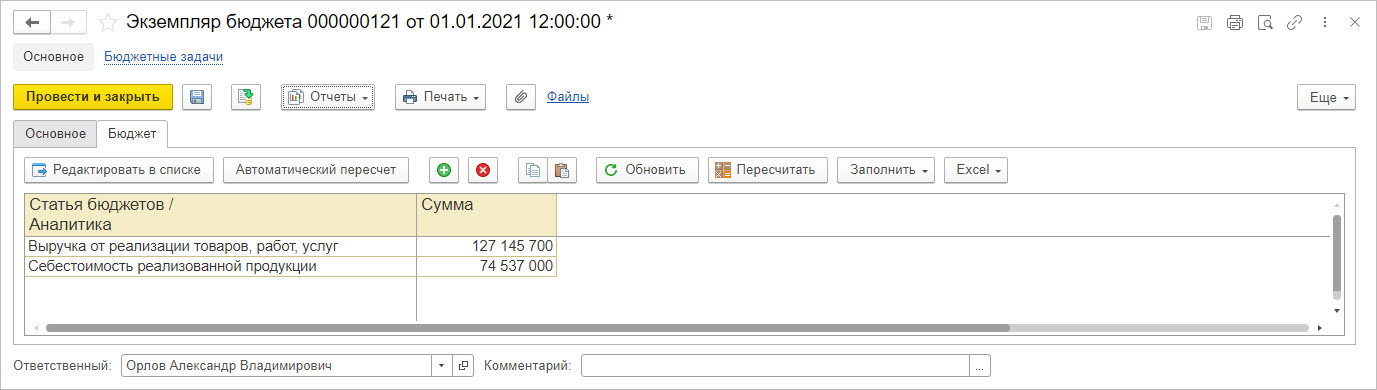

В 2021 году ООО «Адмирал» планирует повысить цену реализации коттеджей по стандартному проекту на 10%, до стоимости 4.238.190 руб. При плане продаж 30 коттеджей за год, общая плановая выручка составит 127.145.700 руб.

Исходя из плана показателей, прибыль компании ООО «Адмирал» в 2021 году от реализации коттеджей по стандартному проекту составит 52.603 тыс. руб.

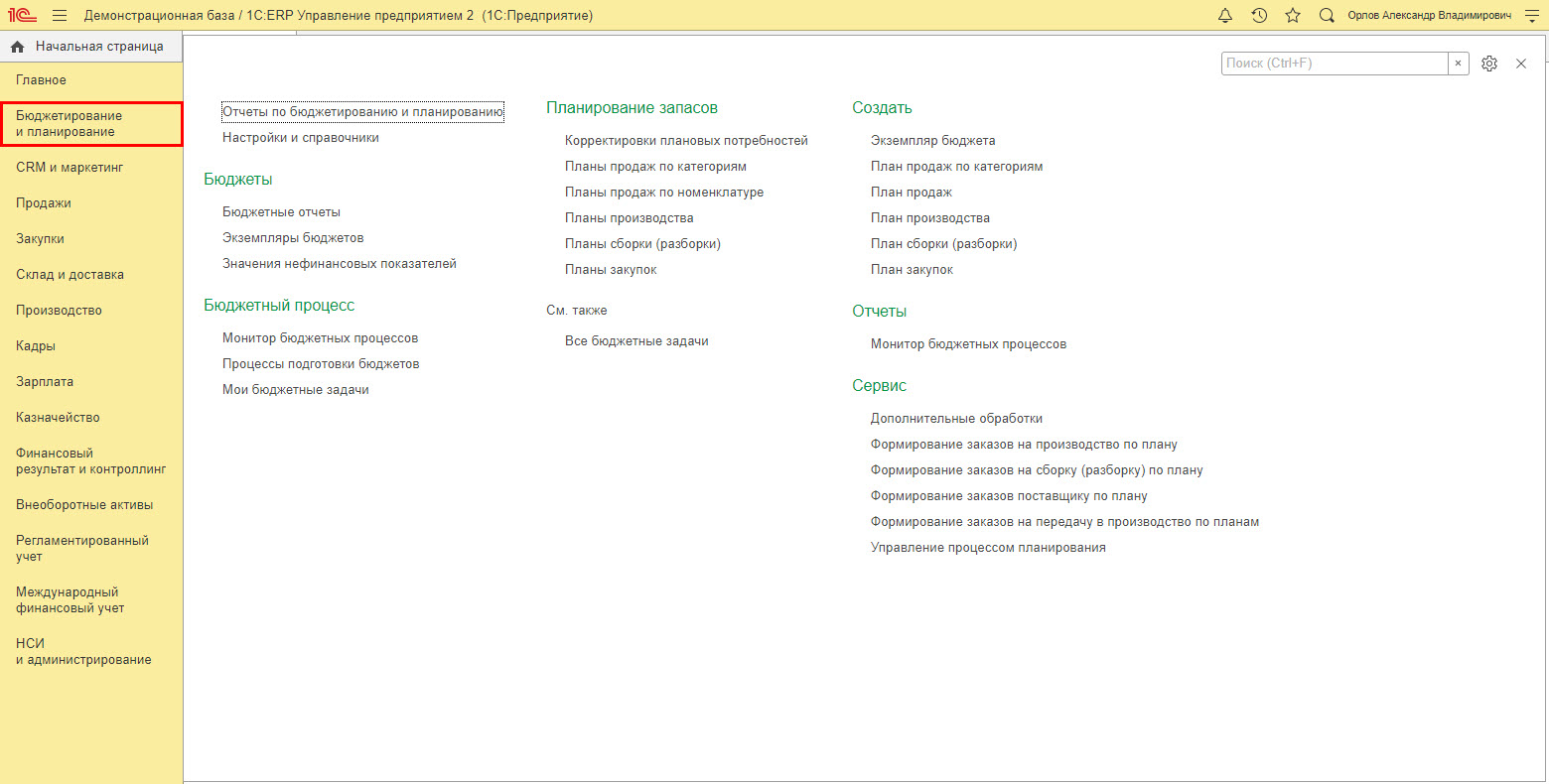

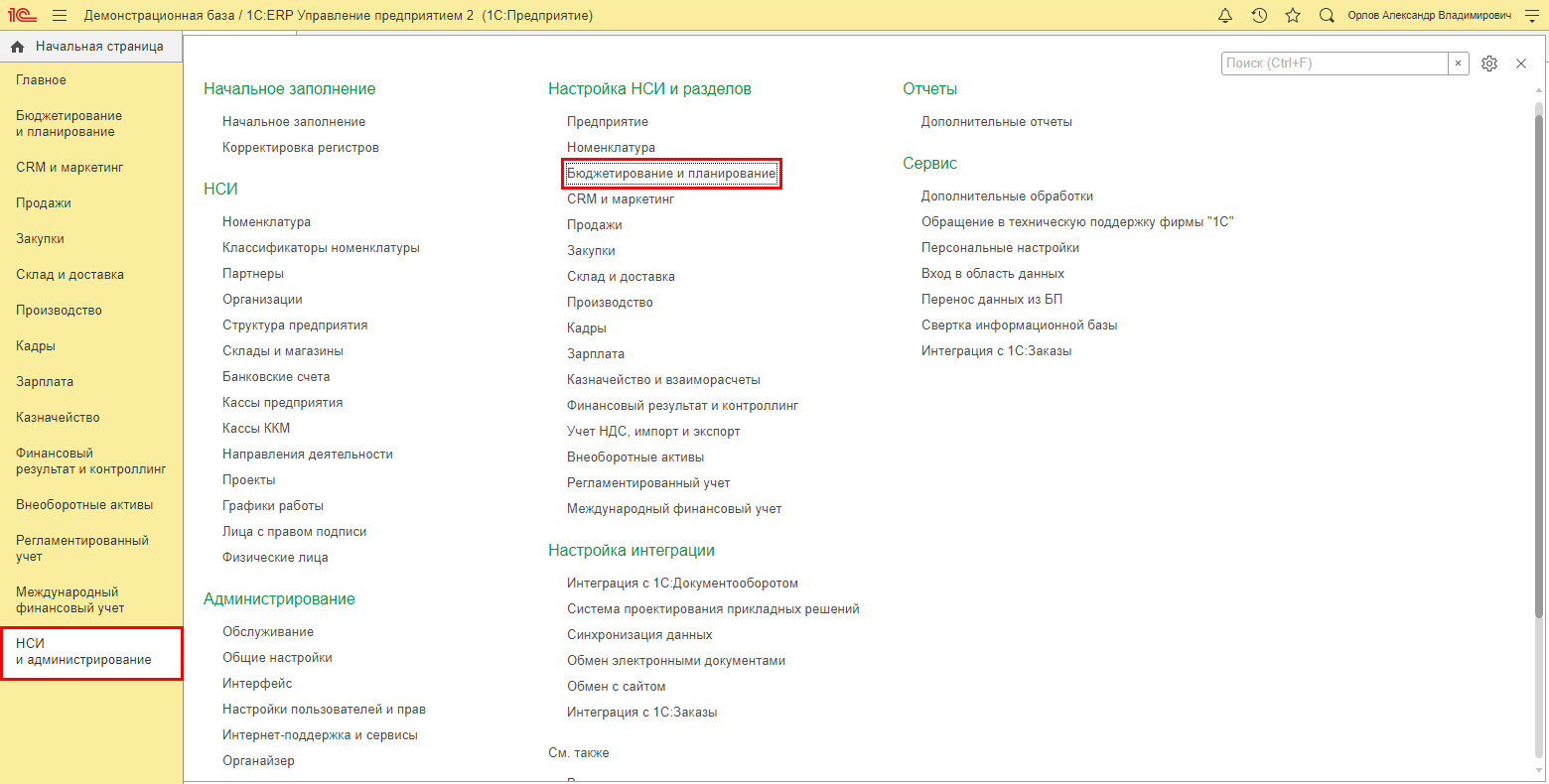

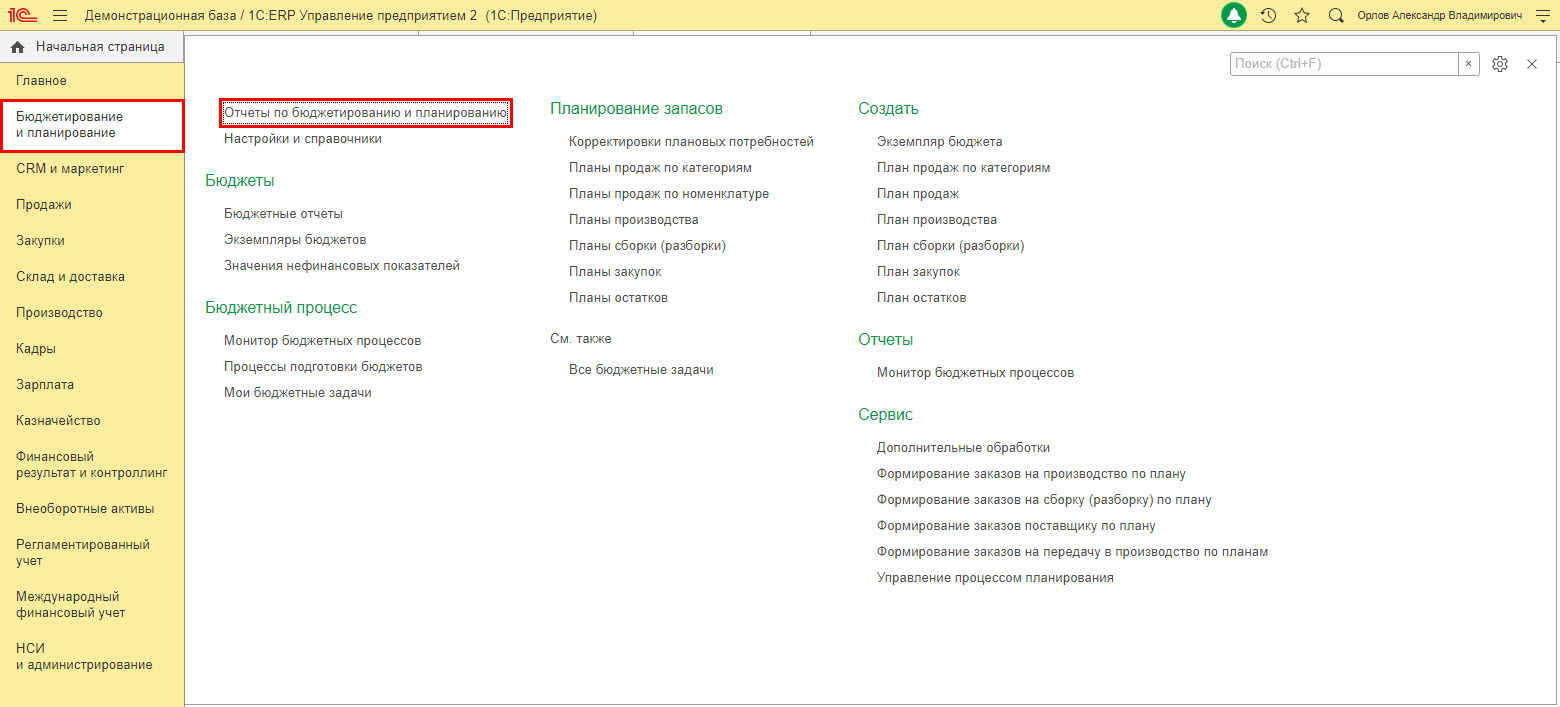

Планирование в 1С:ERP 2

В программе 1С:ERP 2 инструменты планирования представлены в подсистеме «Бюджетирование и планирование».

Кроме планирования закупок, производства, в подсистеме есть возможность планировать продажи, как укрупненно, так и с детализацией по номенклатуре. Данная подсистема связана с другими подсистемами ERP, выстраивая фактическую деятельность в соответствии с планами. Цель подсистемы – сбалансированные планы для достижения фирмой максимального результата деятельности. Деятельность компании строится в соответствии с заданным планом и при необходимости планы корректируются.

ООО «Адмирал» использует обеспечивающую схему: формируется план продаж с учетом данных прошлых периодов, заполняется план закупок и фиксируются данные о планируемых остатках.

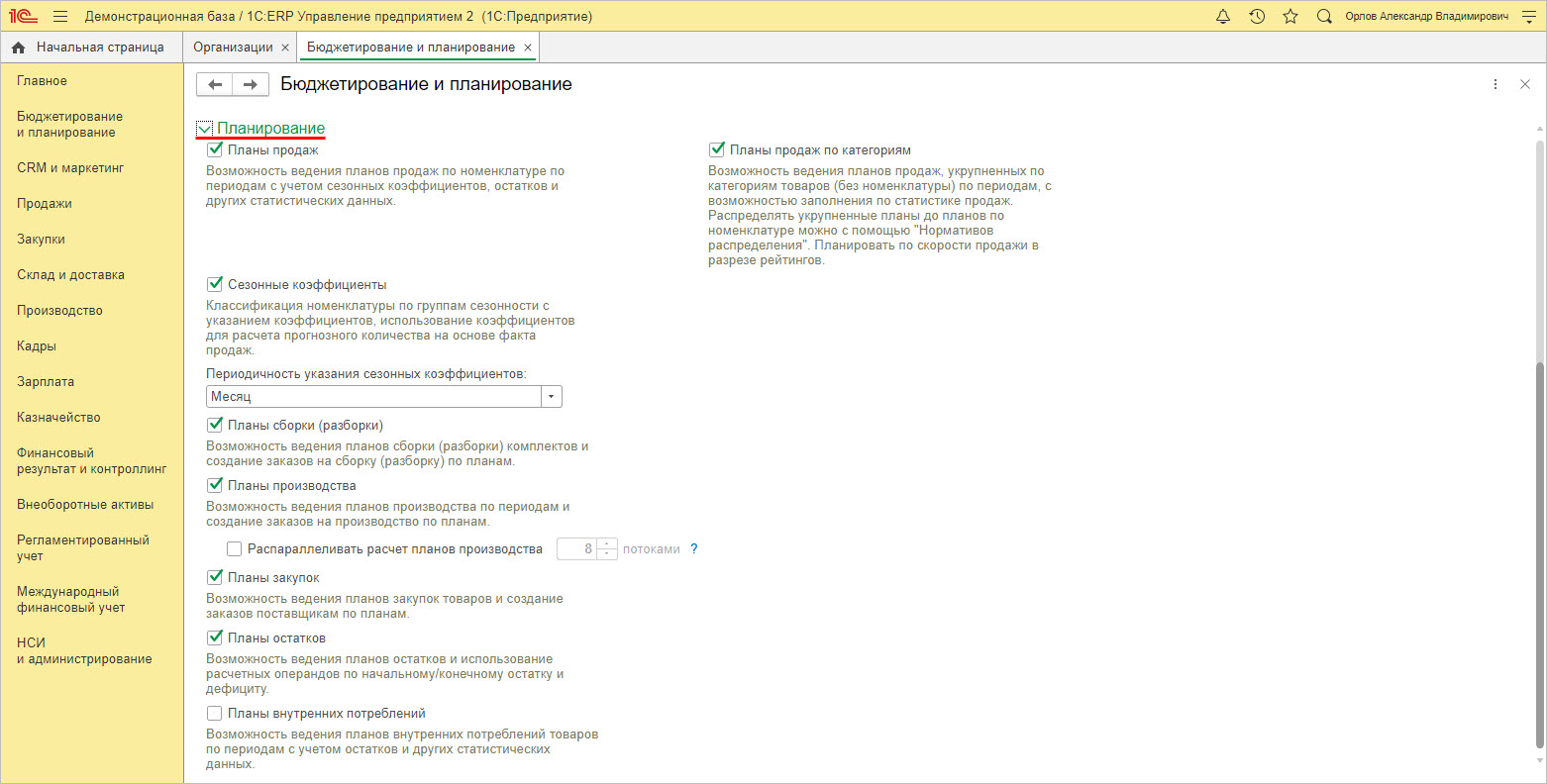

Настройка подсистемы «Бюджетирование и планирование» производится в разделе «НСИ и администрирование» – «Бюджетирование и планирование».

Для включения определенных видов планирования устанавливаются нужные галочки.

Для ведения плана продаж по номенклатуре устанавливается галочка «Планы продаж», а для ведения укрупненного планирования устанавливается галочка «Планы продаж по категориям».

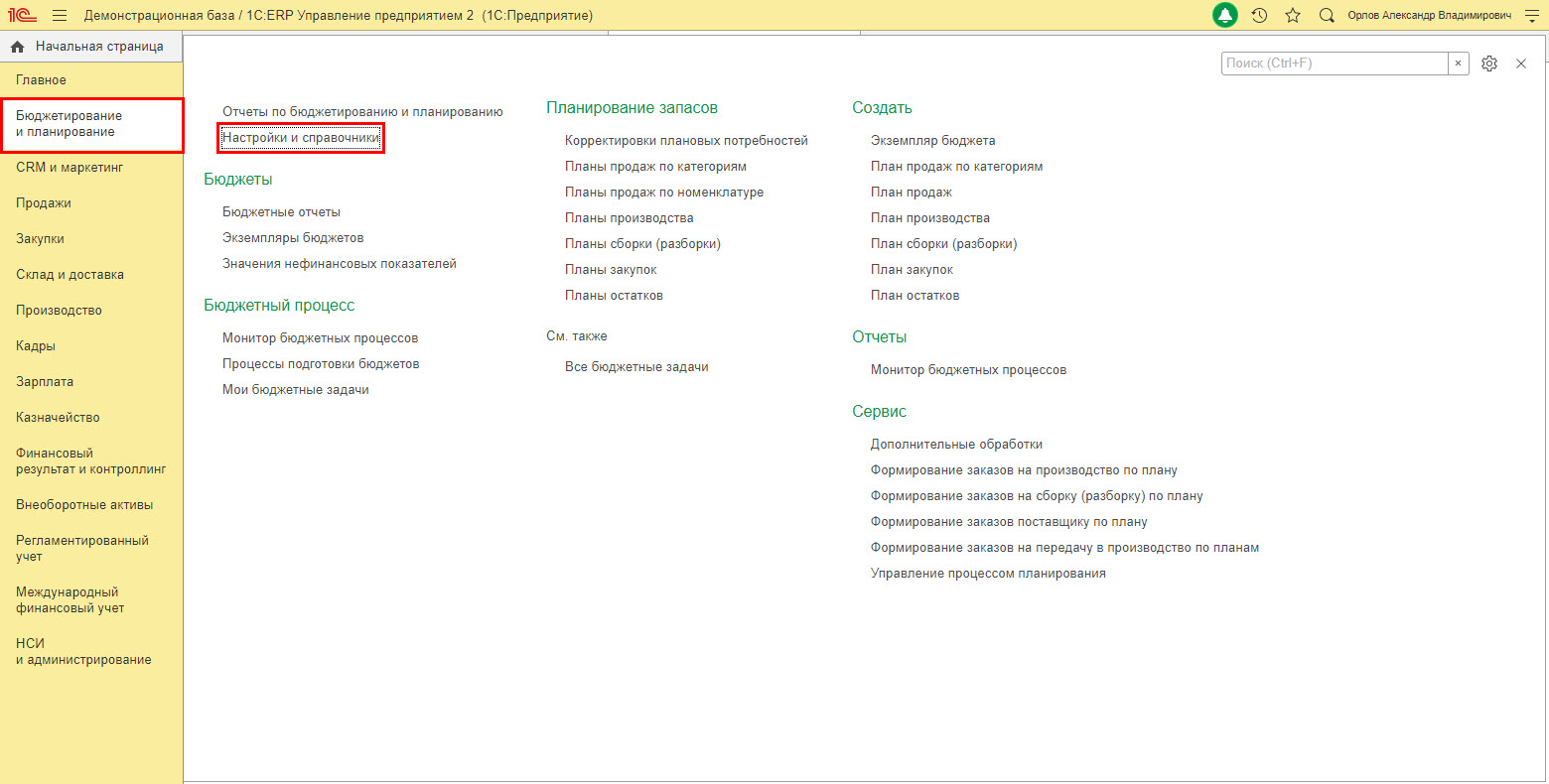

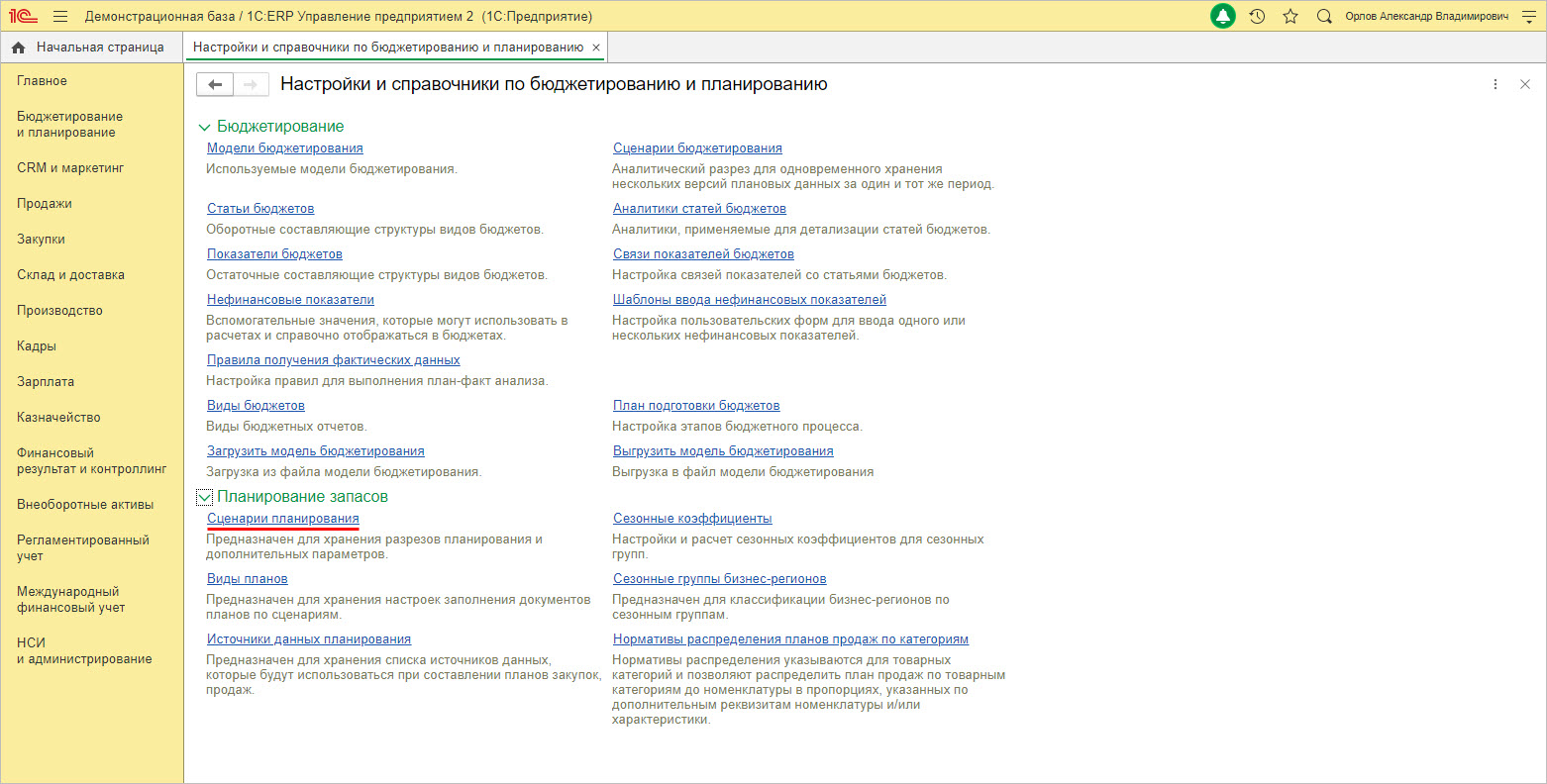

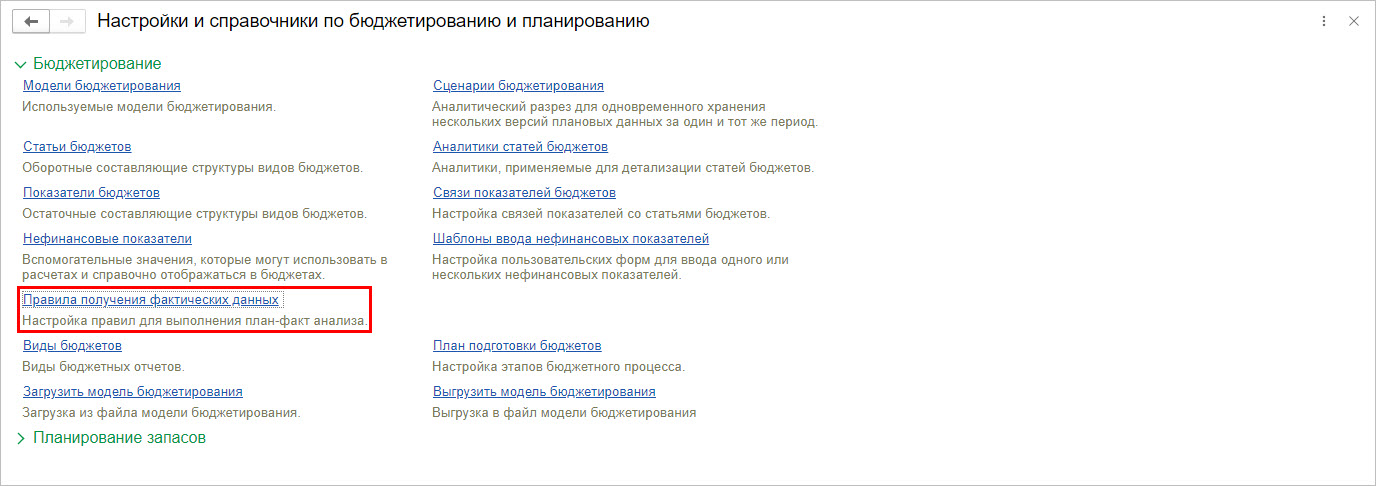

Для настройки планирования предназначен раздел «Настройки и справочники» подсистемы «Бюджетирование и планирование».

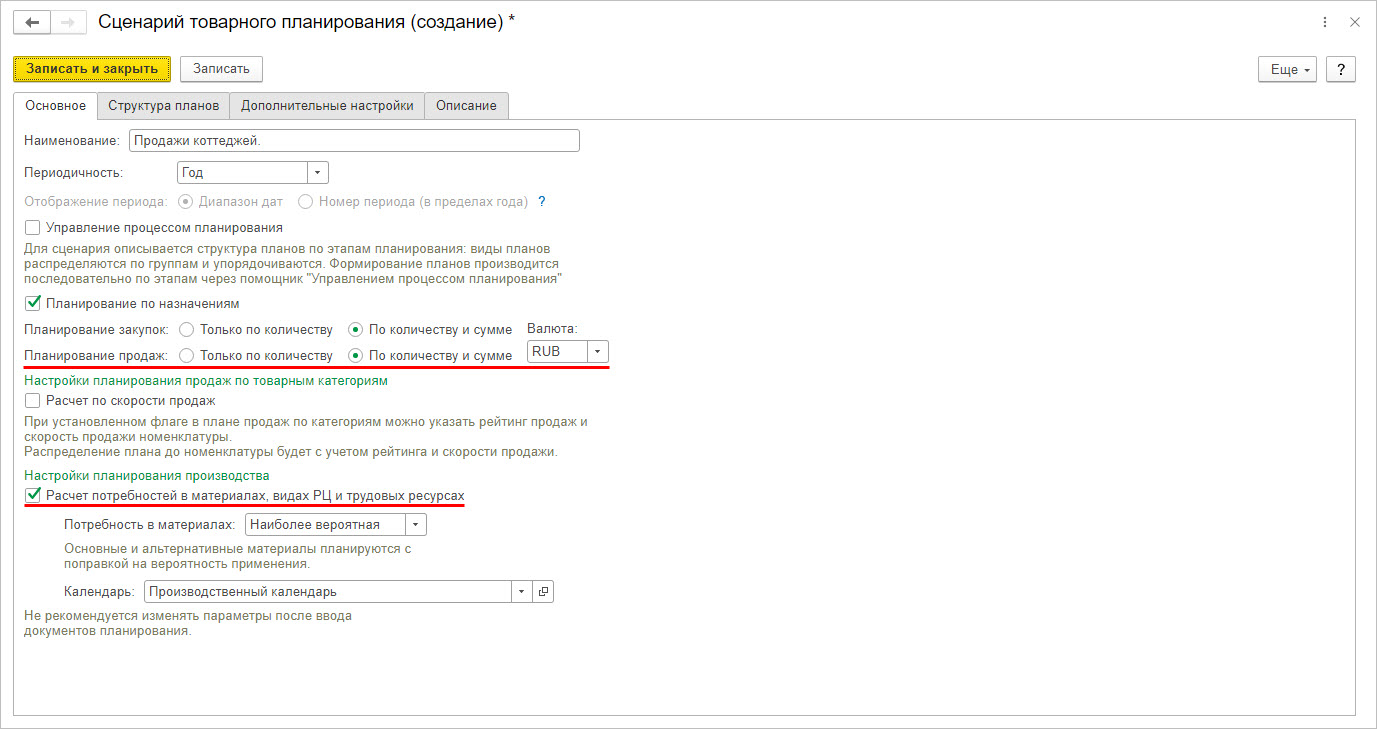

Пользователь задает сценарии планирования по одноименной гиперссылке.

При составлении сценария есть возможность задать планирование показателей не только в количественном, но и в суммовом выражении. Для расчета при планировании потребностей в материалах и трудовых ресурсах устанавливается одноименная галочка в настройках планирования производства.

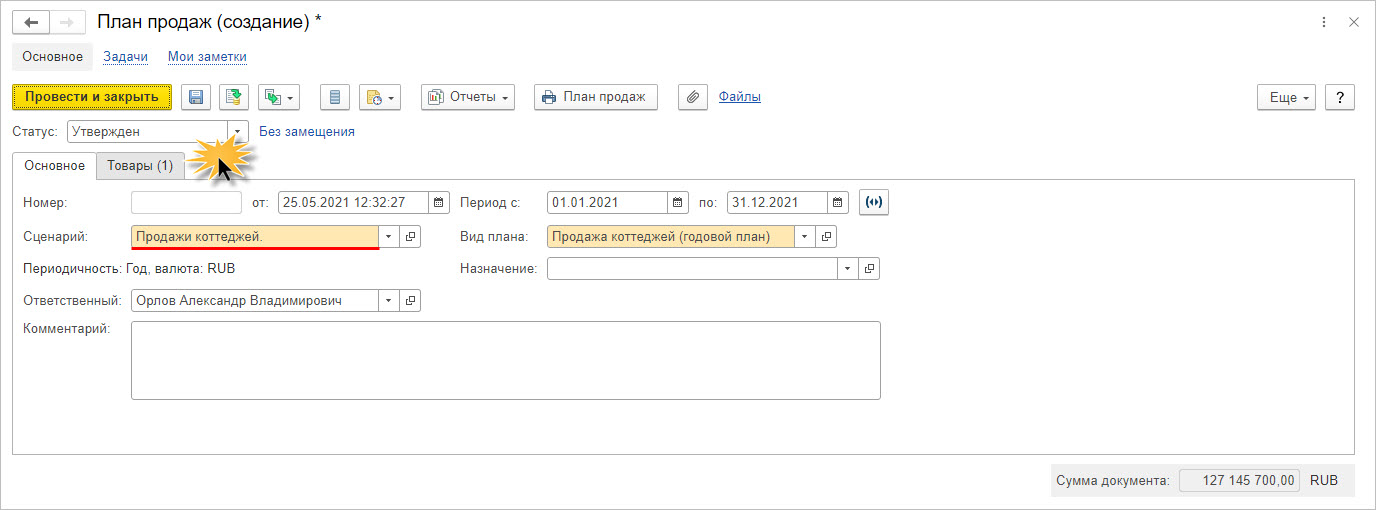

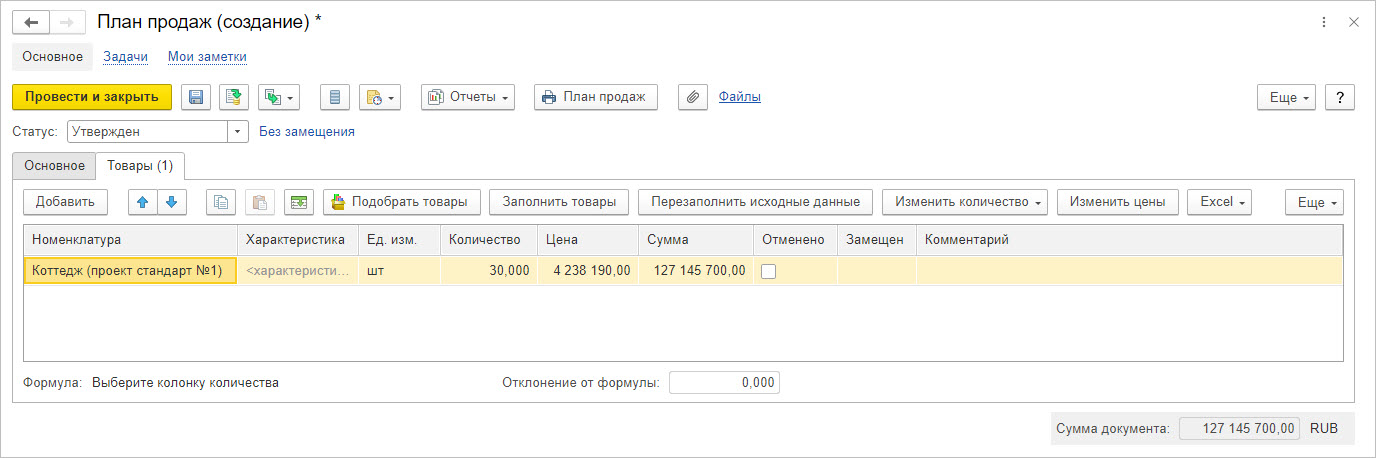

Исходя из созданного сценария, заполняется и утверждается план продаж ООО «Адмирал».

В табличной части на закладке «Товары» заполняется детально план продаж. В нашем примере ООО «Адмирал» планирует построить и реализовать в 2021 году тридцать коттеджей на общую сумму 127.145.700 руб.

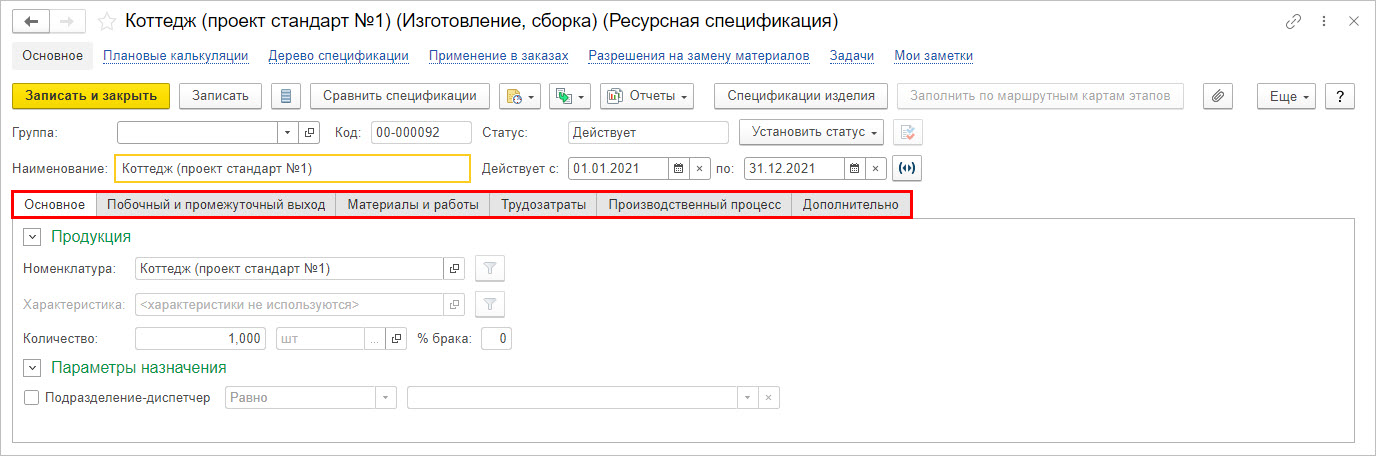

При планировании результатов деятельности компании ООО «Адмирал» формируется план производства (строительства коттеджей) с составлением ресурсной спецификации, где задаются материалы и работы, а также трудозатраты необходимые для производства заданной номенклатуры – в нашем примере «Коттедж (проект стандарт №1)».

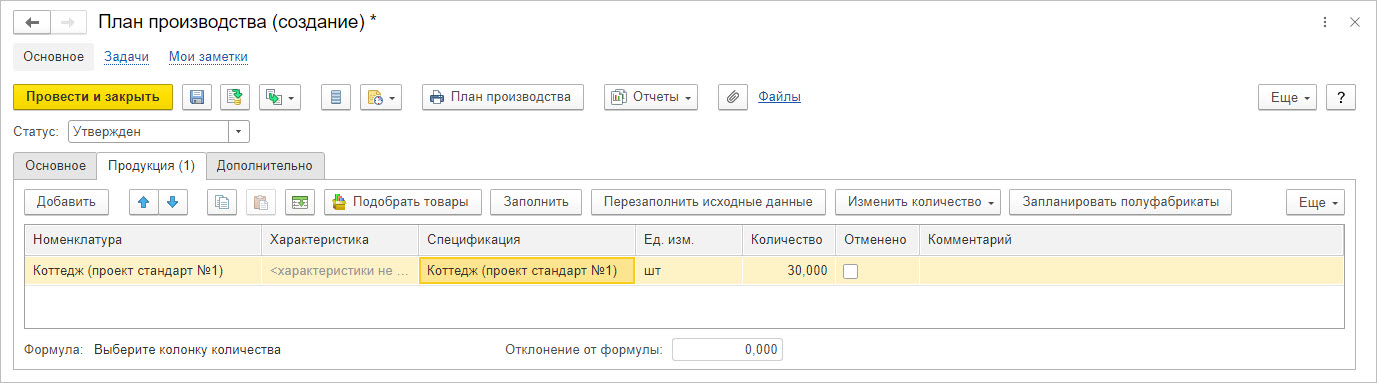

С учетом данных ресурсной спецификации, задается план производства (строительства) коттеджей ООО «Адмирал» в разделе «Бюджетирование и планирование» – «План производства».

Осуществить финансовое планирование в 1С:ERP позволяет подсистема «Бюджетирование». Программа имеет инструменты моделирования финансовых планов, чтобы рассчитать плановую прибыль.

1С:ERP – профессиональное решение для планирования прибыли

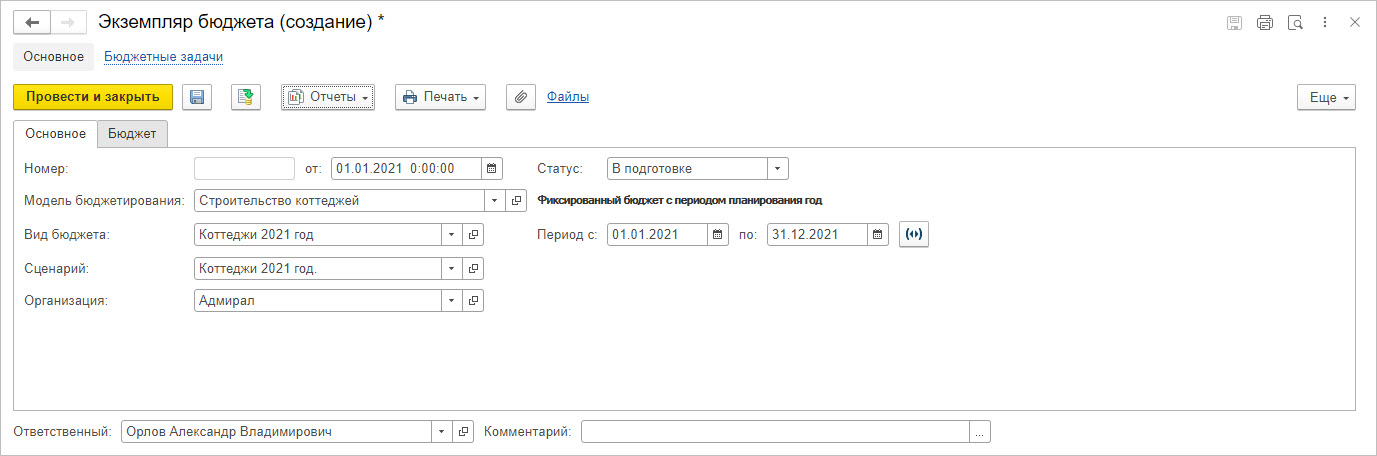

С помощью документа «Экземпляр бюджета» пользователь может задавать любые виды бюджетов, создавая собственные сценарии планирования. В нашем примере бюджет составлен на строительство коттеджей компанией ООО «Адмирал» на 2021 год.

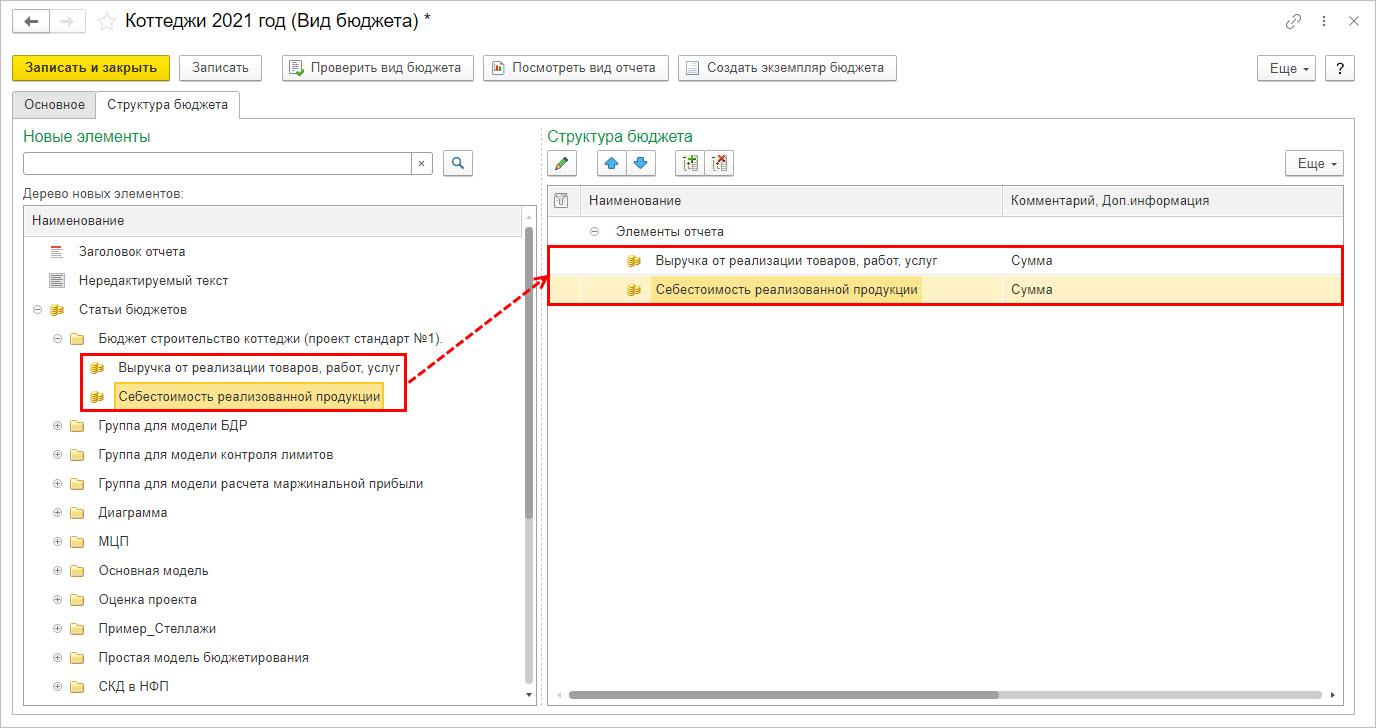

При создании «Вида бюджета» пользователь задает показатели в виде статей бюджета.

Планировать прибыль в 1С удобно, т.к. кроме анализа плановых показателей в программе доступен план-фактный анализ, позволяющий сравнить заданный сценарий с фактическими данными анализируемого периода.

Для проведения план-фактного анализа настраиваются правила получения данных для статей бюджетирования.

Для анализа показателей бюджетирования и планирования в 1С:ERP имеется раздел отчетов.

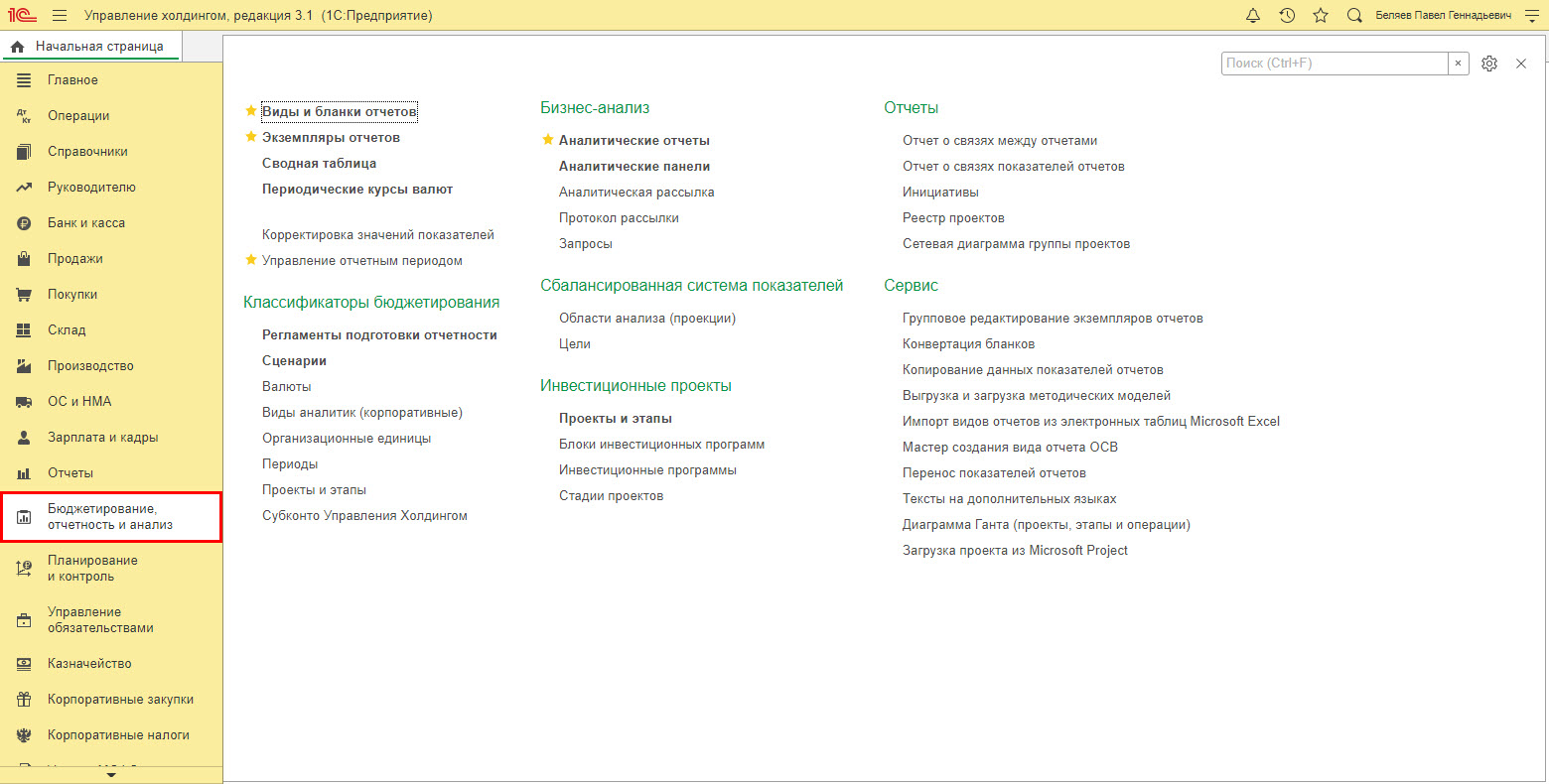

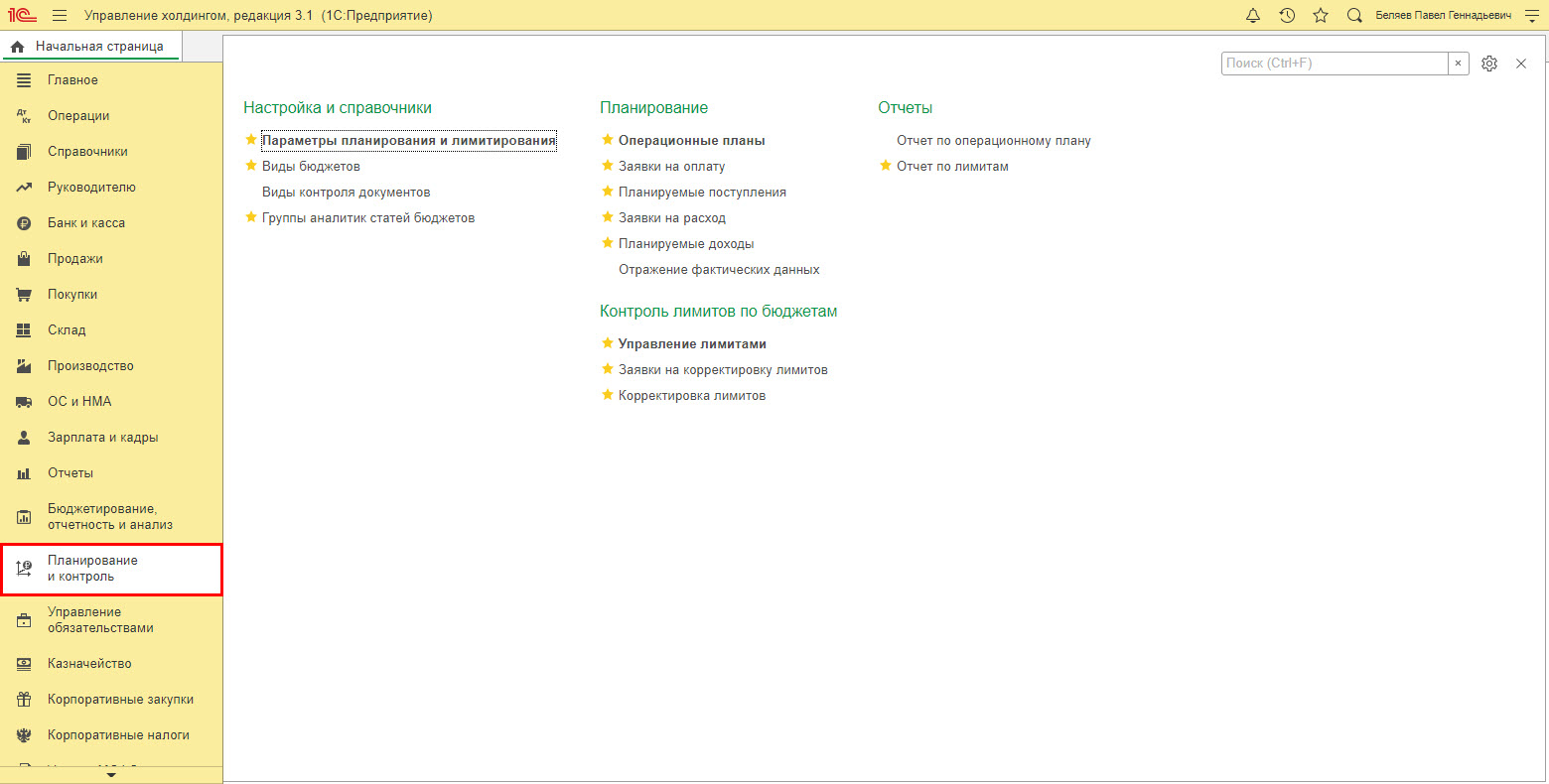

1С:Управление холдингом

Программа 1С:УХ, как и 1С:ERP, создана, чтобы обеспечить пользователя управленческой информацией и правильно организовать свою деятельность для получения максимальной прибыли.

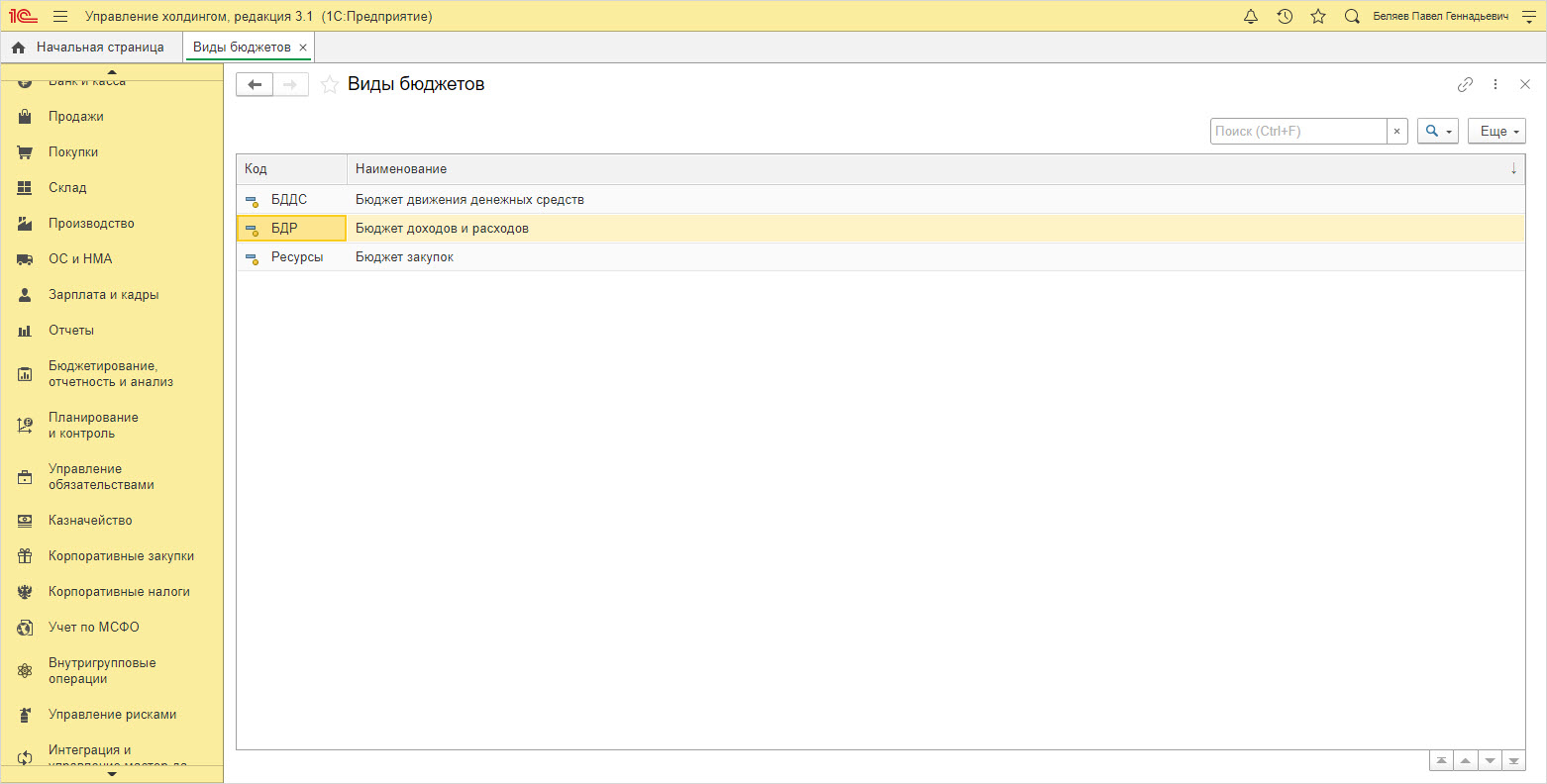

В прикладном решении имеются системы «Бюджетирование» и «Планирование», выделенные в пунктах меню:

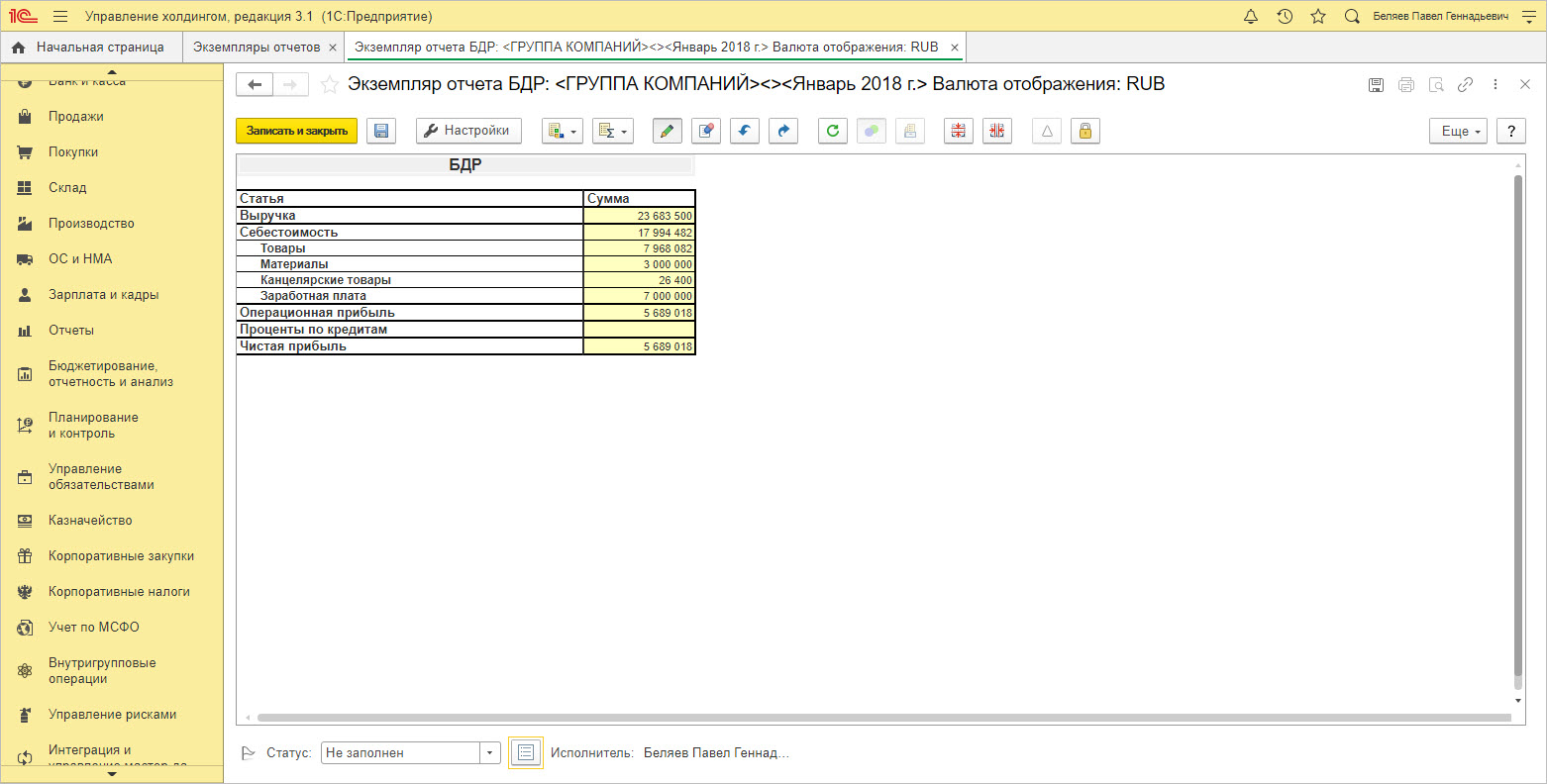

Один из предопределенных видов бюджета в 1С:УХ, позволяющий планировать прибыль компании – «Бюджет доходов и расходов».

Экземпляры отчетов формируются по заданным пользователям настройкам в соответствии со сценариями.

Планирование чистой прибыли в холдингах на базе 1С:Управление холдингом

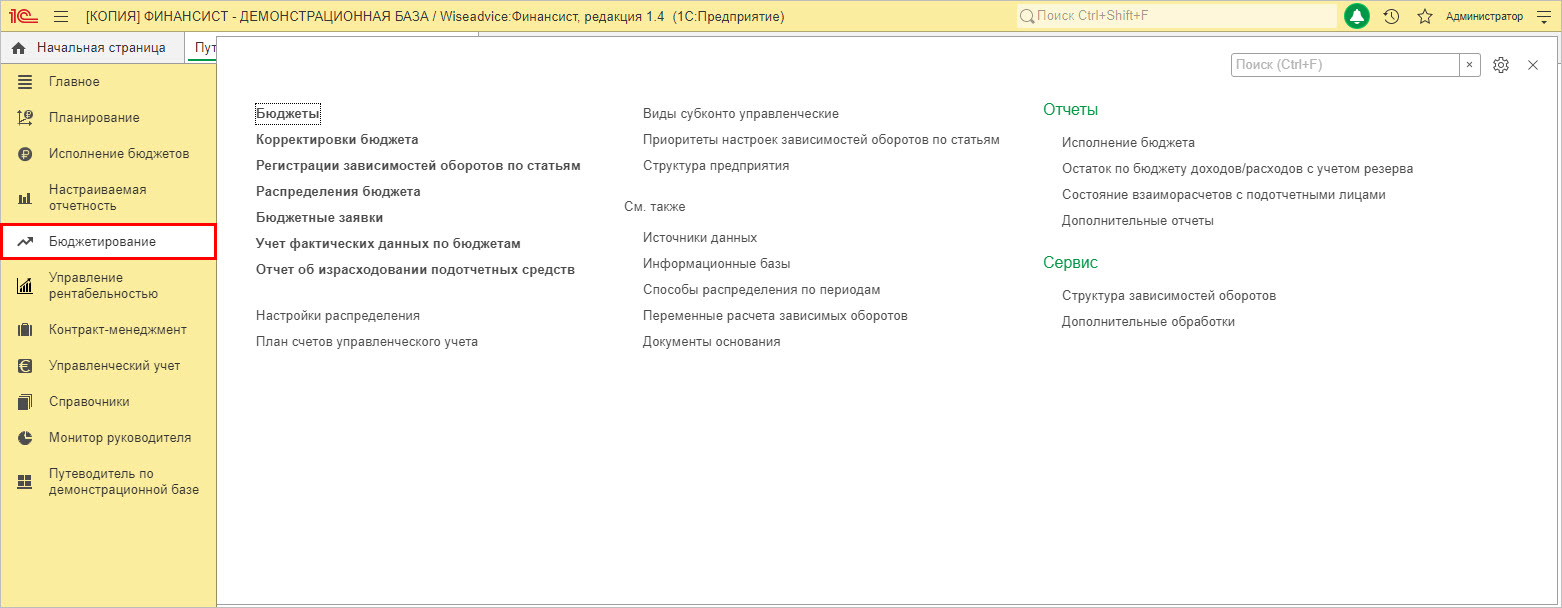

WA:Финансист

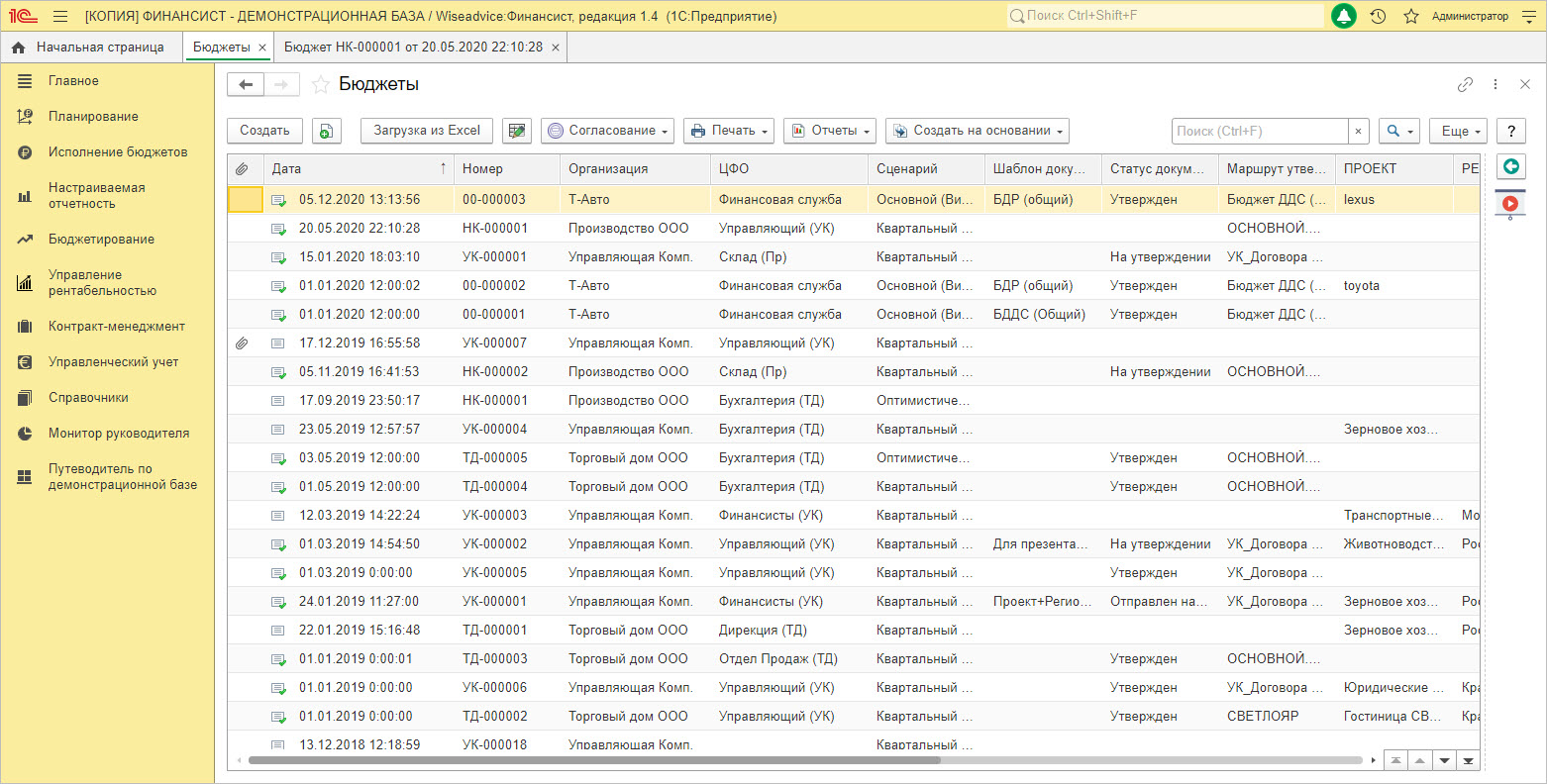

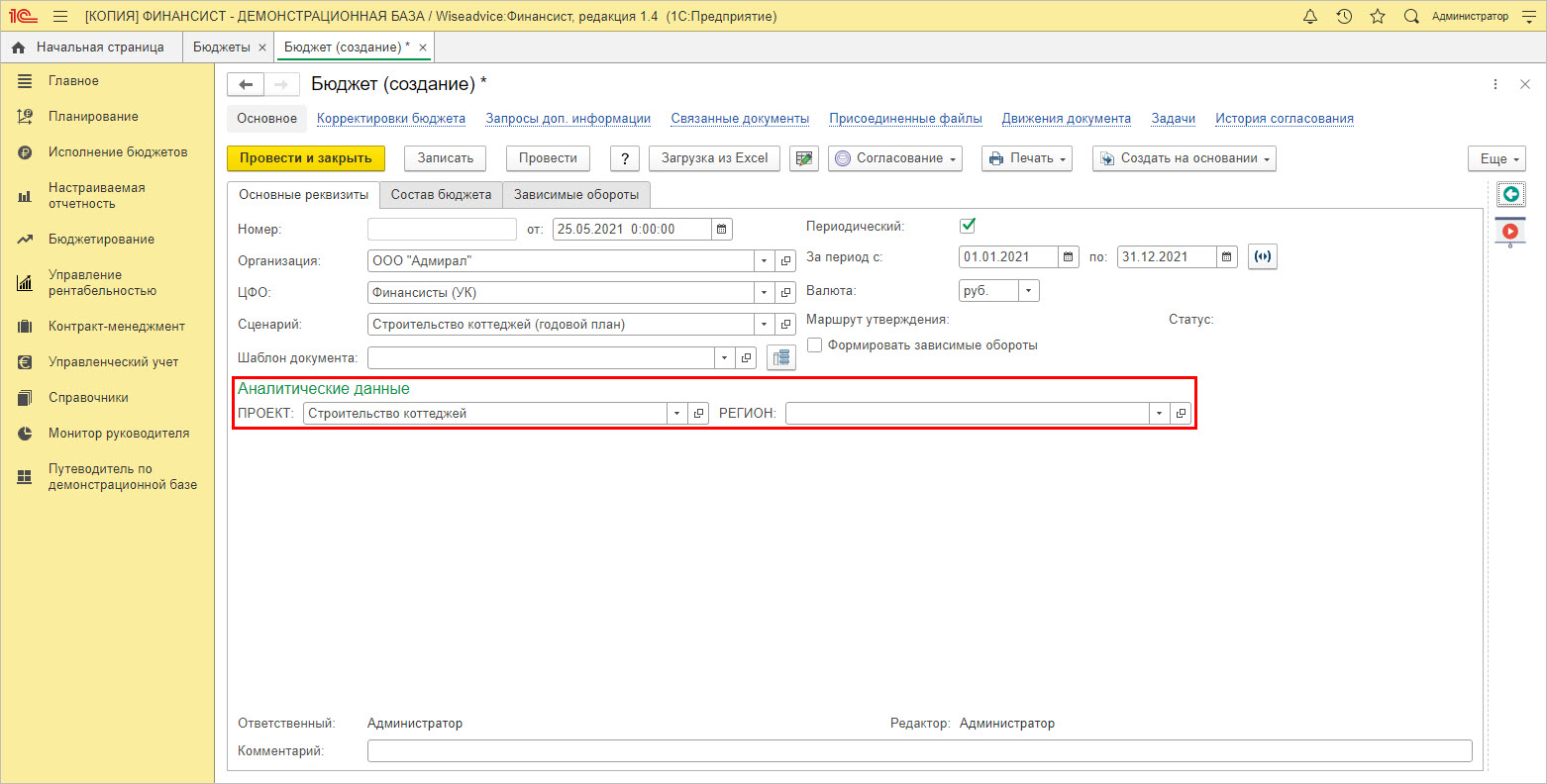

В разделе «Бюджеты» пользователь формирует бюджет компании по заданному сценарию.

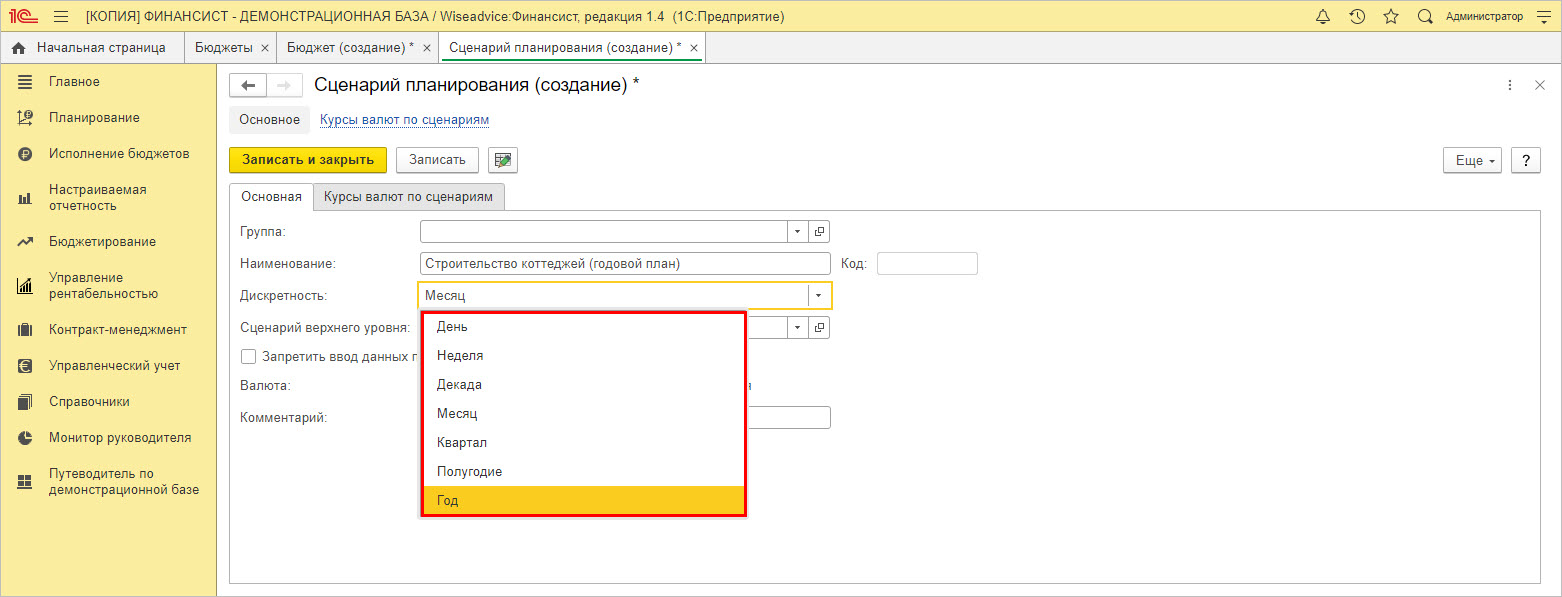

Задавая показатели планирования, пользователь при создании сценария указывает его периодичность.

При планировании показателей в WA:Финансист есть возможность дополнительной аналитики в разрезе проектов и по регионам работы компании.

На закладке «Статьи бюджета» пользователь детализирует строки, по которым производится планирование показателей.

При планировании прибыли следует обращать внимание на ее составляющие и выделять статьи планирования, по возможности проводить анализ и планировать не в целом по компании, а детализировать по категориям или отдельной номенклатуре. При планировании в программах 1С можно использовать возможности более тонкой настройки, что даст возможность быстрее отреагировать на изменения рынка и своевременно скорректировать работу компании.

Современное решение WA:Финансист для управленческого учета и планирования прибыли

Помимо этого, во всех рассмотренных нами программах доступен план-факт анализ. Он позволяет детально изучить и проанализировать причины отклонения фактических показателей от запланированных, повысив точность бизнес-планирования. Выявив отрицательное или положительное отклонение значений показателей, влияющих на величину прибыли, определяются узкие места, которые сдерживают развитие компании и уменьшают результаты ее деятельности. Эффективное использование этого инструмента поможет скорректировать действия компании и занять более высокие позиции в своей экономической нише.

Выручка — это все средства, полученные за продажу товаров или услуг без учета затрат на их производство. Выручка — главный показатель для расчета прибыли. Она отражает поступления денежных средств от деятельности компании. К примеру, сдача помещения в аренду или дивиденды по банковским вкладам выручкой не считаются.

Поступившая от продаж прибыль — это выручка за вычетом себестоимости товаров. Никакие расходы кроме себестоимости при расчете этого параметра не учитываются. Валовая прибыль учитывает технологическую себестоимость товаров. Этот финансовый показатель учитывает расходы на производство электроэнергию, топливо, материалы, оборудование, инструмент и оснастку. Другими словами, валовая прибыль — показатель более точный, нежели прибыль, поступившая от продаж.

Термин «балансовая прибыль» включает в себя все возможные доходы и расходы компании. Сюда включают выручку за продажу товаров и услуг, а также прочие доходы, которые получает компания. Прочими доходами считаются поступления за право использования патента, арендная плата за помещение или оборудование, проценты по ценным бумагам, средства от продажи активов, штрафы и неустойки. Балансовая прибыль всегда отражается за фиксированный временной период.

Наконец, операционная прибыль отображает прибыль за вычетом всех расходов, связанных с реализацией товаров или услуг.

В зависимости от объема издержек прибыль разделяют на бухгалтерскую и экономическую. Во время расчета бухгалтерской прибыли учитываются все внешние издержки — расходы на зарплату, аренду помещения, затраты на производство и логистику. Экономическая же учитывает как явные, так и неявные издержки. К примеру, неявными издержками считается та прибыль, которую предприниматель мог бы получить, работая в другой сфере. Также к неявным издержкам можно отнести продажи на другой точке или даже зарплату в качестве наемного работника в другой компании. Но для расчета и планирования экономической прибыли обычно учитывают только возможности продажи и производства в других условиях. Для расчета экономической прибыли нужно вычесть из бухгалтерской все неявные издержки.

Бизнес приносит убытки, а вы не понимаете нужно больше продавать или пора закрывать лавочку. Покупатель просит скидку, а вы не знаете можно ли ее дать. Директор по развитию сервиса управления финансами Genplace Алексей Иванов рассказывает как рассчитать маржинальный доход и точку безубыточности, чтобы избежать таких ситуаций.

Продолжаю транслировать серию постов о том, как путем нехитрых расчетов можно использовать бухгалтерский учет и отчетность для принятия решений в бизнесе, из моего телеграм-канала «Переводчик с бухгалтерского». Финансовый учет и анализ — штука сложная, но даже без фундаментальных бухгалтерских знаний можно научиться пользоваться отдельными приемчиками. Если вам знакомы ситуации, когда:

-

бизнес приносит убытки, а вы не понимаете нужно больше продавать или пора закрывать лавочку;

-

инвестор хочет получить конкретную сумму прибыли, а вам непонятно какие продажи для этого придется сделать;

-

покупатель просит скидку, а вы не знаете можно ли продать по такой цене и не скатиться в убытки.

Значит, пора считать маржинальный доход и точку безубыточности — для этого не нужно быть бухгалтером. Но немного теории освоить придется.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Постоянные и переменные затраты

Для решения разных задач финансовые аналитики используют несколько классификаций затрат. Одна из важнейших — по отношению к объему производства. В ней выделяют два вида затрат:

1. Переменные.

2. Постоянные.

Переменные затраты (Variable Cost) прямо зависят от объема производства. Чем больше объем производства — тем больше переменные затраты и наоборот. Например, это:

-

стоимость сырья, из которого изготовлена продукция;

-

стоимость энергоресурсов, потраченных производством;

-

сдельная зарплата работников, которые произвели продукцию;

-

социальные отчисления с этой зарплаты.

Постоянные затраты (Fixed cost) не зависят от объема производства. Даже если вы ничего не произведете в текущем месяце, они все равно будут. С другой стороны, при увеличении объема производства они останутся прежними. Например, это:

-

затраты на содержание офиса: коммуналка, аренда, канцтовары;

-

имущественные налоги: на имущество, транспортный, земельный;

-

повременная зарплата управленческого и производственного персонала;

-

социальные отчисления с этой зарплаты.

Пример 1.

Кондитерская производит тортики. Для производства одного тортика требуются продукты на 100 руб. Зарплата кондитера социальные отчисления с нее — еще 100 руб. На каждый следующий произведенный тортик компания потратит 200 руб. Это — переменные затраты. Но кроме этих затрат компания ежемесячно должна платить за 20 000 руб. за аренду и 10 000 руб. за рекламу тортиков в Инсте. Это — постоянные затраты. Если компания произведет 100 тортиков, то переменные затраты составят 20 000 руб. (200 руб. * 100 тортиков). Постоянные — 30 000 руб. Если компания произведет 120 тортиков, то переменные затраты составят 24 000 руб. (200 руб. * 120 тортиков). Постоянные — по-прежнему 30 000 руб.

В чистом виде постоянные затраты — это сферический конь в вакууме. В теории управленческого учета обычно используется термин «условно-постоянные затраты». Они не зависят от небольшого изменения объема производства. При существенных изменениях постоянные расходы утрачивают свое постоянство.

Пример 2.

Реклама в Инсте неожиданно стрельнула, и все захотели купить тортик. В компанию прилетело 500 заказов на тортики. Чтобы выполнить их все, нужно нанять еще двух поваров (переменные затраты), арендовать более просторную кухню за 50 000 руб. и нанять оператора для обработки заказов за 25 000 руб. В результате постоянные затраты вырастут на 75 000 руб. и зафиксируются на этом уровне пока объем производства будет примерно таким. Если спрос снова снизится до 100 тортиков — придется уволить лишний персонал и переехать обратно.

Постоянные затраты при этом снизятся. Деление затрат на постоянные и переменные позволяет рассчитывать два показателя, без знания которых собственник не понимает стоит наращивать объем продаж или выходить из бизнеса:

1. Маржинальный доход.

2. Точку безубыточности.

Маржинальный доход

Маржинальный доход (Profit Margin) — типичный пример неправильного перевода английской терминологии. Правильно — маржинальная прибыль, но буду оперировать устоявшимся словосочетанием.

Зачем мне считать маржинальный доход?

Расчет маржинального дохода позволяет понять максимальный уровень постоянных расходов, которые компания может себе позволить. Маржинальный доход покрывает постоянные расходы и прибыль до налогообложения.

Если он меньше нуля, то не отбиваются даже расходы на производство. Это значит, что каждая произведенная единица продукции увеличивает убытки, и ситуацию не спасет ни классный маркетинг, ни крутейшая команда управленцев. Нужно либо пересматривать производственный процесс, либо переключаться на другую продукцию.

Если маржинальный доход больше нуля, то нужно наращивать объем продаж. Каждая проданная единица продукции будет приносить деньги, которые можно потратить на хранение, рекламу и управление

Как считать?

Это разница между выручкой и переменными расходами за период.

Пример 3.

Кофейня за месяц продала 1000 стаканчиков кофе по 100 руб. Стоимость зёрен на один стаканчик и самого стаканчика — 25 руб. Зарплата баристы с отчислениями в социальные фонды — 45 тыс. руб. Аренда точки с кофемашиной — 40 тыс. руб. То есть на каждом проданном стаканчике владелец кофейни терпит убыток 10 руб. Что ему нужно сделать, чтобы максимально улучшить финансовый результат: удвоить продажи, уполовинить продажи или закрыть кофейню?

Нужно рассчитать маржинальный доход при разных стратегиях продаж. Стоимость зёрен на один стаканчик и самого стаканчика — переменные расходы. Они увеличиваются на 25 руб. при каждой продаже. Зарплата баристы и аренда — постоянные расходы. Они останутся неизменными, если объем продаж увеличится или уменьшится.

Маржинальный доход при текущем положении дел = 1000 стаканчиков * (100 руб. — 25 руб.) = 75 руб. Значит, на покрытие постоянных расходов остается 75 тыс. руб. Неплохо, но постоянные расходы составляют 85 тыс. руб., поэтому владелец кофейни терпит убытки.

Вариант 1: удвоить продажи.

Маржинальный доход = 2000 стаканчиков * (100 руб. — 25 руб.) = 150000 руб. Из них 85 тыс. руб. уйдет на покрытие постоянных расходов, оставшиеся 65 тыс. руб. — прибыль.

Вариант 2: уполовинить продажи.

Маржинальный доход = 500 стаканчиков * (100 руб. — 25 руб.) = 37500 руб. Постоянные расходы никуда не делись, поэтому убыток увеличится до 47500 руб.

Вариант 3: закрыть кофейню. Маржинальный доход = 0 руб. Постоянные расходы = 0 руб. Финансовый результат = 0 руб.

Таким образом, кофейне стоит увеличивать объем продаж. Конечно, 65 тыс. руб. может оказаться недостаточно, чтобы удвоить его. Тогда нужно понять какие вложения приведут к росту продаж, достаточному для покрытия постоянных расходов.

Пример 4.

Маркетинговое агентство обещает за 100 тыс. руб. обеспечить дополнительный приток 2000 клиентов в месяц.

Маржинальный доход = 3000 стаканчиков * (100 руб. — 25 руб.) = 225000 руб.

На покрытие постоянных расходов уйдет 85 тыс. руб. 100 тыс. руб. = 185 тыс. руб.

Оставшиеся 40 тыс. руб. — прибыль.

Главное — не забывать, что постоянных расходов в реальном мире не существует. Есть условно-постоянные, которые при значительном росте объемов производства тоже будут увеличиваться.

Где взять исходные данные?

К сожалению, здесь бухгалтерская отчетность не всегда выручает. Грубый аналог маржинального дохода — валовая прибыль (ст. 2100 отчета о финансовых результатах). Но для точного определения маржинального дохода нужно:

-

взять аналитику по счетам учета затрат (счета 20-29, 44);

-

определить какие затраты переменные, а какие постоянные;

-

пересчитать себестоимость продаж (счет 90.2), очистив ее от постоянных расходов;

-

вычесть эту сумму из выручки.

Точка безубыточности

Точка безубыточности (Break-even Point) — это объем продаж, при котором компания не получает ни прибыли ни убытков. Доходы в точке безубыточности равны расходам. Точка безубыточности определяется в натуральном и денежном выражении.

Зачем мне считать точку безубыточности?

Точка безубыточности позволяет понять каков должен быть минимально возможный объем продаж. Если продажи будут ниже точки безубыточности, компания понесет убытки. Если выше — получит прибыль. Расчет точки безубыточности отвечает на вопросы:

-

Насколько можно увеличить расходы без сваливания в убытки? Например, если нужно понять можете ли вы позволить себе нанять дополнительный персонал или приобрести новое оборудование.

-

Насколько можно уменьшить доходы без сваливания в убытки? Например, если нужно понять какую скидку вы можете дать покупателю или возможно ли предложить цену ниже рыночной.

-

Сколько нужно продать для получения заданного уровня прибыли? Например, если нужно понять реальны ли ожидания инвестора.

Как считать?

ТБ в натуральном выражении = Постоянные расходы / (Цена единицы продукции — Переменные расходы на единицу продукции)

Кстати, показатель в знаменателе — это уже знакомый вам маржинальный доход на единицу продукции.

ТБ в стоимостном выражении = ТБ в натуральном выражении * Цена единицы продукции

Пример 5.

Вернемся к задачке с кофейней. В ноябре продажи не удались: было куплено лишь 1000 стаканчиков кофе. Собственник решил поучаствовать в Черной Пятнице и предложил скидку 50%. Сколько стаканчиков ему нужно продать сегодня, чтобы закончить месяц без убытка? В субботу кофейня не работает, поэтому продаж в ноябре больше не будет.

Стоимость зерен на один стаканчик и самого стаканчика (25 руб.) — это переменные расходы. Остальные расходы (85 тыс. руб.) — постоянные. Если бы мы считали точку безубыточности в начале месяца, то расчет выглядел бы так:

ТБ = 85 000 руб. / (100 руб. — 25 руб.) = 1134

То есть при продаже стаканчика кофе за 100 руб. кофейня начнет приносить прибыль с 1135-го стаканчика. Но большая часть месяца уже прошла. До Черной Пятницы уже было продано 1000 стаканчиков. Это позволило получить 75 тыс. руб. маржинального дохода. Поэтому за день нужно отбить лишь оставшиеся 10 тыс. руб. постоянных расходов. Но и цена уже не 100 руб. за стаканчик, а 50 руб.

ТБ1 = 10 000 руб. / (50 руб. — 25 руб.) = 400

Зная точку безубыточности, владелец кофейни должен задать себе вопрос: «Реально ли при такой цене продать столько кофе?». Если да, то скидку нужно делать. Если нет — надо сравнить какой вариант принесет меньше убытка.

Пример 6.

Собственник считает, что за полцены реально продать 100 стаканчиков. А без скидки — 20.

Маржинальный доход со скидкой = (50 руб. — 25 руб.) * 100 = 2500 руб. Убыток 7500 руб.

Маржинальный доход без скидки = (100 руб. — 25 руб.) * 20 = 1500 руб. Убыток 8500 руб.

Значит, скидку надо дать.

Пример 7.

Владелец кофейни хочет получить от акции прибыль не меньше 5 тыс. руб.

Значит, выручка должна покрыть не только постоянные расходы, но и желаемую прибыль.

ТБ с прибылью = (10 000 руб. 5 000 руб.) / (50 руб. — 25 руб.) = 600

Думаю, бариста не вывезет. Может, пообещать ему премию?

Пример 8.

За дополнительные 10 тыс. руб. бариста клянется умереть на работе. Значит, выручка должна покрыть еще и эту сумму.

ТБ с прибылью и премией = (10 000 руб. 5 000 руб. 10 000 руб.) / (50 руб. — 25 руб.) = 1000

Умрет, но не продаст. Останавливаемся на реалистичном варианте с продажей 200 стаканчиков за полцены.

Где взять исходные данные?

Здесь справедливо все то, что я писал для маржинального дохода. Бухгалтерский учет содержит необходимую информацию, но ее нужно извлечь со счетов 20-29, 44, 90. Ваш бухгалтер должен это знать и уметь, если обладает хотя бы средней квалификацией.

Аудиоверсия этой статьи

Перестаньте считать «прибыль по ощущениям» и начните управлять показателями. Пока не поздно! Начать следует с личного финансового плана на 5–10 лет, а не с плана бизнеса.

Типичный разговор финансиста с предпринимателем — владельцем малого бизнеса:

Снежана Манько

Консультант по финансам, сооснователь проекта FIN-SKILL.RU

-

Сколько заработала ваша компания в прошлом месяце?

-

Тысяч семьсот-восемьсот.

-

А как вы посчитали?

-

Мы не считали. Это по ощущениям.

Далее выясняется, что 700–800 тыс. рублей — это не прибыль, а оборот (выручка), или авансы клиентов, а не заработанные доходы), или выведенные дивиденды, или еще интереснее, суммы подписанных с клиентами договоров. А если посчитать, то семьсот-восемьсот превращаются, например, в минус двести. По личной статистике автора, в восьми случаях из десяти это так. И живет себе предприниматель, и радуется «прибыли по ощущениям». И также, по ощущениям, выводит ее из бизнеса себе в карман, вкладывает в товар, в новые направления.

Понимает он, что надо бы посчитать прибыль, да и другие финансовые показатели, обычно в следующих случаях — когда уже поздно:

-

Возник кассовый разрыв. В бизнесе вдруг не хватает денег на оплату текущих расходов — зарплату, аренду, закупку товаров.

-

Бизнес растет (больше сотрудников, больше сделок, больше активности), а дивидендов, которых можно из него вывести, все меньше.

-

Сотрудники зарабатывают больше, чем владелец. Часто причиной такой ситуации становится система мотивации, завязанная не на маржу, прибыль компании, а просто на поступившие деньги.

-

Появляются альтернативные варианты/проекты, для которых нужны ресурсы.

-

Владелец устал от бизнеса, хочет его продать или привлечь инвестора.

Что происходит в тех компаниях, где финансовые показатели посчитаны до наступления этих событий, и предприниматель осознанно управляет ими? Скорость и точность управленческих решений в них выше, как следствие, — прибыль и личные доходы владельца — больше. У собственника есть больше времени для решения стратегических вопросов, его бизнес работает эффективнее и более системно. Кризисы и разрывы предсказуемы, компания понятна и прозрачна для инвесторов.

Почему же тогда предприниматели в малом бизнесе в большинстве своем продолжают считать «прибыль по ощущениям», вместо того, чтобы управлять показателями? Самый распространенный ответ: это не моя компетенция, много других более важных дел: маркетинг, продажи, сотрудники, клиенты, «операционка»… А в это время конкуренты, которые поняли, что знание своих финансовых показателей и управление ими напрямую влияет на деньги, прибыль, дивиденды, уверенно выходят вперед.

Управление финансами — это такая же по важности область в бизнесе, как и управление персоналом, управление продажами. Как только предприниматель это осознает, он находит время и ресурсы для того, чтобы разобраться в теме, чтобы внедрить управление финансовыми показателями в свой бизнес и в свою жизнь.

Итак, вы осознали, что управление финансами влияет на прибыль, которую зарабатывает бизнес, и деньги (дивиденды), которые выводите «на себя». Но это совсем не значит, что завтра вы начнете ставить задачи финансистам (или искать их), чтобы «все посчитать». Вас, скорее всего, затянут операционные задачи, и проект по внедрению учета, отчетности и планирования так и не будет начат в компании.

Чтобы в этой точке не потерять фокус, нужно сделать следующий шаг, который добавит осознанности. Какой? По моему опыту, хорошо работают следующие быстрые действия, после которых финансовое планирование, учет и контроль становятся неотъемлемой частью бизнеса.

Шаг 1. Составить личный финансовый план на 5–10 лет вперед, а лучше — на 20

Да-да, план не бизнеса, а именно владельца, руководителя. Заполнить таблицу, в которой видно, сколько вы ежегодно планируете:

-

получить личных доходов (от бизнеса, от работы по найму в своей или сторонних компаниях, за счет авторских гонораров, процентов по депозитам и прочих финансовых инструментов);

-

понести личных расходов на жизнь, отдых, обучение, развлечения, покупки, выплаты по кредитам, благотворительность и прочие цели;

-

направить на приобретение активов, формирование капитала семьи, то есть те инструменты, которые позволят получать пассивный доход (деньги на депозитах, валюта, акции, доходная недвижимость и др.).

Чему будет ваш равен капитал на конец каждого года? Вы планируете тратить все, что зарабатываете? Или намерены жить в кредит, на заемные средства? Ответьте на эти вопросы, определив конкретные цифры. Срок на эту задачу: один-два дня. Результат: сумма, показывающая, сколько денег нужно выводить из бизнеса для покрытия личных расходов и приобретения/создания активов — капитала семьи.

Шаг 2. Составить финансовый план (финансовую модель) бизнеса

Синхронизируйте его с личным финансовым планом. Зная денежную сумму, которая нужна вам от бизнеса, теперь планируем, как бизнес эти деньги будет генерировать, как бизнес будет развиваться, чтобы обеспечить ваш личный финансовый план. Для этого надо решить:

-

за счет чего будет формироваться прибыль (какую бизнес-модель вы будете использовать, какие направления деятельности развивать, какими будут доходы и расходы по каждому направлению, как будут двигаться деньги, требуется ли внешнее финансирование);

-

какой будет ваша стратегия (это бизнес для получения максимальных доходов «здесь и сейчас» или это компания для продажи и «выхода в кэш» через несколько лет);

-

какой будет ваша политика по выводу дивидендов (максимально забирать или реинвестировать в бизнес).

Срок на эту задачу: одна неделя. Результат: оцифрованная бизнес-модель вашей компании. Три отчета: план по прибыли, план по деньгам, план по финансовому состоянию. Отчеты могут показать то, чего не видно на горизонте планирования желаемых прибылей, подсказать изменения, которые следует внести в стратегию. Вы увидите в цифрах, как формируется результат и какие показатели важно «подкрутить», чтобы достичь желаемого. Вы посмотрите на бизнес сверху, а не изнутри.

Как только вы начнете работать по такому финансовому плану, автоматически возникнет задача посчитать финансовый факт и далее сделать финансовый анализ: оценить причины отклонения факта от плана и предпринять действия в зависимости от этих причин. Отсюда и начинается управление показателями.

Шаг 3. Провести инвентаризацию и аудит финансового состояния компании

Найдите ответ на вопрос, сколько сейчас стоит ваш бизнес (ваша доля в нем). Это один из самых частых вопросов, которые задают предприниматели. Может быть, есть смысл продать бизнес, «выйти в кэш», стать инвестором и переехать жить на Бали или создать другие проекты? А, может быть, ваш бизнес и вовсе не актив, а пассив (финансово неустойчив, обязательств больше, чем активов), и без срочного вмешательства ему грозит банкротство?

Чтобы найти ответ на вопрос о стоимости бизнеса, нужно подсчитать фактические показатели и построить план на перспективу. Можно нанять профессионального оценщика или сделать самим. В любом случае нужно погружаться в цифры, считать показатели и думать о них.

Срок на эту задачу: от двух недель. Результат: финансовый факт, финансовый план, принятие решения о том, что дальше делать с бизнесом, понимание финансовых рисков и финансовых возможностей.

Так вы получите классические документы, которые используются для оценки состояния и перспектив компании — баланс, отчет о прибылях и убытках, отчет о движении денежных средств и финансовый план. После того как вы однажды увидите их, они станут для вас инструментам управления. В конечном итоге, все, на что влияет предприниматель, — это цифры (показатели) и отношения (люди), которые в свою очередь тоже влияют на цифры.