Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2023 год

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

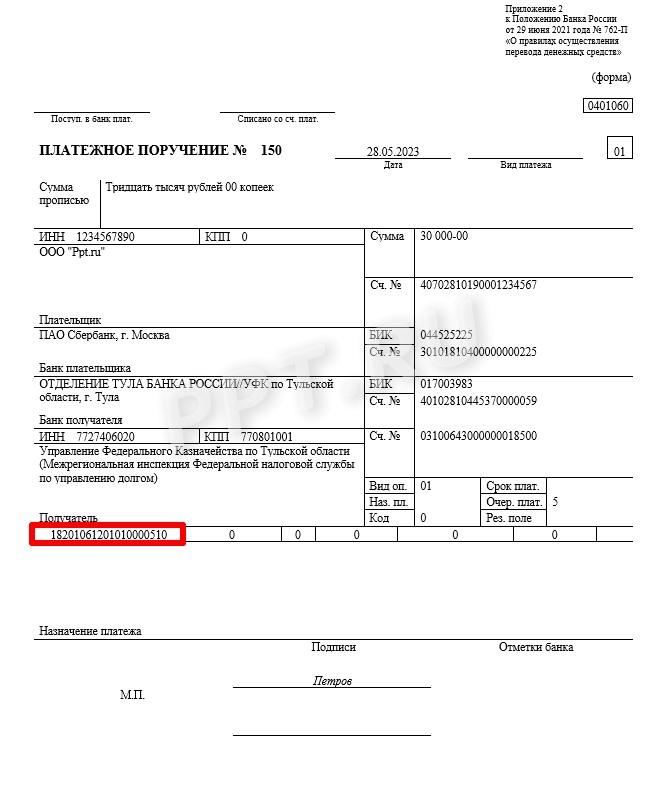

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Строение КБК

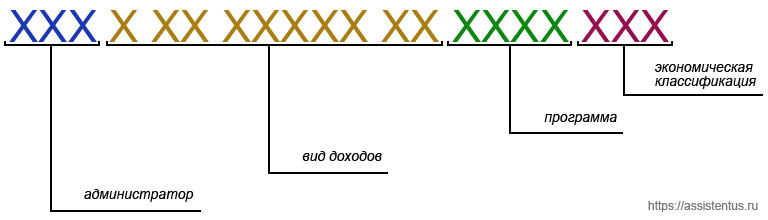

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

- «Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

- промотать чуть выше — основная их часть опубликована у нас;

- в государственном казначействе (позвонив, отправив запрос или совершив визит);

- Приказ Министерства финансов № 65Н содержит всю информацию о КБК;

- при оформлении платежей онлайн на многих сервисах КБК проставляются автоматически.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Советы предпринимателям: снижаем риск ошибиться в КБК

- Регулярно уточняйте в налоговой, как отражаются проведенные платежи на вашем лицевом счете.

- Если вам поступило требование на уплату уже перечисленного вами налога, взноса и т.п., обращайтесь в соответствующий орган (налоговую, внебюджетный фонд) за сверкой расчетов.

- Если вы сами увидели допущенную ошибку в КБК, пишите заявление об уточнении.

- Старайтесь быть в курсе последних изменений в законодательстве, в частности, последней версии кодов.

Когда бухгалтеры обсуждают рабочие моменты, в их речи часто слышны непонятные термины. И если всякие платежки и первички — понятные для нас выражения, то аббревиатура КБК вызывает недоумение. Разберемся, что же это такое и где используется.

Что такое КБК

Если расшифровать эту аббревиатуру, то все станет гораздо проще. КБК — код бюджетной классификации.

Обычно это 20-значный шифр, которым группируются статьи доходов, расходов и источников финансирования. Эти коды утверждает Министерство финансов. На сайте министерства регулярно публикуется информация об изменении кодов. А их, надо сказать, меняют довольно часто.

Для работы с платежами за 2022 год кодировка доступна в Приказе Минфина № 75н от 08.06.2021. А вот для 2023 года коды БК опубликованы уже в новом приказе. Их значения утверждаются при планировании бюджета на 2023 год и плановые 2024 и 2025 годы.

В Бюджетном кодексе тоже дана расшифровка, что такое КБК. И если отвлечься от специфической профессиональной терминологии, то это код, который требуется для перевода денег в бюджет государства. А потом они уже будут распределяться по нужным разделам и ведомствам.

Сохраните в избранное: актуальные коды бюджетной классификации (КБК) на 2023 год.

Цифры КБК указываются в квитанциях или платежках для перечисления средств в бюджет. И главное — правильно указать все 20 знаков. Если ошибиться, деньги уйдут не туда. И придется приложить немало сил и терпения, чтобы их вернуть или перенаправить по нужному адресу.

Но знать кодировку нужно не только служащим организаций, но и обычным людям. Она требуется при оплате различных услуг и перечислении:

- налогов и сборов;

- государственных пошлин;

- взносов в государственные и негосударственные фонды;

- платежей за добычу полезных ископаемых;

- штрафов и другие платежей.

Знание кодов пригодится даже при оплате детского садика и платных услуг в школе.

В квитанции найти эти цифры легко. Они так и отмечаются — КБК.

Что означают цифры в КБК

Код бюджетной классификации — это 20 цифр, каждая из них со своим значением. Они сгруппированы в определенном порядке:

- первые 3 цифры — административная группа. В ней зашифрован получатель средств, то есть счет, на который приходит деньги;

- следующие 10 знаков — доходная группа. Она определяет вид дохода и место, куда направляется оплата;

- следующие 4 — программная группа. Эти знаки указывают назначение платежа. Например, налоги;

- последние 3 знака — классифицирующая группа. Она обозначает сферу хозяйственно-экономической деятельности. Например, социальные поступления.

Давайте на примере посмотрим, какая цифра что обозначает. У нас есть вот такой КБК:

Открываем Приказ № 85н и смотрим по порядку знаки:

- первые три цифры: ПФР — 392, ФНС — 182, ФСС — 393. Сейчас некоторые из них неактуальны, так как ПФР и ФСС объединились в одну структуру, для которой предусмотрены другие коды;

- четвертая от начала цифра: 1 — доходы, 2 — безвозмездные платежи;

- 5 и 6 цифры обозначают: 01 — НДФЛ, 06 — налог на имущество, 08 — государственная пошлина;

- 12 и 13 — в какой бюджет вносятся деньги: 01 — федеральный, 02 — региональный, 03, 04, 05 — муниципальный, 06 — ПФР, 07 — ФСС;

- с 14 по 17 — происходит детализация платежа по таким основаниям: 1000 — налоги и сборы, 2000 — пени, 3000 — штрафы;

- с 18 по 20 обозначают вид дохода или расхода бюджета: 110 — налоги, 130 — оплата за оказанные услуги, 150 — безвозмездные поступления.

С 2023 года ввели единый налоговый платеж, для которого разработана своя кодировка. Но этот год переходный. И если пока нет желания переходить на единую платежку, можно перечислять взносы и платежи по старым правилам.

В подробной статье на сайте рассказали, где в платежке указывать КБК и что делать, если случайно ошиблись в цифрах и платеж завис. Переходите по ссылке и читайте бесплатно.

Для платежей в бюджет нужен код бюджетной классификации: его указывают в платежном поручении. Именно по этому коду определяют, на какие цели зачислить деньги плательщика. Коды бюджетной классификации на 2023 год существенно изменили.

КБК: расшифровка и значение

По БК РФ код бюджетной классификации — это кодировка, которая группирует статьи государственного бюджета (ст. 18 БК РФ). Бюджетная классификация включает классификаторы (ст. 19 БК РФ):

- доходов бюджетов;

- расходов бюджетов;

- источников финансирования дефицитов бюджетов;

- операций публично-правовых образований (КОСГУ — операций сектора госуправления).

Группы доходов, расходов и источников финансирования и составляют основу российского бюджета. Коды бюджетной классификации используются для перечисления платежей в бюджет и исполнения его показателей, а также для ведения бюджетного бухучета и составления отчетности.

С 2023 года большинство налогов платят в составе единого налогового платежа. На практике это означает, что плательщик перечисляет налоги и взносы, обязательные на текущую дату, одним платежным поручением на один код бюджетной классификации — КБК ЕНП, 182 01 06 12 01 01 0000 510. Перечень налогов, которые платят в составе ЕНП, приведен в приложении 2 к Письму ФНС № 8-8-02/0048@ от 30.12.2022. В состав ЕНП не входят (перечисляют на КБК конкретного налога) только фиксированные авансы по НДФЛ для иностранцев, госпошлины без исполнительного документа и взносы на травматизм (приложение 1 к письму № 8-8-02/0048@).

Надо знать: как произвести уплату ЕНП

Где искать КБК

Принципы назначения, структуру, порядок формирования и применения кодов определяет Минфин. Их значения определяют по таким нормативам:

- приказ № 82н от 24.05.2022;

- приказ № 75н от 17.05.2022.

Для каждой бюджетной выплаты установлен отдельный код. Ищите все коды на 2023 год в приложениях к Приказу Минфина № 75н. Для налоговых платежей учитывайте правила из приложения № 3 к Приказу ФНС № ММВ-7-1/736@ от 29.12.2016.

Разберемся, что это такое КБК в реквизитах и где его взять:

- Разряды 1–3 — главный администратор доходов. Это налоговая инспекция, СФР и другие ведомства. Найдите их в приложении № 3 к приказу № 75н.

- Разряды 4–13 — вид дохода. Он указан в приложении № 1 к приказу № 75н.

- Разряды 14–17 — группа подвида доходов бюджета. Посмотрите в приложении № 2 к приказу № 75н.

- Разряды 18–20 — аналитическая группа подвида доходов. Найдете ее в приложении № 2 к приказу Минфина № 75н.

Подробнее: что такое КБК в реквизитах платежного поручения

Смотрите, где находится КБК в платежке, на примере ЕНП.

Таблица КБК на 2023 год

С 1 января 2023 года практически все налоги перечисляем в составе ЕНП и в платежке указываем бюджетный код 182 01 06 12 01 01 0000 510. Деньги поступают на единый налоговый счет, после чего налоговики распределяют поступления по разным направлениям расходования средств — в соответствии с совокупной обязанностью плательщика на текущую дату. Об этой обязанности в ФНС узнают по отчетности и уведомлениям об исчисленных суммах: в них и надо указывать КБК конкретного налога или взноса.

Значения КБК отличаются в зависимости вида обязательства. Мы собрали все коды бюджетной классификации на 2022 год по налогам и страховым взносам в таблице:

| Вид платежа | КБК |

|---|---|

|

НДФЛ за сотрудников |

В общем случае — 182 1 01 02010 01 1000 110. Для суммы налога, превышающей 650 тысяч рублей по доходам свыше 5 миллионов рублей, — 182 1 01 02080 01 1000 110 |

|

НДФЛ индивидуального предпринимателя за себя |

В общем случае — 182 1 01 02020 01 1000 110. Для суммы налога, превышающей 650 000 рублей по доходам свыше 5 млн рублей, — 182 1 01 02080 01 1000 110 |

|

Страховые взносы за сотрудников |

На ОПС, ОМС и ВНиМ (теперь вносим по единому тарифу на единый код) — 182 1 02 01000 01 1000 160 На НС и ПЗ (травматизм) — 797 1 02 12000 06 1000 160 |

|

Фиксированные страховые взносы ИП за себя |

Фиксированный платеж (теперь вносим ОПС и ОМС одной суммой по единой кодировке) — 182 1 02 02000 01 1000 160 На ОПС при перечислении 1 % с дохода свыше 300 000 рублей за расчетный период — 182 1 02 03000 01 1000 160 |

|

НДС |

Реализация в России — 182 1 03 01000 01 1000 110. Импорт из ЕАЭС — 182 1 04 01000 01 1000 110. Импорт из стран, которые не входят в ЕАЭС, — 153 1 10 09000 01 1000 110 |

|

Акцизы |

На спиртосодержащую продукцию, которую изготовили в РФ, — 182 1 03 02020 01 1000 110 На спиртосодержащую продукцию, которую ввезли в РФ, — 182 1 04 02020 01 1000 110 На сахаросодержащие напитки, которые изготовили в РФ, — 182 1 03 02480 01 1000 110 На сахаросодержащие напитки, которые ввезли в РФ, — 182 1 04 02210 01 1000 110 На сжиженный углеводородный газ на переработку — 182 1 03 02430 01 1000 110. На другие товары, которые ввозят в РФ, — 153 1 10 09000 01 1000 110 |

|

Налог на прибыль |

В федеральный бюджет — 182 1 01 01011 01 1000 110. В региональный бюджет — 182 1 01 01012 02 1000 110. А вот КБК на пени по налогу на прибыль в 2023 г. не понадобятся: теперь при возникновении недоимки, пеней и штрафов налоговики автоматически списывают деньги с ЕНС при поступлении ЕНП |

|

Водный налог |

182 1 07 03000 01 1000 110 |

|

НДПИ |

Добыча общераспространенных полезных ископаемых — 182 1 07 01020 01 1000 110. Добыча ископаемых с рентным коэффициентом более 1 — 182 1 07 01080 01 1000 110. Добыча природных алмазов — 182 1 07 01050 01 1000 110. Добыча коксующегося угля — 182 1 07 01120 01 1000 110 |

|

Налог на имущество |

Имущество, не входящее в Единую систему газоснабжения, — 182 1 06 02010 02 1000 110. Имущество, входящее в Единую систему газоснабжения, — 182 1 06 02020 02 1000 110 |

|

Транспортный налог |

182 1 06 04011 02 1000 110 |

|

Земельный налог |

Для Москвы, Санкт-Петербурга, Севастополя — 182 1 06 06031 03 1000 110. Для городских округов без внутригородского деления — 182 1 06 06032 04 1000 110. Для городских округов с внутригородским делением — 182 1 06 06032 11 1000 110. Для внутригородских районов — 182 1 06 06032 12 1000 110. Для межселенных территорий — 182 1 06 06033 05 1000 110. Для сельских поселений — 182 1 06 06033 10 1000 110. Для городских поселений — 182 1 06 06033 13 1000 110. Для муниципальных округов — 182 1 06 06032 14 1000 110 |

|

Налог на игорный бизнес |

182 1 06 05000 02 1000 110 |

|

УСН |

Для УСН «Доходы» — 182 1 05 01011 01 1000 110. Для УСН «Доходы минус расходы» и минимального налога — 182 1 05 01021 01 1000 110 |

|

АУСН |

182 1 05 07000 01 1000 110 |

|

ПСН |

Для городского округа — 182 1 05 04010 02 1000 110. Для городского округа с внутригородским делением — 182 1 05 04040 02 1000 110. Для муниципального района — 182 1 05 04020 02 1000 110. Для Москвы, Санкт-Петербурга, Севастополя — 182 1 05 04030 02 1000 110. Для внутригородского района — 182 1 05 04050 02 1000 110. Для муниципального округа — 182 1 05 04060 02 1000 110 |

|

ЕСХН |

182 1 05 03010 01 1000 110 |

КБК на 2023 год

В 2023 году изменили порядок формирования кодов бюджетной классификации. С 01.01.2023 начал действовать приказ № 82н от 24.05.2022.

Кроме того, изменили и сами коды. С 1 января 2023 года вступил в силу Приказ Минфина № 75н от 17.05.2022, который утверждает кодировки на 2023 г. и плановые 2024–2025 гг.

Есть и другие изменения. С 2023 года страхователи начали перечислять страховые взносы на ОПС, ОМС и ВНиМ в составе ЕНП на КБК 182 01 06 12 01 01 0000 510.

Подробнее: КБК для единого налогового платежа

Кроме того, добавили коды для страховых взносов за периоды, которые истекут до 1 января 2023 года для:

- ОПС — 1 02 14010 06 0000 160;

- ОМС — 1 02 14030 08 0000 160;

- ВНиМ — 1 02 14020 06 0000 160.

Еще одно важное изменение — объединение ПФР и ФСС в Фонд пенсионного и социального страхования. Сокращенно новую структуру называют Социальный фонд России, или СФР. Страховые взносы на травматизм теперь платят в территориальные отделения СФР. После смены администратора поменяли и коды для выплат на НС и ПЗ:

- взносы — 797 1 02 12000 06 1000 160;

- пени — 797 1 02 12000 06 2100 160;

- проценты — 797 1 02 12000 06 2200 160;

- штрафы — 797 1 02 12000 06 3000 160.

Как узнать КБК по ИНН

Бюджетный код — это не реквизит организации, и его нельзя найти по ИНН. Инструкции, как узнать КБК организации по ИНН, тоже нет. Но по ИНН пользователь сможет войти в личный кабинет налогоплательщика на сайте ФНС и заплатить через ЛК нужный налог или взнос. Код в таком случае автоматически отобразится в форме платежа.

Можно ли узнать КБК организации другими способами

Есть и другие способы, как узнать КБК для оплаты налога или взноса. Во-первых, посмотреть в нашей таблице. Там представлены базовые коды бюджетной классификации по основным налогам.

Во-вторых, уточнить у получателя платежа. Если перечисляете налоги и взносы в ФНС или СФР, отправляете платеж в Казначейство или рассчитывайтесь с бюджетной организацией, то для платежного поручения обязательно понадобится КБК. Позвоните контрагенту, и вам скажут нужный код бюджетной классификации получателя для поручения. А ФНС и СФР публикуют кодировки по налогам и взносам на официальных сайтах.

Третий способ — посмотреть в нормативке. В приказах Минфина приведены актуальные коды на текущий год. Но не забывайте, что кодировки постоянно обновляют. В 2023 г. платите по кодам из приказа № 75н от 17.05.2022.

Для многих налогов, взносов и пошлин доступна онлайн-оплата. Плательщики перечисляют деньги через личный кабинет на сайте нужного ведомства или специальные сервисы. В онлайн-платежах КБК высвечиваются автоматически — по виду налога. Но прежде чем отправить платеж, коды надо проверить. Иначе деньги зависнут, и платеж не поступит в бюджет.

Что делать, если неверно указан КБК при уплате налогов

С 1 января 2023 года в связи с переходом на ЕНП уточнение налоговых платежей больше не производится. Налоговики распределяют ЕНП между налогами и взносами по информации из налоговой отчетности и уведомлений об исчисленных суммах.

Если допустили ошибку в уведомлении, то подайте новое уточняющее уведомление (Письмо ФНС № БС-3-11/1180@ от 31.01.2023). Если ошиблись в сумме налога, то укажите в новом документе правильную сумму. Если же есть ошибка в коде бюджетной классификации или других реквизитах, то перепишите ошибочные сведения и в сумме поставьте 0, а ниже укажите корректные реквизиты и сумму налога.

Содержание

- Каким приказом надо руководствоваться в 2023 году

- Чем вызваны изменения КБК

- Где указывать КБК

- КБК основных платежей в 2023 году

В 2023 году действует новый способ расчётов бизнеса с бюджетом – единый налоговый платёж. При этом, пока длится переходный период, можно оформлять платёжные документы в прежнем порядке или же подавать уведомление для ЕНП.

Но независимо от выбранного способа, надо знать код бюджетной классификации конкретного платежа: налога, сбора, взноса, пени, штрафа и др. В этой статье вы найдёте новые КБК на 2023 календарный год.

Каким приказом надо руководствоваться в 2023 году

В 2023 году в отношении КБК действуют два приказа Минфина:

- от 24.05.2022 N 82н (в ред. от 18.11.2022);

- от 17.05.2022 N 75н (с изменениями, утвержденными приказом от 22.11.2022 № 177н).

Из первого приказа можно узнать, как формируются коды, какова их структура и принципы назначения. А сами значения КБК на 2023 год приводятся в приказе N 75н.

Многие коды по сравнению с прошлым годом не изменились, но есть и много новых. Кроме того, часть прошлогодних кодов отменили. Если вам нужно сопоставить прежние и новые КБК, воспользуйтесь специальной таблицей, подготовленной Минфином.

Чем вызваны изменения КБК

Коды бюджетной классификации периодически меняются, но в 2023 году причин для их изменения больше, чем обычно.

- Во-первых, многие налоги, сборы, взносы теперь надо проводить через ЕНП.

- Во-вторых, произошло объединение ПФР и ФСС в Социальный Фонд России, из-за которого страховые взносы за работников и ИП за себя теперь платят по единому тарифу.

- В-третьих, расчёт и оплата взносов на травматизм производится в рамках закона от 24.07.1998 N 125-ФЗ, то есть эти платежи не передали в ФНС.

ФНС разделила все платежи в бюджет на три группы:

- входящих в ЕНП;

- не входящих в ЕНП;

- платежи, уплата которые производится на КБК, а погасить задолженность можно через ЕНП.

Где указывать КБК

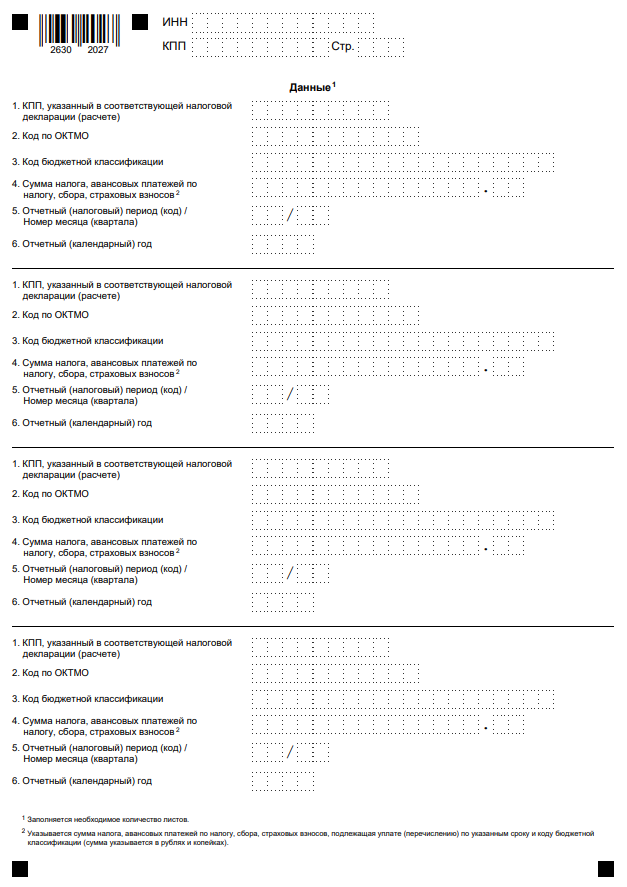

Коды бюджетной классификации всегда указывали в платёжных документах: квитанции или поручении. В 2023 году платёжки заполняют по-новому, но поле для КБК в них сохранили.

Кроме того, КБК надо указывать в уведомлениях об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. Новая форма утверждена приказом ФНС от 02.11.2022 № ЕД-7-8/1047@ и применяется с 1 января 2023 года.

В одном уведомлении можно указать исчисленные суммы нескольких разных платежей, и по каждому из них указывают свой КБК.

Если вы подадите такое уведомление, то при перечислении исчисленных сумм надо указывать в платёжном поручении не коды отдельных платежей, а специальный КБК Единый налоговый платеж: 182 01 06 12 01 01 0000 510.

Расшифровывается он так: «Увеличение финансовых активов за счет операций по единому налоговому платежу организации, индивидуального предпринимателя». Если вы перечислите деньги по этому коду, то их зачислят на единый налоговый счёт, а списываться они будут на основании поданного уведомления.

КБК основных платежей в 2023 году

Полная таблица ФНС включает в себя больше 400 разных кодов бюджетной классификации, и найти нужный не так просто. Кроме того, в ней нет КБК по взносам на травматизм, укажем его ниже.

Итак, вот коды бюджетной классификации основных платежей для бизнеса в 2023 году. Если вы не нашли здесь нужный КБК, воспользуйтесь таблицей от ФНС, которая размещена выше.

| Название платежа | Код бюджетной классификации |

|---|---|

| КБК по налогам | |

| НДС на товары (работы, услуги), реализуемые в РФ | 18210301000010000110 |

| НДС на товары, ввозимые в РФ | 18210401000010000110 |

| Налог на имущество предприятий | 18210904010020000110 |

| Налог на прибыль в региональный бюджет | 18210101012020000110 |

| Налог на прибыль в федеральный бюджет | 18210101011010000110 |

| Налог на прибыль с дивидендов юрлицам РФ | 18210101040011000110 |

| Налог на прибыль с дивидендов иностранным юрлицам | 18210101050011000110 |

| Налог на АУСН | 18210507000010000110 |

| Налог на УСН Доходы | 18210501011010000110 |

| Налог на УСН Доходы минус расходы | 18210501021010000110 |

| Единый сельскохозяйственный налог | 18210503010010000110 |

| Транспортный налог с организаций | 18210604011020000110 |

| Транспортный налог с физических лиц | 18210604012020000110 |

| Налог ПСН в бюджеты внутригородских районов | 18210504050020000110 |

| Налог ПСН в бюджеты городов федерального значения | 18210504030020000110 |

| Налог ПСН в бюджеты городских округов | 18210504010020000110 |

| Налог ПСН в гор. округах с внутригородским делением | 18210504040020000110 |

| Налог ПСН в бюджеты муниципальных округов | 18210504060020000110 |

| Налог ПСН в бюджеты муниципальных районов | 18210504020020000110 |

| Водный налог | 18210703000010000110 |

| КБК НДФЛ | |

| НДФЛ для ИП и частнопрактикующих лиц | 18210102020010000110 |

| НДФЛ для налоговых агентов с дохода до 5 млн руб. | 18210102010011000110 |

| НДФЛ для налоговых агентов с дохода от 5 млн руб. | 18210102080011000110 |

| НДФЛ с дивидендов до 5 млн руб. | 18210102130010000110 |

| НДФЛ с дивидендов от 5 млн руб. | 18210102140010000110 |

| КБК страховые взносы | |

| Взносы на травматизм и профессиональные заболевания | 79710212000061000160 |

| Взносы по единому тарифу за работников | 18210201000011000160 |

| Взносы ИП за себя в фиксированном размере | 18210202000011000160 |

| Взносы ИП за себя с дохода свыше 300 000 рублей | 18210203000011000160 |

| Взносы на ОПС работников до 2023 года | 18210214010061001160 |

| Взносы на ОМС работников до 2023 года | 18210214030081001160 |

| Взносы на ВНиМ работников до 2023 года | 18210214020061001160 |

| Взносы ИП за себя на ОПС до 2023 года | 18210214010061005160 |

| Взносы ИП за себя на ОМС до 2023 года | 18210214030081002160 |

| КБК по сборам | |

| Торговый сбор | 18210505010021000110 |

| Сбор за пользование объектами животного мира | 18210704010011000110 |

| Сбор за пользование объектами водных биоресурсов: | |

| – по внутренним водным объектам | 18210704030011000110 |

| – кроме внутренних водных объектов | 18210704020011000110 |

| Экологический сбор | 04811208010016000120 |

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен – анонсы статей, новости по регистрации и ведению бизнеса

Внимание! С 1 января 2023 года налоги, страховые взносы уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов/взносов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Как изменились КБК в 2023 году и были ли изменения в КБК по налогам

Если вы хотите отправить кому-то письмо «Почтой России», то должны указать адрес места назначения и получателя. КБК в 2022-2023 годах играет роль адреса для платежа в бюджет или декларации.

ВАЖНО! КБК в 2022-2023 годах пользуются не только юрлица и бизнесмены. Обычные граждане тоже их используют, оплачивая, например, имущественные налоги по уведомлениям, полученным из налоговой инспекции.

Перечень КБК регулярно меняется. Утверждает его Минфин России. Так, в 2023 году применяется перечень из приказа Минфина от 17.05.2022 № 75н с дополнениями согласно приказу от 22.11.2022 № 177н. На 2022 год КБК были утверждены приказом Минфина от 08.06.2021 № 75н.

Несмотря на замену регулирующих НПА, КБК на 2023 год по налогам по сравнению с 2022 годом в основном не изменились. Из существенных изменений стоит отметить:

- новый КБК для ЕНП — 182 01 06 12 01 01 0000 510;

- новые КБК для НДФЛ с дивидендов: для налога по ставке 13% в пределах 650 тыс. руб. — 182 1 01 02130 01 1000 110, для налога по ставке 15% свыше 650 тыс. руб. — 182 1 01 02140 01 1000 110.

Существенно с 2023 года поменялись КБК по взносам: в частности, они различаются для взносов за периоды до и после 01.01.2023, также введен новый КБК по взносам на травматизм. Все КБК по взносам мы приведем в статье далее.

Подробнее о расшифровке КБК вы можете узнать в этом материале.

КБК в 2023 году: таблица по страховым взносам

Наша таблица КБК в 2023 году отражает сведения в отношении кодов по страховым взносам, которые наиболее востребованы у плательщиков.

КБК по страховым взносам за работников

|

Вид платежа |

КБК |

||

|

Взносы, за периоды с 01.01.2023 |

Взносы за периоды до 2023 года |

||

| Единый КБК для взносов, распределяемых по видам страхования (кроме травматизма) | взносы |

182 1 02 01000 01 1000 160 |

– |

|

пени, штраф |

КБК для ЕНП — 182 01 06 12 01 01 0000 510 | ||

|

Взносы на обязательное пенсионное страхование |

взносы |

– |

182 1 02 14010 06 1001 160 |

|

пени, штраф |

КБК для ЕНП — 182 01 06 12 01 01 0000 510 |

||

|

Взносы на обязательное социальное страхование |

взносы |

– |

182 1 02 14020 06 1001 160 |

|

пени, штраф |

КБК для ЕНП — 182 01 06 12 01 01 0000 510 |

||

|

Взносы на обязательное медицинское страхование |

взносы |

– |

182 1 02 14030 08 1001 160 |

|

пени, штраф |

КБК для ЕНП — 182 01 06 12 01 01 0000 510 |

||

|

Взносы «на травматизм» |

взносы |

797 1 02 12000 06 1000 160 |

|

|

пени |

797 1 02 12000 06 2100 160 |

||

|

штраф |

797 1 02 12000 06 3000 160 |

КБК по страховым взносам ИП

|

Вид платежа |

КБК |

||

|

Взносы, за периоды с 01.01.2023 |

Взносы за периоды до 2023 года |

||

|

Фиксированные взносы в совокупном размере (ОПС + ОМС) |

взносы |

182 1 02 02000 01 1000 160 |

182 1 02 14010 06 1005 160 |

|

штраф |

182 1 02 02000 01 3000 160 |

– |

|

|

Взносы в ПФР 1% с доходов свыше 300 000 руб. |

взносы |

182 1 02 03000 01 1000 160 |

– |

|

штраф |

182 1 02 03000 01 3000 160 |

– |

С 2023 года чтобы заплатить пени, составлять отдельные платежки на них не надо. При наличии положительного сальдо ЕНС инспекция сама спишет деньги в погашение пеней. Пени погашаются в третью очередь после недоимок и текущих платежей. Если средств не хватает, нужно внести деньги на ЕНС в виде единого налогового платежа, КБК которого 182 01 06 12 01 01 0000 510.

КБК в 2022 году: таблица по страховым взносам

Справочно приведем также таблицу КБК по взносам в 2022 году.

КБК по страховым взносам за работников

|

Вид платежа |

КБК |

||

|

Взносы, начисленные за периоды до 2017 года, уплаченные после 01.01.2017 |

Взносы за 2017-2022 годы |

||

|

Взносы на обязательное пенсионное страхование |

взносы |

182 1 02 02010 06 1000 160 |

182 1 02 02010 06 1010 160 |

|

пени |

182 1 02 02010 06 2100 160 |

182 1 02 02010 06 2110 160 |

|

|

штраф |

182 1 02 02010 06 3000 160 |

182 1 02 02010 06 3010 160 |

|

|

Взносы на обязательное социальное страхование |

взносы |

182 1 02 02090 07 1000 160 |

182 1 02 02090 07 1010 160 |

|

пени |

182 1 02 02090 07 2100 160 |

182 1 02 02090 07 2110 160 |

|

|

штраф |

182 1 02 02090 07 3000 160 |

182 1 02 02090 07 3010 160 |

|

|

Взносы на обязательное медицинское страхование |

взносы |

182 1 02 02101 08 1011 160 |

182 1 02 02101 08 1013 160 |

|

пени |

182 1 02 02101 08 2011 160 |

182 1 02 02101 08 2013 160 |

|

|

штраф |

182 1 02 02101 08 3011 160 |

182 1 02 02101 08 3013 160 |

|

|

Взносы «на травматизм» |

взносы |

393 1 02 02050 07 1000 160 |

|

|

пени |

393 1 02 02050 07 2100 160 |

||

|

штраф |

393 1 02 02050 07 3000 160 |

КБК по страховым взносам ИП

|

Вид платежа |

КБК |

||

|

Взносы, начисленные за периоды до 2017 года, уплаченные после 01.01.2017 |

Взносы за 2017-2022 годы |

||

|

Фиксированные взносы в ПФР, включая взносы |

взносы |

182 1 02 02140 06 1100 160 |

182 1 02 02140 06 1110 160* *Единый КБК для фиксированной части и взносов с доходов свыше 300 000 руб. действует с 23.04.2018 |

|

Взносы в ПФР 1% с доходов свыше 300 000 руб. |

взносы |

182 1 02 02140 06 1200 160 |

|

|

пени |

182 1 02 02140 06 2100 160 |

182 1 02 02140 06 2110 160 |

|

|

штраф |

182 1 02 02140 06 3000 160 |

182 1 02 02140 06 3010 160 |

|

|

Взносы на обязательное медицинское страхование |

взносы |

182 1 02 02103 08 1011 160 |

182 1 02 02103 08 1013 160 |

|

пени |

182 1 02 02103 08 2011 160 |

182 1 02 02103 08 2013 160 |

|

|

штраф |

182 1 02 02103 08 3011 160 |

182 1 02 02103 08 3013 160 |

Коды бюджетной классификации по налогам на 2022-2023 годы

КБК по налогам, указанным в таблицах ниже, в последние годы не изменялись (кроме новых КБК по НДФЛ с дивидендов с 2023 года). Чтобы вы легко и быстро нашли нужный вам КБК (из наиболее востребованных), мы разделили их на группы:

Таблица КБК по НДФЛ на 2022-2023 годы

|

НДФЛ с доходов сотрудников до 5 млн руб. (кроме НДФЛ с дивидендов) |

182 1 01 02010 01 1000 110 |

|

Пени по НДФЛ с доходов сотрудников до 5 млн руб. (кроме НДФЛ с дивидендов) |

182 1 01 02010 01 2100 110 |

|

Штраф по НДФЛ с доходов сотрудников до 5 млн руб. (кроме НДФЛ с дивидендов) |

182 1 01 02010 01 3000 110 |

|

НДФЛ с доходов ИП на ОСНО до 5 млн руб. |

182 1 01 02020 01 1000 110 |

|

Пени по НДФЛ с доходов ИП на ОСНО до 5 млн руб. |

182 1 01 02020 01 2100 110 |

|

Штраф по НДФЛ с доходов ИП на ОСНО до 5 млн руб. |

182 1 01 02020 01 3000 110 |

|

НДФЛ с доходов свыше 5 млн руб. (кроме НДФЛ с дивидендов) |

182 1 01 02080 01 1000 110 |

|

Пени по НДФЛ с суммы свыше 5 млн руб. |

182 1 01 02080 01 2100 110 |

|

Штраф по НДФЛ с суммы свыше 5 млн руб. |

182 1 01 02080 01 3000 110 |

|

НДФЛ с доходов в виде дивидендов в части суммы налога, не превышающей 650 000 руб. |

182 1 01 02130 01 1000 110 |

| Пени по НДФЛ с доходов в виде дивидендов в части суммы налога, не превышающей 650 000 руб. | 182 1 01 02130 01 2100 110 |

| Штраф по НДФЛ с доходов в виде дивидендов в части суммы налога, не превышающей 650 000 руб. | 182 1 01 02130 01 3000 110 |

| НДФЛ с доходов в виде дивидендов в части суммы налога свыше 650 000 руб. | 182 1 01 02140 01 1000 110 |

| Пени по НДФЛ с доходов в виде дивидендов в части суммы налога свыше 650 000 руб. | 182 1 01 02140 01 2100 110 |

| Штраф по НДФЛ с доходов в виде дивидендов в части суммы налога свыше 650 000 руб. | 182 1 01 02140 01 3000 110 |

Таблица КБК по налогу на прибыль

|

Назначение платежа |

Обязательный платеж |

Пени |

Штраф |

|

В федеральный бюджет (кроме консолидированных групп налогоплательщиков) |

182 1 01 01011 01 1000 110 |

182 1 01 01011 01 2100 110 |

182 1 01 01011 01 3000 110 |

|

В бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) |

182 1 01 01012 02 1000 110 |

182 1 01 01012 02 2100 110 |

182 1 01 01012 02 3000 110 |

|

В федеральный бюджет (для консолидированных групп налогоплательщиков) |

182 1 01 01013 01 1000 110 |

182 1 01 01013 01 2100 110 |

182 1 01 01013 01 3000 110 |

|

В бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) |

182 1 01 01014 02 1000 110 |

182 1 01 01014 02 2100 110 |

182 1 01 01014 02 3000 11 |

|

При выполнении соглашений о разделе продукции, заключенных до 21.10.2011 (до вступления в силу закона от 30.12.1995 № 225-ФЗ) |

182 1 01 01020 01 1000 110 |

182 1 01 01020 01 2100 110 |

182 1 01 01020 01 3000 110 |

|

С доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство |

182 1 01 01030 01 1000 110 |

182 1 01 01030 01 2100 110 |

182 1 01 01030 01 3000 110 |

|

С доходов российских организаций в виде дивидендов от российских организаций |

182 1 01 01040 01 1000 110 |

182 1 01 01040 01 2100 110 |

182 1 01 01040 01 3000 110 |

|

С доходов иностранных организаций в виде дивидендов от российских организаций |

182 1 01 01050 01 1000 110 |

182 1 01 01050 01 2100 110 |

182 1 01 01050 01 3000 110 |

|

С дивидендов от иностранных организаций |

182 1 01 01060 01 1000 110 |

182 1 01 01060 01 2100 110 |

182 1 01 01060 01 3000 110 |

|

С процентов по государственным и муниципальным ценным бумагам |

182 1 01 01070 01 1000 110 |

182 1 01 01070 01 2100 110 |

182 1 01 01070 01 3000 110 |

|

С прибыли контролируемых иностранных компаний |

с прибыли контролируемых иностранных компаний |

с прибыли контролируемых иностранных компаний |

с прибыли контролируемых иностранных компаний |

КБК по НДС

|

Вид платежа |

Налог |

Пени |

Штраф |

|

НДС на товары (работы, услуги), реализуемые на территории России |

182 1 03 01000 01 1000 110 |

182 1 03 01000 01 2100 110 |

182 1 03 01000 01 3000 110 |

|

НДС на товары, ввозимые на территорию России из стран ТС |

182 1 04 01000 01 1000 110 |

182 1 04 01000 01 2100 110 |

182 1 04 01000 01 3000 110 |

|

НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) |

153 1 04 01000 01 1000 110 |

153 1 04 01000 01 2100 110 |

153 1 04 01000 01 3000 110 |

Об алгоритмах расчета фиксированных платежей читайте в этой статье.

Что делать, если в КБК при оплате налога или взноса допустили ошибку? Ответ на этот вопрос узнайте в Готовом решении от КонсультантПлюс, получив пробный бесплатный доступ к системе.

КБК 2022-2023 для спецрежимов (упрощенки, патента, сельхозналога), торгового сбора и налога на игорный бизнес будут такими:

|

Наименование КБК 2022-2023 |

КБК для перечисления налога или взноса |

КБК для пени |

КБК для штрафа |

|

Единый налог при УСН «доходы» |

182 1 05 01011 01 1000 110 |

182 1 05 01011 01 2100 110 |

182 1 05 01011 01 3000 110 |

|

Единый налог при УСН «доходы минус расходы» (в т. ч. минимальный налог) |

182 1 05 01021 01 1000 110 |

182 1 05 01021 01 2100 110 |

182 1 05 01021 01 3000 110 |

|

ЕСХН |

182 1 05 03010 01 1000 110 |

182 1 05 03010 01 2100 110 |

182 1 05 03010 01 3000 110 |

|

Торговый сбор |

182 1 05 05010 02 1000 110 |

182 1 05 05010 02 2100 110 |

182 1 05 05010 02 3000 110 |

|

Патент (бюджет городского округа) |

182 1 05 04010 02 1000 110 |

182 1 05 04010 02 2100 110 |

182 1 05 04010 02 3000 110 |

|

Патент (бюджет муниципального района) |

182 1 05 04020 02 1000 110 |

182 1 05 04020 02 2100 110 |

182 1 05 04020 02 3000 110 |

|

Патент (для жителей Москвы, Санкт-Петербурга, Севастополя) |

182 1 05 04030 02 1000 110 |

182 1 05 04030 02 2100 110 |

182 1 05 04030 02 3000 110 |

|

Налог на игорный бизнес |

182 1 06 05000 02 1000 110 |

182 1 06 05000 02 2100 110 |

182 1 06 05000 02 3000 110 |

КБК для имущественных налогов (транспортного, земельного, налога на имущество)

|

Наименование КБК |

КБК для перечисления налога или взноса |

КБК для пени |

КБК для штрафа |

|

Транспортный налог для юрлиц |

182 1 06 04011 02 1000 110 |

182 1 06 04011 02 2100 110 |

182 1 06 04011 02 3000 110 |

|

Транспортный налог для физлиц |

182 1 06 04012 02 1000 110 |

182 1 06 04012 02 2100 110 |

182 1 06 04012 02 3000 110 |

|

Земельный налог для юрлиц (для Москвы, Санкт-Петербурга, Севастополя) |

182 1 06 06 031 03 1000 110 |

182 1 06 06 031 03 2100 110 |

182 1 06 06 031 03 3000 110 |

|

Налог с земли в границах городских округов для юрлиц |

182 1 06 06032 04 1000 110 |

182 1 06 06032 04 2100 110 |

182 1 06 06032 04 3000 110 |

|

Налог с земли в границах межселенных территорий для юрлиц |

182 1 06 06033 05 1000 110 |

182 1 06 06033 05 2100 110 |

182 1 06 06033 05 3000 110 |

|

Налог с земли в границах сельских поселений для юрлиц |

182 1 06 06033 10 1000 110 |

182 1 06 06033 10 2100 110 |

182 1 06 06033 10 3000 110 |

|

Налог с земли в границах городских поселений для юрлиц |

182 1 06 06033 13 1000 110 |

182 1 06 06033 13 2100 110 |

182 1 06 06033 13 3000 110 |

|

Земельный налог за участки в границах городских округов с внутригородским делением для юрлиц |

182 1 06 06032 11 1000 110 |

182 1 06 06032 11 2100 110 |

182 1 06 06032 11 3000 110 |

|

Земельный налог за участки в границах внутригородских районов для юрлиц |

182 1 06 06032 12 1000 110 |

182 1 06 06032 12 2100 110 |

182 1 06 06032 12 3000 110 |

|

Налог на имущество физлиц (для Москвы, Санкт-Петербурга, Севастополя) |

182 1 06 01010 03 1000 110 |

182 1 06 01010 03 2100 110 |

182 1 06 01010 03 3000 110 |

|

Налог на имущество физлиц, расположенное в границах городских округов |

182 1 06 01020 04 1000 110 |

182 1 06 01020 04 2100 110 |

182 1 06 01020 04 3000 110 |

|

Налог на имущество физлиц, расположенное в границах межселенных территорий |

182 1 06 01030 05 1000 110 |

182 1 06 01030 05 2100 110 |

182 1 06 01030 05 3000 110 |

|

Налог на имущество физлиц, расположенное в границах сельских поселений |

182 1 06 01030 10 1000 110 |

182 1 06 01030 10 2100 110 |

182 1 06 01030 10 3000 110 |

|

Налог на имущество физлиц, расположенное в границах городских поселений |

182 1 06 01030 13 1000 110 |

182 1 06 01030 13 2100 110 |

182 1 06 01030 13 3000 110 |

|

Налог на имущество организаций (не входящее в единую систему газоснабжения) |

182 1 06 02010 02 1000 110 |

182 1 06 02010 02 2100 110 |

182 1 06 02010 02 3000 110 |

|

Налог на имущество организаций, входящее в единую систему газоснабжения |

182 1 06 02020 02 1000 110 |

182 1 06 02020 02 2100 110 |

182 1 06 02020 02 2100 110 |

Основные КБК для акцизных сборов в 2023 году остались такими же:

|

Наименование КБК |

КБК для перечисления налога или взноса |

КБК для пени |

КБК для штрафа |

|

Акцизы на этиловый спирт российского производства из пищевого сырья (кроме перечисленных в следующих пунктах) |

182 1 03 02011 01 1000 110 |

182 1 03 02011 01 2100 110 |

182 1 03 02011 01 3000 110 |

|

Акцизы на этиловый спирт российского производства из пищевого сырья (дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) |

182 1 03 02013 01 1000 110 |

182 1 03 02013 01 2100 110 |

182 1 03 02013 01 2100 110 |

|

Акцизы на спиртосодержащую продукцию российского производства |

182 1 03 02020 01 1000 110 |

182 1 03 02020 01 2100 110 |

182 1 03 02020 01 3000 110 |

|

Акцизы на российское пиво |

182 1 03 02100 01 1000 110 |

182 1 03 02100 01 2100 110 |

182 1 03 02100 01 3000 110 |

|

Акцизы на российскую алкогольную продукцию с долей этилового спирта больше 9% (за исключением пива и разнообразных вин) |

182 1 03 02111 01 1000 110 |

182 1 03 02111 01 2100 110 |

182 1 03 02111 01 3000 110 |

|

Акцизы на российскую алкогольную продукцию с долей этилового спирта до 9% (за исключением пива и разнообразных вин) |

182 1 03 02130 01 1000 110 |

182 1 03 02130 01 2100 110 |

182 1 03 02130 01 3000 110 |

|

Акцизы на российские вина |

182 1 03 02090 01 1000 110 |

182 1 03 02090 01 2100 110 |

182 1 03 02090 01 3000 110 |

|

Акцизы на российский автомобильный бензин |

182 1 03 02041 01 1000 110 |

182 1 03 02041 01 2100 110 |

182 1 03 02041 01 3000 110 |

|

Акцизы на российское дизельное топливо |

182 1 03 02070 01 1000 110 |

182 1 03 02070 01 2100 110 |

182 1 03 02070 01 3000 110 |

Итоги

По налогам в 2023 году в основном применяются те же КБК, которые мы использовали в 2022-м. Дополнительно введены КБК для ЕНП, а также для НДФЛ с дивидендов. КБК по страховым взносам в 2023 году поменялись как для компаний, так и для ИП.