Практика показывает, что в налоговую часто поступают доносы на компании и ИП. Поэтому надо уметь на них реагировать. Инспекторы не обязательно откликнутся на донос моментально, но они его учтут в процессе подготовки проверки. Поэтому специалисты компании Самитов Консалтинг рекомендуют заранее подстраховаться от потенциальных доносов.

Принимают ли в ФНС доносы

Любой гражданин или юрлицо могут обратиться в налоговый орган. Сделать это можно лично, по почте или через официальный сайт ФНС. Порядок обращения регламентируется ФЗ РФ №59 от 02.05.2022. Обращение должно содержать следующую информацию:

-

ФИО автора обращения;

-

адрес, телефон;

-

электронную почту для отправки ответа.

При этом анонимки инспекторы рассматривать не будут, но это не означает, что они останутся вообще без внимания. Информация из таких обращений может послужить сигналом для того, чтобы инспекторы обратили внимание на объект доноса. И если информация из него подтвердиться, то анонимность доноса уже не будет иметь значения.

Если автор захочет, чтобы его обращение было рассмотрено в оперативном порядке, он может указать вымышленное имя. Конечно, в этом случае ответа он не дождется. Но для анонима это не главное.

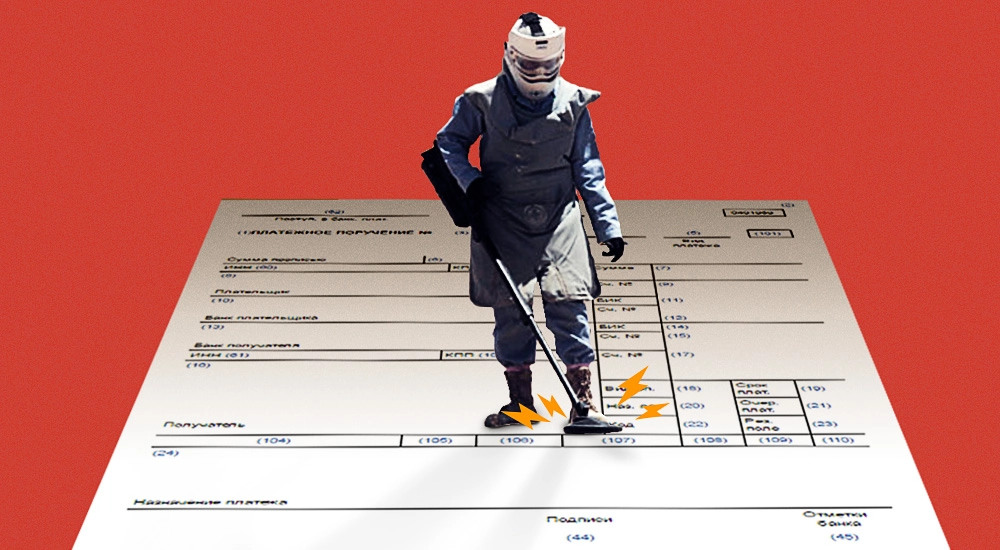

Опасность доносов

Особенно опасными считаются доносы, которые имеют под собой реальную основу. Предлагаем знакомиться с примером эффективного доноса: постановление АС Западно-Сибирского округа №А03-3675/2018 от 23.12.2021.

В данном деле начальник цеха (скорее всего, бывший) направил сразу несколько интернет-обращений:

-

на сайт ФСБ;

-

на сайт ФНС;

-

на сайт Роспотребнадзора;

-

на сайт Правительства РФ;

-

на сайт прокуратуры Алтайского края.

Данное обращение не было анонимным, что придало ему особый вес. Заявитель указал, что компания не учитывает в бухгалтерском и налоговом учете часть реализованной продукции. Речь шла о пиве, которое продавалось за наличный расчет. При этом официально компания занималась производством безалкогольной продукции.

Разумеется, само по себе обращение не выступает доказательством налогового нарушения. Но оно стало основанием для углубленной проверки юрлица со стороны ФНС и следственных органов. В результате факты из обращения подтвердились.

Проверка позволила инспекторам ФНС и следователям собрать большое количество доказательств для суда:

-

протоколы допросов свидетелей;

-

расшифровку прослушивания телефонных переговоров должностных лиц компании;протоколы обысков и выемок в администра

-

тивных, производственных, складских и иных помещениях;

-

технические документы по производству продукции;

-

результаты проверки объемов расхода сырья и материалов.

Представленных фактов хватило для того, чтобы арбитры приняли сторону налоговиков и подтвердили обоснованность доначислений. Верховный суд поддержал решение, а в отношении директора завели уголовное дело.

Будет ли донос поводом для налоговой проверки

При принятии решения о проведении налоговой проверки, инспекторы руководствуются не только доносами. Совокупность критериев, по которым принимается данное решение, устанавливается приказом ФНС №ММ-3-06/333@ от 30.05.2007.

А в письме ФНС №СД-4-2/12900@ от 10.09.2021 указано, что заявление третьего лица о возможных нарушениях налогового законодательства определенным налогоплательщиком не относится к налоговым рискам. Донос не может стать основанием для начала обязательной налоговой проверки. Решение о ее проведении принимается уполномоченными сотрудниками без участия третьих лиц.

Тем не менее, сведения из обращения с большой вероятностью будут использоваться в рамках предпроверочных мероприятий. Для их проведения используются материалы, полученные в результате работы АСК НДС-2, а также дополнительные доказательства, собранные налоговиками.

В этой ситуации обращение о возможном правонарушении со стороны компании станет дополнительным доводом побудить ее добровольно уточнить налоговые обязательства и доплатить налог. Проще говоря, донос выступает инструментом для запугивания компании, с помощью которого инспекторы заставляют ее пополнить бюджет без проведения проверки.

Откуда может поступить донос и как о нем может узнать компания

Главными источниками информации для налоговой инспекции выступают бывшие и настоящие сотрудники компании и ее контрагентов. Инспекторы могут получить интересующие сведения от данных лиц не только с помощью обращений, но и посредством допросов в соответствии со ст.90 НК РФ.

Самыми информативными являются бывшие сотрудники организации, которые уволились из-за конфликтов с руководством. Такие лица могут предоставить налоговой даже «приукрашенные» не в пользу организации данные, что будет на руку проверяющим. По этой причине при возникновении каких-либо значимых конфликтов с сотрудниками рекомендуется письменно зафиксировать факт конфликта и его причину. Также советуем сохранить все документы, которые с ним связаны. Такими документами могут быть выговоры, свидетельства о прогулах, нарушениях трудовой дисциплины и прочее. При этом неважно работает еще сотрудник в компании или нет. К нам уже обращались клиенты, которым мы помогли оспорить недостоверную информацию, представленную в ФНС бывшим сотрудником.

Законодательство не обязывает инспекцию уведомлять компании или ИП о поступившем на них доносе, поэтому в большинстве случаев налогоплательщик узнает о нем слишком поздно:

-

в рамках обсуждения с инспекторами результатов предпроверочного анализа;

-

по результатам налоговой проверки в момент ознакомления с ее материалами.

Как организация должна реагировать на донос в ФНС

Инспекторы считают доносы о возможных налоговых нарушениях со стороны налогоплательщика иными письменными доказательствами. По этой причине с информацией из доноса необходимо работать теми же методами, что и с другими необоснованными доводами проверяющих. Проще говоря, нужно опровергать их всеми доступными доказательствами и способами.

Потребуется письменное подтверждение того, что сведения из доноса не соответствуют действительности. К примеру, что инициатор доноса не мог обладать такими сведениями в силу должностных обязанностей.

Если имеются иные свидетели, которые владеют необходимой информацией, то нужно письменно ходатайствовать об их допросе. Если налоговики откажут в его проведении, можно использовать альтернативные способы фиксации показаний. К таковым относят допрос у нотариуса (ст.103 Основ законодательства РФ о нотариате).

Документ, который оформляет нотариус, будет служить письменным доказательством. Его можно представить как в инспекцию, так и в суд. Нотариусы совершают действия от имени РФ, что гарантирует доказательную силу и публичное признание нотариально оформленных документов (постановление КС №15-П от 19.05.1998).

Допрос может проводиться также адвокатом, который ведет дело компании. Это устанавливается п.3 ст.6 ФЗ РФ №63 от 13.05.2002. В качестве доказательства можно предоставить переписку в электронной почте, которая опровергает информацию из доноса. Ее потребуется заверить у нотариуса.

Ответственность за ложный донос

В НК отсутствуют нормы, устанавливающие ответственность доносчика за предоставление в налоговую недостоверных сведений. Но устанавливается ответственность для свидетелей за дачу заведомо ложных показаний (ст.128 НК РФ).

За ложный донос о преступлении его инициатору грозит ответственность по ст.306 УК РФ. Если речь идет о преступлениях, связанных с уклонением от налогов, применяются ст.198-199.4 УК РФ.

За заведомо ложный донос может грозить ответственность в виде лишения свободы сроком до двух лет. Если донос касается тяжкого или особо тяжкого преступления – до трех лет. Если доносчик подделывал доказательства – до шести лет.

К нам периодически обращаются за помощью компании и ИП, на которых поступают доносы. При отсутствии реальной основы под ними наши юристы и бухгалтеры доказывают правоту клиентов. Если вы столкнулись с такой проблемой, обращайтесь к нам. В компании Самитов Консалтинг трудятся опытные специалисты, способные решить даже самые трудные и нестандартные задачи с наименьшими потерями для вашего бизнеса. Данный факт подтверждается многочисленными благодарственными письмами клиентов, с которыми вы можете ознакомиться.

Для начала сотрудничества просто напишите нам в онлайн-чат или закажите обратный звонок. Наши менеджеры сразу свяжутся с вами.

Когда стоит проверить партнеров на сайте налоговой инспекции РФ?

Необходимость проверки контрагентов вызывается разными причинами. В первую очередь она связана с намерением снизить риски собственного бизнеса:

- Избежать неплатежей за поставленный товар или оказанные услуги.

- Не допустить неполучения оплаченного товара.

- Не понести убытков из-за несвоевременного поступления товара или его низкого качества.

- Не оказаться участником мошеннических схем.

- Избежать получения сомнительных документов, что несет риски по налогу на прибыль и НДС.

Юридически обязанности проверки контрагента не существует. И согласно п. 3 действующей с 19.08.2017 новой ст. 54.1 НК РФ само по себе подписание первичных документов неустановленным или неуполномоченным лицом, а также налоговые нарушения контрагента не могут являться основанием для отказа в вычете НДС или в принятии расходов по прибыли.

Но фактически на налогоплательщика, действующего без должной осмотрительности, может быть возложена ответственность за необоснованное получение налоговой выгоды (п. 10 постановления пленума ВАС РФ от 12.10.2006 г. № 53). И чаще всего доказывать свою добросовестность приходится именно налогоплательщику самостоятельно.

Важно! КонсультантПлюс разъясняет

По своей сути оценка обстоятельств выбора контрагента является оценкой должной осмотрительности, т.е. насколько тщательно налогоплательщик проверил его перед сделкой (п. 13). Речь идет об истории ведения бизнеса, о кредите доверия, опыте, платежеспособности, деловой репутации и т.д.

Инспекция должна, например, оценить (п. 15):

– было ли известно налогоплательщику о фактическом местонахождении контрагента, его производственных и складских помещений;

Полный перечень обстоятельств, которые проверяют налоговики, оценивая должную осмотрительность, смотрите в К+. Пробный доступ к системе бесплатен.

Поэтому большинство организаций и ИП, вступая в деловые взаимоотношения, особенно с новыми партнерами, стараются максимально обезопасить себя. Часто при заключении договоров взаимно запрашиваются достаточно объемные комплекты документов, подтверждающих реальность существования контрагента:

- Факт его регистрации в ЕГРЮЛ и ИФНС.

- Наличие у него имущества, оборотов по банку.

- Полномочия должностных лиц и образцы их подписей.

- Отсутствие долгов по налогам и по сдаче отчетности.

Эта информация требует не только площадей для ее хранения, но и периодического ее обновления. К тому же, со временем даже у вполне добросовестного контрагента могут возникнуть проблемы, о которых лучше узнать заранее.

В связи с этим особое значение в плане проверки приобретают интернет-ресурсы, дающие возможность получить актуальную информацию о партнере с минимальными трудозатратами и не требующие объемного документооборота. Одним из таких ресурсов является сайт ИФНС – проверка контрагента делается здесь бесплатно и позволяет узнать не только сведения о партнере, но и данные о собственной организации или ИП. Последнее тоже не будет лишним с точки зрения проверки достоверности доступных для всеобщего обозрения сведений или взгляда на себя со стороны.

Важно! Рекомендации от КонсультантПлюс

Чтобы подтвердить проявление должной осмотрительности все результаты проверки контрагента зафиксируйте в отчете, который можно разработать самостоятельно. К отчету приложите…

Подробнее о том, как проявить должную осмотрительность и подтвердить обоснованность налоговой выгоды, подробно разъясняется в Готовом решении. Получите пробный доступ к К+ бесплатно и переходите в материал.

Какие сведения об организации и ИП предоставляет ИФНС

На ФНС возложены не только фискальные функции, но и обязанность регистрации налогоплательщиков, поэтому она владеет максимально возможным объемом достоверных актуальных данных обо всех лицах, внесенных в регистрационный госреестр.

На основе этих сведений на сайте ФНС в отношении контрагента можно проверить:

- Факты внесения его в ЕГРЮЛ и постановки на учет в ИФНС.

- Имели ли место такие события, как реорганизация, ликвидация, исключение из госреестра, уменьшение УК.

- Юридический адрес на массовость регистрации и на фактическое присутствие контрагента по нему.

- Наличие дисквалифицированных лиц в составе учредителей, собственников или руководителей партнера.

- Учредителя, собственника или руководителя на факт участия в смежных организациях.

- Наличие долгов по налогам и по отчетности.

Чем может помочь официальный сайт Федеральной налоговой службы

Проверка контрагента по ИНН или другим данным доступна на сайте налоговой инспекции http://egrul.nalog.ru/.

Сайт позволяет не только увидеть вышеперечисленную информацию о партнере, но и распечатать ее, а также дает возможность получения выписки из ЕГРЮЛ, подписанной ИФНС электронно.

В отношении должников по уплате налогов и предоставлению отчетности сайт ФНС сейчас отсылает к базе данных исполнительных производств ФССП, по которой также стоит проверить контрагента.

Использовать для проверки можно и сайты других органов. Например, на сайте Нотариальной палаты можно проверить нотариальные доверенности контрагента – см. «Теперь доверенности контрагента можно проверить в интернете».

Данные для поиска: ОГРН, ИНН, КПП, название фирмы, ФИО ИП, регион

Для получения информации о контрагенте в окно критериев поиска на одной из закладок (для организации или ИП) достаточно ввести следующую информацию:

- Для юрлиц – ОГРН или ИНН, которые уникальны для каждой фирмы. Поиск также можно осуществить по названию организации. Поскольку названия фирм могут неоднократно дублироваться, желательно указать регион ее нахождения.

- Для ИП – ОГРНИП или ИНН, которые также присущи каждому конкретному лицу. Можно искать ИП по ФИО. Однако для упрощения поиска среди полных тезок желательно указывать регион места жительства ИП.

Знание КПП организации для поиска сведений о ней значения не имеет. Тем более что у одной организации может быть несколько КПП.

На сайте ФНС КПП задействован в поиске контрагентов для подтверждения факта выдачи документов, отраженных в книге покупок, представленной в ИФНС в составе отчетности по НДС. Однако здесь он не является обязательным реквизитом. Чаще всего осуществляют поиск контрагента по ИНН.

Пример поиска сведений об ООО по ИНН

Как правило, для поиска сведений о контрагенте необходимая уникальная информация (ОГРН, ОГРНИП или ИНН) есть в наличии. Чаще всего проверку контрагентов на сайте ИФНС делают по ИНН.

Если ввести ИНН по конкретному ООО в окно критериев поиска и, внеся в строку для шифра предлагаемый цифровой код, нажать функцию «Найти», то на экране в табличной форме появится информация об интересующем нас лице:

- полное наименование;

- юридический адрес;

- ОГРН;

- ИНН;

- КПП;

- дата присвоения ОГРН;

- дата внесения сведений о прекращении деятельности – при наличии.

Сформированную таблицу, как и выписку из ЕГРЮЛ, можно сохранить в виде файла или распечатать.

На этой же странице сайта ИФНС есть отдельные разделы, в которых аналогичным способом можно найти интересующую информацию о конкретной организации или ИП по следующим вопросам:

- Об изменениях, вносимых в учредительные документы.

- О процессах ликвидации, реорганизации, уменьшения УК, приобретения долей.

- Об исключении из ЕГРЮЛ.

- Об адресах массовой регистрации.

- О юрлицах, место фактического нахождения которых не соответствует их юридическим адресам.

- Об имеющейся задолженности юрлиц по налогам и представляемой отчетности.

- О дисквалифицированных физлицах.

- О юрлицах, в руководстве которых присутствуют дисквалифицированные лица.

- О физлицах, которые не могут руководить организациями по решению суда.

- О физлицах, принимающих участие в создании нескольких организаций или в руководстве ими.

Какие сервисы ФНС можно использовать, чтобы узнать данные юридического лица по ИНН, детально разъяснил советник государственной гражданской службы РФ 3 класса А.Ю. Васильев. Ответ чиновника доступен в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

У юридического лица есть долги по отчетности и налогам – что это значит?

Для целей проверки контрагента неуплата им налогов является характерным показателем имеющихся проблем. У фирмы, не уплачивающей налоги, дела, скорее всего, идут не очень хорошо.

Если фирма имеет долги по налогам или не сдает отчетность (или ИП не платит налоги), то информация об этом может быть передана в ФССП для взыскания налоговых платежей или штрафных санкций (если они превышают определенную величину).

Следует отметить, что по вопросу неплатежей контрагента может быть интересной и информация о делах, рассматриваемых арбитражным судом.

О том, может ли информация о неуплате налогов быть общедоступной, читайте материал «Какие сведения составляют налоговую тайну?».

Итоги

ФНС запустила несколько сервисов, с помощью которых можно выяснить сведения о контрагенте по ИНН, перед заключением договора. Там же можно выяснить ИНН организации по названию или получить выписку по ИНН на сайте налоговой.

Фирма может внешне выглядеть благополучно, иметь красивый офис и вежливый отдел продаж, а внутри там огромные долги, суды и директор в бегах.

А если вы принимаете к вычету НДС, вам налоговая может устроить вырванные годы только за то, что контрагент покажется ей каким-то неблагонадежным.

Поэтому контрагентов надо проверять. Вот как это делать.

Сразу оговорюсь: есть 17 способов проверить контрагента по разным базам, сайтам и сервисам, и если пользоваться всеми, то это будет стоить времени. Зато прошедший все 17 шагов контрагент — это золото. Если вы начали проверку, и первые же пять этапов оказались провальными, можно сразу отказывать этому контрагенту — маловероятно, что дальше вы найдете что-то хорошее.

Вы узнаете

- Зачем проверять контрагентов

- Когда проверять контрагентов

- Источники информации о юридических лицах и ИП

- 17 шагов проверки добросовестности контрагента

- Как оформить отчет по компании

Как проверить контрагента: пошаговые действия

- Запросить у потенциального контрагента копии основных документов.

- Получить актуальную выписку из реестра юридических лиц.

- Проверить, не массовый ли адрес у контрагента.

- Проверить, не дисквалифицирован ли директор.

- Уточнить, какой бизнес ведет контрагент: малый или средний. Это покажет уровень оборотов фирмы и количество сотрудников в организации.

- Проверить, не банкрот ли контрагент.

- Проверить, не исключен ли контрагент из ЕГРЮЛ.

- Поискать контрагента в базе судебных приставов.

- Проверить контрагента в картотеке арбитражных дел.

- Изучить бухгалтерскую отчетность контрагента. Это покажет, прибыльный ли у него бизнес.

- Проверить паспорт руководителя или ИП на действительность или наличие разрешений на работу ключевых сотрудников контрагента, если они — неграждане России.

- Если со стороны контрагента договор собирается подписывать человек с нотариальной доверенностью, уточнить, не истек ли ее срок.

- Если у вашего контрагента должна быть лицензия на осуществление деятельности, проверить ее действительность. Если он занимается инновациями, проверить патент.

- Посмотреть, не номинальный ли директор.

- Проверить, не вносит ли контрагент изменения в ЕГРЮЛ.

- Проверить, не внесен ли контрагент в реестр недобросовестных поставщиков.

- Проверить членство в некоммерческой организации.

Зачем проверять контрагентов

Недобросовестные компании очень хорошо умеют изображать благонадежность. Доверять нельзя ни обильной рекламе в интернете, ни щедрым скидкам, ни дорогим костюмам. Вот зачем проверять контрагентов по документам.

Вычислить тех, кто не выполнит обязательства. Мои клиенты часто рассказывают о недобросовестности партнеров. Салону красоты плохо сделали ремонт и пропали — потери составили треть от первоначальной суммы ремонта. Строителям заказчик три года не оплачивал выполненные работы — нужно было подавать в суд, но заказчик обанкротился.

Часто бывает, что покупатель принимает товар и не платит. Или наоборот: поставщик получает аванс и не отгружает товар. Проверка поможет решить, стоит ли сотрудничать с контрагентом, или есть риск, что он не выполнит свои обязательства.

Не работать с однодневками. Контрагент может оказаться фирмой-однодневкой, которая была создана неделю назад специально для того, чтобы взять с заказчиков авансы и исчезнуть. В этом случае вы потеряете только деньги, но это тоже неприятно.

Может оказаться так, что фирмы вообще не существует. Есть сайт, есть название и счет для перевода денег, но юридического лица нет, а за сайтом скрываются обманщики.

Вычислить мошенников. Ваш контрагент может совершать финансовые преступления, например, заниматься обналом или набирать незаконные кредиты. В таком случае правоохранительные органы будут проверять не только контрагента, но и вас как его партнера.

Избежать работы с банкротом. Вы можете связаться с фирмой, которая находится в состоянии банкротства. Если вы переведете такой фирме деньги, увидите вы их не скоро, если вообще увидите.

Любую сделку с банкротом, в том числе вашу, вправе оспорить в суде кредиторы. Чтобы получить деньги назад, нужно включаться в реестр кредиторов и ждать окончания процедуры банкротства, которая может длиться несколько лет.

Не иметь проблем с налоговой. Если налоговая посчитает, что вы недостаточно проверили добросовестность потенциального контрагента, вам могут отказать в налоговой выгоде. То есть вы не сможете заплатить меньше налогов — получить налоговый вычет или применить пониженную налоговую ставку.

Случай из жизни. После налоговой проверки одной компании доначислили налог на прибыль и НДС в размере 10 миллионов рублей. Штраф и пени вышли еще на 4 миллиона.

Причиной для этого стал один договор поставки. Налоговая сказала, что фирма не проявила должную осмотрительность при заключении договора: контрагент не мог вести реальную хозяйственную деятельность, не платил налоги и вообще существовал только на бумаге.

Пошли в суд, но он встал на сторону инспекции. Оказалось, что контрагент вообще был исключен из реестра юридических лиц.

В ходе проверки налоговая выяснила, что паспорта человека, подписавшего договор от имени контрагента, не существует, а подписи поддельные. Потом к этому делу подключились сотрудники полиции — началось настоящее веселье. Полиция искала непоставленный товар, генерального директора и подняла на уши всех партнеров нечестного контрагента, в том числе нашу несчастную компанию, которой в итоге пришлось доплатить налоги и уплатить штраф.

С 2017 года действует новая статья Налогового кодекса 54.1. Она напрямую запрещает уменьшать налоговую базу или сумму налогов, если организация исказила факты своей деятельности. Но если факты отображены верно, цель сделки не налоговая выгода и договор был реально исполнен, то организация имеет право уменьшить налоговую базу или сумму налогов. Применять эту статью будут к выездным налоговым проверкам, которые были назначены после 19 августа 2017 года. Судебная практика по применению ст. 54.1 НК РФ в спорах с налоговой уже появилась.

Случай из жизни. Налоговая инспекция заинтересовалась сразу несколькими договорами поставки одной организации. И по факту проверки фирме доначислили налогов, штрафов и пеней на 39,5 млн рублей. Не согласившись с решением налоговой, организация подала в суд.

Первая инстанция встала на сторону налоговой, а вторая — согласилась с организацией. Третья инстанция сказала, что налоговая права и налоги придется доплатить.

Основанием для этого стало то, что реальность договоров с контрагентами была опровергнута налоговой.

Налоговая сослалась вот на что. Контрагенты отсутствовали по своим юридическим адресам, документы контрагентов подписаны не директорами, а сами директора отрицали свое руководство фирмами. А еще налоговая установила, что у проблемных контрагентов совпадают IP-адреса.

Суд с налоговой согласился и организации пришлось доплатить серьезную сумму.

Когда проверять контрагентов

Каждый раз, когда вы заключаете договор с новым контрагентом, независимо от того, выступаете вы в роли поставщика или заказчика. Также можно проверять ваших контрагентов раз в два-три года или когда у них меняется директор или юридический адрес: у проверенных временем партнеров могут начаться проблемы, которые отразятся на вас.

Источники информации о юридических лицах и ИП

Можно воспользоваться платными сервисами проверки контрагентов, например «Спарк» и «Контур.Фокус», но полные сведения о потенциальном партнере можно найти бесплатно и в открытых официальных источниках, для этого не нужны какие-то особые связи или слитые базы.

ФНС. Проверка контрагента по ИНН доступна через сервис «Прозрачный бизнес», где налоговая объединила несколько баз. Сервис позволяет бесплатно узнать наиболее важную информацию о контрагенте и его руководителе по 20 направлениям. Кроме того, на «Федресурсе» можно узнать, не банкрот ли ваш партнер, а в «Вестнике» — находится ли организация в стадии исключения из ЕГРЮЛ как недействующая.

Арбитражные суды. Документы по экономическим спорам с участием вашего потенциального партнера посмотрите в картотеке арбитражных дел.

Казначейство. Единая информационная система в сфере закупок позволяет получить информацию о включении контрагента в реестр квалифицированных подрядных организаций или, наоборот, в реестры недобросовестных поставщиков и подрядных организаций.

Росстат предоставляет бухгалтерскую отчетность до 2018 года включительно, более свежие данные теперь у ФНС в сервисе «Прозрачный бизнес».

ФССП. В банке данных исполнительных производств вы узнаете, являются ли контрагент как юрлицо или его директор как физлицо злостными должниками.

ЕГАИС. Законность работы производителя или продавца алкогольной продукции проверьте в реестре лицензий Росалкогольрегулирования.

Роскомнадзор. Реестр лицензий в области связи позволит проверить, легально ли ваш контрагент собирается оказывать услуги связи.

Росприроднадзор. Если компания работает с опасными отходами, проверьте контрагента на благонадежность в реестре лицензий на подобную деятельность.

Ростехнадзор. Если заказываете инженерные изыскания, подготовку проектной документации или строительство, ваш контрагент должен быть членом саморегулируемой организации. Проверьте ее лицензию в реестре СРО. Также в реестре лицензий Ростехнадзора вы проверите и другие обязательные для некоторых видов работ лицензии.

Роспотребнадзор. Реестр лицензий Роспотребнадзора поможет узнать, легально ли ваш партнер ведет деятельность, связанную с использованием возбудителей инфекционных заболеваний, и легально ли использует источники ионизирующего излучения.

Росздравнадзор. Если заказываете медицинские изделия или работаете с их производителями, убедитесь, что они находятся в реестре Росздравнадзора, а реестр лицензий подскажет, законно ли контрагент работает в медицинской сфере.

Роспатент. Если ваш потенциальный контрагент утверждает, что его продукты запатентованы, проверьте это в информационно-поисковой системе.

ФМС. Федеральной миграционной службы больше нет, а ее функции выполняет ГУВМ МВД — Главное управление по вопросам миграции. Ведомство предоставляет данные о лицензиях на трудоустройство граждан России за пределами страны — проверьте легальность работы такой HR-компании, если собираетесь стать ее поставщиком или заказчиком. Также проверьте действительность разрешений на работу иностранных граждан, если знаете, что значительную часть работ у контрагента выполняют именно они. Действительность паспорта россиянина проверьте через сервис МВД.

ТПП РФ. Компании-однодневке незачем вступать в Торгово-промышленную палату, поэтому нахождение контрагента в списке членов ТПП косвенно свидетельствует о реальной деятельности организации.

ФНП. Нотариальная палата позволяет проверить действительность доверенности, по которой представитель контрагента собирается заключать с вами договор.

Шаг 1

Запросить комплект живых документов

Запросите у потенциального контрагента копии основных документов. Для компаний — это устав, свидетельство о постановке на налоговый учет (ИНН), свидетельство о присвоении основного государственного регистрационного номера (ОГРН), а также решение или протокол о назначении генерального директора. Для индивидуальных предпринимателей — свидетельство о присвоении основного государственного номера индивидуального предпринимателя (ОГРНИП).

Если организация или ИП зарегистрированы в 2017 году и позже, то вместо свидетельств о регистрации у них на руках есть только листы записи сведений в реестры. Это нормально.

Готовность предоставить документы по вашей просьбе — хороший знак. Это значит, что контрагент настроен серьезно и готов работать добросовестно. А в случае суда или претензий к вам со стороны налоговой запрос учредительных и регистрационных документов у партнера — плюс в вашу пользу для подтверждения того факта, что вы проверяли контрагента.

Если вы планируете заключить сделку на крупную сумму, устав контрагента покажет, как он может заключить такую сделку и может ли вообще. Для этого нужно изучить правила одобрения крупной сделки и проверить компетенцию руководителя.

Например, для ООО по закону крупная сделка — это сделка или цепочка сделок стоимостью выше 25% стоимости активов общества. Иногда собственники бизнеса ограничивают крупные сделки конкретной цифрой. Например, считают крупной сделку на сумму от 500 тысяч рублей. В таком случае директор не может подписать договор, если он не одобрен решением собственников организации.

Шаг 2

Получить актуальную выписку из реестра

Проверьте основные данные организации, с которой вы собираетесь заключить договор. Для этого возьмите бесплатную выписку из ЕГРЮЛ, в которой посмотрите общие данные: дату регистрации, адрес, уставный капитал, телефоны, ФИО или наименования руководителей и учредителей, виды деятельности организации.

Выписки находятся в открытом доступе на сайте налоговой, проверить контрагента можно по ИНН, ОГРН или названию.

Проверьте, чтобы все это совпадало с вашими ожиданиями и здравым смыслом. Будет странно, если вы заключите договор поставки арматуры с фирмой, которая занимается детскими праздниками.

Тревожный признак — большое количество очень разных видов деятельности компании, от продажи детского питания до нефтепереработки. Это может быть признаком помойной компании, которую используют для перекачки денег. А отсутствие нужного вида деятельности для заключения сделки, по мнению налоговых инспекций, — один из признаков фирмы-однодневки.

Договор поставки, который заключила компания из предыдущего примера, был связан с нефтепродуктами. Но почему-то нефтепродукты компания купила у фирмы, которая по документам торгует лакокрасочными материалами, листовым стеклом, санитарно-техническим оборудованием и другими строительными материалами. Налоговой это не понравилось.

А вот другое дело. Компанию привлекли к ответственности в том числе потому, что она заключала договоры на ремонт техники с контрагентами, которые по ЕГРЮЛ таким видом деятельности не занимаются. Основной вид деятельности одного контрагента — общестроительные работы. Другого — лесное хозяйство и услуги в этой области. Так быть не должно.

Еще посмотрите, нет ли в выписке записи о недостоверности сведений о генеральном директоре или адресе. Это должно насторожить. Недостоверность сведений об адресе значит, что организация не получает корреспонденции по указанному в ЕГРЮЛ адресу или вообще там не находится. А недостоверность сведений о генеральном директоре говорит о том, что указанный в ЕГРЮЛ директор не выполняет своих функций. Возможно, это был номинальный директор, который давно уволился.

Обратите внимание на размер уставного капитала, если ваш потенциальный партнер — ООО. Минимальный размер в 10 тысяч рублей у серьезной организации в совокупности с другими настораживающими факторами — тоже повод задуматься.

Шаг 3

Проверить адрес контрагента

Проверьте адрес контрагента — не массовый ли он. Массовый адрес — это адрес места нахождения большого количества организаций, которые просто покупают его в интернете для регистрации. По одному адресу могут находиться тысячи разных фирм.

Это может означать, что контрагент не находится по заявленному адресу. Его будет трудно найти в случае конфликта. Массовый адрес, купленный для регистрации, сам по себе может не свидетельствовать о ненадежности контрагента, но в общей картине проверки должен насторожить.

Шаг 4

Проверить, не дисквалифицирован ли директор

Поищите руководителя контрагента в реестре дисквалифицированных лиц или в сервисе «Прозрачный бизнес». А еще проверьте сведения о лицах, которые через суд отказались руководить потенциальным партнером.

Дисквалифицированный директор не имеет права управлять обществом и заключать договоры. Он вообще ничего не может делать от имени организации, если только по доверенности. За самодеятельность такому директору грозит административная ответственность.

Шаг 5

Уточнить, какой бизнес ведет контрагент: малый или средний

Пробейте по реестру субъектов малого и среднего предпринимательства или по сервису «Прозрачный бизнес», к какому типу относится контрагент: микропредприятие, малое или среднее предприятие. Это покажет уровень оборотов фирмы и количество сотрудников в организации.

У малых предприятий может быть до 100 сотрудников, а у средних — от 101 до 250 человек по официальным данным. Фирма-однодневка или мошенническая организация не будет трудоустраивать такое количество человек.

Шаг 6

Проверить, не банкрот ли контрагент

Проверьте в федеральном реестре сведений о банкротстве «Федресурс», не собирается ли ваш контрагент стать банкротом и не находится ли он на стадии конкурсного производства.

Если в отношении контрагента введено конкурсное производство, его деятельность приостановлена: он вообще не может заключать сделки. С такой фирмой работать нельзя.

Если банкротство только началось, стоит подождать: финансовое положение может стабилизироваться. Если будущий партнер сам подал заявление о своем банкротстве, скорее всего, он хитрит, и у него нет денег — с таким лучше не связываться.

Шаг 7

Посмотреть, не исключен ли контрагент из ЕГРЮЛ

Поищите в «Вестнике государственной регистрации» сообщения о предстоящем исключении организации из ЕГРЮЛ как недействующей.

Если такое сообщение есть, смахивает на мошенничество — будьте внимательны. Возможно, вы последняя попытка мошенника незаконно обогатиться.

Например, вам очень нужно поставить в офисе новые столы, вы заключаете с контрагентом договор, даете аванс, а потом узнаете, что он уже исключен из действующих юрлиц. Неприятно.

Шаг 8

Поискать контрагента в базе судебных приставов

Проверить организацию на наличие долгов и исполнительных производств по их взысканию можно на сайте Федеральной службы судебных приставов.

Исполнительное производство начинается после выигранных дел в суде. Это говорит о том, что потенциальный партнер не только судится и проигрывает, но и продолжает не платить по счетам.

На этом же ресурсе можно посмотреть и задолженность по налогам, их тоже взыскивают через судебных приставов.

Шаг 9

Проверить контрагента в картотеке арбитражных дел

Картотека арбитражных дел расскажет, в каких судебных разбирательствах участвует контрагент, какие обязательства не выполняет, с кем конфликтует и почему. А может, наоборот, ваш будущий партнер всегда на стороне добра и справедливости.

Если у поставщика идут подряд несколько судебных разбирательств с покупателями, подрядчик судится с заказчиком из-за качества работ, организация регулярно забывает заплатить за электричество — это повод задуматься. А можно задать об этом вопрос будущему контрагенту напрямую.

Шаг 10

Узнать, прибыльный ли у контрагента бизнес

Посмотрите и покажите своему бухгалтеру данные бухгалтерской отчетности контрагента. В них вы увидите, что происходило с финансами компании за предыдущие годы: сколько заработали, сколько потеряли, ушли в минус или выбились в плюс.

В Центре раскрытия корпоративной информации можно посмотреть еще много всего интересного: связанных с компанией лиц, решения участников и даже эмиссионные документы.

Шаг 11

Проверить паспорт на действительность

Еще один полезный сервис — список недействительных российских паспортов на сайте МВД.

Неприятно будет узнать, что у генерального директора, представителя по доверенности или ИП паспорт недействителен. Этот факт однозначно говорит о том, что с таким контрагентом нужно быть осторожней. Может, сбой в программе учета паспортных данных, а может, паспортом воспользовались мошенники, которые его украли.

Шаг 12

Уточнить, не истек ли срок доверенности

Если со стороны контрагента договор собирается подписывать человек с нотариальной доверенностью, лучше подстраховаться и проверить доверенность по реквизитам на сайте Федеральной нотариальной палаты.

Если доверенности на сайте нет или она отозвана, договор подписывать нельзя — такая сделка может быть признана недействительной. Сначала нужно связаться с руководителем контрагента, получить доказательства одобрения сделки и запросить новую доверенность.

Шаг 13

Проверить действительность лицензии или патента

Если у вашего контрагента должна быть лицензия на осуществление деятельности, ее действительность лучше проверить — мало ли что. Без лицензии он просто не вправе заключать сделки.

Наличие лицензии можно посмотреть в выписке из ЕГРЮЛ на сайте налоговой, а ее действительность проверить адресно в реестре профильного лицензирующего ведомства. Их список со ссылками на реестры я привела в разделе «Источники информации о юридических лицах и ИП».

Если контрагент заявляет, что использует инновационный продукт, на него должен быть патент — проверьте его в информационно-поисковой системе Роспатента.

Шаг 14

Посмотреть, не номинальный ли директор

Бывает так, что компании-мошенники просто платят какому-то человеку за то, чтобы он был директором в 5, 10 или даже 15 компаниях. Это явный признак фирмы-однодневки или компании, которая незаконно выводит деньги за границу.

Шаг 15

Проверить изменения в ЕГРЮЛ

Узнать, не меняется ли директор или собственник организации, тоже можно на сайте ФНС. Возможно, директор, с которым вы ведете переговоры о заключении сделки, уже написал заявление об увольнении.

Внесение любых изменений в ЕГРЮЛ — повод задать вопрос потенциальному партнеру.

Шаг 16

Проверить добросовестность поставщика

Многие строительные организации и поставщики участвуют в государственных торгах на госзакупках. Когда они не выполняют свои обязательства, их заносят в реестр недобросовестных поставщиков. Проверить, внесен ли контрагент в такой реестр, можно на сайте закупок.

Включение в реестр недобросовестных поставщиков сразу не характеризует организацию как ненадежную. Но вместе с остальными способами проверки создаст общую картину по контрагенту.

Шаг 17

Проверить членство в некоммерческой организации

Компания из строительной сферы должна быть членом профильной саморегулируемой организации. Проверить ее лицензию можно в реестре СРО.

Вступление в другие некоммерческие организации — добровольное. Членство в предпринимательском объединении косвенно свидетельствует о реальной работе компании, однодневке нет смысла вступать в НКО. Поэтому поищите контрагента в списке членов Торгово-промышленной палаты — ТПП. Компанию, еще не работающую на федеральном уровне, ищите на сайте ТПП того региона, откуда «родом» контрагент.

Как оформить отчет по компании

Я подготовила Регламент проверки контрагента, который можно распечатать и прикладывать к сделкам. Так вы покажете налоговой или суду, что проверили партнера максимально подробно.

Еще регламент проверки контрагента поможет решить, имеет ли смысл работать с потенциальным контрагентом.

Я рекомендую рассматривать все шаги проверки в совокупности. Если потенциальный контрагент не прошел проверку по одному или двум шагам, можно уточнить у него причины и потом принять решение о заключении договора. Если вы видите, что контрагент не прошел проверку по большинству шагов, не стоит рисковать — ищите партнера понадежней.

В своей работе — в том числе при планировании проверок — налоговая инспекция, в первую очередь, уделяет внимание «недобросовестным компаниям». При этом практика показывает, что даже честная организация может оказаться в списке недобросовестных: просто из-за невнимательности. Сегодня Эрнест Архаров, управляющий директор СДС РПО расскажет о пяти вещах, на которые нужно обращать особое внимание, чтобы не стать объектом интереса инспекторов.

1. Адрес регистрации

Здесь есть несколько основных требований. Прежде всего, адрес должен существовать реально — и по этому адресу действительно должно находиться помещение, в котором ведёт деятельность зарегистрированная фирма. Если налоговый инспектор обнаружит, что запись об адресе в ЕГРЮЛ недостоверна, фирма получит 6 месяцев на исправление этого момента. При отсутствии реакции компанию исключат из ЕГРЮЛ.

Такая ситуация — не редкость: например, в феврале 2017-го сотрудники ФНС в ходе выездной проверки обнаружили, что ООО «Инновации» (центр, специализирующийся на сертификации услуг) фактически не находится по своему юридическому адресу. Соответствующую запись внесли в ЕГРЮЛ, компания её проигнорировала, и в марте этого года она была исключена из реестра. Оспорить это решение на данный момент не представляется возможным, а при своевременной реакции проблема бы просто не возникла.

Кроме того, старайтесь, чтобы адрес компании не был адресом массовой регистрации. Если в нужном вам месте зарегистрировано более 10-и юрлиц, это автоматически привлекает внимание налоговой.

2. Значительные вычеты по НДС

Если вы регулярно подаёте на вычеты по НДС, которые по своему удельному весу сравнимы с начисленной суммой налога, это однозначно заинтересует ФНС. Как правило, инспекторы проверяют такие организации на уклонение от налогообложения.

Пример из практики: некое ООО подало за 2016-й год 4 ежеквартальных декларации по НДС, в которых заявляло вычеты 97.7-99.5%. В конечном счёте, налоговая нагрузка по налогу на прибыль для этого ООО составила всего 0.8%. При этом, согласно приказу ФНС России от 30.05.2007 NoММ- 3-06/333@ и его приложениям, нагрузка ниже 1% для торговых организаций или 3% для производственных является подозрительной.

Была назначена выездная проверка, в результате которой было обнаружено, что ООО не может подтвердить понесённые рекламные расходы и часть командировочных затрат. Компанию привлекли к ответственности: 1 700 000 рублей недоимка по налогам, 340 000 рублей штраф и 67 000 рублей пени.

3. Имущество

Всё имущество, указанное в декларациях, должно точно соответствовать реальному имуществу организации. К примеру, транспортных средств в ГИБДД должно быть зарегистрировано столько же, сколько присутствует в налоговых документах. То же самое касается недвижимости и прочих активов.

Классический пример: в 2011-м году инспекторы, проводившие выездную проверку в одной из строительных организаций, установили, что в налоговой декларации не проданных в 2010-м автомобиля и два трактора, не эксплуатировавшихся по дорогам общего пользования (такие транспортные средства всё равно регистрируются в Гостехнадзоре). В итоге организации пришлось подать уточнённую декларацию по транспортному налогу, что привело к дополнительным расходам.

4. Движение средств

Малое предприятие, которое является контрагентом крупного и проводит сделки на крупные суммы, вызывает подозрения. Также привлечь внимание могут значительные займы другим организациям, снятие заметно превосходящих объёмы заработной платы наличных средств или переводы юрлицам, которые были созданы недавно и до этого не проводили банковские организации.

Причина повышенного интереса налоговой к таким сделкам в том, что те же займы коммерческим компаниям — часто встречающийся инструмент уклонения от выплат. Например, в апреле 2018-го была назначена выездная налоговая проверка ООО «Холод», имеющего налоговые недоимки. Узнав об этом, руководство организации создало юрлицо ООО «Экспохолод», назначив его руководителем бывшего главного инженера ООО «Холод». В дальнейшем «Холод» выдало «Экспохолоду» 14 беспроцентных займов с неопределёнными сроками возврата, общая сумма — 17 800 000 рублей.

После проверки инспекторы ФНС взыскали с ООО «Экспохолод» задолженность ООО «Холод», что предусмотрено статьёй 45 Налогового Кодекса (2.2).

5. Экономическая целесообразность операций

Формирование зарплат, ценообразование, расчёты с контрагентами — всё должно быть максимально прозрачно. Иначе может получиться так же, как с ООО «СтройСервис».

В ходе проверки 05.11.2018 инспекторы ФНС обнаружили, что у организации есть неясности с расходами на оплату услуг привлечённых специалистов. Одним из контрагентов компании было ООО «Человеческие Ресурсы», которые время от времени предоставляли в распоряжение «СтройСервиса» каменщиков, монтажников и плотников. При этом в собственном штатном расписании «СтройСервиса» числились абсолютно аналогичные специалисты.

В течение проверяемого периода на такую «аренду» было потрачено 10 000 000 рублей — и эти расходы были признаны экономически не обоснованными. Их сумму исключили из расходов, которые уменьшают налогооблагаемую базу, и в итоге ООО «Строй Сервис» были вынуждены уплатить ещё 2 000 000 рублей налога на прибыль и штраф в размере 400 000 рублей.

Все примеры выше об одном и том же: уделив сравнительно небольшую долю своего внимания ключевым моментам в работе организации, вы можете застраховать себя от серьёзных проблем с налоговой. Не пренебрегайте этим.