Как рассчитать проценты по кредиту

Часто люди при выборе кредита руководствуются только размером процентной ставки: чем она меньше, тем выгоднее, — но не учитывают другие важные факторы. В частности, сам порядок начисления процентов в составе платежа. Зная, по какому принципу ежемесячно рассчитываются ссудные проценты по кредиту, вам будет проще подобрать кредит. Понимание схем начисления платежа, умение оперировать формулами позволит правильно выбрать банк и спланировать свой личный и семейный бюджет.

Способы начисления процентов

Банки применяют 2 основных способа начисления процентов по кредиту: аннуитетный и дифференцированный. Конечная разница между ними для заемщика — в сумме, которую нужно будет выплачивать каждый месяц.

Дифференцированный график

Тело выданного кредита, то есть размер займа, равномерно делится на весь срок, а проценты ежемесячно начисляются на остаточный объем денег. Логично, что самые большие выплаты будут сразу после получения кредита, но каждый месяц они будут уменьшаться. Из-за

этой особенности ежемесячного платежа по кредиту суммы в графике отражаются неравными значениями.

Аннуитетный график

При аннуитетном способе расчета основной долг по платежу разбивается на неравные части: самая малая сумма приходится на начало срока, наибольшая — на конец. Процентная ставка также начисляется на остаток тела кредита. Значит, доля ссуды (суммы займа) в ежемесячном платеже будет увеличиваться, а доля процентов, соответственно, снижаться. При этом сам размер аннуитетного взноса остается неизменным.

Аннуитетный способ более понятен заемщику и чаще используется банками. Во-первых, по его формулам проще рассчитать вознаграждение банку, во-вторых , заемщик каждый раз платит одну и ту же сумму.

Ежемесячный платеж и долю процентов можно вычислить самостоятельно или с помощью кредитного калькулятор

Как рассчитать проценты по займам с аннуитетным графиком

Подсчет процентов по такому кредиту ведется в 2 этапа.

1. Определяется размер ежемесячного платежа (x) по следующей формуле:

Здесь S — сумма займа, P — 1/100 доля процентной ставки (в месяц), N — срок кредитования (в месяцах).

2. Вычисляется доля процентов (I) в ежемесячном взносе по формуле:

Здесь S — остаточный объем средств, P — упомянутая ранее процентная ставка.

Разберем на примере. Вы планируете взять 200 000 руб. под 12% годовых сроком на 24 месяца. Чтобы вычислить значение P, разделите размер ставки на 100 и затем на 12:

Далее нужно рассчитать размер аннуитетного ежемесячного платежа (по формуле 1). Он получился равным примерно 9 415 руб.

Затем нужно рассчитать ежемесячные процентные и долговые части в составе платежей по аналогии с таблицей:

| Месяцы | Остаток долга | Платеж | Процентная часть | Долговая часть | Остаток долга на конец периода |

|---|---|---|---|---|---|

|

Первый |

200000 |

9415 |

200000*0,01=2000 |

9415-2000=7415 |

200000-7415=192585 |

|

Второй |

192585 |

9415 |

192585*0,01=1926 |

9415-1926=7489 |

192585-7489=185096 |

|

Третий |

185096 |

9415 |

185096*0,01=1851 |

9415-1851=7564 |

185096-7564=177532 |

Как рассчитать проценты по кредиту дифференцированным графиком

При дифференцированном методе тело кредита делится на равные части — так вычисляется долговая часть ежемесячного платежа (b). Используется следующая формула:

Здесь S — размер займа, N — количество месяцев.

Затем нужно самим определить проценты (p), для чего используется следующая формула расчета:

Здесь Sn — остаток тела кредита, P — процентная ставка, известная по предыдущим формулам.

Если подставить в уравнения условия займа, получим долговую часть, равную 8 333 руб., и вознаграждение банку (проценты) в размере 2 000 руб. — все это включено в сумму первого ежемесячного платежа 10 333 руб. (8 333 + 2 000).

| Месяцы | Остаток долга | Платеж | Процентная часть | Долговая часть | Остаток долга на конец периода |

|---|---|---|---|---|---|

|

Первый |

200000 |

10333 |

200000*0,01=2000 |

8333 |

200000-8333=191667 |

|

Второй |

191667 |

10250 |

191667*0,01=1917 |

8333 |

191667-8333=183334 |

|

Третий |

183334 |

10166 |

183334*0,01=1833 |

8333 |

183334-8333=175001 |

Использование кредитного калькулятора

Заемщики, которые не хотят разбираться в формулах и тратить время на вычисление платежа, могут воспользоваться кредитным калькулятором на банковских сайтах и финансовых порталах. Чтобы вычислить сумму платежа, достаточно указать необходимую сумму и срок: система подберет предложение из базы данных банка.

Обратите внимание, кредитный калькулятор транслирует базовые условия. Ставки, срок, сумма, которую в итоге одобрит банк зависят от анализа благонадежности клиента. Это стандартная процедура, которая используется при выдаче кредитов всеми финансовыми учреждениями и включает проверку платежеспособности, финансовой стабильности и добросовестности потенциального заемщика.

Что влияет на проценты

На переплату влияет много факторов: дата выдачи займа, досрочное погашение, фактическое время пользования. Так как заранее предсказать день выдачи банком денег невозможно, то и окончательная переплата по кредиту будет разниться с рассчитанной самостоятельно. Общие моменты:

- краткосрочный заем обойдется дешевле, чем долгосрочный;

- чем больше средств для погашения долга вы внесете досрочно, тем меньше процентов придется выплатить.

Учесть все тонкости и выбрать условия кредита без посещения банка поможет кредитный калькулятор Райффайзен Банка. С этим инструментом легче оценить свои финансовые возможности в случаях, когда срочно понадобились деньги на ремонт, образование, крупные покупки. А онлайн-кредит без залогов и поручителей позволит вам реализовать любые планы.

Эта страница полезна?

98

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Содержание материала

- Почему важно считать кредит самому?

- Видео

- Как рассчитать годовые проценты по кредиту?

- Как самостоятельно рассчитать аннуитетный платеж

- Какие данные нужны для расчета платежа по кредиту

- Воспользуемся банковскими калькуляторами

- Виды ежемесячных выплат по кредитам

- Самостоятельный подсчет при аннуитетных платежах

- Из чего состоит ежемесячный платеж

- Формула расчета процентов по кредиту

- Какие данные нужны для расчета

- Пример расчета процентов по кредиту

- Погашать долг можно по-разному

- Как составить график платежей

- График выплаты кредита с аннуитетными платежами

- График выплаты кредита с дифференцированными платежами

Почему важно считать кредит самому?

Кредитами сейчас сложно кого-то удивить. Каждый среднестатистический россиянин имеет или имел как минимум один-два кредита в своей жизни или собирается его взять. Если вы идете в банк для получения кредита и вам дают несколько предложений, то нужно выбрать самое дешевое и выгодное для вас. Для этого нужно рассчитать кредит самому, например в Excel. Нужно также знать размер ежемесячного платежа, чтоб понять нагрузку займа на ваш бюджет. Это тоже можно сделать самостоятельно.

Видео

Как рассчитать годовые проценты по кредиту?

Для аннуитетного платежа достаточно умножить сумму всего взятого кредита на процентную ставку. Наглядно это выглядит так:

10000 * 12% = 1200 рублей составит сумма, которую необходимо выплатить за пользование процентами банку.

При дифференцированном платеже сумма годовых процентов рассчитывается немого сложнее, поскольку необходимо помножить остаток по кредиту на процентную ставку и поделить на 12.

То есть, если из наших 10000 выплачено 5000, то: 5000 * 12%/12 = 50 рублей ежемесячно придется отдавать банку за пользование кредитом. При этом, помножив это же число на 12, получим среднюю сумму для оплаты процентов за весь год.

При обращении в банк для получения кредита следует уточнить, какая система кредитования работает в данной организации. Если предлагается сделать выбор самостоятельно, то есть смысл остановиться на дифференцированном платеже. По такому платежу меньше переплата, да и само осознание того, что платить приходится за свои деньги, является немаловажным фактором при выборе способа кредитования.

Ипотечные кредиты также выгодно выплачивать дифференцированно, так как при растущей стоимости недвижимости невыгодно выплачивать кредит с переплатой значительной суммы средств.

Самым оптимальным решением при выборе выплаты по кредиту будет попросить банковского служащего распечатать примерные графики и суммы платежей по обоим кредитам и сравнить, какой из них наиболее выгодный.

Также полезно будет узнать, какой вид платежа предлагается по умолчанию в каком-либо банке.

Как самостоятельно рассчитать аннуитетный платеж

Для самостоятельного расчета понадобится срок кредита, сумма и процентная ставка.

Стандартная формула расчета аннуитетного платежа выглядит так:

Иногда формула может отличаться. Например, если банк предлагает направлять первые платежи только на погашение процентов. Но чаще всего считают по стандартной формуле.

А вот как рассчитывается коэффициент аннуитета:

Для примера возьмем 300 000 рублей, срок 18 месяцев и процентную ставку 15% годовых.

Месячная процентная ставка = 15% / 12 = 1,25%, то есть 0,0125.

Количество платежей равно количеству месяцев — 18.

Подставляем данные в формулу и считаем коэффициент аннуитета:

0,0125 × (1 + 0,0125)18 / ((1 + 0,0125)18 − 1) = 0,062385

Теперь подставляем коэффициент аннуитета в расчет платежа: 300 000 × 0,062385 = 18 715,44 Р — в точности как в кредитном калькуляторе.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

- ставка,

- размер желаемого займа,

- срок, на который вы хотите занять деньги.

Воспользуемся банковскими калькуляторами

Банки побеспокоились о том, чтобы клиенты не морочили себе голову арифметикой, а сразу получали искомые параметры.

Составлено множество программ, которые названы «калькуляторами». Им стоит только задать основные величины, как они тут же произведут расчёт и покажут всё, что интересует заказчика, вплоть до помесячного графика платежей и суммы переплаты за кредит.

Виды ежемесячных выплат по кредитам

Ежемесячные платежи по кредитам, которые списывают в банках, бывают двух видов: аннуитетные и дифференцированные.

Аннуитетные — с должника на протяжении всего периода пользовании кредитом списывают равные суммы. По очередности списания приоритет у начисленных процентов. Проценты к оплате пересчитываются ежемесячно исходя из неоплаченной на текущий момент суммы долга. Остальная сумма, которая остается после удержания процентов, идет на погашения основной задолженности.

В будущем периоде сумма основного долга становится меньше, и на него насчитывается меньше процентов. Значит, из очередного равного платежа сумма распределится по-другому: меньше уйдет на проценты и больше на основной долг. Чем длиннее срок кредитования, тем большая получается итоговая переплата, хотя сумма ежемесячного платежа будет одинаковой для заемщика с начала и до конца периода кредитования.

Дифференцированные выплаты в отличие от аннуитетных не равные. Вначале кредитования суммы выше, а затем они уменьшаются. Снижение ежемесячного платежа происходит постоянно. Пересчет процентов такой же, как и при аннуитетных выплатах. Но итоговая сумма процентов, уплаченных кредитору, получается меньше.

Банки самостоятельно решают, какой тип ежемесячного платежа установлен по кредиту. Хотя некоторые компании предоставляют заемщику право выбора. Но если выбора нет, то клиент может закрыть кредит досрочно, когда для этого появятся деньги. В этом случае, понадобится заранее уведомить банк о своем желании, чтобы задолженность была погашена правильно.

Особенно важно это сделать при полном досрочном погашении. Если это не отследить, можно столкнуться с неприятностями и испортить свою кредитную историю. Чтобы этого не произошло, после завершения выплат всегда запрашивайте документ, где указано, что ваши обязательства перед кредитором исполнены и долгов нет.

Самостоятельный подсчет при аннуитетных платежах

Для удобства и наглядности подсчета обозначим одинаковые входные данные по кредиту:

- Процентная ставка — 18%.

- Период кредитования — 24 месяца.

- Сумма кредита — 500000 рублей.

Классическая формула для расчета аннуитетного платежа выглядит так:

Разовый аннуитетный платеж = Сумма кредита * Ка

где Ка — это коэффициент аннуитета.

Ка = ((ЕПС* (1 + ЕПС)n)/( (1 + ЕПС)n -1)

где ЕПС — ежемесячная процентная ставка.

Подставляя данные из примера, ЕПС будет выглядеть как 18%/12 = 1,5% = 0,015.

Итоговый расчет примет вид:

500 000 * (0,015 * (1 + 0,015)24)/((1 + 0,015)24 -1) = 24 962,05 рублей в месяц.

Данные полностью совпадают с примером, приведенным выше, где описан подсчет с помощью функции в Excel.

Итоговая сумма, которую выплатит заемщик за весь период пользования кредитом при точном соблюдении графика выплат:

24 962,05 * 24 = 599 089,24 рублей.

Общая сумма переплаты при аннуитетных платежах с приведенными в примере данными составит 99 089,24 рублей.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Формула расчета процентов по кредиту

S = (s3 x i x Kk / Kr) / 100

- S = вычисляемые проценты;

- S3 = общая сумма кредита;

- i = процентная ставка по кредиту;

- Kk = кол-во дней по платежам;

- Kr = кол-во дней на календарный год.

Какие данные нужны для расчета

- Сумма, выданная в кредит;

- Процентная ставка за год;

- Кол-во календарных дней в текущем году.

Пример расчета процентов по кредиту

65000 рублей – сумма переплаты в год. Для того чтобы посчитать сумму переплаты в месяц нужно 65000 рублей разделить на 12.

Погашать долг можно по-разному

Видов платежей два. Они бывают аннуитетными или дифференцированными, и от того, какой вы изберёте, зависит картина выплат.

С точки зрения банка, ежемесячный платёж распадается на несколько частей. Главными в них является тело долга и проценты, но есть и прочие составляющие.

Банк в первую очередь заботится о выплатах процентов, поскольку это его доход. Поэтому в первых платежах, какой бы вид вы ни выбрали, основная часть отводится именно им. По мере продвижения к концу срока доля процентной части уменьшается, а доля основного долга, соответственно, увеличивается.

Если платёж аннуитетный, то его величина остаётся постоянной на всём протяжении погашения долга.

Дифференцированный платёж имеет переменный размер, но в нём тоже есть постоянная часть: это доля основного долга. Процентная часть плавающая, она от максимума в первом платеже постепенно уменьшается до нуля в последнем, поскольку рассчитывается от величины оставшейся части долга (ОстДолга).

, поскольку в этом случае переплата меньше. Банку, соответственно, интереснее аннуитетные, и в последнее время они решительно преобладают. Делается это, якобы, во благо заёмщика, ведь с постоянным платежом ему удобнее обращаться.

Если срок небольшой и проценты невелики, то и разница некритична. А вот на многолетних ипотеках, да ещё с высокими процентами, расхождение весьма ощутимо.

Как составить график платежей

Самый простой способ — воспользоваться кредитным калькулятором: график платежей составляется автоматически.

Еще мы написали калькулятор в экселе, в котором можно прикинуть график платежей и ежемесячные платежи при обоих способах погашения.

Если вы хотите рассчитать график платежей самостоятельно, давайте разберемся на примере ранее рассчитанного платежа: кредит на 300 000 рублей, 18 месяцев под 15% годовых.

При аннуитетном способе ежемесячный платеж неизменный из месяца в месяц. Как мы посчитали выше, в нашем случае он составит 18 715,44 Р.

В целом график платежей уже понятен, но мы дополнительно можем посчитать, каким будет соотношение основного долга и процентов в каждом месяце.

Сначала считаем проценты:

Остаток долга × Процентная ставка × Количество дней в месяце / Количество дней в году

Если год не високосный, а в месяце 30 дней, получится 3698,63 Р — это сумма процентов, которые мы заплатим в первом месяце. На погашение основного долга пойдет остаток от нашего ежемесячного платежа: 18 715,44 Р − 3698,63 Р = 15 016,81 Р.

Во втором месяце сумма процентов начислится на сумму кредита минус платеж по основному долгу в первом месяце: 300 000 Р − 15 015,81 Р = 284 983,19 Р.

Считаем проценты во втором месяце. Предположим, что во втором месяце 31 день: 284 983,19 × 15% × 31 / 365 = 3630,61 Р.

На погашение основного долга во втором месяце пойдет 15 084,83 Р (18 715,44 − 3630,61).

Таким образом можно посчитать соотношение процентов и основного долга в каждом месяце кредита.

График выплаты кредита с аннуитетными платежами

| Номер платежа | Сумма платежа | Сумма в погашение тела кредита | Сумма платежа в погашение процентов | Остаток долга |

|---|---|---|---|---|

| 1 | 18 715,44 | 15 016,81 | 3698,63 | 284 983,19 |

| 2 | 18 715,44 | 15 084,83 | 3630,61 | 269 898,37 |

| 3 | 18 715,44 | 15 387,92 | 3327,51 | 254 510,44 |

| 4 | 18 715,44 | 15 473,04 | 3242,39 | 239 037,40 |

| 5 | 18 715,44 | 15 670,17 | 3045,27 | 223 367,24 |

| 6 | 18 715,44 | 16 053,39 | 2662,05 | 207 313,85 |

| 7 | 18 715,44 | 16 074,31 | 2641,12 | 191 239,53 |

| 8 | 18 715,44 | 16 357,69 | 2357,75 | 174 881,84 |

| 9 | 18 715,44 | 16 487,49 | 2227,95 | 158 394,35 |

| 10 | 18 715,44 | 16 762,63 | 1952,81 | 141 631,73 |

| 11 | 18 715,44 | 16 911,09 | 1804,35 | 124 720,64 |

| 12 | 18 715,44 | 17 126,53 | 1588,91 | 107 594,11 |

| 13 | 18 715,44 | 17 388,93 | 1326,50 | 90 205,18 |

| 14 | 18 715,44 | 17 566,25 | 1149,19 | 72 638,93 |

| 15 | 18 715,44 | 17 819,89 | 895,55 | 54 819,04 |

| 16 | 18 715,44 | 18 017,06 | 698,38 | 36 801,98 |

| 17 | 18 715,44 | 18 246,59 | 468,85 | 18 555,40 |

| 18 | 18 768,91 | 18 555,39 | 213,51 |

Первый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 016,81

Сумма платежа в погашение процентов

3698,63

Остаток долга 284 983,19

Второй платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 084,83

Сумма платежа в погашение процентов

3630,61

Остаток долга 269 898,37

Третий платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 387,92

Сумма платежа в погашение процентов

3327,51

Остаток долга 254 510,44

Четвертый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 473,04

Сумма платежа в погашение процентов

3242,39

Остаток долга 239 037,40

Пятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 670,17

Сумма платежа в погашение процентов

3045,27

Остаток долга 223 367,24

Шестой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 053,39

Сумма платежа в погашение процентов

2662,05

Остаток долга 207 313,85

Седьмой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 074,31

Сумма платежа в погашение процентов

2641,12

Остаток долга 191 239,53

Восьмой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 357,69

Сумма платежа в погашение процентов

2357,75

Остаток долга 174 881,84

Девятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 487,49

Сумма платежа в погашение процентов

2227,95

Остаток долга 158 394,35

Десятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 762,63

Сумма платежа в погашение процентов

1952,81

Остаток долга 141 631,73

Одиннадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 911,09

Сумма платежа в погашение процентов

1804,35

Остаток долга 124 720,64

Двенадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 126,53

Сумма платежа в погашение процентов

1588,91

Остаток долга 107 594,11

Тринадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 388,93

Сумма платежа в погашение процентов

1326,50

Остаток долга 90 205,18

Четырнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 566,25

Сумма платежа в погашение процентов

1149,19

Остаток долга 72 638,93

Пятнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 819,89

Сумма платежа в погашение процентов

895,55

Остаток долга 54 819,04

Шестнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

18 017,06

Сумма платежа в погашение процентов

698,38

Остаток долга 36 801,98

Семнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

18 246,59

Сумма платежа в погашение процентов

468,85

Остаток долга 18 555,40

Восемнадцатый платеж Сумма платежа 18 768,91 Сумма в погашение тела кредита 18 555,39 Сумма платежа в погашение процентов 213,51 Остаток долга

При дифференцированном платеже проценты в первом месяце будут такими же — 3698,63 Р. Дальше же принцип расчета процентов аналогичен, а сумма основного долга будет каждый месяц уменьшаться равномерно — на 16 666,67 Р (300 000 / 18). Ежемесячный платеж будет складываться из этих двух сумм.

В результате в первые месяцы платеж будет больше, чем при аннуитетном способе, а итоговая переплата будет меньше.

График выплаты кредита с дифференцированными платежами

| Номер платежа | Сумма платежа | Сумма в погашение тела кредита | Сумма платежа в погашение процентов | Остаток долга |

|---|---|---|---|---|

| 1 | 20 365,30 | 16 666,67 | 3698,63 | 283 333,33 |

| 2 | 20 276,26 | 16 666,67 | 3609,59 | 266 666,67 |

| 3 | 19 954,34 | 16 666,67 | 3287,67 | 250 000,00 |

| 4 | 19 851,60 | 16 666,67 | 3184,93 | 233 333,33 |

| 5 | 19 639,27 | 16 666,67 | 2972,60 | 216 666,67 |

| 6 | 19 248,86 | 16 666,67 | 2582,19 | 200 000,00 |

| 7 | 19 214,61 | 16 666,67 | 2547,95 | 183 333,33 |

| 8 | 18 926,94 | 16 666,67 | 2260,27 | 166 666,67 |

| 9 | 18 789,95 | 16 666,67 | 2123,29 | 150 000,00 |

| 10 | 18 515,98 | 16 666,67 | 1849,32 | 133 333,33 |

| 11 | 18 365,30 | 16 666,67 | 1698,63 | 116 666,67 |

| 12 | 18 152,97 | 16 666,67 | 1486,30 | 100 000,00 |

| 13 | 17 899,54 | 16 666,67 | 1232,88 | 83 333,33 |

| 14 | 17 728,31 | 16 666,67 | 1061,64 | 66 666,67 |

| 15 | 17 488,58 | 16 666,67 | 821,92 | 50 000,00 |

| 16 | 17 303,65 | 16 666,67 | 636,99 | 33 333,33 |

| 17 | 17 091,32 | 16 666,67 | 424,66 | 16 666,67 |

| 18 | 16 858,45 | 16 666,67 | 191,78 |

Первый платеж

Сумма платежа

20 365,30

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3698,63

Остаток долга 283 333,33

Второй платеж

Сумма платежа

20 276,26

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3609,59

Остаток долга 266 666,67

Третий платеж

Сумма платежа

19 954,34

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3287,67

Остаток долга 250 000,00

Четвертый платеж

Сумма платежа

19 851,60

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3184,93

Остаток долга 233 333,33

Пятый платеж

Сумма платежа

19 639,27

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2972,60

Остаток долга 216 666,67

Шестой платеж

Сумма платежа

19 248,86

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2582,19

Остаток долга 200 000,00

Седьмой платеж

Сумма платежа

19 214,61

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2547,95

Остаток долга 183 333,33

Восьмой платеж

Сумма платежа

18 926,94

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2260,27

Остаток долга 166 666,67

Девятый платеж

Сумма платежа

18 789,95

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2123,29

Остаток долга 150 000,00

Десятый платеж

Сумма платежа

18 515,98

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1849,32

Остаток долга 133 333,33

Одиннадцатый платеж

Сумма платежа

18 365,30

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1698,63

Остаток долга 116 666,67

Двенадцатый платеж

Сумма платежа

18 152,97

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1486,30

Остаток долга 100 000,00

Тринадцатый платеж

Сумма платежа

17 899,54

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1232,88

Остаток долга 83 333,33

Четырнадцатый платеж

Сумма платежа

17 728,31

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1061,64

Остаток долга 66 666,67

Пятнадцатый платеж

Сумма платежа

17 488,58

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

821,92

Остаток долга 50 000,00

Шестнадцатый платеж

Сумма платежа

17 303,65

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

636,99

Остаток долга 33 333,33

Семнадцатый платеж

Сумма платежа

17 091,32

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

424,66

Остаток долга 16 666,67

Восемнадцатый платеж Сумма платежа 16 858,45 Сумма в погашение тела кредита 16 666,67 Сумма платежа в погашение процентов 191,78 Остаток долга

Теги

На что вы обращаете внимание в первую очередь при выборе кредитной программы? Для большинства заемщиков решающее значение имеет величина процентной ставки. Принимать решение только на основе этого критерия не совсем верно. Стоит учитывать еще и то, по какой схеме банк начисляет проценты по кредиту. Это имеет значение, если вы планируете погашать заем досрочно.

В этой статье рассмотрим две схемы платежей — аннуитетную и дифференцированную, расскажем об отличиях между ними, а также приведем формулы расчетов с примерами. Зная это, вы сможете более обстоятельно подходить к выбору кредитной программы.

Из чего состоит платеж по кредиту

В структуре ежемесячного платежа принято выделять два элемента: основной долг (тело кредита) + проценты (плата банку за пользование заемными средствами). Их пропорция может меняться в зависимости от схемы платежей. В случае несвоевременного погашения к этим двум элементам добавляются штрафы и пени.

Платеж по кредиту включает процентную и долговую (основную) часть

Платеж по кредиту включает процентную и долговую (основную) часть

Способы выплаты процентов по кредиту

Аннуитетная схема

Это наиболее распространенный вариант. На протяжении всего срока кредитования заемщик погашает кредит равными платежами. В графике платежей каждый месяц сумма одинаковая. Однако соотношение основного долга и начисленных процентов постоянно меняется: доля процентов (вознаграждение банку) снижается, а доля кредита (суммы займа) увеличивается.

Если есть возможность возвращать такой кредит досрочно, то это имеет смысл в первую половину периода кредитования, когда вы гасите в основном проценты, а не сам долг.

Дифференцированная схема

Если посмотреть на график ежемесячных взносов по займу, то в первый месяц заемщику приходится вносить самый крупный платеж, а в последний месяц — взнос наименьший.

Принцип такой схемы следующий: в счет основного долга ежемесячно идет фиксированная сумма, а в счет погашения процентов сумма постоянно сокращается. Частичные досрочные погашения по такому кредиту выгодны в любой момент. Благодаря этому тело займа сокращается, а вместе с этим уменьшаются и начисляемые проценты.

Подробнее об аннуитетной и дифференцированной схеме вы можете прочитать в этой статье.

Разница между дифференцированной и аннуитетной схемой

Разница между дифференцированной и аннуитетной схемой

Что нужно для расчета суммы процентов по кредиту

Итак, кредит может предполагать аннуитетную или дифференцированную схему расчетов. А сколько именно идет в счет уплаты процентов каждый месяц? Чтобы рассчитать это, достаточно знать всего три параметра:

-

размер займа,

-

месячная процентная ставка (годовая ставка, поделенная на 12),

-

период кредитования (в месяцах).

Как самостоятельно рассчитать проценты по кредиту

Принцип расчетов меняется в зависимости от схемы платежей. Посмотрим, как работают формулы в каждом из случаев.

Аннуитетная схема

Сначала посчитаем размер ежемесячного взноса (х):

Помните, что срок кредита в формуле всегда считается в месяцах!

Помните, что срок кредита в формуле всегда считается в месяцах!

Затем вычислим, какую долю (I) занимают проценты в ежемесячном платеже:

Месячная процентная ставка — это годовая ставка, поделенная на 12

Месячная процентная ставка — это годовая ставка, поделенная на 12

Давайте посмотрим, как это работает в конкретной ситуации. Предположим, вам одобрили ссуду на 400 тысяч рублей по ставке 12% годовых на 24 месяца.

Не упустите степень!

Не упустите степень!

Смотрите, как это будет отражаться графике платежей:

Так выглядит график платежей по кредиту с аннуитетной схемой

Так выглядит график платежей по кредиту с аннуитетной схемой

Дифференцированная схема

При такой схеме, как мы уже выяснили ранее, в счет основного долга ежемесячно идет одинаковая сумма. Чтобы узнать эту часть ежемесячного платежа, достаточно сумму займа (тело кредита) поделить на количество месяцев кредитования.

Используем эту формулу для расчета ежемесячного платежа по дифференцированной схеме

Используем эту формулу для расчета ежемесячного платежа по дифференцированной схеме

Остается только вычислить, какая сумма из ежемесячного взноса будет уходить в счет уплаты процентов (I). Делается это по уже знакомой нам формуле:

Считаем процентную долю в ежемесячном платеже по кредиту

Считаем процентную долю в ежемесячном платеже по кредиту

Теперь давайте посмотрим, как всё это выглядит в графике дифференцированных платежей. Обратите внимание, как размер ежемесячного платежа постоянно убывает за счет сокращения процентной доли.

Так выглядит график платежей по кредиту с дифференцированной схемой

Так выглядит график платежей по кредиту с дифференцированной схемой

Как рассчитать проценты по кредиту на калькуляторе

Если у вас нет времени или желания самостоятельно делать расчеты, эту задачу можно доверить кредитному калькулятору. Для того чтобы узнать размер ежемесячного платежа по займу, вам потребуются все те же данные: сумма + срок кредитования + процентная ставка.

Важно иметь в виду, что в базовом кредитном калькуляторе не учитываются персональные условия. Они могут меняться в зависимости от кредитной истории заемщика, финансового положения и прочих критериев, которые рассматриваются в индивидуальном порядке.

Чтобы получить персональные условия кредитования, оставьте заявку на Кредит наличными от Почта банка. С услугой «Гарантированная ставка» ваша процентная ставка составит от 4,5%. При этом можно взять займ до 5 млн рублей на срок до семи лет. Далее на этой странице вы сможете рассчитать условия и заполнить онлайн-заявку.

Процентные ставки действительны на момент публикации статьи.

Для выбора кредита нужно учитывать не только базовую процентную ставку за пользование заемными средствами, но и учитывать полную стоимость данного кредита (займа).

Что такое полная стоимость кредита?

Полная стоимость кредита (ПСК) – это сумма, которую клиент фактически заплатит банку за пользование средствами, реальная цена кредита.

Практики раскрытия настоящей цены банковской ссуды появилась в России не сразу, но после нескольких лет возмущенного непонимания между кредитными учреждениями и заемщиками. Психологически цена кредита под 11% годовых на 15 лет кажется привлекательной, но по итогу, за весь период погашения, придется заплатить вдвое больше, чем было взято. Еще более усложнялось дело обилием комиссий, в процентах и с фиксированной величиной. Некоторые проценты исчислялись от суммы остатка, а другие от первоначальной суммы кредита. В такой ситуации определить реальную стоимость банковской ссуды без сложных вычислений невозможно.

Полная стоимость кредита должна быть рассчитана еще до его получения, т.к. условия кредитования заранее известны.

Важно учитывать, что список расходов, включаемых в ПСК не бесконечен. Он не может быть расширен по аналогии, по мнению одной из сторон сделки или решением каких-либо еще лиц и организаций.

Центральный банк РФ в рамках закона «О потребительском кредите (займе)» обязал рассчитывать и указывать данную величину на первой странице кредитного договора, а именно:

«Полная стоимость

потребительского кредита (займа) определяется как в процентах годовых, так и в

денежном выражении и рассчитывается в порядке, установленном настоящим

Федеральным законом. Полная стоимость потребительского кредита (займа)

размещается в квадратных рамках в правом верхнем углу первой страницы договора

потребительского кредита (займа) перед таблицей, содержащей индивидуальные

условия договора потребительского кредита (займа), и наносится цифрами и

прописными буквами черного цвета на белом фоне четким, хорошо читаемым шрифтом

максимального размера из используемых на этой странице размеров шрифта. Полная

стоимость потребительского кредита (займа) в денежном выражении размещается

справа от полной стоимости потребительского кредита (займа), определяемой в

процентах годовых. Площадь каждой квадратной рамки должна составлять не менее

чем 5 процентов площади первой страницы договора потребительского кредита

(займа) (часть 1 в ред. Федерального закона от 05.12.2017 N 378-ФЗ)

Из этого следует, что полная стоимость кредита не обязательно равна сумме, которую заемщик реально заплатит кредитору. Т.к. в процессе погашения возможны:

- Задержки платежей или досрочное погашение. За первое начисляется пеня, второе обещает пересчет процентов и уменьшение общей стоимости кредита или штрафные санкции, если это предусмотрено договором.

- Изменения условий возврата ссуды. Такая возможность часто прописывается в договоре, но ее наступление увязывается с внешними обстоятельствами.

Эти и другие обстоятельства могут повлиять на фактически уплачиваемую заемщиком сумму. Но если изменения в момент получения ссуды не известны, или их наступление зависит не от кредитора, то включать их в общую стоимость кредита не будут.

Важно чтобы полная стоимость кредита была известна заранее, еще до его получения. Если банк скроет информацию об этом, то сделка должна быть признана недействительной, договор кредитования расторгнут, а потраченные клиентом средства возвращены ему.

Для получателей банковских ссуд именно значение полной стоимости кредита, а не процентная ставка, должна быть критерием оценки и сравнения разных кредитных продуктов.

Что входит в расчет ПСК?

В расчет ПСК включаются следующие платежи:

- сумма основного долга;

- проценты на эту сумму;

- различные платежи в пользу кредитора, если они указаны в договоре;

- плата за выпуск и обслуживание электронного средства платежа (пластиковой карты), с помощью которого вы будете погашать кредит;

- различные платежи в пользу третьих лиц (например, страховых компаний, застройщиков, нотариусов и т. д.);

- сумма страховой премии;

- сумма страховой премии по договору добровольного страхования, если в зависимости от его заключения банк предлагает иные условия по кредиту (например, когда изменяется срок возврата, ПСК, процентная ставка, другие платежи и комиссии).

Данные платежи и являются затратами кредитополучателя.

Платежи не входящие в расчет ПСК:

- штрафы за несоблюдение условий договора;

- обязательные виды страхования (КАСКО или страхование квартиры);

- комиссии за валютные операции;

- пени по договору;

- комиссия за приостановление операций;

- плата за безналичный перевод денег;

- плата за получение (погашение) кредита наличными (расчетно-кассовое обслуживание);

- комиссия за пользование онлайн- или мобильным банком, СМС-оповещение.

Как рассчитать полную стоимость кредита?

Процесс вычисления реальной цены кредита происходит по сложным формулам, учить которые для рядового потребителя долго и не обязательно. Однако понимать, как происходит такой расчет полезно.

Прежде всего, уточним – все платежи в рамках кредита вычисляются по собственным формулам. Отдельно рассчитывается основной процент, отдельно комиссии и прочие платежи (в зависимости от условий договора – на первоначальную сумму или от невыплаченного остатка). Затем все полученные цифры суммируются и составляют общую цену ссуды.

Порядок расчета ПСК

Порядок расчета полной стоимости потребительского кредита (займа) приведен во 2 части Федерального закона от 21.07.2014 N 229-ФЗ.

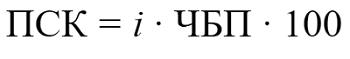

ПСК, определяемая в процентах годовых, рассчитывается по формуле:

где:

- ПСК – полная стоимость кредита (займа);

- i – процентная ставка базового периода, выраженная в десятичной форме;

- ЧБП – число базовых периодов в календарном году.

Это уравнение приведено в тексте закона «О потребительском кредите (займе)» и применяется всеми банками.

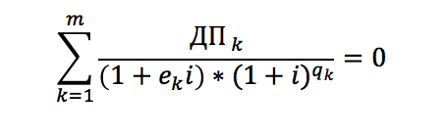

Процентная ставка базового периода (i) определяется как наименьшее положительное решение уравнения:

где:

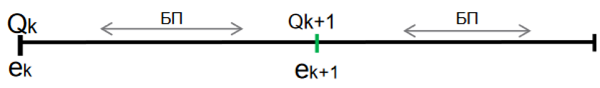

- ДПk – сумма k-го платежа;

- qk– количество полных базовых периодов с момента выдачи кредита до даты k-го платежа;

- ek– срок, выраженный в долях базового периода, с момента завершения qk-го базового периода до даты k-го платежа;

- m – количество платежей;

- i – процентная ставка базового периода, выраженная в десятичной форме.

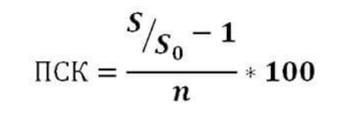

Упрощенный расчет

Сделать самостоятельный расчет поможет упрощенная формула расчета стоимости кредита:

Расчет по ней происходит так:

- сумма всех кредитных платежей (S) делится на полученную от банка сумму (S0);

- из результата деления вычитается единица;

- полученное число делится на n – количество лет погашения ссуды, и умножается на 100.

Итоговую величину стоимости кредита представляют в процентах годовых. Ее можно сравнить с основной процентной ставкой и узнать размер дополнительной переплаты.

Важно: в государственных нормативных актах данной формулы нет. С помощью данной формулы вы можете сами выяснить реальную полную стоимость кредита.

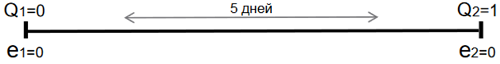

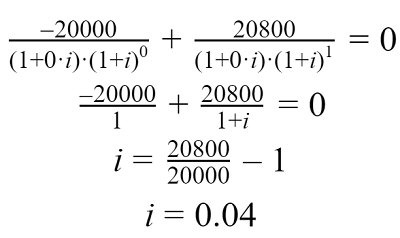

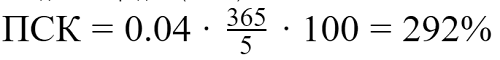

Пример расчета ПСК и ставки базового периода

Рассчитаем ПСК для займа в 20 000 рублей на 5 дней под 0.8% в день. Займ погашается в конце срока единым платежом.

Рассчитаем процентную ставку базового периода (i):

- Сумма займа = 20 000 рублей;

- Срок пользования займом = 5 дней;

- Дневная процентная ставка = 0.8%;

- q1=0– количество полных базовых периодов с момента выдачи займа до даты первого платежа (выдача займа);

- q2=1– количество полных базовых периодов с момента выдачи займа до даты второго платежа (возврат займа);

- e2=0– срок, с момента завершения первого (т.к. q2=1) базового периода до даты второго денежного потока (дата второго денежного потока и дата завершения базового периода в данном примере совпали).

Полная стоимость данного кредита (займа) составит:

Полная стоимость кредита (займа) составить 292% годовых.

Сравнение условий по кредитам – главная задача заемщика, который хочет получить максимальную выгоду, и для их упрощения рекомендуем пользоваться калькулятором займа.

Результат расчета кулькулятором займа

Пример расчета ПСК калькулятором

Вычислим полную стоимость кредита в 1 миллион рублей на 2 года, под 10% годовых и с дополнительной комиссией в 12 тысяч в год. Тип платежей – аннуитетный, т.е. равными долями во все периоды.

|

период |

ежемесячный платеж |

по основной сумме |

процентные платежи |

комиссия |

невыплаченный остаток |

|

1 |

47 144,93 |

37 811.59 |

8 333,33 |

1 000,00 |

962 188,41 |

|

2 |

47 144,93 |

38 126.69 |

8 018,24 |

1 000,00 |

924 061,72 |

|

3 |

47 144,93 |

38 444.41 |

7 700,51 |

1 000,00 |

885 617,31 |

|

4 |

47 144,93 |

38 764.78 |

7 380,14 |

1 000,00 |

846 852,52 |

|

5 |

47 144,93 |

39 087.82 |

7 057,10 |

1 000,00 |

807 764,70 |

|

6 |

47 144,93 |

39 413.55 |

6 731,37 |

1 000,00 |

768 351,15 |

|

7 |

47 144,93 |

39 742.00 |

6 402,93 |

1 000,00 |

728 609,15 |

|

8 |

47 144,93 |

40 073.18 |

6 071,74 |

1 000,00 |

688 535,96 |

|

9 |

47 144,93 |

40 407.13 |

5 737,80 |

1 000,00 |

648 128,84 |

|

10 |

47 144,93 |

40 743.85 |

5 401,07 |

1 000,00 |

607 384,98 |

|

11 |

47 144,93 |

41 083.38 |

5 061,54 |

1 000,00 |

566 301,60 |

|

12 |

47 144,93 |

41 425.75 |

4 719,18 |

1 000,00 |

524 875,85 |

|

13 |

47 144,93 |

41 770.96 |

4 373,97 |

1 000,00 |

483 104,89 |

|

14 |

47 144,93 |

42 119.05 |

4 025,87 |

1 000,00 |

440 985,84 |

|

15 |

47 144,93 |

42 470.04 |

3 674,88 |

1 000,00 |

398 515,80 |

|

16 |

47 144,93 |

42 823.96 |

3 320,96 |

1 000,00 |

355 691,83 |

|

17 |

47 144,93 |

43 180.83 |

2 964,10 |

1 000,00 |

312 511,01 |

|

18 |

47 144,93 |

43 540.67 |

2 604,26 |

1 000,00 |

268 970,34 |

|

19 |

47 144,93 |

43 903.51 |

2 241,42 |

1 000,00 |

225 066,83 |

|

20 |

47 144,93 |

44 269.37 |

1 875,56 |

1 000,00 |

180 797,46 |

|

21 |

47 144,93 |

44 638.28 |

1 506,65 |

1 000,00 |

136 159,18 |

|

22 |

47 144,93 |

45 010.27 |

1 134,66 |

1 000,00 |

91 148,92 |

|

23 |

47 144,93 |

45 385.35 |

759,57 |

1 000,00 |

45 763,56 |

|

24 |

47 144,93 |

45 763,56 |

381,36 |

1 000,00 |

0 |

|

Итого |

1 131 478,32 |

999 999,98 |

107 478,21 |

24 000,00 |

Общая выплата по кредиту составляет 1 миллион 131 тысячу 478 рублей 32 копейки. Вставим эту цифру в упрошенную формулу:

((1 131 478,32/1 000 000)-1)/2*100 = 6,57%

Общая стоимость кредита составила чуть более 6 с половиной процентов в год, т.е. 13,15% за два года.

Почему это не похоже на заявленную ставку в 10% годовых?

Потому, что проценты начислялись только на сумму невыплаченного остатка, но действовала комиссия, начисляемая от первоначальной суммы кредита.

Этот простой пример показывает, как сильно отличается реальность от того, что кажется понятным до расчета.

Как рассчитать стоимость кредита онлайн?

Расчет полной стоимости кредита, по общей (а не упрощенной) формуле, ручным способом, может стать весьма долгим упражнением в математике. Трата времени здесь гарантирована, а риск ошибок весьма велик. Но, к радости пользователей, интернет предлагает немало кредитных калькуляторов – программ, в которых уже есть все нужные для расчета формулы, и остается только поставить в соответствующие формы свои данные.

В практике поиска кредита будут особенно полезны калькуляторы с возможностью подбора кредита удовлетворяющего заданным параметрам, с функцией поиска кредита на нужную сумму и с подходящей процентной ставкой. Вот хороший пример такого калькулятора.

После ввода данных и подбора кредитных продуктов по заданным критериям, можно узнать полную стоимость выбранного кредита. Для быстрого поиска и сравнения банковских ссуд будет полезна «Таблица подбора кредитов». Это можно сделать сортировкой по 3 параметрам:

- годовой ставке%;

- среднемесячному платежу;

- сумме переплаты за год.

Переход по клику «Получить кредит» не означает подачи заявки на данный конкретный продукт, но только переносит клиента на соответствующую страницу банка с подробной информацией о выбранном варианте.

Не лишним будет еще раз напомнить, что банки, по действующему законодательству, обязаны письменно сообщать заемщику полную стоимость кредита.

Кредиты с онлайн-заявкой | Подобрать кредитную карту | Сделать вклад

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Существуют разные виды займов — те, что выдаются обычными банками и те, что оформляются в микрофинансовых организациях. По каждому типу займа применяются отдельные формулы расчета процентов. Ознакомимся с примерами использования тех, что относятся к общераспространенным.

Существуют разные виды займов — те, что выдаются обычными банками и те, что оформляются в микрофинансовых организациях. По каждому типу займа применяются отдельные формулы расчета процентов. Ознакомимся с примерами использования тех, что относятся к общераспространенным.

Расчет при рефинансировании

Формулы для расчета

Есть не так много формул для расчета процентов по договору займа. Условно можно выделить 2 основных:

- Формула на основе простых процентов. Наилучшим образом она адаптирована к займам, где процент начисляется ежедневно — то есть, микрозаймов в МФО. Вместе с тем, формула принципиально применима и в тех случаях, когда оформляется обычный кредит — по ставке в процентах годовых.

- Формула на основе сложных процентов. Лучше всего она подходит для займов, где процент начисляется за длительный период — например, год. Таким образом, сложные проценты — это прерогатива банков, в которых оформляются традиционные кредиты — потребительские, ипотечные.

Простые проценты

На практике расчет простых процентов по займу — тех, что чаще всего применимы МФО, осуществляется по формуле, имеющей нижеследующую структуру:

ДОЛГ = ЗАЕМ * (СТАВКА /100)) / ГОД * ПЕРИОД + ЗАЕМ, где:

- ДОЛГ — фактическая сумма к выплате за весь период пользования займом с учетом процентов;

- ЗАЕМ — номинальная величина займа без процентов;

- СТАВКА — ставка по микрозайму в процентах годовых;

- ГОД — количество дней в году;

- ПЕРИОД — длительность пользования денежными средствами в днях.

В случае со сложными процентами формула совсем иная.

Сложные проценты

Здесь применяется нижеследующая формула (условимся, что по банковскому кредиту — в процентах годовых):

ДОЛГ = ЗАЕМ * (1 + (СТАВКА / 100) ) ^ ГОДЫ, где:

- ДОЛГ, ЗАЕМ, СТАВКА — то же самое, что в предыдущей формуле;

- ГОДЫ — количество лет пользования кредитом.

Это самая простая формула. На практике может выглядеть гораздо сложнее — например, если учитывается то, сколько раз в течение года осуществляется пересчет ставки в соответствии с кредитным договором.

Расчет при рефинансировании

Рефинансирование — замена текущего кредита новым. Предполагается — что на более выгодных условиях. Чтобы понять, что рефинансирование выгодно, необходимо подсчитать — используя ту или иную формулу, какой будет общий долг по новому кредиту в сравнении с общим долгом по старому.

Бывает, что рефинансирование — не выгодное по процентам, и осуществляется только лишь для того, чтобы за счет нового — более объемного кредита, закрыть старый, и на разницу выплачивать первое время долг. Это очень убыточная схема — но многие вынуждены ее практиковать.

Не исключено, что деньги по новому кредиту будут частично направлены на погашение текущего, а частично — на выплаты по обоим кредитам. Это также финансово невыгодная схема, но краткосрочно она может помочь заемщику не уйти в просрочку.

Таким образом, порядок расчетов при рефинансировании зависит от целей его осуществления — они могут быть очень разными и общие закономерности здесь выделить трудно.

Теперь же рассмотрим, как посчитать простые и сложные проценты по займу — с использованием приведенных выше формул, на практике.

Пример 1

Пусть Иванов взял в МФО заем в размере 10 000 рублей на 20 дней по ставке 1,5% в день в 2019 году.

Для начала подсчитаем показатель СТАВКА: 1,5% умножаем на 365, получается 547,5% годовых. Далее подставляем имеющиеся данные в формулу:

ДОЛГ = (10 000 * (547,5/100)) / 365 * 20 + 10 000 = 13 000 рублей.

Как мы уже отметили выше, теоретически формула простых процентов применима и в отношении обычных кредитов — по ставке в процентах годовых. Рассмотрим нижеследующий пример.

Пример 2

Предположим, что Петров взял кредит в 100 000 рублей на месяц — 30 дней, в 2019 году. Ставка — 10% годовых. Подставляем показатели в формулу:

ДОЛГ = (100 000 * (10 / 100)) / 365 * 30 + 10 000 = 10 821,92 рубля.

Примечательно, что если в кредитном договоре — неважно, составляется он с МФО или с банком, не указана ставка, то используется ключевая ставка ЦБ РФ, действующая за период пользования денежными средствами.

Теперь — ознакомимся с примером начисления процентов по банковскому займу по сложной формуле.

Пример 3

Условимся, что Сидоров оформил кредит в банке на сумму 1 000 000 рублей под 10% годовых сроком на 5 лет. Подставляем значения в формулу:

ДОЛГ = 1 000 000 * (1+ (10/100)) ^ 5 = 1 610 510 рублей.

Используя эту формулу, можно примерно вычислить, сколько денежных средств уйдет на погашение ипотеки или длительного потребительского займа.