Кто и когда может претендовать на имущественный вычет

Имущественный вычет — это закрепленная налоговым законодательством возможность налогоплательщика:

- вернуть часть ранее перечисленного в бюджет НДФЛ;

- не уплачивать налог совсем или снизить его размер.

Получить имущественный вычет может лицо, совершившее определенные манипуляции с личным имуществом, такие как:

- продажа имущества;

- покупка жилья;

- приобретение земли под строительство жилья и (или) осуществление этого строительства;

- заключение договора выкупа имущества для государственных или муниципальных нужд.

Рассчитывать на имущественный вычет может лицо:

- имеющее легальные источники дохода, облагаемые НДФЛ по ставке 13%;

- являющееся собственником имущества (купленного или проданного);

- оплатившее приобретаемое жилье за счет собственных или заемных денег;

- заполнившее и отправившее налоговикам декларацию 3-НДФЛ (с приложением к ней подтверждающих бумаг и заявления на возврат налога).

Какие вычеты по НДФЛ можно получить при отсутствии дохода? Ответ на этот вопрос можно изучить в КонсультантПлюс. Если у вас нет доступа к правовой системе, получите пробный онлайн-доступ бесплатно.

В следующих разделах будут раскрыты тонкости и нюансы заполнения 3-НДФЛ и расчета налога в ситуации получения имущественного вычета.

ВАЖНО! Декларацию за 2022 год нужно сдавать по новой форме из приказа ФНС от 29.09.2022 № ЕД-7-11/[email protected] Скачать бланк вы можете здесь.

На нашем форуме можно проконсультироваться по любому вопросу, возникшему у вас при заполнении декларации 3-НДФЛ. Например, в этой ветке делимся опытом, можно ли включить в уточненную декларацию расходы на строительство дома, которые ошибочно не были учтены ранее.

Продажа имущества и 3-НДФЛ (пример заполнения)

Необходимость в оформлении декларации 3-НДФЛ появляется у физлица, если оно:

- получило доход от продажи принадлежащего ему имущества;

- владело проданным имуществом меньше установленного в ст. 217.1 и п. 17.1 ст. 217 НК РФ МСВИ (минимального срока владения имуществом).

Налоговый кодекс предусматривает 2 вида имущественного вычета при продаже имущества:

- 1 млн руб. (при продаже недвижимости);

- 250 000 руб. (при реализации прочего имущества).

Оформление декларации 3-НДФЛ:

- обязательно, если срок владения имуществом составил менее МСВИ, и доход от продажи больше предусмотренного вычета;

- не требуется, если от начала владения имуществом до его продажи прошло больше МСВИ (п. 17.1 ст. 217, подп. 2 п. 1 ст. 228, п. 4 ст. 229 НК РФ).

Особенности определения МСВИ показаны на схеме:

Есть также особый случай расчета МСВИ. Если продано единственное жилье, то МСВИ считается равным 3 годам. Чтобы узнать подробности, оформите пробный бесплатный доступ к КонсультантПлюс.

ВАЖНО! С 2021 года от уплаты НДФЛ при продаже единственного жилья освободили семьи с детьми. Мы писали об этом в нашем обзоре.

Разобраться, оформлять 3-НДФЛ или нет, помогут примеры.

Пример 1

Туманов А. А. приобрел в 2013 году квартиру. В 2022 году он продал ее за 5 243 000 руб. Сроки:

- приобретения — до 01.01.2016;

- владения — более 3 лет.

Вывод: подавать 3-НДФЛ и платить НДФЛ Туманову А. А. не требуется.

Пример 2

Сидорова Г. Е. в сентябре 2022 году продала приватизированную в декабре 2018 года квартиру за 3 200 000 руб. Это не единственная квартира в собственности Сидоровй Г. Е.

Сроки:

- приобретения права собственности — после 01.01.2016;

- владения — менее 5 лет.

Вывод: Сидоровой Г. Е. необходимо подать 3-НДФЛ и заплатить налог.

Пример 3

Токарев С. Г. приобрел в декабре 2021 года автомобиль, который продал в сентябре 2022 года за 240 000 руб.

Расчет сроков: автомобиль находился в собственности 10 мес. (менее 3 лет).

Вывод: Токарев С. Г. не обязан отчитываться о полученном доходе с помощью декларации 3-НДФЛ и уплачивать НДФЛ, так как сумма дохода от продажи (240 000 руб.) меньше суммы имущественного вычета (250 000 руб.).

Если бы Токарев С. Г. продал автомобиль за 300 000, то заполнить декларацию 3-НФДЛ и уплатить налог ему придется в размере 6 500 руб. (300 000 руб. – 250 000 руб. = 50 000 руб. * 13%). Как это сделать, расскажем в следующем разделе.

Заполнение 3-НДФЛ при продаже автомобиля

Используем данные из примера 3 предыдущего раздела для заполнения декларации 3-НДФЛ с имущественным вычетом, но предположим, что Токарев С.Г. продал машину за 300 000 руб.

Пример 3 (продолжение).

Токарев С. Г. изучил структуру 3-НДФЛ и пришел к выводу, что ему потребуется заполнять следующие листы декларации:

- титульный лист;

- раздел 1;

- раздел 2;

- приложение 1;

- приложение 6.

Шаг 1. Заполнение декларации Токарев начал с титульного листа. Здесь он указал номер корректировки (для первичной декларации — 0), Ф. И. О., данные о дате и месте рождения, гражданстве и паспорте Токарева С. Г. и другую требуемую информацию в предложенных к заполнению полях.

Шаг 2. Далее он заполнил приложение 1 “Доходы от источников в РФ”

Для дальнейшего внесения данных Токарев С. Г. использовал информацию о покупателе автомобиля из договора купли-продажи:

- Занес информацию об источнике выплаты дохода в стр. 060 — покупателе транспортного средства. Поскольку покупатель — физлицо, Токарев С. Г. указал только его Ф. И. О.

- Сведения о полученном доходе:

- в стр. 010 значение 10 — код вида дохода из приложения 3 к порядку заполнения декларации;

- в стр. 020 значение 13 – ставка налога;

- стр. 030 – 050 заполняются при наличии информации;

- в стр. 060 – ФИО покупателя;

- в стр. 070 – 300 000 — сумма, вырученная от реализации транспортного средства.

Шаг 3. Далее Токарев перешел к заполнению приложения 6 “Расчет имущественных и налоговых вычетов”. Для этого в стр. 070 п. 3.1 он указал сумму имущественного вычета в размере 250 000 руб.

ВАЖНО! Также Токарев мог бы воспользоваться другим типом вычета – вычет в размере расходов, понесенных на приобретение авто. То есть если бы Токарев купил автомобиль за сумму большую, чем 250 000 руб., и сохранил при этом договор купли-продажи, он мог бы указать сумму покупки в стр. 080 и заплатить налог меньше.

Шаг 4. В этом шаге Токарев заполнил раздел 2, указав в стр. 010 сумму, вырученную за автомобиль, а в стр. 040 – величину имущественного вычета.

Шаг 5. Поскольку сумма налога к уплате равна 6 500 руб., в разделе 1 Токарев указал в стр.040 значение 6 500, а в стр. 020 и 030 КБК и ОКТМО.

Какие документы нужны для имущественного вычета

Для Токарева С. Г. из рассмотренного примера список прилагаемых к 3-НДФЛ документов для получения имущественного вычета состоит из 3 пунктов:

- копия паспорта (страницы с личными данными и пропиской);

- копия договора купли-продажи автомобиля;

- копии платежных документов.

Когда физлицо претендует на получение имущественного вычета при покупке недвижимости, список документов к декларации 3-НДФЛ будет отличаться в зависимости от вида объекта недвижимости и формы его приобретения (пример см. на схеме):

Налогоплательщику может понадобиться дополнительный документ — специальное уведомление от налоговиков, подтверждающее право физлица на имущественный вычет (форма уведомления утверждена приказом ФНС России от 17.08.2021 № ЕД-7-11/[email protected]), если:

- произведены расходы на покупку или новое строительство недвижимости (включая уплату процентов на погашение целевых займов) — имущественный вычет для таких ситуаций предусмотрен подп. 3–4 п. 1 ст. 220 НК РФ;

- физлицо намерено получать имущественный вычет по месту своей работы (п. 8 ст. 220 НК РФ).

Для получения уведомления необходимо обратиться в инспекцию по месту жительства с заявлением и подтверждающими документами.

С 2022 года можно получить имущественный вычет в упрощенном порядке. Подробности мы рассказывали здесь.

Какие документы понадобятся для получения уведомления, с какого месяца и в каком объеме будет предоставляться имущественный вычет по месту работы налогоплательщика, см. здесь.

Формулы расчета НДФЛ при покупке и продаже имущества

Расчет НДФЛ при покупке имущества

При покупке недвижимости налогоплательщик может вернуть из бюджета часть НДФЛ. Стандартные формулы расчета возвращаемого из бюджета налога (НДФЛвозвр) выглядят следующим образом:

1. Имущество приобретено без привлечения заемных средств:

НДФЛвозвр = РН × 13%, если РН ≤ 2 млн руб.,

НДФЛвозвр = 2 000 000 руб. × 13% = 260 000 руб., если РН > 2 млн руб.,

где РН – расходы налогоплательщика на новое строительство или покупку жилья;

2 млн руб. – максимальный имущественный вычет при приобретении имущества.

2. Использован целевой заем (кредит) для приобретения недвижимости:

НДФЛ% = РП × 13%, если РП ≤ 3 млн руб.,

НДФЛ% = 3 000 000 руб. × 13% = 390 000 руб., РП > 3 млн руб.,

где НДФЛ% — сумма возвращаемого НДФЛ при уплате процентов по целевому займу (кредиту);

РП — расходы по уплаченным процентам;

3 млн руб. – максимальный имущественный вычет по процентам (если целевой заем получен до 2014 года, имущественный вычет по процентам законодательно не ограничен верхним пределом).

3. Недвижимость частично оплачена средствами материнского капитала:

НДФЛвозвр = (РН – МК) × 13%, если (РН – МК) ≤ 2 млн руб.,

НДФЛвозвр = 2 000 000 руб. × 13% = 260 000 руб., если (РН – МК) > 2 млн руб.,

где МК — средства материнского капитала, израсходованные на приобретение недвижимости.

Аналогичная формула применяется для расчета налога, если имущество оплачено за счет средств:

- работодателей;

- бюджета;

- иных лиц.

4. Недвижимость приобретена у взаимозависимых лиц — в этой ситуации вернуть НДФЛ не получится, независимо от стоимости недвижимости, так как в данной ситуации право на имущественный вычет у налогоплательщика отсутствует. Взаимозависимыми с налогоплательщиком лицами признаются (ст. 105.1 НК РФ):

- его родители (усыновители);

- его дети (включая усыновленных);

- его супруг (супруга);

- его братья и сестры;

- его опекун (попечитель) и подопечный.

Расчет НДФЛ при продаже имущества

НДФЛ к уплате (НДФЛупл) определяется по следующим формулам:

1. Доход получен от продажи земельных участков, жилых домов, квартир, комнат, садовых домиков, дач, а также долей в указанном имуществе:

НДФЛупл = (ДПН – 1 000 000 руб.) × 13%, если ДПН > 1 млн руб.,

НДФЛупл = 0, если ДПН ≤ 1 млн руб.,

где ДПН — доход от продажи недвижимости;

1 млн руб. — максимально разрешенный НК РФ имущественный вычет при продаже недвижимого имущества.

Пример 1

Соловьев А. П. продал в 2022 году квартиру за 1 220 000 руб. В декларации 3-НДФЛ он отразил доход в размере 1 220 000 руб. и имущественный вычет в сумме 1 млн руб. НДФЛ к уплате рассчитал по формуле:

НДФЛупл = (1 220 000 руб. – 1 000 000 руб.) × 13% = 28 600 руб.

Пример 2

Васильева Т. Н. в 2022 году получила от покупателя 643 000 руб. по договору купли-продажи дачи. В этом случае Васильева Т. Н. не должна ни уплачивать НДФЛ, ни подавать декларацию 3-НДФЛ, так как размер дохода (643 000 руб.) меньше допустимого вычета (1 млн. руб.).

2. Доход получен от реализации иного имущества (машины, гаража или прочих предметов):

НДФЛупл = (ДПИ – 250 000 руб.) × 13%, если ДПИ > 250 000 руб.,

НДФЛупл = 0, если ДПИ ≤ 250 000 руб.,

где ДПИ — доход от продажи иного имущества;

250 000 руб. — максимально разрешенный НК РФ имущественный вычет при продаже прочего имущества.

Пример 3

Два брата, Степан и Андрей Тумановы, в 2022 году решили обновить свои автомобили. Перед покупкой новых машин они реализовали свои старые авто:

- за 523 000 руб. (Степан),

- 182 000 руб. (Андрей).

При расчете НДФЛ к уплате они воспользовались следующими формулами:

Степан: НДФЛ = (523 000 руб. – 250 000 руб.) × 13% = 35 490 руб.;

Андрей: НДФЛ = 0, так как 182 000 руб. < 250 000 руб.

По итогам 2022 года Степан задекларировал полученный доход, подав 3-НДФЛ, и оплатил налог в сумме 35 490 руб., а Андрею платить НДФЛ и подавать 3-НДФЛ не пришлось.

С расчетными формулами, применяемыми для определения налоговых обязательств и в целях финансового анализа, знакомьтесь на нашем портале:

- «Расчет налоговой нагрузки в 2022-2023 годах (формула)»;

- «Расчет точки безубыточности (формула и график)».

Второй год применения имущественного вычета: повторная декларация 3-НДФЛ

Ситуация, когда имущественный вычет можно применять несколько лет, характерен для ситуаций покупки недвижимости. Например, если сумма НДФЛ, удержанная из доходов налогоплательщика (облагаемых НДФЛ 13%) за период подачи 3-НДФЛ меньше 260 000 руб., право на остаток неиспользованного вычета не сгорает, а переносится на последующие периоды.

Пример

Штамповщица Лахтина Е. Б. в 2021 году купила на вторичном рынке жилья квартиру за 1 760 000 руб. За указанный период с ее зарплаты в бюджет был перечислен НДФЛ = 81 120 руб. Сумма НДФЛ к возврату из бюджета:

- рассчитанная со стоимости покупки: 1 760 000 руб. × 13% = 228 800 руб.;

- возможная к возврату (за 2021 год): 81 120 руб.

Остаток НДФЛ, который можно вернуть из бюджета в последующие периоды: 228 800 – 81 120 = 147 680 руб.

В 2022 году Лахтина Е. Б. устроилась дополнительно работать в другую фирму по совместительству. По итогам 2022 года перечисленный в бюджет НДФЛ с полученной ею зарплаты от 2 работодателей составил 127 000 руб. — эту сумму Лахтина Е. Б. может вернуть из бюджета, снова подав в инспекцию 3-НДФЛ и иные требуемые документы (справку 2-НДФЛ за 2022 год, заявление на возврат НДФЛ, подтверждающие покупку жилья документы).

Остаток вычета в сумме 20 680 руб. (147 680 – 127 000) Лахтина Е. Б. вернет по итогам 2023 года, если вновь предоставит в налоговую инспекцию необходимые документы.

Итоги

Применение имущественного вычета позволяет вернуть из бюджета НДФЛ (при покупке недвижимости) или уменьшить подоходный налог к уплате (при реализации имущества).

При заполнении декларации 3-НДФЛ на имущественный вычет физлицу нужно учесть множество нюансов (срок владения имуществом, максимально разрешенный размер вычета и др.), а также собрать пакет подтверждающих документов (справки 2-НДФЛ, договор купли-продажи недвижимости, акт приема-передачи законченного строительством жилья и др.).

В этой статье я дам развернутую пошаговую наглядную инструкцию заполнения декларации 3-НДФЛ на сайте налоговой для возврата денег на ваш банковский счет, которые ранее были уплачены в бюджет вашим работодателем в виде НДФЛ с ваших доходов с момента приобретения имущества и по сей год.

Напомню, что если вы приобрели имущество в виде квартиры, дома, доли в жилье и т.п., то вы имеете право на имущественный вычет в размере 13% (НДФЛ) от 2млн руб за само имущество, и от 3млн руб за уплаченные % по ипотеке. Об этой теоретической части я рассказывала в предыдущей статье.

Если вы продаете имущество, то вы тоже имеете право на вычет, который уменьшит налогооблагаемую базу вашего дохода с продажи. В этой статье вы увидите пошаговую инструкцию на вычет по приобретению имущества.

В следующей статье я расскажу, как оформить документы на вычет у работодателя, а не у налоговой возвратом вам денежных средств на банковский счет. В этом случае работодатель в пределах лимита не будет удерживать с вас НДФЛ и перечислять его в бюджет, и вы будете ежемесячно получать ЗП больше на сумму подоходного налога с вашей ЗП (брутто).

Итак, что необходимо для возврата денежных средств на ваш счет через налоговую в рамках имущественного вычета:

- Нужно быть зарегистрированными на портале Госуслуг.

- Необходимо взять с работы справку 2-НДФЛ за все года до текущего (не включительно) с того года, как было приобретено имущество. Например, если имущество приобретено в 2019 году, то взять справку за 2019, 2020 гг.

- Отсканировать документы:

1) Свидетельство о праве собственности

2) Договор купли-продажи

3) Квитанция об уплате денежных средств за имущество, либо какие у вас подтверждающие оплату документы

4) Акт приема-передачи имущества

5) Для возврата процентов по ипотеке потом нужно будет взять копию кредитного договора и справку об уплаченных процентах.

1. Заходим на портал налоговой nalog.ru – нажимаем «Войти через госуслуги (ЕСИА)» – раздел «Жизненные ситуации» – «подать декларацию 3-НДФЛ» – «Заполнить онлайн»

(! Если у вас еще нет пароля к сертификату ЭП(электронная подпись), то нужно в первую очередь сделать его, он около дня подтверждается и только после генерации вашего собственного пароля вы сможете отправить через этот портал декларацию)

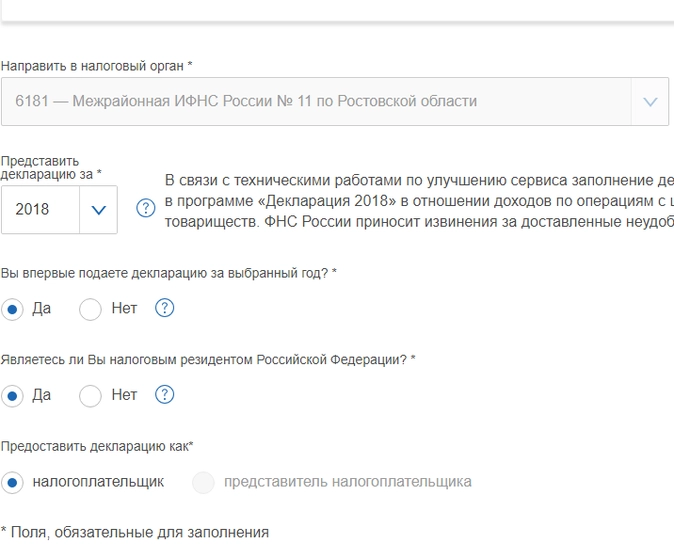

2. Выбираете налоговый орган, в котором вы зарегистрированы по месту прописки, он по идее должен у вас подтянуться сам, если вам приходят уведомления об уплате налогов – Предоставить декларацию за __год – «Да», «Да» как на картинке – «Далее»

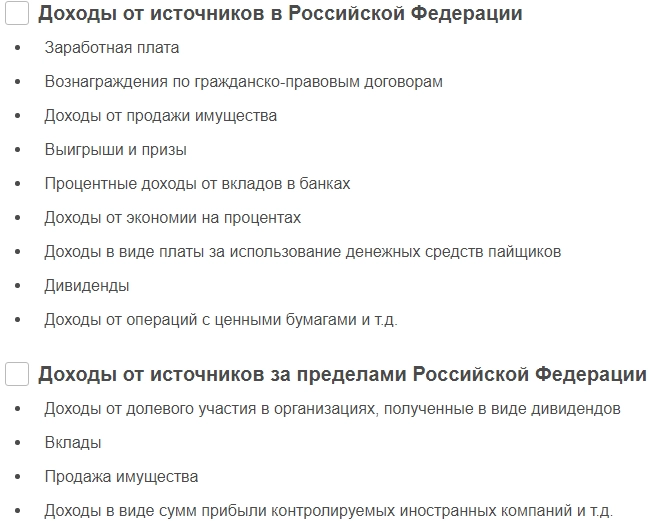

3. Источники доходов «В пределах РФ» – «Источник дохода №1» – «Организация РФ» или «Индивидуальный предприниматель» или «Физ. Лицо» – «Наименование, ИНН, КПП, ОКТМО» берете из справки 2-НДФЛ (эти сведения сверху в пункте 1 справки).

Если источников дохода (мест работы) было несколько за этот год, то заполните всё то же и для следующего источника дохода, после заполнения первого.

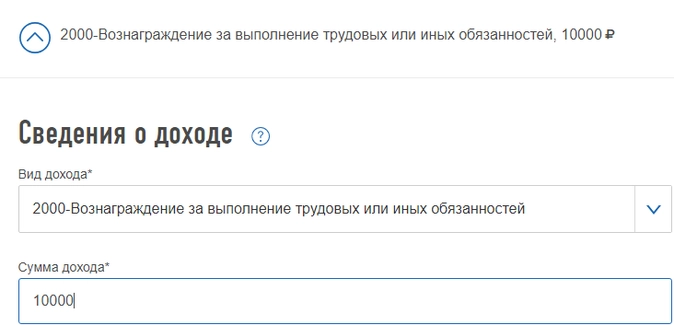

Ниже – «Доходы», «Вид дохода»: выбираете код дохода из справки 2-НДФЛ (пункт 3, второй столбец «Код дохода»), нужно в этом окошке «Вид дохода» просто напечатать код дохода из справки, например, 2000 – и вам выдаст этот код с названием, выбираете его, складываете на калькуляторе по справке 2-НДФЛ какая сумма денежных средств по этому коду дохода прошла за все месяцы года и заносите эту сумму в окошко «Сумма дохода». Если были еще коды дохода, например, 2002, 2012 – нажимаете сверху справа «Добавить доход» и проделываете то же самое.

Ниже программа высчитала вам общую сумму введенного вами дохода, она должна совпадать с суммой в графе «общая сумма дохода» в пункте 5 справки 2-НДФЛ. «Сумма налога исчисленная» также должна совпадать с графой аналогичного названия в п.5 справки 2-НДФЛ. «Сумма налога удержанная» вы должны занести сумму сами, она равна «сумме налога исчисленного» и должна быть равна сумме в графе аналогичного названия в п.5 справки 2-НДФЛ.

Нажимаем «далее».

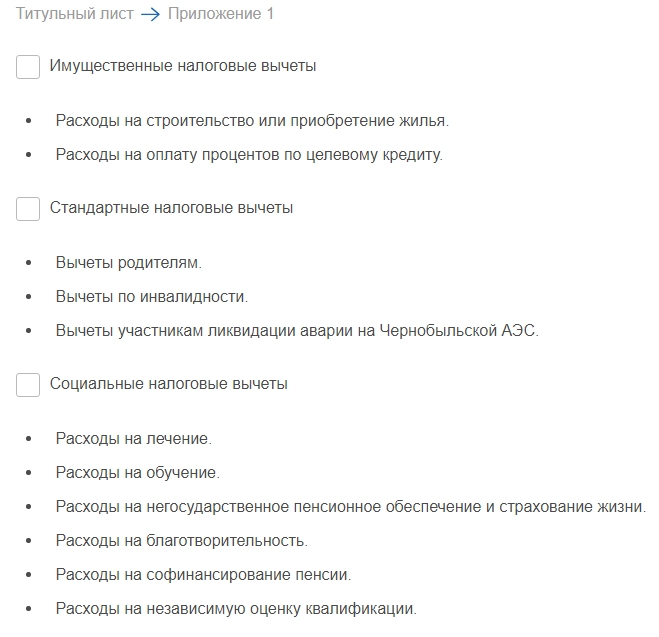

4. Ставим галочку возле «Имущественные налоговые вычеты» и нажимаем «Далее».

5. «Сведения об имущественном объекте» – всё заполняете из ваших документов на приобретенное имущество. Год начала использования налогового вычета – выбираете по году заполнения справки 2-НДФЛ.

«Обращались ли ранее за имущественным вычетом» – «Нет» (а когда будете подавать в следующем году оставшуюся до полной стоимости вашей недвижимости сумму, будет «Да»).

Если вы получали уже имущественный вычет у работодателя (не удерживали с вас НДФЛ) по этому объекту недвижимости, то в графе «Вычеты за отчетный период, полученные у работодателя» заполните сумму, ее можно найти в справке.

– «Далее».

6. Сумма к возврату рассчиталась автоматически и должна быть равна 13% от вашего заработка за год (но не больше 260 000, то есть 13% максимум от 2млн, это будет актуально для вашей проверки расчета суммы к возврату до предела в следующем или еще последующих годах). Можно открыть в PDF сформированную декларацию и еще раз пробежаться по верности заполненных вами данных.

Далее прикрепить сканы документов, они обозначены по названиям. Максимальный размер всех документов не должен превышать 10 мб, в противном случае придется сжимать в программе некоторые документы, чтобы уложить в это лимит.

В разделе дополнительные документы я прикрепляю скан самой справки 2-НДФЛ, по которой заполняли данные – Вводим пароль к сертификату ЭП – финальная кнопка «Подтвердить и отправить»

Далее выйдет сообщение «Готово! Ваша декларация за __ год с приложенными документами будет направлена в налоговый орган ___ . Камеральная налоговая проверка проводится в течение 3-х месяцев».

Можно отслеживать судьбу декларации в разделе Сообщения.

7. Когда пройдет камеральная проверка вашей декларации (в течение 3-х месяцев с даты подачи), вы увидите в сообщениях и в разделе «Мои налоги» сумму как Переплата, можно формировать заявление на возврат суммы вычета на ваши реквизиты счета:

Мои налоги – переплата – распорядиться – по налогу на доходы – вводите реквизиты счета – подтвердить – вводите пароль к сертификату ЭП.

И ждёте когда налоговая переведет деньги, примерно через месяц после этого. Можно отслеживать судьбу декларации в разделе Сообщения.

На этом всё. Желаю удачи! Если у вас возникнут вопросы, вы можете написать мне и ваша крестная фея-бухгалтер попробует помочь вам).

Ставьте лайк, если было полезно, и подписывайтесь на канал! 👍

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

А как работать с НДФЛ в 2023 году смотрите на уроке по всем новым правилам. Эксперты сделали примеры и инструкции

Перейти к бесплатному уроку

Размер вычета

Один из самых популярных налоговых вычетов — это вычет на приобретение жилья, который состоит из трех частей и применяется к расходам на:

-

новое строительство или приобретение на территории РФ жилья (долей в нем), земельных участков под него;

-

на погашение процентов по целевым займам (кредитам), полученным от российских организаций или индивидуальных предпринимателей, фактически израсходованным на новое строительство или приобретение на территории РФ жилья (доли (долей) в нем), земельного участка под него;

-

на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) займов (кредитов) на строительство или приобретение на территории РФ жилья (доли (долей) в нем), земельного участка под него.

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Максимальная сумма на новое строительство или приобретение жилья составляет 2 млн руб. При этом у налогоплательщика с 2014 г. появилась возможность получить налоговый вычет не с одного, а с нескольких объектов жилой недвижимости, но при этом максимальная сумма расходов останется неизменной — 2 млн руб. согласно пп. 1 п. 3 ст. 220 НК РФ. Сюда же можно отнести и стоимость ремонта квартиры, если по договору жилая недвижимость была приобретена без отделки (пп. 5 п. 3 ст. 220 НК РФ). Поскольку сейчас активно развивается сфера ипотечного кредитования недвижимости, то государственный орган так же не оставил без внимания затраты на погашение процентов по кредитам или целевым займам и определил максимальный размер по таким расходам — 3 млн руб. Это регламентирует п. 4 и 8 ст. 220 НК РФ.

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Для начала нужно определить, каким способом вы хотите получить вычет.

Есть два способа:

-

разово, на всю сумму уплаченного НДФЛ за прошлый период;

-

ежемесячно, не удерживая НДФЛ из доходов.

Рассмотрим более подробно первый способ получения.

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

-

заполнить новую декларацию онлайн;

-

отправить декларацию, ранее заполненную в подходящей программе (например, в «1С»);

-

скачать программу для заполнения декларации.

На мой взгляд, оптимальный вариант — первый, поскольку он позволяет заполнить декларацию 3-НДФЛ, не имея специального образования и с минимумом трудозатрат. Заполнение декларации онлайн займет не более 30 минут.

Заполняем 3-НДФЛ онлайн

При заполнении декларации онлайн попадаем на первую страницу, на которой необходимо указать номер налогового органа, в котором вы зарегистрированы, и ответить на вопросы о составлении декларации. Около каждого вопроса есть подсказки, которые помогут дать правильный ответ.

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц. К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

1. 2-НДФЛ.

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи). Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ. Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

Материалы газеты «Прогрессивный бухгалтер», март 2019.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.