Книга учёта доходов и расходов — это документ, который поможет подтвердить поступления и траты денег в течение года, если у ФНС появятся к вам вопросы при проверке.

Обычно КУДиР нужна налоговой при камеральных проверках, когда инспектор запрашивает у банков информацию о движении денег по вашему расчётному счёту. Если она не соответствует декларации, налоговая отправит вам требование предоставить пояснение.

Вести КУДиР обязаны все предприниматели и организации на УСН, а также предприниматели на ОСНО, ПСН и ЕСХН. Сдавать же книгу нужно только после запроса налоговой. Тем, кто не сделает этого в течение 10 дней, придётся заплатить штраф.

В статье мы подробно расскажем, как вести КУДиР и заполнять её вручную.

Зарегистрируйтесь в Эльбе, чтобы формировать КУДиР автоматически — первые 30 дней в сервисе будут бесплатными.

Как вести и распечатывать готовую КУДиР

КУДиР можно вести на бумаге и в электронном виде, но главное — вносить данные в хронологическом порядке. Если вы планируете записывать все хозяйственные операции от руки — распечатайте готовый бланк в начале налогового периода. А если хотите вести учёт в электронном виде — обязательно распечатайте заполненную книгу в конце отчётного периода. Иначе она не будет считаться действительной.

Вне зависимости от формата ведения завершённую и проверенную КУДиР нужно сшить, пронумеровать, заверить подписью руководителя и печатью, если таковая имеется. Ещё не забудьте указать общее количество страниц на последнем листе. Чтобы всё сделать правильно, посмотрите фотоинструкцию.

Порядок работы с КУДиР устанавливает Приказ Минфина России от 22.10.2012 № 135н, но в нём и в других документах не сказано, как правильно распечатывать книгу и нумеровать её страницы. Поэтому обычно предприниматели обращаются к общепринятому порядку: применяют одностороннюю печать и начинают нумерацию с титульного листа, оставляя его без номера.

Важно распечатывать книгу со всеми разделами, даже с теми, которые на вашей системе налогообложения заполнять не нужно. Нумеровать также придётся все страницы, даже пустые.

Если вы решили устроить отпуск и не совершали никаких финансовых операций в течение года, распечатывать КУДиР всё равно нужно. Просто заполните титульный лист и вместо цифр в графах поставьте нули. Нулевая КУДиР тоже должна нумероваться, прошиваться и заверяться.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчётности, лучше вносить записи в КУДиР регулярно. Так удобнее. Но никто не запрещает вам вносить все операции задним числом в конце отчётного периода.

Бланк книги учёта доходов и расходов

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Из каких разделов состоит КУДиР

КУДиР состоит из титульного листа и пяти разделов:

- Раздел I — для учёта доходов и расходов.

- Раздел II — для расчёта расходов на основные средства и нематериальные активы.

- Раздел III — для расчёта убытков за прошлые периоды, которые уменьшают налоговую базу.

- Раздел IV — для учёта расходов, уменьшающих налог.

- Раздел V — для расчёта суммы торгового сбора, уменьшающего налог.

Какие разделы вам предстоит заполнять, зависит от объекта налогообложения: «Доходы» или «Доходы минус расходы». Рассмотрим подробнее различия.

Как заполнить КУДиР на УСН «Доходы»

На упрощённой системе с объектом «Доходы» нужно заполнять разделы I, IV и V.

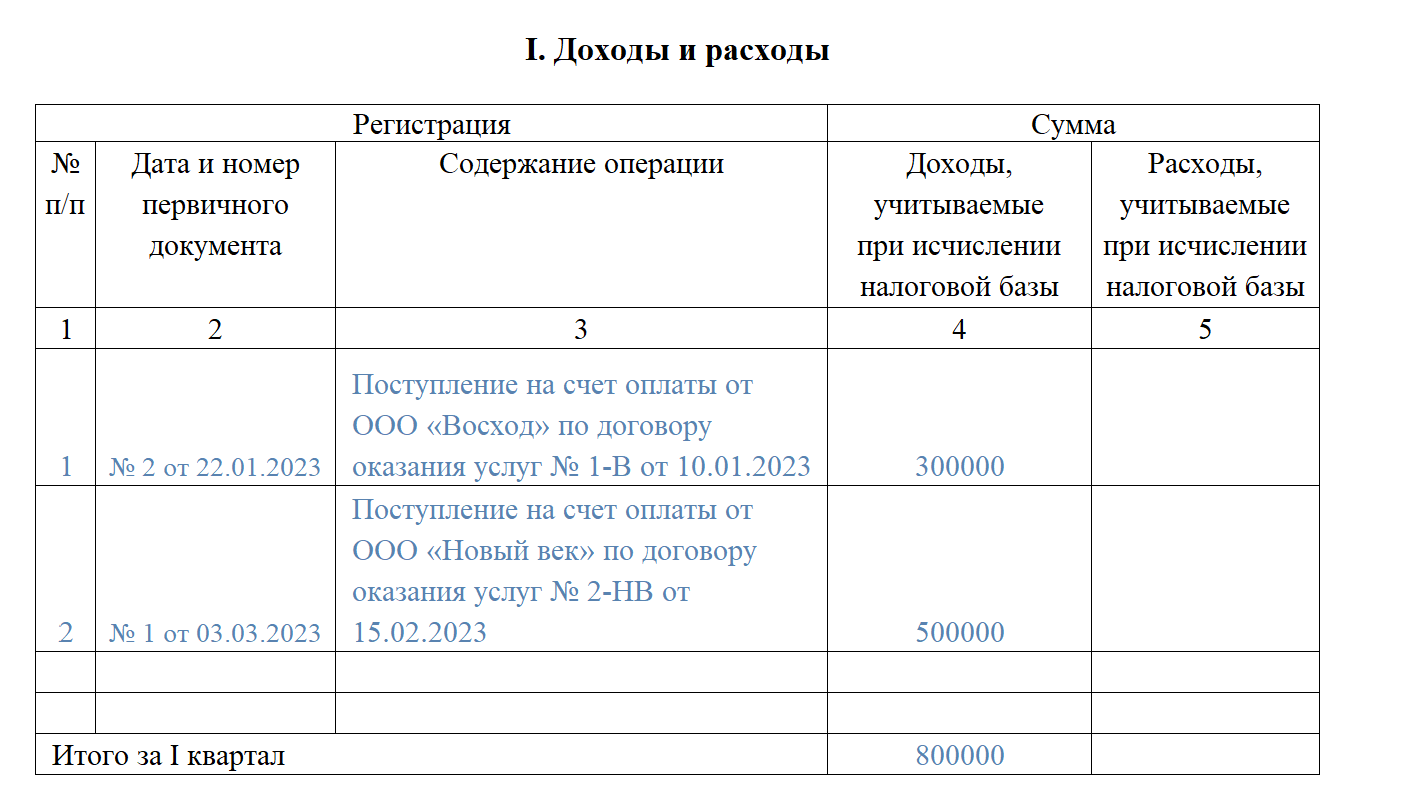

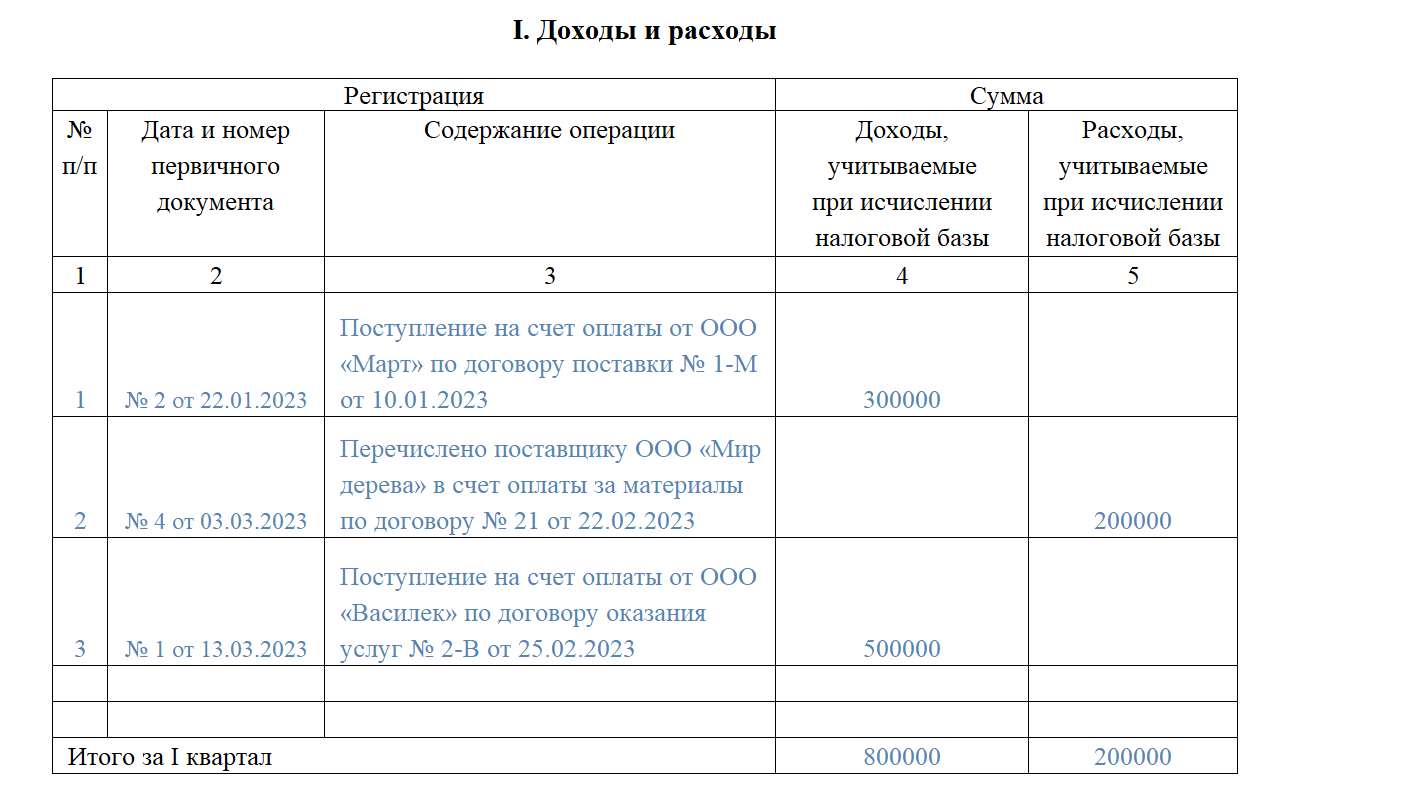

Раздел I. Доходы и расходы

В эту часть заносите все хозяйственные операции по порядку с указанием даты и номера первичного документа: платёжного поручения, товарного чека, акта, накладной и других. Также пропишите содержание операций, а в графе 4 укажите сумму дохода.

Графа 5 обычно не заполняется. Но если вы получали субсидию на поддержку малого и среднего бизнеса, укажите расходы, которые оплатили этими деньгами.

Отобразить субсидию в доходах тоже нужно, но не в тот же момент, как получили. Потратили часть субсидиии — добавили эту сумму сразу в доходы и расходы. Потратили ещё часть — снова внесли записи. И так делайте до тех пор, пока не потратите субсидию полностью.

Пример заполнения раздела I (отображение субсидий)

Записывайте полученные доходы только тогда, когда деньги от покупателя поступили в кассу или на расчётный счёт. Предоплата тоже считается доходом, поэтому её также заносите в графу 4. Даже возвращённую покупателю предоплату нужно указывать в этом столбце, только со знаком минус. Учитывать возврат в расходах и вносить его в графу 5 не надо, потому что он уменьшает налогооблагаемые доходы.

Пример заполнения раздела I (возврат предоплаты)

Раздел IV. Расходы, уменьшающие налог

В этот раздел нужно вносить те суммы, на которые потом уменьшится ваш налог: страховые взносы за сотрудников, взносы по договорам добровольного личного страхования и больничные пособия за первые три дня нетрудоспособности, оплаченные организацией. ИП должны указать ещё и страховые взносы за себя.

Записывайте расходы по мере уплаты, а в конце каждого каждого квартала подводите итог в графе 10, чтобы сравнить вычет с лимитом и посчитать налог.

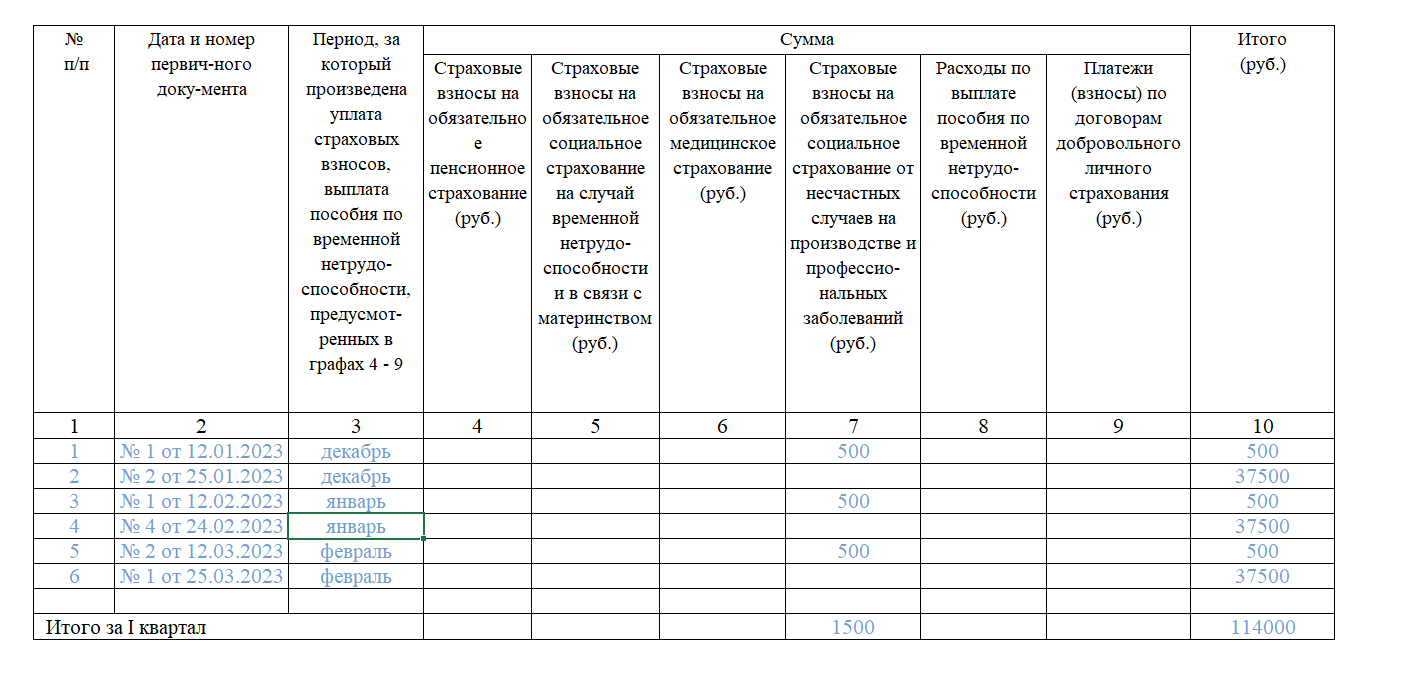

Пример заполнения раздела IV. Расходы, уменьшающие налог

Пример заполнения раздела IV. Расходы, уменьшающие налог

Раздел V. Торговый сбор, уменьшающий налог

В этот раздел добавляйте суммы торгового сбора за каждый квартал. Заполнять его должны все налогоплательщики на УСН «Доходы», а не только те, кто обязан платить торговый сбор.

Если в вашем регионе нет торгового сбора, укажите отчётный год, а в показателях поставьте прочерки, чтобы налоговый инспектор не решил, что вы забыли заполнить раздел.

Если в вашем регионе есть торговый сбор, укажите порядковый номер операции, дату и номер первичного документа, период за который внесли платёж, и сумму.

Пример заполнения раздела V. Сумма торгового сбора

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Как заполнить КУДиР на УСН «Доходы минус расходы»

На упрощённой системе с объектом «Доходы минус расходы» нужно заполнять разделы I–III, а также справку к разделу I на основе итоговой суммы доходов и расходов.

Раздел I. Доходы и расходы

В этот раздел, как и на УСН «Доходы», нужно заносить все хозяйственные операции в хронологическом порядке с указанием даты и номера первичного документа.

В графе 4 показывайте доходы, а в графе 5 — расходы. Не забывайте, что вносить нужно только те операции, которые учитываются при расчёте налога.

При учёте важно понимать, в какой момент денежные траты становятся расходами. Например, если вы приобретали товары для перепродажи, расходы в КУДиР можно заносить только в тот день, когда выполнены все три условия:

- вы получили товар от поставщика;

- вы оплатили этот товар;

- вы отгрузили товар покупателю.

А расходы на зарплату сотрудников можно учитывать после того, как работник получил деньги на руки или на карту.

Подробнее о порядке определения доходов и расходов написано в статье 346.17 Налогового кодекса.

Раздел II. Расходы на основные средства и нематериальные активы

В эту часть вносите данные по основным средствам, которые уже введены в эксплуатацию. Затраты распределяйте равномерно по кварталам, оставшимся до конца календарного года.

Например, если вы купили офисную технику на 200 тысяч рублей в феврале, то распределите эту сумму по 50 тысяч на каждый квартал. А если покупка совершена в августе, то есть в третьем квартале, нужно списать по 100 тысяч в третьем и четвёртом кварталах.

Рассчитанную сумму за текущий квартал из графы 12 внесите в графу 5 раздела I с указанием последнего числа квартала.

Графы 7, 8, 14 и 15 заполняются только в том случае, когда основное средство купили до перехода на упрощённую систему.

.png)

Пример заполнения раздела II. Расходы на основные средства и нематериальные активы

Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

Если по итогам года вы заработали меньше, чем потратили, можно перенести этот убыток на следующие годы. То есть уменьшить на него или на его часть налоговую базу.

Для этого нужно сделать следующее:

- В строке 010 отразите сумму убытков за предыдущие периоды, которая ещё не была учтена, а в строках 020–110 распишите суммы по годам.

- В строку 120 перенесите налоговую базу из строки 040 справки к разделу I.

- В строке 130 укажите убыток, который уменьшает налоговую базу текущего периода.

- В строку 140 внесите убыток текущего периода из строки 041 справки к разделу I.

- В строке 150 поставьте сумму оставшегося убытка, которую можно списать в следующих периодах.

- В строках 160–250 расшифруйте неперенесённые убытки по годам.

Пример заполнения раздела III. Сумма убытков за прошлые периоды, уменьшающая налоговую базу

А можно как-нибудь попроще?

Все тонкости заполнения КУДиР можно переложить на Эльбу. Сервис за вас сформирует книгу на основе разделов «Поступления» и «Списания». Безналичные и наличные платежи будут попадать в сервис автоматически, так как в Эльбе есть интеграция с банками, кассами и Контур.ОФД. Кроме передачи чеков Контур.ОФД формирует отчеты о выручке — по ним можно следить, как идут продажи.

В КУДиР переносятся не все операции, а только те, которые отмечены галочкой «Учитывать в налогах», поэтому проверьте, какие доходы и расходы нужно учитывать, а какие — нет. После этого вам останется только сохранить КУДиР в формате word или pdf и распечатать.

Чтобы получить КУДиР в Эльбе, зайдите в раздел «Отчётность» во вкладку «Актуальные задачи». В правом верхнем углу нажмите ссылку «Книга учёта доходов и расходов», а потом выберите год и вид книги. Также книгу можно распечатать в конце года, когда станет активна задача «Заплатить налог и отчитаться по УСН».

Эльба заполнит все нужные вам разделы, кроме второго. Но это не страшно, потому что вы можете сохранить книгу в формате word и отредактировать вручную.

Что ещё почитать по теме:

Как вести книгу учёта доходов и расходов

Статья актуальна на

23.01.2023

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Учет, налоги, зарплата на УСН

Вносите доходы и расходы в Контур.Бухгалтерию, а система сама сформирует КУДиР и декларацию по всем правилам.

Попробовать бесплатно

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР могут привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% от суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

- В бумажной книге до начала записей нужно заполнить титульный лист, сшить и пронумеровать страницы, указать количество страниц на последней странице, заверить КУДиР подписью и печатью (при наличии);

- Электронную книгу в конце налогового периода нужно распечатать, сшить, пронумеровать страницы и указать их количество, заверить подписью и печатью (при наличии).

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Изменить способ оформления КУДиР можно и в течение года. Но следует дождаться конца квартала.

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы», заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Авторасчет налогов, зарплаты, взносов. Сервис сам заполнит платежки, КУДиР, декларацию и отчеты для отправки онлайн.

Попробовать бесплатно

Общие правила заполнения

Отражайте в книге хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Затем впишите содержание операции и сумму дохода.

Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий на развитие малого и среднего бизнеса;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Когда вы оплачиваете такие затраты, в графе 5 укажите сумму в расходах, а в графе 4 — в доходах. Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте. На конец квартала в графу 5 переносятся затраты на основные средства и нематериальные активы из раздела 2 книги. Также по окончании каждого квартала по графам 4 и 5 нужно подвести итоги.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также на УСН 15% заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года. В ней из общей суммы облагаемого дохода (стр. 010) нужно вычесть сумму учитываемых затрат (стр. 020) и разницы между минимальным налогом за прошлый год и налогом, рассчитанным в общем порядке (стр. 030).

В Контур.Бухгалтерию нужно только вносить доходы и расходы — а сервис сам сформирует КУДиР по всем правилам.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

В каждом квартале заполняется новая таблица раздела 2. Итоговые данные из нее переносятся в раздел 1 в последний день периода.

Почему так сложно? Стоимость основного средства списывается в расходы равными частями в течение года. Но должны быть выполнены условия, которые и описаны в разделе 2. Основное средство списывается в расходы на последнее число квартала.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

В строке 010 указываются суммы убытка за предыдущие годы, если есть — их можно найти в строке 150 раздела 3 прошлогодней книги. В следующих строках сумма убытка распределяется по годам. В строке 120 пропишите налоговую базу за отчетный год (стр. 040 справки), в строке 130 — учитываемую в текущем году сумма убытка.

Если вы получили убыток в этом году, укажите его в строке 140. Затем в строке 150 отразите убыток, который будете переносить на следующий год (стр. 010 — стр. 130 + стр. 140). В КУДиР следующего года эта сумма будет учтена в строке 010 раздела 3.

В строках 160-250 расшифруйте сумму переносимого на будущее убытка.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о страховых взносах за работников, больничных пособиях и платежах по договорам добровольного личного страхования работников, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 Акт приема-передачи №5 |

Поступление товаров от ООО «Ай-ай-ка» по договору №11/2 от 10.11.2023 |

25 000 |

Доходы в валюте

Валютные поступления учитывайте вместе с теми, что получили в рублях. Их сумму нужно пересчитать в рубли по курсу ЦБ, действующему на дату признания доходов (п. 3 ст. 346.18 НК РФ).

В бухучете имущество и задолженность в валюте переоценивать нужно, но возникшие при этом курсовые разницы в КУДиР не отражаются. Но под это правило не подпадают курсовые разницы, возникшие при изменении курса валюты в момент продажи или покупки. Положительные курсовые разницы между официальным и коммерческим курсами продаваемой валюты включайте в доходы и отражайте в книге учета.

Субсидии на развитие бизнеса

Это тот случай, когда упрощенец-доходник может что-то вписать в графу 5 «Расходы» и учесть эти расходы при расчете налога. Сумму полученной субсидии отразите в графе 4 раздела 1, а в графе 5 укажите расходы, оплаченные за счет этих средств.

Таким образом, если вы потратите всю субсидию в один год, у вас сумма дохода в размере субсидии компенсируется суммами понесенных расходов — разница между показателями будет равна нулю.

Первичные документы для дохода — платежка. Первичные документы для расходов — акты, накладные и т д.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Возврат аванса покупателю

В КУДиР указывайте полученные доходы, в том числе авансы. Возврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 «Доходы» так и записываем — с минусом. В графе 5 возвращенный аванс отражать не надо, такой расход не предусмотрен ст. 346.16 НК РФ.

Пример возврата аванса в КУДиР:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 П/п №3452 |

Поступление аванса от покупателя ООО «Ганимед» |

25 000 |

|

|

2 |

25.11.2023 п/п №67 |

Возврат аванса покупателю ООО «Ганимед» |

– 25 000 |

Как отражать расходы

Общего правила здесь нет: расходы на материалы, основные средства, товары для перепродажи, зарплату работников и прочее отражаются по-разному.

Расходы на материалы или услуги в КУДиР

Например, расходы на приобретение материалов для последующего использования могут быть признаны на дату списания этих материалов в производство при условии, что товары оплачены.

У вас 3 события:

- Cписание с расчетного счета и платежное поручение;

- Поступление материалов и товарная накладная;

- Cписание материалов и бухгалтерская справка или акт списания материалов в производство.

Вообще списание должно происходить по событию 3, но после 1 и 2. На практике часто материалы списывают сразу, как они поступили, то есть 2 и 3 событие совпадают по дате. Первичным документом в этом случае будет товарная накладная на поступление.

Это означает что в Книге вы сделаете следующую запись:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

15.11.2023 Товарная накладная №189 |

Поступление товаров от ООО «Антарес» |

40000 |

Схожим образом отражаются услуги — по факту выполнения в размере оплаченных услуг. Подтверждающим документом будет акт оказания услуг при наличии платежного поручения на их оплату.

Расходы на товары для перепродажи

Отличаются от расходов на материалы тем, что в качестве события 3 выступит отгрузка конечному покупателю. Дата и документ — по товарной накладной на реализацию или по отчету розничных продаж, или по акту инвентаризации.

Любые отчеты онлайн

Сдать отчет или корректировку через Контур.Бухгалтерию очень просто! Автозаполнение, система подсказок, проверка.

Узнать больше

Расходы на основные средства

Как мы уже говорили выше, стоимость основных средств списывается равными частями поквартально в течение года. Дата — последнее число последнего месяца квартала. Документ — накладная или акт приема-передачи ОС, акт ввода в эксплуатацию, платежные поручения на уплату.

Все делают по-разному: кто-то перечисляет документы через запятую, кто-то (особенно при автоматизированном ведении) указывает документ о поступлении ОС. Главное, чтобы остальные документы были в наличии на случай налоговой проверки.

Входной НДС

Входящий НДС в КУДиР можно отражать отдельной строкой или включать в стоимость активов. Порядок отражения зависит от того, что купил упрощенец:

- НДС по материалам, работам и услугам — входной НДС отражается отдельной строкой на момент признания расходов на покупку;

- НДС по товарам для перепродажи — входной НДС отражается отдельной строкой по мере реализации товаров;

- НДС по ОС и НМА — приобретенные ОС отражаются в графе 6 раздела 2 КУДиР по первоначальной стоимости, в которую входит и НДС.

Расходы на зарплату работников

Здесь нужно различать вид выплаты. Есть зарплата, есть удержанный с работника НДФЛ.

- Зарплату отражаем на дату фактической выплаты. Документ — платежное поручение или платежная ведомость;

- НДФЛ отражаем при условии выдачи зарплаты на дату фактической выплаты. Документ — платежное поручение;

- Если НДФЛ перечисляется в один день с зарплатой, то можно сделать общую запись на НДФЛ и на зарплату;

Пример отражения зарплаты в КУДиР здесь:

Доходы и расходы

|

Регистрация |

Сумма |

|||

|

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

|

2 |

3 |

4 |

5 |

|

|

30.10.2023 П/п №75 |

Перечислен аванс работникам |

15 000 |

||

|

10.11.2023 п/п №80 |

Перечислена заработная плата |

15 450 |

||

|

11.10.2023 п/п №83 |

Перечислен НДФЛ с заработной платы |

4 550 |

Следует помнить, что не всегда НДФЛ можно считать в составе расходов на оплату труда. Если он удерживается не по трудовому договору, а как часть компенсации за, скажем, занятия фитнесом, то в расходах вы такую выплату учесть не сможете (основание – п. 2 ст. 346.16 и ст. 255 НК РФ).

Надеемся на обратную связь. Заполняйте КУДиР правильно;)

Учет, налоги, зарплата на УСН

Вносите доходы и расходы в Контур.Бухгалтерию, а система сама сформирует КУДиР и декларацию по всем правилам.

Попробовать бесплатно

Автоматическое заполнение КУДиР

Ведите учет, платите зарплату, принимайте банковскую выписку и вносите данные о доходах и расходах в Контур.Бухгалтерии. Сервис сам заполнит КУДиР, декларацию и другие отчеты.

Попробовать бесплатно

Заполнять КУДиР обязаны все упрощенцы. Это касается ИП и организаций. Даже если предприниматель или компания ведут бухгалтерский учет, это не отменяет обязанности по ведению КУДиР.

Книга учета — ключевой налоговый документ (приказ Минфина РФ от 22.10.2012 № 135н). Форма книги одинакова для УСН «доходы» и «доходы минус расходы», разница только в разделах, которые надо заполнять. В нее вносят все операции, чтобы определять доходы и учитывать взносы и торговый сбор, которые уменьшают налог по итогам каждого квартала и года. Все это помогает рассчитывать авансовые платежи и налог.

КУДиР помогает следить за лимитом доходов в рамках УСН. Это важно для понимания, какую ставку применять при расчете налога и сохраняется ли право на упрощенку вообще. В 2023 году стандартную ставку 6% (или ниже, если в регионе установлены льготные ставки) можно применять, пока доход с начала года не превысит 188 550 тыс. рублей. После превышения этого лимита налог платится по ставке 8%, а само право работать на упрощенке сохраняется, пока доход не превысит 251 400 тыс. рублей.

Базовые лимиты при работе на УСН — это 150 млн рублей дохода с начала года для применения базовой ставки 6% и 200 млн рублей для применения повышенной ставки 8%. Каждый год власти устанавливают коэффициент-дефлятор, который повышает эти суммы. Для 2023 года установлен коэффициент 1,257.

На каждый налоговый период — год заводят новую книгу. Нужен только один экземпляр, даже если у организации есть обособленные подразделения: головной офис ведет книгу «за всех», никак не выделяя доходы и расходы обособок.

КУДиР на бумаге

Вести книгу можно на бумаге или в электронном виде.

Для бумажной КУДиР покупают специальную отпечатанную в типографии книгу с нужными бланками. Другой вариант — распечатывать нужные бланки на принтере. В бумажной книге заполняют титульный лист, затем от руки вносят хозяйственные операции. По итогам года книгу прошивают, заверяют подписью руководителя и печатью (если есть) и хранят 5 лет.

Любая запись в книге делается только на основании первичных документов, сведения о которых тоже вносят в строку с суммой поступлений или расходов. Это банковские выписки, платежные поручения, кассовые чеки, квитанции, акты, накладные. Все записи делаются строго в хронологическом порядке, для каждой операции нужна отдельная строка. Суммы вносят в полных рублях, округляя копейки по арифметическим правилам: до 50 копеек отбрасывают, 50 и более копеек — округляют в большую сторону (письма Минфина от 24.07.2013 № 03-11-06/2/29385, от 04.09.2013 № 03-11-11/36391).

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Попробовать бесплатно

КУДиР в цифровом виде

В электронном виде книгу можно заполнять на компьютере. Более удобный вариант — вести учет в онлайн-бухгалтерии, а по итогам года на основе всех операций автоматически создать и распечатать КУДиР. После этого прошить, заверить подписью и печатью, отправить на хранение.

Например, в Контур.Бухгалтерии сформировать и вывести на печать книгу учета можно в один клик. В течение года ИП или компания вносят в сервис сведения о доходах и расходах, а система сама заполняет КУДиР по всем правилам.

Хранение книги

КУДиР не сдают в налоговую, заверять ее в инспекции упрощенцам тоже не нужно. Но даже если книга ведется в электронном виде, по итогам года ее лучше распечатать и хранить: при проверках налоговики требуют представить им книги за прошлые годы. Хранят книгу не менее 5 лет, а чтобы подтвердить право на перенос убытков в течение 10 лет лучше хранить КУДиР 11 лет. Даже если в налоговом периоде деятельность не велась, книгу все равно заполняют нулевыми показателями, распечатывают, прошивают и заверяют.

Стандартная КУДиР для УСН включает титульный лист и пять разделов. Но на УСН «доходы» нужно заполнять только часть разделов, исключая расходные: это разделы 1 — только доходы, 4 и 5.

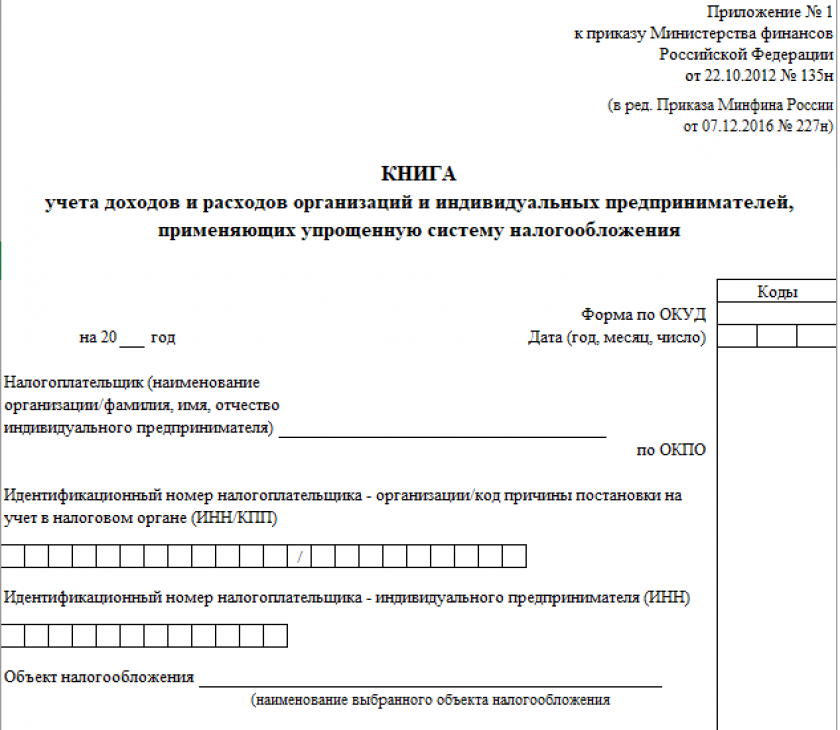

Титульный лист

На титульнике прописывают такие сведения:

-

год, в течение которого книга ведется, и дату начала ведения: это особенно важно, если предприятие открылось в середине года;

-

название компании или имя ИП;

-

ОКПО;

-

ИНН предпринимателя или ИНН/КПП фирмы;

-

объект налогообложения;

-

адрес;

-

расчетные счета с привязкой к банкам.

Сдайте декларацию по УСН в несколько кликов. Учитывайте доходы и расходы, платите налоги и зарплату в Контур.Бухгалтерии.

Попробовать бесплатно

Раздел 1 «Доходы и расходы»

На упрощенке применяют кассовый метод: доходы отражают в КУДиР, только при получении денег. Скажем, если вы оказали услуги, но еще не получили за них оплату, вписывать доход в книгу еще рано. Это надо сделать после зачисления оплаты на счет.

В первый раздел вносят все операции в хронологическом порядке, по каждому кварталу в отдельности:

-

реквизиты первички: название, дату и номер документа;

-

содержание операции: скажем, «Оплата от ООО “Готика» по дог. №12 от 28.04.2023»;

-

сумму по операции: доход указывают в графе 4.

Доходы, которые надо учитывать для расчета налога, перечислены в ст. 346.15 НК РФ. Это доходы от реализации, внереализационные (например от аренды), от безвозмездной передачи имущества. Другие доходы учитывать не нужно: скажем, имущество, полученное по целевому финансированию или по договору займа в погашение долга.

В графу 5 при УСН «доходы» не вписывают расходы. Но есть исключения по расходам, которые все-таки надо отражать в КУДиР:

-

расходы на мероприятия по профилактике безработице за счет средств из бюджета;

-

расходы по субсидиям из бюджета на поддержку малого и среднего бизнеса.

Такие расходы по мере их совершения нужно вписывать тоже в графу 4: полученные из бюджета деньги признаются как доходы по мере их трат.

Другие расходы отражать не нужно, потому что они не влияют на расчет налога. Но если вам удобно учитывать их в КУДиР, это не запрещено.

В таблице — пример заполнения раздела 1 «Доходы и расходы»:

|

№ |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые при исчислении налоговой базы |

Расходы, учитываемые при исчислении налоговой базы |

|

1 |

09.01.2023 п/п №1 |

Поступление оплаты от ООО «Телец» по договору №42 |

120 000 |

|

|

2 |

09.01.2023 приходный кассовый ордер №1 |

Поступление в кассу: выручка в магазине |

60 000 |

|

|

Итого за квартал |

На каждый квартал нужно вести отдельную таблицу. В итоге Раздел 1 будет включать четыре таблицы с такими данными:

-

операции 1 квартала, в конце — итоговая сумма доходов за 1 квартал, на основе которой рассчитают авансовый платеж;

-

операции 2 квартала, в конце — сумма доходов за 2 квартал и полугодие;

-

операции 3 квартала, в конце — сумма доходов за 3 квартал и 9 месяцев;

-

операции 4 квартала, в конце — сумма доходов за 4 квартал и год.

Раздел 4 «Расходы, уменьшающие сумму налога»

У ИП и компаний на УСН «доходы» есть расходы, которые уменьшают налоговую базу. Это страховые взносы ИП за себя и взносы за персонал, пособия за первые три дня болезни из кошелька работодателя, взносы на добровольное страхование сотрудников.

Предприниматели без сотрудников могут уменьшить рассчитанный аванс или налог на всю сумму уплаченных взносов, даже если он уменьшается «в ноль». ИП с работниками и компании могут сократить рассчитанный аванс или налог максимум на 50%, то есть хотя бы половину налога заплатить придется.

«Доходные» упрощенцы не обязаны фиксировать свои расходы, в том числе взносы и больничные в 1 разделе КУДиР. А в 4 разделе, согласно порядку заполнения книги, они должны указывать только ту часть уплаченных взносов и пособий, которая будет сокращать налог (п. 5.2 Приложения 2 к приказу Минфина № 135н).

Пример 1. В 1 квартале ИП без сотрудников уплатил 10 000 рублей страховых взносов за себя и рассчитал 8 000 рублей авансового платежа. Он может сократить налог до нуля, но в Раздел 4 КУДиР должен вписать только 8 000 рублей, так как именно на эту сумму будет уменьшать налог. Оставшиеся 2 000 рублей взносов он может использовать в будущих периодах для уменьшения следующих платежей.

Пример 2. Во 2 квартале компания заплатила 25 000 рублей страховых взносов и рассчитала 60 000 рублей авансового платежа. Как видим, если вычесть взносы из аванса, он уменьшится не более чем на 50%, значит в Раздел 4 нужно вписать всю сумму уплаченных взносов.

Из-за слияния фондов в 2023 году появился вопрос: надо ли распределять взносы по графам 4-6, в которых раньше указывали по-отдельности взносы на пенсионное, медицинское и социальное страхование? Ведь теперь работодатели не рассчитывают отдельно суммы по этим направлениям, расчет делается по единому тарифу. Чиновники еще не вносили изменения в форму книги и порядок ее заполнения и не давали официальных указаний по этому поводу. Предположительно, единую сумму взносов можно вписывать сразу в итоговую графу 10, а графы 4-6 не заполнять.

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Пятый раздел касается упрощенцев Москвы, Санкт-Петербурга и Севастополя, которые платят торговый сбор. Здесь они вписывают сумму уплаченного торгового сбора, на которую можно уменьшить налог к уплате. Указывают реквизиты первичного документа, сумму сбора и период, за который он уплачен.

Если сбор в регионе не введен, укажите в 5 разделе отчетный год и поставьте прочерки вместо показателей. Это поможет избежать вопросов от инспекции за неполный налоговый регистр.

Сервис сам рассчитает авансы и налоги

Контур.Бухгалтерия рассчитает суммы на основе данных учета, подготовит платежки и отчеты, напомнит об уплате и отправке.

Попробовать бесплатно

Многие ошибки связаны с невнимательностью или формальным подходом к заполнению книги: скажем, нет реквизитов документов в Разделе 1, книга не заверена или не прошита, а то и вовсе не распечатана.

И есть ошибки, которые связаны с отражением операци, вот самые частые из них.

-

Неясное содержание операции. Суть хозяйственной операции нужно передавать точно и достаточно ясно. Например, вместо «Выручка в магазине» писать «Поступление в кассу: выручка от продаж в магазине за 12.01.2023».

-

Неотражение операции. Если забыть внести операцию, это станет грубой ошибкой, из-за которой занижается налог.

-

Отражение операции без документа-основания. Любая операция должна подтверждаться первичкой, и обязательно тем документом, который относится к первичным документам учета.

-

Ошибки с НДС. Упрощенцы не работают с НДС и обязаны включать его суммы в состав доходов и расходов. Если его отбросить — это будет ошибкой.

-

Двойной учет при эквайринге. Иногда предприниматели отражают в КУДиР суммы по банковской выписке и кассовым отчетам. В этом случае безналичные оплаты задваиваются.

-

Учет эквайринговых платежей без банковской комиссии. Безналичные оплаты покупателей поступают на расчетный счет за вычетом комиссии банка-эквайера. Но в доходах надо учитывать полную сумму продажи.

При проверках ФНС может запросить книгу учета. Не всегда такие требования законны, но если они правомерны, то КУДиР надо представить инспекторам в течение 10 дней. Книга должна быть распечатана, пронумерована и прошита, заверена подписью руководителя и печатью, если есть.

Штраф за непредставление КУДиР по требованию — 10 000 рублей (ст. 120 НК РФ). Если книгу не заверили, это тоже считается грубым нарушением правил учета, штраф будет таким же. А если книгу не вели два года или больше, штраф увеличится до 30 000 рублей.

При проверке книги инспекторы могут найти нарушения, которые привели к занижению налога. Тогда предпринимателю или фирме тоже грозит штраф в размере 20% от недоплаченного налога, но не меньше 40 000 рублей.

Режим АУСН заметно облегчает предпринимателям учет и отчетность. Налоги за них рассчитывает ФНС, которая получает сведения от банков и из онлайн-касс о доходах и расходах предприятия. Поэтому на этом спецрежиме разрешено не вести КУДиР.

Но есть одна сложность. Иногда предприниматели оспаривают расчеты налоговой, которая насчитала больше налогов, чем нужно. Чтобы понимать, верно ли ФНС рассчитала вам налог, надо все же вести учет доходов и расходов. Тем более, при спорах с инспекцией нужно опираться на какие-то формализованные отчеты и документы. Для этих целей книгу учета на АУСН все-таки можно вести.

Автоматическое заполнение КУДиР

Ведите учет, платите зарплату, принимайте банковскую выписку и вносите данные о доходах и расходах в Контур.Бухгалтерии. Сервис сам заполнит КУДиР, декларацию и другие отчеты.

Попробовать бесплатно

Ведение книги доходов и расходов при УСН: правила и ответственность

В соответствии со ст. 346.24 НК РФ все налогоплательщики, избравшие УСНО, должны вести учет полученных доходов и понесенных затрат с целью определения объекта обложения налогом. Для этой цели ежегодно заводится налоговый регистр: книга доходов и расходов.

Форма этого регистра и правила (порядок) его заполнения утверждены приказом Минфина России от 22.10.2012 № 135н (далее — Порядок, приказ № 135н).

Вестись книга может каким угодно способом (заполняться вручную или на компьютере), но в любом случае ее итоговый экземпляр должен существовать в бумажном виде, иметь пронумерованные листы и быть заверенным подписью руководителя юрлица или ИП и печатью (если она есть).

Книгу не требуется сдавать в ИФНС вместе с налоговой декларацией, но при проведении проверки она должна быть представлена проверяющим в 10-дневный срок (п. 3 ст. 93 НК РФ).

Если книга не ведется либо при ее заполнении допущены существенные нарушения, которые привели к занижению объекта налогообложения, налогоплательщику-нарушителю грозит штраф. Максимальный размер штрафа — 20% от суммы не поступившего в казну единого УСН-налога, минимальный — 40 000 руб. (п. 3 ст. 120 НК РФ).

Если нарушение порядка ведения налогового учета не привело к занижению налога, штраф для налогоплательщика составит от 10 000 до 30 000 рублей (пп. 2 и 3 ст. 120 НК РФ). Непредставление книги по требованию проверяющих обернется штрафом в размере 200 руб. (ст. 126 НК РФ) плюс 300–500 руб. (ст. 15.6 КоАП) в виде административного взыскания на руководителя юридического лица.

Подробнее об ответственности за совершенные налоговые правонарушения читайте в статье «Ответственность за налоговые правонарушения: основания и размер санкций».

Как вести книгу доходов и расходов ИП

Порядок ведения книги доходов и расходов для индивидуальных предпринимателей ничем не отличается от общих правил.

Предприниматели не указывают в графе 4 раздела I книги доходы, которые облагаются НДФЛ. Об этом прямо говорится в п. 2.4 Порядка, утвержденного приказом № 135н.

В разделе IV ИП на УСН 6% без наемных работников отражают перечисленные ими за себя страховые взносы. Те, кто производит выплаты другим физическим лицам, в этой графе отражают как взносы, перечисленные за себя в фиксированном размере, так и аналогичные платежи, уплаченные за сотрудников.

Как вести книгу учета доходов и расходов в электронном формате

На большинстве официальных порталов с нормативными документами предлагается скачать файл в формате MS Excel для ведения регистра в электронном виде. При его загрузке открывается электронный документ в виде форматированного приложения к приказу № 135н.

В связи с тем, что порядок ведения книги в электронном и бумажном форматах одинаков, особых сложностей с ее оформлением на компьютере возникнуть не должно. В случае если ошибка, допущенная при регистрировании операции, была обнаружена до вывода книги на бумажный носитель, ее легко исправить. Если же ошибка была обнаружена, когда регистр был распечатан, исправление производится на основании п. 1.6 Порядка (заверяется подписью руководителя и печатью (при ее наличии) с проставлением даты внесения корректировки).

Регистр, который в течение года велся в электронном формате, должен быть распечатан по завершении налогового периода. Листы его нумеруются, сшиваются и скрепляются подписью руководителя — юридического лица или ИП и печатью (при ее наличии).

Отправка книги в ИФНС в электронном формате с цифровой подписью указанным Порядком не предусмотрена.

Можно ли в течение года изменить способ ведения КУДиР (с электронной на бумажную или наоборот)? На этот вопрос ответил Минфин РФ. Получите пробный онлайн доступ к К+ бесплатно и переходите к разъяснениям чиновников.

Как заполнить разделы книги учета доходов и расходов

Каждая хозяйственная операция, совершаемая налогоплательщиком на УСН в налоговом периоде, которая оказывает влияние на формирование налогооблагаемой базы, должна регистрироваться в книге. Записи производятся в хронологическом порядке. По итогам каждого квартала и в конце года подбиваются итоги.

Подробный комментарий по заполнению книги учета доходов и расходов, включая образцы заполнения, привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к рекомендациям.

В графе 4 раздела I отражаются доходы, перечень которых содержится в ст. 249–250 НК РФ. Соответственно, сюда не заносятся операции, перечисленные в ст. 251 НК РФ, а также те, которые облагаются налогом на прибыль у юридических лиц или НДФЛ у ИП. Доходы, полученные в натуральной форме, отражаются по рыночной цене поступившего имущества.

Налогоплательщики, избравшие объект учета «доходы минус расходы», вносят в графу 5 этого же раздела свои затраты (их перечень указан в ст. 346.16 НК РФ). «Упрощенцы», уплачивающие налог от объекта «доходы», указывают в этой графе свои расходы, произведенные в рамках реализации бюджетных программ по безработице, а также затраты, которые были произведены из субсидированных на развитие предпринимательства средств.

Раздел II, касающийся основных средств, заполняют упрощенцы, избравшие объектом налогообложения «доходы минус расходы». Раздел III также оформляют налогоплательщики, работающие с объектом «доходы минус расходы», если у них по итогам предшествующих лет есть убытки, которые можно учесть, рассчитывая налог за текущий год.

Раздел IV заполняется налогоплательщиками, которые рассчитывают единый налог от объекта «доходы». Здесь регистрируются все уплаченные страховые взносы, которые оказывают влияние на снижение суммы начисленного налога.

С 2018 года книга доходов и расходов дополнена еще разделом V, в котором налогоплательщики, избравшие объектом налогообложения «доходы», отражают уплаченные суммы торгового сбора, которые влияют на размер налога, подлежащего уплате в бюджет.

Подробнее о различиях в порядке заполнения книги в зависимости от выбранного объекта налогообложения читайте в материале «Порядок заполнения КУДиР при УСН доходы минус расходы».

Скачать актуальный в 2022-2023 годах бланк книги расходов и доходов можно бесплатно, кликнув по картинке ниже:

Бланк книги доходов и расходов при УСН

Скачать

Если вы используете объект налогообложения “доходы”, то образец КУДиР за 2022 год смотрите в КонсультантПлюс. Если у вас “доходы минус расходы”, то образец за 2022 год – по этой ссылке. Это бесплатно.

А если вам требуется прежний вариант регистра (за 2013-2017 годы), то это он:

Скачать бланк

Как проверить книгу доходов и расходов в 1С

Возможность проверить правильность ведения книги доходов и расходов есть в программе «1С: Бухгалтерия». Для этого предусмотрена специальная функция «Помощник заполнения книги». С ее помощью бухгалтер может запускать регламентные операции и анализировать полученные результаты.

При загрузке встроенного в программу специального сервиса можно просмотреть все принимаемые и непринимаемые расходы. Самой распространенной ошибкой является «неподтягивание» программой документов, подтверждающих оплату понесенных расходов. А в случае отсутствия оплаты расходы не могут быть приняты к учету (ст. 346.17 НК РФ). Исправить ошибку можно путем группового перепроведения всех документов за налоговый период.

Обо всех нюансах использования этой бухгалтерской программы упрощенцами читайте в статье «Использование ”1С Бухгалтерия“ при УСН».

Книга учета доходов и расходов: пример заполнения в особых ситуациях

Пример заполнения книги учета доходов и расходов поможет избежать ошибок в ее оформлении. Это особенно актуально в ситуациях, когда возникает какая-либо нестандартная операция.

Пример:

Налогоплательщик на УСН перечислил предоплату поставщику, но тот не отгрузил ему товар, и в конце концов вернул предоплату. В этой ситуации запись в графе 5 не может быть сделана при перечислении аванса, поскольку такой вид расходов не указан в ст. 346.16 НК РФ. А значит, возвращенный аванс не показывается и в графе 4 «Доходы». Об этом говорится и в письме Минфина России от 12.12.2008 № 03-11-04/2/195.

Если налогоплательщик получает предоплату, эта сумма отражается в доходах, поскольку упрощенцы обязаны применять кассовый метод. А вот при возврате аванса необходимо сторнировать запись, сделанную ранее на сумму возвращенного покупателю аванса.

Образец заполнения книги доходов и расходов за 2019-2020 годы можно найти на нашем сайте.

Скачать образец

Скачать образец

А это образец заполнения книги доходов и расходов за периоды до 2018 года:

Скачать образец

Итоги

Не пренебрегайте заполнением книги доходов и расходов, ведь заполнить этот регистр несложно, а последствия его отсутствия могут быть достаточно ощутимы. Скачайте бланки и образцы из нашей статьи и проверяйте себя при заполнении.

Книга учета доходов и расходов — основной документ налогового учета плательщика на УСН, по записям в котором исчисляют налог и формируют декларацию. Не отражать доходы и расходы в КУДиР нельзя. Вести ее обязывает ст. 346.24 НК РФ. Это требование введено для всех налогоплательщиков — организаций и ИП, перешедших на УСН (п. 1 ст. 346.12 НК РФ).

Субъекты бизнеса на других налоговых режимах также ведут КУДиР. Не заполняют ее лишь компании на Автоматизированной УСН и предприниматели на НПД.

Специалисты ИФНС могут запросить КУДиР для проверки в следующих случаях:

- В ходе выездной проверки компании или ее контрагента (п. 1 ст. 93, п. 1 ст. 93.1 НК РФ).

- Вне рамок проверки, если возникла обоснованная необходимость получить документы по конкретной сделке (п. 2 ст. 93.1 НК РФ).

- В ходе камеральной проверки уточненной декларации по УСН, поданной через два года после окончания срока сдачи отчетности за соответствующий период, в которой уменьшена сумма налога к уплате или увеличена сумма убытка по сравнению с ранее поданной декларацией. В таком случае ИФНС может истребовать у налогоплательщика первичные и иные документы, подтверждающие изменения показателей, и аналитические регистры налогового учета (п. 8.3 ст. 88 НК РФ).

Если ИФНС требует КУДиР в рамках камеральной проверки в иных случаях, то это неправомерно. Компания в такой ситуации вправе ее не представлять. Однако есть риск, что отказ может усилить подозрения налоговиков и заставить присмотреться к бизнесу более внимательно.

Когда инспекция требует пояснения по УСН-декларации, налогоплательщик может по своему желанию представить вместе с ними и книгу. Инспектор обязан рассмотреть все поданные документы, в том числе КУДиР (п. 5 ст. 88 НК РФ).

Бесплатно подайте уведомление о переходе на УСН и сдайте декларацию по УСН через интернет

Узнать больше

Отсутствие Книги или ее неверное ведение расценивается как грубое нарушение правил налогового учета. В соответствии с п. 1 ст. 120 НК РФ за это полагается штраф в сумме 10 000 рублей.

Если выяснится, что Книга не заполнялась за предыдущий год или несколько лет, штраф может быть увеличен до 30 000 рублей (п. 2 ст. 120 НК РФ). Если же из-за отсутствия КУДиР был занижен налог, штраф может составить 20% от неуплаченной суммы, но не менее 40 000 рублей (п. 3 ст. 120 НК РФ).

Форма Книги учета доходов и расходов на УСН, а также порядок ее заполнения, утверждены приказом Минфина России от 22.10.2012 № 135н с изменениями от 2016 года. КУДиР состоит из титульного листа и пяти разделов, но заполнять придется не каждый из них.

Операции отражаются в Книге по таким правилам:

- в хронологическом порядке;

- на русском языке, суммы — в рублях либо в рублях и копейках;

- на основе первичных документов;

- позиционным способом, то есть каждая операция — отдельной строкой;

- полно и непрерывно, то есть нужно отражать все показатели, которые требуются для расчета налога;

На каждый календарный год заводится отдельная КУДиР.

Согласно решению ВАС РФ от 20.08.2012 № 8116/12, расчет налога при УСН с округлением стоимостных показателей не предусмотрен НК РФ. Поэтому суммы в КУДиР правильнее отражать в рублях и копейках.

Вместе с тем есть разъяснение Минфина (письма от 24.07.2013 № 03-11-06/2/29385, от 04.09.2013 № 03-11-11/36391), из которых следует, что суммы можно указывать в полных рублях, округляя копейки по общим правилам. Одна из причин заключается в том, что и в декларации по УСН суммы отражаются также в полных рублях.

Книга учета может быть бумажной или электронной. Электронную книгу удобно вести в сервисах Контура — Бухгалтерии или Эльбе. Она будет формироваться автоматически. По итогам года ее нужно распечатать, пронумеровать, прошнуровать и заверить подписью руководителя и печатью (при наличии).

На титульном листе КУДиР указывают:

- год, на который она заводится и дату начала ведения;

- название организации или ФИО предпринимателя;

- код по ОКПО, его можно узнать на сайте Росстата;

- ИНН и КПП организации или ИНН ИП;

- объект налогообложения при УСН — «доходы» либо «доходы, уменьшенные на величину расходов»;

- адрес;

- номера расчетных счетов с указанием банков.

Заполнение других разделов Книги учета будет различаться для плательщиков с разными объектами налогообложения.

Подключите Контур.Экстерн и интегрируйте его в свою учетную систему для быстрой обработки, передачи и публикации отчетности

Попробовать

Компании, которые выбрали объект «доходы», в КУДиР заполняют Разделы I и IV, а плательщики торгового сбора еще и Раздел V.

Раздел I — доходы и расходы

В таблице Раздела I компании на «доходной» УСН отражают показатели каждой операции по поступлению выручки. В графах этой таблицы указывают:

- графа 1 — порядковый номер операции в текущем году;

- графа 2 — дату и номер первичного документа, на основании которого делается запись;

- графа 3 — содержание операции;

- графа 4 — доход, учитываемый при определении базы по налогу при УСН.

Графу 5 субъекты на УСН «доходы» могут не заполнять, однако это не запрещено. То есть расходные операции они отражать могут, но учитываться при расчете базы эти затраты не будут. В обязательном порядке указываются только расходы по субсидиям, полученным:

- на содействие занятости безработных (абз. 4 п. 1 ст. 346.17 НК РФ, письмо Минфина РФ от 23.04.2010 № 03-11-09/33);

- в рамках программ по развитию малого и среднего предпринимательства согласно закону от 24.06.2007 № 209-ФЗ (абз. 6 п. 1 ст. 346.17 НК РФ, письмо Минфина РФ от 28.09.2017 № 03-11-06/2/62961).

Такие затраты также отражаются как доходы в графе 4, так как финансирование признается в доходах по мере расходования.

С начала каждого квартала таблица начинается заново. Получается, что Раздел I в итоге будет состоять из четырех таблиц, в которых указывают:

- Операции за 1 квартал, итоговые суммы доходов за 1 квартал, учитываемых при исчислении налоговой базы.

- Операции за 2 квартал, доходы за 2 квартал и за полугодие.

- Операции за 3 квартал, доходы за 3 квартал и за 9 месяцев.

- Операции за 4 квартал, доходы за 4 квартал и за весь год.

Какие доходы не отражаются в КУДиР

В КУДиР отражаются доходы, определяемые по правилам из ст. 248 НК РФ. Не отражаются доходы, которые не учитываются при определении базы по налогу при УСН (п. 1.1 ст. 346.15 НК РФ), а именно:

- доходы, перечисленные в ст. 251 НК РФ;

- некоторые доходы организации, которые облагаются налогом на прибыль, например, в виде дивидендов или прибыли от операций с отдельными видами долговых обязательств;

- отдельные доходы ИП, подлежащие обложению НДФЛ, например, выигрыши, призы и суммы экономии на процентах.

Раздел IV — страховые взносы, больничные и добровольное страхование

Компании на УСН «доходы» не заполняют разделы II и III. Сразу после Раздела I они переходят к разделу IV. В нем нужно отразить суммы, которые согласно п. 3.1 ст. 346.21 НК РФ уменьшают исчисленные авансы и годовой налог:

- страховые взносы;

- выплаченные работникам больничные пособия;

- платежи по договорам добровольного личного страхования.

Раздел IV представляет собой таблицу, данные в которой отражаются за каждый квартал отдельно, а также за полугодие, 9 месяцев и год. В графах таблицы указывают:

- графа 1 — номер операции;

- графа 2 — дата и номер платежного поручения;

- графа 3 — период, за который произведена уплата суммы взносов или пособия;

- графы 4-9 — суммы по видам выплат, то есть страховые взносы, больничные пособия и отчисления на добровольное страхование;

- графа 10 — сумма граф 4-9.

Часто возникает вопрос: что именно указывать по графам 4-9 — всю сумму взносов и пособий или ту ее часть, которая уменьшает налог? В порядке заполнения КУДиР сказано, что отражаются суммы, уменьшающие сумму налога (п. 5.2 Приложения 2 к приказу Минфина № 135н).

Пример. За I квартал 2023 года компания уплатила за сотрудников взносов в сумме 500 000 рублей, а исчисленный аванс по УСН составил 700 000 рублей. Поскольку есть работники, аванс можно уменьшить на 50%, то есть на 350 000 рублей. Поэтому в Разделе IV за I квартал нужно указать 350 000 рублей. Остальную сумму взносов в размере 150 000 рублей можно будет учесть при расчете авансов за полгода, 9 месяцев или налога за год.

В 2023 году появился еще один вопрос: как заполнять графы 4-6 таблицы из Раздела IV? В них нужно указать суммы взносов на пенсионное, социальное и медицинское страхование, уменьшающие налог. Раньше работодатели считали взносы каждого вида отдельно, поэтому указать такие суммы было несложно. Теперь страховые отчисления считают по единому тарифу, без разделения по видам страхования. Так что же тогда указывать в графах 4-6?

Изменения в порядок заполнения КУДиР в 2023 году не вносились, а значит, новое правило расчета взносов в нем не учтено. Официальных писем контролирующих органов по этому вопросу также пока нет. Мы полагаем, что графы 4-6 можно оставлять пустыми. А сумму взносов, исчисленных по единому тарифу, отражать в графе 10.

Пример. Компания на УСН 6% в I квартале 2023 года получила 5 000 000 рублей дохода. Сумма аванса по налогу до уменьшения — 300 000 рублей. За работников копания ежемесячно перечисляла взносы на травматизм в сумме 500 рублей и единые взносы в сумме 37 500 рублей. Итого суммарные затраты на страхование за три месяца составили (500 + 37 500) х 3 = 114 000 рублей, что меньше 50% от суммы налога. Поэтому к уменьшению в I квартале можно принять всю сумму взносов. Вот как бухгалтер компании может заполнить Раздел IV:

Раздел V — торговый сбор

Если организация или предприниматель на УСН «доходы» платит торговый сбор, можно уменьшить на его сумму «упрощенный» налог или аванс по нему (п. 8 ст. 346.21 НК РФ). В таком случае необходимо заполнить Раздел V КУДиР. Он состоит из таблицы, в которой всего 4 графы:

- номер операции;

- дата и номер первичного документа;

- период, за который уплачен торговый сбор;

- его сумма.

Нужно указать суммы уплаченного сбора за каждый квартал, а также по итогам полугодия, 9 месяцев и года.

Компании на «расходной» УСН заполняют Раздел I, а при наличии показателей — Разделы II и III.

Раздел I — доходы и расходы

Плательщики на УСН 15% отражают в Разделе I все приходные и расходные операции, которые учитываются при определении налоговой базы. Доходы отражают по тому же принципу, что на УСН «доходы». Расходы можно учесть только те, которые указаны в п. 1 ст. 346.16 НК РФ — этот список является закрытым.

Графы 1-4 таблицы Раздела I заполняются также, как на УСН «доходы». В графе 5 по каждой расходной операции нужно указать сумму расходов.

Кроме самого Раздела I, компании на УСН «доходы минус расходы» заполняют справку к нему. Отразить в ней данные нужно после окончания года. В справке 5 строк, в которых указывают:

- 010 — сумму доходов за год;

- 020 — сумму расходов за год;

- 030 — разницу между суммой уплаченного в предыдущем году минимального налога и суммой налога, исчисленного за прошлый год в общем порядке (если был уплачен минимальный налог);

- 040 — налоговую базу, если она положительная;

- 041 — сумму убытка, если он получен по итогу года.

Раздел II — основные средства и нематериальные активы

Раздел II заполняют только те компании на «расходной» УСН, которые в отчетном году приобрели, соорудили, построили, модернизировали, реконструировали основные средства либо приобрели/изготовили самостоятельно нематериальные активы.

Раздел представляет собой таблицу, в строках которой отражают данные по расходам на ОС и НМА по каждому объекту отдельно. В графах 6, 8, 12–15 в строке «Всего за отчетный (налоговый) период» нужно отразить общую сумму по всем объектам.

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Попробовать

Раздел III — убыток прошлых лет

Если компания на УСН «доходы минус расходы» в прошлые периоды получила убытки, ей следует заполнить Раздел III.

Убыток по УСН, то есть превышение расходов над доходами, образованный в течение прошлых лет, можно перенести на текущий год и будущие периоды (п. 7 ст. 346.18 НК РФ). Напомним правила учета убытков:

- Срок переноса — не более 10 лет. То есть по итогу 2022 года можно уменьшить налоговую базу по УСН на сумму убытка, полученного в период 2012–2021 годов. Когда компания будет рассчитывать налог за 2023 год, сможет учесть убытки за 2013–2022 годы.

- Переносятся убытки только за те периоды, когда компания применяла УСН с объектом «доходы минус расходы». Учитывать их можно в периодах применения упрощенки с тем же объектом.

- Если убыточными были несколько лет, то отрицательные суммы переносятся по очереди, начиная с полученных ранее.

В Разделе III после окончания отчетного года отражают:

- по строке 010 — сумму убытков, полученных по итогам предыдущих налоговых периодов, которые не были перенесены на начало истекшего года;

- по строкам 020-110 — суммы убытков по годам их образования (берутся из строк 150-250 Раздела III КУДиР за прошлый год);

- по строке 120 — налоговую базу за отчетный год (должна быть равна показателю из строки 040 Справки Раздела I);

- по строке 130 — сумму убытков, на которую фактически уменьшена база по налогу при УСН за отчетный год (в пределах суммы не перенесенных на начало года убытков);

- по строке 140 — сумму убытка за истекший отчетный год (берется из строки 041 Справки Раздела I);

- по строке 150 — сумму убытков на начало следующего года, которые можно будет перенести в будущем (строка 010 — строка 130 + строка 140). Эту сумму нужно будет указать в строке 010 Раздела III КУДиР на следующий год;

- по строкам 160-250 — суммы убытков по годам, не перенесенных на истекший год. Суммарно эти убытки должны соответствовать строке 150. Показатели строк 160-250 переносятся в строки 020-110 Раздела III КУДиР будущего года.

Если Книгу учета вели в электронном формате, по окончании года ее нужно распечатать и прошить. Все листы должны быть пронумерованы. На последней странице заполненной бумажной или распечатанной КУДиР указывается количество страниц. Директор организации или ИП должен расписаться и поставить печать, если она используется.

Хранить Книгу учета следует в течение пяти лет (п. 318 Перечня документов из приказа Росархива от 20.12.2019 № 236).

Многие ошибки можно отнести к организации ведения КУДиР. Например, некоторые плательщики налога при УСН относятся к этому процессу формально: не указывают реквизиты первичных документов, не распечатывают книгу после окончания года и так далее.

Другие ошибки связаны с отражением операций. Вот лишь некоторые из них.

Неточное содержание операции

Каждую операцию в графе 3 Раздела I нужно описывать так, чтобы из нее была понятна суть. Например:

- Оплачено наличными за покупку канцтоваров в ООО «Магазин»;

- Поступление в кассу: торговая выручка за 03.03.2023.

Неотражение операции

Все операции, которые учитываются при определении налоговой базы, нужно вносить в книгу учета. Если не внести расходы, в случае проверки ФНС не признает их, даже если на них будут первичные документы. А если не внесли в КУДиР доход и рассчитали налог, значит, занижена налоговая база.

Отражение операции без первичных документов

Затраты без первички расходами не признаются. Иногда в графе 2 Раздела I компании указывают реквизиты не того документа, который является первичным.

Лишние расходы

Можно включить в расходы только то, что разрешено. Если затраты не указаны в п. 1 ст. 346.16 НК РФ, в расходы они не включаются и налоговую базу не уменьшают. Но иногда компании об этом забывают и включают в состав расходов, например, выданные займы или затраты по операциям в рамках других налоговых режимов.

Ошибки с НДС

Компании на УСН не платят НДС, поэтому должны включать его суммы в состав расходов. Иногда налогоплательщики об этом забывают и вообще никак не учитывают суммы этого налога.

Задвоение операций при эквайринге

Оплата картой поступает на расчетный счет компании. Отражать эти суммы в КУДиР по кассовым отчетам не нужно, иначе будет задвоение выручки.

КУДиР должны оформлять все компании и ИП на УСН. Вести ее нужно согласно форме из приказа № 135н по строго определенным правилам. Если их нарушать или вовсе не вести Книгу учета, есть риск получить немалый штраф. После отражения всех операций за год КУДиР нужно хранить 5 лет. Налоговая инспекция в определенных случаях может ее проверить.

При заполнении Книги учета доходов и расходов на УСН есть немало нюансов. Учесть их все и избежать ошибок будет гораздо легче, если вести КУДиР в сервисах Контура.

.PNG)

.PNG)