Содержание статьи

Показать

Скрыть

Чтобы денег хватало и на текущие расходы, и на осуществление масштабных целей, нужно уметь планировать личные финансы. Рассказываем, как составить финансовый план и что нужно учесть.

Что такое финансовый план

Личный финансовый план (ЛФП) — это индивидуальная стратегия по достижению финансовых целей. Если говорить простыми словами, это документ, в котором четко прописаны цели, которых вы хотите достичь, и пошаговый план для их выполнения.

Финансовый план можно сравнить с индивидуальной программой тренировок, направленных на достижение определенного спортивного результата. Тренировочная программа составляется c учетом физической подготовки конкретного человека и цели, которой нужно добиться тренировками. На основе этих данных разрабатывается план: количество тренировочных дней, набор упражнений, уровень нагрузки и т. д.

Финансовый план — это такая же программа действий, только вместо спортивной цели в нем устанавливается финансовая. Это может быть покупка машины или квартиры, накопление определенной суммы денег на отпуск или обучение или любая другая цель. План может включать одну или несколько целей и быть краткосрочным, среднесрочным и долгосрочным: на месяц, на год, на несколько лет.

Зачем нужен финансовый план

Без грамотного планирования трудно достичь цели. Как и программа спортивных тренировок, финансовый план помогает идти к намеченному результату не хаотично, а осознанно и последовательно.

При этом планирование не означает, что нужно отказывать себе во всем и бесконечно экономить — напротив, это нужно, чтобы получать больше за те же деньги. Сбалансированная программа учитывает финансовые возможности и определяет горизонт планирования и алгоритм действий, которые реально выполнять для достижения цели.

Как составить финансовый план

Шаг 1. Определите цели и сроки

Первым делом нужно перевести абстрактные мечты и желания в конкретные цели. Например, вы мечтаете о собственном домике за городом. Как перевести эту мечту в цель?

1. Определите конкретные характеристики дома: количество этажей и комнат, материал постройки, метраж и т. д.

2. Определите подходящее месторасположение: транспортная доступность (например, не более часа езды до города), наличие инфраструктуры и др.

3. Изучите предложения в выбранном районе и выберите подходящие под ваши запросы.

Допустим, получается, что дом вашей мечты стоит 3 млн рублей. Теперь вместо абстрактного домика за городом есть конкретный объект, на покупку которого нужна измеримая сумма. Так же стоит поступить с другими мечтами — перевести их в понятные осязаемые цели.

Для каждой цели нужно определить срок — период времени, через который планируется добиться цели. Цель может быть краткосрочная (накопить денег к отпуску через полгода), среднесрочная (купить машину через два года) или долгосрочная (накопить на регулярную прибавку к пенсии).

Шаг 2. Расставьте приоритеты

Обычно хочется всего и прямо сейчас. Например, кроме дома за городом, не помешала бы машина, на которой можно туда ездить, а в сам дом — новая мебель. И еще неплохо бы летом съездить в отпуск.

Если четко расставить приоритеты, может оказаться, что с отпуском лучше подождать до осени, когда билеты подешевеют. Для покупки дома в ипотеку понадобится первоначальный взнос, который получится накопить не раньше чем через год. Мебель тоже можно покупать постепенно, ну а за город проще ездить на электричке — не нужно тратиться на бензин и стоять в пробках.

В итоге получится окончательный список целей, разбитых по приоритетам и срокам.

Шаг 3. Оцените свою финансовую ситуацию

1. Проанализируйте свои доходы и расходы и посчитайте, какую сумму вы точно сможете откладывать каждый месяц.

2. Посчитайте, сколько нужно откладывать, чтобы удалось собрать нужную сумму к намеченному сроку.

3. Сравните суммы, которые получили в первом и втором действии, и оцените, хватает ли вам денег.

Хорошо, если доходы позволяют каждый месяц откладывать сумму, которой хватит для достижения целей в намеченные срок. Если денег не хватает, можно рассмотреть вариант с кредитом. С учетом инфляции может оказаться, что покупка в кредит сейчас может быть выгодней, чем покупка за свои деньги, но через несколько лет.

Перед тем как взять кредит, внимательно просчитайте, сколько придется платить с учетом процентов, страховки и т. д. Свой бюджет нужно распределить так, чтобы хватало и на оплату кредита, и на текущие расходы.

Шаг 4. Оцените активы и пассивы

Активы — это то, чем вы владеете и что приносит доход: недвижимость и другое имущество, вклад в банке и т. д. Пассивы — это совокупность всех обязательств. Сюда можно отнести коммунальные платежи, долги по кредитам и другие траты.

Суммируйте стоимость своих активов и вычтите из нее сумму пассивов — так получится чистая текущая стоимость. Если получилось положительное число — отлично. Отрицательное — есть над чем поработать.

Шаг 5. Оптимизируйте расходы

Посмотрите на свои расходы и подумайте, что можно сократить. Например, если вы каждый день обедаете в кафе, можно начать брать еду из дома. Или можно реже заказывать такси и пересесть на общественный транспорт.

На первый взгляд, это мелочи, но из них складываются внушительные суммы, которые можно было бы откладывать на достижение по-настоящему важных целей. Если, к примеру, отказаться от утреннего кофе по 200 рублей за стаканчик или от пачки сигарет в день за те же деньги, за месяц получится сэкономить 6 000 рублей. За год это уже 72 тыс. рублей.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Шаг 5. Рассмотрите дополнительные источники дохода

Помимо сокращения расходов стоит задуматься о способах увеличить доходы. Это может быть сверхурочная работа, оформление налоговых вычетов за покупку недвижимости, оплату лечения, обучения или спорта, сдача в аренду какого-либо имущества, монетизация своих знаний и навыков. Все это поможет увеличить доходы, а значит, и количество свободных денег, которые можно откладывать на достижение целей.

Создать капитал можно даже с маленьким доходом. Главное, определиться с целями, уметь пользоваться биржевыми инструментами и следовать принятому решению.

20.04.2021 09:01

Шаг 6. Разработайте стратегию по достижению целей

После оптимизации доходов и расходов нужно увязать их со своими целями. Каждая из них имеет свой срок, к которому нужная сумма должна быть в наличии. Копить деньги под подушкой не стоит — лучше использовать подходящие финансовые инструменты. Это поможет не только защитить сбережения от инфляции, но и получить определенный доход, который тоже можно будет учесть в плане. При выборе конкретных инструментов нужно определить сроки, допустимые риски, понять, могут ли деньги потребоваться внезапно.

Для краткосрочных и среднесрочных целей подойдут консервативные инструменты — банковские вклады, гособлигации. Для долгосрочных можно присмотреться к более рискованным инструментам — инвестиционным фондам, акциям. Прежде чем начать инвестировать, нужно обязательно изучить тему инвестирования и пройти обучающие курсы.

Инвестиции — слово, которое мы слышим ежедневно, но до сих пор не совсем понимаем как это относится лично к нам.

09.12.2021 14:52

Ошибки при составлении финансового плана

При разработке финансового плана люди часто совершают одни и те же ошибки. Самая распространенная — нереальные сроки. Чтобы определить реальный срок, за который можно накопить требуемую сумму, нужно трезво оценить свое финансовое положение. Так, если получается откладывать не больше 10 тыс. рублей в месяц, не стоит планировать накопить миллион за год.

Еще одна серьезная ошибка — не учитывать инфляцию, особенно при постановке долгосрочных целей. Цены из года в год растут, и то, что сегодня стоит миллион, через пять лет может стоить вдвое больше. Эту динамику нужно учитывать в плане.

Часто забывают и о рисках. Конечно, неприятно задумываться о возможных непредвиденных ситуациях, например, о потере работы или о серьезном заболевании. Тем не менее непредвиденные расходы тоже стоит закладывать в план. В некоторых случаях может оказаться полезным и оформление страховки.

Рекомендации при составлении финансового плана

Чтобы составить грамотный финансовый план, нужно:

1. Четко сформулировать цели — они должны быть конкретными, выполнимыми, в денежном выражении и с конкретными сроками.

2. Вести учет расходов. Это поможет отследить, куда уходят деньги, и при необходимости оптимизировать траты.

3. Выбирать оптимальные инструменты для сбережений. Для краткосрочных вложений лучше подходят вклады, для долгосрочных — инвестиции с вероятностью получить больший доход.

4. Регулярно пересматривайте финансовый план. Даже если вы все учли и просчитали, ситуация в любой момент может измениться. Кризис в экономике, потеря работы, прибавление в семье — с этими обстоятельствами придется считаться. Поэтому нужно регулярно корректировать свои цели и способы их достижения. В стабильной ситуации план можно актуализировать ежегодно, в других случаях — с появлением новых вводных.

Какие действия помогут достичь финансовой цели

Каким бы хорошим ни был финансовый план, чтобы он работал, нужна дисциплина. Импульсивные покупки и необязательные траты только отдаляют от цели.

Важно придерживаться установленных лимитов на определенные группы расходов: на еду, на транспорт, на одежду, развлечения.

При этом загонять себя в слишком строгие рамки тоже не стоит: постоянная экономия буквально на всем может заставить в какой-то момент сорваться и необдуманно потратить сбережения.

Все доходы и расходы нужно фиксировать — это полезная привычка, позволяющая своевременно оценивать изменения своего финансового положения. Если оно меняется, надо не забывать актуализировать план. В конечном итоге финансовый план — это важный и многоступенчатый инструмент, от которого напрямую зависит, добьетесь вы поставленных целей или нет. Чем больше данных учесть при составлении плана, тем проще будет ему следовать.

Как сохранить сбережения? 4 стратегии для срочного вклада

Содержание:

- Личные финансы – понятие и виды

- Пример личного финансового плана

- Веб-сервис для планирования бюджета

- Планирование расходов и доходов в программе

- Телеграм-бот для контроля личных финансов

- Оптимизация расходов и доходов

- Инвестирование личных финансов

- Типичные ошибки планирования

- Видео на тему личного финансового планирования

Личные финансы – понятие и виды

Личные финансы – это совокупность всех ваших денежных активов. Другими словами – это все деньги, которые у вас имеются на данный момент: счета в банке, наличность в кошельке, средства на банковской карте, валютные накопления и т.п.

Иногда к личным финансам ошибочно относят и другие активы, например, дом и автомобиль. Ведь их можно продать и также получить деньги. Но эти объекты являются имуществом, а не финансами. Разницу между имуществом и финансами нужно понимать.

Личный финансовый план – это порядок действий, который позволяет получить нужную сумму (или доход) к определенному сроку. Например, вы хотите приобрести автомобиль. Сначала вы оцениваете свое текущее финансовое положение – накопления и текущий доход. Затем на базе этих параметров рассчитываете, через какое время вы реализуете свой план достижения цели.

Читайте также:

В настоящем обзоре мы приводим результаты тестирования пяти программ для ведения домашней бухгалтерии. Все эти программы работают на базе ОС Windows. Программы для домашней бухгалтерии можно скачать бесплатно.

Для плана подходит и второе определение – обеспечить нужный доход к определенному сроку. В данном случае целью является не материальный объект, а общий достаток. Например, вы решили выйти на уровень зарплаты 70 000 рублей в месяц. Для начала нужно определить, за счет каких ресурсов можно повысить свой достаток. Если увеличить зарплату на текущей работе не получается, то следует обратить внимание на подработку или трудоустроиться в новое место, где зарплата выше.

К личными финансам относится:

- Вся доступная наличность, принадлежащая вам.

- Банковские счета (в том числе накопительные).

- Банковские карты (исключая кредитные).

- Текущий уровень достатка (деньги, поступающие в течение месяца).

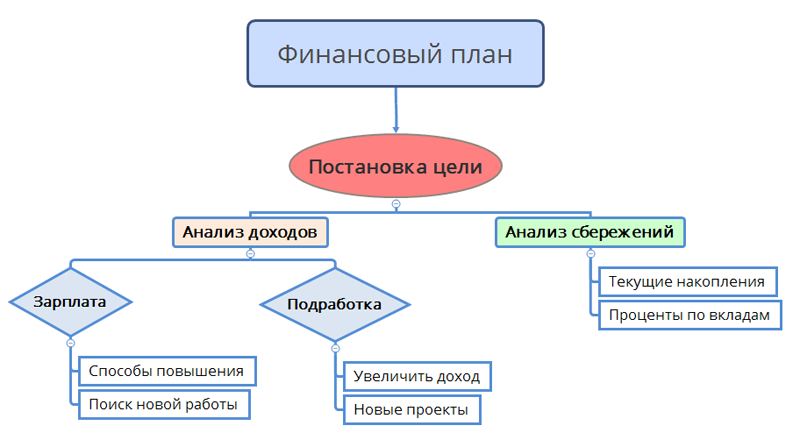

Алгоритм создания личного финансового плана:

- Сформулировать цель (что-то купить или повысить уровень достатка).

- Оценить свое текущее финансовое положение (объем сбережений и уровень дохода).

- Составить план накоплений.

- Попробовать увеличить доходы (подработка, другая работа).

- Рассчитать сроки достижения цели.

↑ содержание ↑

Пример личного финансового плана

Чтобы составить эффективный план, нужно в первую очередь четко сформулировать цель, а во вторую учесть ежемесячные доходы и расходы.

Рассмотрим самый простой для понимания пример: допустим, вы хотите приобрести компьютер с монитором, общей стоимостью 70 тыс. рублей. Исходя из того, что ваша зарплата составляет, 50 000 рублей, а ежемесячные траты равны 45 000 рублей, в месяц можно отложить не более 5 000 рублей. Делим 40 на 5 и получаем 8. Через восемь месяцев вы сможете купить компьютер.

Мы рассмотрели идеальный пример, но в жизни все гораздо сложнее. Например, могут появиться срочные расходы, заплату не выдадут, компьютер подорожает и т.п. Поэтому рекомендуется составлять финансовый план с учетом погрешности 10-20%.

Также важно правильно рассчитать свои расходы. Уровень реальных расходов в вашем финансовом плане может быть сильно занижен. Используя специальную программу для ведения домашней бухгалтерии, можно составить максимально правдивую картину личного бюджета.

Для составления финансового плана рекомендуем использовать следующие инструменты:

- Личный финансовый план – калькулятор в Excel

- Простая таблица доходов и расходов в Excel

- Продвинутая таблица для контроля семейного бюджета

- Программы для домашней бухгалтерии

Сам факт постановки финансовой цели положительно влияет на жизнь. Цель заставляет быть прагматичным и расчетливым. Столкнувшись с реальными цифрами, появляется желание быстрее достичь цели. Это заставляет искать новые источники доходов и оптимизировать старые. Если личный доход небольшой, то срок достижения цели может быть очень большим. Например, откладывая 10 тысяч в месяц, копить на автомобиль за 600 тысяч придется пять лет. Такие сроки устраивают не всех – некоторые начинают искать способы увеличить свой достаток и это приводит к коренным переменам в их жизни.

↑ содержание ↑

Веб-сервис для планирования бюджета

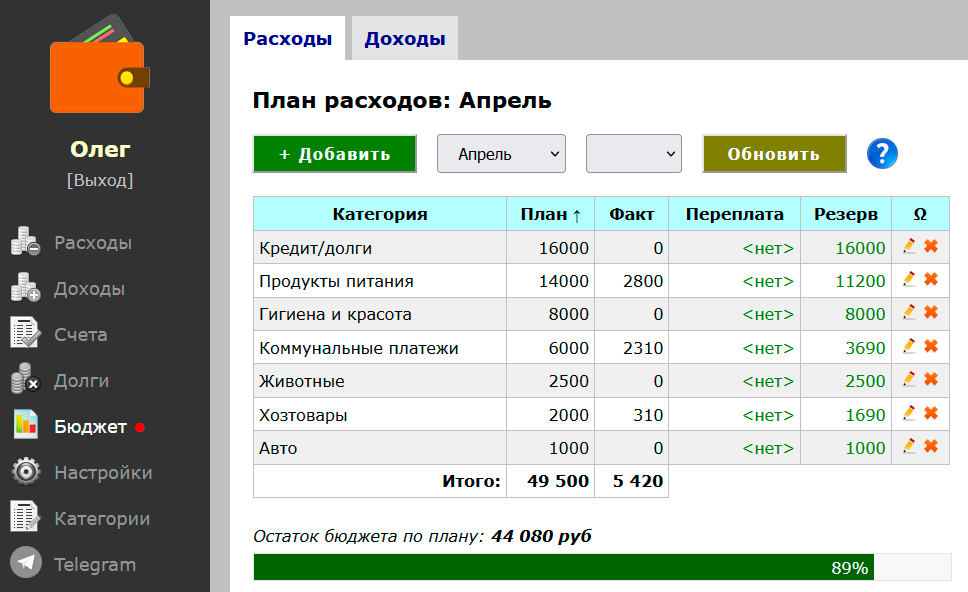

Составить личный финансовый план можно при помощи облачного сервиса Enomka.ru. Веб-сервис представляет собой облачную домашнюю бухгалтерию – здесь удобно вести учет личных расходов и доходов. Функционал для финансового планирования представлен в разделе «Бюджет».

В данном разделе можно составить персональных план расходов и доходов, а также контролировать соблюдения данного плана – для этого предусмотрены два столбца:

- Переплата (сумма по категории сверх плана).

- Резерв (сколько еще можно потратить средств по каждой категории).

Алгоритм работы с веб-сервисом «Экономка Онлайн» следующий:

- Вы вносите все свои финансовые операции на регулярной основе.

- В разделе «Бюджет» составляете план по доходам и расходам (столбец «План»).

- Сервис автоматически подтягивает данные по вашим операциям в раздел «Бюджет» (столбец «Факт»).

- Значения «Переплата» и «Резерв» рассчитываются автоматически – будет отдельный отчет по переплатам.

Работать с облачной бухгалтерий можно как со стационарного ПК, так и со смартфона (есть адаптивная версия). Возможности сайта довольно широкие: учет любых денежных операций и долгов (своих и чужих), финансовое планирование, мультивалютные счета, отчеты, подробная справка, Telegram-бот и многое другое.

Регистрация в сервисе «Экономка Онлайн» >>

↑ содержание ↑

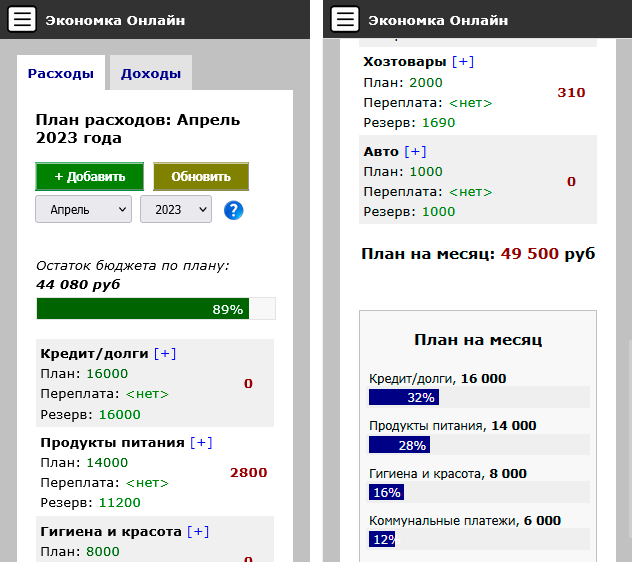

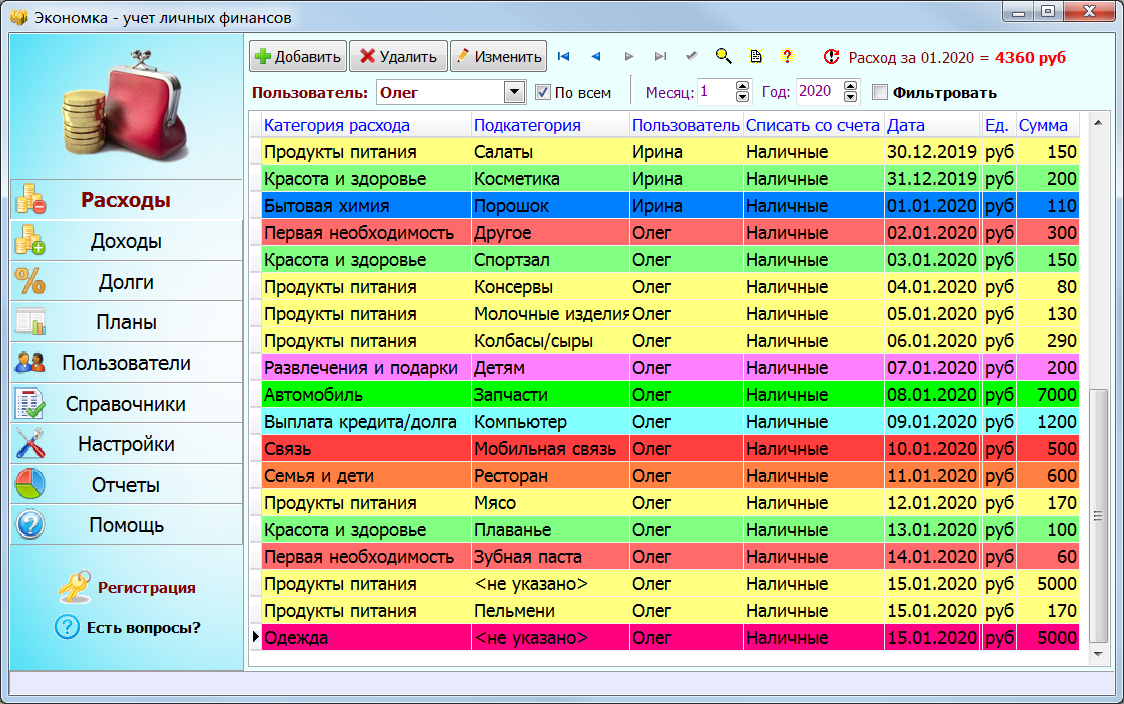

Планирование расходов и доходов в программе

Точность личного финансового плана зависит от учета расходов, которые будут сопровождать вас на пути достижения цели. Располагая точными цифрами, легче рассчитать сроки реализации целей. Для формирования личного бюджета рекомендуем использовать специальные инструменты, например, программу Экономка (работает под Windows).

Скачать программу можно по этой ссылке >>

Особенность программы заключается в том, что планировать свои расходы и доходы можно совершенно бесплатно (данный раздел доступен без оплаты). Также в программе удобно вести список покупок и учитывать доходы.

Кратко рассмотрим принципы планирования в данной программе. Для начала нужно перейти в раздел «Планы». Здесь есть две области – план расходов и доходов за указанный месяц (см. скриншот). Сначала формируем список категорий на текущий месяц. Для этого нажимаем кнопку «Добавить», в новой строке нажимаем стрелку вниз (выпадающий список) и выбираем нужную категорию. Можно поступить проще – нажать кнопку «Заполнить все» и все категории, которые есть в программе, автоматически будут добавлены в таблицу. Вам останется только удалить лишние записи.

Пройти тест:

Узнайте психологический предел, который определяет ваш уровень дохода. Каждый получает ту зарплату, которую позволяет иметь подсознание. Именно подсознательный блок мешает многим получать достойную зарплату. Тест позволит выявить психологический блок.

Аналогично заполняем раздел с доходами. На скриншоте видно, что расходы на автомобиль (7000 руб.) превысили лимит на 1000 руб. Также это заметно для категории «Одежда» (превышение лимита на 2000 руб.). Смысл таблицы в том, чтобы составить структуру расходов на месяц, а потом попытаться удержаться в рамках данного плана.

Мы можем редактировать два параметра – категорию и уровень расхода. Третий столбец «Расход (факт)» формируется автоматически, исходя из реальных расходов, которые добавляются в разделе «Расходы».

Чтобы картина личных финансов была максимально точной, требуется систематически добавлять в программу свои транзакции. Данный инструмент удобнее таблицы Excel, потому что требует минимум действий от пользователя.

Полный обзор программы Экономка >>

↑ содержание ↑

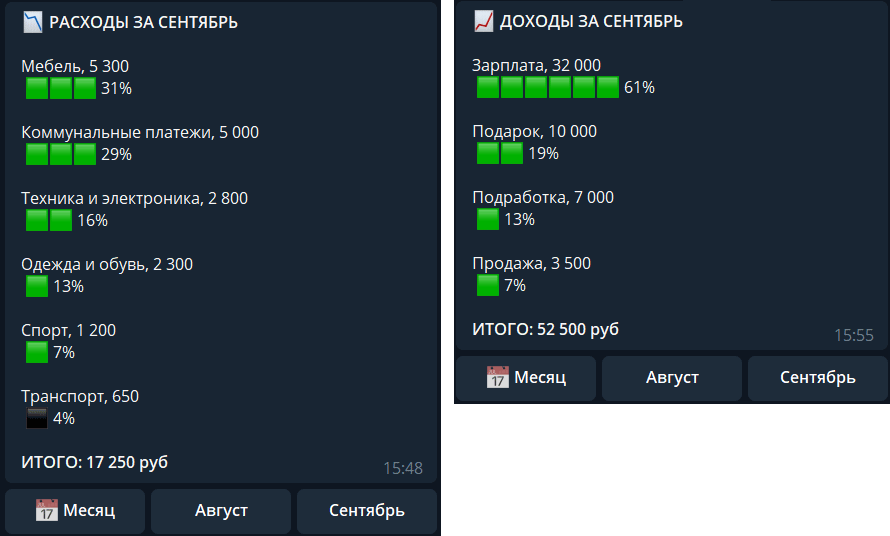

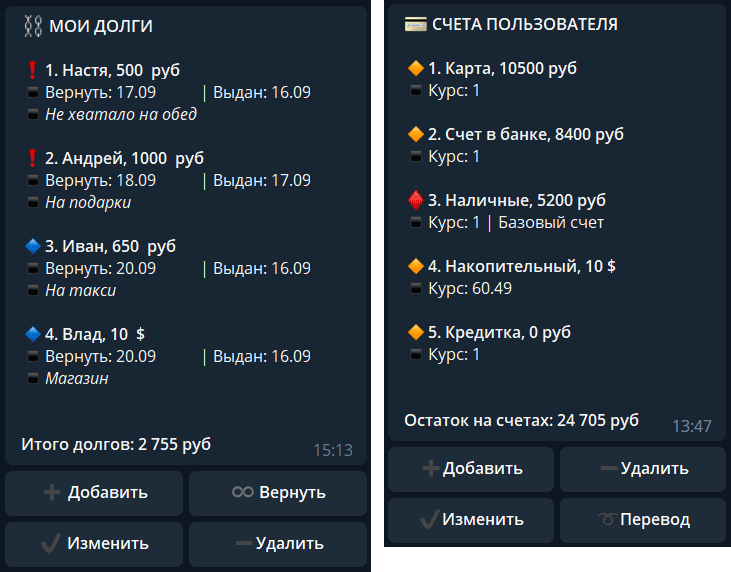

Телеграм-бот для контроля личных финансов

Телеграм-бот Enomka_bot предназначен для учета личных финансов. Его можно использовать как инструмент для анализа доходов и расходов.

Для планирования личных финансов необходимо точно знать о своих расходах и доходах. Именно этим и занимается Телеграм-бот Enomka_bot. Если запланирована крупная покупка, то необходимо точно рассчитать свои финансовые возможности.

Бот способен на многое:

- Учет расходов и доходов.

- Неограниченное количество счетов в любой валюте Мира.

- Справочники расходов и доходов.

- Учет ваших и чужих долгов.

- Интеграция с веб-сервисом «Экономка» (можно вести учет сразу в двух местах).

- Подробные отчеты (за месяц, за интервал, долги, остатки на счетах).

После запуска Телеграм-бота, пользователю предоставляется демонстрационная база – расходы, доходы и счета уже заполнены. Чтобы приступить к учету личных финансов с нуля, нужно выполнить следующие команды: Меню > Настройки > Очистить базу / создать аккаунт. Бота можно использовать бесплатно – при определенном уровне доходов покупать лицензию не требуется.

Запустить Телеграм-бот Enomka_bot >>

↑ содержание ↑

Оптимизация расходов и доходов

Вы составили план достижения финансовой цели, рассчитали расходы и учли все доходы. Что делать дальше? Можно просто ждать, а можно попытаться сократить сроки достижения цели. Оптимизация расходов позволит быстрее накопить деньги.

Опрос: Какую сумму в месяц вы можете отложить?

Экономия бюджета начинается с анализа расходов. Сначала нужно найти самые затратные направления. Например, самые большие траты наблюдаются в разделе «Питание». Необходимо проанализировать структуру этого раздела (затраты в месяц):

- Обед на работе – 7 000 руб.

- Рестораны и бары – 12 000 руб.

- Продукты питания – 11 000 руб.

- Сладости – 5 000 руб.

- Итого в месяц: 35 000 руб.

Как уменьшить расходы на обеды? Можно брать еду с собой. В этом случае легко сократить затраты два раза. Например, максимальная стоимость домашнего обеда (суп или каша с мясом + хлеб и сладость) равна примерно 150 руб. Умножаем эту сумму на 22 рабочих дня и получаем 3300 вместо 7000 за обеды в кафе. Домашняя еда не только экономит значительную часть личных финансов, но и положительно влияет на здоровье.

Читайте также:

Походы в рестораны и бары следует либо исключить, либо сократить. Представьте, что ваш финансовый план может быть значительно скорректирован в сторону уменьшения сроков достижения цели – это хороший стимул для экономии.

Пример экономии бюджета

| Расходы | Было | Стало | Экономия |

| Рестораны и бары | 12000 | 5000 | 7000 |

| Продукты питания | 11000 | 8000 | 3000 |

| Обеды на работе | 7000 | 3000 | 4000 |

| Сладости | 5000 | 2000 | 3000 |

| Одежда и обувь | 7000 | 4000 | 3000 |

| Алкоголь и сигареты | 9000 | 3000 | 6000 |

| ИТОГО | 26000 |

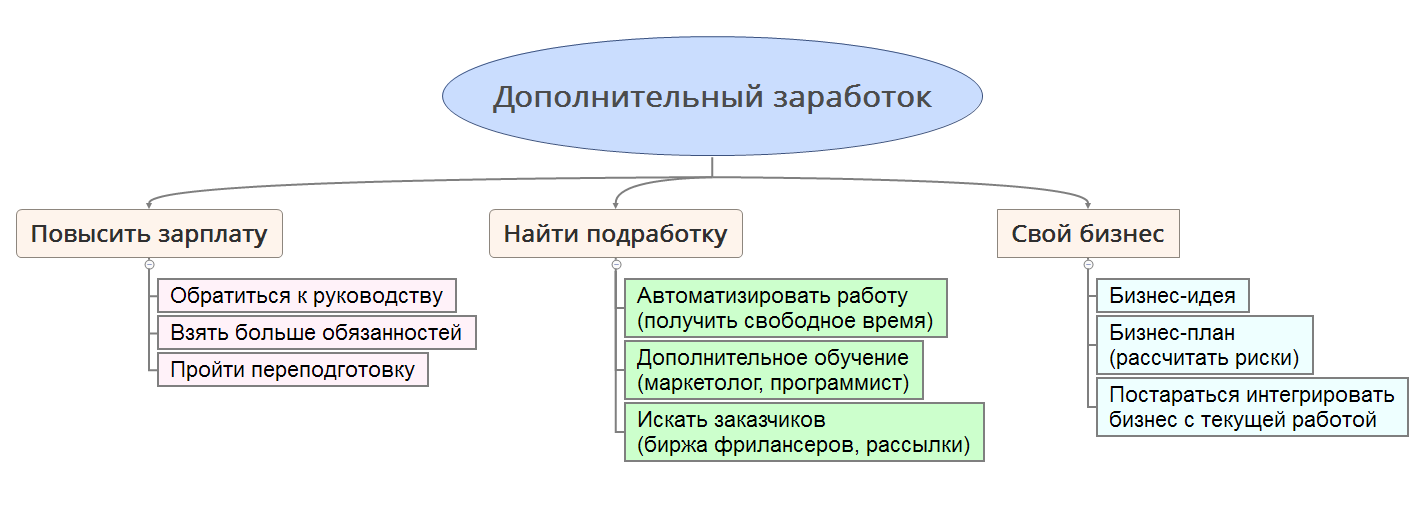

С оптимизацией доходов немного сложнее. Обычно у человека имеется один источник дохода – зарплата. Иногда есть дополнительный временный или постоянный достаток в виде подработки, хобби или второй работы. Чтобы зарабатывать больше, нужно пересмотреть источники денежных поступлений. В данном случае личный финансовый план будет стимулом для дальнейших изменений, потому что желание быстрее достичь цели будет вас стимулировать.

Что делать для увеличения доходов:

- Повысить зарплату на текущем месте работы.

- Найти подработку.

- Найти новую работу с большей зарплатой.

- Открыть свое дело.

В первом случае можно просто обратиться к руководству и попросить увеличить зарплату. Взамен взять больше обязанностей или пообещать увеличить качество работы. Ежегодный рост зарплаты на 10-20 процентов во многих компаниях считается нормой. Может получиться так, что вы ценный сотрудник и терять такого специалиста компании не выгодно, поэтому найдется финансовый компромисс, который устроит всех.

Если увеличить доход на основном месте работы не получается, тогда нужно искать подработку на стороне. Тут есть два варианта – либо решать «левые» задачи на основном месте работы, либо на территории второго работодателя. Первый случай предпочтительнее, поэтому старайтесь максимально автоматизировать свой труд, чтобы осталось время на дополнительную работу.

Опрос: Сколько у вас источников дохода?

В цифровую эру получить новую профессию не проблема. В интернете доступно множество обучающих курсов, которые позволят обрести дополнительную специализацию. Например, можно выучиться на дизайнера, интернет-маркетолога, копирайтера или программиста. Новая специальность поможет найти дополнительный заработок через интернет и работать в качестве фрилансера (без постоянного посещения офиса заказчика).

Найти новую более высокооплачиваемую работу – тоже не проблема. Если вы уверены в своих силах и считаете себя профессионалом, то можно смело рассылать свое резюме в крупные компании. Если сомневаетесь в своей компетенции, то лучше пройти дополнительное обучение и расширить свой профессионализм. Настоящим профессионалам всегда хорошо платят.

С открытием своего дела не стоит спешить. Необходимо заранее рассчитать все риски и составить четкий финансовый план. Если будущий бизнес связан с текущей наемной работой, то можно попытаться выделить и возглавить отдельное направление на вашем предприятии, а затем масштабироваться (создать собственную обособленную компанию). Так вы разделите риски со своим работодателем, получите опыт и будете в курсе всех особенностей данного бизнеса.

Рассмотренные способы оптимизации доходов и расходов позволяют изменить алгоритм «жизнь от зарплаты до зарплаты». Личный план заставляет взглянуть на жизнь с другой стороны и начать действовать в своих интересах.

↑ содержание ↑

Инвестирование личных финансов

Реализация финансового плана подразумевает постоянное накопление средств. Ваши сбережения не должны лежать мертвым грузом, потому что в условиях финансовой нестабильности сбережения обесцениваются естественным путем – за счет инфляции.

Крупные суммы денег лучше делить на части и инвестировать в разные финансовые инструменты. Самый простой и надежный способ – это разделить свободные средства на три равные доли и распределить их следующим образом:

- Вложение в доллары США.

- Вложение в Евро.

- Накопительный счет в банке.

Валютные вложения также можно оформить в виде банковского счета, на который будут начисляться проценты. Так вы убережете деньги от инфляции и сможете вовремя реализовать финансовый план.

Более рискованными вложениями свободных денег являются следующие инструменты:

- Фондовый рынок.

- Паевые инвестиционные фонды (ПИФы).

- Игра на бирже Forex.

Покупая акции крупнейших игроков в области энергетики («голубые фишки») можно обеспечить себе годовую доходность на уровне от -10%, до +20%. ПИФы позволят заработать больше – до 30% годовых. Но риски в разы выше, чем вложения в «голубые фишки». Валютная биржа Forex – это вообще непредсказуемый инструмент, использовать который могут только профессионалы.

Оптимальным вложением личных финансов будет такая схема:

- 25% – доллары США.

- 25% – Евро.

- 35% – накопительный счет в банке.

- 15% – голубые фишки.

Еще одним относительно безопасным методом инвестирования является покупка золота. Как показывает статистика, цена золота в последние годы стабильно растет. Напрямую покупать золотые слитки не имеет смысла. Для данного вида инвестиций есть специальный инструмент – обезличенный металлический счет (ОМС).

ОМС представляет собой разновидность банковского счета, который обеспечен золотом (или другим драгметаллом). Сделки по купле-продаже металлов можно производить через личный кабинет банка. Процесс покупки золота похож на приобретение валюты на бирже.

Опрос: Сколько вы зарабатываете в месяц?

К преимуществам инвестиций посредство ОМС можно отнести следующее:

- Золото и серебро имеют малую волатильность на больших промежутках времени.

- Высокая ликвидность достигается за счет быстрого зачисления или списания металла со счета.

- Безопасность сделок – все операции производятся внутри банковской системы.

- Отсутствует необходимость создавать специальное хранилище для металлов.

↑ содержание ↑

Типичные ошибки планирования

- Имеем цель, выраженную в цифровом виде.

- Анализируем свой текущий бюджет.

- Оптимизируем доходы и расходы.

- Делим стоимость объекта на сумму ежемесячных накоплений и получаем количество месяцев, через которое цель будет достигнута.

Типичной ошибкой планирования является занижение ежемесячных расходов и завышение доходов. Нужно точно рассчитать свои траты, именно поэтому мы рекомендуем использовать специальные финансовые инструменты – программы или таблицы Excel. Если четкой картины расходов нет, то при составлении плана придется закладывать большую погрешность.

Читайте также:

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel.

Еще одним важным фактором, влияющим на финансовое планирование, является увеличение стоимости объекта со временем. Если финансовый план подразумевает длительное ожидание, то цена объекта может вырасти по естественным причинам. Например, недвижимость имеет свойство дорожать на 5-10% в год. Движимое имущество тоже дорожает со временем. Для нового автомобиля рост стоимости на несколько процентов за год – это вполне реально. В этой связи рекомендуем заранее заложить в плане удорожание цели на 8-10% в год. Старайтесь также увеличивать во времени свои доходы. Если доходы растут пропорционально инфляции, то это хороший показатель.

↑ содержание ↑

Видео на тему личного финансового планирования

Видеоролик содержит информацию о принципах управления личными финансами. Автор отмечает, что самым важным моментом является постановка финансовых целей, а все остальное (доходы, расходы, вложения) – вторично. Сначала нужно составить список целей, а потом указать примерный срок достижения каждой из них. Данный список должен стать стимулом для дальнейших действий. Второе действие – это поиск средств для достижения желаемого. Автор ролика настаивает на том, что постановка финансовых целей первична, а поиск средств для их реализации – это второстепенная задача.

Следующий ролик повествует о том, как составить личный финансовый план. Автор делает акцент на контроле финансов. Здесь рассмотрены этапы финансового планирования. Сначала производится оценка текущего состояния – сколько вы зарабатываете и тратите. Автор предлагает контролировать свои затраты в ежедневном режиме – сколько денег в день потратили и на что. Так производится анализ своих расходов и их дальнейшая оптимизация.

↑ содержание ↑

Откройте счет

в БКС Мир Инвестиций

Сформулированную большую цель разделите на маленькие: посчитайте, сколько нужно откладывать ежемесячно.

Например, ваша финансовая цель — купить машину определенной модели через 2 года. Сейчас она стоит 600 000 рублей, прогноз роста цен по авторынку — 10%. Таким образом, через 2 года на покупку понадобится 726 000 рублей. Делим на 24 месяца (срок достижения большой цели) — получаем, что в месяц нужно откладывать 30 250 рублей. Остается трезво оценить, насколько для вас это приемлемо. Возможно, для достижения цели придется найти дополнительный источник дохода, сократить расходы или пересмотреть сроки ее осуществления.

Помните, что покупка машины — это покупка пассива. Бытовая техника, новый iPhone, квартира, в которой вы живете, — тоже пассивы. Они не принесут доход, а наоборот, будут дешеветь и требовать затрат на обслуживание. Подумайте: может быть, вместо пассивов стоит купить активы: ценные бумаги, квартиру под сдачу, вложить деньги в банковский вклад — чтобы они работали и приносили прибыль.

«Кредиты могут привносить в нашу жизнь неоправданный риск, поэтому бережное использование этого финансового инструмента — важная часть заботы о себе. Кредиты дают иллюзию больших возможностей, но на самом деле ставят возможности под угрозу. Человек оказывается в зависимости, ему сложнее принимать решения (например, о смене работы, получении образования). Кроме того, много средств уходит не на достижение целей, а на погашение долга.

С кредитами сложнее оценивать реальную финансовую ситуацию. Сколько у меня денег — 200 рублей? А банк пишет, что у меня 80 тысяч на кредитке. Это воспринимается как «спасательный круг», который на деле может оказаться неоправданно дорогим»

В статье рассказывается:

- Понятие личного бюджета

- Экономный вид личного бюджета

- Сбалансированный личный бюджет

- Расточительный вариант

- Формирование личного бюджета в зависимости от его вида

- 4 принципа грамотного составления личного бюджета

- Планирование доходов

- Планирование расходов

- 12 очевидных вариантов экономии денег

- 3 способа вести личный бюджет

- 3 популярных приложения для управления личным бюджетом

- 7 распространенных ошибок при составлении личного бюджета

Грамотно спланировать личный бюджет – дело не такое простое, как может показаться на первый взгляд. Следует все тщательным образом продумать, а потом тратить деньги, соблюдая определенные принципы. Это тяжело, да. А потому многие предпочитают считать заботу о личном бюджете совершенно пустым занятием, пользы от которого ноль.

Тем не менее, все совсем не так. Если при формировании личного бюджета найти четкий баланс между доходами и расходами, можно не только упорядочить свои финансы, но и начать откладывать определенную сумму на какую-то дорогостоящую вещь или просто на «черный день». Последнее в нашей нестабильной экономической ситуации, согласитесь, будет совсем не лишним.

Понятие личного бюджета

Что такое личный бюджет? Это четкий структурированный план ваших финансов: доходов, расходов, сбережений, долгов и т.д., который должен содержать абсолютно все статьи денежных поступлений и трат.

Для чего же нужно составлять этот план? Расписав и структурировав все свои финансы, вам будет намного проще распределить бюджет, спланировать траты, посчитать сколько денег останется и как вы сможете грамотно ими распорядиться (например, инвестировать некоторую сумму или открыть вклад).

Имея четкий план, добиться результата гораздо проще, это касается и финансов в том числе. Видя перед собой цель и стремясь к ней, вы сможете отказаться от ненужных покупок, неоправданно дорогих товаров, привычных ежедневных трат, а вместо этого отложите деньги на что-то более важное.

Ведение личного бюджета – это первый шаг на пути к финансовой грамотности и обеспеченности. В США было проведено исследование среди миллионеров, согласно которому, около 90% опрошенных рассказали, что контролировали свои средства даже когда имели среднестатистический доход.

Многие из них считают, что именно это стало причиной их финансового процветания, ведь грамотно управляя даже маленьким количеством денег, можно постепенно создать неплохой капитал.

Выделяют три основных вида личного бюджета: экономный, сбалансированный и расточительный. Они различаются по соотношению процента доходов и расходов. Каждый человек выбирает для себя тот вид, который подходит именно ему, ведь у всех людей разные потребности, привычки, разный характер и другие исходные данные. Но, в любом случае, вести свой бюджет – очень полезное дело.

Экономный вид личного бюджета

Название говорит само за себя. При данном виде личного бюджета большой процент финансов выделяется на сбережения. Расходы не превышают 50% от общей суммы доходов. Жить по такому плану не всегда легко, от человека требуется серьезная самодисциплина.

Необходимо вести четкий контроль средств, не пускаться во все тяжкие, получив доход больше привычного. В целях экономии, на крупные покупки нужно откладывать деньги заранее на протяжении некоторого времени либо пользоваться рассрочкой, чтобы не допускать больших единовременных финансовых потерь.

Справиться с желанием потратить свободные средства получается далеко не у всех и не всегда, поэтому при экономном виде бюджета лучшим вариантом являются всевозможные вложения финансов, с целью их сохранения и приумножения.

При такой жизни человек, с одной стороны, чувствует спокойствие за завтрашний день, имея «подушку безопасности», ему не так страшна потеря работы и прочие непредвиденные обстоятельства, а с другой испытывает постоянное напряжение от необходимости контроля денежных средств, ограничения трат даже на маленькие житейские радости.

Сбалансированный личный бюджет

Для данного вида характерна большая доля расходов и средняя – сбережений. Можно обозначить такой план следующими цифрами: 50/20/30. Где 50% – обязательные траты (аренда жилья, коммунальные платежи, продукты питания, транспортные расходы и пр.), 20% или 30% выделяется на сбережения, а остаток либо предназначен для оплаты кредитов, либо расходуется на необязательные покупки (развлечения, хобби и т.д.).

Такое распределение процентов является условным, может изменяться в зависимости от различных факторов (например, повышения заработной платы, увеличения какой-то статьи расходов). Балансировать между экономным и расточительным видами бюджета бывает не просто и иногда сбалансированный вид съезжает в один из них. Нужно приложить немало усилий, чтобы создать грамотный финансовый план и следовать ему.

Плюсом сбалансированного вида является наличие «подушки безопасности», правда, значительно меньшей, чем при экономном варианте. Минусом же является нелегкое планирование и распределение финансов.

Расточительный вариант

При данном виде бюджета человек тратит все свои деньги, не оставляя про запас ни рубля, часто пользуется кредитами, ввиду недостатка средств не только на покупку крупных вещей, но и просто на существование. Даже если он решит открыть вклад, то вряд ли будет регулярно пополнять его.

Такое ведение бюджета опасно. Можно погрязнуть в долгах и кредитах, потерять накопления, если таковые имеются.

Казалось бы, в данном варианте есть только минусы, но можно выделить и плюс: люди, ведущие расточительную жизнь, меньше переживают за свои финансы, меньше контролируют их, тратя драгоценное время и нервные клетки.

Формирование личного бюджета в зависимости от его вида

В зависимости от выбранного человеком вида бюджета различаются и принципы его ведения. При экономном варианте люди планируют лишь самое необходимое, исключая по возможности все дополнительные расходы. При сбалансированном – в плане присутствуют также средства на развлечения, крупные покупки. При расточительном виде все гораздо проще – финансы распределяются исключительно на траты (обязательные и дополнительные), никаких сбережений и накоплений.

Выбор одного из видов бюджета не является чем-то фундаментальным и неизменным. В зависимости от различных факторов, человек может поменять свое финансовое поведение и с одного вида перейти на другой.

Возьмем, к примеру, покупку недвижимости. Можно, имея невысокий доход, приобрести квартиру в ипотеку, после чего расходы вырастут, доходы останутся неизменными, откладывать деньги станет просто невозможно. Налицо расточительный вид бюджета. А может быть и другой вариант развития событий: человек покупает жилье в ипотеку и сдает его в аренду, тем самым покрывая ежемесячный платеж и не тратя дополнительных средств.

Если все тщательно продумать и спланировать, можно не только получать доход с приобретенной недвижимости, но и вкладывать его, что уже будет относиться к экономному виду бюджета.

Из всех вариантов финансового поведения самым опасным является доведение до крайностей (излишняя расточительность или тотальная экономия). Если беречь каждую копейку, откладывая покупки на потом, это «потом» может не наступить. При излишнем расточительстве же человек рискует не только лишиться накоплений, но и вовсе стать банкротом и снизить свой уровень жизни при появлении непредвиденных обстоятельств.

4 принципа грамотного составления личного бюджета

Для того чтобы грамотно вести свой личный бюджет, необходимо соблюдать следующие принципы:

1. Обязательно иметь долгосрочные финансовые цели.

Финансовая цель – не одно и то же с бюджетом. Она должна включать в себя не только деньги, но также ваши интересы, мечты, которые вы стремитесь осуществить. Если вы до сих пор не сформулировали свои долгосрочные цели, не страшно, никогда не поздно сделать это. Можно взять за основу личный бюджет и постепенно дополнить его смыслами и идеями.

2. Следить, чтобы расходы не превышали доходы.

Для того чтобы это осуществить, есть два способа. Первый: постараться увеличить доходы личного бюджета (работать сверхурочно, искать источники дополнительного заработка, монетизировать хобби, начать инвестировать средства и т.д.), а второй: если не получается увеличить доходы, нужно сократить расходы.

3. Формировать сразу несколько источников дохода.

Как только вы привели свой бюджет в порядок и научились откладывать деньги, нужно переходить к следующему шагу, а именно, заставить их работать на вас. Делать вклады, инвестировать, чтобы помимо основного места работы, доход приносили вам и сторонние источники. Существуют специальные приложения, которые помогают начинающему инвестору сделать первые шаги. Например, всевозможные копилки, инвесткопилки. Первая будет копить средства вместо вас по заданным вами параметрам, а вторая – не просто копить, но и вкладывать их в акции, золото и т.д., принося доход. Даже простая дебетовая карта с кешбэком – это уже начало пути в большой мир финансовой грамотности.

4. Соблюдать принципы распределения расходов.

Существует 3 основных принципа:

- Первый. Сначала плати самому себе. При планировании своего бюджета сразу определите сумму, которую вы считаете нужным вложить, инвестировать и пр. А уже после этого распределяйте остальные средства.

- Второй. При планировании личного бюджета необходимо распределить все свои расходы на обязательные и необязательные. Обязательные вы не можете отложить, потратить на что-то другое, а необязательные в случае непредвиденных обстоятельств можно перераспределить по разным направлениям.

- Третий. Рост доходов не обязательно означает рост расходов. Естественно, когда появляются дополнительные средства, рождается масса идей, куда их потратить, но не стоит спешить с импульсивными покупками. Пусть расходы растут медленнее, чем доходы. Это основной принцип стабильности вашего капитала.

Следуя этим простым принципам, вы сможете привести в порядок свои финансы, а составление бюджета не будет для вас пыткой.

С чего же начать? Как и множество других немаловажных дел, начинать управление финансами нужно с планирования. Имея план, гораздо проще действовать.

Планирование доходов

Распланировать доходы значительно проще, чем расходы, ведь источников поступления средств не так много, а направлений, по которым мы тратим деньги гораздо больше.

Выделяют следующие виды основного заработка:

- Работа по найму.

- Работа на себя.

- Собственный бизнес.

- Прибыль от инвестирования.

Большинство людей имеют всего один источник дохода, обычно, это работа по найму. Мы уже разобрались, что в данном случае необходимо постараться увеличить количество этих источников (начать инвестировать, монетизировать любимое дело и т.д.).

Получая средства из единственного источника, гораздо проще составить финансовый план, особенно когда доход фиксирован и не меняется на протяжении долгого времени.

Если же ваш доход изменчив, тогда планирование личного бюджета может происходить двумя способами. Первый – составлять план по его средней величине за определенный период времени (3 месяца, полгода). Второй – рассчитывать свои финансы по максимально возможному доходу, стимулируя себя стремиться к этой цифре.

Если вы занимаетесь инвестированием, средства, полученные от этого направления деятельности, также необходимо учитывать (проценты по депозитам, купоны по облигациям). Это покажет, какую долю дохода приносят пассивные источники.

Планирование расходов

С планированием расходов ситуация сложнее. Если перед началом составления плана финансов вы уже вели их учет, обязательно проанализируйте эту информацию, она поможет вам понять, куда тратятся деньги, какие направления являются необязательными, от чего можно отказаться, по какой статье пересмотреть расходы личного бюджета.

Если в ходе составления плана вы поняли, что средств поступает больше, чем тратится, вас все устраивает, то можно на этом и закончить. При обратной ситуации требуется смена финансовой стратегии.

Если же вы не вели учет расходов и лишь приблизительно представляете, куда уходят деньги, вам подойдет другой метод. Его суть в том, чтобы составлять бюджет, не опираясь на какую-то информацию, с нуля. Начать в данном случае нужно именно с накоплений и инвестиций, предусматривающих какую-то важную долгосрочную цель.

Руководствоваться при планировании нужно принципом «сначала заплати себе». Как показывает практика, если грамотно распределить бюджет, инвестирование 10% от заработка не нанесет ущерба вашим финансам. Предположим, сумма ваших доходов составляет 30 тысяч рублей, тогда откладывать вам нужно не менее 3 тысяч рублей, а лучше 5 тысяч рублей. А остальные 25 тысяч рублей уже расходовать согласно плану.

Для распределения трат обычно учитываются следующие статьи: ежедневные обязательные покупки, продукты, транспортное обеспечение, связь и интернет, образование, налоги, обустройство дома, здоровье и красота, развлечения и хобби, отдых и путешествия, подарки близким, непредвиденные затраты и пр.

Конечно, этот перечень приблизительный, у каждого он дополнится своими направлениями. Важно все статьи расходов делить на обязательные и необязательные, по тому же 4-му принципу. Начинать планирование нужно с обязательных: продукты, транспорт, здоровье, налоги и коммунальные платежи, кредиты (если имеются).

Каждая из этих статей личного бюджета может также распределяться на обязательные и необязательные траты. Например, продукты для приготовления еды дома – обязательные расходы, а заказ готовой еды – нет; визит к врачу и сдача анализов – это необходимость, а поход к косметологу может подождать. Каждый человек вправе сам решать, что для него является важным, а без чего он может обойтись.

12 очевидных вариантов экономии денег

После того, как записали все свои расходы, распределили их по направлениям, нужно рассчитать необходимую для этого сумму денег, а в конце месяца сравнить запланированный бюджет с реальным. Проанализируйте полученную информацию и скорректируйте план на следующий месяц. Контролируя свои траты ежемесячно, вы быстро поймете, на каких направлениях можно сэкономить. Существует множество пособий на эту тему. Мы же рассмотрим самые очевидные способы экономии.

- Не пренебрегайте кешбэком. Совершая максимальный процент покупок по карте, можно накопить в конце месяца весьма ощутимую сумму. Во многих банках действуют различные программы, коллаборации с компаниями-партнерами, совершая покупки у которых, вы получаете скидки, копите баллы, участвуете в выгодных акциях.

- Откажитесь от походов в кафе и рестораны или хотя бы сократите их количество. Это поможет значительно снизить расходы и сэкономить приличную сумму денег. Домашние продукты всегда свежие, вы знаете, из чего приготовлен ваш ужин, в отличие от готовой еды в заведениях. Чтобы упростить процесс закупки продуктов и приготовления пищи, запланируйте поход в магазин раз в 1-2 недели. В целях экономии средств и времени можно заморозить домашние полуфабрикаты, чтобы в любой момент быстро приготовить обед.

- Планируйте заранее свои поездки и путешествия, большие приобретения. Бронируя билеты заблаговременно, можно прилично сэкономить. Верхнюю одежду (куртки, шубы), обувь выгоднее покупать не в сезон с большими скидками.

- Избавляйтесь от вещей, которыми не пользуетесь, не жалейте их и не храните годами ненужный хлам. Старый велосипед, коньки или ролики, из которых давно выросли, вам точно не нужны, а кто-то с удовольствием купил бы их у вас.

- Приобретайте по возможности товары у брендов-производителей, не переплачивая проценты перекупщикам. Это касается брендов одежды и обуви, продуктов питания и прочих товаров.

- Всегда составляйте список покупок перед походом в магазин, так вы сможете избежать ненужных импульсивных приобретений.

- Следите за здоровьем и вовремя обращайтесь за медицинской помощью. Вылечить маленький кариес гораздо легче и дешевле, чем восстановить разрушенный зуб. Откажитесь от вредных привычек (алкоголь, сигареты, кальяны и прочее). Так вы не только будете здоровее, но и заметите немалую экономию средств.

Фото: Shutterstock

- Не покупайте спонтанно дорогостоящие товары, дайте себе несколько дней, чтобы обдумать необходимость данного приобретения. Если за это время не передумаете, подсчитайте, сколько дней вам было бы необходимо работать, чтобы купить эту вещь. Все еще не изменили решения? Тогда покупайте, но только из заложенных на это средств, не тратьте оставленные про запас деньги.

- Пользуйтесь скидками и выгодными предложениями. Подпишитесь на email-рассылки интересующих вас кампаний и узнавайте об их акциях первыми. За подписку вы можете получить бонус в виде скидки на первый заказ или бесплатную доставку.

- Чтобы экономить на покупке одежды, нужно также придерживаться определенных правил: покупать простые качественные вещи, обращая внимание на состав ткани и отзывы, а не на известность бренда; отдавать предпочтение отечественным производителям; выбирать универсальные элементы гардероба, чтобы они хорошо сочетались между собой, а не подбирать кофточки к каждой имеющейся юбке.

- На коммунальных платежах тоже можно экономить. Не платите по тарифам, используйте современные счетчики (например, двухфазный электросчетчик), энергосберегающие лампочки.

- Грамотное распределение транспортных расходов также поможет снизить затраты. Ради эксперимента откажитесь на месяц от такси, вы заметите ощутимую разницу. В хорошую погоду можно перемещаться пешком, на велосипеде или самокате, это экономно и полезно для здоровья.

3 способа вести личный бюджет

- Бумажный вариант.

Это самый бюджетный способ, но одновременно и самый неудобный. Вести записи бывает довольно нудно, многих людей хватает в этом плане ненадолго.

- Таблицы по ведению личного бюджета в Excel и Google.

Этот способ удобен и прост. Можно для наглядности выделить столбцы и строчки разными цветами и шрифтами, с помощью формул автоматически сосчитать цифры и подвести итоги. Если вы не сильны в Excel, на помощь вам придут готовые шаблоны, такие как «Месячный бюджет», «Годовой семейный бюджет» в Гугл-таблицах.

- Использование специальных программ и приложений

Их сейчас множество. Они подсчитают все ваши доходы и расходы. Особенно удобно подключать синхронизацию с карточками, чтобы информация о финансах поступала туда автоматически. Есть платные приложения и бесплатные, выбирайте самое удобное для себя.

3 популярных приложения для управления личным бюджетом

- Moneon

Это довольно молодое приложение, созданное российскими разработчиками. Данный финансовый трекер заменяет привычные тетради с записями, помогает быстро и удобно управлять личным бюджетом, также, при желании, можно контролировать доходы всех членов семьи. Расходы здесь для удобства разбиты по категориям и счетам, ведется учет долгов и всех финансовых операций из смс-сообщений.

- Дребеденьги

Схожее с предыдущим приложение. Также ведет учет финансов, может считывать информацию из сообщений банков. В нем можно планировать бюджет как личный, так и семейный, где каждый член семьи может свои расходы комментировать. Есть возможность ведения бухгалтерии в различных валютах. Приложение защищено паролем и пин-кодом. Количество доступных функций напрямую зависит от наличия подписки.

- Дзен-мани

Данное приложение поможет вести личный и семейный бюджет, анализировать все расходы, импортировать информацию из банковских служб о движении финансов в разных валютах, в том числе и криптовалюты. Приложение можно скачать бесплатно, а за дополнительные функции придется заплатить.

7 распространенных ошибок при составлении личного бюджета

- Бюджет не соответствует вашему образу жизни и личным качествам.

Это одна из распространенных ошибок. Не ограничивайте средства на такси, если понимаете, что добираться пешком вам слишком долго, а лишиться лишнего часа сна подобно пытке, лучше ограничьте себя в чем-то другом, например, в незапланированных покупках и перекусах в кафе.

- Вы контролируете свои расходы далеко не всегда.

Подобное ведение плана финансов схоже с расстройством пищевого поведения у человека. Сегодня он питается правильно и сбалансированно, а завтра «кидает» в себя все подряд. Люди, страдающие такой проблемой, не обладают сильным характером, им сложно придерживаться четких правил.

Результатом такого питания является еще больший набор веса и обвинение себя. Подобная ситуация происходит и с бюджетом. Вы какое-то время контролируете свои расходы, экономите деньги, а потом срываетесь и совершаете импульсивные покупки.

Такое ведение бюджета только ухудшит ваше материальное положение. Чтобы этого не допустить, старайтесь контролировать свои траты, не всегда идти на поводу у желаний, иногда ограничивать себя. Со временем, вы сможете изменить финансовые привычки в лучшую сторону.

- Ведете слишком жесткий бюджет.

Для того чтобы ваш финансовый план был реально применим, он должен быть гибким, ведь даже один день бывает не похож на другой, траты могут сильно отличаться, не говоря уже о разных месяцах. Если в конце вашего расчетного периода остались лишние деньги, не спешите их тут же потратить, в следующем месяце ситуация может кардинально измениться, а эти средства очень даже пригодятся.

Также, будьте готовы к тому, что составленный бюджет может изменяться и это нормально. Главное, иметь план действий на случай, если серьезно возрастут расходы, уменьшатся доходы, случится непредвиденная ситуация. Важно только не допускать таких обстоятельств слишком часто, т.к. при регулярном отхождении от плана его наличие теряет смысл.

- Весь бюджет уходит на один вид расходов

Если для одной большой покупки вы тратите практически все свои средства, на другие цели их просто не хватит. В случае, когда такие ситуации происходят с вами часто, вряд ли вы сможете вести грамотно личный финансовый бюджет. Например, вы тратите большую часть заработанных денег на оплату кредитов. Понятно ваше желание наладить финансовое положение, но пока не появятся дополнительные источники дохода, никакой план не будет работать, вы не сможете откладывать часть денег, вам попросту не хватит средств на существование.

- Имеется большое количество внебюджетных затрат.

Часто человек обманывает сам себя, не желая признавать, как много тратит денег на определенные направления. Например, курит сигареты на постоянной основе, но не вносит эти траты в бюджет, а считает, что это непредвиденные расходы. Будьте честны с собой, ведите грамотный расчет личного бюджета, ведь вы создаете финансовый план для себя.

- Берете деньги в долг, потому что доходов не хватает, чтобы покрыть расходы.

Казалось бы, бюджет составлен и должен работать, но на самом деле в нем нет смысла, т.к. даже малейшая непредвиденная ситуация выбивает вас из колеи, заставляя оформлять кредиты, брать кредитные карты, занимать денег у знакомых. Вы верите, что это в последний раз, но в следующем месяце все повторяется.

Выйти из подобной ситуации непросто, но возможно. Ищите дополнительные возможности для заработка, старайтесь не влезать в новые долги, не спешите закрывать досрочно старые, не оставив достаточного количества денег на жизнь, так вы рискуете набрать новых займов. Действуйте медленно, просчитывая каждый шаг.

- Не учитываете расходы на развлечения.

Какой бы вид ведения личного бюджета вы не выбрали, даже если решили по максимуму экономить, в любом случае нужно резервировать определенную сумму на развлечения. Работа вносит в нашу жизнь много стресса, чтобы не получить нервный срыв, не отойти вовсе от финансового плана, выделяйте себе средства для развлечений и эмоциональной разгрузки.

И в заключение приведем довольно интересный факт. Несмотря на то, что, по мнению экспертов, практически каждый человек с любым уровнем дохода может откладывать хотя бы минимальную сумму, грамотно подойдя к планированию бюджета, около 90% населения нашей страны не следуют советам специалистов в области финансов, тратя все заработанные средства и регулярно влезая в кредиты.

Лишь 10% финансово грамотных соотечественников копят, откладывают и инвестируют деньги, научившись не расходовать все, что зарабатывают.

Надеемся, что после прочтения данной статьи, вы попробуете составить личный бюджет на месяц и отложите для начала хотя бы 5% от своего дохода. Такой маленький шаг в начале пути может привести вас через несколько лет к абсолютно иному финансовому положению.

Подробно рассмотрим основные этапы личного финансового плана: особенности постановки и достижения личных финансовых целей, учет расходов, доходов и их оптимизация, ошибки финансового планирования, создание пассивного дохода. Разберем готовые примеры личного и особенности семейного бюджетов.

Для чего нужен личный финансовый план?

Личный финансовый план (ЛФП) — это основной инструмент управления личными финансами, пошаговое руководство по достижению ваших финансовых целей: путешествий, получения пассивного дохода, создания подушки безопасности, образования детей, покупки недвижимости, автомобиля и т.д. Он представляет собой документ, в котором четко прописаны цели и пошаговый план их достижения.

Что нам принесет составление личного финансового плана:

– Сам факт постановки финансовой цели окажет положительное влияние. Столкнувшись с реальными цифрами, мы становимся более расчётливыми, появляется больше мотивации достичь цели. Сама цель заставит нас искать новые источники доходов и оптимизировать расходы.

Так, если доход невелик, то срок достижения может оказаться очень долгим: например, мы можем откладывать по 20 000 рублей в месяц, а хотим купить машину за 1 млн. 200 тысяч, нам придется ждать целых пять лет. Мы, естественно, захотим приблизить нашу цель, начнем искать возможности увеличить свой заработок и это добавит нам мотивации.

– Сможем расставить приоритеты и определиться, какие цели нам важнее и, соответствующим образом, распределить ресурсы. Вы убедитесь, когда цели конкретизированы и записаны, они смотрятся совершенно по-другому. Может быть вы захотите купить более скромный автомобиль, но улучшить свои жилищные условия.

Объективно оценить свою финансовую ситуацию и увидеть реальное соотношение расходов и доходов. Разобраться с тем какие у вас есть активы, и насколько эффективно вы их используете.

– Понять сколько нужно откладывать и куда инвестировать. Есть множество способов откладывать деньги, но какой нужен именно вам? На этот вопрос как раз и ответит индивидуальный план.

– Какой пассивный доход с капитала вы сможете получать. Необязательно, что непременно должна стоять такая цель – не работать и жить на проценты. Но даже если вы любите свою профессию и никогда не хотите ее покидать, дополнительный источник дохода даст вам спокойствие и большую уверенность в завтрашнем дне.

Этапы составления Личного финансового плана

1. Правильная постановка целей

Перевести мечты в цели – это первое, что нам нужно сделать. Они могут быть долгосрочные и краткосрочные, важные и не очень. Но они должны быть конкретными и выраженными в денежном эквиваленте.

Используйте SMART-подход при постановке целей. В соответствии с ним, они должны быть: конкретные (Specific), измеримые (Measurable), достижимые (Attainable), значимые (Realistic/Relevant) и определены во времени (Time-based). Таким образом цели переходят из разряда “мечты” в плоскость фактической реализации.

Например, абстрактное «хочу, чтобы у меня было больше денег» меняем на «хочу через 5 лет получать 40 000 рублей пассивного дохода в месяц». Эта формулировка уже исчислима и определена во времени, с ней уже можно работать и подбирать финансовые инструменты.

Расставьте приоритеты, определите какие цели для вас важнее. Так, например, покупка машины, дачи — это приобретение пассива. Они не принесут доход, а, наоборот, будут требовать внимания и средств на их обслуживание. Возможно вместо них имеет смысл купить активы: акции или ту же квартиру под сдачу в аренду. Тогда сбережения будут работать и приносить прибыль.

2. Составьте список сбережений и обязательств

Сбережения – это то чем вы владеете и то, что мы можем выразить в деньгах. Они включают в себя накопления, недвижимость, автомобили, земельные участки, акции, облигации, программы страхования, в которых вы участвуете.

Обязательства — совокупность всех долгов. Обязательства могут включать текущие неоплаченные счета и долги в виде кредитов за покупки или личные займы родственникам.

Затем посчитайте текущее благосостояние. Вычтете стоимость обязательств из ваших сбережений. Текущее чистое благосостояние это и есть ваша стартовая точка для реализации финансовых целей.

Также полезно будет сразу посчитать доходность активов и стоимость заимствований, чтобы оценить насколько эффективно вы ими распоряжаетесь.

3. Считаем доходы. Дополнительные источники дохода

Некоторые зацикливаются на мысли, что доход — это только наша зарплата, а увеличить его можно лишь найдя новую работу. Давайте взглянем на то, как можно увеличить доходы и из чего они складываются.

Трудовой доход – заработная плата и/или предпринимательская деятельность. Здесь можно подумать о серьезном разговоре с начальством о повышении зарплаты, ее индексации в связи с ростом инфляции или найти новую более высокооплачиваемую работу. Также можно найти подработку. При этом необязательно по основному профилю, может быть у вас есть хобби, которые можно монетизировать.

Бизнес процессы тоже можно оптимизировать, но это уже предмет финансового планирования бизнеса.

Доход от государства может стать значительным подспорьем в ваших финансах. Здесь важно внимательно изучить законодательство – вероятно, вы не в полной мере используете положенные вам льготы.

Например, если вы тратились на лечение в прошлом году, уже сейчас вы можете вернуть до 13% его стоимости через социальный налоговый вычет (возврат НДФЛ).

Доход от активов появляется не в процессе трудовой деятельности, а в результате вложений капитала. Сюда относится доход от ценных бумаг, депозитов, недвижимости. На этот доход мы, конечно, тратим какие-то силы, открываем счета, составляем инвестиционный портфель.

Иногда даже дополнительная прибыль не перевешивает усилия – знаю человека, который сдавал две квартиры по комнатам. В итоге хлопоты по поиску новых жильцов и периодического мелкого ремонта заставили его принять рациональное решение – получать меньше прибыли, но сдавать всю квартиру целиком.

4. Считаем расходы. Учитываем расходы по категориям

Сначала необходимо проанализировать траты и посмотреть, на что уходят деньги ежемесячно. Так мы поймем какие у нас основные расходы и сможем приступить к их оптимизации.

Основными помощниками здесь будут мобильные приложения банков, которые сейчас неплохо вычисляют, куда вы тратите деньги. Если необходимо более детально знать свои траты, скачайте специальные приложения по отслеживанию, туда можно внести сразу несколько банковских карт.

Расходы можно поделить на текущие, редкие, регулярные (отпуска, поездки на Новый год, страховки), непредвиденные и целевые. В семейном бюджете еще стоит разделять общие расходы и личные расходы каждого члена семьи.

Полезно сделать таблицу и разделить расходы по категориям – это позволит увидеть, где у нас сосредоточены важные траты, а где те, с которыми можно работать. Сюда же можно вписать и план расходов на следующий период, что поможет вам придерживаться намеченного плана по расходам.

5. Подсчет баланса доходов и расходов

На предыдущих этапах мы с вами определили наши доходы, рассчитали наши траты и запланировали их оптимизацию. Теперь мы считаем разницу и получаем сумму, которую мы можем откладывать на настоящий момент.

Некоторые захотят начать формирование финансового плана сразу с этого пункта, но я советую делать именно в указанной последовательности. Так во время формирования целей вы не будете детально опираться на ваши текущие возможности, а, обнаружив несоответствие желаний плановым сбережениям, получите стимул искать способы увеличить доход.

6. Расчет финансового плана и оптимизация расходов

Теперь, нам нужно рассчитать сколько нам нужно откладывать денег, чтобы достигнуть поставленных нами целей. Для этого можно воспользоваться любым инвестиционным калькулятором. Желательно, чтобы он считал сложные проценты с пополнением, как например этот.

Далее мы сравниваем полученные цифры с вашими расчетами по доходам и расходам и узнаем ответ, насколько реализуемы финансовые цели. Если есть сильное расхождение, то нам остается три пути:

– увеличить доходы;

– сократить расходы;

– изменить доходность текущих активов и будущих вложений.

В зависимости от целей и сроков их достижения необходимо правильно подобрать финансовые инструменты для получения прибыли. Главный принцип в том, что чем длиннее срок достижения целей, тем более рисковые инструменты мы можем использовать. Соответственно, чем больше риск, тем больше доходность инвестиций.

Оптимизируйте расходы. Зачастую самым большим открытием после детального подсчета расходов становится то, что мы тратим кучу денег на мелкие покупки от 100 до 500 рублей, которые ускользают от нашего внимания. Из мелочей складываются внушительные суммы, которые можно было бы отложить на финансовые цели.

Также можно существенно снизить затраты на путешествия, не теряя качества: покупать билеты заранее, планировать сложные маршруты или пробовать новые направления.

Не впадайте в крайности. Мы не всегда осознаем все мотивации наших поступков, в соответствии с которыми мы решаем, на что тратим деньги. Очень важно понять себя и расставить приоритеты. Если просто резко себя ограничить и заставить экономить на всем, срыв неизбежен. Нужно разобраться, какие потребности скрываются за теми или иными тратами.

7. Корректировка финансового плана

Возьмите себе за правило регулярно проверять финансовые цели и сам план. Если у вас стабильная налаженная жизнь, можно осуществлять проверку раз в год. Но если случились изменения: повысили зарплату, дали премию, или, наоборот, срочно понадобился ремонт – корректируем план.

Вариантов множество, можно все незапланированные доходы откладывать на сбережения, а можно воспользоваться правилом 50 на 50: половину на накопления, а половину потратить на себя, побаловать, так сказать.

Пример личного финансового плана (образец)

Давайте вместе с вами составим простой пример, чтобы понять алгоритм составления финансового плана.

Копейкин Иван Михайлович хочет купить квартиру в ипотеку и ему нужен капитал на первоначальный взнос в размере 1 миллиона 800 тысяч рублей.

Формируем цель. Купить квартиру в ипотеку через 3 года стоимостью 9 млн. рублей, с первоначальным взносом 20% – 1 млн. 800 тысяч, под льготную ставку 7%.

Составляем список активов и пассивов. В активах у Ивана: наличных денег 15 000, на сберегательном счету 60 000, автомобиль 450 000, и гараж 350 000 рублей. Долгов у Ивана нет.

Считаем доходы. Зарплата составляет 105 000 рублей.

Расходы приводим в таблице.

Считаем баланс расходов и доходов и получаем, что сейчас Иван может откладывать 17 100 рублей ежемесячно.

Рассчитываем финансовый план.

Считаем с помощью калькулятора, сколько нам нужно откладывать в месяц. Получаем 50 000 рублей. А у нас только 17 100.

Получается, наша цель нереализуема? Но это только на первый взгляд. Ибо с финансовым планом нужно работать.

Что мы можем сделать?

Иван подумал, подумал, и понял, что гаражом то он давно перестал пользоваться: ходить далеко, во дворе камеры, да и за последние 5 лет не было ни одной кражи. Так он решает продать гараж. Стоимость его 350 000, но мы заложим еще расходы по сделке 5%. Итого выручим 332 000 рублей.

Копейкин до этого ни разу не пользовался ИИС – индивидуальным инвестиционным счетом, так как накоплений у него было мало, практически вся зарплата уходила на текущие траты, а излишки он тратил на развлечения. Но теперь у Ивана есть цель и небольшой стартовый капитал от продажи гаража.

Налоговые вычеты по ИИС составят за три года 156 000 рублей и при этом часть из них будет реинвестирована, и он сможет получить еще небольшую прибыль с этих денег за счет сложного процента.

Оптимизируем расходы. Иван не хочет терять в качестве жизни, меньше путешествовать или отказываться от фитнес-клуба. Но, посмотрев на таблицу расходов, он понял какие можно уменьшить без ущерба для себя. Так он давно хотел меньше тратиться на походы в кафе и бары и решил, что сможет сократить эти расходы в пользу своего здоровья. Одежды решил тоже покупать пока меньше – шкаф битком, в последнее время он покупал ее без должной необходимости.

Так Иван высвободил себе 15 500 из текущих расходов (смотри таблицу).

Теперь давайте воспользуемся калькулятором и посмотрим какой нужен ежемесячный взнос, учитывая первоначальный капитал – 516 000 (15 000 + 60 000 + 332 000 + 156 000 (грубо)) и ставку – 3%. Получаем 31 500 нам необходимо будет откладывать каждый месяц.

А мы уже изыскали 32 600 (17.100 изначальных и 15 500 оптимизированных) и у нас остается еще плюсом 1 100 рублей ежемесячно!

Таким образом, мы составили готовый финансовый план и смогли найти нужные нам средства, поздравляю!

Но, справедливости ради, отметим и некоторые нюансы в нашем примере:

1. Отсутствие подушки безопасности. 1000 в месяц это за три года 36 000 рублей, что явно недостаточно, учитывая, что впереди обязательные платежи по ипотеке. В случае увольнения с работы нам может прийтись очень туго.

2. Инфляция в нашем плане учтена: да, квартира и первоначальный взнос будет стоить дороже через три года, но мы предполагаем, что и зарплата вырастет соответственно. А ставку по инвестициям мы взяли 3% как раз с учетом инфляции – 10% по ОФЗ и голубым фишками минус наши 7% инфляции.

Если бы мы составляли пример семейного бюджета, в нем были бы свои плюсы и минусы. Так, увеличилась бы траты на детей, но если двое работающих, то в относительном выражении уменьшились бы траты на аренду жилья или ипотеку. Важной особенностью семейного бюджета также будет возможность воспользоваться льготными государственными программа по налоговым вычетам: каждый может воспользоваться вычетом по ИИС, социальным налоговым вычетом, имущественным, материнским капиталом и, конечно же, государственными программами по льготной ипотеке.

Практическая работа над личным финансовым планом

Некоторые особенности и советы по составлению Личного финансового плана

– Резервный фонд, то есть финансовую подушку безопасности лучше поставить целью № 1. Накопите хотя бы три-пять месячных зарплат и отложите эту сумму в ликвидный финансовый инструмент, например, на накопительный счет или трёхмесячный депозит с автоматической пролонгацией. Резервный фонд станет основной защитой от рисков для вашего личного или семейного бюджета.

– Воспользуйтесь методом «сначала заплати себе» и включите отчисления на свои цели сразу после получения дохода, до того, как вы приступите к ежемесячным бытовым тратам.

– Обозначьте сумму, которую вы действительно сможете отложить за выбранный вами период. Важно, не перебарщивать. Если вы слишком ретиво возьметесь за дело сразу, урезав расходы на самое необходимое, вы рискуете потерять мотивацию и все бросить. Можно воспользоваться популярным методом 50/30/20.

– Постарайтесь погасить долги досрочно, особенно те, которые идут по максимальной процентной ставке.

– Диверсифицируйте свои вложения, чтобы снизить финансовые риски. Так, одновременно лучше использовать и банковские депозиты, и акции, и облигации. Полезно составить инвестиционный профиль и понять какие инвестиционные инструменты подходят именно вам.

– Обсудите финансовый план со своей второй половиной. Определите ближайшие цели, расставьте приоритеты. Важно договориться и учесть личные и совместные планы, спланировать общий семейный бюджет.

– Воспользуйтесь помощью профессионала по подготовке Личного финансового плана. Так вам удастся избежать типичных ошибок и добиться того, чтобы ваши финансы начали работать на вас в кратчайшие сроки.

– В подсчетах прироста капитала используйте сложные проценты, которые позволят существенно увеличить капитал. Воспользуйтесь инвестиционным калькулятором.

– Учитывайте инфляцию. Либо сразу заложите ее в будущую цель – можно «на глазок» взять инфляцию в России на уровне 7% в ближайшие 10 лет и, полагаю, вы сильно не ошибетесь. Либо учитывайте ее в доходности – если депозит приносит вам 8% годовых, то при инфляции 7%, учитываем реальную доходность 1%.

Типичные ошибки планирования.

– Размытые финансовые цели. Как было уже сказано выше, старайтесь четче формулировать цель.

– Поставлены нереалистичные цели. Лучше сосредоточится на том, что вы сможете достичь, но при этом даже слегка завысив цель. Тогда у вас будет больше мотивации осуществить свою мечту.

– Недооценка финансовых возможностей. Это проблема ближе к психологической, часто связанная с нашими страхами делать что-то новое или более выгодно использовать текущие активы.

– Неправильная оценка непредвиденных затрат. Могут затопить соседи или сломается автомобиль/бытовая техника. Для начала можно заложить 5-10% исключительно на такие затраты.

Разработка инвестиционного финансового плана

Инвестиционный план также необходим, поскольку реализация целей подразумевает регулярное вложение средств. Если сбережения откладывать в «кубышку», их просто будет съедать инфляция, особенно в период экономической нестабильности. Более того, сейчас и обычный банковский депозит не всегда покрывает растущую инфляцию. А нам бы, конечно, хотелось копить деньги с возможностью роста нашего капитала, особенно на долгосрочные цели.

При выборе финансовых инструментов нужно определиться со сроками, приемлемыми рисками и ликвидностью (если нам нужно будет срочно достать эти деньги). Крупные суммы лучше разделять по разным финансовым инструментам.

Консервативные инструменты более подойдут для краткосрочных и среднесрочных целей. Они менее волатильны и дают практически 100% гарантию сохранения первоначального капитала. Это депозиты банков, страховые накопительные программы, облигации Правительства и крупных компаний, конечно, недвижимость. Их минус – они менее доходные.

Агрессивные инструменты более подходят для долгосрочных целей, например, для формирования капитала, который будет приносить пассивный доход. В таких инструментах мы берем на себя дополнительные риски, но доходность, как правило, оказывается выше. Это акции, корпоративные облигации, инвестиции на краудфандинговых платформах, ПИФы.

Пассивный доход и финансовая независимость

Под пассивным доходом мы будем понимать тот доход, для которого требуется минимальное вложение сил и времени. Сразу развеем миф: совсем лежать на печи не получится, управление активами, в любом случае, будет требовать внимания.

Суть финансовой независимости – иметь достаточно средств, чтобы покрыть свои расходы на долгом промежутке без привязки к заработной плате и работодателю и иметь возможность заниматься тем, что ты хочешь. И здесь, как говорится, все индивидуально.

Разделим пассивный доход на три группы:

1. Резервный фонд. Фактически это большая подушка безопасности, которая генерирует прибыль до 10% от наших расходов. Это мало поможет нам в наших тратах, зато придаст нам чувство финансовой защищенности и свободы действий. Как правило имеет смысл реинвестировать прибыль и продолжать увеличивать капитал за счет сложного процента.

2. 30-70% от наших расходов. Такой доход уже может покрывать существенную долю наших расходов. Такое часто встречается, когда кто-то сдает недвижимость, доставшуюся ему по наследству. В целом, учитывая, что с выходом на пенсию по возрасту нам добавится небольшая прибавка от государства, а расходы, вероятнее всего, уменьшатся, этого подспорья нам может оказаться вполне достаточно.

3. Более 100% наших расходов позволяют нам уже отойти от дел, или, как сейчас модно говорить, выйти на раннюю пенсию.

И теперь вам нужно самому ответь на вопрос, где хотите быть вы. И ни один из предыдущих пунктов не является верным для всех. Важно разобраться в себе: если вы занимаетесь любимым делом, собираетесь продолжать строить карьеру, или просто не видите себя вне деятельности, вам не нужно ставить цель выйти на пассивный доход 3-й группы. Тогда ваша финансовая независимость будет заключаться в серьезной подушке безопасности или небольшом капитале, который будет вам приносить регулярные дивиденды и обеспечит вас должным уровнем финансовой свободы.

Выводы

Личный финансовый план необходим для эффективного ведения финансов. Уже в процессе составления плана вы сможете увидеть слабые места своего бюджета и обнаружить новые возможности по оптимизации текущих расходов и увеличению доходов. Это позволит более эффективно использовать накопленные ресурсы, грамотно управлять финансами и достигнуть ваших жизненных целей.

Чтобы ваши финансы начали работать на вас уже сейчас, приступайте к составлению финансового плана сами или с помощью финансового советника. Безусловно каждый может принимать финансовые решения самостоятельно, однако у профессионала за плечами практика и преимущество эмоциональной отстраненности.

Разработать свой Личный финансовый план.

Мечты, которые сбываются, — не мечты, а планы (А.В. Вампилов).

# как составить личный финансовый план # готовы составить личный финансовый план # как составить личный финансовый план кратко # как составить личный финансовый план купить #