Пояснения в налоговую подают в случае, если от инспекции получено соответствующее требование. Составляется этот документ в произвольной форме, кроме ситуаций, когда запрашиваются пояснения к НДС-декларации. Содержание ответа на требование зависит от того, какие расхождения или ошибки найдены в декларации и по какому налогу. Подать пояснения можно на бумаге или в электронном формате. Если речь идет о пояснениях к НДС, представить их можно только в электронном виде. Ответить на требование необходимо в течение пяти дней.

О том, как правильно составить пояснения, читайте в нашей статье.

Пояснение в налоговую о дарении квартиры родственнику

В случае, если налогоплательщик получил в дар квартиру или доход от продажи недвижимости, находившейся в собственности менее трех лет, и не представил декларацию по форме 3-НДФЛ, налоговики вправе инициировать проверку. Связано это с пунктом 1.2, внесенным в ст. 88 НК РФ Законом от 29.09.2019 № 325-ФЗ. ИФНС вправе проводить «камералку» в отношении отдельных незадекларированных доходов физлиц.

Эти полномочия ФНС получила с 16.07.2021, то есть со следующего дня, установленного кодексом для оплаты НДФЛ. С этого момента проверяющие могут истребовать у собственника пояснения. Рекомендуемый шаблон требования о представлении пояснений о причинах, по которым не сдана форма 3-НДФЛ, ФНС привела в Письме от 02.08.2021 № ЕА-4-15/10853@. Ответить на требование налогоплательщик обязан в течение пяти рабочих дней.

Однако если квартира получена в дар от близкого родственника, тогда, согласно п. 18.1 ст. 217 НК РФ, декларировать доход и платить НДФЛ не нужно. К близким родственникам абзац 3 ст. 14 СК РФ относит мужа и жену, родителей, усыновителей, бабушек и дедушек, дочерей и сыновей, внуков, братьев и сестер, в том числе неполнородных.

А вот если квартира получена в дар от близкого родственника и продана в период менее трех лет, то есть до истечения минимального предельного срока владения, тогда по п. 3 ст. 217.1 НК РФ получатель дохода обязан предоставить налоговую декларацию 3-НДФЛ.

Суть пояснений зависит от того, что именно требуется доказать. Факт наличия родства можно объяснить следующим образом.

Образец пояснения о получении дара от близкого родственника

Пояснение

Я, Смирнов Сергей Васильевич, получил требование из ИФНС о том, я имею незадекларированный доход, полученный мною в порядке дарения в 2021 году.

В 2021 году я получил в дар квартиру от моей матери Смирновой Т.С., поэтому согласно п. 18.1 ст. 217 НК РФ, данный доход освобожден от налогообложения.

К заявлению прилагаются копии договора дарения и свидетельства о рождении.

11.10.2022 г. ________________/ Смирнов С.В./

Случается, что проверяющие присылают требования не получателю подарка, а дарителю, предположив, что была совершена продажа. В такой ситуации дарителю рекомендуется представить в ИФНС пояснение и приложить к нему копию договора дарения.

Образец пояснения о передаче недвижимости по договору дарения

Пояснение

Я, Смирнова Татьяна Ивановна, получила уведомление из налоговой инспекции о том, что я имею незадекларированный доход, полученный мною от реализации имущества в 2021 году.

В 2021 году я передала квартиру Смирнову С.В. по договору дарения. Соответственно, доходы по этой сделке у меня не возникли.

К заявлению прилагается копия договора дарения.

04.10.2022 г. ________________/ Смирнова Т.И./

Пояснение в налоговую по 6-НДФЛ

Налоговики могут истребовать пояснения по заполнению формы 6-НДФЛ в случаях, если в расчете (п. 3 ст. 88 НК РФ):

- выявлены ошибки;

- обнаружены противоречия с другой отчетностью.

Вместе с пояснениями или исправлениями можно представить в ИФНС регистры налогового, бухгалтерского учета и другие документы, которые подтвердят достоверность отраженных в расчете данных (п. 4 ст. 88 НК РФ).

Суть пояснений будет зависеть от того, какие сведения запрашивает инспекция. К примеру, если в расчете:

1) уплаченный НДФЛ меньше удержанного. Это возможно, если налоговый агент вернул работникам излишне удержанный налог;

2) удержанный НДФЛ меньше уплаченного. К примеру, если в отчетном периоде были переходящие выплаты.

Пояснение в налоговую по НДС

Пояснения по НДС обычно предоставляются только в электронном виде, причем начиная с 01.07.2021 исключительно по установленному формату. Это правило установлено абзацем 4 п. 3 ст. 88 НК РФ.

Если подать пояснения не по установленному формату или на бумажном носителе, они будут считаться непредставленными, и за это оштрафуют согласно п. 3 ст. 88, п. 5 ст. 174 НК РФ.

Срок на представление пояснений — 5 рабочих дней с момента получения требования (пп. 2, 6 ст. 6.1, пп. 3, 6 ст. 88 НК РФ).

Пропуск этого срока грозит начислением штрафа (пп. 1, 2 ст. 129.1 НК РФ):

- 5 тыс. рублей — за первичное нарушение;

- 20 тыс. рублей — за повторное нарушение срока в течение года.

Инспекторы вправе истребовать (пп. 3, 6 ст. 88 НК РФ, приложение № 4 к Приказу ФНС РФ от 07.11.2018 № ММВ-7-2/628@, письма ФНС РФ от 03.12.2018 № ЕД-4-15/23367@, от 05.06.2017 № ЕД-4-15/10574):

- сведения по льготируемым операциям, отраженным в декларации;

- пояснения по выявленным расхождениям в декларации.

Оформляются такие пояснения по-разному.

По льготируемым операциям пояснения можно составить в виде реестра документов, подтверждающих льготы по НДС (п. 6 ст. 88 НК РФ). Форма реестра, порядок его заполнения, а также формат подачи утверждены Приказом ФНС РФ от 24.05.2021 № ЕД-7-15/513@.

По обнаруженным ИФНС расхождениям пояснения составляются следующим образом.

Расхождения в требовании или приложении к нему будут указаны в виде специальных кодов (п. 3 ст. 88 НК РФ, письмо ФНС РФ от 03.12.2018 № ЕД-4-15/23367@). Каждой операции присваивается отдельный код ошибки.

Каждый код ошибки необходимо сверить с информацией, внесенной в декларацию. Следует проверить:

- каждую запись путем сопоставления с документами, например, со счетом-фактурой;

- расчет суммы НДС как по ставке, так и от стоимости покупки или продажи;

- каждый реквизит записи, по которой выявлены расхождения, — дату, номер, сумму;

- общую сумму НДС, принятую к вычету по всем записям счета-фактуры за все периоды, если вычет принимался частями (письмо ФНС РФ от 03.12.2018 № ЕД-4-15/23367@).

Если декларация составлена верно, тогда в пояснениях (письмо ФНС РФ от 03.12.2018 № ЕД-4-15/23367@):

- сообщите, что в декларации нет ошибок, противоречий и несоответствий, следовательно, и причин для представления уточненной деклараций не имеется;

- объясните причины несоответствий и почему их нельзя признать ошибкой.

Если в декларации обнаружены ошибки, но НДС не занижен, тогда в пояснениях укажите их причины и корректные данные. Вместо пояснений можно представить «уточненку» (п. 1 ст. 81, п. 3 ст. 88 НК РФ).

Есть еще один способ, рекомендуемый ФНС, ‒ одновременно подать и пояснения, и «уточненку» (письмо ФНС РФ от 03.12.2018 № ЕД-4-15/23367@). Однако такой вариант необязателен для исполнения.

Если в декларации выявлены ошибки, занижающие НДС, в этом случае придется представить «уточненку». Пояснения в такой ситуации подавать необязательно, но можно (п. 1 ст. 81, п. 3 ст. 88 НК РФ, письмо ФНС РФ от 03.12.2018 № ЕД-4-15/23367@).

Убедитесь, нет ли проблем в вашем бизнесе с помощью вебинара «Позиция ФНС по системе внутреннего контроля: проверьте все ли у вас в порядке» до того, как налоговая постучится в дверь.

Светлана Еремина, руководитель комплексных проектов департамента «Финансовое консультирование, аудит и МСФО» КСК ГРУПП, объяснит всё о концепции СВК COS, трёх линиях защиты и не только.

Все подробности о вебинаре здесь.

Пример составления пояснений к декларации по НДС

ООО «Омега» получило требование ИФНС в электронном виде по ТКС о представлении пояснений к декларации по НДС за I квартал 2022 года.

В приложении к требованию указан код ошибки 1 в разделе 8 декларации по покупке товаров у организации «Альфа», что означает обнаружение противоречий между данными книги покупок покупателя и сведениями из книги продаж продавца.

Бухгалтер ООО «Омега» сверил данные раздела 8 декларации по НДС и счета-фактуры организации «Альфа». В результате в декларации обнаружены неверный номер и дата одного из счетов-фактур продавца.

В пояснениях, направленных по ТКС в электронном виде, указано:

- причина ошибки — техническая неисправность бухгалтерской программы;

- верные номер и дата счета-фактуры продавца.

Пояснение в налоговую по налогу на прибыль

Пояснения по налогу на прибыль налоговики могут запросить по нескольким основаниям.

Основание первое — занижение налоговой нагрузки. Причинами в данном случае могут стать снижение цен для привлечения клиентов, сезонность и связанные с ней падение спроса и увеличение стоимости продукции у поставщиков.

Образец пояснений по факту снижения налоговой нагрузки

Пояснения

В ответ на письмо о проведении мониторинга налоговой отчетности за 2021 год в целях самостоятельной проверки правильности формирования налоговой базы и выявления причин низкой налоговой нагрузки за указанный период сообщаем следующее.

ООО «Омега» проведен анализ результатов коммерческой деятельности, а также налоговой отчетности за налоговый период 2021 года. По итогам анализа факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению подлежащих уплате сумм налога, в налоговой отчетности, представленной за налоговые периоды 2021 года, не выявлены.

В связи с этим нет оснований для представления уточненных налоговых деклараций за указанные периоды.

По факту снижения налоговой нагрузки ООО «Омега» за 2021 год по сравнению со среднеотраслевым уровнем поясняем, что руководством организации было принято решение о снижении с 01.09.2021 отпускных цен на реализуемые товары на 10 процентов. Данная мера принята по результатам анализа ситуации, сложившейся на рынке сбыта, с целью привлечения клиентов и повышения конкурентоспособности.

Понижение цен отрицательно сказалось на размере выручки, полученной в II полугодии 2021 года. При этом расходы организации, связанные с основной деятельностью, возросли на 5 процентов по сравнению с I полугодием 2021 года. Именно эти обстоятельства привели к снижению величины налога на прибыль и НДС, подлежащих уплате в бюджет.

В настоящее время ООО «Омега» принимает меры по снижению расходов.

Приложение:

1) копия приказа ООО «Омега» от 28.08.2021 № 113 о снижении отпускных цен на реализуемые товары;

2) пояснительная справка по результатам мониторинга доходов и расходов ООО «Омега» по итогам I и II полугодий 2021 года;

3) копия приказа ООО «Омега» от 13.01.2022 № 2 об утверждении плана по снижению расходов на 2022 год.

Генеральный директор

ООО «Омега» Михайлов / Михайлов А.Б.

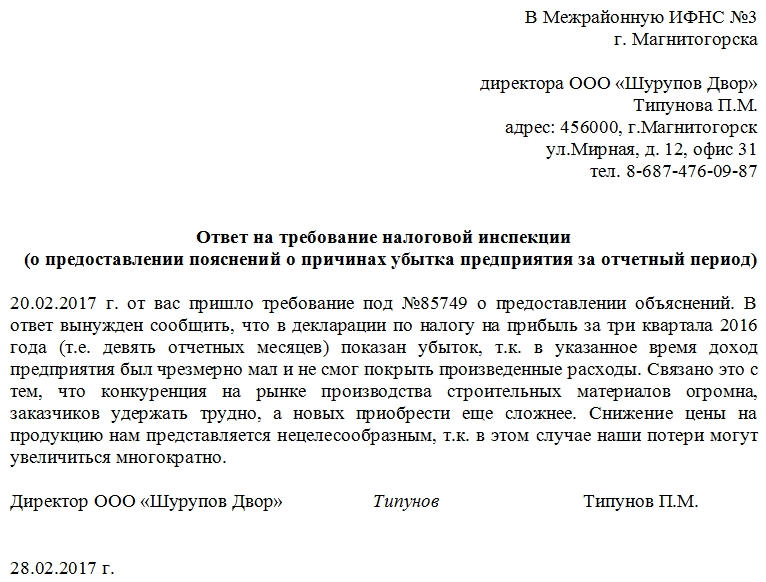

Основание второе — появление убытков. Их причинами могут быть:

- закупка дорогого оборудования;

- затраты на запуск производства и рекламу;

- чрезвычайные обстоятельства;

- расторжение договоров.

При этом наличие убытков может объясняться объективными причинами и не свидетельствовать о намерении занизить базу по налогу. Этот факт и потребуется разъяснить ИФНС.

Основание третье — расхождения в данных о доходах от реализации товаров (работ, услуг) в НДС-декларациях и по налогу на прибыль. Причиной таких расхождений может быть, к примеру, неотражение в прибыли доходов, не облагаемых НДС.

Основание четвертое — расхождения данных в декларации и бухгалтерской отчетности. Здесь причинами могут быть либо ошибки в расчетах, либо различные правила определения доходов и расходов для целей налогового и бухгалтерского учета.

К примеру, наличие доходов и расходов, которые признаются в бухучете, но при этом никогда не признаются в налоговом учете. Либо они могут признаваться и в налоговом и в бухгалтерском учете, но в различных периодах (пп. 3, 4, 8 ПБУ 18/02).

Пояснение в налоговую по страховым взносам

Содержание пояснений по страховым взносам зависит от вида запрашиваемой инспекцией информации.

Существует несколько видов расхождений:

- между размерами доходов, указанных в расчете по страховым взносам (РСВ) и 6-НДФЛ. Причинами таких расхождений могут быть разные принципы обложения доходов НДФЛ и взносами. Например, компенсация за задержку зарплаты взносами облагается, а налогом на доходы нет (ст. 236 ТК РФ, п. 1 ст. 217, пп. 1 п. 1 ст. 420 НК РФ). Или наоборот, НДФЛ с выплат удерживается, а взносами не облагается. К таким доходам относится матпомощь бывшим работникам (п. 1 ст. 210, п. 1 ст. 420 НК РФ). Именно поэтому величина доходов в 6-НДФЛ и в РСВ может не совпадать. Об этом факте и нужно уведомить в пояснениях;

- между сведениями в СЗВ-М и в РСВ. К примеру, число застрахованных в расчете больше, чем в СЗВ-М. Такие расхождения могут возникнуть, если работники уволились в прошлом году, а премия им выплачена в текущем периоде. Или, напротив, число застрахованных в расчете меньше, чем в СЗВ-М, тогда или не все сотрудники включены в расчет, или в СЗВ-М отражены лишние. В такой ситуации сведения придется уточнить.

Образец пояснений о причинах расхождения данных в расчете 6-НДФЛ и в РСВ

Пояснения

На требование ИФНС № 27 по г. Москве от 25.05.2022 № 15-10/2837 о предоставлении пояснений ООО «Омега» сообщает, что расхождение сведений о выплатах в пользу физических лиц по данным расчета 6-НДФЛ и расчета по страховым взносам за I квартал 2022 года связано с различной методикой определения базы, подлежащей обложению налогом на доходы физических лиц (далее — НДФЛ) и взносами на обязательное страхование (далее — СВ).

На основании пункта 4 ст. 420 НК РФ выплаты и иные вознаграждения в рамках ГПД, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), не признаются объектом обложения СВ. Одним из видов таких ГПД является договор дарения (п. 1 ст. 572 ГК РФ).

Согласно пункту 2 ст. 574 ГК РФ договор дарения движимого имущества, которое на основании ст. 130 ГК РФ включает деньги, должен быть совершен в письменной форме в случае, если дарителем является юрлицо и стоимость дара превышает 3 тыс. рублей.

В апреле 2022 года были заключены письменные договоры дарения со следующими сотрудниками организации: с Трифоновым Ю.И. (ИНН 773221281511) на сумму 30 тыс. рублей; с Крюковым И.С. (ИНН 772213781466) на 20 тыс. рублей; с Моисеевой О.Н. (ИНН 773519183525) на 32 тыс. рублей. В общей сложности были оформлены дарение и выплата 82 тыс. рублей.

Поэтому денежные средства в размере 82 тыс. рублей, выплаченные работникам по письменным договорам дарения, по п. 4 ст. 420 НК РФ, не были включены в облагаемую базу по СВ.

На основании пункта 28 ст. 217 НК РФ доходы, полученные физлицами в пределах одного налогового периода в виде подарков от организаций и превысившие 4 тыс. рублей по каждому такому лицу, являются объектом обложения НДФЛ.

Из денежных подарков был удержан и перечислен в бюджет НДФЛ на общую сумму 7 250 рублей, а именно: у Трифонова Ю.И. (ИНН 773221281511) ‒ 2 050 рублей; у Крюкова И.С. (ИНН 772213781466) — 1 500 рублей; у Моисеевой О.Н. (ИНН 773519183525) — 3 700 рублей.

На основании вышеуказанного разница между данными, отраженными в отчете 6-НДФЛ и расчете по страховым взносам за I квартал 2022 года, получилась равной сумме доходов физлиц, с которых был удержан НДФЛ.

Приложение:

- копии договоров дарения с работниками ООО «Омега»;

- копии налоговых регистров расчета НДФЛ и копии платежных поручений о перечислении НДФЛ в отношении Трифонова Ю.И. (ИНН 773221281511), Крюкова И.С. (ИНН 772213781466), Моисеевой О.Н. (ИНН 773519183525);

- копии регистров расчета СВ Трифонова Ю.И. (ИНН 773221281511), Крюкова И.С. (ИНН 772213781466), Моисеевой О.Н. (ИНН 773519183525).

29 мая 2022 года Генеральный директор ООО «Омега» Михайлов / Михайлов А.Б.

Пояснение в налоговую по заработной плате ниже МРОТ

Выплата зарплаты ниже МРОТ по виду экономической деятельности в регионе является основанием для проведения проверки (приложение № 2 к Приказу ФНС РФ от 30.05.2007 № ММ-3-06/333@).

Но перед проверкой ИФНС сначала потребует представить пояснения по факту выплаты низкой зарплаты. Рекомендуем это требование не игнорировать. Дело в том, что причины для установления данного уровня оплаты труда могут быть обоснованными и вы сможете избежать включения в план выездных проверок (п. 5 общедоступных критериев оценки рисков, утвержденных Приказом ФНС РФ № ММ-3-06/333@).

Составить пояснения можно в произвольной форме. Задача — доказать, что требования трудового законодательства не нарушены, то есть зарплата сотрудника за месяц не ниже МРОТ. Данное правило действует в случае полной отработки рабочего времени и норм труда за месяц (ст. 133 ТК РФ).

Поэтому если сотрудник работал неполный месяц, его заработок, рассчитанный пропорционально отработанному времени или норме труда, вполне может быть ниже МРОТ.

Таким образом, пояснить причины невысокой зарплаты можно, к примеру, тем, что работник трудится неполный день. При этом перерасчет заработка в режиме полного рабочего времени должен показать результат, превышающий МРОТ.

Образец пояснений о выплате зарплаты ниже МРОТ

Пояснения

В ответ на требование представить пояснения о низком уровне зарплат сообщаем, что зарплата ниже МРОТ выплачивается следующим сотрудникам:

- курьеру Новикову Д.И.;

- кладовщику Бугрову М. Б.

Оба работника работают в режиме неполного рабочего времени (5 дней в неделю по 4 часа в день). При пересчете на полное рабочее время их оклады превышают МРОТ.

Образец пояснительной записки в налоговую по требованию может пригодиться вам в том случае, если инспекция запросит пояснения по каким-либо показателям, отраженным в сданной отчетности. В статье мы расскажем, в каких случаях такое требование возможно, а также приведем образцы пояснений на две самые распространенные просьбы налоговиков.

Пояснительная записка в налоговую: когда ее нужно представить

Ситуации, когда при камеральных проверках налоговики вправе истребовать пояснения, приведены в п. 3 ст. 88 НК РФ. К ним относятся:

- Выявление в декларации ошибок или противоречий, а также нестыковка между показателями декларации и сведениями, имеющимися у налоговиков. В этом случае инспекторы потребуют пояснить несоответствия или исправить отчетность.

- Подача уточненной декларации или расчета, в которых сумма налога к уплате меньше, чем в представленных изначально. Здесь налоговики вправе требовать пояснения к измененным показателям.

- Представление декларации по налогу на прибыль с убытком. В этом случае контролеры попросят обосновать убыток.

Срок на представление указанных пояснений — 5 рабочих дней с момента получения требования (п. 3 ст. 88, п. 6 ст. 6.1 НК РФ).

Важно! Разъяснения от КонсультантПлюс

Вы обязаны представить пояснения в течение пяти рабочих дней. В Налоговом кодексе РФ не указано, с какого момента следует отсчитывать этот срок. Полагаем, что он начинает течь со дня…

Подробнее читайте в К+, бесплатно, оформив пробный доступ.

Подробнее о процедуре камеральной проверки читайте здесь.

Что нужно знать о требовании

Во-первых, в некоторых случаях инспекцию следует уведомить о получении требования о представлении пояснений (см. письмо ФНС РФ от 27.01.2015 № ЕД-4-15/1071).

О том, когда и как это сделать, каковы последствия нарушения этой обязанности, читайте здесь.

Во-вторых, следует иметь в виду, что на требовании может отсутствовать печать налогового органа (см. письмо ФНС РФ от 15.07.2015 № ЕД-3-2/[email protected]).

Подробнее об этом – в материале «Требование без печати инспекции – это норма».

Возможен ли штраф при игнорировании требования

Налоговая ответственность за неисполнение требования инспекции о представлении пояснений НК РФ не установлена. Ст. 126 НК РФ на данную ситуацию не распространяется, так как речь не идет об истребовании документов (ст. 93 НК РФ), а ст. 129.1 неприменима, поскольку это не встречная проверка (ст. 93.1 НК РФ).

К административной ответственности по ст. 19.4 КоАП РФ в данном случае привлечь также не могут. Данная статья применяется за неявку в налоговый орган, а не за отказ от дачи пояснений, на что обращает внимание и сама ФНС РФ (см. п. 2.3 письма ФНС России 17.07.2013 № АС-4-2/12837).

Таким образом, штрафовать за неподачу пояснений налоговики не вправе. Но все же, несмотря на отсутствие законных оснований для штрафа, пояснения целесообразнее представлять, т. к. это в интересах самого налогоплательщика. Ведь отказ от них может повлечь другое мало приятное последствие, о котором рассказали эксперты КонсультантПлюс:

Чтобы узнать об этом подробнее, получите пробный доступ к К+ и переходите в Путеводитель по налоговым проверкам.

О процедуре истребования пояснений в ходе выездной проверки читайте в статье «Как налоговые органы истребуют пояснения от налогоплательщика».

Пояснение в налоговую по убыткам: образец

Цель пояснений по убыткам в налоговую — обосновать их размер и раскрыть причины возникновения. Соответственно, в пояснительной записке следует:

- На цифрах показать, за счет чего образовался отраженный в декларации убыток (то есть привести детализацию доходов и расходов).

- Пояснить, что к нему привело. Разумеется, причины у каждой компании свои. К примеру, ими могут быть:

- сокращение объема производства или продаж из-за кризиса, нестабильной ситуации на рынке и в экономике;

- вынужденное понижение цен на продукцию и товары из-за падения спроса;

- рост затрат в связи со снижением курса рубля по отношению к иностранным валютам;

- крупные затраты (ремонт, приобретение оборудования, применение амортизационной премии, инвестиции и т. п.).

Все указываемые в пояснениях причины лучше подтвердить документально, например, выписками из налоговых и бухгалтерских регистров или иными документами (п. 4 ст. 88 НК РФ). Это предотвратит дальнейшие вопросы налоговиков.

Специального бланка для «убыточных» пояснений нет, поэтому составляются они в произвольной форме. Пояснение в налоговую по убыткам – образец может выглядеть так:

«Пояснительная записка в налоговую по убыткам

В ИФНС России № 16

по г. Москве

от общества с ограниченной

ответственностью “ИКС”

Адрес места нахождения:

129344, г. Москва,

ул. Верхоянская, д. 18

ИНН/КПП 7716123456/771601001

ОГРН 1077712345678

Тел.: (499) 522-43-44

Контактное лицо: главный бухгалтер

Макарова Ирина Константиновна

ПОЯСНЕНИЯ

В ответ на требование о представлении пояснений от … № … сообщаем следующее:

- Основной деятельностью организации является ….

- За … квартал (или иной период) … года доходы организации от (указать убыточный вид деятельности) составили … руб.,

в т. ч. выручка от продажи … руб.

Расходы — … руб.,

в т. ч. прямые расходы — … руб.

косвенные расходы — … руб.,

внереализационные расходы — … руб.

Можно привести иную, значимую для вашей ситуации, или более детальную расшифровку расходов. Вообще, чем подробнее и детальнее вы представите ситуацию, тем лучше.

- По итогам отчетного периода убыток составил … руб.

- Причинами, повлекшими образование убытка, являются:

а) ….

б) ….

в) ….

Приложения:

- …

- …

- …

Генеральный директор ООО “ИКС Юрьев А. А. Юрьев».

Конечно, для подготовки пояснений в налоговую по убыткам образец можно скопировать с нашего сайта, а можно подготовить самостоятельно. Кстати, для формирования пояснений по убыткам УСН в налоговую образец приведенных пояснений также можно использовать, но вместо расшифровки прямых, косвенных и внереализационных расходов указывать расходы, предусмотренные ст. 346.16 НК РФ.

Пояснительная записка в налоговую по НДС

Если при проверке НДС-декларации инспекция выявит ошибки, нестыковки, противоречия, она запросит пояснения. При этом требование вы получите по форме, утвержденной приказом ФНС России от 08.05.2015 № ММВ-7-2/[email protected] (приложение 1 к этому документу).

Отвечать на него с 01.01.2017 (п. 3 ст. 2 закона от 01.05.2016 № 130-ФЗ) нужно электронно по ТКС, поскольку к этому всех налогоплательщиков, подающих электронную отчетность по этому налогу, обязывает текст п. 3 ст. 88 НК РФ. Пояснения, поданные иным способом, расцениваются как непредставленные. Те же налогоплательщики, у которых еще осталась возможность подачи декларации по НДС на бумаге, могут и пояснения представить на бумажном носителе, составив их в произвольной форме.

Подробную инструкцию по составлению и сдаче пояснений к декларации по НДС, а также образец таких пояснений вы найдете в К+, получив бесплатный доступ к системе.

О том, как оформить пояснение в связи с непредставлением формы 6-НДФЛ, читайте в статье «Заполняем пояснение в налоговую по 6-НДФЛ – образец».

Итоги

При появлении у налоговиков вопросов в отношении поданной в ИФНС отчетности (нестыковки в цифрах, уточненка с уменьшением налога, декларация с убытком) они запросят у налогоплательщика пояснения. Игнорировать такой запрос (он направляется в форме требования) не стоит: исчерпывающие разъяснения помогут снять вопросы и избежать возможных проверок, вызванных неувязками в отчетности. Пояснения могут быть даны как на бумаге, так и электронно. Но если речь идет о вопросах, касающихся НДС-декларации, то налогоплательщики, сдающие такую декларацию электронным способом, должны и пояснения по ней дать в электронном виде.

Добавить в «Нужное»

Как написать пояснения в налоговую: образец

Если вы получили письмо из налоговой с требованием представления пояснений, это означает, что налоговикам что-то не понравилось в сданной вами отчетности. Дело в том, что ИФНС проводит камеральную проверку всех полученных деклараций и бухгалтерской отчетности в автоматическом режиме. И при выявлении ошибок в отчетности (противоречий между сведениями в представленных документах, расхождений между сданными сведениями и сведениями, которые есть у налогового органа) ИФНС потребует подать соответствующие пояснения (п. 3 ст. 88 НК РФ).

Кроме того, налоговики вправе запросить пояснения при камеральной проверке декларации, в которой заявлены убытки. И, как правило, по каждой такой декларации действительно запрашиваются пояснения.

Если же вы сдали уточненную декларацию, в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с суммой, заявленной в первоначальной декларации, то налоговики вправе запросить пояснения, обосновывающие изменение показателей (п. 3 ст. 88 НК РФ).

Пояснения в ходе камеральной проверки

Для подачи пояснений у вас есть 5 рабочих дней со дня получения требования из налоговой инспекции (п. 3 ст. 88 НК РФ). Если пояснения не представить, то вам грозит штраф в размере 5000 руб. (п.1 ст.129.1 НК РФ).

Если же вы решите, что в сданной вами отчетности есть ошибки (которые не привели к занижению суммы налога), вместо пояснений вы можете сдать в налоговую уточненную декларацию (расчет). И в этом случае штрафа за неподачу пояснений, безусловно, не будет.

Подать пояснения в налоговую вы можете:

- или сдав лично через канцелярию (через представителя с доверенностью);

- или отправив по почте письмом с описью вложения и уведомлением о вручении;

- или направив по ТКС.

Что же касается пояснений по НДС, то если вы обязаны представлять декларацию по этому налогу в электронном виде, пояснения вы тоже должны подать исключительно электронные – пояснения на бумаге налоговики не берут в расчет (п. 3 ст. 88 НК РФ). А с 01.07.2021 в НК будет прямо прописано, что не считаются представленными электронные пояснения, поданные не по формату (п.3 ст.88 НК РФ в ред., действ. с 01.07.2021).

Как правильно написать пояснение в налоговую

Пояснения в ИФНС составляются в произвольной форме, за исключением пояснений при камеральной проверке декларации по НДС (об этом вы прочтете ниже).

Если, по вашему мнению, в сданной отчетности ошибок, неточностей и противоречий нет, то так и укажите в пояснениях:

«В ответ на требование от ХХ.ХХ.ХХХХ № ХХ сообщаем, что в декларации по такому-то налогу за такой-то период ошибок не содержится. В связи с этим отсутствуют основания для внесения исправлений в декларацию за указанный период».

Если вы обнаружили, что действительно допустили ошибку в сданной декларации, но эта ошибка не влечет занижение налога (например, техническая ошибка при указании какого-либо кода), то в ответ на требование налоговой о представлении пояснений вы можете:

- или указать в пояснениях, что допустили ошибку, что правильный вариант – такой-то, но такая ошибка не повлекла занижения налоговой базы или суммы налога к уплате;

- или подать уточненную декларацию.

Но если в декларации есть ошибка, влекущая занижение налога, нужно как можно быстрее сдать уточненную декларацию. Сдавать в этой ситуации пояснения бессмысленно (п. 1 ст. 81 НК РФ; Письмо ФНС от 06.11.2015 № ЕД-4-15/19395).

Пояснение в налоговую по убыткам

Внимание налоговиков привлекут убытки, полученные в течение 2-х и более лет. В ответ на запрос о причинах убытков вы можете направить письмо-пояснение в налоговую, обосновав в нем, почему расходы превышают доходы. Например, организация недавно зарегистрирована, клиентов еще мало, однако расходы на аренду помещения, содержание персонала и т.д. уже значительны. В пояснениях подчеркните, что все расходы экономически обоснованы и документально подтверждены. Можете подготовить таблицу с указанием основных видов расходов и их суммой за год по видам. Ниже приведена пояснительная записка в налоговую по убыткам (образец).

Пояснительная записка в налоговую по требованию (образец)

Пояснение в налоговую по убыткам (образец)

Пояснение в налоговую о расхождениях в декларациях

Налоговики могут сопоставить данные одной декларации (например, по НДС) с данными другой декларации (например, по налогу на прибыль) или с бухгалтерской отчетностью. И попросить объяснить причину расхождений схожих показателей (в частности, выручки).

Обосновать такие расхождения просто. Ведь правила бухгалтерского учета отличаются от правил налогового учета. Да и порядок определения налоговой базы по разным налогам имеет свои особенности.

К примеру, налоговая база по НДС может не совпасть с суммой дохода в декларации по прибыли, поскольку какие-то внереализационные доходы не облагаются НДС (штрафные санкции, дивиденды, курсовые разницы) (ст. 250 НК РФ).

Пояснение в ИФНС по НДС

У представления пояснений в ИФНС по НДС есть свои особенности. Как мы уже отмечали, пояснения по НДС должны быть представлены в электронном виде, если в обязанности плательщика входит представление именно электронной декларации (п. 3 ст. 88 НК РФ). Кроме того, эти пояснения должны быть представлены по утвержденному формату (утв. Приказом ФНС от 16.12.2016 N ММВ-7-15/682@).

Ранее если плательщик подавал пояснения в электронном виде, но не в том формате, ему грозил штраф (п.1 ст.129.1 НК РФ). Затем ФНС вынесла решение (Решение ФНС от 13.09.2017 № СА-4-9/18214@), в котором говорилось, что плательщика не должны штрафовать за неправильный формат пояснений. Но учитывая поправки, которые начнут действовать со второй половины 2021 года, у налоговиков будут все основания, чтобы штрафовать налогоплательщиков за представление пояснений не по формату.

Дополнительную информацию по теме вы можете найти в Готовом решении «Как составить и подать пояснения к декларации по НДС».

Налоговая нагрузка: пояснение

Если налоговики запрашивают у вас пояснения в связи тем, что у вас низкая налоговая нагрузка по сравнению со среднеотраслевым уровнем, то можно ответить им примерно так:

«В декларации по такому-то налогу за такой-то период не допущено неполного отражения сведений или ошибок, которые привели бы к занижению налоговой базы. В связи с этим у организации нет обязанности по уточнению налоговых обязательств за указанный период.

Что касается налоговой нагрузки по основному виду деятельности организации, то ее снижение в таком-то периоде вызвано следующими обстоятельствами: уменьшением доходов и увеличением расходов организации».

И дальше изложите, насколько уменьшилась сумма выручки и выросли расходы за запрашиваемый период по сравнению с прошлыми периодами. И чем это вызвано (уменьшением числа покупателей, ростом закупочных цен и т.д.).

Подробнее о пояснениях, запрашиваемых налоговиками в связи со снижением налоговой нагрузки, мы рассказывали в отдельной консультации, где приводили также образец оформления соответствующих пояснений.

Коммерческие предприятия довольно часто сталкиваются с необходимостью предоставить в налоговую инспекцию пояснения по какому-либо вопросу. Для того, чтобы эти пояснения не привели к дальнейшим проверкам со стороны надзорного органа, к составлению ответа следует относится крайне внимательно, скрупулезно и не затягивать с его отправкой.

ФАЙЛЫ

Скачать пустой бланк ответа на требование налоговой о предоставлении пояснений .docСкачать образец ответа на требование налоговой о предоставлении пояснений .doc

Наиболее частые вопросы от налоговой

Обычно требование предоставить пояснения поступает через некоторое время после сдачи всевозможных отчетов и деклараций, так что поводом для них может стать любая, даже самая незначительная ошибка или неточность в документах. Во многих случаях разъяснения требуются по НДС, указанному к возмещению, из-за несоответствии сведений о налогооблагаемых базах в декларациях по налогу на прибыль и опять же НДС, при расхождении данных у контрагентов. Вопросы могут вызвать необоснованные убытки при проверке начисления налога на прибыль, подача уточненной декларации или расчета, в которых исправленная сумма налога к уплате меньше, чем в присланных первоначально и т.д.

В какой форме приходит требование

Налоговая инспекция может выслать требование о пояснениях как в бумажном, так и в электронном виде. При этом, в случае, электронного послания, налогоплательщик обязан отреагировать на него в течение пяти рабочих дней. Если же данный документ пришел в бумажном виде, на него также необходимо дать ответ в кратчайшие сроки, причем вне зависимости от того, имеется ли на нем печать налоговой инспекции или нет.

Порядок действий при получении требования

После того, как налогоплательщик получает требования о пояснениях, он должен сверить переданные в налоговую документы с имеющимися у него на руках данными.

В первую очередь, при проверке декларации по НДС, анализу подвергаются указанные в ней суммы (на предмет их соответствия с суммами по всем входящим и исходящим счетам-фактурам). Далее аналогичным образом исследуются даты, номера счетов-фактур, и прочие реквизиты (ИНН, КПП, адреса и т.п.).

Если вопросы возникли по декларации УСН или по налогу на прибыль, следует проанализировать все суммы расходов и доходов, которые были приняты для их расчета. Идентично приведенному алгоритму проверяются и все другие виды документов, вызвавшие вопросы у налоговой инспекции.

После того, как ошибка будет найдена, нужно передать в налоговую уточненную отчетность с исправленными данными — но это касается только сумм. Если же ошибка не относится к финансовой части, то «уточненку» сдавать не надо, достаточно предоставить необходимые пояснения.

Внимание: закон не говорит о том, что пояснения должны быть даны именно в письменной форме, т.е. это значит, что они могут быть предоставлены и устно. Однако во избежание дальнейших разногласий, лучше все-таки озаботиться составление письменного ответа.

Как поступить, когда требование налоговой несправедливо

Случается, что налоговая инспекция требует пояснений необоснованно, т.е. в отчетности не было допущено никаких ошибок. В таких ситуациях игнорировать письма от налоговой тоже нельзя.

Во избежание каких-либо санкций (в том числе и внезапных налоговых проверок) необходимо своевременно уведомить надзорную службу о том, что в соответствии с информацией предприятия, все предоставленные сведения верны.

В любом случае, при составлении ответа надо помнить, что для налоговой важно даже не столько содержание письма, сколько сам факт ответа на требование.

Как оформить ответ на требование налоговой о предоставлении пояснений

Оформить его можно либо на бумаге, написав «от руки», либо в электронном виде, напечатав на компьютере. При этом, если пояснение пересылается по обычной почте, то отправлять его надо заказным письмом с уведомлением о вручении, тогда риск того, что письмо затеряется, будет сведен к минимуму.

Использование электронного формата возможно только при наличии у организации электронной цифровой подписи.

К пояснению могут быть приложены какие-либо дополнительные документы – их наличие нужно отразить в содержании ответа.

Образец составления ответа на требование налоговой о предоставлении пояснений

Как уже говорилось выше, унифицированной формы ответа для дачи пояснений налоговой нет, так что составлять его можно в произвольном виде. Стоит отметить, что форма ответа должна быть предельно корректной и стандартной с точки зрения правил оформления подобного рода бумаг.

- Вначале слева или справа (не имеет значения) нужно указать адресата, т.е. именно ту налоговую инспекцию, куда отправляется ответ. Здесь нужно вписать ее номер, а также район и населенный пункт, к которому она относится.

- Далее указывается отправитель письма: пишется название предприятия, его адрес (фактический), а также номер телефона (на случай, если у налогового инспектора возникнут какие-либо дополнительные вопросы к пояснению).

- Далее в ответе следует сослаться на номер требования (а таким документам налоговая служба всегда присваивает номера), и его дату (отметим: не дату получения, а именно дату составления), а также коротко обозначить суть вопроса.

- После этого можно приступать непосредственно к даче пояснений. Их следует писать максимально подробно, со всеми нужными ссылками на документы, законы, нормативные акты и т.п. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена.

Ни в коем случае нельзя давать в ответе недостоверные или заведомо ложные сведения – они будут быстро обнаружены и тогда последуют немедленные санкции со стороны налоговиков.

- После того, как пояснение будет дано, необходимо заверить письмо подписью главного бухгалтера (при необходимости), а также руководителя компании (обязательно).

Камеральная проверка: готовим обоснованный ответ

Чтобы сохранить постоянных клиентов, многие компании в период кризиса работают себе в убыток. Отражение убытка в налоговой отчетности повышает риск получения требования по результатам камеральной проверки (п. 3 ст. 88 НК РФ). Налоговая инспекция вправе истребовать подтверждающие документы, если в декларации организация отразила НДС к возмещению (п. 8 ст. 88 НК РФ). Как подготовить «безопасный» ответ на требование ФНС и избежать новых претензий со стороны налоговых органов, расскажем в этой статье.

Налог на прибыль и НДС вызывают особый интерес налоговой инспекции. В случае противоречий и несоответствий налоговый орган может потребовать от налогоплательщика пояснения и дополнительные документы.

Вы можете получить требование о представлении пояснений и дополнительных документов в рамках камеральной проверки (ст. 88 НК РФ), если:

- в декларации по налогу на прибыль заявлен убыток;

- выявлены противоречия между сведениями;

- в уточненной декларации уменьшена сумма налога (относится ко всем налогам);

- в декларации по НДС заявлен налог к возмещению из бюджета;

- выявлены «разрывы» в цепочке НДС.

Ответ на требование ИФНС о представлении пояснений необходимо направить в течение 5 дней (п. 3 ст. 88 НК РФ). Если же инспекции необходимы документы, то срок на подготовку ответа увеличивается вдвое — до 10 рабочих дней (п. 3 ст. 93 НК РФ, постановление Арбитражного суда Дальневосточного округа от 31.07.2020 № Ф03-2743/2020 по делу № А51-25211/2019). При подготовке пояснений налогоплательщик вправе использовать рекомендуемую налоговой инспекцией форму ответа. Нужно учитывать, что пояснения в части декларации по НДС представляются исключительно в электронном виде по ТКС (п. 3 ст. 88 НК РФ).

В декларации по налогу на прибыль заявлен убыток

Если в декларации по налогу на прибыль сумма расходов превышает сумму доходов, значит, по итогам налогового периода организацией получен убыток. Особое внимание налоговая инспекция обращает на убыточность в годовой декларации.

Рассмотрим две возможные ситуации возникновения убытка.

Ситуация № 1. В целом по декларации отражена прибыль, а по реализации покупных товаров получен убыток

Такая ситуация может возникнуть, если предприятие осуществляет несколько видов деятельности. Например, оказывает услуги и продает товары.

Что анализирует налоговый инспектор: сумму прямых расходов по оптовой, мелкооптовой и розничной торговле (строки 020, 030 приложения 2 к листу 02 декларации), выручку от реализации покупных товаров (строка 012 приложения 1 к листу 02).

Какой вывод сделает: предприятием отражен убыток от реализации покупных товаров. Этот факт указывает на возможное нарушение положений ст. 268, 320 НК РФ, Порядка заполнения налоговой декларации по налогу на прибыль, утвержденного Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@, или на ошибки при заполнении соответствующих строк декларации.

Что потребует: представить в течение 5 рабочих дней пояснения или уточненную налоговую декларацию по налогу на прибыль.

Что делать и как объяснить: проверить, действительно ли товары реализованы по цене ниже покупной. Если обнаружите ошибку, необходимо подать уточненную декларацию. Если в декларации данные не искажены, нужно написать ответ (пояснительную записку) в произвольной форме.

Вы можете подготовить ответ в ФНС, воспользовавшись шаблоном:

Заместителю начальника

межрайонной ИФНС № 1

советнику государственной гражданской службы РФ 2-го класса

Ивановой И. И.

от ООО «Ромашка», ИНН 667123456

03.08.2022

На требование о представлении пояснений № 2054 от 27.07.2022 поясняем следующее.

По итогам финансово-хозяйственной деятельности за I полугодие 2022 года предприятием действительно получен убыток от реализации покупных товаров, т. е. прямые расходы на приобретение товаров превышают сумму выручки от реализации этих товаров. Убыток получен в связи с тем, что во II квартале 2022 года в связи со сложившейся неблагоприятной экономической обстановкой, необходимостью пополнения оборотных средств и снижения складских расходов часть товаров была реализована по цене ниже закупочной.

Кроме того, основная деятельность Общества с 2022 года связана с оказанием услуг, а выручка от реализации покупных товаров составляет всего 4 % от общей выручки. Таким образом, направление деятельности предприятия изменилось, что также повлияло на решение о снижении цен на реализуемые товары, т. к. имеется необходимость освободить складские помещения от товаров, тем самым сократив расходы на содержание склада.

Директор ООО «Ромашка» ______________________В. В. Петров

Чтобы скачать шаблон в формате .doc, нажмите здесь.

Ситуация № 2. В целом по декларации отражен убыток

Что анализирует налоговый инспектор: убыток, отраженный по строке 060 листа 02 «Расчет налога».

Какой вывод сделает: по итогам финансово-хозяйственной деятельности предприятием получен убыток.

Что потребует: представить в течение 5 рабочих дней пояснения, обосновывающие размер убытка.

Что делать и как объяснить: перепроверить, правильно ли сформирована величина убытка в соответствии с гл. 25 НК РФ. Если обнаружите ошибку в формировании налоговой базы, необходимо подать уточненную декларацию. Если в декларации данные не искажены, нужно написать ответ (пояснительную записку) в произвольной форме. При этом ответ должен содержать исчерпывающий объем данных, чтобы ИФНС могла сопоставить пояснения и декларацию. В частности, поясняя размер убытка, нужно указывать не только номера счетов бухучета и суммы, но и соответствующие им хозяйственные операции. Иначе пояснения будут признаны ненадлежащими, а налогоплательщика ждет штраф (Определение Верховного Суда РФ от 25.10.2019 № 305-ЭС19-18245 по делу № А40-11516/2019).

Если вы не ответите на требование или ответ не удовлетворит налоговую инспекцию, ФНС может назначить выездную проверку (Приказ ФНС РФ от 30.05.2007 № ММ-3-06/333).

Вы можете подготовить ответ ФНС, воспользовавшись шаблоном:

Заместителю начальника

межрайонной ИФНС № 1

советнику государственной гражданской службы РФ 2-го класса

Ивановой И. И.

от ООО «Ромашка», ИНН 667123456

03.08.2022

На требование о предоставлении пояснений № 2054 от 27.07.2022 поясняем следующее.

По итогам финансово-хозяйственной деятельности за I полугодие 2022 года предприятием действительно получен убыток. Основной вид экономической деятельности организации — продажа оборудования и дальнейшее его обслуживание. На показатели доходности предприятия в I полугодии повлияли несколько причин.

Основную часть прибыли планировалось получить от продажи оборудования по госконтрактам. Но в связи с пандемией коронавируса и ограничительными мерами не удалось заключить предполагаемые контракты. В то же время Обществом было закуплено оборудование, которое в данный момент хранится на складе. Соответственно, Общество несет расходы на содержание склада, которые составляют существенную часть от совокупных расходов. Кроме того, в I полугодии 2022 года по вышеозначенным причинам было расторгнуто два договора: договор на поставку оборудования и договор на обслуживание поставленного оборудования.

В декларации по налогу на прибыль произведенные расходы за I полугодие 2022 года отражены в соответствии с требованием главы 25 НК РФ.

Представляем расшифровку расходов:

Материальные затраты — 50 000 рублей.

Расходы на оплату труда и страховые взносы — 30 000 рублей.

Прочие затраты:

Арендная плата — 60 000 рублей.

Транспортные расходы — 17 000 рублей.

Расходы на рекламу — 4 000 рублей.

Канцелярские товары — 1 500 рублей.

Услуги связи и почтовых отправлений — 800 рублей.

Услуги банка — 1 200 рублей.

Таким образом, расходы Общества за налоговый период составили 164 500 рублей, в т. ч. внереализационные расходы. В результате превышения расходов над доходами по окончании налогового периода образовался убыток. Показатели деятельности организации с целью занижения суммы налогов не искажены. Исправления в декларацию по налогу на прибыль I полугодие 2022 года вноситься не будут.

Директор ООО «Ромашка» ______________________В. В. Петров

Чтобы скачать шаблон в формате .doc, нажмите здесь.

Выявлены противоречия между сведениями

Налоговая инспекция проверяет не только контрольные соотношения по каждому виду налога, но и соответствие данных, отраженных в разных налоговых декларациях.

Что анализирует налоговый инспектор: сумму выручки от реализации товаров (работ, услуг), отраженных в декларации по НДС (строка 010 раздела 3), сумму выручки от реализации (строка 010 листа 02 «Расчет налога») и сумму внереализационных доходов (строка 020 листа 02 «Расчет налога»), отраженных в декларации по налогу на прибыль за сопоставимый налоговый период. Если не соблюдается равенство выручки, отраженной в декларациях по НДС и по налогу на прибыль, у налоговой инспекции появляется повод для запроса пояснений.

Какой вывод сделает: данные в декларациях могут быть искажены.

Что потребует: представить в течение 5 рабочих дней пояснения или уточненную налоговую декларацию по проверяемому налогу (прибыль или НДС).

Что делать и как объяснить: перепроверить, правильно ли отражены данные. Если в декларации данные не искажены, нужно написать ответ (пояснительную записку) в произвольной форме. Если обнаружите ошибку в заполнении декларации, необходимо подать уточненную декларацию. Причиной такого расхождения может быть разный порядок отражения в декларациях возврата товара поставщику. Для целей налогообложения НДС возврат товаров является обратной реализацией, сумма реализации отражается по строке 010 раздела 3 декларации по НДС. Для целей налогообложения прибыли возврат товаров поставщику не является реализацией и не отражается в декларации по налогу на прибыль.

Вы можете подготовить ответ ФНС, воспользовавшись шаблонами:

Заместителю начальника

межрайонной ИФНС № 1

советнику государственной гражданской службы РФ 2-го класса

Ивановой И. И.

от ООО «Ромашка», ИНН 667123456

01.07.2022

На требование о представлении пояснений № 2057 от 24.06.2022 поясняем следующее.

Фактическая выручка от реализации товаров (работ, услуг) за I квартал 2022 года составила 3 268 026 (Три миллиона двести шестьдесят восемь тысяч двадцать шесть) рублей.

В декларации по НДС за I квартал 2022 года в строке 010 раздела 3 ошибочно отражена сумма 3 268 000 (Три миллиона двести шестьдесят восемь тысяч), что на 26 рублей меньше фактической выручки. Данная ситуация возникла в связи с техническим сбоем бухгалтерской программы.

К данному письму прилагаем уточненную декларацию по НДС за I квартал 2022 года: изменения внесены в строки 010, 118, 120, и 190 раздела 3.

Обращаем Ваше внимание, что итоговая сума НДС, подлежащая уплате за I квартал 2022 года, не изменилась.

Директор ООО «Ромашка» ______________________В. В. Петров

Чтобы скачать шаблон в формате .doc, нажмите здесь.

Заместителю начальника

межрайонной ИФНС № 1

советнику государственной гражданской службы РФ 2-го класса

Ивановой И. И.

от ООО «Ромашка», ИНН 667123456

01.07.2022

На требование о представлении пояснений № 2057 от 24.06.2022 поясняем следующее.

Указанные в требовании расхождения связаны с установленным порядком отражения в налоговой декларации операций, связанных с возвратом товара, не соответствующего условиям договора поставки (купли-продажи), после его принятия на учет покупателем.

Согласно пункту 38.1 Порядка заполнения декларации по НДС (утв. Приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558@), в графах 3 и 5 раздела 3 по строкам 010–040 отражаются налоговая база, определяемая в соответствии со статьями 153–157, пунктом 10 статьи 154, пунктом 1 статьи 159 и 162 НК РФ, и сумма налога по соответствующей налоговой ставке. В соответствии с указанными статьями налоговая база при реализации товаров определяется как их стоимость, с учетом акцизов и без включения НДС. Соответственно, суммы реализации должны быть учтены при расчете показателя по строкам 010–040 раздела 3, даже если в последующем данный товар был возвращен покупателем после принятия на учет (письма Минфина РФ от 01.04.2015 № 03-07-09/18053, от 01.04.2015 № 03-07-09/17917, от 01.04.2015 № 03-07-09/18070, от 30.03.2015 № 03-07-09/17466, от 29.11.2013 № 03-07-11/51923 и от 10.08.2012 № 03-07-11/280, ФНС РФ от 05.07.2012 № АС-4-3/11044@). При этом сумма НДС, исчисленная по данной операции, будет принята к вычету в установленном порядке.

Показатель по строке 010 листа 02 налоговой декларации по налогу на прибыль, согласно пунктам 5.2 и 6.1 Порядка заполнения налоговой декларации по налогу на прибыль организаций (утв. Приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@), формируется исходя из суммы выручки от реализации товаров, определяемой в соответствии со статьями 248 и 249 НК РФ. При этом, согласно статье 249 НК РФ, к доходам от реализации относится выручка от реализации товаров, которая определяется исходя из всех поступлений, связанных с расчетами за реализованные товары. Под реализацией понимается передача права собственности на товар (п. 1 ст. 39 НК РФ), а под товаром — имущество, предназначенное для реализации (п. 3 ст. 38 НК РФ).

С точки зрения ГК РФ, возврат некачественного товара не является отдельной сделкой, поскольку происходит в рамках первоначального договора поставки (ст. 518 ГК РФ). Более того, в силу положений статьи 469 ГК РФ некачественный товар не может быть предназначен для реализации (если в договоре нет специальных оговорок об этом). Поэтому дохода, подлежащего отражению в составе выручки от реализации в налоговой декларации по налогу на прибыль организаций, в случае если товар оказался бракованным и возвращен поставщику, не возникает (п. 1 письма Минфина РФ от 29.04.2008 № 03-03-05/47, п. 1 письма УФНС РФ по г. Москве от 21.09.2012 № 16-15/089421@).

Таким образом, в данном случае расхождения вызваны объективными причинами (операция по возврату товара), а также тем фактом, что при отражении в налоговом учете операции по возврату товара организация руководствовалась разъяснениями Минфина и налоговых органов России.

Документы, подтверждающие возврат товара, прилагаем.

Директор ООО «Ромашка» ______________________В. В. Петров

Чтобы скачать шаблон в формате .doc, нажмите здесь.

В уточненной декларации уменьшена сумма налога

Что анализирует налоговый инспектор: данные первичной и уточненной декларации. В декларации по налогу на прибыль проверяются суммы по разделу 1. В декларации по НДС проверяются суммы по разделам 1 и 2.

Какой вывод сделает: данные могут быть искажены.

Что потребует: представить в течение 5 рабочих дней пояснения, обосновывающие изменение показателей.

Что делать и как объяснить: перепроверить правильность отражения данных. Скорее всего, в первичной декларации отражены не все вычеты по НДС — или же отражены не все расходы в декларации по налогу на прибыль. Следует написать пояснительную записку. По возможности приложить подтверждающие документы.

Вы можете подготовить ответ ФНС, воспользовавшись шаблоном:

Заместителю начальника

межрайонной ИФНС № 1

советнику государственной гражданской службы РФ 2-го класса

Ивановой И. И.

от ООО «Ромашка», ИНН 667123456

03.08.2022

На требование о представлении пояснений № 2054 от 27.07.2022 поясняем следующее.

В первичной декларации по НДС за I квартал 2022 года не был учтен вычет по НДС в размере 1 000 (Одной тысячи) рублей. Были внесены изменения и сдана уточненная декларация. В результате внесенных изменений сумма, подлежащая уплате в бюджет, стала меньше.

Копию счета-фактуры № 1 от 31.03.2022, подтверждающего вычет, прилагаем.

Директор ООО «Ромашка» ______________________В. В. Петров

Чтобы скачать шаблон в формате .doc, нажмите здесь.

В декларации по НДС заявлен налог к возмещению из бюджета

Что анализирует налоговый инспектор: строку 050 раздела 1 декларации по НДС.

Какой вывод сделает: необоснованное завышение вычетов по НДС.

Что потребует: представить в течение 10 рабочих дней документы, подтверждающие правомерность применения налоговых вычетов.

Что делать и как объяснить: проверить обоснованность применения вычетов и подтвердить их документально. Если вы не хотите тратить время на подготовку пояснительных и подтверждающих документов, воспользуйтесь своим правом перенести вычет на следующий налоговый период. Эта возможность закреплена п. 1.1 ст. 172 НК РФ. Вычет по одному счету-фактуре можно разбить на несколько налоговых периодов. В этом случае необходимо будет представить уточненную декларацию.

Вы можете подготовить ответ ФНС, воспользовавшись шаблоном ответа:

Заместителю начальника

межрайонной ИФНС № 1

советнику государственной гражданской службы РФ 2-го класса

Ивановой И. И.

от ООО «Ромашка», ИНН 667123456

03.08.2022

На требование о представлении пояснений № 2054 от 27.07.2022 поясняем следующее.

В декларации по НДС за I квартал 2022 года по строке 210 раздела 3 отражена сумма НДС, исчисленная к возмещению из бюджета. Это связано с тем, что в данном квартале у Общества не было операций по реализации товара. Поэтому отсутствовал НДС, начисленный с реализации.

Данные не искажены, исправления в декларацию вноситься не будут.

Директор ООО «Ромашка» ______________________В. В. Петров

Чтобы скачать шаблон в формате .doc, нажмите здесь.

Выявлены «разрывы» в цепочке НДС

Что анализирует налоговый инспектор: данные, отраженные по строкам 118 и 190 раздела 3 и в разделах 8–11 деклараций по НДС, представленных всеми налогоплательщиками, для прослеживания цепочки образования добавленной стоимости (налога и вычетов) от производителя товара до конечного потребителя.

Какой вывод сделает: «разрывы» в цепочке могут свидетельствовать о занижении в проверяемой декларации суммы НДС к уплате по реализации (строка 118 раздела 3) либо о завышении суммы вычета (строка 190 раздела 3).

Что потребует: в течение 10 рабочих дней представить счета-фактуры, первичные и иные документы, относящиеся к соответствующим операциям.

Что делать и как объяснить: проверить правильность формирования книги продаж и начисления суммы НДС по реализациям. Проверить правильность формирования книги покупок, обоснованность применения вычетов и наличие подтверждающих документов. При необходимости можно связаться с «проблемным» контрагентом для выяснения причины «разрыва».

Вы можете подготовить отчет ФНС, воспользовавшись шаблоном:

Заместителю начальника

межрайонной ИФНС № 1

советнику государственной гражданской службы РФ 2-го класса

Ивановой И. И.

от ООО «Ромашка», ИНН 667123456

03.08.2022

В соответствии с требованием № 2054 от 27.07.2022 направляем запрашиваемые документы согласно приложению и дополнительно поясняем следующее.

Согласно положениям пункта 2 статьи 171 НК РФ, вычетам подлежат суммы НДС, предъявленные налогоплательщику при приобретении на территории Российской Федерации товаров (работ, услуг), а также имущественных прав для перепродажи, либо для осуществления операций, признаваемых объектами налогообложения НДС, за исключением товаров, предусмотренных пунктом 2 статьи 170 НК РФ. Указанные вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав после принятия на учет указанных товаров (работ, услуг), имущественных прав и при наличии соответствующих первичных документов (п. 1 ст. 172 НК РФ).

В соответствии с пунктом 3 статьи 54.1 НК РФ нарушение контрагентом налогоплательщика законодательства о налогах и сборах не может рассматриваться в качестве самостоятельного основания для признания неправомерным уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога.

Таким образом, право на вычет НДС не ставится в зависимость от перечисления НДС в бюджет контрагентами (письмо ФНС РФ от 23.03.2017 № ЕД-5-9/547@, а также п. 10 Постановления Пленума ВАС РФ от 12.10.2006 № 53, п. 7 Обзора правовых позиций, направленного письмом ФНС РФ от 23.12.2016 № СА-4-7/24825@, определение Судебной коллегии по экономическим спорам ВС РФ от 14.05.2020 № 307-ЭС19-27597 по делу № А42-7695/2017).

В силу положений пунктов 1 и 2 статьи 54.1 НК РФ не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика. По имевшим место сделкам (операциям) налогоплательщик вправе уменьшить налоговую базу и (или) сумму подлежащего уплате налога, если основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога и при условии, что обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

В рассматриваемой ситуации организация правомерно применила налоговые вычеты по счетам-фактурам, полученным от указанных в требовании налогоплательщиков, поскольку реальность совершенных с ними сделок подтверждается наличием соответствующего договора, подписанного со стороны контрагента уполномоченным лицом, а также фактами реального поступления товаров (материалов) по данным договорам именно от соответствующего контрагента и их фактической оплаты с нашей стороны в адрес каждого из контрагентов.

Таким образом, правовых оснований для исключения вычетов по соответствующим счетам-фактурам не имеется. Данные в декларации не искажены; исправления в декларацию вноситься не будут.

Директор ООО «Ромашка» ______________________В. В. Петров

Чтобы скачать шаблон в формате .doc, нажмите здесь.

Превышена безопасная доля вычетов по НДС

Что анализирует налоговый инспектор: сколько процентов составляет сумма вычетов, отраженная по строке 190 раздела 3 декларации по НДС, от суммы по строке 118 раздела 3 декларации.

Какой вывод сделает: если рассчитанное отношение превысит 89 %, ФНС возьмет налогоплательщика на контроль (п. 3 Общедоступных критериев оценки рисков, Приказ ФНС РФ от 30.05.2007 № ММ-3-06/333@) и может проверить обоснованность заявленных вычетов по НДС.

Что потребует: явиться в инспекцию для дачи пояснений

Что делать и как объяснить: старайтесь не превышать рекомендуемую долю вычетов. Для каждого региона свой порог безопасности по НДС. Рассчитать его можно самостоятельно, используя данные, которые публикует ФНС в своих отчетах по форме 1-НДС. Найти информацию можно на сайте ФНС в подразделе «Отчеты о налоговой базе и структуре начислений по налогам и сборам» раздела «Данные по формам статистической отчетности», который находится в ветке «Статистика и аналитика» блока «Иные функции ФНС России». Расчет производится по формуле:

стр. 190 : стр. 118 × 100 %,

где стр. 190 — сумма налоговых вычетов, всего; стр. 118 — сумма начисленного налога.

Вы можете подготовить письменные пояснения для посещения ИФНС, воспользовавшись шаблоном:

Заместителю начальника

межрайонной ИФНС № 1

советнику государственной гражданской службы РФ 2-го класса

Ивановой И. И.

от ООО «Ромашка», ИНН 667123456

03.08.2022

В декларации по НДС за I квартал 2022 года действительно доля вычетов по строке 190 раздела 3 декларации по НДС составила 95,3 % от общей суммы исчисленного налога, отраженного по строке 118 раздела 3.

Это связано с тем, что в феврале 2022 года были сделаны закупки оборудования на 1 200 000 (Один миллион двести тысяч) рублей, в том числе НДС 200 000 (двести тысяч) рублей.

Общая сумма налога, подлежащая уплате в бюджет, составила 160 000 (Сто шестьдесят тысяч) рублей.

В III квартале 2022 года планируется увеличить прибыль и сократить расходы.

Данные не искажены, исправления в декларацию вноситься не будут.

Директор ООО «Ромашка» ______________________В. В. Петров

Чтобы скачать шаблон в формате .doc, нажмите здесь.

В завершение хочется отметить, что не стоит игнорировать требования налоговой инспекции. ФНС вправе заблокировать расчетный счет организации (п. 3 ст. 76 НК РФ), если не будет отправлена квитанция о приеме требования. Отсутствие ответа в установленный срок может послужить поводом для штрафа и выездной налоговой проверки.

Елена Рогачева,

эксперт сервиса Норматив