Если у вас появились претензии к банку, не спешите бежать в отделение. Для начала решите, чего вы добиваетесь. Претензия к банку — это письменное требование восстановить нарушенные права. Грамотно составленная претензия повышает шансы клиента добиться успеха в споре с кредитной организацией.

Как правильно написать претензию банку

Как написать претензию в банк по кредиту

Как написать претензию в банк по страховке

Как написать претензию в Сбербанк

Досудебная претензия в банк

Правила вручения претензии

Права должника и обязанности кредитора

В чем отличие претензии от жалобы

Банк принимает претензии, составленные в свободной форме. Некоторые компании предлагают клиентам готовые образцы для заполнения.

Как правильно написать претензию банку

В правом верхнем углу заявления укажите данные получателя: ФИО, должность, адрес головного банковского офиса. После этого укажите, кто предъявляет претензию. Помните, что на бумаге свои ФИО нужно указывать только в родительном падеже (вы отвечаете на вопрос «от кого направляется претензия»). Укажите телефон и адрес отправителя. В конце этой записи точка не ставится.

Отступите строку и посредине листа пишите заглавными буквами слово «претензия». Затем излагайте требования к банку в свободной форме.

Претензии рассматриваются банком согласно внутреннего регламента. Сотрудник банка сообщит вам о сроках получения ответа. Убедитесь, что менеджеры зарегистрировали заявление и присвоили ему входящий номер.

Как написать претензию в банк по кредиту

Если банк нарушает условия кредитного договора, не торопитесь обращаться в суд. Это затратный процесс, который займёт два-три месяца. Сперва составьте письменную претензию к банку в досудебном порядке. В претензии укажите пункты кредитного договора, которые нарушил банк. При необходимости потребуйте перерасчёта процентной ставки или расторжения договора.

Как написать претензию в банк по страховке

Согласно 31-ой статье федерального закона «Об ипотеке» заёмщик обязан застраховать приобретаемое имущество на случай повреждения или полной утраты. Остальные страховки не обязательны, но банки отказывают в выдаче кредита клиентам без страхования жизни. Отдельные кредитные организации требуют застраховаться на случай потери работы или требуют застраховать заёмщика и членов семьи. Если банк незаконно навязал вам страховые услуги, составьте претензию с требованием расторгнуть страховой договор.

В заявлении укажите номер кредитного договора и договора страхования. Требуйте возвращения страховой суммы. Мало кто знает, но по статье 16 ЗоЗПП Российской Федерации вы можете вернуть уплаченные по страховому договору деньги.

Как написать претензию в Сбербанк

Сбербанк крупнейшее финансовое учреждение России и в техногенный век возникают ситуации, когда происходят сбои оборудования или присутствует человеческий фактор в неполадках. Такая проблема может коснуться любого. В целях восстановления справедливости и урегулирования конфликта, нужно знать как написать претензию в Сбербанк и отправить ее.

Для грамотной подачи жалобы следует изложить текст с подробным описанием инцидента и указанием номера отделения, город, регион, дату события, а также участников, желательно с должностями и фамилиями. В претензии должна быть суть, например, несанкционированное списание средств с карты и т.д., и цель, скажем, возврат денег, замена банкомата или взыскание с нерадивого операциониста банка. В конце нужно указать контакты заявителя – адрес, телефоны, email. Претензия должна быть написана в 2 экземплярах, один из которых заявитель оставляет у себя, а другой отправляет в Сбербанк.

Жалобы условно можно поделить на:

- Отправляемые непосредственно в банк.

- Отправляемые в контролирующие организации.

Первый вариант более предпочтителен в большинстве случаев. Клиент сможет получить ответ быстрее, на сайте Сбербанка есть возможность следить за статусом обращения. Отдельно стоит отметить, что принципы принятия решений не зависят от способа передачи информации. И обращения от клиентов банка напрямую, и информацию от ЦБ РФ банк рассматривает одинаково.

При обращении напрямую банк имеет возможность сразу получить всю необходимую информацию о клиенте. Если же к разбирательству подключены контролирующие органы, то всю информацию они будут запрашивать отдельно. Клиент должен быть готов к ее предоставлению.

При несогласии с принятым решением, клиент банка всегда имеет возможность оспорить вывод в службе омбудсмена, которая подчиняется только президенту Сбербанка.

Что касается способов подачи жалобы в Сбербанк, то их несколько:

- Офис банка. Необходимо лично посетить любой удобный филиал учреждения и уточнить у консультанта о порядке дальнейших действий.

- Мобильное приложение и вэб-версия Сбербанк Онлайн. Клиент банка может написать жалобу прямо в приложении (сервисы “диалоги” или “письмо в банк”, страница “обратная связь”).

- Обращение по телефону. Интернет-звонок в Сбербанке Онлайн, либо заявление по телефонам: 900, +7 495 500 55 50.

Образец претензии в банк

Для отправки претензии в банк, на официальном ресурсе этого финансового учреждения, прилагается специальная электронная форма – образец. Его нужно заполнить в соответствии с пунктами бланка.

Образец претензии в банк содержит оптимальные графы, для максимально полной информации и грамотной подачи жалобы. Не все знают, как правильно изложить свое недовольство, а образец заполнить просто.

Любой банк стремится совершенствовать свою работу и обслуживание, в целях привлечения клиентов. По этой причине претензии рассматриваются оперативно, и решения принимаются, в большинстве случаев, в пользу заявителей, если виновны, действительно, сотрудники банка.

Досудебная претензия в банк

Документ, в котором участники финансовых взаимоотношений требуют устранения нарушения или выполнить обязательства по договору – это досудебная претензия в банк. Такие письма могут отправлять как банки, так и клиенты. Например, банк может потребовать внесения средств, а заемщик реструктуризации незаконных или скрытых комиссий.

В договорах, заключаемых между кредитной или финансовой организацией и клиентом, всегда есть пункт, в котором указывается, что любой спор должен быть урегулирован в досудебном формате. Для этого, стороны отправляют претензии, с детальным описанием нарушений статей Федеральных законов и других нормативных актов, с требованием разрешить ситуацию.

Срок рассмотрения жалобы прописывается в письме. По истечении этого времени и при игнорировании одной из сторон претензии, следует обращаться в судебные органы.

Причины подачи претензии

Причины подачи претензии в банк могут быть разные. Например, грубое обслуживание персонала или технические сбои в работе банкоматов и терминалов, а также более серьезные нарушения Федеральных законов.

В большинстве случаев, клиенты требуют вернуть незаконные комиссионные сборы по кредитным договорам, которые были отменены постановлением Арбитражного суда. Ну кому охота добровольно расставаться с деньгами?

Довольно часто возмущение вызывает незаконное списание средств за услуги, которые клиент не заказывал. В числе недовольств значится некомпетентность банковских служащих и операционистов, предоставляющих неточную информацию по тем или иным финансовым продуктам и услугам. Также, раздражение вызывает навязывание сотрудниками банков ненужных клиенту услуг, назойливые рекламные смс-рассылки от банков. Все больше претензий поступает от клиентов, пострадавших в результате мошеннических действий третьих лиц.

Правила вручения претензии

Правила вручения претензии в банковское учреждение предусматривает несколько способов.

- Личное вручение претензии руководителю или сотруднику, который должен зафиксировать письмо как входящий документ, с номером и датой поступления корреспонденции. Один экземпляр претензиис печатью и подписью принявшего лица, клиент должен оставить у себя.

- Претензию можно отправить по почте, по адресу локализации юридического лица, обязательно заказным письмом и желательно с уведомлением о вручении. При этом квитанцию об оплате и корешок уведомления нужно сохранить, в качестве доказательства, на случай судебных разбирательств.

В договорах, обычно указываются сроки предъявления претензии по тому или иному поводу и время для урегулирования спора. Однако не всегда и не все отвечают на претензии, чтоб уладить конфликт. Но это не означает, что добиться справедливости и устранение нарушений невозможно.

Куда и как жаловаться

Написать жалобу или претензию по поводу нарушения прав потребителя, законов или неправомерные действия банковских структур, можно в несколько инстанций, осуществляющих надзор в финансовой среде.

Куда и как жаловаться, в случае необходимости ? Вы можете отправить жалобу в:

- Роспотребнадзор. Через официальный интернет ресурс, лично в региональное Управление, почтой России.

- Центральный Банк России. В электронной форме на официальном сайте, лично занести в Головной аппарат или региональное подразделение, почтой.

- Роскомнадзор. В интернет-приемную на сайте Роскомнадзора, лично в региональное управление или почтой, заказным письмом с уведомлением о вручении.

- Федеральную антимонопольную службу. Через интернет ресурс или его региональное управление, направить почтой, или отнести лично

- Финансовый омбудсмен. В письменном виде либо через официальный интернет.

Права должника и обязанности кредитора

В процессе финансовых и коммерческих взаимоотношений у сторон автоматически возникают и права должника и обязанности кредитора. В стереотипной модели мышления права ассоциируются с кредитором, а обязанности с заемщиком. Однако и у одной, и у второй стороны есть, как права, так и обязанности.

Независимо от того, что прописано в договоре с банком, должник имеет право:

- отстаивать свои интересы всеми законными способами;

- требовать снижения процентной ставки по кредиту;

- на возврат страховки и скрытых комиссий по кредиту наличными;

- на досрочное полное или частичное погашение кредита;

- на расторжение, переоформление или отсрочку выплат по кредиту.

Кредитор, в свою очередь, обязан:

- предоставить денежные средства в заявленной сумме и на тех условиях, что прописаны в договоре с заемщиком;

- информировать заемщика обо всех изменении по договору и выплатам по долгу;

- сохранять конфиденциальность относительно финансового положения клиента.

В чем отличие претензии от жалобы

Несмотря на то, что и жалоба и претензия являются досудебными формами заявлений о нарушениях, все же, в них есть принципиальные отличия. И тот и другой документ – это письменное требование одной стороны исполнить обязательства или устранить нарушение другой стороной, которая эти обязательства несет.

Однако в чем отличие претензии от жалобы видно из контекста документа. В претензии заявитель рассчитывает на мирное урегулирование спорной ситуации, а в жалобе фигурирует требование привлечения виновных к ответственности и наказания их в предусмотренном порядке. В первом случае отношения установлены законом, либо договором, а во втором, где отсутствуют взаимные обязательства, административно-правовым полем.

В остальном, как то, название документа, оформление, форма подачи, различия не столь важны.

Совет от Сравни.ру: Претензии непременно оформляйте в двух экземплярах. Требуйте в банке, чтобы оба документа были заверены. Один из них останется у вас, второй — в банке. Сверяйте на документах даты и номера договоров — в них не должно быть ошибок.

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению “Банковское дело”. С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю “Финансы и кредит”. Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что делать, если перевел деньги мошенникам, куда обращаться, какие действия предпринять. Обращение в банк, в полицию, можно ли в итоге вернуть свои денежные средства. На Бробанк.ру — важная информация для тех, кто попался на удочку.

-

Можно ли вернуть деньги, если перевел их мошенникам

-

Поможет ли обращение в банк

-

Обращение в полицию

-

Делаем выводы

Можно ли вернуть деньги, если перевел их мошенникам

Мошеннические хищения средств бывают двух видов:

- Если держатель карты сам перевел мошеннику деньги.

- Если деньги похищены из-за проблем с безопасностью банка.

Если речь о втором случае, например, если деньги ушли со счета из-за неблагонадежных сотрудников, из-за какого-то вируса, взлома и тому подобное, то здесь виноват банк. В этом случае вернуть украденные средства гораздо проще, тем более если была оформлена специальная страховка на такой случай (все больше банков предлагают ее оформить).

Если же речь о первой ситуации, когда гражданин самостоятельно перевел деньги мошеннику, все гораздо сложнее. Чтобы вернуть свои кровные, придется еще потрудиться, доказывая факт преступления. И доказывать придется в правоохранительных органах.

Если перевел деньги мошенникам, на практике вернуть их крайне сложно. Придется обращаться в правоохранительные органы и доказывать факт мошенничества. Если сумма потери небольшая, большинство пострадавших принимают решение оставить все как есть.

Поможет ли обращение в банк

Стандартно мошеннические переводы отправляются на банковские карты, оформленные на подставных лиц, и на электронные кошельки Киви, которые вполне реально оформить на левые данные. Мошенники никогда не используют собственные реквизиты, если дело поставлено на поток. Что касается карт, часто они оформляются на лиц, ведущих асоциальный образу жизни (достаточно дать им 500 рублей, и они на все согласны). Поэтому даже теоретически выйти на реального мошенника нереально.

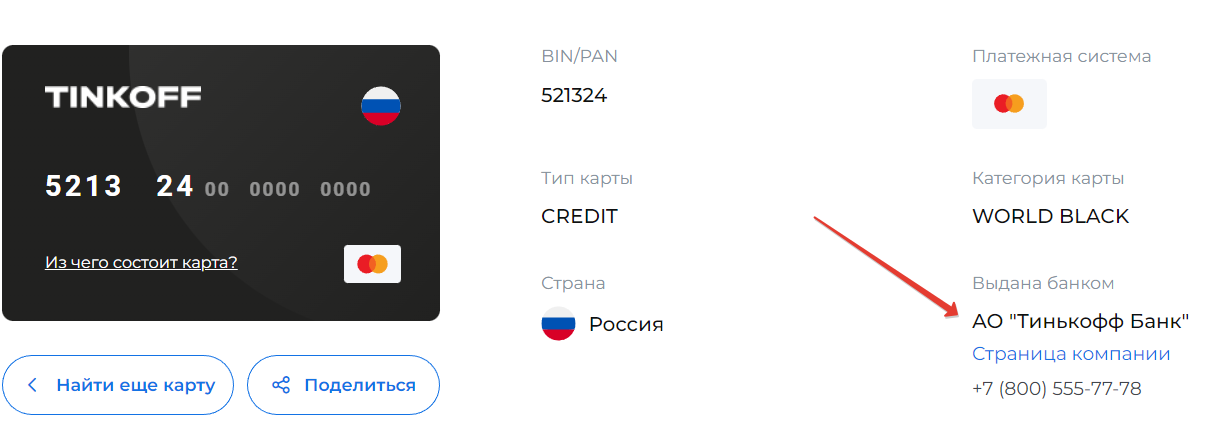

Первое, что приходит на ум пострадавшему, — обратиться в банк, в который он отправил деньги. У вас есть номер карты, на которую вы отправили деньги, и первые 6 чисел этого номера — идентификатор банка. Вбейте эти числа в поисковую систему или воспользуйтесь бесплатным онлайн-сервисом, который определяет банк по первым шести числам карточки.

Вам нужно позвонить на горячую линию банка и узнать, можно ли получить какую-то помощь от финансовой организации. У каждого банка разный регламент на такой случай. Один сразу откажет (законно), другой постарается помочь.

Что важно знать в таких ситуациях:

- Если человек самостоятельно перевел деньги на карту мошенника, для банка это обычная транзакция, обычный перевод. А переводы не возвращаются обратно по желанию отправителя. Если деньги ушли, то ушли.

- Можно сколько угодно просить банк открыть вам данные человека, на которого оформлена та карточка, но ни один банк никогда не разгласит вам эти данные, так как они являются банковской тайной.

- Чаще всего банк скажет, что помочь вам ничем не может и посоветует обращаться в полицию.

Если бы можно было просто так возвращать отправленные на карты деньги, сказав, что отправил их мошеннику, преступлений было бы гораздо больше. Например, покупатель купил на Авито пальто и перевел деньги продавцу на карту. А завтра покупатель заявил банку о мошенничестве и вернул перевод — остался и с пальто, и с деньгами.

Если вы перевели мошенникам деньги на карту, обратиться в банк стоит, но надеяться на возврат средств невозможно. Это реально только в двух случаях:

- Если деньги по каким-то причинам зависли по технической ошибке и еще не ушли получателю.

- Если на реквизиты получателя уже поступали жалобы на мошеннические действия, и они были заблокированы. В этом случае деньги также висят в системе.

В большей степени обращение в банк — это помощь другим людям, которые захотят перевести деньги мошеннику. Банк все же проверит транзакции с той картой и может заблокировать ее до выяснения обстоятельств.

Электронная система Киви также говорит о том, что может вернуть перевод только в том случае, если он был отправлен на несуществующие реквизиты и зависли в системе. Если же кошелек или карта Киви существующие, система не сможет снять с них деньги и перенаправить вам.

Обращение в полицию

Если рассматривать, можно ли вернуть деньги, если перевел их мошенникам, то это реально только в случае обращения в полицию и возбуждения уголовного дела по факту мошенничества. Если пострадавших будет много, добиться доведения дела до конца будет проще.

Скорее всего, при обращении в банк у вас примут заявления и скажут, что рассмотрят его в течение какого-то срока. Лучше не ждать окончания этого срока и сразу обращаться в полицию. Вряд ли банк примет решение в вашу пользу, а вы только потеряете деньги.

Как обратиться в полицию:

- Предварительно можете позвонить по телефону горячей линии МВД 8-800-222-74-47, вам подскажут, куда и с чем подойти.

- Обращаетесь в МВД по месту жительства. Дежурный примет вас, выслушает и поможет составить заявление. Вы получите талон, подтверждающий принятие. Приложите к заявлению все, что у вас есть для доказательства того, что в результате обмана вы перевели деньги мошенникам.

- Стандартно на рассмотрение заявления уходят до 3 рабочих дня, после чего выносится решение — возбудить уголовное дело или отказать в его возбуждении. Если понадобится сбор дополнительных сведений, этот срок будет увеличен.

- Если уголовное дело возбуждено, начнутся следственные мероприятия. Следователь сделает запрос в банк и получит информацию о владельце карты. Дальше начинается его поиск.

- Если мошенник будет найден, и преступление доказано, он получит наказание, а вы вправе обратиться в суд и взыскать с него свои деньги.

Может показаться, что все довольно просто, но на деле это совершенно не так. Даже если дело возбудят, не факт, что мошенника, которому вы перевели деньги, в итоге вообще найдут. Чаще всего преступление совершено из другого региона или даже из другой страны, реквизиты оформлены на подставных лиц, похищенные деньги могут по цепочке переводиться с одного счета на другой. В итоге раскрываемость таких дел крайне низкая.

А если даже реального мошенника найдут, еще нужно пройти следующую стадию — попытаться отсудить у него свои деньги. Суд-то встанет на вашу сторону, так как вы — потерпевший в рамках уголовного дела, но не факт, что у преступника есть деньги, которые он может вернуть вам и другим пострадавшим.

Делаем выводы

Если вы перевели деньги мошенникам на карту или электронный кошелек, в первую очередь обратитесь в банк или платежную систему. Шансов на то, что у вас получится вернуть деньги, крайне мало. Единственный вариант — если они по каким-то причинам зависли в системе.

Реально вернуть деньги можно только путем обращения в правоохранительные органы. Если дело о мошенничестве будет возбуждено, если преступник будет найден, вы сможете попытаться взыскать с него ущерб. Но готовьтесь к долгому пути и помните, что нет никаких гарантий, что у мошенника будет что вам отдавать.

В целом, обращаться в полицию с заявлением о мошенничестве рационально, если вы отправили мошеннику крупную сумму. Если же речь о небольшой, сначала можно попытаться обратиться в банк, и если ничего не получится сделать, смириться с потерей. Но тут уже вам решать, что лучше именно для вас.

Частые вопросы

Как вернуть деньги, если перевел их мошеннику с карты Сбербанка?

Сбербанк указывает на то, что если его клиент добровольно перевел деньги мошенникам, то банк ничего не сможет сделать. Поэтому единственное, что вы можете сделать, – обратиться полицию.

С моей карты исчезли деньги, что делать?

Если ни вы, ни ваши близкие, имеющие доступ к карте и банкингу, не трогали эти деньги, вам необходимо заблокировать карту и как можно быстрее обратиться к банку. Далее последует разбирательство.

Пользуются ли мошенники картами Сбербанка?

Больше всего доверия вызывают именно карты Сбербанка, чем и пользуются мошенники. Они оформляют их на какого-то, чаще всего на асоциальных лиц, и используют для преступных целей.

Почему банк не говорит, кому я перевел деньги?

По закону банк не имеет права разглашать такую информацию.

Есть ли смысл обращаться в полицию из-за хищения денег мошенниками?

Есть, если речь о критически важной для вас сумме или если вы хотите всеми путями восстановить справедливость и готовы потратить на это много времени.

Комментарии: 18

Клиенты банка могут столкнуться с обманом и мошенничеством при оформлении кредита и страховки, при незаконном списании денег с карточки и счета. Грубейшим нарушением закона будет обработка банком или передача персональных данных другому лицу без согласия гражданина.

Различные преступления могут совершать сотрудники банка, действующие лично или в сговоре с другими лицами. Если обманул банк при оформлении кредита или оказании других финансовых услуг, можно подавать жалобы, претензии, исковые заявления. По факту мошенничества нужно обязательно обращаться в полицию, так как это уголовное преступление.

С какими видами обмана может столкнуться клиент банка

Банк взаимодействует с клиентами в лице конкретных сотрудников. Это может быть руководитель подразделения, менеджеры среднего звена, рядовые специалисты. В большинстве случаев обман клиента происходит при непосредственном взаимодействии персонала банка с клиентом. Например, его могут уговорить подписать документы без прочтения, в которых будет стоять завышенная процентная ставка.

Многие противоправные действия совершаются вообще без ведома клиента. Типичным примером является оформление кредита по чужим документам, списание или выдача денег постороннему лицу. В данном случае сотрудник банка может не иметь прямого умысла на хищение денег или причинение ущерба. Но халатность со стороны персонала кредитной организации тоже является основанием для привлечения к ответственности.

Клиент банка может столкнуться с обманом и мошенничеством при оформлении кредитов и страховок, при краже личных данных, при снятии или переводе денег с карты

В обмане и мошенничестве может быть виноват сам банк как юридическое лицо, его отдельные специалисты, а также и третьи лица. Заявления по факту мошенничества можно подать в банк, в полицию, в суд, в Центробанк, в другие надзорные ведомства.

Ниже расскажем о самых распространенных вариантах обмана или мошенничества со стороны банка. Обращаем внимание, что точная квалификация действий и последствий зависит от многих обстоятельств.

Например, практически невозможно привлечь к ответственности банк или его сотрудников, если вы сами добровольно сообщили реквизиты карты (в том числе cvv, пин-код) посторонним лицам. Или раскрыли звонящим по телефону людям (от лица банка) цифры из смс-сообщения (push-сообщения), подтверждающие согласие на проведение операции по переводу денег на чужой счет.

Если вы подозреваете обман или мошенничество при звонке из банка, то лучше сразу положите трубку (отбейте звонок) и перезвоните в свой банк. Но не по тому номеру, с которого вам звонили от имени банка. А по официальному номеру вашей кредитной организации.

Также старайтесь перед крупными сделками, связанными с переводом денег с карты или счета, проконсультироваться у юриста по всем дальнейшим действиям.

Кража денег с карты или счета

Деньги на счету, вкладе или карте — это собственность гражданина. Банк только пользуется деньгами на условиях, определенных договором, и зафиксированных правилами обслуживания. Поэтому любые списания с карточек и счетов без согласия клиента допускаются только в случаях, прямо указанных в законе или договоре (например, плата за смс-информирование). Например, таким основанием может быть постановление пристава о списании за долги.

Причинами кражи или списания денег с банковского счета (карты) могут быть:

- виновные действия самого клиента, в том числе передача карты или ее реквизитов иным лицам — в данном случае банк практически невозможно привлечь к ответственности, а взыскать ущерб через полицию или суд практически невозможно;

- техническая ошибка, сбой в работе программ и банкомата — в большинстве случае банк сам восстановит баланс счета или карты после внутренней проверки или по заявлению клиента;

- неумышленные действия со стороны менеджеров банка (халатность, небрежность при проверке документов) — в данной ситуации банк будет обязан возместить ущерб, если не докажет, что клиент сам нарушил правила обслуживания;

- умышленные действия сотрудника банка, в том числе при сговоре с преступниками — к уголовной ответственности можно привлечь только конкретное виновное лицо, но в некоторых случаях банк будет отвечать за ненадлежащее исполнение обязательств.

Если вы увидели списание средств, нужно незамедлительно обращаться с заявлением банк. Это не только станет основанием для проверки, но и позволит блокировать все дальнейшие операции, предотвратить еще больший ущерб.

Если речь идет о преступлении, то необходимо обратиться в полицию. Преступлением может являться любое списание или снятие средств посторонним лицом и без согласия самого клиента. Если владелец карты сам сообщил ее реквизиты преступникам, у него практически нет шансов добиться возврата денег через полицию или суд.

Эти преступления относятся к разряду «социальной инженерии», когда преступники манипулируют людьми, играя на их страхах. Как правило, звонивших от лица банка преступников полиция не находит, так как звонки совершаются или «профессиональными сидельцами» из мест лишения свободы. Или зачастую таким бизнесом промышляют граждане с территории бывших союзных республик СССР.

Мошенничество с кредитами

В сфере кредитования граждане могут столкнуться с мошенничеством, умышленным обманом при оформлении договора. Со стороны банка или его специалистов обман может заключаться в следующем:

- в навязывании дополнительных услуг, не связанных с кредитованием (при этом клиента могут убеждать, что без оформления такой услуги ему откажут в заявке на кредит);

- в обмане при информировании о полной сумме переплаты по кредиту, по точному размеру процентной ставки (сейчас такие нарушения встречаются редко, так как закон «О потребительском кредите» обязывает указывать сумму переплаты и процентов на первом листе договора);

- в неправомерном изменении условий договора в одностороннем порядке (в некоторых случаях банк может изменить условия кредитования, если это соответствует договору);

- в неправильном расчете процентов сумм платежей по графику, в том числе при взыскании (например, банк может посчитать проценты на комиссии и сборы, которые не указаны в кредитном договоре).

Самый очевидный способ избежать обмана при оформлении кредита — досконально проверять каждый документ, на котором нужно ставить подпись. Если пункты документа непонятны, нужно требовать их разъяснения от специалиста банка. Подписав договор или любое его приложение, крайне сложно его оспорить даже через суд.

Если вам что-то изначально непонятно в договоре кредитования, нужно попросить типовой договор до его заполнения на руки. Чтобы иметь возможность внимательно изучить в спокойной обстановке документ и иметь возможность проконсультироваться с юристом.

Если банк отказывается выдать проект договора — это должно вас насторожить. Вполне может быть, что в нем есть пункты, которые противоречат законам. Например, банк включит в договор пункт о недопустимости досрочного погашения кредита.

В сфере кредитования часто встречаются и случаи прямого мошенничества, что влечет уголовную ответственность для виновных лиц.

Вот несколько примеров, когда гражданин может стать жертвой мошенников:

- оформление кредита по поддельным или украденным документам, после чего деньги получат преступники;

- оплата кредита по ненадлежащим реквизитам (например, если мошенники направили письмо или требование с реквизитами, выдавая себя за представителей банка);

- оформление кредита на заведомо другое лицо при содействии сотрудника банка (в данном случае мошенникам даже не нужны какие-либо документы, так как сообщник из банка сам возьмет персональные данные любого клиента из банковской базы).

Иногда сложно точно определить, куда обращаться при мошенничестве банка при кредитовании. Многие действия, повлекшие ущерб, не подпадают под преступление. Например, если банк незаконно изменил договор и повысил ставку, в полицию обращаться бессмысленно. Оспаривать изменение условий договора можно через суд, финансового омбудсмена, Центробанк.

Обман со страховкой

Банки не занимаются страхованием граждан. Но такую услугу почти всегда предлагают вместе с кредитным договором. В большинстве случаев клиент сам решает, оформлять страховку или обойтись без нее. Только при ипотеке имущественное страхования является обязательным требованием закона.

Обман со страховкой при оформлении или продлении кредитов может заключаться в следующем:

- навязывание страховки (заемщика убедят, что без страхования он получит отказ по заявке);

- неуказание суммы страховых взносов в общей переплате по кредиту (данное правило не действует, если заемщик оформляет полис сам в сторонней страховой компании);

- подключение страховки без согласия заемщика (в данном случае для доказательства обмана важно отсутствие подписи клиента в документе).

Если обманули со страховкой в банке, можно аннулировать полис в период охлаждения. Это в течение 14 дней. Для этого нужно сразу подать заявление о расторжении договора страхования, возврата страховых взносов, пересчета суммы кредита. Если период охлаждения пропущен, можно вернуть только часть уплаченных страховых взносов.

Незаконная передача персональных данных

При заключении договора с банком клиент подписывает согласие на обработку и хранение персональных данных. При этом кредитная организация не может передавать персональную информацию иным лицам, если только это не предусмотрено договором, законом.

Помните, что банки и МФО обязаны передавать информацию о заемщике в бюро кредитных историй. Это требование закона о БКИ.

Незаконная передачи персональных сведений может повлечь следующие последствия:

- мошенническое оформление кредитов или займов на преступников через другие банки, МФО;

- совершение других преступлений, которые связаны с указанием персональных данных граждан;

- получение спама, рекламных предложений от компаний, о которых клиент не имеет представления.

Самым эффективным вариантом защиты при незаконном сливе персональных данных является обращение в Роскомнадзор. Ведомство рассматривает даже электронные обращения, быстро привлечет должностных лиц к ответственности. Также нарушителя обяжут удалить или отозвать персональную информацию о гражданине.

Кто будет отвечать

Это важный момент, который нужно учесть при выборе варианта защиты прав, оформлении документов. Если вы столкнулись с обманом или противоправными действиями, ответственность может наступать:

- для банка, как юридического лица — при ненадлежащем исполнении обязательств по договору, за действия своих сотрудников и т.д.;

- для конкретного специалиста кредитной организации — при совершении им умышленных преступлений, в том числе при мошенничестве по кредитам;

- для третьих лиц — при оформлении кредитов или снятии денег по поддельным документам, а также с помощью кражи персональных данных.

Если банк обманул с кредитом, именно с него нужно взыскивать причиненный ущерб по претензиям, искам. В данном случае действия конкретного менеджера могут стать основанием для внутренней служебной проверки, привлечения к дисциплинарной ответственности.

В обратной ситуации, если сотрудник банка обманул клиента и присвоил его деньги, он несет персональную ответственность. Кредитная организация за такие действия будет отвечать, но косвенно, в качестве соответчика, в том случае, если при расследовании административного или уголовного дела будет доказан умысел конкретного менеджера. Чтобы правильно определить, к кому предъявлять претензии по факту обмана, рекомендуем проконсультироваться у юриста.

Куда обращаться, если в банке обманули

Есть несколько вариантов защиты, которые можно и нужно использовать при обмане со стороны банка, при совершении мошеннических действий. Клиент может обращаться:

- в банк, который допустил нарушение прав — можно подавать заявления, претензии, жалобы;

- в Центробанк — можно обращаться по любым нарушениям при оказании финансовых услуг;

- в Роспотребнадзор — можно подать жалобу, если нарушены финансовые права потребителя-клиента;

- к финансовому омбудсмену — если нужно разрешить спор в сфере оказания финансовых услуг;

- в Роскомнадзор — сюда подаются жалобы и заявления, связанные с нарушением режима персональных данных;

- в полицию — если вас обокрали, незаконно оформили кредит или совершили другие преступления, заявление нужно подавать в МВД.

Как подать жалобу в Роспотребнадзор через Госуслуги

По всем нарушениям, причинившим ущерб, можно подать иск в суд. Например, если банк обманул с процентами или незаконно изменил условия договора, восстановить права можно в судебном порядке. Если речь идет о преступлении, возмещение ущерба допускается через суд по гражданскому иску в уголовном деле.

Можно одновременно обращаться в несколько инстанций. Например, если обманул банк при оформлении кредита, можно одновременно:

- направить заявление или претензию на имя руководителя отделения кредитной организации;

- подать письменное или электронное обращение в Центробанк;

- обратиться с заявлением или жалобой в Роспотребнадзор, так как нарушены права потребителя;

- подать исковое заявление в суд с требованием взыскать причиненный ущерб.

Точный алгоритм действий лучше обсудить с юристом. Это позволит выбрать самые эффективные варианты защиты, сэкономить время и деньги.

Как правильно оформить документы

В большинстве случаев документы заполняются в произвольной форме. Специальные требования предусмотрены только для заявлений в полицию, для исков в суд. Наши специалисты помогут грамотно оформить все виды документов, которые позволят привлечь к ответственности банк и его сотрудников, иных лиц.

Как написать заявление в полицию на мошенников банка

В полицию нужно обращаться немедленно, как только вы узнали об оформлении кредита на вас, о списании средств, о краже карточки или ее реквизитов. Чем быстрее вы подадите заявление, тем больше шансов найти преступников, добиться отмены оформленного кредита, вернуть деньги.

Заявление о преступлении можно подать:

- в письменной форме в любом подразделении МВД;

- на сайте МВД по ссылке;

- по телефону горячей линии МВД 8-800-222-74-47.

При подаче заявления по телефону или через сайт у вас позже попросят продублировать его в письменной форме.

В заявлении нужно подробно описать все обстоятельства преступления. Обязательно укажите:

- в чем заключалась суть преступления (например, оформление на вас кредита по поддельным документам);

- обстоятельства, при которых вы узнали о преступлении (например, смс-уведомление о списании средств, требование о погашении кредита и т.д.);

- перечень лиц, которые могут быть причастны к лишению средств (напрямую обвинять кого-либо нельзя, так как это может повлечь ответственность за ложный донос);

- сумма причиненного ущерба (например, размер списания, общая сумма по мошенническому кредиту).

Каждое заявление МВД регистрируется к книге учета сообщений о преступлениях (КУПС). Заявителю выдается регистрационный талон, по которому можно проверять ход дела.

Заявление в банк

В банк нужно подать заявление по каждому факту обмана или мошенничества, даже если вы уже обратились в полицию, в другое ведомство. Кредитная организация обязана проверить, были ли нарушены правила оказания банковских услуг и правила обслуживания клиентов. Если такое нарушение выявлено, банк обязан возместить ущерб. При отказе в удовлетворении заявления или претензии можно обращаться в суд.

У нас на сайте можно скачать примерные образцы заявлений в полицию и банк по факту обмана, мошенничества. Чтобы точно указать в заявлениях все обстоятельства нарушения и ссылки на нормативные акты, обратитесь за помощью к нашим юристам.

Как избежать обмана и мошенничества

В большинстве случаев клиент сам, прямо или косвенно, допускает обман или мошенничество со стороны кредитной организации. Это может быть подписание всех документов без изучения и прочтения, согласие на заведомо невыгодные условия кредитования, передача своих данных и реквизитов карт другим лицам.

Вот несколько рекомендаций, которые позволят избежать обмана или уменьшить его последствия:

- всегда тщательно изучайте каждый документ, который вам дают на подпись, даже если в нем десятки страниц;

- не верьте на слово сотруднику банка, который уверяет вас в безопасности сделки, каких-либо преимуществах при оформлении страховок, подключении дополнительных услуг;

- не стесняйтесь задавать вопросы о сути непонятных вам пунктов договора и терминов;

- не используйте для интернет-платежей основные карты и счета, не передавайте их реквизиты третьим лицам (для онлайн-оплаты лучше пользовать виртуальными карточками со строго ограниченным лимитом средств);

- сразу подавайте заявления в кредитную организацию, полицию и другие ведомства, как только увидели подозрительные операции, обман, кражу денег или личных данных.

Как не платить банку, если обманули мошенники? Если на вас оформили кредит по поддельным документам или украденным личным данным, то все зависит от итогов рассмотрения уголовного дела. Даже если полиция не найдет виновных, по справке из МВД можно добиться аннулирования кредита, возврата списанных средств. Крупные банки сами расторгнут договор, если по материалам МВД будет подтверждено мошенничество со стороны третьих лиц.

Наши юристы готовы оказать помощь клиентам банка, столкнувшимся с обманом, мошенничеством, кражей денег и персональных данных. Обращайтесь, мы поможем найти выход даже в самой сложной ситуации!

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

Если банк необоснованно списал деньги с вашего счета, нужно защищать свои права. Для этого предусмотрена многоступенчатая процедура разрешения спора с банком. При этом на каждой стадии есть шансы вернуть свои деньги. Расскажу кратко о каждом этапе обжалования незаконных действий банка.

1. Проведите переговоры с работниками банка

Юридический спор с банком может отнять много времени, сил и денег. Прежде чем вступать в него, нужно провести переговоры с сотрудниками кредитной организации.

Для начала надо разобраться, в чем заключается возникшая проблема, и постараться ее оперативно решить с минимальными затратами. Здесь достаточно ограничиться устными переговорами с банковскими служащими. Можно позвонить в банк или прийти в отделение банка и сообщить о возникшей проблеме.

Служащие банка в своей работе руководствуются множеством нормативных актов и инструкций. Потребитель финансовых услуг может не знать всех банковских правил. Поэтому обратитесь к работникам банка и получите разъяснения о том, на основании какого правового документа они списали деньги.

Переговоры с работниками банка сэкономят время и прояснят мотивы совершенной операции. Возможно, на этой стадии вам удастся решить возникшую проблему.

Выбрать дебетовую карту

2. Направьте в банк заявление

Не всегда устные переговоры приносят желаемый результат. Тогда надо готовиться к полномасштабному спору. Прежде чем обращаться в суд, необходимо соблюсти досудебный порядок разрешения спора.

Направьте в банк заявление в письменной или электронной форме. В заявлении укажите номер договора с банком, размер требований имущественного характера, существо требований, реквизиты банковского счета и список прилагаемых документов.

Претензию направьте в банк по почте заказным письмом с уведомлением о вручении или отвезите в отделение банка и попросите поставить отметку о получении претензии на вашем экземпляре. Можно использовать другой способ доставки корреспонденции. Важно, чтобы сохранились доказательства вручения документа адресату.

Банк обязан рассмотреть заявление и направить мотивированный ответ, как правило, в течение 15 рабочих дней. Вполне вероятно, что ответ кредитной организации снимет все вопросы и спор закончится на этой стадии.

3. Обратитесь к финансовому уполномоченному

Если ответ банка покажется вам неубедительным, переходите к следующем этапу разрешения конфликта.

Направьте обращение финансовому уполномоченному в письменной или электронной форме. Он рассматривает требования потребителей на сумму не выше 500 тыс. рублей. Если спор превышает указанную сумму, можно обратиться напрямую в суд.

Обращение рассматривается в заочной форме на основании предоставленных документов. Уполномоченный вправе рассмотреть обращение в очной форме с использованием видео-конференц-связи.

Финансовый уполномоченный принимает решение, как правило, в течение 15 рабочих дней. Решение может быть двух видов:

– о полном или частичном удовлетворении обращения;

– об отказе в удовлетворении обращения.

Банк обязан исполнить решение финансового уполномоченного. В случае неисполнения решения уполномоченный выдает потребителю удостоверение, являющееся исполнительным документом.

Потребитель предъявляет удостоверение в банк для исполнения решения. Подробности можно найти в Федеральном законе от 4 июня 2018 года № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг».

4. Подайте исковое заявление в суд

Если финансовый уполномоченный не принял решение или вы с ним не согласны, самое время обратиться в суд.

При этом важно определить суд, в компетенции которого находится разрешение вашего спора.

Если спорят банк и гражданин, не имеющий статуса ИП, и спор не связан с бизнесом, то иск подается мировому судье или в районный суд.

Мировой судья рассматривает иски на сумму не более 50 тыс. рублей (дела о защите прав потребителей — не более 100 тыс. рублей). При более крупных суммах спора подавайте исковое заявление в районный суд.

По общему правилу иск предъявляется в суд по адресу банка. Иск о защите прав потребителей может направляться в суд по месту жительства истца, он не облагается госпошлиной. Если конфликт связан с предпринимательской деятельностью, то ИП подает заявление в арбитражный суд. На коммерсантов не распространяется досудебный порядок разрешения спора. По итогам рассмотрения дела суд вынесет решение, которое может быть обжаловано в вышестоящей инстанции.

Какие комиссии банка незаконны

Приведенный порядок поможет клиенту банка защитить свои экономические интересы. Важно соблюдать последовательность действий и не перепрыгивать отдельные этапы. Здесь рассмотрены процессуальные аспекты спора, его исход зависит от применения законов, которые определяют права и обязанности банка и его клиента.

Мнение автора может не совпадать с мнением редакции.

Претензия в банк

Претензия в банк может разрешить конфликт досудебно. Если у Вас возник спор по кредитному договору или иной конфликт с кредитным учреждением, то наш адвокат всегда поможет его разрешить в кротчайший срок и с выгодой для Ваших интересов.

Содержание статьи

- Претензия в банк

- Когда возникает претензия банку по кредиту или вкладу?

- Как написать претензию банку?

- Документы к претензии в банк

- Как подать претензию в банк?

- Срок рассмотрения претензии банку

- Образец претензии в банк

Претензия в банк

Претензии представляют собой требования о выполнении обязательств: уплата долга, возмещение убытков, уплата штрафа, устранение неполадок, неисправностей или недостатков товара или работы.

Что касается претензий в отношении банка, то это необоснованные списания, арест счетов, взимание незаконных комиссий либо навязывание и отсутствия добровольного понятия возврата страховки банка.

Претензии и жалобы являются важными инструментами разрешения конфликтных ситуаций, в том числе при возникновении проблем с банком. Подав такое требование, клиент банковского учреждения получает возможность решить возникшую проблему в досудебном порядке и сэкономить деньги. Кроме того, поданная претензия позволяет клиенту выяснить позицию финансовой организации по интересующему его вопросу. Наличие отправленной претензии по некоторым требованиям является обязательным условием рассмотрения дела в суде или залогом победы.

Когда возникает претензия банку по кредиту или вкладу?

Причины подачи претензии заемщиком или вкладчиком банку могут быть самыми различными. Одной из главных причин являются хитрости финансовых организаций, гонящихся за большой прибылью. В числе этих, далеко не всегда законных, хитростей нечитаемый шрифт в договоре кредитования, банковские комиссии и т.д. Лидирующее место занимает претензия в банк по кредитному договору.

Кроме того, можно назвать следующие причины претензий к финансово-кредитным организациям (банкам):

- нарушение сроков выполнения какой-либо услуги или операции (несвоевременный перевод денежных средств — претензия банку о возврате, затягивание с выдачей банковских карт и пр.);

- условия, по которым предоставляется та или иная услуга;

- некорректное списание денежных средств;

- проблемы с банкоматом (невыдача наличных, отсутствие денег на счету);

- неграмотная консультация персоналом банка;

- недостоверная информация;

- передача данных клиента банка третьему лицу;

- некорректное поведение сотрудников банка.

Как написать претензию банку?

Для максимально быстрого разрешения вопроса следует написать претензию в кредитную организацию, руководствуясь Гражданским кодексом Российской Федерации, ФЗ «О защите прав потребителей» и ФЗ «О банках и банковской деятельности».

Такой подход позволит в короткие сроки выяснить позицию банка по возникшей проблеме, а также ускорит ее решение. В большинстве случаев подготовка претензии является обязательным этапом в разрешении разногласий между сторонами перед обращением в судебный орган.

Для правильного составления претензии необходимо:

- определиться с предметом обращения

- продумать структуру подготавливаемого документа

- создать документ правильной формы и содержания

Претензия в банк должна содержать:

- полное наименование кредитной организации, ее юридический адрес, а также адрес филиала, имена и фамилии сотрудников банка при необходимости

- суть проблемы

- наименование и реквизиты договора

- имя, фамилия заявителя, контактные данные

- ссылки на нормы законодательства

- дату претензии

- личную подпись заявителя

К претензии необходимо приложить копии подтверждающих документов.

ПОЛЕЗНО: смотрите видео по составлению претензии, пишите свой вопрос в комментариях ролика для получения бесплатного совета адвоката

Документы к претензии в банк

Приложениями к претензии могут быть:

- копия кредитного или иного договора с банком

- копия договора страхования

- аудио или видеозаписи разговора с сотрудником банка

- копия приходного или расходного кассового ордера

- копия банковской выписки по счету

- скриншоты страниц из интернет-банка

- и другие документы, подтверждающие обстоятельства возникших разногласий

Банковскую претензию следует составить в двух экземплярах: один отправить в банк, второй с отметкой банка о получении оставить себе. Второй экземпляр пригодится для получения информации о результатах рассмотрения претензии, а в дальнейшем, если мирным путем результат не будет достигнут, – для обращения в суд с исковым заявлением.

Как подать претензию в банк?

Сделать это можно следующими способами:

- Личный прием в филиале банка. Обратиться в ближайший филиал банка в отдел по работе с клиентами, вручить претензию руководителю филиала банка.

- Обращение по юридическому адресу банка. Подойти в головной офис в отдел по работе с претензиями

- Почта. Отправить претензию с помощью почтовой службы или иного сервиса доставки корреспонденции с обязательным уведомлением о вручении

- Электронное обращение. Направить подготовленный документ, используя электронную почту

- Сайт банка. Выслать претензию с помощью форм обратной связи на официальном сайте банковской организации.

При выборе любого способа передачи документа необходимо зафиксировать факт направления или вручения. А именно: проставить отметку об отправке с указанием даты направления в почтовом отделении или другой организации, осуществившей отправку; получить отметку о вручении претензии представителю банка, сохранить отправленное электронное письмо; получить отметку о направлении электронной формы.

Это нужно для исчисления сроков рассмотрения претензии.

Срок рассмотрения претензии банку

Срок, в течение которого банковская организация должна предоставить ответ на претензию, может составлять от 3-х до 45-ти дней. В исключительных случаях указанный срок может быть продлен. Это на практике, что касается законного срока, то банк должен ответить в течении 10 дней.

Конкретный срок для рассмотрения требований потребителя зависит от множества аспектов и от индивидуальных особенностей обращения.

Как правило, простые вопросы, не требующие детального разбирательства и выяснения всех обстоятельств дела, разрешаются довольно быстро, в течение 3-5ти дней с момента получения банком претензии.

Более сложные проблемы, для решения которых необходимо исследовать произошедшее событие детально, занимают больше времени и могут затянуться на неопределенный срок.

Во избежание затягивания процесса банком в претензии можно указать срок для рассмотрения претензии. Целесообразно его указывать в промежутке от 10-ти до 30-ти дней. В случае, если вопрос срочный, то об этом также следует указать в тексте документа.

Досудебное урегулирование споров с банковской организацией является одним из самых действенных и быстрых способов разрешения разногласий. Поэтому грамотная подготовка текста претензии, правильная подача документов в банк гарантированно увеличивает шансы на благоприятное решение проблемы в кратчайшие сроки.

При возникновении сомнений в написании претензии лучше обратиться к нашему юристу по претензиям, чтобы не потерять впустую время и не понести дополнительные финансовые потери.

Образец претензии в банк

Публичное акционерное общество «ВТБ24»

г. Екатеринбург, ул. Ленина, пр.27

От А.

ПРЕТЕНЗИЯ

в банк ПАО «ВТБ24»

Между ПАО «ВТБ24» и А. был заключен кредитный договор №625/0002-0136913. В соответствии с п.1.1. Банк обязуется предоставить Заемщику кредит в сумме 223,795.48 рублей на срок до 29.12.2017 года, а Заемщик обязуется своевременно возвратить сумму кредита и уплатить Банку установленные настоящим Договором проценты и иные платежи на условиях настоящего Договора.

Согласно графику платежей А. оплачивала ежемесячно в конце каждого месяца сумму в размере 7272, 34 руб.

С августа месяца 2015 года по июль 2916 года не оплачивала за кредит так как не было возможности. А. предупредила ПАО «ВТБ24» о невозможности оплачивать за кредит, и просила рассмотреть вариант об оплате кредита в меньшей сумме, но ответа так и не поступило от Банка.

В связи с данной просрочкой, у А. появилась задолженность на 12.09.2017 года в размере 24,146.21 руб. и пени-96,613.44 руб., текущие проценты не оплаченные в срок-27,809.33 руб., просроченная задолженность-90,107.42 руб., пени по просроченной задолженности-205,327 руб. 59 коп. Итого 419,857.87 рублей. В общей сложности 444,217.93 рублей.

На данный момент кредит оплачивается по графику платежей. Сумма основного долга не уменьшается, а все денежные средства идут на погашения неустойки по кредиту.

ПОЛЕЗНО: смотрите видео и узнаете, почему любой образец иска, жалобы лучше составлять с нашим адвокатом, пишите вопрос в комментариях ролика, подписывайтесь на канал YouTube

В нарушение подпункта 3 пункта 2 Федерального закона «О защите прав потребителей» в кредитном договоре не указана полная сумма, подлежащая выплате, и проценты кредита в рублях, подлежащие выплате, не указана полная сумма комиссий за открытие и ведение ссудного счета.

Кроме того, Банк в нарушение положений Указания Центрального банка РФ N 2008-У не довел до информацию о полной стоимости кредита.

В соответствии с п.2.6 Настоящего договора размер неустойки в виде пени составляет 0.6 % в день от суммы невыполненных обязательств. На 12.09.2017 года сумма просроченной задолженности составляет 419,857.78 руб., что превышает размер основного долга в 17 раз.

В соответствии со ст. 333 Гражданского кодекса Российской Федерации, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. Если обязательство нарушено лицом, осуществляющим предпринимательскую деятельность, суд вправе уменьшить неустойку при условии заявления должника о таком уменьшении. Соответственно, что, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства. Критериями несоразмерности могут являться чрезмерно высокий процент неустойки, значительное превышение ее размера против суммы возможных убытков, вызванных неисполнением обязательства, длительность неисполнения обязательства и иные.

На основании вышеизложенного,

ПРОШУ:

- Списать сумму просроченной задолженности по кредитному договору №625/00002-0136913 заключенный между А. и Публичным акционерным обществом «ВТБ24» в размере 419,857.78 рублей

- О принятом решении уведомить по адресу заявителя.

Дата, подпись

Составление претензии к банку в Екатеринбурге

Финансово-кредитные организации или банки в последние годы стали больше внимания уделять качеству работы. Столь пристальное внимание объясняется тем, что популярность банков зависит от качества работы не меньше, чем от ассортимента предлагаемых услуг. Но даже у банков с высоким уровнем сервиса нередко возникают ситуации, итогом которых становится подача клиентом банка жалобы или претензии.

Наш кредитный адвокат готов помочь не только в составлении грамотного обращения (ознакомьтесь с нашим выгодным предложением составление претензий исковых по ссылке), но и сопроводить дальнейшие переговоры с банком с целью полного урегулирования проблемы. Зачем думать как написать претензию в банк — обратитесь к профессионалу.

Читайте о работе нашего кредитного адвоката с банками:

Добейтесь реструктуризации по кредиту с помощью адвоката

Автор статьи: © адвокат, управляющий партнер АБ “Кацайлиди и партнеры” А.В. Кацайлиди