Как составить бюджет на месяц и год: руководство с примерами

Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета — не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных приложениях или любых таблицах — принцип одинаковый.

Как составить бюджет на месяц

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же — на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце — 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй — рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, — отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна — это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Можно вести простейший отчет по расходам с пятью условными статьями вроде «Офис», «Производство», «Точка продаж», «Сотрудники» и «Реклама», только понять что-то из этого отчета будет невозможно. Как и принять управленческое решение. Чтобы нормально анализировать и контролировать расходы, нужно четко видеть их перед собой и понимать, что к чему относится.

Особенно важно тщательно анализировать расходы в кризис, когда каждый рубль может стать решающим. В этой статье Анна Григорьева, финансовый директор «Нескучных финансов», рассказывает, как подбирать статьи расходов в бизнесе, чтобы не было мучительно больно.

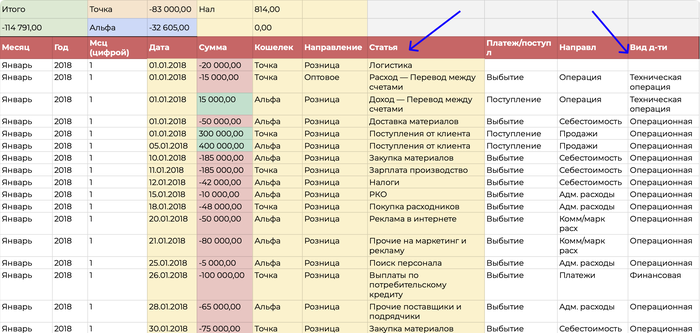

Статьи расходов для отчета ДДС

Отчет ДДС — это отчет о движении денежных средств, он показывает, как перемещаются деньги компании в течение месяца: откуда приходят и куда уходят. Обычно финансовый учет в компаниях начинается именно с ДДС, поэтому в статье будет говорить о нем.

В отчете ДДС есть статьи расходов — это то, на что уходят деньги, и виды деятельности.

Сначала подберем статьи расходов. Эта задачка решается в два действия.

- 1. Вспомнить всё. Сначала нужно вспомнить, какие расходы у компании были за последние три месяца: например, посмотреть по расчетному счету. И затем постараться объединить их и дать понятное название статьям.

Например, если это зарплаты, их можно объединять по точкам продаж, по профессиям, по отделам. Если расходы на товары, то по категориям товаров или по точкам продаж.

Важно избегать названий, которые понятны только одному человеку, например, «Иван кроссовки» или «Олег Вещи». Через год не вспомните, кто все эти люди и что за вещи. Лучше заменить имена менеджеров на названия компаний, например, «Медпромгрупп».

- 2. Выбрать уровень детализации. Отчет ДДС нужен, чтобы контролировать финансы компании, поэтому статьи расходов здесь выбираются по принципу: а что я хочу контролировать?

Чем детальнее статьи, тем больше нового можно узнать о бизнесе. В нашей практике был такой случай: владелец небольшого издательства вывел бумагу для принтера в отдельную статью расходов и увидел, что на нее уходит 150 000 рублей в месяц. Это много.

Оказалось, что редакторы распечатывали книги, чтобы вычитывать с листа, хотя это необязательно. Владелец подумал-подумал и ввел правила: печать с двух сторон, если нужно, но большую часть текста читать с монитора. Расходы на бумагу упали в пять раз, а эффективность издательства осталась прежней.

Читайте по теме:

За какими финансовыми метриками следить в кризис — инструкция

Бухгалтер в штат, на фриланс или на аутсорсе: что выбрать в 2022 году

В целом нет универсального правила или готового набора статей расходов, который подошел бы всем. Тут нужно ориентироваться на специфику бизнеса, например:

- если важны зарплаты каждого отдела, выделять их в статьи; не важны — считать вместе;

- если нужно знать каждую составляющую себестоимости, выводить каждую; не нужно — считать себестоимость в целом.

- если есть расходы, которые потом планируете делить и анализировать по направлениям, то лучше под каждое направление делать статью;

- и так далее.

Но перебарщивать тоже не стоит: вряд ли у кого-то хватит сил на ежемесячный анализ 200 статей расходов. Обычно вполне достаточно 20-30 статей.

Разнести статьи по видам деятельности

Статьи определили, затем нужно понять, к какому виду деятельности какая статья расходов относится. Обычно предприниматели делят все операции на две категории: поступления и выбытия. И если денег пришло больше, чем ушло, считают, что в бизнесе все окей. Это быстрый способ, но не точный.

В мае поступлений может быть больше, чем выбытий, потому что компания взяла кредит. И если смотреть только на разницу поступлений и выбытий, можно решить, что в мае компания круто сработала — вон сколько поступлений. Но это не так.

Кредит — не показатель эффективности бизнеса. И это лишь один пример. А на практике их больше, поэтому стоит делить денежный поток и статьи расходов по трем видам деятельности: операционной, финансовой и инвестиционной.

1. Поток по операционной деятельности

В операционную деятельность попадают все операции, связанные с основной работой компании. Например, для магазина это покупка и продажа товаров, оплата аренды, зарплат. Для айти-компании — расходы на наем персонала, поступления от клиентов, оплата сервисов для работы, реклама.

Правило такое: расходы из этой категории случаются каждый месяц и помогаю компании производить продукт, который приносит прибыль в конечном итоге.

К денежному потоку по операционному виду деятельности обычно относятся:

- покупка товаров, сырья или материалов;

- зарплаты сотрудников и налоги на них;

- расходы на доставку и логистику;

- оплата расчетного счета и эквайринга;

- налоги;

- расходы на поиск, наем и обучение сотрудников;

- аренда и содержание офиса или точек продаж;

- командировочные;

- маркетинговые расходы;

- оплата сервисов для работы.

И так далее. В зависимости от типа бизнеса список расширяется или сужается.

2. Поток по финансовой деятельности

К финансовая деятельность относятся все операции, связанные с внешним финансированием. Критерий такой: деньги поступают не от клиентов или уходят не на работу компании.

Статьи поступлений будут такими:

- получение кредитов и займов;

- получение субсидий от государства;

- вложения собственником своих денег в бизнес.

А статьи расходов такими:

- выплата дивидендов;

- оплата процентов по кредиту;

- погашение кредитов и займов.

Правильные статьи расходов помогают отделить результаты работы компании от внешнего финансирования: одно дело мы сами заработали денег, другое — получили кредит в банке или заем от собственника.

Читайте также: Прокладываем путь от новичка до финансового директора: с чего начать?

3. Поток по инвестиционной деятельности

Инвестиционная деятельность — это операции, связанные с открытием новых направлений или точек, покупкой и продажей оборудования.

Поступлениями тут будут:

- деньги от продажи основных средств, например корпоративного автомобиля;

- продажа нематериальных активов, например сайта;

- возвраты кредитов и займов, выданных компанией.

А к расходам инвестиционной деятельности относятся:

- покупка основных средств, например оборудования или здания;

- покупка нематериальных активов, например торгового знака;

- выдача кредитов или займов другим компаниям или людям;

- расходы на запуск новых проектов, продуктов или направлений.

Получается три категории операций, по которым бизнес можно анализировать более глубокого.

Принцип тут такой: сначала смотрим операционную деятельность. И если там поступлений больше, чем выбытий, можно направить часть денег в инвестиционную, например, закупить оборудование или открыть новую точку.

А если поступлений не хватает даже на операционку, увы, придется сначала что-то исправить в бизнесе — и тут как раз поможет более детальный анализ каждой статьи расходов. Смотрим, где у в бизнесе аномально высокие расходы, и придумываем, что с этим можно сделать.

Или так: смотрим в целом по компании, а потом по каждому виду деятельности. Так можно увидеть, что компания находится в хорошем минусе: операционный поток положительный, бизнес эффективен, но есть минус, потому что купили новые станки. Это нормальная ситуация.

Главный совет такой: выпишите основные статьи, например, по банковской выписке, и начните работать. А дальше уже корректируйте: разбивайте статьи, объединяйте или укрупняйте. Никто не запрещает отредактировать отчет позже. И лучше быстро собрать, начать контролировать и отслеживать расходы, и потом поменять статьи, чем полгода подбирать суперточные формулировки и сидеть без ДДС.

Фото на обложке: Shutterstock / Amnaj Khetsamtip

Иллюстрация предоставлена автором.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Что такое семейный бюджет и зачем он нужен

Личный бюджет— это финансовый документ, где доходы и расходы расписываются по статьям. Он помогает учитывать и контролировать личные финансы, планировать и достигать поставленных финансовых целей.

В моем окружении есть люди с разным достатком. Одни зарабатывают 30 000 ₽ в месяц, другие — от 100 000 ₽. Объединяет их одно — у них никогда нет денег на крупные покупки и отпуск, но несколько кредитов у каждого.

В моей семье все иначе. При ежемесячном доходе значительно меньше 50 000 ₽ на человека мы путешествуем по два раза в год и активно инвестируем излишки. А все благодаря учету личных финансов.

Если человек регулярно перехватывает в долг до зарплаты пару тысяч рублей, не может ответить на вопрос, сколько он тратит в месяц, а на крупную покупку берет кредит, возможно, он не умеет управлять своими финансами. И деньги начинают управлять им. Переломить ситуацию поможет семейный бюджет.

Виды личного бюджета

Мы будем говорить о ведении бюджета в семье, поэтому логично использовать термин «Семейный бюджет».

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода. Нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло. Мы с мужем вместе 22 года и все делаем сообща. Дети тоже воспитывались так, чтобы понимали, откуда приходят деньги и куда уходят. Всегда с сочувствием наблюдала в магазинах, когда ребенок устраивает истерику по поводу покупки новой игрушки.

На протяжении последних лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный. Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный. Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Юлия Чистякова

автор статьи

Четыре года назадмоя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет свой единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Три способа вести бюджет

Способ 1 — бумажный вариант. Самый доступный способ, но и самый неудобный. Я начинала с него, и меня хватило на 1 месяц. Может, именно поэтому многие семьи забрасывают вести бюджет едва начав. Каждый день я записывала расходы в столбик, а в конце месяца на калькуляторе считала итоги. Времени уходило очень много. Не советую.

Способ 2 — Excel и Google Таблицы. Электронные таблицы — быстро и удобно. Можно под себя настроить статьи доходов и расходов, выделить цветом необходимые параметры. С помощью формул программа автоматически рассчитает итоги, тогда на весь процесс уйдет 2–3 минуты в день. Минус Excel в том, что нужно каждый раз сохранять изменения. Google Таблицы это делают в облаке автоматически.

Если нет желания самостоятельно разработать таблицу, можно воспользоваться готовым шаблоном. В Google Диске нажмите Создать — Google Таблицы — Использовать шаблон. Выберите «Годовой семейный бюджет» или «Месячный бюджет».

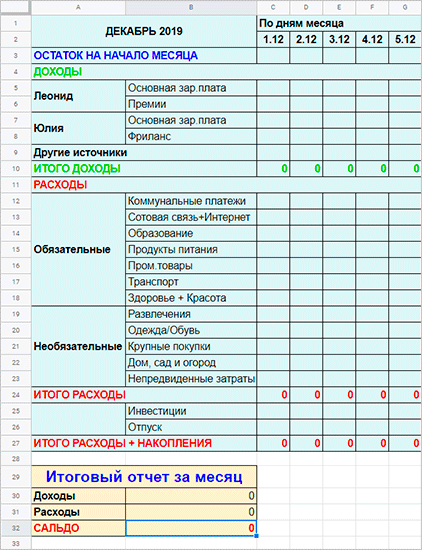

Шаблон по ведению месячного семейного бюджета

Способ 3 — специальные программы и мобильные приложения. Таких программ очень много, например, «Дребеденьги», «Дзен-мани», CoinKeeper. Есть платные, бесплатные и условно-бесплатные. Надо тестировать и выбирать самую удобную. Смотрите, понятен ли интерфейс, есть ли адаптация для телефона и компьютера. Оцените дополнительные возможности, например, синхронизацию с карточками банка, построение диаграмм.

Юлия Чистякова

Автор статьи

Я остановилась на Google Таблицах. Один раз разработала таблицу учета под себя и вот уже пять лет ничего не меняю. Не стала усложнять процесс: формулы элементарные, графики не строю, процент достижения цели не рассчитываю. Мобильные приложения не прижились по причине навороченности интерфейса, многие функции которого мне просто не нужны.

Этапы ведения бюджета

Рассмотрим, как правильно составлять семейный бюджет, чтобы в любое время дня и ночи мы смогли ответить на вопросы: «Сколько и куда мы тратим?» и «Сколько есть денег на текущие расходы?»

Этап 1. Сформулировать цель. Ведение бюджета ради самого бюджета — пустая трата времени. Информация о том, куда вы тратите и сколько получаете, ничего не даст. Составление семейного бюджета имеет смысл только в случае, когда есть конкретная финансовая цель. Это не должна быть абстрактная мечта: хочу в отпуск на море или хочу избавиться от долгов.

На этом этапе нужно четко обозначить цель, определить, сколько денег понадобится на ее достижение, определить сроки, выбрать вариант накопления для достижения задачи — депозит,инвестиционные фонды, акции и облигации.

Юлия Чистякова

Автор статьи

Пять лет назадмы сформулировали для себя цель — через семь лет иметь два миллиона рублей на обучение младшей дочери в столичном университете. Для этого открыли индивидуальный инвестиционный счет (ИИС) и регулярно покупаем на него активы. Сумму накопления рассчитали с помощью инвестиционного калькулятора и заложили ее в ежемесячные расходы.

Этап 2. Собрать исходную информацию. До начала планирования семейного бюджета мы хотели получить полную картину, откуда приходят и куда уходят деньги. Для этого в течение 1 месяца я проводила мониторинг — ежедневно записывала все поступления и траты в Google Таблицах.

Не рекомендую закрывать глаза на мелкие траты. Например, чашечка кофе в кафе, журнал, такси до дома. Из этих мелочей и образовывается «черная дыра», в которую ежемесячно уходит львиная доля заработка. Сформируйте список статей доходов и расходов.

Я включила статьи, которые существенно влияли на наш бюджет.

Например, если я ежемесячно посещаю салон красоты, то затраты отражаю в списке отдельной строкой. То же самое касается оплаты кружков ребенка, собственного образования, покупки лекарств. Мы живем в частном доме, поэтому статья на его содержание является существенной, особенно в весенне-летний период.

Таблица моего домашнего учета

| Доходы | Расходы |

|---|---|

| 1. Заработная плата мужа | 1. Коммунальные платежи |

| 2. Премия мужа | 2. Налоги |

| 3 .Доходы мои | 3. Сотовая связь и интернет |

| 4. Другие источники | 4. Образование |

| 5. Питание и промтовары | |

| 6. Транспорт | |

| 7. Здоровье и красота | |

| 8. Развлечения | |

| 9. Одежда и обувь | |

| 10. Дом, сад и огород |

В Google Таблицах я сделала простую таблицу, куда каждый день в течение месяца заносила доходы и расходы нашей семьи. Здесь не стояло цели накопить или сэкономить. Главное — получить полную картину состояния семейных финансов.

Таблица учета доходов и расходов на месяц в Google Таблицах

Этап 3.Проанализировать данные. В конце месяца подвела итоги по каждой статье. Это были наши отправные точки для плана на следующий месяц. Подсчитала разность доходов и расходов. Выделила обязательные и необязательные платежи. Цель — не просто разобраться в цифрах, а понять, откуда деньги приходят и куда расходуются.

Например, для нашей семьи к необязательным расходам относятся Развлечения, Одежда/Обувь, Дом, сад и огород. Это означает, что в случае форс-мажора мы легко можем отказаться от этих трат.

Этап 4.Найти резервы. Если видите «минус» в разнице доходов и расходов, начинайте искать резервы. Оцените, на какие статьи ушло больше всего денег, и являются ли они обязательными для вашей семьи. Например, покупка продуктов, оплата коммуналки — обязательные расходы. Платная подписка на фильмы, еженедельные походы по распродажам не являются жизненно важными тратами.

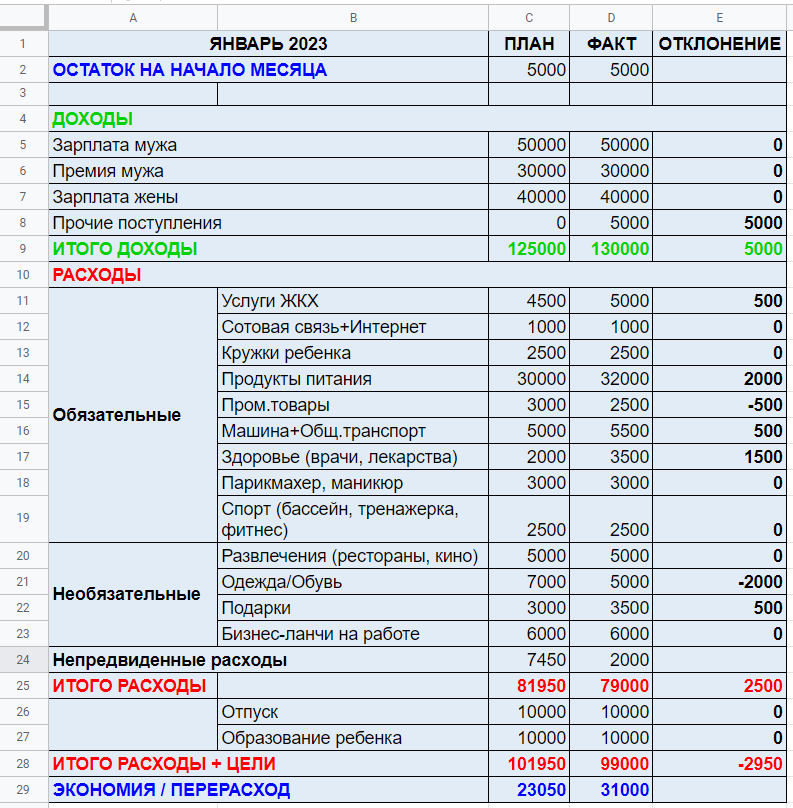

Потом я приступила к полноценному ведению семейного бюджета. Вид таблицы учета доходов и расходов изменился. Появились графы «План» и «Факт», деление на обязательные и необязательные платежи, подсчет экономии или перерасхода.

Этап 5. Запланировать доходы и расходы на месяц. Проанализировав бюджет за предыдущий месяц, мы всей семьей составляем план на следующий с учетом наших финансовых целей. Обсуждаем, на какие статьи расходов стоит увеличить деньги в следующем месяце.

Например, в марте мужу надо пройти техобслуживание автомобиля. Мы примерно определились с его стоимостью и заложим сумму в статью расходов на март. Премию мужа, которую ожидаем в конце января, включили в план на январь.

Пример ведения семейного бюджета для условной семьи из четырех человек: двоихвзрослых и двоих детей

Этап 6. Проанализировать результаты и скорректировать план. В конце месяца я сравниваю план с фактом. Провожу корректировки на следующий месяц, если необходимо. В нашем примере мы получили экономию в 31 000 ₽ — ее можно потратить на незапланированные покупки или инвестировать. В нашей семье все излишки отправляются на брокерский счет.

Юлия Чистякова

автор статьи

Считаю важным каждой семье в 2023 году иметь финансовую подушку на случай форс-мажора. Обстановка в мире и стране непредсказуемая. Потеря работы или сокращение зарплаты может стать реальностью. А если к этим проблемам добавятся незапланированные траты, например, на лечение или ремонт, без резерва не обойтись. Запланируйте в своих ежемесячных расходах еще одну статью — «Подушка безопасности».

Чек-лист по ведению семейного бюджета

- Договориться с членами семьи, что будете вести семейный бюджет

Объясните преимущества и подготовьте ответы на возможные возражения. - Выбрать способ ведения бюджета

Блокнот, таблица Excel или Google, приложение на смартфон или компьютер. - Записывать в течение месяца все доходы и расходы

Обязательно указывайте наименование статьи, например, счет за газ, покупка продуктов. Будьте дисциплинированными — это один из принципов ведения семейного бюджета. - Подвести итоги первого месяца

Определите разницу между доходами и расходами. - Сформулировать финансовую цель или цели

Укажите срок ее достижения и необходимую сумму. Включите расходы на ее реализацию в бюджет. Если на реализацию цели не хватает средств, определить возможные резервы: как снизить затраты и повысить доход. - Подготовить удобную таблицу на следующий месяц

Выделите категории доходов и затрат, колонки План и Факт. Включите затраты на достижение цели. - Подвести итоги второго месяца

Проанализируйте, где удалось выполнить план или даже его улучшить, а где нет, и почему. - Скорректировать план на третий месяц

При составлении бюджета учтите итоги предыдущего месяца.

Семейный бюджет поможет в любой момент узнать, сколько у вас денег на текущие траты, куда они уходят и откуда приходят, переосмыслить свои расходы, заставить мозг обдумать варианты повышения доходов. У вас будет четкий план достижения цели, который оградит от эмоциональных покупок и ненужных трат. В семье воцарится мир и покой, потому что отпадет мучивший всех вопрос «Где деньги?». Убеждена, что это стоит затраченного на ведение семейного бюджета времени.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Здравствуйте, друзья!

Вот какие оправдания слышатся часто от людей в ответ на вопрос, почему они не ведут учет личных финансов: “Это пустая трата времени, потому что сколько получили, столько и израсходовали”, “Это скучно и отнимает много времени” и тому подобное. А самое главное, большинство считает, что эта информация им ничего не даст.

Но кто уже попробовал систематизировать свой бюджет, думает по-другому.

Но кто уже попробовал систематизировать свой бюджет, думает по-другому.

Простая таблица доходов и расходов, которую мы сегодня рассмотрим, не только поможет увидеть реальную картину ваших финансов, но также найти скрытые резервы и открыть новые возможности.

В статье мы постараемся развеять миф о том, что планирование и учет – это бесполезный и долгий процесс. Ежедневно такая работа занимает 1 – 2 минуты. Чуть больше в конце месяца, когда надо проанализировать итоги и наметить план на следующий период.

Многолетний опыт показывает, что пользы от таблицы несоизмеримо больше, чем затраченного на ее составление времени.

Что это за таблица, и для чего ее надо вести

Таблицу доходов и расходов мы рассматриваем как обязательный элемент ведения семейного бюджета. Это документ, в котором отражена вся финансовая жизнь семьи. Когда у вас есть четкая картина перед глазами, что вы заработали и куда потратили, то не остается вопросов про утекающие сквозь пальцы деньги, дыру в кармане и невозможность отвести детей на море.

Как бы вы ни относились к деньгам, они есть в вашей жизни и, надеемся, всегда будут. Если вы ими не управляете, то они управляют вами. Устраивает такая ситуация?

Благодаря финансовому контролю многие семьи могут позволить себе больше, чем семьи с таким же достатком, но хаосом в кошельке и голове.

Благодаря финансовому контролю многие семьи могут позволить себе больше, чем семьи с таким же достатком, но хаосом в кошельке и голове.

У них нет эмоциональных и спонтанных покупок, нет долгов. Зато есть капитал на “черный день”, долгосрочные инвестиции, деньги на развлечения, отпуск и образование детей.

Естественно, если сидеть на попе ровно и просто каждый день заполнять табличку, то ничего с неба не свалится. Цифры помогают увидеть, есть ли “черные” дыры в вашем кошельке, куда исчезают все деньги, варианты экономии. А самое главное, на наш взгляд, они меняют мышление, когда появляется желание изменить текущее положение дел: повысить доходы и оптимизировать расходы.

В семьях по-разному относятся к деньгам и их учету. В каких-то все контролирует один человек (как правило, тот, кто больше зарабатывает) и выдает нужные суммы на расходы. В этом случае и таблицу удобнее составлять ему, потому что часто вторая половинка не знает реального финансового положения.

В других – бюджет совместный, когда все доходы поступают в общую “казну”, а ежемесячные расходы обсуждаются на семейном совете. Ни в коем случае речь не идет о текущих обязательных тратах.

В других – бюджет совместный, когда все доходы поступают в общую “казну”, а ежемесячные расходы обсуждаются на семейном совете. Ни в коем случае речь не идет о текущих обязательных тратах.

Например, оплата коммунальных услуг или проезда в общественном транспорте, покупка продуктов или бензина для семейной машины. Мы говорим здесь о крупных затратах, которые могут существенно повлиять на финансовое положение семьи в этом месяце или году.

Например, в некоторых семьях всегда обсуждается покупка бытовой техники, мобильных гаджетов, предстоящий отпуск или расходы на образование детей и развлечения, ремонт в доме и пр.

При таком раскладе учет финансов может вести любой член семьи. Но к сожалению, без взаимного доверия и согласия процесс будет затруднен. Знаю случаи, когда муж категорически отказывался сообщать жене свои траты, потому что считал, что это ущемляет его независимость и, вообще, ниже его достоинства. Понятно, что объективного семейного бюджета получить при таком раскладе вряд ли удастся.

И знаtv ситуацию, когда жене приходилось правдой и неправдой все-таки получать нужную информацию от мужа. В конце месяца она показала ему результаты. Он был шокирован, что около 50 тыс. рублей ушли на покупки, которые были совсем не обязательны семье. И на следующий месяц он вместе с женой определил основные статьи расходов и необходимые на них суммы, самостоятельно заносил все траты в таблицу, стараясь не выходить за план. Только это позволило сэкономить те же 50 тыс. рублей и отложить их на предстоящий ремонт кухни.

Принципы ведения таблицы

Есть несколько способов ведения таблицы по учету доходов и расходов:

Есть несколько способов ведения таблицы по учету доходов и расходов:

- в блокноте или тетради с помощью ручки и калькулятора;

- в электронных таблицах Excel или Google Таблицах;

- в компьютерных программах и мобильных приложениях для ведения домашнего бюджета.

Выбирайте любой, но соблюдайте главные принципы.

Тогда вы получите реальный домашний бюджет, который позволит правильно планировать и правильно распределять деньги.

А это уже путь к составлению полноценного личного финансового плана, в котором есть место для реализации краткосрочных и долгосрочных целей.

Принципы составления и ведения таблицы:

Принципы составления и ведения таблицы:

- Регулярность. Лучше всего ежедневно вносить все, что пришло и ушло из вашего семейного кошелька. Ни в коем случае не запоминайте. Забудете. Если расплачиваетесь банковскими картами, то в конце дня внесите суммы из истории операций. Если используете наличные, сохраняйте чеки или где-то в телефоне (например, в заметках) напишите расходы.

- Терпение. Первый месяц вам может быть тяжело и захочется все бросить. У многих так бываеи, и они, к сожалению, перестают вести таблицу. Делают это вручную, и просто не хватает терпения записывать в блокнот цифры, а потом их считать. Но можно подготовить для себя электронную таблицу и автоматизировала процесс. И ей пользоваться несколько лет. По времени занимает 1 – 2 минуты вечером. Чуть ниже мы дадим вам этот вариант для примера.

- Охват всех членов семьи. Это обязательное условие. Муж (жена), дети, бабушка (дедушка) и прочие домочадцы должны каждый день сообщать вам свои доходы и расходы. Лучше не позволять каждому вносить самостоятельно цифры в таблицу. Большая вероятность, что кто-то из них ошибется, и картина исказится. Наверное, для некоторых семей выполнение этого принципа окажется самым сложным. Придется поработать с каждым и выработать эту полезную привычку.

- Совместное обсуждение итогов и планов на следующий месяц. Это может быть очень увлекательно и реально объединять семью.

Этапы составления таблицы

Из принципов вытекают и основные этапы составления таблицы. Мы будем показывать на примере своей электронной версии домашней бухгалтерии, которая ведется в Google Таблицах. Но то же самое можно сделать вручную на бумаге, перечертив в тетрадь наш образец, или в Excel, создав аналогичную таблицу.

Простая схема ведения семейного бюджета выглядит так:

Этап 1. Подготовка.

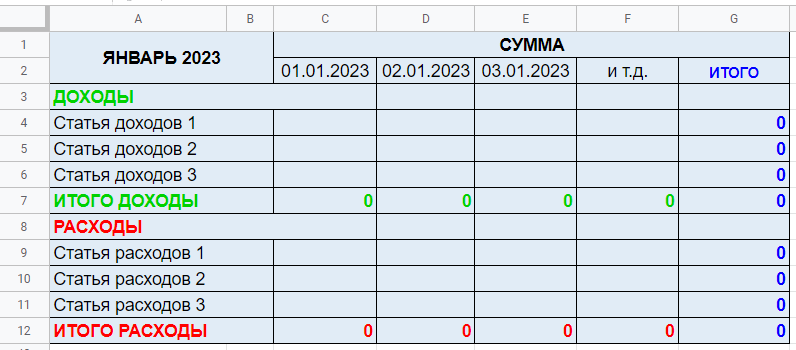

Если вы впервые занялись бюджетированием, то первые 1 – 2 месяца (многим хватает и одного) доходы и расходы лучше разбить на каждый день. Можно уже на этом этапе сразу сформировать категории или сделать это на следующий месяц. Они у каждой семьи будут разные.

Например, в чьём-то варианте расходы делятся на:

Например, в чьём-то варианте расходы делятся на:

- обязательные (коммунальные платежи, сотовая связь + интернет, образование, продукты питания, промтовары, транспорт, здоровье + красота);

- необязательные (развлечения, одежда/обувь, крупные покупки, дом, сад и огород);

- непредвиденные затраты – 10 % от всех расходов.

Обязательно добавьте графу “На начало месяца”. Это то, что осталось в кошельке или на банковских картах. Эти деньги будут тратиться в первых числах месяца до получения очередных доходов.

Не забудьте про строки “Итого доходов” и “Итого расходов”. В самом конце считаете эти пункты. У кого-то получится “Экономия”, у кого-то “Перерасход”.

Не забудьте про строки “Итого доходов” и “Итого расходов”. В самом конце считаете эти пункты. У кого-то получится “Экономия”, у кого-то “Перерасход”.

Посмотрите фрагмент таблицы на каждый день месяца. Полный вариант можно скачать по ссылке. Чтобы она у вас не пропала, скачайте таблицу себе на Google Диск. Для этого в меню выберите “Файл” – “Создать копию”.

Меняйте статьи, убирайте ненужные и добавляйте свои категории. Обратите внимание на 0 в строках. Там заведены формулы.

Вносите цифры в ячейки доходов – в строке “Итого доходы” автоматически подсчитываются суммы.

То же самое и по расходам. Внизу дана отчетная таблица за месяц, где выводится итоговое сальдо.

Этап 2. Анализ после 1 – 2 месяцев ведения бюджета.

На этом этапе таблица меняется. Вы уже знаете свои основные статьи доходов и расходов, примерные суммы по каждой из них. Пришло время проанализировать результаты. Если в конце месяца получили экономию, с бюджетом все в порядке. Если идет перерасход, надо срочно искать причину и разрабатывать план по устранению дыр. Каждый сам решает, от каких трат можно отказаться совсем, что делать реже, где и как покупать дешевле и пр. Ваша задача при распределении денег не просто выйти в 0, когда Доходы = Расходы, но и получить заветную Экономию.

Этап 3. Корректировка.

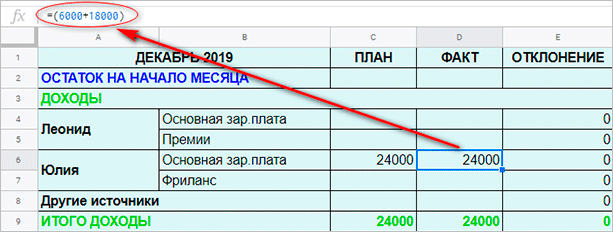

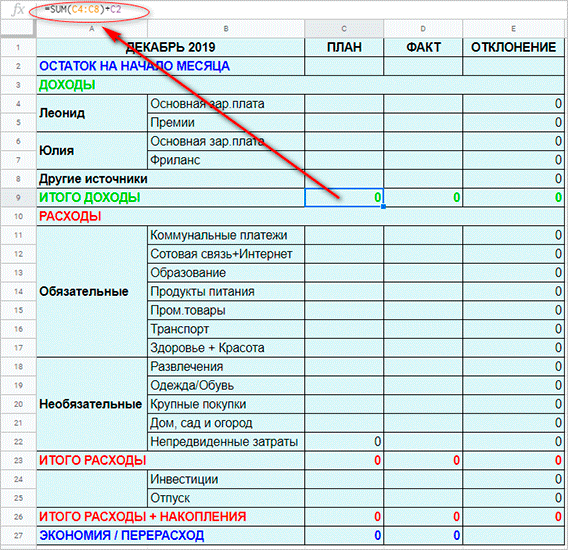

Таблицу на этом этапе мы сделали по-другому. Появились графы “План”, “Факт” и “Отклонение”.

Порядок заполнения такой:

Порядок заполнения такой:

- В начале месяца ввожу цифры в графу “Остаток на начало месяца”. Она должна быть равна сумме из ячейки “Экономия/Перерасход” по факту из предыдущего месяца или вашим наличным в кошельке, на банковской карте. Сумма идет одинаковая и по факту, и по плану.

- Потом заполняете колонку “План” на основе анализа данных за предыдущие периоды и ваших планов на этот месяц. Например, в ноябре вам надо было заплатить налог на имущество, поэтому вы заранее планируете эту сумму.

- В течение всего месяца идет заполнение колонки “Факт”. Каждый день в ячейку соответствующей статьи вы просто вводите нужные цифры. Чтобы они суммировались автоматически, надо представить их в виде формулы.

Например, по статье “Основная зар. плата” сначала мы получили аванс 6 000 руб., а потом основную сумму 18 000 руб.

Например, по статье “Основная зар. плата” сначала мы получили аванс 6 000 руб., а потом основную сумму 18 000 руб.

Тогда запись в ячейке D6 будет выглядеть так: = (6 000 + 18 000). Но в самой ячейке у вас сразу отобразится сумма 24 000.

Если вы получаете зарплату не 2 раза в месяц, а чаще, вы просто наводите мышкой на ячейку и в появившейся формуле в скобках продолжаете добавлять цифры. Сумма считается автоматически.

- Итоги по графам рассчитываются автоматически. Вы видите опять 0 в соответствующих ячейках. Если наведете на 0 мышкой, то появится формула.

Можно продолжать вести таблицу, расчерченную на каждый день, добавив колонки “План”, “Факт” и “Отклонение”. Мы дадим ссылки на оба варианта. Первый удобен тем, что к каждой цифре можно писать комментарий, нажав на соответствующую кнопку в меню.

Можно продолжать вести таблицу, расчерченную на каждый день, добавив колонки “План”, “Факт” и “Отклонение”. Мы дадим ссылки на оба варианта. Первый удобен тем, что к каждой цифре можно писать комментарий, нажав на соответствующую кнопку в меню.

- Образец таблицы учета на каждый день скачайте по этой ссылке.

- Более простой вариант здесь.

Этап 4. Продолжение ведения семейного бюджета.

На каждый месяц можно добавлять новый лист в таблицу.

Нажмите на “+” в левом нижнем углу. В конце года можно подвести итоги и заполнить отчетную годовую таблицу.

Продвинутые пользователи составляют диаграммы, рассчитывают в процентах долю каждой статьи в семейном бюджете.

Мы отдельно хотим остановиться на статье “Накопления”. Считаем, что каждая семья обязана ее иметь. Деньги на нее можно перечислять не в конце месяца, когда уже все истрачено, а с самого первого дохода в текущем периоде.

Вы сами должны определить, сколько вы будете переводить в накопления. Финансовые консультанты рекомендуют не менее 10 % от ежемесячных доходов. Главное, что это надо делать регулярно и до текущих трат.

Многие часто уверяют, что у них просто нет суммы, чтобы откладывать ее в накопления. А мы уверены, что есть. Представьте ситуацию, что в следующем месяце вам повысили плату за коммунальные услуги на 10 %. Вы не станете ее вносить? Станете и найдете где сэкономить, чтобы заплатить за квартиру. Так почему государству вы находите 10 %, а себе нет?

Если вам не понравились наши таблицы, то можете скачать готовые шаблоны из Excel или Google Документов. Мы воспользовались Google.

Если вам не понравились наши таблицы, то можете скачать готовые шаблоны из Excel или Google Документов. Мы воспользовались Google.

Выбрали вкладку “Файл” – “Создать” – “Создать документ по шаблону”. Нашли, например, “Месячный бюджет” и “Годовой семейный бюджет”.

Для домашнего пользования они хорошо подходят.

Можно под себя изменить названия статей, добавить или удалить категории. Итоги тоже подсчитываются автоматически.

Заключение

В заключение хотим попросить вас только об одном – начните учитывать свои доходы и расходы прямо сейчас. Пусть это будет 1 000 руб. в месяц. Уверяем, что это только начало. Потом вы поймете, что сможете откладывать и больше. А дальше в голове станут появляться идеи, как повысить свои доходы.

Если не сидеть на диване перед телевизором, то и у вас появится мышление инвестора и обеспеченного человека.

Всем искренне желаем удачи и финансовой независимости.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.