- Все 11

- Страхование 9

- Страховка 3

- Ответственность 2

-

Образец договора страхования имущества

Образец договора страхования имущества, заключаемого между юридическим и физическим лицом

Открыть документ

- Предмет договора

- Права и обязанности сторон

- Условия выплаты страховой суммы

- Ответственность сторон

- Изменение договора

- Срок действия договора

- Окончание действия договора

- Конфиденциальность

- Дополнительные условия и заключительные положения

- Юридические адреса и платежные реквизиты сторон

- Подписи сторон

29821

знаков,2056

слов,14

стр. -

Образец договора страхования

Образец договора страхования

Открыть документ

- Предмет договора

- Страховой случай. права и обязанности сторон

- Страховая премия

- Выплата страховой суммы

- Порядок разрешения споров

- Изменение договора

- Срок действия договора

- Окончание действия договора

- Конфиденциальность

- Заключительные положения

- Юридические адреса и платежные реквизиты сторон

- Подписи сторон

10656

знаков,765

слов,5

стр. -

Образец договора страхования груза при перевозке железнодорожным транспортом

Образец договора страхования груза при перевозке железнодорожным транспортом, заключаемого между юридическими лицами

Открыть документ

- Предмет договора

- Страховая премия

- Права и обязанности сторон

- Порядок и условия выплаты страхового возмещения

- Порядок разрешения споров

- Срок действия договора. прекращение договора

- Прочие условия

- Юридические адреса и банковские реквизиты сторон

- Подписи сторон

13042

знаков,911

слов,6

стр. -

Образец договора страхования ответственности застрахованного лица за причинение вреда имуществу других лиц

Образец договора страхования ответственности застрахованного лица за причинение вреда имуществу других лиц

Открыть документ

- Предмет договора

- Права и обязанности сторон

- Страховая премия

- Страховое возмещение

- Порядок разрешения споров

- Срок действия договора

- Окончание действия договора

- Заключительные положения

- 9 юридические адреса и платежные реквизиты сторон

- Подписи сторон

9244

знаков,625

слов,5

стр. -

Образец договора страхования профессиональной ответственности

Образец договора обязательного страхования ответственности арбитражного управляющего

Открыть документ

- Предмет договора

- Объект страхования

- Страховые риски. страховые случаи

- Страховая сумма. страховая премия

- Права и обязанности сторон

- Порядок и условия выплаты страхового возмещения

- Ответственность сторон

- Срок действия договора

- Порядок разрешения споров

- Заключительные положения

- Юридические адреса и платежные реквизиты сторон

- Подписи сторон

19642

знаков,1287

слов,9

стр. -

Образец договора страхования предпринимательского риска гражданина-предпринимателя

Образец договора страхования предпринимательского риска гражданина-предпринимателя, заключаемого между юридическим и физическим лицом

Открыть документ

- Предмет договора

- Права и обязанности сторон

- Условия выплаты страховой суммы

- Ответственность сторон

- Изменение договора

- Срок действия договора

- Окончание действия договора

- Конфиденциальность

- Разрешение споров

- Дополнительные условия и заключительные положения

- Юридические адреса и платежные реквизиты сторон

- Подписи сторон

26279

знаков,1796

слов,12

стр. -

Образец договора страхования ответственности Застрахованного за причинение вреда в результате эксплуатации автотранспортного средства

Образец договора страхования ответственности Застрахованного за причинение вреда в результате эксплуатации автотранспортного средства, заключаемого между юридическим и физическим лицом

Открыть документ

- Предмет договора

- Права и обязанности сторон

- Условия выплаты страховой суммы

- Ответственность сторон

- Изменение договора

- Срок действия договора

- Окончание действия договора

- Конфиденциальность

- Разрешение споров

- Дополнительные условия и заключительные положения

- Юридические адреса и платежные реквизиты сторон

- Подписи сторон

29585

знаков,2026

слов,14

стр. -

Образец договора страхования ответственности Застрахованного за причинение вреда

Образец договора страхования ответственности Застрахованного за причинение вреда, заключаемого между юридическим и физическим лицом

Открыть документ

- Договор страхования

- Предмет договора

- Условия выплаты страховой суммы

- Ответственность сторон

- Изменение договора

- Срок действия договора

- Окончание действия договора

- Конфиденциальность

- Разрешение споров

- Дополнительные условия и заключительные положения

- Юридические адреса и платежные реквизиты сторон

27582

знаков,1903

слов,13

стр. -

Образец договора страхования имущества в пользу выгодоприобретателя

Образец договора страхования имущества в пользу выгодоприобретателя, заключаемого между юридическим и физическим лицом

Открыть документ

- Предмет договора

- Права и обязанности сторон

- Условия выплаты страховой суммы

- Ответственность сторон

- Изменение договора

- Срок действия договора

- Окончание действия договора

- Конфиденциальность

- Разрешение споров

- Дополнительные условия и заключительные положения

- Юридические адреса и платежные реквизиты сторон

- Подписи сторон

33828

знаков,2287

слов,16

стр. -

Образец договора страхования ОСАГО

Образец договора страхования ОСАГО 2023. Документ проверен юристами. Скачать в формате pdf и docx.

Открыть документ

-

Образец договора страхования профессиональной ответственности частнопрактикующего врача за причинение вреда

Образец договора страхования профессиональной ответственности частнопрактикующего врача за причинение вреда, заключаемого между юридическим и физическим лицом

Открыть документ

- Права и обязанности сторон

- Условия выплаты страховой суммы

- Ответственность сторон

- Изменение договора

- Срок действия договора

- Окончание действия договора

- Конфиденциальность

- Разрешение споров

- Дополнительные условия и заключительные положения

- Юридические адреса и платежные реквизиты сторон

- Подписи сторон

26207

знаков,1797

слов,12

стр.

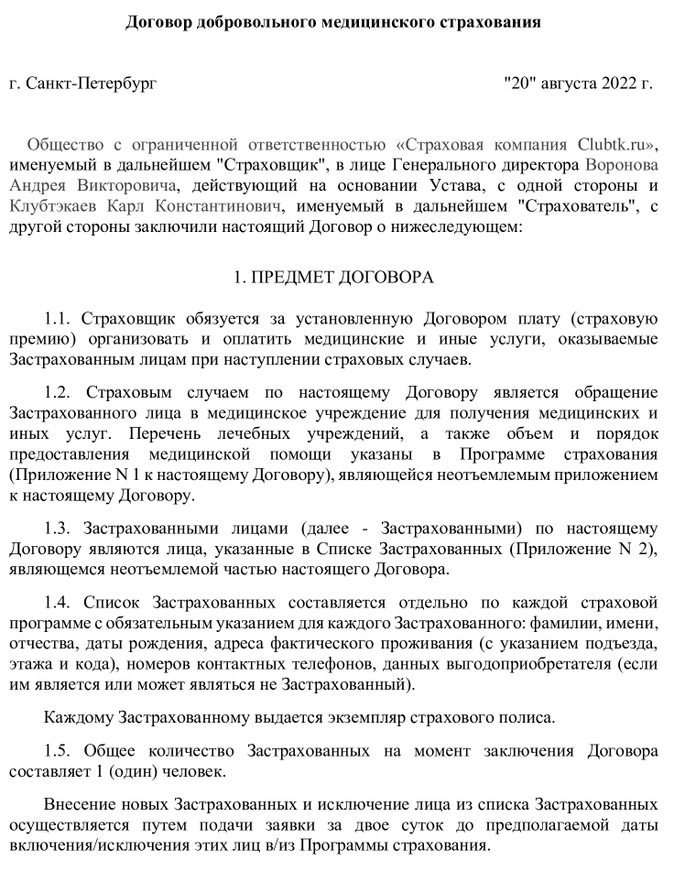

Договор личного страхования представляет собой сделку, согласно содержанию которой одна сторона, за оговоренную соглашением плату, обеспечивает другой стороне гарантию выплаты страховой компенсации, в случае наступления у последней обстоятельств, связанных с причинением вреда жизни или здоровью.

ФАЙЛЫ

Скачать пустой бланк договора личного страхования .docxСкачать образец договора личного страхования .docx

Следует отметить, что в таком договоре можно указать и иное лицо, в пользу которого будет производиться выплата в случае наступление вышеуказанных обстоятельств.

Сущность такой сделки кроется в обеспечении покрытия рисков граждан. Так, при наступлении каких-либо неблагоприятных ситуаций, отраженных в договоре, гражданин, являющийся застрахованным лицом, получает денежную компенсацию.

В рамках такого договора сторонами выступают Страховщик и Страхователь. При этом в качестве страховщика может выступать только юридическое лицо, получившее лицензию на осуществление деятельности, связанной со страхованием. Страхователями же могут быть как физические, так и юридические лица.

Сумма страхования определяется при заключении договора. Этот и иные моменты, которые необходимо прописать в тексте документа, обуславливают его письменное оформление. Ниже мы приведем примерный образец составления такого договора, попутно обратив внимание на важные нюансы при его оформлении.

Преамбула

Договор личного страхования

г. Тюмень

25 октября 2023 года

ООО «Альбатрос», в лице генерального директора Васильева Василия Михайловича, действующего в соответствии с Уставом общества, именуемый в дальнейшем «Страховщик», с одной стороны

И

Булавкин Юрий Юрьевич, зарегистрированный по адресу: Тюменская область, Город Тюмень, улица Новая, дом 987, квартира 552, паспорт: номер 0000 серия 000000, выдан УМВД России по Тюменской области в городе Тюмень 17.17.2000, именуемый в дальнейшем «Страхователь», с другой стороны

Заключили настоящий договор о нижеследующем:

Преамбула договора содержит в себе информацию, которая непосредственно связана с личными данными контрагентов. Так, в тексте преамбулы фигурируют следующие положения:

- Во-первых, разновидность заключаемой сделки (в нашем случае это – договор личного страхования).

- Во-вторых, место, то есть город, в котором оформляется соглашение;

- В-третьих, дата заключения договора;

- В-четвертых, фамилия, инициалы, адрес регистрации, паспортные данные физического лица и наименование организации, а также фамилия и инициалы представителя юридического лица;

- В-пятых, роли участников сделки.

Все вышеперечисленные позиции в совокупности представляют собой содержание преамбулы.

Далее в договоре прописываются разделы, содержащие существенные (без наличия которых договор не вступает в юридическую силу) и дополнительные (по усмотрению сторон) условия. Ниже мы представим образец каждого раздела по отдельности.

Предмет

Раздел, содержащий информацию о предмете договора, является неотъемлемой составляющей. В нем определятся, о чем конкретно стороны договариваются. В нашем случае, предметом договора является непосредственно услуги организации по личному страхованию клиента.

Ниже мы представим образец такого раздела:

В соответствии с настоящим соглашением Страховщик принимает на себя обязательство по оплате в сторону Страхователя денежной компенсации в случаях, предусмотренных настоящим договором.

К случаям, которые являются страховыми, относятся:

• Временная потеря трудоспособности, вызванная наступлением несчастного случая;

• Потеря трудоспособности на неопределенное время, наступившая в результате несчастного случая;

• Наступление инвалидности.

К страховым случаям не относятся:

• События, в результате которых Страхователь получил вред вследствие умышленных, а также противоправных деяний.

• Обстоятельства, связанные с заражениями, военными действиями, ядерными взрывами.

• События, нанесшие вред Страхователю в момент, когда он находился в состоянии алкогольного опьянения.

• События, нанесшие вред Страхователю в момент, когда он находился в состоянии наркотического опьянения.

В свою очередь, Страхователь выплачивает страховую сумму в пользу Страховщика.

Размеры страховой суммы, страховых выплат в результате наступления указанных обстоятельств, а также порядок и сроки выплат закреплены в приложении 1 к настоящему договору.

При наступлении смерти застрахованного лица, страховые выплаты передаются наследникам этого лица.

Права и обязанности сторон

Данный раздел предназначен для фиксирования положений, связанных с обязательствами Контрагентов. В них могут быть прописаны различные формулировки, так как в силу действия принципа свободы договора, каждое соглашение составляется индивидуально.

Ниже мы постараемся привести основные виды формулировок положений, которые могут находиться в тексте данного документа.

Страховщик вправе:

• Требовать от Страхователя внесения страховой суммы в порядке и в сроки, установленные в приложении 1 к настоящему договору.

• Требовать от Страхователя надлежащего исполнения обязательств в соответствии с условиями настоящего соглашения.

Страховщик обязуется:

• Возместить вред, причиненный Страхователю в результате возникновения событий, указанных в пунктах настоящего договора.

• Своевременно осуществлять страховые выплаты, в случае возникновения обстоятельств, которые прописаны в пунктах соглашения.

• Нести ответственность в случае нарушения условий договора, или неисполнения исполнения обязательств по настоящему соглашению.

• Исполнять свои обязательства в строгом соответствии с условиями, закрепленными в тексте настоящего соглашения.

Страхователь вправе:

• Требовать от Страховщика своевременного осуществления страховой выплаты, в случае возникновения обстоятельств, которые прописаны в пунктах соглашения.

• Требовать от Страховщика надлежащего исполнения обязательств в соответствии с условиями настоящего соглашения.

Страхователь обязуется:

• Своевременно внести страховую сумму, указанную в приложении 1 к настоящему договору.

• Нести ответственность в случае нарушения условий договора, или неисполнения исполнения обязательств по настоящему соглашению.

• Исполнять свои обязательства в строгом соответствии с условиями, закрепленными в тексте настоящего соглашения.

Заключение

В конце договора личного страхования указываются реквизиты и ставятся подписи сторон. После этого сделка считается заключенной.

Страхование – это не обычная услуга в привычном понимании, когда клиент платит определенную сумму и в обязательном порядке получает удовлетворение какой-либо своей потребности. По договору страхования страховщик обязуется выплатить страхователю или выгодоприобретателю страховую сумму только в случае наступления определенных обстоятельств – страхового случая. Если страховой случай не наступил, то выплаты страховщиком не производятся, а сумма, уплаченная страхователем, ему не возвращается.

Для того, чтобы разобраться в договоре страхования, надо ознакомиться со следующими понятиями:

- Страховой случай – это обстоятельства, при наступлении которых страховщик выплатит страхователю оговоренную сумму. Такими обстоятельствами могут быть утрата или повреждение застрахованного имущества, причинение ущерба третьим лицам, достижение определенного возраста, наступление какого-либо события (потеря кормильца, заболевание, травма, рождение ребенка).

- Страховой риск – вероятность наступления страхового случая. Чем он выше, тем больше будет страховая премия.

- Страховая премия (страховые взносы) – это те выплаты, которые страхователь производит страховщику разово или периодически по договору страхования.

- Страховое возмещение (страховая сумма) выплачивается страхователю при наступлении страхового случая для возмещения стоимости застрахованного имущества, лечения застрахованного лица и т.д.

- Страховая стоимость – сумма, в которую было оценено застрахованное имущество или предпринимательский риск. Страховая стоимость не может быть выше страховой суммы.

Что можно застраховать по договору страхования?

Договоры страхования делятся на две группы – имущественного и личного. В свою очередь, по договору имущественного страхования можно застраховать:

- риски утраты, недостачи, порчи определенного имущества, в том числе товаров;

- риски ответственности перед третьими лицами (причинения вреда их жизни, здоровью или имуществу);

- риски гражданской ответственности за нарушение договора;

- риски предпринимательских убытков из-за нарушения своих обязательств контрагентами предпринимателя, в том числе риск неполучения ожидаемых доходов.

Закон запрещает страховать противоправные интересы, убытки от участия в лотереях, спорах, играх, а также расходы, к которым могут принуждать в целях освобождения заложников.

По договору личного страхования страхуются причинение вреда жизни или здоровья физического лица, достижение определенного возраста, наступление оговоренного события.

Страхование может быть обязательным и добровольным. Обязательное страхование возлагается законом на лиц, которые несут риск своей гражданской ответственности или обязаны страховать риски, связанные с жизнью, здоровьем, имуществом третьих лиц. Физическое лицо не может быть обязано законом к страхованию собственной жизни и здоровью.

В качестве примера обязательного страхования можно привести полисы ОСАГО (страхование ответственности владельцев транспортных средств) или страхование работников в ФСС за счет работодателя от вреда жизни и здоровью при несчастных случаях на производстве и профзаболеваний. К обязательным видам страхования относят также страхование жизни и здоровья военнослужащих, судей и прокуроров, сотрудников полиции, таможенных и налоговых органов. Федеральный закон, который регулирует конкретный вид обязательного страхования, должен определять субъектов и объектов страхования, срок действия договора, страховые случаи, минимальный размер страховой суммы.

Форма договора страхования

Договор страхования заключается в письменной форме, несоблюдение которой влечет за собой недействительность страхования (кроме обязательного государственного страхования). Письменная форма может представлять собой единый документ в виде договора страхования или страховой полис. Допускается применение разработанных страховщиком стандартных форм договора или полисов по отдельным видам страхования.

Закон различает понятия «действие договора страхования» и «действие страховой защиты». Так, договор уже может вступить в силу, а страховая защита наступит при определенных условиях. Например, при страховании груза по договору перевозки страховая защита начнется только после получения груза перевозчиком.

При регулярном страховании у одного и того же страховщика разных партий груза или товара на схожих условиях стороны могут заключить генеральный договор страхования. По этому договору страховая защита каждой конкретной партии начинается с момента начала перевозки и заканчивается при доставке застрахованного имущества до места назначения.

Условия договора страхования

К существенным, без согласования которых договор будет признан незаключенным, Гражданский кодекс относит следующие условия договора страхования:

- о застрахованном лице, имуществе или имущественном интересе;

- описание страхового случая, при наступлении которого у страховщика возникает обязанность выплатить страховое возмещение;

- размер страховой суммы;

- срок действия договора страхования.

Возможные объекты страхования указаны в статье 4 закона от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации». К ним относят следующие имущественные интересы:

- дожитие физического лица до определенного срока или возраста;

- наступление каких-либо событий в жизни или смерти гражданина;

- причинение вреда здоровью в результате болезни, травмы или несчастного случая;

- оплата медицинской и лекарственной помощи;

- финансовые риски, в виде непредвиденных расходов и недополученных доходов;

- предпринимательские риски от нарушения договорных обязательств контрагентами или изменения условий деятельности;

- риски возникновения ответственности за причинение вреда третьим лицам (гражданам, организациям, муниципальным образованиям, субъектам РФ).

При описании страховых случаев рекомендуется приводить конкретный перечень тех ситуаций, на которые распространяется страховая защита. Например, при страховании договорной ответственности по договору перевозки это может быть утрата груза в результате ДТП; при страховании жилья – пожар, затопление, стихийное бедствие. Также необходимо привести перечень обстоятельств, при которых страховая защита не действует. Может быть оговорено, что страховщик не выплачивает страховое возмещение при хищении застрахованного имущества, его изъятия или уничтожения по распоряжению государственных органов и прочее.

Кроме того, существует так называемое имущественное страхование от всех рисков, если есть опасение, что не все страховые случаи можно сразу предусмотреть в тексте. Такой договор страхования будет максимально защищать имущество страхователя, на случай уничтожения или порчи в результате возникновения любых опасных ситуаций, кроме прямо оговоренных договором. Страховые выплаты при этом будут, конечно, выше, чем по договору с конкретно указанными страховыми случаями.

При определении размера страховой суммы надо обращать внимание на то, чтобы она не превышала страховую стоимость имущества. Под этой стоимостью законодательство подразумевает рыночную стоимость имущества (ст. 7 закона от 29 июля 1998 г. № 135-ФЗ). Обратная ситуация, когда страховая сумма установлена ниже, чем страховая стоимость, допускается статьей 949 ГК РФ. В этом случае имущественное страхование будет являться неполным, возмещающим только часть ущерба, что отразится на размере страховых взносов.

Если страхователь намеренно завысит страховую стоимость имущества, то договор страхования по требованию страховщика будет признан недействительным, а страхователь обязан возместить страховой организации убытки. Случай, когда один и тот же объект страхуется у нескольких страховых компаний, называется двойным страхованием. В такой ситуации страховая сумма от каждого страховщика сокращается пропорционально уменьшению первоначальной страховой суммы.

При согласовании срока действия договора страхования надо знать о том, что:

- событие, происшедшее до наступления этого срока и после его окончания, не является страховым случаем, а значит, не влечет обязанности страхователя по выплате страховой суммы;

- по окончании срока действия страхователь не обязан больше выплачивать страховые взносы (хотя это и кажется очевидным, однако рассматривать возможность принудительного взыскания страховых взносов после истечения срока действия договора страхования пришлось ВАС РФ в определении от 7 декабря 2007 г. № 15409/07).

Территория страхования в общем случае не является существенным условием договора страхования, однако ее указание будет иметь важное значение при страховании такого имущества как транспорт, грузы, товары и другого движимого имущества. Можно оговорить территорию страхования и для недвижимости.

При указании в договоре территории страхования страховая защита, то есть обязанность возмещения ущерба страховщиком при наступлении страхового случая, будет возникать только в пределах этой территории. Стороны договора страхования могут определить территорию страхования как:

- маршрут движения транспорта;

- какое-то конкретное помещение или объект недвижимости;

- территорию субъекта РФ или административно-территориального образования и прочее.

Договор может обязывать страхователя своевременно сообщать страховщику об изменении территории страхования, т.к. это может повлечь за собой повышение страховых рисков.

Дополнительно стороны могут согласовать обычные договорные условия – о порядке внесения страховых взносов, выплате страхового возмещения, ответственности сторон, условиях рассмотрения споров и др.

Обязанность страхователя сообщить о существенных обстоятельствах и оценка страхового риска

Гражданский кодекс обязывает страхователя при заключении договора страхования сообщить страховщику сведения или обстоятельства, которые могут существенно увеличить риск наступления страхового случая, и при этом не известны или не должны быть известны страховщику. Эти обстоятельства могут повлиять на его решение заключить договор или изменить договорные условия.

Закон не приводит перечень таких существенных обстоятельств, но страховщик в стандартной форме договора страхования или в своем письменном обращении может запросить эти сведения. Так, при заключении договора о личном страховании это могут быть сведения, касающиеся заболеваний или инвалидности застрахованного лица, наличие алкогольной или наркотической зависимости, пребывание в местах лишения свободы. При заключении договора типа ОСАГО – категория и водительский стаж страхователя, период езды без аварий. При страховании недвижимого объекта от пожара существенным обстоятельством будет наличие в помещении горючих и легковоспламеняющихся веществ и материалов.

Если страхователь сообщил заведомо ложные сведения, то страховщик может требовать признать договор страхования недействительным, а если существенные обстоятельства не были сообщены вообще, то страховщик имеет право отказаться от заключения договора.

При заключении имущественного договора страхования страховщик вправе произвести осмотр имущества, а также экспертизу его действительной стоимости. Если заключается договор личного страхования, то страховщик может провести обследование лица, в пользу которого предполагаются страховые выплаты.

Осмотр и оценка предмета страхования необходимы для того, чтобы страховщик мог верно установить страховой риск, ведь чем он выше, тем больше должны быть страховые взносы. Страхователь имеет право не допустить проведение оценки страхового риска, при этом он должен понимать, что страховщик может отказаться в этом случае от заключения договора страхования. Страхователь также имеет право оспорить в суде результат оценки страхового риска, произведенной страховщиком.

Особенности страхования товаров в обороте

По этому договору страхования страхуется имущество, которое предназначено для реализации. Чаще всего товары находятся на складах, в магазинах или погружены в транспорт для перевозки. Стороны договора должны согласовать, какие именно товары находятся под страховой защитой. Если конкретный перечень товаров в обороте будет меняться, то приводить его подробно не стоит, достаточно указать родовые признаки товаров. Например, это может быть «сливочное масло и сыры в ассортименте». Дело в том, что если указать сливочное масло определенной торговой марки, а при наступлении страхового случая окажется, что масло именно этой марки в конкретной партии вообще отсутствовало, то страховщик может отказаться выплачивать страховое возмещение.

В то же время, при указании только родовых признаков товаров недобросовестный страховщик может попытаться признать договор страхования незаключенным по причине неопределенности его предмета. Судя по арбитражной практике, суды в таких ситуациях занимают сторону страхователя и отказывают в признании договора незаключенным лишь по причине отсутствия в нем конкретного перечня товаров.

Еще один сложный момент при страховании товаров в обороте – это указание их страховой стоимости, ведь товары, хранящиеся на складе, могут в период хранения менять свою стоимость. Если окажется, что при наступлении страхового случая реальная стоимость товаров ниже страховой суммы, то договор страхования будет считаться ничтожным в той части страховой суммы, что превышает страховую стоимость. Излишне уплаченные страховые взносы при этом страхователю не вернут.

Договор добровольного страхования: на какие пункты надо обратить внимание при его составлении

Добровольное страхование — это возможность обезопасить себя и свой бизнес от непредвиденных расходов при наступлении определенных событий за счет денежных фондов, сформированных страховыми взносами. В таких случаях договор добровольного страхования обеспечит защиту застрахованных лиц и сохранит бюджет страхователя от лишних трат.

Что такое добровольное страхование

Соглашением между страхователем и страховщиком, определяющим условия наступления страхового случая и порядок осуществления страхового возмещения, именуют сокращенно ДС. Это процедура, в ходе которой застрахованное лицо получает привилегии в случае наступления определенных обстоятельств.

В основе сделки по добровольному страхованиюлежит инициатива лица, желающего осуществить в отношении себя или же своего имущества страхование по определенным обстоятельствам. Объектом выступают не только жизнь и здоровье страхователя, но и его материальные ценности и различного рода имущество.

Страхование осуществляют и физические, и юридические лица.

Следует отметить также, что оно может быть как индивидуальное, так и коллективное. В первом случае сделка оформляется на самого страхователя или на членов его семьи, а при коллективном — на работников предприятия: тут работодатель является страхователем, а работники — застрахованными лицами.

Стороны договора

Субъектами по договору ДС выступают страховщик, страхователь и застрахованные лица; так, договоры и правила добровольного страхования ответственности разрабатываются его сторонами, но в большей своей части документ заключается по правилам страхователя. Обязательно в письменной форме с указанием на срок его действия и виды страховых случаев.

Условия договора

Каждый конкретный случай индивидуален и требует вдумчивого подхода к составлению документа и согласованию условий. Кроме того, для каждой ситуации указывается свое условие наступления страхового случая.

Среди обязательных условий для включения выделяют его срочный характер. На практике договор заключают сроком на один год, а по истечении он пролонгируется или перезаключается сторонами сделки. Что касается действия документа, то для большинства случаев его условия действуют с момента подписания, но могут предусматривать и иной порядок.

Например, если по условиям договор вступает в силу с момента внесения первого взноса.

Кроме того, необходимо предусмотреть не только все виды страховых случаев, но и все возможные исключения из них — ситуации, на которые действие страховки распространяться не будет. Перечень услуг, входящих в программу по ДС, излагается в приложении. Таким образом, при наступлении страхового случая застрахованное лицо получает помощь, а учреждение — оплату услуг по установленным в договоре тарифам.

Поэтому составление начинается с определения состава услуг, которые должны входить в программу. Согласовываются размер и порядок внесения платы за страхование (страховой премии), размер обычно определяется в соответствии с установленными тарифами. Нелишне предусмотреть последствия неуплаты взносов в установленный срок.

Важно! В общем случае договор ДС обязан включать в себя условие о возврате страхователю уплаченных страховых сумм. По Указаниям Банка России от 20.11.2015 № 3854-У данное условие является обязательным, оно предполагает возможность застрахованного лица в случае отказа в течение 14 календарных дней со дня его заключения вернуть сумму страховой премии при условии, что в указанный срок не произошел страховой случай.

Относительно возврата уплаченной премии есть несколько нюансов:

- если отказ от страховки произошел в 14-дневный срок и до даты начала действия страхования, то сумма страховой премии подлежит возврату страхователю в полном объеме;

- если страхователь отказался от страховки в указанный срок, но после начала действия страхования, то страховая компания вправе удержать часть страховой премии пропорционально сроку действия документа (п. 5–6 Указания Банка России № 3854-У).

Возврат страховой премии производится в срок до десяти рабочих дней со дня получения письменного заявления страхователя об отказе.

Следующим наиболее важным аспектом является условие о правах, обязанностях и ответственности сторон. По общему правилу к основным правам страховщика относят:

- осуществлять проверку на достоверность данных, указанных страхователем;

- следить за составом и обоснованностью услуг, оказанных учреждением;

- в предусмотренных случаях отказывать в оплате услуг.

К обязанностям страховщика относят:

- организация оказания услуг застрахованным лицам по программе страхования;

- производить оплату услуг в установленные в договоре сроки;

- не разглашать сведения о застрахованных лицах.

В свою очередь страхователь вправе требовать от страховщика предоставлять застрахованным лицам услуги, предусмотренные ДС.

К обязанностям страхователя относится следующее:

- добросовестно и в срок вносить плату за страхование;

- сообщать страховщику обо всех случаях неоказания услуг по ДС;

- ставить в известность страховщика об обстоятельствах, влияющих на оценку страхового риска.

Важно! Страхователю предоставляется социальный вычет в части расходов на уплату страховых взносов по договорам ДС, заключенным в свою пользу, в пользу своих супруга (супруги), родителей, детей и подопечных в возрасте до 18 лет, а в установленных случаях и в части расходов на уплату страховых взносов в пользу детей и бывших подопечных в возрасте до 24 лет.

Сведения о численности и конкретное указание реквизитов застрахованных лиц на практике оформляют в виде приложения. По результату сделки застрахованному лицу выдается подтверждающий документ — страховой полис.

Что дает договор ДМС

В заключение перечислим привилегии, которые дает полис ДС: во-первых, в рамках программы застрахованное лицо получает оперативную помощь; во-вторых, отметим возможность оформить налоговый вычет, о котором говорилось ранее; в заключение, доступность эксклюзивных программ.

Обязательным документом, характерным для взаимоотношений между страховой компанией и гражданами является договор страхования. Все особенности составления, подготовки соглашения излагаются несколько ниже.

Основные положения договора страхования

Договор личного страхования представляет собой своеобразное соглашение, установленное между страхователем и страховщиком. Стоит отметить, в силу именно данного документа страхователь обязуется при наступлении предусмотренного случая выполнить выплату пострадавшему лицу (а также другому гражданину, на имя которого будет заключен соответствующий договор). В то же самое время со стороны физического, юридического лица обязательно предусмотрена необходимость внесения взносов (также четко прописываются в документе). Содержаться могут и многочисленные другие условия, которые предварительно определяются по соглашению двух сторон, которые не перечат действующему законодательству, принятому в Российской Федерации.

Особенности заключения соглашения

Перед тем, как анализировать образец договора страхования, обязательно необходимо уточнить условия заключения данного документа, а именно:

- Для последующего заключения соглашения о страховании, со стороны гражданина необходимо предоставить правильно оформленное заявление в письменном виде. Как исключение, можно оформить документ в установленной форме, так и произвольно, главное, это заявить о необходимости заключения соглашения.

- Соглашение признается вступившим в силу в том случае, когда была выполнена уплата лицом самого первого взноса, рассчитанного на этапе подготовки.

- В состав договора страхования отображается наименование документа, а также юридический адрес, даже банковские реквизиты компании, предоставляющей свои услуги. Указывается также ФИО получателя полиса, устанавливается размер страховой компенсации. Отображается и сам предмет страхования, вне зависимости от того, будет это квартира, автомобиль, собственная жизнь.

- Со стороны специалистов компании прописывается и срок действия договора, специфика и порядок изменения правила, порядка использования соглашения. Отображаются различные дополнения, правила страхования, любые иные исключения из них, которые имеют место в процессе подготовки данных. Условия договора страхования обязательно прописывают периодичность и порядок внесения взносов в фонд, что гарантирует его стабильное развитие, формирование положительного баланса для последующей выплаты материальных средств.

Ответственность и обязательства страховщика

Со стороны страховщика обязательно должен выполняться целый ряд мер, которые гарантируют максимальное обеспечение интересов клиента. В первую очередь, страхователя необходимо ознакомить с действующими в компании правилами страхования. Если организация проводит ряд мероприятий и комплексных решений, направленных на уменьшения риска (а также и процентной ставки, вносимых материальных средств на счет компании для формирования фонда), граждане должны быть обязательно ознакомлены с результатами данных действий, с ними должен быть перезаключен договор страхования.

Страховщик обязуется выплачивать суммы средств, при условии, что имеет место сам случай, в оговоренных и предусмотренных данным соглашением регламентах. Не подлежат возмещению суммы материальных средств, которые значительно превосходят установленные размеры причиненного лицу ущерба. Страховая организация в установленном порядке обязуется не распространять сведения относительно личности оформившего документ лица. Стоит отметить, при наступлении случая стоит отметить наличие дополнительных штрафных санкций, имеющих место при нарушении страховой выплаты в установленный срок.

Заключение договора страхования позволит обеспечить правовую защиту потенциального клиента организации. Следовательно, прядок обеспечения защиты интересов обычных граждан ставится на самый высокий уровень в государстве, на его основе разрабатываются многочисленные дополнительные документы, регламентирующие взаимоотношения между страховщиком и страхователем.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!